Welkom in Bulls, Bears & Bucks, de WGR reeks (begonnen in NWS) die is voortgekomen uit de topics mbt tot de val van de dollar en de koersval op de beurzen. In dit topic kun je discussiŽren over financieel-economisch nieuws en de achtergronden bij het nieuws.

Enkele definities.

Eerdere topicsquote:Deflation – A fall in the general price of goods and services. This problem, seen during the Great Depression, hurts economic growth as consumers wait for prices to fall. By contrast, "disinflation" is a benign reduction in the inflation rate.

Inflation – A rise in the general price of goods and services. When out of control, it constrains saving and investment in the economy. The rate of inflation is most often measured by changes in the Labor Department's consumer price index.

Recession – A sharp contraction in economic activity and employment. A common but informal measure is two consecutive quarters with a decline of national output. A recession is officially declared by a committee of the National Bureau of Economic Research in Boston – this occurs after the fact when final data have arrived and been analyzed.

Stagflation – A combination of stagnation (manifested as significant unemployment and slow or negative economic growth) and entrenched inflation – a phenomenon that characterized the 1970s in America.

[NWS] Dollar

De dag dat de dollar viel #01: Gaat de VS failliet ?

De dag dat de dollar viel #02: Groei Amerikaanse economie valt bijna stil

De dag dat de dollar viel #03: De Fed en ECB springen bij

De dag dat de dollar viel #04: Bloedbad op beurzen Azie

De dag dat de dollar viel #05: op naar de $ 1.40 per �

De dag dat de dollar viel #06: spannende ontwikkelingen!

De dag dat de dollar viel #07: 1.4087 !!! 1.41??

De dag dat de dollar viel #08: Dollar zakt verder weg

De dag dat de dollar viel #09: 1.42 in zicht.

De dag dat de dollar viel #10: Spelen rond de 1.42 grens

De dag dat de dollar viel #11: $pel zonder grenzen.

De dag dat de dollar viel #12: Zhe crisis havs returned!

De dag dat de dollar viel #13: Nieuwe Dollars.

De dag dat de dollar viel #14: De 1.50 komt erg dichtbij

De dag dat de dollar viel #15: Geld is overgewaardeerd.

[WGR] Dollar

De dollar... Hoe diep gaat hij zinken?

De Amerikaanse dollar in verval: hoe diep zinkt-ie? deel 2.

[NWS] / [AEX] Huidige reeks

Wereldwijde koersval beurzen #01: Recessievrees.

Wereldwijde koersval beurzen #02: Fors herstel

Wereldwijde koersval beurzen #03: Fase two in de BEAR market

Wereldwijde koersval beurzen #04: Free money for the poor.

Bulls, Bears & Bucks #05: Einde financiŽle crisis nog niet in zicht

Bulls, Bears & Bucks #06: Dollar zakt verder; Beurzen roodgekleurd

Bulls, Bears & Bucks #07: FED regelt bail-out voor 'n koopje.

Bulls, Bears & Bucks #08: Rente -75bp; Wall Street door het dak

Bulls, Bears & Bucks #09: Euro weer 1,58 dollar waard

Bulls, Bears & Bucks #10: Consumentenvertrouwen VS laagste in 26 jaar

Bulls, Bears & Bucks #11: Euro 1,60 dollar waard

Bulls, Bears & Bucks #12: Trichet: Ergste van kredietcrisis moet nog komen

Bulls, Bears & Bucks #13: Amerikaanse financiele meltdown

Bulls, Bears & Bucks #14: Kredietcrisis nog niet over

Bulls, Bears & Bucks #15: 400 punten sneuvelt

Bulls, Bears & Bucks #16: Weer bloedbad op beurzen

Bulls, Bears & Bucks #17: Beren nemen het roer weer over

Bulls, Bears & Bucks #18: Fed laat rente ongewijzigd

Bulls, Bears & Bucks #19: Lehman Brothers aan de beurt?

Bulls, Bears & Bucks #20: Lehman failliet, Merrill overgenomen

Bulls, Bears & Bucks #21: Wall Street struikelt over bankencrisis

Bulls, Bears & Bucks #22: Fed laat rente ongewijzigd

Bulls, Bears & Bucks #23: Vertrouwen is nul

Bulls, Bears & Bucks #24: Short squeeze

Bulls, Bears & Bucks #25: Shiny happy people

Bulls, Bears & Bucks #26: De moeder van alle bail-outs.

Bulls, Bears & Bucks #27: Erop, erover of eronder? Wie weet.

Bulls, Bears & Bucks #28: Reddingsplan VS verworpen

Bulls, Bears & Bucks #29: The 30's revival

Bulls, Bears & Bucks #30: Wall Street stuitert terug

Bulls, Bears & Bucks #31: Reeks bloedrode maandagen duurt voort

Bulls, Bears & Bucks #32: Just another manic Monday

Bulls, Bears & Bucks #33: Free-fall for all!

Bulls, Bears & Bucks #34: Dow duikt onder 10.000 punten

Bulls, Bears & Bucks #35: Nog geen einde aan glijbaan

Bulls, Bears & Bucks #36: The Wildest Rollercoaster Ride

Bulls, Bears & Bucks #37: Wall Street capituleert

Bulls, Bears & Bucks #38: Beurzen wereldwijd onderuit

Bulls, Bears & Bucks #39: Mag ik ťťn Zwarte Vrijdag van u

Bulls, Bears & Bucks #40: Dow breekt ook door 8000

Bulls, Bears & Bucks #41: AEX verliest 25% in een week

Bulls, Bears & Bucks #42: Op en neer, op en neer......

Bulls, Bears & Bucks #43: Grootste stijging sinds Great Depression

Bulls, Bears & Bucks #44: Beurzen kleuren weer rood

Bulls, Bears & Bucks #45: Philly Fed vloert Wall Street

Bulls, Bears & Bucks #46: ING lijdt verlies door kredietcrisis

Bulls, Bears & Bucks #47: PPT en DPG bereiden zich voor

Bulls, Bears & Bucks #48: Fed verlaagt rente met 50 bp naar 1 pct

Bulls, Bears & Bucks #49: 50.000 banen weg bij Citigroup

Bulls, Bears & Bucks #50: Het uur van de waarheid

Bulls, Bears & Bucks #51: Fed verlaagt rente naar 0 - 0,25%

Bulls, Bears & Bucks #51: Fed verlaagt rente naar 0 - 0,25%

Bulls, Bears & Bucks #52: Omzet detailhandel VS krimpt 3% in december

Bulls, Bears & Bucks #53: Megaverlies Royal Bank of Scotland

Bulls, Bears & Bucks #54: Senaat akkoord met Obama-plan

Bulls, Bears & Bucks #55: Lloyds voor 65% genationaliseerd

Bulls, Bears & Bucks #56: Geithner's plan in werking

Bulls, Bears & Bucks #57: ING 793 miljoen verlies & Duitse 'bad-bank'

Bulls, Bears & Bucks #58: De recessie-expres dendert door

Bulls, Bears & Bucks #59: The Lost Decade

Bulls, Bears & Bucks #60: Viva Obama

Bulls, Bears & Bucks #61: Beter dan verwacht!

Bulls, Bears & Bucks #62: RIP Amerikaanse consument

Bulls, Bears & Bucks #63 : Survival Of The Biggest

Bulls, Bears & Bucks #64 : Systeem of bankiers?

Bulls, Bears & Bucks #65 : Vastgoed of straks in je ondergoed

Bulls, Bears & Bucks #66 : Met stakende ambtenaren

Bulls, Bears & Bucks #66 : Met stakende ambtenaren

Bulls, Bears & Bucks #67 : Met speculerende handelaren

Bulls, Bears & Bucks #68 : De impotente FED in een dubbeldip

Ook handig...

Achtergronden : De Kredietcrisis.

Tegenlicht: De dag dat de dollar viel

Marketwatch: laatste nieuws Amerikaanse markten

De FinanciŽle Telegraaf: Nederlands nieuws

De belangrijkste banken/verzekeraars (trader grafieken)

Meerjarige grafieken

Euro/Dollar - 1 jaar

Dow Jones - 5 jaar

S&P 500 - 5 jaar

AEX - 3 jaar

AEX / Dow Jones - 2 jaar

Hang Seng - 2 jaar

OP

De OP vind je hier.

Voeg wel steeds een link naar het net gesloten topic toe, onderaan bij "[NWS] Huidige reeks" (in de Wiki dus en dan kopiŽren naar FOK!).

[ Bericht 2% gewijzigd door PietjePuk007 op 24-01-2011 17:45:11 ]

quote:Hier weer verder.Op zaterdag 13 februari 2010 14:55 schreef draaier89 het volgende:

Even een idee + animo-check. Het idee is om 2 portefeuilles aan te maken op bijvoorbeeld Belegger.nl en daar mensen die geloven in TA te laten spelen tegen mensen die geloven in FA, en dan bijvoorbeeld in Augustus of eerder(?) kijken wat het resultaat is. Het is maar een idee, jullie mogen het zo afschieten.

quote:Het lijkt mij interessant om een derde portfolio aan te maken wat op geen enkele analysemethode gebaseerd is. Gewoon om te kijken of het echt zin heeft om allerlei analyses los te laten op de beurzen of dat je beter kan selecteren met dartpijltjes (of een aap).

quote:Dus het plan is een portfolio op FA, TA en een random portfolio te kiezen? Het grote probleem hierin is het volgende. Als je een portfolio puur baseert op geen enkel argument, random selectie dus, krijg jij bijvoorbeeld over 1 maand een rendement van 10%. Als ik het doe krijg ik misschien -5%, en als een ander het doet +40%. Dit zijn allemaal verschillende samples die als je die bij elkaar doet wel een leuk gemiddelde krijgt, maar met een enorme flawed error van inconsistentie! Dit bewijst dus helemaal niks tegen over het feit of TA en FA zinloos zijn of niet. En zeker niet of je nu wel of niet analyses moet loslaten op grafieken!Op zondag 14 februari 2010 14:27 schreef Prutzenberg het volgende:

[..]

Het lijkt mij interessant om een derde portfolio aan te maken wat op geen enkele analysemethode gebaseerd is. Gewoon om te kijken of het echt zin heeft om allerlei analyses los te laten op de beurzen of dat je beter kan selecteren met dartpijltjes (of een aap).

Wat betreft TA, hoe wil je dit gaan aanpakken? Er zijn honderden zo niet duizenden TA indicatoren. Wil je een mix van dat alles gebruiken of slechts 1 sample gebruiken uit al die indicatoren? Again, je krijgt verschillende resultaten die zullen variŽren en dus niks bewijzen. En even voor de goede orde: er is geen enkel efficiŽnte bestaande lange termijn TA indicator. Geen enkele! Wat je ook doet, als je het uitsmeert over tientallen jaren is het waardeloos. TA werkt alleen in sommige gevallen voor de (zeer) korte termijn om excessieve rendementen te halen.

Wat betreft FA, hoe had je dit in gedachten? Ook hier zijn er weer legio FA indicatoren die je kunt gebruiken. Ook dit eventuele resultaat bewijst niks want er zijn genoeg indicatoren die elkaar zelfs tegenspreken.

Wat (leuker) interessanter is misschien een portfolio van 25 blue chips aandelen om dat te vergelijken met de verschillende indices. In mijn ogen ook de meeste save beleggingsstrategie op het moment als je aandelen wilt bezitten omdat die bedrijven niet failliet gaan en je 100% gegarandeerd bent van dividend en ten tijde van een goede economie je extra rendement doordat het aandeel stijgt.

quote:Op zaterdag 13 februari 2010 16:59 schreef SeLang het volgende:

[..]

Dit hele forum zit vol met beleggende apen

quote:Hi Mish,

As I'm sure you're aware, Rhode Island has one of the highest unemployment rates in the nation.

Central Falls is one of the poorest towns in the state. It looks like the pictures everyone's seen of Detroit or Flint. There are lots of boarded up windows, abandoned buildings, decrepit factories with broken windows, etc. It's an absolutely depressed community. According to Wikipedia, the median income in the town is $22k.

Teacher salaries at the high school average $72-78k. Apparently 50% of the students at the school are failing all of their classes, and the graduation rate is also under 50%. In an effort to turn the school around, the superintendent requested some changes be made whereby the school day would be slightly extended, teachers would perform some extra tutoring, etc.

The union balked and refused the terms, so now she is firing the entire teaching staff of the high school and replacing them. This is yet another example of unions digging their own graves by refusing to negotiate or accept reasonable terms. Sentiment is on the side of the superintendent, at least among the folks I have discussed the issue with.

Jason

quote:Dan kunnen we toch afspreken welke indicatoren we gebruiken? Of iedereen maakt een eigen portefuille aan en geeft aan of hij of zij uitsluitende FA of TA gebruikt en dan kijken we wat gemiddeld het behaalde rendement is, om maar eens iets te noemen.Op zondag 14 februari 2010 15:12 schreef sitting_elfling het volgende:

[..]

Dus het plan is een portfolio op FA, TA en een random portfolio te kiezen? Het grote probleem hierin is het volgende. Als je een portfolio puur baseert op geen enkel argument, random selectie dus, krijg jij bijvoorbeeld over 1 maand een rendement van 10%. Als ik het doe krijg ik misschien -5%, en als een ander het doet +40%. Dit zijn allemaal verschillende samples die als je die bij elkaar doet wel een leuk gemiddelde krijgt, maar met een enorme flawed error van inconsistentie! Dit bewijst dus helemaal niks tegen over het feit of TA en FA zinloos zijn of niet. En zeker niet of je nu wel of niet analyses moet loslaten op grafieken!

Wat betreft TA, hoe wil je dit gaan aanpakken? Er zijn honderden zo niet duizenden TA indicatoren. Wil je een mix van dat alles gebruiken of slechts 1 sample gebruiken uit al die indicatoren? Again, je krijgt verschillende resultaten die zullen variŽren en dus niks bewijzen. En even voor de goede orde: er is geen enkel efficiŽnte bestaande lange termijn TA indicator. Geen enkele! Wat je ook doet, als je het uitsmeert over tientallen jaren is het waardeloos. TA werkt alleen in sommige gevallen voor de (zeer) korte termijn om excessieve rendementen te halen.

Wat betreft FA, hoe had je dit in gedachten? Ook hier zijn er weer legio FA indicatoren die je kunt gebruiken. Ook dit eventuele resultaat bewijst niks want er zijn genoeg indicatoren die elkaar zelfs tegenspreken.

Wat (leuker) interessanter is misschien een portfolio van 25 blue chips aandelen om dat te vergelijken met de verschillende indices. In mijn ogen ook de meeste save beleggingsstrategie op het moment als je aandelen wilt bezitten omdat die bedrijven niet failliet gaan en je 100% gegarandeerd bent van dividend en ten tijde van een goede economie je extra rendement doordat het aandeel stijgt.

[..]

quote:Zit daar ook een bron bij? Het lijkt me nogal overdreven uitzondering. Middelbare school salarissen van boven de 70.000$ dollar?Op zondag 14 februari 2010 15:23 schreef SeLang het volgende:

Deflatie en dalende lonen zijn een bitch. Nu nog in Europa!

[..]

quote:De hele discussie + bronnen staat op MishOp zondag 14 februari 2010 17:18 schreef Your_honor het volgende:

[..]

Zit daar ook een bron bij? Het lijkt me nogal overdreven uitzondering. Middelbare school salarissen van boven de 70.000$ dollar?Dat zo een school nog niet is gesloten vanwege de lage slagingspercentage is me dan ook een vraagteken

http://globaleconomicanal(...)and-fires-every.html

quote:The average teacher’s salary at the high school ranges between $72,000 and $78,000 a year, because most are at the district’s top step, Gallo said.

quote:Zo zou dat in Nederland ook moeten. De publieke sector is inmiddels beter betaald dan de private sector.Op zondag 14 februari 2010 18:18 schreef icecreamfarmer_NL het volgende:

Apart dat je zomaar je hele staff kunt ontslaan

quote:toch wel weer strak dat ze de hele staf konden ontslaan. ik had begrepen dat een leraar ontslaan in de vs nogal een drama is. ordinaire tvp, maar je moet toch wat heOp zondag 14 februari 2010 17:31 schreef SeLang het volgende:

[..]

De hele discussie + bronnen staat op Mish

http://globaleconomicanal(...)and-fires-every.html

[..]

quote:Dat kan inderdaad maar ik kan je de resultaten nu ook al wel geven door domweg uit te gaan van langjarig gemiddeldes. Desalniettemin wil ik je niet ontmoedigen voor dit soort onderzoekjes. Ik heb ze zelf ook gedaan omdat ik de boekjes niet geloofde omdat het zo simpel lijkt om een systeem te bedenken waardoor je de markt wel kunt verslaan. Guess I was wrongOp zondag 14 februari 2010 16:23 schreef draaier89 het volgende:

[..]

Dan kunnen we toch afspreken welke indicatoren we gebruiken? Of iedereen maakt een eigen portefuille aan en geeft aan of hij of zij uitsluitende FA of TA gebruikt en dan kijken we wat gemiddeld het behaalde rendement is, om maar eens iets te noemen.

quote:dat leren ze toch heul nog niet op high school joh! daar mag je blij zijn als ze kunnen lezen & schrijven, afhankelijk van de plaats van de schoolOp zondag 14 februari 2010 19:43 schreef Mendeljev het volgende:

6k per maand om een paar koters de abc-formule en integreren/differentieren te leren. Ik teken er voor

Probeert Bos soms het tekort in 1 keer te dichten door hogere aardgasbaten?

ING zet leveranciers mes op de keel

Britse economen sporen regering aan tot actie

Een groep invloedrijke economen spoort de Britse regering aan om het overheidstekort sneller af te bouwen. Ze vrezen dat het herstel van economie gevaar loopt als er niet snel in de uitgaven wordt gesnoeid.

Euhhhhhhhhhhh....

Even de Britten sarren

quote:3,5%Op dinsdag 16 februari 2010 13:13 schreef pberends het volgende:

Inflatie VK hoogst sinds november 2008

Even de Britten sarren.

Omhoog met die rente!

Maar nee, de BoE kondigt bij voorbaat aan om de rente het hele jaar nog laag te houden. Geen wonder dat de huizenbubble in de UK alweer herstart is. Dat wordt weer paniek over 1 of 2 jaar

quote:3,5 procent is echt absurd hoog als je ziet dat de economie slechts 0,4 procent gegroeid is op jaarbasis afgelopen kwartaal.Op dinsdag 16 februari 2010 13:16 schreef SeLang het volgende:

[..]

3,5%

Omhoog met die rente!

Maar nee, de BoE kondigt bij voorbaat aan om de rente het hele jaar nog laag te houden. Geen wonder dat de huizenbubble in de UK alweer herstart is. Dat wordt weer paniek over 1 of 2 jaar

'Oliecrisis treft Britse economie binnen de vijf jaar'

http://www.zita.be/busine(...)en-de-vijf-jaar.html

quote:Het is natuurlijk wel year on year, dus je vergelijkt met januari 2009 toen alles hier door het putje ging.Op dinsdag 16 februari 2010 13:23 schreef pberends het volgende:

[..]

3,5 procent is echt absurd hoog als je ziet dat de economie slechts 0,4 procent gegroeid is op jaarbasis afgelopen kwartaal.

'Oliecrisis treft Britse economie binnen de vijf jaar'

http://www.zita.be/busine(...)en-de-vijf-jaar.html

Zelf zie ik eigenlijk (nog) geen prijsverhogingen. M'n huur is al voor het 3de jaar hetzelfde. Eten is gemiddeld ongeveer hetzelfde. Alleen die hoerige council tax zal wel omhoog gaan

quote:Wat is de spaarrente eigenlijk in het VK?Op dinsdag 16 februari 2010 13:28 schreef SeLang het volgende:

[..]

Het is natuurlijk wel year on year, dus je vergelijkt met januari 2009 toen alles hier door het putje ging.

Zelf zie ik eigenlijk (nog) geen prijsverhogingen. M'n huur is al voor het 3de jaar hetzelfde. Eten is gemiddeld ongeveer hetzelfde. Alleen die hoerige council tax zal wel omhoog gaan

quote:Rond de 2%, maar ik heb nog 3% bij ING Direct tot mid augustus vanwege een promotieOp dinsdag 16 februari 2010 14:42 schreef pberends het volgende:

[..]

Wat is de spaarrente eigenlijk in het VK?

quote:Vreemd, eist de bondmarket in de UK geen hogere rente ivm de hoge inflatie?Op dinsdag 16 februari 2010 14:48 schreef SeLang het volgende:

[..]

Rond de 2%, maar ik heb nog 3% bij ING Direct tot mid augustus vanwege een promotie

quote:Langere maturities natuurlijk wel. De korte rente wordt voorlopig nog wel even gesaboteerd door de BoEOp dinsdag 16 februari 2010 14:49 schreef pberends het volgende:

[..]

Vreemd, eist de bondmarket in de UK geen hogere rente ivm de hoge inflatie?

quote:En die 300 miljard pond staatsobligaties opkopen heeft ook niet veel geholpen om de lange rente omlaag te krijgen zekerOp dinsdag 16 februari 2010 14:51 schreef SeLang het volgende:

[..]

Langere maturities natuurlijk wel. De korte rente wordt voorlopig nog wel even gesaboteerd door de BoE

[ afbeelding ]

quote:Je weet natuurlijk niet waar die rente had gestaan als ze dat niet hadden gedaan.Op dinsdag 16 februari 2010 14:53 schreef pberends het volgende:

[..]

En die 300 miljard pond staatsobligaties opkopen heeft ook niet veel geholpen om de lange rente omlaag te krijgen zeker.

Volgende maand stopt de FED trouwens met hypotheken opkopen. Ben benieuwd wat dat met de hypotheekrentes gaat doen. $1,4T aan hypotheken opkopen zou toch iets aan invloed gehad moeten hebben mag je hopen

quote:Das waarOp dinsdag 16 februari 2010 14:57 schreef SeLang het volgende:

[..]

Je weet natuurlijk niet waar die rente had gestaan als ze dat niet hadden gedaan.

Volgende maand stopt de FED trouwens met hypotheken opkopen. Ben benieuwd wat dat met de hypotheekrentes gaat doen. $1,4T aan hypotheken opkopen zou toch iets aan invloed gehad moeten hebben mag je hopen

De Fed wil uiteindelijk die hypo's toch weer op de markt verkopen.

quote:Mijn inschatting is dat die tot maturity op de FED balancesheet zullen blijven staan (verliezen gaan overigens naar de Treasury dus de belastingbetaler gaat hier weer bukken en zeepjes oprapen). Maar als de FED dus wegvalt als koper dan krijg je uiteindelijk weer realistische marktprijzen = hogere hypotheekrente.Op dinsdag 16 februari 2010 14:59 schreef pberends het volgende:

[..]

Das waar.

De Fed wil uiteindelijk die hypo's toch weer op de markt verkopen.

quote:Vanmiddag weer TIC-cijfers...Op dinsdag 16 februari 2010 15:11 schreef SeLang het volgende:

Btw: je zou verwachten dat het stoppen van MBS opkopen door de FED ook de Treasurieyield omhoog zal drijven. Landen als China hebben effectief hun MBS omgewisseld voor treasuries (dus MBS verkopen aan de FED en daarvoor in de plaats Treasuries kopen). Daardoor lijkt het alsof er een gezonde vraag is voor Treasuries vanuit het buitenland maar feitelijk is het dus grotendeels een omruilactie. Ben benieuwd hoe dat verder gaat de komende maanden.

http://www.forexfactory.com/

Of China het kan volhouden ligt vooral aan het handelstekort in de VS. Ik denk niet dat de VS het huidige hoge tekort nog lang vooruit kunnen schuiven.

quote:...en het wordt helemaal interessant als Goldman Sachs gelijk krijgt en China haar currency binnenkort gaat opwaarderen. Dat betekent namelijk dat ze minder Treasuries hoeft te kopen...Goldman’s O’Neill Says ‘Something Brewing’ in China on Currency

Feb. 15 (Bloomberg) -- Goldman Sachs Group Inc. Chief Economist Jim O’Neill said China may be poised to let its currency strengthen as much as 5 percent to slow the world’s fastest growing major economy.

“I have a strong opinion that they’re close to moving the exchange rate,” O’Neill said in a telephone interview from London after China’s central bank told lenders on Feb. 12 to set aside larger reserves. “Something’s brewing. It could happen anytime.”

Chinese policy makers are seeking to restrain credit growth after their economy grew the fastest since 2007 in the fourth quarter. Banks extended 19 percent of this year’s 7.5 trillion yuan ($1.1 trillion) lending target in January as property prices climbed the most in 21 months.

Officials in Beijing have resisted allowing gains in the yuan, having controlled its value since July 2008 after it strengthened 21 percent against the dollar in the previous three years. The status quo has drawn criticism from foreign policy makers who say keeping the currency undervalued has handed China’s exporters an advantage and inflated asset bubbles.

O’Neill, who coined the term “BRICs” in 2001, anticipating the boom in the emerging economies of Brazil, Russia, India and China, said China may allow the yuan to rise as much as 5 percent in a one-off revaluation and to then trade within a bigger band or against a larger basket of currencies. That would help counter international pressure, he said.

‘Sooner the Better’

“They need to do something to slow the economy down and deal with the inflation consequences,” said O’Neill, who forecasts the Chinese economy is currently growing between 12 percent and 14 percent and will expand 11.4 percent over the year. “The more they do -- and the sooner -- the better.”

The World Bank predicts China’s economy will grow 9 percent in 2010, faster than global growth of 2.7 percent. The government said last month the 2009 expansion was 8.7 percent.

China’s yuan recorded its biggest weekly decline in more than a year last week on speculation importers bought dollars before this week’s Chinese New Year holidays. Vice Commerce Minister Zhong Shan said on Feb. 8 the government may allow the yuan to move in a “small range,” while stressing the official stance is to maintain stability in the currency.

The yuan depreciated 0.09 percent last week to 6.8330 per dollar, the biggest loss since the five days ended Jan. 9, 2009. The reserve requirement will rise 50 basis points, or 0.5 percentage point, effective Feb. 25, the People’s Bank of China said. The current level is 16 percent for the biggest banks and 14 percent for smaller ones.

Record Lending

Record lending last year and a 4 trillion yuan stimulus package helped China lead the recovery from the deepest global recession since World War II. Investors’ concern about investment bubbles in China, and what action the government may take to prevent or deflate them, has mounted this year.

“It will take a multi-faceted approach to slow the economy,” Stephen Jen, London-based managing director at BlueGold Capital Management LLP., said in a Feb. 12 interview in which he predicted the yuan will be allowed to gain in the first half of this year.

U.S. President Barack Obama said in a Feb. 9 interview with Bloomberg BusinessWeek that a stronger currency would help China to deal with “a bunch of bubbles” in its “potentially overheating” economy.

To contact the reporter on this story: Simon Kennedy in Paris at skennedy4@bloomberg.net

Last Updated: February 14, 2010 11:00 EST

Opwaarderen van de Chinese munt is precies wat de Amerikanen willen, althans wat ze denken dat ze willen... Tot het zover is. Het zal namelijk Amerikaanse rente opdrijven.

Economist: Sovereign risk and the banks

quote:Deja vuOp dinsdag 16 februari 2010 15:31 schreef Perrin het volgende:

Wat betreft het thema 'sovereign risk'':

Economist: Sovereign risk and the banks

quote:Greek banks would be most exposed to the fallout. They hold about §39 billion of government debt, roughly equivalent to the amount of capital they have. There are rumours that Greek banks have also been keen sellers of credit-default swaps on sovereign Greek debt, in effect doubling up on their exposure to a debt crisis.

quote:Mijn god wat een perversiteitOp dinsdag 16 februari 2010 15:54 schreef SeLang het volgende:

Greek banks would be most exposed to the fallout. They hold about §39 billion of government debt, roughly equivalent to the amount of capital they have. There are rumours that Greek banks have also been keen sellers of credit-default swaps on sovereign Greek debt, in effect doubling up on their exposure to a debt crisi

quote:AIG op z'n Grieks!

Hopelijk gaat de Griekse overheid de Griekse banken ondersteunen, zodat de banken de staatsobligaties kunnen blijven kopen (

quote:Ze zijn too big to fail, dus who cares...Op dinsdag 16 februari 2010 16:18 schreef Digi2 het volgende:

[..]

Mijn god wat een perversiteitIn feite verkopen ze dus ongedekte CDS, zijn er uberhaupt buitenstaanders die dat kopen? Of verkopen de griekse banken die CDS aan elkaar voor een schappelijk prijsje zodat het op de balans FAKE afgedekte posities zijn.

Daarom schreef ik al: Deja vu

quote:Wil de VS dat echt wel, dan wordt de chinese rotzooi waarvan hun zoveel kopen (wij eigenlijk ook) natuurlijk een stuk duurder voor hun en zakken de consumenten cijfers helemaal als een plumpudding in.Op dinsdag 16 februari 2010 15:15 schreef SeLang het volgende:

...en het wordt helemaal interessant als Goldman Sachs gelijk krijgt en China haar currency binnenkort gaat opwaarderen. Dat betekent namelijk dat ze minder Treasuries hoeft te kopen...

Opwaarderen van de Chinese munt is precies wat de Amerikanen willen, althans wat ze denken dat ze willen... Tot het zover is. Het zal namelijk Amerikaanse rente opdrijven.

quote:Idd, het effect is dubbel negatief voor de VS want de markt voor treasuries krimpt en de import wordt duurder.Op dinsdag 16 februari 2010 16:50 schreef Basp1 het volgende:

[..]

Wil de VS dat echt wel, dan wordt de chinese rotzooi waarvan hun zoveel kopen (wij eigenlijk ook) natuurlijk een stuk duurder voor hun en zakken de consumenten cijfers helemaal als een plumpudding in.

Het enige voordeel dat ik zie is dat de VS meer zelf zouden kunnen gaan produceren als chinese produkten duurder worden.

quote:Waarmee gaan ze dat produceren met de machines die allemaal in china staan.Op dinsdag 16 februari 2010 16:56 schreef Digi2 het volgende:

[..]

Idd, het effect is dubbel negatief voor de VS want de markt voor treasuries krimpt en de import wordt duurder.

Het enige voordeel dat ik zie is dat de VS meer zelf zouden kunnen gaan produceren als chinese produkten duurder worden.

En op de autos die men daar maakt zit de rest van de wereld niet op te wachten.

Ze kunnen straks natuurlijk wel voor net zulke lage tarieven helpdesk diensten als india gaan aanbieden zonder dat we last hebben van het de slecht engels sprekende indiers'.

quote:Oops! Dus toch geen bluf van de Chinezen?Beijing Sells Whopping $34.2 Billion Treasuries In December As Japan Becomes Largest Official Holder Of US Debt

Gradually we are getting confirmation that Chinese "posturing" about offloading US debt is all too real. The most recent TIC data confirmed the Treasury's greatest nightmare: China is now dumping US bonds. In December China sold $34.2 billion of debt ($38.8 billion in Bills sold offset by $4.6 billion in Bonds purchased), lowering its total holdings $755.4 billion, the lowest since February 2009, and for the first time in many years relinquishing the top US debt holder spot to Japan, which bought $11.5 billion (mostly in Bonds, selling $1.4 billion Bills) bringing its total to $768.8 billion. Also, very oddly, the surge in UK holding continues, providing yet another clue as to the identity if the "direct bidder" - as we first assumed, these are merely UK centers transacting primarily on behalf of China as well as hedge funds, which are accumulating US debt under the radar. UK holdings increased from $230.7 billion to $302.5 billion in December: a stunning $70 billion increase in a two month span. Yet, with the identity of the UK-based buyers a secret, it really could be anyone... Anyone with very deep pockets.

Bron: Zero Hedge

quote:Ja, dat is ook eerder theoriie dan praktijk. Het investeringsklimaat van de VS verslechterd vanwege aanstaande belastingverhogingen en mileueisen, Bovendien worden vakbonden sinds kort preferent gesteld aan bondhouders. Zie GM, dus bondhouders van amerikaanse bedrijven lopen veel grotere risico's dan elders. Op Venezuala na, daar wordt je meteen onteigend.Op dinsdag 16 februari 2010 17:00 schreef Basp1 het volgende:

[..]

Waarmee gaan ze dat produceren met de machines die allemaal in china staan.

En op de autos die men daar maakt zit de rest van de wereld niet op te wachten.

Ze kunnen straks natuurlijk wel voor net zulke lage tarieven helpdesk diensten als india gaan aanbieden zonder dat we last hebben van het de slecht engels sprekende indiers'.

quote:Wat te denken van Pakistaanse bedrijven dan? Dat land heeft de hoogste credit default swap rating van de wereld. Daar zou je haast nog geen cent in durven stekenOp dinsdag 16 februari 2010 17:08 schreef Digi2 het volgende:

[..]

Ja, dat is ook eerder theoriie dan praktijk. Het investeringsklimaat van de VS verslechterd vanwege aanstaande belastingverhogingen en mileueisen, Bovendien worden vakbonden sinds kort preferent gesteld aan bondhouders. Zie GM, dus bondhouders van amerikaanse bedrijven lopen veel grotere risico's dan elders. Op Venezuala na, daar wordt je meteen onteigend.

quote:

Bank Of North Dakota: America's Only 'Socialist' Bank Is Thriving During Downturn

But now officials in other states are wondering if it is helping North Dakota sail through the national recession.

Gubernatorial candidates in Florida and Oregon and a Washington state legislator are advocating the creation of state-owned banks in those states. A report prepared for a Vermont House committee last month said the idea had "considerable merit." Liberal filmmaker Michael Moore promotes the bank on his Web site.

"There's a lot of hurt out there, a lot of states that are in trouble, and they're tying the Bank of North Dakota together with this economic success that we're having right now," said the bank's president, Eric Hardmeyer.

Hardmeyer says he's gotten "tons" of inquiries about the bank's workings, including questions from officials in California, Michigan, New Mexico, Ohio and Washington state. North Dakota has the nation's lowest unemployment rate at 4.4 percent, soaring oil production and a robust state budget surplus – but Hardmeyer says the bank isn't responsible for the prosperity.

"We are a catalyst, perhaps, or maybe a part of it," he said. "To put this at our feet is flattering, but it frankly isn't true."

The Bank of North Dakota serves as an economic development agency and "banker's bank" that lessens the loan risks of private banks and helps them finance larger projects. It offers cheap loans to farmers, students and businesses.

The bank had almost $4 billion in assets and a $2.67 billion loan portfolio at the end of last year, according to its most recent quarterly financial report. It made $58.1 million in profits in 2009, setting a record for the sixth straight year. During the last decade, the bank funneled almost $300 million in profits to North Dakota's treasury.

Story continues below

The bank has the advantage of being the repository for most state funds, which can be used for loans and occasional relief for private banks that need a jolt of cash during sluggish credit markets.

"We think of ourselves as kind of a little mini-Federal Reserve," Hardmeyer said.

The state earns roughly 0.25 percent less interest than state agencies would get from a commercial institution. The bank also pays no state or federal taxes and has no deposit insurance; North Dakota taxpayers are on the hook for any losses.

The Bank of North Dakota was a cornerstone of the agenda of the Nonpartisan League, a farmers' political insurgency spawned by anger about outside control of North Dakota's credit and grain markets.

Founded in 1915 by A.C. Townley, who became a Socialist Party organizer after he went broke raising flax in western North Dakota, the NPL advocated state-owned banks to provide low-interest farm loans, along with state flour mills, grain elevators, meatpacking houses and hail insurance.

Supporters gained control of the legislature and the governorship within five years. The movement's power quickly waned, but two of its state-owned businesses survived – the Bank of North Dakota and a state flour mill and grain elevator in Grand Forks.

From the 1940s until the early 1960s, the bank served mostly as a public funds depository and municipal bond buyer, said Rozanne Enerson Junker, author of a 1989 history of the bank. Its economic development activity has greatly expanded since.

Gary Petersen, president of the Lakeside State Bank of New Town, a community on the Fort Berthold Indian Reservation in northwestern North Dakota, said the state bank is often willing to take a stake in local development projects.

"In my experience, you make a contact with the (Bank of North Dakota), and their question is, 'How do we get this done?'" Petersen said. "They're not looking at ways to knock it down."

Alerus Financial, a Grand Forks bank, has sold about $115 million of its $600 million loan portfolio to the Bank of North Dakota, both to spread its risk and provide itself with additional loan money, said Karl Bollingberg, Alerus' director of banking services.

"If you're left to find other participating banks, that can be very challenging," he said. "They don't have the same interest that the Bank of North Dakota has in helping you to do deals."

Mauro Guillen, a professor of management at the University of Pennsylvania's Wharton School of Business, said it is unlikely other states would open similar banks, in part because "the political culture here is very much against that kind of a thing."

Some state and federal agencies, such as the Small Business Administration, already have economic development programs similar to those at the Bank of North Dakota, Guillen said.

Bollingberg said the idea of other state-owned banks would also likely rouse opposition from private banks that wanted to keep their share of state deposits. "Because the (Bank of North Dakota) has been here so long, no banks know what it was like to have those deposits," he said.

Hardmeyer said he, too, was always doubtful others would take up North Dakota's model, but now he's not so sure.

"When I see what's going on around the country, it's not quite as far a leap as I thought it once was," he said.

Hans de Geus: "VS zijn 50 Griekenlandjes bij elkaar opgeteld"

quote:De NL versie van het eerder geposte leap2020 denktank februari editie.Europese denktank: EU blijft overeind, VS en Groot BrittanniŽ vallen om

Amerikaanse bank Goldman Sachs hielp Griekenland met frauderen cijfers

--------------------------------------------------------------------------------

Vergelijking begrotingstekorten van diverse Eurozone-landen. De grafiek laat zien dat het enorme tekort van Griekenland relatief is, gezien het feit dat het land slechts voor 2,6% bijdraagt aan het BNP van de Eurozone.

Terwijl veel analisten en economische experts in Amerika, Groot BrittanniŽ en AziŽ de Griekse financiŽle crisis beschouwen als het begin van de het einde van de Euro en misschien zelfs van de hele EU, denkt de Europese Denktank LEAP/E2020 daar heel anders over. Volgens de leden van het gerenommeerde onderzoeksinstituut worden de gevolgen van de Griekse crisis voor de EU door met name de VS en Groot BrittanniŽ doelbewust uitvergroot en overdreven, om zo de aandacht af te leiden van hun eigen, nog veel penibelere financiŽle situatie. LEAP/E2020 denkt dan ook dat, hoewel de Europeanen het zwaar zullen krijgen, de EU uiteindelijk overeind zal blijven, maar dat de VS en Groot BrittanniŽ juist zullen omvallen.

In de 42e editie van het Global Europe Anticipation Bulletin staat dat in de loop van 2010 het effect van de vele biljoenen die de overheden in 2009 hebben uitgegeven om hun economiŽn overeind te houden, zal zijn uitgewerkt. Deze enorme sommen geld hebben de wereldwijde systeemcrisis, zoals in 2008 door de denktank werd voorspeld, met enkele maanden uitgesteld. Deze mogelijkheid was destijds al voorzien: de experts van LEAP/E2020 schreven toen dat als de overheden dit pad zouden kiezen -wat inderdaad gebeurd is- de uiteindelijke klap alleen maar zou worden uitgesteld en veel harder zou gaan aankomen.

Die klap, aanvankelijk voorzien voor de herfst van 2009, zal nu ongeveer een jaar later komen. De gekozen tijdelijke lapmiddelen, bestaande uit de zeer kostbare economische stimulansmaatregelen, zullen dan namelijk niet meer op te brengen zijn.

De vorig jaar voorziene 'geopolitieke dislocatie' wordt inmiddels steeds duidelijker zichtbaar. IJsland, Dubai en Griekenland belandden in een grote financiŽle crisis, en talloze andere landen balanceren op het randje. Overal stijgt de werkloosheid met grote sprongen en raken miljoenen hun uitkeringen kwijt omdat ze te lang zonder baan zitten. De mensen die nog wťl werken krijgen vaak te maken met lagere salarissen. Daarnaast wordt er overal fors bezuinigd op publieke diensten.

Het uiteenvallen van het geopolitieke systeem is ook te zien aan het mislukken van de klimaatconferentie in Kopenhagen, de groeiende spanning tussen de VS en China op zowel economisch als militair gebied, en het opnieuw toegenomen risico op een nieuwe oorlog in het Midden Oosten (IsraŽl, Iran, e.d.). LEAP/E2020 denkt dat we nu aan het begin van een versnelling van de wereldwijde systeemcrisis staan, en dat deze gekenmerkt zal worden door vijf negatieve trends:

1. De explosie van de publieke schuldenzeepbel en het daaraan verbonden bankroet van steeds meer landen.

2. De fatale impact van steeds meer faillissementen en de enorme schuldenberg op het Westerse bankensysteem.

3. De onvermijdelijke stijging van de rentetarieven.

4. Als gevolg van deze ontwikkelingen groeiende internationale spanning

5. Toenemende sociale onzekerheid.

Crisis Griekenland voorbode van ontwikkelingen 2010

De financiŽle crisis in Griekenland laat zien wat 2010 voor de rest van de Westerse wereld in petto heeft. De berichtgeving over de situatie van Griekenland is volgens LEAP/E2020 een perfekt voorbeeld van de manier waarop de in toenemende mate elkaar bestrijdende economische blokken het nieuws en de informatievoorziening manipuleren. Daarom is het van cruciaal belang om de komende maanden en jaren het wereldnieuws kritisch te bekijken, en te bedenken dat veel van dit nieuws steeds vaker doelbewust een verdraaide of verkeerde voorstelling van zaken zal laten zien.*

De experts van de denktank omschrijven de Griekse crisis als een boom die gebruikt wordt om een heel bos van de veel gevaarlijkere schuldenposities van met name de VS en Groot BrittanniŽ te verbergen. Het Griekse probleem is een interne EU-aangelegenheid die binnen enkele weken zal worden opgelost, omdat de EU-leiders nu de gelegenheid hebben om Griekenland te dwingen zijn verouderde politieke en economische systeem los te laten en de 21e eeuw binnen te treden. De Griekse economie draagt voor slechts 2,5% bij aan het BNP van de Eurozone. Daarom is de Griekse crisis een perfekte test voor de stabilisatiemechanismes die de Eurolanden hebben ingevoerd.

Zorgelijke ontwikkeling voor de VS: China is langzaam maar zeker het financieren van de Amerikaanse staatsschuld aan het afbouwen, en dat terwijl de VS onder Obama ongekend veel geld nodig heeft.

De leiders en media van de Anglo-Saksische wereld maken -net als vorig jaar, toen ze voorspelden dat een banken'tsunami' uit Oost Europa de Eurozone zou wegvagen- gretig gebruik van de Griekse situatie om de catastrofale ontwikkeling van hun eigen economiŽn en schuldensituatie te verbergen. De VS en Groot BrittanniŽ hebben namelijk steeds meer moeite met het aantrekken van kapitaal, en proberen om die reden de Eurozone minder aantrekkelijk te maken voor buitenlandse beleggers en investeerders.

Ondertussen zijn de Eurozone-leiders maar wat blij dat de Euro is gezakt tot (op dit moment) $ 1.37. Ook al beseffen ze dat dit slechts een tijdelijke situatie is omdat het grote probleem de waardevermindering van de dollar en het Britse pond is, toch geeft het de Europese exporteurs tijdelijk even wat ademruimte.

De financiŽle speculanten (o.a. hedge funds) en banken die grote belangen hebben in Griekenland zijn ermee gebaat dat de Eurozone snel over de brug komt met financiŽle steun, omdat als deze achterwege blijft, hun eigen financiŽle positie fors zal verslechteren als onder andere de maatregel wordt genomen om de kredietstatus van Griekenland te verlagen. Hun leningen aan Griekenland worden dan veel minder waard en ook zullen hun speculaties tegen de Euro mislukken. In 2008/2009 lukte het deze hedge funds en banken om op vergelijkbare wijze de Amerikaanse overheid zo ver te krijgen om AIG en feitelijk heel Wall Street met schandalige hoeveelheden belastinggeld uit te kopen.

Goldman Sachs en Griekse regering grote boosdoeners

In de huidige fase van de wereldwijde systeemcrisis spelen hoofdzakelijk de investeringsbanken op het Amerikaanse Wall Street een buitengewoon kwalijke rol. Dat geldt met name voor de leider van deze 'bende': Goldman Sachs. De New Yorkse investeringsbank is namelijk direkt betrokken bij de misleidende trucs die ervoor zorgden, dat het Griekse huishoudboekje op papier in orde leek en het land tot de Euro mocht toetreden. Daarvoor gebruikten ze een listig financieel model, dat ervoor zorgde dat de klant enkele jaren later automatisch met enorme financiŽle problemen opgezadeld zou worden. De grote profiteur daarvan was natuurlijk Goldman Sachs.

In het Griekse geval werd er een lening verhoogd die niet op de Griekse begroting verscheen. Door zo'n swap overeenkomst konden de Grieken fictief de omvang van hun nationale schuld drastisch verkleinen. Overigens waren de Griekse leiders hier 100% van op de hoogte, en daarom zouden ze volgens de Europese denktank onderworpen moeten worden aan gerechtelijke vervolging, omdat ze zowel de EU als hun eigen burgers belazerd hebben, met als doel te kunnen profiteren van het opgenomen worden in de Eurozone.

Het bedrog van Goldman Sachs is echter net zo ernstig als dat van de Griekse regering, zeker als bedacht wordt dat de vice-president van Goldman Sachs in Europa destijds Mario Draghi was, de huidige president van de Italiaanse Centrale Bank en kandidaat om Jean-Claude Trichet op te volgen als hoofd van de Europese Centrale Bank (!). Hoewel LEAP/E2020 hem niet onmiddellijk wil beschuldigen van het doelbewust manipuleren van de Griekse statistieken, suggereert de denktank dat er toch minstens een onderzoek naar ingesteld zou moeten worden.

In Amerika is Paul Volcker, het huidige hoofd van Obama's financiŽle adviseurs, ťťn van de grootste critici van Goldman Sachs geworden. Hij is mogelijk de enige die voldoende ervaring en kennis heeft om harde maatregelen tegen deze criminele investeringsbank -en andere, vergelijkbare financiŽle instellingen- te nemen. Volgens de denktank zouden de hele EU en al haar burgers er mee gebaat zijn om alle (voormalige) managers van dit soort investeringsbanken, die honderden miljarden hebben verdiend aan de financiŽle crisis, uit te sluiten van het bekleden van een publieke financiŽle of economische functie (zoals bij de ECB, de Europese Commissie en de Nationale Centrale Banken). De belangenverstrengeling die daarmee gepaard zou gaan, zou namelijk alleen maar meer financiŽle schade opleveren voor de Europese burgers en regeringen.

De Eurozone kan een eerste goede stap nemen door de Griekse regering te verplichten om te breken met Goldman Sachs, iets wat volgens de Financial Times (28 januari) nog steeds niet gebeurd is. Aangezien het hoofd van Goldman Sachs zich in een recent interview als 'God' omschreef, zou het juist heel verstandig zijn om te beseffen dat deze bank, en alle vergelijkbare collega-investeringsbanken, zich daadwerkelijk als duivels kunnen gedragen. Het advies aan Europa en feitelijk de hele wereld is om hier lering uit te trekken en konsekwenties aan te verbinden.

Als laatste geeft het team experts iedereen die wil weten in welk land de volgende schuldencrisis gaat uitbreken, de tip om uit te zoeken welke staten de afgelopen jaren gebruik hebben gemaakt van de diensten van Goldman Sachs. Het is namelijk zo goed als zeker dat deze landen de volgende slachtoffers zullen zijn.

quote:Je vraagt je af waar de failliete UK het geld vandaan haalt om US bonds te kopenOp dinsdag 16 februari 2010 17:02 schreef SeLang het volgende:

[..]

Oops! Dus toch geen bluf van de Chinezen?

Edit: oh ze kopen alleen maar onder de paraplu van de UK... zouden net zo goed de Chinezen kunnen zijn.

quote:Mwah, ze exporteren meer naar de VS dan ze importeren. Ze hebben dus een handelsoverschot tov de US.Op woensdag 17 februari 2010 22:34 schreef pberends het volgende:

Je vraagt je af waar de failliete UK het geld vandaan haalt om US bonds te kopen.

Doorgaans recycled men die reserves middels aankoop van obligaties.

quote:BBCentral bankers are planning to eventually remove $1.43 trillion of housing debt from the balance sheet after critics such as Stanford University economist John Taylor accused them of straying beyond monetary policy. Philadelphia Fed President Charles Plosser said yesterday that the Fed’s purchases of housing debt expose it to demands from politicians to support other industries.

Some of the Fed’s emergency actions “blurred the line between monetary policy and fiscal policy, thereby increasing the risk to the Fed’s independence,” Plosser said in a speech. “These policies have veered toward deciding how public money should be allocated across firms and sectors of the economy.”

Policy makers agreed that it “will eventually be appropriate” to “return to holding only securities issued by the U.S. Treasury,” according to minutes of their January 26-27 meeting released yesterday.

Het is idd nogal vreemd om 1 sector uit de economy te pakken en die te gaan steunen als centrale bank. Het opkopen van de MBS wordt gedaan omdat de banken ze niet meer konden verhandelen tegen "normale", zeg bubble prijzen. Daardoor dreigden veel banken om te vallen. Men probeert hier op een gekunstelde manier een vloer onder de huizenprijzen te leggen.

Voor het eerst sinds 1982 daalt de kerninflatie in Bernanke-land.

quote:Kerninflatie is exclusief de dingen die je echt nodig hebt zoals eten en brandstofOp vrijdag 19 februari 2010 16:36 schreef capricia het volgende:

Wat is het verschil tussen kerninflatie en 'gewone' inflatie

quote:Ah, okay!Op vrijdag 19 februari 2010 16:37 schreef SeLang het volgende:

[..]

Kerninflatie is exclusief de dingen die je echt nodig hebt zoals eten en brandstof

Dus zonder de dingen die erg in prijs kunnen schommelen. Eigenlijk dus een stabieler inflatie-cijfer.

Next

quote:Alles wat Amerikanen veel verbruiken dus.Op vrijdag 19 februari 2010 16:37 schreef SeLang het volgende:

[..]

Kerninflatie is exclusief de dingen die je echt nodig hebt zoals eten en brandstof

quote:De inflatie zelf is alleen tijdelijk gestegen door de hogere commodity prijzen die deze bubble met zich meebrengt. Ondertussen is de kerninflatie blijven dalen en zal het ook blijven doen. Deflation is coming!Op vrijdag 19 februari 2010 15:55 schreef pberends het volgende:

[ afbeelding ]

Voor het eerst sinds 1982 daalt de kerninflatie in Bernanke-land.

FOK!-column: Regeren? Niet doen!

Wat een derde wereld-land!

Ondanks dat ze de geldpers hebben aangezet voor 300 miljard pond

quote:En dan zeggen dat de Euro in de problemen zit en het Pond en de Dollar veilige havens zijn.Op dinsdag 23 februari 2010 18:28 schreef pberends het volgende:

Even gezamenlijk UK uitlachen:

[ afbeelding ]

Wat een derde wereld-land!

Ondanks dat ze de geldpers hebben aangezet voor 300 miljard pond!

quote:Dollar is relatief veilig, maar pond zeker niet. Daar ben ik al jaren negatief over!Op dinsdag 23 februari 2010 18:37 schreef Q. het volgende:

[..]

En dan zeggen dat de Euro in de problemen zit en het Pond en de Dollar veilige havens zijn.!

US diplomats add a moat to their expenses at $1bn London embassy

http://en.wikipedia.org/w(...)rent_account_balance

Cumulative Current Account Balance per capita 1980-2008 based on the IMF.

quote:Blijkt Cumulative te zijnOp woensdag 24 februari 2010 17:51 schreef Q. het volgende:

AustraliŽ ook zo'n groot tekort? Had altijd het idee dat het daar wel aardig goed ging.

Maar Australie heeft nog steeds een aardig tekort. Lijkt bijna wel een Angelsaksisch fenomeen.

quote:Geithner: Spending and fiscal austerity goals are not in conflict

Assessing a tough governmental juggling act, Treasury Secretary Timothy Geithner assured lawmakers Wednesday that stimulus spending to spur the economy now isn't in conflict with a need for longer-term austerity. Geithner told the House Budget Committee that before the federal government can begin attacking soaring deficits and a massive national debt, it needs to increase jobs and ensure economic growth.

"Without growth, we cannot begin the process of restoring fiscal responsibility," the secretary said in prepared remarks.

quote:Greenspan Says Crisis ‘By Far’ Worst, Recovery Uneven

Former Federal Reserve Chairman Alan Greenspan said the financial crisis was "by far" the worst in history and called the recovery from the global recession "extremely unbalanced." The world economy has undergone "by far the greatest financial crisis globally ever," Greenspan said today in a speech to the Credit Union National Association’s Governmental Affairs Conference in Washington. Greenspan said that while the economy was in worse shape in the Great Depression, the recent financial crisis was potentially more harmful than that in the 1930s because "never had short-term credit literally withdrawn."

quote:US Lending Falls at Epic Pace

U.S. banks posted last year their sharpest decline in lending since 1942, suggesting that the industry's continued slide is making it harder for the economy to recover. While top-tier banks are recovering at a faster clip, the rest of the industry is still suffering, according to a quarterly report from the Federal Deposit Insurance Corp. Banks fighting for survival, especially those plagued by losses on commercial real estate, are less willing to extend loans, siphoning credit from businesses and consumers.

quote:Nearly 20% of U.S. workers underemployed

Nearly 20 percent of the U.S. workforce lacked adequate employment in January and struggled to make ends meet with reduced resources and bleak job prospects, according to a Gallup poll released on Tuesday. In findings that appear to paint a darker employment picture than official U.S. data, Gallup estimated that about 30 million Americans are underemployed, meaning either jobless or able to find only part-time work.

quote:Republicans push Obama to put Fannie, Freddie on budget

A pair of key Republicans on the House Financial Services Committee is pushing the White House to end the long-standing practice of excluding mortgage finance companies Fannie Mae and Freddie Mac from the federal budget. "It is the same sort of financial shell game that has brought governments like Greece to a crisis point. Hiding your debts just leads to a bigger day of financial reckoning down the road," said Representative Spencer Bachus, the top Republican on the panel.

Bachus said he was backing legislation from Representative Scott Garrett, the top Republican on the House Financial Services Subcommittee on Capital Markets, to put the two enterprises on the federal budget. Fannie Mae and Freddie Mac, which play a role in funding three-quarters of all U.S. residential mortgages, came under government control in September 2008 when they received a massive bailout that gave the government a 79.9 percent stake.

quote:The deathbed of Keynesian economics

The UK has produced notable economists over the years, but John Maynard Keynes, the guru of government intervention, was one of truly global significance. So it may be fitting that the UK will also become the deathbed of Keynesian economics. Britain has been following the mainstream prescriptions of his followers more than any developed nation. It has cut interest rates, pumped up government spending, printed money like crazy, and nationalised almost half the banking industry.

Short of digging Karl Marx out of his London grave, and putting him in charge, it is hard to see how the state could get more involved in the economy. The results will be dire. The economy is flat on its back, unemployment is rising, the pound is sinking, and the bond markets are bracketing the country with Greece and Portugal in the category marked "bankruptcy imminent." At some point soon, even the most loyal disciples of Keynes will have to admit defeat, and accept that a radical change of direction is needed.

quote:Idd. Ik denk nog wel eens aan het W-scenario. De kou is nog niet uit de lucht. Zeker in Europa niet.Op woensdag 24 februari 2010 21:43 schreef Perrin het volgende:

Schiet allemaal nog niet zo op, die recovery.

quote:Ja, en in de USA gaat het zo lekker met staten die zo goed als failliet zijn.Op woensdag 24 februari 2010 21:46 schreef capricia het volgende:

[..]

Idd. Ik denk nog wel eens aan het W-scenario. De kou is nog niet uit de lucht. Zeker in Europa niet.

Oh. En die W is meer een \/\-vorm. Want naar boven gaat er de komende decennia niets.

quote:Heb ik die mooie pfizer pilletjes dan voor niks besteldOp woensdag 24 februari 2010 22:21 schreef Q. het volgende:

Want naar boven gaat er de komende decennia niets.

quote:Er zijn altijd kansenOp woensdag 24 februari 2010 22:21 schreef Q. het volgende:

[..]

Ja, en in de USA gaat het zo lekker met staten die zo goed als failliet zijn.

Oh. En die W is meer een \/\-vorm. Want naar boven gaat er de komende decennia niets.

Nee, waarom zou je een belachelijk groot tekort terug dringen?

quote:Die Amerikanen durven wel.Some heavyweight hedge funds have launched large bearish bets against the euro in moves that are reminiscent of the trading action at the height of the U.S. financial crisis.

The big bets are emerging amid gatherings such as an exclusive "idea dinner" earlier this month that included hedge-fund titans SAC Capital Advisors LP and Soros Fund Management LLC. During the dinner, hosted by a boutique investment bank at a private townhouse in Manhattan, a small group of all-star hedge-fund managers argued that the euro is likely to fall to "parity"—or equal on an exchange basis—with the dollar, people close to the situation say.

bron en hele artikel hier: http://online.wsj.com/art(...)087741848074392.html

"Euro in moeilijkste fase ooit"

quote:Dat is nou niet bepaald rocket-science hoor. Maar ik ben blij dat Duitsland nog steeds niet van voornemens lijkt om in te grijpen in Griekenland. Laat ze daar maar lekker hun eigen problemen oplossen.Op zondag 28 februari 2010 21:42 schreef bascross het volgende:

Blijkbaar ziet Merkel ook niet door de onzin van Engeland en de VS heen,

Griekenland kondigt nieuwe bezuinigingen aan

quote:De bedoeling is dat het laatste blok wordt geschrapt. Vakbonden hebben gezegd dat het schrappen van de 'veertiende maand' gelijkstaat aan een 'oorlogsverklaring'.

quote:De vakbonden hebben grote moeite met de bezuinigingen. "Het is een erg moeilijke dag voor ons. (...) Deze bezuinigingsmaatregelen brengen ons aan de rand van de afgrond. Brussel wil dat er bezuinigd wordt en de regering doet er niets aan om dat te stoppen," aldus de voorzitter van de ambtenarenvakbonden, Panayiotis Vavouyios.

Dat worden weer een boel stakingen in Griekenland.

quote:"De vakbonden hebben grote moeite met de bezuinigingen. "Het is een erg moeilijke dag voor ons. (...) Deze bezuinigingsmaatregelen brengen ons aan de rand van de afgrond. Brussel wil dat er bezuinigd wordt en de regering doet er niets aan om dat te stoppen," aldus de voorzitter van de ambtenarenvakbonden, Panayiotis Vavouyios."Op woensdag 3 maart 2010 18:54 schreef Q. het volgende:

Snappen die vakbonden het nou echt niet?

Dat worden weer een boel stakingen in Griekenland.

Ze denken dat de Griekse overheid het voor het zeggen heeft op de kapitaalmarkt

quote:Het gemiddelde vakbondslid blinkt dan ook niet uit in intelligentie. De vakbondleiders zijn niet veel beter, zie Agnes Jongerius.Op woensdag 3 maart 2010 18:55 schreef pberends het volgende:

[..]

Ze hebben liever dat het land failliet gaat.

Het is toch zo dat wanneer de FED de interest rates omlaag gooit dit in wezen doet door het opkopen van obligaties? Immers het kopen van obligaties zorgt ervoor dat de interest rates naar beneden gaan en de vraag en aanbod van de geldhoevelheid zal laten stijgen. Zelfde geld toch voor het verlagen van de discount rate en verlagen van de reserve ratio's van banken? Dat is toch ook gewoon een groei in de geldhoeveelheid?

Maar hoe zit het dan met quantitative easing? In de boeken staat dat dat pas wordt gedaan door de centrale bank nadat interest rates verlagen (opkopen van bonds) niet doeltreffend genoeg was. En dus men opnieuw securities (bonds en andere rotzooi) gaat opkopen om de financiŽle markten beter te laten vloeien. Maar waarom noemt men het dan QE als het concept in wezen het zelfde is als verlagen van interest rates door expansionary open market operations? De definitie van dat laatste zorgt normaliter voor een lagere interest rate en hogere vraag en aanbod van geld. Dan kan dit toch niet zo zijn voor QE? Is dat het enige verschil tussen de 2?

Verwarrend

quote:Europe bars Wall Street banks from government bond sales

European countries are blocking Wall Street banks from lucrative deals to sell government debt worth hundreds of billions of euros in retaliation for their role in the credit crunch.

"Governments do not have the confidence that the excessive risk-taking culture of the big Wall Street banks has changed and they still cannot be trusted to put the stability of the financial system before profit," said Arlene McCarthy, vice chair of the European parliament's economic and monetary affairs committee. "It is no surprise therefore that governments are reluctant to do business with banks that have failed to learn the lesson of the crisis. The banks need to acknowledge the mistakes that were made and behave in an ethical way to regain the trust and confidence of governments."

Het houdt maar niet op bij die Britten

quote:Ze hebben ook een groeiende inflatie. Ondanks de waardeloze pond, goedkoop blijven die Britten niet.Op dinsdag 9 maart 2010 16:49 schreef pberends het volgende:

Brits handelstekort dramatisch hoog

Het houdt maar niet op bij die Britten. Ondanks de compleet waardeloze pond.

quote:Geithner: European Reforms Would Harm U.S. Interests

Treasury Secretary Tim Geithner has cautioned the European Commission about its latest attempts at financial regulation, warning that American banks, hedge funds and private equity funds would be discriminated against by the proposed rules.

In a letter to Michel Barnier, Europe's new Commissioner for Internal Market, Geithner expressed concern over the directive's "third country" provision, which would restrict European investment in non-European funds, the Financial Times and Wall Street Journal report.

quote:Third country investment?Op vrijdag 12 maart 2010 14:47 schreef Perrin het volgende:

Geithner: blijf geld pompen in onze papieren rommel!

[..]

Is er een handelsoorlog opkomst?

quote:Geheel met deze analyse eens, helaas.Op donderdag 18 maart 2010 15:57 schreef piepeloi55 het volgende:

Prachtig plaatje waarin je kunt zien dat overheden de klappen proberen op te vangen. Mede daardoor nog geen echte deflatie (+speculatief geld dat zorgt voor hogere commodityprjzen), maar overheden kunnen daar maar beperkt mee doorgaan. Zodra dat gedaan is en de positie van de private markt niet hersteld is (mijn mening is dat dat niet het geval zal zijn) + overheden die zelf beginnen met het aflossen van schuld, krijgen we echte (zware) deflatie.

quote:Economists: Another Financial Crisis on the Way

Even as many Americans still struggle to recover from the country's worst economic downturn since the Great Depression, another crisis – one that will be even worse than the current one – is looming, according to a new report from a group of leading economists, financiers, and former federal regulators.

In the report, the panel, which includes Rob Johnson of the United Nations Commission of Experts on Finance and bailout watchdog Elizabeth Warren, warns that financial regulatory reform measures proposed by the Obama administration and Congress must be beefed up to prevent banks from continuing to engage in high-risk investing that precipitated the near-collapse of the U.S. economy in 2008.

The report warns that the country is now immersed in a "doomsday cycle" wherein banks use borrowed money to take massive risks in an attempt to pay big dividends to shareholders and big bonuses to management – and when the risks go wrong, the banks receive taxpayer bailouts from the government.

"Risk-taking at banks," the report cautions, "will soon be larger than ever."

quote:Dat waren ze de vorige keer al niet.Op vrijdag 19 maart 2010 15:02 schreef bascross het volgende:

We gaan gewoon door waar we gebleven zijn.Ik betwijfel of die bailouts deze keer nog op te brengen zijn.

quote:Hoe kom je er bij dat particulieren een bailout hebben gehad, de rechtzaken er tegen lopen nog steeds. En mensen die akkoord zijn gegaan met de duisenberg regeling (de meesten om van het gezuer af te zijn, of hun BKR notering kwijt te raken) hebben een gedeelte van hun restschuld niet hoeven te betalen. Deze zijn gewoon keihard hun inleg kwijt en 50% restschuld.Op vrijdag 19 maart 2010 15:28 schreef SeLang het volgende:

Het wordt gewoon steeds groter. Na de 2000 bubble kregen particuliere beleggers een bailout (Legiolease e.d.). Na de 2007 bubble kregen de banken zelf een bailout. En na de huidige bailout bubble moeten complete landen een bailout hebben. De vraag is alleen wie de staat nog een bailout kan geven...

quote:Federal Reserve Must Disclose Bank Bailout Records

March 19 (Bloomberg) -- The Federal Reserve Board must disclose documents identifying financial firms that might have collapsed without the largest U.S. government bailout ever, a federal appeals court said.

The U.S. Court of Appeals in Manhattan ruled today that the Fed must release records of the unprecedented $2 trillion U.S. loan program launched primarily after the 2008 collapse of Lehman Brothers Holdings Inc. The ruling upholds a decision of a lower-court judge, who in August ordered that the information be released.

quote:Met de Duisenberg regeling e.d. draaien ze zelf op voor maar een deel van de verliezen, in tegenstelling tot beleggers die zelf deze beleggingsconstructie opzetten met opties of met "gewoon" effectenkrediet. Het was een pure bailout, een kadootje. Een groot onrecht imo.Op vrijdag 19 maart 2010 15:32 schreef Basp1 het volgende:

[..]

Hoe kom je er bij dat particulieren een bailout hebben gehad, de rechtzaken er tegen lopen nog steeds. En mensen die akkoord zijn gegaan met de duisenberg regeling (de meesten om van het gezuer af te zijn, of hun BKR notering kwijt te raken) hebben een gedeelte van hun restschuld niet hoeven te betalen. Deze zijn gewoon keihard hun inleg kwijt en 50% restschuld.

quote:je draait een beetje door imho, je ziet overal bailouts.....Op zondag 21 maart 2010 00:14 schreef SeLang het volgende:

[..]

Met de Duisenberg regeling e.d. draaien ze zelf op voor maar een deel van de verliezen, in tegenstelling tot beleggers die zelf deze beleggingsconstructie opzetten met opties of met "gewoon" effectenkrediet. Het was een pure bailout, een kadootje. Een groot onrecht imo.

Als een rechter een schadevergoeding toekent wegens onrechtmatige daad, dan kan ik dat met de beste wil van de wereld geen bailout noemen. En ook geen cadeautje.

quote:Letterlijke citaten uit de Legiolease folder:Op zondag 21 maart 2010 07:14 schreef Dinosaur_Sr het volgende:

[..]

je draait een beetje door imho, je ziet overal bailouts.....

Als een rechter een schadevergoeding toekent wegens onrechtmatige daad, dan kan ik dat met de beste wil van de wereld geen bailout noemen. En ook geen cadeautje.

"Uw maandbedrag bestaat geheel uit 0,96% rente (12,1% effectief per jaar)"

"Zou de verkoop van aandelen onverhoopt minder opbrengen dan de aankoopprijs, dan zou u het verschil moeten bijbetalen"

Het heette ook niet voor niets Legiolease, dus er kon geen enkele twijfel over bestaan wat dit was. Dus mensen gingen bewust een riskante aandelenlease constructie aan en mochten zich achteraf beroepen op "domheid", terwijl mensen die met effectenkrediet de constructie zelf opzetten dat niet mochten. Dit is een vorm van rechtsongelijkheid en een pure bailout voor een bepaald deel van de particuliere beleggers.

Maar dit is een zijstraatje. Waar het me om ging is dat het probleem met elke bubble groter wordt gemaakt. Eerst een bailout (of je het nu zo noemt of niet) van een groep "domme" particuliere beleggers, daarna een bailout van een groep "domme" banken en de volgende fase is bailouts en/of defaults voor complete landen. Het probleem schuift naar een steeds hoger level.

[ Bericht 0% gewijzigd door SeLang op 21-03-2010 09:17:26 ]

quote:Op zondag 21 maart 2010 09:03 schreef SeLang het volgende:

[..]

Maar dit is een zijstraatje. Waar het me om ging is dat het probleem met elke bubble groter wordt gemaakt. Eerst een bailout (of je het nu zo noemt of niet) van een groep "domme" particuliere beleggers, daarna een bailout van een groep "domme" banken en de volgende fase is bailouts en/of defaults voor complete landen. Het probleem schuift naar een steeds hoger level.

Na een kleine (statistische) opleving van de money supply nu weer de grootste krimp ooit.

Deflatie

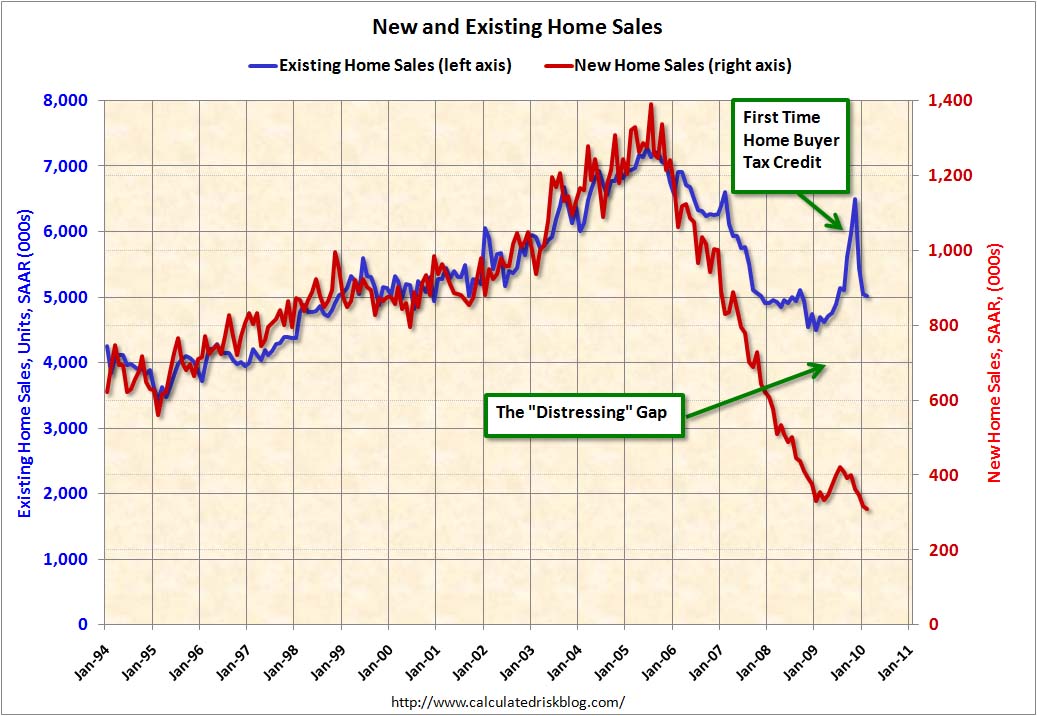

Maar er komt weer een nieuwe pimpactie aan van Obama die de komende paar maanden weer klein piekje zal geven in de homesales, op kosten van de belastingbetaler. Al zal het nu minder effect hebben dan vorige keer.

http://www.usmarkets.nl/columns/157255-de-perfecte-storm.html

quote:countrywide financial revisitedOp donderdag 25 maart 2010 12:10 schreef SeLang het volgende:

Ja, en in de huizenmarkt zijn de green shoots ook alweer voorbij.

Maar er komt weer een nieuwe pimpactie aan van Obama die de komende paar maanden weer klein piekje zal geven in de homesales, op kosten van de belastingbetaler. Al zal het nu minder effect hebben dan vorige keer.

[ afbeelding ]

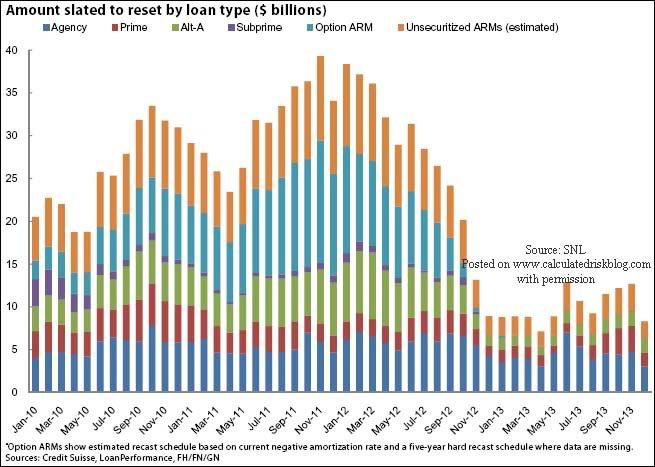

quote:Die option arm hypotheken waar die beste man het over heeft zouden die ook weer verpakt zitten in andere pakjes en door de hele wereld verspreid zijn?Op maandag 29 maart 2010 19:26 schreef simmu het volgende:

[..]

countrywide financial revisited

[ afbeelding ]

quote:Uiteraard. En dat is niet erg want de crisis is voorbij.Op maandag 29 maart 2010 20:13 schreef Basp1 het volgende:

[..]

Die option arm hypotheken waar die beste man het over heeft zouden die ook weer verpakt zitten in andere pakjes en door de hele wereld verspreid zijn?

Ben benieuwd hoe dit 'experiment' gaat uitpakken

quote:Het nadeel is, is dat die zooi allemaal niet meer te verkopen is. Anders had je die troep mooi aan IJsland kunnen verkopen ofzo.Op maandag 29 maart 2010 20:17 schreef Q. het volgende:

[..]

Uiteraard. En dat is niet erg want de crisis is voorbij.

quote:Although rising energy prices continued to boost overall consumer price inflation, consumer prices excluding food and energy were soft, as a wide variety of goods and services exhibited persistently low inflation or outright price declines. On a 12-month change basis, core personal consumption expenditures (PCE) price inflation slowed in January 2010 compared with a year earlier, as a marked and fairly widespread deceleration in market-based core PCE prices was partly offset by an acceleration in nonmarket prices. Survey expectations for near-term inflation were unchanged over the intermeeting period; median longer-term inflation expectations edged down to near the lower end of the narrow range that prevailed over the previous few years. With regard to labor costs, the revised data on wages and salaries showed that last year’s deceleration in hourly compensation was even sharper than was evident at the January meeting.

quote:Era of low interest rates may be coming to an end.

As prospects for the U.S. economy brighten, consumers are about to face a new financial burden: a sustained period of rising interest rates.

By NELSON D. SCHWARTZ

The New York Times

As prospects for the U.S. economy brighten, consumers are about to face a new financial burden: a sustained period of rising interest rates.

That, economists say, is the inevitable outcome of the nation's ballooning debt and the renewed prospect of inflation as the economy recovers from the recession.

The shift is sure to shock consumers whose spending habits were shaped by a historic 30-year decline in the cost of borrowing.

Yes, we gaan een deel van de Griekse rente betalen. En de Tweede Kamer maar zeggen dat er geen geld naar Griekenland gaat

quote:tis weer tijd voor de wazige zondagsdeals?Op zondag 11 april 2010 18:14 schreef pberends het volgende:

Eurolanden willen Grieken 30 miljard lenen

Yes, we gaan een deel van de Griekse rente betalen. En de Tweede Kamer maar zeggen dat er geen geld naar Griekenland gaat.

quote:Het is een lening, we krijgen dit geld uiteraard terug.Op zondag 11 april 2010 18:14 schreef pberends het volgende:

Eurolanden willen Grieken 30 miljard lenen

Yes, we gaan een deel van de Griekse rente betalen. En de Tweede Kamer maar zeggen dat er geen geld naar Griekenland gaat.

SPOILER

quote:Op zondag 11 april 2010 18:56 schreef bascross het volgende:

[..]

Het is een lening, we krijgen dit geld uiteraard terug.SPOILER

Ze gaan met toch niet vertellen dat het noodlijdende Spanje gaat meefinancieren?

quote:Ze gaan de HRA in Griekenland invoeren, op kosten van de Nederlandse belastingbetaler.Op zondag 11 april 2010 20:29 schreef SeLang het volgende:

Hoe gaat Nederland dat financieren? De HRA afschaffen?

quote:We houden op met subsidies te geven aan derdewereldlanden.Op zondag 11 april 2010 20:29 schreef SeLang het volgende:

Hoe gaat Nederland dat financieren? De HRA afschaffen?

quote:Griekenland is toch een derde wereldland? Hoeft het ons geen geld te kosten. Gewoon uit het potje ontwikkelingssamenwerking betalen.Op zondag 11 april 2010 20:32 schreef bascross het volgende:

[..]

We houden op met subsidies te geven aan derdewereldlanden.

quote:Haha, goed idee.Op zondag 11 april 2010 21:34 schreef pberends het volgende:

[..]

Griekenland is toch een derde wereldland? Hoeft het ons geen geld te kosten. Gewoon uit het potje ontwikkelingssamenwerking betalen.

quote:Goede vraag idd, we moeten de wildste bezuinigingen gaan doen maar nu gaan we de grieken 2 miljard geven, terwijl die al staken wanneer ze met 62 met pensioen moeten.Op zondag 11 april 2010 20:29 schreef SeLang het volgende:

Hoe gaat Nederland dat financieren? De HRA afschaffen?

quote:Redding Amerikaanse banken minder duur

13 april 2010, 14:15 uur | FD.nl

De grootschalige steunoperaties om de Amerikaanse financiŽle sector te redden, vallen mogelijk goedkoper uit dan gedacht.

Bronnen bij het Amerikaanse ministerie van financiŽn denken dat de teller voor de belastingbetaler stopt bij $ 89 mrd, zo meldt The Wall Street Journal. In 2009 ging het Amerikaanse Congres nog uit van een schade van $ 250 mrd.

In het lagere bedrag zitten veel kosten begrepen, zoals het opkopen van probleemschulden van banken, de kapitaalinjecties in de semi-overheidsbedrijven voor hypotheken Fannie Mae en Freddie Mac en het opkopen van hypotheekobligaties om de vastgelopen markt weer een zetje te geven. Overal komt meer geld terug dan aanvankelijk was gedacht.

Steun aan verzekeraar AIG

Zelfs de steun aan de verzekeraar AIG wordt sneller dan verwacht afgebouwd. Deze verzekeraar kwam in problemen door de afdeling die de kredietrisico's afdekte op bedrijfsobligaties.

Volgens bronnen bij het ministerie komt AIG dit jaar al helemaal los te staan van de overheid, iets wat een jaar geleden nog ondenkbaar was. AIG kan een lening aan de Fed terugbetalen met verkoop van activa, die euro 51 mrd zullen opbrengen. Bovendien bezit de Fed effecten die eerst in de portefeuille van AIG zaten en die nu $ 32 mrd waard zijn. Het is zelfs mogelijk dat de overheid winst boekt op het belang van 80% dat ze bezit. Dan moet dat belang, aangehouden in speciale effecten, eerst worden omgezet in gewone aandelen.

Verliezen bij Fannie Mae en Freddie Mac

Alle sommetjes over meevallende kosten houden echter geen rekening met toekomstige verliezen bij vooral Fannie Mae en Freddie Mac. De beleggingsportefeuilles van deze bedrijven zitten nog vol hypotheken waarvan het onafhankelijke rekenbureau van het Congres denkt dat ze tot 2020 een verlies van $ 370 mrd zullen opleveren, al hangt alles af van de ontwikkeling van de huizenmarkt. Dit verlies komt boven op de geprojecteerde kosten voor de belastingbetaler van $ 89 mrd.

Ook Nederland heeft miljarden in de financiŽle sector gestoken. Grootste kostenposten zijn mogelijk ABN Amro en Fortis, waarin euro 30 mrd is gestoken. In ruil voor die steun kreeg de overheid een aandelenbelang. Verder is er de garantie voor probleemhypotheken van ING, het 'Alt-A-pakket', die nog geld kunnen kosten.

quote:Dus de amerikaanse belastingbetaler gaat er door de bail outs nog redelijk vanaf komen , maar wij worden hard genaaidGroenink voorspelt fors verlies voor Staat op nationalisatie ABN en Fortis15 april 2010, 11:40 uur | FD.nl

8De belastingbetaler gaat een fors verlies lijden op de 30 miljard euro die hij in ABN en Fortis Nederland heeft gestoken, denkt oud-topman Rijkman Groenink van ABN Amro.

Groenink zei dat bij een optreden woensdag voor economiestudenten van de Universiteit van Amsterdam. 'Dat ABN zo veel gaat verdienen dat je met een normale multiplier de 30 miljard euro haalt, lijkt me hoogst onwaarschijnlijk', zei hij. Zeker omdat de concurrentie in Nederland is toegenomen, voegde hij eraan toe.

De Nederlandse Staat heeft in oktober 2008 ABN Amro, Fortis Bank Nederland en Fortis Verzekeringen Nederland gekocht voor 16,8 miljard euro nadat moederbedrijf Fortis in ernstige moeilijkheden was geraakt. Daarna moest de Staat verschillende keren nieuw kapitaal in het bedrijf steken omdat het door de plotse breuk met de moeder en door tegenvallers ondergekapitaliseerd was.

Lastig

De totale investering zit nu op ruim 30 miljard euro, terwijl de winst van vooral het bankgedeelte nog tegenvalt. Eerder waren ook al binnen het ministerie van FinanciŽn geluiden te horen dat het zeer lastig wordt die investering terug te verdienen.

Ook toenmalig minister Wouter Bos heeft de Tweede Kamer in december al gezegd dat het ,,uitdagender wordt dat bedrag terug te verdienen op een geschikt moment van afstoting richting een nieuwe eigenaar''.

Tijdelijk

Het ministerie wijst erop dat in de 30 miljard euro ook ASR, het voormalige Fortis Verzekeringen, begrepen zit. Dat maakt wel winst. Bovendien is een klein deel van de kapitaalinjectie (1,7 miljard euro) tijdelijk en zou dus op termijn weer terugvloeien.