WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Welkom in Bulls, Bears & Bucks, de WGR reeks (begonnen in NWS) die is voortgekomen uit de topics mbt tot de val van de dollar en de koersval op de beurzen. In dit topic kun je discussiŽren over financieel-economisch nieuws en de achtergronden bij het nieuws.

Enkele definities.

quote:Deflation – A fall in the general price of goods and services. This problem, seen during the Great Depression, hurts economic growth as consumers wait for prices to fall. By contrast, "disinflation" is a benign reduction in the inflation rate.

Inflation – A rise in the general price of goods and services. When out of control, it constrains saving and investment in the economy. The rate of inflation is most often measured by changes in the Labor Department's consumer price index.

Recession – A sharp contraction in economic activity and employment. A common but informal measure is two consecutive quarters with a decline of national output. A recession is officially declared by a committee of the National Bureau of Economic Research in Boston – this occurs after the fact when final data have arrived and been analyzed.

Stagflation – A combination of stagnation (manifested as significant unemployment and slow or negative economic growth) and entrenched inflation – a phenomenon that characterized the 1970s in America.

Eerdere topics

[NWS] Dollar

De dag dat de dollar viel #01: Gaat de VS failliet ?

De dag dat de dollar viel #02: Groei Amerikaanse economie valt bijna stil

De dag dat de dollar viel #03: De Fed en ECB springen bij

De dag dat de dollar viel #04: Bloedbad op beurzen Azie

De dag dat de dollar viel #05: op naar de $ 1.40 per §

De dag dat de dollar viel #06: spannende ontwikkelingen!

De dag dat de dollar viel #07: 1.4087 !!! 1.41??

De dag dat de dollar viel #08: Dollar zakt verder weg

De dag dat de dollar viel #09: 1.42 in zicht.

De dag dat de dollar viel #10: Spelen rond de 1.42 grens

De dag dat de dollar viel #11: $pel zonder grenzen.

De dag dat de dollar viel #12: Zhe crisis havs returned!

De dag dat de dollar viel #13: Nieuwe Dollars.

De dag dat de dollar viel #14: De 1.50 komt erg dichtbij

De dag dat de dollar viel #15: Geld is overgewaardeerd.

[WGR] Dollar

De dollar... Hoe diep gaat hij zinken?

De Amerikaanse dollar in verval: hoe diep zinkt-ie? deel 2.

[NWS] / [AEX] Huidige reeks

Wereldwijde koersval beurzen #01: Recessievrees.

Wereldwijde koersval beurzen #02: Fors herstel

Wereldwijde koersval beurzen #03: Fase two in de BEAR market

Wereldwijde koersval beurzen #04: Free money for the poor.

Bulls, Bears & Bucks #05: Einde financiŽle crisis nog niet in zicht

Bulls, Bears & Bucks #06: Dollar zakt verder; Beurzen roodgekleurd

Bulls, Bears & Bucks #07: FED regelt bail-out voor 'n koopje.

Bulls, Bears & Bucks #08: Rente -75bp; Wall Street door het dak

Bulls, Bears & Bucks #09: Euro weer 1,58 dollar waard

Bulls, Bears & Bucks #10: Consumentenvertrouwen VS laagste in 26 jaar

Bulls, Bears & Bucks #11: Euro 1,60 dollar waard

Bulls, Bears & Bucks #12: Trichet: Ergste van kredietcrisis moet nog komen

Bulls, Bears & Bucks #13: Amerikaanse financiele meltdown

Bulls, Bears & Bucks #14: Kredietcrisis nog niet over

Bulls, Bears & Bucks #15: 400 punten sneuvelt

Bulls, Bears & Bucks #16: Weer bloedbad op beurzen

Bulls, Bears & Bucks #17: Beren nemen het roer weer over

Bulls, Bears & Bucks #18: Fed laat rente ongewijzigd

Bulls, Bears & Bucks #19: Lehman Brothers aan de beurt?

Bulls, Bears & Bucks #20: Lehman failliet, Merrill overgenomen

Bulls, Bears & Bucks #21: Wall Street struikelt over bankencrisis

Bulls, Bears & Bucks #22: Fed laat rente ongewijzigd

Bulls, Bears & Bucks #23: Vertrouwen is nul

Bulls, Bears & Bucks #24: Short squeeze

Bulls, Bears & Bucks #25: Shiny happy people

Bulls, Bears & Bucks #26: De moeder van alle bail-outs.

Bulls, Bears & Bucks #27: Erop, erover of eronder? Wie weet.

Bulls, Bears & Bucks #28: Reddingsplan VS verworpen

Bulls, Bears & Bucks #29: The 30's revival

Bulls, Bears & Bucks #30: Wall Street stuitert terug

Bulls, Bears & Bucks #31: Reeks bloedrode maandagen duurt voort

Bulls, Bears & Bucks #32: Just another manic Monday

Bulls, Bears & Bucks #33: Free-fall for all!

Bulls, Bears & Bucks #34: Dow duikt onder 10.000 punten

Bulls, Bears & Bucks #35: Nog geen einde aan glijbaan

Bulls, Bears & Bucks #36: The Wildest Rollercoaster Ride

Bulls, Bears & Bucks #37: Wall Street capituleert

Bulls, Bears & Bucks #38: Beurzen wereldwijd onderuit

Bulls, Bears & Bucks #39: Mag ik ťťn Zwarte Vrijdag van u

Bulls, Bears & Bucks #40: Dow breekt ook door 8000

Bulls, Bears & Bucks #41: AEX verliest 25% in een week

Bulls, Bears & Bucks #42: Op en neer, op en neer......

Bulls, Bears & Bucks #43: Grootste stijging sinds Great Depression

Bulls, Bears & Bucks #44: Beurzen kleuren weer rood

Bulls, Bears & Bucks #45: Philly Fed vloert Wall Street

Bulls, Bears & Bucks #46: ING lijdt verlies door kredietcrisis

Bulls, Bears & Bucks #47: PPT en DPG bereiden zich voor

Bulls, Bears & Bucks #48: Fed verlaagt rente met 50 bp naar 1 pct

Bulls, Bears & Bucks #49: 50.000 banen weg bij Citigroup

Bulls, Bears & Bucks #50: Het uur van de waarheid

Bulls, Bears & Bucks #51: Fed verlaagt rente naar 0 - 0,25%

Bulls, Bears & Bucks #51: Fed verlaagt rente naar 0 - 0,25%

Bulls, Bears & Bucks #52: Omzet detailhandel VS krimpt 3% in december

Bulls, Bears & Bucks #53: Megaverlies Royal Bank of Scotland

Bulls, Bears & Bucks #54: Senaat akkoord met Obama-plan

Bulls, Bears & Bucks #55: Lloyds voor 65% genationaliseerd

Bulls, Bears & Bucks #56: Geithner's plan in werking

Bulls, Bears & Bucks #57: ING 793 miljoen verlies & Duitse 'bad-bank'

Ook handig...

Achtergronden : De Kredietcrisis.

Tegenlicht: De dag dat de dollar viel

Marketwatch: laatste nieuws Amerikaanse markten

De FinanciŽle Telegraaf: Nederlands nieuws

De belangrijkste banken/verzekeraars (trader grafieken)

Meerjarige grafieken

Euro/Dollar - 1 jaar

Dow Jones - 5 jaar

S&P 500 - 5 jaar

AEX - 3 jaar

AEX / Dow Jones - 2 jaar

Hang Seng - 2 jaar

OP

De OP vind je hier.

Voeg wel steeds een link naar het net gesloten topic toe, onderaan bij "[NWS] Huidige reeks" (in de Wiki dus en dan kopiŽren naar FOK!).

[ Bericht 0% gewijzigd door Zero2Nine op 16-05-2009 13:01:53 ]

---

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

Pijnlijk foutje in de TT, "*" ipv "&"  Maareh hier verder dus.

Maareh hier verder dus.

Interessant artikel waar we de vorige reeks mee afsloten: NY-Times redacteur vertelt hoe hij zelf is getroffen door de huizenmarktcrisis en meedeed aan de gekte: http://www.nytimes.com/2009/05/17/magazine/17foreclosure-t.html?_r=2&pagewanted=1

Interessant artikel waar we de vorige reeks mee afsloten: NY-Times redacteur vertelt hoe hij zelf is getroffen door de huizenmarktcrisis en meedeed aan de gekte: http://www.nytimes.com/2009/05/17/magazine/17foreclosure-t.html?_r=2&pagewanted=1

---

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

http://xandernieuws.punt.nl/?id=516762&r=1&tbl_archief=&

Obama noemt schuldenlast VS 'onhoudbaar'

Obama noemt schuldenlast VS 'onhoudbaar'

quote:Het officiŽle plan / protocol voor het faillissement van de VS werd al in 2001 door een medewerker van het Amerikaanse ministerie van FinanciŽn naar buiten gebracht. De informatie in dat plan is mede afkomstig van het toenmalige hoofd van de Amerikaanse Rekenkamer (GAO), David Walker, die destijds beweerde, dat de VS na 2009 niet meer in staat zou zijn om haar schuld te blijven financieren.

Dit 'protocol voor economische ineenstorting in Amerika', ook wel aangeduid met de term 'serie 6900', ziet er puntsgewijs zo uit (namen aangepast aan de huidige situatie):

1. Het Amerikaanse ministerie van FinanciŽn verklaart -na het sluiten van de Europese beurzen, dus rond 12.30 lokale tijd- een 'force majeure', oftewel 'overmacht', als gevolg van een 'onvoorziene situatie' of calamiteit (aanslag? epidemie?). Dit zal wereldwijd onmiddellijk worden opgevat als een feitelijke faillietverklaring, en als het besluit van de VS om haar schulden niet meer terug te betalen.

2. De Amerikanen zelf zullen het nauwelijks begrijpen, maar de markten wel. De Dow Jones Industrial Average zal de eerste dag zeker 20% verliezen. De echte impact komt pas de dag erna.

3. Bij het openen van de beurs in Tokyo ontstaat chaos. Iedereen wil verkopen. De Japanse regering sluit alle financiŽle markten. De Europese gaan op last van de Europese regeringen niet eens open.

4. Op de tweede dag verleist de Dow Jones 2/3 van zijn waarde.

5. Op de derde dag worden ook de Amerikaanse financiŽle markten gesloten. De FED besluit dat alle banken dicht moeten. Special Forces van het leger worden per parachute gedropt in de 12 steden waar de Federal Reserve districtsbanken zijn gevestigd, om daar alle goudreserves -of wat daar nog van over is- zeker te stellen.

6. President Obama kondigt de staat-van-beleg af. Alle financiŽle transacties worden bevroren. Het ministerie van FinanciŽn demonetariseert de dollar. Kort gezegd: de dollar wordt waardeloos verklaard, en houdt op een wettig betaalmiddel te zijn.

7. Aan het einde van de derde dag zullen ALLE banken in de hele wereld gesloten zijn, en zullen ALLE munteenheden waardeloos zijn geworden. In veel meer landen wordt de staat van beleg afgekondigd. Gedurende een bepaalde periode (dagen, weken, maanden?) zal er geen enkele transactie meer kunnen plaatsvinden. De voedsel- en brandstofvoorziening komt tot stilstand.

8. Als er geen voedsel en brandstof vanaf centrale punten door de overheid aan de burgers zal worden verstrekt, zullen deze gaan plunderen. Om chaos te voorkomen, zal de politie en het leger het bevel krijgen op alle plunderaars met scherp te schieten. Ze krijgen tevens volmacht om naar eigen inzicht iedereen neer te schieten, die een potentiŽle bedreiging vormt.

9. Naast het leger en de politie zal er een civiele, gemilitariseerde macht worden ingezet, om de orde te handhaven (zie het eerdere artikel van vandaag!: Amerikaanse padvinders worden getraind tot Gestapo-achtige politiemacht. Let op, bovenstaand scenario dateert dus al van minstens 8 jaar geleden!)

Pas op de derde dag begint het tot de burgers door te dringen, dat het economische armageddon heeft plaatsgevonden. De medewerker van het Ministerie van FinanciŽn schreef er in 2001 bij, dat hij geen suggesties had over hoe mensen zich hiertegen kunnen beschermen, omdat 'er heel weinig tegen te doen valt'. Zelfs het verzamelen van echt goud noemde hij zinloos.

Daarnaast noemde hij specifieke wettelijke maatregelen van de toenmalige regering Bush en FEMA, om te voorkomen dat mensen een eigen brandstof- en voedselvoorraad zouden aanleggen. Na het afkondigen van de staat van beleg is het namelijk de bedoeling, dat alle burgers totaal afhankelijk worden van de overheid, en in geen geval zelfvoorzienend mogen zijn.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Check.quote:Op zaterdag 16 mei 2009 12:58 schreef Zero2Nine het volgende:

Pijnlijk foutje in de TT, "*" ipv "&"Maareh hier verder dus.

Op maandag 30 november 2009 19:30 schreef Ian_Nick het volgende:

Pietje's hobby is puzzelen en misschien ben jij wel het laatste stukje O+

Pietje's hobby is puzzelen en misschien ben jij wel het laatste stukje O+

watquote:zie het eerdere artikel van vandaag!: Amerikaanse padvinders worden getraind tot Gestapo-achtige politiemacht.

Ik in een aantal worden omschreven: Ondernemend | Moedig | Stout | Lief | Positief | IntuÔtief | Communicatief | Humor | Creatief | Spontaan | Open | Sociaal | Vrolijk | Organisator | Pro-actief | Meedenkend | Levensgenieter | Spiritueel

ik vind het eigenlijk veel ontnuchterender dat de man 2/3 van zijn inkomen aan alimentatie betaaldquote:Op zaterdag 16 mei 2009 12:58 schreef Zero2Nine het volgende:

Pijnlijk foutje in de TT, "*" ipv "&"Maareh hier verder dus.

Interessant artikel waar we de vorige reeks mee afsloten: NY-Times redacteur vertelt hoe hij zelf is getroffen door de huizenmarktcrisis en meedeed aan de gekte: http://www.nytimes.com/2009/05/17/magazine/17foreclosure-t.html?_r=2&pagewanted=1

Damn wat een verhaal zeg van de NY-Times... eigenlijk ongelooflijk dat die kerel daarmee wegkomt en nog steeds in dat huis zit. Ook onbegrijpelijk wat ze nog allemaal doen terwijl ze financieel in de shit zitten trouwens, vliegtickets van $700, voor meer dan $300 boodschappen doen... wat kopen ze dan wel niet vraag je je af.

---

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

Thanks, heb trouwens ook het lijstje met oude topics compleet gemaakt in deze OP, de wiki loopt wat achter.quote:

---

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

het woordje 'kunnen' ontbreekt. Maar dat maakt niet uit, alles is geoorloofd in het stemmingsoffensief.quote:Op zaterdag 16 mei 2009 19:33 schreef pberends het volgende:

http://www.nuzakelijk.nl/(...)dwang-nationaliseren

Bos wil banken onder dwang nationaliseren

quote:Op zaterdag 16 mei 2009 19:37 schreef Dinosaur_Sr het volgende:

[..]

het woordje 'kunnen' ontbreekt. Maar dat maakt niet uit, alles is geoorloofd in het stemmingsoffensief.

Daar gaat Aegon!quote:en verzekeraars kunnen onteigenen.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Was deze al gepost?

Klinkt allemaal erg links.quote:AP: Documents: Paulson forced 9 bank CEOs into bailout

NEW YORK (AP) — The chief executives of the country's nine largest banks had no choice but to accept capital infusions from the Treasury Department in October, government documents released Wednesday have confirmed.

Obtained and released by Judicial Watch, a nonpartisan educational foundation, the documents revealed "talking points" used by former Treasury Secretary Henry Paulson during the October 13 meeting between federal officials and the executives that stressed the investments would be required "in any circumstance," whether the banks found them appealing or not.

Paulson also told the bankers it would not be prudent to opt out of the program because doing so "would leave you vulnerable and exposed."

It's no secret that some of the banks had to be pressured to participate in the program, with several bank CEOs saying they had been strongly encouraged to take the funds. But the documents are the first proof of the government's insistence.

"These documents show our government exercising unrestrained power over the private sector," said Judicial Watch President Tom Fitton in a statement.

Paulson's spokeswoman Michele Davis, who was a top aide when Paulson was at Treasury, on Thursday said, "Secretary Paulson was not one to read talking points at meetings."

Treasury Secretary Timothy Geithner's office did not respond to requests for comment.

The outcome of that fateful meeting — which resulted in the government taking direct stakes in the banks through $125 billion in preferred stock purchases — marked a shift in the government's strategy to fixing the financial system.

The Treasury had first decided to use a chunk of the $700 billion financial bailout package to pay for taking partial ownership stakes in banks, rather than using the money to buy rotten debts from financial institutions. The idea was that the investments would instill confidence in the system and get banks to lend again following the freeze of the credit markets.

The meeting was hosted by Paulson, Federal Reserve Chairman Ben Bernanke, Federal Deposit Insurance Corp. Chairman Sheila Bair and current Treasury chief Timothy Geithner, who was then president of the New York Fed.

The banks that were initially required to accept the funds were Goldman Sachs Group Inc., Morgan Stanley, JPMorgan Chase & Co., Citigroup Inc., Wells Fargo & Co., State Street Corp., Bank of New York Mellon and Bank of America Corp., including the soon-to-be-acquired Merrill Lynch.

Paulson wanted healthy institutions that did not necessarily need capital from the government to participate in the program first to remove any stigma that might be associated with a bailout. He told reporters during a news conference that the intervention was "what we must do to restore confidence in our financial system."

The Treasury has since invested a total of $199.1 billion in more than 550 of the nation's banks, according to government data. Of that amount, $1.16 billion has been returned by 12 institutions.

Several other recipients of the funds, including JPMorgan and American Express Co., have stressed their desire to return the money as soon as possible. The funds have become burdensome for banks due to the increased government scrutiny and limits on compensation that are contingent with the investment.

The problem is not the occupation, but how people deal with it.

Fijn zo'n communist als Minister van FinanciŽn, deze minister is volstrekt de weg kwijt.quote:Op zaterdag 16 mei 2009 19:33 schreef pberends het volgende:

http://www.nuzakelijk.nl/(...)dwang-nationaliseren

Bos wil banken onder dwang nationaliseren

Italiaans fascisme, daar doet het me steeds meer aan denken. Zonder het militair vertoon natuurlijk, maar met dezelfde merging tussen Big Corporate en de overheid.quote:Op zaterdag 16 mei 2009 21:02 schreef Bolkesteijn het volgende:

[..]

Fijn zo'n communist als Minister van FinanciŽn, deze minister is volstrekt de weg kwijt.

Dat hangt er vanaf.quote:Op zaterdag 16 mei 2009 21:02 schreef Bolkesteijn het volgende:

[..]

Fijn zo'n communist als Minister van FinanciŽn, deze minister is volstrekt de weg kwijt.

Mijn eerste voorkeur is gewoon failliet laten gaan als een bank z'n eigen broek niet meer kan ophouden. Maar als dit onacceptabel is vanwege een systeemcrisis (waar ik overigens nog steeds niet persť van overtuigd ben) dan is een nationalisatie altijd nog beter dan belastinggeld erin steken maar de belastingbetaler geen equity geven. En als het zover zou komen dan moet de staat zich gedragen als een normale marktpartij die de beste deal voor de belastingbetaler eruit weet te slepen.

Afgezien van de laatste ING deal (die schandalig slecht was voor de belastingbetaler) heeft Bos het iig niet zo slecht gedaan als sommige andere landen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik zou liever nationalisatie zien dan de huidige ingrepen, zo kun je als belastingbetaler tenminste nog profiteren van de mogelijke winsten in de toekomst. Nu komen de verliezen met name voor de belastingbetaler.

Ik vind dat de aandeelhouders en obligatiehouders teveel profiteren van de overheidssteun. Waarom komt ING niet met een aandelenemissie of leggen ze de kaart bij obligatiehouders?

Bankroet laten gaan zou ook prima zijn, dan had de overheid gewoon de tegoeden moeten garanderen. De competente banken en overheden hadden de boel dan over kunnen nemen, en had Tilmannetje 0 euro bonus gehad. Die vent heeft nu gewoon 6 miljoen euro meegekregen.

Ik vind dat de aandeelhouders en obligatiehouders teveel profiteren van de overheidssteun. Waarom komt ING niet met een aandelenemissie of leggen ze de kaart bij obligatiehouders?

Bankroet laten gaan zou ook prima zijn, dan had de overheid gewoon de tegoeden moeten garanderen. De competente banken en overheden hadden de boel dan over kunnen nemen, en had Tilmannetje 0 euro bonus gehad. Die vent heeft nu gewoon 6 miljoen euro meegekregen.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Laten we niet vergeten dat het fractioneel reserve bankieren is dat het risico op een systeemcrisis introduceert. Het systeem van fractioneel reserve bankieren is een belangrijke pijler in het proces van geldschepping dat wordt gecontroleerd door de centrale bank. Centrale banken hebben altijd het karakter dat zij aan de overheid gelieerd zijn dus de overheid heeft al een belangrijk middel in handen om een systeemcrisis te kunnen voorkomen. Centrale banken wereldwijd weigeren echter afstand te doen van deze wijze van geldschepping, geconcludeerd moet dus worden dat het de overheid zelf is die voor een belangrijk deel de oorzaak is van bancaire systeemcrises. Geprobeerd wordt nu door overheden dit probleem op te lossen door eigenaren uit hun positie als eigenaar te kunnen ontheffen, dat is niet alleen de verkeerde oplossing, het tast ook de fundementele gedachte van het eigendomsrecht in een kapitalistisch systeem aan. Die gedachte moet zo consequent mogelijk gehanteerd worden omdat er anders ruimte ontstaat voor moral hazards.

Verder zijn er ook nog praktische bezwaren. Wie garandeert mij dat deze wetgeving enkel ter voorkoming van een systeemcrisis gebruikt gaat worden? Daar is geen enkele garantie voor want politici zijn altijd onbetrouwbaar en dus begeef je je op een hellend vlak, zodra een situatie ook maar enigszins bestempeld kan worden als een situatie waarin mogelijk een systeemcrisis plaats kan vinden, zal de overheid tot nationalisatie over kunnen gaan (en dat zal ook gebeuren want de overheid kan gratis activa in handen krijgen), dat zal een gigantische angst veroorzaken onder equity houders en rekeninghouders waardoor een systeemcrisis zelfs in hand wordt gewerkt.

[ Bericht 12% gewijzigd door Bolkesteijn op 17-05-2009 03:41:48 ]

Verder zijn er ook nog praktische bezwaren. Wie garandeert mij dat deze wetgeving enkel ter voorkoming van een systeemcrisis gebruikt gaat worden? Daar is geen enkele garantie voor want politici zijn altijd onbetrouwbaar en dus begeef je je op een hellend vlak, zodra een situatie ook maar enigszins bestempeld kan worden als een situatie waarin mogelijk een systeemcrisis plaats kan vinden, zal de overheid tot nationalisatie over kunnen gaan (en dat zal ook gebeuren want de overheid kan gratis activa in handen krijgen), dat zal een gigantische angst veroorzaken onder equity houders en rekeninghouders waardoor een systeemcrisis zelfs in hand wordt gewerkt.

[ Bericht 12% gewijzigd door Bolkesteijn op 17-05-2009 03:41:48 ]

De enige weg uit deze ellende is voor Amerika om een oorlog te starten met Iran. Immers leidt het quantitative easing enkel tot inflatie. De hoeveelheid geld dat nu wordt gecreerd zal de economie niet redden. Inflatie zal de enige oplossing zijn om het begrotingstekort omlaag te brengen. Echter zal het de olie producerende landen de mogelijkheid geven om van de dollar af te stappen. Je wil toch immers een stabiele valuta voor je handel.

Deze switch zal leiden tot de laatste klap voor de Amerikaanse economie. Om dit te voorkomen is een oorlog met Iran nodig, om zo de olieprijs tot belachelijke hoogte omhoog te stuwen. De vraag naar dollars neemt dan toe waardoor inflatie daalt. Maw.. de rest van de wereld betaalt uiteindelijk voor de Amerikaanse ellende.

of we gaan er allemaal aan zodra de bom valt..

Deze switch zal leiden tot de laatste klap voor de Amerikaanse economie. Om dit te voorkomen is een oorlog met Iran nodig, om zo de olieprijs tot belachelijke hoogte omhoog te stuwen. De vraag naar dollars neemt dan toe waardoor inflatie daalt. Maw.. de rest van de wereld betaalt uiteindelijk voor de Amerikaanse ellende.

of we gaan er allemaal aan zodra de bom valt..

Sell in may and go away. Forget it, we are here to stay.

Quantitative easing is inflatie, prijsverhogingen zijn alleen een uiting daar van. Prijsstijgingen als gevolg van wisselkoers depreciatie kun je dan ook niet betitelen als inflatoir maar is gewoon het gevolg van verschillen in waardering van verschillende valuta wat natuurlijk wel weer het gevolg kan zijn van inflatie. Verder ben ik het wel met je eens dat de Dollar zijn positie als wereldwijde munt gaat verliezen, ik acht het zelfs mogelijk dat de VS daarom een oorlog zullen beginnen (zeer onwaarschijnlijk weliswaar), zeer zuur voor de Amerikanen zelf want met een dergelijk oorlog is alleen de Amerikaanse overheid gebaat.

[ Bericht 3% gewijzigd door Bolkesteijn op 17-05-2009 04:01:02 ]

[ Bericht 3% gewijzigd door Bolkesteijn op 17-05-2009 04:01:02 ]

Tringelingelinge, dit is de recessie express, kan een mooie carnavalskraker worden-tvp

http://www.mrwonkish.nl Eurocrisis, Documentaires, Economie

quote:Op zaterdag 16 mei 2009 23:56 schreef pberends het volgende:

Bankroet laten gaan zou ook prima zijn, dan had de overheid gewoon de tegoeden moeten garanderen. De competente banken en overheden hadden de boel dan over kunnen nemen, en had Tilmannetje 0 euro bonus gehad. Die vent heeft nu gewoon 6 miljoen euro meegekregen.

in het geval van ING hebben we het dan over 1, zoveel triljoen

We kunnen wel smalend over de USA doen, maar het balanstotaal van ING garanderen is zo'n beetje een directe junk bond status voor NL obligaties

Bovendien zou dat wel leuk zijn voor Rabo. Als de staat immers garant staat, hoeft Rabo niet bij te dragen via het depositiogarantie fonds.

Nee, dan is kapitaal bijplempen een betere optie. Wat echter een megazeperd is, imho, is dat Bos (en dus de burgers) alleen downside risk hebben, en geen upside. Ofwel: in plaats van leningen had Bos deel moeten nemen in het kapitaal. Ze zijn even achergesteld, worden hetzelfde behandeld in het kader van solvabiliteitsmeting, maar hebben wel een upside.

Of obligaties tegen discount opkopen, en omzetten in aandelenkapitaal.

Ik begrijp inderdaad niet zo goed waarom obligatiehouders op deze manier beschermd moeten worden, en al helemaal niet waarom aandeelhouders gevrijwaard worden.

PS: en wat kunnen die bonussen nou helemaal schelen in dit geheel? Da's niet meer dan een leuke politieke bliksemafleider.

De mythe dat oorlog een oplossing kan zijn voor een economische crisis komt denk ik van de economische groei in de VS tijdens WO-1 en WO-II. Maar de VS profiteerde toen van de oorlogsuitgaven van andere landen. Toen WO-I op z'n einde liep zakte de VS bijvoorbeeld in een diepe crisis doordat de export inzakte.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

De totale destructie die WOII met zich meebracht was natuurlijk wel de meest efficiŽnte manier om snel aan de absolute bodem te raken.quote:Op zondag 17 mei 2009 10:09 schreef SeLang het volgende:

De mythe dat oorlog een oplossing kan zijn voor een economische crisis komt denk ik van de economische groei in de VS tijdens WO-1 en WO-II. Maar de VS profiteerde toen van de oorlogsuitgaven van andere landen. Toen WO-I op z'n einde liep zakte de VS bijvoorbeeld in een diepe crisis doordat de export inzakte.

Dit is gewoon een flauwe definitiekwestie. Quantitative easing is een vorm van monetaire inflatie. En monetaire inflatie is alleen slecht als deze leidt tot prijsinflatie, hetgeen lang niet altijd het geval is. Sterker nog, een bepaalde mate van monetaire inflatie is een voorwaarde voor een gezonde economische groei.quote:Op zondag 17 mei 2009 03:51 schreef Bolkesteijn het volgende:

Quantitative easing is inflatie, prijsverhogingen zijn alleen een uiting daar van. Prijsstijgingen als gevolg van wisselkoers depreciatie kun je dan ook niet betitelen als inflatoir maar is gewoon het gevolg van verschillen in waardering van verschillende valuta wat natuurlijk wel weer het gevolg kan zijn van inflatie. Verder ben ik het wel met je eens dat de Dollar zijn positie als wereldwijde munt gaat verliezen, ik acht het zelfs mogelijk dat de VS daarom een oorlog zullen beginnen (zeer onwaarschijnlijk weliswaar), zeer zuur voor de Amerikanen zelf want met een dergelijk oorlog is alleen de Amerikaanse overheid gebaat.

Monetaire inflatie is op zichzelf dus niet zo interessant. Het enige dat voor economen en beleidsmakers echt van belang is, is prijsinflatie. Al is de monetaire inflatie nog zo hoog, zolang het niet tot prijsinflatie leidt is er helemaal niks aan de hand. Vandaar dat men het vaak heeft over 'inflatie' als men eigenlijk het subbegrip prijsinflatie bedoelt.

Weliswaar kan prijsinflatie het gevolg zijn monetaire inflatie, maar het kan in theorie ook (direct) het gevolg zijn van een afwaardering van een bepaalde munt. Vaak wordt zo'n afwaardering (koersdaling) veroorzaakt door monetaire inflatie (het 'bijdrukken'), maar dat hoeft zeker niet per se het geval te zijn. Even een voorbeeld om dit te illustreren: stel dat je weet dat de VS binnenkort zeer grote rampspoed staat te wachten (bijvoorbeeld een reeks van nucleaire aanslagen), zou jij dan nog dollars willen hebben?

M3 is eigenlijk de ware inflatie; en die is enorm hoog. Alleen als de groei van productie dat bijhoudt is een hoge M3 niet erg.

Wanneer dit niet tot uiting komt in prijsverhogingen voor consumentengoederen, dan komt dat onder meer tot uiting in asset-prices, zoals huizenprijzen en aandelenprijzen.

Wanneer dit niet tot uiting komt in prijsverhogingen voor consumentengoederen, dan komt dat onder meer tot uiting in asset-prices, zoals huizenprijzen en aandelenprijzen.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Exact.quote:Op zondag 17 mei 2009 11:18 schreef pberends het volgende:

M3 is eigenlijk de ware inflatie; en die is enorm hoog. Alleen als de groei van productie dat bijhoudt is een hoge M3 niet erg.

Wanneer dit niet tot uiting komt in prijsverhogingen voor consumentengoederen, dan komt dat onder meer tot uiting in asset-prices, zoals huizenprijzen en aandelenprijzen.

Het probleem is niet de monetaire inflatie (M3 geldgroei), maar het probleem is prijsinflatie, die diverse oorzaken kan hebben. Monetaire inflatie hoeft op zichzelf geen directe nadelige gevolgen te hebben, prijsinflatie heeft dat zeer zeker wel.

In plaats van prijsinflatie te zien als 'symptoom' van monetaire inflatie, kun je het beperken van monetaire inflatie beter zien als middel om de prijsinflatie in de hand te houden en waar nodig bij te sturen.

Ik ben alleen bang dat de FED volgend jaar niet de ballen heeft om de rente op 20% te zetten om de monetaire basis weer terug te halveren om prijsinflatie te voorkomen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Kunnen ze de banken niet gewoon verplichten om geld terug te storten? Uiteindelijk zijn het toch direct opeisbare leningen?quote:Op zondag 17 mei 2009 11:44 schreef SeLang het volgende:

Ik ben alleen bang dat de FED volgend jaar niet de ballen heeft om de rente op 20% te zetten om de monetaire basis weer terug te halveren om prijsinflatie te voorkomen.

de FED heeft ook niet als doelstelling om inflatie te beteugelen, anders dan de ECB. De insteek is anders.quote:Op zondag 17 mei 2009 11:44 schreef SeLang het volgende:

Ik ben alleen bang dat de FED volgend jaar niet de ballen heeft om de rente op 20% te zetten om de monetaire basis weer terug te halveren om prijsinflatie te voorkomen.

Je hoeft trouwens geen ballen te hebben om de rente op 20% te zetten, hooguit een vlaag van verstandsverbijstering

het is meer een kwestie dat banken niet mogen terugbetalen op dit moment.quote:Op zondag 17 mei 2009 11:47 schreef jammerklant het volgende:

[..]

Kunnen ze de banken niet gewoon verplichten om geld terug te storten? Uiteindelijk zijn het toch direct opeisbare leningen?

Ja, op dit moment. Maar we hadden het over volgend jaar, of nog later, als de economie weer aantrekt en inflatie op de loer ligt.quote:Op zondag 17 mei 2009 12:02 schreef Dinosaur_Sr het volgende:

[..]

het is meer een kwestie dat banken niet mogen terugbetalen op dit moment.

Inderdaad. De ECB is gebaseerd op de Bundesbank die als doel had om 'Weimar' nooit meer te laten gebeuren. Europa heeft het voordeel dat we al eens een trauma van hyperinflatie hebben beleefd. Als is het inmiddels wel erg lang geleden.quote:Op zondag 17 mei 2009 12:01 schreef Dinosaur_Sr het volgende:

[..]

de FED heeft ook niet als doelstelling om inflatie te beteugelen, anders dan de ECB. De insteek is anders.

Een paar jaar geleden toen de FED nog de rente aan het verhogen was zag ik Bernanke getuigen voor het congress live op Bloomberg. Toen werd hem van alle kanten verweten dat het de schuld was van zijn renteverhoging dat mensen hun pensioen nu minder waard was omdat de aandelen waren gezakt. Echt een schaamtelijke vertoning

Ik heb wel iets meer vertrouwen in de ECB en zie het als een groot voordeel dat het niet de centrale bank is van ťťn land, dus Sarkozy kan hoog en laag springen...

Onder Volcker ging de Fed Funds Rate naar >20%quote:Je hoeft trouwens geen ballen te hebben om de rente op 20% te zetten, hooguit een vlaag van verstandsverbijstering

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Het probleem zit hem inderdaad niet perse in de monetaire verruiming nu (al vraag ik me af hoeveel zin het heeft - volgens mij bijna NUL, behalve dat het wederom een verkapte subsidie is aan de financiele sector) maar vooral in het ontbreken van een goede exitstrategie. De monetaire basis is bijna verdubbeld, dus ze moeten straks keihard op de rem gaan staan. Ik heb er niet echt vertrouwen in dat dat daadwerkelijk gaat gebeuren.quote:Op zondag 17 mei 2009 12:15 schreef jammerklant het volgende:

[..]

Ja, op dit moment. Maar we hadden het over volgend jaar, of nog later, als de economie weer aantrekt en inflatie op de loer ligt.

Als ze echt geloofden in die 'green shoots' dan zouden ze nu trouwens alweer de rente moeten gaan verhogen. Het feit dat ze nog steeds aan het quantitive-easen zijn zegt eigenlijk al genoeg

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Misschien een beetje simplisitsch en naÔef, maar zolang de economie nog steeds krimpt en er geen risico op hoge inflatie is op korte tot middellange termijn, zou ik eerlijk gezegd niet weten waarom men nu al op de rem zou moeten gaan staan.quote:Op zondag 17 mei 2009 12:27 schreef SeLang het volgende:

[..]

Het probleem zit hem inderdaad niet perse in de monetaire verruiming nu (al vraag ik me af hoeveel zin het heeft - volgens mij bijna NUL, behalve dat het wederom een verkapte subsidie is aan de financiele sector) maar vooral in het ontbreken van een goede exitstrategie. De monetaire basis is bijna verdubbeld, dus ze moeten straks keihard op de rem gaan staan. Ik heb er niet echt vertrouwen in dat dat daadwerkelijk gaat gebeuren.

Timing is in deze wel ontzettend belangrijk. Maar volgens mij wijst alles er nog steeds op dat het nog verder naar beneden gaat, weliswaar misschien iets minder hard dan afgelopen jaar.

Wat bedoel je hier precies mee? Waarom moeten ze per se de rente verhogen? Ik volg je even niet meer.quote:Als ze echt geloofden in die 'green shoots' dan zouden ze nu trouwens alweer de rente moeten gaan verhogen. Het feit dat ze nog steeds aan het quantitive-easen zijn zegt eigenlijk al genoeg

Afijn, toch moet er volgens mij buiten het risico op inflatie toch nog ergens een catch zijn. Stel dat de timing uiteindelijk perfect is (voor de duidelijkheid: ik zeg niet dat het zo is, maar stel) en de Amerikaanse economie door al die tijdelijke geldcreatie weer aantrekt, zonder dat er een hoge prijsinflatie komt, dan zou men in quantitative easing de ideale methode gevonden hebben om de economie aan de gang te houden. A free ride naar rijkdom en geluk zegmaar. Dat kan toch gewoon niet waar zijn??? En als het wel zo is, waarom doen de andere landen dit dan niet? En wat heeft Japan destijds verkeerd gedaan dat het daar niet werkte? Of was de timing daar gewoon verkeerd?

Renteverlagingen (en verhogingen) werken met een grote vertraging door, dus op het moment dat de bodem in zicht is moet je al gaan remmen anders schiet je door naar de andere kant. Mooi voorbeeld van een gevolg daarvan is de laatste bubble en de daaropvolgende bust (waar we nu dus in zitten).quote:Op zondag 17 mei 2009 13:22 schreef jammerklant het volgende:

[..]

Misschien een beetje simplisitsch en naÔef, maar zolang de economie nog steeds krimpt en er geen risico op hoge inflatie is op korte tot middellange termijn, zou ik eerlijk gezegd niet weten waarom men nu al op de rem zou moeten gaan staan.

Zie hierboven. En in elk geval zou je niet meer verder moeten gaan verruimen op het moment dat je denkt dat de bodem in zicht is. Nu zijn ze de verruiming juist nog steeds in een hogere versnelling aan het zetten.quote:Timing is in deze wel ontzettend belangrijk. Maar volgens mij wijst alles er nog steeds op dat het nog verder naar beneden gaat, weliswaar misschien iets minder hard dan afgelopen jaar.

[..]

Wat bedoel je hier precies mee? Waarom moeten ze per se de rente verhogen? Ik volg je even niet meer.

Het kan ook niet. Je kunt geen rijkdom creeren door geld te printen. Je kunt eventjes een (nieuwe) bubble creeren maar daar komt onvermijdelijk een nieuwe 'bust' achteraan. Geld vertegenwoordigt gewoon uitgestelde consumptie, maar dat wat er valt te consumeren wordt niet meer als je meer geld print.quote:Afijn, toch moet er volgens mij buiten het risico op inflatie toch nog ergens een catch zijn. Stel dat de timing uiteindelijk perfect is (voor de duidelijkheid: ik zeg niet dat het zo is, maar stel) en de Amerikaanse economie door al die tijdelijke geldcreatie weer aantrekt, zonder dat er een hoge prijsinflatie komt, dan zou men in quantitative easing de ideale methode gevonden hebben om de economie aan de gang te houden. A free ride naar rijkdom en geluk zegmaar. Dat kan toch gewoon niet waar zijn???

Japan heeft ongeveer hetzelfde gedaan maar het hele concept is flawed, daarom werkte het toen niet en zal het ook nu niet werken, althans niet permanent.quote:En als het wel zo is, waarom doen de andere landen dit dan niet? En wat heeft Japan destijds verkeerd gedaan dat het daar niet werkte? Of was de timing daar gewoon verkeerd?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Denk jij dat de bodem al in zicht is? Ik moet dat nog zien. Zolang de economie nog krimpt zijn we er imho nog lang niet. Om mensen structureel aan het werk te houden is economische groei noodzakelijk. Misschien dat we de bodem op de aandelenbeurs gehad hebben, maar zelfs dat moet ik nog zien.quote:Op zondag 17 mei 2009 13:41 schreef SeLang het volgende:

[..]

Renteverlagingen (en verhogingen) werken met een grote vertraging door, dus op het moment dat de bodem in zicht is moet je al gaan remmen anders schiet je door naar de andere kant. Mooi voorbeeld van een gevolg daarvan is de laatste bubble en de daaropvolgende bust (waar we nu dus in zitten).

Ik ben het met je eens dat binnenkort misschien wel het juiste moment zou kunnen zijn om de geldhoeveelheid niet nog verder te verruimen, oftewel om zoetjes aan te stoppen met quantitative easing. Immers, zoals je zelf al aangaf, echt werken doet het toch niet, de banken lijken er geen dollar meer om uit te lenen aan bedrijven. Maar om nu al tot krimp over te gaan lijkt me iets te voorbarig.quote:Zie hierboven. En in elk geval zou je niet meer verder moeten gaan verruimen op het moment dat je denkt dat de bodem in zicht is. Nu zijn ze de verruiming juist nog steeds in een hogere versnelling aan het zetten.

Nouja, dat vraag ik me dus af. Ik keek net naar dit filmpje, waarin e.e.a. goed wordt uitgelegd:quote:Het kan ook niet. Je kunt geen rijkdom creeren door geld te printen. Je kunt eventjes een (nieuwe) bubble creeren maar daar komt onvermijdelijk een nieuwe 'bust' achteraan. Geld vertegenwoordigt gewoon uitgestelde consumptie, maar dat wat er valt te consumeren wordt niet meer als je meer geld print.

Een beetje vreemd imho dat hij de FED gelijkstelt aan Uncle Sam, maar verder een goed filmpje.

Nu wat ik me dus afvraag: op het einde beweert die kerel in dat filmpje het volgende "The problem of course is, that quantitative easing doesn't work. It means that Uncle Sam, or Ben Bernanke, has pumped vast amounts of money into the system, which devalues the dollar. Now of course that has an upside. Devalueing the dollar means that it's cheaper for people to buy from us. So they may come and buy more of our goods which may invigorate the economy. But if you devalue the dollar too much... enz..."

Ik volg en snap alles wat hij zegt, behalve het dikgedrukte. De FED heeft geld het systeem ingepompt en dus devalueert de dollar t.o.v. andere munteneenheden? Waarom zou dat per se het geval moeten zijn? Wat is het mechanisme erachter?

Volgens mij devalueert de dollar pas t.o.v. andere munteenheden als er een duidelijke reden is voor bezitters van dollars om die dollar te dumpen. De geldhoeveelheid op zichzelf zou daartoe geen reden moeten zijn. Hoge inflatie (of de dreiging daarvan) is dat wel, maar de enige dreiging die ik op dit moment zie komt van mensen die heel hard roepen dat er hoge inflatie in de VS zit aan te komen. Verder wijst helemaal niks op hoge inflatie, integendeel zelfs.

Wel is het zo dat ook het waarschuwen voor (hyper)inflatie een selffulfilling prophecy zou kunnen zijn. Hoe meer mensen roepen dat de dollar extreem gaat devalueren en er hyperinflatie aankomt, des te meer mensen hun dollars zullen verkopen. Maar tot nu toe zie ik dat nog niet gebeuren, China blijft lekker op z'n dollars zitten (al is het maar omdat niemand anders ze wil hebben). Het komt er op neer dat de dreiging imho vooral psychologisch van aard is en op dit moment niet op reŽle indicatoren is te baseren.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

ik heb het geprobeerd te lezen, maar ik begrijp er geen zak vanquote:Op zondag 17 mei 2009 21:50 schreef pberends het volgende:

[ afbeelding ]

[ afbeelding ]

http://zerohedge.blogspot(...)shadow-of-money.html

Inflationaire depression, here we come.

trouwens grafieken zonder vermelding wat de assen voorstellen lijken me meer iets voor fraduleuze prospectussen van zelfproclaimed goeroes on a mission

de slotconclusie begrijp ik dan weer wel: het kan alle kanten op.

Ik heb het verhaal ook niet gelezen, maar de statjes zijn interessant. Het feit dat de moneysupply afnam in de Grote Depressie is interessant. Dat we nu meer economische krimp hebben dan in de jaren 30, maakt het des te pikanter dat de moneysupply gewoon toeneemt.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Wat een held die Bush. Heeft hij toch 2 kwartalen echte economische groei laten zien.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

quote:Op zondag 17 mei 2009 22:16 schreef pberends het volgende:

Ik heb het verhaal ook niet gelezen, maar de statjes zijn interessant. Het feit dat de moneysupply afnam in de Grote Depressie is interessant. Dat we nu meer economische krimp hebben dan in de jaren 30, maakt het des te pikanter dat de moneysupply gewoon toeneemt.

moet niet gekker worden

Goed voor de schulden van de VS die verdampen zometeen als sneeuw voor de zonquote:Op zondag 17 mei 2009 21:50 schreef pberends het volgende:

[ afbeelding ]

[ afbeelding ]

http://zerohedge.blogspot(...)shadow-of-money.html

Inflationaire depression, here we come.

Leuk om te zien dat de Amerikanen er alles aan doen om de phoney economy weer working te krijgenquote:AMSTERDAM VANDAAG: AEX opent lager

18-05-2009 08:37:00

AMSTERDAM (Dow Jones)--De AEX opent maandag naar verwachting lager, volgend op een lager Wall Street en een Nikkei in Japan die ruim 2% afstaat.

De AEX-index sloot vrijdag 1,6% hoger op 252,92 punten, de Midkap won 2,8% op 353,43 punten en de Smallcap eindigde 1,3% hoger op 369,12 punten.

"We zullen naar verwachting 1 tot 3 punten lager openen," zegt handelaar Rob Koenders van Harmony Vermogensbeheer. "De vraag is of de correctie doorzet, zoals in de markt breed verwacht wordt, of dat het vizier weer naar boven gericht kan worden."

De eerste steun voor de AEX ligt volgens Koenders op 245 punten, de volgende bij 220 punten. "Maar een grotere correctie komt niet op bestelling."

Zo zou morgen een Amerikaans cijfer over de in aanbouw genomen huizen de beurs ervan kunnen weerhouden verder af te glijden. "Er wordt een stijging verwacht, wat weer een positief signaal zou afgeven".

"Ook valt me het media-offensief op van de Amerikaanse overheid om te voorkomen dat de beurzen verder dalen. "De afgelopen weken zie je dat er een soort 'feel good' stemming wordt gekweekt, die de consument het gevoel moet geven dat het beter gaat, zodat 'ie weer de geld durft uit te geven", merkt Koenders op.

Wall Street is vrijdag lager gesloten. Beleggers deden met name aandelen van financials en van energiefondsen in de verkoop.

De Dow Jones-index eindigde 0,75% lager op 8.268,64 punten. De S&P 500 daalde 1,14% tot 882,88 punten, terwijl de Nasdaq 0,54% afstond tot 1.680,14 punten.

De Nikkei-225 sloot 2,4% lager op 9.038,69 punten.

De euro noteert 0,3% lager ten opzichte van de dollar op $1,3446.

Volgens de handelaar belooft het verder een relatief rustige week te worden, waarbij de beurzen op Hemelvaartsdag geopend zijn, maar veel mensen vanaf donderdag met andere zaken bezig zullen zijn dan met de beurs.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

oh, blablabla, bodem is bereikt, jadajadajada. je bent een dief van je eigen portomonnee als je nu niet instapt, yaddayaddayadda.

hebben we die riedel al niet eerder al gehoord?

hebben we die riedel al niet eerder al gehoord?

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Het gequote stuk suggereert juist DEflatiequote:Op zondag 17 mei 2009 21:50 schreef pberends het volgende:

[ afbeelding ]

[ afbeelding ]

http://zerohedge.blogspot(...)shadow-of-money.html

Inflationaire depression, here we come.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

dat waren die amerikaanse staatsobligaties toch al?quote:

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Ik neem aan dat die onderdeel uitmaken van de bubble niet?quote:Op maandag 18 mei 2009 15:56 schreef simmu het volgende:

[..]

dat waren die amerikaanse staatsobligaties toch al?

De bailouts worden daar immers mee gefinancierd.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Daar hebben we 'm weer: de Europese denktank voorspelt nu dat we in juni een crisis krijgen.

http://www.leap2020.eu/GE(...)ferential_a3248.html

Global systemic crisis: June 2009 - When the world steps out of a sixty-year old referential framework

http://www.leap2020.eu/GE(...)ferential_a3248.html

Global systemic crisis: June 2009 - When the world steps out of a sixty-year old referential framework

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Ik denk dat ik maar bij de amerikaanse overheid ga soliciteren, ik kan heel goed het spel bubble bobble spelen op alle 99 levelsquote:

Now with a hearty helping of futures manipulation (courtesy of the SLP?). None of this should be news to Zero Hedge readers. The video below from Fox Business News discusses all you need to know about how to prop a market about to crash. Fast forward to 2 minutes and 30 seconds.

http://zerohedge.blogspot(...)ly-visible-hand.html

ff doorspoelen naar 2:30

http://zerohedge.blogspot(...)ly-visible-hand.html

ff doorspoelen naar 2:30

http://www.mrwonkish.nl Eurocrisis, Documentaires, Economie

Dat zou wel erg positief zijn, omdat (1) de staat dan niet meer via die banken politiek kan bedrijven die tegen de belangen van de gewone aandeelhouders in gaat en (2) de belastingbetaler (een deel van) zijn geld terugkrijgt.quote:'VK in gesprek over verkoop belangen Lloyds, RBS'

De Britse overheid voert gesprekken met buitenlandse staatsfondsen en andere investeerders over de verkoop van de overheidsbelangen in Lloyds Banking Group Plc en Royal Bank of Scotland Group Plc (RBS).

Dat meldde The Financial Times maandagavond op basis van personen bekend met de situatie.

De verkoop van de overheidsbelangen zou volgens de krant binnen een jaar van start kunnen gaan. De Britse overheid heeft een belang van 43% in Lloyds Banking Group en van 70% in RBS.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Mooi bericht en ook bedankt voor de nieuwsbrief! Is zeer interessant.quote:

"People that use Fiat currency as a store of value.

There is a name for it:

We call them Poor"

There is a name for it:

We call them Poor"

---

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

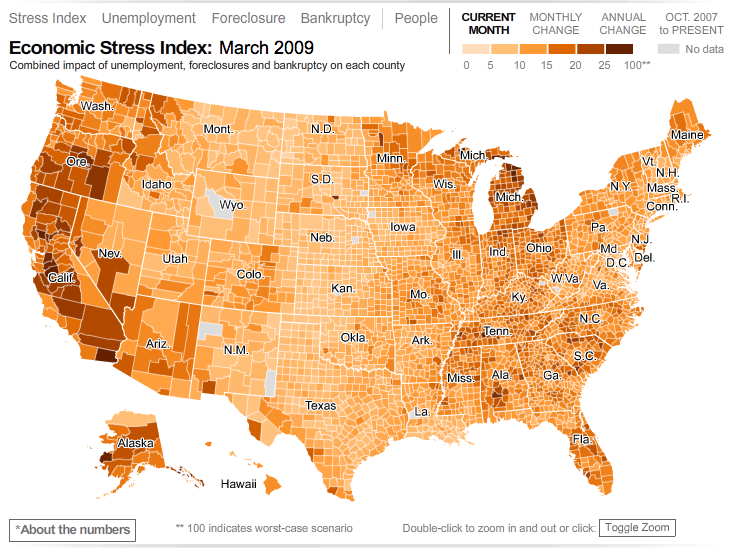

Interactieve kaart van de economische impact in de VS

[ Bericht 4% gewijzigd door Perrin op 20-05-2009 13:41:44 ]

[ Bericht 4% gewijzigd door Perrin op 20-05-2009 13:41:44 ]

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

http://www.rtl.nl/(/finan(...)bor_stijgt_flink.xml

Euribor-rente stijgt voor het eerst sinds tijden, en flink

Euribor-rente stijgt voor het eerst sinds tijden, en flink

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Zijn we al dood?

Ow wacht, verkeerde crisistopic.

Ow wacht, verkeerde crisistopic.

Squelch - a circuit that cuts off the audio-frequency amplifier of a radio receiver in the absence of an input signal, in order to suppress background noise.

Ah hier is de topic reeks gebleven, ik was hem kwijt omdat ik alleen maar in WGR zit.

Waarom staat dit trouwens niet in WGR?

Hoe is het verder met jullie? Zijn jullie al weer op de beurs ingestapt of sta je nog langs de zijlijn te wachten (op iets?)?

Waarom staat dit trouwens niet in WGR?

Hoe is het verder met jullie? Zijn jullie al weer op de beurs ingestapt of sta je nog langs de zijlijn te wachten (op iets?)?

Vanwaar die ellende in Californie?quote:Op woensdag 20 mei 2009 11:09 schreef Perrin het volgende:

Interactieve kaart van de economische impact in de VS

[ afbeelding ]

The problem is not the occupation, but how people deal with it.

Silicon valley hard geraakt door de crisis?quote:

Pornoindustrie hard geraakt door de crisis?

[ Bericht 0% gewijzigd door tony_clifton- op 20-05-2009 16:52:47 ]

Daar was de huizenbubbel het grootst opgeblazen..quote:

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

bij de echte knallerds zie je een soort van normaalverdeling die je bij de anderen niet ziet (logisch, daar niet van, maar het viel me op)quote:Op woensdag 20 mei 2009 19:08 schreef pberends het volgende:

http://www.businessinside(...)ers-slideshow-2009-4

The Doomsayers Inherit The Earth (SLIDESHOW)

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

quote:VS VANDAAG: Wall Street sluit lager

20-05-2009 22:28:00

AMSTERDAM (Dow Jones)--Wall Street is woensdag lager gesloten. Financials verloren flink waarop de winsten van eerder op dag verdampten.

De toonaangevende Dow Jones-index eindigde 0,6% lager op 8.422,04 punten. De breed samengestelde S&P 500 daalde 0,5% tot 903,47 punten, terwijl de technologiezware Nasdaq 0,4% afstond tot 1.727,84 punten.

Op macro-economisch gebied bleek woensdag voor de openingsbel dat de hypotheekaanvragen vorige week zijn toegenomen ten opzichte van de week daarvoor. De index voor het aantal hypotheekaanvragen steeg in de week eindigend op 15 mei met 2,3%, ten opzichte van de week ervoor, tot een niveau van 915,9.

Nadat de finacials de richting van de aandelenmarkten gedurende meer dan twee maanden hebben bepaald lijkt het erop dat zij hun rol moet afstaan aan de vroeg-cyclische aandelen. De angst voor insolventie van banken ebt weg en de prijs van olie trekt aan.

"Laten we aannemen dat banken geen geld verdienen, toch gaan ze niet bankroet en de overheid hoeft ze niet te redden", zegt Doug Roberts, hoofd investeringen bij Channel Capital Research en schrijver van het financiele blog freepassers.com.

Verder zien de leden van de Amerikaanse Federal Reserve zien zoals verwacht tekenen dat de snelheid van de economische teruggang aan het afnemen is. Maar de Fed voegt toe dat de tekenen wel op een heel voorzichtig herstel wijzen. Dat blijkt uit de notulen van de vergadering van het beleidsbepalend comite van het Amerikaanse stelsel van centrale banken (FOMC).

De dollar verloor daarop ten opzichte van de euro, de yen, het pond en verscheidene andere valuta nadat de notulen de FOMC openbaar werden gemaakt.

Daaruit blijkt ook dat de Federal Reserve open staat om het bedrag voor de aankoopprogramma's van hypotheken en staatsobligaties te verhogen. Daarvoor heeft de Fed nu al $1,75 biljoen klaar staan.

De gestegen prijs van grondstoffen, in het bijzonder olie, is debet aan de daling van de dollar. Omstreeks 22.30 noteert de dollar op eur1,3776.

Op het gebied van bedrijfsnieuws werd bekend dat de failliete autobouwer Chrysler C. Robert Kidder als opvolger benoemt van Robert Nardelli als voorzitter. De benoeming volgt op de alliantie met Fiat. Kidder was eerder voorzitter van Borden Chemical en van Duracell International.

De retail aandelen lieten een verdeel beeld zien woensdag maar Target wist een plus te noteren ondanks dat het de nettowinst in het eerste kwartaal van 2009 minder zag dalen dan verwacht.

De prijs van een vat olie is woensdag gesloten op $62,04, het hoogste punt sinds zes maanden. Daarbij werd de prijs gestuwd door nieuws, eerder op dag, dat de wekelijkse olievoorraden in de Verenigde Staten harder zijn afgenomen dan verwacht.

De voorraden ruwe olie namen in de week die eindigde op 15 mei af met 2,1 miljoen vaten tot 368,5 miljoen vaten. Analisten gepolst door Dow Jones Newswires gingen uit van een minder sterke afname van 0,7 miljoen vaten. Ook de benzinevoorraden daalden harder dan verwacht.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

The Crisis and How to Deal with It

quote:By Bill Bradley, Niall Ferguson, Paul Krugman, Nouriel Roubini, George Soros, Robin Wells et al.

Following are excerpts from a symposium on the economic crisis presented by The New York Review of Books and PEN World Voices at the Metropolitan Museum of Art on April 30. The participants were former senator Bill Bradley, Niall Ferguson, Paul Krugman, Nouriel Roubini, George Soros, and Robin Wells, with Jeff Madrick as moderator.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Vraagje, wie van jullie is al weer op de beurs ingestapt?

Ben je volledig in gestapt of met een gedeelte van je geld en wat heb je gekocht?

Ben je volledig in gestapt of met een gedeelte van je geld en wat heb je gekocht?

Check beursvloer topic, daar komt vaak genoeg dagelijks voorbij wie belegd en waarin. Ik weet dat het niet zo serieus is als het WGR topic, maar misschien toch een kijkje waardquote:Op vrijdag 22 mei 2009 14:21 schreef dyna18 het volgende:

Vraagje, wie van jullie is al weer op de beurs ingestapt?

Ben je volledig in gestapt of met een gedeelte van je geld en wat heb je gekocht?

Overigens ben ik zelf nog niet ingestapt. Het moet lager!

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Beursvloer topic is toch meer een slowchat topic voor daghandelaren?quote:Op vrijdag 22 mei 2009 14:34 schreef sitting_elfling het volgende:

[..]

Check beursvloer topic, daar komt vaak genoeg dagelijks voorbij wie belegd en waarin. Ik weet dat het niet zo serieus is als het WGR topic, maar misschien toch een kijkje waard

Overigens ben ik zelf nog niet ingestapt. Het moet lager!

Ik was meer op zoek naar mensen die met een lange termijnhorizon beleggen.

Zelf kijk richt ik mij op 10 jaar in de toekomst qua beleggen. Ik heb dan ook de afgelopen maanden in 3 stappen weer flink aangekocht.

Er zitten ook wel wat lange termijn handelaren tussen hoorquote:Op vrijdag 22 mei 2009 14:55 schreef dyna18 het volgende:

[..]

Beursvloer topic is toch meer een slowchat topic voor daghandelaren?

Ik was meer op zoek naar mensen die met een lange termijnhorizon beleggen.

Zelf kijk richt ik mij op 10 jaar in de toekomst qua beleggen. Ik heb dan ook de afgelopen maanden in 3 stappen weer flink aangekocht.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ah K, maar toch hou ik mij liever verre van de discussie die door daghandeleren gevoerd wordt. Dat hele paniekerige gedoe van de beurs een paar punten omhoog of omlaag en welk aandeel nu weer hot is, hou ik mij liever buiten. Met een goed gespreide portefeuille voor de lange termijn heb je niets aan dat soort onrust. Gewoon blijven zitten en vertrouwen op de keuze en strategie die je eerder weloverwogen gemaakt hebt is meer mijn ding.quote:Op vrijdag 22 mei 2009 14:59 schreef sitting_elfling het volgende:

[..]

Er zitten ook wel wat lange termijn handelaren tussen hoorLXIV zit volgens mij ook nog een gedeelte long. Maar voor de rest denk ik dat er nog niet veel ingestapt zijn voor lange termijn, sowieso als je kijkt naar de waarderings onderzoeken van SeLang.

De posten van SeLang zijn zeer interessant en geven mij veel inzicht. Wat ik daar vooral uitgehaald heb is dat DE winnende strategy niet bestaat. Iedereen moet voor zichzelf bepalen wat goed bij hem past. En aangezien ik toch niet in staat ben om het juiste moment van instappen te bepalen (en met mij de meeste mensen niet) kan ik maar beter rustig blijven zitten dan de hele tijd lopen te switchen en in en uitstappen.

Klopt, je heb daar verder ook wel gelijk in. Maar o.a door die onderzoekjes ben ik nog niet ingestapt. Ja, ik heb die 34% stijging van de AEX gemist vanaf begin maart. Maar ik heb erg grote twijfels waar deze correctie eigenlijk op gebasseerd is. Lijkt meer op een nieuwe bubble vorming vandaar dat ik maar niet instap.quote:Op vrijdag 22 mei 2009 15:19 schreef dyna18 het volgende:

[..]

Ah K, maar toch hou ik mij liever verre van de discussie die door daghandeleren gevoerd wordt. Dat hele paniekerige gedoe van de beurs een paar punten omhoog of omlaag en welk aandeel nu weer hot is, hou ik mij liever buiten. Met een goed gespreide portefeuille voor de lange termijn heb je niets aan dat soort onrust. Gewoon blijven zitten en vertrouwen op de keuze en strategie die je eerder weloverwogen gemaakt hebt is meer mijn ding.

De posten van SeLang zijn zeer interessant en geven mij veel inzicht. Wat ik daar vooral uitgehaald heb is dat DE winnende strategy niet bestaat. Iedereen moet voor zichzelf bepalen wat goed bij hem past. En aangezien ik toch niet in staat ben om het juiste moment van instappen te bepalen (en met mij de meeste mensen niet) kan ik maar beter rustig blijven zitten dan de hele tijd lopen te switchen en in en uitstappen.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.