WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Welkom in Bulls, Bears & Bucks, de WGR reeks (begonnen in NWS) die is voortgekomen uit de topics mbt tot de val van de dollar en de koersval op de beurzen. In dit topic kun je discussiŽren over financieel-economisch nieuws en de achtergronden bij het nieuws.

Enkele definities.

Eerdere topicsquote:Deflation – A fall in the general price of goods and services. This problem, seen during the Great Depression, hurts economic growth as consumers wait for prices to fall. By contrast, "disinflation" is a benign reduction in the inflation rate.

Inflation – A rise in the general price of goods and services. When out of control, it constrains saving and investment in the economy. The rate of inflation is most often measured by changes in the Labor Department's consumer price index.

Recession – A sharp contraction in economic activity and employment. A common but informal measure is two consecutive quarters with a decline of national output. A recession is officially declared by a committee of the National Bureau of Economic Research in Boston – this occurs after the fact when final data have arrived and been analyzed.

Stagflation – A combination of stagnation (manifested as significant unemployment and slow or negative economic growth) and entrenched inflation – a phenomenon that characterized the 1970s in America.

[NWS] Dollar

De dag dat de dollar viel #01: Gaat de VS failliet ?

De dag dat de dollar viel #02: Groei Amerikaanse economie valt bijna stil

De dag dat de dollar viel #03: De Fed en ECB springen bij

De dag dat de dollar viel #04: Bloedbad op beurzen Azie

De dag dat de dollar viel #05: op naar de $ 1.40 per �

De dag dat de dollar viel #06: spannende ontwikkelingen!

De dag dat de dollar viel #07: 1.4087 !!! 1.41??

De dag dat de dollar viel #08: Dollar zakt verder weg

De dag dat de dollar viel #09: 1.42 in zicht.

De dag dat de dollar viel #10: Spelen rond de 1.42 grens

De dag dat de dollar viel #11: $pel zonder grenzen.

De dag dat de dollar viel #12: Zhe crisis havs returned!

De dag dat de dollar viel #13: Nieuwe Dollars.

De dag dat de dollar viel #14: De 1.50 komt erg dichtbij

De dag dat de dollar viel #15: Geld is overgewaardeerd.

[WGR] Dollar

De dollar... Hoe diep gaat hij zinken?

De Amerikaanse dollar in verval: hoe diep zinkt-ie? deel 2.

[NWS] / [AEX] Huidige reeks

Wereldwijde koersval beurzen #01: Recessievrees.

Wereldwijde koersval beurzen #02: Fors herstel

Wereldwijde koersval beurzen #03: Fase two in de BEAR market

Wereldwijde koersval beurzen #04: Free money for the poor.

Bulls, Bears & Bucks #05: Einde financiŽle crisis nog niet in zicht

Bulls, Bears & Bucks #06: Dollar zakt verder; Beurzen roodgekleurd

Bulls, Bears & Bucks #07: FED regelt bail-out voor 'n koopje.

Bulls, Bears & Bucks #08: Rente -75bp; Wall Street door het dak

Bulls, Bears & Bucks #09: Euro weer 1,58 dollar waard

Bulls, Bears & Bucks #10: Consumentenvertrouwen VS laagste in 26 jaar

Bulls, Bears & Bucks #11: Euro 1,60 dollar waard

Bulls, Bears & Bucks #12: Trichet: Ergste van kredietcrisis moet nog komen

Bulls, Bears & Bucks #13: Amerikaanse financiele meltdown

Bulls, Bears & Bucks #14: Kredietcrisis nog niet over

Bulls, Bears & Bucks #15: 400 punten sneuvelt

Bulls, Bears & Bucks #16: Weer bloedbad op beurzen

Bulls, Bears & Bucks #17: Beren nemen het roer weer over

Bulls, Bears & Bucks #18: Fed laat rente ongewijzigd

Bulls, Bears & Bucks #19: Lehman Brothers aan de beurt?

Bulls, Bears & Bucks #20: Lehman failliet, Merrill overgenomen

Bulls, Bears & Bucks #21: Wall Street struikelt over bankencrisis

Bulls, Bears & Bucks #22: Fed laat rente ongewijzigd

Bulls, Bears & Bucks #23: Vertrouwen is nul

Bulls, Bears & Bucks #24: Short squeeze

Bulls, Bears & Bucks #25: Shiny happy people

Bulls, Bears & Bucks #26: De moeder van alle bail-outs.

Bulls, Bears & Bucks #27: Erop, erover of eronder? Wie weet.

Bulls, Bears & Bucks #28: Reddingsplan VS verworpen

Bulls, Bears & Bucks #29: The 30's revival

Bulls, Bears & Bucks #30: Wall Street stuitert terug

Bulls, Bears & Bucks #31: Reeks bloedrode maandagen duurt voort

Bulls, Bears & Bucks #32: Just another manic Monday

Bulls, Bears & Bucks #33: Free-fall for all!

Bulls, Bears & Bucks #34: Dow duikt onder 10.000 punten

Bulls, Bears & Bucks #35: Nog geen einde aan glijbaan

Bulls, Bears & Bucks #36: The Wildest Rollercoaster Ride

Bulls, Bears & Bucks #37: Wall Street capituleert

Bulls, Bears & Bucks #38: Beurzen wereldwijd onderuit

Bulls, Bears & Bucks #39: Mag ik ťťn Zwarte Vrijdag van u

Bulls, Bears & Bucks #40: Dow breekt ook door 8000

Bulls, Bears & Bucks #41: AEX verliest 25% in een week

Bulls, Bears & Bucks #42: Op en neer, op en neer......

Bulls, Bears & Bucks #43: Grootste stijging sinds Great Depression

Bulls, Bears & Bucks #44: Beurzen kleuren weer rood

Bulls, Bears & Bucks #45: Philly Fed vloert Wall Street

Bulls, Bears & Bucks #46: ING lijdt verlies door kredietcrisis

Bulls, Bears & Bucks #47: PPT en DPG bereiden zich voor

Bulls, Bears & Bucks #48: Fed verlaagt rente met 50 bp naar 1 pct

Bulls, Bears & Bucks #49: 50.000 banen weg bij Citigroup

Bulls, Bears & Bucks #50: Het uur van de waarheid

Bulls, Bears & Bucks #51: Fed verlaagt rente naar 0 - 0,25%

Bulls, Bears & Bucks #51: Fed verlaagt rente naar 0 - 0,25%

Bulls, Bears & Bucks #52: Omzet detailhandel VS krimpt 3% in december

Bulls, Bears & Bucks #53: Megaverlies Royal Bank of Scotland

Bulls, Bears & Bucks #54: Senaat akkoord met Obama-plan

Bulls, Bears & Bucks #55: Lloyds voor 65% genationaliseerd

Bulls, Bears & Bucks #56: Geithner's plan in werking

Bulls, Bears & Bucks #57: ING 793 miljoen verlies & Duitse 'bad-bank'

Bulls, Bears & Bucks #58: De recessie-expres dendert door

Bulls, Bears & Bucks #59: The Lost Decade

Bulls, Bears & Bucks #60: Viva Obama

Bulls, Bears & Bucks #61: Beter dan verwacht!

Bulls, Bears & Bucks #62: RIP Amerikaanse consument

Bulls, Bears & Bucks #63 : Survival Of The Biggest

Bulls, Bears & Bucks #64 : Systeem of bankiers?

Bulls, Bears & Bucks #65 : Vastgoed of straks in je ondergoed

Bulls, Bears & Bucks #66 : Met stakende ambtenaren

Bulls, Bears & Bucks #67 : Met speculerende handelaren

Bulls, Bears & Bucks #68 : De impotente FED in een dubbeldip

Ook handig...

Achtergronden : De Kredietcrisis.

Tegenlicht: De dag dat de dollar viel

Marketwatch: laatste nieuws Amerikaanse markten

De FinanciŽle Telegraaf: Nederlands nieuws

De belangrijkste banken/verzekeraars (trader grafieken)

Meerjarige grafieken

Euro/Dollar - 1 jaar

S&P 500 - 5 jaar

AEX / Dow Jones - 2 jaar

Hang Seng - 2 jaar

OP

De OP vind je hier.

Voeg wel steeds een link naar het net gesloten topic toe, onderaan bij "[NWS] Huidige reeks" (in de Wiki dus en dan kopiŽren naar FOK!).

Doet het niet.quote:Op donderdag 14 juli 2011 19:01 schreef tjoptjop het volgende:

Laatste post was een scene uit Yes Prime Minister. Over bail-outs en dubieuze leningen

For great justice!

Krijg de melding dat hij vanwege auteursrecht van de BBC is geblokkeerd.quote:Op donderdag 14 juli 2011 19:04 schreef tjoptjop het volgende:

[..]

Staat er pas net op, dus wellicht even wachten (hoelang duurt zoiets bij YT?)

For great justice!

lol, nu alquote:Op donderdag 14 juli 2011 19:06 schreef Q. het volgende:

[..]

Krijg de melding dat hij vanwege auteursrecht van de BBC is geblokkeerd.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

Zelfde aflevering, de scene die ik bedoel komt daar direct na.quote:

Sowieso briljante serie, en het blijft gewoon enorm actueel

Kun je die afleveringen nog ergens krijgen?quote:Op donderdag 14 juli 2011 22:47 schreef tjoptjop het volgende:

[..]

Zelfde aflevering, de scene die ik bedoel komt daar direct na.

Sowieso briljante serie, en het blijft gewoon enorm actueel

Want die korte youtube clips schieten niet op.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

Geen idee, ik heb ze op dvd en op de pc.quote:Op donderdag 14 juli 2011 22:56 schreef icecreamfarmer_NL het volgende:

[..]

Kun je die afleveringen nog ergens krijgen?

Want die korte youtube clips schieten niet op.

Mocht je eens bij de Media Markt komen, daar ligt seizoen 1 en 2 samen voor iets van §5 ofzo

Dan zullen ze bij de saturn ook wel liggen, een keer langshoppen.quote:Op donderdag 14 juli 2011 23:13 schreef tjoptjop het volgende:

[..]

Geen idee, ik heb ze op dvd en op de pc.

Mocht je eens bij de Media Markt komen, daar ligt seizoen 1 en 2 samen voor iets van §5 ofzo

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

Update van oud grafiekje:

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

quote:De nieuwe munt van $1 biljoen

In de Verenigde Staten wordt nog steeds Russisch roulette gespeeld met de discussie over het niet verhogen van het staatsschuldplafond. Politici denken, of proberen het volk hiervan te overtuigen, dat de V.S. het volgende Griekenland kan zijn. Natuurlijk klopt dit niet, zoals al zo vaak op deze site is beschreven. Een land dat soevereiniteit heeft over haar munt (de V.S.) is totaal verschillend van een land dat dit niet heeft (Griekenland). De V.S. kan niet failliet. Griekenland wel.

Desalniettemin kan de V.S. er zelf voor kiezen om failliet te gaan, door bijvoorbeeld het staatsschuldplafond niet op te hogen. Dat zou zeer verstrekkende gevolgen hebben voor de wereldeconomie. Vandaar dat dit wanbeleid moet stoppen.

Een elegante oplossing (volledig in lijn met MMT principes) biedt hier uitkomst. De $1 biljoen munt.

Credits voor deze oplossing gaan naar de lezer "Beowolf" op de site van Warren Mosler. De oplossing werkt als volgt: De Treasury, het Amerikaans ministerie van FinanciŽn, is niet bevoegd om geld te "printen". Die bevoegdheid ligt bij de Fed door middel van de Federal Reserve Act. Echter, de Coinage Act geeft de minister van FinanciŽn het recht om munten uit te geven. Uit de Coinage Act, 31 USC 5112(k):

(k) The Secretary may mint and issue platinum bullion coins and proof platinum coins in accordance with such specifications, designs, varieties, quantities, denominations, and inscriptions as the Secretary, in the Secretary’s discretion, may prescribe from time to time.

Dus, de Treasury mag opdracht geven een plantina munt uit te geven met elk zelf gekozen denominatie. Laten we zeggen $1 biljoen. Waarschijnlijk voldoet een 1 of 2 oz. platina munt om het getal erop te printen.

De nieuwe munt is legal tender:

(h) The coins issued under this title shall be legal tender as provided in section5103 of this title.

Wat betekent dat de Fed deze munt aan moet nemen. Een crediteur mag, door wet geregeld, legal tender namelijk niet weigeren om schulden mee te verrekenen. 31 USC 5103

United States coins and currency (including Federal reserve notes and circulating notes of Federal reserve banks and national banks) are legal tender for all debts, public charges, taxes, and dues. Foreign gold or silver coins are not legal tender for debts.

Dan kunnen twee situaties optreden:

1. De munt wordt gebruikt om schulden mee te verrekenen. In dit geval koopt de Treasury staatsobligaties terug van de Fed, waardoor de totale schuld van de V.S. met $1 biljoen daalt. Ofwel, er is ruimte voor een nieuwe uitgifte van staatsobligaties ter waarde van $1 biljoen.

2. De Fed crediteert de TGA, de rekening van de Treasury bij de Fed. De Treasury kan vervolgens $1 biljoen uitgeven. Als zij dit doet, dan nemen de reservebalansen in het systeem toe. De Fed kan nu twee dingen doen. Of deze reserves laten bestaan in de vorm van excess reserves (dit kan zolang de Fed rente op excess reserves betaalt gelijk aan de doelrente), of de Fed voert compenserende open markt operaties uit om zo de excess reserves uit het systeem te verwijderen.

Het ironische is nu dat in beide gevallen nieuwe staatsobligaties geplaatst worden! In optie 1 kan de Treasury gewoonweg nieuwe obligaties uitgeven. In optie 2 kan de Fed compenserende open markt operaties uitvoeren. Dit betekent dat de Fed voor $1 biljoen reserves uit het systeem moet halen door staatsobligaties te verkopen. Dus ook in dit geval heeft het publiek de nieuwe obligaties.

Alleen door hiermee te dreigen zou de ridicule discussie rond het staatsschuldplafond waarschijnlijk al opgelost zijn. Misschien zou het een mooi tegenwicht bieden tegen de show die de Republikeinen opvoeren: onder grootschalige begeleiding van Black Hawk helicopters en Abrams tanks wordt de $1 biljoen munt naar de Fed getransporteerd. The United States of America has been saved.

En het zou ook meteen in een klap de mensen die denken dat de V.S. failliet kan gaan het zwijgen opleggen.

P.S. Voor meer discussie over het onderwerp, zie note 4 t/m 7.

P.S.2 Ik las een verdere discussie over dit onderwerp, waarin werd gesteld dat de Fed, indien ze zich niet konden vinden in deze oplossing, de $1 biljoen munt dan terug aan de Treasury kan geven, aangezien het ook legal tender voor de Treasury is. As het mogelijk zou zijn, zou dit leiden tot een soort van kat en muis spel. Maar zo'n situatie gaat niet voorkomen.

Ten eerste omdat reservebalansen voor de Fed ook geen claim op haar bezittingen zijn (het is allemaal fiat geld), dus voor de Fed zou het in principe niet uit moeten maken. Maar het tweede, en belangrijkere, argument is te vinden in de Amerikaanse wetgeving, 12 USC 246

… and wherever any power vested by this chapter in the Board of Governors of the Federal Reserve System or the Federal reserve agent appears to conflict with the powers of the Secretary of the Treasury, such powers shall be exercised subject to the supervision and control of the Secretary.

En verder in 12 USC 391

The moneys held in the general fund of the Treasury, except the 5 per centum fund for the redemption of outstanding national-bank notes may, upon the direction of the Secretary of the Treasury, be deposited in Federal reserve banks, which banks, when required by the Secretary of the Treasury, shall act as fiscal agents of the United States; and the revenues of the Government or any part thereof may be deposited in such banks, and disbursements may be made by checks drawn against such deposits.

De Fed moet dus als fiscale agent voor de Treasury optreden en de wil van de Board of Governors is inferieur als het conflicteert met de bevoegdheden van de Treasury (zoals het uitgeven van munten, die gelden als legal tender).

De Fed accepteert de munten at face value:

Federal Reserve notes are liabilities on the Federal Reserve's balance sheet. These liabilities are collateralized by the assets of the Federal Reserve Banks.

Coin held by the Reserve Banks is an asset on the Federal Reserve's balance sheet and the Federal Reserve buys coin from the Mint at face value. When a depository institution orders and deposits coin from its Reserve Bank, the institution's account balance is adjusted accordingly.

When the student is ready, the teacher will appear.

When the student is truly ready, the teacher will disappear.

When the student is truly ready, the teacher will disappear.

Het lezen waard:

Why the balance sheet recession will not last as long as japans:

http://pragcap.com/why-th(...)st-as-long-as-japans

Why the balance sheet recession will not last as long as japans:

http://pragcap.com/why-th(...)st-as-long-as-japans

Please Move The Deer Crossing Sign

Wat een shit column. Er worden appels met peren vergeleken. Japan bevond zich in totaal andere (wereldwijde) omstandigheden als de westerse economien tegenwoordig en er gelden andere economische wetten voor bedrijven dan consumenten. Beide vergelijken in de huidige contexten is dus niet juist en leid tot verkeerde oordelen.quote:Op zaterdag 16 juli 2011 14:20 schreef JimmyJames het volgende:

Het lezen waard:

Why the balance sheet recession will not last as long as japans:

http://pragcap.com/why-th(...)st-as-long-as-japans

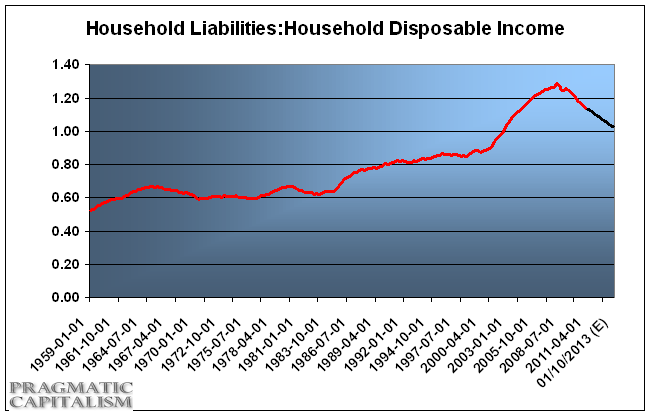

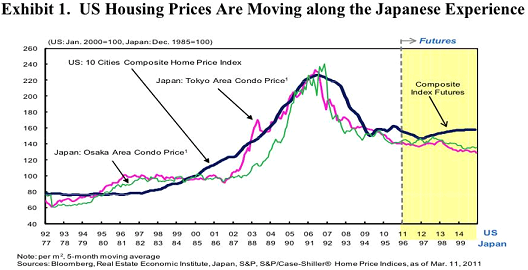

Ook worden er dingen gesuggereerd die totaal niet logisch zijn. Zo word bijvoorbeeld gesteld dat de Amerikaanse consument is gedeleveraged bij een household liabilities-disposable income ratio van 1, terwijl die historisch gezien rond de 0,6-0,8 ligt volgens het plaatje. Ook suggereerd een plaatje dat we de bodem van huizenprijzen bijna hebben gehad, ondanks dat die boven zijn historische 'mean' liggen. Historisch gezien slaan dit soort dingen zelfs door in reverse bij een trendwijziging en zakken ze ver door hun 'mean'

Nog los van deze onlogica, word gesteld dat de huidige fiscale stimulansen moeten worden voortgezet tot die deleveriging van de private sector voorbij is, zodat de pijn is 'verdwenen'. Vergeten word dat de fiscale stimulansen betaalt worden door overheidsschuld. In feite verschuift de schuld van de private sector naar de overheid, die de private sector vroeg of laat betaald. Van deleveriging (de enige echte oplossing) is geen sprake, wat het dus uitstel tot executie maakt.

[ Bericht 0% gewijzigd door piepeloi55 op 16-07-2011 17:31:13 ]

Het enige waar ik me in kan vinden is de titel: 'why-the-balance-sheet-recession-will-not-last-as-long-as-japans', zei het om totaal andere redenen.

Ik verwacht namelijk niet dat de westerse autoriteiten de echte deleveriging 2 decennia (of langer) kunnen vooruitschuiven, gezien hun monetaire en fiscale speelruimte. Japan bevond zich in een unieke positie.

Ik verwacht namelijk niet dat de westerse autoriteiten de echte deleveriging 2 decennia (of langer) kunnen vooruitschuiven, gezien hun monetaire en fiscale speelruimte. Japan bevond zich in een unieke positie.

Die column is trouwens geschreven vanuit het MMT-perspectief:

http://pragcap.com/resources/understanding-modern-monetary-system

Ik vind het allemaal wel hout snijden wat hij op zijn site schrijft.

http://pragcap.com/resources/understanding-modern-monetary-system

Ik vind het allemaal wel hout snijden wat hij op zijn site schrijft.

Please Move The Deer Crossing Sign

Ik vind zelf dat ik zijn column aardig heb ontkracht in 5 min tijd. Als je een beetje kritischer bent kun je dat met de hele NMT-theorie die ook nog eens keynesiaanse trekjes vertoont.

Het heeft wel dingen in het gemeen met Keynes, ja. Maar wat klopt er niet aan volgens jou?

Wat het MMT voornamelijk stelt volgens mij is dat een overheid niet moet gaan bezuinigen wanneer de private sector aan het deleveragen is.

[ Bericht 45% gewijzigd door JimmyJames op 17-07-2011 14:10:02 ]

Wat het MMT voornamelijk stelt volgens mij is dat een overheid niet moet gaan bezuinigen wanneer de private sector aan het deleveragen is.

[ Bericht 45% gewijzigd door JimmyJames op 17-07-2011 14:10:02 ]

Please Move The Deer Crossing Sign

Maar dat is een van de misvattingng van de keynesiaanse theorie. De private sector is de overheid (middels belastingen)! Van deleveriging is dan geen sprake en de echte hervormingen blijven achterwege/worden uitgesteld/vergroot door toenemende overheiddschuld en daardoor ogenschijnlijke stabilisering.quote:Op zondag 17 juli 2011 14:00 schreef JimmyJames het volgende:

Het heeft wel dingen in het gemeen met Keynes, ja. Maar wat klopt er niet aan volgens jou?

Wat het MMT voornamelijk stelt volgens mij is dat een overheid niet moet gaan bezuinigen wanneer de private sector aan het deleveragen is.

De keynesiaanse theorie bestrijd een symptoom en niet de oorzaak van het gebeuren waardoor keynesiaans beleid in een structurele crisis niet helpt. Sterker nog de oorzaak van de crisis is keynesiaans beleid! Misschien dat je het met onderstaande videosclips beter begrijpt:

quote:Audit: Fed gave $16 trillion in emergency loans

The U.S. Federal Reserve gave out $16.1 trillion in emergency loans to U.S. and foreign financial institutions between Dec. 1, 2007 and July 21, 2010, according to figures produced by the government's first-ever audit of the central bank.

Last year, the gross domestic product of the entire U.S. economy was $14.5 trillion.

Of the $16.1 trillion loaned out, $3.08 trillion went to financial institutions in the U.K., Germany, Switzerland, France and Belgium, the Government Accountability Office's (GAO) analysis shows.

Additionally, asset swap arrangements were opened with banks in the U.K., Canada, Brazil, Japan, South Korea, Norway, Mexico, Singapore and Switzerland. Twelve of those arrangements are still ongoing, having been extended through August 2012.

Out of all borrowers, Citigroup received the most financial assistance from the Fed, at $2.5 trillion. Morgan Stanley came in second with $2.04 trillion, followed by Merill Lynch at $1.9 trillion and Bank of America at $1.3 trillion.

The audit also found that the Fed mostly outsourced its lending operations to the very financial institutions which sparked the crisis to begin with, and that they delegated contracts largely on a no-bid basis. The GAO report recommends new policies that would eliminate such conflicts of interest, and suggests that in the future the Fed should keep better records of their emergency decision-making process.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

quote:Driven off the Road by M.B.A.s

[…]

his new book, Car Guys vs. Bean Counters: The Battle for the Soul of American Business, has a message worth hearing. To get the U.S. economy growing again, Lutz says, we need to fire the M.B.A.s and let engineers run the show.

Lutz's main argument is that companies, shareholders and consumers are best served by product-driven executives. In his book, Lutz wisecracks his way through the 1960s design- and technology-led glory days at GM to the late-1970s takeover by gangs of M.B.A.s. Executives, once largely developed from engineering, began emerging from finance. The results ranged from the sobering (managers signing off on inferior products because customers "had no choice") to the hilarious (Cadillac ashtrays that wouldn't open because of corporate mandates that they be designed to function at -40įF). It's pretty easy to imagine Car Guy Lutz removing his mirrored shades and shouting to the cowering line manager, "Well, customers in North Dakota will be happy. Too bad nobody else will!"

The auto industry is actually a terrific proxy for a trend toward short-term, myopically balance-sheet-driven management that has infected American business. In the first half of the 20th century, industrial giants like Ford, General Electric, AT&T and many others were extremely consumer-focused. They spent most of their time and money using new technologies to create the best possible products and services, regardless of development cost. The idea was, if you build it better, the customers will come. And they did.

The pendulum began to swing in the postwar era, when Harvard Business School grad Robert McNamara and his "whiz kids" became famous for using mathematical modeling, game theory and complex statistical analysis for the Army Air Corps, doing things like improving fuel-transport times and scheduling more-efficient bombing raids. McNamara, who later became president of Ford, brought extreme number crunching to the business world, and soon the idea that "if you can measure it, you can manage it" took hold — and no wonder. By the late 1970s, M.B.A.s were flourishing, and engineers were relegated to the geek back rooms.

This is not to say that the Whiz Kidding of American business yielded no positives; things like the hyperefficient FedEx logistical hubs and the entire consulting industry were born out of it. But ultimately, moving numbers around can do only so much. Over the long haul, you've got to invent or improve real products and services to grow.

In the U.S., the growth of the financial industry has only exacerbated the trend toward balance-sheet-driven management. Companies everywhere, but particularly in the U.S., where the banking sector wields the most power, are under tremendous short-term pressure to make their quarterly numbers. This often leads to planning that's reactive rather than smart: force the highest-paid engineers to retire, even if they are the best, and reduce payroll costs across all divisions rather than invest in the ones that are pushing the New New Thing through the pipeline.

It's interesting to note that the one area of the U.S. economy that's adding jobs and increasing productivity and wealth is also the one that is the most relentlessly product- and consumer-focused: Silicon Valley. The company off Highway 101 that best illustrates this point is, of course, Apple. The only time Apple ever lost the plot was when it put the M.B.A.s in charge. As long as college dropout Steve Jobs is in the driver's seat, customers (and shareholders) are happy. The reason is clearly the one Lutz puts forward in his book: "Shoemakers should be run by shoe guys, and software firms by software guys."

Meanwhile, despite all the post-financial-crisis soul searching within the business community about the value of an M.B.A., schools are still churning them out. There are, and will be for the foreseeable future, a lot more bean counters than engineers in this country. But the same may soon be true in China, where the state plans to open 40 new graduate schools of business in the next few years. As Lutz puts it, "That's the best news I've heard in years."

When the student is ready, the teacher will appear.

When the student is truly ready, the teacher will disappear.

When the student is truly ready, the teacher will disappear.

Yay for engineers!quote:

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Tweeluik met een brede blik. Te breed?

quote:The Great Global Debt Depression: It's All Greek To Me

This report examines the Greek crisis, as well as the larger global economic crisis, including the origins of the housing bubble, the bailouts, the banks, and the major actors and institutions which will come to dominate the stage over the next decade in what will play out as ‘The Great Global Debt Depression.’

quote:Who Benefits from the Greek Bailout?

In Conclusion

In the face of this massive global social, political, and economic crisis, the reaction of the world’s elite is to further centralize power structures on a global scale, to further remove power from the rest of humanity and move it upwards to a tiny elite. This not only creates massive disparity and inequality, but it establishes the conditions for an incredibly radicalized, restless, and angry world population. As such, the centralized global power structures that elites seek to strengthen and build anew will ultimately be authoritarian, oppressive, and dehumanizing. This is so because the social unrest resulting from this massive global impoverishment will make the apparatus of oppression necessary in order to secure and maintain those very power structures. In short, if the elite do not become oppressive and totalitarian, they will lose their grip on power in the face of massive global social unrest. This will require brutal wars of domination abroad, and ruthless techno-social systems of oppression at home.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Op

Op

Op

Op