WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Welkom in het [AEX]-topic waarin je de beurzen en de laatste economische nieuws kunt volgen. De OP voor het openen van een nieuw topic staat hier. Voeg onderaan in de Wiki het vorig topic toe.

Noot: het innemen van een bepaalde positie geschiedt geheel op eigen risico, ook het overnemen van een beleggingsstrategie van andere users is dus geheel op eigen risico.

BNR Nieuwsradio

Forex Factory (alle economische data's op een rij)

Bloomberg

CNBC

MarketWatch (Dow Jones)

Briefing.com (incl. economische kalenders)

RTL Z (streaming TV)

CNBC Europe TV (streaming TV, alleen 's ochtends)

AEX

Europese Indices

Federal Funds Futures (indicatie van aankomende rentebesluiten, info)

CBOT - Federal Funds Futures - Semi-real-time

Intraday S&P 500-index en dagverschil in percentage

Een uitgebreide begrippenlijst vind je hier.

Alle oude topics, mét titel, vind je door hier te klikken

Beursvloer #186 Geef ons brood en spelen

Beursvloer #187 waar inflatie zijn tol eist

Beursvloer #188 Waar zelfs de grond onder onze voeten niet veilig is

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Volg je nu automatisch het volgende topic als je al aan het volgen was?

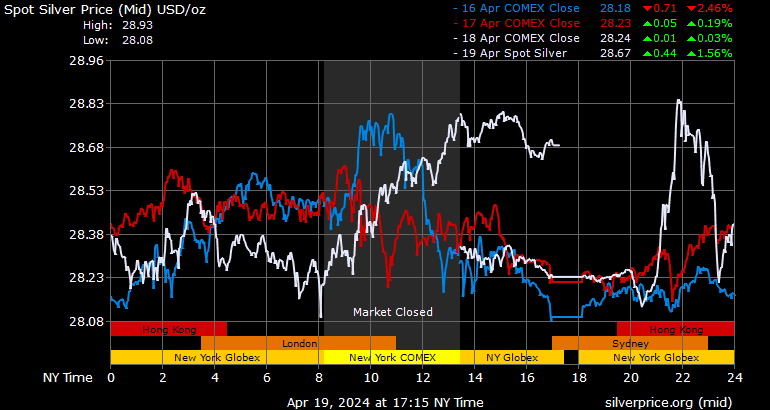

Anyway, vanwaar die spike in zilver vanmiddag?

Anyway, vanwaar die spike in zilver vanmiddag?

Jep.quote:Op maandag 18 april 2011 18:05 schreef Sokz het volgende:

Volg je nu automatisch het volgende topic als je al aan het volgen was?

Bedankt Hans.

Het gebruiksgemak neemt wel met de dag toe op FOK! Je kunt nu ook multiquoten door de alt-knop ingedrukt te houden. Geniaal.

Ain't nothing to it but to do it.

Greece

Greece

Tot nu toe waren dit soort paniekmomenten altijd prima koopgelegenheden 'buy the dip'. Wat ik me afvraag is of een Amerikaanse 'schuldencrisis' of aanhoudende dollarzwakte ervoor kunnen zorgen dat verdere monetaire verruiming politiek niet meer te verkopen is. Ik zie een serieuze daling (zeg: onder de 300 punten) eigk alleen gebeuren bij het wegvallen van de 'Bernanke put' en dat lijkt me onwaarschijnlijk.quote:Op maandag 18 april 2011 16:41 schreef piepeloi55 het volgende:

Amerika ook naar een negatieve outlook. Bezuinigingen die zich aandringen en het langzame einde van het ruime monetair beleid dienen zich aan. Het lijkt imo erop dat we aan de vooravond staan van een hervatting van de crisis nu de stimuleringen langzaam worden teruggetrokken en de echte pijn nog genomen moet worden.

Ben serieus aan het overwegen om met een goed moneymanagement te shorten middels futures.

Ik zou me nu dus niet snel wagen aan het kopen van puts.

Please Move The Deer Crossing Sign

Je hoeft alt- niet eens ingedrukt te houden. Gewoon 'quote deze post' bij zoveel postings als je wilt indrukken en ze worden toegevoegd aan je eigen nieuwe bericht. Of bedoel je iets anders ?quote:Op maandag 18 april 2011 18:57 schreef Mendeljev het volgende:

Het gebruiksgemak neemt wel met de dag toe op FOK! Je kunt nu ook multiquoten door de alt-knop ingedrukt te houden. Geniaal.

Nice, na jaren is deze functionaltiteit er eindelijkquote:

"This is your life and it's ending one minute at a time." - Tyler Durden

"Sand is overrated. It's just tiny, little rocks." - Joel

"Sand is overrated. It's just tiny, little rocks." - Joel

Die bernanke put is er eigenlijk al niet meer. De rente staat al op 0 en QE sorteert niet in het gewenste effect en doet er al helemaal niet toe voor de werkelijke economie omdat de kredietmotor hapert (werkt eerder averechts door stijgende commoditys en rente). De enige 'put' die dit hele feestje draaiende houd is die van Obama, maar ook die lijkt weg te vallen nu men langzaamaan `gedwongen` word te bezuinigen. De markt schrikt hier duidelijk van, aangezien de gedachtenbel (=perceptie) van almachtige autoriteiten langzaam maar zeker word doorgeprikt. Al zal de echte illusionaire bel nog doorgeprikt gaan worden, gezien velen hun reacties.quote:Op maandag 18 april 2011 18:57 schreef JimmyJames het volgende:

Tot nu toe waren dit soort paniekmomenten altijd prima koopgelegenheden 'buy the dip'. Wat ik me afvraag is of een Amerikaanse 'schuldencrisis' of aanhoudende dollarzwakte ervoor kunnen zorgen dat verdere monetaire verruiming politiek niet meer te verkopen is. Ik zie een serieuze daling (zeg: onder de 300 punten) eigk alleen gebeuren bij het wegvallen van de 'Bernanke put' en dat lijkt me onwaarschijnlijk.

Ik zou me nu dus niet snel wagen aan het kopen van puts.

De hele 'opleving' vanaf begin 2009 is kunstmatig geweest en mogelijke gemaakt door alle stimuleringen van autoriteiten terwijl de werkelijke problemen voor zich uit zijn geschoven en mogelijk zelfs vergroot. De echte pijn moet dus nog genomen worden en dat gaat imo gebeuren zodra de fiscale en monetaire speelruimte zijn opgebruikt of niet meer toereikend zijn. Dat die langzaam maar zeker zijn opgebruikt, daar wijzen op dit moment alle signalen op en het is dan ook een kwestie van tijd voordat dat merkbaar is en de pijn genomen moet worden.

Het nadeel is dat die dingen lang op zich kunnen laten wachten. Toen de top in de huizenmarkt werd gezet in 2006 en de mogelijk toekomstige problemen bloot lagen en zelfs een recessie veroorzaakten hebben we ook een dikke 2 jaar moeten wachten voordat de gevolgen pas echt merkbaar werden. Ik denk dat het nu geen jaren meer zal duren gezien de onstabiliteiten maar niemand die dat weet. Het is dan ook om een goed moneymanagement te hanteren waarin je rekening houd met een forse verhoging van de margin eisen en een forse stijging van de onderliggende waarde in jouw nadeel. Een 'worst-case-scenario' zeg maar, zodat je een lange rit kunt uitzitten.

Ondanks de stevige dalingen zitten we natuurlijk nog gewoon in een uptrend. Ik zou helemaal geen posities innemen op dit moment. Zelf denk ik pas aan uitbreiden wanneer de koersen significant lager staan, ING 7,20, BAM 5,00, TT 4,50. Tot die tijd wacht ik wel gewoon af.quote:Op maandag 18 april 2011 18:57 schreef JimmyJames het volgende:

[..]

Tot nu toe waren dit soort paniekmomenten altijd prima koopgelegenheden 'buy the dip'. Wat ik me afvraag is of een Amerikaanse 'schuldencrisis' of aanhoudende dollarzwakte ervoor kunnen zorgen dat verdere monetaire verruiming politiek niet meer te verkopen is. Ik zie een serieuze daling (zeg: onder de 300 punten) eigk alleen gebeuren bij het wegvallen van de 'Bernanke put' en dat lijkt me onwaarschijnlijk.

Ik zou me nu dus niet snel wagen aan het kopen van puts.

Ik denk zelf dat ze gewoon doorgaan met hun monetaire verruiming omdat een andere oplossing niet zo voor de hand ligt. Die inflatie is dan gewoon de prijs die ervoor betaald wordt. Dat zal zich voor de Amerikanen toch voornamelijk uiten in een hogere olieprijs, leuke incentive om eens wat zuinigere auto's te kopen.

The End Times are wild

Dit dipje (mwah, dat is het zelfs nog nieteens) en de forse neerwaardse bijstelling van verwachte GDP komt wel weer perfect overeen met het moment waarop QE2 zou moeten eindigen. Tot nu toe wees alles op geen QE3 maar het zal me weer niks verbazen als.... Het blijft uitstel van executie imo, maar het is zo zonde van onze tijd....quote:Op maandag 18 april 2011 18:57 schreef JimmyJames het volgende:

[..]

Tot nu toe waren dit soort paniekmomenten altijd prima koopgelegenheden 'buy the dip'. Wat ik me afvraag is of een Amerikaanse 'schuldencrisis' of aanhoudende dollarzwakte ervoor kunnen zorgen dat verdere monetaire verruiming politiek niet meer te verkopen is. Ik zie een serieuze daling (zeg: onder de 300 punten) eigk alleen gebeuren bij het wegvallen van de 'Bernanke put' en dat lijkt me onwaarschijnlijk.

Ik zou me nu dus niet snel wagen aan het kopen van puts.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik vind dat je te gemakkelijk voorbij gaat aan de gestegen bedrijfswinsten. Die kun je niet enkel afschuiven op de stimuleringen door de overheid. Bedrijven hebben wel degelijk hun kosten gesneden en ook gewoon meer verkocht!quote:Op maandag 18 april 2011 19:27 schreef piepeloi55 het volgende:

[..]

Die bernanke put is er eigenlijk al niet meer. De rente staat al op 0 en QE sorteert niet in het gewenste effect en doet er al helemaal niet toe voor de werkelijke economie omdat de kredietmotor hapert (werkt eerder averechts door stijgende commoditys en rente). De enige 'put' die dit hele feestje draaiende houd is die van Obama, maar ook die lijkt weg te vallen nu men langzaamaan `gedwongen` word te bezuinigen. De markt schrikt hier duidelijk van, aangezien de gedachtenbel (=perceptie) van almachtige autoriteiten langzaam maar zeker word doorgeprikt. Al zal de echte illusionaire bel nog doorgeprikt gaan worden, gezien velen hun reacties.

De hele 'opleving' vanaf begin 2009 is kunstmatig geweest en mogelijke gemaakt door alle stimuleringen van autoriteiten terwijl de werkelijke problemen voor zich uit zijn geschoven en mogelijk zelfs vergroot. De echte pijn moet dus nog genomen worden en dat gaat imo gebeuren zodra de fiscale en monetaire speelruimte zijn opgebruikt of niet meer toereikend zijn. Dat die langzaam maar zeker zijn opgebruikt, daar wijzen op dit moment alle signalen op en het is dan ook een kwestie van tijd voordat dat merkbaar is en de pijn genomen moet worden.

Het nadeel is dat die dingen lang op zich kunnen laten wachten. Toen de top in de huizenmarkt werd gezet in 2006 en de mogelijk toekomstige problemen bloot lagen en zelfs een recessie veroorzaakten hebben we ook een dikke 2 jaar moeten wachten voordat de gevolgen pas echt merkbaar werden. Ik denk dat het nu geen jaren meer zal duren gezien de onstabiliteiten maar niemand die dat weet. Het is dan ook om een goed moneymanagement te hanteren waarin je rekening houd met een forse verhoging van de margin eisen en een forse stijging van de onderliggende waarde in jouw nadeel. Een 'worst-case-scenario' zeg maar, zodat je een lange rit kunt uitzitten.

The End Times are wild

Dit is het soort denken dat deze bubble drijft en het is bijna unaniem: er kan niks gebeuren want de FED/ Obama grijpen toch wel in bij elke downtick. Deste groter natuurlijk het crashpotential als blijkt dat ze hun inmiddels zaad verschoten hebben.quote:Op maandag 18 april 2011 19:32 schreef LXIV het volgende:

Ik denk zelf dat ze gewoon doorgaan met hun monetaire verruiming omdat een andere oplossing niet zo voor de hand ligt.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Het lijkt nu niet te werken maar het idee is dus om via alt meerdere mensen te kunnen quoten zonder steeds op en neer te scrollen naar het invoervak.quote:Op maandag 18 april 2011 19:13 schreef jaco het volgende:

Je hoeft alt- niet eens ingedrukt te houden. Gewoon 'quote deze post' bij zoveel postings als je wilt indrukken en ze worden toegevoegd aan je eigen nieuwe bericht. Of bedoel je iets anders ?

Nieuw: de multi-quickquote

Ain't nothing to it but to do it.

Greece

Greece

Go with the flow, zeggen we maar.quote:Op maandag 18 april 2011 19:37 schreef SeLang het volgende:

[..]

Dit is het soort denken dat deze bubble drijft en het is bijna unaniem: er kan niks gebeuren want de FED/ Obama grijpen toch wel in bij elke downtick. Deste groter natuurlijk het crashpotential als blijkt dat ze hun inmiddels zaad verschoten hebben.

Maar hoe kunnen ze hun zaad dan verschieten? Er kan toch -oneindig- geld bijgedrukt worden? En een redelijke inflatie (tot 5% ofzo) werkt toch enkel in het voordeel van de schuldhebbers?

The End Times are wild

Voor een groot deel kun je dat weldegelijk, omdat de overheid een economisch vangnet heeft geboden waar die bedrijfswinsten van meeprofiteren. Het is dan wel zo dat de meeste bedrijven in de kosten hebben gesneden, maar als iedereen dat doet gaat dat ten kosten van de gehele economie en dus weer van de toekomstige bedrijfswinsten. Dat word nu nog grotendeels opgevangen door de overheid en is dus eigenlijk voor een groot deel kunstmatig.quote:Op maandag 18 april 2011 19:33 schreef LXIV het volgende:Ik vind dat je te gemakkelijk voorbij gaat aan de gestegen bedrijfswinsten. Die kun je niet enkel afschuiven op de stimuleringen door de overheid. Bedrijven hebben wel degelijk hun kosten gesneden en ook gewoon meer verkocht!

Nu die kostenbesparingen zijn geweest en bij veel bedrijven zijn max hebben gehaald moet de toekomstige winststijging van omzetgroei komen en dat lijkt me niet zo waarschijnlijk. Vooral als je rekening houd dat in de economien waar nog omzetgroei is (bijvoorbeeld China) enorm veel luchtbellen zitten die vroeg of laat knappen en die veel van die omzetgroei veroorzaken. Daarnaast moeten de autoriteiten aldaar vol op de rem gaan staan om de inflatie en die luchtbellen in te dammen.

Ik zie dus heel veel kunstmatigheden (waaronder een deel van de bedrijfswinsten) die niet houdbaar zijn op de lange termijn.

Dat is ook precies de reden waarom ik uberhaupt nadenk om te shorten. Zodra die illusionaire luchtbel word doorgeprikt gaan we denk ik héél hard down. Heb alleen het gevoel dat die perceptie pas veranderd als de nood aan de man is en we al keihard op een recessie afstevenen terwijl de autoriteiten niets meer (kunnen) doen. In dat licht heeft de FED en overheid zijn werk wel goed gedaan. Ik sta dan ook niet te popelen om nu al te shorten, al denk ik dat ik op termijn een forse winst ermee maak. Rekening houdende met verdubbelde margineisen en een stijging van 100% in mijn nadeel.quote:Op maandag 18 april 2011 19:37 schreef SeLang het volgende:

Dit is het soort denken dat deze bubble drijft en het is bijna unaniem: er kan niks gebeuren want de FED/ Obama grijpen toch wel in bij elke downtick. Deste groter natuurlijk het crashpotential als blijkt dat ze hun inmiddels zaad verschoten hebben.

Voor de VS is het gewoon kiezen uit twee kwaden, simpeler is het niet.

Theoretisch kan het kruit namelijk nooit verschoten zijn (nieuwe dollardigits kunnen altijd worden aangemaakt).

De vraag is dan welke het minste van die twee kwaden is.

Blijven bijdrukken met allerlei spin of zelfs via de achterdeur, of een flinke schuldimplosie à la Lehman in het kwadraat.

Ik zie voor de laatste toch absoluut de minste mogelijkheden. Als dat gebeurt wil niemand meer wat met het financiële systeem te maken hebben vanwege het enorm oplopen van de risico's.

Dan liever het relatief voorspelbare risico van een dollar die steeds minder waard is.

Theoretisch kan het kruit namelijk nooit verschoten zijn (nieuwe dollardigits kunnen altijd worden aangemaakt).

De vraag is dan welke het minste van die twee kwaden is.

Blijven bijdrukken met allerlei spin of zelfs via de achterdeur, of een flinke schuldimplosie à la Lehman in het kwadraat.

Ik zie voor de laatste toch absoluut de minste mogelijkheden. Als dat gebeurt wil niemand meer wat met het financiële systeem te maken hebben vanwege het enorm oplopen van de risico's.

Dan liever het relatief voorspelbare risico van een dollar die steeds minder waard is.

Het is een beetje een strijd der geesten.quote:Op maandag 18 april 2011 19:55 schreef piepeloi55 het volgende:

[..]

Dat is ook precies de reden waarom ik uberhaupt nadenk om te shorten. Zodra die illusionaire luchtbel word doorgeprikt gaan we denk ik héél hard down. Heb alleen het gevoel dat die perceptie pas veranderd als de nood aan de man is en we al keihard op een recessie afstevenen terwijl de autoriteiten niets meer (kunnen) doen. In dat licht heeft de FED en overheid zijn werk wel goed gedaan. Ik sta dan ook niet te popelen om nu al te shorten, al denk ik dat ik op termijn een forse winst ermee maak. Rekening houdende met verdubbelde margineisen en een stijging van 100% in mijn nadeel.

In hoeverre is de financiele markt stuurbaar, of wordt deze beheerst door (natuur)wetten.

Ik heb toch nog steeds de neiging om het eerste te denken. En ik denk dat de zakken van de FED c.s. dieper zijn dan de mijne

Zekerquote:

Natuurlijk kun je niet oneindig monetariseren. Als de FED de enige koper is van Treasuries dan is er eigenlijk geen markt meer. En de assetbubbels die dat voedt (zie commodities) drijven reele economie uiteindelijk de afgrond in. Dat zie je nu al gebeuren met de grondstoffenprijzen. QE leidt nauwelijks tot krediet expansie zoals je die wilt (dat is namelijk een pull, geen push. Het leidt dus vooral tot een verhoging van excess reserves bij banken - dood geld) maar de bubbles in grondstoffen zorgen voor margedruk omdat bedrijven (uitgezonderd commodity producenten) geen pricing power hebben in dit deflatoire klimaat. Daarnaast maakt het voor de FED steeds moeilijker om nog monetair beleid te voeren. Ze drijft zichzelf steeds verder in een hoek totdat ze geen controle meer heeft. Dat risico zien ze zelf ook en daarom zie je ze momenteel toch voorzichtig de exit opzoeken. Je moet dan in elk geval de markten voor zijn want als je de controle verliest dan krijg je die nooit meer terug.quote:Maar hoe kunnen ze hun zaad dan verschieten? Er kan toch -oneindig- geld bijgedrukt worden? En een redelijke inflatie (tot 5% ofzo) werkt toch enkel in het voordeel van de schuldhebbers?

China is trouwens een interessante case, want je meeste verbetering van bedrijfswinsten in het westen wordt naast kostenbesparingen verklaard door groei in emerging markets. De thuismarkten zijn redelijk dood kwa groei. Maar een groot deel van de "groei" in China komt uit een unsustainable investeringsbubble in dingen die nooit genoeg gaan opbrengen om de schulden terug te betalen. Denk aan onnodige infrastructuuur, extra fabrieken (er is al overcapaciteit) en lege steden/ onroerend goed dat alleen maar wordt gebouwd om de overheidstarget van 10% groei te halen. Geen land ter wereld is zo hard aan het printen en stimuleren als China. Maar straks gaat dat keihard in reverse, daar hoef je geen Nostradamos voor te zijn om da te voorspellen. De invloed op de westerse economieen kan weleens enorm zijn want China was zo'n beetje de enige "echte" groei waar we ons nu aan omhoog trekken. En dan heb ik het nog nieteens over de verschuiving die daardoor kan optreden in de kapitaalmarkten, met alle rente gevolgen van dien.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Prijsinflatie heeft als nadeel dat het een gevolg is en dus niet op korte termijn controleerbaar.quote:Op maandag 18 april 2011 19:38 schreef LXIV het volgende:

[..]

Go with the flow, zeggen we maar.

Maar hoe kunnen ze hun zaad dan verschieten? Er kan toch -oneindig- geld bijgedrukt worden? En een redelijke inflatie (tot 5% ofzo) werkt toch enkel in het voordeel van de schuldhebbers?

Monetaire inflatie -> Geld = schuld, het "bijdrukken" van geld gaat dus gepaard met het toenemen van de schuld.

Dat is het kromme van het systeem. Het stort pas in als men het vertrouwen verliest. Het is oncontroleerbare inflatie of default.

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Financiële markten zijn tot op zekere hoogte stuurbaar maar de mogelijkheden zijn wel eindig. Uiteindelijk overheersen op lange termijn gewoon natuurwetten, ook al zijn dat dan geen keiharde wiskundige wetten, want het is een organisch systeem dat verandert in de tijd, maar wel binnen grenzen.quote:Op maandag 18 april 2011 20:11 schreef Dinosaur_Sr het volgende:

[..]

Het is een beetje een strijd der geesten.

In hoeverre is de financiele markt stuurbaar, of wordt deze beheerst door (natuur)wetten.

De denkfout die ik keer op keer tegenkom is dat het kunnen sturen binnen een klein gebied wordt geëxtrapoleerd naar een groot gebied. Bijvoorbeeld: Je kunt de rente verlagen door voor bijvoorbeeld $1000 miljard Treasuries op te kopen. Dit wordt dan geëxtrapoleerd naar een situatie waarbij je de rente verder kunt verlagen door voor $10000 miljard Treasuries op te kopen. Maar zo werkt het dus niet. Je hebt niet te maken met een simpel lineair systeem maar een systeem waarbij dat in hoge mate niet lineair is en vooral een systeem dat vol zit met zowel positieve als negatieve terugkoppel lussen. Daarom klapt het ook zo plotseling van de ene naar de andere toestand en kan een effect plotseling omslaan in het tegengestelde effect zonder waarschuwing vooraf. Ook is het effect meestal niet omkeerbaar. Na het terugschroeven van bepaald beleid heb je daarna niet opnieuw de situatie die je daarvoor had maar iets anders.

Hadden we maar een beschrijving van hoe het systeem echt werkt.... Maar zelfs als we dat hadden dan heb je er nog niets aan. Want het systeem is organisch en niet stationair. Een zelfde input geeft de volgende keer een andere output.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Je zou kunnen zeggen dat de markt zich niet lineair gedraagt als het wordt gereguleerd (in control) en lineair gedraagt op het moment dat er geen control is.quote:Op maandag 18 april 2011 20:34 schreef SeLang het volgende:

Hadden we maar een beschrijving van hoe het systeem echt werkt.... Maar zelfs als we dat hadden dan heb je er nog niets aan. Want het systeem is organisch en niet stationair. Een zelfde input geeft de volgende keer een andere output.

Het is net een straaljager. Je hebt de meest geavanceerde regelsystemen nodig om die kist in de lucht te houden (hoger orde systeem) maar op het moment dat de computer uitvalt kun je met een lineair model de val naar beneden heel goed bepalen omdat het aantal maatgevende variabelen ernstig gereduceerd wordt. Een vergelijking met real-life markten lijkt me wat dat betreft wel op zijn plaats.

Ain't nothing to it but to do it.

Greece

Greece

Maar als ik zo'n verhaal lees, denk ik, waar zal dan de 1e klap zijn? Wat zal als eerste het loodje leggen waar we uit kunnen verwachtten dat dit proces uiteindelijk zal beginnen?quote:Op maandag 18 april 2011 20:13 schreef SeLang het volgende:

[..]

Zeker

[..]

Natuurlijk kun je niet oneindig monetariseren. Als de FED de enige koper is van Treasuries dan is er eigenlijk geen markt meer. En de assetbubbels die dat voedt (zie commodities) drijven reele economie uiteindelijk de afgrond in. Dat zie je nu al gebeuren met de grondstoffenprijzen. QE leidt nauwelijks tot krediet expansie zoals je die wilt (dat is namelijk een pull, geen push. Het leidt dus vooral tot een verhoging van excess reserves bij banken - dood geld) maar de bubbles in grondstoffen zorgen voor margedruk omdat bedrijven (uitgezonderd commodity producenten) geen pricing power hebben in dit deflatoire klimaat. Daarnaast maakt het voor de FED steeds moeilijker om nog monetair beleid te voeren. Ze drijft zichzelf steeds verder in een hoek totdat ze geen controle meer heeft. Dat risico zien ze zelf ook en daarom zie je ze momenteel toch voorzichtig de exit opzoeken. Je moet dan in elk geval de markten voor zijn want als je de controle verliest dan krijg je die nooit meer terug.

China is trouwens een interessante case, want je meeste verbetering van bedrijfswinsten in het westen wordt naast kostenbesparingen verklaard door groei in emerging markets. De thuismarkten zijn redelijk dood kwa groei. Maar een groot deel van de "groei" in China komt uit een unsustainable investeringsbubble in dingen die nooit genoeg gaan opbrengen om de schulden terug te betalen. Denk aan onnodige infrastructuuur, extra fabrieken (er is al overcapaciteit) en lege steden/ onroerend goed dat alleen maar wordt gebouwd om de overheidstarget van 10% groei te halen. Geen land ter wereld is zo hard aan het printen en stimuleren als China. Maar straks gaat dat keihard in reverse, daar hoef je geen Nostradamos voor te zijn om da te voorspellen. De invloed op de westerse economieen kan weleens enorm zijn want China was zo'n beetje de enige "echte" groei waar we ons nu aan omhoog trekken. En dan heb ik het nog nieteens over de verschuiving die daardoor kan optreden in de kapitaalmarkten, met alle rente gevolgen van dien.

Om als voorbeeldje te noemen, Northern Rock viel om op de top van de aandelen markt. Dat was een duidelijk teken aan de wand. Pas maanden later zaken zoals Bear Stearns. Hoe zal zich dat nu uiten?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Moet wel zeggen dat beetje meer keet in de tent de zaak wel interessanter maakt. Heb altijd het gevoel dat er tijdens volatiele markten meer centen te verdienen zijn dan tijdens een rustige markt.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Je ziet nu al dat de Chinese real estate begint te kraken. Maar is dat echt de eerste domino en zet het door? Dat weet je niet, net zoals je dat bij Northern Rock ook niet zeker wist. Je kunt alleen aangeven wat de gammele dominos zijn.quote:Op maandag 18 april 2011 21:52 schreef sitting_elfling het volgende:

[..]

Maar als ik zo'n verhaal lees, denk ik, waar zal dan de 1e klap zijn? Wat zal als eerste het loodje leggen waar we uit kunnen verwachtten dat dit proces uiteindelijk zal beginnen?

Om als voorbeeldje te noemen, Northern Rock viel om op de top van de aandelen markt. Dat was een duidelijk teken aan de wand. Pas maanden later zaken zoals Bear Stearns. Hoe zal zich dat nu uiten?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Mja, ik vind het toch lastig inschatten. Die bubble in de huizenmarkt van China zit er al een tijdje. Zoals je nu spreekt krijg ik echt het idee dat ik nog blij mag zijn als ik een baan in de financiele wereld kan vinden mocht ik volgend jaar afstuderen met mijn studiequote:Op maandag 18 april 2011 22:23 schreef SeLang het volgende:

[..]

Je ziet nu al dat de Chinese real estate begint te kraken. Maar is dat echt de eerste domino en zet het door? Dat weet je niet, net zoals je dat bij Northern Rock ook niet zeker wist. Je kunt alleen aangeven wat de gammele dominos zijn.

[ Bericht 1% gewijzigd door sitting_elfling op 18-04-2011 22:42:39 ]

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Mooie vergelijkingquote:Op maandag 18 april 2011 21:38 schreef Mendeljev het volgende:

[..]

Je zou kunnen zeggen dat de markt zich niet lineair gedraagt als het wordt gereguleerd (in control) en lineair gedraagt op het moment dat er geen control is.

Het is net een straaljager. Je hebt de meest geavanceerde regelsystemen nodig om die kist in de lucht te houden (hoger orde systeem) maar op het moment dat de computer uitvalt kun je met een lineair model de val naar beneden heel goed bepalen omdat het aantal maatgevende variabelen ernstig gereduceerd wordt. Een vergelijking met real-life markten lijkt me wat dat betreft wel op zijn plaats.

Maar ook de markt zelf bevat allerlei natuurlijke tegen- en meekoppel lussen en correlaties die plotseling kunnen omdraaien. Voorbeeldje is bijvoorbeeld het verband tussen wisselkoers en inflatie. Bij een hogere dan verwachte inflatie zie je vaak de munt stijgen omdat de verwachting is dat de rente wordt verhoogd. Maar loopt de inflatie uit de hand dan komt er een moment dat men juist gaat vluchten uit die munt en draait de correlatie plotseling om.

Ander voorbeeld is natuurlijk het bekende verschijnsel dat "buy the fucking dip" bij een wat grotere daling opeens omslaat in een lawine van stoploss orders die uiteindelijk nog verder wordt versterkt door gedwongen liquidaties.

Zo zitten financiële markten vol met dat soort dingen en al het is heel moeilijk te voorspellen wanneer het een omslaat in het ander.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Die bubble is er al lang maar recentelijk zie je ook forse prijsdalingen. "Buy the fucking dip"? Misschien, misschien ook niet.... Weinig mensen die dat kunnen timen. Net zoals de Amerikaanse subprime crisis in 2005 al duidelijk was, het pas in 2007 begon te kraken en pas in 2008 ging de bodem eruit.quote:Op maandag 18 april 2011 22:36 schreef sitting_elfling het volgende:

[..]

Mja, ik vind het toch lastig inschatten. Die bubble in de huizenmarkt van China zit er al een tijdje. Zoals je nu spreekt krijg ik echt het idee dat ik nog blij mag zijn als ik een baan in de financiele wereld kan vinden mocht ik volgend jaar afstuderen met mijn masters

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

ING stond op 8.19 vandaag trouwens, da's toch een euro lager dan vorige week.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Ik mis ook de weekend bailouts en de beurstopics die na een halve dag al vol zatenquote:Op maandag 18 april 2011 21:53 schreef sitting_elfling het volgende:

Moet wel zeggen dat beetje meer keet in de tent de zaak wel interessanter maakt.

Maar dat komt wel weer een keer

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Hoop je.quote:Op maandag 18 april 2011 22:46 schreef SeLang het volgende:

Ik mis ook de weekend bailouts en de beurstopics die na een halve dag al vol zaten

Maar dat komt wel weer een keer

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Dat zal zeker wel weer gebeuren. Op het moment dat de beurs weer voorpagina nieuws is in de krant, op TV en dus op FOK! zul je weer ramptoeristen in Beursvloer krijgen die daar een slaatje uit willen slaan + de huidige users die dat zullen afwijzen en wat geschreeuw hier en daar dat men het toch wel genoeg vindt dat de beurs weer in elkaar kakt. Je weet gewoon dat de shit weer is losgebarsten als het 1e artikel op het NOS journaal over de beurs gaat, dat is namelijk over het algemeen nooit goed.quote:Op maandag 18 april 2011 22:47 schreef Arcee het volgende:

[..]

Hoop je.Zie je dat nog steeds gebeuren op redelijk korte termijn?

En SeLang heeft het tot dusver altijd voor elkaar gekregen om zijn vakanties te timen dat er relatief weinig met de beurs gebeurt. Hoge kans dus dat dat weer zo zal zijn : )

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

hehe, ik krijg geregeld een nieuwsbrief van een 'beleggerswinkel' (ooit eens Metastock gekocht) waarbij vaak nieuwe producten, seminars of trainingen worden aangeboden. De frequentie heeft een hoge correlatie met de stemmingen op de beurs

Helaas gooi ik ze altijd weg, maar ik ga het eens bij houden en afzetten tegen een index/volume

Helaas gooi ik ze altijd weg, maar ik ga het eens bij houden en afzetten tegen een index/volume

Ik twijfel trouwens over een stockpick ; Brill. Keurig dividend rendement, wetenschappelijke uitgeverij dus wellicht overname kandidaat. Alleen ontzettend illiquide..

Overal verstand van.

Voorheen vormde een wetenschappelijk tijdschrift de community van een bepaalde groep academici. Deze titels hebben/hadden vaak een monopolie positie voor de communicatie over een of ander specialistisch onderwerp. Met de komst van internet en e-books is de vraag of die rol dezelfde blijft. Temeer daar er door wetenschappers en universiteiten vaak geklaagd wordt over de hoge prijs van dergelijke tijdschriften.quote:Op dinsdag 19 april 2011 11:52 schreef macondo het volgende:

Ik twijfel trouwens over een stockpick ; Brill. Keurig dividend rendement, wetenschappelijke uitgeverij dus wellicht overname kandidaat. Alleen ontzettend illiquide..

Ik denk dat je met de aankoop van dit aandeel vooral betaalt voor de naamsbekendheid / reputatie van al die academische titels. Misschien is dat de aandeelprijs waard, maar dit lijkt me echt een bedrijf waarbij je nauwkeurig de SWOT moet analyseren voor je erin stapt. Hun werkterrein is zonder meer sterk in beweging.

Dank je, goed punt. De inkomsten komen voorlopig vooral van wetenschappelijke instituten en die zijn ondanks bezuinigingen her en der redelijk stabiel en veilig. Vrij aardige cash flow en dividend, heb een plukje gekocht op 14.10 en ben bid on op 13:82quote:Op dinsdag 19 april 2011 12:45 schreef jaco het volgende:

[..]

Voorheen vormde een wetenschappelijk tijdschrift de community van een bepaalde groep academici. Deze titels hebben/hadden vaak een monopolie positie voor de communicatie over een of ander specialistisch onderwerp. Met de komst van internet en e-books is de vraag of die rol dezelfde blijft. Temeer daar er door wetenschappers en universiteiten vaak geklaagd wordt over de hoge prijs van dergelijke tijdschriften.

Ik denk dat je met de aankoop van dit aandeel vooral betaalt voor de naamsbekendheid / reputatie van al die academische titels. Misschien is dat de aandeelprijs waard, maar dit lijkt me echt een bedrijf waarbij je nauwkeurig de SWOT moet analyseren voor je erin stapt. Hun werkterrein is zonder meer sterk in beweging.

Overal verstand van.

Sprintje zilver!

SPOILEROm spoilers te kunnen lezen moet je zijn ingelogd. Je moet je daarvoor eerst gratis Registreren. Ook kun je spoilers niet lezen als je een ban hebt.

[ Bericht 33% gewijzigd door Sokz op 19-04-2011 19:27:37 ]

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

quote:Op dinsdag 19 april 2011 17:58 schreef Sokz het volgende:

Sprintje zilver!Sprintje? Het begint meer op een marathon te lijken!SPOILEROm spoilers te kunnen lezen moet je zijn ingelogd. Je moet je daarvoor eerst gratis Registreren. Ook kun je spoilers niet lezen als je een ban hebt.The End Times are wild

ik zou eerder het 'B' woord gebruikenquote:Op dinsdag 19 april 2011 19:47 schreef LXIV het volgende:

[..]

Sprintje? Het begint meer op een marathon te lijken!

en het zijn geen bannanen

irrationeel tot met met

Teveel in de zin van dat wanneer Zilver en Goud naar beneden duiken in relatief kort tijdbestek toch wel wat geld kwijt is. In vergelijking met vorige keer heb ik er alleen nu een superstrakke stop loss op zitten.quote:Op dinsdag 19 april 2011 19:51 schreef Sokz het volgende:

S_E wat haal jij per pip binnen op zilver & per punt op goud?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Die marathon heb ik helaas gemist. Ik hoop dat zilver binnenkort nog ff een sprintje erbij pakt naar $50 dan heb ik iig wat winst gedeeld. Gelukkig is er correlatie tussen zilver en index en heb ik nog steeds een target dat S&P naar 1360+ gaat binnen aantal weken. Op hoop van zegen gogo zilver!quote:Op dinsdag 19 april 2011 19:47 schreef LXIV het volgende:

[..]

Sprintje? Het begint meer op een marathon te lijken!

Hehe, je kunt er van uit gaan dat Zilver ergens komende weken toch echt wel een 5 a 10% even achter uit gaat zoals dat in Januari gebeurde. De vraag is alleen wanneer, tot die tijd gaat zilver gewoon lineair naar boven zo lijkt het.quote:Op woensdag 20 april 2011 11:01 schreef superpiet het volgende:

[..]

Die marathon heb ik helaas gemist. Ik hoop dat zilver binnenkort nog ff een sprintje erbij pakt naar $50 dan heb ik iig wat winst gedeeld. Gelukkig is er correlatie tussen zilver en index en heb ik nog steeds een target dat S&P naar 1360+ gaat binnen aantal weken. Op hoop van zegen gogo zilver!Als zilver maar niet naar beneden gaat dan lopen mijn opties waardeloos af.

Het levert iig. een boel centen op ik zoek alleen nog een goede hedge tegen zilver omdat ik op het moment zo'n beetje om de 12 uur winst pak en leverage weer verhoog. Wat is een goede 1 op 1 hedge met zilver op dit moment?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Dollar?quote:Op woensdag 20 april 2011 11:10 schreef sitting_elfling het volgende:

Hehe, je kunt er van uit gaan dat Zilver ergens komende weken toch echt wel een 5 a 10% even achter uit gaat zoals dat in Januari gebeurde. De vraag is alleen wanneer, tot die tijd gaat zilver gewoon lineair naar boven zo lijkt het.

Het levert iig. een boel centen op ik zoek alleen nog een goede hedge tegen zilver omdat ik op het moment zo'n beetje om de 12 uur winst pak en leverage weer verhoog. Wat is een goede 1 op 1 hedge met zilver op dit moment?

Er hoeft immers maar 1 zo'n zilver boer keihard te verkopen en direct een hoeveelheid stop losses worden om zeep geholpen. Iedereen wil centen verdienen en willen zo'n hoge mogelijke hefboom, en dus een hoge stop loss. Bij het minste of geringste vlieg je daar alleen gemakkelijk door heen.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Hoe bedoel je de dollar? Die DXY dollar index?quote:

En hoe zit het met de zilver producten van Sokz

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Dollar index ja ? Weet eigenlijk ook niet precies wat 1 op 1 hedged tegen zilver op dit moment.quote:Op woensdag 20 april 2011 11:14 schreef sitting_elfling het volgende:

Hoe bedoel je de dollar? Die DXY dollar index?

En hoe zit het met de zilver producten van Sokz?

Haha dat sprintje van de afgelopen week heeft mijn algehele portefeuille in een +17% gezet; terwijl de aandelen deze week 't af lieten weten.

Wacht alleen nog op de hogere series bij Binck.

Jij neemt dus continu de hoogste hefboom bij de sprinters/turbo's etc? Is dat niet enigszins gevaarlijk? Zilver hoeft maar een paar procent te dalen en hij klikt er direct door heen?quote:Op woensdag 20 april 2011 11:18 schreef Sokz het volgende:

[..]

Dollar index ja ? Weet eigenlijk ook niet precies wat 1 op 1 hedged tegen zilver op dit moment.

Haha dat sprintje van de afgelopen week heeft mijn algehele portefeuille in een +17% gezet; terwijl de aandelen deze week 't af lieten weten.Heb dan ook een relatief groot deel van mijn port in koper/zilver.

Wacht alleen nog op de hogere series bij Binck.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Jup, maar ik heb er een eigen trailing ondergezet dus de winst is 'safe'. Ik speel met zilver totdat die door mijn eigen trailing zakt, telkens met maximum leverage (voor zover dat kan met turbo's) Winst is dan verzilverd & als ik de rest van de rally mis, tjah so be it.quote:Op woensdag 20 april 2011 11:24 schreef sitting_elfling het volgende:

Jij neemt dus continu de hoogste hefboom bij de sprinters/turbo's etc? Is dat niet enigszins gevaarlijk? Zilver hoeft maar een paar procent te dalen en hij klikt er direct door heen?

Door geluk bij een ongeluk door mijn research naar Chinese RTO's heb ik een manier ontdekt om een aantal dagen van te voren te ontdekken over welk bedrijf een "hit piece" wordt geschreven. Hierdoor heb ik een extra 25% rendement op mijn port gehad binnen een maand. Beschouwen jullie dit als voorkennis? Het is wel een interessante "edge"

Ik weet niet wat een Chinese RTO is. Ook weet ik niet wat een hit piece is.quote:Op woensdag 20 april 2011 20:14 schreef superpiet het volgende:

Door geluk bij een ongeluk door mijn research naar Chinese RTO's heb ik een manier ontdekt om een aantal dagen van te voren te ontdekken over welk bedrijf een "hit piece" wordt geschreven. Hierdoor heb ik een extra 25% rendement op mijn port gehad binnen een maand. Beschouwen jullie dit als voorkennis? Het is wel een interessante "edge"

Overal verstand van.

En het meest cruciale aspect, wat is je normale rendement? 25% van niks blijft nog steeds niks.

Ain't nothing to it but to do it.

Greece

Greece

Reverse merger. Hit pieces zijn shorters die samen een stock naar beneden praten als conspiracy.quote:Op woensdag 20 april 2011 20:35 schreef macondo het volgende:

[..]

Ik weet niet wat een Chinese RTO is. Ook weet ik niet wat een hit piece is.

bepaalde opties waren gestegen met 200%. Helaas durf ik niet extreem te gokken, het rendement zegt dus eigenlijk niks. Ik denk niet dat dit illegaal of moreel verwerpelijk is, maar ik denk dat het wel "voorkennis" is.quote:Op woensdag 20 april 2011 20:39 schreef Mendeljev het volgende:

En het meest cruciale aspect, wat is je normale rendement? 25% van niks blijft nog steeds niks.

Als het rendement niks zegt dan zegt je voorkennis ook niks. Waar koop je trouwens die Chinese opties? Dat wil ik ook wel!quote:Op woensdag 20 april 2011 22:08 schreef superpiet het volgende:

bepaalde opties waren gestegen met 200%. Helaas durf ik niet extreem te gokken, het rendement zegt dus eigenlijk niks. Ik denk niet dat dit illegaal of moreel verwerpelijk is, maar ik denk dat het wel "voorkennis" is.

Ain't nothing to it but to do it.

Greece

Greece

Exact 2 week later zitten we al over de 45quote:Op woensdag 6 april 2011 13:19 schreef sitting_elfling het volgende:

Hopelijk tikt zilver vandaag de 40$ nog aan

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ja, het is bizar en onvoorstelbaar! De zilverprijs heeft jarenlang rond de 5 euro als koers gehad! En nu stijgt dat, zonder noemenswaardige reden, even in een weekje erbij!!quote:Op woensdag 20 april 2011 22:28 schreef sitting_elfling het volgende:

[..]

Exact 2 week later zitten we al over de 45

Als de beurs omlaag gaat, moet je zilver in! De koers stijgt.

Als de beurs stijgt, stijgt zilver uiteraard ook!

Met een schuin oog houdt ik het in de gaten (om tzt te shorten natuurlijk!), maar het kan nog gerust naar de 65. Binnen 2 maanden!

Een heel link spelletje, dat zilver. Ik hoop wel dat iedereen die meespeelt zich realiseert dat het huidige prijsniveau niets meer met de industriële waarde van zilver te maken heeft. Als het lang duurt vindt de industrie gewoon alternatieven of gaan zilvermijnen openen. Maar zolang zal het niet gaan duren, en als het eenmaal zakt, dan gaat dat nog sneller dan de stijging!

Alleen echte zilverbugs geloven in een hoge intrinsieke waarde van zilver. De uiteindelijke winnaars beseffen dat ze bubble-rijden.

The End Times are wild

Ik verzilver m'n winst elke dag en neem weer nieuwe posities in. Enige methode om het goed bij te houden. Die transactie kosten neem ik voor lief want het stijgt als een dolle. Zo hou ik toch wat centen over mocht het morgen, volgend weekend of het eind van het jaar toch nog mis gaan.quote:Op woensdag 20 april 2011 22:36 schreef LXIV het volgende:

[..]

Ja, het is bizar en onvoorstelbaar! De zilverprijs heeft jarenlang rond de 5 euro als koers gehad! En nu stijgt dat, zonder noemenswaardige reden, even in een weekje erbij!!

Als de beurs omlaag gaat, moet je zilver in! De koers stijgt.

Als de beurs stijgt, stijgt zilver uiteraard ook!

Met een schuin oog houdt ik het in de gaten (om tzt te shorten natuurlijk!), maar het kan nog gerust naar de 65. Binnen 2 maanden!

Een heel link spelletje, dat zilver. Ik hoop wel dat iedereen die meespeelt zich realiseert dat het huidige prijsniveau niets meer met de industriële waarde van zilver te maken heeft. Als het lang duurt vindt de industrie gewoon alternatieven of gaan zilvermijnen openen. Maar zolang zal het niet gaan duren, en als het eenmaal zakt, dan gaat dat nog sneller dan de stijging!

Alleen echte zilverbugs geloven in een hoge intrinsieke waarde van zilver. De uiteindelijke winnaars beseffen dat ze bubble-rijden.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Letterlijk verzilveren!quote:Op woensdag 20 april 2011 22:53 schreef sitting_elfling het volgende:

[..]

Ik verzilver m'n winst elke dag en neem weer nieuwe posities in. Enige methode om het goed bij te houden. Die transactie kosten neem ik voor lief want het stijgt als een dolle. Zo hou ik toch wat centen over mocht het morgen, volgend weekend of het eind van het jaar toch nog mis gaan.

Ja, dan kun je de boel onder controle houden en ook je leverage constant verhogen.

The End Times are wild

Blijven het ook maar goed doen ..quote:Apple boekt 95% meer winst door verkooprecord iPhone

AMSTERDAM (Dow Jones)--Apple Inc (AAPL) heeft over het tweede fiscale kwartaal 95% meer winst geboekt dan een jaar geleden, door een verdubbeling van het aantal verkochte iPhones en sterke verkoopcijfers voor de iPad en Macintosh computers.

Apple rapporteerde over het afgelopen kwartaal, dat liep tot 26 maart, een winst van $5,99 miljard, of $6,40 per aandeel, tegen $3,07 miljard, of $3,33 per aandeel vorig jaar. De omzet nam toe met 83% tot $24,67 miljard.

In januari gaf het concern een verwachting af van een winst per aandeel van $4,90 en een omzet van ongeveer $22 miljard. Analisten rekenden gemiddeld op een winst per aandeel van $5,37 en een omzet van $23,38 miljard.

De belangrijkste aanjager van de winst was de iPhone. Apple verkocht de afgelopen verslagperiode 18,7 telefoons, meer dan het dubbele van een jaar eerder.

Ook de lancering van de nieuwe MacBook Pro in februari en de iPad 2 begin maart droegen bij aan de winstgroei. In totaal verkocht Apple 3,8 miljoen Macintosh computers en 4,7 miljoen iPads.

Het techbedrijf, berucht voor het geven van voorzichtige verwachtingen, voorziet voor het komende kwartaal een winst per aandeel van ongeveer $5,03 op een omzet van circa $23 miljard. Analisten rekenden gemiddeld op een winst per aandeel van $5,25 en een omzet van $23,83 miljard.

Inderdaad, het werkt perfect! Heb ook goud in de porto zitten. Vaak als ik wakker ben even kijken of ik er winst op heb, vaak direct winst nemen en weer posities in nemen. Of even wachten tot NY open gaat, dat wil ook nog wel eens helpen. Hoe dan ook, het zijn zeer interessante dagen. Want je kunt er gewoon van uit gaan dat er straks ergens een enorme afstraffing zal komen want de stijging slaat nergens op.quote:Op woensdag 20 april 2011 23:00 schreef LXIV het volgende:

[..]

Letterlijk verzilveren!

Ja, dan kun je de boel onder controle houden en ook je leverage constant verhogen.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ja, die afstraffing komt er. Maar wat me na 20 jaar ofzo beleggen nog altijd blijft verbazen is hoe hoog een top kan zijn (boven alles wat je ooit verwachtte dat mogelijk was) en hoe diep een dal!quote:Op woensdag 20 april 2011 23:09 schreef sitting_elfling het volgende:

[..]

Inderdaad, het werkt perfect! Heb ook goud in de porto zitten. Vaak als ik wakker ben even kijken of ik er winst op heb, vaak direct winst nemen en weer posities in nemen. Of even wachten tot NY open gaat, dat wil ook nog wel eens helpen. Hoe dan ook, het zijn zeer interessante dagen. Want je kunt er gewoon van uit gaan dat er straks ergens een enorme afstraffing zal komen want de stijging slaat nergens op.

Durf ik bij 85 te shorten tijdens de uptrend? 1200% koersstijging in een paar jaar? Ik denk het niet, het kan dan zo nog naar de 160.

The End Times are wild

Ik was dat compleet vergeten. Ik houd alleen nog maar de prijs van Zilver en Goud bijquote:

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Wat houd je tegen om de trend mee te zitten omhoog en dat fier bij te houden met een strakke (trailing?) stop loss?quote:Op woensdag 20 april 2011 23:11 schreef LXIV het volgende:

[..]

Ja, die afstraffing komt er. Maar wat me na 20 jaar ofzo beleggen nog altijd blijft verbazen is hoe hoog een top kan zijn (boven alles wat je ooit verwachtte dat mogelijk was) en hoe diep een dal!

Durf ik bij 85 te shorten tijdens de uptrend? 1200% koersstijging in een paar jaar? Ik denk het niet, het kan dan zo nog naar de 160.

A)Wat is de kans dat het morgen volledig in elkaar kakt?

B)Wat is de kans dat jij het short moment goed timed?

Kans A lijkt mij kleiner dan kans B (daar stond net wat anders

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Hoewel de markt efficiënt zou zijn, zou ik als ik moest gokken inderdaad voor de uptrend gaan.quote:Op woensdag 20 april 2011 23:15 schreef sitting_elfling het volgende:

[..]

Wat houd je tegen om de trend mee te zitten omhoog en dat fier bij te houden met een strakke (trailing?) stop loss?

A)Wat is de kans dat het morgen volledig in elkaar kakt?

B)Wat is de kans dat jij het short moment goed timed?

Kans A lijkt mij hoger dan kans B right?

Maar: Ik koop in principe enkel ondergewaardeerde assets die ik probeer te verkopen als ze overgewaardeerd zijn. Zilver is naar mijn mening overgewaardeerd, dus koop ik gewoon niet. Het zou kopen zijn om een greater-greater fool te vinden, daar houd ik niet van. Ik ben niet risico-avers, maar speel liever in een veld waarbij ik een positieve edge heb en met leverage mijn winst (en ook risico) verhoog.

En nog terugkomend op de efficiënte markt: kunnen we het stijgen of dalen van zilver niet vergelijken met het op rood of zwart vallen van een balletje in het casino? In principe zou dit zo moeten zijn, daarom was Dinosaurs opmerking "rien ne va plus" ook treffend.

In het casino zie je ook dat mensen kapitalen gaan inzetten als eenmaal 20x achtereen dezelfde kleur is gevallen. Op weer diezelfde kleur of juist op de andere. Maar zijn hun winstkansen daarmee anders dan 50/50? Maak zelf een koersen-generator in excell en je zit ook enorme bubbles ontstaan.

Toch is deze speculatie-hype natuurlijk niet helemaal aan de wetten van kansberekening onderhevig, dat voelt iedereen wel aan. Er moeten iedere dag weer greater-greater fools gevonden worden die voor de nieuwe hogere koers voor het eerst durven in te stappen in de hoop op een greater-greater-greater fool. Dat kan nog heel lang doorgaan hoor, maar ze moeten wel gevonden worden.

Ik denk dat mijn kansen in de downtrend gewoon beter zijn. Maar zelfs dan weet ik niet zeker of ik instap of dat ik het gewoon aan mij voorbij laat gaan.

The End Times are wild

Tja, dat krijg je ervan als je het beter weet als de markt, de uptrend gaat shorten en dan tegen alle beter weten in blijven vasthouden aan jouw waarheid (dat Apple niet innovatief is, eigenlijk slechte producten maakt, etc). Apple is gewoon in staat gebleken om jaren achtereen met precies dat op de markt te komen en het zo te presenteren dat iedereen het wil hebben.quote:Op woensdag 20 april 2011 23:39 schreef tjoptjop het volgende:

[..]

Hoe vaak zal die ondertussen al nat gegaan zijn?

The End Times are wild

Ik stuur je wel een pm als ik iets interessants spot, kan je voor jezelf zien of het echt een edge is. Revers mergers zijn gewoon Amerikaanse bedrijven, dat zijn dus shells en Chinese bedrijven kunnen zich daarin inkopen. Dus je koopt als het ware Amerikaanse aandelen van een Chinees bedrijf. Die hele sector heeft last van lage waarderingen doordat ze verdacht worden van fraude en andere negatieve zaken.quote:Op woensdag 20 april 2011 22:21 schreef Mendeljev het volgende:

[..]

Als het rendement niks zegt dan zegt je voorkennis ook niks. Waar koop je trouwens die Chinese opties? Dat wil ik ook wel!

Idd het is gewoon een gekte. Zilver gemaakt in 2000 is echt niet 9 keer goedkoper dan in 2010. Het is allebei hetzelfde gewoon een stukje zilver. Soms ben ik ook bang om een bagholder te zijn, maar gelukkig dat zilver in een rechte lijn omhooggaat en eigenlijk nog steeds geen significante pullback heeft laten zien sinds sub-$30.quote:Op woensdag 20 april 2011 22:36 schreef LXIV het volgende:

[..]

Ja, het is bizar en onvoorstelbaar! De zilverprijs heeft jarenlang rond de 5 euro als koers gehad! En nu stijgt dat, zonder noemenswaardige reden, even in een weekje erbij!!

Als de beurs omlaag gaat, moet je zilver in! De koers stijgt.

Als de beurs stijgt, stijgt zilver uiteraard ook!

Met een schuin oog houdt ik het in de gaten (om tzt te shorten natuurlijk!), maar het kan nog gerust naar de 65. Binnen 2 maanden!

Een heel link spelletje, dat zilver. Ik hoop wel dat iedereen die meespeelt zich realiseert dat het huidige prijsniveau niets meer met de industriële waarde van zilver te maken heeft. Als het lang duurt vindt de industrie gewoon alternatieven of gaan zilvermijnen openen. Maar zolang zal het niet gaan duren, en als het eenmaal zakt, dan gaat dat nog sneller dan de stijging!

Alleen echte zilverbugs geloven in een hoge intrinsieke waarde van zilver. De uiteindelijke winnaars beseffen dat ze bubble-rijden.

Aftermarket nu ook behoorlijk in de plusquote:Op woensdag 20 april 2011 23:41 schreef LXIV het volgende:

[..]

Tja, dat krijg je ervan als je het beter weet als de markt, de uptrend gaat shorten en dan tegen alle beter weten in blijven vasthouden aan jouw waarheid (dat Apple niet innovatief is, eigenlijk slechte producten maakt, etc). Apple is gewoon in staat gebleken om jaren achtereen met precies dat op de markt te komen en het zo te presenteren dat iedereen het wil hebben.

Blijf vooral ZeroHedge op de voet volgen, want die zitten er goed bovenop. Vanmiddag ook weer met het verhaal dat zilver steeds moeilijker geshort kan worden omdat er geen aandelen SLV meer te lenen zijn. Het zou mij niets verbazen als zilver parabolisch verder omhoog schiet de komende tijd, met af en toe een hickup als de margeverplichtingen worden aangeschroefd.quote:Op woensdag 20 april 2011 23:09 schreef sitting_elfling het volgende:

Want je kunt er gewoon van uit gaan dat er straks ergens een enorme afstraffing zal komen want de stijging slaat nergens op.

De dollar zet momenteel weer verse lows. Een aardige hedge op zilver lijkt mij de eur/usd.quote:Op woensdag 20 april 2011 11:18 schreef Sokz het volgende:

[..]

Dollar index ja ? Weet eigenlijk ook niet precies wat 1 op 1 hedged tegen zilver op dit moment.

Haha dat sprintje van de afgelopen week heeft mijn algehele portefeuille in een +17% gezet; terwijl de aandelen deze week 't af lieten weten.Heb dan ook een relatief groot deel van mijn port in koper/zilver.

Wacht alleen nog op de hogere series bij Binck.

Zilver lijkt inmiddels in de blow-off fase beland!

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Ik was al blij dat ik al weer al mijn winst had gepakt op Zilver gisteren en daarna direct de leverage tot het hoogste mogelijk vast gooide en hoopte op een opening van boven de 45 vandaag.

We zitten nu al tegen de 46 aan

We zitten nu al tegen de 46 aan

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Een paar topics terug bespraken we hier de stelling dat de telefonie business stabiel en zeker zou zijn. Ik zou zeggen: vergeet het maar ...

KPN gaat circa 5000 arbeidsplaatsen schrappen

Bron: http://webwereld.nl/nieuws/106434/mobiel-internet-nekt-kpn.htmlquote:Melkkoeien vallen droog

De reden is dat de traditionele melkkoeien van telecomoperators als KPN, bellen en smsen, flink worden uitgehold. De opkomst met smartphones zorgde in eerste instantie voor forse groei op alle vlakken. Maar nu zoveel consumenten mobiel internet hebben, ontdekken ze dat het veel goedkoper en eenvoudiger is om via sociale netwerken en apps als WhatsApp en Ping te communiceren.

KPN gaat circa 5000 arbeidsplaatsen schrappen

Ik dacht dat KPN ex-dividend was gegaan toen ik de koersuitslag zag vanochtend

Sowieso heeft defensief het moeilijk in Nederland. Unilever is niet vooruit te branden, Philips (of is dat niet defensief?) doet het klote, en nu KPN.

Zou voor beleggen ook gelden: the best defense is a good offense?

Sowieso heeft defensief het moeilijk in Nederland. Unilever is niet vooruit te branden, Philips (of is dat niet defensief?) doet het klote, en nu KPN.

Zou voor beleggen ook gelden: the best defense is a good offense?

Please Move The Deer Crossing Sign

TT komt telkens onder de 6, maar komt dan weer er bovenop. Hopen dat het ooit naar 5 of ergens in de buurt daarvan gaat en dan een turbo long positie nemen.

Kutamies, blijf eens van dat zilver af. Nog 40 ct. tot stoploss.  .. heb ik trouwens op +200% gezet.

.. heb ik trouwens op +200% gezet.

In één week mijn vakantie bij elkaar gespeeld.

In één week mijn vakantie bij elkaar gespeeld.

http://www.tijd.be/nieuws(...)ses.9046466-3126.art

Blijft mij verbazen...

Hoop dat Nvidia nu ook wat volgt want daar heb ik een te duur aangekochte positie in...

Blijft mij verbazen...

Hoop dat Nvidia nu ook wat volgt want daar heb ik een te duur aangekochte positie in...

itm puts bedoel je?quote:Op donderdag 21 april 2011 14:57 schreef Sokz het volgende:

Trouwens nu buitenkansje om op KPN te schrijven?

Overal verstand van.

Waarom puts? De beurs reageert vandaag heftig en dus wordt met name de winstwaarschuwing ingecalculeerd (verwachtingen laag houden?), met het snijden in het personeelsbestand worden de komende tijd de kosten gedrukt en de kans dat kpn gekocht wordt door een buitenlandse onderneming vergroot.

The more debt, the better

Vraag me trouwens af of dat ontslaan voor werknemers op de kortere termijn (nu - 10 jaar) wel 'winstgevend' is door die Gulden Handruk en dergelijke .. toen mijn moeder weg moest bij ING kreeg ze meer mee dan dat ze zou verdienen als ze tot dr 65e door was blijven werken.

Ik las dat de analisten er altijd onder zitten zodat de cijfers van Apple elke keer beter dan verwacht zijnquote:Op donderdag 21 april 2011 15:01 schreef tony_clifton- het volgende:

http://www.tijd.be/nieuws(...)ses.9046466-3126.art

Blijft mij verbazen...

Please Move The Deer Crossing Sign

Is hetzelfde als aandelen kopen en call schrijven.quote:Op donderdag 21 april 2011 15:11 schreef flyguy het volgende:

Waarom puts? De beurs reageert vandaag heftig en dus wordt met name de winstwaarschuwing ingecalculeerd (verwachtingen laag houden?), met het snijden in het personeelsbestand worden de komende tijd de kosten gedrukt en de kans dat kpn gekocht wordt door een buitenlandse onderneming vergroot.

Wie heeft posities in Apple? De analisten?quote:Op donderdag 21 april 2011 15:22 schreef tony_clifton- het volgende:

Verbaast mij niks. Ze zullen zelf ook wel zwaar posities in apple hebben dus hype 'sgood...

Overal verstand van.

Stukje over apple: http://pragcap.com/surprise-surprise-apple-beats-estimates

Maar je hebt toch meer geld nodig om A - C te doen dan - P?quote:Op donderdag 21 april 2011 15:25 schreef macondo het volgende:

Is hetzelfde als aandelen kopen en call schrijven.

Please Move The Deer Crossing Sign

Bij ITM put verkopen ontvang je zelfs geld, en bij aandelen kopen en call schrijven moet je geld betalen.quote:Op donderdag 21 april 2011 15:29 schreef JimmyJames het volgende:

Stukje over apple: http://pragcap.com/surprise-surprise-apple-beats-estimates

[..]

Maar je hebt toch meer geld nodig om A - C te doen dan - P?

Echter, bij de prijsberekening van de opties wordt rekening gehouden met de rente. Dus de pay-off is uiteindelijk hetzelfde.

Overal verstand van.

Apple blijkt dan niet eens zo superexpensive ..

Price: $350

Cash: $70

New Price: $280

Q1 is vaak het slechtste kwartaal dus 6,40 + (estimates) 5,05 + 16,05 (Q3+Q4) = $27,50

Yield van 9,82% ..

Price: $350

Cash: $70

New Price: $280

Q1 is vaak het slechtste kwartaal dus 6,40 + (estimates) 5,05 + 16,05 (Q3+Q4) = $27,50

Yield van 9,82% ..

@macondo dank voor de uitleg. Zou je misschien ook even willen kijken naar mijn vraag over dividenden en opties uit het vorige deel:

@Sokz tja als ze zo blijven groeien als ze nu doen is het gewoon een koopje maar de concurrentie staat ook niet stil. En zo langzamerhand heeft iedereen die een Macbook/iphone/ipad wilde hebben er wel één zou je toch denken.SPOILEROm spoilers te kunnen lezen moet je zijn ingelogd. Je moet je daarvoor eerst gratis Registreren. Ook kun je spoilers niet lezen als je een ban hebt.

Please Move The Deer Crossing Sign

quote:Op donderdag 21 april 2011 16:02 schreef JimmyJames het volgende:

@macondo dank voor de uitleg. Zou je misschien ook even willen kijken naar mijn vraag over dividenden en opties uit het vorige deel:Onlangs stond er in de krant iets van een onderzoek dat uitwees dat de iPhone de gsm is waarvan de meeste eigenaars in de schulden zitten... dus idd, wie er een wou heeft er al eenSPOILEROm spoilers te kunnen lezen moet je zijn ingelogd. Je moet je daarvoor eerst gratis Registreren. Ook kun je spoilers niet lezen als je een ban hebt.@Sokz tja als ze zo blijven groeien als ze nu doen is het gewoon een koopje maar de concurrentie staat ook niet stil. En zo langzamerhand heeft iedereen die een Macbook/iphone/ipad wilde hebben er wel één zou je toch denken..

Wij hebben lang paasweekend. Dinsdag gaan we weer open.

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Mijn 'stijl' is eigenlijk op de niet-volatiele aandelen diep schrijven op de LT, en ondertussen de rente vangen. Niet om op volatiele fondsen te gokken.quote:

Zo schreef ik een put KPN 16 euro 2014 voor 7,20. Eind 2014 is die 7,20 aangegroeid tot 10 euro. Dan ben ik break-even bij een koers van KPN van 6 euro. Dat ziet er uit als weinig risico, toch?

Op mijn puts heb ik nog wel winst, maar op de aandelen al niet meer. Aangezien ik behoorlijk wat KPN had (safe!) was dat wel een aderlating. Gelukkig zorgden AKZO en Ordina vandaag voor wat tegenwicht, zodat het netto-effect minimaal was. Maar liever had ik natuurlijk vandaag dik in de plus gestaan!

Of de koersreactie terecht was (los van dat de markt altijd gelijk heeft) Tja, het was natuurlijk best bekend dat mobiele apps omzet kostten voor SMS'en, wat natuurlijk een enorme cashcow was. In dat opzicht niets nieuws. En men gaat toch fors snijden om dat te compenseren. Beter dit dan een managment dat het met lede ogen aanziet. Dus ik houd het gewoon in de porto voorlopig.

The End Times are wild

Er wordt de nada gesneden hoor, het wordt 'geoutsourced'. Da's management taal voor 'we brengen FTE's optisch van de de P&L, maar we laten ons op lange termijn graag naaien, hopelijk nadat we onze bonus binnen hebben'.quote:Op donderdag 21 april 2011 18:41 schreef LXIV het volgende:

[..]

Mijn 'stijl' is eigenlijk op de niet-volatiele aandelen diep schrijven op de LT, en ondertussen de rente vangen. Niet om op volatiele fondsen te gokken.

Zo schreef ik een put KPN 16 euro 2014 voor 7,20. Eind 2014 is die 7,20 aangegroeid tot 10 euro. Dan ben ik break-even bij een koers van KPN van 6 euro. Dat ziet er uit als weinig risico, toch?

Op mijn puts heb ik nog wel winst, maar op de aandelen al niet meer. Aangezien ik behoorlijk wat KPN had (safe!) was dat wel een aderlating. Gelukkig zorgden AKZO en Ordina vandaag voor wat tegenwicht, zodat het netto-effect minimaal was. Maar liever had ik natuurlijk vandaag dik in de plus gestaan!

Of de koersreactie terecht was (los van dat de markt altijd gelijk heeft) Tja, het was natuurlijk best bekend dat mobiele apps omzet kostten voor SMS'en, wat natuurlijk een enorme cashcow was. In dat opzicht niets nieuws. En men gaat toch fors snijden om dat te compenseren. Beter dit dan een managment dat het met lede ogen aanziet. Dus ik houd het gewoon in de porto voorlopig.

Ik heb vandaag naar die CEO geluisterd, maar dat was puur gelul in het kwadraat.

Volgens ZH is er eergisteren 5.2 miljoen ounce van de balans overgezet naar een Canadees bulliondepot. Hiermee wordt CME natuurlijk in het nauw gedreven als de verhandelbare hoeveelheid met de dag krimpt (13% op één dag). Aan de andere kant is dit gewoon reclame voor de bullionhandelaren die hiermee kunnen aangeven dat zij een betere partner zijn voor fysieke levering. Dit kan een teken aan de wand zijn dat er geen short squeeze komt voor fysiek zilver maar voor CME in het algemeen die zelf te weinig buffers aanhoudt. Op zich is dat logisch als je bedenkt dat maar 1% fysiek gesettled wordt maar aan de andere kant staat de hele wereld te popelen om mee te dingen op de exchange markten want laten we wel wezen, CME verdient gratis geld door haar marktpositie en niet door haar perfecte beleid.quote:Op donderdag 21 april 2011 01:49 schreef dvr het volgende:

Blijf vooral ZeroHedge op de voet volgen, want die zitten er goed bovenop. Vanmiddag ook weer met het verhaal dat zilver steeds moeilijker geshort kan worden omdat er geen aandelen SLV meer te lenen zijn. Het zou mij niets verbazen als zilver parabolisch verder omhoog schiet de komende tijd, met af en toe een hickup als de margeverplichtingen worden aangeschroefd.

quote:Something interesting appeared in the daily NYMEX report of its silver warehouse stockpile data: Canada's largest bullion depository (and one of five total) reclassified a whopping 5.2 million ounces of silver from Registered to Eligible status. In order to get a sense of how big this amount is, which amounts to just under $238 million at today's fixing price, it represents just over 25% of the total silver stored at Scotia Mocatta, and about 5% of the total silver held across all depositories. The reason for this substantial shift is given as follows: "due to a reporting reclassification, 5,287,142 t oz was moved from Registered to Eligible." That's a pretty substantial reporting reclassification. Of course it could well be nothing but that, although one would imagine that a fat finger is somewhat unlikely when it comes to such a material amount. On the other hand, as those who follow the NYMEX data know too well, registered silver is actual physical Comex silver. Eligible on the other hand is sometimes called "someone else's silver" as it does not go through assays on exit/selling events. In other words, this is silver that can not be used to make delivery under a futures contract. As a result of this reclass, total registered silver dropped by 13% from 41.0 million ounces to 35.8 million.

Ain't nothing to it but to do it.

Greece

Greece

quote:And some more odd news out of Pimco, in which we learn that PIMCO which now has about $74 billion in excess cash, has decided to go ahead and take more investor cash without any direct investment ideas and launch an ETF. From Bloomberg: "Pacific Investment Management Co. plans to offer an exchange-traded fund managed by Bill Gross that will invest primarily in fixed-income securities. Pimco Total Return Exchange-Traded Fund will buy a combination of U.S. and non-U.S. public and corporate debt, the Newport Beach, California-based firm said in filing today with the U.S. Securities and Exchange Commission. The fund may hold as much as 10 percent of its assets in high-yield securities." According to preliminary data Pimco will hold up to 65% in government and corporate bonds. The biggest question: how big this ETF will be is still unanswered.

Als je de banken niet meer vertrouwt, koop een PIMCO-ETF want ze houden toch cash voor je aan.

Ain't nothing to it but to do it.

Greece

Greece

PS: Apple houdt er nogal bijzondere boekhoudsmethodes op na t.a.v. resultaten t.a.v. de iPhone, waarbij resultaten worden uitgesmeerd over periodes. Ofwel: you're always behing the trend. Geen idee wat de trend is overigens, maar gewoon een waarschuwingquote:Op donderdag 21 april 2011 15:41 schreef Sokz het volgende:

Apple blijkt dan niet eens zo superexpensive ..

Price: $350

Cash: $70

New Price: $280

Q1 is vaak het slechtste kwartaal dus 6,40 + (estimates) 5,05 + 16,05 (Q3+Q4) = $27,50

Yield van 9,82% ..

@Dinosaur_Sr heb je cisco trouwens nog? Wat zag je daar voor positieve dingen die de markt kennelijk over het hoofd ziet (behalve de berg cash, en de lage waardering)?

Please Move The Deer Crossing Sign

ja, die heb ik nog. 2300 stukjes and countingquote:Op donderdag 21 april 2011 20:05 schreef JimmyJames het volgende:

@Dinosaur_Sr heb je cisco trouwens nog? Wat zag je daar voor positieve dingen die de markt kennelijk over het hoofd ziet (behalve de berg cash, en de lage waardering)?

Inderdaad een berg cash, wel beclaimd met potentiele USA tax (ABP 23). Maar ze hebben een bult eigen vermogen en een vrije cash flow om flauw van te worden. Ook in de crisis hebben ze stand gehouden, en ook al zullen ze geen geweldige groei meemaken zijn ze op een P/E van 11 toch wel een koopje, lijkt me.

Geen groei aandeel, alhoewel ik niet kan inschatten wat de invloed op het hele ipv6 (?) gebeuren heeft. Damn, maar het staat aardig in de buurt van het 9/11 laag, en nogmaals, het is niet in de 2008 crash tenonder gegaan (sterker nog staat slechs een sloridge 10% in USD erboven....).

Kortom een valuation play

Ow, en ik vermoed dat het repatriatie probleem van de 'permanantly reinvested abroad reserves' (ABP 23) op middellange termijn wel wordt opgelost door gustige AMeirkaanse fiscal wetgeving

even nader uitleggen:

USA fiscale wetging zit zo in elkaar dat het wereldinkomen belast wordt. Dus incl. inkomen buitenlanse dochters. Echer (het verschil tussen USA belasting en buitenlandse -veelal lagere) belasting wordt pas betaald bij uitkering van die reserves naar een USA entitiet. Dat is de reden waarom winstreserves liever buiten de USA worden opgepot (PS: veelal is dat een Nederlandse entiteit, zo ook in in het geval van Cisco meen ik). Deze cash wordt niet naar de USA gerepatrieerd omdat dan het verschil tussen [USA tax en local tax] wordt belast. Die claim wordt in de jaarrekening de zg. ABP 23 claim genoemd.

Echter ik denk dat de USA naarmate ze cash nodig hebben die claim gaan laten vervallen. In de komende drie jaar of zo zullen ze graag een cash flow richting USA hebben, en zullen ze de fiscale wetgeving imho laten vieren zodat een company zoals Cisco haar overtollige liquiditeiten naar de USA laat stromen en (deels) aan aandeelhouders zal uitkeren.

[ohne gewahr natuurlijk }

}

USA fiscale wetging zit zo in elkaar dat het wereldinkomen belast wordt. Dus incl. inkomen buitenlanse dochters. Echer (het verschil tussen USA belasting en buitenlandse -veelal lagere) belasting wordt pas betaald bij uitkering van die reserves naar een USA entitiet. Dat is de reden waarom winstreserves liever buiten de USA worden opgepot (PS: veelal is dat een Nederlandse entiteit, zo ook in in het geval van Cisco meen ik). Deze cash wordt niet naar de USA gerepatrieerd omdat dan het verschil tussen [USA tax en local tax] wordt belast. Die claim wordt in de jaarrekening de zg. ABP 23 claim genoemd.

Echter ik denk dat de USA naarmate ze cash nodig hebben die claim gaan laten vervallen. In de komende drie jaar of zo zullen ze graag een cash flow richting USA hebben, en zullen ze de fiscale wetgeving imho laten vieren zodat een company zoals Cisco haar overtollige liquiditeiten naar de USA laat stromen en (deels) aan aandeelhouders zal uitkeren.

[ohne gewahr natuurlijk

Ik overweeg ook sterk om Cisco te kopen om de redenen die je noemt.quote:Op donderdag 21 april 2011 20:59 schreef Dinosaur_Sr het volgende:

Geen groei aandeel, alhoewel ik niet kan inschatten wat de invloed op het hele ipv6 (?) gebeuren heeft. Damn, maar het staat aardig in de buurt van het 9/11 laag, en nogmaals, het is niet in de 2008 crash tenonder gegaan (sterker nog staat slechs een sloridge 10% in USD erboven....).

Voor zover ik weet, is het upgraden van ipv4 naar ipv6 een software/firmware kwestie. Van deze operatie profiteren daarom vooral netwerk consultants en niet zozeer hardware leveranciers. Het zou eventueel kunnen dat providers met relatief oude apparatuur deze kwestie aangrijpen om eerder dan geplant nieuwe apparatuur te bestellen, zodat ze niet in verouderde kennis hoeven te investeren. Ik zie echter niet hoe de ipv6 kwestie negatief voor Cisco zou uitpakken.

Ik zie wel het bedrijf Huawei met goedkopere oplossingen als bedreiging voor Cisco.

neen, zodra de cash flow de USA bereikt wordt het belast met 35% federal tax + state tax onder verrekening van NL taxquote:Op donderdag 21 april 2011 21:19 schreef Sokz het volgende:

Kan een cisco niet via (nederlandse) dochterondernemingen dividend weg laten vloeien?

dat laatste is waarquote:Op donderdag 21 april 2011 21:19 schreef jaco het volgende:

[..]

Ik overweeg ook sterk om Cisco te kopen om de redenen die je noemt.

Voor zover ik weet, is het upgraden van ipv4 naar ipv6 een software/firmware kwestie. Van deze operatie profiteren daarom vooral netwerk consultants en niet zozeer hardware leveranciers. Het zou eventueel kunnen dat providers met relatief oude apparatuur deze kwestie aangrijpen om eerder dan geplant nieuwe apparatuur te bestellen, zodat ze niet in verouderde kennis hoeven te investeren. Ik zie echter niet hoe de ipv6 kwestie negatief voor Cisco zou uitpakken.

Ik zie wel het bedrijf Huawei met goedkopere oplossingen als bedreiging voor Cisco.

Al helemaal als je de exces cash eruit filtert.

Maar waarom staat Cisco dan toch zo laag? Weten Amerikaanse beleggers dan niet van deze cash of IP-V6? De nasdaq zelf staat toch hoog genoeg an sich, aan de omgeving kan het niet liggen.

The End Times are wild

Zit Microsoft niet in een vergelijkbare situatie?

http://www.fool.com/inves(...)-by-the-numbers.aspx

http://www.fool.com/inves(...)-by-the-numbers.aspx

Please Move The Deer Crossing Sign

ach, waarom staat zilver 9 voud?quote:Op donderdag 21 april 2011 21:27 schreef LXIV het volgende:

Maar waarom staat Cisco dan toch zo laag? Weten Amerikaanse beleggers dan niet van deze cash of IP-V6? De nasdaq zelf staat toch hoog genoeg an sich, aan de omgeving kan het niet liggen.

twijfel nog aan TEVA trouwens. Goed bedrijf, maar krijgt wel een aardige beuk op test results van een concurrent.... Er is een punt dat het koopwaardig is, maar is dit het punt......?

De markt is efficiënt, stockpicking is zinloos. Asset-picking ook. Enkel de hypes zijn te herkennen en te vermijden.quote:Op donderdag 21 april 2011 21:30 schreef Dinosaur_Sr het volgende:

[..]

ach, waarom staat zilver 9 voud?

twijfel nog aan TEVA trouwens. Goed bedrijf, maar krijgt wel een aardige beuk op test results van een concurrent.... Er is een punt dat het koopwaardig is, maar is dit het punt......?

Maar er moet ergens toch wel een verklaring te vinden zijn voor de -in jouw ogen- lage waardering voor CISCO? Als het werkelijk zo'n schreeuwende strong buy was dan was die koers nu toch allang hoger? Alle tech stijgt, waarom CISCO niet dan?

Niet dat ik CISCO wil afkraken, ik weet bijna niks van het bedrijf af. Maar weet wel dat iets nooit zomaar goedkoop is of zomaar duur.

The End Times are wild

Ow, ow. Maar is er is wel een trend, en die is ongetwijfeld valide. Maar trends hebben de neiging te overdrijvenquote:Op donderdag 21 april 2011 21:33 schreef LXIV het volgende:

[..]

De markt is efficiënt, stockpicking is zinloos. Asset-picking ook. Enkel de hypes zijn te herkennen en te vermijden.