WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Welkom in het Beursvloer-topic waarin je de beurzen en de laatste economische nieuws kunt volgen.

Noot: het innemen van een bepaalde positie geschiedt geheel op eigen risico, ook het overnemen van een beleggingsstrategie van andere users is dus geheel op eigen risico.

Nederlands

De Aandeelhouder

BNR Nieuwsradio

IEX

RTL Z

Internationaal

Morning Star

Bloomberg

CNBC

MarketWatch

Seeking Alpha

Finviz

BŲrse Online

The Motley Fool

Alle oude topics, mťt titel, vind je hier

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Iemand nog interesse in Amerikaans vastgoed?

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Al die standaard bangmakerij op social media ookquote:Op dinsdag 13 mei 2025 08:18 schreef Perrin het volgende:

Iemand nog interesse in Amerikaans vastgoed?

[ afbeelding ]

[ x ]

Ondertussen herstelt alles langzaam weer en (surprise surprise) gaat de economische wereld ook een regering Trump overleven. Ongeacht wat er de komende jaren nog gaat gebeuren.

Jij zou wel in Amerikaans vastgoed investeren?quote:Op dinsdag 13 mei 2025 08:51 schreef Solispolar het volgende:

[..]

Al die standaard bangmakerij op social media ookTeksten als 'THIS IS IT´ en 'THE MOMENT IS HERE'.

Ondertussen herstelt alles langzaam weer en (surprise surprise) gaat de economische wereld ook een regering Trump overleven. Ongeacht wat er de komende jaren nog gaat gebeuren.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Nee natuurlijk niet, maar ik zou (als ik een lange horizon had) ook de toko niet te koop zetten. Op diezelfde manier als ik hier ook gewoon DCA en zonder stress alle wisselingen zie.quote:Op dinsdag 13 mei 2025 08:53 schreef Perrin het volgende:

[..]

Jij zou wel in Amerikaans vastgoed investeren?

Kost dat over de looptijd van 20 jaar dan helemaal geen geld? Natuurlijk wel, maar dat is toch ingecalculeerd als je begint met investeren? Of zijn er echt mensen die denken dat het 1 rechte lijn omhoog is?

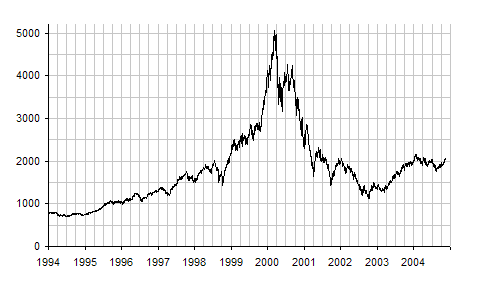

Heeft bijna 10x zo hoog gestaan dan nu in 2022quote:Op dinsdag 13 mei 2025 09:08 schreef Faraday01 het volgende:

Alfen weer eens in duikvlucht, ruim 20% eraf.

Wind extinguishes a candle and energizes fire

en nog steeds een duur kut aandeelquote:Op dinsdag 13 mei 2025 09:08 schreef Faraday01 het volgende:

Alfen weer eens in duikvlucht, ruim 20% eraf.

Ik schrijf soms wat rottig, zelf noem ik het dyslexie , sommige zeggen dat ik lui ben.

get over it , het wordt niet beter

get over it , het wordt niet beter

Ik wilde gisteren nog posten dat ik net weer in de plus stond met Alfen

Gelukkig maar paar honderd erin

Verder sta ik dit jaar volgens ING wel op 19,95% winst, voornamelijk door Rheinmetall mijn fondsen zijn nu bijna allemaal weer plus.

mijn fondsen zijn nu bijna allemaal weer plus.

Vraagje daar over, lijkt altijd alsof de koersen van die fondsen een dag achterlopen, klopt dat? En zo ja, waarom?

Heb wel goed onderzoek gedaan voor m'n pensioen zeg

Gelukkig maar paar honderd erin

Verder sta ik dit jaar volgens ING wel op 19,95% winst, voornamelijk door Rheinmetall

Vraagje daar over, lijkt altijd alsof de koersen van die fondsen een dag achterlopen, klopt dat? En zo ja, waarom?

Heb wel goed onderzoek gedaan voor m'n pensioen zeg

Liever dat dan dat wat middle-management loonslaven bij het ABP dat doen.quote:Op dinsdag 13 mei 2025 10:53 schreef BEFEM het volgende:

Heb wel goed onderzoek gedaan voor m'n pensioen zeg

By being a racing driver means - you are racing with other people. And if you no longer go for a gap, that exists, you are no longer a racing driver. Because we are competing. We are competing to win. And the main motivation to all of us is to compete for a victory. ~ Ayrton Senna

Coinbase gaat de S&P500 in. Premarket +10% meteen.

Edgar Davids over Danny Buijs na Ajax-Feyenoord (4-1, 4/2/07): Luister eens, het is niet de eerste keer dat jongetjes zich willen bewijzen en zeker ook niet de laatste keer.

Doorlooptijd is vaak 1 tot 3 werkdagen als deze fondsen maar 1 verhandelbaarheid per dag hebben.quote:Op dinsdag 13 mei 2025 10:53 schreef BEFEM het volgende:

Ik wilde gisteren nog posten dat ik net weer in de plus stond met Alfen

Gelukkig maar paar honderd erin

Verder sta ik dit jaar volgens ING wel op 19,95% winst, voornamelijk door Rheinmetallmijn fondsen zijn nu bijna allemaal weer plus.

Vraagje daar over, lijkt altijd alsof de koersen van die fondsen een dag achterlopen, klopt dat? En zo ja, waarom?

Heb wel goed onderzoek gedaan voor m'n pensioen zeg

Alfen btw, heel snel eruit. Ebusco de tweede.

Philips, takeaway, postnl etc. neuken de aandeelhouders in de kont, en de top maar miljoenen binnenharken. Je ziet hoe het spel gespeeld wordt als gewone man kom je er niet tussen, zelfs niet met geld via kapitalistisch model. Nepotisme blijft de enige weg.

Zou je je stelling rond nepotisme kunnen onderbouwen in de context van de ellende bij de drie bedrijven die je noemt? Ben wel benieuwd of je dat luktquote:Op dinsdag 13 mei 2025 22:28 schreef Vvdjemoeder het volgende:

Philips, takeaway, postnl etc. neuken de aandeelhouders in de kont, en de top maar miljoenen binnenharken. Je ziet hoe het spel gespeeld wordt als gewone man kom je er niet tussen, zelfs niet met geld via kapitalistisch model. Nepotisme blijft de enige weg.

Overigens weet elke zichzelf een beetje serieus nemende belegger dat je voor de lange termijn beter weg kan blijven bij alle 3 die bedrijven.

quote:‘We hebben besloten je te vervangen.’

Hein Schumacher is eind februari net zijn koffers aan het pakken om beleggers en analisten in New York bij te praten als zijn baas hem belt. President-commissaris, of zoals de Britten zeggen chair, Ian Meakins valt meteen met de deur in huis. ‘Het is een unaniem besluit van de board. Fernando neemt het van je over. Je hoeft niet meer naar New York.’

Klik. Einde gesprek.

Deze mokerslag heeft de 53-jarige topman van Unilever niet zien aankomen. Drie weken eerder heeft hij van diezelfde Ian Meakins (68) nog een goede beoordeling gekregen over zijn eerste volledige jaar als ceo. Het leiden van Unilever is zijn droombaan.

De bezem erdoor

In de twintig maanden ervoor denkt Schumacher grote stappen te hebben gezet. Met zijn Growth Action Plan heeft hij een strategie ontwikkeld die door commissarissen is omarmd en geprezen: 7500 banen geschrapt, de organisatie versimpeld, de groene ambities getemperd en de focus op groei gelegd met innovaties. En tenslotte heeft hij de bezem door het portfolio gehaald. Conimex en Unox zijn verkocht, de Vegetarische Slager staat in de etalage en eind 2025 zal ook de grote ijsdivisie met merken als Magnum en Ben & Jerry’s zijn afgesplitst.

Okť, het vierde kwartaal is ietsje tegengevallen en de vooruitzichten voor 2025 zijn niet top. Maar dat komt vooral op het conto van de onzekere wereldeconomie. Beleggers zijn positief, de beurskoers stijgt onder Schumacher met 13,5%.

Nooit tevreden

Toch is het niet genoeg. Schumacher weet dat vooral de Amerikaan Nelson Peltz ontevreden is. De meest uitgesproken en invloedrijke commissaris, oprichter van het beruchte hedgefonds Trian Partners, komt wekelijks langs met tientallen voorstellen, onderbouwd met spreadsheets.

Schumacher voelt dat Peltz hem te veel een man van compromissen vindt. Hij houdt de New Yorkse miljardair (83) regelmatig voor dat ze hetzelfde doel hebben: een resultaatgerichter en winstgevender Unilever. Alleen hun marsroute is anders. Peltz wil hele tussenlagen wegsnijden, Schumacher wil voorkomen dat hij medewerkers onnodig van zich vervreemdt.

Peltz wil de gehele voedingsdivisie van de hand doen. Schumacher ziet meer in stapsgewijs snoeien in het aantal voedingsmerken, want dat levert de meeste aandeelhouderswaarde op. Peltz begrijpt dat niet. Analisten wel. Hoe moet Unilever zijn dividend uitbetalen zonder de kasstroom van de Hellmans-mayonaise en de wereldgerechten van Knorr?

Waar Schumacher gelooft in evolutie, hamert Peltz op revolutie. Elk kwartaal tikt voor de Amerikaan de tijd weg om geld te verdienen aan zijn investering.

Hein Schumacher: geen man van grote woorden

Het avontuur zit Hein Schumacher (1971) in het bloed. Opgegroeid in het West-Brabantse dorpje Rucphen trekt hij naar Amsterdam om er politicologie en daarna bedrijfskunde te studeren. Veel later zal hij voor de Amerikaanse ketchupmaker Heinz naar Singapore verhuizen om eindverantwoordelijk te zijn voor AziŽ Pacific. Zijn loopbaan loopt vaak via de financiŽle kolom: in zijn eerste baan bij Unilever doet hij financiŽn voor Nederland en Duitsland, bij Ahold is hij controller AziŽ en Zuid-Amerika. Bij zuivelcoŲperatie Friesland Campina begint hij als cfo, om er als hoogste baas te eindigen. Daar vindt hij de ultieme lakmoesproef voor een bruggenbouwer. Hij moet er verschillende deelbelangen op ťťn lijn krijgen: het belang van de boeren die een hoog inkomen willen en mee moeten in de verduurzaming, dat van de onderneming zelf en dat van de supermarktondernemers. Bij de tv-uitzending Achterkant van het Gelijk toont hij zich een genuanceerde ceo die past voor grote woorden.

Hoge prijs

De bijna 83-jarige Peltz zit sinds mei 2022 als commissaris in de board van Unilever, ook al heeft hij maximaal 1,5% van de aandelen. De andere commissarissen hebben hem destijds een zetel aangeboden uit angst dat hij zichzelf zou kandideren en voldoende aandeelhouders voor zich zou winnen. Dat is hem in 2017 immers ook gelukt bij Procter & Gamble, tegen de zin van het management.

Unilever voelt zich nog altijd kwetsbaar na een bijna-doodervaring in datzelfde jaar 2017, toen een trio Braziliaanse zakenmensen en Warren Buffett via Kraft Heinz een onverwacht overnamebod deed. De schok was groot bij de eigenaar van Dove, Knorr en Omo. Kon een van de grootste multinationals in de wereld daadwerkelijk worden overgenomen? En dat nota bene door kostensnijders voor wie enkel geld verdienen telt en die weinig op hadden met de groene strategie van toenmalig ceo Paul Polman.

Unilever sloeg de aanval af, maar tegen een hoge prijs. In ruil voor hun loyaliteit wilden de aandeelhouders rendement. Onder Polman stopte Unilever met kwartaalreportages en kreeg purpose prioriteit. Het bedrijf verkoopt nu de traag groeiende margarinedivisie. Kostenbesparing en marge zijn de heilige graal geworden.

Paard van Troje

Het bedrijf reageert dan ook hypergevoelig op de komst van activist Peltz. In de zomer van 2022 bedenkt Nils Andersen, op dat moment president-commissaris, hoopvol dat de kritische Peltz zich gemakkelijker zal voegen naar de besluiten van de board als hij er deel van uitmaakt. Andersen denkt dat Peltz de onzin en onjuistheid van veel van zijn proefballonnetjes inziet wanneer hij als medebestuurder meer informatie krijgt dan als ‘gewone’ aandeelhouder.

Andersen staat Peltz zelfs toe om adviseurs van Trian Capital mee te nemen naar de vergaderingen van de board, zoals zijn adjudant Josh Frank. Ongewoon, en volgens sommigen ronduit een schande. ‘Hij is in de tachtig’, verdedigt de Deen het besluit.

Maar Peltz ontpopt zich tot een paard van Troje en drukt zijn stempel op de vergaderingen. De overige commissarissen hebben diep ontzag voor de Amerikaan. Hij heeft $1,8 mrd in Unilever geÔnvesteerd, terwijl zij slechts zijn ingehuurd. De hoogbejaarde Peltz kan ook goede geloofsbrieven overhandigen. Zijn zogeheten playbook, met focus op een beperkt aantal topmerken in combinatie met het rigoureus schrappen van tussenlagen, bracht rivaal P&G eerder al succes.

Peltz neemt binnen de board zitting in de selectiecommissie. Zo zal hij een sleutelrol vervullen bij de benoeming van Schumacher tot ceo.

Kandidatenlijst

Kort voor de komst van Peltz, in het voorjaar van 2022, wordt Schumacher gebeld door headhunter Harm van Esch van kantoor Russell Reynolds. Schumacher is dan topman van zuivelgigant FrieslandCampina. Unilever zoekt commissarissen met financiŽle kennis die werkzaam zijn in de sector. Het pleit voor Schumacher dat hij Nederlander is en bij Heinz ervaring opdeed met de Amerikaanse focus op winst. De econoom ziet een droom in vervulling gaan. Zijn eerste baan was bij Unilever, hij heeft er ook zijn vrouw Margot ontmoet.

Maar het lot heeft nůg een onverwachte plotwending voor hem in petto. Een majeure.

In september 2022, een maand voordat Schumacher begint als commissaris, kondigt topman Alan Jope zijn vertrek aan. Jope is gestruikeld over een mislukte miljardenflirt met de drogisterij-artikelen van farmaceut GSK. Zijn aandeelhouders zien deze overname helemaal niet zitten. De ceo heeft zijn recht verspeeld om het bedrijf te leiden, en Unilever raakt opnieuw krediet kwijt bij beleggers.

Er is geen gedoodverfde opvolger voor Jope in huis. Opnieuw belt Van Esch met Schumacher. Mag hij hem op de kandidatenlijst zetten als kandidaat-ceo, ook al is hij nu commissaris? Op voorspraak van Peltz – die nog even heeft gebeld met de voormalige baas van Schumacher bij Heinz – krijgt de Nederlander de voorkeur boven interne kandidaten en een Britse supermarktbestuurder.

Enkele oudgedienden van Unilever zijn verbijsterd. Is Unilever voor de Campinabaas niet een maatje te groot? ‘Hein, who?’ schrijft ook de invloedrijke Bernstein-analist Bruno Monteyne. Maar Schumachers vrienden en kennissen in het Nederlandse bedrijfsleven – hij heeft er veel in de levensmiddelensector en de bankenwereld – zijn trots. Het regent felicitaties. Nederlandse bestuurders tellen internationaal nog steeds mee! Twintig maanden later zullen ook zij geschokt zijn als ‘hun Hein’ er zomaar uitvliegt.

Nelson Peltz: activistisch, of slechts constructief?

De eerste serieuze baan van de in 1942 in New York geboren Nelson Peltz is vrachtwagenchauffeur bij de door zijn opa opgerichte levensmiddelendistribiteur A. Peltz & Sons. Hij neemt het bedrijf in de jaren erna over, brengt het naar de beurs en verkoopt onderdelen, alvorens zijn fortuin in de jaren 80 fors te vergroten met een reeks met schulden gefinancierde overnames in het tijdperk van de grote leveraged buy outs op Wall Street. In 2005 richt hij Trian op, een hedgefonds dat activistische (volgens hemzelf constructieve) campagnes lanceert bij ondergewaardeerde bedrijven zoals P&G, Heinz, DuPont, Pepsi en Mondelez, waarna hij vervolgens veranderingen afdwingt. Sommige van zijn acht kinderen, zoals zoon Diesel, werken ook voor de zaak. Huisvrienden zijn de Beckhams (David en Victoria’s zoon Brooklyn trouwde met Nelsons dochter Nicola), Elon Musk en Donald Trump. Peltz claimt de laatste twee aan elkaar te hebben voorgesteld.

Harde ingrepen

Peltz is dan misschien een steunpilaar geweest bij zijn benoeming, het managen van de Amerikaanse activist met zijn vele proefballonnetjes kost Schumacher klauwen vol tijd. En als zijn andere pleitbezorger, de kalme en op consensus gerichte president-commissaris Nils Andersen, al na vier jaar bij Unilever vertrekt, krijgt Schumacher er een tweede toezichthouder bij die naast hem op de bestuurdersstoel gaat zitten.

Andersen wordt opgevolgd door Ian Meakins. Deze Britse zakenman heeft een reputatie op kwartaalbasis te sturen en snelle, harde ingrepen niet te schuwen. Het kan en moet beter, is zijn motto. Zijn reactie op een goed 2024 voor Unilever: ‘Eťn goed jaar op de zes is veel te weinig.’ Aandeelhoudersvergaderingen leidt hij autoritair en formeel.

Analisten zijn blij met hem, al heeft Meakins nooit een mammoettanker met de omvang en complexiteit van Unilever geleid. ‘Eindelijk een pro-actieve chair’, zegt analist Warren Ackerman van Barclays, met een verwijzing naar in zijn ogen zwakke voorgangers als Michael Treschow, Marijn Dekkers en Nils Andersen. Eindelijk iemand die doorpakt bij het dolende Unilever. Iemand die bijvoorbeeld bij een van zijn eerste bestuursvergaderingen vraagt waarom het dochterbedrijf in Rusland nog altijd niet is verkocht. En die deze vraag blijft herhalen.

Minder behoudend

Schumacher moet wennen. Hij heeft niet de chemie met Meakins die hij voelde met Andersen. De Angelsaksische one tier board is dan ook heel anders dan die bij FrieslandCampina, waar de commissarissen een zekere afstand tot de operationele beslommeringen hielden.

Hoe kan hij deze twee high maintenance-commissarissen het beste managen? Gelukkig krijgt hij daarbij de hulp van zijn financieel directeur Fernando Fernandez, een echte Unilever-veteraan met 37 dienstjaren. Schumacher mag de warmbloedige Argentijn wel. Gedurende het vertrek van Andersen en de schurende discussies met Peltz blijft zijn cfo een stabiele factor. Fernandez neemt veel van de vragen van Peltz voor zijn rekening. De Argentijn blijkt het daarbij opvallend goed met de Amerikaan te kunnen vinden. Te goed, zo blijkt.

Ook Meakins’ oog valt op Fernandez. De cfo heeft bewezen in Latijns-Amerika en AziŽ de groei aan te kunnen jagen. Hij lijkt ook minder behoudend dan Schumacher en ligt goed bij analisten. Zinnen als ‘ruthless focus on brands and consumers’ vallen in goede aarde, want passen in het streven naar een prestatiecultuur. Waarom hebben ze deze man destijds eigenlijk geen ceo gemaakt? Meakins trekt zijn conclusies.

Ian Meakins: altijd zakelijk

Zijn geboorteplaats is niet bekend, wel zijn geboortejaar: 1956. Ian Meakins treedt eigenlijk alleen naar buiten als het moet, bij persconferenties of jaarvergaderingen, en dan houdt hij het zakelijk. Hij studeert in Cambridge en begint dan als merkenmanager bij de grote Amerikaanse rivaal van Unilever, P&G. Vervolgens stapt hij over naar strategisch advies, eerst bij Bain en daarna met een eigen praktijk. Zijn loopbaan brengt hem via de Britse drankengigant Diageo naar de bestuurskamer van de Britse valutawisselaar Travelex, de Britse groothandel in geneesmiddelen Alliance Unichem en tenslotte de grootste Britse toeleverancier van bouwmaterialen Wolseley. Vooral daar vestigt hij zijn reputatie als prestatieverbeteraar. In zeven jaar verdubbelt hij er de winst en gaat de beurskoers drie keer over de kop.

Een nee teveel

Het is maart 2025. Met zijn twee labradors wandelt Schumacher door de bossen bij Hilversum. Over een paar dagen zal hij nog eenmaal afreizen naar het iconische neoklassieke Unilever House aan de oever van de Theems in Londen. Er is een afscheidsborrel georganiseerd. Fernandez zal er een paar warme woorden spreken. Meakins, Peltz, noch een van de andere commissarissen zal zich laten zien.

Schumacher snuift de boslucht op. Heeft hij Peltz en Meakins onvoldoende gemanaged? Onderschat hoezeer zij op dezelfde lijn zitten? Toch een keertje te vaak nee gezegd? Peltz reageerde bijzonder slecht op tegenspraak, vertellen mensen die boardmeetings met hem bijwoonden. De Amerikaan wilde heel graag de hoofdnotering van de ijsdivisie, die voluit The Magnum Ice Cream Company gaat heten, in New York. Om te pronken bij vriend Donald, de Amerikaanse president Trump. Maar de rekensommen van Hein wezen naar Amsterdam. Bovendien had Unilever nog een ereschuld openstaan in Nederland, na het vertrek van het hoofdkantoor enige jaren geleden.

Schumacher had gewaarschuwd kunnen zijn. In de fast moving consumer goods krijgen ceo’s steeds minder tijd om zich te bewijzen.

Menselijke tornado

En nu? De aanbiedingen van headhunters laat hij even voor wat ze zijn. De afgelopen tien jaar bij FrieslandCampina en Unilever waren een onafgebroken achtbaan, nu is het tijd voor vakantie. In Londen worden intussen weddenschappen afgesloten bij de bookmakers. Polman was tien jaar ceo van Unilever. Zijn opvolger Jope minder dan de helft. Schumacher kreeg twintig maanden. Hoe lang mag Fernandez blijven?

Analist Ackerman denkt dat de Argentijn een blijvertje is. Hij noemt hem ‘een menselijke tornado en een disruptor’. Fernandez zelf, die op de aandeelhoudersvergadering in april nog een tirade tegen de interne bureaucratie bij Unilever zal afsteken, zal ook zeggen dat hij nou eenmaal geschikter is voor de ceo-positie dan zijn ‘goede vriend’ Hein.

Schumacher laat via Unilever weten niet bereid te zijn tot commentaar.

Verantwoording: voor deze reconstructie is gesproken met een vijftiental personen met kennis van zaken en gebruik gemaakt van openbare bronnen en publicaties in de Financial Times en The Times. Met medewerking van Jan Braaksma en Julia Cornelissen

https://fd.nl/bedrijfslev(...)_20250515&utm_term=A

By being a racing driver means - you are racing with other people. And if you no longer go for a gap, that exists, you are no longer a racing driver. Because we are competing. We are competing to win. And the main motivation to all of us is to compete for a victory. ~ Ayrton Senna

RIP Unilever. Nare wereld van egomane mannetjes ook.quote:

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Afgelopen week begonnen met afbouwen van mijn porto en inmiddels een kwart verkocht. Risico's zijn nog erg groot, terwijl de koersen op veel plekken hersteld zijn.

Had je hotels of onroerend goed in porto?quote:Op zaterdag 17 mei 2025 16:11 schreef eenjongen... het volgende:

Afgelopen week begonnen met afbouwen van mijn porto en inmiddels een kwart verkocht.

On topic: gisteren voor het eerst een Ethereum ETF gekocht: Van Eck Ethereum ETN.

Op <a href="https://forum.fok.nl/topic/2677908/2/25#p208861847" target="_blank" >zaterdag 22 april 2023 13:43</a> schreef <a href="https://forum.fok.nl/user/profile/62881" target="_blank" >r_one</a> het volgende:

En ik zeg je dat je op zaterdagmiddag van 2 tot 4 in je poedelnaakie de horlepiep moet dansen op het marktplein.

En ik zeg je dat je op zaterdagmiddag van 2 tot 4 in je poedelnaakie de horlepiep moet dansen op het marktplein.

Waarom heb je specifiek voor Ethereum gekozen?quote:Op zaterdag 17 mei 2025 19:32 schreef blomke het volgende:

[..]

Had je hotels of onroerend goed in porto?

On topic: gisteren voor het eerst een Ethereum ETF gekocht: Van Eck Ethereum ETN.

Ethereum heeft een hogere transactieactiviteit vanwege zijn uitgebreidere functionaliteiten t.o.v. Bitcoin.quote:Op zaterdag 17 mei 2025 20:04 schreef Lichtloper het volgende:

[..]

Waarom heb je specifiek voor Ethereum gekozen?

Op <a href="https://forum.fok.nl/topic/2677908/2/25#p208861847" target="_blank" >zaterdag 22 april 2023 13:43</a> schreef <a href="https://forum.fok.nl/user/profile/62881" target="_blank" >r_one</a> het volgende:

En ik zeg je dat je op zaterdagmiddag van 2 tot 4 in je poedelnaakie de horlepiep moet dansen op het marktplein.

En ik zeg je dat je op zaterdagmiddag van 2 tot 4 in je poedelnaakie de horlepiep moet dansen op het marktplein.

Aandelenmarkt is een casino mensen. Crypto markt is een zwart casino waar ze niet uitbetalen als je wint. Je kan het beste naar holland casino gaan en alles op rood zetten, heb je sneller winst of verlies. Maar als je het leuk vindt om koers te volgen moet je investeren

Je hebt hier te maken met eigenaren die behoren tot de top qua levensstandaard. De eigenaren van deze casinos gaan hun luxe niet delen

Frappant dat zelf pensioenfondsen er honderden miljarden insteken.quote:

Op <a href="https://forum.fok.nl/topic/2677908/2/25#p208861847" target="_blank" >zaterdag 22 april 2023 13:43</a> schreef <a href="https://forum.fok.nl/user/profile/62881" target="_blank" >r_one</a> het volgende:

En ik zeg je dat je op zaterdagmiddag van 2 tot 4 in je poedelnaakie de horlepiep moet dansen op het marktplein.

En ik zeg je dat je op zaterdagmiddag van 2 tot 4 in je poedelnaakie de horlepiep moet dansen op het marktplein.

Dat is klinkklare onzin.quote:Op zaterdag 17 mei 2025 20:20 schreef Vvdjemoeder het volgende:

Crypto markt is een zwart casino waar ze niet uitbetalen als je wint.

Waarom zijn de risico's groot?quote:Op zaterdag 17 mei 2025 16:11 schreef eenjongen... het volgende:

Afgelopen week begonnen met afbouwen van mijn porto en inmiddels een kwart verkocht. Risico's zijn nog erg groot, terwijl de koersen op veel plekken hersteld zijn.

pindazakje

Wat een onzin. Beleggen is iets anders dan gokken. Ja, je kunt op de aandelenmarkt heel hoge risico's nemen en dan kan het een vorm van gokken worden. Dat is onverstandig. Maar dat definieert niet de aandelenmarkt. Dat zegt iets over de speler, niet over het spel. Om maar in casinotermen te blijven.quote:

Het leven is niet zo rooskleurig. De kansen liggen niet voor het oprapen. Kijk op de lange termijn zal een index wel omhoog gaan als de echte inflatie 10% isquote:Op zaterdag 17 mei 2025 21:06 schreef Groepfunder het volgende:

[..]

Wat een onzin. Beleggen is iets anders dan gokken. Ja, je kunt op de aandelenmarkt heel hoge risico's nemen en dan kan het een vorm van gokken worden. Dat is onverstandig. Maar dat definieert niet de aandelenmarkt. Dat zegt iets over de speler, niet over het spel. Om maar in casinotermen te blijven.

Jawel, net als de mislukkingen.quote:Op zaterdag 17 mei 2025 21:09 schreef Vvdjemoeder het volgende:

De kansen liggen niet voor het oprapen.

Kwestie van de goede op tijd oppakken

Op <a href="https://forum.fok.nl/topic/2677908/2/25#p208861847" target="_blank" >zaterdag 22 april 2023 13:43</a> schreef <a href="https://forum.fok.nl/user/profile/62881" target="_blank" >r_one</a> het volgende:

En ik zeg je dat je op zaterdagmiddag van 2 tot 4 in je poedelnaakie de horlepiep moet dansen op het marktplein.

En ik zeg je dat je op zaterdagmiddag van 2 tot 4 in je poedelnaakie de horlepiep moet dansen op het marktplein.

Waarom een etf op 1 product? En eth doet al heel lang niet veel meer qua koers, dat moet eerst weer wat vertrouwen terugwinnen.quote:Op zaterdag 17 mei 2025 20:13 schreef blomke het volgende:

[..]

Ethereum heeft een hogere transactieactiviteit vanwege zijn uitgebreidere functionaliteiten t.o.v. Bitcoin.

Dat wat gij niet wilt dat u geschiedt, doe dat een ander aan, voor hij het ziet

6 weken vakantie in een ver land gehad ?/quote:Op zaterdag 17 mei 2025 21:51 schreef stinkie het volgende:

[..]

Waarom een etf op 1 product? En eth doet al heel lang niet veel meer qua koers, dat moet eerst weer wat vertrouwen terugwinnen.

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

Welke ETF heeft 'm op meerdere?quote:

https://www.morningstar.n(...)13&InvestmentType=FEquote:Op zaterdag 17 mei 2025 21:51 schreef stinkie het volgende:

En eth doet al heel lang niet veel meer qua koers.

Op <a href="https://forum.fok.nl/topic/2677908/2/25#p208861847" target="_blank" >zaterdag 22 april 2023 13:43</a> schreef <a href="https://forum.fok.nl/user/profile/62881" target="_blank" >r_one</a> het volgende:

En ik zeg je dat je op zaterdagmiddag van 2 tot 4 in je poedelnaakie de horlepiep moet dansen op het marktplein.

En ik zeg je dat je op zaterdagmiddag van 2 tot 4 in je poedelnaakie de horlepiep moet dansen op het marktplein.

En nu staat het op een spaarrekening tegen 1,5% rente?quote:Op zaterdag 17 mei 2025 16:11 schreef eenjongen... het volgende:

Afgelopen week begonnen met afbouwen van mijn porto en inmiddels een kwart verkocht. Risico's zijn nog erg groot, terwijl de koersen op veel plekken hersteld zijn.

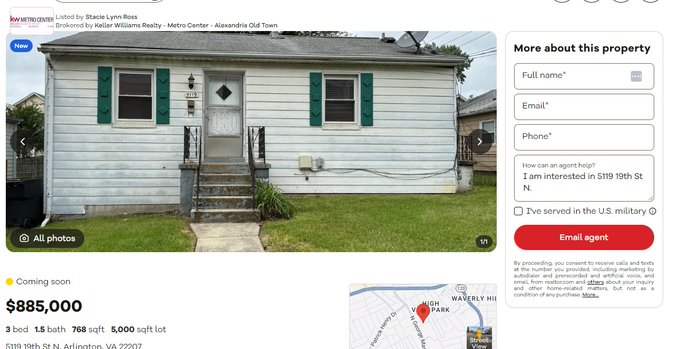

Misschien wat extra uitleg die wel handig is, ik wil over een jaar of 3 een nieuw huis kopen. Dan is het afbouwen van risico wat belangrijker dan dat rendement. Het staat voor nu dus inderdaad relatief stilquote:Op zondag 18 mei 2025 09:52 schreef Sport_Life het volgende:

[..]

En nu staat het op een spaarrekening tegen 1,5% rente?

Waarom koop je dan niet nu een nieuw huis? Sparen met 1,5% rente voor een woning die jaarlijks 5-8% stijgt heeft weinig zin..quote:Op zondag 18 mei 2025 09:58 schreef eenjongen... het volgende:

[..]

Misschien wat extra uitleg die wel handig is, ik wil over een jaar of 3 een nieuw huis kopen. Dan is het afbouwen van risico wat belangrijker dan dat rendement. Het staat voor nu dus inderdaad relatief stil

-Ik heb al een koophuis, dus die stijging pak ik ook mee. Al verlies je daar nominaal natuurlijk op als het volgende huis duurder is.quote:Op zondag 18 mei 2025 10:00 schreef Sport_Life het volgende:

[..]

Waarom koop je dan niet nu een nieuw huis? Sparen voor een woning die jaarlijks 5-8% stijgt heeft weinig zin..

-Ik woon pas net samen, we gaan niet overhaast samen kopen.

-We verwachten/hopen beiden carrierestappen te maken in de tussentijd. Dat zal ook nodig zijn voor de de wensen die we hebben

Heel goed, niet elke financiŽle keuze draait enkel om het rendement.quote:Op zondag 18 mei 2025 10:04 schreef eenjongen... het volgende:

[..]

-Ik heb al een koophuis, dus die stijging pak ik ook mee. Al verlies je daar nominaal natuurlijk op als het volgende huis duurder is.

-Ik woon pas net samen, we gaan niet overhaast samen kopen.

-We verwachten/hopen beiden carrierestappen te maken in de tussentijd. Dat zal ook nodig zijn voor de de wensen die we hebben

Het gaat natuurlijk ook om andere wensen en behoeften.

Ik schrijf soms wat rottig, zelf noem ik het dyslexie , sommige zeggen dat ik lui ben.

get over it , het wordt niet beter

get over it , het wordt niet beter

En een goede nachtrustquote:Op zondag 18 mei 2025 10:09 schreef dop het volgende:

[..]

Heel goed, niet elke financiŽle keuze draait enkel om het rendement.

Het gaat natuurlijk ook om andere wensen en behoeften.

Als je over 3 jaar het geld nodig hebt voor een woning wel ja, maar ik ging ervan uit dat iedereen wel snapt dat je niet moet beleggen met geld dat je op korte termijn (<10 jaar) nodig hebt.quote:

Afgelopen maanden behoorlijke dip gehad (al is het maar een rimpel op de stijging afgelopen jaren) , slaap er echt niet minder om .. Ik zou juist slecht slapen als ik jaarlijks geld zie verdampen door de lage spaarrente.

Anders gezegd; zijn risicoprofiel was te hoog dus dan is het logisch om te verkopen

[ Bericht 3% gewijzigd door Sport_Life op 18-05-2025 12:34:30 ]

Ik denk dat het risicoprofiel van @eenjongen... niet te hoog was, maar wel is veranderd door een verandering in zijn leven. Voordat ik mijn eerste woning kocht (september 2024) heb ik ook belegd in aandelen. Niet lang nadat ik actief ging zoeken (december 2023) heb ik het deel daarvan dat ik wilde gebruiken om (een deel) van die woning te financieren verkocht. Daarmee heb ik rendement misgelopen. Uiteindelijk vond de levering (en dus betaling) van mjn huidige woning pas in 2025 plaats. Maar het was voor mijn gemoedsrust een heel verstandige beslissing. Want mijn beleggingshorizon was veranderd van 'ergens in de toekomst heb ik een nog onbekend maar groot bedrag nodig', naar 'binnen nu en een onbekende korte(re) periode heb ik een specifiek bedrag aan geld nodig'. Daar past een ander risicoprofiel bij.

Je hebt geen antwoord dus. Maar dat is ook een antwoord natuurlijk.quote:Op zaterdag 17 mei 2025 21:53 schreef michaelmoore het volgende:

[..]

6 weken vakantie in een ver land gehad ?/

Dat wat gij niet wilt dat u geschiedt, doe dat een ander aan, voor hij het ziet

Dat is precies wat ik zeg . Zijn risicoprofiel is (inmiddels) te hoog, dus verkopen. Zijn initiŽle post suggereert dat de reden om te verkopen de 'hoge' koersen betreft, dat vind ik dan weer geen reden om te verkopen want ik zou zelf nooit kunnen inschatten wat 'hoog' is en of we volgend jaar plus 10% staan of -10% tov nu. Dus laat alles staan en koop maandelijks bij, ongeacht de koersen (oke ik kocht afgelopen maanden wel extra bij).quote:Op zondag 18 mei 2025 12:21 schreef Groepfunder het volgende:

Ik denk dat het risicoprofiel van @:eenjongen... niet te hoog was, maar wel is veranderd door een verandering in zijn leven. Voordat ik mijn eerste woning kocht (september 2024) heb ik ook belegd in aandelen. Niet lang nadat ik actief ging zoeken (december 2023) heb ik het deel daarvan dat ik wilde gebruiken om (een deel) van die woning te financieren verkocht. Daarmee heb ik rendement misgelopen. Uiteindelijk vond de levering (en dus betaling) van mjn huidige woning pas in 2025 plaats. Maar het was voor mijn gemoedsrust een heel verstandige beslissing. Want mijn beleggingshorizon was veranderd van 'ergens in de toekomst heb ik een nog onbekend maar groot bedrag nodig', naar 'binnen nu en een onbekende korte(re) periode heb ik een specifiek bedrag aan geld nodig'. Daar past een ander risicoprofiel bij.

Het hele verhaal van die koopwoning kwam daarna pas.

Denk dat dit juist is inderdaad en dat is ook wel in de richting van wat Sport-Life in zijn laatste posts zei. Toen ik mijn huidige woning kocht ben ik direct daarna weer (vol) gaan beleggen met mijn vrije vermogen en dat was toen de juiste keuze. Nu er sinds kort afspraken over de toekomst zijn dacht ik al na over afbouwen en ik denk dat ik blij mag zijn met dit herstel en het daarom een goed moment is om te doen. Achteraf had ik het voor Trump bevrijdingsdag willen doen, maar daar leer je weer van.quote:Op zondag 18 mei 2025 12:21 schreef Groepfunder het volgende:

Ik denk dat het risicoprofiel van @:eenjongen... niet te hoog was, maar wel is veranderd door een verandering in zijn leven. Voordat ik mijn eerste woning kocht (september 2024) heb ik ook belegd in aandelen. Niet lang nadat ik actief ging zoeken (december 2023) heb ik het deel daarvan dat ik wilde gebruiken om (een deel) van die woning te financieren verkocht. Daarmee heb ik rendement misgelopen. Uiteindelijk vond de levering (en dus betaling) van mjn huidige woning pas in 2025 plaats. Maar het was voor mijn gemoedsrust een heel verstandige beslissing. Want mijn beleggingshorizon was veranderd van 'ergens in de toekomst heb ik een nog onbekend maar groot bedrag nodig', naar 'binnen nu en een onbekende korte(re) periode heb ik een specifiek bedrag aan geld nodig'. Daar past een ander risicoprofiel bij.

Het liefst wil ik zo belegd mogelijk zijn, maar als er wat veranderd in je situatie moet je er naar handelen.

Dat is niet wat je zei, maar wat je bedoelde. Ik illustreer het met een voorbeeld. Prima toch?quote:

Achteraf is altijd makkelijk praten, ik denk dat je een goed moment hebt gekozen. Zelfs als de koersen komende jaren weer stijgen. (Waar je nu geen kennis van hebt).quote:Op zondag 18 mei 2025 13:06 schreef eenjongen... het volgende:

[..]

Denk dat dit juist is inderdaad en dat is ook wel in de richting van wat Sport-Life in zijn laatste posts zei. Toen ik mijn huidige woning kocht ben ik direct daarna weer (vol) gaan beleggen met mijn vrije vermogen en dat was toen de juiste keuze. Nu er sinds kort afspraken over de toekomst zijn dacht ik al na over afbouwen en ik denk dat ik blij mag zijn met dit herstel en het daarom een goed moment is om te doen. Achteraf had ik het voor Trump bevrijdingsdag willen doen, maar daar leer je weer van.

Het liefst wil ik zo belegd mogelijk zijn, maar als er wat veranderd in je situatie moet je er naar handelen.

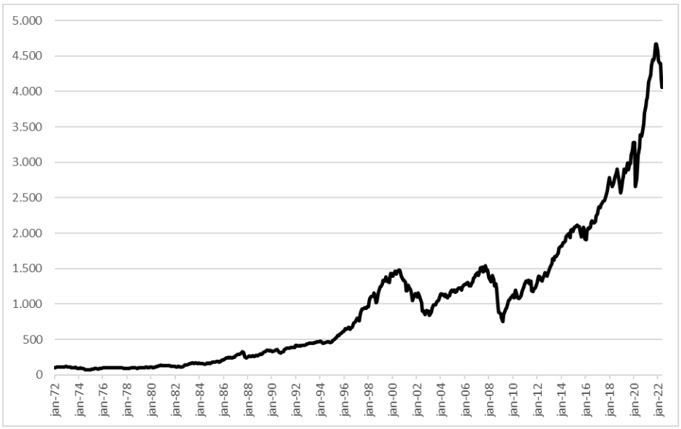

Het geloof in het wirtsschaftswunder is terug

Belangrijk hierbij is de oorlogseconomie die van start gaat en SAP niet te vergeten

Belangrijk hierbij is de oorlogseconomie die van start gaat en SAP niet te vergeten

quote:Ook de wisseling van de wacht in het machtscentrum in Berlijn speelt een rol. ,,

De regering heeft met het losmaken van de Schuldenbremsen (de grondwettelijke rem op overheidsschulden, red.), een groot investeringsprogramma aangekondigd. Als beleggers zien dat de overheid §500 miljard gaat uitgeven, dan lopen ze daar op vooruit."

Dat geld gaat onder andere naar defensie. ,,

Daarin is Rheinmetall het vlaggenschip en als je de aankondigde impuls voor de infrastructuur ook doortrekt, dan kom je uit bij Siemens.

Je hebt natuurlijk ook achterblijvers, zoals de auto-industrie, maar die is maar goed voor 10% van de DAX."

Rivalen

Dat de Duitse index harder groeit dan Europese rivalen, is volgens Renco van Schie, partner bij vermogensbeheerder Valuedge, ook te danken aan de samenstelling.

,,In de DAX zitten veel bedrijven uit sectoren die gaan profiteren van deze overheidsinvesteringen en SAP doet het heel sterk dankzij de inzet op kunstmatige intelligentie.

Dit aandeel weegt 15% in de DAX en is 10% gestegen en dat levert de index 1,5% winst op. Siemens weegt voor 10% mee en is 15% gestegen. Defensiebedrijf Rheinmetall (gewicht 3,7% in de DAX, red.) staat 160% hoger."

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

Wel bijzonder dat SAP en Siemens zo'n groot deel zijn. Had ik niet verwachtquote:Op zondag 18 mei 2025 15:32 schreef michaelmoore het volgende:

Het geloof in het wirtsschaftswunder is terug

Belangrijk hierbij is de oorlogseconomie die van start gaat en SAP niet te vergeten

[ afbeelding ]

[..]

I can see my house from here.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

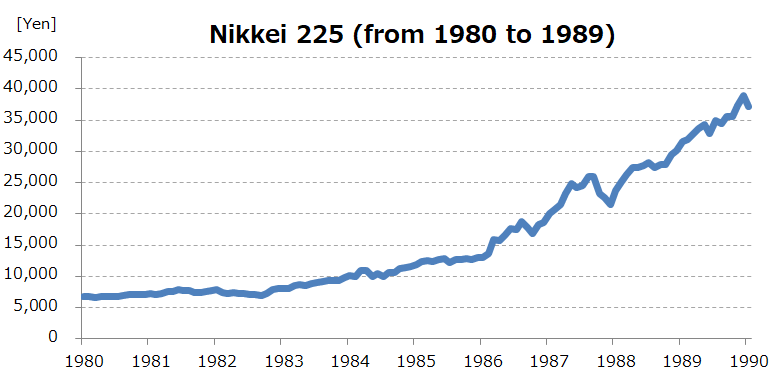

Zoek eens op 'tulpenmania'quote:Op zaterdag 17 mei 2025 20:20 schreef Vvdjemoeder het volgende:

Aandelenmarkt is een casino mensen. Crypto markt is een zwart casino waar ze niet uitbetalen als je wint. Je kan het beste naar holland casino gaan en alles op rood zetten, heb je sneller winst of verlies. Maar als je het leuk vindt om koers te volgen moet je investeren

Intel Pentium 4 2.4GHz HT (Northwood, 130nm, 512KB L2, 800MHz FSB)

Intel Extreme Graphics 2 (64MB allocated)

1GB DDR 400MHz CL2 or 3

Maxtor DiamondMax Plus 10 160GB IDE

Intel Extreme Graphics 2 (64MB allocated)

1GB DDR 400MHz CL2 or 3

Maxtor DiamondMax Plus 10 160GB IDE

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

?quote:Op donderdag 22 mei 2025 14:36 schreef Perrin het volgende:

We kwamen van "Bull trap" en "Return to normal".

[ afbeelding ]

We zitten nog steeds op ‘return to normal’ (of daar ruim voor) toch?

Ik zie iig geen vrije val in mijn portfolio.

Never allow waiting to become a habit.

Live your dreams and take risks.

Life is happening now.

Live your dreams and take risks.

Life is happening now.

Of bear trap, of take off.. kan allemaal.quote:Op donderdag 22 mei 2025 14:36 schreef Perrin het volgende:

We kwamen van "Bull trap" en "Return to normal".

[ afbeelding ]

Nu Novo Nordisk wat klappen heeft gekregen na de Ozempic-hype/generieke concurrentie, is SAP qua market cap het waardevolste Europese aandeel.quote:Op zondag 18 mei 2025 17:18 schreef BEFEM het volgende:

[..]

Wel bijzonder dat SAP en Siemens zo'n groot deel zijn. Had ik niet verwacht

By being a racing driver means - you are racing with other people. And if you no longer go for a gap, that exists, you are no longer a racing driver. Because we are competing. We are competing to win. And the main motivation to all of us is to compete for a victory. ~ Ayrton Senna

Ja dat wist ik maar voor mijn gevoel had Duitsland wel meer grote bedrijven. De DAX is voor 25% van 2 bedrijven, dat is flink.quote:Op donderdag 22 mei 2025 19:10 schreef nostra het volgende:

[..]

Nu Novo Nordisk wat klappen heeft gekregen na de Ozempic-hype/generieke concurrentie, is SAP qua market cap het waardevolste Europese aandeel.

Nee, de rest van de DAX is oude industrie, Bayer, verzekeraars, troepbanken (Deutsche, Commerz). En Airbus.quote:Op donderdag 22 mei 2025 19:40 schreef BEFEM het volgende:

[..]

Ja dat wist ik maar voor mijn gevoel had Duitsland wel meer grote bedrijven. De DAX is voor 25% van 2 bedrijven, dat is flink.

By being a racing driver means - you are racing with other people. And if you no longer go for a gap, that exists, you are no longer a racing driver. Because we are competing. We are competing to win. And the main motivation to all of us is to compete for a victory. ~ Ayrton Senna

Vergeet Siemens niet qua mooie naam.quote:Op donderdag 22 mei 2025 19:45 schreef nostra het volgende:

[..]

Nee, de rest van de DAX is oude industrie, Bayer, verzekeraars, troepbanken (Deutsche, Commerz). En Airbus.Grootste pijnpunt voor de Duitsers is dat ze maar geen tech krijgen: ja SAP dus (ook een 80's systeem, maar bon), Infineon en Wirecard wat een frauduleus luchtkasteel bleek.

Die houden zich nog goed staande inderdaad.quote:

By being a racing driver means - you are racing with other people. And if you no longer go for a gap, that exists, you are no longer a racing driver. Because we are competing. We are competing to win. And the main motivation to all of us is to compete for a victory. ~ Ayrton Senna

Als je ziet hoe snel de uptake van Perplexity gaat (nu al rond de 6%) en volledige dominatie van Microsoft met hun 365, begin ik toch een beetje te vrezen voor de toekomst van het aandeel Google.

By being a racing driver means - you are racing with other people. And if you no longer go for a gap, that exists, you are no longer a racing driver. Because we are competing. We are competing to win. And the main motivation to all of us is to compete for a victory. ~ Ayrton Senna

Ah, weer een brainfart van Trump. Mijn hemel zeg.

By being a racing driver means - you are racing with other people. And if you no longer go for a gap, that exists, you are no longer a racing driver. Because we are competing. We are competing to win. And the main motivation to all of us is to compete for a victory. ~ Ayrton Senna

Ik word wel een beetje moe van die achtbaan hoor. Dan dondert ie weer in en dan knalt ie weer omhoog. Kap daar eens mee.

Zouden we niet gewoon zijwaarts gaan dit hele jaar?

Hij doet iets stoms: DUMP

Hij haalt bakzeil als de reactie op de beurzen tegenvalt: PUMP

Hij doet iets stoms: DUMP

Hij haalt bakzeil als de reactie op de beurzen tegenvalt: PUMP

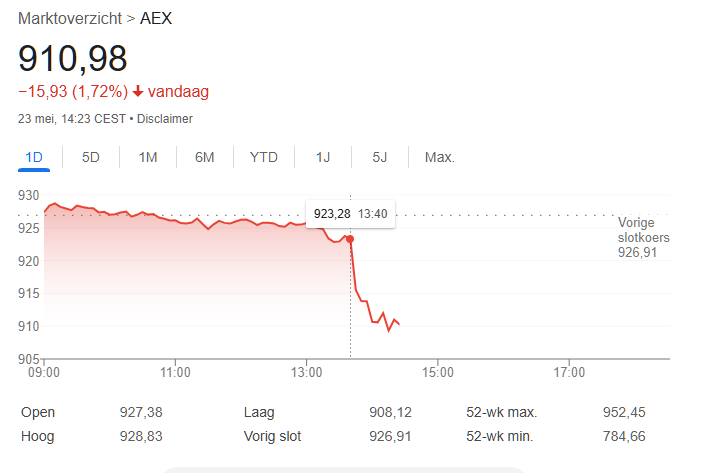

Please Move The Deer Crossing Sign

Eerste uur daalde mijn winst met een procentje of 15 - 20quote:Op vrijdag 23 mei 2025 16:27 schreef Steven184 het volgende:

[..]quote:Op vrijdag 23 mei 2025 16:35 schreef Elan het volgende:

[..]

Inderdaad.

Beleggers wennen snel aan die debiele act van hem

Reactie valt toch juist mee?

Tsja, geen idee wat je hebt.quote:Eerste uur daalde mijn winst met een procentje of 15 - 20quote:

[ Bericht 7% gewijzigd door Steven184 op 23-05-2025 19:25:09 ]

Wind extinguishes a candle and energizes fire

Als je 1% winst hebt en je portefeuille daalt met 1% dan daalt je winst met 100%, dus wat dat betreft zegt dit niet zo heel veel toch? Of daalde je portefeuille met 15 tot 20%?quote:Op vrijdag 23 mei 2025 19:02 schreef ISVV het volgende:

Eerste uur daalde mijn winst met een procentje of 15 - 20

Gewoon hele mooie sinus de rest van het jaar. Veel schrijven dan als je margin het toelaat.quote:Op vrijdag 23 mei 2025 17:44 schreef JimmyJames het volgende:

Zouden we niet gewoon zijwaarts gaan dit hele jaar?

Hij doet iets stoms: DUMP

Hij haalt bakzeil als de reactie op de beurzen tegenvalt: PUMP

By being a racing driver means - you are racing with other people. And if you no longer go for a gap, that exists, you are no longer a racing driver. Because we are competing. We are competing to win. And the main motivation to all of us is to compete for a victory. ~ Ayrton Senna

Rustig dagje zo

Edgar Davids over Danny Buijs na Ajax-Feyenoord (4-1, 4/2/07): Luister eens, het is niet de eerste keer dat jongetjes zich willen bewijzen en zeker ook niet de laatste keer.

Yes dat is het plan. Nu weer wat verkocht. Vrijdag ook GME kwijt, veel premie aan verdiend, maar het is uiteindelijk allemaal lucht dus best gevaarlijk. Nu beetje schrijven op SOFI, maar ook op dingen zoals Hershey of Pepsi (premies zijn niet heel hoog, maar de aandelen staatn laag en ook beetje trumpgekkie hedge).quote:Op zaterdag 24 mei 2025 12:46 schreef nostra het volgende:

[..]

Gewoon hele mooie sinus de rest van het jaar. Veel schrijven dan als je margin het toelaat.

Please Move The Deer Crossing Sign

SOFI altijd wel interessant gevonden, maar dat is meer nadat ik in LA in het stadion dat ze hebben gebrand was geweest. Blijf het altijd bijzonder vinden dat die semi-startups het altijd zo groots aanpakken in de VS, C3.ai ook (hebben wel de coolste ticker).quote:Op dinsdag 27 mei 2025 20:30 schreef JimmyJames het volgende:

[..]

Yes dat is het plan. Nu weer wat verkocht. Vrijdag ook GME kwijt, veel premie aan verdiend, maar het is uiteindelijk allemaal lucht dus best gevaarlijk. Nu beetje schrijven op SOFI, maar ook op dingen zoals Hershey of Pepsi (premies zijn niet heel hoog, maar de aandelen staatn laag en ook beetje trumpgekkie hedge).

Maar premies op die bingo-aandelen zullen het goed doen ja, succes!

By being a racing driver means - you are racing with other people. And if you no longer go for a gap, that exists, you are no longer a racing driver. Because we are competing. We are competing to win. And the main motivation to all of us is to compete for a victory. ~ Ayrton Senna

Die kerncentrale bouwer die blijft maar knallen he

https://finance.yahoo.com/quote/OKLO/

Tesla ook trouwens

https://finance.yahoo.com/quote/TSLA/

https://finance.yahoo.com/quote/OKLO/

Tesla ook trouwens

https://finance.yahoo.com/quote/TSLA/

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

Uiteindelijk is SOFI ook ruim buiten mijn circle of competence. Ik zie dat ze aardig groeien, een leuke app en kredietaanbod hebben dat ze blijven uitbreiden. Maar geen idee hoe groot het risico is als er een flinke recessie is in de VS en hun klanten het opeens moeilijker krijgen om hun leningen af te lossen. Nu nog even calls op schrijven totdat ik ze kwijt ben en dan de verleiding weerstaan er weer puts op te schrijven.quote:Op dinsdag 27 mei 2025 21:10 schreef nostra het volgende:

[..]

SOFI altijd wel interessant gevonden, maar dat is meer nadat ik in LA in het stadion dat ze hebben gebrand was geweest. Blijf het altijd bijzonder vinden dat die semi-startups het altijd zo groots aanpakken in de VS, C3.ai ook (hebben wel de coolste ticker).

Maar premies op die bingo-aandelen zullen het goed doen ja, succes!

Please Move The Deer Crossing Sign

zijn er hier mensen die het aandeel Lemonade uit de VS bekeken hebben? Is een verzekeraar die AI gaat inzetten voor de claims beoordeling. Iemand een mening? #LMND

Jaartje of twee geleden hier vrij uitgebreid hier besproken, even een search doen. Conclusie was iig dat hun verdienmodel niet zo exclusief was als ze doen voorkomen.quote:Op woensdag 28 mei 2025 14:16 schreef Belegger9 het volgende:

zijn er hier mensen die het aandeel Lemonade uit de VS bekeken hebben? Is een verzekeraar die AI gaat inzetten voor de claims beoordeling. Iemand een mening? #LMND

By being a racing driver means - you are racing with other people. And if you no longer go for a gap, that exists, you are no longer a racing driver. Because we are competing. We are competing to win. And the main motivation to all of us is to compete for a victory. ~ Ayrton Senna

Praktisch alle verzekeraars hebben zowel hun acceptatie als hun claims grotendeel geautomatiseerd op basis van de gigantische hoeveelheid data die ze hebben. Ik zou eerder raar opkijken als een verzekeraar het niet heeft en dan nog bestaat...quote:Op woensdag 28 mei 2025 14:16 schreef Belegger9 het volgende:

zijn er hier mensen die het aandeel Lemonade uit de VS bekeken hebben? Is een verzekeraar die AI gaat inzetten voor de claims beoordeling. Iemand een mening? #LMND

The more debt, the better

NVDA stelt nooit teleur.

By being a racing driver means - you are racing with other people. And if you no longer go for a gap, that exists, you are no longer a racing driver. Because we are competing. We are competing to win. And the main motivation to all of us is to compete for a victory. ~ Ayrton Senna

Hershey gaat vandaag weer lekker.. grootste groene uitschieter in de porto.

Zijn er nog blogs die jullie volgen met potentiele overnamekandidaten? Geen idee of dat nog steeds het geval zou kunnen zijn met hershey, maar daar werd een tijd geleden wel over gespeculeerd.

Zijn er nog blogs die jullie volgen met potentiele overnamekandidaten? Geen idee of dat nog steeds het geval zou kunnen zijn met hershey, maar daar werd een tijd geleden wel over gespeculeerd.

Please Move The Deer Crossing Sign

Wel weer apart dat de volledige winst van de cijfers alweer wordt weggespeeld..quote:

Please Move The Deer Crossing Sign

Palantir krijgt nog orders zat dusquote:Op dinsdag 13 mei 2025 08:02 schreef ThePlaneteer het volgende:

[..]

Naja ik bedoel die tip van wat was het, februari?

https://finance.yahoo.com/quote/PLTR/

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

En nu hopen dat ze die belachelijke Box 3 plannen gaan schrappen voor eind van het jaar.quote:Op zaterdag 25 januari 2025 01:23 schreef monkyyy het volgende:

[..]

Nu hopen dat dit kabinet valt voor de lente.

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Iemand een idee waarom Wereldhave zo hard stijgt momenteel. Ze kelderde hard na ex dividend maar staan nu het hoogste in jaren.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

Voor de Amerikaanse dividend beleggers hier, hou rekening er mee dat Drumpf op dit moment een voorstel heeft ingediend (en zit al in de laatste stadium van goedkeuringen) wat een toevoeging zal zijn op section 899.

Dat wil zeggen, waar je nu nog via een verdrag wat we hebben, 15% ingehouden word in plaats van 30%.

Dit met jaarlijks 5% erbovenop met een maximum van 20% over 4 jaar, je straks dus 35% zal ingehouden zien worden door de Amerikanen.

Simpel voorbeeld, nu voor 100 dollar/euro aan dividend, hou je 85 over.

Dat zal over 4 jaar nog maar 65 zijn.

Dat wil zeggen, waar je nu nog via een verdrag wat we hebben, 15% ingehouden word in plaats van 30%.

Dit met jaarlijks 5% erbovenop met een maximum van 20% over 4 jaar, je straks dus 35% zal ingehouden zien worden door de Amerikanen.

Simpel voorbeeld, nu voor 100 dollar/euro aan dividend, hou je 85 over.

Dat zal over 4 jaar nog maar 65 zijn.

Ben wel benieuwd of hij dit erdoorheen krijgt... Wel een zeer gevaarlijke ontwikkeling. Ik denk dat ik mijn dollarbeleggingen verder omzet naar euros.quote:Op woensdag 4 juni 2025 10:42 schreef TheoddDutchGuy het volgende:

Voor de Amerikaanse dividend beleggers hier, hou rekening er mee dat Drumpf op dit moment een voorstel heeft ingediend (en zit al in de laatste stadium van goedkeuringen) wat een toevoeging zal zijn op section 899.

Dat wil zeggen, waar je nu nog via een verdrag wat we hebben, 15% ingehouden word in plaats van 30%.

Dit met jaarlijks 5% erbovenop met een maximum van 20% over 4 jaar, je straks dus 35% zal ingehouden zien worden door de Amerikanen.

Simpel voorbeeld, nu voor 100 dollar/euro aan dividend, hou je 85 over.

Dat zal over 4 jaar nog maar 65 zijn.

Please Move The Deer Crossing Sign

Musk

By being a racing driver means - you are racing with other people. And if you no longer go for a gap, that exists, you are no longer a racing driver. Because we are competing. We are competing to win. And the main motivation to all of us is to compete for a victory. ~ Ayrton Senna

Ik heb dit ook gelezen, maar ik begrijp niet hoe hij dit wil doen. Die 15% is het maximum zoals genoemd in het belastingverdrag. Dit betekent dat je het verdrag moet opzeggen om er onderuit te komen ?quote:Op woensdag 4 juni 2025 10:42 schreef TheoddDutchGuy het volgende:

Voor de Amerikaanse dividend beleggers hier, hou rekening er mee dat Drumpf op dit moment een voorstel heeft ingediend (en zit al in de laatste stadium van goedkeuringen) wat een toevoeging zal zijn op section 899.

Dat wil zeggen, waar je nu nog via een verdrag wat we hebben, 15% ingehouden word in plaats van 30%.

Dit met jaarlijks 5% erbovenop met een maximum van 20% over 4 jaar, je straks dus 35% zal ingehouden zien worden door de Amerikanen.

Simpel voorbeeld, nu voor 100 dollar/euro aan dividend, hou je 85 over.

Dat zal over 4 jaar nog maar 65 zijn.

Ze gaan echt wel iets met box 3 doen. Ook een volgend kabinet. Wat er nu lag, was op zich nog niet heel gek. Het kan veel erger.quote:Op dinsdag 3 juni 2025 12:53 schreef monkyyy het volgende:

[..]

En nu hopen dat ze die belachelijke Box 3 plannen gaan schrappen voor eind van het jaar.

Ik denk dat de Big Beautiful Bill uiteindelijk niet mooi genoeg zal blijken om te worden aangenomen. De koersen van BDC's en REITS zakken ook nog niet enorm. Maar het sentiment in de USA is duidelijk. Vooralsnog houd ik mijn beleggingen aan. Wel heb ik vandaag opnieuw dividendinkomsten van mijn beleggingsrekening in USD overgeboekt naar mijn beleggingsrekening in EUR. Op dit moment bestaat bijna 40% van mijn vermogen in aandelen uit Amerikaanse dollars. Mijn oorspronkelijke plan was om mijn positie in de USA uit te breiden met de in de USA te ontvangen dividenden. Daar houd ik onder deze president maar even mee op. Cash = King.

Defiance Next Gen Altered Experience ETF (PSY) is YTD zo'n -50%. Als je een jaar terugkijkt is het verlies iets meer dan -70%. Jij bent enthousiast, Vvdjemoeder?

Niet PSY maar SPY https://finance.yahoo.com/quote/SPY/quote:Op vrijdag 6 juni 2025 12:14 schreef Groepfunder het volgende:

Defiance Next Gen Altered Experience ETF (PSY) is YTD zo'n -50%. Als je een jaar terugkijkt is het verlies iets meer dan -70%. Jij bent enthousiast, Vvdjemoeder?

Oh, een gewone ETF op de S&P500. Sorry.quote:Op vrijdag 6 juni 2025 13:24 schreef Vvdjemoeder het volgende:

Niet PSY maar SPY https://finance.yahoo.com/quote/SPY/

Je gaat300% meer betalen, het is belachelijk.quote:Op vrijdag 6 juni 2025 07:17 schreef Halcon het volgende:

[..]

Ze gaan echt wel iets met box 3 doen. Ook een volgend kabinet. Wat er nu lag, was op zich nog niet heel gek. Het kan veel erger.

Als zeer vermogende, vertrek je, dit hebben we gezien in Zweden.

Maar verreweg de meeste Nederlanders willen wat kunnen opbouwen, dit word in feite onmogelijk gemaakt.

Het verdrag veranderd er niet door, het is een interne verandering of verhoging hoe buitenlandse investeerders worden belast zoals met dividend.quote:Op donderdag 5 juni 2025 07:49 schreef JimmyJames het volgende:

[..]

Ben wel benieuwd of hij dit erdoorheen krijgt... Wel een zeer gevaarlijke ontwikkeling. Ik denk dat ik mijn dollarbeleggingen verder omzet naar euros.

Maw je kan nog steeds 15% verlaging aanvragen van 30%, dat is wat het verdrag vast heeft gelegd.

Maar ze verhogen domweg die 30% via section 899.

5% per jaar tot een maximum van 20%.

Ik beleg dan ook niet Amerikaanse aandelen, wacht maar tot trump verdwenen is of dat deze wet er niet doorheen komt.

Edit en inderdaad is het zo geformuleerd dat het verdragen buitenspel kan zetten, waardoor het zelfs in totaal 50% kan worden. (30+20%)

Zoals Canada heeft belastingconstructies waardoor je helemaal geen belasting betaald als je als Canadees Amerikaanse aandelen zou hebben, dit zou dan volledig ongedaan worden gemaakt in de praktijk.

Dat is niet anders als voor Nederland als je kijkt naar het verdrag wat er is.

Ik heb nog een verontrustend voorstel ontdekt in de tax bill van Trump. Dit staat bekend als Section 4475 en de Remittance Tax Proposal.

Als je hier verder op zoekt via Google of AI, blijkt dat ze vooral (illegale) immigranten willen treffen, die geld sturen naar familie in hun geboorteland.

Ik gebruik zelf een broker in de VS (Interactive Brokers) voor het beheer van mijn aandelen. Ik vroeg me af of de Remittance Tax ook van toepassing is als ik mijn winst terug wil boeken naar het land waar ik woon. Dat lijkt me niet de bedoeling van de wet, zelfs niet van Trump, maar mijn situatie valt gewoon onder de definitie van de wet. Tenzij er specifiek landen genoemd gaan worden.

Ik bleef daarom verder zoeken en trof een tekst van een advokatenbureau dat mijn angst bevestigt...

NB: Ik zit bij Interactive Brokers US omdat ik in Maleisie woon. Als je in Nederland woont, val je vziw onder Interactive Brokers in Ierland. In dat geval, kan de Remittance Tax nog steeds van toepassing zijn als je kas saldo formeel in de VS aanwezig is. Er is immers een optie om je kas saldo in porties te stallen bij diverse Amerikaanse banken om van de verzekering door het Amerikaanse deposito garantie stelsel gebruik te maken.

In ieder geval is dit een punt van aandacht de komende tijd. Ik wil geen 3,5% van mijn winst aan deze onzin kwijtraken. Ik heb geen eens Amerikaanse aandelen meer. Het zijn vooral Britse en Europese aandelen. Ik ga kijken bij welke niet-Amerikaanse broker ik deze het beste kan stallen.

Verder niets ten nadele van Interactive Brokers. Het is een goede broker en misschien komen ze met een ontsnappings constructie als deze Remittance Tax er inderdaad komt.

Quotequote:The Remittance Proposal

The Remittance Proposal, if enacted, would generally require certain senders to pay an excise tax equal to 3.5% on electronic transfers of funds to recipients outside of the United States. In the initial version, the excise tax was 5%, but this was reduced via a procedural amendment to 3.5%.

Als je hier verder op zoekt via Google of AI, blijkt dat ze vooral (illegale) immigranten willen treffen, die geld sturen naar familie in hun geboorteland.

Ik gebruik zelf een broker in de VS (Interactive Brokers) voor het beheer van mijn aandelen. Ik vroeg me af of de Remittance Tax ook van toepassing is als ik mijn winst terug wil boeken naar het land waar ik woon. Dat lijkt me niet de bedoeling van de wet, zelfs niet van Trump, maar mijn situatie valt gewoon onder de definitie van de wet. Tenzij er specifiek landen genoemd gaan worden.

Ik bleef daarom verder zoeken en trof een tekst van een advokatenbureau dat mijn angst bevestigt...

Example 3 , ik woon niet in Brazilie maar het voorbeeld is structureel hezelfde als elke niet-amerikaan met een broker account in de VS.quote:Thais resides in Brazil, and she invests her money through a U.S. brokerage account in Miami. She is a very successful investor, and she periodically transfers money from her Miami account to her bank account in Brazil. The brokerage account is in her name, not the name of an entity.

Thais will be surprised to learn she may need to pay an additional 3.5 percent excise tax on each remittance, as she is not a U.S. citizen or national. Even though she is transferring money from one hand to the other, she could be subject to Section 4475.

NB: Ik zit bij Interactive Brokers US omdat ik in Maleisie woon. Als je in Nederland woont, val je vziw onder Interactive Brokers in Ierland. In dat geval, kan de Remittance Tax nog steeds van toepassing zijn als je kas saldo formeel in de VS aanwezig is. Er is immers een optie om je kas saldo in porties te stallen bij diverse Amerikaanse banken om van de verzekering door het Amerikaanse deposito garantie stelsel gebruik te maken.

In ieder geval is dit een punt van aandacht de komende tijd. Ik wil geen 3,5% van mijn winst aan deze onzin kwijtraken. Ik heb geen eens Amerikaanse aandelen meer. Het zijn vooral Britse en Europese aandelen. Ik ga kijken bij welke niet-Amerikaanse broker ik deze het beste kan stallen.

Verder niets ten nadele van Interactive Brokers. Het is een goede broker en misschien komen ze met een ontsnappings constructie als deze Remittance Tax er inderdaad komt.

Zo driemaandelijks een putje kopen op Boeing loont wel.

By being a racing driver means - you are racing with other people. And if you no longer go for a gap, that exists, you are no longer a racing driver. Because we are competing. We are competing to win. And the main motivation to all of us is to compete for a victory. ~ Ayrton Senna

quote:Trump wil 'wraakbelasting': nieuwe deuk in imago van VS als beleggersparadijs

Niet-Amerikanen die in de Verenigde Staten beleggen, moeten straks een heffing betalen op hun rendement. Het gaat om beleggers uit landen die zelf aan Amerikaanse bedrijven een heffing opleggen. Daar hoort Nederland ook bij.

De nieuwe belasting maakt deel uit van de begrotingsplannen van de Amerikaanse president Donald Trump. Die noemt de plannen zelf 'One Big Beautiful Bill'. De Amerikaanse Senaat stemt daar later deze maand over.

Het gaat om een heffing van in eerste instantie 5 procent op het rendement van beleggingen. In de volgende drie jaar kan daar telkens 5 procentpunt bovenop komen, tot een totaal van 20 procent.

Veel is nog onduidelijk, bijvoorbeeld welke rendementen daaronder vallen. Het gaat in ieder geval om dividend op aandelen. Ook rente op obligaties en opbrengsten uit vastgoed vallen vermoedelijk onder de nieuwe regel. Eventuele koerswinsten blijven waarschijnlijk onbelast.

De heffing moet gelden voor beleggers uit landen die volgens Trump een "oneerlijke belasting" hebben ingevoerd voor de VS. Zo heeft Frankrijk een heffing van 3 procent op digitale diensten, terwijl Duitsland dit overweegt. Die heffingen pakken nadelig uit voor Amerikaanse techbedrijven zoals Alphabet (Google) en Meta (Instagram en WhatsApp).

Ook landen die akkoord zijn gegaan met een mondiale minimumbelasting voor grote bedrijven, waaronder Nederland, kunnen in het strafbankje terechtkomen. Trumps plan wordt daarom wel een 'wraakheffing' genoemd.

https://www.nu.nl/economi(...)leggersparadijs.html

Steun het Kiva Fok! team!

http://www.kiva.org/team/fok

http://www.kiva.org/team/fok

Ik quote mezelf even bij wijze van debrief. Ik realiseerde me dat de voorgestelde remittance tax waarschijnlijk geen specifieke landen gaat treffen. Als bijvoorbeeld Brazilie wordt getroffen, dan opent een remittance provider een kantoortje in Europa en leidt de boekingen voor Brazilie via Europa om. De VS zal zich realiseren dat je deze belasting alleen wereldwijd kunt toepassen.quote:Op donderdag 12 juni 2025 06:53 schreef jaco het volgende:

Ik gebruik zelf een broker in de VS (Interactive Brokers) voor het beheer van mijn aandelen. Ik vroeg me af of de Remittance Tax ook van toepassing is als ik mijn winst terug wil boeken naar het land waar ik woon. Dat lijkt me niet de bedoeling van de wet, zelfs niet van Trump, maar mijn situatie valt gewoon onder de definitie van de wet. Tenzij er specifiek landen genoemd gaan worden.

Inmiddels heb ik al mijn aandelen overgeboekt van IBKR US naar mijn bank in Singapore. Ik bemerkte een gevoel van opluchting toen dat gedaan was. Beleggen is voor een groot deel ook emoties.

Veel lezers zullen denken dat ik over-voorzichtig ben en teveel bezig met hypothetische situaties. Laat ik even benadrukken dat het me niet alleen om die Remittance Tax Proposal gaat, hetgeen eventueel 3,5% gaat kosten. Het huidige beleid van de VS op gebied van goederen tarieven vind ik restrictief en onbegrijpelijk. Het lijkt erop dat dit type beleid nu ook op kapitaal stromen toegepast gaat worden. Dus los van de Remittance Tax Proposal kan er opeens een andere maatregel zijn.

Ik ga het gewoon liever uit de weg vanwege mijn gemoedsrust, temeer omdat ik niet per se een Amerikaanse broker nodig heb. IBKR is goed en goedkoop, maar er zijn genoeg niet-Amerikaanse brokers met redelijke service.

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

Hoezo?quote:Op donderdag 12 juni 2025 18:08 schreef JimmyJames het volgende:

Nou ben ook op tijd gestopt met GME.

Nu instappen is het perfecte moment

21-23 is zo'n beetje de vloer.

Long dated calls zijn voor GME's doen nu spotgoedkoop.

Ik verwacht dat ie rond augustus weer op de 30 staat.

Leuk maar kan natuurlijk net zo makkelijk op §10 staan in augustus. Er is geen enkel fundament waar op het een verwachting van §30 kan baseren.quote:Op vrijdag 20 juni 2025 11:35 schreef Refragmental het volgende:

[..]

Hoezo?

Nu instappen is het perfecte moment

21-23 is zo'n beetje de vloer.

Long dated calls zijn voor GME's doen nu spotgoedkoop.

Ik verwacht dat ie rond augustus weer op de 30 staat.

Puur gokken.

De laatste zogenaamde short squeeze heeft voor het overgrote deel van de call bezitters ook niet opgebracht wat ze er van hoopte.

Ik schrijf soms wat rottig, zelf noem ik het dyslexie , sommige zeggen dat ik lui ben.

get over it , het wordt niet beter

get over it , het wordt niet beter

Naar $10. Kijk, als je niks weet over die hele situatie hoef je ook niks te zeggen.quote:Op vrijdag 20 juni 2025 12:01 schreef dop het volgende:

[..]

Leuk maar kan natuurlijk net zo makkelijk op §10 staan in augustus. Er is geen enkel fundament waar op het een verwachting van §30 kan baseren.

Gamestop heeft intussen iets meer dan 8miljard aan cash en bitcoins.

Met 447mil uitstaande aandelen komt dat neer op 18 dollar per aandeel.

Dus dan roepen dat het naar $10 kan gaan laat zien dat je helemaal niet op de hoogte bent.

Welke short squeeze?quote:Puur gokken.

De laatste zogenaamde short squeeze heeft voor het overgrote deel van de call bezitters ook niet opgebracht wat ze er van hoopte.

Er zijn helemaal geen short squeezes geweest. Zelfs een onderzoek van de SEC beaamt dat er geen short squeeze is geweest in 2021 maar dat het bijna volledig retail driven was, en dus geen closen van shorts.

Vorig jaar was ook geen short squeeze, maar gamma ramping en fomo.

Je kunt leuk uitleg waarom de koers niet naar §10 zal geen, maar als BTC daald zal de cash positie ook dalen.quote:Op vrijdag 20 juni 2025 13:22 schreef Refragmental het volgende:

[..]

Naar $10. Kijk, als je niks weet over die hele situatie hoef je ook niks te zeggen.

Gamestop heeft intussen iets meer dan 8miljard aan cash en bitcoins.

Met 447mil uitstaande aandelen komt dat neer op 18 dollar per aandeel.

Dus dan roepen dat het naar $10 kan gaan laat zien dat je helemaal niet op de hoogte bent.

[..]

Welke short squeeze?

Er zijn helemaal geen short squeezes geweest. Zelfs een onderzoek van de SEC beaamt dat er geen short squeeze is geweest in 2021 maar dat het bijna volledig retail driven was, en dus geen closen van shorts.

Vorig jaar was ook geen short squeeze, maar gamma ramping en fomo.

Als je wil speculeren op een koers stijging kun beter uitleggen waar op die dan is gebaseerd.

En dan zou het ook rustig kunnen gebeuren dat er nog wat extra aandelen worden uitgegeven, wat natuurlijk ook geen positief effect zal hebben op de cash per aandeel. Is niet dat dit niet eerder is gebeurd.

Ik schrijf soms wat rottig, zelf noem ik het dyslexie , sommige zeggen dat ik lui ben.

get over it , het wordt niet beter

get over it , het wordt niet beter

Nogmaals, je hoeft niet te reageren als je er niks over weet. Is helemaal niet erg.quote:Op vrijdag 20 juni 2025 15:39 schreef dop het volgende:

[..]

Je kunt leuk uitleg waarom de koers niet naar §10 zal geen, maar als BTC daald zal de cash positie ook dalen.

Als je wil speculeren op een koers stijging kun beter uitleggen waar op die dan is gebaseerd.

En dan zou het ook rustig kunnen gebeuren dat er nog wat extra aandelen worden uitgegeven, wat natuurlijk ook geen positief effect zal hebben op de cash per aandeel. Is niet dat dit niet eerder is gebeurd.

Ze hebben 4170 bitcoins. Dat is pakweg 0.5miljard van hun 8miljard. Al gaat BTC naar 0, dan nog hebben ze 7,5miljard

En met de afgelopen offerings is hun vloer significant gestegen.

natuurlijk zal je even uit de droom helpen de netto cash positie is geen 8 miljard.quote:Op vrijdag 20 juni 2025 15:57 schreef Refragmental het volgende:

[..]

Nogmaals, je hoeft niet te reageren als je er niks over weet. Is helemaal niet erg.

Ze hebben 4170 bitcoins. Dat is pakweg 0.5miljard van hun 8miljard. Al gaat BTC naar 0, dan nog hebben ze 7,5miljard

En met de afgelopen offerings is hun vloer significant gestegen.

Bij de laatste rapportage (3mei) had GME een netto cash positie van grofweg 4.6 miljard (was 1 miljard) hoofdzakelijk ontstaan door de uitgaven van nieuwe aandelen.

De

Je kunt natuurlijk telkens roepen dat ik het niet snap, maar onder bouw nu eens waarom de koers in augustus weer naar §30 gaat?

Op de winst die ze maken?(hoofdzakelijk rente op hun cash positie)

[ Bericht 4% gewijzigd door dop op 20-06-2025 16:22:42 ]

Ik schrijf soms wat rottig, zelf noem ik het dyslexie , sommige zeggen dat ik lui ben.

get over it , het wordt niet beter

get over it , het wordt niet beter

Uitstekend adviesquote:Op vrijdag 20 juni 2025 13:22 schreef Refragmental het volgende:

[..]

Naar $10. Kijk, als je niks weet over die hele situatie hoef je ook niks te zeggen.

SPOILEROm spoilers te kunnen lezen moet je zijn ingelogd. Je moet je daarvoor eerst gratis Registreren. Ook kun je spoilers niet lezen als je een ban hebt.

Meid toch. Ik hoop niet dat je enkel naar rapportages kijkt en het dan wel prima vindt, zonder verder te graven. Plus, de laatste rapportage is van vorige week, 10 juni, en niet zoals jij zegt 3 mei.quote:Op vrijdag 20 juni 2025 16:17 schreef dop het volgende:

[..]

natuurlijk zal je even uit de droom helpen de netto cash positie is geen 8 miljard.

Bij de laatste rapportage (3mei) had GME een netto cash positie van grofweg 4.6 miljard (was 1 miljard) hoofdzakelijk ontstaan door de uitgaven van nieuwe aandelen.

De

Je kunt natuurlijk telkens roepen dat ik het niet snap, maar onder bouw nu eens waarom de koers in augustus weer naar §30 gaat?

Op de winst die ze maken?(hoofdzakelijk rente op hun cash positie)

"Cash, cash equivalents and marketable securities were $6.4 billion at the close of the first quarter, compared to $1.0 billion at the close of the prior year's first quarter."

https://investor.gamestop(...)Results/default.aspx

En daarbovenop hebben ze vorige week ook een bond offering gedaan. Waarmee ze $2,7miljard ophalen.

https://investor.gamestop(...)r-Notes/default.aspx

Waarom ik denk dat ie weer naar de 30 zal gaan?

Kijk naar de vorige bond offerings, zakt van 30 naar 21 (door shorting van bond kopers), en binnen een maand of 2 zaten ze weer op 30, zonder dat er enig ander nieuws was, sterker nog, het schoot door naar 35, zonder nieuws.

Nu ook weer, de bond offering van vorige week, van 30 naar 21,55, en nu weer langzaam omhoog.

Mooie bodem om te kopen

quote:Op vrijdag 20 juni 2025 16:26 schreef Lichtloper het volgende:

[..]

Uitstekend advies Ik zal niet de eerste zijn die een foute voorspelling doet op WGR.... en al zeker niet de laatsteSPOILEROm spoilers te kunnen lezen moet je zijn ingelogd. Je moet je daarvoor eerst gratis Registreren. Ook kun je spoilers niet lezen als je een ban hebt.

Ik zal niet de eerste zijn die een foute voorspelling doet op WGR.... en al zeker niet de laatsteSPOILEROm spoilers te kunnen lezen moet je zijn ingelogd. Je moet je daarvoor eerst gratis Registreren. Ook kun je spoilers niet lezen als je een ban hebt.

Waarom zou je GME kopen voor hun bitcoin positie?quote:Op vrijdag 20 juni 2025 16:46 schreef IsGoedHoor het volgende:

GME kopen voor hun bitcoin positie:')

Nogal omslachtig he? Koop dan gewoon bitcoin

Je bent wel de enige die zo agressief zeker is van zijn eigen gelijk. Maar vervolgens doe je al jarenlang compleet foute voorspellingen.quote:Op vrijdag 20 juni 2025 16:46 schreef Refragmental het volgende:

[..]

Ik zal niet de eerste zijn die een foute voorspelling doet op WGR.... en al zeker niet de laatste

Je zou denken dat dat misschien tot enige bescheidenheid zou leiden, maar nu zie ik je op precies hetzelfde toontje weer oreren over GME en hoe goed ze er wel niet voorstaan.

Nouja, ik ben er vrij zeker van dat ie niet naar $10 zal gaan. Vooral wanneer iemand dat roept, en er overduidelijk totaal geen kennis van heeft, en zelfs nog met foute cijfers komt, wat aantoont dat ie niet weet hoe hij kennis moet vergaren over een bedrijf.quote:Op vrijdag 20 juni 2025 16:52 schreef Lichtloper het volgende:

[..]

Je bent wel de enige die zo agressief zeker is van zijn eigen gelijk. Maar vervolgens doe je al jarenlang compleet foute voorspellingen.

Je zou denken dat dat misschien tot enige bescheidenheid zou leiden, maar nu zie ik je op precies hetzelfde toontje weer oreren over GME en hoe goed ze er wel niet voorstaan.

En ja, vroeger riep ik wel wat domme dingen en ongefundeerde prijzen, maar over de jaren leer je wat en kun je wat preciezer inschatten.

Maar, is $30 echt zo'n ontzettend vreemd en hooggegrepen getal wanneer je kijkt naar de recente koersgeschiedenis?

Ze hebben met de huidige prijs van $23,50 een P/B ratio van 1,3... en dat moet je toch wel toegeven, dat is toch wel aan de lage kant. Vooral voor een bedrijf dat geen schuld heeft en gewoon winst draait en een ontzettend loyale aandeelhouders achterban heeft.

Voor retail houden ze een P/B ratio van pakweg 1,5-3 aan.

Dan zit je met een prijs van $30 pas op een P/B ratio van 1,6.

Lol je bent echt grappig.quote:Op vrijdag 20 juni 2025 16:45 schreef Refragmental het volgende:

[..]

Meid toch. Ik hoop niet dat je enkel naar rapportages kijkt en het dan wel prima vindt, zonder verder te graven. Plus, de laatste rapportage is van vorige week, 10 juni, en niet zoals jij zegt 3 mei.

"Cash, cash equivalents and marketable securities were $6.4 billion at the close of the first quarter, compared to $1.0 billion at the close of the prior year's first quarter."

https://investor.gamestop(...)Results/default.aspx

En daarbovenop hebben ze vorige week ook een bond offering gedaan. Waarmee ze $2,7miljard ophalen.

https://investor.gamestop(...)r-Notes/default.aspx

Waarom ik denk dat ie weer naar de 30 zal gaan?

Kijk naar de vorige bond offerings, zakt van 30 naar 21 (door shorting van bond kopers), en binnen een maand of 2 zaten ze weer op 30, zonder dat er enig ander nieuws was, sterker nog, het schoot door naar 35, zonder nieuws.

Nu ook weer, de bond offering van vorige week, van 30 naar 21,55, en nu weer langzaam omhoog.

Mooie bodem om te kopen

Dus jij denkt dat je de opbrengst van een bond offering kunt optellen bij je netto cash positie, als of een bond gratis geld is.

Een bond is gewoon een schuld positie, de je ergens ook weer moet terug betalen tegen de condities waar tegen je de bond uitgeeft.

Kort gezegd een lening.

De netto cash positie van GME is nog steeds 4.6 miljard ze hebben hun schuld alleen verhoogd met de uitgave van die bond.

Jouw aan name is dus dat als een bedrijf een extra schuldpositie aangaat dat de koers op korte termijn gaat stijgen. Geniaal!

Ik schrijf soms wat rottig, zelf noem ik het dyslexie , sommige zeggen dat ik lui ben.

get over it , het wordt niet beter

get over it , het wordt niet beter

Er is wel even wat meer dan alleen een price to balance ratio om een bedrijf te beoordelen.quote:Op vrijdag 20 juni 2025 17:06 schreef Refragmental het volgende:

[..]

Nouja, ik ben er vrij zeker van dat ie niet naar $10 zal gaan. Vooral wanneer iemand dat roept, en er overduidelijk totaal geen kennis van heeft, en zelfs nog met foute cijfers komt, wat aantoont dat ie niet weet hoe hij kennis moet vergaren over een bedrijf.

En ja, vroeger riep ik wel wat domme dingen en ongefundeerde prijzen, maar over de jaren leer je wat en kun je wat preciezer inschatten.

Maar, is $30 echt zo'n ontzettend vreemd en hooggegrepen getal wanneer je kijkt naar de recente koersgeschiedenis?

Ze hebben met de huidige prijs van $23,50 een P/B ratio van 1,3... en dat moet je toch wel toegeven, dat is toch wel aan de lage kant. Vooral voor een bedrijf dat geen schuld heeft en gewoon winst draait en een ontzettend loyale aandeelhouders achterban heeft.

Voor retail houden ze een P/B ratio van pakweg 1,5-3 aan.

Dan zit je met een prijs van $30 pas op een P/B ratio van 1,6.

Als je GME nog retail wil noemen vraag je dan ook even af hoeveel% van de cash winst genereerd aan de hand van een gezonde balans met retail activiteiten.

Ow wacht er wordt helemaal geen geld verdient aan de retail activiteiten die kosten alleen geld bij GME.

De winst op dit moment komt enkel uit de cash positie die kan renderen tegen de rente of koersstijging van BTC. Wat voor P/B mag je dat deel in werkelijkheid toereken. En hoe wordt dat beÔnvloedt door de schuldpositie?

Tegen welke condities lopen de bonds? (Conversie) Wat betekent dat voor het totaal aantal uitstaande aandelen in de toekomst?

[ Bericht 1% gewijzigd door dop op 20-06-2025 19:12:06 ]