Welkom in het Eurocrisis topic!

Waar schulden met schulden worden afgelost.

Waar de banken de vestzak zijn en de EU burger de broekzak is.

GDP in prices of the previous year (economic growth)

Unemployment rate (as a % of labour force)

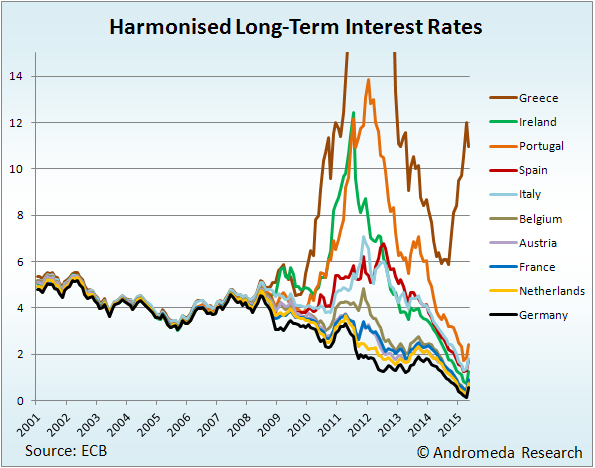

10-yr yields

Griekenland (l) en Ierland 9-yr (r)

Portugal (l) en ter vergelijking Duitsland (r)

Italie (l) en Spanje (r)

Ideologisch ben ik het er mee eens, en ik had het met veel plezier willen aanschouwen, maar het grote tegenargument is natuurlijk dat (zeker) destijds niet te voorspellen was wat voor schokgolven dat door het toch al instabiele financiŽle systeem zou hebben gezonden. Er was een grote kans dat er veel meer dominosteentjes zouden omvallen dan alleen een paar Duitse en Franse banken, en wie weet wat dŪe op hun beurt weer voor schade zouden veroorzaken.quote:Op zaterdag 10 januari 2015 14:09 schreef SeLang het volgende:

Mee eens. En daarom zeg ik al vanaf 2010 dat ze nooit een bailout hadden moeten geven. Gewoon de scherven laten vallen waar ze vallen, dan had je deze hele discussie niet gehad.

Als banken in de problemen komen doordat mensen/bedrijven hun leningen niet kunnen afbetalen, impliceert dat dat er weer bezuinigingen, ontslaggolven en faillissementen zijn geweest (die idd. bij deflatie horen). Dus 'ten gunste van de burgers' is heel relatief..quote:Op zondag 11 januari 2015 08:15 schreef etuiedelapiel het volgende:

De komende deflatie zal een nog grotere schokgolf veroorzaken ten nadele van de banken, en ten gunste van de burgers.

De deflatie komt nu door de lage olie en gasprijs bedrijven die dit nodig hebben, hebben dus minder onkosten.quote:Op zondag 11 januari 2015 08:32 schreef dvr het volgende:

[..]

Als banken in de problemen komen doordat mensen/bedrijven hun leningen niet kunnen afbetalen, impliceert dat dat er weer bezuinigingen, ontslaggolven en faillissementen zijn geweest (die idd. bij deflatie horen). Dus 'ten gunste van de burgers' is heel relatief..

Goed voor de bedrijven, goed voor de burger, slecht voor de banken want er is minder krediet nodig.

Dat is grotendeels bangmakerij van de kant van de banken (een truuk die altijd werkt - en die ze straks weer zullen proberen). Dit was helemaal niet zo'n complexe kwestie omdat van die PIIGS bonds gewoon bekend is wie wat heeft. Een stuk eenvoudiger dan toen met die Lehman kwestie. Bovendien was dit bijna 2 jaar na Lehman en is een en ander inmiddels een stuk beter in kaart gebracht.quote:Op zondag 11 januari 2015 03:46 schreef dvr het volgende:

[..]

Ideologisch ben ik het er mee eens, en ik had het met veel plezier willen aanschouwen, maar het grote tegenargument is natuurlijk dat (zeker) destijds niet te voorspellen was wat voor schokgolven dat door het toch al instabiele financiŽle systeem zou hebben gezonden. Er was een grote kans dat er veel meer dominosteentjes zouden omvallen dan alleen een paar Duitse en Franse banken, en wie weet wat dŪe op hun beurt weer voor schade zouden veroorzaken.

Maar de uitkomst is natuurlijk niet verrassend als je vanuit politici redeneert. Een bailout waarbij je de zaak vooruit schuift en de onwetende belastingbetaler via een achterdeur uiteindelijk een veel hogere rekening geeft heeft een veel lager politiek risico dan de zaak echt oplossen maar waarbij je dan in het volle zicht direct een verlies moet slikken en waarbij er mogelijk hier en daar wat spaanders vallen.

Dit was te verwachten natuurlijk, er moet een genereus aanbod aan de grieken worden gedaan om ze binnenboord te houden.quote:Binnen de Europese Unie gaan steeds meer stemmen op om Griekenland tegemoet te komen met een verlaging van zijn schuldenlast.

Dat meldt de Duitse krant Die Welt op basis van ingewijden in Brussel.

''Een herstructurering van de Griekse schulden is onvermijdelijk, omdat het land zijn schuld anders niet kan dragen'', zei een hooggeplaatste EU-functionaris tegen Die Welt. Over het moment waarop tot schuldverlichting kan worden besloten, zouden de meningen echter uiteenlopen.

Sommigen denken dat al dit jaar stappen moeten worden gezet. Anderen wachten liever langer, om te voorkomen dat ook andere landen met hoge schulden gaan speculeren op hulp.

Een economisch adviseur van de Duitse regering zei dit weekeinde dat ongeveer de helft van de Griekse schuldenlast moet worden weggestreept, in ruil voor verdere hervormingen van de economie.

Dat zou betekenen dat zo'n 120 miljard euro wordt kwijtgescholden, aldus hoofdeconoom Marcel Fratzscher van onderzoeksinstituut DIW. Daarvan zou 40 ŗ 50 miljard euro voor rekening komen van Duitsland.

Overschot

De eurolanden en het IMF lieten de afgelopen jaren weten dat er alleen over nieuwe maatregelen ten opzichte van de Griekse staatsschuld kan worden nagedacht als het land een zogeheten primair overschot op zijn begroting realiseert.

Dat betekent dat de inkomsten van de overheid groter zijn dan de uitgaven, als de rente op de staatsschuld buiten beschouwing wordt gelaten. Dat doel heeft Griekenland inmiddels bereikt.

Het huidige hulpprogramma voor Griekenland loopt eind februari af. Binnen de EU zou er echter op worden gerekend dat er daarmee nog geen einde komt aan de noodleningen voor het land.

De kans dat de Griekse overheid tegen betaalbare tarieven geld kan lenen op de markten lijkt klein, waardoor extra steun noodzakelijk zal zijn. Volgens Die Welt wordt daarbij gedacht aan een bedrag van circa 20 miljard euro.

zie ook: Rutte noemt mogelijke Grexit 'bizar'

Dit moet u weten over een 'Grexit’ | Dossier Griekenland | Griekenland stevent opnieuw af op politieke crisis

Door: ANP

Hier de blootstelling aan de §245 miljard Griekse schuld (via het EFSF):

Dus bij een 50% afschrijving moet Spanje met 14.5 miljard op de proppen komen, ItaliŽ met 22 miljard en Portugal met 3 miljard.

Ik moet nog zien dat die landen dat zomaar laten gebeuren. Sterker nog, de druk zal groot worden om zelf afschrijving te eisen. ItaliŽ zit op debt/GDP=133% bij een economische groei van niks. Dat is ook niet houdbaar (en hoger dan de debt/GDP die Griekenland had in 2009). Leg als politicus dan maar eens uit dat je 22 miljard aan Griekenland geeft?

Nou daar zijn we lekker mee. Kan iemand zich Mr. Jan-Kees, 'we krijgen het geld terug met rente' de Jager nog herinneren? Kwijtschelden is natuurlijk de enigste optie kijkend naar die schuldenlast, nu zijn Portugal en Ierland wat minder problematisch dan een paar jaar geleden dus is er minder sprake van contagion, hopen we.quote:Op zondag 11 januari 2015 14:31 schreef Gabrunal_2013 het volgende:

Het lijkt er nu toch op dat we de Griekse schulden voor 50%gaan wegstrepen en de overige 50% een langere looptijd gaan geven.

[..]

Dit was te verwachten natuurlijk, er moet een genereus aanbod aan de grieken worden gedaan om ze binnenboord te houden.

Daarom zetten ze het om in een 100-jarige lening tegen een minuscule rente ("Zie je wel, we krijgen alles terug!"). De overgrote meerderheid van de mensen snapt toch niet dat dat de moeder aller afschrijvingen is.quote:Op zondag 11 januari 2015 17:23 schreef Penguinz het volgende:

[..]

Nou daar zijn we lekker mee. Kan iemand zich Mr. Jan-Kees, 'we krijgen het geld terug met rente' de Jager nog herinneren? Kwijtschelden is natuurlijk de enigste optie kijkend naar die schuldenlast, nu zijn Portugal en Ierland wat minder problematisch dan een paar jaar geleden dus is er minder sprake van contagion, hopen we.

Ik hoop toch wel dat de mensen begrijpen dat ze de financiele schade dan doorschuiven naar volgende generaties. Ook schept het een zeer bedenkelijk precedent omdat het toch om een transfer gaat. In de VS liep dat niet goed af in het verleden. Niet voor niets mag de Fed nog geen $ aan obligaties opkopen van de staten.quote:Op zondag 11 januari 2015 17:28 schreef SeLang het volgende:

Daarom zetten ze het om in een 100-jarige lening tegen een minuscule rente ("Zie je wel, we krijgen alles terug!"). De overgrote meerderheid van de mensen snapt toch niet dat dat de moeder aller afschrijvingen is.

De kans is aanwezig dat ze het prima vinden. Mochten hun schulden ook erg oplopen met name door een sterk dalend BNP dan kunnen ze natuurlijk hetzelfde verlangen. Oftwel het sterk laten krimpen van je BNP wordt gestimuleerd als je veel schulden hebt. Het tegenwerken van economische groei is iets waarin overheden exceleren, al helemaal in het zuiden dus dat gaat wat worden.quote:Op zondag 11 januari 2015 17:43 schreef SeLang het volgende:

Maar goed, ik wil dus weleens van ItaliŽ, Spanje en Portugal weten wat ze hiervan vinden

Het lijkt me wat al te cynisch om te denken dat overheden bewust en opzettelijk recessies en werkloosheid gaan creŽren om zo de schuldenberg ondraagbaar hoog te maken.quote:Op zondag 11 januari 2015 17:50 schreef Digi2 het volgende:

[..]

De kans is aanwezig dat ze het prima vinden. Mochten hun schulden ook erg oplopen met name door een sterk dalend BNP dan kunnen ze natuurlijk hetzelfde verlangen. Oftwel het sterk laten krimpen van je BNP wordt gestimuleerd als je veel schulden hebt. Het tegenwerken van economische groei is iets waarin overheden exceleren, al helemaal in het zuiden dus dat gaat wat worden.

Zťlfs voor Griekenland lijkt me dat overdreven.

Dat doen ze toch al. Er worden enorme staatschulden gebouwd om nu uit te geven, de generaties na ons draaien ervoor op. Het precedent is inderdaad bijzonder zorgelijk.quote:Op zondag 11 januari 2015 17:39 schreef Digi2 het volgende:

[..]

Ik hoop toch wel dat de mensen begrijpen dat ze de financiele schade dan doorschuiven naar volgende generaties. Ook schept het een zeer bedenkelijk precedent omdat het toch om een transfer gaat. In de VS liep dat niet goed af in het verleden. Niet voor niets mag de Fed nog geen $ aan obligaties opkopen van de staten.

Het gaat niet zozeer op voor Griekenland maar als dat precedent er eenmaal is waarom zou ItaliŽ nog moeite doen hun tanende economie te herstructureren. Als het BNP blijft krimpen komt er vanzelf een moment dat ze ook voor kwijtschelding gaan.quote:Op zondag 11 januari 2015 18:28 schreef Igen het volgende:

Het lijkt me wat al te cynisch om te denken dat overheden bewust en opzettelijk recessies en werkloosheid gaan creŽren om zo de schuldenberg ondraagbaar hoog te maken.

Zťlfs voor Griekenland lijkt me dat overdreven.

Ik denk dat kiezers uiteindelijk liever een goed draaiende economie dan kwijtschelding van een deel van de staatsschuld willen.quote:Op zondag 11 januari 2015 18:34 schreef Digi2 het volgende:

[..]

Het gaat niet zozeer op voor Griekenland maar als dat precedent er eenmaal is waarom zou ItaliŽ nog moeite doen hun tanende economie te herstructureren. Als het BNP blijft krimpen komt er vanzelf een moment dat ze ook voor kwijtschelding gaan.

Het is al heel lastig hervormingen te verkopen. Het ligt nogal voor de hand dat politici liever de schuld laten oplopen, het BNP laten krimpen en daarna hervormingen doorvoeren in ruil voor kwijtschelding.quote:Op zondag 11 januari 2015 18:40 schreef Igen het volgende:

Ik denk dat kiezers uiteindelijk liever een goed draaiende economie dan kwijtschelding van een deel van de staatsschuld willen.

Podemos is de Spaanse Syriza, nu dus grootste partij volgens deze poll. Ze zijn van mening dat de euro niet werkt in de huidige vorm en ze willen schuldreductie.quote:Spain's Podemos surges ahead in voter poll: El Pais

(Reuters) - A poll published on Sunday showed that leftist upstart Podemos was again in the lead to win Spain's next general election, which could result in the formation of party pacts, or even the country's first coalition government.

The Metroscopia poll of 1000 people, published in the left-leaning newspaper El Pais, showed one-year-old Podemos (We Can) would take 28.2 percent of the vote, up from 25 percent in December when it fell back to second place behind the Socialists. Podemos stood at 10.7 percent of the vote when it was first included last August.

Spain has a general election due by the end of the year and a regional and municipal election expected in May. Most of those who told Metroscopia they would vote for Podemos said they believed Spain needed to get rid of its two-party system.

Podemos has leveraged discontent over corruption in the political class and high unemployment by portraying the two big parties -- the Socialists and the centre-right People's Party (PP) -- as having vested interests in maintaining the status quo while ordinary people suffer the consequences of a gruelling economic crisis.

The poll showed the Socialists had slipped to 23.5 percent of the vote, from 27.7 percent in December, while the ruling centre-right People's Party (PP) continued to decline with a 19.2 percent share versus 20 percent in December.

That is less than half the PP's 44.6 percent backing at the last general election in November 2011, followed by the Socialists with 28.7 percent.

The fragmentation has led to talk of pacts or a coalition, although there has been no coalition government since Spain's return to democracy in the 1970s. Socialist leader Pedro Sanchez recently ruled out a "grand coalition" with the PP.

Podemos is an anti-establishment party which is widely considered to be leftist, although the party itself says such traditional ways of describing politics are no longer valid.

Its leaders have allied themselves with Syriza in Greece and in a provisional manifesto the party said it wanted to cut the working week and raise the minimum wage. But it has backed off from more radical plans such as nationalizing Spain's utilities.

However, pollsters have warned of the difficulty of estimating seats in congress given Podemos did not exist at the last general election, and another party, Cuidadanos (Citizens), projected to take 8 percent of the vote, only operated in the Catalonia region at the last election but is now a voter option nationwide.

Many analysts also believe there is a latent PP vote which does not surface in polls. Right-leaning newspaper La Razon last weekend, gave the PP as winner.

http://www.reuters.com/ar(...)dUSKBN0KK0DJ20150111

Schuldreductie voor Griekenland zal denk ik hun positie verder versterken omdat dan duidelijk is dat dat gewoon kan.

Stel dat Griekenland schuldreductie krijgt en/of ze verlaten de Euro en stel dat het daarna beter zou gaan in Griekenland... dat zou een absoluut horrorscenario zijn voor de euro elite want dan willen Spanje, ItaliŽ en Portugal dat natuurlijk ook. De euro elite zal dit zeker meenemen in de overweging wat te doen met Griekenland.

Lijkt me ook wel heel laag inderdaad.quote:Op maandag 12 januari 2015 10:40 schreef SeLang het volgende:

Als de OMT bluf van de ECB exposed wordt kun je je afvragen of 1.6% yield op een Spaanse 10-yr wel voldoende het default / redenominatie risico dekt.... Zelfs als die kans niet zo heel erg groot is, 1.6% is absurd imo.

[ afbeelding ]

Maar is "de markt" in dit geval niet het onderonsje van Centrale Banken die al die dingen opkopen?quote:Op maandag 12 januari 2015 10:54 schreef SeLang het volgende:

Check het SocGen overzichtje in mijn post #22. Zowel in het "Downside Risk Scenario" als het "Upside Risk Scenario" heeft OMT een probleem. Vreemd genoeg heeft de markt dat tot nu toe volledig genegeerd. Ik ben benieuwd of men overmorgen wakker wordt na de uitspraak van ECJ.

Protestpartijen staan in de peilingen altijd hoger dan wat ze in de verkiezingen halen. De soep wordt niet zo heet gegeten als dat ie opgediend wordt. Ik denk dat een scenario dat Griekenland uit de euro stapt en opeens 3% per jaar groeit inderdaad het horrorscenario is voor Brussel, en dat ze de huidige malaise verkiezen boven zo een situatie.quote:Op maandag 12 januari 2015 10:10 schreef SeLang het volgende:

Ondertussen in Spanje:

[..]

Podemos is de Spaanse Syriza, nu dus grootste partij volgens deze poll. Ze zijn van mening dat de euro niet werkt in de huidige vorm en ze willen schuldreductie.

Schuldreductie voor Griekenland zal denk ik hun positie verder versterken omdat dan duidelijk is dat dat gewoon kan.

Stel dat Griekenland schuldreductie krijgt en/of ze verlaten de Euro en stel dat het daarna beter zou gaan in Griekenland... dat zou een absoluut horrorscenario zijn voor de euro elite want dan willen Spanje, ItaliŽ en Portugal dat natuurlijk ook. De euro elite zal dit zeker meenemen in de overweging wat te doen met Griekenland.

Het is vooral een horrorscenario voor de Grieken die het vermogen wat ze nu nog overhebben zien verdampen door de omzetting naar drachmen.quote:Op maandag 12 januari 2015 12:59 schreef Penguinz het volgende:

[..]

Protestpartijen staan in de peilingen altijd hoger dan wat ze in de verkiezingen halen. De soep wordt niet zo heet gegeten als dat ie opgediend wordt. Ik denk dat een scenario dat Griekenland uit de euro stapt en opeens 3% per jaar groeit inderdaad het horrorscenario is voor Brussel, en dat ze de huidige malaise verkiezen boven zo een situatie.

Elke Griek met vermogen heeft dat in CHF in Zwitserland op een rekening staan. Of in een flatje in Londen geinvesteerd o.i.d. Ze zijn niet achterlijk. Voor de midden/lagere inkomens met een paar duizend euro op een Griekse spaarrekening is het een drama inderdaad.quote:Op maandag 12 januari 2015 13:03 schreef 99.999 het volgende:

[..]

Het is vooral een horrorscenario voor de Grieken die het vermogen wat ze nu nog overhebben zien verdampen door de omzetting naar drachmen.

Of voor die gemiddelde Griek die jarenlang premie heeft afgedragen om ooit een pensioen te kunnen ontvangen.quote:Op maandag 12 januari 2015 13:18 schreef Penguinz het volgende:

[..]

Elke Griek met vermogen heeft dat in CHF in Zwitserland op een rekening staan. Of in een flatje in Londen geinvesteerd o.i.d. Ze zijn niet achterlijk. Voor de midden/lagere inkomens met een paar duizend euro op een Griekse spaarrekening is het een drama inderdaad.

Voor de rijke elite maakt het inderdaad niet zoveel uit maar die nam ik eigenlijk al niet mee in mijn redenatie

Mwoa, hoeft geen elite te zijn. Ik denk dat een beetje dokter, tandarts, ect zich wel ingedekt heeft tegen dit risico door geld veilig te stallen. Mensen die afhankelijk zijn van een pensioen zijn vanzelfsprekend de lul.quote:Op maandag 12 januari 2015 13:21 schreef 99.999 het volgende:

[..]

Of voor die gemiddelde Griek die jarenlang premie heeft afgedragen om ooit een pensioen te kunnen ontvangen.

Voor de rijke elite maakt het inderdaad niet zoveel uit maar die nam ik eigenlijk al niet mee in mijn redenatie.

Snap ik ook totaal niet.quote:Op maandag 12 januari 2015 10:40 schreef SeLang het volgende:

Als de OMT bluf van de ECB exposed wordt kun je je afvragen of 1.6% yield op een Spaanse 10-yr wel voldoende het default / redenominatie risico dekt.... Zelfs als die kans niet zo heel erg groot is, 1.6% is absurd imo.

[ afbeelding ]

Alsof "de markt" totaal niet heeft geleerd van de eurocrisis.

Ze gaan er van uit dat de ECB de boel toch wel weer regelt; het equivalent van too big to fail.quote:Op maandag 12 januari 2015 14:53 schreef MouzurX het volgende:

[..]

Snap ik ook totaal niet.

Alsof "de markt" totaal niet heeft geleerd van de eurocrisis.

Naja iig krijg je wel een omgekeerde self-fullfilling prophecy waarbij ItaliŽ met minder rente kan lenen en dus minder snel in de problemen zal komen.

Dat advies morgen van dat Europese gerechtshof is een stuk interessanter dan wat de ECB besluit op 22 januari. Het kan de hele discussie over de OMT backstop weer aanwakkeren. Eventuele QE is maar wat gepiel in de marge.quote:Ifo’s Sinn Says ECB Using Deflation Risk as Excuse for QE

European Central Bank policy makers are using the specter of deflation as an excuse to help the euro area’s weaker nations, said Hans-Werner Sinn, head of Germany’s Ifo economic institute.

The argument by central bankers that the ECB needs to act because inflation is below its goal of just under 2 percent isn’t covered by the treaty governing the currency union, Sinn said in a phone interview. Consumer prices in the euro area posted an annual decline in December for the first time in more than five years, though core inflation rose.

“The risk of deflation is just a pretext for quantitative easing, for hammering out a bailout program for southern Europe,” Sinn said. The decline in inflation is due to lower crude prices and “there’s no need for ECB action,” he said.

Buying investment-grade government bonds is among the options that staff presented to ECB policy makers last week before a meeting on Jan. 22 at which they will consider further stimulus, according to a euro-area central bank official. The bank is already buying asset-backed securities and covered bonds, part of unprecedented measures announced by ECB President Mario Draghi since June that include negative deposit rates and four-year loans to banks.

To ward off deflation, the ECB intends to expand its balance sheet toward 3 trillion euros ($3.55 trillion) from 2.2 trillion euros now. Complicating Draghi’s task are Greek elections on Jan. 25 that polls suggest may be won by the Syriza alliance, which wants to restructure the nation’s debt.

Greek Writedown

Quantitative easing “would give the ECB the function of lender of last resort toward individual states” in the euro area, said Sinn, who advocates an international conference to write down Greek debt.

While Bundesbank head Jens Weidmann, lawmakers in German Chancellor Angela Merkel’s coalition and economists such as Sinn criticize the ECB’s expanding role, Merkel hasn’t opposed Draghi publicly. The chancellor on Jan. 7 backed keeping Greece in the euro area as long as it fulfills its austerity commitments, saying she has “always” sought to keep the euro area from splintering.

The ECB’s Outright Monetary Transactions program, a bond-buying plan announced in 2012 after Draghi pledged to do “whatever it takes” to defend the currency, carries further risks for the euro area’s unity, Sinn said.

Europe would face “a big constitutional problem” if the European Union’s top tribunal declared the ECB’s plan legal in a non-binding opinion to be published Jan. 14, with a ruling four to six months later, he said.

Germany’s Constitutional Court ruled last year that OMT, which has never been used, probably overstepped the ECB’s mandate and asked the European Court of Justice to decide on its legality.

Germany could end up in a position where it would be constitutionally bound to leave the euro area, Sinn said. “Somebody would have to give in and that would be the ECB,” he said. “It would have to give up on OMT voluntarily.”

http://www.bloomberg.com/(...)s-excuse-for-qe.html

Dit is nog geen definitieve uitspraak, maar stel dat dit de definitieve uitspraak van het ECJ wordt, dan is er dus een probleem omdat Duitsland (de backstop van de euro) niet mee kan doen aan het OMT omdat het tegen het Duitse Grundgesetz in gaat. Het Duitse gerechtshof was daar duidelijk over.quote:Summary: ECJ doesn't block eurozone bond-buying

The European court of justice advocate general’s has given an interim ruling that broadly favours the European Central Bank in its attempt to save the eurozone.

Pedro Cruz Villalon has advised the ECJ that the ECB’s government bond-buying programme was compatible with EU treaties, although he did also identify some conditions.

The ECJ had been asked by Germany’s Bundesbank to rule on the Outright Monetary Transactions programme created in 2012; a pledge to buy unlimited quantities of bonds if a country was struggling to borrow in the financial markets (and had signed up to certain reforms).

In today’s interim ruling (online here), Villalon said:

The Advocate General considers that the OMT programme is suitable for bringing about a reduction in the interest rates on government bonds of the States concerned; such a reduction would make it possible to return to a certain degree of financial normality in those States, thus enabling the ECB to conduct its monetary policy in conditions of greater certainty and stability.

He also considers that the OMT programme is necessary as well as proportionate in the strict sense, since the ECB does not assume a risk that will necessarily make it vulnerable to insolvency.

Villalon did identify some conditions:

1) The ECB “must give a proper account” of its reasons when it activates the OMT programme, he said. He also

2) The ECB must avoid any “direct involvement in the financial assistance programme that applies to the State concerned”. In other words, OMT can be used to drive down borrowing costs by buying bonds, but it can’t fund a bailout.

http://www.theguardian.co(...)300ae4b0afa4b81571a2

Btw: dit gaat over het OMT, niet over QE (de meerderheid van de financiŽle pers heeft dat niet in de gaten).

Deze eis laat imo nog steeds twijfel bestaan. Allereerst heb je met indirecte ingrepen ook directe invloeden, maar dat zal geen discussiepunt vormen lijkt me.quote:The ECB must avoid any “direct involvement in the financial assistance programme that applies to the State concerned”. In other words, OMT can be used to drive down borrowing costs by buying bonds, but it can’t fund a bailout.

Dit kan ook betekenen dat de ECB preferent schuldeiser moet zijn. Op het moment dat de ECB zou moeten afschrijven is er immers sprake van een bailout. En zoals je zelf al hebt uitgelegd ligt een groter deel van een afschrijving dan bij de private sector (dus hogere risico premie) en daarmee streeft het programma zijn doel voorbij.

Dan komt inderdaad nog eens de uitspraak van het Duitse gerechtshof.

Kortom; voor mij en ik denk voor een heleboel partijen is nog steeds niet duidelijk wat wťl en niet kan en onder welke voorwaarden. Het doet me nog steeds vermoeden dat er geen (legaal) framework is, want waarom dan het spinnenweb aan vragen en geen duidelijk antwoord waardoor niemand kan twijfelen aan de uitvoerbaarheid van het OMT.

Helemaal mee eens. Afschrijving door ECB = bailout. En zelfs opkopen van schuld van specifieke landen (dus niet als deel van een brede QE waarbij bonds van alle eurozone landen wordt gekocht in verhouding tot hun aandeel in de ECB) is wat mij betreft een bailout en een vorm van fiscale transfer.quote:Op woensdag 14 januari 2015 12:40 schreef piepeloi55 het volgende:

Punt 1 is makkelijk uitvoerbaar, overal is wel een leuk verhaaltje bij te verzinnen. ”f dat verhaal klopt is uiteraard een tweede, maar ach literatuur zat voor vrijwel alle beweringen.

[..]

Deze eis laat imo nog steeds twijfel bestaan. Allereerst heb je met indirecte ingrepen ook directe invloeden, maar dat zal geen discussiepunt vormen lijkt me.

Dit kan ook betekenen dat de ECB preferent schuldeiser moet zijn. Op het moment dat de ECB zou moeten afschrijven is er immers sprake van een bailout. En zoals je zelf al hebt uitgelegd ligt een groter deel van een afschrijving dan bij de private sector (dus hogere risico premie) en daarmee streeft het programma zijn doel voorbij.

Dan komt inderdaad nog eens de uitspraak van het Duitse gerechtshof.

Kortom; voor mij en ik denk voor een heleboel partijen is nog steeds niet duidelijk wat wťl en niet kan en onder welke voorwaarden. Het doet me nog steeds vermoeden dat er geen (legaal) framework is, want waarom dan het spinnenweb aan vragen en geen duidelijk antwoord waardoor niemand kan twijfelen aan de uitvoerbaarheid van het OMT.

Maar ook als een specifiek land default en de ECB leidt daardoor verliezen, dan krijg je natuurlijk een fiscale transfer die niet via democratische weg is goedgekeurd. Daarom zou de ECB alleen zeer hoge kwaliteit bonds mogen opkopen (en zeker geen Grieken).

Hoe dan ook, volgens het Duitse gerechtshof mag de Bundesbank niet deelnemen in een schema waarbij beslissingen die niet in het Duitse parlement (in het buitenland) zijn genomen een liability creŽren voor Duitsland. Dus de vraag is of uit de interim uitspraak van het ECJ blijkt of dit wel of niet het geval is. Daarna is het Duitse gerechtshof weer aan zet.

Hoe ziet het Duitse gerechtshof het als de eventuele verliezen van aankopen worden afgedekt? Je zou kunnen stellen dat er dan geen liability ontstaat. Even los van hoe dat te doen (preferentie garanties, swaps, cds, combi van e.d.) en/of dat wel mogelijk is tijdens omstandigheden waarbij het OMT gebruikt moet worden.

Overigens ben ik bang dat als de nood echt aan de man is, het Duitse parlement instemt.

[ Bericht 2% gewijzigd door piepeloi55 op 14-01-2015 13:27:35 ]

De beste manier om dat af te dekken is al genoemd door de Bundesbank: dat de NCB's alleen schuld van hun eigen land opkopen. Maar natuurlijk werkt dat niet met het OMT, aangezien de belastingbetaler de backstop is van de centrale bank - als bijv Griekenland default kan de Griekse belastingbetaler natuurlijk nooit de verliezen op de Griekse bonds backstoppen. Hieraan zie je dat OMT gewoon een fiscaal transfer mechanisme is tussen landen (en dus illegaal).quote:Op woensdag 14 januari 2015 13:22 schreef piepeloi55 het volgende:

Hersenspinsel;

Hoe ziet het Duitse gerechtshof het als de eventuele verliezen van aankopen worden afgedekt? Je zou kunnen stellen dat er dan geen liability ontstaat.

Even los van hoe dat te doen (preferentie garanties, swaps, cds e.d.) en/of dat wel mogelijk is tijdens omstandigheden waarbij het OMT gebruikt moet worden.

Swaps, CDs e.d. gebruiken? Een klein pestlandje als Griekenland heeft al een staatsschuld 500 miljard ofzo. En met OMT wilden ze ook Spanje en Italie backstoppen. Welke commerciele partij kan dat hedgen? Want die tegenpartij moet dus een dergelijk verlies kunnen absorberen. En als dat al kan dan maakt zoiets het systeem alleen maar minder stabiel lijkt me. Daarnaast zal zo'n verzekering duur zijn. Kosten dus voor de ECB die worden gedragen door alle deelnemende landen (dus ook een fiscale transfer).

Heel interresant! Wanneer wordt een bindende uitspraak verwacht?quote:Op woensdag 14 januari 2015 11:58 schreef SeLang het volgende:

[..]

Dit is nog geen definitieve uitspraak, maar stel dat dit de definitieve uitspraak van het ECJ wordt, dan is er dus een probleem omdat Duitsland (de backstop van de euro) niet mee kan doen aan het OMT omdat het tegen het Duitse Grundgesetz in gaat. Het Duitse gerechtshof was daar duidelijk over.

Btw: dit gaat over het OMT, niet over QE (de meerderheid van de financiŽle pers heeft dat niet in de gaten).

Dekking door enkel de eigen NCB's gaat inderdaad niet gebeuren denk ik, dat is het ultieme piramide spelletje en de markt prikt daar zo doorheen in dergelijke tijden.quote:Op woensdag 14 januari 2015 13:38 schreef SeLang het volgende:

De beste manier om dat af te dekken is al genoemd door de Bundesbank: dat de NCB's alleen schuld van hun eigen land opkopen. Maar natuurlijk werkt dat niet met het OMT, aangezien de belastingbetaler de backstop is van de centrale bank - als bijv Griekenland default kan de Griekse belastingbetaler natuurlijk nooit de verliezen op de Griekse bonds backstoppen. Hieraan zie je dat OMT gewoon een fiscaal transfer mechanisme is tussen landen (en dus illegaal).

Swaps, CDs e.d. gebruiken? Een klein pestlandje als Griekenland heeft al een staatsschuld 500 miljard ofzo. En met OMT wilden ze ook Spanje en Italie backstoppen. Welke commerciele partij kan dat hedgen? Want die tegenpartij moet dus een dergelijk verlies kunnen absorberen. En als dat al kan dan maakt zoiets het systeem alleen maar minder stabiel lijkt me. Daarnaast zal zo'n verzekering duur zijn. Kosten dus voor de ECB die worden gedragen door alle deelnemende landen (dus ook een fiscale transfer).

Echter, uit de uitspraak van vandaag kun je impliciet afleiden dat de ECB geen afschrijvingen mag doen ťn dus preferent schuldeiser moet zijn. In het licht van die status kunnen er best een aantal constructies bedacht worden met andere partijen, tegen misschien wel een aantrekkelijk risicopremie t.o.v. de yield die omhoog is gespoten.

Geen idee of dat haalbaar is en de ongewenste effecten die het kan hebben tijdens dergelijke omstandigheden. Je weet immers niet hoe de markt reageert in paniekerige tijden als het OMT ooit gebruikt moet worden. Het is slechts een hersenspinsel om de uitspraak van het Duitse gerechtshof te omzeilen.

Over een paar maanden dacht ik. Vervolgens kan de uitspraak van het Duitse hooggerechtshof dan weer een paar jaar duren.quote:Op woensdag 14 januari 2015 13:43 schreef Penguinz het volgende:

[..]

Heel interresant! Wanneer wordt een bindende uitspraak verwacht?

De belangrijkste vragen zijn overigens onbeantwoord. Dingen als: mag een de ECB gelijk behandeld worden als andere bondholders of moet de ECB altijd senior zijn. Bij de vorige Griekse default was dat laatste het geval (want anders was het een fiscale transfer). Maar in dat geval werken aankopen door de ECB averechts omdat de overige bondholders dan dieper achtergesteld worden.

Als de ECB preferent is dan zullen ze in een crisis geval zo'n beetje alles moeten opkopen wat er is omdat met elke bond die ze opkopen de haircut voor de rest groter moet zijn, dus die zullen massaal verkopen aan de ECB. En op het moment dat de ECB zelf bijna alles heeft gekocht heeft preferente status geen betekenis meer. De schrijver van een CDS moet dus gewoon in staat zijn de complete afschrijving te slikken, anders ben je gewoon niet gehedged.quote:Op woensdag 14 januari 2015 13:57 schreef piepeloi55 het volgende:

[..]

Dekking door enkel de eigen NCB's gaat inderdaad niet gebeuren denk ik, dat is het ultieme piramide spelletje en de markt prikt daar zo doorheen in dergelijke tijden.

Echter, uit de uitspraak van vandaag kun je impliciet afleiden dat de ECB geen afschrijvingen mag doen ťn dus preferent schuldeiser moet zijn. In het licht van die status kunnen er best een aantal constructies bedacht worden met andere partijen, tegen misschien wel een aantrekkelijk risicopremie.

Geen idee of dat haalbaar is en de ongewenste effecten die het kan hebben tijdens dergelijke omstandigheden. Je weet immers niet hoe de markt reageert in paniekerige tijden als het OMT ooit gebruikt moet worden. Het is slechts een hersenspinsel om de uitspraak van het Duitse gerechtshof te omzeilen.

Daarnaast heb je nog een ander probleem: de ECB balancesheet expandeert dan en dat interfereert in principe met haar mogelijkheid om monetair beleid te bedrijven, dat op dat moment wellicht krapper monetair beleid voorschrijft.

Het probleem is natuurlijk dat je niet weet welke absurde en niet werkende maatregelen genomen worden als de shit echt de fan raakt. Het alternatief is een 100% zekerheid van het uiteenvallen van de eurozone.

Daarom hoop ik dat de rekening van dit waanzinnige bailout beleid elders (en hopelijk in het klein) gepresenteerd word, voordat een natie als Spanje of ItaliŽ aan de beurt is.

Het OMT is altijd de spreekwoordelijke bazooka geweest die nooit echt gebruikt hoeft te worden. In deze hele crisis is het de enige bazooka die duidelijk heeft gewerkt (tot nu toe).quote:Op woensdag 14 januari 2015 14:43 schreef piepeloi55 het volgende:

In tegenstelling tot het ESM, waar de verliezen verplaatst worden naar de belastingbetaler (wenselijkheid is een tweede), zie ik ook niet in wat voor nut het OMT heeft onder de omstandigheden waarbij het gebruikt word, gezien de waarschijnlijke mitsen en maren. Enkel een psychologische functie ("we got you're back") kan ik me daarbij bedenken, maar dan ga je uit van een totale naÔviteit van de markt. Tot nog toe werkt dat echter!

Een daadwerkelijke inzet van die bazooka zou denk ik ook leiden tot het einde van de eurozone, zeker als die moet worden ingezet om een groot land als ItaliŽ of Spanje te backstoppen. Uiteindelijk gaan Duitsland, Nederland etc zich echt niet onbeperkt garant stellen voor schulden van die landen, want daar komt het dan op neer.quote:Het probleem is natuurlijk dat je niet weet welke absurde en niet werkende maatregelen genomen worden als de shit echt de fan raakt. Het alternatief is een 100% zekerheid van het uiteenvallen van de eurozone.

Dat hoop ik ook. Laat Griekenland maar defaulten en laat de rekening maar eens zichtbaar worden, dan is de discussie over verdere bailouts wel gesloten denk ik.quote:Daarom hoop ik dat de rekening van dit waanzinnige bailout beleid elders (en hopelijk in het klein) gepresenteerd word, voordat een natie als Spanje of ItaliŽ aan de beurt is.

Het leuke is dat als iedereen probeert zijn munt te verlagen tov iemand anders dat dat dus niet kan.quote:Riksbank Governor Ingves says he is ready to do whatever it takes to boost inflation

Daarnaast is het compleet mongolisch om inflatie te willen.

Gevoelige nederlaag voor de Duitsers.

Door: NU.nl/Edo van der Gootquote:Het opkoopprogramma van staatsobligaties door de Europese Centrale Bank (ECB) is "in beginsel verenigbaar" en "onder voorwaarden" in lijn met Europese verdragen.

Dat zegt advocaat-generaal Pedro Cruz Villalůn van het Europese Hof van Justitie woensdagochtend. De conclusie van de advocaat-generaal is niet bindend.

Volgens het Hof was de ECB in de "uitzonderlijke situatie" van de eurocrisis in 2012 niet langer in staat het toevertrouwde monetair beleid "naar behoren" uit te voeren.

Het Duitse constitutionele Hof verwees de zaak vorig jaar over de rechtmatigheid van het opkoopprogramma, dat officieel Outright Monetary Transactions (OMT) heet, naar het Hof van Justitie. De zaak was door Duitse politici en economen aangespannen tegen de federale regering omdat hun grondrechten door het opkoopprogramma waren geschonden.

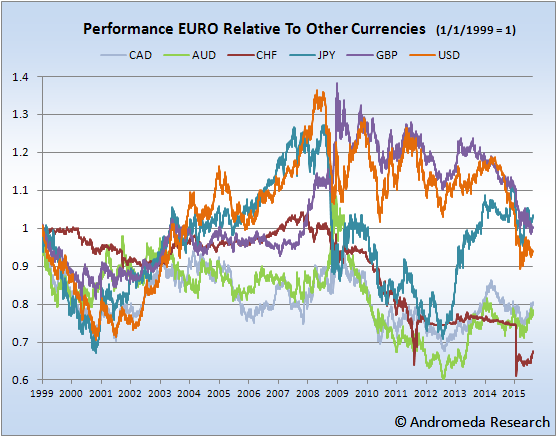

In reactie op de uitspraak daalde de euro fors ten opzichte van de Amerikaanse dollar.

Mandaat

De hoogste rechtbank in Duitsland boog zich in de zomer van 2013 over de kwestie of het ongelimiteerd opkopen van staatsobligaties van eurolanden in strijd is met het mandaat van de ECB. De centrale bank mag lidstaten namelijk niet financieren.

De advocaat-generaal zegt in zijn conclusie dat rechterlijke instanties "een aanzienlijke terughoudendheid" moet bewaren bij het toezicht op activiteiten van de ECB, omdat die instanties de expertise en ervaring missen die de ECB wel heeft.

De centrale bank heeft als voornaamste taak om het prijspeil op een gezond niveau te houden, maar in een poging de eurocrisis te beteugelen ging de ECB in augustus 2012 over tot het opkopen van staatsobligaties om de rust in de financiŽle markten terug te krijgen.

Rentes van Zuid-Europese staatsobligaties stegen tot bijna onhoudbare hoogtes. Volgens de advocaat-generaal van het Europese Hof is het opkoopprogramma geschikt om de rentes op staatsobligaties te doen dalen.

Het Hof van Justitie is de hoogste rechtelijke instelling van de Europese Unie.

Ik denk niet dat ze het in Duitsland als een verlies zullen zien hoor. Het Duitse hooggerechtshof heeft dit naar het EJC verwezen zodat duidelijk is waar volgens het EJC de grenzen liggen. Vervolgens bepaalt het Duitse hooggerechtshof dan of Duitsland er onder die voorwaarden aan mee kan doen of dat het tegen het Duitse Grundgesetz is.quote:Op woensdag 14 januari 2015 17:35 schreef Gabrunal_2013 het volgende:

Nu heeft het europese hof van justitie bepaald dat de ecb staatsobligaties mag opkopen. Hoe kan hetbdat zo'n hof dat beslist, dit is toch expliciet verboden? Klinkt mij als een 1-2 tje, geen zuivere rechtspraak in ieder geval.

Gevoelige nederlaag voor de Duitsers.

[..]

Door: NU.nl/Edo van der Goot

En een OMT zonder Duitsland gaat uiteraard niet werken, aangezien Duitsland in feite de backstop is van het hele project.

Daarnaast kan Duitsland het OMT sowieso blokkeren. De conditie voor het OMT is namelijk dat een probleemland eerst een conditionale credit line moet aanvragen van het European Stability Mechanism (ESM). En dat moet unaniem door alle regeringen worden goedgekeurd. Duitsland kan dat dus gewoon blokkeren.

Een paar vragen. Hoe zie je hier de Van Gendt & Loos doctrine? De Bundesbank is verplicht om aan OMT mee te doen gezien het hier gaat om een deel van monetair beleid. Dit is een verplichting onder Europees recht wat boven nationaal recht staat (al gaat het om een grondwet). Een verbod vanuit Karlsruhe is dus nietig.quote:Op woensdag 14 januari 2015 18:05 schreef SeLang het volgende:

[..]

Ik denk niet dat ze het in Duitsland als een verlies zullen zien hoor. Het Duitse hooggerechtshof heeft dit naar het EJC verwezen zodat duidelijk is waar volgens het EJC de grenzen liggen. Vervolgens bepaalt het Duitse hooggerechtshof dan of Duitsland er onder die voorwaarden aan mee kan doen of dat het tegen het Duitse Grundgesetz is.

En een OMT zonder Duitsland gaat uiteraard niet werken, aangezien Duitsland in feite de backstop is van het hele project.

Daarnaast kan Duitsland het OMT sowieso blokkeren. De conditie voor het OMT is namelijk dat een probleemland eerst een conditionale credit line moet aanvragen van het European Stability Mechanism (ESM). En dat moet unaniem door alle regeringen worden goedgekeurd. Duitsland kan dat dus gewoon blokkeren.

Voor de ESM vergeet je de emergency procedure met gekwalificeerde meerderheid van 85%. Dan zitten de Duitsers nog steeds goed met hun 22% ofzo. Maar wat als er al een programma loopt?

Karlsruhe erkent niet dat Europees recht boven nationaal recht gaat. Ik geloof dat ze daarom ook nog nooit prejudiciŽle vragen aan het EU-HvJ hebben gesteld - omdat zij menen dat zij zťlf de opperste instantie zijn die kan beslissen hoe wettelijke regels in Duitsland uitgelegd moeten worden, zelfs als het EU-regelgeving is. Maar aan de andere kant hebben ze het nog nooit gewaagd om daadwerkelijk uitgevoerd EU-beleid af te keuren.quote:Op woensdag 14 januari 2015 19:16 schreef miro86 het volgende:

[..]

Een paar vragen. Hoe zie je hier de Van Gendt & Loos doctrine? De Bundesbank is verplicht om aan OMT mee te doen gezien het hier gaat om een deel van monetair beleid. Dit is een verplichting onder Europees recht wat boven nationaal recht staat (al gaat het om een grondwet). Een verbod vanuit Karlsruhe is dus nietig.

Voor de ESM vergeet je de emergency procedure met gekwalificeerde meerderheid van 85%. Dan zitten de Duitsers nog steeds goed met hun 22% ofzo. Maar wat als er al een programma loopt?

Ik ben geen rechtsgeleerde maar naar ik begrijp zien ze dat in Duitsland anders en gaat er voor hun niets boven het Grundgesetz. Dit is een discussie die hier al eerder opdook. Zoiets als dat het Europese verdrag zelf nietig is als het tegen het Grundgesetz in gaat, ik weet niet meer precies. Ik ben wel benieuwd wat hier in de Duitsland over gezegd gaat worden.quote:Op woensdag 14 januari 2015 19:16 schreef miro86 het volgende:

[..]

Een paar vragen. Hoe zie je hier de Van Gendt & Loos doctrine? De Bundesbank is verplicht om aan OMT mee te doen gezien het hier gaat om een deel van monetair beleid. Dit is een verplichting onder Europees recht wat boven nationaal recht staat (al gaat het om een grondwet). Een verbod vanuit Karlsruhe is dus nietig.

Verder kun je je afvragen wat je ertegen kunt doen als de Duitsers weigeren mee te doen. De laatste jaren is wel gebleken dat niemand zich aan verdragen houdt als dat even niet uitkomt (beginnend met de 3% van het Stabiliteitspact).

En als het echt moet dan kan Duitsland nog altijd uit de euro stappen. Maar zover laat de rest het natuurlijk liever niet komen want dan valt de hele euro uit elkaar.

Dat is een goede vraag. Maar aan het OMT zitten dus voorwaarden en als ondanks een reeds lopend programma toch de bodem eruit valt dan lijkt het me dat het lopende programma niet voldoende is en dat er dus additionele voorwaarden komen.quote:Voor de ESM vergeet je de emergency procedure met gekwalificeerde meerderheid van 85%. Dan zitten de Duitsers nog steeds goed met hun 22% ofzo. Maar wat als er al een programma loopt?

Het hele geniale aan het OMT was dat de bal wordt teruggespeeld naar de regering van het probleemland. Je kunt OMT krijgen maar dan ga je onder curatele, en geen enkele regering wil dat en daarom doet niemand er een beroep op.

Tja wettelijk gezien heeft iedereen zich altijd voldoende aan het (correctieve eind van het) Pact gehouden, je hebt immers nooit een beslissing van de Raad gehad om correctieve maatregelen te nemen. Dit is dus een beleidsvraagstuk en niet een juridische.quote:Op woensdag 14 januari 2015 19:43 schreef SeLang het volgende:

[..]

Ik ben geen rechtsgeleerde maar naar ik begrijp zien ze dat in Duitsland anders en gaat er voor hun niets boven het Grundgesetz. Dit is een discussie die hier al eerder opdook. Zoiets als dat het Europese verdrag zelf nietig is als het tegen het Grundgesetz in gaat, ik weet niet meer precies. Ik ben wel benieuwd wat hier in de Duitsland over gezegd gaat worden.

Verder kun je je afvragen wat je ertegen kunt doen als de Duitsers weigeren mee te doen. De laatste jaren is wel gebleken dat niemand zich aan verdragen houdt als dat even niet uitkomt (beginnend met de 3% van het Stabiliteitspact).

En als het echt moet dan kan Duitsland nog altijd uit de euro stappen. Maar zover laat de rest het natuurlijk liever niet komen want dan valt de hele euro uit elkaar.

Ik dacht altijd dat je vrijwillig ook uit de EU moest stappen als je van de euro af wou, tenzij je de overige landen overtuigd om het verdrag te veranderen.

Hier ben ik het niet met je eens. De eis is minstens een conditional credit line, een ECCL volgens mij, wat zwakker is dan een volledige programma zoals in Griekenland (nog twee maandjes) of Cyprus.quote:Dat is een goede vraag. Maar aan het OMT zitten dus voorwaarden en als ondanks een reeds lopend programma toch de bodem eruit valt dan lijkt het me dat het lopende programma niet voldoende is en dat er dus additionele voorwaarden komen.

Het hele geniale aan het OMT was dat de bal wordt teruggespeeld naar de regering van het probleemland. Je kunt OMT krijgen maar dan ga je onder curatele, en geen enkele regering wil dat en daarom doet niemand er een beroep op.

Volgens mij is de OMT bedoeld als een backstop op het ESM. Een traditionele bailout van bijvoorbeeld ItaliŽ gaat nooit lukken - te veel geld. In zo'n geval kan OMT nuttig zijn. In Augustus 2012 toen Draghi hiermee kwam waren Spanje en ItaliŽ de probleemkinderen. Spanje kreeg daarna hun indirect recap aangesmeerd en kwam ItaliŽ zonder schrammen vrij.

Inderdaad. Ik weet niet of dit de eerste keer is.quote:Op woensdag 14 januari 2015 20:09 schreef Igen het volgende:

Hmm. Ik hoor net op het nieuws dat het Duitse constitutionele hof in dit geval nou juist wťl een prejudiciŽle vraag aan het Europese Hof heeft gesteld?

quote:Swiss franc surges after scrapping euro peg

The Swiss central bank has abandoned its exchange rate control and cut interest rates to -0.75pc, sending the franc soaring against the single currency

http://www.telegraph.co.u(...)apping-euro-peg.html

InitiŽle spike in CHF +45%. Dat is ongekend voor de currency van een ontwikkeld land. Dit is een duur grapje voor de SNB en ik ben erg benieuwd naar de consequenties die een -0.75% rente gaat hebben. (Zelf zou ik mijn geld uit de bank trekken en in een kluis leggen als ze dit doorberekenen. En als ze het niet doorberekenen gaan de marges van de bank eraan).

Ik ook niet, maar gelukkig werkt het contraproductieve beleid van de CB waarschijnlijk al deflatoir voor de ťchte economie dankzij een kapot normaal kredietmechanisme.quote:Op donderdag 15 januari 2015 12:28 schreef SeLang het volgende:

Ik zie het nog niet gebeuren dat iedereen zijn geld uit de bank trekt maar het zou wel heerlijk deflatoir zijn...

Stel je voor dat die absurde marktverstorende maatregelen daadwerkelijk inflatie veroorzaakten.

quote:Op donderdag 15 januari 2015 12:37 schreef Suncatcher het volgende:

Vanmiddag blikvoer inslaan. BRACE FOR IMPACT

Toen ik naar de chart van de EUR/USD keek vandaag (forse drop naar <1,16), schoot in eerste instantie door mijn hoofd dat Draghi perongeluk voortijdig op de QE knop had gedrukt.

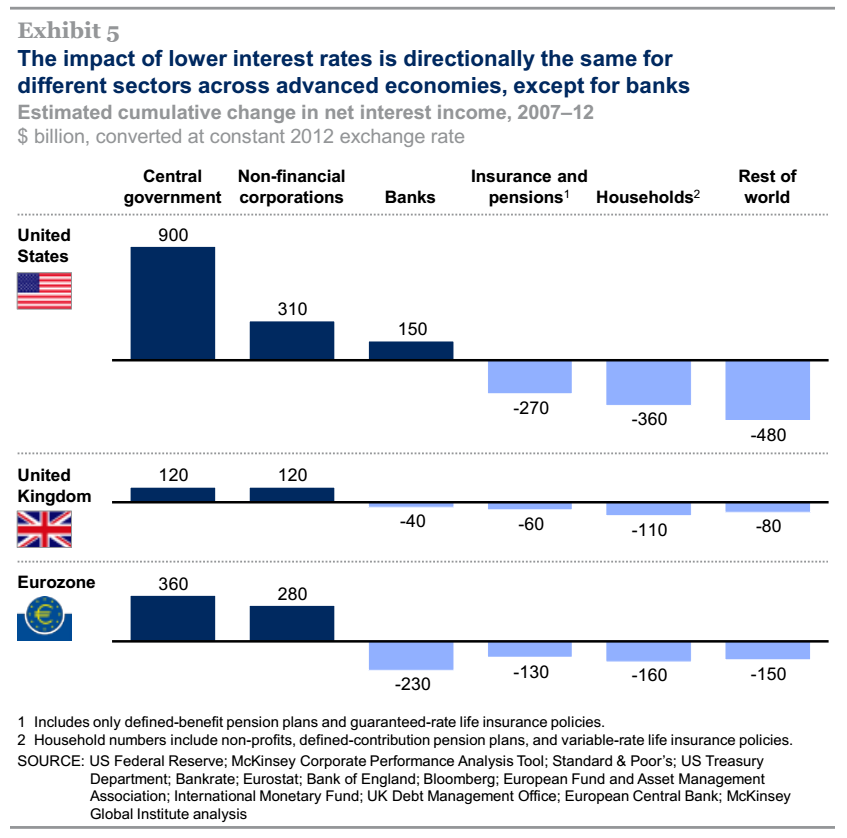

Tevens is de lage rente slecht voor banken. Dit is vooral negatief voor Europa omdat de banken hier zo zwaar geleveraged zijn en veel slechte assets hebben (met name in de zuidelijke landen). De lage rente drukt op de winst waardoor ze hun kapitaal ratio's langzamer herstellen en dus ook de mogelijkheid om krediet te verstrekken.

De enigen die profiteren (naast de overheid) zijn corporaties, die met goedkoop geleend geld hun eigen aandelen kopen. Maar corporaties scheppen nauwelijks banen. Banen komen vooral van kleine business, die juist lijden van de lage rente.

Dit alles nog los van het feit dat lage rente tot misinvesteringen leidt, die op hun beurt weer kapitaalvernietiging en instortende bubbles veroorzaakt (=deflatoir)

Als een bepaalde policy al 6 jaar niet heeft gewerkt, misschien moet je dan eens precies het omgekeerde proberen.

quote:Op donderdag 15 januari 2015 12:39 schreef piepeloi55 het volgende:

[..]

Toen ik naar de chart van de EUR/USD keek vandaag (forse drop naar <1,16), schoot in eerste instantie door mijn hoofd dat Draghi perongeluk voortijdig op de QE knop had gedrukt.

Ik hoorde alleen maar een irritante hoge pieptoon, blijkt nu dus lucht te zijn wat uit een bubbel wordt geperst.

[ Bericht 99% gewijzigd door SeLang op 15-01-2015 12:46:52 ]

Dit wordt nogal eens vergeten, inderdaad.quote:Op donderdag 15 januari 2015 12:43 schreef SeLang het volgende:

Als je echt de economie wilt verbeteren dan kun je beter de rente verhogen. Huishoudens hebben dan meer te besteden. De lage rente is per saldo negatief voor huishoudens, en al helemaal als je ook nog meerekent dat de pensioenfondsen worden gesloopt en mensen dus meer moeten sparen om daarvoor te compenseren.

Een switch van beleid brengt een crisis teweeg, want aanpassing naar andere omstandigheden. Zal dus pas gebeuren als er geen andere optie is, oftewel de markt die dat min of meer afdwingt. De naÔviteit/hoop dat men vroeg of laat tot inkeer komt heb ik laten varen. Tot nog toe zie je enkel dat men met steeds absurdere stappen komt.quote:Op donderdag 15 januari 2015 12:43 schreef SeLang het volgende:

Als een bepaalde policy al 6 jaar niet heeft gewerkt, misschien moet je dan eens precies het omgekeerde proberen.

Alleen al afgelopen week heb ik twee verhalen meegekregen van personen die momenteel in 'de knel' zitten, waarvan ik zelf weet dat dit een gevolg is van het beleid van CB.

Een loodgieter (ZZP) die eigenlijk al vanaf 2010 gepensioneerd moest zijn, maar vanwege de lage rente niet kon rondkomen van de spaarpot en dus langer door moet werken. Tevens vertelde hij mij dat hij nu extra spaart om over een x aantal jaar toch nog met pensioen te kunnen (=deflatoir bij een kapot kredietmechanisme). Ook zou die baan dan zijn doorgeschoven naar een jongere loodgieter, wat weer ten gunste zou komen van de werkgelegenheid onder die leeftijdsgroep. Het bestedingspatroon van die jongere is meestal ook gunstiger, dus hogere economische groei.

Retail ondernemer die een groot deel van zijn assortiment importeert vanuit AziŽ. Deze zijn duurder geworden door een zwakke euro, terwijl de prijzen niet verhoogt kunnen worden door prijsdruk in de winkelstraat. Hard werkende MKB ondernemer die de uren van zichzelf heeft opgehoogd en van zijn personeel verlaagd om dezelfde winst te behouden. Werkt deflatoir.

Nu is dit niet een geheel representatieve werkelijkheid en zijn er ook partijen die baat hebben bij het huidige beleid, maar ik denk dat deze minnen niet opwegen tegen de plussen. Laat staan dat de plussen eerlijk verdeeld zijn, die zitten met name bij amper banen scheppende grote bedrijven. Hier hoor je de CB vrijwel nooit over (Draghi heeft voor het hele QE feest weleens deze opmerkingen gemaakt, met een sneer naar de FED), is ook niet populair want dan zou je moeten zeggen; sorry jongens we kunnen niets doen.

Enkel de huishoudens die voldoende spaarsaldo hebben om van de rente lekker te kunnen consumeren. Dat lijkt me een in omvang zeer beperkte groep.quote:Op donderdag 15 januari 2015 12:43 schreef SeLang het volgende:

Als je echt de economie wilt verbeteren dan kun je beter de rente verhogen. Huishoudens hebben dan meer te besteden.

Er zullen meer mensen zijn die van de lage rente profiteren omdat hun schulden zoals de hypotheek ook minder zwaar op de maandelijkse uitgaven drukken. Dat zal eerder zorgen voor meer consumptie van de huishoudens.

Klopt, maar zonder een kunstmatig lage rente en allerlei rare financiŽle constructies zouden die hoge lasten zowiezo minder zijn. Toegegeven, de situatie is nu eenmaal zo.quote:Op donderdag 15 januari 2015 13:17 schreef 99.999 het volgende:

Enkel de huishoudens die voldoende spaarsaldo hebben om van de rente lekker te kunnen consumeren. Dat lijkt me een in omvang zeer beperkte groep.

Er zullen meer mensen zijn die van de lage rente profiteren omdat hun schulden zoals de hypotheek ook minder zwaar op de maandelijkse uitgaven drukken. Dat zal eerder zorgen voor meer consumptie van de huishoudens.

Aan de andere kant staat een heel pensioenstelsel dat gesloopt word (dat zijn echt niet allemaal ''rijken''), ouderen die daardoor langer moeten werken/bijklussen ťn jongeren die daardoor geen kans krijgen op de arbeidsmarkt. Lonen die daardoor extra onder druk staan en extra vraaguitval omdat ouderen een minder economisch gunstig uitgavepatroon hebben.

Ik kan nog tig voorbeelden geven net als bij de argumenten waarom dit beleid wel werkt, het is echter een optelsom van plussen en minnen. Persoonlijk denk ik dat op dit moment de minnen ietsjes zwaarder wegen. Op zijn best is het in evenwicht, maar niet eerlijk verdeeld. In de toekomst, bij het ploffen van de bubbles die door dit beleid worden opgeblazen, zie je echter pas de werkelijke eindafrekening.

Verstandig van de Zwitsers, die koppeling was niet langer houdbaar door de extreem zwakke euro en wellicht vooruit bordurend op de maatregelen van Draghi die nog gaan komen.quote:Op donderdag 15 januari 2015 11:28 schreef SeLang het volgende:

De Zwitserse centrale bank capituleert:

[..]

[ afbeelding ]

InitiŽle spike in CHF +45%. Dat is ongekend voor de currency van een ontwikkeld land. Dit is een duur grapje voor de SNB en ik ben erg benieuwd naar de consequenties die een -0.75% rente gaat hebben. (Zelf zou ik mijn geld uit de bank trekken en in een kluis leggen als ze dit doorberekenen. En als ze het niet doorberekenen gaan de marges van de bank eraan).

Onzin, de rente zou weer op gezond niveau moeten komen, zodat de ECB ook weer instrumenten heeft om te sturen. Als ik Draghi was zou ik de rente in stappen (geleidelijk in bv 1 jaaar) verhogen naar zo'n 5% , dat is een gezond en ook houdbaar niveau.quote:Op donderdag 15 januari 2015 13:17 schreef 99.999 het volgende:

[..]

Enkel de huishoudens die voldoende spaarsaldo hebben om van de rente lekker te kunnen consumeren. Dat lijkt me een in omvang zeer beperkte groep.

Er zullen meer mensen zijn die van de lage rente profiteren omdat hun schulden zoals de hypotheek ook minder zwaar op de maandelijkse uitgaven drukken. Dat zal eerder zorgen voor meer consumptie van de huishoudens.

Ik zeg ook niet dat het erg verstandig beleid zou zijn. Ging mij puur even om dit deel van het betoog wat gewoon niet echt klopt, zeker voor de korte termijn.quote:Op donderdag 15 januari 2015 13:34 schreef piepeloi55 het volgende:

[..]

Klopt, maar zonder een kunstmatig lage rente en allerlei rare financiŽle constructies zouden die hoge lasten zowiezo minder zijn. Toegegeven, de situatie is nu eenmaal zo.

Aan de andere kant staat een heel pensioenstelsel dat gesloopt word (dat zijn echt niet allemaal ''rijken''), ouderen die daardoor langer moeten werken/bijklussen ťn jongeren die daardoor geen kans krijgen op de arbeidsmarkt. Lonen die daardoor extra onder druk staan en extra vraaguitval omdat ouderen een minder economisch gunstig uitgavepatroon hebben.

Ik kan nog tig voorbeelden geven net als bij de argumenten waarom dit beleid wel werkt, het is echter een optelsom van plussen en minnen. Persoonlijk denk ik dat op dit moment de minnen ietsjes zwaarder wegen. Op zijn best is het in evenwicht, maar niet eerlijk verdeeld. In de toekomst, bij het ploffen van de bubbles die door dit beleid worden opgeblazen, zie je echter pas de werkelijke eindafrekening.

Wat klopt er feitelijk niet aan?quote:

Leuk idee maar dat is niet erg geleidelijk natuurlijk.quote:de rente zou weer op gezond niveau moeten komen, zodat de ECB ook weer instrumenten heeft om te sturen. Als ik Draghi was zou ik de rente in stappen (geleidelijk in bv 1 jaaar) verhogen naar zo'n 5% , dat is een gezond en ook houdbaar niveau.

Is het mogelijk weer alleen de dreiging die al genoeg is? Dus dat die QE helemaal niet meer nodig is?quote:Op donderdag 15 januari 2015 20:06 schreef SeLang het volgende:

Met een EUR/USD op <1.16 vraag ik me trouwens af of dit geen aanleiding gaat zijn voor de ECB om QE te beperken. Ze wilden de wisselkoers omlaag lullen toen het >1.30 was maar een complete ineenstorting helpt ook niet voor het vertrouwen in de economie. De wisselkoers is inmiddels een stuk lager dan in de donkerste dagen van de eurocrisis.

Het "probleem" is natuurlijk dat als ze nu niks aankondigen de koers weer stijgt.quote:Op donderdag 15 januari 2015 20:11 schreef 99.999 het volgende:

[..]

Is het mogelijk weer alleen de dreiging die al genoeg is? Dus dat die QE helemaal niet meer nodig is?

Mijn basisscenario wbt QE is altijd geweest dat ze het aankondigen maar niet (of slechts mondjesmaat) uitvoeren. En dat kunnen ze makkelijk doen door het zogenaamd data afhankelijk te maken.

Maar in het licht van de recente koersdaling kondigen ze misschien een wat kleiner programma aan.

Als ik het zo zie dan doet nederland het nog best goed. Begrotings tekort van maar 20 miljard, en staatschuld van 400m euro ofzo.

Vraag me af wat de vonk op dit hele gebeuren zal zijn. Lijkt me dat alleen een drastische situatie een hoop van die politici kan wakker schudden. Griekenland uit de euro zal niet echt een vonk zijn? Eerder Japan of Italie ofzo?

Niet alleen de Duitsers "liggen dwars"quote:Finland emerges as major hurdle to Greek bailout deal

Finland has emerged as the biggest stumbling block to negotiating a new bailout deal with an incoming Greek government, telling its eurozone partners that it will not support debt forgiveness and is reluctant to back another extension of the §172bn rescue.

In an interview, Finland’s prime minister said he would give a “resounding no” to any move to forgive Greece’s debts and warned that a new government in Athens would have to stick to the terms of the existing bailout.

http://www.ft.com/cms/s/0(...)cc-00144feabdc0.html

Dus er is een bankrun aan de gang in Griekenland die wordt versterkt doordat de overheid miljarden leent van de banken omdat ze elders niet meer kunnen lenen.quote:Greek banks make requests for ELA funding

Two Greek systemic banks submitted the first requests to the Bank of Greece for cash via the emergency liquidity assistance (ELA) system on Thursday, sources told Kathimerini.

It is thought that requests from the remaining Greek banks will follow in the next few days.

The move came in response to the pressing liquidity conditions resulting from the growing outflow of deposits as well as the acquisition of treasury bills forced onto them by the state.

Banks usually resort to ELA when they face a cash crunch and do not have adequate collateral to draw liquidity from the European Central Bank, their main funding tool. ELA is particularly costly as it carries an interest rate of 1.55 percent, against just 0.05 percent for ECB funding.

The requests by the two lenders will be discussed by the ECB next Wednesday.

Bank officials commented that lenders are resorting to ELA earlier than expected, which reflects the deteriorating liquidity conditions in the credit sector.

Besides the decline in deposits, banks were dealt another blow on Thursday with the scrapping of the euro cap on the Swiss franc. Bank estimates put the impact of the euro’s drop on the local system’s cash flow at between 1.5 and 2 billion euros.

Deposits recorded a decline of 3 billion euros in December – a month when they traditionally expand – while in the first couple of weeks of January the outflow continued, although banks say it is under control.

A major blow to the system’s liquidity has come from the repeated issue of T-bills: In November the state drew 2.75 billion euros in this way, in December it secured 3.25 billion euros, and it has already tapped another 2.7 billion in January. Of the above amounts, a significant share – amounting to 3 billion euros according to bank estimates – was in the hands of foreign investors who are not renewing their stakes, so Greek banks have to step in to buy them.

Local lenders had also resorted to ELA in 2011 to cope with the outflow of deposits and consecutive credit rating downgrades of the state (and the banks) that made Greek paper insufficient for the supply of liquidity by the Eurosystem. In June 2012, due to the uncertainty of the twin elections at the time, the ELA being drawn by local banks to handle the unprecedented outflow of deposits reached a high of 135 billion euros. By May 2014, Greek banks had reduced their ELA financing to zero.

http://www.ekathimerini.c(...)_1_15/01/2015_546255

De genoemde ELA is echt de laatste reddingslijn van de centrale bank en hier heeft de ECB veel macht want die kan die reddingslijn intrekken als Griekenland niet doet wat ze willen. Het gevolg is dan een harde default en "vrijwillige" euro-exit, aangezien Griekenland dan niet anders meer kan dan een eigen munt invoeren. Via dat mechanisme kun je Griekenland dus uit de euro dwingen (niet dat iemand dat wil op dit moment, maar het kan).

Good job! Jammer dat de Finnen tegenwoordig zo'n slechte naam hebben, vooral op Geenstijl moeten ze het steeds ontgelden.quote:

Had je gezien dat twee Griekse banken gisteren 'emergency liquidity assistance' van hun eigen centrale bank hebben gevraagd? Dat doen ze alleen als ze een paar uur van een wisse dood verwijderd zijn. Schijnbaar zijn de Grieken massaal hun spaartegoedjes aan het opvragen omdat papieren euro's nu eenmaal waardevaster zijn dan girale.

De Helvetische centrale bank kan van mij trouwens de pip krijgen. Die hadden beloofd de CHF rond de 0,80 te houden, maar net op het moment dat ik een Zwitserse leverancier meer dan CHF 10K moet betalen, laten ze de teugels los en stijgt dat kreng 20%. Gelukkig waren daar nog mijn lieve goudjes om dat verlies te compenseren.

Ja dusquote:

quote:Op vrijdag 16 januari 2015 10:52 schreef dvr het volgende:

[..]

Good job! Jammer dat de Finnen tegenwoordig zo'n slechte naam hebben, vooral op Geenstijl moeten ze het steeds ontgelden.

Ik las een paar dagen geleden een interview met Klaas Knot (baas van DNB) en die zit met de meeste dingen ook gewoon op de Duitse lijn (wat betreft monetair beleid). Waarom trekt hij dan zijn bek niet wat meer open in het openbaar? Het is belachelijk dat we van de Duitsers afhankelijk zijn om onze Nederlandse belangen te verdedigen.

Zie vorige postquote:Had je gezien dat twee Griekse banken gisteren 'emergency liquidity assistance' van hun eigen centrale bank hebben gevraagd? Dat doen ze alleen als ze een paar uur van een wisse dood verwijderd zijn. Schijnbaar zijn de Grieken massaal hun spaartegoedjes aan het opvragen omdat papieren euro's nu eenmaal waardevaster zijn dan girale.

Dit was de eerste capitulatie van een centrale bank in het new era van zogenaamd omnipotente centrale banken. Als we over 10 jaar terugkijken wordt dit mogelijk gezien als het begin van het einde van die periode.quote:De Helvetische centrale bank kan van mij trouwens de pip krijgen. Die hadden beloofd de CHF rond de 0,80 te houden, maar net op het moment dat ik een Zwitserse leverancier meer dan CHF 10K moet betalen, laten ze de teugels los en stijgt dat kreng 20%. Gelukkig waren daar nog mijn lieve goudjes om dat verlies te compenseren.

Zal ongetwijfeld zo afgesproken zijn. Een paar jaar terug had Dijsselbloem een grote bek naar (ik meen) Frankrijk en ItaliŽ, zodat Duitsland niet zelf de boeman hoefde uit te hangen. Het kan best zijn dat NL nu ook nog even achter de hand wordt gehouden, om pas met forse kritiek te komen als een Griekse bailout en een grote QE-actie echt werkelijkheid dreigen te worden.quote:Op vrijdag 16 januari 2015 11:02 schreef SeLang het volgende:

Ik las een paar dagen geleden een interview met Klaas Knot (baas van DNB) en die zit met de meeste dingen ook gewoon op de Duitse lijn (wat betreft monetair beleid). Waarom trekt hij dan zijn bek niet wat meer open in het openbaar? Het is belachelijk dat we van de Duitsers afhankelijk zijn om onze Nederlandse belangen te verdedigen.

Welke centrale bank wordt volgens jou de volgende die capituleert? Japan lijkt me een goede kandidaat, maar dan wordt het echt spannend eng.

Geen kwijtschelding maar ook geen zin om meer noodfondsgeld aan Griekenland te geven? Wat willen ze dan wel?quote:Op vrijdag 16 januari 2015 10:35 schreef SeLang het volgende:

[..]

Niet alleen de Duitsers "liggen dwars"

Uitgedrukt in US$ en Yen staan we ongeveer terug op het punt van introductie. Alleen in Britse Pound is de euro gestegen. In Zwitserse frank is het hij gedecimeerd.

Japanquote:Op vrijdag 16 januari 2015 11:16 schreef dvr het volgende:

[..]

Zal ongetwijfeld zo afgesproken zijn. Een paar jaar terug had Dijsselbloem een grote bek naar (ik meen) Frankrijk en ItaliŽ, zodat Duitsland niet zelf de boeman hoefde uit te hangen. Het kan best zijn dat NL nu ook nog even achter de hand wordt gehouden, om pas met forse kritiek te komen als een Griekse bailout en een grote QE-actie echt werkelijkheid dreigen te worden.

Welke centrale bank wordt volgens jou de volgende die capituleert? Japan lijkt me een goede kandidaat, maar dan wordt het echt spannend eng.

Of misschien wel de ECB, in die zin dat ze QE er niet door krijgen en de euro explodeert in waarde.

Ow, en eigenlijk doet de Fed het ook niet best. Ondanks record balancesheet is de dollar fors gestegen. De massale Amerikaanse liquiditeit is een groot deel van de oorzaak van de bubble in China die begint leeg te lopen en in combinatie met de hoge US$ zorgt voor hoge import disinflatie/ deflatie in de VS.

Ja, dacht je? Hypotheekrente houdt geen pas met de ontwikkelingen hoor, die blijft gewoon schofterig hoog in NL.quote:Op donderdag 15 januari 2015 13:17 schreef 99.999 het volgende:

[..]

Enkel de huishoudens die voldoende spaarsaldo hebben om van de rente lekker te kunnen consumeren. Dat lijkt me een in omvang zeer beperkte groep.

Er zullen meer mensen zijn die van de lage rente profiteren omdat hun schulden zoals de hypotheek ook minder zwaar op de maandelijkse uitgaven drukken. Dat zal eerder zorgen voor meer consumptie van de huishoudens.

Rabo, 1 jaar vast 2% en 10 jaar vast voor 2,8. Dat lijken me geen hoge rentes. Betaalde 7 jaar terug aanmerkelijk meer.quote:Op vrijdag 16 januari 2015 14:38 schreef Perox het volgende:

[..]

Ja, dacht je? Hypotheekrente houdt geen pas met de ontwikkelingen hoor, die blijft gewoon schofterig hoog in NL.

[ Bericht 21% gewijzigd door Knakker op 16-01-2015 16:29:41 ]

Ik ben er nu wel klaar mee eigenlijk

Ik zal het laatste doorgeven aan Draghiquote:Op vrijdag 16 januari 2015 16:49 schreef SeLang het volgende:

Euro/USD nu 1.1479

Ik ben er nu wel klaar mee eigenlijk

1.525 nu, het effect was direct voelbaar

hm, ik betaal nog ruim 6% voor mn hypotheekquote:Op vrijdag 16 januari 2015 16:15 schreef Knakker het volgende:

In Duitsland krijg je 10 jaar vast voor 1.5% tegenwoordig. Wel 20% eigen geld meenemen. maar vanuit een het oogpunt van de bank is dat nog steeds een hoger risico dan NHG

SPOILERDat gaat al gauw naar §10 per vogel

c/p uit 'n ander topicquote:Op vrijdag 16 januari 2015 18:28 schreef crashbangboom het volgende:

Overigens. http://www.cnbc.com/id/102345048

Help eens, ik ben verloren hier. Als de ECB expliciet bevestigt dat landen risico's niet poolen, dan doodvermoordt ze toch de kurk waar alles op drijft. Of ben ik gek? (mr. market zegt dat ik dat inderdaad ben)

Oplossing: meer vogels.quote:Op vrijdag 16 januari 2015 18:08 schreef SeLang het volgende:

Op 3 feb ga ik voor een maand naar een dollar land en ik heb nog maar $600 aan goedkoop gekochte dollars in m'n la liggen. Dat wordt dus een duur grapjeSPOILERDat gaat al gauw naar §10 per vogel

Deflatie heet dat, begrijpen ze locaal vast wel

waar gaat de reis naartoe trouwens?

Nee je bent niet gek (imo). Ik heb hier ook al een paar keer geschreven dat het op deze manier waarschijnlijk verdere divergentie binnen de eurozone in de hand werkt.quote:Op vrijdag 16 januari 2015 18:28 schreef crashbangboom het volgende:

Overigens. http://www.cnbc.com/id/102345048

Help eens, ik ben verloren hier. Als de ECB expliciet bevestigt dat landen risico's niet poolen, dan doodvermoordt ze toch de kurk waar alles op drijft. Of ben ik gek? (mr. market zegt dat ik dat inderdaad ben)

Ten eerste is de backstop weg (of minder effectief) aangezien een land nooit haar eigen schuld kan backstoppen.

Ten tweede wordt het deel van de schuld dat niet wordt opgekocht door de centrale bank dan achtergesteld (moet dus hogere yield hebben) omdat de centrale bank niet mee mag doen in een eventuele herstructurering van de schuld. Dat is toch wel een belangrijk punt als je bonds van Portugal, Spanje, ItaliŽ of Griekenland hebt...

Maar het is wel mooi "clean" monetair beleid op deze manier, vandaar dat Duitsland en Nederland er mee kunnen leven. Maar ik vraag me af of de nadelen opwegen tegen de zogenaamde "voordelen". Het zal de euro koers iig wel drukken, maar misschien is dat vanwege het toegenomen redenominatie risico! Dat is toch niet wat je wilt.

Costa Rica. Daar was ik al eens in 1999 maar toen heb ik weinig gezien dus nu ga ik wat langer.quote:Op vrijdag 16 januari 2015 18:32 schreef crashbangboom het volgende:

waar gaat de reis naartoe trouwens?

Hij leest kennelijk mee op Fok!quote:Op vrijdag 16 januari 2015 11:02 schreef SeLang het volgende:

[..]

Ik las een paar dagen geleden een interview met Klaas Knot (baas van DNB) en die zit met de meeste dingen ook gewoon op de Duitse lijn (wat betreft monetair beleid). Waarom trekt hij dan zijn bek niet wat meer open in het openbaar?

Dat laatste is overigens een domme opmerking. Het hele doel van QE (of elke andere centrale bank interventie) is namelijk distorsie van marktprijzen.quote:*ECB'S KNOT SAYS HE SEES NO SIGNS HOUSEHOLDS POSTPONING SPENDING

*ECB'S KNOT SEES RISKS QE DISTORTS MARKET PRICES: SPIEGEL

Same here, maar dan vertrek ik pas in april.quote:Op vrijdag 16 januari 2015 18:08 schreef SeLang het volgende:

Op 3 feb ga ik voor een maand naar een dollar land en ik heb nog maar $600 aan goedkoop gekochte dollars in m'n la liggen. Dat wordt dus een duur grapjeSPOILERDat gaat al gauw naar §10 per vogel

https://www.gfmag.com/glo(...)ficit-percentage-gdp

Je moet de schuif naar rechts doen, want standaard staat ie op 2007. Maar interessant dat als deficit weg gaat bij Japan, dat -8% zou betekenen van hun GDP. Tot zover zijn economische schokken altijd opgevangen door overheden die in slechte tijden geld bijlenen en GDP omhoog pompen, maar als dat ineens stopt dan kan dat ernstige gevolgen hebben?

VS bijv -5%, en hoop eurolanden maar -2.6%. Wat voor verdere effecten zou dat op de economie hebben? Lijkt me als 8% van gdp weg valt, er nog wel wat meer weg valt daardoor, door de schokken die je dan krijgt.

Headline CPI inflatie is nu inderdaad negatief, maar dat is volledig te wijten aan de brandstof component. Vergeet ook niet dat CPI inflatie de afgeleide is van de index: als brandstofprijzen op de huidige niveaus zouden stabiliseren dan zie je die over 1 jaar al niet meer terug in het inflatiecijfer. Het is dus een tijdelijk effect.

Iets gelijks was er aan de hand met de piek in inflatie eind 2011, waar de CPI inflatie juist fors boven de <2% target uitkwam. Die was grotendeels veroorzaakt door belastingverhogingen.

Kijkend naar core inflatie, dan zie je dat die momenteel weliswaar laag is maar er is absoluut geen sprake van deflatie, laat staan een dodelijke op zichzelf voedende deflatoire spiraal. Net zo min er eind 2011 geen gevaar was voor een inflatoire spiraal.

Dus ik vind het bizar dat de ECB nu opeens immense risico's gaat nemen met QE om een (volgens hun eigen logica van de afgelopen jaren) niet bestaand probleem te bestrijden.

Laat onverlet dat QE daar niks aan verhelpt, integendeel, lagere rente zal alleen zorgen dat de 99% nog verder de hand op de knip houden, en dat mensen nog meer gaan oppotten voor straks.

De gedachtengang blijift mij een raadsel.

Het goedkoop kunnen doorrollen van staatsschulden?quote:Op zondag 18 januari 2015 13:58 schreef crashbangboom het volgende:

.

De gedachtengang blijift mij een raadsel.

Hoeveel goedkoper kan het, een groot deel van de looptijden is al negatief?quote:Op zondag 18 januari 2015 14:04 schreef Basp1 het volgende:

[..]

Het goedkoop kunnen doorrollen van staatsschulden?

Daarnaast, als er geen sprake is van risicopooling, zal de rente van de sterkste landen dalen, maar die van de minst sterke landen eerder stijgen als gevolg van QE, omdat risico wordt verschoven naar de balansen van de centrale banken van die landen.

Maar diezelfde redenering kon je ophangen in 2011 met BTW verhogingen e.d.quote:Op zondag 18 januari 2015 13:58 schreef crashbangboom het volgende:

Ik denk dat de theorie is dat er tzt tweede ronde effecten in de core inflatie gaan optreden

Wat mij overigens brengt naar het volgende punt: waarom dan niet gewoon de accijns tijdelijk verhogen? Als die lagere benzineprijs de nekslag is voor de economie dan is dat makkelijk op te lossen hoor. En tevens breng je dan het overheidstekort terug. Twee vliegen in ťťn klap.

Maar belastingverhoging is dan opeens weer wel slecht volgens diezelfde economen....

QE / lage rente verlaagt gewoon de koopkracht van huishoudens, naast de onzekerheid en onrust die een instortende munt veroorzaakt. Plus dat je met dit soort extreme maatregelen een signaal uitzendt dat de economie totaal toast is, wat een overdrijving is maar mensen wel de hand op de knip laat houden.quote:Laat onverlet dat QE daar niks aan verhelpt, integendeel, lagere rente zal alleen zorgen dat de 99% nog verder de hand op de knip houden, en dat mensen nog meer gaan oppotten voor straks.

De gedachtengang blijift mij een raadsel.

Het hele nadeel van dat QE-verhaal is dat het voordelig is voor de mensen en instellingen die al geld hebben, dat zal uiteindelijk minder zoden aan de dijk zetten

Het kan trouwens zijn dat dat effect niet direct optreedt (zolang iedereen de roze bril nog op heeft) maar op het moment dat de eurozone weer onder druk komt (discussies over schuldreductie etc) dan is het erg negatief en leidt het tot meer divergentie.quote:Op zondag 18 januari 2015 14:13 schreef crashbangboom het volgende:

Daarnaast, als er geen sprake is van risicopooling, zal de rente van de sterkste landen dalen, maar die van de minst sterke landen eerder stijgen als gevolg van QE, omdat risico wordt verschoven naar de balansen van de centrale banken van die landen.

Vraag het de overheid. De centrale bank kan dat in elk geval niet.quote:Op zondag 18 januari 2015 14:17 schreef Blik het volgende:

Waarom geven ze gewoon niet iedereen boven de 18 jaar een eenmalige uitkering van 500 of 1000 euro? Een groot gedeelte van dat geld vloeit terug naar de economie, anderen zullen schulden aflossen, anderen zullen het oppotten.

Het drijft assetprijzen op en dat gaat inderdaad per saldo ten koste van de 99%. Het bizarre is dat ook niemand bestrijdt dat dat zo is, maar zelfs linkse economen (Krugman e.d.) staan te roepen om QE en meer QE.quote:Het hele nadeel van dat QE-verhaal is dat het voordelig is voor de mensen en instellingen die al geld hebben, dat zal uiteindelijk minder zoden aan de dijk zetten

Een paar dagen geleden zat ik wat te lezen in een boek van Stiglitz, ook zo'n linkse nobelprijs winnaar. Die schreef (terecht) dat een reden van economische stagnatie de groeiende gap tussen de 1% en 99% is en laat zien dat de lagere inkomensgroepen er sinds de jaren '70 ofzo er in reŽle termen op zijn achteruitgegaan, want inflatie was hoger dan inkomensgroei. Dat is ook algemeen bekend. Vervolgens schrijft hij dan een paar bladzijden verder dat centrale banken teveel geobsedeerd zijn met inflatie en dat ze beter de inflatie kunnen laten stijgen

vreemde zaak dit, er is geen instemming van de lidstaten voor

kan heel erg fout uitpakken

quote:vr 16 jan 2015, 20:10

Interview met JŁrgen Stark

'ECB steunt alleen maar zuidelijke eurolanden'

Giel ten Bosch en Martin Visser

Het was een pijnlijk moment in de nog korte geschiedenis van de Europese Centrale Bank. Eind 2011 kondigde JŁrgen Stark, bestuurslid en hoofdeconoom, zijn vertrek aan. Hij is het oneens met de koers van de centrale bank.

Een jaar daarvoor was de ECB begonnen met het opkopen van staatsobligaties van Griekenland, Portugal en Ierland. Later steunde de bank ook ItaliŽ en Spanje op deze manier. Daarmee ging de ECB veel verder dan Stark nog voor zijn rekening wilde nemen.

Aanstaande donderdag gaat de ECB hoogstwaarschijnlijk nůg een stap verder door grootschalig staatsobligaties op te kopen om de economie te stimuleren. In een exclusief interview met De FinanciŽle Telegraaf spreekt Stark zich luid en duidelijk uit tegen deze zogeheten quantitative easing (QE).

Ik kan niet het hele artikel lezen, alleen wat jij hier quote.quote:Op zondag 18 januari 2015 16:44 schreef michaelmoore het volgende:

http://www.telegraaf.nl/d(...)e_eurolanden___.html

vreemde zaak dit, er is geen instemming van de lidstaten voor

kan heel erg fout uitpakken

[..]