WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Volgens mij hebben ze alleen de meeste informatie, ze zitten in zoveel aspecten van de financiŽle wereld (overnames, emissies, treasury, etc.) dat zij een uitstekende informatiepositie hebben. Alle informatie die zijn bij een project op doen, kan weer gebruikt worden bij een ander project. Er werken vast goede economen, natuurkundigen en wiskundigen, maar dat is niet de reden van het succes van GoldmanSachs.quote:Op vrijdag 30 april 2010 11:25 schreef Pietverdriet het volgende:

De scherpste geesten in deze werken nu eenmaal vaak bij GS

Er zijn natuurlijk tal van negatieve scenario's voor de Euro te bedenken, daar hoef je geen GS bankier voor te zijn.quote:Op vrijdag 30 april 2010 11:27 schreef SemperSenseo het volgende:

Tja, ze zijn wel scherp als het hun uitkomt, en verdacht strategisch om de euro schade aan te doen

Met te bizar bedoel je de nieuwe maatregel of de oude pensioenleeftijd? Ik vind het terecht dat deze omhoog gaat. Met zo'n schuld mag je blij zijn dat er uberhaubt nog hulp komt.quote:Op vrijdag 30 april 2010 11:35 schreef Digi2 het volgende:

[..]

RTLZ

Te bizar voor woorden die pensioenregeling voor ambtenaren. Nu die hun 13e en14e mnd verliezen en veel langer moeten doorwerken zullen ze wel zand in de economische machine gooien. Ik verwacht op redelijk korte termijn opstanden en herverkiezingen.

Bail-out is zoals net al gezegd weer gewoon uitstel van executie en ik denk naarmate je de executie uitstelt, de executie alleen maar erger wordt...

Een paar dagen heeft Roubini het over...

Maar wat nou met je euro's doen?

doen?

Een paar dagen heeft Roubini het over...

Maar wat nou met je euro's

shoarma is lekker

Met te bizar bedoel ik hoe riant die zijn. Vergeet daarbij niet dat een kwart van de "werkenden" daar van deze regelingen gebruik kan maken. En idd het is niet te verkopen aan noordeuropeanen dat zij deze riante regelingen gaan betalen terwijl daar de pensioenleeftijd omhoog gaat naar 67.quote:Op vrijdag 30 april 2010 11:43 schreef inXs het volgende:

[..]

Met te bizar bedoel je de nieuwe maatregel of de oude pensioenleeftijd? Ik vind het terecht dat deze omhoog gaat. Met zo'n schuld mag je blij zijn dat er uberhaubt nog hulp komt.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Roubini heeft het wel vaker mis. Waar ik het wel met hem eens ben is dat Griekenland de schulden zal moeten herstructureren wat de schuldhouders zwaar zal treffen, of de eurozone verlaten en teruggaan naar de drachme. Dat impliceert trouwens ook een herstructurering van de euroschulden met het voordeel dat ze kunnen devalueren.quote:Op vrijdag 30 april 2010 11:54 schreef aarsschimmel het volgende:

Een paar dagen heeft Roubini het over...

Maar wat nou met je euro'sdoen?

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

14de maandquote:Op vrijdag 30 april 2010 11:35 schreef Digi2 het volgende:

[..]

RTLZ

Te bizar voor woorden die pensioenregeling voor ambtenaren. Nu die hun 13e en14e mnd verliezen en veel langer moeten doorwerken zullen ze wel zand in de economische machine gooien. Ik verwacht op redelijk korte termijn opstanden en herverkiezingen.

Overigens ga er maar niet vanuit dat de euro klapt, dat is politiek gewoon een non-optie.

Hooguit zullen er landen uit gaan maar zelfs dat zal waarschijnlijk meer problemen opleveren dan oplossen.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

quote:Op vrijdag 30 april 2010 12:04 schreef Digi2 het volgende:

[..]

Roubini heeft het wel vaker mis. Waar ik het wel met hem eens ben is dat Griekenland de schulden zal moeten herstructureren wat de schuldhouders zwaar zal treffen, of de eurozone verlaten en teruggaan naar de drachme. Dat impliceert trouwens ook een herstructurering van de euroschulden met het voordeel dat ze kunnen devalueren.

Hmm ik ben er niet zo zeker van. Natuurlijk komen voorspellingen over de economie niet altijd uit, maar Roubini heeft toch wel vaak gelijk gekregen over zijn doom verhalen. Natuurlijk ben ik er niet zeker van dat de euro valt, maar het is mogelijk. Een bail-out is gewoon weer een uitstel en weer een vergroting van de schulden (de bubbel). Het is politiek geen optie natuurlijk, maar kunnen ze er iets tegen doen als het zover is. Lijkt mij niet.quote:Op vrijdag 30 april 2010 12:24 schreef icecreamfarmer_NL het volgende:

[..]

14de maand

Overigens ga er maar niet vanuit dat de euro klapt, dat is politiek gewoon een non-optie.

Hooguit zullen er landen uit gaan maar zelfs dat zal waarschijnlijk meer problemen opleveren dan oplossen.

shoarma is lekker

http://www.z24.nl/analyse(...)huld_van_banken.html

quote:Bizarre jaren

De Griekse crisis is de zoveelste uitwas van die bizarre jaren tussen 2003 en 2006, toen de kapitaalmarkten deden alsof wanbetaling niet bestond.

Niet op de Amerikaanse huizenmarkt, waar iedere minimumloner met een tijdelijk contract geld voor een villa kon lenen. Niet op de derivatenmarkt waar voor ieder product een kredietverzekering viel af te sluiten. En dus ook niet op de internationale obligatiemarkt waar iedere onbetrouwbare overheid - zelfs Griekenland - tegen zeer lage rente geld kon lenen.

Tijdens de dolle, dwaze dagen op de obligatiemarkt hoefde Griekenland maar een paar tienden van een procent meer rente te betalen dan oerdegelijke landen als Nederland en Duitsland. (Zie de grafiek: Renteopslag hard omlaag.)

I don't know if God exists, but it would be better for His reputation if He didn't.

Als de HEER zou mogen stemmen, dan is het zeer onwaarschijnlijk dat hij op het CDA zou stemmen

Als de HEER zou mogen stemmen, dan is het zeer onwaarschijnlijk dat hij op het CDA zou stemmen

Roubini heeft het inderdaad wel vaker mis en de afgelopen tijd roept die de ene week dit en de andere week het andere. Volgens mij heeft mr. Roubini de portomonnee gevonden van bepaalde instellingen die hem betalen om bepaalde uitspraken te doen, ik zou geen andere verklaring weten van zo'n slim man (en dat is ie) en dit gebeuren komt vaker voor in die wereld.quote:Op vrijdag 30 april 2010 12:04 schreef Digi2 het volgende:

Roubini heeft het wel vaker mis. Waar ik het wel met hem eens ben is dat Griekenland de schulden zal moeten herstructureren wat de schuldhouders zwaar zal treffen, of de eurozone verlaten en teruggaan naar de drachme. Dat impliceert trouwens ook een herstructurering van de euroschulden met het voordeel dat ze kunnen devalueren.

Griekenland zal zelf nooit vrijwillig de euro verlaten, dat zou Griekenland isoleren en de schuldenpositie nog meer doen verslechteren. Die schulden zijn namelijk aangegaan in euro's en zelfs als men terugkeerd naar de drachma moet die schuld in euro's worden afgelost.

Waar ik trouwens niemand meer over hoor, is dat Griekenland het inderdaad kan redden. Als Griekenland namelijk drastisch gaat bezuinigen in de tijd dat ze steun krijgen, komt de EU (euro) en Griekenland er weldegelijk goed/beter uit. Als de bezuinigingen drastisch genoeg zijn zal dat ook eventuele moral hazards van overige landen beperken. De vraag blijft: zijn de bezuinigingen drastisch genoeg?

Maar hoe realistisch is het te verwachten dat ze drastische bezuinigingen kunnen verwezenlijken op lange termijn als 2/3 van de grieken de voorwaarden van het IMF en de EU afwijstquote:Op vrijdag 30 april 2010 13:33 schreef piepeloi55 het volgende:

Waar ik trouwens niemand meer over hoor, is dat Griekenland het inderdaad kan redden. Als Griekenland namelijk drastisch gaat bezuinigen in de tijd dat ze steun krijgen, komt de EU (euro) en Griekenland er weldegelijk goed/beter uit. Als de bezuinigingen drastisch genoeg zijn zal dat ook eventuele moral hazards van overige landen beperken. De vraag blijft: zijn de bezuinigingen drastisch genoeg?

Vergeet niet dat Papandreou's verkiezingsbelofte ambtenaren salarissen niet te verlagen en minumum inkomens voor de inflatie te compenseren in de prullenbak zijn beland. Een kwart van de "werkende" bevolking zal keihard worden getroffen. Juist degenen die op hem hebben gestemd vanwege deze beloften.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Dat 2/3 van de bevolking het niet eens is met een politiek belsuit is geen garantie dat het niet word doorgevoerd. Zelfs een 'bindend' referendum hoeft niet te worden gerespecteerd, is gebleken. Daarom moet je ook nooit teveel waarde hechten aan de woorden van een politicus.quote:Op vrijdag 30 april 2010 13:44 schreef Digi2 het volgende:

Maar hoe realistisch is het te verwachten dat ze drastische bezuinigingen kunnen verwezenlijken op lange termijn als 2/3 van de grieken de voorwaarden van het IMF en de EU afwijst

Vergeet niet dat Papandreou's verkiezingsbelofte ambtenaren salarissen niet te verlagen en minumum inkomens voor de inflatie te compenseren in de prullenbak zijn beland. Een kwart van de "werkende" bevolking zal keihard worden getroffen. Juist degenen die op hem hebben gestemd vanwege deze beloften.

Als het IMF en EU drastische bezuinigingsmaatregelen oplegt aan Griekenland en deze houd zich daaraan moet Griekenland er op termijn gewoon uitkomen, zonder moral hazards te vormen voor overige lidstaten. De vraag is alleen of dat gaat gebeuren.

Het alternatief voor die bevolking is een default en een free fall voor hun economie, pensioenen en salarissen. Dus nog veel erger dan de bezuinigingen die ze nu over zich heen krijgen. Het is het verschil tussen schuldsanering of faillissement.quote:Op vrijdag 30 april 2010 13:57 schreef piepeloi55 het volgende:

[..]

Dat 2/3 van de bevolking het niet eens is met een politiek belsuit is geen garantie dat het niet word doorgevoerd. Zelfs een 'bindend' referendum hoeft niet te worden gerespecteerd, is gebleken. Daarom moet je ook nooit teveel waarde hechten aan de woorden van een politicus.

Als het IMF en EU drastische bezuinigingsmaatregelen oplegt aan Griekenland en deze houd zich daaraan moet Griekenland er op termijn gewoon uitkomen, zonder moral hazards te vormen voor overige lidstaten. De vraag is alleen of dat gaat gebeuren.

De gemiddelde pensioenleeftijd daar is 53? Dat is wel heel ernstig.quote:Op vrijdag 30 april 2010 11:35 schreef Digi2 het volgende:

[..]

RTLZ

Te bizar voor woorden die pensioenregeling voor ambtenaren. Nu die hun 13e en14e mnd verliezen en veel langer moeten doorwerken zullen ze wel zand in de economische machine gooien. Ik verwacht op redelijk korte termijn opstanden en herverkiezingen.

Typisch voor landen in die regio wel overigens. Niet zo heel raar eigenlijk ook want de levensverwachting is ook veel en veel lager. Maar goed, ze gaan 'm dus verhogen naar 67.quote:Op vrijdag 30 april 2010 16:40 schreef Krantenman het volgende:

[..]

De gemiddelde pensioenleeftijd daar is 53? Dat is wel heel ernstig.

De levensverwachting verschilt in Griekenland niet echt van NL volgens de Wereldbank.quote:Op vrijdag 30 april 2010 16:55 schreef HiZ het volgende:

[..]

Typisch voor landen in die regio wel overigens. Niet zo heel raar eigenlijk ook want de levensverwachting is ook veel en veel lager. Maar goed, ze gaan 'm dus verhogen naar 67.

http://www.google.com/publicdata?ds=wb-wdi&met=sp_dyn_le00_in&idim=country:GRC&dl=en&hl=en&q=greece+life+expectancy

Klinkt meer als een volledig doorgeslagen systeem van brugpensioen. (Had of heb je trouwens ook in het Belgisch onderwijs hoor, ik ben er tegenwoordig niet meer zo van op de hoogte.)quote:Op vrijdag 30 april 2010 16:55 schreef HiZ het volgende:

[..]

Typisch voor landen in die regio wel overigens. Niet zo heel raar eigenlijk ook want de levensverwachting is ook veel en veel lager. Maar goed, ze gaan 'm dus verhogen naar 67.

Ik denk dat de levensverwachting mogelijk eerder hoger is dan hier, zee, strand, vissen, weinig stress, gezonde zeevis eten en Griekse saladesquote:Op vrijdag 30 april 2010 16:55 schreef HiZ het volgende:

[..]

Typisch voor landen in die regio wel overigens. Niet zo heel raar eigenlijk ook want de levensverwachting is ook veel en veel lager. Maar goed, ze gaan 'm dus verhogen naar 67.

I don't know if God exists, but it would be better for His reputation if He didn't.

Als de HEER zou mogen stemmen, dan is het zeer onwaarschijnlijk dat hij op het CDA zou stemmen

Als de HEER zou mogen stemmen, dan is het zeer onwaarschijnlijk dat hij op het CDA zou stemmen

Ik kende dat Public Data helemaal niet!quote:Op vrijdag 30 april 2010 17:00 schreef WammesWaggel het volgende:

[..]

De levensverwachting verschilt in Griekenland niet echt van NL volgens de Wereldbank.

http://www.google.com/publicdata?ds=wb-wdi&met=sp_dyn_le00_in&idim=country:GRC&dl=en&hl=en&q=greece+life+expectancy

Verrekte handig! Thanks voor de link!

"None are more hopelessly enslaved than those who falsely believe they are free."

quote:Op vrijdag 30 april 2010 18:00 schreef dvr het volgende:

[..]

Dan vind je dit misschien ook handig: http://www.nationmaster.com/statistics

"None are more hopelessly enslaved than those who falsely believe they are free."

Mooi is dat, dat google statistics. Kende ik nog niet  .

.

Wel mooie vergelijking van die levensverwachting (credits naar WammesWaggel )

)

Wel mooie vergelijking van die levensverwachting (credits naar WammesWaggel

shoarma is lekker

I am a Chinese college students, I have a loving father, but I can not help him, he needs to do heart bypass surgery, I can not help him, because the cost of 100,000 or so needed, please help me, lifelong You pray Thank you!

Nu ze nemen wel fors maatregelen nu, de pensioenleeftijd omhoog van 53 jaar naar 67 jaar, dat is 14 jaar erbij

Ik vraag me af wat er met degenen gebeurd die nu al AOW hebben op 55 Jaar

Ook in hoeveel jaren het geregeld wordt en wanneer het ingaat

Er zullen veel werklozen bij komen, als eerst iedereen in overheidsdienst of uitkering zat

[ Bericht 4% gewijzigd door Bruno25 op 30-04-2010 20:01:41 ]

Ik vraag me af wat er met degenen gebeurd die nu al AOW hebben op 55 Jaar

Ook in hoeveel jaren het geregeld wordt en wanneer het ingaat

Er zullen veel werklozen bij komen, als eerst iedereen in overheidsdienst of uitkering zat

[ Bericht 4% gewijzigd door Bruno25 op 30-04-2010 20:01:41 ]

I don't know if God exists, but it would be better for His reputation if He didn't.

Als de HEER zou mogen stemmen, dan is het zeer onwaarschijnlijk dat hij op het CDA zou stemmen

Als de HEER zou mogen stemmen, dan is het zeer onwaarschijnlijk dat hij op het CDA zou stemmen

Dit hadden ze al in januari moeten doen, dan zouden ze nu geen 20% rente betalen en was de euro niet zo gekelderd.quote:Op vrijdag 30 april 2010 19:52 schreef Bruno25 het volgende:

Nu ze nemen wel fors maatregelen nu, de pensioenleeftijd omhoog van 53 jaar naar 67 jaar, dat is 14 jaar erbij

Perfect juist, dat zijn allemaal economisch inactieven die de weinige werkers in de echte economie handen vol geld kosten, en die het voor Griekse investeerders en ondernemers onaantrekkelijk maken om in eigen land initiatieven te ontplooien. Het is jammer voor de gewone arbeiders dat zij nu een aantal jaren met lagere lonen te maken krijgen, maar uiteindelijk zal heel Griekenland door deze maatregelen concurrerender en welvarender worden.quote:Er zullen veel werklozen bij komen, als eerst iedereen in overheidsdienst of uitkering zat

Dat kan toch niet?! Dan moeten ze opeens, net zoals de Nederlanders en de Duitsers, tot 67 gaan werken. Ik zou ook gaan staken.quote:Nu ze nemen wel fors maatregelen nu, de pensioenleeftijd omhoog van 53 jaar naar 67 jaar, dat is 14 jaar erbij

Dit is het verschil tussen de Duitsers en de Grieken (en ook wel een beetje de Hollanders): http://www.volkskrant.nl/(...)_rustig_AOW-leeftijd. De Duitsers accepteren gewoon een verhoging van de AOW.

shoarma is lekker

Ja, kom op zeg op je 53ste stoppen met werken en dan verwachten dat de staat (dus eigenlijk je kinderen) je pensioen gaan betalen is ook nonsens.quote:Op vrijdag 30 april 2010 21:21 schreef aarsschimmel het volgende:

[..]

Dat kan toch niet?! Dan moeten ze opeens, net zoals de Nederlanders en de Duitsers, tot 67 gaan werken. Ik zou ook gaan staken.

Dit is het verschil tussen de Duitsers en de Grieken (en ook wel een beetje de Hollanders): http://www.volkskrant.nl/(...)_rustig_AOW-leeftijd. De Duitsers accepteren gewoon een verhoging van de AOW.

Roubini: 'Eurozone mogelijk al over een paar dagen verdwenen'

'Griekenland slechts topje van de ijsberg; Spanje nog vťťl groter probleem' - 'Grieken uit de eurozone zetten is minst slechtste optie'

Professor Nouriel Roubini (foto), die wordt beschouwd als ťťn van de meest gezaghebbende economen ter wereld, heeft op de wereldwijde conferentie 'Shaping the Future' in CaliforniŽ gezegd dat hij het uiterst somber inziet voor de toekomst van de Eurozone. 'Mogelijk dat er al over een paar dagen helemaal geen Eurozone meer is,' waarschuwde hij, daarmee verwijzend naar de zich over heel de EU verspreidende Griekse financiŽle crisis.

Roubini acht het onmogelijk dat Griekenland de 10% van het BNP kan bezuinigingen die nodig is om de volkomen uit de hand gelopen schuldenlast in bedwang te krijgen. En zelfs als dit wťl zou lukken, dan zouden de gevolgen voor de Griekse economie verwoestend zijn.

De toonaangevende econoom vergeleek het dreigende bankroet van Griekenland met eerdere schuldenfaillissementen. 'Lehman had een schuld van $ 160 miljard, ArgentiniŽ van $ 100 miljard. Griekenland heeft echter een schuldenprobleem van $ 400 miljard, waarvan driekwart wordt gehouden door niet-Grieken, waardoor de besmetting vťťl groter zal zijn dan bij het omvallen van Lehman.'

Hoewel de Griekse economie slechts 3% van het BNP van de Eurozone voor haar rekening neemt, is deze volgens Roubini te nauw verbonden met de rest van de EU om gewoon te laten omvallen. Daarom rest Europa volgens hem niets anders dan het niet bepaald prettige vooruitzicht om Griekenland met honderden miljarden euro's wel te můeten redden, want de gevolgen van het instorten van Griekenland of zelfs van de hele Eurozone zouden gigantisch zijn.

Duitsland en andere EU-landen die niet veel voelen voor het moeten opdraaien voor het Griekse bedrog, zullen daarom waarschijnlijk morrend over de brug moeten komen - om, na twee of drie jaar aanmodderen, vervolgens alsnog met het bankroet van het hele Eurosysteem te maken te krijgen. Want gezien de Griekse aard valt het niet te verwachten dat het land in staat zal zijn om de noodzakelijke hervormingen en bezuinigingen door te voeren. Het land heeft immers nu al te maken met wilde stakingen en relletjes.

Roubini waarschuwde eveneens dat Griekenland slechts het topje van de ijsberg vormt. Zo zou Spanje er economisch nog veel slechter voorstaan, omdat de Spaanse bankensector ernstig verzwakt is door het instorten van de huizenmarkt. Daarnaast heeft Spanje veel meer werkloosheid dan Griekenland, en zou een bailout van Spanje ondenkbaar veel mťťr geld gaan kosten. De enige manier waarop Spanje nog te redden is zou het doorvoeren van onmiddellijke structurele hervormingen zijn, waaronder de hoogst noodzakelijke keiharde bezuinigingen. Gezien de Spaanse politieke historie zit dat er echter absoluut niet in.

De minst slechtste optie inzake Griekenland is volgens Roubini een vorm van een herstructurering van de Griekse schuldenlast, in combinatie met het land uit de Eurozone zetten. Als alternatief zou de ECB kunnen ingrijpen en de rente zů verlagen, dat de koers van de Euro enorm zal gaan zakken en ongeveer gelijk zal komen met de Amerikaanse dollar. Dat zou hetzelfde resultaat hebben en ongeveer even veel pijn veroorzaken.

Omdat er echter geen formele mogelijkheid is om de Grieken uit de Eurozone te zetten, kunnen we vrijwel zeker nog een aantal onverwachte en chaotische gebeurtenissen verwachten. Het lijkt in ieder geval definitief einde verhaal voor Griekenland; zelfs een massale bailout door het IMF zal het vertrouwen van de financiŽle markten in het land niet meer op het oude niveau kunnen brengen. Het enige wat de Grieken daarom nog rest is een lange, lange weg verder en dieper het dal in, daarbij de hele Eurozone achter zich aan sleurend.

Bronnen:

Tech Ticker

Reuters

Milken Institute

Telegraph Finance

'Griekenland slechts topje van de ijsberg; Spanje nog vťťl groter probleem' - 'Grieken uit de eurozone zetten is minst slechtste optie'

Professor Nouriel Roubini (foto), die wordt beschouwd als ťťn van de meest gezaghebbende economen ter wereld, heeft op de wereldwijde conferentie 'Shaping the Future' in CaliforniŽ gezegd dat hij het uiterst somber inziet voor de toekomst van de Eurozone. 'Mogelijk dat er al over een paar dagen helemaal geen Eurozone meer is,' waarschuwde hij, daarmee verwijzend naar de zich over heel de EU verspreidende Griekse financiŽle crisis.

Roubini acht het onmogelijk dat Griekenland de 10% van het BNP kan bezuinigingen die nodig is om de volkomen uit de hand gelopen schuldenlast in bedwang te krijgen. En zelfs als dit wťl zou lukken, dan zouden de gevolgen voor de Griekse economie verwoestend zijn.

De toonaangevende econoom vergeleek het dreigende bankroet van Griekenland met eerdere schuldenfaillissementen. 'Lehman had een schuld van $ 160 miljard, ArgentiniŽ van $ 100 miljard. Griekenland heeft echter een schuldenprobleem van $ 400 miljard, waarvan driekwart wordt gehouden door niet-Grieken, waardoor de besmetting vťťl groter zal zijn dan bij het omvallen van Lehman.'

Hoewel de Griekse economie slechts 3% van het BNP van de Eurozone voor haar rekening neemt, is deze volgens Roubini te nauw verbonden met de rest van de EU om gewoon te laten omvallen. Daarom rest Europa volgens hem niets anders dan het niet bepaald prettige vooruitzicht om Griekenland met honderden miljarden euro's wel te můeten redden, want de gevolgen van het instorten van Griekenland of zelfs van de hele Eurozone zouden gigantisch zijn.

Duitsland en andere EU-landen die niet veel voelen voor het moeten opdraaien voor het Griekse bedrog, zullen daarom waarschijnlijk morrend over de brug moeten komen - om, na twee of drie jaar aanmodderen, vervolgens alsnog met het bankroet van het hele Eurosysteem te maken te krijgen. Want gezien de Griekse aard valt het niet te verwachten dat het land in staat zal zijn om de noodzakelijke hervormingen en bezuinigingen door te voeren. Het land heeft immers nu al te maken met wilde stakingen en relletjes.

Roubini waarschuwde eveneens dat Griekenland slechts het topje van de ijsberg vormt. Zo zou Spanje er economisch nog veel slechter voorstaan, omdat de Spaanse bankensector ernstig verzwakt is door het instorten van de huizenmarkt. Daarnaast heeft Spanje veel meer werkloosheid dan Griekenland, en zou een bailout van Spanje ondenkbaar veel mťťr geld gaan kosten. De enige manier waarop Spanje nog te redden is zou het doorvoeren van onmiddellijke structurele hervormingen zijn, waaronder de hoogst noodzakelijke keiharde bezuinigingen. Gezien de Spaanse politieke historie zit dat er echter absoluut niet in.

De minst slechtste optie inzake Griekenland is volgens Roubini een vorm van een herstructurering van de Griekse schuldenlast, in combinatie met het land uit de Eurozone zetten. Als alternatief zou de ECB kunnen ingrijpen en de rente zů verlagen, dat de koers van de Euro enorm zal gaan zakken en ongeveer gelijk zal komen met de Amerikaanse dollar. Dat zou hetzelfde resultaat hebben en ongeveer even veel pijn veroorzaken.

Omdat er echter geen formele mogelijkheid is om de Grieken uit de Eurozone te zetten, kunnen we vrijwel zeker nog een aantal onverwachte en chaotische gebeurtenissen verwachten. Het lijkt in ieder geval definitief einde verhaal voor Griekenland; zelfs een massale bailout door het IMF zal het vertrouwen van de financiŽle markten in het land niet meer op het oude niveau kunnen brengen. Het enige wat de Grieken daarom nog rest is een lange, lange weg verder en dieper het dal in, daarbij de hele Eurozone achter zich aan sleurend.

Bronnen:

Tech Ticker

Reuters

Milken Institute

Telegraph Finance

Ik zie de politieke leiding in europa niet in staat om een harde beslissing te nemen, griekenland wordt dus niet uit de euro geknikkert. Dit wordt pappen en nathouden en stinkende wonden door zachte heelmeesters. ellende dus

In Baden-Badener Badeseen kann man Baden-Badener baden sehen.

Ja, dat was vandaag wel het onderwerp van gesprek.quote:Op vrijdag 30 april 2010 21:42 schreef Krantenman het volgende:

[..]

Ja, kom op zeg op je 53ste stoppen met werken en dan verwachten dat de staat (dus eigenlijk je kinderen) je pensioen gaan betalen is ook nonsens.

Hetgeen bewezen en beklonken moest worden.

Roubini ziet voortdurend overal een 'groter probleem'.quote:Op vrijdag 30 april 2010 21:50 schreef arjan1212 het volgende:

Roubini: 'Eurozone mogelijk al over een paar dagen verdwenen'

'Griekenland slechts topje van de ijsberg; Spanje nog vťťl groter probleem' -

Vreemd dat hij niet speculeert tegen Zimbabwe. Oh ja wacht, daar is geen geld te halen.

Wat bedoel je?quote:Op vrijdag 30 april 2010 22:42 schreef Q.E.D. het volgende:

[..]

Ja, dat was vandaag wel het onderwerp van gesprek.

Ik begrijp het niet.

Dat lazen we vandaag in de krant. 53 en dan met pensioen... Da's toch wel gek???quote:Op vrijdag 30 april 2010 22:44 schreef Krantenman het volgende:

[..]

Wat bedoel je?

Ik begrijp het niet.

Ze hadden die verhoging jaren geleden moeten doorvoeren, dan was het nu misschien niet zo hopeloos met hun schulden.

Hetgeen bewezen en beklonken moest worden.

Ah ok, ik dacht dat je het niet met me eens was... maar ik vind het dus ook absurd.quote:Op vrijdag 30 april 2010 22:46 schreef Q.E.D. het volgende:

[..]

Dat lazen we vandaag in de krant. 53 en dan met pensioen... Da's toch wel gek???

Hij ziet overal een "groter probleem". Hij heeft het tot nu toe alleen maar akelig nauwkeurig juist voorspeld, dus we moeten niet te veel rekening met hem houden.quote:Op vrijdag 30 april 2010 22:43 schreef Krantenman het volgende:

[..]

Roubini ziet voortdurend overal een 'groter probleem'.

Vreemd dat hij niet speculeert tegen Zimbabwe. Oh ja wacht, daar is geen geld te halen.

[ Bericht 0% gewijzigd door Harde_Kip op 30-04-2010 23:52:58 ]

Dit plaatje kwam met de mail binnen:

Laat Peter en Heidi maar schuiven, Henk en Ingrid zitten ondertussen ook voor minimaal 12 miljard in die bedenkelijke boedel.

Laat Peter en Heidi maar schuiven, Henk en Ingrid zitten ondertussen ook voor minimaal 12 miljard in die bedenkelijke boedel.

Morgen 1 mei, wat denken jullie? Acropolis in de fik?

is getting his nerd on..

.. en een vleugje moslim

.. en een vleugje moslim

Waarschijnlijk zijn er hier wel mensen die me kunnen helpen met deze vraag:

Ik woon in Mexico en heb nog een aardig bedragje in Euro's op mijn (Nederlandse) rekening staan. Eind januari was 1 Euro nog 20 Pesos waard maar nu is daar nog een klein 16 Pesos van over. Is het verstandig mijn Euro's hier op te nemen voordat ze helemaal niks meer waard zijn of gaat het beter worden?

Ik woon in Mexico en heb nog een aardig bedragje in Euro's op mijn (Nederlandse) rekening staan. Eind januari was 1 Euro nog 20 Pesos waard maar nu is daar nog een klein 16 Pesos van over. Is het verstandig mijn Euro's hier op te nemen voordat ze helemaal niks meer waard zijn of gaat het beter worden?

No chingues con mi barrio!

Vamos el TRI!

Vamos el TRI!

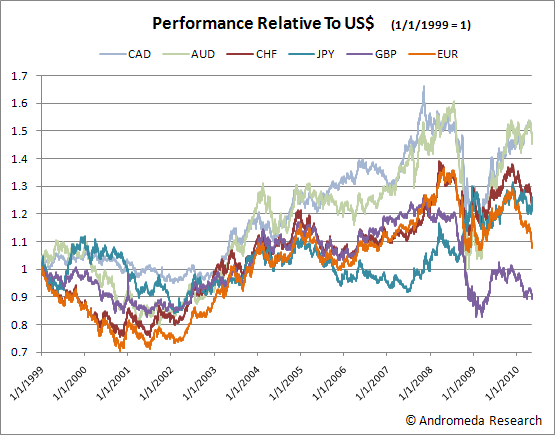

Over de stabiliteit van de Mexicaanse peso kan ik niks zinnigs zeggen, maar de euro kan nog wel een tijdje dalen. Pas als in de Amerikaanse media het besef doordringt dat de dollar er fundamenteel nůg slechter voorstaat, verwacht ik dat het tij voor de euro keert (het is in feite een race tussen dollar en euro). En dat kan nog wel even duren, want de massamedia houden daar angstvallig hun mond dicht, zodat eigenlijk alleen een accuut financiŽel probleem -een mislukte obligatieveiling b.v.- ze wakker kan schudden. Het wordt hoog tijd dat Europa, Rusland of China de U.S.A. eens zo'n probleem bezorgt, want de druk op de euro is nu echt onverantwoord hoog.quote:Op zaterdag 1 mei 2010 04:17 schreef Elvislives het volgende:

Is het verstandig mijn Euro's hier op te nemen voordat ze helemaal niks meer waard zijn of gaat het beter worden?

ik betwijfel dat de dollar er slechter voorstaatquote:Op zaterdag 1 mei 2010 04:50 schreef dvr het volgende:

[..]

Over de stabiliteit van de Mexicaanse peso kan ik niks zinnigs zeggen, maar de euro kan nog wel een tijdje dalen. Pas als in de Amerikaanse media het besef doordringt dat de dollar er fundamenteel nůg slechter voorstaat, verwacht ik dat het tij voor de euro keert (het is in feite een race tussen dollar en euro). En dat kan nog wel even duren, want de massamedia houden daar angstvallig hun mond dicht, zodat eigenlijk alleen een accuut financiŽel probleem -een mislukte obligatieveiling b.v.- ze wakker kan schudden. Het wordt hoog tijd dat Europa, Rusland of China de U.S.A. eens zo'n probleem bezorgt, want de druk op de euro is nu echt onverantwoord hoog.

In Baden-Badener Badeseen kann man Baden-Badener baden sehen.

67 werd het zelfs, maar ik ben idd wel benieuwd in wat voor een termijn dit geregeld wordt. En of 57 jarige opnieuw moeten gaan solliciteren.quote:Op woensdag 28 april 2010 20:29 schreef sitting_elfling het volgende:

[..]

Waarom hebben ze dan zo'n wanbeleid gevoert afgelopen jaren? De EU is lafjes geweest qua controle al die jaren door en Griekenland ging lekker door met hun kop in het zand steken.

En een pensioen regel van midden 50 naar 65 krijg je er echt niet zo maar door hoor

De verkoop van staatsbedrijven zouden voor een snelle kapitaalinjectie moeten zorgen. Lijkt me al met al een redelijk pakket, maar of het voldoende is...

Ach in het slechtste geval moet Noord-Europa Griekenland 30 jaar de broek ophouden. Dat is beter dan wanneer het hele systeem omvalt.

(na de sluiting van de mijnen heeft Holland Limburg ook 30 jaar de broek moeten ophouden).

Waar ik me nog steeds over verbaas is, hoe komt het toch dat in Januari 'plotseling' het nieuws omtrent Griekenland naar buiten kwam. Waarom toen? Het is niet zo dat Griekenland in die maanden erna heel veel slechter voor staat.

Als je dan de verschillende branches (fixed income, M&A, etc) tegen over elkaar gaat zetten zie je dat GS het over het algemeen betere resultaten haalt.

Die informatie positie scheelt echt niet heel veel met andere grote banken zoals JPM of MS.quote:Op vrijdag 30 april 2010 11:38 schreef Bolkesteijn het volgende:

[..]

Volgens mij hebben ze alleen de meeste informatie, ze zitten in zoveel aspecten van de financiŽle wereld (overnames, emissies, treasury, etc.) dat zij een uitstekende informatiepositie hebben. Alle informatie die zijn bij een project op doen, kan weer gebruikt worden bij een ander project. Er werken vast goede economen, natuurkundigen en wiskundigen, maar dat is niet de reden van het succes van GoldmanSachs.

Als je dan de verschillende branches (fixed income, M&A, etc) tegen over elkaar gaat zetten zie je dat GS het over het algemeen betere resultaten haalt.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Men heeft De Staats Mijnen toch omgevormd naar een nieuw bedrijf DSM?quote:Op zaterdag 1 mei 2010 09:50 schreef Zemi77 het volgende:

[..]

(na de sluiting van de mijnen heeft Holland Limburg ook 30 jaar de broek moeten ophouden).

Die zit daar nu nog steeds trouwens, (sinds kort voor 50% in China), alleen de zieken en ouderen kregen een uitkering.

Er kwam juist veel meer hoogwaardige werkgelegenheid in Limburg toen

http://nl.wikipedia.org/wiki/Koninklijke_DSM_NV.

quote:# 1963: Eerste naftakraker van DSM (NAK 1) wordt in gebruik genomen

# 1962: Bouwwerkzaamheden aan nieuwe Staatsmijn Beatrix worden gestopt

# 1964: DSM bouwt eerste melaminefabriek

# 1965: In Flixborough (en) verrijst DSM Caprolactamfabriek

# 1966: Besluit om de mijn Maurits te sluiten

# 1967: De Staatsmijnen worden verzelfstandigd tot de "NV Nederlandse Staatsmijnen".

# 1968: Sluiting cokesfabriek Maurits (5 april) en Emma II (18 december); cokesproductie dan definitief gestopt

# 1969: Opsplitsing organisatie in 6 divisies

# 1972: Oprichting Unie van Kunstmestfabrieken (UKF)

# 1973: De laatste steenkoolmijn wordt gesloten

[ Bericht 23% gewijzigd door Bruno25 op 01-05-2010 11:24:21 ]

I don't know if God exists, but it would be better for His reputation if He didn't.

Als de HEER zou mogen stemmen, dan is het zeer onwaarschijnlijk dat hij op het CDA zou stemmen

Als de HEER zou mogen stemmen, dan is het zeer onwaarschijnlijk dat hij op het CDA zou stemmen

het was al in oktober hoor.quote:Op zaterdag 1 mei 2010 09:56 schreef sitting_elfling het volgende:

Waar ik me nog steeds over verbaas is, hoe komt het toch dat in Januari 'plotseling' het nieuws omtrent Griekenland naar buiten kwam. Waarom toen? Het is niet zo dat Griekenland in die maanden erna heel veel slechter voor staat.

[..]

Die informatie positie scheelt echt niet heel veel met andere grote banken zoals JPM of MS.

Als je dan de verschillende branches (fixed income, M&A, etc) tegen over elkaar gaat zetten zie je dat GS het over het algemeen betere resultaten haalt.

In januari lekte uit dat het begrotingstekort nog hoger was dan gedacht.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

Ze hebben het alleen den Uyl en de PvdA nog decennia kwalijk genomen.quote:Op zaterdag 1 mei 2010 11:16 schreef Bruno25 het volgende:

[..]

Men heeft De Staats Mijnen toch omgevormd naar een nieuw bedrijf DSM en die zit daar nu nog steeds, alleen de zieken en ouderen kregen een uitkering.

Er kwam juist veel meer hoogwaardige werkgelegenheid in Limburg toen

http://nl.wikipedia.org/wiki/Koninklijke_DSM_NV.

[..]

.

In Baden-Badener Badeseen kann man Baden-Badener baden sehen.

Ja dat begrijp ik niet ,quote:Op zaterdag 1 mei 2010 11:28 schreef Pietverdriet het volgende:

[..]

Ze hebben het alleen den Uyl en de PvdA nog decennia kwalijk genomen.

Het was juist een zeer succesvolle actie voor de staat en de regio

Het grootste probleem was die omscholing van werknemers

Gelukkig kwam er een eind aan de stoflongen

I don't know if God exists, but it would be better for His reputation if He didn't.

Als de HEER zou mogen stemmen, dan is het zeer onwaarschijnlijk dat hij op het CDA zou stemmen

Als de HEER zou mogen stemmen, dan is het zeer onwaarschijnlijk dat hij op het CDA zou stemmen

Dat laatste punt zie je overigens ook in de CDO's terug. Empirische analyse toont aan dat GS CDO's tot de best presterende behoren, terwijl bijvoorbeeld JP Morgan CDO's als het ware brandhout zijn geweest.quote:Op zaterdag 1 mei 2010 09:56 schreef sitting_elfling het volgende:

Waar ik me nog steeds over verbaas is, hoe komt het toch dat in Januari 'plotseling' het nieuws omtrent Griekenland naar buiten kwam. Waarom toen? Het is niet zo dat Griekenland in die maanden erna heel veel slechter voor staat.

[..]

Die informatie positie scheelt echt niet heel veel met andere grote banken zoals JPM of MS.

Als je dan de verschillende branches (fixed income, M&A, etc) tegen over elkaar gaat zetten zie je dat GS het over het algemeen betere resultaten haalt.

GS: 6 procent decrease in default na control

Morgan Stanley, Deutsche Bank, JP Morgan CDO's: gemiddeld 18 procent increase in default na control

[ Bericht 1% gewijzigd door axis303 op 01-05-2010 11:52:59 ]

"I think greed is healthy. You can be greedy and still feel good about yourself" - Ivan Boesky.

'Only government can take perfectly good paper, cover it with perfectly good ink and make the combination worthless.' - Milton Friedman

'Only government can take perfectly good paper, cover it with perfectly good ink and make the combination worthless.' - Milton Friedman

Het grootste probleem voor de EU is de exposure van banken naar Griekse staatsobligaties. In feite kunnen ze nu kiezen tussen 2 kwaden:

1) Bailout van Griekenland zodat een Griekse default wordt voorkomen of uitgesteld.

2) Griekenland laten defaulten en dan een bailout geven aan de banken met een hoge Griekse exposure.

De reden dat de exposure van sommige banken naar Griekenland zo hoog is is eigenlijk een fout in de regulering. En voor zover ik weet wordt die regulering nu gewijzigd en zullen banken hun risicos beter spreiden over landen. Want een hoge exposure naar ťťn land is gewoon erg riskant. Maar zoals je in het onderstaande plaatje kunt zien werd dat risico niet onderkend. Voor de euro was er een grote spread, maar toen de euro kwam werd er (foutief) verondersteld dat alle euro staatsobligaties erg veilig waren. Maar nu worden de risicos weer gezien.

Zoals ik het zie kopen de EU landen met een bailout tijd zodat de banken hun portfolios kunnen herbalanceren (=minder exposure naar zwakke landen). Griekenland kan uiteindelijk haar problemen alleen maar oplossen door zwaar te saneren, en dit is wat de EU landen ook zullen eisen. Als de Grieken dat nalaten dan kan de EU over een jaar ofzo alsnog de stekker eruit trekken met veel minder schade omdat de banken hun Griekse exposure dan hebben kunnen afbouwen.

Dit betekent tevens dat de EU een geloofwaardig dreigement kan maken naar Griekenland omdat een Griekse default op dat moment goedkoper wordt voor de EU dan een bailout. En voor de Grieken zelf is het veel gunstiger om in de euro te blijven, dus er zit daadwerkelijk een flinke stok achter de deur imo.

1) Bailout van Griekenland zodat een Griekse default wordt voorkomen of uitgesteld.

2) Griekenland laten defaulten en dan een bailout geven aan de banken met een hoge Griekse exposure.

De reden dat de exposure van sommige banken naar Griekenland zo hoog is is eigenlijk een fout in de regulering. En voor zover ik weet wordt die regulering nu gewijzigd en zullen banken hun risicos beter spreiden over landen. Want een hoge exposure naar ťťn land is gewoon erg riskant. Maar zoals je in het onderstaande plaatje kunt zien werd dat risico niet onderkend. Voor de euro was er een grote spread, maar toen de euro kwam werd er (foutief) verondersteld dat alle euro staatsobligaties erg veilig waren. Maar nu worden de risicos weer gezien.

Zoals ik het zie kopen de EU landen met een bailout tijd zodat de banken hun portfolios kunnen herbalanceren (=minder exposure naar zwakke landen). Griekenland kan uiteindelijk haar problemen alleen maar oplossen door zwaar te saneren, en dit is wat de EU landen ook zullen eisen. Als de Grieken dat nalaten dan kan de EU over een jaar ofzo alsnog de stekker eruit trekken met veel minder schade omdat de banken hun Griekse exposure dan hebben kunnen afbouwen.

Dit betekent tevens dat de EU een geloofwaardig dreigement kan maken naar Griekenland omdat een Griekse default op dat moment goedkoper wordt voor de EU dan een bailout. En voor de Grieken zelf is het veel gunstiger om in de euro te blijven, dus er zit daadwerkelijk een flinke stok achter de deur imo.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Weet jij misschien hoe Ben Bernanke aan zijn bijnaam "Helicopter Bernanke" komt?quote:Op zaterdag 1 mei 2010 09:03 schreef Pietverdriet het volgende:

[..]

ik betwijfel dat de dollar er slechter voorstaat

quote:za 01 mei 2010,

Econoom somber over euro

Jan≠Kees Emmer

AMSTERDAM - NEW YORK - De toekomst van de euro wordt niet bepaald in Griekenland, maar in Madrid.

Dat is de stellige mening van Allan Meltzer, geschiedschrijver van het Amerikaanse systeem van centrale banken en professor aan de Carnegie Mellon School of Business in Pittsburgh, Pennsylvania.

,,De oplossing voor Griekenland is onvermijdelijk.

Vroeger of later zal het land failliet gaan.

Alleen zullen we dat niet zo noemen. Er zal een 'herstructurering' van de schulden komen, maar dat komt neer op een faillissement."

Hoe erg dat is? "Dat valt te bezien.

Griekenland is goed voor slechts 2% van het bbp van de eurozone.

ie herstructurering hoeft niet rampzalig te zijn voor de toekomst van de euro te zijn.

Het veel grotere probleem is Spanje."

I don't know if God exists, but it would be better for His reputation if He didn't.

Als de HEER zou mogen stemmen, dan is het zeer onwaarschijnlijk dat hij op het CDA zou stemmen

Als de HEER zou mogen stemmen, dan is het zeer onwaarschijnlijk dat hij op het CDA zou stemmen

Ik schijn in de minderheid te zijn, maar deze hele affaire doet juist mijn vertrouwen in de euro toenemen.

De zwakke landen zoals Griekenland, Portugal, Spanje etc hebben er juist alle belang bij om in de euro te blijven. En zouden zij er toch uit stappen, dan maakt dat de munt op lange termijn alleen maar sterker (afgezien van tijdelijke onrust), dus laat ze maar vertrekken mochten ze dat toch willen.

Het grootste gevaar is dat stabiele landen zoals Duitsland, Nederland etc eruit stappen. Maar waarom zouden zij dat doen? Niemand kan hun dwingen om de zwakke landen een bailout te geven. De motivatie voor de huidige bailout is een egoistische, namelijk om hun eigen banken te redden die een hoge exposure hebben naar Griekse staatsobligaties. Maar op zich heeft dat niets met de euro zelf te maken maar met slecht risk management bij die banken. Dit is iets dat naar ik begrijp gefixed gaat worden in toekomstige regulering van banken.

Een andere zorg van de stabiele landen zou kunnen zijn dat schulden van zwakke landen op een of andere manier worden gemonetariseerd en dus inflatie zouden geven in de sterke landen. Maar de ECB mag/kan volgens haar statuten helemaal geen staatsschuld monetariseren. En deze statuten kunnen alleen worden gewijzigd met unanieme stemmen van alle deelnemende landen. Sterke landen zoals Duitsland, Nederland, etc gaan daar nooit mee accoord, oftewel deze optie is uitgesloten.

Bovenstaande dingen hebben als resultaat dat landen van nature worden gedwongen om hun begroting op orde te krijgen, er is geen andere weg. Daarom heb ik (afgezien van korte termijn fluctuaties) meer vertrouwen in de waarde van de § dan in de $, £ of •.

De zwakke landen zoals Griekenland, Portugal, Spanje etc hebben er juist alle belang bij om in de euro te blijven. En zouden zij er toch uit stappen, dan maakt dat de munt op lange termijn alleen maar sterker (afgezien van tijdelijke onrust), dus laat ze maar vertrekken mochten ze dat toch willen.

Het grootste gevaar is dat stabiele landen zoals Duitsland, Nederland etc eruit stappen. Maar waarom zouden zij dat doen? Niemand kan hun dwingen om de zwakke landen een bailout te geven. De motivatie voor de huidige bailout is een egoistische, namelijk om hun eigen banken te redden die een hoge exposure hebben naar Griekse staatsobligaties. Maar op zich heeft dat niets met de euro zelf te maken maar met slecht risk management bij die banken. Dit is iets dat naar ik begrijp gefixed gaat worden in toekomstige regulering van banken.

Een andere zorg van de stabiele landen zou kunnen zijn dat schulden van zwakke landen op een of andere manier worden gemonetariseerd en dus inflatie zouden geven in de sterke landen. Maar de ECB mag/kan volgens haar statuten helemaal geen staatsschuld monetariseren. En deze statuten kunnen alleen worden gewijzigd met unanieme stemmen van alle deelnemende landen. Sterke landen zoals Duitsland, Nederland, etc gaan daar nooit mee accoord, oftewel deze optie is uitgesloten.

Bovenstaande dingen hebben als resultaat dat landen van nature worden gedwongen om hun begroting op orde te krijgen, er is geen andere weg. Daarom heb ik (afgezien van korte termijn fluctuaties) meer vertrouwen in de waarde van de § dan in de $, £ of •.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Maar lukt dat ook?quote:Bovenstaande dingen hebben als resultaat dat landen van nature worden gedwongen om hun begroting op orde te krijgen, er is geen andere weg.

shoarma is lekker

Vergis je niet, Nederland gaat overal mee akkoord zolang ze maar het braafste jongetje van de klas blijven. Niet te optimistisch over de ruggegraat van de politici die onze belangen moeten vertegenwoordigen.quote:Op zaterdag 1 mei 2010 12:41 schreef SeLang het volgende:

Ik schijn in de minderheid te zijn, maar deze hele affaire doet juist mijn vertrouwen in de euro toenemen.

De zwakke landen zoals Griekenland, Portugal, Spanje etc hebben er juist alle belang bij om in de euro te blijven. En zouden zij er toch uit stappen, dan maakt dat de munt op lange termijn alleen maar sterker (afgezien van tijdelijke onrust), dus laat ze maar vertrekken mochten ze dat toch willen.

Het grootste gevaar is dat stabiele landen zoals Duitsland, Nederland etc eruit stappen. Maar waarom zouden zij dat doen? Niemand kan hun dwingen om de zwakke landen een bailout te geven. De motivatie voor de huidige bailout is een egoistische, namelijk om hun eigen banken te redden die een hoge exposure hebben naar Griekse staatsobligaties. Maar op zich heeft dat niets met de euro zelf te maken maar met slecht risk management bij die banken. Dit is iets dat naar ik begrijp gefixed gaat worden in toekomstige regulering van banken.

Een andere zorg van de stabiele landen zou kunnen zijn dat schulden van zwakke landen op een of andere manier worden gemonetariseerd en dus inflatie zouden geven in de sterke landen. Maar de ECB mag/kan volgens haar statuten helemaal geen staatsschuld monetariseren. En deze statuten kunnen alleen worden gewijzigd met unanieme stemmen van alle deelnemende landen. Sterke landen zoals Duitsland, Nederland, etc gaan daar nooit mee accoord, oftewel deze optie is uitgesloten.

Bovenstaande dingen hebben als resultaat dat landen van nature worden gedwongen om hun begroting op orde te krijgen, er is geen andere weg. Daarom heb ik (afgezien van korte termijn fluctuaties) meer vertrouwen in de waarde van de § dan in de $, £ of •.

Ik ben het grotendeels met je eens, alleen zie ik wel het probleem dat in deze specifieke crisis wel Duitsland en Griekenland allebei zo vaag zijn geweest over wat ze zouden gaan doen dat het totaal uit de hand had kunnen lopen.quote:Op zaterdag 1 mei 2010 12:41 schreef SeLang het volgende:<knip>

Inmiddels ben ik daar wat minder somber over, en dan komen we op het grote plaatje waar ik je volledig gelijk geef. Als deze Griekse crisis achter de rug is, dan zie ik de euro eerder sterker dan zwakker eruitkomen. Wat ik overigens niet snap is waarom je het Britse pond in je opsomming noemt, dat is echt zo'n munt die je nauwelijks meer serieus kan nemen.

De million dollar question is wel: Wie gaat de bonds uit de zwakke landen overkopen?quote:Op zaterdag 1 mei 2010 11:47 schreef SeLang het volgende:

Het grootste probleem voor de EU is de exposure van banken naar Griekse staatsobligaties. In feite kunnen ze nu kiezen tussen 2 kwaden:

1) Bailout van Griekenland zodat een Griekse default wordt voorkomen of uitgesteld.

2) Griekenland laten defaulten en dan een bailout geven aan de banken met een hoge Griekse exposure.

De reden dat de exposure van sommige banken naar Griekenland zo hoog is is eigenlijk een fout in de regulering. En voor zover ik weet wordt die regulering nu gewijzigd en zullen banken hun risicos beter spreiden over landen. Want een hoge exposure naar ťťn land is gewoon erg riskant. Maar zoals je in het onderstaande plaatje kunt zien werd dat risico niet onderkend. Voor de euro was er een grote spread, maar toen de euro kwam werd er (foutief) verondersteld dat alle euro staatsobligaties erg veilig waren. Maar nu worden de risicos weer gezien.

[ afbeelding ]

Zoals ik het zie kopen de EU landen met een bailout tijd zodat de banken hun portfolios kunnen herbalanceren (=minder exposure naar zwakke landen). Griekenland kan uiteindelijk haar problemen alleen maar oplossen door zwaar te saneren, en dit is wat de EU landen ook zullen eisen. Als de Grieken dat nalaten dan kan de EU over een jaar ofzo alsnog de stekker eruit trekken met veel minder schade omdat de banken hun Griekse exposure dan hebben kunnen afbouwen.

Dit betekent tevens dat de EU een geloofwaardig dreigement kan maken naar Griekenland omdat een Griekse default op dat moment goedkoper wordt voor de EU dan een bailout. En voor de Grieken zelf is het veel gunstiger om in de euro te blijven, dus er zit daadwerkelijk een flinke stok achter de deur imo.

"You can't be a real country unless you have a beer and an airline - it helps if you have some kind of football team, or some nuclear weapons, but in the very least you need a beer." (Frank Zappa)

Toch blijft het een van de meest verhandelde valuta in de wereld. Wat betreft de sterkte/ zwakte van de £, dit somt het aardig op:quote:Op zaterdag 1 mei 2010 13:22 schreef HiZ het volgende:

Wat ik overigens niet snap is waarom je het Britse pond in je opsomming noemt, dat is echt zo'n munt die je nauwelijks meer serieus kan nemen.

Kort samengevat: juist de zwakte van de UK kan weleens de redding zijn van de £. Maar afgezien van een hedge omdat ik in de UK woon verkies ik de § natuurlijk boven de £, $ en •quote:Formally, the Bank of England is even more vulnerable to political usurpation than the Fed. The Chancellor of the Exchequer can, without even a vote of Parliament, decide to raise the inflation target to any number he thinks appropriate. The Reserve Powers clause of the Bank of England Act 1998 permits the Chancellor of the Exchequer to take back the monetary policy making powers from the Bank of England’s Monetary Policy Committee without even the ex-ante permission of Parliament. A confirming vote of Parliament is required within 28 days, but much damage could be done by then.

However, should any Chancellor be foolish enough to attempt either to raise the inflation target sharply or to take back the power to make monetary policy from the Bank of England’s Monetary Policy Committee, there would, in addition to the mass resignation of the MPC, be an immediate run on Sterling and a collapse of the exchange rate that would wreck the balance sheet of the UK’s large banking and financial sector (the banking sector balance sheet is more than 400 percent of annual GDP as opposed to less than 100 percent of GDP for the US. With considerable maturity and liquidity mismatch between the roughly 200 percent of GDP foreign-currency-denominated assets and liabilities of the UK financial system, the damage to the UK financial system and the consequent disruption of the real economy would be very serious indeed. So the financial vulnerability of the UK economy is the de facto safeguard of the independence of the Bank of England.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Je vindt altijd kopers op de juiste prijs, oftewel als de yield opweegt tegen het default risico.quote:Op zaterdag 1 mei 2010 13:25 schreef iehlaak het volgende:

[..]

De million dollar question is wel: Wie gaat de bonds uit de zwakke landen overkopen?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Als dat niet lukt dan wordt het een default, met alle gevolgen van dien voor het betreffende land en voor de houders van de schuld. Daarom moeten banken hun bond portfolio's diversificeren zodat een default van een zwak land geen systeemrisico oplevert voor het bankenstelsel.quote:

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

In de eurozone zijn er altijd sterkere en zwakkere landen. Monetarisatie van overheidsschulden in de eurozone is altijd in het nadeel van de sterkere landen. Oftewel, de sterkeren (wie het ook zijn) zullen een wijziging van ECB statuten op dat punt altijd blokkeren.quote:Op zaterdag 1 mei 2010 13:13 schreef Harde_Kip het volgende:

[..]

Vergis je niet, Nederland gaat overal mee akkoord zolang ze maar het braafste jongetje van de klas blijven. Niet te optimistisch over de ruggegraat van de politici die onze belangen moeten vertegenwoordigen.

Dat is nu juist het mooie van het niet hebben van een politieke unie: je vermijdt dat de sterkeren de zwakkeren moeten subsidiŽren en dwingt daarmee de zwakkeren om sterker te worden. Vreemd genoeg wordt het ontbreken van een politieke unie altijd als argument aangehaald dat de euro daarom zwak zou zijn. Ik zie het precies andersom.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dat is toch precies wat nu gebeurt? Al die miljarden die nederland afdraagt gaan toch naar landen als spanje, Ierland enz?quote:Op zaterdag 1 mei 2010 14:03 schreef SeLang het volgende:

[..]

In de eurozone zijn er altijd sterkere en zwakkere landen. Monetarisatie van overheidsschulden in de eurozone is altijd in het nadeel van de sterkere landen. Oftewel, de sterkeren (wie het ook zijn) zullen een wijziging van ECB statuten op dat punt altijd blokkeren.

Dat is nu juist het mooie van het niet hebben van een politieke unie: je vermijdt dat de sterkeren de zwakkeren moeten subsidiŽren en dwingt daarmee de zwakkeren om sterker te worden. Vreemd genoeg wordt het ontbreken van een politieke unie altijd als argument aangehaald dat de euro daarom zwak zou zijn. Ik zie het precies andersom.

Verder heeft het ook met een grote mond te maken in wiens nadeel bepaalde beslissingen zijn. Als voorbeeld haal ik Thatcher aan. Zij sprak, mbt de afdrachten van de UK aan de EU, ooit de wereldberoemde woorden "I want my money back" uit. Ze kreeg toen voor elkaar dat, voor zover ik weet tot op de dag van vandaag, de UK korting krijgt op haar afdrachten. Andere landen krijgen ook zaken voor elkaar door een grote bek op te trekken of door zaken tegen te werken.

Wanneer nederland zoiets zou moeten vragen zou het als volgt gaan: Balkenende: eh ja eh......zouden wij (nederland red.) ehhh misschien wanneer het mogelijk is eh om....eeh wellicht eh........laat maar zitten.

Je haalt hier alleen twee dingen door elkaar, namelijk de sterkte/ zwakte van de euro (waar dit topic over gaat, althans waar ik op reageerde) en de vraag in hoeverre wij fiscaal opdraaien voor bailouts van zwakkere landen. Dat laatste is zeker het geval.quote:Op zaterdag 1 mei 2010 15:09 schreef Harde_Kip het volgende:

[..]

Dat is toch precies wat nu gebeurt? Al die miljarden die nederland afdraagt gaan toch naar landen als spanje, Ierland enz?

Verder heeft het ook met een grote mond te maken in wiens nadeel bepaalde beslissingen zijn. Als voorbeeld haal ik Thatcher aan. Zij sprak, mbt de afdrachten van de UK aan de EU, ooit de wereldberoemde woorden "I want my money back" uit. Ze kreeg toen voor elkaar dat, voor zover ik weet tot op de dag van vandaag, de UK korting krijgt op haar afdrachten. Andere landen krijgen ook zaken voor elkaar door een grote bek op te trekken of door zaken tegen te werken.

Wanneer nederland zoiets zou moeten vragen zou het als volgt gaan: Balkenende: eh ja eh......zouden wij (nederland red.) ehhh misschien wanneer het mogelijk is eh om....eeh wellicht eh........laat maar zitten.

Als wij Griekenland geld lenen tegen een rente die onder de marktrente ligt dan is dat in principe een subsidie. Zelfs als de Nederlandse staat winst zou maken op de transactie (ze had immers ook in de markt Griekse schuld kunnen kopen met een hogere yield). Als Griekenland de schuld voor 100% terugbetaalt dan is de transactie winstgevend want de NL staat kan dat geld zelf tegen een lagere rente lenen dan ze van Griekenland ontvangt. Echter, de markt vraagt een hogere yield omdat ze het defaultrisico hoog inschat. En mocht Griekenland (een deel van) de schuld niet terugbetalen, dan komt dat voor rekening van de Nederlandse belastingbetaler.

Maar het tast in principe niet de koopkracht van de euro zelf aan. Er wordt geen schuld gemonetariseerd. Maar het kan dus wel zijn dat de belastingdruk in Nederland in de toekomst omhoog gaat door deze bailout. Dat heeft echter geen invloed op de positie van de euro als "storage of value". Die twee dingen staan los van elkaar. Dus: als het probleem wordt opgelost via monetarisatie dan zou je uit de euro moeten. Als het probleem fiscaal wordt opgelost (zoals nu het geval is) dan heeft het geen zin om je vermogen om te zetten naar een andere "storage".

Btw: de bailout geeft wel de absurde situatie dat Portugal (die ook in de problemen zit) leningen aan Griekenland moet verstrekken tegen 5% terwijl zij het geld dat ze ervoor nodig heeft zelf moet lenen tegen 5,6%

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

quote:Op zaterdag 1 mei 2010 15:34 schreef SeLang het volgende:

Btw: de bailout geeft wel de absurde situatie dat Portugal (die ook in de problemen zit) leningen aan Griekenland moet verstrekken tegen 5% terwijl zij het geld dat ze ervoor nodig heeft zelf moet lenen tegen 5,6%. Maar misschien verzinnen ze daarvoor ook nog wel een oplossing.

En straks gaat Griekenland hetzelfde doen voor Portugal en we hebben de grootste reversed ponzi-scheme ooit!

Ain't nothing to it but to do it.

Greece

Greece

Weet je ook hoe dat dan specifiek geregeld is? Want zowel bij repo-operaties als bij openmarktoperaties vergroot de ECB de markt voor staatsschuld.quote:Op zaterdag 1 mei 2010 12:41 schreef SeLang het volgende:

Maar de ECB mag/kan volgens haar statuten helemaal geen staatsschuld monetariseren.

En dan gaan we delen van leningen van de Grieken aan de Portugezen en de Portugezen aan de Grieken samenvoegen en verkopen als betrouwbare investeringen. Ik zie kansen!quote:Op zaterdag 1 mei 2010 15:50 schreef Mendeljev het volgende:

[..]

En straks gaat Griekenland hetzelfde doen voor Portugal en we hebben de grootste reversed ponzi-scheme ooit!

"You can't be a real country unless you have a beer and an airline - it helps if you have some kind of football team, or some nuclear weapons, but in the very least you need a beer." (Frank Zappa)

True that. De economische samenwerking in de EU zal toenemen. En de Duitsers geven eindelijk onze fiets terug.quote:Op zaterdag 1 mei 2010 12:41 schreef SeLang het volgende:

Ik schijn in de minderheid te zijn, maar deze hele affaire doet juist mijn vertrouwen in de euro toenemen.

De zwakke landen zoals Griekenland, Portugal, Spanje etc hebben er juist alle belang bij om in de euro te blijven. En zouden zij er toch uit stappen, dan maakt dat de munt op lange termijn alleen maar sterker (afgezien van tijdelijke onrust), dus laat ze maar vertrekken mochten ze dat toch willen.

Het grootste gevaar is dat stabiele landen zoals Duitsland, Nederland etc eruit stappen. Maar waarom zouden zij dat doen? Niemand kan hun dwingen om de zwakke landen een bailout te geven. De motivatie voor de huidige bailout is een egoistische, namelijk om hun eigen banken te redden die een hoge exposure hebben naar Griekse staatsobligaties. Maar op zich heeft dat niets met de euro zelf te maken maar met slecht risk management bij die banken. Dit is iets dat naar ik begrijp gefixed gaat worden in toekomstige regulering van banken.

Een andere zorg van de stabiele landen zou kunnen zijn dat schulden van zwakke landen op een of andere manier worden gemonetariseerd en dus inflatie zouden geven in de sterke landen. Maar de ECB mag/kan volgens haar statuten helemaal geen staatsschuld monetariseren. En deze statuten kunnen alleen worden gewijzigd met unanieme stemmen van alle deelnemende landen. Sterke landen zoals Duitsland, Nederland, etc gaan daar nooit mee accoord, oftewel deze optie is uitgesloten.

Bovenstaande dingen hebben als resultaat dat landen van nature worden gedwongen om hun begroting op orde te krijgen, er is geen andere weg. Daarom heb ik (afgezien van korte termijn fluctuaties) meer vertrouwen in de waarde van de § dan in de $, £ of •.

Hetgeen bewezen en beklonken moest worden.

True. Maar met een verwachting van een default risico van 50% zijn de banken waarschijnlijk alsnog circa 50% kwijt...quote:Op zaterdag 1 mei 2010 13:45 schreef SeLang het volgende:

[..]

Je vindt altijd kopers op de juiste prijs, oftewel als de yield opweegt tegen het default risico.

"You can't be a real country unless you have a beer and an airline - it helps if you have some kind of football team, or some nuclear weapons, but in the very least you need a beer." (Frank Zappa)

LEH was toch rated AA? AIG was triple-A.quote:Op donderdag 29 april 2010 15:33 schreef Drugshond het volgende:

[..]

Klopt Lehman Br. before the fall was rated AAA.

Ratings van Fitch staan daarom in Europa iets hoger aangeschreven.

Een ander probleem voor de banken is dat ze meer capitaal moeten reserveren voor de bonds omdat ze nu junk zijn.quote:Op zaterdag 1 mei 2010 20:21 schreef iehlaak het volgende:

[..]

True. Maar met een verwachting van een default risico van 50% zijn de banken waarschijnlijk alsnog circa 50% kwijt...

En de druk op die bonds neemt toe omdat ze uit indices worden gezet. Stelletje Griekse hazen.

En daardoor voor de rest geen fatsoenlijke economiequote:Op zaterdag 1 mei 2010 21:31 schreef NightH4wk het volgende:

Of Noorwegen, zitten op op kenkerveel geld door de olie.

Beetje in een pittoresque dorpoje wonen met amper Musulmannen.quote:Op zaterdag 1 mei 2010 21:47 schreef tjoptjop het volgende:

[..]

En daardoor voor de rest geen fatsoenlijke economie

Onder druk wordt alles vloeibaar. Ik verwacht dat het aantal 'sterke' landen - of de sterkte van deze / alle landen - afneemt naarmate de crisis / vergrijzing toeneemt en de overheidsschulden toenemen. Monetariseren is dan een easy way out. Weliswaar is dat het begin van een in eerste instantie geleidelijk naderende Untergang, maar dat is nou precies wat politici goed ligt, of: als je het somberder wilt zien: het noodlot van een democratie.quote:Op zaterdag 1 mei 2010 12:41 schreef SeLang het volgende:

...

Een andere zorg van de stabiele landen zou kunnen zijn dat schulden van zwakke landen op een of andere manier worden gemonetariseerd en dus inflatie zouden geven in de sterke landen. Maar de ECB mag/kan volgens haar statuten helemaal geen staatsschuld monetariseren. En deze statuten kunnen alleen worden gewijzigd met unanieme stemmen van alle deelnemende landen. Sterke landen zoals Duitsland, Nederland, etc gaan daar nooit mee accoord, oftewel deze optie is uitgesloten.

...

Het is ook maar de vraag hoe onafhankelijk de ECB zal blijken te zijn. Het is tenslotte maar een instituut met mannetjes die door / via de politiek benoemd worden. Las ik laatst niet ergens dat de ECB sinds enige tijd niet alleen AAA obligaties, maar ook bagger als onderpand accepteert?

Nee, geen enkele optie is uitgesloten.

Goud kan je niet bijdrukken

Ja maar hij is meer een man van de theorie denk ik, en wij van de praktijk.quote:Op zondag 2 mei 2010 11:17 schreef Poekieman het volgende:

[..]

Onder druk wordt alles vloeibaar. Ik verwacht dat het aantal 'sterke' landen - of de sterkte van deze / alle landen - afneemt naarmate de crisis / vergrijzing toeneemt en de overheidsschulden toenemen. Monetariseren is dan een easy way out. Weliswaar is dat het begin van een in eerste instantie geleidelijk naderende Untergang, maar dat is nou precies wat politici goed ligt, of: als je het somberder wilt zien: het noodlot van een democratie.

Het is ook maar de vraag hoe onafhankelijk de ECB zal blijken te zijn. Het is tenslotte maar een instituut met mannetjes die door / via de politiek benoemd worden. Las ik laatst niet ergens dat de ECB sinds enige tijd niet alleen AAA obligaties, maar ook bagger als onderpand accepteert?

Nee, geen enkele optie is uitgesloten.

Ik zie overal nieuwsberichten over "het plan" maar details ontbreken structureel. Iemand enig idee hoe ze de enorme bezuinigingen willen doorvoeren?

Enige concrete is ambtenaren ontslaan (hoeveel?), salaris / pensioen ambtenaren omlaag (hoeveel) en de pensioenleeftijd van 53 naar 67 ( ).

).

Enige concrete is ambtenaren ontslaan (hoeveel?), salaris / pensioen ambtenaren omlaag (hoeveel) en de pensioenleeftijd van 53 naar 67 (

Op maandag 30 november 2009 19:30 schreef Ian_Nick het volgende:

Pietje's hobby is puzzelen en misschien ben jij wel het laatste stukje O+

Pietje's hobby is puzzelen en misschien ben jij wel het laatste stukje O+

hoe concreet wil je het hebben dit soort plannen kosten tijd om te maken.quote:Op zondag 2 mei 2010 11:54 schreef PietjePuk007 het volgende:

Ik zie overal nieuwsberichten over "het plan" maar details ontbreken structureel. Iemand enig idee hoe ze de enorme bezuinigingen willen doorvoeren?

Enige concrete is ambtenaren ontslaan (hoeveel?), salaris / pensioen ambtenaren omlaag (hoeveel) en de pensioenleeftijd van 53 naar 67 ().

Maar de hoofdlijnen klinken goed.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

Natuurlijk is niets in deze wereld letterlijk uitgesloten. Maar wat ik wil aangeven is dat het scenario extreem onwaarschijnlijk is omdat de belangen van de lidstaten verschillend zijn. Zelfs ALS alle lidstaten schulden zouden willen monetariseren (extreem onwaarschijnlijk, maar stel dat...) dan is het nog steeds niet in het voordeel van de relatief sterkere landen om het op die manier te doen omdat landen met lagere schulden dan in verhouding voor een veel groter deel van de schade opdraaien (in de vorm van hoge inflatie) dan de zwakkere landen. Zij zullen een wijziging van de ECB statuten dus evengoed blokkeren.quote:Op zondag 2 mei 2010 11:17 schreef Poekieman het volgende:

[..]

Onder druk wordt alles vloeibaar. Ik verwacht dat het aantal 'sterke' landen - of de sterkte van deze / alle landen - afneemt naarmate de crisis / vergrijzing toeneemt en de overheidsschulden toenemen. Monetariseren is dan een easy way out. Weliswaar is dat het begin van een in eerste instantie geleidelijk naderende Untergang, maar dat is nou precies wat politici goed ligt, of: als je het somberder wilt zien: het noodlot van een democratie.

Het is ook maar de vraag hoe onafhankelijk de ECB zal blijken te zijn. Het is tenslotte maar een instituut met mannetjes die door / via de politiek benoemd worden. Las ik laatst niet ergens dat de ECB sinds enige tijd niet alleen AAA obligaties, maar ook bagger als onderpand accepteert?

Nee, geen enkele optie is uitgesloten.

Dat is dus (imo) het mooie van de euro: de tegengestelde belangen en onderlinge verdeeldheid binnen de unie waarborgen de onafhankelijkheid van de ECB. En zolang de statuten niet worden gewijzigd (waarvoor dus instemming van alle lidstaten is vereist) blijft het primaire doel van de ECB prijsstabiliteit.

Wat betreft "bagger" als onderpand, de eventuele verliezen op dat onderpand blijven voor rekening van de partij die het onderpand post. Dus dit is geen sluipende monetarisatie van schuld.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

En dit is, zoals ik al zo vaak heb aangegeven, een misvatting. Monetarisatie is voor de meeste westerse landen geen easy way out.quote:Op zondag 2 mei 2010 11:17 schreef Poekieman het volgende:

Monetariseren is dan een easy way out.

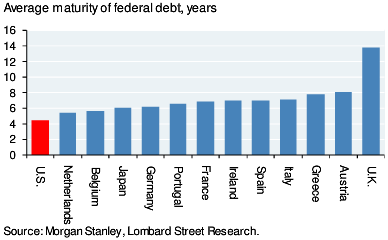

Monetariseren (of elke hint in die richting) drijft onmiddellijk de rente op zodat geld lenen veel duurder wordt. Deze truuk gaat dus alleen werken als:

1) Je budget in balans is, immers opnieuw geld lenen wordt veel duurder.

2) De maturity van je bestaande schuld relatief lang is en voorlopig niet hoeft worden doorgerold.

Aan beide voorwaarden is in het grootste deel van de westerse wereld niet voldaan.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Exact. Plus het feit dat de ECB voor een obligatie met een lagere rating minder liquiditeiten beschikbaar stelt dan voor een obligatie met een hogere rating. Het is voor banken dus niet winstgevend om hier gebruik van te maken en dient alleen in tijden van nood als de vraag naar liquiditeiten extreem hoog is, waarvoor de hele regeling ook bedoeld is.quote:Op zondag 2 mei 2010 13:05 schreef SeLang het volgende:

Wat betreft "bagger" als onderpand, de eventuele verliezen op dat onderpand blijven voor rekening van de partij die het onderpand post. Dus dit is geen sluipende monetarisatie van schuld.

Dank voor je inzichtgevende posts Selang

Dat is het hele punt idd. De vage plannen klinken goed maar kunnen nooit worden doorgevoerd. Die hazen in Griekenland protesteren al wanneer de kleinste dingen veranderd moeten worden dus wanneer tegelijkertijd de BTW omhoog gaat, 13e en 14e maand weg, pensioensleeftijd 14 jaar omhoog (iig, vorige twee punten voor ambtenaren) en nog een zooi andere zaken, worden ze helemaal gek. De volgende verkiezingen worden populistisch als een dolle.quote:Op zondag 2 mei 2010 11:54 schreef PietjePuk007 het volgende:

Ik zie overal nieuwsberichten over "het plan" maar details ontbreken structureel. Iemand enig idee hoe ze de enorme bezuinigingen willen doorvoeren?

Enige concrete is ambtenaren ontslaan (hoeveel?), salaris / pensioen ambtenaren omlaag (hoeveel) en de pensioenleeftijd van 53 naar 67 ().

De ECB kan overheidobligaties toch eenvoudigweg opkopen - net als de FED? Dan daalt de rente zelfs. Of is dat ondenkbaar? Wellicht dat de ECB dat nu nog niet mag of doet, maar als de nood aan de man komt zou het me niets verbazen als dat gaat gebeuren.quote:Op zondag 2 mei 2010 13:26 schreef SeLang het volgende:

[..]

En dit is, zoals ik al zo vaak heb aangegeven, een misvatting. Monetarisatie is voor de meeste westerse landen geen easy way out.

Monetariseren (of elke hint in die richting) drijft onmiddellijk de rente op zodat geld lenen veel duurder wordt. Deze truuk gaat dus alleen werken als:

1) Je budget in balans is, immers opnieuw geld lenen wordt veel duurder.

2) De maturity van je bestaande schuld relatief lang is en voorlopig niet hoeft worden doorgerold.

Aan beide voorwaarden is in het grootste deel van de westerse wereld niet voldaan.

[ afbeelding ]

Goud kan je niet bijdrukken

Da's lekker makkelijk bezuinigen als je 120 miljard krijgt toegeschoven.quote:Grieken gaan 30 miljard bezuinigen

***************************************

` Griekenland gaat in drie jaar tijd

30 miljard euro bezuinigen.Het tekort

van de overheid moet daardoor worden

teruggebracht van 13,6 naar 3 procent,

heeft de Griekse regering meegedeeld.

In ruil voor de maatregelen geeft de

EU en het IMF een kapitaalinjectie van

mogelijk 120 miljard euro.

Iedereen moet de broekriem aanhalen om

het land van de ondergang te redden,zei

premier Papandreou.Op alle fronten zal

flink worden bezuinigd wat iedereen in

zijn portemonee zal voelen,zei hij.

Het btw-tarief gaat omhoog van 21 naar

23 procent en de 13e en 14e maand voor

ambtenaren verdwijnen.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

dan daalt de koers van de euro, dan wil dus niemand meer Euro obligaties kopen wegens het verdwenen vertrouwen in een stabiele koers en is een flink hogere rente onontkoombaar om nog euro-bonds te verkopen aan pensioenfondsen en bankenquote:Op zondag 2 mei 2010 13:52 schreef Poekieman het volgende:

[..]

De ECB kan overheidobligaties toch eenvoudigweg opkopen - net als de FED? Dan daalt de rente zelfs. Of is dat ondenkbaar? Wellicht dat de ECB dat nu nog niet mag of doet, maar als de nood aan de man komt zou het me niets verbazen als dat gaat gebeuren.

De ECB mag per jaar 3% laten bijdrukken door de lidstaten en dat is momenteel meer dan genoeg

I don't know if God exists, but it would be better for His reputation if He didn't.

Als de HEER zou mogen stemmen, dan is het zeer onwaarschijnlijk dat hij op het CDA zou stemmen

Als de HEER zou mogen stemmen, dan is het zeer onwaarschijnlijk dat hij op het CDA zou stemmen

Dat is precies het punt, de grieken zelf willen die bailout helemaal niet. De huidige regering is pas sinds okt 2009 verkozen. Verkiezingen zijn ver weg maar kans is aanwezig dat de regering door opstanden ten val komt. Ik denk dat de EU slechts tijd koopt voor een heel hoge prijs. Beter hadden ze Griekenland laten defaulten. Dit is in feite opnieuw eeen bailout van de banken die de obligaties in hun portefeuille hebben. Het voordeel dat de focus nu ligt op de staatschulden en tekorten hier in Europa is dat er nu daadwerkelijk maatregelen worden genomen onder druk van de kapitaalmarkt in een vroegtijdig stadium. Dit terwijl bijv de VS denkt ermee weg te komen. Hierdoor ontbreekt daar het besef van urgentie. Vroeg of laat zal de markt zijn focus verleggen en dan zijn de rapen gaar.quote:Op zondag 2 mei 2010 13:36 schreef NightH4wk het volgende:

Dat is het hele punt idd. De vage plannen klinken goed maar kunnen nooit worden doorgevoerd. Die hazen in Griekenland protesteren al wanneer de kleinste dingen veranderd moeten worden dus wanneer tegelijkertijd de BTW omhoog gaat, 13e en 14e maand weg, pensioensleeftijd 14 jaar omhoog (iig, vorige twee punten voor ambtenaren) en nog een zooi andere zaken, worden ze helemaal gek. De volgende verkiezingen worden populistisch als een dolle.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Als de ECB de overheidsobligaties koopt hoeft ook niemand anders ze te kopen. En een geleidelijk dalende euro is precies wat de meeste politici willen. Het enige dat ze willen voorkomen is hyperinflatie, maar ik denk dat ze best blij zouden zijn met een jaar of 10 a 20 met 5 a 10% inflatie.quote:Op zondag 2 mei 2010 13:57 schreef Bruno25 het volgende:

[..]

dan daalt de koers van de euro, dan wil dus niemand meer Euro obligaties kopen wegens het verdwenen vertrouwen in een stabiele koers en is een flink hogere rente onontkoombaar om nog euro-bonds te verkopen aan pensioenfondsen en banken

De ECB mag per jaar 3% laten bijdrukken door de lidstaten en dat is momenteel meer dan genoeg

Vooral als de echte inflatie een stuk hoger is dan de officiele inflatie, want veel uitkeringen (denk aan: AOW en soortgelijke regelingen in de rest v/d eurozone) zijn aan de officiele inflatie gekoppeld. Dat implementeert dan ook meteen de door de BIS gesuggereerde meest gewicht in de schaal leggende oplossing voor de explosief groeiende overheidstekorten de komende 30 jaar: de met (oude) leeftijd uitgaven samenhangende overheidsuitgaven op het niveau van nu houden.

Goud kan je niet bijdrukken

Het permanent opkopen van staatsobligaties is monetarisatie en dat is expliciet verboden voor de ECB. En om dat te veranderen is een unaniem besluit nodig van alle lidstaten. Dat gaat dus niet gebeuren zoals ik hierboven al beschreef.quote:Op zondag 2 mei 2010 13:52 schreef Poekieman het volgende:

[..]

De ECB kan overheidobligaties toch eenvoudigweg opkopen - net als de FED? Dan daalt de rente zelfs. Of is dat ondenkbaar? Wellicht dat de ECB dat nu nog niet mag of doet, maar als de nood aan de man komt zou het me niets verbazen als dat gaat gebeuren.

De FED heeft momenteel ca $800 miljard aan Treasuries op haar balance sheet. Dat is ongeveer evenveel als voor de crisis. Per saldo hebben ze dus (nog) geen overheidsschuld gemonetariseerd. De FED benadrukt ook dat ze niet van plan zijn om dat te gaan doen. Dat moeten we natuurlijk nog zien, maar de markt houdt het in de gaten.

De FED heeft wel ca $1,5T aan MBS en Agencies op haar balance sheet (dat is dus gigantisch). Dat is in de afgelopen 1,5 jaar aangekocht om de rente op de huizenmarkt laag te houden. Het aankopen hiervan is in maart gestopt en het plan is om het vanaf nu af te bouwen door natuurlijk verloop (hypotheken worden afgelost) en er gaan binnen de FED steeds meer stemmen op om het ook geleidelijk aan te verkopen. Uiteindelijk wil de FED weer naar Treasuries only, maar dat zal nog jaren duren voordat dat doel is bereikt. Btw: eventuele verliezen op dit portfolio gaan naar de belastingbetaler, dus geen monetarisatie.

Natuurlijk heeft dit ook veel effect gehad op de vraag naar Treasuries, want banken/ landen (China etc) hebben hun MBS feitelijk omgeruild voor Treasuries dus feitelijk liggen zowel hypotheek- als Treasury markt aan het infuus. Maar in principe is deze maatregel tijdelijk. Wederom, dit zal moeten blijken. Maar tot nu toe ligt de FED goed op schema met het terugdraaien van alle noodmaatregelen (excl. MBS en Agencies).