WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Onder druk wordt alles vloeibaar. Ik verwacht dat het aantal 'sterke' landen - of de sterkte van deze / alle landen - afneemt naarmate de crisis / vergrijzing toeneemt en de overheidsschulden toenemen. Monetariseren is dan een easy way out. Weliswaar is dat het begin van een in eerste instantie geleidelijk naderende Untergang, maar dat is nou precies wat politici goed ligt, of: als je het somberder wilt zien: het noodlot van een democratie.quote:Op zaterdag 1 mei 2010 12:41 schreef SeLang het volgende:

...

Een andere zorg van de stabiele landen zou kunnen zijn dat schulden van zwakke landen op een of andere manier worden gemonetariseerd en dus inflatie zouden geven in de sterke landen. Maar de ECB mag/kan volgens haar statuten helemaal geen staatsschuld monetariseren. En deze statuten kunnen alleen worden gewijzigd met unanieme stemmen van alle deelnemende landen. Sterke landen zoals Duitsland, Nederland, etc gaan daar nooit mee accoord, oftewel deze optie is uitgesloten.

...

Het is ook maar de vraag hoe onafhankelijk de ECB zal blijken te zijn. Het is tenslotte maar een instituut met mannetjes die door / via de politiek benoemd worden. Las ik laatst niet ergens dat de ECB sinds enige tijd niet alleen AAA obligaties, maar ook bagger als onderpand accepteert?

Nee, geen enkele optie is uitgesloten.

Goud kan je niet bijdrukken

Ja maar hij is meer een man van de theorie denk ik, en wij van de praktijk.quote:Op zondag 2 mei 2010 11:17 schreef Poekieman het volgende:

[..]

Onder druk wordt alles vloeibaar. Ik verwacht dat het aantal 'sterke' landen - of de sterkte van deze / alle landen - afneemt naarmate de crisis / vergrijzing toeneemt en de overheidsschulden toenemen. Monetariseren is dan een easy way out. Weliswaar is dat het begin van een in eerste instantie geleidelijk naderende Untergang, maar dat is nou precies wat politici goed ligt, of: als je het somberder wilt zien: het noodlot van een democratie.

Het is ook maar de vraag hoe onafhankelijk de ECB zal blijken te zijn. Het is tenslotte maar een instituut met mannetjes die door / via de politiek benoemd worden. Las ik laatst niet ergens dat de ECB sinds enige tijd niet alleen AAA obligaties, maar ook bagger als onderpand accepteert?

Nee, geen enkele optie is uitgesloten.

Ik zie overal nieuwsberichten over "het plan" maar details ontbreken structureel. Iemand enig idee hoe ze de enorme bezuinigingen willen doorvoeren?

Enige concrete is ambtenaren ontslaan (hoeveel?), salaris / pensioen ambtenaren omlaag (hoeveel) en de pensioenleeftijd van 53 naar 67 ( ).

).

Enige concrete is ambtenaren ontslaan (hoeveel?), salaris / pensioen ambtenaren omlaag (hoeveel) en de pensioenleeftijd van 53 naar 67 (

Op maandag 30 november 2009 19:30 schreef Ian_Nick het volgende:

Pietje's hobby is puzzelen en misschien ben jij wel het laatste stukje O+

Pietje's hobby is puzzelen en misschien ben jij wel het laatste stukje O+

hoe concreet wil je het hebben dit soort plannen kosten tijd om te maken.quote:Op zondag 2 mei 2010 11:54 schreef PietjePuk007 het volgende:

Ik zie overal nieuwsberichten over "het plan" maar details ontbreken structureel. Iemand enig idee hoe ze de enorme bezuinigingen willen doorvoeren?

Enige concrete is ambtenaren ontslaan (hoeveel?), salaris / pensioen ambtenaren omlaag (hoeveel) en de pensioenleeftijd van 53 naar 67 ().

Maar de hoofdlijnen klinken goed.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

Natuurlijk is niets in deze wereld letterlijk uitgesloten. Maar wat ik wil aangeven is dat het scenario extreem onwaarschijnlijk is omdat de belangen van de lidstaten verschillend zijn. Zelfs ALS alle lidstaten schulden zouden willen monetariseren (extreem onwaarschijnlijk, maar stel dat...) dan is het nog steeds niet in het voordeel van de relatief sterkere landen om het op die manier te doen omdat landen met lagere schulden dan in verhouding voor een veel groter deel van de schade opdraaien (in de vorm van hoge inflatie) dan de zwakkere landen. Zij zullen een wijziging van de ECB statuten dus evengoed blokkeren.quote:Op zondag 2 mei 2010 11:17 schreef Poekieman het volgende:

[..]

Onder druk wordt alles vloeibaar. Ik verwacht dat het aantal 'sterke' landen - of de sterkte van deze / alle landen - afneemt naarmate de crisis / vergrijzing toeneemt en de overheidsschulden toenemen. Monetariseren is dan een easy way out. Weliswaar is dat het begin van een in eerste instantie geleidelijk naderende Untergang, maar dat is nou precies wat politici goed ligt, of: als je het somberder wilt zien: het noodlot van een democratie.

Het is ook maar de vraag hoe onafhankelijk de ECB zal blijken te zijn. Het is tenslotte maar een instituut met mannetjes die door / via de politiek benoemd worden. Las ik laatst niet ergens dat de ECB sinds enige tijd niet alleen AAA obligaties, maar ook bagger als onderpand accepteert?

Nee, geen enkele optie is uitgesloten.

Dat is dus (imo) het mooie van de euro: de tegengestelde belangen en onderlinge verdeeldheid binnen de unie waarborgen de onafhankelijkheid van de ECB. En zolang de statuten niet worden gewijzigd (waarvoor dus instemming van alle lidstaten is vereist) blijft het primaire doel van de ECB prijsstabiliteit.

Wat betreft "bagger" als onderpand, de eventuele verliezen op dat onderpand blijven voor rekening van de partij die het onderpand post. Dus dit is geen sluipende monetarisatie van schuld.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

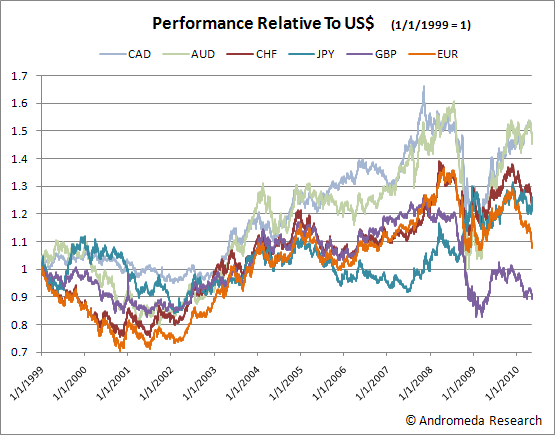

En dit is, zoals ik al zo vaak heb aangegeven, een misvatting. Monetarisatie is voor de meeste westerse landen geen easy way out.quote:Op zondag 2 mei 2010 11:17 schreef Poekieman het volgende:

Monetariseren is dan een easy way out.

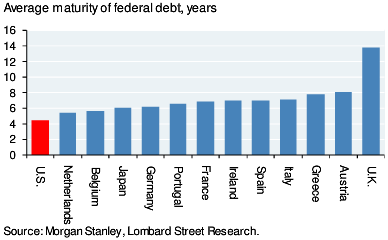

Monetariseren (of elke hint in die richting) drijft onmiddellijk de rente op zodat geld lenen veel duurder wordt. Deze truuk gaat dus alleen werken als:

1) Je budget in balans is, immers opnieuw geld lenen wordt veel duurder.

2) De maturity van je bestaande schuld relatief lang is en voorlopig niet hoeft worden doorgerold.

Aan beide voorwaarden is in het grootste deel van de westerse wereld niet voldaan.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Exact. Plus het feit dat de ECB voor een obligatie met een lagere rating minder liquiditeiten beschikbaar stelt dan voor een obligatie met een hogere rating. Het is voor banken dus niet winstgevend om hier gebruik van te maken en dient alleen in tijden van nood als de vraag naar liquiditeiten extreem hoog is, waarvoor de hele regeling ook bedoeld is.quote:Op zondag 2 mei 2010 13:05 schreef SeLang het volgende:

Wat betreft "bagger" als onderpand, de eventuele verliezen op dat onderpand blijven voor rekening van de partij die het onderpand post. Dus dit is geen sluipende monetarisatie van schuld.

Dank voor je inzichtgevende posts Selang

Dat is het hele punt idd. De vage plannen klinken goed maar kunnen nooit worden doorgevoerd. Die hazen in Griekenland protesteren al wanneer de kleinste dingen veranderd moeten worden dus wanneer tegelijkertijd de BTW omhoog gaat, 13e en 14e maand weg, pensioensleeftijd 14 jaar omhoog (iig, vorige twee punten voor ambtenaren) en nog een zooi andere zaken, worden ze helemaal gek. De volgende verkiezingen worden populistisch als een dolle.quote:Op zondag 2 mei 2010 11:54 schreef PietjePuk007 het volgende:

Ik zie overal nieuwsberichten over "het plan" maar details ontbreken structureel. Iemand enig idee hoe ze de enorme bezuinigingen willen doorvoeren?

Enige concrete is ambtenaren ontslaan (hoeveel?), salaris / pensioen ambtenaren omlaag (hoeveel) en de pensioenleeftijd van 53 naar 67 ().

De ECB kan overheidobligaties toch eenvoudigweg opkopen - net als de FED? Dan daalt de rente zelfs. Of is dat ondenkbaar? Wellicht dat de ECB dat nu nog niet mag of doet, maar als de nood aan de man komt zou het me niets verbazen als dat gaat gebeuren.quote:Op zondag 2 mei 2010 13:26 schreef SeLang het volgende:

[..]

En dit is, zoals ik al zo vaak heb aangegeven, een misvatting. Monetarisatie is voor de meeste westerse landen geen easy way out.

Monetariseren (of elke hint in die richting) drijft onmiddellijk de rente op zodat geld lenen veel duurder wordt. Deze truuk gaat dus alleen werken als:

1) Je budget in balans is, immers opnieuw geld lenen wordt veel duurder.

2) De maturity van je bestaande schuld relatief lang is en voorlopig niet hoeft worden doorgerold.

Aan beide voorwaarden is in het grootste deel van de westerse wereld niet voldaan.

[ afbeelding ]

Goud kan je niet bijdrukken

Da's lekker makkelijk bezuinigen als je 120 miljard krijgt toegeschoven.quote:Grieken gaan 30 miljard bezuinigen

***************************************

` Griekenland gaat in drie jaar tijd

30 miljard euro bezuinigen.Het tekort

van de overheid moet daardoor worden

teruggebracht van 13,6 naar 3 procent,

heeft de Griekse regering meegedeeld.

In ruil voor de maatregelen geeft de

EU en het IMF een kapitaalinjectie van

mogelijk 120 miljard euro.

Iedereen moet de broekriem aanhalen om

het land van de ondergang te redden,zei

premier Papandreou.Op alle fronten zal

flink worden bezuinigd wat iedereen in

zijn portemonee zal voelen,zei hij.

Het btw-tarief gaat omhoog van 21 naar

23 procent en de 13e en 14e maand voor

ambtenaren verdwijnen.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

dan daalt de koers van de euro, dan wil dus niemand meer Euro obligaties kopen wegens het verdwenen vertrouwen in een stabiele koers en is een flink hogere rente onontkoombaar om nog euro-bonds te verkopen aan pensioenfondsen en bankenquote:Op zondag 2 mei 2010 13:52 schreef Poekieman het volgende:

[..]

De ECB kan overheidobligaties toch eenvoudigweg opkopen - net als de FED? Dan daalt de rente zelfs. Of is dat ondenkbaar? Wellicht dat de ECB dat nu nog niet mag of doet, maar als de nood aan de man komt zou het me niets verbazen als dat gaat gebeuren.

De ECB mag per jaar 3% laten bijdrukken door de lidstaten en dat is momenteel meer dan genoeg

I don't know if God exists, but it would be better for His reputation if He didn't.

Als de HEER zou mogen stemmen, dan is het zeer onwaarschijnlijk dat hij op het CDA zou stemmen

Als de HEER zou mogen stemmen, dan is het zeer onwaarschijnlijk dat hij op het CDA zou stemmen

Dat is precies het punt, de grieken zelf willen die bailout helemaal niet. De huidige regering is pas sinds okt 2009 verkozen. Verkiezingen zijn ver weg maar kans is aanwezig dat de regering door opstanden ten val komt. Ik denk dat de EU slechts tijd koopt voor een heel hoge prijs. Beter hadden ze Griekenland laten defaulten. Dit is in feite opnieuw eeen bailout van de banken die de obligaties in hun portefeuille hebben. Het voordeel dat de focus nu ligt op de staatschulden en tekorten hier in Europa is dat er nu daadwerkelijk maatregelen worden genomen onder druk van de kapitaalmarkt in een vroegtijdig stadium. Dit terwijl bijv de VS denkt ermee weg te komen. Hierdoor ontbreekt daar het besef van urgentie. Vroeg of laat zal de markt zijn focus verleggen en dan zijn de rapen gaar.quote:Op zondag 2 mei 2010 13:36 schreef NightH4wk het volgende:

Dat is het hele punt idd. De vage plannen klinken goed maar kunnen nooit worden doorgevoerd. Die hazen in Griekenland protesteren al wanneer de kleinste dingen veranderd moeten worden dus wanneer tegelijkertijd de BTW omhoog gaat, 13e en 14e maand weg, pensioensleeftijd 14 jaar omhoog (iig, vorige twee punten voor ambtenaren) en nog een zooi andere zaken, worden ze helemaal gek. De volgende verkiezingen worden populistisch als een dolle.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Als de ECB de overheidsobligaties koopt hoeft ook niemand anders ze te kopen. En een geleidelijk dalende euro is precies wat de meeste politici willen. Het enige dat ze willen voorkomen is hyperinflatie, maar ik denk dat ze best blij zouden zijn met een jaar of 10 a 20 met 5 a 10% inflatie.quote:Op zondag 2 mei 2010 13:57 schreef Bruno25 het volgende:

[..]

dan daalt de koers van de euro, dan wil dus niemand meer Euro obligaties kopen wegens het verdwenen vertrouwen in een stabiele koers en is een flink hogere rente onontkoombaar om nog euro-bonds te verkopen aan pensioenfondsen en banken

De ECB mag per jaar 3% laten bijdrukken door de lidstaten en dat is momenteel meer dan genoeg

Vooral als de echte inflatie een stuk hoger is dan de officiele inflatie, want veel uitkeringen (denk aan: AOW en soortgelijke regelingen in de rest v/d eurozone) zijn aan de officiele inflatie gekoppeld. Dat implementeert dan ook meteen de door de BIS gesuggereerde meest gewicht in de schaal leggende oplossing voor de explosief groeiende overheidstekorten de komende 30 jaar: de met (oude) leeftijd uitgaven samenhangende overheidsuitgaven op het niveau van nu houden.

Goud kan je niet bijdrukken

Het permanent opkopen van staatsobligaties is monetarisatie en dat is expliciet verboden voor de ECB. En om dat te veranderen is een unaniem besluit nodig van alle lidstaten. Dat gaat dus niet gebeuren zoals ik hierboven al beschreef.quote:Op zondag 2 mei 2010 13:52 schreef Poekieman het volgende:

[..]

De ECB kan overheidobligaties toch eenvoudigweg opkopen - net als de FED? Dan daalt de rente zelfs. Of is dat ondenkbaar? Wellicht dat de ECB dat nu nog niet mag of doet, maar als de nood aan de man komt zou het me niets verbazen als dat gaat gebeuren.

De FED heeft momenteel ca $800 miljard aan Treasuries op haar balance sheet. Dat is ongeveer evenveel als voor de crisis. Per saldo hebben ze dus (nog) geen overheidsschuld gemonetariseerd. De FED benadrukt ook dat ze niet van plan zijn om dat te gaan doen. Dat moeten we natuurlijk nog zien, maar de markt houdt het in de gaten.

De FED heeft wel ca $1,5T aan MBS en Agencies op haar balance sheet (dat is dus gigantisch). Dat is in de afgelopen 1,5 jaar aangekocht om de rente op de huizenmarkt laag te houden. Het aankopen hiervan is in maart gestopt en het plan is om het vanaf nu af te bouwen door natuurlijk verloop (hypotheken worden afgelost) en er gaan binnen de FED steeds meer stemmen op om het ook geleidelijk aan te verkopen. Uiteindelijk wil de FED weer naar Treasuries only, maar dat zal nog jaren duren voordat dat doel is bereikt. Btw: eventuele verliezen op dit portfolio gaan naar de belastingbetaler, dus geen monetarisatie.

Natuurlijk heeft dit ook veel effect gehad op de vraag naar Treasuries, want banken/ landen (China etc) hebben hun MBS feitelijk omgeruild voor Treasuries dus feitelijk liggen zowel hypotheek- als Treasury markt aan het infuus. Maar in principe is deze maatregel tijdelijk. Wederom, dit zal moeten blijken. Maar tot nu toe ligt de FED goed op schema met het terugdraaien van alle noodmaatregelen (excl. MBS en Agencies).

De bondmarket houdt dit natuurlijk angstvallig in de gaten, want treasuries en MBS kopen is feitelijk geld printen en dat verhoogt de inflatieverwachting en daarmee de kapitaalmarktrente. Op het moment wordt er echter nauwelijks inflatie verwacht (deze crisis is duidelijk deflatoir), wat je goed kunt zien aan het verschil in yield tussen TIPS (Treasury Inflation Protected Securities) en gewone Treasuries. TIPS worden namelijk gecorrigeerd voor inflatie. Dus het verschil in yield tussen de 10-yr Treasury en 10-yr TIPS geeft de verwachte jaarlijkse inflatie voor de komende 10 jaar: 3,8%-1,4% = 2,4% inflatie.

Dat ligt ruim onder het historische gemiddelde voor de Verenigde Staten, oftewel de bondmarket maakt zich momenteel geen zorgen over inflatie en/of monetariseren van staatsschuld.

Btw: de bondmarket is vele malen groter dan de aandelenmarkt en over het algemeen zijn het de beter geinformeerde beleggers.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Gelukkig hebben politici in de eurozone hier niets meer over te vertellen. Alleen de ECB bepaalt dit en zij heeft een inflatietarget van <2%.quote:Op zondag 2 mei 2010 14:31 schreef Poekieman het volgende:

[..]

Als de ECB de overheidsobligaties koopt hoeft ook niemand anders ze te kopen. En een geleidelijk dalende euro is precies wat de meeste politici willen. Het enige dat ze willen voorkomen is hyperinflatie, maar ik denk dat ze best blij zouden zijn met een jaar of 10 a 20 met 5 a 10% inflatie.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

De oplossing van het griekse (en de andere letters van het varkentje) probleem is imo voor het grootste deel een menselijke. De maatregelen zijn wel helder, alleen ga je die er niet doorheen krijgen zonder grote onrust en burgeroorlog-achtige taferelen. De maatregelen moeten genomen worden, welke het ook zijn, en dan komen er onrusten.

Ik heb echt het vermoeden dat er meer risicoanalyse nu zit in hoe onrust het beste aangepakt moet worden. In landen als Nederland, Duitsland en Frankrijk zal het relatief meevallen, want de standaard van leven blijft wel relatief hoog. Het ligt ook minder in de cultuur om verhit en radicaal te reageren. In landen als Griekenland en Spanje is men veel militanter, en zal er sneller escalatie plaatsvinden imo.

In Griekenland moet men fundementeel veranderen in hun zwarte economie (zwart werken, belastingontduiken, etc). Dit kan je gewoonweg niet bewerkstelligen binnen de tijd die nodig is. Voor Griekenland zie ik heel eerlijk bijna geen andere optie dan een soort burgeroorlog. Men denkt aan zichzelf, en het is toch altijd al zo gegaan. Men snapt niet waarom al dat uitstellen nu leidt tot een situatie waarin men niet meer door _kan_ modderen. Elke euro die dan ook aan deze verspilt wordt aan 'steun' komt keihard terug. Naast het zwarte gat Griekenland zal een dergelijke bailout leiden tot een extra impuls aan de bond bubble van de EU zelf.

Noem me zwartgallig, maar ik denk niet echt dat er een uitweg is voor Griekenland. De maatschappij kan gewoon niet snel genoeg veranderen. En als Griekenland valt, dan gaat de rest van de varkentjes ook...

Ik heb echt het vermoeden dat er meer risicoanalyse nu zit in hoe onrust het beste aangepakt moet worden. In landen als Nederland, Duitsland en Frankrijk zal het relatief meevallen, want de standaard van leven blijft wel relatief hoog. Het ligt ook minder in de cultuur om verhit en radicaal te reageren. In landen als Griekenland en Spanje is men veel militanter, en zal er sneller escalatie plaatsvinden imo.

In Griekenland moet men fundementeel veranderen in hun zwarte economie (zwart werken, belastingontduiken, etc). Dit kan je gewoonweg niet bewerkstelligen binnen de tijd die nodig is. Voor Griekenland zie ik heel eerlijk bijna geen andere optie dan een soort burgeroorlog. Men denkt aan zichzelf, en het is toch altijd al zo gegaan. Men snapt niet waarom al dat uitstellen nu leidt tot een situatie waarin men niet meer door _kan_ modderen. Elke euro die dan ook aan deze verspilt wordt aan 'steun' komt keihard terug. Naast het zwarte gat Griekenland zal een dergelijke bailout leiden tot een extra impuls aan de bond bubble van de EU zelf.

Noem me zwartgallig, maar ik denk niet echt dat er een uitweg is voor Griekenland. De maatschappij kan gewoon niet snel genoeg veranderen. En als Griekenland valt, dan gaat de rest van de varkentjes ook...

Ik nuf je seuk!

Ik hier?

If it's free, you're the product!

Ik hier?

If it's free, you're the product!

De waarde van uitstaande bonds gaat dan met 20% onderuit om aan een rentevergoeding van 10% te komen, namelijk de waarde van de uitstaande obligaties uitgedrukt in een reŽle rentevergoeding rekeninghoudend met een jaarlijkse 8% waardedaling van de Euroquote:Op zondag 2 mei 2010 14:31 schreef Poekieman het volgende:

[..]

Als de ECB de overheidsobligaties koopt hoeft ook niemand anders ze te kopen. En een geleidelijk dalende euro is precies wat de meeste politici willen. Het enige dat ze willen voorkomen is hyperinflatie, maar ik denk dat ze best blij zouden zijn met een jaar of 10 a 20 met 5 a 10% inflatie.

Vooral als de echte inflatie een stuk hoger is dan de officiele inflatie, want veel uitkeringen (denk aan: AOW en soortgelijke regelingen in de rest v/d eurozone) zijn aan de officiele inflatie gekoppeld. Dat implementeert dan ook meteen de door de BIS gesuggereerde meest gewicht in de schaal leggende oplossing voor de explosief groeiende overheidstekorten de komende 30 jaar: de met (oude) leeftijd uitgaven samenhangende overheidsuitgaven op het niveau van nu houden.

En dat vind jouw pensioenfonds niet leuk

[ Bericht 1% gewijzigd door Bruno25 op 02-05-2010 15:44:15 ]

I don't know if God exists, but it would be better for His reputation if He didn't.

Als de HEER zou mogen stemmen, dan is het zeer onwaarschijnlijk dat hij op het CDA zou stemmen

Als de HEER zou mogen stemmen, dan is het zeer onwaarschijnlijk dat hij op het CDA zou stemmen

Ik denk dat het uiteindelijk voor Griekenland gaat eindigen in een default. Maar met de huidige bailout hebben Duitse/ Franse/ Nederlandse/ etc banken de tijd om te diversificeren uit Griekse staatsschuld. Dit is imo de belangrijkste reden voor de bailout nu.quote:Op zondag 2 mei 2010 15:28 schreef freud het volgende:

De oplossing van het griekse (en de andere letters van het varkentje) probleem is imo voor het grootste deel een menselijke. De maatregelen zijn wel helder, alleen ga je die er niet doorheen krijgen zonder grote onrust en burgeroorlog-achtige taferelen. De maatregelen moeten genomen worden, welke het ook zijn, en dan komen er onrusten.

Ik heb echt het vermoeden dat er meer risicoanalyse nu zit in hoe onrust het beste aangepakt moet worden. In landen als Nederland, Duitsland en Frankrijk zal het relatief meevallen, want de standaard van leven blijft wel relatief hoog. Het ligt ook minder in de cultuur om verhit en radicaal te reageren. In landen als Griekenland en Spanje is men veel militanter, en zal er sneller escalatie plaatsvinden imo.

In Griekenland moet men fundementeel veranderen in hun zwarte economie (zwart werken, belastingontduiken, etc). Dit kan je gewoonweg niet bewerkstelligen binnen de tijd die nodig is. Voor Griekenland zie ik heel eerlijk bijna geen andere optie dan een soort burgeroorlog. Men denkt aan zichzelf, en het is toch altijd al zo gegaan. Men snapt niet waarom al dat uitstellen nu leidt tot een situatie waarin men niet meer door _kan_ modderen. Elke euro die dan ook aan deze verspilt wordt aan 'steun' komt keihard terug. Naast het zwarte gat Griekenland zal een dergelijke bailout leiden tot een extra impuls aan de bond bubble van de EU zelf.

Noem me zwartgallig, maar ik denk niet echt dat er een uitweg is voor Griekenland. De maatschappij kan gewoon niet snel genoeg veranderen. En als Griekenland valt, dan gaat de rest van de varkentjes ook...

Die 120 miljard worden natuurlijk niet in ťťn keer overgemaakt maar gaan in stapjes op conditie van vooruitgang aan Griekse kant. Is die onvoldoende, dan gaat alsnog de stekker eruit, maar dan dus met minder schade voor de rest van de EU.

Of de rest van de varkentjes ook gaan defaulten dat weet ik niet. Geen van die landen is arm (ook Griekenland niet). Het is dus alleen een kwestie van het willen slikken van een bittere pil. Sommigen zullen dat doen, anderen misschien niet. Ik ben het met je eens dat dat flinke sociale onrust kan gaan geven, maar het alternatief voor die landen is nog slechter. Juist de zwakke landen zijn beter af in de eurozone.

De kern van het probleem van Griekenland bijvoorbeeld is niet persť de staatsschuld en tekort, maar gewoon dat hun hele economie niet concurrerend is in de wereldeconomie. Er wordt vaak gezegd dat als zo'n land weer een eigen munt krijgt dat die dan snel devalueert en het land weer concurrerend wordt. Maar dat is twijfelachtig imo. GeÔmporteerde dingen worden dan duurder, inflatie stijgt --> lonen omhoog, etc. En wat voor geweldige dingen gaan ze dan opeens exporteren? Ik denk niet dat ze dan beter af zijn.

Verder begrijp ik in het algemeen niet waarom mensen zo allergisch zijn voor verlaging van lonen e.d. Voor ondernemers, boeren, zelfstandigen, etc etc is het heel normaal dat je in slechtere jaren minder geld hebt. Waarom dan niet voor ambtenaren?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

quote:Waarom de euro uiteindelijk niet zal kunnen standhouden

Begin februari meldde de Britse krant Financial Times dat de zogenaamde hedge funds of beleggingsfondsen over 8 tot 10 miljard dollar in korte posities beschikten en bereid waren dit geld te gebruiken om te speculeren op de teloorgang van de eurozone als gevolg van de huidige schuldenlast. Het scenario klopte, want de aanval is ingezet. Na de val van Griekenland is nu het offensief tegen Portugal begonnen en lijkt ook Spanje een volgende dominosteen te zullen worden. Dit "bloedbad" heeft ons reeds 160 miljard euro gekost en leert ons twee fundamentele zaken, schrijft de Italiaanse krant La Repubblica.

Ten eerste dat de financiŽle markten ons hebben gewaarschuwd en dat degenen die doen alsof ze het niet hebben zien aankomen nu krokodillentranen plengen. Omdat zijn obligaties ondertussen zijn gedegradeerd tot de junk-status is Griekenland volgens de Amerikaanse investeringsbanken, wat de kortlopende effecten betreft, de meest riskante markt ter wereld geworden. Hoe meer Griekenland zijn best doet om nieuwe financiŽle middelen op de markt te vinden, hoe strakker het land de strop om zijn eigen hals legt. Maar volgens de onverbiddelijke logica van de speculanten is Athene niet meer dan een voorgerechtje. De hoofdschotel is veel groter: namelijk de euro zelf. Inzet van de strijd op de speeltafel tussen de lidstaten en markten is de monetaire unie. Het Griekenland-scenario lijkt op weg naar Lissabon; Madrid staat al in de wachtkamer. En hoewel we voorlopig slechts te maken hebben met het failliet van twee kleinere economieŽn van de eurozone hangt ons een ware catastrofe boven het hoofd. Met Spanje en ItaliŽ op de zwarte lijst van de speculanten gaat het om de derde en vierde economie van de eurozone; landen die worden beschouwd als "too big to fail", omdat ze " too big to bail out" zijn, te groot om hulp te ontvangen.

De tweede les die kan worden afgeleid uit de gebeurtenissen van de afgelopen dagen is dat de markten aan de winnende hand zijn omdat de lidstaten de kluts kwijt zijn. En dat is dan het gevolg van het stokken van de Frans-Duitse samenwerking die op cruciale momenten richting aan Europa gaf. Angela Merkel staat nu alleen tegenover de rest van het continent. In contrast met de mooiste momenten in de Duitse geschiedenis van de laatste twee decennia (sinds de hereniging) wordt de houding van Duitsland nu gekenmerkt door egoÔsme en unilateraal denken. Met de verkiezingen van 9 mei in de deelstaat Noord-Rijnland-Westfalen kan de regering-Merkel bij haar onderdanen niet de indruk wekken dat zij zwicht voor die "latino's", die Middellandse Zeelanden die de boel voortdurend belazeren en geen harde besparingsmaatregelen willen doorvoeren. Op die manier hebben de Duitsers de speculanten een machtig wapen in handen gegeven. Als Europa er niet in slaagt de lidstaten de regels van het spelletje te doen naleven met betrekking tot de nationale financiŽn, de stabiliteit van de prijzen en het concurrentievermogen van de economie, kan de euro uiteindelijk niet standhouden.

Wat dan komt is een nieuwe eurozone, of beter gezegd twee eurozones: een euro van de eerste categorie voor de landen van het noorden met een strenge fiscale discipline (neuro, volgens een aantal economen), en een euro van de tweede categorie voor de landen van het zuiden (sudo, volgens dezelfde economen), die de teugels wat meer laten vieren. Dat lijkt op een spelletje, besluit La Repubblica, maar dat is het niet. De Europese regeringen hebben het niet begrepen en blijven grapjes maken onder het vulkaanstof.

Nu maar hopen dat Griekenland niet het nieuwe IJsland wordt...quote:De Jager verwacht Grieken ca 5 mld te lenen

2 mei 2010, 16:46 | ANP

BRUSSEL (ANP) - De leningen die Nederland aan Griekenland verstrekt kunnen in drie jaar in de buurt komen van de 5,5 miljard euro. ,,Misschien iets daaronder'', zei demissionair minister Jan Kees de Jager (FinanciŽn) zondag bij aankomst bij het ingelaste beraad in Brussel over Griekenland.

De ministers van FinanciŽn van de zestien landen met de euro beslissen daar over het omvangrijke leningenpakket aan Griekenland. Een precies bedrag van de leningen door de eurolanden en het IMF moet tijdens het beraad worden vastgesteld, maar kan volgens schattingen rond de 110 miljard euro uitkomen.

De Jager zinspeelde erop dat het programma misschien geen drie jaar, maar vijf jaar kan belopen. Griekenland kondigde zondag 30 miljard euro aan bezuinigingen aan, voornamelijk op ambtenaren en gepensioneerden. Ook de btw en accijns gaan fors omhoog.

De Jager sprak van ,,een stevig pakket''. Hij voegde er echter aan toe dat het van groot belang is dat Griekenland zich echt committeert aan de stevige afspraken die er nu liggen. ,,Niet alleen voor de bezuinigingen, maar het moet ook zorgen dat de economie weer aan het draaien gaat, zodat elke euro terugbetaalt kan worden.''

("Het is allemaal de schuld van de banken dus wij, het IJslandse Griekse volk betalen die lening lekker niet terug")

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Nu vind ik het opeens jammer dat Turkije niet in de euro zit. Dan hadden ze moeten betalen voor Griekenland!!!111EINZ

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Die lonen stijgen dan ook vaak niet zo snel mee als de inflatie en maakt de arbeid goedkoper en dus de concurrentiepositie beter. Devaluatie is in feite een soort van bail-out voor de overheid en kapitaalverlies voor het gewone volk. Het is een heel makkelijke weg om uit de problemen te komen op de kortere termijn. Het probleem is echter dat het op termijn ervoor zorgt dat het land terug bij af is, immers als het volk weer meer salaris gaat eisen en de schulden weer oplopen is de economie weer terug bij af. Er is immers geen echte productieve capaciteit ontsaan, slechts 'geleend'. Hierdoor zal vroeg of laat het probleem terugkomen. Het is dan ook niet voor niets dat (veel) landen die deze truc hebben toegepast deze vaak hebben moeten herhalen.quote:Op zondag 2 mei 2010 15:59 schreef SeLang het volgende:

Er wordt vaak gezegd dat als zo'n land weer een eigen munt krijgt dat die dan snel devalueert en het land weer concurrerend wordt. Maar dat is twijfelachtig imo. GeÔmporteerde dingen worden dan duurder, inflatie stijgt --> lonen omhoog, etc. En wat voor geweldige dingen gaan ze dan opeens exporteren? Ik denk niet dat ze dan beter af zijn.

Devaluatie brengt op termijn dus geen echte welvaart. Een sterke munt wel, deze zorgt ervoor dat het land moet innoveren (Necessity is the mother of invention) en daarmee echte welvaart creert. Een land is dus op termijn meer gebaat bij een sterke munt.