Na deel 3, nu verder met goud #4.

Goud fascineert de mens al duizenden jaren. Na voor de laatste eeuwwisseling als belegging even helemaal uit beeld te zijn geweest, is het gele metaal sinds enkele jaren weer helemaal terug. Dit is direct terug te zien in de goudprijs, die de afgelopen 10 jaar een spectaculaire ontwikkeling heeft doorgemaakt.

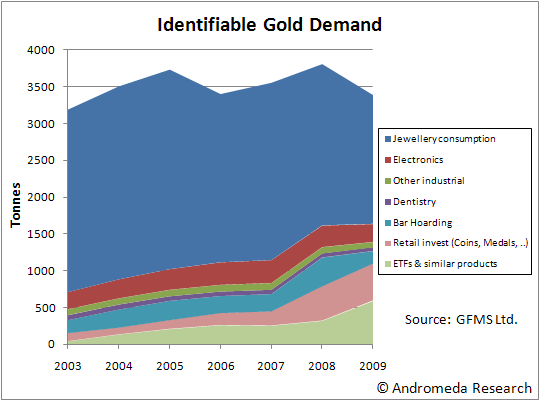

Tegenover de toegenomen vraag naar goud als belegging, die nog eens extra gestimuleerd wordt door de onzekerheden die voortvloeien uit de crisis waar wij ons momenteel in bevinden, staat als gevolg van diezelfde crisis een sterk afgenomen consumptieve vraag naar goud (juwelen). Volgens sommigen zal de goudconsumptie in de toekomst weer sterk oplopen door een toenemende vraag uit economisch wonder China, maar ook hierover zijn de meningen verdeeld.

Meer informatie over de samenstelling van de wereldgoudvoorraad (d.w.z. waar al het gedelfde goud gebleven is) en van de vraag en het aanbod is hier te vinden.

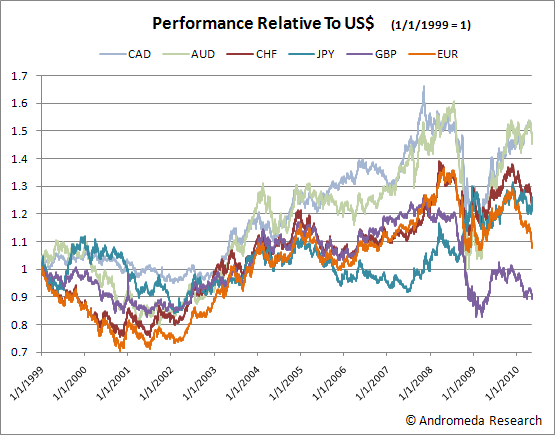

Onlangs bereikte de goudprijs een nieuw record in euro's, daarbij vooral geholpen door een zwakkere euro als gevolg van de schuldencrisis in Griekenland. Bovendien lijkt er een substantieel risico te bestaan dat deze schuldencrisis zich langzaam als een olievlek zal uitbreiden over de hele eurozone. Dit laatste kan grote gevolgen hebben voor de koers van de euro, en zelfs voor het voortbestaan daarvan. Het blijft echter de vraag hoeveel van de nog te verwachten ellende al verwerkt is in de huidige goudprijs.

Daarnaast houden de geruchten over het bestaan van vervalste goudbaren (gold-plated tungsten) aan. Daar bovenop kwam onlangs ook nog eens de suggestie dat veel "papieren goud" niet gedekt zou zijn door fysiek goud, terwijl het wel als zodanig aan de man is gebracht. Over wat een dergelijke fraude voor de goudprijs zou kunnen betekenen, lopen de meningen nogal uiteen. Zie hiervoor ook de discussie aan het eind van het vorige topic.

De actuele ontwikkeling van de goudprijs is hier en hier te volgen. Andere interessante links zijn bijvoorbeeld:

World Gold Council - heel veel informatie en gegevens over goud

Yellow Book en Metals Monthly - actuele publicaties over de goudmarkt in opdracht van Fortis Bank

Kitco - nieuws, achtergrondinfo, forum en actuele en historische goudprijzen

Antal Fekete - economieprofessor over de monetaire betekenis van goud (niet onomstreden)

Gold Anti Trust Action Committee - de Don Quichots van de goudhandel

Voorgaande delen:

Goud #1

Goud #2

Goud #3

[ Bericht 5% gewijzigd door veterdiploma op 18-04-2010 13:26:09 ]

http://www.autoblog.nl/archive/2006/08/06/gouden-porsche-boxster

quote:Wel grappig om te zien dat de fysieke staaf voorraad (dat is bar hoarding toch?) overgaat op op ETF's en ander unallocated spulOp zaterdag 17 april 2010 21:03 schreef SeLang het volgende:

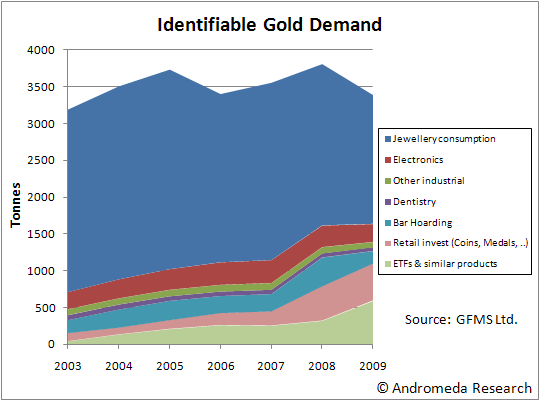

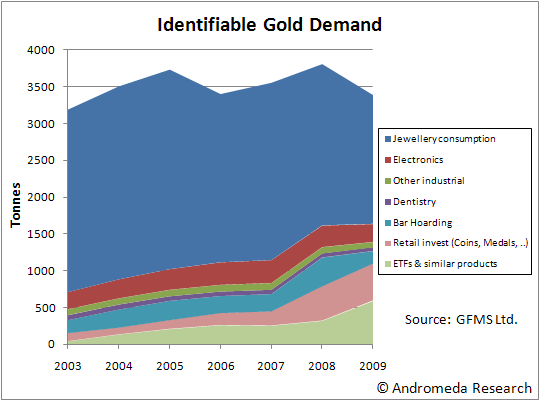

Ik mis een beetje de facts & figures in dit topic, dus hierbij mijn bijdrage. Zet deze maar in de OP:

[ afbeelding ]

quote:Ik wil best zoiets erin zetten, om jou een plezier te doen, maar niet deze. Reden: te korte tijdspanne en bovendien irrelevant omdat we al lang en breed in 2010 zitten.Op zaterdag 17 april 2010 21:03 schreef SeLang het volgende:

Ik mis een beetje de facts & figures in dit topic, dus hierbij mijn bijdrage. Zet deze maar in de OP:

[ afbeelding ]

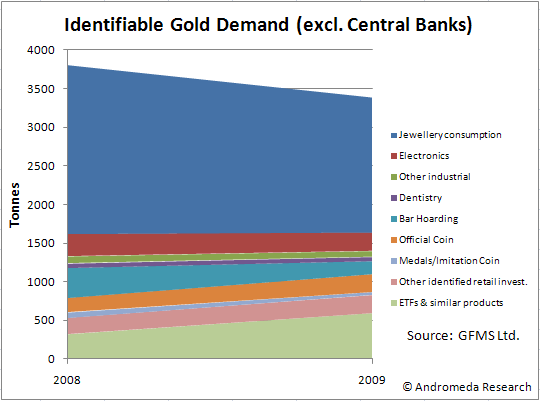

quote:Het ging mij vooral om de verhoudingen tussen verschillende catagorieen. Ik wou oorspronkelijk een plaatje maken van alleen 2009, maar aangezien ik ook data heb van 2008 heb ik maar deze gemaakt. Dan heb je de data voor 2 jaren ipv ťťn jaar. Maar ik wil ook best een plaatje maken van alleen 2009 hoorOp zaterdag 17 april 2010 21:09 schreef veterdiploma het volgende:

[..]

Ik wil best zoiets erin zetten, om jou een plezier te doen, maar niet deze. Reden: te korte tijdspanne en bovendien irrelevant omdat we al lang en breed in 2010 zitten.

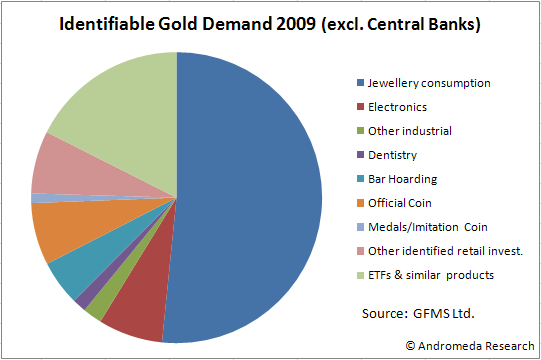

quote:Juwelen is altijd de grote demper op de goudprijs omdat het verreweg de grootste catagorie is en de vraag uiterst flexibel. De vraag neemt gewoon af als functie van de prijs (je koopt juwelen voor een bepaalde prijs omdat je niet meer wilt uitgeven dan bijvoorbeeld $1000. Als de goudprijs stijgt koop je voor diezelfde $1000 iets met minder goud content).Op zaterdag 17 april 2010 21:17 schreef veterdiploma het volgende:

Overigens wel opvallend hoe groot de vraag naar goud voor juwelen is vergeleken met de rest, en hoezeer die vraag het afgelopen jaar is afgenomen.

Vraag naar ETFs e.d. neemt juist toe bij stijgende prijs: beleggers willen meeliften op de bubble.

quote:Aha, op die fiets. Ja, dat is misschien wel een goed plan. Een cirkeldiagram met de data van 2009 lijkt mij persoonlijk dan het mooiste!Op zaterdag 17 april 2010 21:29 schreef SeLang het volgende:

[..]

Het ging mij vooral om de verhoudingen tussen verschillende catagorieen. Ik wou oorspronkelijk een plaatje maken van alleen 2009, maar aangezien ik ook data heb van 2008 heb ik maar deze gemaakt. Dan heb je de data voor 2 jaren ipv ťťn jaar. Maar ik wil ook best een plaatje maken van alleen 2009 hoor

Ik heb me al ff geregistreerd op www.gold.org voor een beter plaatje, maar die doen volgens mij niet zo in plaatjes.

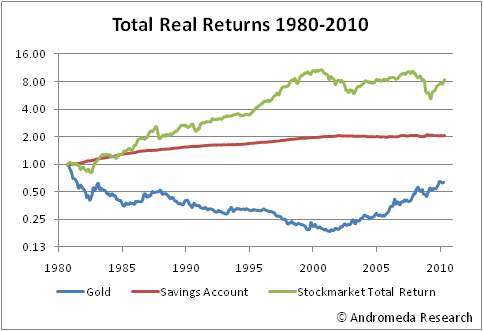

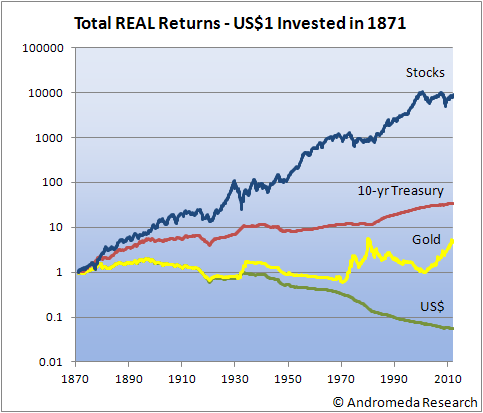

Trouwens, sinds wanneer ben jij Andromeda Research? Onderzoek je ook nog wat anders dan de financiŽle markten?

quote:Ja da's logisch. Een kennis van mij zit in sportprijzen (medailles, wisselbekers etc.) en die vraag is ook helemaal opgedroogd. Ja goedkope plastic rommel loopt natuurlijk altijd wel, maar daar valt niks mee te verdienen.Op zaterdag 17 april 2010 21:32 schreef SeLang het volgende:

[..]

Juwelen is altijd de grote demper op de goudprijs omdat het verreweg de grootste catagorie is en de vraag uiterst flexibel. De vraag neemt gewoon af als functie van de prijs (je koopt juwelen voor een bepaalde prijs omdat je niet meer wilt uitgeven dan bijvoorbeeld $1000. Als de goudprijs stijgt koop je voor diezelfde $1000 iets met minder goud content).

Vraag naar ETFs e.d. neemt juist toe bij stijgende prijs: beleggers willen meeliften op de bubble.

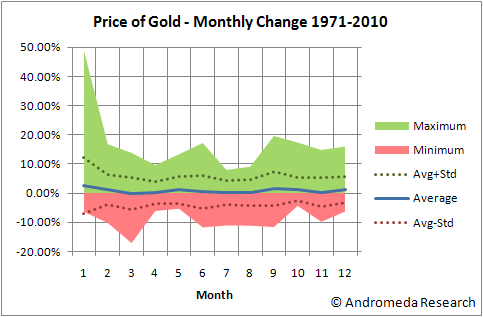

quote:YupOp zaterdag 17 april 2010 21:36 schreef veterdiploma het volgende:

Trouwens, sinds wanneer ben jij Andromeda Research? Onderzoek je ook nog wat anders dan de financiŽle markten?

quote:TanxOp zaterdag 17 april 2010 21:39 schreef SeLang het volgende:

Je wordt weer op je wenken bediend

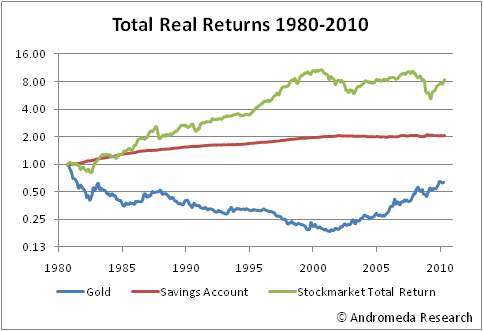

[ afbeelding ]

Heb er ook nog maar ff een verhaaltje aan toegevoegd om het geheel meer "body" te geven.

quote:lol die kende ik al!

Verdere mogelijk interessante links die misschien in de OP kunnen:

World Gold Council - heel veel informatie en gegevens over goud

Yellow Book en Metals Monthly - Actuele publicaties over de goudmarkt in opdracht van Fortis Bank

Kitco - actuele en historische goudprijzen

Gold Eagle - info en propaganda van handelaren en speculanten

Antal Fekete - Economieprofessor over de monetaire betekenis van goud (niet onomstreden)

Gold Anti Trust Action Committee - de Don Quichots van de goudhandel

We zouden misschien ook links kunnen opnemen naar goudhandelaren als HBU, Middelkoop en Kevelam, en naar ETFs en Bullionvault e.d.?

quote:Mwoah ik wil er eigenlijk geen reclamezuil van maken...Op zondag 18 april 2010 01:13 schreef dvr het volgende:

We zouden misschien ook links kunnen opnemen naar goudhandelaren als HBU, Middelkoop en Kevelam, en naar ETFs en Bullionvault e.d.?

Bovendien staat er al een link naar bullionvault (en kitco) in de tekst. Maar ik zal een aantal van je overige links erin zetten.

P.s. In dit plaatje heb ik de catagorieen "official coins","Medals/ imitation coins" en "other retail invest" samengevoegd in de catagorie "Retail invest" omdat sommige catagorieen in bepaalde jaren negatief waren en dat moeilijk is weer te geven in het plaatje. De som van alle retail invest tezamen is wel atijd positief geweest.

[ Bericht 14% gewijzigd door SeLang op 18-04-2010 10:46:40 ]

quote:tanx, dies nog beter!Op zondag 18 april 2010 10:39 schreef SeLang het volgende:

Okee, ik heb nog even een plaatje gemaakt van de vraag over de afgelopen 7 jaar. Je kunt mooi zien dat de "echte" vraag afneemt (waarschijnlijk door de gestegen prijzen) terwijl de speculatieve (bubble) vraag toeneemt. Per saldo blijft de totale vraag min of meer gelijk.

[ afbeelding ]

P.s. In dit plaatje heb ik de catagorieen "official coins","Medals/ imitation coins" en "other retail invest" samengevoegd in de catagorie "Retail invest" omdat sommige catagorieen in bepaalde jaren negatief waren en dat moeilijk is weer te geven in het plaatje. De som van alle retail invest tezamen is wel atijd positief geweest.

quote:Het is prima. Lange teksten leest toch niemand. Catchy plaatjes en grafiekjes werkt beter imo, dan kan iedereen z'n eigen conclusies wel trekken.Op zondag 18 april 2010 11:30 schreef veterdiploma het volgende:

Nog iemand commentaar op de tekst? Ik wil het een beetje oppervlakkig en neutraal houden, zoals het nu is, maar het kan natuurlijk zijn dat er aperte onwaarheden in staan.

Btw: de goudprijsgrafiek moet eigenlijk op een logarithmische schaal, maar dat is waarschijnlijk lastig te vinden.

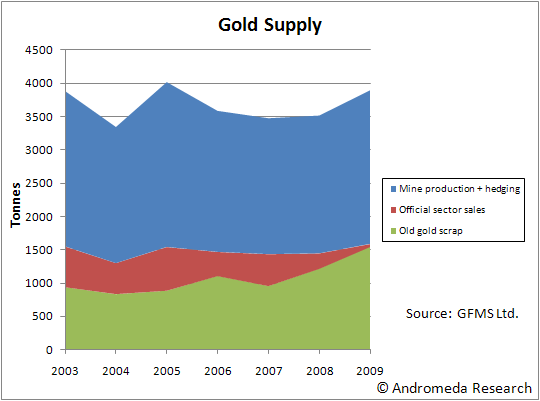

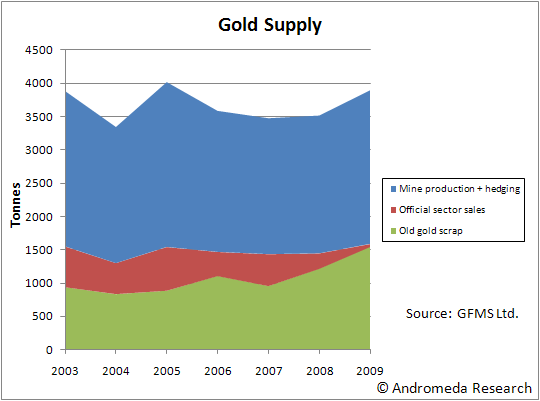

quote:Ik vind hem wel oke, misschien nog een plaatje met het aanbod van goud.Op zondag 18 april 2010 11:30 schreef veterdiploma het volgende:

Nog iemand commentaar op de tekst? Ik wil het een beetje oppervlakkig en neutraal houden, zoals het nu is, maar het kan natuurlijk zijn dat er aperte onwaarheden in staan.

Het blijft overigens grappig dat vrijwel iedereen zo bullish over goud is, terwijl goud fundamenteel gezien alleen een goede belegging is in tijden van inflatie. Daar wijst tot nu toe nog geen enkele teken op de komende tijd, speculatie pur sang dus. Daarnaast moet iedere goldbug toch vrezen voor een hogere (reele) rente de komende tijd, wat een hogere carry cost voor goudbezit betekent.

quote:Die moet je ook niet in de OP zetten want dat plaatje voegt verder niks toe aan de discussie.Op zondag 18 april 2010 11:38 schreef veterdiploma het volgende:

Heb nog ff gekeken wat er gebeurt als ik die telefoons van jou erin zet, maar dan werd het een beetje teveel, had ik het idee. Bovendien wordt de prijs daarvan waarschijnlijk voor een groot deel bepaald door de diamanten.

quote:Wat bedoel je precies? Baren ofzo?Op zondag 18 april 2010 11:38 schreef piepeloi55 het volgende:

[..]

Ik vind hem wel oke, misschien nog een plaatje met het aanbod van goud.

quote:Dat ben ik met je eens. Daarom heb ik vorige week een deel verkocht. Ik geloof er niet meer zo in, volgens mij krijgen we gewoon een bikkelharde deflationaire recessie die nog enkele jaren aan zal houden. De FED heeft er meen ik ook al op gewezen dat het tijd wordt voor de Amerikaanse overheid om de begroting op orde te brengen.Het blijft overigens grappig dat vrijwel iedereen zo bullish over goud is, terwijl goud fundamenteel gezien alleen een goede belegging is in tijden van inflatie. Daar wijst tot nu toe nog geen enkele teken op de komende tijd, speculatie pur sang dus. Daarnaast moet iedere goldbug toch vrezen voor een hogere (reele) rente de komende tijd, wat een hogere carry cost voor goudbezit betekent.

Maar ik houd wel graag een beetje goud achter de hand. Op de ťťn of andere manier geeft het me een vrij, onafhankelijk gevoel. Alsof ik altijd m'n goud in de kofferbak kan gooien en met de auto overal ter wereld naar toe kan rijden, zonder dat iemand nog controle op me uit kan oefenen via vervelende linkse regeltjes.

In m'n achtehoofd weet ik natuurlijk ook wel dat het onzin is, ze weten je toch wel te vinden en je zult mee moeten in het systeem. Maarja, ik houd graag de illusie in stand dat er nog een ontsnappingsmogelijkheid is.

Het vraagkant plaatje van goud roept toch wel een interessante discussie op. Je ziet dat de vraag vanuit de juwelenindustrie gestaag afneemt. Wat is daarvan de oorzaak? Ik denk (maar weet niet zeker) dat het vraaguitval is ten gevolge van de gestegen prijs. De vraag naar goud uit de juwelenindustrie is super flexibel. Aan de andere kant zie je de speculatieve vraag (ETFs en retail investment in munten etc) explosief stijgen.

Van de vraag uit de juwelenindustrie verwacht je dat die afhankelijk is van het prijsniveau, dwz bij gelijkblijvende prijs verwacht je dat die vraag ook ongeveer gelijk blijft.

Van de vraag naar ETFs en Retail investments (munten etc) verwacht je echter dat die afhankelijk is van prijsmomentum. Immers, als de prijs niet meer stijgt verlies je geld op die speculaties. Je hebt bewaarloon, verzekering etc, maar vooral gederfde renteinkomsten. Stel dat de prijs weer 10 jaar vlak gaat lopen, dan ben je bij een rente van 5% feitelijk zo'n 39% van je kapitaal kwijt, exclusief andere kosten. Deze categorieŽn zijn dus afhankelijk van een "bailout" door een eeuwigdurende prijsstijging.

Ik verwacht dus ook dat bij een stabilisatie van de goudprijs dit vrij snel tot een uitstroom zal leiden die op zijn beurt de goudprijs naar beneden trekt. Vooral nu de speculatieve vraag inmiddels zo'n groot percentage is geworden van de totale vraag. Uiteindelijk zal die daling dan weer worden gedempt door een toenemende vraag vanuit de juwelenindustrie op de resulterende lagere prijsniveaus.

quote:DŠt natuurlijk, maar mensen geven ook gewoon niet zoveel meer om duurzame gouden sieraden, behalve voor hele speciale gelegenheden. Ze lopen tegenwoordig net zo makkelijk met plastic rommel om, zelfs bij ouderen zie je dat. Maar deze vraag kan natuurlijk wel weer terugkomen, want deze is ook gewoon modelgevoelig.Op zondag 18 april 2010 12:06 schreef SeLang het volgende:

[ afbeelding ]

Het vraagkant plaatje van goud roept toch wel een interessante discussie op. Je ziet dat de vraag vanuit de juwelenindustrie gestaag afneemt. Wat is daarvan de oorzaak? Ik denk (maar weet niet zeker) dat het vraaguitval is ten gevolge van de gestegen prijs.

Toen ik laatst bij een goudhandelaar was, kwam toevallig ook net de lokale dominee, een oude heer van 75+, binnen om z'n gouden horloge te verpatsen. Dat zegt toch wat, vind ik.

quote:Klinkt logisch. Echter, het speculatieve maakt ook dat het zeer moeilijk voorspelbaar is wanneer dit precies gaat gebeuren. De goudprijs zou nog met gemak kunnen verdubbelen, om vervolgens gigantisch in elkaar te klappen als de vraag uit China tegen blijkt te vallen.De vraag naar goud uit de juwelenindustrie is super flexibel. Aan de andere kant zie je de speculatieve vraag (ETFs en retail investment in munten etc) explosief stijgen.

Van de vraag uit de juwelenindustrie verwacht je dat die afhankelijk is van het prijsniveau, dwz bij gelijkblijvende prijs verwacht je dat die vraag ook ongeveer gelijk blijft.

Van de vraag naar ETFs en Retail investments (munten etc) verwacht je echter dat die afhankelijk is van prijsmomentum. Immers, als de prijs niet meer stijgt verlies je geld op die speculaties. Je hebt bewaarloon, verzekering etc, maar vooral gederfde renteinkomsten. Stel dat de prijs weer 10 jaar vlak gaat lopen, dan ben je bij een rente van 5% feitelijk zo'n 39% van je kapitaal kwijt, exclusief andere kosten. Deze categorieŽn zijn dus afhankelijk van een "bailout" door een eeuwigdurende prijsstijging.

Ik verwacht dus ook dat bij een stabilisatie van de goudprijs dit vrij snel tot een uitstroom zal leiden die op zijn beurt de goudprijs naar beneden trekt. Vooral nu de speculatieve vraag inmiddels zo'n groot percentage is geworden van de totale vraag. Uiteindelijk zal die daling dan weer worden gedempt door een toenemende vraag vanuit de juwelenindustrie op de resulterende lagere prijsniveaus.

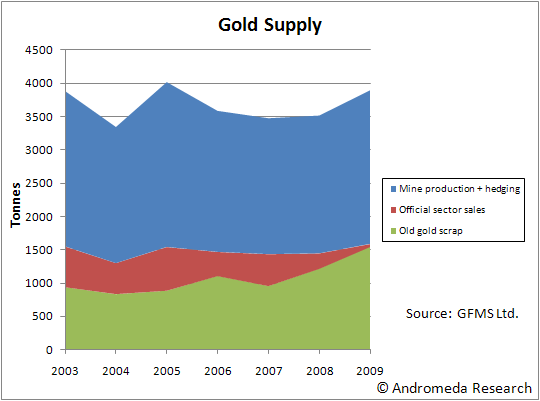

Het dalend netto aanbod van centrale banken wordt min of meer opgevangen door een groter aanbod van scrap.

Note: supply is niet exact gelijk aan demand in het andere plaatje. Er is sprake van een zekere foutmarge doordat sommige vraag/aanbod niet echt bekend is, waaronder delta hedging van central bank options en bepaalde institutionele investment vraag.

Btw: dit plaatje hoort in de OP

[ Bericht 1% gewijzigd door SeLang op 18-04-2010 13:05:22 ]

quote:Dat is dus die toename van "scrap gold"Op zondag 18 april 2010 12:15 schreef veterdiploma het volgende:

Toen ik laatst bij een goudhandelaar was, kwam toevallig ook net de lokale dominee, een oude heer van 75+, binnen om z'n gouden horloge te verpatsen. Dat zegt toch wat, vind ik.

quote:Prijzen zijn niet te voorspellen. Punt.Klinkt logisch. Echter, het speculatieve maakt ook dat het zeer moeilijk voorspelbaar is wanneer dit precies gaat gebeuren. De goudprijs zou nog met gemak kunnen verdubbelen, om vervolgens gigantisch in elkaar te klappen als de vraag uit China tegen blijkt te vallen.

quote:Verkopen door centrale banken e.d.Op zondag 18 april 2010 12:42 schreef veterdiploma het volgende:

Wat is "Official sector sales"?

quote:Ja, goed, maar dat zelfs zo'n oude dominee, zo'n conservatieveling van de zeer oude stempel, z'n goud verpatst, dat vind ik echt opvallend.Op zondag 18 april 2010 12:43 schreef SeLang het volgende:

[..]

Dat is dus die toename van "scrap gold"

quote:Dat vermoedde ik al. Maar dan is het toch sowieso lastig om de twee plaatjes met elkaar te vergelijken, omdat je bij het plaatje van de vraag heel expliciet de vraag door centrale banken hebt weggelaten.Verkopen door centrale banken e.d.

quote:Je kunt ze wel met elkaar vergelijken omdat centrale banken over de hele periode 2003-2009 als groep netto verkopers zijn geweest. Er is dus helemaal geen vraag van centrale banken als groep.Op zondag 18 april 2010 12:50 schreef veterdiploma het volgende:

Dat vermoedde ik al. Maar dan is het toch sowieso lastig om de twee plaatjes met elkaar te vergelijken, omdat je bij het plaatje van de vraag heel expliciet de vraag door centrale banken hebt weggelaten.

Natuurlijk is er veel publiciteit geweest over aankopen door de centrale bank van India en China, maar dat is dus gewoon goud dat door een andere centrale bank (bijvoorbeeld Nederland, Duitsland, IMF, etc) wordt verkocht. Een verschuiving van de ene centrale bank naar de andere. Waarom dit als bullish wordt uitgelegd begrijp ik daarom nog steeds niet

Je ziet in het "supply" plaatje overigens wel dat de netto supply van centrale banken af is genomen en wie weet wordt die op een bepaald moment wel positief. Op dat moment kan ik een nieuwe catagorie toevoegen in het "demand" plaatje"

quote:Ja, netto verkopers, dat snap ik. Maar is "official sector sales" dan een netto saldo?Op zondag 18 april 2010 13:00 schreef SeLang het volgende:

[..]

Je kunt ze wel met elkaar vergelijken omdat centrale banken over de hele periode 2003-2009 als groep netto verkopers zijn geweest. Er is dus helemaal geen vraag van centrale banken als groep.

Zoniet, dan hangt het er maar net van af hoeveel de vraag door centrale banken werkelijk is geweest, of die verwaarloosbaar is of niet. Als die maar marginaal minder is geweest dan het aanbod, dan kun je die post aan de aanbodzijde ook beter weglaten, me dunkt.

Afijn, ik ben een beetje aan het zeiken, maar ik houd er wel van om zoveel mogelijk een reŽel beeld te scheppen.

quote:Ja, ik heb ook altijd m'n twijfels gehad bij de vaak gehoorde bewering dat centrale banken netto kopers zouden zijn geworden.Natuurlijk is er veel publiciteit geweest over aankopen door de centrale bank van India en China, maar dat is dus gewoon goud dat door een andere centrale bank (bijvoorbeeld Nederland, Duitsland, IMF, etc) wordt verkocht. Een verschuiving van de ene centrale bank naar de andere. Waarom dit als bullish wordt uitgelegd begrijp ik daarom nog steeds niet

quote:JaOp zondag 18 april 2010 13:07 schreef veterdiploma het volgende:

[..]

Ja, netto verkopers, dat snap ik. Maar is "official sector sales" dan een netto saldo?

quote:Je loopt inderdaad te zeiken. Maar "official sector sales" daar zit bijvoorbeeld ook het IMF in. Het IMF is geen centrale bank. Dus het zou best kunnen dat de "echte" centrale banken in 2009 (marginaal) netto kopers waren. Maar eigenlijk boeit het niet zo of het nu de Centrale bank van Brunei of het IMF is. Het komt allemaal een beetje op hetzelfde neer.Zoniet, dan hangt het er maar net van af hoeveel de vraag door centrale banken werkelijk is geweest, of die verwaarloosbaar is of niet. Als die maar marginaal minder is geweest dan het aanbod, dan kun je die post aan de aanbodzijde ook beter weglaten, me dunkt.

Afijn, ik ben een beetje aan het zeiken, maar ik houd er wel van om zoveel mogelijk een reŽel beeld te scheppen.

Ja, ik heb ook altijd m'n twijfels gehad bij de vaak gehoorde bewering dat centrale banken netto kopers zouden zijn geworden.

quote:haha eerlijkheid, dat mag ik wel.

Afijn heb je plaatje ff toegevoegd aan de OP. Het lukt me alleen niet om ze naast elkaar te krijgen, zoals vroeger wel kon. Misschien weet iemand daar een truuk voor.

Afijn, daar bij die mijnbedrijven is nog iets raars aan de hand. Naar ik begreep waren zij contracten aangegaan voor levering van goud tegen een gegarandeerde prijs van rond de $300 per oz. Ze waren dus eigenlijk een soort van short gegaan op hun eigen productie.

Ik neem aan dat je zo'n contract alleen maar aangaat als je er ook daadwerkelijk enige winst op verwacht te maken. Deze contracten zijn de afgelopen jaren echter afgekocht, omdat er op de vrije goudmarkt veel meer winst viel te behalen.

Nu lees je echter in de media dat deze bedrijven verwachten in de nabije toekomst niet langer winstgevend te kunnen opereren bij een goudprijs onder de $1500/oz. Vorig jaar hadden ze nog langlopende leveringscontracten tegen $300 en nu zou het vijfvoudige daarvan ineens geen winst meer opleveren! Ik geloof daar dus echt helemaal niet van. Volgens mij is dit allemaal gelul om de markt omhoog te praten.

quote:JaOp zondag 18 april 2010 13:46 schreef veterdiploma het volgende:

Bedoel je met "de-hedgen" dat afkopen van die garantiecontracten door de mijnbedrijven?

quote:Het ontwikkelen van een mijn is een lange termijn investering (het duurt wel 10 jaar voordat een mijn operationeel is). Daarnaast wil je zeker weten dat je machines en salarissen kunt betalen ongeacht marktomstandigheden, dus daarom verkoop je een deel van je productie op de termijnmarkt. Toen echter de goudprijs begon te stijgen hebben veel mijnen hun hedgebook teruggedraaid.Afijn, daar bij die mijnbedrijven is nog iets raars aan de hand. Naar ik begreep waren zij contracten aangegaan voor levering van goud tegen een gegarandeerde prijs van rond de $300 per oz. Ze waren dus eigenlijk een soort van short gegaan op hun eigen productie.

Ik neem aan dat je zo'n contract alleen maar aangaat als je er ook daadwerkelijk enige winst op verwacht te maken. Deze contracten zijn de afgelopen jaren echter afgekocht, omdat er op de vrije goudmarkt veel meer winst viel te behalen.

quote:Hangt helemaal van de mijn af. Een mijn die op $300 leeg was heeft nog best wel wat goud dat op $1500 wel rendabel valt te winnen.Nu lees je echter in de media dat deze bedrijven verwachten in de nabije toekomst niet langer winstgevend te kunnen opereren bij een goudprijs onder de $1500/oz. Vorig jaar hadden ze nog langlopende leveringscontracten tegen $300 en nu zou het vijfvoudige daarvan ineens geen winst meer opleveren! Ik geloof daar dus echt helemaal niet van. Volgens mij is dit allemaal gelul om de markt omhoog te praten.

Maar hoeveel goud heb je nodig? Goud valt uitstekend te recyclen (zie "scrap"). Er gaat maar weinig goud echt verloren. En dan heb je demand destruction bij hogere prijzen. Ik heb het gezien bij het bedrijf waar ik werkte. Door de gestegen goudprijs kostten de gouden bonddraadje in de chips op een bepaald moment $1 per chip! Dat is niet meer acceptabel, dus werd er een alternatief ontwikkeld. Nu dat alternatief er is komt dat deel van de vraag naar goud nooit meer terug (ook niet als de prijs weer daalt).

quote:Ik denk er toch iets anders over:Op zondag 18 april 2010 12:06 schreef SeLang het volgende:

[ afbeelding ]

Van de vraag uit de juwelenindustrie verwacht je dat die afhankelijk is van het prijsniveau, dwz bij gelijkblijvende prijs verwacht je dat die vraag ook ongeveer gelijk blijft.

Van de vraag naar ETFs en Retail investments (munten etc) verwacht je echter dat die afhankelijk is van prijsmomentum. Immers, als de prijs niet meer stijgt verlies je geld op die speculaties. Je hebt bewaarloon, verzekering etc, maar vooral gederfde renteinkomsten. Stel dat de prijs weer 10 jaar vlak gaat lopen, dan ben je bij een rente van 5% feitelijk zo'n 39% van je kapitaal kwijt, exclusief andere kosten. Deze categorieŽn zijn dus afhankelijk van een "bailout" door een eeuwigdurende prijsstijging.

Een belangrijk aspect van de juwelenindustrie is niet alleen mooie blingbling, maar ook het bewaren van waarde. Dus als de mensen in bijv. India in de smiezen krijgen dat goud nog veel verder gaat stijgen, zal ook de vraag naar juwelen weer aantrekken, ook bij een hogere goudprijs.

En dat rente verhaal van 5% is ook een beetje te makkelijk. Bij een rente van 5% en het jaarlijks vergroten van de geldvoorraad met 10% (wat nu erg reeel is) kun je niet volhouden dat goud geen potentie heeft, (sommige zullen zeggen ondergewaardeerd is) zeker als het vertrouwen in banken en papier straks nog verder afneemt. Ik zie goud gewoon als een valuta, die op lange termijn al eeuwen bewezen heeft waardevast te zijn (met af een toe wat verstoringen met name door overheidsbeleid tussendoor).

quote:De harde cijfers laten echter zien dat de vraag naar goud voor juwelen is gedaald toen de prijs verviervoudigde.Op zondag 18 april 2010 15:28 schreef arjanus het volgende:

[..]

Ik denk er toch iets anders over:

Een belangrijk aspect van de juwelenindustrie is niet alleen mooie blingbling, maar ook het bewaren van waarde. Dus als de mensen in bijv. India in de smiezen krijgen dat goud nog veel verder gaat stijgen, zal ook de vraag naar juwelen weer aantrekken, ook bij een hogere goudprijs.

quote:Ik gaf alleen aan wat de consequentie is van een gelijkblijvende goudprijs. Wat die prijs in de praktijk gaat doen weet natuurlijk niemand.En dat rente verhaal van 5% is ook een beetje te makkelijk. Bij een rente van 5% en het jaarlijks vergroten van de geldvoorraad met 10% (wat nu erg reeel is) kun je niet volhouden dat goud geen potentie heeft, (sommige zullen zeggen ondergewaardeerd is) zeker als het vertrouwen in banken en papier straks nog verder afneemt. Ik zie goud gewoon als een valuta, die op lange termijn al eeuwen bewezen heeft waardevast te zijn (met af een toe wat verstoringen met name door overheidsbeleid tussendoor).

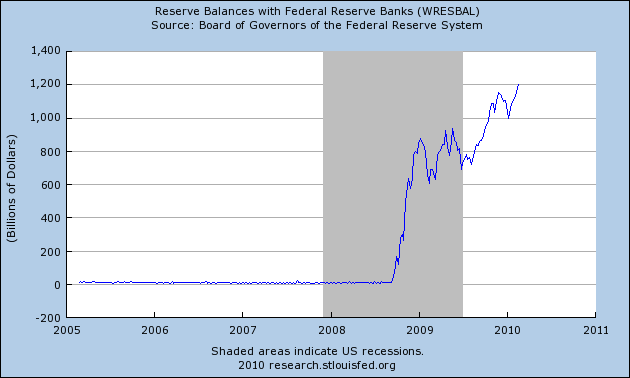

Wat betreft die vergroting van de geldvoorraad, dat is niet relevant zolang dat geld niet in omloop komt (zoals nu het geval is). Waar het om gaat is de som van kredietgroei + geldgroei. Krediet krimpt momenteel in een hoger tempo dan de geldhoeveelheid toeneemt en dat gaat nog wel even door (afschrijvingen, deleveraging, etc). Hoewel er ooit wel weer eens significante inflatie zal komen is dat voorlopig niet aan de orde.

Verder zie je dat belangrijke marktfactoren ook een lage kans op inflatie aangeven. De bondmarket zijn over het algemeen de "strong hands", "smart money" of hoe je het ook maar wilt noemen. Vergelijk de 10-yr TIPS (Treasury Inflation Protected Securities) maar eens met de gewone 10-yr Treasury. Het verschil tussen die twee is de inflatieverwachting: ca 3,8%-1,5% = 2,3%. Niet bepaald een case voor goud.

quote:Zie Japan, die proberen dat al 20 jaar. Nog steeds deflatieOp zondag 18 april 2010 16:21 schreef veterdiploma het volgende:

Zelfs al zou de FED dat per se willen, dan nog zou het die FED op dit moment niet lukken om een hoge inflatie te veroorzaken.

quote:Dat is precies wat je nu ziet. Banken sturen geld direct terug op deposit bij de FEDAndere banken (de zakenbanken uitgezonderd) zouden het door hen uitgedeelde geld simpelweg weigeren, omdat ze er momenteel helemaal geen behoefte aan hebben.

quote:Winst zonder er ook maar iets voor te hoeven doen. Ja ťťn telefoontje naar de FED misschien.Op zondag 18 april 2010 16:27 schreef SeLang het volgende:

[..]

Zie Japan, die proberen dat al 20 jaar. Nog steeds deflatie

[..]

Dat is precies wat je nu ziet. Banken sturen geld direct terug op deposit bij de FED

[ afbeelding ]

En Japan is een heel ander verhaal dan de US of de UK, dus die vergelijking gaat niet op. Maar dat weet je zelf ook wel.

quote:Maar hier heb je het ook wel over een volledig zinloos, kansloos, niet sustainable en geld verkwistende methode!Op zondag 18 april 2010 18:00 schreef arjanus het volgende:

De FED heeft trouwens de banken niet nodig om geld in de economie te pompen, bijvoorbeeld het cash-for-clunkers programma is een voorbeeld hoe de FED buiten de banken om toch de geldvoorraad in de economie weet te vergroten.

quote:grappig, goud in India wordt vooral gedreven door het armere gedeelte van de bevolking. Zou die met een voedselinflatie van 14% veel geld overhouden om zich vol te zuigen met goud. Ow, en de rente is India is een tikkie hoger dan 5%Op zondag 18 april 2010 15:28 schreef arjanus het volgende:

[..]

Ik denk er toch iets anders over:

Een belangrijk aspect van de juwelenindustrie is niet alleen mooie blingbling, maar ook het bewaren van waarde. Dus als de mensen in bijv. India in de smiezen krijgen dat goud nog veel verder gaat stijgen, zal ook de vraag naar juwelen weer aantrekken, ook bij een hogere goudprijs.

De jonge generatie Indiers 'investeert' liever een een paar Nikes of een spijkerbroek.

Als Indiers de maatstaf moeten zijn, investeer dan maar in agrarische producten. Die hebben tenminste wat anders dan een ideele waarde

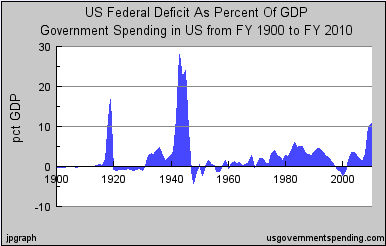

quote:De 'case for gold' is geen reguliere vergroting van de geldhoeveelheid door de banken, maar door overheidsuitgaven. Als overheden hun uitgaven niet meer gefinancierd kunnen krijgen (IJsland en Griekenland waren maar kleine voorproefjes), stoppen ze niet met spenderen, want het volk moet gevoed worden en de resterende economie moet blijven draaien. Er zijn uiteindelijk maar twee uitwegen: geld drukken of de munt laten depreciŽren. In beide gevallen verliest iemand die zijn vermogen in de betreffende munt heeft zitten koopkracht, en dat is te voorkomen door het in die periode in goud (of andere vaste waarden, maar die zijn meestal minder liquide) te hebben zitten.Op zondag 18 april 2010 16:21 schreef veterdiploma het volgende:

Zelfs al zou de FED dat per se willen, dan nog zou het die FED op dit moment niet lukken om een hoge inflatie te veroorzaken. Andere banken (de zakenbanken uitgezonderd) zouden het door hen uitgedeelde geld simpelweg weigeren, omdat ze er momenteel helemaal geen behoefte aan hebben.

De vraag die je je feitelijk moet stellen is hoelang de VS, Japan en de EU-landen hun tekorten nog kunnen financieren (of wegbezuinigen zonder de economie -en daarmee overheidsinkomsten- te laten crashen).

quote:ik begrijp het nog steeds niet. Goud en geld hebben toch 1 ding gemeen, dat het ideele waarde heeft, maar geen intrinsieke waarde?Op zondag 18 april 2010 18:20 schreef dvr het volgende:

[..]

De 'case for gold' is geen reguliere vergroting van de geldhoeveelheid door de banken, maar door overheidsuitgaven. Als overheden hun uitgaven niet meer gefinancierd kunnen krijgen (IJsland en Griekenland waren maar kleine voorproefjes), stoppen ze niet met spenderen, want het volk moet gevoed worden en de resterende economie moet blijven draaien. Er zijn uiteindelijk maar twee uitwegen: geld drukken of de munt laten depreciŽren. In beide gevallen verliest iemand die zijn vermogen in de betreffende munt heeft zitten koopkracht, en dat is te voorkomen door het in die periode in goud (of andere vaste waarden, maar die zijn meestal minder liquide) te hebben zitten.

De vraag die je je feitelijk moet stellen is hoelang de VS, Japan en de EU-landen hun tekorten nog kunnen financieren (of wegbezuinigen zonder de economie -en daarmee overheidsinkomsten- te laten crashen).

Wat is daar dan veiliger aan? Even gefingeerd toch?

Doe dan industriele diamanten ofzo

quote:Ik geloof wel in een devaluatie ergens in de komende jaren. Men zal hier echter pas toe overgaan als er geen andere uitweg meer is, dat zal dus zijn na een tijd van (hevige)deleveriging (deflatie). Er bestaat dan ook geen mooier moment om dan in te stappen in goud, mocht je in dit scenario geloven. Enige nadeel is wel dat je nooit weet wanneer zo'n devaluatie staat te gebeuren, zoiets word natuurlijk niet aangekondigd.Op zondag 18 april 2010 18:20 schreef dvr het volgende:

De 'case for gold' is geen reguliere vergroting van de geldhoeveelheid door de banken, maar door overheidsuitgaven. Als overheden hun uitgaven niet meer gefinancierd kunnen krijgen (IJsland en Griekenland waren maar kleine voorproefjes), stoppen ze niet met spenderen, want het volk moet gevoed worden en de resterende economie moet blijven draaien. Er zijn uiteindelijk maar twee uitwegen: geld drukken of de munt laten depreciŽren. In beide gevallen verliest iemand die zijn vermogen in de betreffende munt heeft zitten koopkracht, en dat is te voorkomen door het in die periode in goud (of andere vaste waarden, maar die zijn meestal minder liquide) te hebben zitten.

De vraag die je je feitelijk moet stellen is hoelang de VS, Japan en de EU-landen hun tekorten nog kunnen financieren (of wegbezuinigen zonder de economie -en daarmee overheidsinkomsten- te laten crashen).

quote:Ehm...nee. Cash for Clunkers is betaald door de Treasury door meer geld te lenen (van China e.d.). Dat heeft niks te maken met de FED en het vergroot ook de geldhoeveelheid niet. Het is een recycling van bestaande dollars die in handen waren van o.a. China.Op zondag 18 april 2010 18:00 schreef arjanus het volgende:

De FED heeft trouwens de banken niet nodig om geld in de economie te pompen, bijvoorbeeld het cash-for-clunkers programma is een voorbeeld hoe de FED buiten de banken om toch de geldvoorraad in de economie weet te vergroten.

Dit geld moet gewoon (met rente) worden terugbetaald door de belastingbetaler. Het is een goed voorbeeld van een investering die zichzelf niet terugverdient. De schuld blijft echter gewoon staan (of eigenlijk loopt die op vanwege de rente) en moet uiteindelijk worden terugbetaald, wat ook weer deflatoir is.

Zoals je hieronder kunt zien heeft c4c een korte spike veroorzaakt die nu weer is uitgewerkt. Op zichzelf is dat gedurende de spike eventjes inflatoir, maar de nasleep (het moeten terugbetalen met rente) is deflatoir.

quote:Leg eens uit waarom dat anders is?En Japan is een heel ander verhaal dan de US of de UK, dus die vergelijking gaat niet op. Maar dat weet je zelf ook wel.

Dit is een groot verschil met de staatsschuld die er na WO-II was (toen men met succes de inflatietruuk toepaste) omdat toen

De "oplossing" die ik zelf verwacht is het niet nakomen van een deel van pensioen- en medicare beloften en een vorm van capital controls waarbij pensioenfondsen worden verplicht om een groter deel van hun geld in Treasuries te beleggen. En een hoge inheritance tax invoeren natuurlijk. Het vooruitzicht op hoge toekomstige belastinginkomsten tgv stervende babyboomers zal het makkelijker maken om een hoge staatsschuld te blijven financieren.

[ Bericht 2% gewijzigd door SeLang op 18-04-2010 19:13:46 ]

quote:Een echte "devaluatie" kan natuurlijk niet meer met een floating currency. Dat is alleen als je een vaste wisselkoers hebt met iets (met een andere munt, met goud, etc).Op zondag 18 april 2010 18:26 schreef piepeloi55 het volgende:

[..]

Ik geloof wel in een devaluatie ergens in de komende jaren. Men zal hier echter pas toe overgaan als er geen andere uitweg meer is, dat zal dus zijn na een tijd van (hevige)deleveriging (deflatie). Er bestaat dan ook geen mooier moment om dan in te stappen in goud, mocht je in dit scenario geloven. Enige nadeel is wel dat je nooit weet wanneer zo'n devaluatie staat te gebeuren, zoiets word natuurlijk niet aangekondigd.

Waar jij waarschijnlijk op doelt is een plotselinge overnight QE waarbij de Treasury direct schuld bij de FED plaatst. Theoretisch zou dat kunnen.

De problemen daarmee zijn echter dat (zoals ik in de posts hierboven al beschreef) de staat dan niks meer krijgt geleend, want in feite is dit een vorm van default. Dus er komt een enorme risicopremie in staatsleningen te zitten.

Het andere probleem is dat zo'n actie door de markten wordt geanticipeerd. Ver voordat de situatie echt onhoudbaar begint te worden gaat men de kans op een dergelijke dramatische ingreep al inprijzen. De staat zal dus al veel eerder maatregelen moeten nemen om het vertrouwen terug te winnen.

Maar er zal geen ruimte meer zijn voor meer van dit soort (bulshit-)programma's, als Obama de begroting op orde zal moeten brengen. Ik vermoed dat hij vol in gaat zetten op alternatieve energie e.d., elektische auto's, dat soort zaken. Heb je net nog een benzineslurper gekocht via het zgn. "Cash for Clunkers", kun je hem straks weer inruilen voor een elektrisch exemplaar.

quote:Dat zijn tenminste zinvolle investeringen. Het probleem daarmee (politiek) is alleen dat dat niet direct een boost geeft aan de economie maar dat dat meer iets is wat zich pas over 5-10 jaar gaat terugbetalen als er weer een Republikein in het Witte Huis zit.Op zondag 18 april 2010 19:10 schreef veterdiploma het volgende:

Maar er zal geen ruimte meer zijn voor meer van dit soort (bulshit-)programma's, als Obama de begroting op orde zal moeten brengen. Ik vermoed dat hij vol in gaat zetten op alternatieve energie e.d., elektische auto's, dat soort zaken.

Bijna alle dingen die direct een zichtbaar effect geven zijn zinloze dingen en de dingen die wel zinvol zijn daar gaan je opvolgers de credit voor incasseren en helpen weinig om NU de acute economische pijn te verzachten.

quote:Da's waar.Op zondag 18 april 2010 19:19 schreef SeLang het volgende:

[..]

Dat zijn tenminste zinvolle investeringen. Het probleem daarmee (politiek) is alleen dat dat niet direct een boost geeft aan de economie maar dat dat meer iets is wat zich pas over 5-10 jaar gaat terugbetalen als er weer een Republikein in het Witte Huis zit.

Bijna alle dingen die direct een zichtbaar effect geven zijn zinloze dingen en de dingen die wel zinvol zijn daar gaan je opvolgers de credit voor incasseren en helpen weinig om NU de acute economische pijn te verzachten.

Maar als je het ook aankondigt als zodanig, dus gewoon de waarheid vertelt en op korte termijn geen gouden bergen belooft, maar aangeeft dat het absoluut nodig is "om de welvaart, het geluk en de veiligheid van onze kinderen te waarborgen", dan krijg je de bevolking misschien wel mee. Koppel het dan ook aan een geinig en groots technologisch programma dat het goed doet in de media maar dat eigenlijk nergens over gaat (een mannetje op mars ofzo

quote:Ja, je wilt weer een visionair aan de macht. Niet zo'n Obama met een ruggegraat als overkookte spaghetti.Op zondag 18 april 2010 19:23 schreef veterdiploma het volgende:

[..]

Da's waar.

Maar als je het ook aankondigt als zodanig, dus gewoon de waarheid vertelt en op korte termijn geen gouden bergen belooft, maar aangeeft dat het absoluut nodig is "om de welvaart, het geluk en de veiligheid van onze kinderen te waarborgen", dan krijg je de bevolking misschien wel mee. Koppel het dan ook aan een geinig en groots technologisch programma dat het goed doet in de media maar dat eigenlijk nergens over gaat (een mannetje op mars ofzo) en je hebt een winner.

quote:Alternatieve energie kost anders al jaren klauwen met geld en komt nog steeds relatief weinig uit. Ik vraag me af of daar nu veel geld in gestoken moet worden. Waarom niet kerncentrales plaatsen zoals Frankrijk het doet? En pas investeren in alternatieve energie als de resultaten wat beter zijn.Op zondag 18 april 2010 19:19 schreef SeLang het volgende:

[..]

Dat zijn tenminste zinvolle investeringen. Het probleem daarmee (politiek) is alleen dat dat niet direct een boost geeft aan de economie maar dat dat meer iets is wat zich pas over 5-10 jaar gaat terugbetalen als er weer een Republikein in het Witte Huis zit.

Bijna alle dingen die direct een zichtbaar effect geven zijn zinloze dingen en de dingen die wel zinvol zijn daar gaan je opvolgers de credit voor incasseren en helpen weinig om NU de acute economische pijn te verzachten.

quote:hahaha ja misschien heb je wel gelijk.Op zondag 18 april 2010 19:26 schreef SeLang het volgende:

[..]

Ja, je wilt weer een visionair aan de macht. Niet zo'n Obama met een ruggegraat als overkookte spaghetti.

Ik zag ook eigenlijk meer in die McCain dan in Obama, hoewel ik verder maar weinig met de Republikeinen heb. Die McCain was een bikkelharde survivor, maar Obama is... tsja...

quote:Het kost klauwen vol geld, maar dat kost c4c ook en al die huizensubsidies. En daarvan weet je zeker dat je geld puur door de plee is gespoeld. Een goed solarproject in een paar van die woestijnen is misschien al rendabel bij een olieprijs van $200 ofzo, en die prijzen komen er ooit uiteindelijk toch wel. Niks mis mee om nu technologieen te ontwikkelen. En als het goed uitpakt zou je zelfs een nieuwe exportsector kunnen creeeren.Op zondag 18 april 2010 19:27 schreef sitting_elfling het volgende:

[..]

Alternatieve energie kost anders al jaren klauwen met geld en komt nog steeds relatief weinig uit. Ik vraag me af of daar nu veel geld in gestoken moet worden. Waarom niet kerncentrales plaatsen zoals Frankrijk het doet? En pas investeren in alternatieve energie als de resultaten wat beter zijn.

quote:Och, het rendement van al die alternatieve energiebronnen staat of valt gewoon met de olieprijs. Maar het gaat ook niet alleen om de ontwikkeling van die bronnen. We hebben het ook over betere accu's, lichtere auto's, de integratie van diverse bronnen met elkaar etc. etc.Op zondag 18 april 2010 19:27 schreef sitting_elfling het volgende:

[..]

Alternatieve energie kost anders al jaren klauwen met geld en komt nog steeds relatief weinig uit. Ik vraag me af of daar nu veel geld in gestoken moet worden. Waarom niet kerncentrales plaatsen zoals Frankrijk het doet? En pas investeren in alternatieve energie als de resultaten wat beter zijn.

De echte klapper komt natuurlijk als men kernfusie aan de praat krijgt. Maar daar hoor je de laatste tijd niet zoveel meer over, al volg ik het ook niet op de voet.

Dit is echt een vet ding. Denk je zoiets in, maar dan 100x zo groot. Wat je dan allemaal kunt doen!

quote:Yep. Je hebt allerlei spin-off van dat soort projecten. Ik zie 10000x liever dat er geld wordt besteed aan een dergelijk kennisintensief project dan aan c4c of de zoveelste firsttime home buyer credit.Op zondag 18 april 2010 19:33 schreef veterdiploma het volgende:

[..]

Och, het rendement van al die alternatieve energiebronnen staat of valt gewoon met de olieprijs. Maar het gaat ook niet alleen om de ontwikkeling van die bronnen. We hebben het ook over betere accu's, lichtere auto's, de integratie van diverse bronnen met elkaar etc. etc.

quote:Ik ook maar veel geld is er op dit moment niet en betwijfel of dat nu de beste weg is om geld daaraan uit te geven. Ik zie liever dat er nu geld wordt uitgegeven aan zaken waar in de werkloosheid kan dalen en waar we in de toekomst profijt van hebben. Bijvoorbeeld de TVA (dammen bouwen in Amerika) die werd opgericht door Roosevelt ten tijde van de crisis om meer mensen aan het werk te krijgen en elektriciteit er voor terug te krijgen.Op zondag 18 april 2010 19:44 schreef SeLang het volgende:

[..]

Yep. Je hebt allerlei spin-off van dat soort projecten. Ik zie 10000x liever dat er geld wordt besteed aan een dergelijk kennisintensief project dan aan c4c of de zoveelste firsttime home buyer credit.

quote:Grappig dat de meeste van die clunkers-dollars die volgens jou van China geleend zijn, weer onmiddelijk hun weg naar het buitenland vinden. Maar kan het niet zo zijn dat de Fed die staatsobligaties koopt?Op zondag 18 april 2010 18:33 schreef SeLang het volgende:

[..]

Ehm...nee. Cash for Clunkers is betaald door de Treasury door meer geld te lenen (van China e.d.). Dat heeft niks te maken met de FED en het vergroot ook de geldhoeveelheid niet. Het is een recycling van bestaande dollars die in handen waren van o.a. China.

Leg eens uit waarom dat anders is?

De crediteuren van Japan betreffen vooral Japanners zelf, waar de crediteuren van de US, of UK van buiten komen. Ook dom, maar minder gevaarlijk. Daarbij werd er in Japan nog volop geproduceerd en geexporteerd en dus verdiend, waardoor die schulden in theorie afbetaald hadden kunnen worden

quote:Per vandaag zit de FED weer ongeveer op dezelfde hoeveelheid Treasuries als voor de crisis. Ten gevolge van TARP was dat tijdelijk minder. Maar per saldo heeft de FED dus geen Treasuries gekocht. Wel een hoop MBS, wat nu nog steeds op de balancesheet staat.Op zondag 18 april 2010 22:05 schreef arjanus het volgende:

[..]

Grappig dat de meeste van die clunkers-dollars die volgens jou van China geleend zijn, weer onmiddelijk hun weg naar het buitenland vinden. Maar kan het niet zo zijn dat de Fed die staatsobligaties koopt?

quote:Je haalt QE ("geld printen") en deficit spending door elkaar. De Japanse staatsschuld is een gevolg van deficit spending. QE is het monetariseren daarvan.Op zondag 18 april 2010 22:05 schreef arjanus het volgende:

De crediteuren van Japan betreffen vooral Japanners zelf, waar de crediteuren van de US, of UK van buiten komen. Ook dom, maar minder gevaarlijk. Daarbij werd er in Japan nog volop geproduceerd en geexporteerd en dus verdiend, waardoor die schulden in theorie afbetaald hadden kunnen worden

quote:Maar dat pad loopt dood, want dan kun je een jaar later weer hetzelfde doen, maar dan een twee keer zo hoog bedrag omdat de rente blijft oplopen. Dat is puur inflatie kweken. Als ze rare sprongen gaan maken, dan zie ik de treasury eerder weer zijn eigen geld gaan uitgeven zoals Denninger laatst suggereerde, dus zonder tussenkomst van de banken en de FED (met andere woorden, zoals de Constitution het eigenlijk voorschrijft). Dat is minder inflatoir maar heeft als nadeel dat direct daarna de president altijd wordt afgeknald, waarna er een nieuwe geinstalleerd wordt die de maatregel terugdraait.Op zondag 18 april 2010 19:10 schreef SeLang het volgende:

[..] een plotselinge overnight QE waarbij de Treasury direct schuld bij de FED plaatst. Theoretisch zou dat kunnen.

Obama's gisteren aangekondigde Mars-project is een typische crisismaatregel, waarvan het de bedoeling is dat hij hoogwaardige en lucratieve spin-offs genereert, bijvoorbeeld op gebied van energie en materiaalontwikkeling. Het is een idee uit de koker van Larouche, net als de hogesnelheidslijnen, en in de jaren '80 het Starwarsproject van Reagan. Larouche claimt wel vaker dit soort ideŽen, en ze liggen nogal voor de hand, maar hij was inderdaad de eerste die ze jaren geleden al als noodzakelijk naar voren schoof.

quote:Goud heeft drie economisch relevante eigenschappen die geld niet heeft: Het is schaars en onvervalsbaar, het is van zichzelf gewild en toepasbaar in gewilde producten, en het heeft geen tegenpartij.Op zondag 18 april 2010 18:22 schreef Dinosaur_Sr het volgende:

ik begrijp het nog steeds niet. Goud en geld hebben toch 1 ding gemeen, dat het ideele waarde heeft, maar geen intrinsieke waarde?

Een groot deel van de huidige geldswaarde van goud is inderdaad ideŽel, speculatief, fiduciair of hoe je het ook maar wilt noemen.

Als je naar de wereld kijkt barst die van de waarde, en van de mogelijkheden om nog meer waarde te genereren. We hebben land, huizen, fabrieken, mijnen, auto's, machines, 5 miljard werklustige mensen, enzovoort. Dat is ons feitelijke kapitaal, en het geld is slechts een weerspiegeling van dat kapitaal; het is grotendeels gecreŽerd met die fysieke waarden en hun toekomstige opbrengst als onderpand. De mensen die geld bezitten, hebben daarmee in feite, en in laatste instantie, een claim op al dat kapitaal. Je kunt met je geld immers land, huizen etc opkopen.

Stel je nu voor dat er twijfel rijst over de waarde van het geld, bijvoorbeeld omdat de overheden er teveel van maken of omdat de verwachte economische groei uitblijft. Of nog dramatischer: stel je voor dat je vandaag in de krant leest dat het geld morgen niets meer waard zal zijn.

Om je koopkracht te bewaren moet je het dan gauw omzetten in iets dat algemeen als waardevol geaccepteerd wordt, wat je gemakkelijk weer kunt verruilen, wat niet slijt of rot, wat deelbaar is en weinig ruimte inneemt, enzovoort. En dan kom je al gauw bij goud uit, omdat er weinig andere materialen of producten zijn die beantwoorden aan alle eisen om te fungeren als middel van waarde-bewaarder en waarde-overdrager. Het functioneert in die hoedanigheid al sinds het begin van onze beschaving.

Je kunt denken: Ja, maar een stuk goud blijft een stuk goud. De hoeveelheid waarde die je er aan toekent maakt het niet nuttiger. Dat is volledig waar, maar ondertussen zitten we met 'X' biljard aan kapitaal in de wereld, dat afgespiegeld moet worden in een ruilmiddel waarmee we transacties kunnen afsluiten. Als het geld dat we daarvoor gebruiken zijn waarde dreigt te verliezen, kun je twee dingen doen: Het omzetten in echt kapitaal (maar dan zit je opgescheept met een rij bewoonde betondozen, een wagonlading makreel of een lap moerasgrond) of in iets dat veel flexibeler, probleemlozer en bestendiger is. Goud dus, dat in dit soort tijden de neiging vertoont om buitenproportioneel in waarde te stijgen omdat het een deel van de fiduciaire waarde van geld afsnoept.

IndustriŽle diamanten, glazen knikkers en zeldzame postzegels worden ook meer geld waard als geld waarde verliest, maar toch in veel mindere mate dan goud. Waarmee niet gezegd is dat er geen betere alternatieven zijn - analyst Reggie Middleton heeft laatst een overzichtje gepubliceerd, waaruit blijkt dat appartementen, commercieel vastgoed en emerging markets de afgelopen decennia een betere hedge tegen inflatie zijn geweest dan goud. Maar op dit punt in de markt vind ik die drie zelf minstens even overgewaardeerd als goud, en lijkt het risico dat hun bubbels leeglopen me veel groter.

quote:Maar hij heeft wel gelijk dat het Japan-scenario alleen mogelijk was in een wereld waarin Japan flink kon exporteren. Ik denk dat het koorddansen van de overheden en centrale banken van de VS en EU een stuk sneller voorbij zal zijn dan dat van de BoJ. Je kunt in een stagnerende economie geen twintig jaar lang van de ene bailout naar de andere stimulusingreep rennen, de rente laag houden EN geen inflatie creŽren.Op zondag 18 april 2010 22:39 schreef SeLang het volgende:

Je haalt QE ("geld printen") en deficit spending door elkaar. De Japanse staatsschuld is een gevolg van deficit spending. QE is het monetariseren daarvan.

quote:Weet jij wel hoeveel uranium er nog beschikbaar is (proven reserves)? Als de VS ook maar een deel van zijn energiebehoefte zou willen omzetten in kernenergie, is er al te weinig uranium. Van dat zitten we al een precaire situatie, en is alternatieve energie echt wel nodig. Maar er komt nog niet zoveel van de grond, zolang de olie "goedkoop" is. Alles onder de $100 per vat is in ieder geval goedkoop.Op zondag 18 april 2010 19:27 schreef sitting_elfling het volgende:

[..]Alternatieve energie kost anders al jaren klauwen met geld en komt nog steeds relatief weinig uit. Ik vraag me af of daar nu veel geld in gestoken moet worden. Waarom niet kerncentrales plaatsen zoals Frankrijk het doet? En pas investeren in alternatieve energie als de resultaten wat beter zijn.

quote:Het is natuurlijk koffiedik kijken met deze aannames. Maar ik verwacht dat men ergens in de toekomst een vorm van default (buitenlanders niet meer aflossen bijvoorbeeld en flink bezuinigen op verplichtingen e.d.) of een flinke devaluatie. Een devalutie kan natuurlijk ook plaatsvinden in de vorm van een plotselinge verhoging van de geldhoeveelheid, 1 dollar gister is nu 3 dollar bijvoorbeeld of een nieuwe munteenheid met zeer ongunstige wisselkoersen (met eventuele prijscontroles om de inflatie in toom te houden na devaluatie). De markt hoeft dit niet te verwachten en dus in te prijzen, als men het heel plots doet. Men kan dus een plotselinge calamiteit aangrijpen hiervoor, zoals in het verleden zovaak gebeurd is zonder dat de markt het zag aankomen. Het is natuurlijk wel zo (zoals je zelf aangeeft) dat als men hiertoe overgaat het gedaan is met goedkoop lenen. Men zal dat dus alleen doen als men geen andere uitweg meer ziet (deflationaire spiraal?).Op zondag 18 april 2010 19:10 schreef SeLang het volgende:

Een echte "devaluatie" kan natuurlijk niet meer met een floating currency. Dat is alleen als je een vaste wisselkoers hebt met iets (met een andere munt, met goud, etc).

Waar jij waarschijnlijk op doelt is een plotselinge overnight QE waarbij de Treasury direct schuld bij de FED plaatst. Theoretisch zou dat kunnen.

quote:Ik heb hier nog even over nagedacht van de week. Niemand kan natuurlijk ontkennen dat deflatie de komende tijd een keer zal toeslaan, dat is gewoon 'nature'. Maar ik denk als de deflatieperiode over is, zal blijken dat deflatie gemeten in goud veel heviger zal zijn dan in welke fiat currency dan ook. Dus dat je straks voor een troy ounce goud meer kunt kopen dan voor die $1100 of EUR 800 wat een muntje nu waard is. (Hier geldt wel dat de wens de vader van de gedachte is moet ik eerlijk toegeven)Op zondag 18 april 2010 15:52 schreef SeLang het volgende:

Ik gaf alleen aan wat de consequentie is van een gelijkblijvende goudprijs. Wat die prijs in de praktijk gaat doen weet natuurlijk niemand.

Wat betreft die vergroting van de geldvoorraad, dat is niet relevant zolang dat geld niet in omloop komt (zoals nu het geval is). Waar het om gaat is de som van kredietgroei + geldgroei. Krediet krimpt momenteel in een hoger tempo dan de geldhoeveelheid toeneemt en dat gaat nog wel even door (afschrijvingen, deleveraging, etc). Hoewel er ooit wel weer eens significante inflatie zal komen is dat voorlopig niet aan de orde.Deleveraging is deflatoir Hoge werkloosheid is deflatoir (dalende lonen) Chinezen die in het kader van "stimulering" nog meer overcapaciteit bijbouwen = prijsdruk = deflatoir De afschrijvingen op misinvesteringen die daarop gaan volgen zijn deflatoir Strengere bankregulering en kapitaaleisen = deflatoir (leidt tot meer deleveraging) Consumenten die hun lesje hebben geleerd en nu schulden aflossen = deflatoir Hogere savingsrate is deflatoir Etc

quote:Het is enkel schaars zolang de mythe in stand blijft. En bovendien zijn er substituurproducten (zie Times of India). Tegen de tijd dat het monetaire stelsel klapt is een zak kunstmest schaarser. Het is van zichzelf gewild is ook afhankelijk van de mythe. Toepasbaar in gewilde producten? Pardon? Zoals? Sieraden? Opnieuw, zie hierboven, en voor zover ik weet zijn sieraden niet een eerste levensbehoefte.Op zondag 18 april 2010 22:50 schreef dvr het volgende:Goud heeft drie economisch relevante eigenschappen die geld niet heeft: Het is schaars en onvervalsbaar, het is van zichzelf gewild en toepasbaar in gewilde producten, en het heeft geen tegenpartij.

Ik zeg niet dat je niet aan een hype kan verdienen, integendeel. Maar die absolute goddelijkheid die aan goud wordt toegedicht, begrijp ik nog steeds niet.

[ Bericht 78% gewijzigd door Dinosaur_Sr op 23-04-2010 20:17:29 ]

quote:Goud is schaars, dat is een feit. Er is nu eenmaal minder goud op deze aarde dan zand of ijzer. Dat heeft niks met een mythe te maken.Op vrijdag 23 april 2010 20:12 schreef Dinosaur_Sr het volgende:

overigens vandaag een artikel in de Times of India dat dit seizoen Indiers in toemende mate voor zilver zullen gaan, omdat goud te duur is.

[..]

Het is enkel schaars zolang de mythe in stand blijft. En bovendien zijn er substituurproducten (zie Times of India). Tegen de tijd dat het monetaire stelsel klapt is een zak kunstmest schaarser. Het is van zichzelf gewild is ook afhankelijk van de mythe. Toepasbaar in gewilde producten? Pardon? Zoals? Sieraden? Opnieuw, zie hierboven, en voor zover ik weet zijn sieraden niet een eerste levensbehoefte.

Ik zeg niet dat je niet aan een hype kan verdienen, integendeel. Maar die absolute goddelijkheid die aan goud wordt toegedicht, begrijp ik nog steeds niet.

quote:De wens is inderdaad de vader van de gedachten:P. In tijden van deflatie daalt goud namelijk gewoon mee in prijs en word je euro dus meer waard tenopzichte van goud. Je moet (fundamenteel gezien) alleen in goud beleggen als je inflatie verwacht.Op vrijdag 23 april 2010 20:09 schreef arjanus het volgende:

Ik heb hier nog even over nagedacht van de week. Niemand kan natuurlijk ontkennen dat deflatie de komende tijd een keer zal toeslaan, dat is gewoon 'nature'. Maar ik denk als de deflatieperiode over is, zal blijken dat deflatie gemeten in goud veel heviger zal zijn dan in welke fiat currency dan ook. Dus dat je straks voor een troy ounce goud meer kunt kopen dan voor die $1100 of EUR 800 wat een muntje nu waard is. (Hier geldt wel dat de wens de vader van de gedachte is moet ik eerlijk toegeven)

quote:De deflatie wordt gevolgd door inflatie en daarna hyperinflatie.Op vrijdag 23 april 2010 20:51 schreef piepeloi55 het volgende:

[..]

De wens is inderdaad de vader van de gedachten:P. In tijden van deflatie daalt goud namelijk gewoon mee in prijs en word je euro dus meer waard tenopzichte van goud. Je moet (fundamenteel gezien) alleen in goud beleggen als je inflatie verwacht.

quote:Ik geloof ook in deflatie gevolgd door hoge inflatie door devaluatie en/of oorlog. Er bestaat dan ook geen mooier moment om in te stappen in goud zodra de deflationaire fase is afgerond, die overigens wel een hele tijd kan duren. Alhoewel ik denk dat aandelen dan op dergelijke depressieve waarderingen zitten dat het ook meer/zeer loont om daar in te stappen.Op vrijdag 23 april 2010 20:54 schreef Harde_Kip het volgende:

De deflatie wordt gevolgd door inflatie en daarna hyperinflatie.

[ Bericht 3% gewijzigd door piepeloi55 op 23-04-2010 21:04:14 ]

En momenteel schurkt de goudprijs weer tegen de all-time-high in Euro's, dus van deflatie van goud is niet bepaald sprake. Vergelijk even andere zaken zoals tweede hands auto's en huizen - daar zie je duidelijk deflatie. Maar bij een commodity die all-time-high doet .... heb je geen deflatie (andere optie zoals Selang dan zou zeggen: bubble).

quote:Bij deflatie worden niet alle goederen goedkoper.Op vrijdag 23 april 2010 22:11 schreef RdeV het volgende:

Ik heb ook nog eens nagedacht over dat deflatie verhaal, maar bij deflatie worden alle goederen goedkoper. Echter wat we nu zien, is goud geen commodity meer, maar een valuta. Dan gaat dat defaltie verhaal niet meer op, want alles wordt meer waard uitgedrukt in Euro's, behalve een sterkere valuta.

En momenteel schurkt de goudprijs weer tegen de all-time-high in Euro's, dus van deflatie van goud is niet bepaald sprake. Vergelijk even andere zaken zoals tweede hands auto's en huizen - daar zie je duidelijk deflatie. Maar bij een commodity die all-time-high doet .... heb je geen deflatie (andere optie zoals Selang dan zou zeggen: bubble).

Deflatie ('uitblazen') of waardevermeerdering van het geld is in de economie het verschijnsel dat het algemeen prijsniveau daalt[1]. Dit betekent in de praktijk dat - bij wijze van voorbeeld - een product dat op een gegeven moment 1 munteenheid kost, na een jaar 0,95 munteenheid kost (of in geval van ernstige deflatie bv. 0,1 of 0,01 eenheden). Bij deflatie groeit de koopkracht (ervan uitgaande dat de lonen gelijk blijven of stijgen, of, theoretisch, in ieder geval met een kleiner percentage dalen dan het percentage deflatie) en dit is daarom het tegenovergestelde van inflatie.

quote:Goud is pas een valuta als het geaccepteerd word als wettig betaalmiddel, tot die tijd is het wat een gek er voor geeft. Dat goud in Euros stijgt komt natuulijk door het Griekenland verhaal (iets dat niets zegt over de waarde van de euro op lange termijn), dat een negatieve spike veroorzaakt. Ondertussen is er weldegelijk sprake van deflatie in de private sector van de economie, die word echter opgevangen door overheden en centrale banken.Op vrijdag 23 april 2010 22:11 schreef RdeV het volgende:

Ik heb ook nog eens nagedacht over dat deflatie verhaal, maar bij deflatie worden alle goederen goedkoper. Echter wat we nu zien, is goud geen commodity meer, maar een valuta. Dan gaat dat defaltie verhaal niet meer op, want alles wordt meer waard uitgedrukt in Euro's, behalve een sterkere valuta.

En momenteel schurkt de goudprijs weer tegen de all-time-high in Euro's, dus van deflatie van goud is niet bepaald sprake. Vergelijk even andere zaken zoals tweede hands auto's en huizen - daar zie je duidelijk deflatie. Maar bij een commodity die all-time-high doet .... heb je geen deflatie (andere optie zoals Selang dan zou zeggen: bubble).

Speculatie veroorzaakt o.a. de hogere goudprijs nu, dankzij de wereld vol te pompen met liquiditeiten/de rente kunstmatig laag houden en de begrotingstekorten aan te gaan. Op het moment dat men dit niet meer kan/wil of dat de impact niet meer groot genoeg is, zal de deleveriging zich verergeren en flinke deflatie doen veroorzaken. Op dat moment daalt het prijsniveau pas echt en zullen ook de betere assets verkocht moeten worden om aan de benodigde liquiditeiten te komen, dat ervoor zal zorgen dat vrijwel alles daalt in prijs (net als in 2008). Enige verschil is dat dan niemand de klap meer op kan vangen.

Mocht een dergelijk patroon zich ontwikkelen,waarin overheden en centrale banken impotent zijn is het zeer moeilijk om daaruit te komen. Het is dan ook waarschijnlijk dat men op termijn uit wanhoop overgaat tot een flinke devaluatie en een eventuele oorlog erna (iets dat keer op keer gebeurd bij een empire in decline). Op die momenten zou een belegging in goud het fundamenteel wel goed doen. Op dit moment is het pure speculatie en kun je maar beter je stoploss kort bij houden.

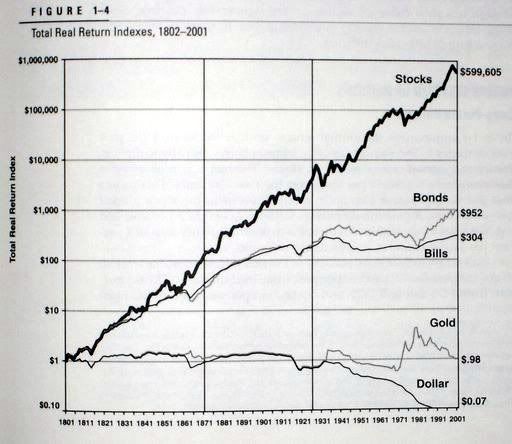

quote:Goud is inderdaad een lange-termijn beleggingsproductOp vrijdag 23 april 2010 23:44 schreef piepeloi55 het volgende:

[..]

Goud is pas een valuta als het geaccepteerd word als wettig betaalmiddel, tot die tijd is het wat een gek er voor geeft. Dat goud in Euros stijgt komt natuulijk door het Griekenland verhaal (iets dat niets zegt over de waarde van de euro op lange termijn), dat een negatieve spike veroorzaakt. Ondertussen is er weldegelijk sprake van deflatie in de private sector van de economie, die word echter opgevangen door overheden en centrale banken.

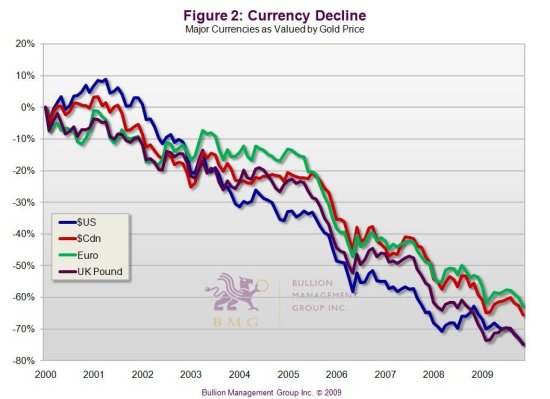

[ afbeelding ]

Speculatie veroorzaakt o.a. de hogere goudprijs nu, dankzij de wereld vol te pompen met liquiditeiten/de rente kunstmatig laag houden en de begrotingstekorten aan te gaan. Op het moment dat men dit niet meer kan/wil of dat de impact niet meer groot genoeg is, zal de deleveriging zich verergeren en flinke deflatie doen veroorzaken. Op dat moment daalt het prijsniveau pas echt en zullen ook de betere assets verkocht moeten worden om aan de benodigde liquiditeiten te komen, dat ervoor zal zorgen dat vrijwel alles daalt in prijs (net als in 2008). Enige verschil is dat dan niemand de klap meer op kan vangen.

Mocht een dergelijk patroon zich ontwikkelen,waarin overheden en centrale banken impotent zijn is het zeer moeilijk om daaruit te komen. Het is dan ook waarschijnlijk dat men op termijn uit wanhoop overgaat tot een flinke devaluatie en een eventuele oorlog erna (iets dat keer op keer gebeurd bij een empire in decline). Op die momenten zou een belegging in goud het fundamenteel wel goed doen. Op dit moment is het pure speculatie en kun je maar beter je stoploss kort bij houden.

quote:Juist niet, want dan loop je leeg op kosten.Op vrijdag 23 april 2010 23:55 schreef Harde_Kip het volgende:

[..]

Goud is inderdaad een lange-termijn beleggingsproduct

quote:Bedoel je bewaarkosten? Je moet goud ook thuis bewaren. Ik weet het, het is een risico. Living on the edge heOp zaterdag 24 april 2010 00:23 schreef tjoptjop het volgende:

[..]

Juist niet, want dan loop je leeg op kosten.

quote:Dan zit je dus met het keuren als je het weer wilt verkopen, verder natuurlijk je renteverlies (afhankelijk van wat de rente doet natuurlijkOp zaterdag 24 april 2010 00:28 schreef Harde_Kip het volgende:

[..]

Bedoel je bewaarkosten? Je moet goud ook thuis bewaren. Ik weet het, het is een risico. Living on the edge he

quote:Goud thuis bewaren een risico noemenOp zaterdag 24 april 2010 00:28 schreef Harde_Kip het volgende:

[..]

Bedoel je bewaarkosten? Je moet goud ook thuis bewaren. Ik weet het, het is een risico. Living on the edge he

quote:Krijg je rente van de bank als je daar je goud bewaart?Op zaterdag 24 april 2010 00:35 schreef tjoptjop het volgende:

[..]

Dan zit je dus met het keuren als je het weer wilt verkopen, verder natuurlijk je renteverlies (afhankelijk van wat de rente doet natuurlijk)

quote:Huh?Op zaterdag 24 april 2010 01:07 schreef Harde_Kip het volgende:

[..]

Krijg je rente van de bank als je daar je goud bewaart?

Nee ik bedoel gewoon renteverlies op he geinvesteerd vermogen. Nu 10k goud kopen is in feite dood geld, goud levert gedurende de houderperiode ook niks op.

quote:Vermogensrendementsheffing / Vermogensbelasting:Op zaterdag 24 april 2010 01:15 schreef tjoptjop het volgende:

Hoe zit het eigenlijk met de belastingdienst als je zeg voor 100k thuis goud hebt liggen? Valt dit ook gewoon onder box 3 vermogensbelasting? Of heeft goud een vrijstelling (zoals er ook geen btw betaalt hoeft te worden op puur goud)

Goud telt gewoon mee voor je Box 3 vermogen.

In de Wet inkomstenbelasting 2001, waar de vermogensrendementsheffing onder valt, geldt een vrijstelling voor bepaalde voorwerpen:

quote:Sommigen stellen, dat gouden munten die niet zozeer beleggingsmunten maar verzamelmunten zijn, niet onder Box 3 vallen en dus vrijgesteld zijn.Artikel 5.8. Vrijstelling voorwerpen van kunst en wetenschap

1.Tot de bezittingen behoren niet voorwerpen van kunst en wetenschap, tenzij deze hoofdzakelijk als belegging dienen.

2.Als voorwerpen van kunst en wetenschap worden mede aangemerkt voorwerpen van kunst en wetenschap die ter beschikking zijn gesteld aan derden voor culturele en wetenschappelijke doeleinden.

3.Voorwerpen van kunst en wetenschap die deel uitmaken van een verzameling worden niet door dit enkele feit aangemerkt als belegging.

In de Nederlandse en Europese regelgevingen voor de omzetbelasting -zie hieronder- is een definitie te vinden van welke munten als beleggingsgoud worden gezien. Het lijkt me dan voor de hand te liggen, dat munten die daar niet onder vallen (en waar dus BTW over betaald zou moeten worden) voor de vermogensrendementsheffing vrijgesteld moeten zijn.

Omzetbelasting / BTW:

Beleggingsgoud is in de Wet op de Omzetbelasting 1968 vrijgesteld van BTW. Onder beleggingsgoud vallen ook de meeste gouden munten. De wet zegt:

quote:De bij 1c genoemde lijst van de Europese Commissie voor 2010 vind je hier.Artikel 28j

1.In deze wet en in de daarop berustende bepalingen wordt onder beleggingsgoud verstaan:

a. goud , in de vorm van staven of plaatjes met een door de goud markten aanvaard gewicht, met een zuiverheid van ten minste 995/1000, al dan niet belichaamd in effecten, doch met uitzondering van bij ministeriŽle regeling aan te wijzen kleine staven of plaatjes met een gewicht van ten hoogste 1 gram;

b. goud en munten die:1į. een zuiverheid van ten minste 900/1000 hebben; 2į. na 1800 zijn geslagen; 3į. in het land van oorsprong als wettig betaalmiddel fungeren of hebben gefungeerd; 4į. normaliter verkocht worden voor een prijs die de openmarktwaarde van het in de munten vervatte goud niet met meer dan 80% overschrijdt;

c. goud en munten die zijn opgenomen in de lijst die de Europese Commissie elk jaar publiceert in de C-serie van het Publicatieblad van de Europese Gemeenschappen en die daarmee worden geacht aan de in onderdeel b opgenomen criteria te voldoen gedurende het hele jaar waarvoor de lijst wordt gepubliceerd.

2.De in het eerste lid, onderdelen b en c, bedoelde goud en munten worden, voor de toepassing van deze wet en de daarop berustende bepalingen, geacht niet wegens hun numismatische belang te worden verkocht.

Zilver wordt met BTW belast, en ik neem aan dat beleggingszilver (in de vorm van baren, munten e.d.) ook onder Box3 valt voor de vermogensredementsheffing.

quote:Goud stijgt al vele jaren in alle valuta. Sinds 2004 van §10.000/Kg naar §27.500/Kg. Die beweging staat los van onderlinge valutastijgingen en -dalingen. Ook vandaag steeg goud weer in zowel dollar als euro.Op vrijdag 23 april 2010 23:44 schreef piepeloi55 het volgende:

Dat goud in Euros stijgt komt natuulijk door het Griekenland verhaal (iets dat niets zegt over de waarde van de euro op lange termijn), dat een negatieve spike veroorzaakt.

quote:Van hoogte- naar dieptepunt in 2008 bewoog goud van §20.590 naar §17.420 per kilo, een daling van 15% (in USD was het 25%). Vergeleken met aandelen, die ook een daadwerkelijk fysiek bezit vertegenwoordigen en die met 50% daalden, bleek goud veel minder gevoelig voor deleveraging. Bovendien was de daling binnen 4 maanden al weer helemaal goedgemaakt, terwijl aandelen twee jaar later nog steeds ver onder hun oude niveau's staan.[..] zal de deleveriging zich verergeren en flinke deflatie doen veroorzaken. Op dat moment daalt het prijsniveau pas echt en zullen ook de betere assets verkocht moeten worden om aan de benodigde liquiditeiten te komen, dat ervoor zal zorgen dat vrijwel alles daalt in prijs (net als in 2008).

quote:Onjuist. Het speculatieve aandeel in de goudprijs is klein. Het beleggingsaandeel -voor de lange termijn dus- is al tijden groeiende en neemt nog steeds snel toe door de steeds grotere en terechtere zorgen over de kredietwaardigheid van overheden (en dus de waarde van hun geld). Wie wacht tot goud door deflatie zakt -als dat ooit al gebeurt, want juist dan ontstaat een reŽle kans op hyperinflatie- zal m.i. vrijwel zeker tegen een hogere prijs moeten kopen dan nu nog mogelijk is.Het is dan ook waarschijnlijk dat men op termijn uit wanhoop overgaat tot een flinke devaluatie en een eventuele oorlog erna (iets dat keer op keer gebeurd bij een empire in decline). Op die momenten zou een belegging in goud het fundamenteel wel goed doen. Op dit moment is het pure speculatie en kun je maar beter je stoploss kort bij houden.

quote:schaarste wordt bepaald door de verhouding tussen vraag en aanbod, he.Op vrijdag 23 april 2010 20:21 schreef Harde_Kip het volgende:

[..]

Goud is schaars, dat is een feit. Er is nu eenmaal minder goud op deze aarde dan zand of ijzer. Dat heeft niks met een mythe te maken.

En de vraag naar goud is vrij prijselastisch, en er zijn substituten. Het is bovendien geen eerste levensbehoefte.

Dus ik zou het niet schaars willen noemen.

Je hebt inderdaad gelijk wat betreft vraag en aanbod. Er was een ander opmerking in dit topic, ik geloof van SeLang, dat de prijs van goud helemaal niet hoeft toe te nemen omdat het de bronnen uitgeput raken. Want goud gaat vrijwel niet verloren. Behalve door mensen die goud eten, maar dat valt nog wel te verwaarlozen denk ik.

= 1,25% goudinflatie

quote:Vreemde redenatie imo, gemiddeld groeit de wereld economie en populatie veel harder dan 1,25%. We kunnen dus eerder spreken over een structurele langdurige gouddeflatie.Op zaterdag 24 april 2010 10:38 schreef SeLang het volgende:

Goud kent trouwens ook inflatie. Naar schatting is er zo'n 160.000 ton totaal opgegraven. Daar komt jaarlijks ca 2.000 ton bij.

= 1,25% goudinflatie

quote:Op zilver als geld zit 'maar' 6% BTW. Ik heb jaren geleden zilveren 5 CDN$ maple leafs uit de VS geimporteerd. Buiten de inklaringskosten stal de overheid eerst 19% BTW, maar dat werd later gecorrigeerd naar 6%. Een 5 CDN$ munt is dan ook 'gewoon' geld - net als b.v. een zilveren 10 Euro Maxima munt in NL (maar daar zit voorlopig nog voor minder dan 10 euro zilver in).Op zaterdag 24 april 2010 03:31 schreef dvr het volgende:

[..]

Zilver wordt met BTW belast, en ik neem aan dat beleggingszilver (in de vorm van baren, munten e.d.) ook onder Box3 valt voor de vermogensredementsheffing.

Je kunt in CDN met zilveren maple leafs betalen, maar niemand doet dat natuurlijk, want 1 ounce zilver is veel meer waard dan 5 CDN$.

Volgens mij is fysiek zilver in NL alleen op deze manier met relatief weinig BTW te kopen.

Kom op DVR, je weet zelf ook dat als overheden en centrale banken niet meer kunnen/willen pimpen de deleveriging pas echt gaat beginnen met o.a. de genoemde effecten. Dat goud dan misschien minder hard zal dalen dan aandelen zegt niets over het feit dat jou euro of dollar in goud uitgedrukt meer waard word. Cash is dan gewoon king. Je geeft zelf al aan dat de beleggings/speculatie-catagorie in goud enorm is toegenomen de afgelopen jaren, dat maakt de goudprijs tegelijkertijd meer volatiel. In tijden van deleveriging moet je dan ook niet gek opkijken als de goudprijs wat harder daalt dan eerder gebeurd is.

quote:Op zaterdag 24 april 2010 10:38 schreef SeLang het volgende:

Goud kent trouwens ook inflatie. Naar schatting is er zo'n 160.000 ton totaal opgegraven. Daar komt jaarlijks ca 2.000 ton bij.

= 1,25% goudinflatie

Het dumpen van goud uit de kluizen van centrale banken is nodig om het gat tussen wereldwijde productie en vraag te dichten. De jaarlijkse vraag naar goud bedraagt een kleine 4000 ton, terwijl de productie maar een kleine 2500 ton bedraagt. Zonder deze extra goudverkopen was de goudprijs al lang geŽxplodeerd.

http://www.nrc.nl/opinie/(...)rkoopt_Nout_ons_goud

Industrieel, medisch en tandheelkundig gebruik zijn goed voor ongeveer 11 % van de vraag naar goud (een jaarlijks gemiddelde van meer dan 440 ton van 2004 tot en met 2008). Het hoge thermische en elektrische geleidingsvermogen van goud en zijn uitstekende corrosiebestendigheid verklaren waarom meer dan de helft van de industriŽle vraag voortvloeit uit het gebruik van goud in elektrische onderdelen. Het gebruik van goud in medische toepassingen heeft een lange geschiedenis en momenteel maken meerdere biomedische toepassingen gebruik van zijn biocompatibiliteit, weerstand tegen bacteriŽle kolonisaties en corrosie en andere eigenschappen. Recent onderzoek heeft een aantal nieuwe praktische gebruiken voor goud aangetoond, inclusief het gebruik als katalysator in brandstofcellen, chemische processen en producten tegen milieuverontreiniging. De mogelijkheid om nanopartikels van goud te gebruiken in geavanceerde elektronica, glasbedekkingen en kankerbehandelingen zijn allemaal boeiende thema’s voor wetenschappelijk onderzoek

http://www.invest.gold.or(...)d/demand_and_supply/

quote:Je vergeet dat goud ook gerecycled word (ook goed voor +/-1000 ton en zeer prijselastisch). Ook zonder die goudverkopen van de centrale bank is de vraag en aanbod ongeveer op elkaar afgstemd (precies krijg je het nooit), zoals je terug kunt zien in de grafieken van Selang.Op zaterdag 24 april 2010 11:45 schreef Harde_Kip het volgende:

Het dumpen van goud uit de kluizen van centrale banken is nodig om het gat tussen wereldwijde productie en vraag te dichten. De jaarlijkse vraag naar goud bedraagt een kleine 4000 ton, terwijl de productie maar een kleine 2500 ton bedraagt. Zonder deze extra goudverkopen was de goudprijs al lang geŽxplodeerd.

quote:Je moet er ook aan denken dat de strategische aankopen van landen zoals China, India en Rusland van de markt gehaald worden. Zij kopen enorme hoeveelheden op met het oog op het steeds minder waard worden van geld. Deze goudstaven houden zij aan en zullen zij niet verkopen onder normale omstandigheden.Op zaterdag 24 april 2010 12:02 schreef piepeloi55 het volgende:

[..]

Je vergeet dat goud ook gerecycled word (ook goed voor +/-1000 ton en zeer prijselastisch). Ook zonder die goudverkopen van de centrale bank is de vraag en aanbod ongeveer op elkaar afgstemd (precies krijg je het nooit), zoals je terug kunt zien in de grafieken van Selang.

quote:Vroeger was goud een veelgebruikt product in de fotografie. Zodra de goudprijs begon te stijgen, ging men op zoek naar een alternatief, met succes. Nu zal het niet veel anders gaan, een te hoge goudprijs maakt het financieel onaantrekkelijk om gebruik te maken van dergelijke technieken met dat materiaal en men gaat op zoek naar vervangers ook in de juwelenindustrie (de grootste gebruiker van goud). ondertussen vangt de beleggingscatogorie die weggevallen vraag op, iets dat goud enorm volatiel kan maken zodra om een of andere reden goud niet meer aantrekkelijk(er) is.Op zaterdag 24 april 2010 11:46 schreef Harde_Kip het volgende:

Overigens is de bewering dat goud geen intrinsieke waarde heeft niet waar:

Industrieel, medisch en tandheelkundig gebruik zijn goed voor ongeveer 11 % van de vraag naar goud (een jaarlijks gemiddelde van meer dan 440 ton van 2004 tot en met 2008). Het hoge thermische en elektrische geleidingsvermogen van goud en zijn uitstekende corrosiebestendigheid verklaren waarom meer dan de helft van de industriŽle vraag voortvloeit uit het gebruik van goud in elektrische onderdelen. Het gebruik van goud in medische toepassingen heeft een lange geschiedenis en momenteel maken meerdere biomedische toepassingen gebruik van zijn biocompatibiliteit, weerstand tegen bacteriŽle kolonisaties en corrosie en andere eigenschappen. Recent onderzoek heeft een aantal nieuwe praktische gebruiken voor goud aangetoond, inclusief het gebruik als katalysator in brandstofcellen, chemische processen en producten tegen milieuverontreiniging. De mogelijkheid om nanopartikels van goud te gebruiken in geavanceerde elektronica, glasbedekkingen en kankerbehandelingen zijn allemaal boeiende thema’s voor wetenschappelijk onderzoek

http://www.invest.gold.or(...)d/demand_and_supply/