WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Hebben ze tegenwoordig ook goudruikende honden bij de politie, zo niet? laat ze maar lekker zoekenquote:Op vrijdag 7 mei 2010 17:06 schreef SeLang het volgende:

Je denkt toch hopelijk niet serieus dat als het hele systeem instort de overheid jou je goudstaafjes laat houden?

The state is evil. Ik begin steeds meer begrip te krijgen voor die survival groepen die in bunkers leven diep in afgelegen bossen, volgeladen met wapens en voedsel voor een paar jaar

Ik ben in elk geval vorig jaar wel besnuffeld door een cash-hond op Heathrow Airportquote:Op vrijdag 7 mei 2010 17:12 schreef luckyb1rd het volgende:

[..]

Hebben ze tegenwoordig ook goudruikende honden bij de politie, zo niet? laat ze maar lekker zoeken

Die dienen om zwart geld op te sporen. Ik wist nieteens dat dat bestond, een cash-hond.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Het verwarrende is dat het World Gold Council al tijdens 2009 verklaarde dat centrale bankiers per saldo kopers waren geworden. Daarmee bedoelden ze blijkbaar voor het betreffende 2e kwartaal. Ook 3 en 4 waren vervolgens positief, maar nu blijkt dat over het hele jaar per saldo toch iets van 40 ton verkocht was. Maar het is sowieso een beetje schimmig, want niet alle centrale banken rapporteren hun aankopen en voorraden, en je weet ook niet hoeveel daarvan anders op de markt was gekomen. China koopt bijvoorbeeld vrijwel alleen binnenlandse productie om niet de dollar onder druk te zetten (maar heeft wel aangegeven met hoeveel ton zijn voorraad gegroeid is).quote:Op vrijdag 7 mei 2010 16:48 schreef SeLang het volgende:

Dat is toch ook helemaal niet strijdig met het plaatje dat ik postte? Het plaatje kijkt per jaar. Binnen sommige van die jaren zullen er best maanden of kwartalen zijn geweest met per saldo aankopen maar over het hele jaar gezien dus niet.

Nee hoor, tekorten zijn goed voor elke prijs dus ook voor goud. Daar is echter geen sprake van op dit moment. Ook is een gigantische bubble met kunstmatig lage rentes goed voor elke asset dus ook voor goud, maar dat betekent ook dat als die rentes weer stijgen dat de carry costs hoger worden en dus onaantrekkelijker. Goud zal dus dezelfde deleveriging meemaken als andere assets, los gezien of edelmetalen andere assets outperformen (en dat is nog maar de vraag).quote:Op vrijdag 7 mei 2010 13:52 schreef dvr het volgende:

1) Jij blijft er maar van uit gaan dat alleen inflatie goed is voor goud.

In alle paniek zou goud toch een spike kunnen maken ondanks alle deleveriging, dat sluit ik ook niet uit en ook dat moet nog blijken en ben ik nog kritisch over. Echter uit diezelfde paniek gaat blijken of die geldpers wel of niet aangaat, mocht dat niet het geval zijn denk ik dat dat het einde is voor de goudrally (en vrijwel elke rally die heeft plaatsgevonden). Immers dan is er geen reden meer om in goud te beleggen en is cash even waardevast, zoniet meer(wegens deflatie) en zonder carry cost. Dit hele sprookje zou dus weleens rap kunnen eindigen.

@SeLang

Je zei dat je niet verwacht dat de Nederlandse staat failliet gaat en dat je misschien helemaal contant gaat en/of in kortlopende Nederlandse obligaties.

Verwacht je dan dat als kredietcrisis^2 toeslaat, de Nederlandse staat niet het financiŽle systeem nationaliseert/ steunt? Ik heb het idee dat het geen flikker uitmaakt of je nou geld nou in een Nederlandse bank zit of in de Nederlandse staat. Het financiŽle systeem wordt toch wel gered. Als de Nederlandse staat daar niet meer toe in staat is, lijken mij obligaties ook niet meer zo geweldig.

Ik heb zo het idee dat men nog eerder geld bij drukt dan het financiŽle systeem in te laten storten. Laat men dan alle mensen die contant zijn gegaan dan buiten de pijn die moet worden gedragen? Ik bedoel, laat men het toe dat jij nog al je geld hebt, omdat je slim was en Jan Jaap *** met zijn spaarcentjes niet, omdat hij niet zo slim was en zijn geld in de bank had zitten? Een bankrun wil niemand.

[ Bericht 1% gewijzigd door aarsschimmel op 07-05-2010 17:37:42 ]

Je zei dat je niet verwacht dat de Nederlandse staat failliet gaat en dat je misschien helemaal contant gaat en/of in kortlopende Nederlandse obligaties.

Verwacht je dan dat als kredietcrisis^2 toeslaat, de Nederlandse staat niet het financiŽle systeem nationaliseert/ steunt? Ik heb het idee dat het geen flikker uitmaakt of je nou geld nou in een Nederlandse bank zit of in de Nederlandse staat. Het financiŽle systeem wordt toch wel gered. Als de Nederlandse staat daar niet meer toe in staat is, lijken mij obligaties ook niet meer zo geweldig.

Ik heb zo het idee dat men nog eerder geld bij drukt dan het financiŽle systeem in te laten storten. Laat men dan alle mensen die contant zijn gegaan dan buiten de pijn die moet worden gedragen? Ik bedoel, laat men het toe dat jij nog al je geld hebt, omdat je slim was en Jan Jaap *** met zijn spaarcentjes niet, omdat hij niet zo slim was en zijn geld in de bank had zitten? Een bankrun wil niemand.

[ Bericht 1% gewijzigd door aarsschimmel op 07-05-2010 17:37:42 ]

shoarma is lekker

Overigens ben ik zelf ook een goudkoper binnenkort, aangezien ik mij verplicht voel een gouden bling bling ring aan te schaffen. 1 jaar bij elkaar en soms worden vrouwtjes dan verwend  .

.

Een ingestorte thuismunt veroorzaakt door duurdere importen prijsinflatie en dus verlies van koopkracht, maar niet perse geldinflatie, wat de grootste bron van zorg voor goldbugs is. Daarom noemde ik hem apart. Bovendien beperkt een daling van je thuismunt je mogelijkheden als je een beetje internationaal ingesteld bent, zoals veel mensen tegenwoordig zijn. Lekker gaan rentenieren in Florida zit er niet in als de euro fors onderuitgaat tov de usd.quote:Op vrijdag 7 mei 2010 17:06 schreef SeLang het volgende:

Dat is alleen een probleem als het teveel inflatie veroorzaakt. Dus toch weer inflatie.

Correct. Maar goud is een van de meer liquide hedges.quote:Dat zijn vormen van counterparty risk, wat je inderdaad tegengaat met fysieke dingen zoals goud, huizen en blikken bonen. Maar dat is dus niet het exclusieve domein van goud.

Je ziet ook hoeveel maatschappelijke woede dat oproept, en dan gaan de meeste getroffen Grieken nog van een luxe positie uit; ze kunnen de kortingen dragen, al zal het de economische ontwikkeling langdurig dempen.quote:Het verlagen van lonen, pensioenen en uitkeringen. Dat is precies wat je nu al ziet gebeuren in Griekenland, maar ook in bepaalde sectoren in de VS. Ook kan de staat kapitaalstromen beperken en pensioenfondsen verplichten om in Treasuries te beleggen.

Maar Griekenland had dan ook geen keuze; andere landen hebben die mogelijkheid wel en kunnen inflateren en devalueren. Dat zal m.i. zeker in de VS gebeuren, waar de onder- en middenklasse nu al behoorlijk onder druk staat, waar een historisch wantrouwen tegen de overheid bestaat en waar iedereen een kanon onder zijn kussen heeft liggen. Ik verwacht dat de FED het quantitive easen gaat hervatten; het is verreweg de soepelste vorm van pijnbestrijding. Voor de UK en Europa verwacht ik eigenlijk ook niet anders, zelfs in Frankfurt lijkt het heilige taboe op het aanwakkeren van inflatie doorbroken.

We zullen zien of en hoe dat gebeurt, voorlopig ben ik er niet bang voor. Maar uiteindelijk kan geen enkel individu zich tegen welke maatregel ook van een tirannieke overheid verdedigen.quote:En natuurlijk het invoeren van belasting op capital gains op makkelijke slachtoffers zoals goud, wat op precies hetzelfde neerkomt als fysieke confiscatie op een door de overheid vastgestelde prijs. Alleen met cash gekochte muntjes e.d. kun je dat nog ontduiken (wel strafbaar) maar dankzij terrorismewetgeving kunnen beleggers die hun goud in een ETF, Bullionvault of de Perth Mint hebben moeiteloos worden geplukt zodat een fysieke confiscatie zoals in 1933 helemaal niet nodig is.

Zilveren ringen zien er zo goedkoop uit vind ik persoonlijk. Ik heb al een beetje rondgekeken en voor paar honderd euro heb je wel iets moois dat net zogoed een paar duizend kan kosten (op het blote oog). Je kunt het ook zo bekijken: elke dag een dame van lichte zeden is een stuk duurder een liefdevolle relatie mag ook wat kosten .quote:Op vrijdag 7 mei 2010 17:47 schreef aarsschimmel het volgende:

Dure grap nu. Is zilver niet voldoende?

Mocht het echt misgaan dan verwacht ik niet dat iedereen zijn geld kwijt is (dan krijg je immers een revolutie) maar dat de hele financiele sector wordt genationaliseerd en dat er restricties komen op het opnemen van geld. Alles wordt overnight bevroren. Dit om te voorkomen dat iedereen zijn kapitaal uit de banken trekt. Dus spaartegoeden worden dan gegarandeerd, alleen kun je maar ~§2000 per maand opnemen en het meeste blijft dus bevroren tot nader order.quote:Op vrijdag 7 mei 2010 17:31 schreef aarsschimmel het volgende:

@SeLang

Je zei dat je niet verwacht dat de Nederlandse staat failliet gaat en dat je misschien helemaal contant gaat en/of in kortlopende Nederlandse obligaties.

Verwacht je dan dat als kredietcrisis^2 toeslaat, de Nederlandse staat niet het financiŽle systeem nationaliseert/ steunt? Ik heb het idee dat het geen flikker uitmaakt of je nou geld nou in een Nederlandse bank zit of in de Nederlandse staat. Het financiŽle systeem wordt toch wel gered. Als de Nederlandse staat daar niet meer toe in staat is, lijken mij obligaties ook niet meer zo geweldig.

Ik heb zo het idee dat men nog eerder geld bij drukt dan het financiŽle systeem in te laten storten. Laat men dan alle mensen die contant zijn gegaan dan buiten de pijn die moet worden gedragen? Ik bedoel, laat men het toe dat jij nog al je geld hebt, omdat je slim was en Jan Jaap *** met zijn spaarcentjes niet, omdat hij niet zo slim was en zijn geld in de bank had zitten? Een bankrun wil niemand.

Van staatsobligaties verwacht ik dat ze gewoon marketable blijven want die horen niet bij de boedel van de bank.

Natuurlijk weet niemand hoe dingen gaan lopen maar mocht het mis gaan dan lijkt dit me het meest plausibele scenario.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Natuurlijk gaat die geldpers aan. Wat anders, geen aow meer deze maand? Ziekenhuizen dicht en alle patienten naar huis? Politici moeten hun verkiezingen kopen, dus er zit niets anders op.quote:Op vrijdag 7 mei 2010 17:30 schreef piepeloi55 het volgende:

[..]

In alle paniek zou goud toch een spike kunnen maken ondanks alle deleveriging, dat sluit ik ook niet uit en ook dat moet nog blijken en ben ik nog kritisch over. Echter uit diezelfde paniek gaat blijken of die geldpers wel of niet aangaat, mocht dat niet het geval zijn denk ik dat dat het einde is voor de goudrally (en vrijwel elke rally die heeft plaatsgevonden). Immers dan is er geen reden meer om in goud te beleggen en is cash even waardevast, zoniet meer(wegens deflatie) en zonder carry cost. Dit hele sprookje zou dus weleens rap kunnen eindigen.

Als een huishouden of bedrijf in de problemen komt word er ook bezuinigd, waarom zou de overheid dat niet kunnen? Er zomaar vanuitgaan dat er geld word bijgedrukt is erg simplistisch en zal de problemen in dergelijke tijden DIRECT verergeren, wat het om die reden erg onwaarschijnlijk maakt. In dergelijke tijden beseft het volk heus wel dat er bezuinigd moet worden, al mag dat niet tenkoste van henzelf gaan natuurlijk.quote:Op vrijdag 7 mei 2010 17:59 schreef arjanus het volgende:

Natuurlijk gaat die geldpers aan. Wat anders, geen aow meer deze maand? Ziekenhuizen dicht en alle patienten naar huis? Politici moeten hun verkiezingen kopen, dus er zit niets anders op.

Je kunt alles fundamenteel onderbouwen tot dat je een ons weegt.

Maar de wereld is geindroctineerd door mensen als Middelkoop, Rogers en Faber, die men niet wil geloven tot het zover is. Ik laat even in het midden of het zo ver komt.

Als het systeem in gevaar is denken de mensen dan ook maar 1 ding, waar is mijn geld veilig.

Niet in aandelen, niet in oblgaties. Dus goud.

Gisteren is een bewijs voor deze stelling.

Maar de wereld is geindroctineerd door mensen als Middelkoop, Rogers en Faber, die men niet wil geloven tot het zover is. Ik laat even in het midden of het zo ver komt.

Als het systeem in gevaar is denken de mensen dan ook maar 1 ding, waar is mijn geld veilig.

Niet in aandelen, niet in oblgaties. Dus goud.

Gisteren is een bewijs voor deze stelling.

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Goud is een religie en dit topic is het bewijs

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

En waarom denkt men dit?quote:Op vrijdag 7 mei 2010 18:26 schreef iamcj het volgende:

Je kunt alles fundamenteel onderbouwen tot dat je een ons weegt.

Maar de wereld is geindroctineerd door mensen als Middelkoop, Rogers en Faber, die men niet wil geloven tot het zover is. Ik laat even in het midden of het zo ver komt.

Als het systeem in gevaar is denken de mensen dan ook maar 1 ding, waar is mijn geld veilig.

Niet in aandelen, niet in oblgaties. Dus goud.

Gisteren is een bewijs voor deze stelling.

Omdat men goud ziet als een veilige haven, zodra blijkt dat goud helemaal niet zo'n veilige haven is stappen al deze beleggers en speculanten dan ook uit. Als goud dus een tijdje mee delevereged en/of blijkt dat er helemaal geen inflatie aankomt is het game over. Overigens twijfel ik nog eraan of de markt edelmetalen wel als een veilige haven ziet, aangezien we de afgelopen dagen ook forse verliezen in die hoek hebben zien plaatsvinden.

economie is vertrouwen en vertrouwen is geloven.quote:Op vrijdag 7 mei 2010 18:28 schreef SeLang het volgende:

Goud is een religie en dit topic is het bewijs

sjakka!

Dat hoeft helemaal niet en de constant spinnende geldpersen bij de FED en ECB hebben tot nu toe dan ook geen problemen veroorzaakt. Dat is juist zo gevaarlijk; in deflatoire tijden kun je je suf persen zonder dat er iets gebeurt - totdat maanden of jaren later dat geld ineens opduikt.quote:Op vrijdag 7 mei 2010 18:15 schreef piepeloi55 het volgende:

Er zomaar vanuitgaan dat er geld word bijgedrukt is erg simplistisch en zal de problemen in dergelijke tijden DIRECT verergeren, wat het om die reden erg onwaarschijnlijk maakt.

Die geldpersen staan nog niet eens aan en op het moment dat dat nodig zal zijn om niet te hoeven bezuinigen zal dat DIRECT averechts werken (een nog hogere rente) en daarom onwaarschijnlijk zijn.quote:Op vrijdag 7 mei 2010 18:36 schreef dvr het volgende:

Dat hoeft helemaal niet en de constant spinnende geldpersen bij de FED en ECB hebben tot nu toe dan ook geen problemen veroorzaakt. Dat is juist zo gevaarlijk; in deflatoire tijden kun je je suf persen zonder dat er iets gebeurt - totdat maanden of jaren later dat geld ineens opduikt.

Dat kan een overheid wel, maar geld bijdrukken en wat inflatie creeren is wel zo gemakkelijk. En met zware bezuinigingen win je geen verkiezingen. Met inflatie waarvan je de oliesheiks of speculanten de schuld geeft wel.quote:Op vrijdag 7 mei 2010 18:15 schreef piepeloi55 het volgende:

[..]

Als een huishouden of bedrijf in de problemen komt word er ook bezuinigd, waarom zou de overheid dat niet kunnen?

En wat zou jij doen als huishouden of bedrijf als je wel de mogelijkheid had om geld te drukken?

Goud kan je niet bijdrukken

Een huishouden en bedrijf dienen andere belangen dan de overheid en centrale bank. Geld bijdrukken is helemaal niet zo gemakkelijk, het schaad DIRECT elk belang wat de staat en de centrale bank dienen, vooral met de huidige maturity. Op het moment dat de centrale banken besluiten om ook maar 1 staatsobligatie te monetariseren schiet de rente zo omhoog dat je net zogoed meteen kan defaulten. Dat maakt het inflatie verhaal wel iets onwaarschijnlijker.quote:Op vrijdag 7 mei 2010 18:44 schreef Poekieman het volgende:

Dat kan een overheid wel, maar geld bijdrukken en wat inflatie creeren is wel zo gemakkelijk. En met zware bezuinigingen win je geen verkiezingen. Met inflatie waarvan je de oliesheiks of speculanten de schuld geeft wel.

En wat zou jij doen als huishouden of bedrijf als je wel de mogelijkheid had om geld te drukken?

Ik trek me overigens terug uit deze inflatie/deflatie-discussie omdat de discussie duidelijk is en telkens op hetzelfde uitkomt.

[ Bericht 6% gewijzigd door piepeloi55 op 07-05-2010 18:55:41 ]

Economie is zeker niet alleen vertrouwen (die aanname is nu juist ťťn van de oorzaken van de huidige crisis), al heeft vertrouwen natuurlijk wel ergens een plaats.quote:Op vrijdag 7 mei 2010 18:36 schreef FkTwkGs2012 het volgende:

[..]

economie is vertrouwen en vertrouwen is geloven.

sjakka!

Mijn punt is dat religie wordt gekenmerkt door dogma's waar kritiekloos aan wordt vastgehouden, en dat is iets wat je bij veel goldbugs ziet.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dat ben ik ook wel met je eens. Maar de link tussen inflatie en goud ziet Jan de Belegger volgens mij niet zo strak. Ik heb goud en zilver en heb die forse verliezen niet gemerkt?quote:Op vrijdag 7 mei 2010 18:34 schreef piepeloi55 het volgende:

[..]

En waarom denkt men dit?

Omdat men goud ziet als een veilige haven, zodra blijkt dat goud helemaal niet zo'n veilige haven is stappen al deze beleggers en speculanten dan ook uit. Als goud dus een tijdje mee delevereged en/of blijkt dat er helemaal geen inflatie aankomt is het game over. Overigens twijfel ik nog eraan of de markt edelmetalen wel als een veilige haven ziet, aangezien we de afgelopen dagen ook forse verliezen in die hoek hebben zien plaatsvinden.

ALS het systeem of een land klapt is het denk meer van gold?, GOLD?, GOLD!!!!!!!!!!!!!!!!!!!!!

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Weer zo'n aantoonbaar onjuiste bewering.quote:Op vrijdag 7 mei 2010 18:26 schreef iamcj het volgende:

Als het systeem in gevaar is denken de mensen dan ook maar 1 ding, waar is mijn geld veilig.

Niet in aandelen, niet in oblgaties. Dus goud.

Gisteren is een bewijs voor deze stelling.

Waar werd gisteren in gevlucht? In die "waardeloze" Amerikaanse staatsobligaties

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Goud is cash, door God geschapen.quote:Op vrijdag 7 mei 2010 18:28 schreef SeLang het volgende:

Goud is een religie en dit topic is het bewijs

Nee!quote:Op vrijdag 7 mei 2010 18:44 schreef Poekieman het volgende:

maar geld bijdrukken en wat inflatie creeren is wel zo gemakkelijk.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Die link van koopkrachtbehoudend ziet de particuliere belegger juist wel, daarom stapt men erin. De zilverdaling was gelijktijdig met de dalingen in de aandelenmarkt begin deze week -4/-5% enkele dagen achtereen. Hetzelfde geld voor andere edelmetalen. Goud bleef stabiel en in euros zelfs stijgen, dankzij de dalende euro.quote:Op vrijdag 7 mei 2010 19:16 schreef iamcj het volgende:Dat ben ik ook wel met je eens. Maar de link tussen inflatie en goud ziet Jan de Belegger volgens mij niet zo strak. Ik heb goud en zilver en heb die forse verliezen niet gemerkt?

Dergelijke angstige spikes kunnen inderdaad optreden, maar dan alleen als goud gezien word als een zeer veilige haven (waar ik aan twijfel). Op het moment dat dat denkbeeld onterecht blijkt te zijn daalt goud evengoed mee.quote:ALS het systeem of een land klapt is het denk meer van gold?, GOLD?, GOLD!!!!!!!!!!!!!!!!!!!!!

Ik ben eigenlijk gek dat ik hier nog op inga..quote:Op vrijdag 7 mei 2010 18:43 schreef piepeloi55 het volgende:

Die geldpersen staan nog niet eens aan en op het moment dat dat nodig zal zijn om niet te hoeven bezuinigen zal dat DIRECT averechts werken (een nog hogere rente) en daarom onwaarschijnlijk zijn.

Voila, de assets van de FED. Ik zie een toename van 1500 miljard sinds september 2008.

Quizvraag: Waarmee heeft de FED dat allemaal betaald?

Voor de ECB geldt grosso modo overigens hetzelfde..

Ik heb het over de mogelijk toekomstige situatie dat die juist het probleem zijn. Als aandelen en obligaties geen optie zijn. Dat is een situatie die bijna niemand zich in kan denken volgens mij.quote:Op vrijdag 7 mei 2010 19:20 schreef SeLang het volgende:

[..]

Weer zo'n aantoonbaar onjuiste bewering.

Waar werd gisteren in gevlucht? In die "waardeloze" Amerikaanse staatsobligaties

[ afbeelding ]

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Normaal hoort tussen de multiplechoices het juiste antwoord te staan: de belastingbetaler draait voor verliezen op. Per saldo is er dus geen monetarisatie. De ECB heeft daar 60 miljard uit staan, al zouden die hele 60 miljard moeten worden afgeschreven dan is dat verwaarloosbaar.quote:Op vrijdag 7 mei 2010 19:39 schreef dvr het volgende:

Quizvraag: Waarmee heeft de FED dat allemaal betaald?

[ Bericht 2% gewijzigd door piepeloi55 op 07-05-2010 19:48:25 ]

Aha! Dan is het dus pure speculatie en niet een soort absolute waarheid zoals het hier steeds wordt gebracht. Dat was precies mijn punt.quote:Op vrijdag 7 mei 2010 19:41 schreef iamcj het volgende:

[..]

Ik heb het over de mogelijk toekomstige situatie dat die juist het probleem zijn. Als aandelen en obligaties geen optie zijn. Dat is een situatie die nog nooit is voorgekomen voor zover ik weet.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Zeker geen absolute waarheid. Het is mijn visie. Als ik alles van te voren wist, zat ik niet op dit forum.quote:Op vrijdag 7 mei 2010 19:45 schreef SeLang het volgende:

[..]

Aha! Dan is het dus pure speculatie en niet een soort absolute waarheid zoals het hier steeds wordt gebracht. Dat was precies mijn punt.

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Dat is altijd een mooi plaatje, maar incompleet als je een inflatie/deflatie discussie wilt voeren. Je moet dan namelijk ook credit meenemen (@mark to market). En die credit krimpt en zal nog wel even blijven krimpen door afschrijvingen.quote:Op vrijdag 7 mei 2010 19:39 schreef dvr het volgende:

[..]

Ik ben eigenlijk gek dat ik hier nog op inga..

Voila, de assets van de FED. Ik zie een toename van 1500 miljard sinds september 2008.

[ afbeelding ]

Quizvraag: Waarmee heeft de FED dat allemaal betaald?a. Met Mickey Mouse-geld b. Met Monopoly-geld c. Met Zimbabwaans papiergeld d. Met zelfgemaakte US Dollars

Voor de ECB geldt grosso modo overigens hetzelfde..

En eventuele verliezen op de MBS op de FED balancesheet gaan gewoon naar de Treasury, die dan dus extra geld moet lenen, wat weer aan de markt wordt onttrokken.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik denk niet dat de VS zal defaulten op zijn obligaties. Dus daar kan men op zich vrolijk in blijven vluchten. Probleem is alleen dat alles wat in dollars genoteerd is waarde verliest als de dollar onderuit gaat. Dat zal des te meer gelden voor Amerikaanse obligaties, die voor een groot deel door buitenlanders opgekocht worden die zich erg bewust zijn van het valutarisico. Als puntje bij paaltje komt en de dollar door eindeloze deficit spending van de overheid en liquiditeitsprogramma's van de centrale bank verder uitgehold wordt, kun je dan nog beter aandelen hebben, omdat daar in ieder geval concrete waarde onder ligt.quote:Op vrijdag 7 mei 2010 19:45 schreef SeLang het volgende:

Aha! Dan is het dus pure speculatie en niet een soort absolute waarheid zoals het hier steeds wordt gebracht. Dat was precies mijn punt.

Wil je dat misschien is uitleggen?quote:Op vrijdag 7 mei 2010 19:58 schreef SeLang het volgende:

[..]

En die credit krimpt en zal nog wel even blijven krimpen door afschrijvingen.

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Tuurlijk wordt er al jaren geld gecreeerd bij het leven.

http://sdw.ecb.europa.eu/(...)30.X.I.U2.2300.Z01.A

(ik kan geen plaatjes posten, sowry)

En laten we niet vergeten dat dit de inflatiecijfers zijn, niet die rare prijsindexen waar de overheid altijd mee komt. Dus goud stijgt lekker mee met de enorme geldontwaarding van de afgelopen jaren en daar is voorlopig nog geen einde in zicht.

In de USA steeg de contante geldvoorraad van 28 miljard in 1959 naar 862 miljard in 2009. Dat is meer dan 3000 procent. Mijn conclusie hieruit is dat goud zwaar ondergewaardeerd is, fundamenteel dan he

En bezuinigingen kan een overheid ook gewoon niet. Ik heb het tenminste nog nooit gezien.

http://sdw.ecb.europa.eu/(...)30.X.I.U2.2300.Z01.A

(ik kan geen plaatjes posten, sowry)

En laten we niet vergeten dat dit de inflatiecijfers zijn, niet die rare prijsindexen waar de overheid altijd mee komt. Dus goud stijgt lekker mee met de enorme geldontwaarding van de afgelopen jaren en daar is voorlopig nog geen einde in zicht.

In de USA steeg de contante geldvoorraad van 28 miljard in 1959 naar 862 miljard in 2009. Dat is meer dan 3000 procent. Mijn conclusie hieruit is dat goud zwaar ondergewaardeerd is, fundamenteel dan he

En bezuinigingen kan een overheid ook gewoon niet. Ik heb het tenminste nog nooit gezien.

Het ging om de stelling dat de FED nog geen geld gedrukt heeft, en dat als die dat wel zou doen, de rente zou stijgen. Dit plaatje laat zien dat de FED 1500 miljard dollar gedrukt en in de financiŽle economie gepompt heeft (en dat de rente nog erg laag is veronderstel ik dan maar als bekend). Het hoe en waarom en de uitleg waarom dit niet tot inflatie geleid heeft, staan in het gelinkte artikel.quote:Op vrijdag 7 mei 2010 19:58 schreef SeLang het volgende:

Dat is altijd een mooi plaatje, maar incompleet als je een inflatie/deflatie discussie wilt voeren. Je moet dan namelijk ook credit meenemen (@mark to market). En die credit krimpt en zal nog wel even blijven krimpen door afschrijvingen.

Ja, of dat de FED dan toch maar weer zelf treasuries opkoopt met nog meer zelfgemaakte dollars. Ik zie nog niet hoe ze van die MBS moeten afkomen, de haircuts die ze genomen hadden waren voor zover ik me herinner veel kleiner dan de verliezen in de markt.quote:En eventuele verliezen op de MBS op de FED balancesheet gaan gewoon naar de Treasury, die dan dus extra geld moet lenen, wat weer aan de markt wordt onttrokken.

Dat ontken ik ook niet. Ik reageerde op de stelling dat in tijden van crisis niemand meer obligaties wil en dat gisteren het bewijs daarvan was. Dat was natuurlijk makkelijk te weerleggen door in plaats van dogmatisch ergens in te geloven gewoon even de feiten ernaast te leggen, zoals al zoveel stellingen hier in dit goudtopic gemakkelijk werden weerlegd door even 2 minuten de tijd te nemen om de feiten te checken.quote:Op vrijdag 7 mei 2010 20:01 schreef dvr het volgende:

[..]

Ik denk niet dat de VS zal defaulten op zijn obligaties. Dus daar kan men op zich vrolijk in blijven vluchten. Probleem is alleen dat alles wat in dollars genoteerd is waarde verliest als de dollar onderuit gaat. Dat zal des te meer gelden voor Amerikaanse obligaties, die voor een groot deel door buitenlanders opgekocht worden die zich erg bewust zijn van het valutarisico. Als puntje bij paaltje komt en de dollar door eindeloze deficit spending van de overheid en liquiditeitsprogramma's van de centrale bank verder uitgehold wordt, kun je dan nog beter aandelen hebben, omdat daar in ieder geval concrete waarde onder ligt.

Wat betreft het door jou (terecht) geschetste gevaar: dan hebben we het weer over inflatie en de waarschijnlijkheid van die route.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Simpel gesteld: Als de FED MBS van banken opkoopt met "geprint" geld, dan heeft zo'n bank inderdaad meer geld uit te lenen. Echter, tegelijkertijd moet die bank geld afschrijven (of reserveren) voor slechte assets. Dus de leencapaciteit neemt dan niet toe.quote:

Daar bovenop komt het feit dat de vraag naar krediet gewoon daalt (wie gaat er nou geld lenen/ investeren als er al een enorme overcapaciteit in de industrie is en de vraag daalt) dus die banken plaatsen het overtollige geld gewoon op deposit bij de FED. Dat komt dus niet in het systeem terecht en veroorzaakt dus ook geen inflatie.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Sowieso verdwijnen die MBS geleidelijk vanzelf van de balancesheet omdat ze maturity bereiken (hypotheken worden afgelost). Daarnaast gaan er steeds meer stemmen op om ze sneller weg te doen, al zal een opnieuw opleven van de crisis dat wel vertragen.quote:Op vrijdag 7 mei 2010 20:16 schreef dvr het volgende:

[..]

Het ging om de stelling dat de FED nog geen geld gedrukt heeft, en dat als die dat wel zou doen, de rente zou stijgen. Dit plaatje laat zien dat de FED 1500 miljard dollar gedrukt en in de financiŽle economie gepompt heeft (en dat de rente nog erg laag is veronderstel ik dan maar als bekend). Het hoe en waarom en de uitleg waarom dit niet tot inflatie geleid heeft, staan in het gelinkte artikel.

[..]

Ja, of dat de FED dan toch maar weer zelf treasuries opkoopt met nog meer zelfgemaakte dollars. Ik zie nog niet hoe ze van die MBS moeten afkomen, de haircuts die ze genomen hadden waren voor zover ik me herinner veel kleiner dan de verliezen in de markt.

Zoals je ziet staat de hoeveelheid Treasuries weer op pre-crisis niveau (wat dat betreft per saldo geen QE) en zijn de andere crisismaatregelen (excl MBS en Agencies) netjes aan het afbouwen. Je ziet dus wel degelijk een exitscenario zich aftekenen.

Een afwijking van dit scenario (hernieuwde QE e.d.) zal wantrouwen geven in de markt en de kan mogelijk de yields opdrijven. Dat is een groot risico en dat weet de FED ook. Een aandelencrisis zou goed uitkomen om de vraag naar Treasuries op peil te houden.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Duidelijk, dacht even dat je wat anders bedoelde.quote:Op vrijdag 7 mei 2010 20:25 schreef SeLang het volgende:

[..]

Simpel gesteld: Als de FED MBS van banken opkoopt met "geprint" geld, dan heeft zo'n bank inderdaad meer geld uit te lenen. Echter, tegelijkertijd moet die bank geld afschrijven (of reserveren) voor slechte assets. Dus de leencapaciteit neemt dan niet toe.

Daar bovenop komt het feit dat de vraag naar krediet gewoon daalt (wie gaat er nou geld lenen/ investeren als er al een enorme overcapaciteit in de industrie is en de vraag daalt) dus die banken plaatsen het overtollige geld gewoon op deposit bij de FED. Dat komt dus niet in het systeem terecht en veroorzaakt dus ook geen inflatie.

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Ja, ze liggen bewonderenswaardig op schema. Maar de grote vraag is natuurlijk of de economie er klaar voor is (en of de overheidsfinanciŽn dat zijn, met oplopende tekorten in FDIC, Freddy/Fannie, etc en tegenvallende belastingopbrengsten).quote:Op vrijdag 7 mei 2010 20:35 schreef SeLang het volgende:

Zoals je ziet staat de hoeveelheid Treasuries weer op pre-crisis niveau (wat dat betreft per saldo geen QE) en zijn de andere crisismaatregelen (excl MBS en Agencies) netjes aan het afbouwen. Je ziet dus wel degelijk een exitscenario zich aftekenen.

Haha, je wordt zelf nog een aluhoedje. Maar de aandelenkoersen hebben een enorme invloed op het consumentenvertrouwen - veel mensen beschouwen de beurskoersen als 'de economie' en als die inkakt gaan de bestedingen direct omlaag. Daarmee zouden de voorzichtig opkrabbelende huizenverkopen, retail sales e.d. weer in gevaar komen. Dus ik weet niet wat erger is - een beetje QE zal door velen verwelkomd worden want QE heeft de economie in leven gehouden en hier en daar zelfs weer wat laten opleven. Het is voor velen ook een abstracte ver-van-mijn-bed show, een bericht als 'FED leent $100 miljard aan treasury' of 'FED koopt 40% van aangeboden bonds' zegt de meeste mensen niks. Maar als Wall Street 10% duikelt ligt meteen het halve internet plat omdat iedereen de waarde van zijn 401(k) wil checken. Dat leeft ontzettend.quote:Een afwijking van dit scenario (hernieuwde QE e.d.) zal wantrouwen geven in de markt en de kan mogelijk de yields opdrijven. Dat is een groot risico en dat weet de FED ook. Een aandelencrisis zou goed uitkomen om de vraag naar Treasuries op peil te houden.

Hoe dan ook, mijn indruk is wel dat zolangzamerhand de rek eruit raakt. De overheden en centrale banken zijn als zo'n Chinese acrobaat die twaalf stokken rechtop houdt waarop porseleinen bordjes ronddraaien. Vroeg of laat klettert er een bordje op de grond en dan komt het hele circus naar beneden.

Hoe zit dat eigenlijk, juist die slechte hypotheken zullen toch wel lange looptijden hebben? Anders kon men nooit tegen zulke lage maandlasten zoveel lenen. Ik neem niet aan dat de FED die MBSen 20 of 30 jaar wil aanhouden, ik dacht zelfs dat ze daar binnen een paar jaar weer vanaf wilden. Dan is er nog weinig afgelost, voor zover Amerikanen in die categorie uberhaupt nog wat aflossen.quote:Op vrijdag 7 mei 2010 20:35 schreef SeLang het volgende:

Sowieso verdwijnen die MBS geleidelijk vanzelf van de balancesheet omdat ze maturity bereiken (hypotheken worden afgelost). Daarnaast gaan er steeds meer stemmen op om ze sneller weg te doen, al zal een opnieuw opleven van de crisis dat wel vertragen.

Geld geprint wel of niet... Maakt dat extra geprint geld nou wat uit in tijden van onderbesteding (mits er natuurlijk een goede exit straks mogelijk blijft in geval van aantrekken van de markt)?

En kunnen ze geld drukken niet stiekem doen?

En kunnen ze geld drukken niet stiekem doen?

shoarma is lekker

Ik wou ook niet suggereren dat Treasury/FED de aandelenmarkt moedwillig wil laten crashen, maar wel dat als ze moeten kiezen tussen het redden van de Treasury markt en de aandelenmarkt, dan wordt het de Treasury markt omdat de schade aan de economie veel groter is bij een treasury crash dan bij een aandelencrash. Dus bijvoorbeeld als men de korte rente moet verhogen om de inflatieverwachting te verankeren dan zal men dat imo doen, ook als dat de aandelenmarkt crasht. Voorlopig is er echter nog geen inflatie te bekennen.quote:Op vrijdag 7 mei 2010 20:56 schreef dvr het volgende:

Hoe dan ook, mijn indruk is wel dat zolangzamerhand de rek eruit raakt. De overheden en centrale banken zijn als zo'n Chinese acrobaat die twaalf stokken rechtop houdt waarop porseleinen bordjes ronddraaien. Vroeg of laat klettert er een bordje op de grond en dan komt het hele circus naar beneden.

En ja, ik ben het helemaal eens met je Chinese acrobaat scenario

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Volgens mij lopen veel van die hypotheken veel korter, maar ik weet niet wat de average maturity is. Bernanke heeft inderdaad ook gezegd dat hij het sneller wil afbouwen.quote:Op vrijdag 7 mei 2010 20:59 schreef dvr het volgende:

[..]

Hoe zit dat eigenlijk, juist die slechte hypotheken zullen toch wel lange looptijden hebben? Anders kon men nooit tegen zulke lage maandlasten zoveel lenen. Ik neem niet aan dat de FED die MBSen 20 of 30 jaar wil aanhouden, ik dacht zelfs dat ze daar binnen een paar jaar weer vanaf wilden. Dan is er nog weinig afgelost, voor zover Amerikanen in die categorie uberhaupt nog wat aflossen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Klopt. Je kunt op dit moment printen wat je wilt.quote:Op vrijdag 7 mei 2010 21:22 schreef aarsschimmel het volgende:

Geld geprint wel of niet... Maakt dat extra geprint geld nou wat uit in tijden van onderbesteding (mits er natuurlijk een goede exit straks mogelijk blijft in geval van aantrekken van de markt)?

Heb ik ook weleens aan zitten denken, maar buiten dat het illegaal is en men gevangenisstraf riskeert als het uitkomt gelden natuurlijk gewoon de economische wetten die ervoor zorgen dat het uiteindelijk problemen oplevert, of je het nu stiekum doet of niet.quote:En kunnen ze geld drukken niet stiekem doen?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Volgens mij zijn er wel ergere dingen gebeurt daar in de VS om dat niet te doen, omdat het strafbaar is.quote:Heb ik ook weleens aan zitten denken, maar buiten dat het illegaal is en men gevangenisstraf riskeert als het uitkomt gelden natuurlijk gewoon de economische wetten die ervoor zorgen dat het uiteindelijk problemen oplevert, of je het nu stiekum doet of niet.

Als je een goede exit-strategie hebt kun je het wel stiekem doen dan. Ontloop je een heleboel gedoe, zoals verlies van vertrouwen, etc dingen die zijn genoemd hiervoor. Blijft natuurlijk een risico, ondanks exit-strategie.

shoarma is lekker

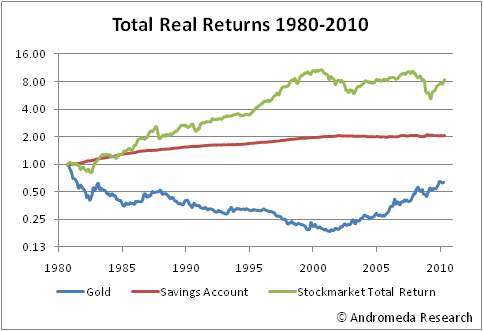

Even gekeken wat goud in jan. '86 kostte: fl. 27.000 = § 12.252

Als je dit bedrag tegen een bescheiden 4% zou hebben weggezet zou dit in jan 2010 zijn aangegroeid tot

§ 31.408.

Hoe ik hier nou op kom? Ik vond nog mijn Lotus file van mijn goud aan- en verkopen in die maand.

Als je dit bedrag tegen een bescheiden 4% zou hebben weggezet zou dit in jan 2010 zijn aangegroeid tot

§ 31.408.

Hoe ik hier nou op kom? Ik vond nog mijn Lotus file van mijn goud aan- en verkopen in die maand.

In Gold we trust

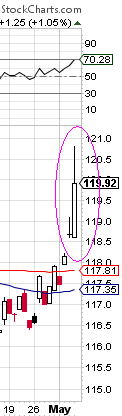

Hier kun je het ook ongeveer uit aflezen. Je zou nu ongeveer gelijk moeten staan met een bankrekening. Aandelen waren natuurlijk veel beter geweest.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Nou ja, volgens dat plaatje kun je dan ook zeggen dat aandelen ongeveer gelijk zijn aan een spaarrekening.quote:Op vrijdag 7 mei 2010 23:13 schreef SeLang het volgende:

Hier kun je het ook ongeveer uit aflezen. Je zou nu ongeveer gelijk moeten staan met een bankrekening. Aandelen waren natuurlijk veel beter geweest.

[ afbeelding ]

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Nee, vanaf zijn instappunt (1986) zit de aandelenmarkt op een factor 5 ofzo. De spaarrekening en goud zitten veel lager.quote:Op zaterdag 8 mei 2010 01:28 schreef Arcee het volgende:

[..]

Nou ja, volgens dat plaatje kun je dan ook zeggen dat aandelen ongeveer gelijk zijn aan een spaarrekening.

Overigens is de spaarrekening in het plaatje waarschijnlijk aan de pessimistische kant omdat ik de 1-yr Treasury yield heb gepakt als proxy. Maar kijkend naar het rentepercentage had je wel betere spaarrekeningen kunnen vinden.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Okee, niet gezien dat je het over 1986 als meetpunt had. Vanaf daar is het verschil duidelijk idd.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Lekker beginpunt heb je uitgekozen....quote:Op vrijdag 7 mei 2010 23:13 schreef SeLang het volgende:

Hier kun je het ook ongeveer uit aflezen. Je zou nu ongeveer gelijk moeten staan met een bankrekening. Aandelen waren natuurlijk veel beter geweest.

[ afbeelding ]

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Natuurlijk is dat plaatje misleidend en als je andere posts in dit topic had gelezen dan wist je dat dat expres is gedaan als reactie op een ander misleidend plaatje. Het verschil is alleen dat ik er wel bij heb gezet dat het een populistisch plaatje is.quote:

Er wordt een suggestief misleidend plaatje gepost :

Goud #4

Ik reageer op een punt te maken ook met een suggestief plaatje:

Goud #4

En geef nog even een reactie:

Goud #4

Evengoed kun je prima de returns eruit aflezen vanaf 1986, waar iemand hierboven een opmerking over maakte.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Rente is een vergoeding die je krijgt voor het risico dat je neemt door je geld uit te lenen. Dus die vergelijking gaat niet op.quote:Op vrijdag 7 mei 2010 23:06 schreef RobbieD het volgende:

Even gekeken wat goud in jan. '86 kostte: fl. 27.000 = § 12.252

Als je dit bedrag tegen een bescheiden 4% zou hebben weggezet zou dit in jan 2010 zijn aangegroeid tot

§ 31.408.

Hoe ik hier nou op kom? Ik vond nog mijn Lotus file van mijn goud aan- en verkopen in die maand.

Goud bewaren heeft natuurlijk ook risico's (voor we die discussie weer krijgen), maar die zijn nu eenmaal anders. De werkelijke inflatie sinds '86 is trouwens veel hoger dan 4%. Goud kan wat dat betreft nog een stuk hoger.

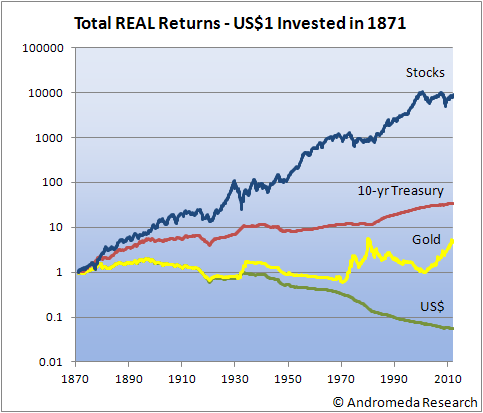

Je kunt het ook van een veel eerder tijdstip nemen, toen er nog een goudstandaard was. Mijn gegevens gaan terug tot 1920. Toen was de koppeling 20.68 dollar per troy ounce. 11,28 dollar nu heeft dezelfde koopkracht als 1 dollar toen (jan. 1920) aldus BLS. Volgens de standaard van koopkrachtbehoudend zou de prijs van goud nu $233,04 moeten zijn, afhankelijk van het meetpunt jan 1920.quote:Op zaterdag 8 mei 2010 15:56 schreef arjanus het volgende:

Goud bewaren heeft natuurlijk ook risico's (voor we die discussie weer krijgen), maar die zijn nu eenmaal anders. De werkelijke inflatie sinds '86 is trouwens veel hoger dan 4%. Goud kan wat dat betreft nog een stuk hoger.

Zelfs als ik een ongunstig punt neem, bijvoorbeeld het jaar 1934. Toen was de goudstandaard ingesteld op 34.69 per troy ounce. De koopkracht van 34,69 dollar (jan. 1934) toen is hetzelde als $571.94

nu, ook aldus BLS.

Het gaat er dus puur om welk meetpunt je neemt, maar vrijwel elk betrouwbaar en objectief meetpunt geeft aan dat goud veel te duur is op het moment. Althans als je de koopkracht neemt als waardering. Dat wil zeggen dat er al veel inflatie ingeprijsd is in de goudprijs en nog moet blijken of dat terecht is.

Jij gaat uit van de koopkracht van de dollar, ik ga uit van de geldhoeveelheid. Door technologische vooruitgang zou een dollar nu juist veeeeel meer waard moeten zijn dan vroeger omdat wij veel efficienter kunnen produceren. Inflatie is niet niet een koopkrachtindex (in nl wordt geloof ik niet eens de huizenprijzen meegenomen in de berekening van inflatie terwijl daar toch het grootste gedeelte van het salaris aan op gaat) maar de toename van de geldhoeveelheid.quote:Op zaterdag 8 mei 2010 16:26 schreef piepeloi55 het volgende:

[..]

Je kunt het ook van een veel eerder tijdstip nemen, toen er nog een goudstandaard was. Mijn gegevens gaan terug tot 1920. Toen was de koppeling 20.68 dollar per troy ounce. 11,28 dollar nu heeft dezelfde koopkracht als 1 dollar toen (jan. 1920) aldus BLS. Volgens de standaard van koopkrachtbehoudend zou de prijs van goud nu $233,04 moeten zijn, afhankelijk van het meetpunt jan 1920.

Zelfs als ik een ongunstig punt neem, bijvoorbeeld het jaar 1934. Toen was de goudstandaard ingesteld op 34.69 per troy ounce. De koopkracht van 34,69 dollar (jan. 1934) toen is hetzelde als $571.94

nu, ook aldus BLS.

Het gaat er dus puur om welk meetpunt je neemt, maar vrijwel elk betrouwbaar en objectief meetpunt geeft aan dat goud veel te duur is op het moment. Althans als je de koopkracht neemt als waardering. Dat wil zeggen dat er al veel inflatie ingeprijsd is in de goudprijs en nog moet blijken of dat terecht is.

Het is natuurlijk onzin dat je de geldhoeveelheid betrekt bij het goudverhaal. De waarde van goud kenmerkt zich immers door koopkrachtbehoudend te zijn door de jaren heen. Dat heeft toch echt met de koopkracht van de dollar te maken en niet met de geldhoeveelheid. Waar je waarschijnlijk op doelt is de (reele) rente, is deze zeer laag lokt dat investeringen uit in zowat alles dat rendement kan leveren. Maar dat is geen duurzame motor, omdat het marktmechanisme daar vroeg of laat een einde aan maakt en dan komt die overdreven speculatie vanzelf ten einde. Tot die tijd is het the greater fool, ook voor goud dus.quote:Op zaterdag 8 mei 2010 16:35 schreef arjanus het volgende:

Jij gaat uit van de koopkracht van de dollar, ik ga uit van de geldhoeveelheid.

Ten tijden van de technologische vooruitgang zijn er ook meer dollars in omloop gekomen en waarschijnlijk daardoor is die voortgang ook zo geaccellereerd, immers er was geld aanwezig om te investeren en draagvlak om te consumeren en daarmee te investeren etc. De verhouding dollars tot diensten en producten is dus ook veranderd. In NL word dat wel mee berekend kijk maar eens op de site van het CBS. Het maakt in feite niet uit of inflatie juist of niet juist word berekend door instanties, omdat nog steeds dezelfde marktmechanisme werken. Waarom zou men dan moedwillig de inflatie te laag rapporteren en zo hun eigen geloofwaardigheid teniet doen? Uit verschillende onafhankelijke studies is ook gebleken dat de inflatiecijfers vrij correct zijn, al hanteert iedereen iets andere meetmethode.quote:Door technologische vooruitgang zou een dollar nu juist veeeeel meer waard moeten zijn dan vroeger omdat wij veel efficienter kunnen produceren. Inflatie is niet niet een koopkrachtindex (in nl wordt geloof ik niet eens de huizenprijzen meegenomen in de berekening van inflatie terwijl daar toch het grootste gedeelte van het salaris aan op gaat) maar de toename van de geldhoeveelheid.

Op veler verzoek, een bijgewerkt plaatje:

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Thnx. Bevestigd wat ik al dachtquote:Op zaterdag 8 mei 2010 18:20 schreef SeLang het volgende:

Op veler verzoek, een bijgewerkt plaatje:

[ afbeelding ]

Je kunt naar mijn mening de prijs van goud niet inschatten op basis van koopkracht of de geldhoeveelheid.

Het heeft denk ik meer te maken met hoeveel geld er beschikbaar is voor goud en hoe snel het wordt verhandeld.

Het heeft denk ik meer te maken met hoeveel geld er beschikbaar is voor goud en hoe snel het wordt verhandeld.

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Op maandag 30 november 2009 19:30 schreef Ian_Nick het volgende:

Pietje's hobby is puzzelen en misschien ben jij wel het laatste stukje O+

Pietje's hobby is puzzelen en misschien ben jij wel het laatste stukje O+