WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Dit is het [AEX]-topic waarin je de beurzen en de laatste economische nieuws kunt volgen. De OP voor het openen van een nieuw topic staat hier. Voeg onderaan in de Wiki het zojuist gesloten topic toe, sla de pagina op en copy-paste het dan naar je nieuwe topic op Fok.

BNR Nieuwsradio

Forex Factory (alle economische data's op een rij)

Bloomberg

CNBC

MarketWatch (Dow Jones)

Briefing.com (incl. economische kalenders)

RTL Z (streaming TV)

CNBC Europe TV (streaming TV, alleen 's ochtends)

[2] (streaming TV)

AEX

Europese Indices

Amerikaanse Indices

Yahoo! Dow Jones Indices - Streaming

Yahoo! S&P Indices - Streaming

Yahoo! Nasdaq Indices - Streaming

Google Finance - Real-time

MarketWatch - Real-time

IG-Index - Dow Jones-index (fair value) streaming (spread betting)

Amerikaanse Futures

ProFinance - Streaming S&P-, Dow- en Nasdaq-futures

CNN Money - Delayed S&P-, Dow- en Nasdaq-futures

US Markets - S&P- en Nasdaq-futures Semi-real-time

Federal Funds Futures (indicatie van aankomende rentebesluiten, info)

CBOT - Federal Funds Futures - Semi-real-time

Intraday S&P 500-index

Intraday Dow, S&P, Nasdaq (dagverschil in percentage)

Wereldwijde Indices

Intraday Euro-Dollar

Intraday grondstoffen

Bestens order - Een order om effecten te kopen of te verkopen zonder limiet, dus zonder maximumprijs voor een kooporder of zonder minimumprijs voor een verkooporder. Een bestens order wordt ook wel marktorder genoemd. Een bestens order kan altijd worden uitgevoerd.

Calloptie - Een verhandelbaar recht om op een bepaald moment in de toekomst een afgesproken hoeveelheid onderliggende waarde te kopen tegen een vooraf afgesproken prijs.

Commodities - Engelse term voor (bulk)goederen. Termijncontracten en opties op commodities worden onder andere verhandeld op de optiebeurs van Euronext.

Dividend - Een winstuitkering in de vorm van geld (cashdividend) of aandelen (stockdividend) aan de houder van een aandeel. De hoogte van de dividenduitkering is doorgaans gerelateerd aan de hoogte van de behaalde winst.

Expiratie - Het ophouden te bestaan,�expireren�, van een optie of een future. Een optie heeft altijd een beperkte looptijd, na het bereiken van de einddatum (expiratiedatum) bestaat de optie niet meer.

FTI - De future op de AEX-index.

Future - Termijncontract. Er zijn futures op o.a. indices, aandelen, valuta en commodities. Anders dan bij opties hebben bij futures zowel de koper als de verkoper een verplichting en er is geen premiebetaling.

Hedgen - Engelse term voor afdekken. Hedging is het afdekken van risico�s door het aangaan van een andere positie. Een belegger die callopties schrijft, kan deze shortpositie afdekken door het kopen van de onderliggende waarde.

In-the-money optie - Een optie is in-the-money als deze intrinsieke waarde heeft. Callopties zijn in-the-money als de uitoefenprijs lager is dan de koers van de onderliggende waarde. Putopties zijn in-the-money als de uitoefenprijs hoger is dan de koers van de onderliggende waarde.

Koers-winstverhouding - Een cijfer waarmee de verhouding tussen de koers van een aandeel en de nettowinst per aandeel wordt uitgedrukt. Als de koers van een aandeel � 100 bedraagt en de winst per aandeel bedraagt � 5, dan is de koers-winstverhouding 20.

Limit order - Het bij een beursorder opgeven tegen welke maximale koers men wenst te kopen of tegen welke minimale koers men wenst te verkopen.

Liquideren - Het (gedwongen) afbouwen van een effectenpositie. Dit kan door een clearingorganisatie, bank of commissionair worden afgedwongen als een belegger bijvoorbeeld niet aan zijn margin-verplichtingen kan voldoen.

Longpositie - Een ander woord voor een kooppositie.

Looptijd - Opties en futures hebben een beperkte levensduur, de zogeheten looptijd. De meeste optieklassen hebben een maximale looptijd van negen maanden, een aantal maximaal vijf jaar. Futures hebben een maximale looptijd van twaalf maanden.

Margin - De margin is een vereist geldbedrag dat als onderpand fungeert voor eventuele verliezen op de termijn- en optiemarkten.

Onderliggende waarde - Een product waarop een optie of een future wordt verhandeld, bijvoorbeeld aandelen, een index, valuta, (edel)metaal of een bulkgoed (commodity) zoals aardappelen, graan of goud.

Openingsveiling - Alle orders die 's morgens voor de opening zijn binnengekomen worden verzameld in het orderboek. Bij de opening is dus een verhoudingsgewijs grote liquiditeit voorhanden. Direct bij de opening vindt een veiling plaats waarbij orders daar waar mogelijk worden gekoppeld aan de in het orderboek aanwezige tegenorders en zo mogelijk uitgevoerd. Dit gebeurt in het NSC-systeem, het verloopt volgens vaste regels en is volledig geautomatiseerd.

Optiepremie - De prijs van een optie. De optiepremie bestaat uit de intrinsieke waarde plus de tijd- en verwachtingswaarde. De optiepremie is uiteraard variabel.

Out-of-the-money optie - Een optie zonder intrinsieke waarde wordt out-of-the-money genoemd. Een calloptie is out-of-the-money wanneer de uitoefenprijs hoger is dan de koers van de onderliggende waarde. Een putoptie is out-of-the-money als de uitoefenprijs lager is dan de koers van de onderliggende waarde. De premie van een out-of-the-money optie bestaat alleen uit tijd- en verwachtingswaarde. Door een sterke koersbeweging kan een out-of-the-money optie intrinsieke waarde ontwikkelen en dus at-the-money of zelfs in-the-money worden.

Putoptie - Een verhandelbaar recht om op een bepaald moment in de toekomst een afgesproken hoeveelheid onderliggende waarde te verkopen tegen een vooraf afgesproken prijs.

Real-time - Koersen zijn (zo goed als) actueel. Je zult alleen moeten F5-en voor een nieuwe stand.

Scheefzitten - Een belegger zit �scheef� als zijn effectenpositie op (een nog ongerealiseerd) verlies staat.

Schrijven - Het verkrijgen van een shortpositie in een optie door een openingsverkoop.

Shortpositie - Effectenbeurs: indien een belegger effecten heeft verkocht die hij op dat moment niet in bezit heeft. Optiebeurs: een positie aangegaan door een openingsverkoop waarbij schrijver de verplichting neemt de onderliggende waarde te leveren of af te nemen.

Slotveiling - Om de slotkoersen niet af te laten hangen van orders die toevallig de laatste zijn is er voor het slot een korte handelsonderbreking van 5 minuten. Gedurende deze tijd worden de orders verzameld waarna er een slotveiling plaats vindt die een breed gedragen slotkoers oplevert.

Spread - Het verschil tussen de bied- en laatprijs.

Streaming - Koersen zijn actueel.

Technische analyse - Een methode waarbij met behulp van koersgrafieken en rekenmodellen wordt getracht een trend op de beurs te voorspellen. Er wordt vooral gekeken naar de verhouding tussen kopers en verkopers. In feiten tracht men met technische analyse het (massa)gedrag van de beleggers te doorgronden om daaruit de mogelijke richting van de markt te voorspellen.

Tracker - Een tracker is feitelijk een aandeel op een index. Een tracker volgt nauwkeurig de koersontwikkeling van de index, inclusief de dividenduitkering.

Turbo - Een turbo (ook bekend als sprinter of speeder) is een beleggingsproduct dat beleggers de mogelijkheid geeft met een hefboom te beleggen in verschillende onderliggende waarden zoals aandelen, beursindices of valuta.

Volatility - Engels voor beweeglijkheid of volatiliteit. Met het begrip volatility wordt de beweeglijkheid van de koers van een effect aangeduid. Een hoge volatility betekent dat de koers van een fonds sterk stijgt en daalt binnen een relatief korte periode. Volatility is mede een indicator voor het risico dat een belegger loopt met een bepaald fonds. Volatility is een belangrijke factor bij de waardebepaling van een optie.

De Beursvloer #1: Beurzen duiken weer in het rood

De Beursvloer #2: Wall Street weer in achtbaan

De Beursvloer #3: Beurzen kelderen tot 10%

De Beursvloer #4: Could've been worse

De Beursvloer #5: Bloedbad Azië; trekt Europa mee

De Beursvloer #6: Wall Street maakt duikvlucht in laatste kwartier

De Beursvloer #7: Wall Street sluit 11% hoger

De Beursvloer #8: 5e grootste dagwinst ooit voor AEX

De Beursvloer #9: Waar de AEX weer omhoog gaat

De Beursvloer #10: Wall Street onderuit op recessienieuws

De Beursvloer #11: Beurzen onrustig na renteverlagingen

De Beursvloer #12: Stemming slaat om

De Beursvloer #13: Wall Street terug in achtbaan

De Beursvloer #14: Wall Street levert deel winst weer in

De Beursvloer #15: Mijn Aegon, wat doe je!

De Beursvloer #16: Wall Street bloedrood, nieuwe lows

De Beursvloer #17: Ook Europa zoekt nieuwe lows

De Beursvloer #18: Wall Street in vrije val

De Beursvloer #19: Europa begint week goed

De Beursvloer #20: AEX 10% hoger

De Beursvloer #21: Europa lager in afwachting van Wall Street

De Beursvloer #22: Beurzen beginnen week fors lager

De Beursvloer #23: Wall Street herstelt van kater

De Beursvloer #24: Beurzen omlaag na renteverlaging

De Beursvloer #25: Beurzen dieprood na banenrapport

De Beursvloer #26: AEX sluit ruim 8% hoger

De Beursvloer #27: Beurzen rustig omhoog

De Beursvloer #28: Beurzen duiken in het rood

De Beursvloer #29: Wall Street herpakt zich

De Beursvloer #30: AEX zoekt het iets hogerop

De Beursvloer #31: Europese beurzen proberen het nog eens

De Beursvloer #32: AEX start nieuwe jaar met 5% winst

De Beursvloer #33: AEX hardloper; door 270 punten

De Beursvloer #34: Europese beurzen openen in de min

De Beursvloer #35: Bouwers krijgen 'm wel omhoog

De Beursvloer #36: Europese beurzen verliezen 3%

De Beursvloer #37: Europese beurzen starten hoger

De Beursvloer #38: Banken zorgen voor onrust op Europese beurzen

De Beursvloer #39: Wall Street kleurt bloedrood op 'Obama Day'

De Beursvloer #40: AEX onder 230 tijdens downtime FOK!

De Beursvloer #41: AEX sluit 5,8% hoger, overheidsdeal ING

De Beursvloer #42: Europese beurzen leveren in

De Beursvloer #43: AEX licht groen op rustige handelsdag

De Beursvloer #44: rentevoet gehandhaafd op 2%

De Beursvloer #45: AEX sluit 4,3% lager na details plan

De Beursvloer #46: AEX start nieuwe week lager

De Beursvloer #47: Beurzen verder onderuit

De Beursvloer #48: AEX fors lager en richting 230pt grens

De Beursvloer #49: Willem voor 't laatst bij rtlz, AEX -2%

De Beursvloer #50: Willempies laatste shot op RTL Z

De Beursvloer #51: Wall Street dondert 3,5% omlaag

De Beursvloer #52: AEX verspeelt meeste winst weer

De Beursvloer #53: Dow Jones 2 % lager, AEX door 218?

De Beursvloer #54: AEX intraday op laagste niveau in 12 jaar

De Beursvloer #55: AEX zakt door 210, Dow door 7000

De Beursvloer #56: AEX zakt richting 200-puntengrens

De Beursvloer #57: Winst gisteren weer teniet gedaan

De Beursvloer #58: AEX zakt 5% tot net boven 200 pnt

De Beursvloer #59: AEX breekt intraday 200pt grens

De Beursvloer #60: AEX in nieuwe week <200

De Beursvloer #61: AEX sluit 5,6% hoger

De Beursvloer #62: De interne mail van miljarden

De Beursvloer #63: AEX opent onder de 210pt

De Beursvloer #64: AEX ruim in 't groen (+2%)

De Beursvloer #65: AEX in de min, CPB blijft bij -3,5%

De Beursvloer #66: AEX licht in 't groen rond de 210pt

De Beursvloer #67: AEX rond 220 punten

De Beursvloer #68: AEX test 218 punten weer

De Beursvloer #69: Met een groene AEX

De Beursvloer #70: AEX fors lager; -3,5%

De Beursvloer #71: AEX ziet duidelijk herstel na rode dag

De Beursvloer #72: Faber's nieuwsbrief

De Beursvloer #73: Shorters worden uitgerookt

De Beursvloer #74: Waahaarheen leiheidt de weg?

De Beursvloer #75: Wachten op cijfers Alcoa!

De Beursvloer #76: Snap jij het? Dan snap ik het

De Beursvloer #77: Waar de mark to fantasy regels geldden

De Beursvloer #78: Wachten met klamme handjes op opening

De Beursvloer #79: Wanneer gaat Aegon failliet?

De Beursvloer #80: AEX maakt een top

De Beursvloer #81: Euronext plat. Duimen draaien dus!

De Beursvloer #82: Nikkei opening -9%

De Beursvloer #83: Schijthner praat de beurs omhoog

De Beursvloer #84: Weekend!

De Beursvloer #85: Waar MT door het stof gaat!

De Beursvloer #86: Stoplichten op groen

De Beursvloer #87: Wat doet Sitting_Elfling om 17:29?

De Beursvloer #88: De stresstest komt eraan!

De Beursvloer #89: Buy in May

De Beursvloer #90: ING, de financiële Titanic.

De Beursvloer #91: The only way is up! Or is it?!

De Beursvloer #92: Waar de beurs niet meer goedkoop is....

De Beursvloer #93: Printed Dollars as green shoots

De Beursvloer #94: Geldbomen in de moestuin

De Beursvloer #95: "To make a million, start with $900,000."

De Beursvloer #96: Mooi long is niet lelijk

De Beursvloer #97: I Rob banks because thats where the $$$ is

De beursvloer #98: Don't stop 'til you get enough

De beursvloer #99: Don't marry for money, borrowing is cheaper

De Beursvloer #100: Banks are more dangerous than standing armies

De Beursvloer #101: Futs groen? Er kan nog een black swan komen!

De Beursvloer #102: Hoe lang is groen nog populair?

De Beursvloer #103: Titelcrisis

De Beursvloer #104: Eindelijk de correctie?

De Beursvloer #105: STAMPEDE op het Damrak. Stieren op hol.

De Beursvloer #106: Heil Expiratie

De Beursvloer #107: Geen crisis waar Dries is

De Beursvloer #108: Voorwaarts naar een AEX van 400!!1

De Beursvloer #109: Met een groene week voor de boeg!

De Beursvloer #110: The sky is the limit!

De Beursvloer #111: Waar we wachten op de ommekeer

De Beursvloer #112: To Bear or not to Bear?

De Beursvloer #113: 'Waar we geld willen verdienen!'

De Beursvloer #114 : Waar we wachten op kwartaal cijfers

De Beursvloer #115: 'Waar het wachten is op JPMorgan, Citi en GS'

De Beursvloer #116: Sudden red shoots all around!

De Beursvloer #117: Waar de stijging op zijn laatste benen loopt

De Beursvloer #118: Euro zet top, beurscrash begonnen?

De Beursvloer #119: Waar de bodem geen helling kent

De Beursvloer #120: Keert de realiteit op de beurzen terug?

De Beursvloer #121: Aan de rand van de afgrond?

De Beursvloer #122: Waar de AEX weer terugkaatst

De Beursvloer #123: If you're going to panic, panic early.

De Beursvloer #124: To short or not to(o) short

De Beursvloer #125: In economics, the majority is always wrong.

[ Bericht 36% gewijzigd door Bolkesteijn op 16-11-2009 23:25:55 ]

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Je hebt in ieder geval 1 onvoorwaardelijke koper. En ohja, doen!:Dquote:Op zaterdag 14 november 2009 00:30 schreef SeLang het volgende:

Alleen verkoopt dat natuurlijk voor geen meter, een boek over wat niet werkt

Ain't nothing to it but to do it.

Greece

Greece

Lijkt me overigens nog best interessant zo'n beschrijving van alles wat niet werkt. Uiteindelijk geeft dat je meer inzicht over de mechanismen van het handelen. En als je dit heel pragmatisch bekijkt, op alle leerscholen wordt onderwezen vanuit de manier waarop iets mis kan gaan. Waarom zou dit bij het leren van traden anders moeten gaan.

Ain't nothing to it but to do it.

Greece

Greece

Het probleem bij de verkoop van boeken over beleggen is de referentie waaronder je het uitgeeft. Als jij het uitgeeft als complete nobody gaat natuurlijk niemand zoiets iets kopen. Ik ben dus al in contact geweest met mijn professoren omtrent het eventueel publiceren van mijn dissertatie + uitgebreide uitleg daarbij. Als dissertatie wil ik namelijk mijn eigen TA creatie schrijven 1 voor de lange termijn beleggen en 1 op korte termijn beleggen. And you shouldnt be suprised als bij de lange termijn wat Shiller P/E terug komt kerenquote:Op zaterdag 14 november 2009 00:30 schreef SeLang het volgende:

[..]

Leuk, daar zat ik zelf ook aan te denken. Ik kan een heel boek schrijven over wat niet werkt. Best leuk, een boek waarin je met onderbouwing allerlei veel gebrukte strategieen debunkt.

Alleen verkoopt dat natuurlijk voor geen meter, een boek over wat niet werkt

Mensen willen een boek over hoe je in een jaar een miljoen verdient, zelfs als er alleen maar onzin in zo'n boek staat.

En het is echt nog een kunst om een (academisch) boek te schrijven over strategieën die niet werken. Goede onderbouwing is vrij pittig. En heb in meerdere boeken de meeste vreemde standpunten gelezen omtrent het 'debunken' van TA indicatoren. Goed voorbeeldje was een academicus die constant weigerde om langer dan 2 jaar periodes te gebruiken voor zijn backtests.

En zoiets staat natuurlijk goed op het cveetje

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

SE, waarom verneuk je die TT nou weer met die aanhalingstekens? Mijn browser loopt helemaal over met die zooi!

Ain't nothing to it but to do it.

Greece

Greece

Hehe, sworryquote:Op zaterdag 14 november 2009 00:48 schreef Mendeljev het volgende:

SE, waarom verneuk je die TT nou weer met die aanhalingstekens? Mijn browser loopt helemaal over met die zooi!

quote:Op zaterdag 14 november 2009 00:38 schreef SeLang het volgende:

...en alweer lager volume vandaag, zoals het hoort tijdens een 'inside day'.

Beartje blijft intact.

Of beter gezegd, de kansen op een beartje zijn weer met een 1 / 2 % gestegen sinds vandaag

En Geely was vandaag maar liefts een hele procent naar beneden,

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik denk dat het wel goed is voor de traderswereld dat er boeken zoals die van SeLang verschijnen. Ik ken eigenlijk niemand in de traders wereldje (ik ken er uiteraard nog niet zo heel veel) die zo'n specifieke gedachten patroon + onderbouwing hebben. Het enige waar het omgaat bij dit soort projecten is de onderbouwing, en dat is erg lastig. Ik heb die onderzoekjes van SeLang ook wel eens aan mijn professoren laten zien(voormalig hedgefund manager of hoge positie bij bank), uiteraard kreeg ik direct een tegen vraag terug op mn bord, "maar hoe zit het dan als je het zo en zo doet"? ... "is dat en dat eigenlijk wel in de berekeningen mee genomen ?" .. etc. etc.quote:Op zaterdag 14 november 2009 00:46 schreef Mendeljev het volgende:

Lijkt me overigens nog best interessant zo'n beschrijving van alles wat niet werkt. Uiteindelijk geeft dat je meer inzicht over de mechanismen van het handelen. En als je dit heel pragmatisch bekijkt, op alle leerscholen wordt onderwezen vanuit de manier waarop iets mis kan gaan. Waarom zou dit bij het leren van traden anders moeten gaan.

Tot de meeste erge tot nu toe, de professor die ik mijn eigen creatie wou laten zien, en domweg zei, maar jongen, hoe kun je nu bewijzen dat iets wat vroeger gebeurde, nu weer gaat gebeuren? Ja, probeer dat maar eens academisch goed te onderbouwen, in een proefschrift of essay met maar een paar duizend woorden

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Het hoeft toch ook allemaal niet academisch verantwoord? Alsof de mensen die beweren dat je miljoenen kunt verdienen met futureshandel wel alles netjes onderbouwen. Het gaat er om dat je met je boek meer inzicht in het onderliggende mechanisme verschaft; wanneer is het foolproof, wanneer gaat het mis? Uiteindelijk moet dit de lezer helpen met zijn eigen tradingcarriere en niet met het dupliceren van falende strategieen. Een academisch onderbouwde verhandeling is altijd wel goed overigens maar dan haak je al snel vast aan allerlei randvoorwaarden die voor de alledaagse man niet eens heel relevant is.quote:Op zaterdag 14 november 2009 00:58 schreef sitting_elfling het volgende:

Tot de meeste erge tot nu toe, de professor die ik mijn eigen creatie wou laten zien, en domweg zei, maar jongen, hoe kun je nu bewijzen dat iets wat vroeger gebeurde, nu weer gaat gebeuren? Ja, probeer dat maar eens academisch goed te onderbouwen, in een proefschrift of essay met maar een paar duizend woorden.

Ain't nothing to it but to do it.

Greece

Greece

Mja, oke. Je hebt gelijk, het hoeft allemaal niet academisch verantwoord. De enige reden waarom ik dat niet uit mijn hoofd kan krijgen is omdat ik dat elke week naar mijn eigen hoofd geslingerd krijg!quote:Op zaterdag 14 november 2009 01:09 schreef Mendeljev het volgende:

[..]

Het hoeft toch ook allemaal niet academisch verantwoord? Alsof de mensen die beweren dat je miljoenen kunt verdienen met futureshandel wel alles netjes onderbouwen. Het gaat er om dat je met je boek meer inzicht in het onderliggende mechanisme verschaft; wanneer is het foolproof, wanneer gaat het mis? Uiteindelijk moet dit de lezer helpen met zijn eigen tradingcarriere en niet met het dupliceren van falende strategieen. Een academisch onderbouwde verhandeling is altijd wel goed overigens maar dan haak je al snel vast aan allerlei randvoorwaarden die voor de alledaagse man niet eens heel relevant is.

Zou tof zijn als SeLang al zijn onderzoekjes en gegevens in een boek weet te vormen. Ik zal na jou de 2e koper zijn

Overigens, om nog even in te gaan op het Shiller P/E principe wat SeLang toepast. Een professor gaf mij te kennen dat het concept wel goed klinkt, maar hij had de volgende kanttekeningen

- Je test op lange termijn, heeft dat nut? Uiteraard is die vraag al miljoenen keren gesteld maar hij was in de veronderstelling dat je de periode van de beleggers op de beurs per 'era' mag verdelen. Bijvoobeeld van

1897 - 1907 (eerste beurscrash, nog geen FED, hierdoor werd de FED in werking gestelt)

1907 - 1933 (snelle groei van techniek, technologie en de opbouw naar de crisis)

1933 - 1945 (consolidatie, opbouw, wereld oorlog)

1945 - 1971 (long boom, alles wat je aanraakt veranderd in goud, technologie zet weer grootste stappen)

1971 - 1985 (periode van consolidatie, zijwaarts, hier en daar wat politieke crisissen, hippies)

1985 - 1995 (we gaan los! technologie groeit weer als kool, economieën beginnen weer aan te trekken)

1995 - 2009 (technologie zet nog een sneller stapje vooruit, de laatste gouden jaren van de 90ies)

Volgens die theorie, gaat men er vanuit dat mensen anders handelen naar mate van periode op basis van hoe men zich voelt (geluk factor), de mate van welvaart(rijk/arm), en de mate van stabiliteit(oorlog, vrede). We hebben het hier niet over beter of slechter beleggen, we hebben het hier over een andere manier/andere incentives van beleggen.

In die zin is het ook belangrijk om de technologie in de beurs mee te berekenen. Die is de laatste jaren exponentieel gegroeid. En een gegeven wat deze theorie die hier gemeld staat kan ondersteunen is dat de correlatie tussen pure fundamentele analyse, we beleggen in een bedrijf wat winst maakt en we laten de bedrijven die geen stuivers produceren links liggen, bijna zo goed als verdwenen is.

Hiermee wou hij dus aangeven dat ook al test je op basis van meer dan 100 jaar gegevens, het is de vraag of jij 100 jaar geleden hetzelfde zou hebben gehandeld? Nee natuurlijk niet. Maar wat is het verschil dan met over een jaar of 10, of jaar of 40 als er mensen op ons terug kijken met de vraag zou jij in 2000 op de zelfde manier beleggen als je dat nu doet, (uitgaande van de situatie dat we in 2040 zitten)

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

tvp

Zit even te kijken naar wat boekjes over beleggen. Is dit een aardig boek? A Random Walk Down Wall Street - Burton G. Malkiel.

[ Bericht 95% gewijzigd door bascross op 14-11-2009 02:10:48 ]

Zit even te kijken naar wat boekjes over beleggen. Is dit een aardig boek? A Random Walk Down Wall Street - Burton G. Malkiel.

[ Bericht 95% gewijzigd door bascross op 14-11-2009 02:10:48 ]

Bedankt Hans.

Shiller P/E is dan ook niet voor tientallen jaren. Het is imho bruikbaar tot max 5 a 10 jaar. Juist om eenmalige verkopen, afschrijvingen e.d eruit te filteren. Zoals de banken onlangs, eerst enorme winsten, daarna de enorme afschrijvingen. Dat middel je zo mooi uit.quote:Op zaterdag 14 november 2009 01:50 schreef sitting_elfling het volgende:

[..]

Mja, oke. Je hebt gelijk, het hoeft allemaal niet academisch verantwoord. De enige reden waarom ik dat niet uit mijn hoofd kan krijgen is omdat ik dat elke week naar mijn eigen hoofd geslingerd krijg!

Zou tof zijn als SeLang al zijn onderzoekjes en gegevens in een boek weet te vormen. Ik zal na jou de 2e koper zijn

Overigens, om nog even in te gaan op het Shiller P/E principe wat SeLang toepast. Een professor gaf mij te kennen dat het concept wel goed klinkt, maar hij had de volgende kanttekeningen

- Je test op lange termijn, heeft dat nut? Uiteraard is die vraag al miljoenen keren gesteld maar hij was in de veronderstelling dat je de periode van de beleggers op de beurs per 'era' mag verdelen. Bijvoobeeld van

1897 - 1907 (eerste beurscrash, nog geen FED, hierdoor werd de FED in werking gestelt)

1907 - 1933 (snelle groei van techniek, technologie en de opbouw naar de crisis)

1933 - 1945 (consolidatie, opbouw, wereld oorlog)

1945 - 1971 (long boom, alles wat je aanraakt veranderd in goud, technologie zet weer grootste stappen)

1971 - 1985 (periode van consolidatie, zijwaarts, hier en daar wat politieke crisissen, hippies)

1985 - 1995 (we gaan los! technologie groeit weer als kool, economieën beginnen weer aan te trekken)

1995 - 2009 (technologie zet nog een sneller stapje vooruit, de laatste gouden jaren van de 90ies)

Volgens die theorie, gaat men er vanuit dat mensen anders handelen naar mate van periode op basis van hoe men zich voelt (geluk factor), de mate van welvaart(rijk/arm), en de mate van stabiliteit(oorlog, vrede). We hebben het hier niet over beter of slechter beleggen, we hebben het hier over een andere manier/andere incentives van beleggen.

In die zin is het ook belangrijk om de technologie in de beurs mee te berekenen. Die is de laatste jaren exponentieel gegroeid. En een gegeven wat deze theorie die hier gemeld staat kan ondersteunen is dat de correlatie tussen pure fundamentele analyse, we beleggen in een bedrijf wat winst maakt en we laten de bedrijven die geen stuivers produceren links liggen, bijna zo goed als verdwenen is.

Hiermee wou hij dus aangeven dat ook al test je op basis van meer dan 100 jaar gegevens, het is de vraag of jij 100 jaar geleden hetzelfde zou hebben gehandeld? Nee natuurlijk niet. Maar wat is het verschil dan met over een jaar of 10, of jaar of 40 als er mensen op ons terug kijken met de vraag zou jij in 2000 op de zelfde manier beleggen als je dat nu doet, (uitgaande van de situatie dat we in 2040 zitten)

tevens tvp :p

Ik zit zelf in een andere hoek - biofysische techniek - en heb een proefschrift geschreven over een onderwerp dat niets met geld te maken heeft. Maar als fysicus heb ik wel lang met m'n ogen geknipperd en met m'n oren lopen wapperen, toen ik zag hoe weinig we weten over het menselijk lichaam. Medische onderzoekers komen niet veel verder dan wat statistiek op hun metingen loslaten, maar nadenken over de materie doen ze niet echt. Het is bijna niet te geloven hoe weinig we van bepaalde ziektes afweten, terwijl miljoenen mensen daar aan lijden.quote:Op zaterdag 14 november 2009 00:58 schreef sitting_elfling het volgende:

Tot de meeste erge tot nu toe, de professor die ik mijn eigen creatie wou laten zien, en domweg zei, maar jongen, hoe kun je nu bewijzen dat iets wat vroeger gebeurde, nu weer gaat gebeuren? Ja, probeer dat maar eens academisch goed te onderbouwen, in een proefschrift of essay met maar een paar duizend woorden.

Met mijn beperkte kijk op de wereld van het snelle geld, zie ik veel overeenkomsten met de medische wereld. Complex, met veel variabelen. Jullie kijken naar de data die wordt verzameld, laten daar statistiek op los en op basis van die getallen probeer je dan een analyse en voorspelling te maken. Maar doordat de materie zo complex is, is het heel erg moeilijk om iets zinnigs te zeggen over hoe het zaakje nou echt werkt.

Klopt die observatie?

Good intentions and tender feelings may do credit to those who possess them, but they often lead to ineffective — or positively destructive — policies ... Kevin D. Williamson

Een boek over wat er allemaal niet werkt, dat scheelt de belegger natuurlijk wel een heel resem aan andere boeken. Plus de tijd om al die overbodige boeken niet te hoeven lezen. Dat concept moet toch te slijten zijn.quote:Op zaterdag 14 november 2009 01:50 schreef sitting_elfling het volgende:

Zou tof zijn als SeLang al zijn onderzoekjes en gegevens in een boek weet te vormen.

Ha, ha! Eigenlijk raar dat er iemand op academisch niveau lesgeeft in een vaardigheid waarvan bekend is dat zelfs een ongeletterde gorilla het beter doet. Waarschijnlijk het enige vak ter wereld waarin de studenten slechter worden naarmate ze er meer over leren.quote:om nog even in te gaan op het Shiller P/E principe wat SeLang toepast. Een professor [..]

En daarmee hebben we meteen een potentieel laatste hoofdstuk te pakken voor SeLang's boek - een techniek die soms wél werkt: gooi een dartpijltje op de beurspagina van je krant en stop al je geld in het getroffen fonds!

Wat vinden de liefhebbers van RBS' nieuwe "Royal AEX Obligaties"? Het lijkt wel een casino. Je bedenkt hoe de AEX er in de jaren t/m 2014 minimaal bijstaat, en als dat klopt krijg je een bepaald rentepercentage tussen 4,5% en 10%. Die laatste voor de alleroptimistischten. Staat de AEX echter onder dat niveau, dan krijg je helemaal niks. Behalve minimaal je inleg terug in 2014. Het is een soort kruising van een turbo, een optie en een tracker. Typisch Brits weer, je verwacht zo'n product eerder bij Ladbrokes dan bij een serieuze bank. En de eerste vraag die de belegger zich stelt is natuurlijk niet hoe de AEX er in 2014 bijstaat, maar of RBS er in 2014 nog bijstaat. Wel leuk is dat dit bastaardje dagelijks verhandelbaar is en dat er ook een variant met 4% vaste rente is.

dit doet mij meer denken aan Kondratiev cycles. Als je er een boek over gelezen hebt dan kom je best wat dingen tegen die bijna een op een lopen met andere grote supercycles.quote:Op zaterdag 14 november 2009 01:50 schreef sitting_elfling het volgende:

[..]

Mja, oke. Je hebt gelijk, het hoeft allemaal niet academisch verantwoord. De enige reden waarom ik dat niet uit mijn hoofd kan krijgen is omdat ik dat elke week naar mijn eigen hoofd geslingerd krijg!

Zou tof zijn als SeLang al zijn onderzoekjes en gegevens in een boek weet te vormen. Ik zal na jou de 2e koper zijn

Overigens, om nog even in te gaan op het Shiller P/E principe wat SeLang toepast. Een professor gaf mij te kennen dat het concept wel goed klinkt, maar hij had de volgende kanttekeningen

- Je test op lange termijn, heeft dat nut? Uiteraard is die vraag al miljoenen keren gesteld maar hij was in de veronderstelling dat je de periode van de beleggers op de beurs per 'era' mag verdelen. Bijvoobeeld van

1897 - 1907 (eerste beurscrash, nog geen FED, hierdoor werd de FED in werking gestelt)

1907 - 1933 (snelle groei van techniek, technologie en de opbouw naar de crisis)

1933 - 1945 (consolidatie, opbouw, wereld oorlog)

1945 - 1971 (long boom, alles wat je aanraakt veranderd in goud, technologie zet weer grootste stappen)

1971 - 1985 (periode van consolidatie, zijwaarts, hier en daar wat politieke crisissen, hippies)

1985 - 1995 (we gaan los! technologie groeit weer als kool, economieën beginnen weer aan te trekken)

1995 - 2009 (technologie zet nog een sneller stapje vooruit, de laatste gouden jaren van de 90ies)

Volgens die theorie, gaat men er vanuit dat mensen anders handelen naar mate van periode op basis van hoe men zich voelt (geluk factor), de mate van welvaart(rijk/arm), en de mate van stabiliteit(oorlog, vrede). We hebben het hier niet over beter of slechter beleggen, we hebben het hier over een andere manier/andere incentives van beleggen.

In die zin is het ook belangrijk om de technologie in de beurs mee te berekenen. Die is de laatste jaren exponentieel gegroeid. En een gegeven wat deze theorie die hier gemeld staat kan ondersteunen is dat de correlatie tussen pure fundamentele analyse, we beleggen in een bedrijf wat winst maakt en we laten de bedrijven die geen stuivers produceren links liggen, bijna zo goed als verdwenen is.

Hiermee wou hij dus aangeven dat ook al test je op basis van meer dan 100 jaar gegevens, het is de vraag of jij 100 jaar geleden hetzelfde zou hebben gehandeld? Nee natuurlijk niet. Maar wat is het verschil dan met over een jaar of 10, of jaar of 40 als er mensen op ons terug kijken met de vraag zou jij in 2000 op de zelfde manier beleggen als je dat nu doet, (uitgaande van de situatie dat we in 2040 zitten)

National Suicide: How Washington is Destroying the American Dream

Dit is een belangrijk boek en goed te lezen. Malkiel prikt door de mythe van beleggingsfondsen. Die verslaan de index niet.quote:Op zaterdag 14 november 2009 01:59 schreef bascross het volgende:

tvp

Zit even te kijken naar wat boekjes over beleggen. Is dit een aardig boek? A Random Walk Down Wall Street - Burton G. Malkiel.

Die kanttekeningen zijn op zich terecht. Natuurlijk is er door de jaren heen veel veranderd. Maar als je dat argument gaat gebruiken om te 'bewijzen' dat testen op lange termijn geen nut heeft dan kom je in de problemen. Je suggereert dan namelijk dat je alleen recente data zou moeten gebruiken, terwijl je net hebt beargumenteerd dat de wereld en de markt voortdurend verandert en die recente data dus ook niet representatief is omdat het morgen weer anders zal zijn. Vergeet niet: de periodes zoals jouw professor die indeelt zijn hindsight. Je kunt allleen jaren achteraf vaststellen dat je in een bepaald type markt/ periode zat.quote:Op zaterdag 14 november 2009 01:50 schreef sitting_elfling het volgende:

Overigens, om nog even in te gaan op het Shiller P/E principe wat SeLang toepast. Een professor gaf mij te kennen dat het concept wel goed klinkt, maar hij had de volgende kanttekeningen

- Je test op lange termijn, heeft dat nut? Uiteraard is die vraag al miljoenen keren gesteld maar hij was in de veronderstelling dat je de periode van de beleggers op de beurs per 'era' mag verdelen. Bijvoobeeld van

1897 - 1907 (eerste beurscrash, nog geen FED, hierdoor werd de FED in werking gestelt)

1907 - 1933 (snelle groei van techniek, technologie en de opbouw naar de crisis)

1933 - 1945 (consolidatie, opbouw, wereld oorlog)

1945 - 1971 (long boom, alles wat je aanraakt veranderd in goud, technologie zet weer grootste stappen)

1971 - 1985 (periode van consolidatie, zijwaarts, hier en daar wat politieke crisissen, hippies)

1985 - 1995 (we gaan los! technologie groeit weer als kool, economieën beginnen weer aan te trekken)

1995 - 2009 (technologie zet nog een sneller stapje vooruit, de laatste gouden jaren van de 90ies)

Volgens die theorie, gaat men er vanuit dat mensen anders handelen naar mate van periode op basis van hoe men zich voelt (geluk factor), de mate van welvaart(rijk/arm), en de mate van stabiliteit(oorlog, vrede). We hebben het hier niet over beter of slechter beleggen, we hebben het hier over een andere manier/andere incentives van beleggen.

In die zin is het ook belangrijk om de technologie in de beurs mee te berekenen. Die is de laatste jaren exponentieel gegroeid. En een gegeven wat deze theorie die hier gemeld staat kan ondersteunen is dat de correlatie tussen pure fundamentele analyse, we beleggen in een bedrijf wat winst maakt en we laten de bedrijven die geen stuivers produceren links liggen, bijna zo goed als verdwenen is.

Hiermee wou hij dus aangeven dat ook al test je op basis van meer dan 100 jaar gegevens, het is de vraag of jij 100 jaar geleden hetzelfde zou hebben gehandeld? Nee natuurlijk niet. Maar wat is het verschil dan met over een jaar of 10, of jaar of 40 als er mensen op ons terug kijken met de vraag zou jij in 2000 op de zelfde manier beleggen als je dat nu doet, (uitgaande van de situatie dat we in 2040 zitten)

Dus volgens zijn redenering zou je nu de periode 1995-2009 als referentie moeten nemen en aannemen dat dit 'normaal' is. Dit is precies de bubble periode met explosieve creditexpansie en trendmatig dalende rentes. Ga je er nu vanuit dat die creditexpansie voor altijd in het zelfde tempo verder gaat? En denk je dat de rentes voor altijd blijven dalen?

Voor een lange termijn beleggingsstrategie moet je er juist rekening mee houden dat de markt door de jaren heen verandert. Hoe het er over 10 of 20 jaar uitziet weet natuurlijk niemand. Daarom heeft het juist zin om over een langere historische periode te kijken zodat je kunt zien hoe de markt zich in verschillende scenarios heeft gedragen.

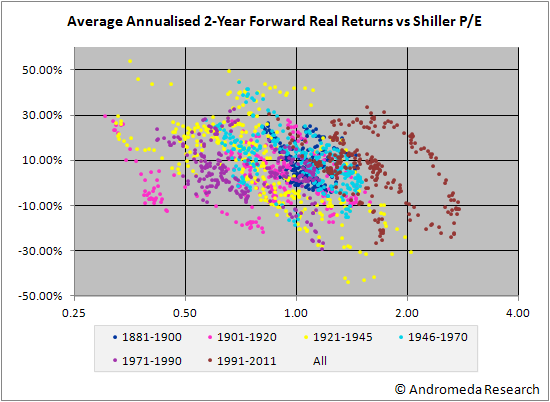

Verder wil ik er op wijzen dat zelfs als je in hindsight de geschiedenis indeelt in verschillende periodes (zie de verschillende kleurtjes in onderstaand plaatje), dat dan het verband tussen Shiller P/E en het daaropvolgende rendement in stand blijft. Eigenlijk is de markt opvallend consistent over de verschillende typen markten die de afgelopen 130 jaar voorbij zijn gekomen.

En dat is niet het gevolg van een 'toevallige' correlatie zonder dat er een daadwerkelijk causaal verband bestaat. Shiller P/E geeft gewoon een schatting van de hoeveelheid winst die je koopt voor je geld. En aangezien AL je rendement (dividend, koerswinst) op zeer lange termijn uiteindelijk uit bedrijfswinsten komt (als het rendement hoger was dan zou de P/E oneindig door stijgen, als het minder was dan zou de P/E oneindig dalen) valt theoretisch ook gewoon te verwachten dat er een verband is tussen Shiller P/E en rendement.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dat kloptquote:Op zaterdag 14 november 2009 05:12 schreef Lyrebird het volgende:

[..]

Ik zit zelf in een andere hoek - biofysische techniek - en heb een proefschrift geschreven over een onderwerp dat niets met geld te maken heeft. Maar als fysicus heb ik wel lang met m'n ogen geknipperd en met m'n oren lopen wapperen, toen ik zag hoe weinig we weten over het menselijk lichaam. Medische onderzoekers komen niet veel verder dan wat statistiek op hun metingen loslaten, maar nadenken over de materie doen ze niet echt. Het is bijna niet te geloven hoe weinig we van bepaalde ziektes afweten, terwijl miljoenen mensen daar aan lijden.

Met mijn beperkte kijk op de wereld van het snelle geld, zie ik veel overeenkomsten met de medische wereld. Complex, met veel variabelen. Jullie kijken naar de data die wordt verzameld, laten daar statistiek op los en op basis van die getallen probeer je dan een analyse en voorspelling te maken. Maar doordat de materie zo complex is, is het heel erg moeilijk om iets zinnigs te zeggen over hoe het zaakje nou echt werkt.

Klopt die observatie?

Het probleem van statistiek loslaten op data, is dat die data al geweest is. Wat mij interessant lijkt is bijv. een algoritme creeeren, die op basis van een tig-tal variabelen de koers moet gaan voorspellen, en dat je die verwachtte koers direct ook geprojecteerd krijgt op je scherm, met het percentage %kans op slagen erbij. Maarja, ik vrees een beetje op het scenario van SeLang, jaren lang onderzoek doen en dan na al die jaren erachter komen dat je het eigenlijk de resultaten al wel wist.

Ik kom nog wel terug op je reactie SeLang

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik denk vooral dat het een klap in het gezicht zal zijn van veel mensen als er in dat boek staat dat bepaalde TA indicatoren gewoon rubbish zijn en je beter pijltjes kunt gooien op een dartbord dan die instrumenten gebruiken. De reden waarom ik dit zeg is omdat ik genoeg mensen ken die zweren bij TA en als je die probeert te overtuigen dat de manier waarop ze dat toepassen verkeerd is, echt de wind van voren krijgt!quote:Op zaterdag 14 november 2009 06:16 schreef dvr het volgende:

[..]

Een boek over wat er allemaal niet werkt, dat scheelt de belegger natuurlijk wel een heel resem aan andere boeken. Plus de tijd om al die overbodige boeken niet te hoeven lezen. Dat concept moet toch te slijten zijn.

Ja, oke. Maar je doet hier natuurlijk nu alle professoren wel een beetje teniet meequote:Ha, ha! Eigenlijk raar dat er iemand op academisch niveau lesgeeft in een vaardigheid waarvan bekend is dat zelfs een ongeletterde gorilla het beter doet. Waarschijnlijk het enige vak ter wereld waarin de studenten slechter worden naarmate ze er meer over leren.

En daarmee hebben we meteen een potentieel laatste hoofdstuk te pakken voor SeLang's boek - een techniek die soms wél werkt: gooi een dartpijltje op de beurspagina van je krant en stop al je geld in het getroffen fonds!

Het is inderdaad nog maar de vraag in welke toestand RBS nog leeft in 2014quote:

Wat vinden de liefhebbers van RBS' nieuwe "Royal AEX Obligaties"? Het lijkt wel een casino. Je bedenkt hoe de AEX er in de jaren t/m 2014 minimaal bijstaat, en als dat klopt krijg je een bepaald rentepercentage tussen 4,5% en 10%. Die laatste voor de alleroptimistischten. Staat de AEX echter onder dat niveau, dan krijg je helemaal niks. Behalve minimaal je inleg terug in 2014. Het is een soort kruising van een turbo, een optie en een tracker. Typisch Brits weer, je verwacht zo'n product eerder bij Ladbrokes dan bij een serieuze bank. En de eerste vraag die de belegger zich stelt is natuurlijk niet hoe de AEX er in 2014 bijstaat, maar of RBS er in 2014 nog bijstaat. Wel leuk is dat dit bastaardje dagelijks verhandelbaar is en dat er ook een variant met 4% vaste rente is.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Kondratieff hebben we hier al behandeld als 1 van de vele methoden om een beurs te voorspellen en hoe de economie bepaalde fases doorloopt. Men was niet erg enthousiast, een ander principe wat hij hier ook nog toepaste was een soortgenoot van de law of diminishing marginal utility, maar dan gerelateerd aan een index, op schaal van happiness. Dus een index die vanaf ong. 1900 in Amerika liep tot nu en de cijfers correleren aan de tevredenheid in het leven van de gemiddelde amerikaan. Wat bleek, is dat de grafiek volledig correleert met de grafiek van diminishing marginal utility. Een grafiek die snel stijgt, maar daarna nog langzaam omhoog gaat.quote:Op zaterdag 14 november 2009 08:15 schreef edwinh het volgende:

[..]

dit doet mij meer denken aan Kondratiev cycles. Als je er een boek over gelezen hebt dan kom je best wat dingen tegen die bijna een op een lopen met andere grote supercycles.

Sort off like onderstaande grafiek

[ Bericht 5% gewijzigd door sitting_elfling op 14-11-2009 12:44:47 ]

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

het voorspellen van beurzen op basis van kontratieff lijkt me erg lastig, dit zijn meer supercycles. Opzich kloppen ze welk redelijk alleen het is net als bij alle andere methoden het is nooit perfect het is een manier van. Persoonlijk denk ik dat we de winter nog gaan mee maken in de kontratieff cyclus.quote:Op zaterdag 14 november 2009 12:37 schreef sitting_elfling het volgende:

[..]

Kondratieff hebben we hier al behandeld als 1 van de vele methoden om een beurs te voorspellen en hoe de economie bepaalde fases doorloopt. Men was niet erg enthousiast, een ander principe wat hij hier ook nog toepaste was een soortgenoot van de law of diminishing marginal utility, maar dan gerelateerd aan een index, op schaal van happiness. Dus een index die vanaf ong. 1900 in Amerika liep tot nu en de cijfers correleren aan de tevredenheid in het leven van de gemiddelde amerikaan. Wat bleek, is dat de grafiek volledig correleert met de grafiek van diminishing marginal utility. Een grafiek die snel stijgt, maar daarna nog langzaam omhoog gaat.

Sort off like onderstaande grafiek

[ afbeelding ]

National Suicide: How Washington is Destroying the American Dream

Wat denkt men van de AEX van komende week?

I am a Chinese college students, I have a loving father, but I can not help him, he needs to do heart bypass surgery, I can not help him, because the cost of 100,000 or so needed, please help me, lifelong You pray Thank you!

Wij hebben hier overigens uitzicht op de afdeling waarin het Citadel hedgefund zit, die zijn gewoon nog aan het werk!

Ik zal overigens even voor iedereen hier een bestand maken met de 25 equity descriptions betreffende de AEX, gezien de meeste hier in de AEX beleggen en ik nu toch wat tijd over heb achter de BB.

Ik zal overigens even voor iedereen hier een bestand maken met de 25 equity descriptions betreffende de AEX, gezien de meeste hier in de AEX beleggen en ik nu toch wat tijd over heb achter de BB.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Nicequote:Op zaterdag 14 november 2009 14:19 schreef sitting_elfling het volgende:

Ik zal overigens even voor iedereen hier een bestand maken met de 25 equity descriptions betreffende de AEX, gezien de meeste hier in de AEX beleggen en ik nu toch wat tijd over heb achter de BB.

Shaderon: i say boom boom boom now let me hear you say weehooo

SpankmasterC: Tut mir leit Herr AQuila, es soll nicht wieder passieren!

RickoKun: Hey hoi! Ik kom bij dit topiqueje checken weetjuh!

SpankmasterC: Tut mir leit Herr AQuila, es soll nicht wieder passieren!

RickoKun: Hey hoi! Ik kom bij dit topiqueje checken weetjuh!

Zou er nog wat zijn waar je de 25 aandelen in de AEX mee wilt vergelijken? Profit margin? Market Capital? U name it?quote:

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Hier een bestand met 25 equity descriptions van de aandelen in de AEX

Inclusief, weging sectoren/weging aandelen/aantal FA/TA excel data. BB related

http://uploading.com/files/c7d62b64/FOKEDescription14nov09.rar/

[ Bericht 5% gewijzigd door sitting_elfling op 14-11-2009 16:05:06 ]

Inclusief, weging sectoren/weging aandelen/aantal FA/TA excel data. BB related

http://uploading.com/files/c7d62b64/FOKEDescription14nov09.rar/

[ Bericht 5% gewijzigd door sitting_elfling op 14-11-2009 16:05:06 ]

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

oke, thanks. Even bestellen dus.quote:Op zaterdag 14 november 2009 10:29 schreef jaco het volgende:

[..]

Dit is een belangrijk boek en goed te lezen. Malkiel prikt door de mythe van beleggingsfondsen. Die verslaan de index niet.

Bedankt Hans.

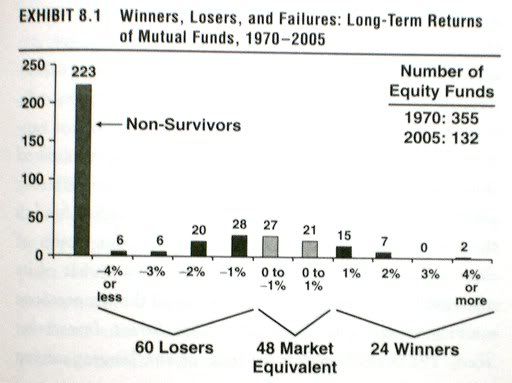

Hier al heel vaak gepost (uit een ander boek), maar toch even in de herhaling:quote:Op zaterdag 14 november 2009 10:29 schreef jaco het volgende:

Malkiel prikt door de mythe van beleggingsfondsen. Die verslaan de index niet.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

De snelheid waarop crisises en problemen zich hebben opgestapeld in de laatste 15 jaar is met een stuk sneller tempo gegaan met de vorige jaren. Hij gaat er inderdaad vanuit dat het beeld zal worden voor komende jaren. Het wordt allemaal een hogere volatiliteit en en we zullen (sneller) meer hoge pieken en dalen zien. Pas als er fundamenteel een aantal knoppen omgaan zoals het initiele bank systeem dat veranderd zal worden, misschien ergens weer een oorlog of een nieuwe energie methode voor de auto's zal de markten weer in een andere richting sturen. Hij had hier ook een boek over, zal kijken of ik die nog ergens terug kan vinden.quote:Op zaterdag 14 november 2009 11:06 schreef SeLang het volgende:

[..]

Dus volgens zijn redenering zou je nu de periode 1995-2009 als referentie moeten nemen en aannemen dat dit 'normaal' is. Dit is precies de bubble periode met explosieve creditexpansie en trendmatig dalende rentes. Ga je er nu vanuit dat die creditexpansie voor altijd in het zelfde tempo verder gaat? En denk je dat de rentes voor altijd blijven dalen?

Ik ben het volledig met je eens, maar een ander bewijs dan de 10/20 jarige Shiller wat aangeeft dat de verhouding tussen die grote periodes niet heel groot is, heb ik niet.quote:Voor een lange termijn beleggingsstrategie moet je er juist rekening mee houden dat de markt door de jaren heen verandert. Hoe het er over 10 of 20 jaar uitziet weet natuurlijk niemand. Daarom heeft het juist zin om over een langere historische periode te kijken zodat je kunt zien hoe de markt zich in verschillende scenarios heeft gedragen.

Again, het blijft erg subjective. Je ziet wel degelijk verschillen in de periodes, zo zijn de blauwe en donkerpaars relatief dicht bij elkaar, en gele en roze verder van elkaar verwijderd. Voor de laatste periode kan die relatie zo maar een stuk groter zijn.quote:[ afbeelding ]

En dat is niet het gevolg van een 'toevallige' correlatie zonder dat er een daadwerkelijk causaal verband bestaat. Shiller P/E geeft gewoon een schatting van de hoeveelheid winst die je koopt voor je geld. En aangezien AL je rendement (dividend, koerswinst) op zeer lange termijn uiteindelijk uit bedrijfswinsten komt (als het rendement hoger was dan zou de P/E oneindig door stijgen, als het minder was dan zou de P/E oneindig dalen) valt theoretisch ook gewoon te verwachten dat er een verband is tussen Shiller P/E en rendement.

Wat zijn volgens jou de grootste flaws van het jaren valuatie systeem van Shiller?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Overigens een andere reden om eventueel in de (hevig gesubsidieerde) chinese auto industrie te investeren gezien de sales van passenger cars in china nog steeds groeit en zelfs de crisis van 2007/08 slechts een kleine impact had op de chinese(!) markt.

Grafiek van sales van passenger cars in china.

Grafiek van sales van passenger cars in china.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik denk dat we in de range 315-330 blijven hangen.quote:Op zaterdag 14 november 2009 13:52 schreef Zith het volgende:

Wat denkt men van de AEX van komende week?

The End Times are wild

Ik denk eerder 300-315quote:Op zaterdag 14 november 2009 16:34 schreef LXIV het volgende:

[..]

Ik denk dat we in de range 315-330 blijven hangen.

Hij voorziet dus een periode met grote uitslagen naar beide kanten (dat kun je natuurlijk helemaal niet weten, maar je mag best een gok doen - ik denk overigens dat hij daarin goed gokt). Dat impliceert ook grote swings in P/E. Een 'value' gerichte benadering zoals met de Shiller P/E is daarvoor juist uitermate geschikt omdat je min of objectief kunt vaststellen wanneer de markt goedkoop is of duur en in welke range een realistisch rendement ligt voor een lange termijn belegging.quote:Op zaterdag 14 november 2009 16:28 schreef sitting_elfling het volgende:

[..]

De snelheid waarop crisises en problemen zich hebben opgestapeld in de laatste 15 jaar is met een stuk sneller tempo gegaan met de vorige jaren. Hij gaat er inderdaad vanuit dat het beeld zal worden voor komende jaren. Het wordt allemaal een hogere volatiliteit en en we zullen (sneller) meer hoge pieken en dalen zien. Pas als er fundamenteel een aantal knoppen omgaan zoals het initiele bank systeem dat veranderd zal worden, misschien ergens weer een oorlog of een nieuwe energie methode voor de auto's zal de markten weer in een andere richting sturen. Hij had hier ook een boek over, zal kijken of ik die nog ergens terug kan vinden.

Natuurlijk zijn er verschillen tussen periodes. Dat is juist het sterke van deze benadering: je ziet echt hoe het is geweest door de jaren heen en dat er een hele brede range van resultaten mogelijk is. Het wordt niet mooier voorsgesteld dan het is. Er zitten periodes van inflatie tussen, deflatie, oorlogen, bankencrises, goudstandaard, fiatmoney, creditkrimp, credit expansie, you name it. En hoe de volgende 10 of 20 jaar eruit gaan zien weet natuurlijk niemand. Daarom heb ik liever een breed scala van historisch 'bewijs' als referentie dan dat je de laatste 15 jaar uitroept als zijnde 'normaal' en hoopt dat de wereld niet verandert in de komende 20 jaar.quote:Ik ben het volledig met je eens, maar een ander bewijs dan de 10/20 jarige Shiller wat aangeeft dat de verhouding tussen die grote periodes niet heel groot is, heb ik niet.

[..]

Again, het blijft erg subjective. Je ziet wel degelijk verschillen in de periodes, zo zijn de blauwe en donkerpaars relatief dicht bij elkaar, en gele en roze verder van elkaar verwijderd. Voor de laatste periode kan die relatie zo maar een stuk groter zijn.

Anyway, alle aangegeven perioden laten dezelfde trend zien: lage Shiller P/E --> hoger rendement.

De grootste flaw is dat het maar een statistiekje is. Dat het verre van perfect is mag duidelijk zijn. De belangrijkste vraag is wat je dan als alternatief voorstelt.quote:Wat zijn volgens jou de grootste flaws van het jaren valuatie systeem van Shiller?

[ Bericht 1% gewijzigd door SeLang op 14-11-2009 19:12:01 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Kan het zijn dat je professor je in de richting van simulatie wilde sturen met deze opmerking ?quote:Op zaterdag 14 november 2009 00:58 schreef sitting_elfling het volgende:

Tot de meeste erge tot nu toe, de professor die ik mijn eigen creatie wou laten zien, en domweg zei, maar jongen, hoe kun je nu bewijzen dat iets wat vroeger gebeurde, nu weer gaat gebeuren? Ja, probeer dat maar eens academisch goed te onderbouwen, in een proefschrift of essay met maar een paar duizend woorden.

Als je een trading model baseert op historische koersen dan loop je het risico dat je het teveel gaat finetunen op 1 scenario (namelijk het gerealiseerde) uit ontelbare mogelijke scenario's. Je gaat er dan impliciet van uit dat iets dat vroeger gebeurde, opnieuw gebeurt.

Met een computer simulatie laat je het model los op een paar (tien)duizend verschillende scenario's en kun je het finetunen door de gemiddelde (of modale) uitkomst te optimaliseren. Maar goed, dit kan een hele klus worden en misschien is simulatie geen onderdeel van je opleiding. Het schoot me gewoon te binnen dat hij dit mogelijk bedoelde.

SeLang, weet jij of er ook modellen zijn waarin niet met beursdata als koersen en P/E wordt gewerkt, maar met economische factoren zoals de ontwikkeling van lonen en werkgelegenheid, grondstoffenverbruik, consumentenbestedingen, overheidsinvesteringen? Dat soort cijfers moet ook goed te krijgen zijn en er zijn vast allerlei correlaties te vinden met de ontwikkeling van beurskoersen.

Ik kan me voorstellen dat wanneer je de beurs opdeelt in sectoren (mijnbouw, landbouw, industrie, transport, retail, financiele diensten, overige diensten), en die weer in oude bedrijven en jonge bedrijven, en je vervolgens de beurskoersontwikkelingen van elke groep naast die economische indicatoren legt, je interessante patronen ontdekt die misschien tot een model kunnen leiden dat op lange termijn goed werkt.

Ik kan me voorstellen dat wanneer je de beurs opdeelt in sectoren (mijnbouw, landbouw, industrie, transport, retail, financiele diensten, overige diensten), en die weer in oude bedrijven en jonge bedrijven, en je vervolgens de beurskoersontwikkelingen van elke groep naast die economische indicatoren legt, je interessante patronen ontdekt die misschien tot een model kunnen leiden dat op lange termijn goed werkt.

Ik denk dat het grootste gevaar van het beoordelen van bedrijven puur op economische indicatoren ligt binnen het feit dat je de business cycle er lastig uit kunt filteren aangezien economische indicatoren de hele markt binnen beschouwing nemen. Daarnaast ga je stockpicken op het moment dat je een selectie gaat aanbrengen tussen fondsen. Ik zou niet weten hoe je dat in een model moet stoppen als je geen gebruikt maakt van P&E.quote:Op zondag 15 november 2009 00:14 schreef dvr het volgende:

Ik kan me voorstellen dat wanneer je de beurs opdeelt in sectoren (mijnbouw, landbouw, industrie, transport, retail, financiele diensten, overige diensten), en die weer in oude bedrijven en jonge bedrijven, en je vervolgens de beurskoersontwikkelingen van elke groep naast die economische indicatoren legt, je interessante patronen ontdekt die misschien tot een model kunnen leiden dat op lange termijn goed werkt.

Ain't nothing to it but to do it.

Greece

Greece

Wat in die grafiek van Selang niet goed naar voren komt is het effect van beurscrashes op het 20-jaars rendement. Één zo'n crash kan je hele rendement van zeer positief naar bijna nul terugbrengen. Dat is ook de reden dat die rendementen soms zo laag zijn.

Nu hebben we net een daling van 550 naar 313(uiteindelijk) achter de rug. Als je die crash nu als "vermijdbaar" (want al gebeurt) meeneemt in je berekening denk ik dat het instapmoment nu helemaal niet zo verkeerd is.

Los daarvan, juist Nederlandse aandelen hebben nog altijd een hele lage P/E, binnen de Europese sector en helemaal vergeleken met de Amerikaanse sector. Als je dan ook nog gaan stockpicken zijn er genoeg aandelen met een rendement hoger dan op een spaarrekening. Een dividendrendement, wel te verstaan.

Nu hebben we net een daling van 550 naar 313(uiteindelijk) achter de rug. Als je die crash nu als "vermijdbaar" (want al gebeurt) meeneemt in je berekening denk ik dat het instapmoment nu helemaal niet zo verkeerd is.

Los daarvan, juist Nederlandse aandelen hebben nog altijd een hele lage P/E, binnen de Europese sector en helemaal vergeleken met de Amerikaanse sector. Als je dan ook nog gaan stockpicken zijn er genoeg aandelen met een rendement hoger dan op een spaarrekening. Een dividendrendement, wel te verstaan.

The End Times are wild

quote:Op zondag 15 november 2009 00:22 schreef LXIV het volgende:

Wat in die grafiek van Selang niet goed naar voren komt is het effect van beurscrashes op het 20-jaars rendement. Één zo'n crash kan je hele rendement van zeer positief naar bijna nul terugbrengen. Dat is ook de reden dat die rendementen soms zo laag zijn.

Je kunt hier uit heel makkelijk een risicoschatting maken voor je portefeuille op basis van korte termijn. Long term wordt altijd gedempt door het koersverloop en dat blijkt ook wel uit de gemiddelde P/E van ~14. Netto is dat dus ongeveer een rendement van 7% wat historisch gezien ook wel klopt.

Ain't nothing to it but to do it.

Greece

Greece

Dat soort modellen bestaan inderdaad, alleen heb ik ze niet. Dit soort informatie is (voor mij) moeilijker aan te komen en lastiger te quantiseren. Met een Bloomberg terminal en het nodige werk zou je een eind moeten komen.quote:Op zondag 15 november 2009 00:14 schreef dvr het volgende:

SeLang, weet jij of er ook modellen zijn waarin niet met beursdata als koersen en P/E wordt gewerkt, maar met economische factoren zoals de ontwikkeling van lonen en werkgelegenheid, grondstoffenverbruik, consumentenbestedingen, overheidsinvesteringen? Dat soort cijfers moet ook goed te krijgen zijn en er zijn vast allerlei correlaties te vinden met de ontwikkeling van beurskoersen.

Ik kan me voorstellen dat wanneer je de beurs opdeelt in sectoren (mijnbouw, landbouw, industrie, transport, retail, financiele diensten, overige diensten), en die weer in oude bedrijven en jonge bedrijven, en je vervolgens de beurskoersontwikkelingen van elke groep naast die economische indicatoren legt, je interessante patronen ontdekt die misschien tot een model kunnen leiden dat op lange termijn goed werkt.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dan heb je het diagram niet goed begrepen. Voor een crash is de waardering meestal hoog en zit je aan de rechterkant van het diagram. Het corresponderende rendement in de jaren die erop volgen is dan relatief laag (bijvoorbeeld 2% annualised over de volgende 20 jaar). Na een crash is de waardering relatief laag en het annualised rendement over de komende 20 jaar bijvoorbeeld 8%. Een verschil van 6% annualized over 20 jaar is 321%. Zo zitten crashes (of geleidelijker correcties) erin verwerkt.quote:Op zondag 15 november 2009 00:22 schreef LXIV het volgende:

Wat in die grafiek van Selang niet goed naar voren komt is het effect van beurscrashes op het 20-jaars rendement. Één zo'n crash kan je hele rendement van zeer positief naar bijna nul terugbrengen. Dat is ook de reden dat die rendementen soms zo laag zijn.

Het instapmoment is uiteraard veel beter dan bij de extreem hoge waarderingen van 2007. Maar we zijn van extreem duur via goedkoop naar opnieuw duur gegaan (zij het lang niet zo extreem als in 2007). Maar we zitten weer ruimschoots aan de dure kant van het diagram (rode verticale lijn) met -als de geschiedenis een gids is- bijbehorend relatief lage rendementsverwachting.quote:Nu hebben we net een daling van 550 naar 313(uiteindelijk) achter de rug. Als je die crash nu als "vermijdbaar" (want al gebeurt) meeneemt in je berekening denk ik dat het instapmoment nu helemaal niet zo verkeerd is.

De AEX is een index met laagwaardiger volatielere aandelen (meer financials, materials, etc) dan bijvoorbeeld de S&P500 en is daarom (terecht) goedkoper. Als je echter vergelijkbare bedrijven naast elkaar zet dan zijn de verschillen niet zo groot.quote:Los daarvan, juist Nederlandse aandelen hebben nog altijd een hele lage P/E, binnen de Europese sector en helemaal vergeleken met de Amerikaanse sector.

Je moet individuele aandelen niet gaan vergelijken met een gespreide portefeuille omdat het risico/ volatiliteit daarvan veel hoger ligt. Een hoog dividendrendement komt ook niet zomaar. Had je 2 jaar geleden de aandelen met het hoogste rendement gepakt (Fortis, ING, Wessanen, etc) dan had je waarschijnlijk een underperformance gehad tov de index. Bovendien doe je impliciet dus een aanname dat je de markt kunt verslaan, wat gezien historische gegevens onwaarschijnlijk is.quote:Als je dan ook nog gaan stockpicken zijn er genoeg aandelen met een rendement hoger dan op een spaarrekening. Een dividendrendement, wel te verstaan.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Eigenlijk is mijn diagram nog iets verschoven omdat ik normeer op het lange termijn gemiddelde van de Shiller P/E. Je zou eigenlijk moeten normeren op de mediaan. Het echte 'midden' ligt dan rond de 0,96 en het gemiddelde rendement komt daar inderdaad overeen met het lange termijn gemiddelde rendement van ca 6,5% annualised.quote:Op zondag 15 november 2009 00:30 schreef Mendeljev het volgende:

[..]

[ afbeelding ]

Je kunt hier uit heel makkelijk een risicoschatting maken voor je portefeuille op basis van korte termijn. Long term wordt altijd gedempt door het koersverloop en dat blijkt ook wel uit de gemiddelde P/E van ~14. Netto is dat dus ongeveer een rendement van 7% wat historisch gezien ook wel klopt.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Niet echt, want dat is een koopkrachtvergelijking, maar bedankt voor de suggestie.quote:Op zondag 15 november 2009 01:31 schreef tony_clifton- het volgende:

Is de Big Mac index niet een beetje zoals wat je bedoelt dvr? Er loopt een topic in AEX hierover.

Wat ik bedoel is dat het eigenlijk raar is, dat men in de gebruikelijke modellen beursdata doorzoekt in de hoop een patroon te vinden dat voorspellende kracht kan hebben voor diezelfde data, maar dan x-jaar later.

Je doet dan alsof de beurs een soort gesloten systeem is waarbinnen interne factoren de richting bepalen, wat natuurlijk onzin is. Wat aan de performance van bedrijven -en dus hun aandelen en dividend- feitelijk ten grondslag ligt is gewoon de stand en de ontwikkeling van de economie. Je kunt daar allerhande relevante indicatoren uitpakken die van invloed kunnen zijn op het presteren van bedrijven. Bijvoorbeeld de olieprijs, de werkgelegenheid, de mate waarin de markt vrij is van staatsbemoeienis, het conjunctuurmoment, de inflatie, de arbeidsparticipatie en arbeisproductiviteit, het rentepeil, enzovoort. Niet alle bedrijfstakken reageren op die factoren hetzelfde, en oude bedrijven zijn misschien trager en evenwichtiger dan nieuwe. Aan de hand van historische gegevens kun je zien hoe de aandelenkoersen en dividenden van verschillende soorten bedrijven zich ontwikkelden in relatie tot al die factoren. Met een goede weging en correlering zou je daar een model op kunnen baseren dat aan de hand van de huidige stand en tendens van die factoren de beweging van de aandelen kan voorspellen. Zo van: "de rente en werkloosheid zijn hoog en stijgende, het BNP dalende, de olieprijs is 5% onder zijn 5-jaars gemiddelde en dalende.. in 80% van de gevallen betekent dit, dat de koersen van oliebedrijven nog drie jaar zullen dalen. Kortom, verkoop je aandelen Shell en BP".

1 miljoen, wat een lachertje vergeleken bij de geleden schade.:')quote:Madoff-veiling levert miljoen op

***************************************

` Een veiling van spullen van Bernard

Madoff heeft in New York ruim 1 miljoen

dollar opgebracht.Dat is meer dan het

dubbele van de vooraf geschatte waarde.

De veiling was georganiseerd door de

Amerikaanse federale politie.

Bijna 200 bezittingen van de fraudeur

en zijn vrouw gingen onder de hamer.Het

meest werd betaald voor twee setjes

oorbellen.Die werden voor 70.000 dollar

per paar afgetikt.Voor een honkbaljasje

van de New York Mets met Madoffs naam

achterop werd 14.500 dollar neergelegd.

De opbrengst wordt verdeeld onder de

gedupeerden van Madoff.Hij lichtte hen

voor tientallen miljarden op.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Denk ook dat dat is wat de prof van SE bedoelt met "hoe weet je nu of dat wat toen gebeurde nu ook weer gebeurt."quote:Op zondag 15 november 2009 03:20 schreef dvr het volgende:

[..]

Niet echt, want dat is een koopkrachtvergelijking, maar bedankt voor de suggestie.

Wat ik bedoel is dat het eigenlijk raar is, dat men in de gebruikelijke modellen beursdata doorzoekt in de hoop een patroon te vinden dat voorspellende kracht kan hebben voor diezelfde data, maar dan x-jaar later.

Je doet dan alsof de beurs een soort gesloten systeem is waarbinnen interne factoren de richting bepalen, wat natuurlijk onzin is.

Vergelijk ook het random excel-programmatje van LXIV waar alle beursanalytici trends en steunlijnen uithaalden. Statistisch klopt het allemaal wel, maar oorzaak en gevolg zit er niet in.

De hoofdreden waarom je dit soort modellen weinig tegenkomt in het publieke domein is (denk ik) omdat ze te complex zijn voor het grote publiek. Zo'n beetje alles wat je in het publieke domein vindt dient om het publiek aan te zetten tot handelen (=provisies) of zich te laten abonneren op nieuwsbrieven e.d. Maar mensen zijn lui en dom en zullen daarom altijd een strategie prefereren die bestaat uit een paar lijntjes trekken in een grafiek of een ander eenvoudig te begrijpen concept. Een complex model gaat dus nooit populair worden.quote:Op zondag 15 november 2009 03:20 schreef dvr het volgende:

[..]

Niet echt, want dat is een koopkrachtvergelijking, maar bedankt voor de suggestie.

Wat ik bedoel is dat het eigenlijk raar is, dat men in de gebruikelijke modellen beursdata doorzoekt in de hoop een patroon te vinden dat voorspellende kracht kan hebben voor diezelfde data, maar dan x-jaar later.

Je doet dan alsof de beurs een soort gesloten systeem is waarbinnen interne factoren de richting bepalen, wat natuurlijk onzin is. Wat aan de performance van bedrijven -en dus hun aandelen en dividend- feitelijk ten grondslag ligt is gewoon de stand en de ontwikkeling van de economie. Je kunt daar allerhande relevante indicatoren uitpakken die van invloed kunnen zijn op het presteren van bedrijven. Bijvoorbeeld de olieprijs, de werkgelegenheid, de mate waarin de markt vrij is van staatsbemoeienis, het conjunctuurmoment, de inflatie, de arbeidsparticipatie en arbeisproductiviteit, het rentepeil, enzovoort. Niet alle bedrijfstakken reageren op die factoren hetzelfde, en oude bedrijven zijn misschien trager en evenwichtiger dan nieuwe. Aan de hand van historische gegevens kun je zien hoe de aandelenkoersen en dividenden van verschillende soorten bedrijven zich ontwikkelden in relatie tot al die factoren. Met een goede weging en correlering zou je daar een model op kunnen baseren dat aan de hand van de huidige stand en tendens van die factoren de beweging van de aandelen kan voorspellen. Zo van: "de rente en werkloosheid zijn hoog en stijgende, het BNP dalende, de olieprijs is 5% onder zijn 5-jaars gemiddelde en dalende.. in 80% van de gevallen betekent dit, dat de koersen van oliebedrijven nog drie jaar zullen dalen. Kortom, verkoop je aandelen Shell en BP".

Een andere factor kan zijn dat een dergelijk model gewoon te weinig voorspellende waarde heeft. Beurs performance blijkt maar weinig correlatie te hebben met de hoogte van GDP, bedrijfswinsten of rentestand. De dominerende factor voor real returns over een beperkte periode is krimp of expansie van P/E ratios.

Het lijkt mij dat grotere beleggingsinstellingen misschien wel bepaalde modellen hebben zoals jij beschrijft, maar die vind je dus niet in het publieke domein.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dit is een bestaande discipline in de financiele modelling scene en staat bekend als het Multi Factor Model en dan specifiek de macroeconomische variant.quote:Op zondag 15 november 2009 03:20 schreef dvr het volgende:

Met een goede weging en correlering zou je daar een model op kunnen baseren dat aan de hand van de huidige stand en tendens van die factoren de beweging van de aandelen kan voorspellen.

Ik heb het ook op Google ingetikt en je komt vooral academische literatuur hierover tegen. Zoals Selang al opmerkte wordt het vrij snel ingewikkeld. Een investeerder die met zo'n model werkt, zal deze niet zo snel prijsgeven, gezien de grote investering die in de ontwikkeling is gegaan.

boeiequote:Op zondag 15 november 2009 23:05 schreef pberends het volgende:

Even spammen: Don't be economic girlie men! - Waarom een deflationaire crash onvermijdelijk lijkt

en bovendien een volstrekt gebrek aan kennis hoe politiek en bankwezen met elkaar vervlochten zijn, en hoe ze elkaar gebruiken.

Ik ga maar eens hetzelfde proberen als Vandergeld vanaf morgen, ook blog, alleen dan 2k meer.

Pberends, je zegt teveel in te weinig woorden. Ben het over het algemeen wel met het stukje eens, maar dat was ook wel een beetje een open deur intrappen. Het zou pas apart zijn geweest als je was ge-eindigt met

Aan 70 jaar van kredietgroei lijkt een einde gekomen. De kredietcrisis is nu toch echt ten einde ..

Pberends, je zegt teveel in te weinig woorden. Ben het over het algemeen wel met het stukje eens, maar dat was ook wel een beetje een open deur intrappen. Het zou pas apart zijn geweest als je was ge-eindigt met

Aan 70 jaar van kredietgroei lijkt een einde gekomen. De kredietcrisis is nu toch echt ten einde ..

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

By the way, Eric Mecking voorspelde die deflatie al ruim voor de kredietcrisis: Deflatie in aantocht.quote:Op zondag 15 november 2009 23:05 schreef pberends het volgende:

...Waarom een deflationaire crash onvermijdelijk lijkt

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Hmm... Als ik de WS futs van dit moment kan geloven, gaan we weer dik groen openen. Ben benieuwd of de correctie, voorspeld door oa VDGeld, ooit nog gaat komen...

Terwijl de cijfers continu niet goed blijven.

TVP dus

Terwijl de cijfers continu niet goed blijven.

TVP dus

Leuke serie, thnx.quote:Op zaterdag 14 november 2009 10:42 schreef Westlander het volgende:

Iemand die ook Wall street Warriors kijkt ? Moet zeggen dat het best een leuke serie is.

Die Timothy Sykes is wel een baas zeg, traden in ochtendjas vanuit z'n appartement. En z'n moeder alles laat opruimen

Als ze niet snel hun laatkoers veranderen gaan er een aantal mensen flink balen met de verkoop van Oce aandelen. laatprijs van rond de ¤5...

Ik probeer te bedenken wat je nou kan doen om van zo een situatie te profiteren.

Mij lijkt dat hoogste bod als eerste uitgevoerd wordt, dus heeft het zin om boven het bod van 8,450 te gaan?

Of is bestens is dit geval wel goed, en wordt dat nog eerder uitgevoerd dan het hoogste bod?

Iemand die daar iets over kan zeggen?

Ik probeer te bedenken wat je nou kan doen om van zo een situatie te profiteren.

Mij lijkt dat hoogste bod als eerste uitgevoerd wordt, dus heeft het zin om boven het bod van 8,450 te gaan?

Of is bestens is dit geval wel goed, en wordt dat nog eerder uitgevoerd dan het hoogste bod?

Iemand die daar iets over kan zeggen?

De discussie is niet privacy tegenover veiligheid maar vrijheid tegenover controle

Overzicht privacy-inperkende maatregelen/wetten/voorstellen

We don't stop playing because we grow old; we grow old because we stop playing. ― George Bernard Shaw

Overzicht privacy-inperkende maatregelen/wetten/voorstellen

We don't stop playing because we grow old; we grow old because we stop playing. ― George Bernard Shaw

Als de toko verkocht wordt, heeft het geen enkele zin om meer te betalen dan wat Canon jou gaat betalen. Als de toko niet verkocht wordt, moet je gokken op een stijging van het aandeel.quote:Op maandag 16 november 2009 08:24 schreef Crazy Harry het volgende:

Als ze niet snel hun laatkoers veranderen gaan er een aantal mensen flink balen met de verkoop van Oce aandelen. laatprijs van rond de ¤5...

Ik probeer te bedenken wat je nou kan doen om van zo een situatie te profiteren.

Mij lijkt dat hoogste bod als eerste uitgevoerd wordt, dus heeft het zin om boven het bod van 8,450 te gaan?

Of is bestens is dit geval wel goed, en wordt dat nog eerder uitgevoerd dan het hoogste bod?

Iemand die daar iets over kan zeggen?

Lijkt me niet slim dus.

Het bod van Canon is ¤8,60quote:Op maandag 16 november 2009 08:36 schreef RvLaak het volgende:

[..]

Als de toko verkocht wordt, heeft het geen enkele zin om meer te betalen dan wat Canon jou gaat betalen. Als de toko niet verkocht wordt, moet je gokken op een stijging van het aandeel.

Lijkt me niet slim dus.

Waar het mij om gaat is:

Wat is de beste strategie om die aandelen die op ¤4,89 aangeboden worden in handen te krijgen?

Ik ga het sowieso niet proberen, want voor mij is het voordeel te weinig (want te weinig geld op mijn beleggingsrekening om er echt geld mee te verdienen), gewoon nieuwsgierig naar dit soort interessante situaties.

De discussie is niet privacy tegenover veiligheid maar vrijheid tegenover controle

Overzicht privacy-inperkende maatregelen/wetten/voorstellen

We don't stop playing because we grow old; we grow old because we stop playing. ― George Bernard Shaw

Overzicht privacy-inperkende maatregelen/wetten/voorstellen

We don't stop playing because we grow old; we grow old because we stop playing. ― George Bernard Shaw

Benieuwd wat die koers van Océ gaat doen. Canon betaalt heel veel. Koers stond december vorig jaar nog onder de 2 euro... Deze overname heb ik al jaren verwacht. Zelfstandig kan Océ niet voortbestaan. Te kleine speler, maar wel heel goede producten (grootformaatprinters voor bouw en grafische industrie etc.).

http://www.fd.nl/artikel/(...)amebod-limburgse-oce

quote:Canon doet overnamebod op Limburgse Océ