WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Bericht uit de Volkskrant over een weinig bekende manier om belasting terug te krijgen als je over bepaalde jaren sterk wisselende inkomsten hebt gehad:

Het kan hier berekend worden.

Let op: Middeling betreft altijd een periode van drie jaren, en je moet het verzoek indienen binnen 36 maanden nadat je de definitieve aanslag hebt ontvangen over het laatste van die drie jaren. Zie ook de volledige voorwaarden bij de Belastingdienst.

[ Bericht 1% gewijzigd door Five_Horizons op 13-03-2010 21:25:06 ]

Ik heb dit toevallig zelf laatst gedaan, en ik verwacht over 2003-2004-2005 zo'n 500 euro van de Belastingdienst terug te krijgen. 2006-2007-2008 ga ik ook proberen, maar dat kan pas als de aanslag over 2008 binnen is.quote:Belastinggeld voor het oprapen.

‘Blêh, belastingen... Of toch misschien wel leuk!’ mailt vriendin S. ‘Dit zou je honderden euro’s kunnen opleveren.’ S. is geen zwendelende spammer, maar een accountant die een onopvallende regeling, interessant voor iedere belastingplichtige, onder de aandacht brengt. Het betreft de middelingsregeling uit 1893, bedoeld om mensen met een sterk wisselend inkomen toch naar redelijkheid belasting te laten betalen.

In 1893 betrof het boeren. Het ene jaar boerden ze goed, het andere jaar mislukte de oogst. In hun succesvolle jaar moesten de boeren een torenhoog belastingtarief betalen, terwijl ze het andere jaar helemaal geen inkomsten hadden. Dat vond de wetgever niet redelijk en dus mochten de boeren hun inkomen over een aantal jaar middelen.

De huidige regeling dateert uit 2001 en is ruimer dan de oorspronkelijke boerenvoorziening. Tegenwoordig komt iedereen met een sterk wisselend inkomen in aanmerking: ondernemers, freelancers en dus ook starters op de arbeidsmarkt die het ene jaar niets hebben en het jaar daarna een volwaardig salaris ontvangen.

‘De regeling is niet erg bekend’, zegt Emiel Bunck van de Nederlandse Federatie van Belastingadviseurs. ‘Wel bij beroepsgenoten, maar niet bij mensen die zelf hun aangifte invullen. En dat is nog steeds de meerderheid.’

De Belastingdienst zegt dat zij tot nog toe in 2008 6.060 aanvragen voor middeling hebben ontvangen. Ze verwacht dit jaar een totaal van 12 duizend aanvragen. Dat is een fractie van het aantal studenten dat jaarlijks afstudeert in het hoger onderwijs: ruim 90 duizend studenten volgens cijfers van het CBS.

‘Sommigen zullen het middelen een openbaring vinden’, zegt Peter Kavelaars, hoogleraar fiscale economie aan de Erasmus Universiteit en partner bij Deloitte Belastingadviseurs. ‘Maar de regeling is heel simpel.’ De aanvrager mag zelf een periode van drie aaneengesloten jaren kiezen, het inkomen uit die jaren optellen en door 3 delen. Het betreft alleen het inkomen in box 1, dus inkomen uit winst, een uitkering of salaris. Spaargeld en heffingskortingen tellen niet mee, hypotheek- en andere aftrekposten wel. Het teveel aan betaalde belastingen krijgt de aanvrager teruggestort op zijn rekening.

Fiscalist Rob van de Merwe van PricewaterhouseCoopers Belastingadviseurs betwijfelt of zoveel starters in aanmerking komen voor de middelingsregeling. ‘De middelingsregeling werkt goed voor schommelingen van 10 duizenden euro’s. Vooral voor ondernemingen die ineens een verliesjaar draaien, is het interessant.’

Dat komt doordat de regeling een drempel kent. Pas wanneer het verschil in betaalde belasting en belasting over het gemiddelde inkomen meer is dan de drempel, krijgt de aanvrager dat bedrag terug. Van de Merwe: ‘Stel, een starter met een inkomen van 21.000 euro middelt zijn laatste studiejaar en twee eerste werkjaren. Die betaalt 640 euro te veel. Maar de drempel is 545 euro. Dus de starter krijgt maar 95 euro terug. ‘Voor een starter is dat misschien nog leuk’, geeft Van de Merwe toe. ‘Maar heel veel is het niet.’

Bunck is het niet met Van de Merwe eens dat het middelingsvoordeel voor starters wel meevalt. Sterker, hij kent nog veel meer groepen die profijt kunnen hebben van de belastingregeling: ‘Ook mensen van wie de achterstallige uitkering van een paar jaar in één keer wordt uitbetaald, doen er goed aan hun inkomen te middelen. Vroeger waren dat vooral oorlogsslachtoffers, maar we hebben nu ook een paar van zulke zaken lopen.’

En herintredende moeders en uittredende vutters krijgen ook te maken met grote veranderingen in hun inkomen. ‘Vergeet de mensen niet die hun villa verkopen, een mooi appartement huren en van de opbrengst van hun huis leven’, zegt Bunck. ‘Die hebben ineens geen hypotheekrenteaftrek meer. Dat kan ook een enorm verschil maken.’

Hij snapt wel dat er maar 12 duizend aanvragen bij de Belastingdienst liggen. ‘De middelingsregeling kun je pas achteraf aanvragen. Het gaat buiten de gewone aangifte om. De meeste mensen knijpen in hun handen als de aangifte de deur uit is. Die gaan niet op zoek naar extra regelingetjes.’

Het instituut voor budgetvoorlichting Nibud kent de middelingsregeling, maar deed er tot nu toe weinig mee. Annemarie Koop van het Nibud: ‘Het gaat om de huishoudportemonnee, dus het is zeker interessant. Het is een goede tip.’ Het Nibud zal de regeling op de eigen website vermelden.

De Belastingdienst legt op zijn site de middelingsregeling uit. Het aanvragen is simpel, ‘ook voor de gewone belastingplichtige’, zegt Kavelaars: een briefje met vermelding van de gekozen periode en een berekening van het inkomen volstaat. ‘De berekening moet je zelf uitvoeren’, bevestigt Bunck. Hij vermoedt dat dat veel potentiële aanvragers afschrikt.

Gelukkig heeft vriendin S. in haar mail ook een rekenmodule meegestuurd. Vol verwachting vul ik de cijfers in om mijn voordeel te zien... Ik krijg niets terug.

Bron: Volkskrant

Het kan hier berekend worden.

Let op: Middeling betreft altijd een periode van drie jaren, en je moet het verzoek indienen binnen 36 maanden nadat je de definitieve aanslag hebt ontvangen over het laatste van die drie jaren. Zie ook de volledige voorwaarden bij de Belastingdienst.

[ Bericht 1% gewijzigd door Five_Horizons op 13-03-2010 21:25:06 ]

Aha ben dit jaar nu pas begonnen met fulltime werken (net een studie afgerond).

Dit jaar zal ik dus ook nog niet veel verdienen dus ik zal dan het best eind volgend jaar deze middeling aan kunnen vragen?!

Dit jaar zal ik dus ook nog niet veel verdienen dus ik zal dan het best eind volgend jaar deze middeling aan kunnen vragen?!

Balorig, niet te verwarren met ballorig!

Assumption is the mother of all mistakes....

Assumption is the mother of all mistakes....

Werkt toepassing van deze regeling door in andere regelingen, bijvoorbeeld de studiefinanciering die oa van je box 1 inkomen afhangt?

eee7a201261dfdad9fdfe74277d27e68890cf0a220f41425870f2ca26e0521b0

Het klinkt leuk, maar bij nader inzien blijft er bar weinig van over! , je moet dus in het ene jaar (grofweg) minimaal 10.000 euro meer verdienen in een hogere belastingschijf dan het andere jaar. En dat is een groot verschil om te halen, mede dankzij de drempel voor deze regeling.

[ Bericht 9% gewijzigd door Five_Horizons op 16-01-2013 08:40:03 (op verzoek) ]

[ Bericht 9% gewijzigd door Five_Horizons op 16-01-2013 08:40:03 (op verzoek) ]

censuur :O

Inderdaad, er moet wel een tariefverschil zijn anders heeft het geen zin om te middelen.quote:Op woensdag 6 augustus 2008 15:52 schreef RemcoDelft het volgende:

Het klinkt leuk, maar bij nader inzien blijft er bar weinig van over! Zo kan je niet middelen met jaren dat je geen inkomsten hebt, je moet dus in het ene jaar (grofweg) minimaal 10.000 euro meer verdienen in een hogere belastingschijf dan het andere jaar. En dat is een groot verschil om te halen, mede dankzij de drempel voor deze regeling.

Goede kanttekening voordat iedereen zich rijk begint te rekenen.

(Vandaar dat ik de topictitel ook erg misleidend vind.)

Als toeval niet bestaat, waarom hebben ze er dan een woord voor uitgevonden?

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Belasting:r

Terugpakken wat je terugpakken kan dus

Terugpakken wat je terugpakken kan dus

[quote]Op woensdag 26 november 2008 13:01 schreef HenkieVdV het volgende:

[..]

Hier ben ik het echt volledig mee eens, TS is een weekdiertje ipb nachtdier. Echt een gebrek aan enige vorm van ruggengraat.[/quote]

[..]

Hier ben ik het echt volledig mee eens, TS is een weekdiertje ipb nachtdier. Echt een gebrek aan enige vorm van ruggengraat.[/quote]

Ja, je moet in ieder geval een flinke inkomenssprong (of -val) achter de rug hebben om dit interessant te maken. Het zou misschien zelfs voordeliger kunnen zijn om nog een jaar langer te wachten. Met die Berekenhet.nl-link zou je wat geschatte cijfers kunnen invoeren (wel realistische premie- en belastingbedragen invullen) om te zien hoe het ongeveer zal uitpakken.quote:Op woensdag 6 augustus 2008 15:10 schreef Ml-etje het volgende:

Aha ben dit jaar nu pas begonnen met fulltime werken (net een studie afgerond).

Dit jaar zal ik dus ook nog niet veel verdienen dus ik zal dan het best eind volgend jaar deze middeling aan kunnen vragen?!

Ik kan het me niet voorstellen. Het is als het ware een correctie achteraf, en het geld dat je (terug-) ontvangt zal niet weer als inkomen aangerekend worden.quote:Op woensdag 6 augustus 2008 15:12 schreef GlowMouse het volgende:

Werkt toepassing van deze regeling door in andere regelingen, bijvoorbeeld de studiefinanciering die oa van je box 1 inkomen afhangt?

Ik denk dat je abuis bent.. waar had je dat idee vandaan? De enige beperking in dat opzicht die ik ken, is dat je negatieve inkomens op 0 moet stellen, en dat je voor jaren waarover je geen aangifte hoefde te doen alsnog de verschuldigde belasting moet uitrekenen en meerekenen.quote:Op woensdag 6 augustus 2008 15:52 schreef RemcoDelft het volgende:

[..] Zo kan je niet middelen met jaren dat je geen inkomsten hebt[..]

Let wel op, er is een drempel en heffingskortingen worden niet opnieuw vastgesteld.

* Alicey heeft net een paar honderd euro terug van de belastingdienst tgv een middelingsverzoek

* Alicey heeft net een paar honderd euro terug van de belastingdienst tgv een middelingsverzoek

Nee, het gaat alleen om belasting.quote:Op woensdag 6 augustus 2008 15:12 schreef GlowMouse het volgende:

Werkt toepassing van deze regeling door in andere regelingen, bijvoorbeeld de studiefinanciering die oa van je box 1 inkomen afhangt?

Mijn accountant deed dat standaard iedere paar jaar.

Kan wel handig zijn als je bv. gestart bent met nieuwe toko

Zo'n onbekende regeling lijkt het mij dus niet.

Ben nu DGA, dus is geloof niet echt meer meer nuttig. Of toch wel?

Kan wel handig zijn als je bv. gestart bent met nieuwe toko

Zo'n onbekende regeling lijkt het mij dus niet.

Ben nu DGA, dus is geloof niet echt meer meer nuttig. Of toch wel?

How do we turn this world-class fuck-up into a world-class learning experience?

Hangt puur van je Box-1 inkomen af. Als je ieder jaar eenzelfde salaris opneemt heeft het geen zin.quote:Op vrijdag 8 augustus 2008 19:01 schreef Hyperdude het volgende:

Ben nu DGA, dus is geloof niet echt meer meer nuttig. Of toch wel?

Deze regeling is zeer interessant voor iedereen die begint met full-time werken. In mijn geval heeft dit 900 euro (1400-500 die er standaard af gaat) opgeleverd. Dit geld heb ik net 2 weken geleden van de BD teruggestort gekregen van de jaren 2004-2006. Je moet dus helaas wel even geduld hebben, maar voor honderden euro's terug is dat dus zeker de moeite waard.

Zie ook mijn thread hierover op GoT:

http://gathering.tweakers.net/forum/list_messages/1214872/

Zie ook mijn thread hierover op GoT:

http://gathering.tweakers.net/forum/list_messages/1214872/

Mmm, ik ga dit ook maar eens nakijken, had er wel al eens van gehoord.

Coincidence

Makes sense

Only with you

Makes sense

Only with you

tvp, dit kan handig zijn.

Be ready when opportunity comes...Luck is the time when preparation and opportunity meet

Dit klopt dus niet volgens de mijnheer die mijn aangiftes doet. Je mag volgens hem wel middelen over jaren dat je geen inkomen hebt genoten.quote:Op woensdag 6 augustus 2008 15:52 schreef RemcoDelft het volgende:

Het klinkt leuk, maar bij nader inzien blijft er bar weinig van over! Zo kan je niet middelen met jaren dat je geen inkomsten hebt [...].

Beste mensen,

Los van deze mooie tip was ik benieuwd of er al tips besproken waren om je belastere loon te drukken of te verschuiven tussen jaren. (uiteraard allemaal binnen de grenzen).

Ik hoor graag van jullie,

WakeupPP

Los van deze mooie tip was ik benieuwd of er al tips besproken waren om je belastere loon te drukken of te verschuiven tussen jaren. (uiteraard allemaal binnen de grenzen).

Ik hoor graag van jullie,

WakeupPP

Loonsverlaging vragen.quote:Op woensdag 13 augustus 2008 17:13 schreef wakeuppp het volgende:

Beste mensen,

Los van deze mooie tip was ik benieuwd of er al tips besproken waren om je belastere loon te drukken of te verschuiven tussen jaren. (uiteraard allemaal binnen de grenzen).

Ik hoor graag van jullie,

WakeupPP

Als toeval niet bestaat, waarom hebben ze er dan een woord voor uitgevonden?

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

"Conclusie Middeling levert geen teruggave op."quote:Op woensdag 13 augustus 2008 00:51 schreef k_man het volgende:

Hmm, hier moet ik ook eens naar kijken. Een tijdje WW een paar jaar terug, dus wie weet.

Uit de berekening komt dat ik ruim ¤ 200 terug zou krijgen, maar de drempel is ¤ 545.

Loonsverlaging heb ik al toegepast, zins eind juli wordt er alleen nog maar passief gewerktquote:

En mijn geld uitbetalen via mijn rekening in guersney heb ik ook al zins 24 april jl afgeschaft

Maar naast het kopen van een duurder huis heb ik nog geen oplossingen gevonden die voor mooie verlagingen zorgen. Helaas is jouw tip al toegepast, nou zoek ik er nog een paar waardoor ik wel loonsverhoging kan behouden.

Passief werken is een reden voor loonsverlaging. Of je werkgever ook is overgegaan tot het aanpassen van de beloning is een tweede. Zeker als het pas per augustus is ingegaan. Ik zou de loonstrook voor de zekerheid nog maar eens controleren.quote:Op donderdag 14 augustus 2008 01:09 schreef wakeuppp het volgende:

[..]

Loonsverlaging heb ik al toegepast, zins sinds eind juli wordt er alleen nog maar passief gewerkt

Op welke rekening het netto salaris wordt uitbetaald, maakt niets uit. De werkgever verstrekt aan het eind van het jaar een jaaropgave met daarop het belastbaar loon.quote:En mijn geld uitbetalen via mijn rekening in guersney heb ik ook al zins sinds 24 april jl afgeschaft

Het kopen van een huis zorgt voor een verlaging van het belastbare loon? Dat moet je uitleggen!quote:Maar naast het kopen van een duurder huis heb ik nog geen oplossingen gevonden die voor mooie verlagingen zorgen. Helaas is jouw tip al toegepast, nou zoek ik er nog een paar waardoor ik wel loonsverhoging kan behouden.

Verder zou ik zeggen: WakeUppp en verdiep je in de materie voordat je dit soort vragen gaat stellen.

Als toeval niet bestaat, waarom hebben ze er dan een woord voor uitgevonden?

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Met passief werken bedoel ik zelf geen werk meer uitvoer, alles wordt gecompenseerd met de opgebouwde overuren (Tijd voor Tijd). Hiervoor hoef ik niets te doen behalve mijn uren te boeken, ook mijn loon zal niet achteruit gaan aangezien ik net zoveel uren blijf boeken als voorheen.quote:Op donderdag 14 augustus 2008 08:40 schreef ManAtWork het volgende:

[..]

Passief werken is een reden voor loonsverlaging. Of je werkgever ook is overgegaan tot het aanpassen van de beloning is een tweede. Zeker als het pas per augustus is ingegaan. Ik zou de loonstrook voor de zekerheid nog maar eens controleren.

[..]

Nog even voor de volledigheid; Passief: "gebeurend zonder dat men daarvoor actie hoeft te ondernemen" bron de dikke vandale.

Dit maakt zeker wel uit als je loon ontvangst welke niet via een Nederlandse BV wordt verloont.quote:[..]

Op welke rekening het netto salaris wordt uitbetaald, maakt niets uit. De werkgever verstrekt aan het eind van het jaar een jaaropgave met daarop het belastbaar loon.

[..]

Wat betreft het belastbare loon ga ik van het volgende uit:quote:[..]

Het kopen van een huis zorgt voor een verlaging van het belastbare loon? Dat moet je uitleggen!

Verder zou ik zeggen: WakeUppp en verdiep je in de materie voordat je dit soort vragen gaat stellen.

Stap 1: Wat is het verzamelinkomen of belastbare loon?

Heeft de aanvrager aangifte inkomstenbelasting gedaan? Dan neemt hij het verzamelinkomen van zijn meest recente (voorlopige) aanslag inkomstenbelasting.

Heeft de aanvrager geen aangifte inkomstenbelasting gedaan? Dan neemt hij het belastbare bedrag dat te vinden is op zijn laatste jaaropgaaf van het loon, de uitkering of het pensioen.

(BRON: belastingdienst)

UITERAARD doe ik aangifte en is voor mij het verzamelinkomen van toepassing, door bijvoorbeeld een huis te kopen en gebruik te maken van de renteaftrek kan ik Netto meer doen met mijn Bruto verdiende salaris aangezien ik aan het einde van het jaar geld terugontvang. Mijn behaalde voordeel is dat ik hierdoor in een leuk optrekje kan bezitten.

ps, het is niet mijn bedoeling om hier over mijn gekozen bewoording een hele discussie te houden. Ik was benieuwd of er al ergens tips waren om je verzamelinkomen/ belastere loon te drukken.

Met andere woorden: je doet het precies verkeerd om.quote:Op donderdag 14 augustus 2008 15:07 schreef wakeuppp het volgende:

[..]

Met passief werken bedoel ik zelf geen werk meer uitvoer, alles wordt gecompenseerd met de opgebouwde overuren (Tijd voor Tijd). Hiervoor hoef ik niets te doen behalve mijn uren te boeken, ook mijn loon zal niet achteruit gaan aangezien ik net zoveel uren blijf boeken als voorheen.

Nog even voor de volledigheid; Passief: "gebeurend zonder dat men daarvoor actie hoeft te ondernemen" bron de dikke vandale.

Nee, het maakt niet uit op welke rekening je nettoloon gestort wordt. Ook kan het zijn dat het loon van een buitenlandse onderneming tot het binnenlands inkomen gerekend wordt. Dus ook het criterium 'Buitenlandse BV' is niet voldoende om een verlaging van het belastbaar loon te krijgen.quote:[..]

Dit maakt zeker wel uit als je loon ontvangst welke niet via een Nederlandse BV wordt verloont.

Er is een verschil tussen het verzamelinkomen en belastbaar loon. (Mocht je dat nog niet duidelijk zijn.)quote:[..]

Wat betreft het belastbare loon ga ik van het volgende uit:

Stap 1: Wat is het verzamelinkomen of belastbare loon?

Heeft de aanvrager aangifte inkomstenbelasting gedaan? Dan neemt hij het verzamelinkomen van zijn meest recente (voorlopige) aanslag inkomstenbelasting.

Ook hier: er is een verschil tussen het belastbaar bedrag en een belastbaar loon.quote:Heeft de aanvrager geen aangifte inkomstenbelasting gedaan? Dan neemt hij het belastbare bedrag dat te vinden is op zijn laatste jaaropgaaf van het loon, de uitkering of het pensioen.

(BRON: belastingdienst)

Ja, nu ga je twee termen door elkaar gebruiken. Je vraagt eerst hoe je een lager belastbaar loon kunt krijgen en nu ga je uit van het verzamelinkomen. Dat is appels met peren vergelijken.quote:UITERAARD doe ik aangifte en is voor mij het verzamelinkomen van toepassing, door bijvoorbeeld een huis te kopen en gebruik te maken van de renteaftrek kan ik Netto meer doen met mijn Bruto verdiende salaris aangezien ik aan het einde van het jaar geld terugontvang. Mijn behaalde voordeel is dat ik hierdoor in een leuk optrekje kan bezitten.

Daarnaast: een hypotheek nemen kost netto (bijna) altijd geld. Het fabeltje om een 'zo hoog mogelijke hypotheek te nemen want dan krijg ik veel terug van de belasting' is een opmerking die, als je een beetje kunt rekenen, nergens op slaat want per saldo kost het (bijna) altijd geld.

Het gaat niet om een discussie over de gekozen bewoording. Maar als je een vraag stelt is het voor het antwoord wel van belang dat je de juiste bewoording gebruikt.quote:ps, het is niet mijn bedoeling om hier over mijn gekozen bewoording een hele discussie te houden. Ik was benieuwd of er al ergens tips waren om je verzamelinkomen/ belastere loon te drukken.

Voor de één kan het verzamelinkomen toevallig gelijk zijn aan het belastbaar loon. Maar in 99% (pin me niet vast op de laatste procentjes) is het verzamelinkomen niet gelijk aan het belastbaar loon.

Vandaar dat het voor het beantwoorden van de vraag wel van belang is wat je met je vraagstelling nu eigenlijk wilt bereiken.

[ Bericht 0% gewijzigd door ManAtWork op 14-08-2008 16:36:35 ]

Als toeval niet bestaat, waarom hebben ze er dan een woord voor uitgevonden?

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Man At Work bedankt voor je reactie ; in dat geval ben ik alleen geintereseert om erachter te komen hoe ik mijn verzamelinkomen zo laag mogelijk kan houden. Nou snap ik overigens ookwaar de verwarring vandaan komt.

Dat het mij ergens geld gaat kosten zeker bij het kopen van een huis is mij meer dan duidelijk.

Oplossingen die wat geld kosten zijn voor mij dus geen probleem.

[ Bericht 22% gewijzigd door wakeuppp op 14-08-2008 16:44:31 ]

Dat het mij ergens geld gaat kosten zeker bij het kopen van een huis is mij meer dan duidelijk.

Oplossingen die wat geld kosten zijn voor mij dus geen probleem.

[ Bericht 22% gewijzigd door wakeuppp op 14-08-2008 16:44:31 ]

Ik ga dit topic even een flinke kick geven.

Ik denk dat dit voor mij interessant is omdat ik van een zeer laag inkomen naar een bovenmodaal inkomen ben gegaan van het ene op het andere jaar.

Nou heb ik van de afgelopen jaren mijn inkomensverklaringen opgevraagd, maar daar staat niet alle benodigde informatie in. Er staat niet in hoeveel belasting ik heb betaald en wat de premie volksverzekeringen was. Die kan ik waarschijnlijk terugvinden op mijn definitieve aanslagen, maar ik weet niet of ik die van alle jaren nog zomaar kan terugvinden (tussendoor verhuisd enzo en ik ben niet altijd even bewaarderig ). Kun je je definitieve aanslagen ook opnieuw aanvragen?

). Kun je je definitieve aanslagen ook opnieuw aanvragen?

Ik denk dat dit voor mij interessant is omdat ik van een zeer laag inkomen naar een bovenmodaal inkomen ben gegaan van het ene op het andere jaar.

Nou heb ik van de afgelopen jaren mijn inkomensverklaringen opgevraagd, maar daar staat niet alle benodigde informatie in. Er staat niet in hoeveel belasting ik heb betaald en wat de premie volksverzekeringen was. Die kan ik waarschijnlijk terugvinden op mijn definitieve aanslagen, maar ik weet niet of ik die van alle jaren nog zomaar kan terugvinden (tussendoor verhuisd enzo en ik ben niet altijd even bewaarderig

Even in 't archief gedoken en ik heb alleen van 2005 en 2006 de definitieve aanslagen kunnen vinden. Voor de berekening op die site heb ik maar even gebruik gemaakt van mijn voorlopige aanslagen van 2007, 2008 en 2009 en dan kan het me inderdaad geld opleveren (¤ 255,-). Ik zou de jaren 2006-2008 moeten middelen.

Oh, ik zie net dat het vrij logisch is dat ik nog geen definitieve aanslagen heb van 2007 en 2008. Die van 2005 heb ik ontvangen op 7 maart 2007 en die van 2006 op 5 november 2008. Ze zijn dus waarschijnlijk nog helemaal niet klaar met die van 2007, laat staan met die van 2008.  Ze werken daar blijkbaar nogal snel.

Ze werken daar blijkbaar nogal snel.

Bij mij gaan ze er ook elk jaar langer over doen... Ik verwacht m'n definitieve aanslag over 2008 nu in 2009.

Ambtenaren

I.p.v. dat ze nou iedereen in de maand dat-ie jarig is aangifte laten doen, kunnen ze alles binnen 1 maand afronden, i.p.v. voor een jaar werk op 1 dag binnen te willen hebben.

Ambtenaren

I.p.v. dat ze nou iedereen in de maand dat-ie jarig is aangifte laten doen, kunnen ze alles binnen 1 maand afronden, i.p.v. voor een jaar werk op 1 dag binnen te willen hebben.

censuur :O

Okee, ik denk dat ik nu alles bijeengeraapt heb om die berekening te maken, alleen er is iets vreemds. Over 2007 heb ik twee voorlopige aanslagen, eentje daterend van 14 mei 2008 en eentje van 15 mei 2008. Op elk staat een terug te ontvangen bedrag en beide bedragen heb ik ook daadwerkelijk teruggekregen. Als ik beide bedragen optel, kom ik ongeveer uit op het bedrag dat ik zelf had berekend in het aangifteprogramma. Alleen: mijn inkomsten e.d. zijn niet gelijk in op beide formulieren. Nou meen ik mij te herinneren dat ik destijds de aangifte verzonden had en iets was vergeten en 'm daarom nog een keer verzonden heb. Misschien heeft het daarmee te maken. Ik maak wel een berekening met elk van de twee en dan stuur ik ze beide op. Zoeken ze zelf maar uit welke de goeie is.

Edit: Qua teruggave scheelt het 1 euro, dus ik weet niet of 't veel uitmaakt welke ik gebruik.

Edit: Qua teruggave scheelt het 1 euro, dus ik weet niet of 't veel uitmaakt welke ik gebruik.

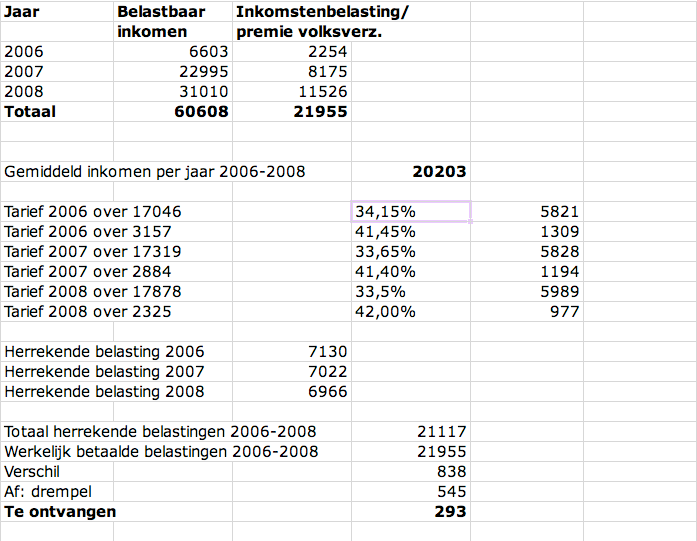

Mijn berekening:

Alleen: ik heb dit dus gedaan met de definitieven aanslag 2006 en de voorlopige aanslagen 2007 en 2008. Zou ik moeten wachten op de definitieve aanslagen 2007 en 2008 voordat ik dit verzoek kan indienen? Ik denk dat ik het maar gewoon opstuur en dan zie ik wel wat ze doen.

Alleen: ik heb dit dus gedaan met de definitieven aanslag 2006 en de voorlopige aanslagen 2007 en 2008. Zou ik moeten wachten op de definitieve aanslagen 2007 en 2008 voordat ik dit verzoek kan indienen? Ik denk dat ik het maar gewoon opstuur en dan zie ik wel wat ze doen.

Op de site van de BD:

Ik moet dus blijkbaar wachten tot 2007 en 2008 onherroepelijk vaststaan. Nou, dan kan dus nog wel tot 2010 of 2011 duren.quote:U moet uw verzoek om middeling doen binnen 36 maanden nadat de aanslag van het laatste jaar dat tot uw middelingstijdvak hoort onherroepelijk vaststaat. Een aanslag staat onherroepelijk vast als de termijn van 6 weken voor bezwaar, beroep, hoger beroep of cassatie is verstreken. Twijfelt u eraan of een aanslag onherroepelijk vaststaat, neem dan contact op met de BelastingTelefoon.

Denk je dat het zinvol is om erover te bellen? Zou je zover kunnen krijgen dat ze de jouwe bovenop de stapel leggen ofzo?quote:Op zondag 21 juni 2009 14:41 schreef RemcoDelft het volgende:

Bij mij gaan ze er ook elk jaar langer over doen... Ik verwacht m'n definitieve aanslag over 2008 nu in 2009.

Ambtenaren

I.p.v. dat ze nou iedereen in de maand dat-ie jarig is aangifte laten doen, kunnen ze alles binnen 1 maand afronden, i.p.v. voor een jaar werk op 1 dag binnen te willen hebben.

Ik kan wel even een klein extraatje gebruiken gezien bepaalde omstandigheden.

Ik geef je heel weinig kans...quote:Op zondag 21 juni 2009 15:41 schreef Isegrim het volgende:

[..]

Denk je dat het zinvol is om erover te bellen? Zou je zover kunnen krijgen dat ze de jouwe bovenop de stapel leggen ofzo?

Vertel!quote:Ik kan wel even een klein extraatje gebruiken gezien bepaalde omstandigheden.

Rare regeling eigenlijk, dat "middelen"... 't Klinkt als enorm veel werk, dat zouden ze prima zelf automatisch kunnen doen achteraf, kunnen ze zelfs kijken welke jaren het voordeligst zijn. O wacht, dan houden ze zichzelf niet aan het werk...

censuur :O

Ik mezelf ook.quote:

Iets met de crisis enzo.quote:Vertel!

En vergeet niet dat ze dan veel meer geld kwijt zouden zijn, want de meeste mensen kennen deze regeling niet of maken er geen gebruik van, nemen de moeite niet, whatever. Ze gaan natuurlijk niet zomaar gratis geld 'weggeven'.quote:Rare regeling eigenlijk, dat "middelen"... 't Klinkt als enorm veel werk, dat zouden ze prima zelf automatisch kunnen doen achteraf, kunnen ze zelfs kijken welke jaren het voordeligst zijn. O wacht, dan houden ze zichzelf niet aan het werk...

Ik vind het ook te belachelijk voor woorden dat je dat eerst zelf helemaal moet uitrekenen en dan je eigen berekening aan de BD moet sturen. Ik zou verwachten dat je gewoon een verzoek indient om je inkomen over de jaren X tot en met X te middelen en dat zij de rest doen. Aan de andere kant kun je het nu zelf netjes narekenen en weet je of het klopt.

Over 2 jaar ga ik dat "middelen" ook eens doorrekenen, wellicht is het dan zinnig voor mij.

Isegrim ==> Ik kwam een tijdje terug diverse websites tegen, waar je je gegevens invult en dan het beste resultaat er uit krijgt. Dus: 6 jaar invullen, en dan krijg je een lijstje met "winst" afhankelijk van de 3 jaar die je kiest.

http://www.je-eigen-bedrijf.nl/middeling-gratis-scan.html?step=0 bijvoorbeeld, maar ze zijn ook uitgebreider te vinden. Dat drempelbedrag maakt wel dat er heel snel heel weinig van over blijft...

Isegrim ==> Ik kwam een tijdje terug diverse websites tegen, waar je je gegevens invult en dan het beste resultaat er uit krijgt. Dus: 6 jaar invullen, en dan krijg je een lijstje met "winst" afhankelijk van de 3 jaar die je kiest.

http://www.je-eigen-bedrijf.nl/middeling-gratis-scan.html?step=0 bijvoorbeeld, maar ze zijn ook uitgebreider te vinden. Dat drempelbedrag maakt wel dat er heel snel heel weinig van over blijft...

censuur :O

Er staat ook zo'n site gelinkt in de OP. Heb ik gedaan.quote:Op zondag 21 juni 2009 16:57 schreef RemcoDelft het volgende:

Over 2 jaar ga ik dat "middelen" ook eens doorrekenen, wellicht is het dan zinnig voor mij.

Isegrim ==> Ik kwam een tijdje terug diverse websites tegen, waar je je gegevens invult en dan het beste resultaat er uit krijgt. Dus: 6 jaar invullen, en dan krijg je een lijstje met "winst" afhankelijk van de 3 jaar die je kiest.

http://www.je-eigen-bedrijf.nl/middeling-gratis-scan.html?step=0 bijvoorbeeld, maar ze zijn ook uitgebreider te vinden. Dat drempelbedrag maakt wel dat er heel snel heel weinig van over blijft...

Ik weet niet waarom dat hele middelen bedacht is, ik vind het een van de domste regelingen ooit; maar dat kan ook te maken hebben met het feit dat ik maar 100 Euro terug zou krijgen, minder dan de drempel.

Wartaal.

Stel dat jij je één jaar helemaal suf werkt en 90.000 euro verdient, en daarna lekker twee jaar op je gat gaat zitten. En dat iemand anders drie jaar werkt voor 30.000 per jaar en dus ook 90.000 verdient. Dan betaal jij veel meer belasting dan die ander, omdat een groot deel van jouw verdiensten in de hoogste belastingschijf vallen. Dat zou onrechtvaardig zijn, vandaar dat je zulke sterk wisselende inkomsten over meerdere jaren mag middelen.quote:Op woensdag 24 juni 2009 09:39 schreef Billy_daKid het volgende:

Ik weet niet waarom dat hele middelen bedacht is, ik vind het een van de domste regelingen ooit;

Belasting is per definitie onrechtvaardig.  Maar dat is wel extra onrechtvaardig ja.

Maar dat is wel extra onrechtvaardig ja.

Ik vind alleen die drempel een beetje debiel. Te hoog ook.

Ik vind alleen die drempel een beetje debiel. Te hoog ook.

Als er geen drempel zou zijn, zou iedere malloot (het zijn wél Nederlanders, he....) bij een euro winst z'n verzoek indienen. Dan moet er geld bij.quote:Op woensdag 24 juni 2009 18:57 schreef Isegrim het volgende:

Belasting is per definitie onrechtvaardig.Maar dat is wel extra onrechtvaardig ja.

Ik vind alleen die drempel een beetje debiel. Te hoog ook.

[b]A question that sometimes drives me hazy: am I or are the others crazy?[/b]

Maar er is wel veel verschil tussen 1 euro en 545 euro.quote:Op woensdag 24 juni 2009 19:06 schreef Five_Horizons het volgende:

[..]

Als er geen drempel zou zijn, zou iedere malloot (het zijn wél Nederlanders, he....) bij een euro winst z'n verzoek indienen. Dan moet er geld bij.

Mwoa... ik vind de regeling an sich al heel ruimhartig. Dat er dan een behoorlijke drempel is (die ik op zich niet eens zo hoog vind, eigenlijk, maar dat is natuurlijk relatief  ) vind ik wel logisch.

) vind ik wel logisch.

[b]A question that sometimes drives me hazy: am I or are the others crazy?[/b]

Ik vind het raar om te moeten constateren, dat een moderator mijn openingspost anderhalf jaar na dato geëdit heeft en er deze paragraaf uit heeft verwijderd:

Als je sterk wisselende inkomsten hebt gehad (ondernemers, starters op arbeidsmarkt, gepensioneerden, etc) is het zeker de moeite waard even je definitieve aanslagen van de laatste jaren erbij te pakken en de cijfers in te vullen op deze site: Berekenhet.nl. Die rekent dan uit of je over bepaalde jaren geld terug kan krijgen door ze te laten middelen.

Er zijn sindsdien op internet sites verschenen waar je tegen betaling een middelingsverzoek kunt laten uitwerken, maar op het linkje dat ik gaf wordt de berekening nog steeds gratis uitgevoerd.

Als je sterk wisselende inkomsten hebt gehad (ondernemers, starters op arbeidsmarkt, gepensioneerden, etc) is het zeker de moeite waard even je definitieve aanslagen van de laatste jaren erbij te pakken en de cijfers in te vullen op deze site: Berekenhet.nl. Die rekent dan uit of je over bepaalde jaren geld terug kan krijgen door ze te laten middelen.

Er zijn sindsdien op internet sites verschenen waar je tegen betaling een middelingsverzoek kunt laten uitwerken, maar op het linkje dat ik gaf wordt de berekening nog steeds gratis uitgevoerd.

Dat was een inschattingsfout (ik vond het een spammerige link). Had ook in het feedback-topic gemeld kunnen wordenquote:Op zaterdag 13 maart 2010 20:28 schreef dvr het volgende:

Ik vind het raar om te moeten constateren, dat een moderator mijn openingspost anderhalf jaar na dato geëdit heeft en er deze paragraaf uit heeft verwijderd:

[ Bericht 10% gewijzigd door Five_Horizons op 13-03-2010 21:23:42 ]

[b]A question that sometimes drives me hazy: am I or are the others crazy?[/b]

Ik wil dit jaar ook gaan middelen (kende de regeling al).

Wat wel nieuw voor me is, is dat je hypotheekkosten etc. hierin mee mag nemen.

Wat wel nieuw voor me is, is dat je hypotheekkosten etc. hierin mee mag nemen.

Ik ben vorig jaar begonnen met werken, de twee jaar daarvoor verdiende ik een stuk minder. Op basis daarvan (alleen salaris) zou ik zo'n 300 euro terugkrijgen. Ik heb vorig jaar echter ook een huis gekocht en dus hypotheek afgesloten. Op wat voor manier kan ik dat er dan in meenemen?quote:betreft alleen het inkomen in box 1, dus inkomen uit winst, een uitkering of salaris. Spaargeld en heffingskortingen tellen niet mee, hypotheek- en andere aftrekposten wel. Het teveel aan betaalde belastingen krijgt de aanvrager teruggestort op zijn rekening.

Je middelt je belastbare inkomens. Daar zijn alle aftrekposten al in verrekend. Je kunt ze simpelweg overnemen van de definitieve aanslagen die je hebt gehad.quote:Op maandag 15 maart 2010 16:27 schreef Devz het volgende:

Ik heb vorig jaar echter ook een huis gekocht en dus hypotheek afgesloten. Op wat voor manier kan ik dat er dan in meenemen?

En voor iedereen die gestopt is met werken! Ik heb de berekening laatst gedaan voor iemand die een paar jaar geleden met pensioen is gegaan, en die krijgt 1200 euro terug. Je moet de berekening van de verschuldigde belasting en premies (voor en na middeling) dan overigens wel met de normale tarieven uitvoeren en niet met die voor 65-plussers.quote:Op maandag 11 augustus 2008 15:45 schreef dyna18 het volgende:

Deze regeling is zeer interessant voor iedereen die begint met full-time werken.

Voor mensen die met werkloosheid te maken hebben, zal het vaak ook wel wat kunnen opleveren.

Hmm oke, dan moet ik dus nog een paar maanden wachten op die van 2009.quote:Op maandag 15 maart 2010 16:53 schreef dvr het volgende:

[..]

Je middelt je belastbare inkomens. Daar zijn alle aftrekposten al in verrekend. Je kunt ze simpelweg overnemen van de definitieve aanslagen die je hebt gehad.

Belastingdienst loopt ook gewoon te kutten, kwam via nujij.nl op dit artikel terecht. http://www.fnvbouw.nl/nie(...)d_1554.aspx?_id=1554

Gewoon altijd via proggie van belastingdienst kijken, invullen en bellen heeft mij iig ¤300 opgeleverd

Gewoon altijd via proggie van belastingdienst kijken, invullen en bellen heeft mij iig ¤300 opgeleverd

En dat heeft precies wat te maken met middeling?quote:Op dinsdag 16 maart 2010 10:39 schreef ben1234 het volgende:

Belastingdienst loopt ook gewoon te kutten, kwam via nujij.nl op dit artikel terecht. http://www.fnvbouw.nl/nie(...)d_1554.aspx?_id=1554

Gewoon altijd via proggie van belastingdienst kijken, invullen en bellen heeft mij iig ¤300 opgeleverd

[b]A question that sometimes drives me hazy: am I or are the others crazy?[/b]

Ik ben ook blij dat ik dit topic ben tegen gekomen. Zoals het er nu naar uitziet, levert middeling me nog eens ¤201,- op.

Nog even geduld op de definitieve aanslag van 2009 (die ook al een leuk bedrag zal opleveren) en dan ga ik maar eens een briefje schrijven. Voor ¤201 wil ik er wel een uurtje en een postzegel aan spenderen.

Nog even geduld op de definitieve aanslag van 2009 (die ook al een leuk bedrag zal opleveren) en dan ga ik maar eens een briefje schrijven. Voor ¤201 wil ik er wel een uurtje en een postzegel aan spenderen.

Even een opmerking

M'n vriendin heeft dit jaar ook middeling aangevraagd en bevestigd gekregen, alleen laat de uitbetaling nogal op zich wachten. Volgens de belastingdienst zijn ze over gegaan naar een nieuw systeem en liggen ze minstens 2 maanden achter met alle betalingen, het kan dus nog even duren!

Specifiek :

M'n vriendin heeft dit jaar ook middeling aangevraagd en bevestigd gekregen, alleen laat de uitbetaling nogal op zich wachten. Volgens de belastingdienst zijn ze over gegaan naar een nieuw systeem en liggen ze minstens 2 maanden achter met alle betalingen, het kan dus nog even duren!

Specifiek :

quote:Afhandeling verzoeken om middeling wijzigt

(15 december 2009)

De manier waarop wij verzoeken om middeling voor tijdvakken vanaf 2006 afhandelen, is per 1 december 2009 gewijzigd. Sinds die datum behandelt kantoor Leeuwarden alle verzoeken.

Voor u betekent dit dat eventuele vragen van ons vanuit kantoor Leeuwarden komen en niet meer vanuit uw eigen belastingkantoor.

Let op!

Een verzoek om middeling stuurt u nog wel steeds naar uw eigen belastingkantoor.

Ook al is het gratis, het blijft spamquote:Op zaterdag 13 maart 2010 20:28 schreef dvr het volgende:

Ik vind het raar om te moeten constateren, dat een moderator mijn openingspost anderhalf jaar na dato geëdit heeft en er deze paragraaf uit heeft verwijderd:

Als je sterk wisselende inkomsten hebt gehad (ondernemers, starters op arbeidsmarkt, gepensioneerden, etc) is het zeker de moeite waard even je definitieve aanslagen van de laatste jaren erbij te pakken en de cijfers in te vullen op deze site: Berekenhet.nl. Die rekent dan uit of je over bepaalde jaren geld terug kan krijgen door ze te laten middelen.

Er zijn sindsdien op internet sites verschenen waar je tegen betaling een middelingsverzoek kunt laten uitwerken, maar op het linkje dat ik gaf wordt de berekening nog steeds gratis uitgevoerd.

Everything you want is on the other side of fear.

Ik ben niet onhandelbaar, ik ben gewoon een grote uitdaging.

Ik ben niet onhandelbaar, ik ben gewoon een grote uitdaging.

Tvp

0% vet, Geen suiker toegevoegd

Twitter: @BuikschuiverNL

Xbox Live: Buikschuiver

Oscar, jij mag mijn landgoed als ik kom te overlijden. - Monkyyy

Twitter: @BuikschuiverNL

Xbox Live: Buikschuiver

Oscar, jij mag mijn landgoed als ik kom te overlijden. - Monkyyy

Als je die regeling toegepast hebt. Dan moet je bij een volgende keer dat je dat doet dus de jaren die je al een keer gemiddeld hebt buiten beschouwing laten? Anders is het voor mij een stuk intressanter om nog even af te wachten. (aanschaf woning dit jaar) en behoorlijk wisselend inkomen afgelopen 2 jaar.

Why do hockey-players wear numbers on their shirts? Cause sometimes they can't match the dental records with the bodies

Je kunt ieder jaar maar één keer gebruiken in een middelingsverzoek.quote:Op woensdag 17 maart 2010 11:11 schreef drbrik het volgende:

Als je die regeling toegepast hebt. Dan moet je bij een volgende keer dat je dat doet dus de jaren die je al een keer gemiddeld hebt buiten beschouwing laten? Anders is het voor mij een stuk intressanter om nog even af te wachten. (aanschaf woning dit jaar) en behoorlijk wisselend inkomen afgelopen 2 jaar.

Dus: 2006, 2007 en 2008 en daarna 2008, 2009 en 2010 kan niet.

Als toeval niet bestaat, waarom hebben ze er dan een woord voor uitgevonden?

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Dacht ik inderdaad al maar eens ff goed uittellen want volgens mij is het dan een stuk gunstiger om nog even te wachten.quote:Op woensdag 17 maart 2010 11:31 schreef ManAtWork het volgende:

[..]

Je kunt ieder jaar maar één keer gebruiken in een middelingsverzoek.

Dus: 2006, 2007 en 2008 en daarna 2008, 2009 en 2010 kan niet.

Why do hockey-players wear numbers on their shirts? Cause sometimes they can't match the dental records with the bodies

Ik heb een poosje terug een Excel bestand gemaakt waar ik alle jaren invul en op basis daarvan rollen de verschillende combinaties voor teruggaves er vanzelf uit. Nu alleen nog aanvullen met 2009.quote:Op woensdag 17 maart 2010 11:35 schreef drbrik het volgende:

[..]

Dacht ik inderdaad al maar eens ff goed uittellen want volgens mij is het dan een stuk gunstiger om nog even te wachten.

Als toeval niet bestaat, waarom hebben ze er dan een woord voor uitgevonden?

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Hoe lang na dato kun je dit eigenlijk nog aanvragen want dat vond ik niet zo duidelijk terug.quote:Op woensdag 17 maart 2010 11:43 schreef ManAtWork het volgende:

[..]

Ik heb een poosje terug een Excel bestand gemaakt waar ik alle jaren invul en op basis daarvan rollen de verschillende combinaties voor teruggaves er vanzelf uit. Nu alleen nog aanvullen met 2009.

Why do hockey-players wear numbers on their shirts? Cause sometimes they can't match the dental records with the bodies

Tot 3 jaar na het definitief worden van de laatste aanslag uit de rij.quote:Op woensdag 17 maart 2010 11:46 schreef drbrik het volgende:

[..]

Hoe lang na dato kun je dit eigenlijk nog aanvragen want dat vond ik niet zo duidelijk terug.

Zou je die mij kunnen mailen misschien?quote:Op woensdag 17 maart 2010 11:43 schreef ManAtWork het volgende:

[..]

Ik heb een poosje terug een Excel bestand gemaakt waar ik alle jaren invul en op basis daarvan rollen de verschillende combinaties voor teruggaves er vanzelf uit. Nu alleen nog aanvullen met 2009.

Everything you want is on the other side of fear.

Ik ben niet onhandelbaar, ik ben gewoon een grote uitdaging.

Ik ben niet onhandelbaar, ik ben gewoon een grote uitdaging.

TVP dit moet ik even uitzoeken

Zo Razor21 misschien kunnen we de conducteurs afluisteren" vervolgens hoor je keihard door die trein GRRGG...Hallo hier ...blalblalb @#$%%@.....en iedereen kijkt dan onze kant op ook mijn kant..

Ga wel kijken of ik hem online kan zetten.quote:Op woensdag 17 maart 2010 12:46 schreef sanger het volgende:

[..]

Zou je die mij kunnen mailen misschien?

Als toeval niet bestaat, waarom hebben ze er dan een woord voor uitgevonden?

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Zo, vandaag eindelijk mijn aanslag 2008 binnengekregen, en meteen gekeken of middeling over 2006-2007-2008 nog wat oplevert. Ping, ¤ 640 verdiend! Dank, medebelastingbetalers!

Geen zin/tijd nu om dit volledig door te rekenen, vandaar maar een vraag (tevens verkapte tvp):

Heeft dit nog zin bij bezit van een eigen woning? Het is misschien leuk om in een lagere belastingschijf te komen, maar je loopt dus ook HRA mis tegen een hoger %.

Heeft dit nog zin bij bezit van een eigen woning? Het is misschien leuk om in een lagere belastingschijf te komen, maar je loopt dus ook HRA mis tegen een hoger %.

Dan zal je toch zin/tijd moeten (vrij)maken:quote:Op woensdag 31 maart 2010 15:45 schreef Coelho het volgende:

Geen zin/tijd nu om dit volledig door te rekenen, vandaar maar een vraag (tevens verkapte tvp):

Maar je "lagere" jaar komt dan weer in een hoger tarief terecht, dus weer meer aftrek. Oftewel, dat valt zo niet te zeggen, je zal het toch moeten uitrekenen of er voor jou nog wat te halen valt.quote:Heeft dit nog zin bij bezit van een eigen woning? Het is misschien leuk om in een lagere belastingschijf te komen, maar je loopt dus ook HRA mis tegen een hoger %.

Nee, dat doe je niet. Middeling vindt plaats over jaren waarover de definitieve aanslag al is vastgesteld, daar verandert niets meer aan.quote:Op woensdag 31 maart 2010 15:45 schreef Coelho het volgende:

Geen zin/tijd nu om dit volledig door te rekenen, vandaar maar een vraag (tevens verkapte tvp):

maar je loopt dus ook HRA mis tegen een hoger %.

Als je tijdens je studie bruto meer dan 10.000 EUR per jaar verdiend dan krijg je hooguit een habbekrats als je een starterssalaris vangt. Ik zou als ik 55.000 EUR verdien maar liefst 8 EUR terugkrijgen.

Dat kan ik me haast niet voorstellen Fokski. Als ik een drietal jaren invul die bestaan uit 2x 10.000 en 1x 55.000, kom ik op een teruggave van ¤ 832,-. En als ik 30.000 invul voor dat laatste jaar kom ik al op meer dan 400 euro.

Heb je wel http://www.berekenhet.nl/(...)ng-inkomen-box1.html gebruikt? Voor een snelle berekening kun je volstaan met je geboortedatum en inkomen in te vullen. Als je het echt precies wilt doen, kun je ook de betaalde belasting- en premiebedragen invullen.

Heb je wel http://www.berekenhet.nl/(...)ng-inkomen-box1.html gebruikt? Voor een snelle berekening kun je volstaan met je geboortedatum en inkomen in te vullen. Als je het echt precies wilt doen, kun je ook de betaalde belasting- en premiebedragen invullen.

Ik verdiende stukken meer dan 10.000 EUR maar als je net als velen op 15.000 EUR zat dan zit je bij 55.000 EUR nog onder de drempel (ik had in eerste instantie mijn cijfers ingevoerd in 2001-2003). Ik moet dit jaar 60.000 EUR verdienen om 20 EUR terug te krijgen.quote:Op woensdag 31 maart 2010 20:48 schreef dvr het volgende:

Dat kan ik me haast niet voorstellen Fokski. Als ik een drietal jaren invul die bestaan uit 2x 10.000 en 1x 55.000, kom ik op een teruggave van ¤ 832,-. En als ik 30.000 invul voor dat laatste jaar kom ik al op meer dan 400 euro.

Heb je wel http://www.berekenhet.nl/(...)ng-inkomen-box1.html gebruikt? Voor een snelle berekening kun je volstaan met je geboortedatum en inkomen in te vullen. Als je het echt precies wilt doen, kun je ook de betaalde belasting- en premiebedragen invullen.

BAM JONGUH! Net even 3 jaar ingevuld met de definitieve aanslagen ernaast en uit die berekening rolt het mooie bedrag van 902¤ !!! (ik was toen starter, vandaar) Toch fijn als je dat even onverwacht extra in de schoot geworpen krijgt. Morgen maar een mooi net briefje schrijven naar meneer belasting dan. Ben benieuwd!

Ja, ik generaliseer.

Leuke vangst.quote:Op woensdag 31 maart 2010 21:22 schreef Northside het volgende:

BAM JONGUH! Net even 3 jaar ingevuld met de definitieve aanslagen ernaast en uit die berekening rolt het mooie bedrag van 902¤ !!! (ik was toen starter, vandaar) Toch fijn als je dat even onverwacht extra in de schoot geworpen krijgt. Morgen maar een mooi net briefje schrijven naar meneer belasting dan. Ben benieuwd!

Zo, ik geef dit topic maar weer eens een kickje, want er moeten inmiddels weer heel wat Fokkers afgestudeerd zijn en begonnen met werken, of juist al dan niet vrijwillig met werken of ondernemen gestopt, zodat ze met een groot inkomstenverschil te maken hebben gehad. En in dat geval kan de hier besproken Middelingsregeling ze misschien een leuke duit opleveren!

Dus heeft je belastbare inkomen ergens tussen +/- 2006-2011 door welke oorzaak ook een aanzienlijke stijging of daling meegemaakt (waarbij je i.i.g. in een andere Box-1 tariefgroep terecht bent gekomen), kijk dan eens of er niet een stapeltje gemeenschapsgeld op je ligt te wachten. Pluk de Staat!

Hier nog even de uitleg van de Belastingdienst, en het handige bereken-linkje uit de OP werkt ook nog steeds (belastingaanslagen bij de hand houden).

[ Bericht 0% gewijzigd door dvr op 28-11-2012 17:44:48 ]

Dus heeft je belastbare inkomen ergens tussen +/- 2006-2011 door welke oorzaak ook een aanzienlijke stijging of daling meegemaakt (waarbij je i.i.g. in een andere Box-1 tariefgroep terecht bent gekomen), kijk dan eens of er niet een stapeltje gemeenschapsgeld op je ligt te wachten. Pluk de Staat!

Hier nog even de uitleg van de Belastingdienst, en het handige bereken-linkje uit de OP werkt ook nog steeds (belastingaanslagen bij de hand houden).

[ Bericht 0% gewijzigd door dvr op 28-11-2012 17:44:48 ]

Klopt, dit kan je al snel 500 tot 1500 euro opleveren.

Alleen maar door een berekening te maken en een brief naar de Belastingdienst te sturen.

Leuker kunnen ze het WEL maken.

Alleen maar door een berekening te maken en een brief naar de Belastingdienst te sturen.

Leuker kunnen ze het WEL maken.

Je mag alleen maar gebruik maken van deze regeling als binnen 36 maanden nadat alle aanslagen van het tijdsvak onherroepelijk zijn geworden. Uitgaande van de periode 2004-2006 zal de laatste in de loop van 2007 onherroepelijk zijn geworden en had geclaimd kunnen worden t/m 2010. Beter lijkt het me dus om de range 2006-2012 te hanteren...quote:Op woensdag 28 november 2012 15:24 schreef dvr het volgende:

Zo, ik geef dit topic maar weer eens een kickje, want er moeten inmiddels weer heel wat Fokkers afgestudeerd zijn en begonnen met werken, of juist al dan niet vrijwillig met werken of ondernemen gestopt, zodat ze met een groot inkomstenverschil te maken hebben gehad. En in dat geval kan de hier besproken Middelingsregeling ze misschien een leuke duit opleveren!

Dus heeft je belastbare inkomen ergens tussen 2004-2011 door welke oorzaak ook een aanzienlijke stijging of daling meegemaakt (waarbij je i.i.g. in een andere Box-1 tariefgroep terecht bent gekomen), kijk dan eens of er niet een stapeltje gemeenschapsgeld op je ligt te wachten. Pluk de Staat!

Hier nog even de uitleg van de Belastingdienst, en het handige bereken-linkje uit de OP werkt ook nog steeds (belastingaanslagen bij de hand houden).

edit: Overigens leverde een tvp-tje van maart 2010 mij zojuist 650 euro op

[ Bericht 4% gewijzigd door Coelho op 28-11-2012 17:37:53 ]

Ik denk dat je gelijk hebt, onder normale omstandigheden zijn nu alle aanslagen t/m 2009 definitief zodat je maximaal tot 2006 kunt middelen. Ik schreef 2004 omdat je vroeger als ondernemer gemakkelijker extra uitstel van aangifte kreeg, maar ik geloof dat ze daar nu strenger bovenop zitten. Ik heb het aangepast.quote:Op woensdag 28 november 2012 17:22 schreef Coelho het volgende:

Beter lijkt het me dus om de range 2006-2012 te hanteren...

Jouw tvp of mijn kick?quote:edit: Overigens leverde een tvp-tje van maart 2010 mij zojuist 650 euro op

Het leek me toen verstandig een tvp te plaatsen, maar eerlijk gezegd was het niet in mijn tijdslijn omhoog gekomen wanneer jij niet gekickt zou hebben. Dank daarvoor!!quote:Op woensdag 28 november 2012 17:49 schreef dvr het volgende:

[..]

Ik denk dat je gelijk hebt, onder normale omstandigheden zijn nu alle aanslagen t/m 2009 definitief zodat je maximaal tot 2006 kunt middelen. Ik schreef 2004 omdat je vroeger als ondernemer gemakkelijker extra uitstel van aangifte kreeg, maar ik geloof dat ze daar nu strenger bovenop zitten. Ik heb het aangepast.

[..]

Jouw tvp of mijn kick?Gefeliciteerd!

De link http://www.belastinghelden.nl/ staat hier volgens mij nog niet genoemd. Deze berekent je voordeel en genereert vervolgens gratis een brief met berekening. Het enige wat men vraagt is een geheel vrijwillige donatie wanneer je tevreden bent. Daarom vind ik het geen spam en denk ik dat anderen ook wat aan deze link kunnen hebben.

Goed dat ik dit topic zie. Kan nog even mooi 860 euro terugkrijgen  .

.

Alleen een kort vraagje, waar anderen misschien ook mee te maken gehad hebben. Je moet het opsturen naar je eigen belastingkantoor, maar ik ben tussen de kalenderjaren verhuisd naar een andere regio, dus mijn definitieve aanslag van 2011 is van een ander kantoor (Utrecht) dan de twee jaar daarvoor (Tilburg). Moet het dan naar het laatste opgestuurd worden of?

Morgen even bellen met de belastingtelefoon.

Alleen een kort vraagje, waar anderen misschien ook mee te maken gehad hebben. Je moet het opsturen naar je eigen belastingkantoor, maar ik ben tussen de kalenderjaren verhuisd naar een andere regio, dus mijn definitieve aanslag van 2011 is van een ander kantoor (Utrecht) dan de twee jaar daarvoor (Tilburg). Moet het dan naar het laatste opgestuurd worden of?

Morgen even bellen met de belastingtelefoon.

Je moet het gewoon naar je huidige kantoor sturen, in jouw geval dan Utrecht.

Leuk te zien dat er zo goed gescoord wordt! :-)

Leuk te zien dat er zo goed gescoord wordt! :-)

Kick!

Ik heb m'n aangifte over 2012 ingevuld en wil zodra ik de definitieve aanslag heb ontvangen middeling uitvoeren over 2010-2012. Ik heb drie vragen:

Ik heb in 2010 en 2011 een bij baantje naast m'n studie gehad. Ongeveer 3000 euro beide jaren verdient. Door aftrekposten (studie zonder stufi te ontvangen) kwam het verzamelinkomen uit tussen de 400 en 800 euro. Door de heffingskorting heb ik over die jaren geen belasting betaald.

- heffingskorting blijft buiten beschouwing bij deze berekening?

- Op berekenhet.nl vul ik dus belastbaar inkomen (na aftrekposten in) en de inkomsten belasting box1 en premie volksverzekeringen. (zonder heffingskorting mee te nemen?)

- Maakt het feit dat ik uiteindelijk geen belasting heb betaald (lees: alles terug gekregen) over 2010 en 2009 uit?

Ik kom op een vrij hoog bedrag uit namelijk wat ik na middeling terug zou krijgen. Ik wil even zeker weten dat ik het goed doe, voordat ik mezelf onterecht rijk reken.

Ik heb m'n aangifte over 2012 ingevuld en wil zodra ik de definitieve aanslag heb ontvangen middeling uitvoeren over 2010-2012. Ik heb drie vragen:

Ik heb in 2010 en 2011 een bij baantje naast m'n studie gehad. Ongeveer 3000 euro beide jaren verdient. Door aftrekposten (studie zonder stufi te ontvangen) kwam het verzamelinkomen uit tussen de 400 en 800 euro. Door de heffingskorting heb ik over die jaren geen belasting betaald.

- heffingskorting blijft buiten beschouwing bij deze berekening?

- Op berekenhet.nl vul ik dus belastbaar inkomen (na aftrekposten in) en de inkomsten belasting box1 en premie volksverzekeringen. (zonder heffingskorting mee te nemen?)

- Maakt het feit dat ik uiteindelijk geen belasting heb betaald (lees: alles terug gekregen) over 2010 en 2009 uit?

Ik kom op een vrij hoog bedrag uit namelijk wat ik na middeling terug zou krijgen. Ik wil even zeker weten dat ik het goed doe, voordat ik mezelf onterecht rijk reken.

Goede site, deze kwam ik ook pas tegen, en het is de enige (tot nog toe) die gewoon gratis een voorbeeldbrief maakt. Niet dat een brief maken moeilijk is, maar 't is wel sneller.quote:Op woensdag 28 november 2012 19:05 schreef Coelho het volgende:

De link http://www.belastinghelden.nl/ staat hier volgens mij nog niet genoemd.

censuur :O

Ja, want die is in de berekening van de verschuldigde belasting en premies al meegenomen.quote:Op zondag 13 januari 2013 19:59 schreef Schuifpui het volgende:

- heffingskorting blijft buiten beschouwing bij deze berekening?

Ja, je volgt gewoon de aanwijzingen. Dus je vult voor ieder jaar bij 'inkomen' het bedrag in dat op de aanslag vermeld staat als "Belastbaar inkomen uit werk en woning". En als je in geen van die jaren 65 bent geworden kun je de belasting en premies achterwege laten, die kan de site dan zelf uitrekenen.quote:- Op berekenhet.nl vul ik dus belastbaar inkomen (na aftrekposten in) en de inkomsten belasting box1 en premie volksverzekeringen. (zonder heffingskorting mee te nemen?)

Nee. Als er geen bedragen meer openstaan, d.w.z. jij hebt per saldo betaald of teruggekregen wat er op de aanslagen vermeld stond, zodat die afgehandeld zijn, dan is de uitkomst van de middelingsberekening het bedrag dat je nu tegemoet kunt gaan zien (en anders zou het verrekend kunnen worden met wat er nog openstond). Maar jezelf rijk rekenen zou ik pas doen als het geld op je rekening staat, of je iig de beschikking in huis hebt, dus ren nog niet naar de mercedesdealer.quote:- Maakt het feit dat ik uiteindelijk geen belasting heb betaald (lees: alles terug gekregen) over 2010 en 2009 uit?

nb: Als dit over 2010-2012 gaat, zou je misschien ook nog een berekening moeten maken over 2011-2013 (waarbij je 2013 zo goed mogelijk schat, of dezelfde gegevens als 2012 gebruikt als je inkomen dit jaar ongewijzigd blijft). Het zou best kunnen dat je dan nog meer terugkrijgt. Je kunt elk jaar maar één keer in een middelingsverzoek meenemen, dus het is van belang dat je het tijdvak (dwz periode van drie jaar) vindt dat jou het meeste oplevert.

[ Bericht 4% gewijzigd door dvr op 13-01-2013 22:43:43 ]

Bedankt voor het antwoord, klinkt goed.

2011 - 2013 heb ik gecheckt: tenzij m'n inkomen meer dan 35% hoger uitkomt dan ik op basis van m'n huidige werk verwacht, is dit niet gunstiger. Een lager salaris dan verwacht is ook niet gunstiger. Tegen de tijd dat de definitieve aanslag binnen is, zou dit wel duidelijk moeten zijn denk ik.

En uitgeven voordat ik het heb, doe ik sowieso niet. Ben nogal een spaarder.

2011 - 2013 heb ik gecheckt: tenzij m'n inkomen meer dan 35% hoger uitkomt dan ik op basis van m'n huidige werk verwacht, is dit niet gunstiger. Een lager salaris dan verwacht is ook niet gunstiger. Tegen de tijd dat de definitieve aanslag binnen is, zou dit wel duidelijk moeten zijn denk ik.

En uitgeven voordat ik het heb, doe ik sowieso niet. Ben nogal een spaarder.

Weet iemand of je kunt middelen met halve jaren?

Ik bedoel het als volgt: in zomer 2010 ben ik naar het buitenland verhuisd (en GBA uitgeschreven) en heb de eerste 6 maanden wel fulltime in NL gewerkt. Mag ik dit jaar middelen met mijn 2 volle jaren ervoor, ondanks dat ik niet het hele jaar in NL heb gewoond?

Ik bedoel het als volgt: in zomer 2010 ben ik naar het buitenland verhuisd (en GBA uitgeschreven) en heb de eerste 6 maanden wel fulltime in NL gewerkt. Mag ik dit jaar middelen met mijn 2 volle jaren ervoor, ondanks dat ik niet het hele jaar in NL heb gewoond?

De wereld verandert niet omdat iedereen het gelijk anders wil, maar omdat er een paar mensen zijn die het anders blijven doen.

(Roos Vonk)

(Roos Vonk)

Ik vrees van niet. In de voorwaarden staat o.a.:quote:Op maandag 14 januari 2013 05:58 schreef Essebes het volgende:

Weet iemand of je kunt middelen met halve jaren?

• U kunt alleen middelen over een periode van 3 aaneengesloten hele kalenderjaren (het 'middelingstijdvak').

• U hebt over het hele middelingstijdvak belasting betaald in Nederland.

das nou jammer!quote:Op maandag 14 januari 2013 06:20 schreef dvr het volgende:

[..]

Ik vrees van niet. In de voorwaarden staat o.a.:

• U kunt alleen middelen over een periode van 3 aaneengesloten hele kalenderjaren (het 'middelingstijdvak').

• U hebt over het hele middelingstijdvak belasting betaald in Nederland.

De wereld verandert niet omdat iedereen het gelijk anders wil, maar omdat er een paar mensen zijn die het anders blijven doen.

(Roos Vonk)

(Roos Vonk)

Ik had ook gehoopt wat terug te krijgen, inkomensverschil is best fors.

verzamelinkomens:

2009: 14000 (net afgestudeerd, stage+5 maand gewerkt)

2010: 27000 (fulltime begonnen te werken)

2011: 35000

Maar krijg er rond de 200 euro uit, te weinig dus. Of doe ik wat fout?

verzamelinkomens:

2009: 14000 (net afgestudeerd, stage+5 maand gewerkt)

2010: 27000 (fulltime begonnen te werken)

2011: 35000

Maar krijg er rond de 200 euro uit, te weinig dus. Of doe ik wat fout?

quote:Op maandag 14 januari 2013 05:58 schreef Essebes het volgende:

Weet iemand of je kunt middelen met halve jaren?

Ik bedoel het als volgt: in zomer 2010 ben ik naar het buitenland verhuisd (en GBA uitgeschreven) en heb de eerste 6 maanden wel fulltime in NL gewerkt. Mag ik dit jaar middelen met mijn 2 volle jaren ervoor, ondanks dat ik niet het hele jaar in NL heb gewoond?

Deze voorwaarden kende ik niet, maar ik heb wel gemiddeld met een jaar waarin ik maar drie maanden in NL gewoond heb. De rest van het jaar was ik ook niet in het GBA ingeschreven. Dit is wel geaccepteerd door de belastingdienst, dus misschien toch het proberen waard.quote:Op maandag 14 januari 2013 06:20 schreef dvr het volgende:

[..]

Ik vrees van niet. In de voorwaarden staat o.a.:

• U kunt alleen middelen over een periode van 3 aaneengesloten hele kalenderjaren (het 'middelingstijdvak').

• U hebt over het hele middelingstijdvak belasting betaald in Nederland.

Dat zou best kunnen kloppen, omdat je gemiddelde ongeveer 25.000 is. Je komt dan in box 2 terecht en je hebt eigenlijk constant ongeveer dat tarief betaald. Je hebt slechts met een heel klein bedrag het box 3 tarief betaald.quote:Op maandag 14 januari 2013 17:32 schreef kikoooooo het volgende:

Ik had ook gehoopt wat terug te krijgen, inkomensverschil is best fors.

verzamelinkomens:

2009: 14000 (net afgestudeerd, stage+5 maand gewerkt)

2010: 27000 (fulltime begonnen te werken)

2011: 35000

Maar krijg er rond de 200 euro uit, te weinig dus. Of doe ik wat fout?

Dit is wat mij zo opvalt hoor, heb het nog niet echt nagerekend. Misschien heb je hier wat aan?

http://www.berekenhet.nl/(...)ng-inkomen-box1.html

En als je nou 2008-2010 probeert?quote:Op maandag 14 januari 2013 17:32 schreef kikoooooo het volgende:

Ik had ook gehoopt wat terug te krijgen, inkomensverschil is best fors.

verzamelinkomens:

2009: 14000 (net afgestudeerd, stage+5 maand gewerkt)

2010: 27000 (fulltime begonnen te werken)

2011: 35000

Maar krijg er rond de 200 euro uit, te weinig dus. Of doe ik wat fout?

Volgens mij mag je niet middelen met 0 inkomenquote:Op dinsdag 15 januari 2013 08:23 schreef dyna18 het volgende:

[..]

Ja daarom juist. Als 2008 0 inkomen had heeft middelen misschien nog meer zin.

ja duh, middelen moet je juist doen met 1 jaar VEEL inkomen en andere jaren bar weinig. Dan druk je dat hoge inkomen in een lagere box.

Ik had 6k, 6k en 35k inkomen om te middelen. Dat was lekker

Ik had 6k, 6k en 35k inkomen om te middelen. Dat was lekker

quote:Op dinsdag 15 januari 2013 08:23 schreef kikoooooo het volgende:

[..]

Volgens mij mag je niet middelen met 0 inkomen

En als je een negatief inkomen hebt? Hoe wil je het dan doen?

(Voor de duidelijkheid: dit is een retorische vraag.)

Als toeval niet bestaat, waarom hebben ze er dan een woord voor uitgevonden?

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Dan moet je het inkomen voor dat jaar op 0 stellen en daarmee middelen.quote:Op dinsdag 15 januari 2013 09:30 schreef ManAtWork het volgende:

En als je een negatief inkomen hebt? Hoe wil je het dan doen?

(dat je geen antwoord verwacht maakt een vraag nog niet retorisch)

Even een vraag waarvoor een nieuw topic openen mij geen goed idee leek:

Om te kunnen middelen dien je de definitieve aanslag van de betreffende jaren te hebben ontvangen. Hierbij ben ik er achter gekomen dat ik over 2009 geen aangifte heb gedaan. Het geval wil dat ik nergens mijn administratie van dat jaar kan terugvinden. Ik heb enkel administratie van voor 2009, of van na 2009. Ik heb dus geen loonstroken/salarisbrieven meer van dat jaar. Wel weet ik wat ik ongeveer verdiend heb dat jaar (weinig).

Als ik nu aangifte doe voor 2009, met een schatting van mijn toenmalige inkomen, wordt dit dan geaccepteerd en, uiteraard na aanpassing BD voor daadwerkelijke bedragen, definitief gemaakt?

Om te kunnen middelen dien je de definitieve aanslag van de betreffende jaren te hebben ontvangen. Hierbij ben ik er achter gekomen dat ik over 2009 geen aangifte heb gedaan. Het geval wil dat ik nergens mijn administratie van dat jaar kan terugvinden. Ik heb enkel administratie van voor 2009, of van na 2009. Ik heb dus geen loonstroken/salarisbrieven meer van dat jaar. Wel weet ik wat ik ongeveer verdiend heb dat jaar (weinig).

Als ik nu aangifte doe voor 2009, met een schatting van mijn toenmalige inkomen, wordt dit dan geaccepteerd en, uiteraard na aanpassing BD voor daadwerkelijke bedragen, definitief gemaakt?

Juist wel... Daar is dat hele middelen nu juist voor bedoeld.quote:Op dinsdag 15 januari 2013 08:23 schreef kikoooooo het volgende:

[..]

Volgens mij mag je niet middelen met 0 inkomen

Zover ik weet is het nog steeds mogelijk om over 2009 aangifte te doen.quote:Op dinsdag 15 januari 2013 12:20 schreef User_Tinus het volgende:

Even een vraag waarvoor een nieuw topic openen mij geen goed idee leek:

Om te kunnen middelen dien je de definitieve aanslag van de betreffende jaren te hebben ontvangen. Hierbij ben ik er achter gekomen dat ik over 2009 geen aangifte heb gedaan. Het geval wil dat ik nergens mijn administratie van dat jaar kan terugvinden. Ik heb enkel administratie van voor 2009, of van na 2009. Ik heb dus geen loonstroken/salarisbrieven meer van dat jaar. Wel weet ik wat ik ongeveer verdiend heb dat jaar (weinig).

Als ik nu aangifte doe voor 2009, met een schatting van mijn toenmalige inkomen, wordt dit dan geaccepteerd en, uiteraard na aanpassing BD voor daadwerkelijke bedragen, definitief gemaakt?

Gewoon even het programma 2009 downloaden, daarin alles invullen en opsturen.

Je ziet dan vanzelf of de BD het wel of niet accepteert.

En wanneer die aangifte dan definitief is kun je verder met middelen.

Je pleegt alleen wel fraude door opzettelijk (wat hier wel het geval is) een onjuiste aangifte te doen.

eee7a201261dfdad9fdfe74277d27e68890cf0a220f41425870f2ca26e0521b0

Ik dacht dat ik de vraag aan klikooooo had gesteld,...quote:Op dinsdag 15 januari 2013 12:00 schreef dvr het volgende:

[..]

Dan moet je het inkomen voor dat jaar op 0 stellen en daarmee middelen.

Als toeval niet bestaat, waarom hebben ze er dan een woord voor uitgevonden?

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Het is een publiek forum. Had je op een ander antwoord gehoopt?quote:Op dinsdag 15 januari 2013 14:58 schreef ManAtWork het volgende:

Ik dacht dat ik de vraag aan klikooooo had gesteld,...

Ik hoef niet op een antwoord te hopen. Ik weet wel hoe de regeling werkt.

Ik had graag van klikoooo geweten hoe hij met negatieve inkomens dacht om te gaan als een nul-inkomen al niet mag worden meegenomen.

Ik had graag van klikoooo geweten hoe hij met negatieve inkomens dacht om te gaan als een nul-inkomen al niet mag worden meegenomen.

Als toeval niet bestaat, waarom hebben ze er dan een woord voor uitgevonden?

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Misshcien een rare vraag:

Heeft het invloed op je ontvangen studiefinanciering als je gaat middelen over de jaren dat je studeerde (2 jaar) en 1 jaar werken?

Heeft het invloed op je ontvangen studiefinanciering als je gaat middelen over de jaren dat je studeerde (2 jaar) en 1 jaar werken?

Nee, want je belastbare inkomens veranderen niet.

Als toeval niet bestaat, waarom hebben ze er dan een woord voor uitgevonden?

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Niet storen, ik ben al gestoord genoeg,...

Vrouwen zijn om van te houden, niet om te begrijpen.

Volgens mij niet.quote:Op dinsdag 15 januari 2013 19:23 schreef elby1988 het volgende:

Misshcien een rare vraag:

Heeft het invloed op je ontvangen studiefinanciering als je gaat middelen over de jaren dat je studeerde (2 jaar) en 1 jaar werken?

Ons soort mensen, trapt reeds jaren blij van zin, het vuile plebs de modder in.

Ons soort mensen, steunpilaar van vaderland en koningin.

Ons soort mensen, steunpilaar van vaderland en koningin.

Dank, dat dacht ik zelf ook alquote:Op dinsdag 15 januari 2013 19:27 schreef ManAtWork het volgende:

Nee, want je belastbare inkomens veranderen niet.

Chill idd, mn netto inkomen (ff teruggekeken op mn ing) was zo rond de 900/1000 euro. Ik weet alleen niet meer of ik aangifte heb gedaan, vroeger bewaarde ik die zooi niet. 900/1000 netto is dat ook ongeveer bruto toch?quote:Op dinsdag 15 januari 2013 14:03 schreef dyna18 het volgende:

[..]

Juist wel... Daar is dat hele middelen nu juist voor bedoeld.

Als ik dat invul + 14000 van 2009, en 27000 van 2010 krijg ik toch nog zo'n 180 euro terug.

Nu blijf ik alleen me afvragen of ik aangifte heb gedaan. Iemand enig idee of zoiets nog op te vragen valt?

edit: beetje zoeken, kan idd vinden dat je een kopie kan opvragen. Morgen maar even bellen

[ Bericht 9% gewijzigd door kikoooooo op 15-01-2013 23:05:33 ]

zwaar k u t dat ik de laatste jaaropgave van mijn bijbaan niet kan vinden voordat ik fulltime ging werken.

Werkgever heeft het ook niet meer zeggen ze

Nog op een andere manier aan te komen?

Werkgever heeft het ook niet meer zeggen ze

Nog op een andere manier aan te komen?

In 2009 was er al de vooringevulde aangifte.Niet dat je die getallen niet hoeft te controleren, maar grote kans dat ze goed zijn.

eee7a201261dfdad9fdfe74277d27e68890cf0a220f41425870f2ca26e0521b0

Dit heb ik inderdaad ook gedaan. Toen kwam ik er dusachter dat ik voor 2009 geen aangifte had gedaan. Kopie van 2010 was binnen 2 weken binnen. Het kan dus wel snel.quote:Op dinsdag 15 januari 2013 22:51 schreef kikoooooo het volgende:

[..]

edit: beetje zoeken, kan idd vinden dat je een kopie kan opvragen. Morgen maar even bellen

Hebben jullie na het versturen van de brief nog een bevestiging gekregen? Of zo ineens een paar maanden later het geld?

nee, ik niet. ik had daarom een tweetal weken later gebeld. En toen (18 december ish) kreeg ik te horen dat de dagtekening van de brief met definitieve vaststelling op 8 januari stond.

2 december - brief gestuurd

18 december - gebeld of het binnen was: ja, dagtekening brief 8 januari

8 januari - brief binnen

16 januari - geld binnen

2 december - brief gestuurd

18 december - gebeld of het binnen was: ja, dagtekening brief 8 januari

8 januari - brief binnen

16 januari - geld binnen

Deze regeling kan voor mij interessant zijn, maar mijn administratie is niet bepaald op orde en ik weet niet waar al die brieven zijn met de definitieve aanslagen van de belastingdienst. Is er een manier om die gegevens nogmaals te ontvangen of kan je ze ergens online inzien met je digiD?

Ik kan het op de site van de belastingdienst niet terugvinden..

Ik kan het op de site van de belastingdienst niet terugvinden..

Schnitzel, friet, erwten en worteltjes, GENIET!

Ik heb keiveel verstand van alles.

Ik heb keiveel verstand van alles.

Heb 2008 opgevraagd. Blijkt idd dat ik over 2007 nog geen aangifte gedaan had ook. Is dit nog mogelijk? Heb ook geen jaaropgaven meer van dat jaarquote:Op woensdag 16 januari 2013 09:57 schreef User_Tinus het volgende:

[..]

Dit heb ik inderdaad ook gedaan. Toen kwam ik er dusachter dat ik voor 2009 geen aangifte had gedaan. Kopie van 2010 was binnen 2 weken binnen. Het kan dus wel snel.

Bestaat er voor 2007 al een vooraf ingevulde aangifte?

Sorry ben echt een belastingnoob

Edit: lees net dat 2007 niet meer gaat.

Ik ga 180 euro terugkrijgen. Toch lekker

Even bellen en je kunt een duplicaat opvragen van je definitieve aangifte.quote:Op donderdag 17 januari 2013 10:45 schreef Nagelschaartje het volgende:

Deze regeling kan voor mij interessant zijn, maar mijn administratie is niet bepaald op orde en ik weet niet waar al die brieven zijn met de definitieve aanslagen van de belastingdienst. Is er een manier om die gegevens nogmaals te ontvangen of kan je ze ergens online inzien met je digiD?

Ik kan het op de site van de belastingdienst niet terugvinden..

Fijn dat deze mogelijkheid van middeleing nog even onder de aandacht is gebracht.

Net aanvraag verstuurd voor middeling over 2008 t/m 2010

814 E te ontvangen,

Net aanvraag verstuurd voor middeling over 2008 t/m 2010

814 E te ontvangen,

Ik heb sinds deze maand een vaste baan. Na school, de afgelopen 11 maanden werkloos geweest (hier en daar part time werk, minimale inkomsten).. Kan ik profiteren van deze regeling? of moet ik 3 jaar beschikbaar zijn geweest in de arbeidsmarkt?

Ja.

Je moet definitieve belastingaanslagen hebben van tenminste drie opeenvolgende jaren, en daarin moeten door een flinke inkomensdaling of -stijging zodanige verschillen zitten dat je door middeling van de inkomens tot een teruggave komt. Als je tijdens je schooltijd geen aangiftes hebt gedaan (van bijbaantjes e.d.) zul je waarschijnlijk ook geen aanslagen hebben.quote:Op zondag 27 januari 2013 17:23 schreef DobbelSteen200 het volgende:

Ik heb sinds deze maand een vaste baan. Na school, de afgelopen 11 maanden werkloos geweest (hier en daar part time werk, minimale inkomsten).. Kan ik profiteren van deze regeling? of moet ik 3 jaar beschikbaar zijn geweest in de arbeidsmarkt?

Moet je definitieve aanslagen hebben, of kan je ook met je jaaropgaven al ver genoeg komen?quote:Op maandag 28 januari 2013 01:04 schreef dvr het volgende:

[..]

Je moet definitieve belastingaanslagen hebben van tenminste drie opeenvolgende jaren, en daarin moeten door een flinke inkomensdaling of -stijging zodanige verschillen zitten dat je door middeling van de inkomens tot een teruggave komt. Als je tijdens je schooltijd geen aangiftes hebt gedaan (van bijbaantjes e.d.) zul je waarschijnlijk ook geen aanslagen hebben.

quote:Op maandag 28 januari 2013 14:21 schreef rene90 het volgende:

Moet je definitieve aanslagen hebben, of kan je ook met je jaaropgaven al ver genoeg komen?

quote:Op maandag 28 januari 2013 01:04 schreef dvr het volgende:

Je moet definitieve belastingaanslagen hebben van tenminste drie opeenvolgende jaren, en daarin moeten door een flinke inkomensdaling of -stijging zodanige verschillen zitten dat je door middeling van de inkomens tot een teruggave komt. Als je tijdens je schooltijd geen aangiftes hebt gedaan (van bijbaantjes e.d.) zul je waarschijnlijk ook geen aanslagen hebben.

Ahh, had even moeten lezen. Zijn inmiddels aangevraagd via de belastingtelefoon. Krijg ze binnen 10 werkdagen thuis, dan maar kijken of 2009/2010/2011 wat oplevert en anders wachten tot ik de 2012 heb gedaan en of dat meer oplevert.quote:

Als je onder tax equalization valt, is het dan correct als het bedrijf je middelingsteruggave wil hebben?

Wiki zegt:

Wiki zegt:

Maar is "middeling" niet vergeljikbaar met persoonlijke aftrekposten i.p.v. een windfall waar de werkgever recht op heeft?quote:The principles behind a "tax equalization policy" is that the employee will not need to suffer neither a financial hardship nor experiencing a financial windfall, all being the result of the tax consequences of an international assignment.

censuur :O

Onder Nederlands recht zou je deze vraag aan de hand van de Haviltex-norm beantwoorden. Dit ligt echt aan de afspraken tussen jou en je werkgever.

Mocht je niet alledrie de jaren bij dezelfde werkgever werken, is het bijvoorbeeld de vraag of het de bedoeling is dat tax equalization ook over andere jaren werkt dan waarin je gewerkt hebt.

Mocht je niet alledrie de jaren bij dezelfde werkgever werken, is het bijvoorbeeld de vraag of het de bedoeling is dat tax equalization ook over andere jaren werkt dan waarin je gewerkt hebt.

eee7a201261dfdad9fdfe74277d27e68890cf0a220f41425870f2ca26e0521b0