WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Ik ben 't wel een beetje eens over dat van meer fundamenteel bespreken.

Onder 't motto van begin bij jezelf - vandaag op CNN:

Inuit schakelen massaal over op fastfood:

http://edition.cnn.com/20(...)/index.html?hpt=Sbin

En dit is waarom ik inzet op landbouw (een koe voor 1 persoon neemt evenveel ruimte in als plantaardige voeding voor een heel dorp, so to speak), diabetes en hart- en vaatziekten (van verse vis naar big mac -> logisch lijkt mij) en kanker. En generische geneesmiddelen - ga eens beginnen puts en calls beginnen schrijven op Teva Pharmaceuticals. (Novo Nordisk is helaas te duur om nu nog in te stappen in mijn ogen).

Ook een van de redenen waarom ik zo blij ben dat ik het woord Accuray heb opgevangen btw.

Btw mendeljev - er zijn nog genoeg bedrijven met een technologie in ontwikkeling die gewoon onmisbaar is - ik stap ook niet vol enthousiasme in bedrijven zoals GM, conglomeraten en bouwcommodities zoals Caterpillar etc.

[ Bericht 11% gewijzigd door tony_clifton- op 12-01-2011 20:32:12 ]

Onder 't motto van begin bij jezelf - vandaag op CNN:

Inuit schakelen massaal over op fastfood:

http://edition.cnn.com/20(...)/index.html?hpt=Sbin

En dit is waarom ik inzet op landbouw (een koe voor 1 persoon neemt evenveel ruimte in als plantaardige voeding voor een heel dorp, so to speak), diabetes en hart- en vaatziekten (van verse vis naar big mac -> logisch lijkt mij) en kanker. En generische geneesmiddelen - ga eens beginnen puts en calls beginnen schrijven op Teva Pharmaceuticals. (Novo Nordisk is helaas te duur om nu nog in te stappen in mijn ogen).

Ook een van de redenen waarom ik zo blij ben dat ik het woord Accuray heb opgevangen btw.

Btw mendeljev - er zijn nog genoeg bedrijven met een technologie in ontwikkeling die gewoon onmisbaar is - ik stap ook niet vol enthousiasme in bedrijven zoals GM, conglomeraten en bouwcommodities zoals Caterpillar etc.

[ Bericht 11% gewijzigd door tony_clifton- op 12-01-2011 20:32:12 ]

DSM blijkt zo een parel te zijnquote:Op woensdag 12 januari 2011 20:17 schreef flyguy het volgende:

[..]

Iedereen vindt nog onontdekte parels! Dagelijks!

Er is weinig keus, de rente is extreem laag

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

Die laatste zin is dan ook een belangrijk argument om tegen het huidige rentebeleid van de FED + ECB te zijn.quote:Op woensdag 12 januari 2011 20:20 schreef michaelmoore het volgende:

[..]

DSM blijkt zo een parel te zijn

Er is weinig keus, de rente is extreem laag

The more debt, the better

tja, de ECB en FED hebben hun landen naar de afgrond geleid van waardestijging van vastgoed, makkelijke hypotheken en dus valse rijkdom, op voorspraak van de politiek vaak met als doel een herverkiezing (Bush)quote:Op woensdag 12 januari 2011 20:27 schreef flyguy het volgende:

[..]

Die laatste zin is dan ook een belangrijk argument om tegen het huidige rentebeleid van de FED + ECB te zijn.

Nu is een rentestijging absoluut funest gezien de schulden

Europa doet me denken aan de lemmingen waarbij het ene land na het andere in de afgrond gaat vanwege hoge rentes / hoge schulden

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

Ongetwijfeld maar uiteindelijk bepaalt de prijs die je er voor betaalt het rendement.quote:Op woensdag 12 januari 2011 20:17 schreef flyguy het volgende:

Iedereen vindt nog onontdekte parels! Dagelijks!

Ik zou liever de stockpicks verzamelen in een lijstje en kopen als de markt goedkoop is.

Courtesy: SL

Dit plaatje illustreert het altijd zo mooi.

Ain't nothing to it but to do it.

Greece

Greece

Column op IEX:quote:Op woensdag 12 januari 2011 20:18 schreef tony_clifton- het volgende:

Ik ben 't wel een beetje eens over dat van meer fundamenteel bespreken.

Onder 't motto van begin bij jezelf - vandaag op CNN:

Inuit schakelen massaal over op fastfood:

http://edition.cnn.com/20(...)/index.html?hpt=Sbin

En dit is waarom ik inzet op landbouw (een koe voor 1 persoon neemt evenveel ruimte in als plantaardige voeding voor een heel dorp, so to speak), diabetes en hart- en vaatziekten (van verse vis naar big mac -> logisch lijkt mij) en kanker. En generische geneesmiddelen - ga eens beginnen puts en calls beginnen schrijven op Teva Pharmaceuticals. (Novo Nordisk is helaas te duur om nu nog in te stappen in mijn ogen).

Ook een van de redenen waarom ik zo blij ben dat ik het woord Accuray heb opgevangen btw.

Btw mendeljev - er zijn nog genoeg bedrijven met een technologie in ontwikkeling die gewoon onmisbaar is - ik stap ook niet vol enthousiasme in bedrijven zoals GM, conglomeraten en bouwcommodities zoals Caterpillar etc.

Dus naar verwachting zijn in 2020 1 miljard mensen 60-plusser. Dus ik ga geld inzetten op farmaceuten zoals Pfizer, Bayer, Lilly's etc. Op zorgverleners, uitvaartorganisaties en andere bedrijven die kunnen profiteren van de vergrijzing.quote:In Nederland ontvingen in 2010 bijna 3 miljoen mensen bij elkaar circa 30 miljard euro aan AOW. Dit is 10 miljard meer (+50%) dan tien jaar geleden. In deze periode nam het aantal AOWers toe met ongeveer 30%, van 2,3 miljoen naar bijna 3 miljoen. Overigens bedraagt het aantal 65-plussers in Nederland zon 2,65 miljoen; circa 10% van de AOWers woont namelijk in het buitenland.

Het aantal AOWers zal de komende vijf jaar met 0,5 miljoen toenemen tot 3,5 miljoen, oftewel circa 17%. De ontvangen AOW-premies, betaald door werkenden, dekken ruim 60% van de uitgaven. De overheid draagt het restant bij en dit aandeel neemt toe.

Vergrijzingsgolf versnelt

De vergrijzingsgolf die op ons afkomt gaat langzaam, maar versnelt de komende decennia. We hebben nauwelijks ervaring met de economische impact van de vergrijzing op de samenleving. Japan is het eerste land dat daar mee te maken heeft. Het vergrijzingsproces is het resultaat van twee megatrends:

* Een lagere vruchtbaarheidsgraad, die in westerse landen (uitzondering de VS) per saldo onder de vervangingsratio van 2,1 kind per vrouw ligt. Overigens geldt dit ook voor China, dat één-kind-beleid voert.

* Een stijgende leeftijd door een gezonder leven en betere medische voorzieningen.

Naar verwachting zijn in 2020-2025 1 miljard mensen 60-plusser, oftewel circa 13% van de wereldbevolking op dat moment. In 2050 verwacht men circa 2 miljard 60-plussers, die dan 22% van de in totaal 9,2 miljard mensen uitmaken.

Momenteel woont 10% van de bevolking in Europa (inclusief Rusland), ruim 5% in Noord-Amerika, bijna 15% in Afrika, 9% in Latijns-Amerika en ruim 60% in Azië. Als gevolg van de twee genoemde megatrends zullen de 60-plussers ongeveer in 2045 het aantal jongeren (0-14 jaar) overtreffen. Dit was in 1995 al het geval in Europa, inclusief Rusland. (Op de site van de Verenigde Naties is hier veel info over te vinden. Ook interessant is de website van het CBS over demografische ontwikkelingen in Nederland.)

Niks mis met strategien, maar het ging de laatste tijd erg weinig over fundamenteel beleggen en erg veel over strategien.quote:Op woensdag 12 januari 2011 19:29 schreef sitting_elfling het volgende:

[..]

Wat is daar mis mee? Nu klinkt het net of strategieën niet winstgevend kunnen zijn

Pharmaceuticals zou ik inderdaad op mijn lijstje zettenquote:Op woensdag 12 januari 2011 21:18 schreef PaulieWalnuts het volgende:

[..]

Column op IEX:

[..]

Dus naar verwachting zijn in 2020 1 miljard mensen 60-plusser. Dus ik ga geld inzetten op farmaceuten zoals Pfizer, Bayer, Lilly's etc. Op zorgverleners, uitvaartorganisaties en andere bedrijven die kunnen profiteren van de vergrijzing.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Dan heb je nog steeds de keuze om in cash te blijven. Ik besef dat dit mentaal gezien moeilijk is, maar bestudeer het plaatje Cost of Loss dat hierboven werd gepost om er kracht uit te putten.quote:Op woensdag 12 januari 2011 20:20 schreef michaelmoore het volgende:

[..]

DSM blijkt zo een parel te zijn

Er is weinig keus, de rente is extreem laag

(Normaal komt Selang met deze invalshoek, maar ik zal hem vanavond eens aflossen :-)

Het probleem van veel kleine 'nieuwe parels' op de beurs is dat het vaak dood of de gladiolen is. De groei is vaak exponentieel en iedereen probeert er van mee te eten en dan kakt het weer in elkaar en geeft men elkaar weer de schuld op internetforums. Zonder gegronde redenen. Terwijl een boel van die bedrijven niet eens constructieve winst lieten zien.quote:Op woensdag 12 januari 2011 20:18 schreef tony_clifton- het volgende:

Btw mendeljev - er zijn nog genoeg bedrijven met een technologie in ontwikkeling die gewoon onmisbaar is - ik stap ook niet vol enthousiasme in bedrijven zoals GM, conglomeraten en bouwcommodities zoals Caterpillar etc.

Ik denk dat sommige er ook gewoon de tijd niet voor hebben om hier veel mee bezig te zijn.quote:Op woensdag 12 januari 2011 20:14 schreef Mendeljev het volgende:

[..]

Inderdaad, het hele idee van strategieen ontwikkelen is om B&H (al dan niet partieel) te verslaan en dus per definitie de moeite waard om het te bespreken.

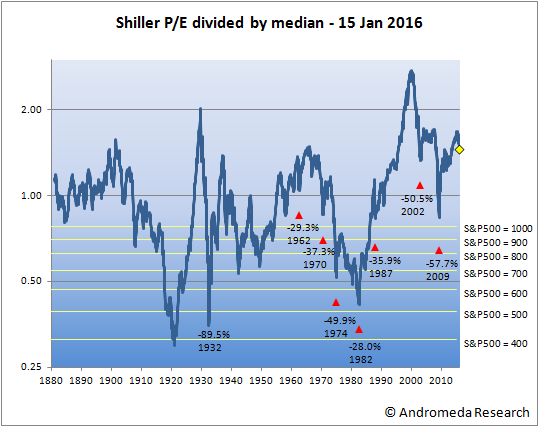

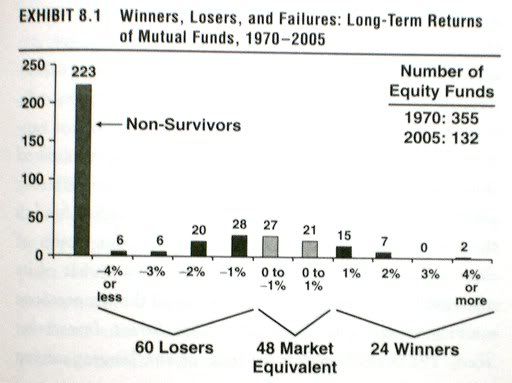

Ach, je hebt altijd een gedeelte die het aan de weerskanten van de normale verdeling zitten. Misschien heeft FOK! wel geluk dat er toevallig een boel van die beleggers hier zittenquote:Even tussen neus en lippen door, ik schrik wel van het enthousiasme van de users hier om weer vol in de aandelen te stappen nu de beurs bijna 50% overgewaardeerd staat op basis van het historisch gemiddelde.

Het schreeuwt wel weer om een onderzoekje. Wat is de kans dat met stockpicking over de laatste 10 jaar dat je aandelen hebt weten te kunnen kopen die elk jaar meer dan 8% gemiddeld renderen? Random algoritme die elk jaar een portfolio van 15 aandelen bij elkaar koopt en dat aan het eind van het jaar verkoopt en weer opnieuw oppakt. Laat op die manier een 100 simulaties lopen en kijken of je gemiddeld genomen op een goed % niveau uit komt

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Het vervelende aan dat plaatje is echter dat je nooit weet of de beurs al over een jaar met 50% instort, of pas over 12 jaar met 35%.quote:Op woensdag 12 januari 2011 20:47 schreef Mendeljev het volgende:

Ik zou liever de stockpicks verzamelen in een lijstje en kopen als de markt goedkoop is.

[ afbeelding ]

Courtesy: SL

Dit plaatje illustreert het altijd zo mooi.

Het is dus ook niet per definitie een goed idee om je geld op een spaarrekening te houden en te wachten tot de grote crash.

Ik denk dat het goed is om er aan herinnert te worden dat de vorige keer dat de DJI met bijna 50% daalde in 1974 was.

Dat was ik inderdaad en ik heb het aandeel nog steeds. Sterker nog: het is een van de twee laatste aandelen die ik nog heb.quote:Op woensdag 12 januari 2011 19:04 schreef tony_clifton- het volgende:

Is de persoon van Gravity nog actief trouwens? Zo ja, nog steeds in belegd?

http://www.google.com/fin(...)q=NASDAQ:GRVY&ntsp=0

Dat aandeel is een hele tijd naar voor gekomen als interessant wegens de Ben Grahamsiaanse waardering. De koers is redelijk onveranderd gebleven though (toen 1.70$, nu 1.85$ maar redelijk volatiel).

Het staat voor mij op zo'n 10 % winst, maar de bedoeling is een rendement van zeg 400 %. Gravity werkt nog steeds aan de opvolger van z'n mmorpg blockbuster Ragnarok. De release wordt alsmaar uitgesteld, wat een teken kan zijn dat het development team z'n magic touch kwijt is. Het kan ook betekenen dat de developers alleen iets willen releasen dat aan de hoge eisen van henzelf en van de doelgroep beantwoordt. Ik geloof nog in de tweede theorie, ook omdat er inmiddels een open beta test is geweest die redelijk positief werd ontvangen. Als Ragnarok 2 een succes wordt dan gaat het aandeel GRVY naar mijn verwachting een paar keer over de kop, vanwege alle abonnements inkomsten, royalities op karakters, handel in virtuele real estate en items, etc, etc wat er tegenwoordig om zo'n game heen ontstaat.

Ondertussen hebben ze ook nog wat kleinere games en doen ze projecten voor derden, zodat er inkomsten blijven binnenkomen en de fundamentals redelijk gezond blijven. Je hebt dus eigenlijk een redelijk geprijsd aandeel in een kleine gamestudio met een call optie op het succes van Ragnarok 2. Zodra ik merk dat de nieuwe game een failure is, dan doe ik het aandeel de deur uit.

Je moet het voor jezelf uitmaken natuurlijk, in reele termen zul je met aandelen nog steeds goed af zijn over een lang tijdsbestek als je het vergelijkt met een renterekening. Aandelen zijn natuurlijk enkel onder- of bovengewaardeerd op basis van een waardering en als je met weinig tevreden bent dan is er niets mis mee om nu in te stappen.quote:Op woensdag 12 januari 2011 21:51 schreef WinningMood het volgende:

Het is dus ook niet per definitie een goed idee om je geld op een spaarrekening te houden en te wachten tot de grote crash.

Ik heb dan geen olifantengeheugen maar de crash van 2008/2009 is me dan nog wel bijgebleven waar de AEX in 2008 met 52% kelderde. Maar dat doet inderdaad niets af aan de onvoorspelbaarheid van de beurzen. Wat ik wel vreemd vind is dat er nu een ware hausse lijkt te onstaan terwijl dit optimisme ver te zoeken was toen de AEX 200 noteerde. Voor iedere punt dat de index stijgt is het neerwaarts risico groter, iets wat velen niet willen beseffen om de een of andere reden.quote:Ik denk dat het goed is om er aan herinnert te worden dat de vorige keer dat de DJI met bijna 50% daalde in 1974 was.

Ain't nothing to it but to do it.

Greece

Greece

[quote] Op woensdag 12 januari 2011 22:07 schreef Mendeljev het volgende:

Op woensdag 12 januari 2011 22:07 schreef Mendeljev het volgende:

Ik heb dan geen olifantengeheugen maar de crash van 2008/2009 is me dan nog wel bijgebleven waar de AEX in 2008 met 52% kelderde. Maar dat doet inderdaad niets af aan de onvoorspelbaarheid van de beurzen.

[quote]

stom van mij opgeschreven, ik bedoelde met "vorige" de crash voor de laaste van 2008/2009.

Dat is dus twee crashes van ~50% in 45 jaar.

Op woensdag 12 januari 2011 22:07 schreef Mendeljev het volgende:

Op woensdag 12 januari 2011 22:07 schreef Mendeljev het volgende:Ik heb dan geen olifantengeheugen maar de crash van 2008/2009 is me dan nog wel bijgebleven waar de AEX in 2008 met 52% kelderde. Maar dat doet inderdaad niets af aan de onvoorspelbaarheid van de beurzen.

[quote]

stom van mij opgeschreven, ik bedoelde met "vorige" de crash voor de laaste van 2008/2009.

Dat is dus twee crashes van ~50% in 45 jaar.

Interessante benadering. Weet je nog meer van dit soort gamebedrijven die op dezelfde manier actief zijn?quote:Op woensdag 12 januari 2011 22:05 schreef jaco het volgende:

Ondertussen hebben ze ook nog wat kleinere games en doen ze projecten voor derden, zodat er inkomsten blijven binnenkomen en de fundamentals redelijk gezond blijven. Je hebt dus eigenlijk een redelijk geprijsd aandeel in een kleine gamestudio met een call optie op het succes van Ragnarok 2. Zodra ik merk dat de nieuwe game een failure is, dan doe ik het aandeel de deur uit.

Ain't nothing to it but to do it.

Greece

Greece

Nee. Eerlijk gezegd, speel ik zelf geen MMORPG's. De tip kreeg ik van een value investing blogger die GRVY op basis van een screener op fundamentals ontdekte en de discussie die daarop volgde. Als er iemand goed bekend is met de MMORPG scene, dan hoor ik graag hoe er daar tegen de komst van Ragnarok 2 wordt aangekeken.quote:Op woensdag 12 januari 2011 22:10 schreef Mendeljev het volgende:

[..]

Interessante benadering. Weet je nog meer van dit soort gamebedrijven die op dezelfde manier actief zijn?

Dan zijn we natuurlijk wel erg benieuwd naar dat andere aandeel gezien Gravity op een interessante methode was gekozen. Al heb ik een vermoeden dat dit niet een relatief onbekend aandeel is.quote:Op woensdag 12 januari 2011 22:05 schreef jaco het volgende:

[..]

Dat was ik inderdaad en ik heb het aandeel nog steeds. Sterker nog: het is een van de twee laatste aandelen die ik nog heb.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

In dit plaatje staan de dalingen op de S&P500 aangegeven.quote:Op woensdag 12 januari 2011 21:51 schreef WinningMood het volgende:

Ik denk dat het goed is om er aan herinnert te worden dat de vorige keer dat de DJI met bijna 50% daalde in 1974 was.

Er is een goede correlatie tussen de historische 20-yr returns en waardering

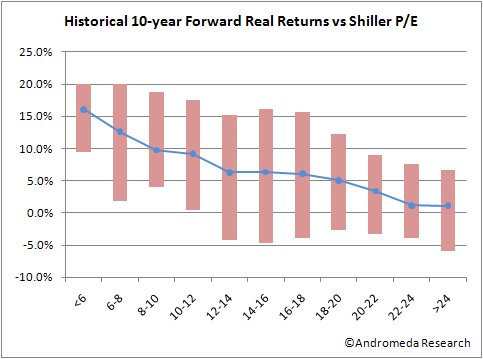

Of zie het plaatje hieronder, dat de gemiddelde 10-yr returns aangeeft (blauwe lijn) en de historische range van de uitkomsten als functie van de waardering. Momenteel zitten we op een Shiller P/E van 23...

Als je er vanuit gaat dat beleggers als groep de markt niet kunnen verslaan....

...kom je bij de huidige waardering al heel snel bij een keuze voor cash uit.

Alleen als je denkt dat je het beter kunt dan de gemiddelde prof dan heb je imo een reden om in de markt te zijn. Zie hier de reden waarom er op dit forum zoveel aandacht is voor strategieën. Zonder "edge" krijg je een hele reeks van uitkomsten bij verschillende beleggers maar gemiddeld doe je het niet beter dan buy&hold. En de verwachte returns daarvan zijn bij de huidige waardering niet gunstig tov het risico dat je loopt.

Als tegenargument krijg ik vaak een soort "new era" argument, bijvoorbeeld dat de returns nu veel stabieler zouden zijn dan vroeger. Dat hoorde je vooral in de jaren '90 toen het een tijdje heel goed ging. Maar dat geldt allang niet meer. Van de drie grootste dalingen van de afgelopen > 1 eeuw plaats vonden er 2 plaats in de afgelopen 10 jaar (die andere was 1929). Geen verrassing trouwens, want de grootste dalingen komen allemaal vanaf een hoog waarderings niveau.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Want de inuit brengt een hele markt met zich mee?quote:Op woensdag 12 januari 2011 20:18 schreef tony_clifton- het volgende:

Ik ben 't wel een beetje eens over dat van meer fundamenteel bespreken.

Onder 't motto van begin bij jezelf - vandaag op CNN:

Inuit schakelen massaal over op fastfood:

http://edition.cnn.com/20(...)/index.html?hpt=Sbin

En dit is waarom ik inzet op landbouw (een koe voor 1 persoon neemt evenveel ruimte in als plantaardige voeding voor een heel dorp, so to speak), diabetes en hart- en vaatziekten (van verse vis naar big mac -> logisch lijkt mij) en kanker. En generische geneesmiddelen - ga eens beginnen puts en calls beginnen schrijven op Teva Pharmaceuticals. (Novo Nordisk is helaas te duur om nu nog in te stappen in mijn ogen).

Ook een van de redenen waarom ik zo blij ben dat ik het woord Accuray heb opgevangen btw.

Btw mendeljev - er zijn nog genoeg bedrijven met een technologie in ontwikkeling die gewoon onmisbaar is - ik stap ook niet vol enthousiasme in bedrijven zoals GM, conglomeraten en bouwcommodities zoals Caterpillar etc.

waarom gaat de markt juist altijd omhoog wanneer ik geen positie heb.  nu heb ik noppes nada verdiend aan deze rally. dacht dat de markt dieper een pullback zo maken maar mijn entry is niet getriggerd.

nu heb ik noppes nada verdiend aan deze rally. dacht dat de markt dieper een pullback zo maken maar mijn entry is niet getriggerd.  eerst mis ik een entry door een nieuwjaarsfeest nu mis ik er weer één omdat de markt niet meewerkt. Zo wordt traden wel heel erg moeilijk

eerst mis ik een entry door een nieuwjaarsfeest nu mis ik er weer één omdat de markt niet meewerkt. Zo wordt traden wel heel erg moeilijk

en straks zie je maar weer dat de markt verder blijft rallyen tot S&P 1300 zonder pullback,

POMO agenda is net geupdated.

http://www.newyorkfed.org/markets/tot_operation_schedule.html

en straks zie je maar weer dat de markt verder blijft rallyen tot S&P 1300 zonder pullback,

POMO agenda is net geupdated.

http://www.newyorkfed.org/markets/tot_operation_schedule.html

Qua het edge vs stockpicking verhaal denk ik dat je als particulier je niet moet bewegen in fondsen waar meer dan EUR 100k per dag in verhandeld wordt. Als je je daar consequent aan houdt kun je met wat huiswerk wel wat leuke rendementen behalen.

Abre los ojos

Ik was eigenlijk sarcastisch in de zin dat iedereen en hun oma elke dag naar de statistieken van bedrijf X kijkt, zich vervolgens afvraagt waarom niemand het nog eerder heeft ontdekt en denkt een klapper te maken.quote:Op woensdag 12 januari 2011 20:47 schreef Mendeljev het volgende:

[..]

Ongetwijfeld maar uiteindelijk bepaalt de prijs die je er voor betaalt het rendement.

Ik zou liever de stockpicks verzamelen in een lijstje en kopen als de markt goedkoop is.

[ afbeelding ]

Courtesy: SL

Dit plaatje illustreert het altijd zo mooi.

The more debt, the better

Dat gebeurt net zo goed in China, en daar kan je wel al van een markt spreken...quote:Op woensdag 12 januari 2011 22:54 schreef Sokz het volgende:

[..]

Want de inuit brengt een hele markt met zich mee?

Iemand enig idee waarom Pfizer en Eli Lilly & Co zo gezakt zijn sinds 2002? Twee farmaceuten die volgens mij goede medicijnen hebben.

Ik gok op patentverlies - pfizer zit geografisch goed wat betreft china- waar men ook hoe langer hoe meer westerse geneesmiddelen gaat gebruiken...

Maar ik denk ook dat er heel veel pareltjes te vinden zijn in de grote woeste zee. Er zijn naar verluid op en rondom de 50.000 aandelen vrij verhandelbaar op de wereldwijde aandelenbeurzen. Het is dan ook aannemelijk dat er iedere dag meerdere flutaandelen zich opwerken tot topaandelen met idem dito koersresultaat. Statistisch gezien is de kans om een klapper te maken gewoon erg klein maar dat is een risico dat stockpickers gewoon in acht nemen.quote:Op woensdag 12 januari 2011 23:34 schreef flyguy het volgende:

Ik was eigenlijk sarcastisch in de zin dat iedereen en hun oma elke dag naar de statistieken van bedrijf X kijkt, zich vervolgens afvraagt waarom niemand het nog eerder heeft ontdekt en denkt een klapper te maken.

Ik bedenk me net eigenlijk dat een willekeurige greep uit zo'n grote groep nog steeds veel en veel meer kans op succes biedt dan het kopen van een straatje uit de staatsloterlij, maar dat terzijde..

Ain't nothing to it but to do it.

Greece

Greece

Warren Buffet had toch een stuk of 100 'rubbish' stocks gekocht, uiteindelijk hebben er slechts 4 géén turnaround gemaakt. Oké, hij had ze wel heel zorgvuldig uitgezocht en met de leiding gesproken e.d. voor een beslissing te nemen, maar idd - het kan wel.

Ofwel ben ik mis, maar meen dit eens gehoord te hebben...

Ofwel ben ik mis, maar meen dit eens gehoord te hebben...

In China en India stelt een patent geen ruk voor, en wordt alles illegaal gekopieerd. Alleen als ze het technisch niet kunnen reproduceren kan een Westers bedrijf in die landen geld verdienen. Sterker nog: veel bedrijven kiezen om NIET op die markten actief te zijn, omdat ze gedwongen worden samen te werken met locale partijen, waarna plotseling ze op de Westerse markten een concurrent hebben die hun Westerse technologie heeft gekopieerd.quote:Op woensdag 12 januari 2011 23:38 schreef tony_clifton- het volgende:

Ik gok op patentverlies - pfizer zit geografisch goed wat betreft china- waar men ook hoe langer hoe meer westerse geneesmiddelen gaat gebruiken...

Actief zijn in China is niet zonder meer een pre. Dat is nogal bedrijf en productafhankelijk. Ik heb geen idee hoe makkelijk medicijnen te kopieren zijn. Maar als ik om me heen kijk nogal makkelijk

dat vind ik ook altijd zo irritant, dat de markt niet mijn portefeuille volgt.....quote:Op woensdag 12 januari 2011 22:55 schreef superpiet het volgende:

waarom gaat de markt juist altijd omhoog wanneer ik geen positie heb.nu heb ik noppes nada verdiend aan deze rally. dacht dat de markt dieper een pullback zo maken maar mijn entry is niet getriggerd.

eerst mis ik een entry door een nieuwjaarsfeest nu mis ik er weer één omdat de markt niet meewerkt. Zo wordt traden wel heel erg moeilijk

en straks zie je maar weer dat de markt verder blijft rallyen tot S&P 1300 zonder pullback,

POMO agenda is net geupdated.

http://www.newyorkfed.org/markets/tot_operation_schedule.html

Ik zat trouwens short omdat ik vrij kansloos vond dat een failliet land als Japan een failliet land als Portugal gaat 'helpen', en dat de markt daar met opluchting op reageeert, maar daar dacht de markt en de commentaren anders over. Dus die positie heb ik maar snel gesloten  Jammer maar helaas, volgende keer beter

Jammer maar helaas, volgende keer beter

[ Bericht 7% gewijzigd door Dinosaur_Sr op 13-01-2011 04:43:42 ]

[ Bericht 7% gewijzigd door Dinosaur_Sr op 13-01-2011 04:43:42 ]

Ikquote:Op woensdag 12 januari 2011 18:22 schreef Mercer het volgende:

Wie vond dit ook alweer geen goed idee?

Aegean Marine Petroleum Network 12.75

+1.36 (11.94%)

http://www.google.com/fin(...)ne&q=NYSE:ANW&ntsp=0

Kom je het ook even melden als blijkt dat ze hun deferred tax asset moeten afwaarderen en de familieclan er met de kas vandoor is?

Grappig idee. Ik hoef niet zo nodig grote klappers te maken, en heb liever wat meer stabiliteit. Traden in dit soort minifondsen doe ik dan wel met een klein deel van mijn portefeuille, maar ik zou er nooit exclusief in beleggen. Omdat ze zo illiquide zijn is een exit vaak moeilijk, zeker als ze distressed raken. Dan ben je overgeleverd aan de marketmaker, en levert meestal geen gelukkig einde op.... meer upside, maar ook meer downside. En ik denk dat je als particulier altijd een zware informatieachterstand hebt, nog meer bij dit soort fondsen.quote:Op woensdag 12 januari 2011 23:00 schreef MrUnchained het volgende:

Qua het edge vs stockpicking verhaal denk ik dat je als particulier je niet moet bewegen in fondsen waar meer dan EUR 100k per dag in verhandeld wordt. Als je je daar consequent aan houdt kun je met wat huiswerk wel wat leuke rendementen behalen.

Bij grote fondsen kijken zoveel professionele spelers mee dat ik juist denk dat daar je achterstand het grootst is. Bij de echte kleine fondsen zie je amper of geen institutionelen. Bovendien staan die bedrijven vaak wel open om een prutsende particulier te woord te staan. Als je je huiswerk goed doet hoef je ook amper te verkopen in een disstressed situation.quote:Op donderdag 13 januari 2011 04:50 schreef Dinosaur_Sr het volgende:

[..]

Grappig idee. Ik hoef niet zo nodig grote klappers te maken, en heb liever wat meer stabiliteit. Traden in dit soort minifondsen doe ik dan wel met een klein deel van mijn portefeuille, maar ik zou er nooit exclusief in beleggen. Omdat ze zo illiquide zijn is een exit vaak moeilijk, zeker als ze distressed raken. Dan ben je overgeleverd aan de marketmaker, en levert meestal geen gelukkig einde op.... meer upside, maar ook meer downside. En ik denk dat je als particulier altijd een zware informatieachterstand hebt, nog meer bij dit soort fondsen.

Abre los ojos

Ik heb weinig vertrouwen in de Europese droom, en dus in de Euro. Van de andere kant moet je de Duitsers nooit onderschatten, en die zijn voorlopig nog steeds de motor achter de Euro.quote:Op woensdag 12 januari 2011 18:09 schreef PaulieWalnuts het volgende:

[..]

Wat denk je Lyrebird zal de dollar terrein winnen ten opzichte van de euro? Ik denk van wel daarom ben ik ook van plan om te gaan beleggen in Amerikaanse aandelen. Dan heb je de aandelen koersen die omhoog gaan + de dollar die in waar stijgt.

Van de andere kant heb ik totaal geen vertrouwen in de huidige Amerikaanse regering, alhoewel er met de nipte Republikeinse meerderheid in het Huis van Afgevaardigen een einde lijkt te komen aan het ideologisch gemotiveerde beleid van Obama, wat vanaf nu wat pragmatischer zal worden. Verder vertrouw ik Bernanke niet, en heb ik niets met het FED beleid. Ik verwacht dat de dollar dus nog wel wat verder zal zakken.

Maarrr, net zoals dat je Duitsers nooit moet onderschatten, moet je ook Amerikanen nooit onderschatten. De slimste Amerikanen werken niet bij de overheid, maar in het bedrijfsleven, en ik verwacht dat de winsten van Amerikaanse bedrijven, vooral grote Amerikaanse bedrijven die veel exporteren of dominant zijn in hun gebied (Boeing, CAT, CMI) nog verder toe zullen nemen. Gunstig voor de koers van de dollar.

Het belangrijkste probleem dat ik voorzie, is de instabiliteit die zal worden gegenereerd door landen met hoge staatsschulden. Iedere keer als er nieuws is over de staatsschuld van Portugal, Japan, de VS, Belgie, noem ze maar op, zal de beurs een knauw krijgen. Spanje is waarschijnlijk het volgende slachtoffer. Reken er maar op dat het hard naar beneden zal gaan. Maar niet voor lang, want aan de andere kant zullen bedrijven met geweldige cijfers blijven komen. Eigenlijk hetzelfde patroon als wat we het afgelopen jaar hebben gezien.

Neem deze kijk in de toekomst met een korreltje zout - ik zit er meestal finaal naast.

Good intentions and tender feelings may do credit to those who possess them, but they often lead to ineffective — or positively destructive — policies ... Kevin D. Williamson

da's juist omgekeerd. T.a.v. de kleine fondsen hebben financiers (en da's meestal een mix van leningen en equity juist een enorme kennisvoorsprong. Althans dat is mijn ervaring. Ook al zijn er Chinese walls tussen equity en lening portfolio's, dus die kennis behoort niet gedeeld te worden binnen die investeerders.quote:Op donderdag 13 januari 2011 06:54 schreef MrUnchained het volgende:

[..]

Bij grote fondsen kijken zoveel professionele spelers mee dat ik juist denk dat daar je achterstand het grootst is. Bij de echte kleine fondsen zie je amper of geen institutionelen. Bovendien staan die bedrijven vaak wel open om een prutsende particulier te woord te staan. Als je je huiswerk goed doet hoef je ook amper te verkopen in een disstressed situation.

Verder is de koers van een klein fonds natuurlijk oneindig makkelijker te beinvloeden met niet al te veel geld, zodat het speelbal is van allerlei partijen en niet noodzakelijkerwijze fundamentals.

Ik ben met je eens dat je er prima op kunt handelen/investeren, maar ik betwijfel of er een wezenlijke edge is.

Hah, zie dat jullie ook al op de hoogte zijn van die nieuwe website waar ik de naam niet van noem. Zag er inderdaad niet interessant uit. Ze hebben wel een mooie domeinnaam vind ik.

Verder is dit wel een leuk iets, maar dat komt natuurlijk omdat Lehman en 9/11 allemaal niet op de eerste van de maand zijn gebeurd.

How to beat the market? Only stay a day at a time

[ Bericht 41% gewijzigd door Rejected op 13-01-2011 10:44:17 ]

Verder is dit wel een leuk iets, maar dat komt natuurlijk omdat Lehman en 9/11 allemaal niet op de eerste van de maand zijn gebeurd.

How to beat the market? Only stay a day at a time

[ Bericht 41% gewijzigd door Rejected op 13-01-2011 10:44:17 ]

Haha volgens Binck ben ik een eens rijk:

Er staat een order in de bied van 280 tegen 40,515. Hij lijkt ook niet te verdwijnen :S.

Er staat een order in de bied van 280 tegen 40,515. Hij lijkt ook niet te verdwijnen :S.

SPOILEROm spoilers te kunnen lezen moet je zijn ingelogd. Je moet je daarvoor eerst gratis Registreren. Ook kun je spoilers niet lezen als je een ban hebt.Waarschuwing: Inhoud van deze post kan afwijken van de daadwerkelijke situatie van de user. Mogelijke redenen zijn humor, schaamte en angst voor vervolging.

Kenners, ik heb zojuist mijn rekening kunnen activeren bij Binck. Ik wil graag beginnen met redelijk defensief wat geld te beleggen. Ik ben op zoek naar bewezen beleggingsfondsen waar jullie goede ervaringen mee hebben. Ik lees wat goede verhalen over Carmignac bijvoorbeeld. Daarnaast wil ik wat investeren in aandelen met een relatief hoog dividend zoals een Shell.

Hoor ik die Griekse melodie...

Kun je met Binck ook op de Amerikaanse beurs handelen? Hoog dividend: Southern Copper. Zij keren als ik het goed heb 4x per jaar dividend uit, wat nu rond de 1%-1.5% per keer is. Koers staat wel hoog.quote:Op donderdag 13 januari 2011 11:07 schreef mark_dabomb het volgende:

Daarnaast wil ik wat investeren in aandelen met een relatief hoog dividend zoals een Shell.

Good intentions and tender feelings may do credit to those who possess them, but they often lead to ineffective — or positively destructive — policies ... Kevin D. Williamson

Ik vind 'Shares' eigenlijk helemaal niet zo gek. Jammergenoeg kan je nu alleen nog maar info over Nederlandse aandelen vinden.

Het lijkt er ook op dat je niet zelf een column kan schrijven. Dat is alleen voorbehouden aan een voorgebakken groep experts.

[ Bericht 36% gewijzigd door WinningMood op 13-01-2011 11:22:31 ]

Het lijkt er ook op dat je niet zelf een column kan schrijven. Dat is alleen voorbehouden aan een voorgebakken groep experts.

[ Bericht 36% gewijzigd door WinningMood op 13-01-2011 11:22:31 ]

Geen idee, na de middag is er iets met Trichet, om 14:30 Amerikaanse handelsbalans...

België heeft blijkbaar Europese steun nodig:

http://www.tijd.be/nieuws(...)un-.9009198-3136.art

[ Bericht 60% gewijzigd door tony_clifton- op 13-01-2011 11:50:14 ]

België heeft blijkbaar Europese steun nodig:

http://www.tijd.be/nieuws(...)un-.9009198-3136.art

[ Bericht 60% gewijzigd door tony_clifton- op 13-01-2011 11:50:14 ]

Werd men by Spyker wakker?

Wat is er dan zo goed aan? Zo indrukwekkend vind ik de info voor Nederlandse bedrijven niet eens. Het enige positieve is dat je daar je eigen groep aan kunt maken. Dat is wel tof. Maar het is vooral een enorme marketing stunt imho.quote:Op donderdag 13 januari 2011 11:15 schreef WinningMood het volgende:

Ik vind 'Shares' eigenlijk helemaal niet zo gek. Jammergenoeg kan je nu alleen nog maar info over Nederlandse aandelen vinden.

Het lijkt er ook op dat je niet zelf een column kan schrijven. Dat is alleen voorbehouden aan een voorgebakken groep experts.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik denk dat je het meeste geld kunt verdienen door te wachten tot de boel crasht en dan op AEX 250, 200 en 150 een deel van je kapitaal inleggen. Komen we nooit meer op die niveau's, heb je ook geen geld verlorenquote:Op donderdag 13 januari 2011 11:07 schreef mark_dabomb het volgende:

Kenners, ik heb zojuist mijn rekening kunnen activeren bij Binck. Ik wil graag beginnen met redelijk defensief wat geld te beleggen. Ik ben op zoek naar bewezen beleggingsfondsen waar jullie goede ervaringen mee hebben. Ik lees wat goede verhalen over Carmignac bijvoorbeeld. Daarnaast wil ik wat investeren in aandelen met een relatief hoog dividend zoals een Shell.

Koop je nu, verkoop je waarschijnlijk je aandelen weer op AEX 150 of zo.

Glazen bollen verkoop ik voor ¤150 per stuk

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Wat vinden jullie van zaken zoals OpenTable en Netflix?. Beide zijn internet zaken. NetFlix voor video verhuur en dvd koop online en de ander om een reservering te boeken in een restaurant, ook online. Kijk de prijs eens van het aandeel en de stijging die het heeft doorgemaakt! 200% in een jaar. Voor dit soort zaken!

OpenTable loopt tegen een 164 maal de trailing earnings en een 18 maal de sales. Price/book, price/sales tegen de 20. Voor een restaurant online boekings site. Teh fuck! Waarom investeert men nog steeds in deze aandelen? Als de markt al een luchtbel is, zijn dit soort zaken helemaal een bubble. Of is het juist de tekening aan de wand dat de bubbel die we nu hebben echt de hoogte in gaat?

Voor een restaurant online boekings site. Teh fuck! Waarom investeert men nog steeds in deze aandelen? Als de markt al een luchtbel is, zijn dit soort zaken helemaal een bubble. Of is het juist de tekening aan de wand dat de bubbel die we nu hebben echt de hoogte in gaat?

OpenTable loopt tegen een 164 maal de trailing earnings en een 18 maal de sales. Price/book, price/sales tegen de 20.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik heb nog niet naar de short mogelijkheden van die aandelen gekeken maar als ik het kan putten doe ik datquote:

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ze vragen 760 en bieden 360 dollar voor een contract op 2 jaar strike 40 (1/2e huidige koers).

I dare you

Zou zeggen van doe mee maar da's (mi) iets te veel geld voor wat tenslotte gokken is...

Voor die prijs koop ik liever calls op een beloftevol biotechbedrijf

[ Bericht 5% gewijzigd door tony_clifton- op 13-01-2011 18:01:46 ]

I dare you

Zou zeggen van doe mee maar da's (mi) iets te veel geld voor wat tenslotte gokken is...

Voor die prijs koop ik liever calls op een beloftevol biotechbedrijf

[ Bericht 5% gewijzigd door tony_clifton- op 13-01-2011 18:01:46 ]

Naar mijn mening zijn deze twee omhoog gegaan door continu short squeezes. Hun bedrijfsmodel is meestal te hoog gewaardeerd, ik heb een interessant stuk gelezen over netflix. Deze laatste is contracten aangegaan voor 5 jaar maar die lopen over enkele jaren af. Deze contracten betekent dat netflix veel bandbreedte krijgt voor weinig geld. Dat zou niet door moeten kunnen gaan omdat bandbreedte gebruik van netflix zoveel is gestegen en kabelbedrijven zouden uiteindelijk meer macht krijgen in hun positie tegen netflix.quote:Op donderdag 13 januari 2011 17:39 schreef sitting_elfling het volgende:

Wat vinden jullie van zaken zoals OpenTable en Netflix?. Beide zijn internet zaken. NetFlix voor video verhuur en dvd koop online en de ander om een reservering te boeken in een restaurant, ook online. Kijk de prijs eens van het aandeel en de stijging die het heeft doorgemaakt! 200% in een jaar. Voor dit soort zaken!

OpenTable loopt tegen een 164 maal de trailing earnings en een 18 maal de sales. Price/book, price/sales tegen de 20.Voor een restaurant online boekings site. Teh fuck! Waarom investeert men nog steeds in deze aandelen? Als de markt al een luchtbel is, zijn dit soort zaken helemaal een bubble. Of is het juist de tekening aan de wand dat de bubbel die we nu hebben echt de hoogte in gaat?

Nu is de short interest van OPEN en NFLX 35% en maanden geleden was dat maar 20%. Toch zijn beide aandelen gestegen. Het lijkt erop dat de bears hun eigen graf graven door te shorten want de PE is te hoog, maar hoe meer shorts hoe meer druk naar boven. Zeer ironisch.

Netflix is afgelopen jaar een beetje de beursdarling geworden, is inmiddels meer dan alleen dvd verhuur, is voornamelijk een digitale kabelexploitant aan het worden. Maar gezien de status zal het wel redelijk overgewaardeerd van.quote:Op donderdag 13 januari 2011 17:39 schreef sitting_elfling het volgende:

Wat vinden jullie van zaken zoals OpenTable en Netflix?. Beide zijn internet zaken. NetFlix voor video verhuur en dvd koop online en de ander om een reservering te boeken in een restaurant, ook online. Kijk de prijs eens van het aandeel en de stijging die het heeft doorgemaakt! 200% in een jaar. Voor dit soort zaken!

Van die reserveringssite snap ik helemaal geen fuck

Tot de 600, 800 of 1000? Wie weet. Waarom niet?quote:Op woensdag 12 januari 2011 19:14 schreef Mercer het volgende:

Ik heb het gevoel dat we binnenkort afstort krijgen, daar ben ik een beetje bang voor. Tot waar zou dit in godesnaam door kunnen gaan?

The End Times are wild

Vandaag heb ik trouwens mijn ATH van beleggingsresultaat behaald, zie deze grafiek. Dit is vanaf het moment dat ik bij Alex beleg.

Het is trouwens niet zo dat ik mijn vermogen in die 9 jaar tijd vertwintigvoudigd heb, want ik heb af en toe er nog geld ingebracht (ca 1/4 van mijn huidige vermogen). Het is dus eerder verviervoudigd. Maar tov de AEX toch geen slecht gemiddelde!

(Die rare knik eind 2007 was toen ik mijn geld er vanaf gehaald heb omdat ik een crash vreesde, maar uiteindelijk toch geen fysiek goud durfde te kopen vanwege de transactiekosten (had ik het maar gedaan!)

The End Times are wild

Je vreesde een crash op de top van bubble! Dat had je anders goed voor elkaar!quote:Op donderdag 13 januari 2011 20:47 schreef LXIV het volgende:

(Die rare knik eind 2007 was toen ik mijn geld er vanaf gehaald heb omdat ik een crash vreesde, maar uiteindelijk toch geen fysiek goud durfde te kopen vanwege de transactiekosten (had ik het maar gedaan!)

Wat me vooral opvalt is dat je in relatief kort tijdsbestek 1 jaar en een beetje van "200" naar "500" ging. Aan welke constructie lag dit vooral? Het lijkt wel of je 2 a 3 grote klappers in korte termijn maakte.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Op die grafiek zie je het niet goed, maar ik ging toen 5,5 keer over de kop. (ik ging dieper dan 200, op de bodem was het 160)quote:Op donderdag 13 januari 2011 21:08 schreef sitting_elfling het volgende:

[..]

Je vreesde een crash op de top van bubble! Dat had je anders goed voor elkaar!

Wat me vooral opvalt is dat je in relatief kort tijdsbestek 1 jaar en een beetje van "200" naar "500" ging. Aan welke constructie lag dit vooral? Het lijkt wel of je 2 a 3 grote klappers in korte termijn maakte.

Dat kwam omdat ik veel aandelen in de porto had die extreem veel gedaald waren tijdens de crash, en daarna dus ook bovengemiddeld opveerden (ING, AEG, BAM, ORD, etc). Bovendien zat ik zo'n 200% long.

Diezelfde fondsen hebben trouwens mijn rendement in 2010 ook zeer gedrukt.

The End Times are wild

Mja, je hebt vast wel een aantal shaky dagen gehad waar je echt baalde dat je ING, AEG etc. in je porto had. Ik kan me de posts hier nog wel herinneren dat je het zat was dat alles naar beneden ging en je een van de eerste bulls was die alles naar boven wou hebbenquote:Op donderdag 13 januari 2011 21:20 schreef LXIV het volgende:

[..]

Op die grafiek zie je het niet goed, maar ik ging toen 5,5 keer over de kop. (ik ging dieper dan 200, op de bodem was het 160)

Dat kwam omdat ik veel aandelen in de porto had die extreem veel gedaald waren tijdens de crash, en daarna dus ook bovengemiddeld opveerden (ING, AEG, BAM, ORD, etc). Bovendien zat ik zo'n 200% long.

Diezelfde fondsen hebben trouwens mijn rendement in 2010 ook zeer gedrukt.

Maar al met al een leuk rendement! Ik heb het minder gedaan denk ik in die periode.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik heb geluk gehad dat ik het eerste deel van de crash gemist heb. Alleen nog te vroeg erin gestapt. En vanaf de bodem extra long zitten levert natuurlijk ook goed op.quote:Op donderdag 13 januari 2011 21:34 schreef sitting_elfling het volgende:

[..]

Mja, je hebt vast wel een aantal shaky dagen gehad waar je echt baalde dat je ING, AEG etc. in je porto had. Ik kan me de posts hier nog wel herinneren dat je het zat was dat alles naar beneden ging en je een van de eerste bulls was die alles naar boven wou hebben

Maar al met al een leuk rendement! Ik heb het minder gedaan denk ik in die periode.

Overigens ga ik vanaf een AEX van 400-420 ook weer 'gewoon' long zitten hoor.

The End Times are wild

Het is -denk ik- relatief onbekend: Brookfield Renewable Power Fund. Dit heeft een totaal ander doel in mijn portfolio dan Gravity, namelijk het vervangen van de obligaties die ik eind vorig jaar heb verkocht. Het is een Canadese utility georganiseerd als een fonds dat elke maand dividend uitkeert. Dit resulteert in zo'n 6 % per jaar.quote:Op woensdag 12 januari 2011 22:39 schreef sitting_elfling het volgende:

[..]

Dan zijn we natuurlijk wel erg benieuwd naar dat andere aandeel gezien Gravity op een interessante methode was gekozen. Al heb ik een vermoeden dat dit niet een relatief onbekend aandeel is.

Een goed rendement en naar ik hoop enigszins veilig voor inflatie, aangezien een energie leverancier natuurlijk wel enige pricing power heeft. Het bedrijf genereert bovendien schone energie. Ik ben niet echt een groene belegger, maar heb wel affinititeit met de duurzame keuze waar mogelijk. Ook de omzet van een duurzame energie leverancier is trouwens gecorreleerd met de olieprijs, die ik voorlopig zie stijgen.

Ik wilde bovendien mijn portfolio naar andere valuta diversificieren, weg van Euro, Yen en USD. Ik heb de CAD dus eerst gewisseld voor ik Brookfield aankocht. Ik heb ook een groot deel in AUD gewisseld. Mijn broker (IB) geeft me daar 4.57% rente over, dus zelfs zonder dat je het hoeft te investeren.

Volg jij toevallig de hedge fund manager Whitney Tilson? Hij is short in precies die twee internet aandelen die je noemt: http://www.insidermonkey.(...)en-and-netflix-nflx/quote:Op donderdag 13 januari 2011 17:39 schreef sitting_elfling het volgende:

Wat vinden jullie van zaken zoals OpenTable en Netflix?. Beide zijn internet zaken. NetFlix voor video verhuur en dvd koop online en de ander om een reservering te boeken in een restaurant, ook online. Kijk de prijs eens van het aandeel en de stijging die het heeft doorgemaakt! 200% in een jaar. Voor dit soort zaken!

OpenTable loopt tegen een 164 maal de trailing earnings en een 18 maal de sales. Price/book, price/sales tegen de 20.Voor een restaurant online boekings site. Teh fuck! Waarom investeert men nog steeds in deze aandelen? Als de markt al een luchtbel is, zijn dit soort zaken helemaal een bubble. Of is het juist de tekening aan de wand dat de bubbel die we nu hebben echt de hoogte in gaat?

De Netflix short thesis heeft hij uitgebreid gepost op Seeking Alpha : http://seekingalpha.com/a(...)-we-re-short-netflix

De CEO van Netflix heeft hier op gereageerd : http://seekingalpha.com/a(...)=qp_investment_views

Ik meen dat Tilson hier op zijn beurt weer op gereageerd heeft, maar ik kan dit zo snel niet terugvinden.

Volg hem niet bewust, insider monkey en seeking alpha hebben wel interessante stukjes somsquote:Op donderdag 13 januari 2011 22:27 schreef jaco het volgende:

[..]

Volg jij toevallig de hedge fund manager Whitney Tilson? Hij is short in precies die twee internet aandelen die je noemt: http://www.insidermonkey.(...)en-and-netflix-nflx/

De Netflix short thesis heeft hij uitgebreid gepost op Seeking Alpha : http://seekingalpha.com/a(...)-we-re-short-netflix

De CEO van Netflix heeft hier op gereageerd : http://seekingalpha.com/a(...)=qp_investment_views

Ik meen dat Tilson hier op zijn beurt weer op gereageerd heeft, maar ik kan dit zo snel niet terugvinden.

Respect dat hij zo gedetailleerd over zijn short positie spreekt maar laten we wel wezen, hij had die positie veel eerder moeten verkopen. Ik ben het het overigens volledig eens met zijn gehele short verhaal. Dat soort artikelen zorgen er altijd voor dat ik huiverig wordt om relatief onbekende aandelen aan te schaffen

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik vind het moedig, short gaan op Netflix. De dienst is mateloos populair in de VS en timmert stevig aan de weg in Canada. Ik zou ze niet kopen, want erg duur, maar het zou me niet verbazen als ze nog is verder stijgen dit jaar. Concurrentie is aanwezig, maar zolang de service van Netflix superieur is en dominanter dan die van de concurrentie zou ik ze houden als ik ze had.

Voor degene die denken "Voor een bedrijf dat online films en series aan bied?!" Op de top is Netflix verantwoordelijk voor 20% van het gebruik van de totale bandbreedte in de VS.

Voor degene die denken "Voor een bedrijf dat online films en series aan bied?!" Op de top is Netflix verantwoordelijk voor 20% van het gebruik van de totale bandbreedte in de VS.

Waarschuwing: Inhoud van deze post kan afwijken van de daadwerkelijke situatie van de user. Mogelijke redenen zijn humor, schaamte en angst voor vervolging.

Wat is Europa toch ook weer een stom vehikel. Om pan-Europees te opereren heb je UCITS standaard nodig, maar de leukste stukjes van de EU, Isle of Man en de Kanaal-eilanden, tellen dan weer niet. En ook IBC's in Ierland of Luxemburg komen niet in aanmerking...

Waarom heeft de EU geen Delaware/Fairfield?

*is gefrustreerd...

Waarom heeft de EU geen Delaware/Fairfield?

*is gefrustreerd...

The more debt, the better

Editknop werkt niet, maar ik weet dat Isle of Man en de Kanaal-eilanden niet bij de EU horen, maar dan nog...

The more debt, the better

Gefeliciteerd met dit mooie resultaat!quote:Op donderdag 13 januari 2011 20:47 schreef LXIV het volgende:

[ afbeelding ]

Vandaag heb ik trouwens mijn ATH van beleggingsresultaat behaald, zie deze grafiek. Dit is vanaf het moment dat ik bij Alex beleg.

Het is trouwens niet zo dat ik mijn vermogen in die 9 jaar tijd vertwintigvoudigd heb, want ik heb af en toe er nog geld ingebracht (ca 1/4 van mijn huidige vermogen). Het is dus eerder verviervoudigd. Maar tov de AEX toch geen slecht gemiddelde!

(Die rare knik eind 2007 was toen ik mijn geld er vanaf gehaald heb omdat ik een crash vreesde, maar uiteindelijk toch geen fysiek goud durfde te kopen vanwege de transactiekosten (had ik het maar gedaan!)

Wat alleen niet uit de grafiek blijkt is het enorme risico dat je hebt gelopen door je leverage steeds verder te verhogen toen de positie zich tegen je bewoog. 25% extra daling (dus AEX naar 150 ipv 200) was een complete wipe-out geweest (equity=nul) en daar had je nooit meer van kunnen herstellen. Maar als het goed afloopt dan ziet zo'n grafiek er natuurlijk wel spectaculair uit.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

mijn vriendin, die zegt dan, dat het dan binnenkort weer naar beneden wijstquote:Op vrijdag 14 januari 2011 10:21 schreef Rejected het volgende:

Wat denken jullie van ASML? Alles wijst omhoog denk ik.

Ja de helft belegt contrair. Maar op basis van de waardering vind ik ze niet duur.quote:Op vrijdag 14 januari 2011 10:33 schreef meth77 het volgende:

[..]

mijn vriendin, die zegt dan, dat het dan binnenkort weer naar beneden wijst

Dat heb ik niet echt gedaan hoor. Ik ben die leverage pas gaan opbouwen op de weg omhoog.quote:Op vrijdag 14 januari 2011 10:28 schreef SeLang het volgende:

[..]

Gefeliciteerd met dit mooie resultaat!

Wat alleen niet uit de grafiek blijkt is het enorme risico dat je hebt gelopen door je leverage steeds verder te verhogen toen de positie zich tegen je bewoog. 25% extra daling (dus AEX naar 150 ipv 200) was een complete wipe-out geweest (equity=nul) en daar had je nooit meer van kunnen herstellen. Maar als het goed afloopt dan ziet zo'n grafiek er natuurlijk wel spectaculair uit.

Verder zie je dat in 2010 er eigenlijk teveel volatiliteit in de grafiek zit. Dat kwam ook omdat ik zeer overweight was in BAM en ORD, het slechtste AEX respectievelijk AMX fonds. Maar toch streef ik voor dit jaar naar het afbouwen van de leverage.

The End Times are wild

Het verbaast me dat Netflix het zo goed doet. De laatste keer dat ik me in het aandeel verdiept heb, stonden ze op $25.quote:Op donderdag 13 januari 2011 23:29 schreef Virgil het volgende:

Ik vind het moedig, short gaan op Netflix. De dienst is mateloos populair in de VS en timmert stevig aan de weg in Canada. Ik zou ze niet kopen, want erg duur, maar het zou me niet verbazen als ze nog is verder stijgen dit jaar. Concurrentie is aanwezig, maar zolang de service van Netflix superieur is en dominanter dan die van de concurrentie zou ik ze houden als ik ze had.

Voor degene die denken "Voor een bedrijf dat online films en series aan bied?!" Op de top is Netflix verantwoordelijk voor 20% van het gebruik van de totale bandbreedte in de VS.

Ergens is het trouwens niet zo gek.

Ik heb twee jaar lang een abonnement op Netflix gehad, en had een systeem uitgedokterd waarbij ik het maximale aantal films per week binnen kon krijgen, op mijn abonnement dan. Komt neer op de Netflix envelop met DVD de dag erop meteen terug te sturen (snel film kijken dus) en rekening met het weekend te houden. Maar veel collega's en vrienden waren veel lakser, en keken maximaal een of twee films per maand. Ondertussen wel $10/maand betalen, en dat jaren lang.

Onderschat niet hoe verschrikkelijk lui en laks de gemiddelde Amerikaan is. Tja, het is eigenlijk wel logisch dat dit soort services goud geld verdienen.

Good intentions and tender feelings may do credit to those who possess them, but they often lead to ineffective — or positively destructive — policies ... Kevin D. Williamson

Ik meen me te herinneren dat je zelf ook zei dat het bij een AEX van 150 game over was. Bijkoop acties in combinatie met optiesquote:Op vrijdag 14 januari 2011 11:42 schreef LXIV het volgende:

[..]

Dat heb ik niet echt gedaan hoor. Ik ben die leverage pas gaan opbouwen op de weg omhoog.

Verder zie je dat in 2010 er eigenlijk teveel volatiliteit in de grafiek zit. Dat kwam ook omdat ik zeer overweight was in BAM en ORD, het slechtste AEX respectievelijk AMX fonds. Maar toch streef ik voor dit jaar naar het afbouwen van de leverage.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Wordt je de toegang tot FOK! gelijk ontzegd als je equity onder water gaat?quote:Op vrijdag 14 januari 2011 14:55 schreef SeLang het volgende:

[..]

Ik meen me te herinneren dat je zelf ook zei dat het bij een AEX van 150 game over was. Bijkoop acties in combinatie met opties. Een iets minder gulle Wouter Bos en we hadden je hier niet meer gezien.

Abre los ojos

Als de bank je account liquideert omdat je equity onder water komt, al is het maar voor één dagje, dan is al je poen definitief weg. Er valt dan niks meer te beleggen dus zie je iemand ook niet meer in het "De Beursvloer" forum.quote:Op vrijdag 14 januari 2011 15:01 schreef MrUnchained het volgende:

[..]

Wordt je de toegang tot FOK! gelijk ontzegd als je equity onder water gaat?

De toegang tot Fok! word je gelukkig niet ontzegd. In R&P zul je met warmte worden ontvangen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Een interessante keuze als inflatiehedge. Het vermogen dat ze echter in totaal exploiteren is wel redelijk laag (ongeveer gelijk aan 3 kolencentrales). Dat is imo nadelig gezien de hogere kosten per plant (meer dan 50) en de edge die hun energietraders verliezen als ze willen traden om het market clearance point (vastgestelde energieprijs per uur). Ik heb daarom het vermoeden dat concurrenten in dezelfde sector veel hogere inkomsten kunnen genereren per uitgaande kWh.quote:[b] Op donderdag 13 januari 2011 22:13 Het is -denk ik- relatief onbekend: Brookfield Renewable Power Fund. Dit heeft een totaal ander doel in mijn portfolio dan Gravity, namelijk het vervangen van de obligaties die ik eind vorig jaar heb verkocht. Het is een Canadese utility georganiseerd als een fonds dat elke maand dividend uitkeert. Dit resulteert in zo'n 6 % per jaar.

Een goed rendement en naar ik hoop enigszins veilig voor inflatie, aangezien een energie leverancier natuurlijk wel enige pricing power heeft.

Misschien ben je daar ook wel gewoon content mee gezien de lage beta van het fonds en hoge dividend maar ik zou liever gaan voor de grotere fondsen en dan eventueel selecteren op hoogste pay-out.

Ik moet wel bekennen dat je porto uitnodigend oogt om het nader te bestuderen.

Ain't nothing to it but to do it.

Greece

Greece

Was dit niet het punt toen de porto 100% uit ING bestond? Ik moest het even nazoeken maar op hetzelfde moment verdubbelde ING in koers. Een perfecte timing al zeg ik het zelf.quote:Op donderdag 13 januari 2011 21:08 schreef sitting_elfling het volgende:

Wat me vooral opvalt is dat je in relatief kort tijdsbestek 1 jaar en een beetje van "200" naar "500" ging. Aan welke constructie lag dit vooral? Het lijkt wel of je 2 a 3 grote klappers in korte termijn maakte.

Ain't nothing to it but to do it.

Greece

Greece

Ik had er wel eens eerder van gehoord maar nu ik de Nederlandse versie eens bekijk zie ik alleen maar reclame voor eettentjes. Wat willen ze eigenlijk met die 15 miljard doen?quote:Op vrijdag 14 januari 2011 15:43 schreef Rejected het volgende:

Groupon wil een IPO van 15-20 miljard dollar.

Ain't nothing to it but to do it.

Greece

Greece

in hun zak steken, wat dacht je danquote:Op vrijdag 14 januari 2011 15:57 schreef Mendeljev het volgende:

[..]

Ik had er wel eens eerder van gehoord maar nu ik de Nederlandse versie eens bekijk zie ik alleen maar reclame voor eettentjes. Wat willen ze eigenlijk met die 15 miljard doen?

Bij al die IPOs / bailouts krijg ik zon dot-com gevoelens. Het lijkt wel of iedereen ervanuitgaat dat allles goed komt en de economie weer op het spoor is. Vooral als de cijfers van Q4 uitkomen (die worden goed aangezien de consumentenaankopen fors zijn aangetrokken) zal het hosanna kunnen worden.

Het lijkt en begint ook echt te voelen alsof we op het top van de bubble aan het dansen zijn.

Party like its 1999.

Het lijkt en begint ook echt te voelen alsof we op het top van de bubble aan het dansen zijn.

Party like its 1999.

Dat gevoel heb ik ook maar 't zal nog wel nog niet voor direct zijn. QE2 loopt pas af binnen 6 mnd, tot dan is er ondersteuning neem ik aan?quote:Op vrijdag 14 januari 2011 16:30 schreef piepeloi55 het volgende:

Het lijkt en begint ook echt te voelen alsof we op het top van de bubble aan het dansen zijn.

Party like its 1999.

De black swans die o.a. Selang heeft geschets kunnen op elk moment plaatsvinden. Ik ben alleen bang dat men eerst nog euforischer gaat worden voor het feestje echt/voorgoed gaat eindigen. Er is immers nog enige speelruimte.quote:Op vrijdag 14 januari 2011 16:32 schreef tony_clifton- het volgende:

Dat gevoel heb ik ook maar 't zal nog wel nog niet voor direct zijn. QE2 loopt pas af binnen 6 mnd, tot dan is er ondersteuning neem ik aan?

Zijn die black swans dan niet te voorspellen? Ik denk dat er een paar grote partijen heel erg short gaan zitten wanneer we een grote crash krijgen. Oké, de markten worden er gezonder door maar als kijkt naar de grafieken waar er 10% op een dag af gaat lijkt mij dat eerder georganiseerd.

Misschien niet à la toplui van grote banken in een grote marmeren zaal gezamenlijk aan de cognac en lachen van 'zie ze panikeren', maartoch... Ik denk dat er altijd mensen aan zo'n crashes verdienen, en niet per toeval.

Misschien niet à la toplui van grote banken in een grote marmeren zaal gezamenlijk aan de cognac en lachen van 'zie ze panikeren', maartoch... Ik denk dat er altijd mensen aan zo'n crashes verdienen, en niet per toeval.

WS al weer op post-crisis-high.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Voorspellen op zich is niet moeilijk, maar een exact tijdstip en exacte events eraan plakken wel. Er zijn vast een hoop mensen die wachtten dat het misgaat en dan enorm gaan shorten, ikzelf denk er ook overna. Probleem is alleen dat als je (tijdelijke) mis zit er geen geld meer is om in te stappen op de goedkope niveaus en het (zekere) rendement dat daarmee komt.quote:Op vrijdag 14 januari 2011 16:40 schreef tony_clifton- het volgende:

Zijn die black swans dan niet te voorspellen? Ik denk dat er een paar grote partijen heel erg short gaan zitten wanneer we een grote crash krijgen. Oké, de markten worden er gezonder door maar als kijkt naar de grafieken waar er 10% op een dag af gaat lijkt mij dat eerder georganiseerd.

Misschien niet à la toplui van grote banken in een grote marmeren zaal gezamenlijk aan de cognac en lachen van 'zie ze panikeren', maartoch... Ik denk dat er altijd mensen aan zo'n crashes verdienen, en niet per toeval.

De definitie van een black swan is juist dat iedereen hem ver van te voren kan voorspellen. Jij hebt je zeker nog niet echt ingelezen?quote:Zijn die black swans dan niet te voorspellen?

Nee, juist omgekeerd, maar dat wist je natuurlijk zelf ook wel.quote:Op vrijdag 14 januari 2011 17:24 schreef GoudIsEcht het volgende:

De definitie van een black swan is juist dat iedereen hem ver van te voren kan voorspellen. Jij hebt je zeker nog niet echt ingelezen?

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Het is andersom. Je zult eerst moeten shorten en dan wachten tot het misgaat. Op het moment dat er een crash plaatsvindt of het lijkt er op, dan worden de instrumenten om te shorten dusdanig hoog geprijsd dat het rendement t.o.v. het risico niet meer interessant zijn.quote:Op vrijdag 14 januari 2011 17:20 schreef piepeloi55 het volgende:

[..]

Voorspellen op zich is niet moeilijk, maar een exact tijdstip en exacte events eraan plakken wel. Er zijn vast een hoop mensen die wachtten dat het misgaat en dan enorm gaan shorten, ikzelf denk er ook overna.

Een black swan ziet niemand juist aankomen.

Groupon is best groot, weet hun income statement niet maar ik neem aan dat ze aardig wat winst maken. Is dus niet helemaal hetzelfde als dotcom toentertijd. Zoals ik eerder zie, ik ken de cijfers niet, en 15 miljard klinkt erg veel voor zo'n tent. Maar ik zou hier best mn geld in durven te steken. Kan flink profiteren van de transitie naar een mobiel tijdperk.

Vandaag ASML op de eerste day high gekocht, toen zakte het in maar gelukkig door de VS omhoog geschoten.

Groupon is best groot, weet hun income statement niet maar ik neem aan dat ze aardig wat winst maken. Is dus niet helemaal hetzelfde als dotcom toentertijd. Zoals ik eerder zie, ik ken de cijfers niet, en 15 miljard klinkt erg veel voor zo'n tent. Maar ik zou hier best mn geld in durven te steken. Kan flink profiteren van de transitie naar een mobiel tijdperk.

Vandaag ASML op de eerste day high gekocht, toen zakte het in maar gelukkig door de VS omhoog geschoten.

Bij bepaalde instrumenten kan de risicopremie (flink) omhoog gaan, maar het is je vrij om een ander (en meer liquide) instrument te kiezen. Bij futures op de bekende indices zal dat allemaal meevallen of niet eens merkbaar. Daarnaast zit je dan short voor tientallen procenten op de onderliggende waarde en niet om een paar procentjes binnen te tikken.quote:Op vrijdag 14 januari 2011 17:36 schreef jaco het volgende:

Het is andersom. Je zult eerst moeten shorten en dan wachten tot het misgaat. Op het moment dat er een crash plaatsvindt of het lijkt er op, dan worden de instrumenten om te shorten dusdanig hoog geprijsd dat het rendement t.o.v. het risico niet meer interessant zijn.

Persoonlijk ben ik ervan overtuigd dat als je nu zou shorten je op de lange termijn op (flinke) winst zal staan. Je weet echter nooit wanneer en hoe het mis zal gaan (dat is chaos en niet te controleren). Het kan net zogoed dat de beurs eerst naar ongekende hoogtes gaat die je doen uitroken. Shorten voordat de bubble leegloopt is voor mij persoonlijk dus not done. Op het moment echter dat die recordhoogtes zijn bereikt en een of meerdere black swans te voorschijn komen zou ik wel durven te shorten met een goed moneymanagement.

Misschien leuk voor de (macro)daytraders, aangezien consumer spending 75% van het GDP is en de consensus nog uitgaat van een lagere Q4 groei.

Als je een zogenaamde 'margin-call' krijgt ben je nog steeds niet al je geld kwijt. De bank liquideert al ruim voordat je onder de nullijn bent. Ben in 2001 door mijn broker gebeld of ik bij wilde storten (wat ik toen niet kon!). Gelukkig draaide de beurs net op dat moment!quote:Op vrijdag 14 januari 2011 15:11 schreef SeLang het volgende:

[..]

Als de bank je account liquideert omdat je equity onder water komt, al is het maar voor één dagje, dan is al je poen definitief weg. Er valt dan niks meer te beleggen dus zie je iemand ook niet meer in het "De Beursvloer" forum.

De toegang tot Fok! word je gelukkig niet ontzegd. In R&P zul je met warmte worden ontvangen.

Stel dat je voor 70.000 euro aandelen hebt en je margin is 40.000 euro. Als je dan voor -30.000 euro opties schrijft en dat ook belegt dan heb je een porto van 100.000 euro aandelen, voor -30K aan opties. Je margin zal dan iets van 20K zijn.

Daalt de beurs nu met 15% en je margin is nul, dan belt de bank je. Of je bij wil storten. Als je dat niet kunt dan verkoopt de bank een deel van de aandelen (op een zeer ongunstig moment), net zolang totdat je weer een positieve margin hebt. Maar als dan bijv. voor 20K aan aandelen wordt verkocht en daarmee de helft van je optieposities geliquideerd wordt, dan ben je weer gewoon safe.

Je verliest natuurlijk wel relatief veel vermogen en ook nog op een ongunstig moment. Maar dat is de prijs (het risico) die je betaalt voor extra rendement als het wel goed gaat.

Eigenlijk wordt je hier door het Nederlandse belastingstelsel toe gedwongen.

The End Times are wild

Zo dan! Het spuit echt omhoog hier de laatste paar uurtjes.

Dus dan krijgt het NL belastingstelsel de schuld als je een margin call krijgt?

Dus dan krijgt het NL belastingstelsel de schuld als je een margin call krijgt?  Voordeel van deze denkwijze is dat je het dan iig niet zelf hebt gedaan. Overigens ben ik het eens dat NL belastingen te gek voor woorden zijn, maar op de rest vind ik het nogal mank gaan.

Voordeel van deze denkwijze is dat je het dan iig niet zelf hebt gedaan. Overigens ben ik het eens dat NL belastingen te gek voor woorden zijn, maar op de rest vind ik het nogal mank gaan.

[ Bericht 38% gewijzigd door Mercer op 14-01-2011 20:13:18 ]

Je wordt gedwongen door het NL belastingstelsel om zoveel mogelijk risico te nemen op de beurs? En een dikke leverage te pakken? Naah LXIV dat is geen goed excuus.quote:Op vrijdag 14 januari 2011 19:44 schreef LXIV het volgende:

[..]

Eigenlijk wordt je hier door het Nederlandse belastingstelsel toe gedwongen.

[ Bericht 38% gewijzigd door Mercer op 14-01-2011 20:13:18 ]

Kiek 'um goan! Die Dow en die Nasdaq!!

Zou dan nu uiteindelijk tóch het tijdperk van oneindig stijgende beurskoersen en dividenden zijn aangebroken? Ik mag het hopen.

Alleen jammer dat mijn geschreven opties straks misschien ver out the money verlopen. Ik houd de koersen liever laag, zodat ik telkens kan bijschrijven. Op een AEX van 410 oid durf ik dat niet meer.

Zou dan nu uiteindelijk tóch het tijdperk van oneindig stijgende beurskoersen en dividenden zijn aangebroken? Ik mag het hopen.

Alleen jammer dat mijn geschreven opties straks misschien ver out the money verlopen. Ik houd de koersen liever laag, zodat ik telkens kan bijschrijven. Op een AEX van 410 oid durf ik dat niet meer.

The End Times are wild

LXIV heeft gelijk. Vermogen wordt hier aardig belast, maar capital gains juist niet. En door leverage kan je een hoog capital gains/vermogen ratio krijgen.quote:Op vrijdag 14 januari 2011 20:04 schreef Mercer het volgende:

Zo dan! Het spuit echt omhoog hier de laatste paar uurtjes.

[..]

Je wordt gedwongen door het NL belastingstelsel om zoveel mogelijk risico te nemen op de beurs? En een dikke leverage te pakken? Naah LXIV dat is geen goed excuus.Dus dan krijgt het NL belastingstelsel de schuld als je een margin call krijgt?

Voordeel van deze denkwijze is dat je het dan iig niet zelf hebt gedaan. Overigens ben ik het eens dat NL belastingen te gek voor woorden zijn, maar op de rest vind ik het nogal mank gaan.

quote:Op vrijdag 14 januari 2011 20:12 schreef LXIV het volgende:

Kiek 'um goan! Die Dow en die Nasdaq!!

Zou dan nu uiteindelijk tóch het tijdperk van oneindig stijgende beurskoersen en dividenden zijn aangebroken? Ik mag het hopen.

Alleen jammer dat mijn geschreven opties straks misschien ver out the money verlopen. Ik houd de koersen liever laag, zodat ik telkens kan bijschrijven. Op een AEX van 410 oid durf ik dat niet meer.

Wordt de capital gain tax eigenlijk per transactie ingehouden door de broker of komt dit tot stand door een jaarlijkse momentopname ofwel gewogen gemiddelde? Ik vermoedde altijd het eerste maar misschien zit het anders, weet iemand hoe dat zit?

Ain't nothing to it but to do it.

Greece

Greece

Zo is het precies. Bij een inflatie van 2% en vermogensbelasting van 1,2% ga je pas verdienen vanaf de 3,2%.quote:Op vrijdag 14 januari 2011 21:17 schreef superpiet het volgende:

[..]

LXIV heeft gelijk. Vermogen wordt hier aardig belast, maar capital gains juist niet. En door leverage kan je een hoog capital gains/vermogen ratio krijgen.

[..]

Behaal je dus 5% rendement dan is dat in werkelijkheid maar 1,8%. Dat is niet veel. Kun je met leverage je rendement naar 8% verhogen dan is je werkelijke rendement 4,8%. Bijna een verdrievoudiging.

Zeker geschreven deep ITM-puts zijn geschikt hiervoor. Want je ontvangt hiermee:

A) de koersstijging op het aandeel

B) rente of dividend van de premie

C) de geschreven put staat als negatief vermogen in je porto.

The End Times are wild

S&P gesloten op year-high: 1.293.24, de hoogste stand sinds het begin van de crisis.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

De beurs hoeft niet eens zó gek te stijgen om het komende jaar 100 keer een ATH sinds de crisis te kunnen posten.quote:Op vrijdag 14 januari 2011 22:45 schreef Arcee het volgende:

S&P gesloten op year-high: 1.293.24, de hoogste stand sinds het begin van de crisis.

Het wordt eens tijd dat we een pre=crisis ATH gaan neerzetten!

En verder is de DJ sinds het dieptepunt van de crisis 'slechts' verdubbeld, en dat geldt natuurlijk ook al bijna voor de AEX.

The End Times are wild

"The difference between the yield premium on speculative- grade corporate bonds and investment-grade debt has tightened to 355 basis points and reached as low as 348 basis points on Jan. 5, the narrowest since November 2007, according to Bank of America Merrill Lynch index data."

http://www.bloomberg.com/(...)-credit-markets.html

Dit is echt niet te geloven. Er wordt dus op dit moment net zo weinig risico ingeprijsd als op de alltime high (S&P500 bereikte die in okt 2007) vlak voordat de boel in elkaar donderde. En dat is dus nog geen 2 jaar nadat de hele wereld en z'n achterneef met een bailout van armageddon moesten worden gered.

http://www.bloomberg.com/(...)-credit-markets.html

Dit is echt niet te geloven. Er wordt dus op dit moment net zo weinig risico ingeprijsd als op de alltime high (S&P500 bereikte die in okt 2007) vlak voordat de boel in elkaar donderde. En dat is dus nog geen 2 jaar nadat de hele wereld en z'n achterneef met een bailout van armageddon moesten worden gered.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

We zijn de bubble flink het aan opblazen op het moment. Nieuws van IPO's vliegen je om de oren. Negatief geluid wordt nog steeds overal weggedrukt. Yield spread op z'n kleinst sinds de crisis. Mensen worden nog steeds uit hun huizen gedrukt en lopen nog steeds achter op betalingen. Rente nog steeds laag. Werkloosheid nog steeds hoog, aantal claims steeg de laatste keer weer.quote:Op vrijdag 14 januari 2011 22:53 schreef SeLang het volgende:

"The difference between the yield premium on speculative- grade corporate bonds and investment-grade debt has tightened to 355 basis points and reached as low as 348 basis points on Jan. 5, the narrowest since November 2007, according to Bank of America Merrill Lynch index data."

http://www.bloomberg.com/(...)-credit-markets.html

Dit is echt niet te geloven. Er wordt dus op dit moment net zo weinig risico ingeprijsd als op de alltime high (S&P500 bereikte die in okt 2007) vlak voordat de boel in elkaar donderde. En dat is dus nog geen 2 jaar nadat de hele wereld en z'n achterneef met een bailout van armageddon moesten worden gered.

Oftewel, je kunt met een gerust hart op vakantie. Wie weet staat de beurs er binnen die 2 maand al stukken beter voor als we in dit tempo door gaan

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

In Tunesië is vandaag de president gevlucht na rellen over stijgende voedselprijzen. Het is nu wachten op China. Ze hebben beiden een GDP/capita van ongeveer $3800 dus je zou zeggen dat de effecten ongeveer op een gelijke manier doorwerken.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Het prijsniveau in China hoeft natuurlijk niet hetzelfde te zijn. Bovendien is de Yuan sterk ondergewaardeerd, dus het is niet zo moeilijk om voor voedsel te zorgen.

Bovendien zijn Chinezen geen Tunesiërs. Ik denk dat een Chinees gewoon harder gaat werken als hij meer geld nodig heeft.

Bovendien zijn Chinezen geen Tunesiërs. Ik denk dat een Chinees gewoon harder gaat werken als hij meer geld nodig heeft.

The End Times are wild

Dat zeker. Er moet nu meer dan 50% af voordat ik überhaupt ga beginnen om het fundamentele kooplijstje weer up to date te maken. Al kan het straks natuurlijk snel gaan als de bubbles knappen (zie 2008)quote:Op vrijdag 14 januari 2011 22:59 schreef sitting_elfling het volgende:

Oftewel, je kunt met een gerust hart op vakantie.

Maar prioriteit 1 is nu mijn testtooltje up to date krijgen zodat ik na de vakantie de geplande dynamische strategieen kan programmeren en testen. Maar elke keer loop ik weer tegen iets aan dat ik eerst wil fixen. Het wordt natuurlijk wel steeds bruikbaarder en betrouwbaarder zo

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Is dit een pleidooi voor de terugkeer van de vermogenswinst belasting ? Ik meen me te herinneren dat het tarief vergelijkbaar was met loonbelasting dus 52% in de hoogste schijf, maar dat zal nu iets minder zijn, laten we zeggen 40%. Dan haal je dus bij 5% rendement in werkelijkheid maar 1 % netto reeel rendement.quote:Op vrijdag 14 januari 2011 22:12 schreef LXIV het volgende:

[..]

Zo is het precies. Bij een inflatie van 2% en vermogensbelasting van 1,2% ga je pas verdienen vanaf de 3,2%.

Behaal je dus 5% rendement dan is dat in werkelijkheid maar 1,8%. Dat is niet veel. Kun je met leverage je rendement naar 8% verhogen dan is je werkelijke rendement 4,8%. Bijna een verdrievoudiging.

Op een meer abstract niveau zou je kunnen zeggen dat het huidige systeem het tenminste lonend maakt voor diegenen die meer risico willen zoeken. Het is aan de beleggers die dat niet willen om zichzelf te beheersen. Van beleggers in derivaten kunnen we enige kennis van zaken verwachten. Dan kun je ook de keuze maken om er geen gebruik van te maken.

In de landen waar capital gain tax geheven wordt, gebeurt dat via de jaarlijkse aangifte van de belegger. De broker heeft er niets mee te maken. In de VS betaal je over de realized gains. De realized losses mag je weer van het belastbaar totaal afhalen. Dit is de reden dat er op de Amerikaanse beurzen aan het eind van het jaar soms aan- en verkopen plaatsvinden die fundamenteel en technisch gezien niet logisch zijn.quote:Op vrijdag 14 januari 2011 21:28 schreef Mendeljev het volgende:

Wordt de capital gain tax eigenlijk per transactie ingehouden door de broker of komt dit tot stand door een jaarlijkse momentopname ofwel gewogen gemiddelde? Ik vermoedde altijd het eerste maar misschien zit het anders, weet iemand hoe dat zit?

Er is nooit vermogenswinstbelasting geweest in Nederland. Je betaalde belasting op dividend. Dus als een aandeel met 100% steeg (maar geen dividend uitkeerde) betaalde je niks!quote:Op vrijdag 14 januari 2011 23:52 schreef jaco het volgende:

[..]