Na deel 5 hier alweer deel 6 van onze glanzende gouddraad!

Goud fascineert de mens al duizenden jaren. Na voor de laatste eeuwwisseling als belegging even helemaal uit beeld te zijn geweest, is het gele metaal sinds enkele jaren weer helemaal terug. Dit is direct terug te zien in de goudprijs, die de afgelopen 10 jaar een spectaculaire ontwikkeling heeft doorgemaakt.

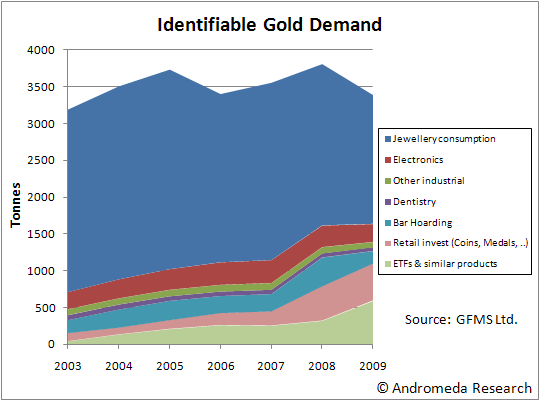

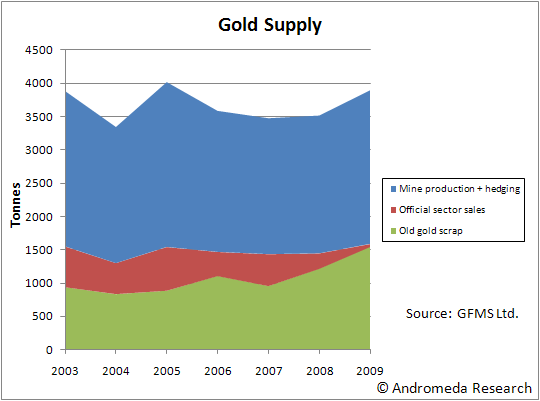

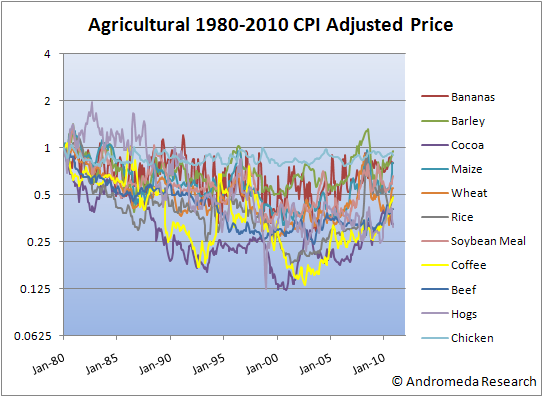

Tegenover de toegenomen vraag naar goud als belegging, die nog eens extra gestimuleerd wordt door de onzekerheden die voortvloeien uit de crisis waar wij ons momenteel in bevinden, staat als gevolg van diezelfde crisis een sterk afgenomen consumptieve vraag naar goud (juwelen). Volgens sommigen zal de goudconsumptie in de toekomst weer sterk oplopen door een toenemende vraag uit economisch wonder China, maar ook hierover zijn de meningen verdeeld.

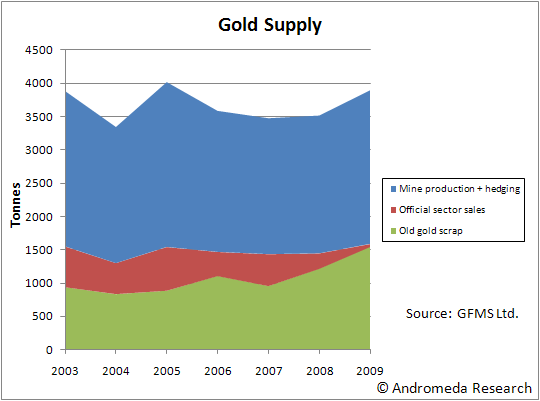

Meer informatie over de samenstelling van de wereldgoudvoorraad (d.w.z. waar al het gedelfde goud gebleven is) en van de vraag en het aanbod is hier te vinden.

Onlangs bereikte de goudprijs een nieuw record in euro's, daarbij vooral geholpen door een zwakkere euro als gevolg van de schuldencrisis in Griekenland. Bovendien lijkt er een substantieel risico te bestaan dat deze schuldencrisis zich langzaam als een olievlek zal uitbreiden over de hele eurozone. Dit laatste kan grote gevolgen hebben voor de koers van de euro, en zelfs voor het voortbestaan daarvan. Het blijft echter de vraag hoeveel van de nog te verwachten ellende al verwerkt is in de huidige goudprijs.

Daarnaast houden de geruchten over het bestaan van vervalste goudbaren (gold-plated tungsten) aan. Daar bovenop kwam onlangs ook nog eens de suggestie dat veel "papieren goud" niet gedekt zou zijn door fysiek goud, terwijl het wel als zodanig aan de man is gebracht. Over wat een dergelijke fraude voor de goudprijs zou kunnen betekenen, lopen de meningen nogal uiteen. Zie hiervoor ook de discussie aan het eind van het vorige topic.

De actuele ontwikkeling van de goudprijs is hier en hier te volgen. Andere interessante links zijn bijvoorbeeld:

World Gold Council - heel veel informatie en gegevens over goud

Yellow Book en Metals Monthly - actuele publicaties over de goudmarkt in opdracht van Fortis Bank

Kitco - nieuws, achtergrondinfo, forum en actuele en historische goudprijzen

Antal Fekete - economieprofessor over de monetaire betekenis van goud (niet onomstreden)

Gold Anti Trust Action Committee - de Don Quichots van de goudhandel

Voorgaande delen:

Goud #1

Goud #2

Goud #3

Goud #4

Goud #5: God's own money or Bernanke's bubble?

tvp

quote:Ik ben wel geinteresseerd in waar je het kan kopen.Op vrijdag 18 juni 2010 00:36 schreef dvr het volgende:

Misschien moeten we aan de OP ook eens een stukje toevoegen over waar en hoe je goud kunt kopen en wat de voor- en nadelen van de diverse mogelijkheden zijn..

Goud heeft gisteren een nieuw high gemaakt: $1248.57 de troy ounce.

En eentje in een geautomatiseerde setting.

Maar je kunt het natuurlijk ook in een colafles bewaren

quote:KoningswaterOp vrijdag 18 juni 2010 11:11 schreef Mendeljev het volgende:

Maar je kunt het natuurlijk ook in een colafles bewaren

Ideaal voor als de goud confiscatie door de staat begint.

quote:Mmmmm, bling bling

Vraagje: hoe heet zij?

[ Bericht 10% gewijzigd door SemperSenseo op 21-06-2010 17:00:23 ]

Al moet je natuurlijk wel eerst dat wijf eruit peuteren voor je het in de kluis legt.

http://nieuws.goudmarkt.n(...)ente-in-Vietnam.aspx

quote:Dat verhaal is overgenomen uit de Financial Times, maar het is allang achterhaald. Vietnamese banken betalen nu nog maar zo'n 0,3% "rente" op goud. Rente op goud betalen is een economische onmogelijkheid - je kunt een tijdje doen alsof, maar omdat goud geen inherent rendement oplevert eindigt dat met failliete banken en bedrogen klanten die naar hun goud kunnen fluiten.Op maandag 21 juni 2010 19:03 schreef Harde_Kip het volgende:

In Vietnam is de situatie op dit moment in 2010 echter geheel anders. In Vietnam is goud geld en wordt ook als zodanig in het dagelijkse ruilverkeer gebruikt en banken betalen rente in grammen goud uit aan goudbezitters die hun goud bij de bank deponeren.

Lord Rothschild fund joins World Gold Council to put £12.5m into BullionVault

Anderzijds, het is geen meerderheids belang en als een Rothschild en het World Gold Council (eigendom van de 15 grootste goudmijnen) ergens in investeren is dat geen slecht teken.

quote:Ik ben geen fiscalist maar dit moet haast wel onzin zijn. Goud -althans, beleggingsgoud zoals 'plakjes', baren en de meeste zuiver gouden munten- vallen onder Box 3, vermogensbelasting. Je betaalt jaarlijks de vermogensrendementsheffing, maar koerswinsten en -verliezen zijn belastingvrij (net als winst op aandelen, obligaties, kunst, etc). Ik kan me wel gevallen voorstellen waarbij het in Box 1 terechtkomt (herwaardering werkvoorraad van juweliers, verkoop van opgepot goud bij tandartsen, etc?) maar dat is zeker niet de regel.Op maandag 21 juni 2010 21:32 schreef Harde_Kip het volgende:

Ik las vandaag dat, wanneer je je goud verkoopt, dit belast wordt in box 1 (dus in mijn geval 42%). Weet iemand of dit waar is?

quote:Op zondag 18 april 2010 11:45 schreef veterdiploma het volgende:

[..]

Wat bedoel je precies? Baren ofzo?

[..]

Dat ben ik met je eens. Daarom heb ik vorige week een deel verkocht. Ik geloof er niet meer zo in, volgens mij krijgen we gewoon een bikkelharde deflationaire recessie die nog enkele jaren aan zal houden. De FED heeft er meen ik ook al op gewezen dat het tijd wordt voor de Amerikaanse overheid om de begroting op orde te brengen.

Maar ik houd wel graag een beetje goud achter de hand. Op de één of andere manier geeft het me een vrij, onafhankelijk gevoel. Alsof ik altijd m'n goud in de kofferbak kan gooien en met de auto overal ter wereld naar toe kan rijden, zonder dat iemand nog controle op me uit kan oefenen via vervelende linkse regeltjes.

In m'n achtehoofd weet ik natuurlijk ook wel dat het onzin is, ze weten je toch wel te vinden en je zult mee moeten in het systeem. Maarja, ik houd graag de illusie in stand dat er nog een ontsnappingsmogelijkheid is.

quote:En dan nu het volgende:Op zondag 18 april 2010 16:21 schreef veterdiploma het volgende:

Zelfs al zou de FED dat per se willen, dan nog zou het die FED op dit moment niet lukken om een hoge inflatie te veroorzaken. Andere banken (de zakenbanken uitgezonderd) zouden het door hen uitgedeelde geld simpelweg weigeren, omdat ze er momenteel helemaal geen behoefte aan hebben.

quote:Bron: http://www.rtl.nl/%28/fin(...)ATIE_AL_EEN_FEIT.xmllaatst gewijzigd: 25-06-2010 12:11

Op Main Street is deflatie allang een feit

De officiële inflatiecijfers in de VS en Europa zijn nog iets boven nul, maar kijk je dieper in de economie naar wat er echt aan de hand is op locaal niveau, dan is er geen twijfel meer mogelijk: er komt deflatie aan. Dat betoogt beurscommentator Hans de Geus.

11:00: MKB Amerika moet prijzen verlagen voor consument Mainstreet: deflatie. Strooi maar geld uit die helikopter!

Hans de Geus: "Beleidsmakers en economen hoeven zich nu echt niet langer af te vragen of de prijzen gaan dalen: dat dóen ze namelijk al een tijdje."

Onderzoek

De 'National Federation of Small Busines' onderzoekt elke maand hoe de stemming is onder het Amerikaanse midden- en kleinbedrijf. Een grote groep locale ondernemers wordt gevraagd naar zaken als: ben je van plan te gaan investeren, mensen aan te nemen, kan je makkelijk krediet krijgen, hoe gaat het met de winst en met je omzet? Op al deze punten is het beeld een stuk grimmiger dan je zou verwachten op basis van het spectaculaire herstel van de resultaten van enkele mondiaal operende bluechips.

Lees hier het hele rapport:

NFIB SMALL BUSINESS: ECONOMIC TRENDS (23 pagina's, pdf)

Kleine bedrijven

Al langer weten we namelijk dat de stemming op "Main Street" een stuk minder positief is dan bij de grote multinationals op Wall Street. Het meest zorgwekkend is dat een grote meerderheid van de MKB-ers in de VS stelt dat ze noodgewongen de prijzen moet verlagen.

Verhouding van de ondernemers die verwachten dat ze prijzen moeten verlagen of juist kunnen verhogen:

Deflatie

Veel groter dan na de dotcom crisis in 2003 is nu dus de dreiging van deflatie. En weet u nog hoeveel zorgen Ben Bernanke c.s. zich tóen maakten om prijsdalingen? Hij maakte zich destijds onsterfelijk door desnoods met een helikopter op te stijgen om bankbiljetten uit te strooien.

Helikopter Ben

Kijkend naar het MKB is de situatie inmiddels veel gevaarlijker dan toen. En het enge is: alle figuurlijke helikopters die Ben Bernanke ter beschikking heeft, die vlíegen allang....

Het D-woord lijkt een beetje taboe, met name onder centrale bankiers; dat betekent echter niet dat het gevaar op deflatie groter is dan ooit!

Ja mensen, verkoop je zooi, je huizen en je goud, nu het nog kan. Want deze kant gaan we dus echt op. Cash is King de komende jaren, en er is geen Ben Bernanke die hier ook maar iets aan zal kunnen veranderen.

quote:Vergeet het. Echte deflatie zal nooit een kans krijgen want dat zou het eind van de Amerikaanse economie betekenen. Versgeprint geld in omloop brengen is geen enkel probleem en dat zullen de FED en overheid ook wel moeten, want andere bronnen om hun uitkeringstrekkers en ambtenaren uit te betalen raken opgedroogd en veel Amerikanen staat het water aan de lippen. Niet voor niets zegt de titel van dat videootje 'Strooi maar geld uit die helikopter!'.Op vrijdag 25 juni 2010 12:50 schreef Irian.Jaya het volgende:

Uitspraken uit Goud #4, gedaan door een user die ik uiteraard helemaal niet ken:

Ja mensen, verkoop je zooi, je huizen en je goud, nu het nog kan. Want deze kant gaan we dus echt op. Cash is King de komende jaren, en er is geen Ben Bernanke die hier ook maar iets aan zal kunnen veranderen.

Ben Bernanke needs fresh monetary blitz as US recovery falters

quote:Sure. In de VS, misschien. Maar in de EU? No way, daar steekt Duitsland wel een stokje voor. En dan heb je dus geen ruk aan een stijgende goudprijs in dollars, want wij rekenen hier in euro's af.Op vrijdag 25 juni 2010 15:57 schreef dvr het volgende:

[..]

Vergeet het. Echte deflatie zal nooit een kans krijgen want dat zou het eind van de Amerikaanse economie betekenen. Versgeprint geld in omloop brengen is geen enkel probleem en dat zullen de FED en overheid ook wel moeten, want andere bronnen om hun uitkeringstrekkers en ambtenaren uit te betalen raken opgedroogd en veel Amerikanen staat het water aan de lippen. Niet voor niets zegt de titel van dat videootje 'Strooi maar geld uit die helikopter!'.

Ben Bernanke needs fresh monetary blitz as US recovery falters

Ondertussen:

quote:http://www.rtl.nl/%28/fin(...)t-opnieuw-in-mei.xmllaatst gewijzigd: 28-06-2010 11:24

Geldhoeveelheid eurozone daalt opnieuw in mei

AMSTERDAM (Dow Jones)--De aangepaste geldhoeveelheid M3 in de eurozone is in mei van 2010 met 0,2% gedaald ten opzichte van een jaar eerder, blijkt maandag uit cijfers van de Europese Centrale Bank (ECB).

Analisten hadden gerekend op een stijging met 0,4%.

In april daalde de geldhoeveelheid ook al, met 0,1% in vergelijking met dezelfde periode een jaar eerder.

De leningen in de private sector stegen in mei met 0,2%, na een stijging van 0,1% in april.

Als de geldhoeveelheid te hard groeit kan dat duiden op toenemend inflatiegevaar, wat van invloed kan zijn op de rentepolitiek van de Europese Centrale Bank (ECB). De referentiewaarde voor de geldgroei is 4,5%.

quote:Goud behoort natuurlijk gewoon tot de gehele bubble en zodra deze leegloopt loopt goud evengoed leeg. Wacht maar totdat de perceptie uitgaat van aankomende deflatie, die er gaat komen namelijk. Goudbugs kunnen nu nog op een redelijke prijs winsten nemen, net als alle 'beleggers' in 'risky' assets.

quote:Dat klopt niet helemaal want je vergelijkt de waarde met de munteenheid waarin je het goud meet. Als de boel omvalt is dit geld nauwelijks meer wat waard en kan je er veel meer van voor terugkrijgen.Op donderdag 1 juli 2010 21:25 schreef piepeloi55 het volgende:

[..]

Goud behoort natuurlijk gewoon tot de gehele bubble en zodra deze leegloopt loopt goud evengoed leeg. Wacht maar totdat de perceptie uitgaat van aankomende deflatie, die er gaat komen namelijk. Goudbugs kunnen nu nog op een redelijke prijs winsten nemen, net als alle 'beleggers' in 'risky' assets.

Ik heb nog wel wat, maar dat houd ik gewoon vast voor de fun. Leuk om aan je kleinkinderen uit te delen, ofzo.

quote:Uiteraard druk ik het uit in de prijs van een valuta, dat gebeurd immers met alles. Als de boel echt omdonderd word die valuta weldegelijk meer waard (in koopkracht), omdat er sprake is van krediet-contractie en zeer waarschijnlijk zelfs een afname van de totale geldhoeveelheid. Tot nog toe werden die contracties opgevangen door overheden en centrale banken. De eerste worden langzaamaan gedwongen te stoppen daarmee en de monetaire speelruimte voor centrale banken is ook eindig, al weet niemand wanneer. Het vervolg van de depressie zou weleens een vrije val kunnen betekenen, aangezien de vangnetten grotendeels weg zijn. Dat betekent deflatie en deleveriging. Beide zijn niet goed voor risky assets waaronder goud en cash is in die tijden gewoon king wat qua koopkracht ook nog rendement opleverd.Op vrijdag 2 juli 2010 11:48 schreef tsjas het volgende:

Dat klopt niet helemaal want je vergelijkt de waarde met de munteenheid waarin je het goud meet. Als de boel omvalt is dit geld nauwelijks meer wat waard en kan je er veel meer van voor terugkrijgen.

Sterke toename systeem risicos/crashes

quote:De geschiedenis leert ons anders, er treedt altijd hyperinflatie op in dit soort gevallen waar wij in verkeren. Wat wel altijd het geval is is dat er eerst over deflatie gesproken wordt om inflatie effect te verminderen voor zover dat gaat. Zo hoorden we een half jaar tot een jaar geleden dat we uit het dal aan het kruipen waren. Mensen die echt nadenken weten wel beter. Maar je kan niet eerlijk zijn als overheid en media, want dan krijg je een run on the bank effect.Op vrijdag 2 juli 2010 14:43 schreef piepeloi55 het volgende:

[..]

Uiteraard druk ik het uit in de prijs van een valuta, dat gebeurd immers met alles. Als de boel echt omdonderd word die valuta weldegelijk meer waard (in koopkracht), omdat er sprake is van krediet-contractie en zeer waarschijnlijk zelfs een afname van de totale geldhoeveelheid. Tot nog toe werden die contracties opgevangen door overheden en centrale banken. De eerste worden langzaamaan gedwongen te stoppen daarmee en de monetaire speelruimte voor centrale banken is ook eindig, al weet niemand wanneer. Het vervolg van de depressie zou weleens een vrije val kunnen betekenen, aangezien de vangnetten grotendeels weg zijn. Dat betekent deflatie en deleveriging. Beide zijn niet goed voor risky assets waaronder goud en cash is in die tijden gewoon king wat qua koopkracht ook nog rendement opleverd.

Denk maar aan duitsland of meer recentere voorbeelden argentinie ongeveer 10 jaar geleden en simbabwe. Welke voorbeelden zijn er van deflatie? Mocht die er wel zijn dan hoor ik het graag, want die vergelijk ik graag met de huidige situatie.

Ik zou niet weten hoe er deflatie op zou kunnen treden. En mocht het toch zover komen dan zal het moeten zijn doordat centrale banken hun schulden opeisen denk ik? Maar daarmee wordt het geloof in geld ondermijnt en zal juist de goudprijs idioot hard stijgen.

quote:Dat zou kunnen kloppen als goud als meest veilige haven word gezien, wat een enorme toevlucht van kapitaal uitlokt. In tijden van deflatie betwijfel ik dat, omdat cash dan echt king is (word gewoon meer waard) en goud zijn verhaal grotendeels verliest, de perceptie van veilige haven veranderd dan (al is die er nooit geweest, maar voor het gemak van discussie zeg ik maar van wel). Daarnaast speelt het verhaal van deleveriging dat een vlucht uit risicovolle assets veroorzaakt, daar behoren edelmetalen ook toe. Alleen als de markt zich totaal ontwringt aan de werkelijkheid en goud als ultieme veilige haven word gezien zou het wel eens kunnen uitgroeien tot de ultieme bubble. Echter dan moeten vrijwel alle fundamentals en een hogere reele carrycost genegeerd worden in combinatie met het opboxen tegen de deleveriging. Kortom, het lijkt me niet waarschijnlijk (maar ook niet geheel uitgesloten) dat een deflationaire crash goed is voor de goudprijs.Op vrijdag 2 juli 2010 16:11 schreef Digi2 het volgende:

Ik denk dat goud ook in een grote deflatie sterk gaat stijgen omdat het systeemrisico al erg hoog is een alleen maar zal stijgen. Schulden zullen moeilijker terug te betalen zijn omdat de marges onder druk komen. Onroerend goed daalt in waarde dus onderpanden verdampen. Dat zet de bankensector onder voortdurende druk. Evenals overheden die blijven bailouten en garanderen waardoor hun ratings verlaagt worden. Dit is een aspect wat onderbelicht lijkt.

Sterke toename systeem risicos/crashes

quote:De situatie waarin we nu zitten lijkt verdacht veel op het Japan-scenario en op het moment dat overheden (gedwongen) gaan bezuinigen is de verwachting dat het verdacht veel gaat lijken op het jaren 30-scenario. Beide scenarios waarin deflatie de overhand heeft (en flink) en dat is ook logisch als je uit een tijd komt waarin er teveel geleend is. Die schulden moeten worden afgebouwd tot normale proporties (deleveriging) en dat leid tot een andere perceptie en enorme vraaguitval die samen deflatie veroorzaakt. Gevaar voor hyperinflatie (en vooral de voorbeelden die je aangeeft) is totaal niet aan de orde op het moment en daar is al teveel over gediscussierd. Misschien interessant om eens terug te lezen op dit forum, dat zal je vast en zeker tot nieuwe inzichten brengenOp vrijdag 2 juli 2010 16:41 schreef tsjas het volgende:

De geschiedenis leert ons anders, er treedt altijd hyperinflatie op in dit soort gevallen waar wij in verkeren. Wat wel altijd het geval is is dat er eerst over deflatie gesproken wordt om inflatie effect te verminderen voor zover dat gaat. Zo hoorden we een half jaar tot een jaar geleden dat we uit het dal aan het kruipen waren. Mensen die echt nadenken weten wel beter. Maar je kan niet eerlijk zijn als overheid en media, want dan krijg je een run on the bank effect.

Denk maar aan duitsland of meer recentere voorbeelden argentinie ongeveer 10 jaar geleden en simbabwe. Welke voorbeelden zijn er van deflatie? Mocht die er wel zijn dan hoor ik het graag, want die vergelijk ik graag met de huidige situatie.

Ik zou niet weten hoe er deflatie op zou kunnen treden. En mocht het toch zover komen dan zal het moeten zijn doordat centrale banken hun schulden opeisen denk ik? Maar daarmee wordt het geloof in geld ondermijnt en zal juist de goudprijs idioot hard stijgen.

[ Bericht 100% gewijzigd door Jimmy333333 op 04-07-2010 18:10:24 ]

quote:we krijgen geen superdeflatie. als de overheid ergens op aan gaat sturen is het wel inflatie.Op zondag 4 juli 2010 18:08 schreef Jimmy333333 het volgende:

[..]

Sorry, neem eens een kijkje naar het goudprijs in Japanse Yen gedurende de laatste 20 jaar. Stijgend dus, je koopkracht stijgt ook in je goudbeleggingen...

Deflatie is een economisch event en zal zeker gebeuren, tenzij het politiek ingrijpt en hyperinflatie creëert (om de schulden weg te blazen, trouwens hyperinflatie is GEEN economisch gebeurtenis, enkel een effect van het printgedrag van de nationale bank) Wees maar zeker van dat na de deflatie (ik denk nog 2 jaar lang, nadat de hypotheken (Alt+A, option Arm,...) gereset zullen worden) zeer hoge inflatie zal komen omwille van al dat nieuw bijgedrukt geld dat in omloop terechtkomt. Tenzij oorlog in Iran eender begint, dan storten we in hoge inflatie cfr jaren 70, maar dan erger.

Cash is natuurlijk king bij deflatie, maar goud ook omdat het in waarde kan stijgen en je koopkracht kan verdubbelen tov koopkracht in cashpositie... Cash is the megaloser tijdens hyperinflatie, je zult zelfs niet genoeg cash hebben om een kruiwagen te kopen, terwijl je met goud of andere fysieke assets daartegen gedekt bent...

Ja, ik ben megabullish op goud gedurende enkele jaren. Doe je huiswerk.

quote:Op zondag 4 juli 2010 18:09 schreef FkTwkGs2012 het volgende:

[..]

we krijgen geen superdeflatie. als de overheid ergens op aan gaat sturen is het wel inflatie.

Idd en ik geloof niet in double dip omwille van de reactie van de centrale banken en grote pensioenfondsen (dan zouden er zware klappen vallen, zwaarder dan de grote depressie van jaren '30).

Ze zullen printen als gekken om voor dit ramp te behoeden...

Geen idee hoeveel triljoenen dollars en euro's... De Europese banken zien er slechter uit dan de Amerikaanse, wees maar zeker van dat bij de nieuwe Europese bankenrapport, dat men gaat zeggen dat alles prima gaat, terwijl de leverage zeer hoog is, hoger dan van Amerikaanse, vandaar dat de euro in de problemen zit...

quote:De double dip lijkt mij nu te beginnen, realisatie van de markt dat door de bezuinigingen er helemaal geen groei gaat komen.Op zondag 4 juli 2010 18:17 schreef Jimmy333333 het volgende:

[..]

Idd en ik geloof niet in double dip omwille van de reactie van de centrale banken en grote pensioenfondsen (dan zouden er zware klappen vallen, zwaarder dan de grote depressie van jaren '30).

Ze zullen printen als gekken om voor dit ramp te behoeden...

Geen idee hoeveel triljoenen dollars en euro's... De Europese banken zien er slechter uit dan de Amerikaanse, wees maar zeker van dat bij de nieuwe Europese bankenrapport, dat men gaat zeggen dat alles prima gaat, terwijl de leverage zeer hoog is, hoger dan van Amerikaanse, vandaar dat de euro in de problemen zit...

Het is of inflatie, of deflatie, of valutacrisis of obligatiecrisis of iets japan achtigs als dat al mogelijk is op wereldniveau, of etc. een combinatie wellicht. Er is geen goede oplossing.

quote:ben ik het mee eens. komende jaar zal de rekening daadwerkelijk betaald gaan worden. in nederland met de introductie van de nieuwe regering.Op zondag 4 juli 2010 22:14 schreef iamcj het volgende:

[..]

De double dip lijkt mij nu te beginnen, realisatie van de markt dat door de bezuinigingen er helemaal geen groei gaat komen.

Het is of inflatie, of deflatie, of valutacrisis of obligatiecrisis of iets japan achtigs als dat al mogelijk is op wereldniveau, of etc. een combinatie wellicht. Er is geen goede oplossing.

tot nu toe merken veel mensen relatief weinig van de crisis; zodra de rekening betaald gaat worden, duurt het gok ik vast nog een jaar of 5 voor je ook maar iets ziet wat echt een herstel is.

quote:Nee, afgezien dan van het feit dat de stijging van de euro de daling natuurlijk nog eens aandikt.Op dinsdag 6 juli 2010 16:25 schreef Jimmy333333 het volgende:

Iemand idee waarom goudprijs zo sterk zakt, achter elkaar?

Maar iedereen lijkt zich het hoofd te breken over de oorzaak. Sommigen denken dat de markten opgelucht zijn omdat het gevaar van een grote PIIGS-crisis afgewend lijkt (dus: geen reden meer om de veiligheid van goud te zoeken), anderen denken juist dat Europese financiële instellingen bezittingen (w.o. goud) liquideren om aan cash te komen, of dat men bang is voor deflatie. Het is allemaal heel tegenstrijdig, temeer omdat tijdens die eerste daling vorige week donderdag goud in 'backwardation' schijnt te zijn geweest (maw de spot price lag boven de futuresprijzen, een indicatie van mogelijke fysieke tekorten die normaal de prijs omhoog duwt).

Ik zie in ieder geval geen fundamentele economische redenen voor de ongebruikelijke bewegingen, maar vraag me wel af of ze een voorbode zijn van ofwel een deflatiegolf (beurscrash) of juist van een felle stijging. Ik vind het niet onaannemelijk dat grote partijen misschien de papierprijs aan het drukken zijn om dadelijk grote fysieke partijen tegen een lage prijs in te kunnen slaan.

quote:Maar goud was toch die meest veilige haven?Banken verkopen goudreserves

Europese commerciële banken zetten een deel van hun goudreserves om in contact geld.

13 miljard dollar

Dat blijkt uit cijfers van de bank voor Internationale Betalingen, het instituut aan wie de nationale centrale banken rapporteren. Het afgelopen jaar hebben de banken in totaal bijna 350 ton goud verkocht. Daarmee is een bedrag gemoeid van zo'n 13 miljard dollar.

Problemen op geldmarkten

De banken spreken hun goudreserves aan door aanhoudende problemen op de geldmarkt. Een groot probleem is het gebrek aan vertrouwen tussen de banken. Om dat vertrouwen te herstellen is de Europese stresstest onderweg.

Banken hechten weinig waarde aan veiligheid.

quote:Dat betwijfel ik, anders zou het interbancaire systeem momenteel gewoon normaal draaien. De werkelijke reden waarom banken goud (en andere assets) verkopen is omdat ze cash prefereren boven welke andere asset dan ook. Ze lopen juist weg van mogelijk risico en willen zo veilig en liquide mogelijk zijn, dat is overal in terug te zien. Dit zijn immers tijden om te overleven en niet om makkelijk geld te verdienen, deleveriging all the wayOp woensdag 7 juli 2010 11:27 schreef Rejected het volgende:

Les 1 van de crisis:

Banken hechten weinig waarde aan veiligheid.

quote:Dat speelt idd ook mee, deleveriging en deflatie gaan natuurlijk (vrijwel altijd) hand in hand. Het geeft in ieder geval weer dat goud NIET als ultieme veilige haven word gezien door banken/institutionele. Bij particulieren zal dat niet anders zijn. Vooral de laatste tijd zie je bij een tegenvallend (macro)economisch cijfer goud flink zakken juist uit angst voor deflatie en verdere deleveriging, waar goud eerst nog steeg op diezelfde tegenvallende cijfers. Veranderende perceptie!?

[ Bericht 5% gewijzigd door piepeloi55 op 07-07-2010 12:31:54 ]

http://jessescrossroadsca(...)ps-to-about-380.html

http://truthingold.blogsp(...)tch-on-to-comex.html

http://www.telegraph.co.u(...)pport-BIS-warns.html

Hou BIS maar goed in de gaten...

Of doe je research ivm BIS (Bank for International Settlements), welke rol zij spelen binnen het monetaire systeem. Het hart van de wereld...

Site van BIS: www.bis.org

Databank: http://www.bis.org/publ/arpdf/archive/index.htm

quote:Prachtig he dat commerciele banken goud aanbieden aan particulieren op verschillende manieren terwijl ze het zelf shorten. Doet me ergens aan denken. Dergelijke berichten geven ook meteen weer dat de kans dat er een enorm uitvlucht zal zijn in de toekomst groot is, bijvoorbeeld bij een forse daling of als deflatie toeslaat. De precieze reden weet echter niemand vantevoren.Op woensdag 7 juli 2010 14:10 schreef Jimmy333333 het volgende:

http://www.telegraph.co.u(...)old-price-soars.html

Laat ikweethetookniet dat maar niet lezen, want dan zal er vast en zeker een apart topic over worden geopend

Comex manipulatie en papier goud bereikt de mainstream media in de VS.

In verband met de recente BIS gouddeal:

In this sense, if the new gold swaps disclosed by the BIS are just the latest technique for giving official support to an increasingly shaky gold banking business, they might be viewed as a short-term negative for gold prices. But in a larger sense, the growing reluctance of central banks to part with whatever gold they have left can only be a positive development for committed gold investors.

Dus een koopmoment voor goud is nu, ook omdat morgen de opties van GLD expireren. Daarna zijn we weer vertrokken voor een stijging, denk ik.

quote:Op vrijdag 16 juli 2010 12:36 schreef Jimmy333333 het volgende:

http://www.goldensextant.com/commentary37.html#anchor5208

In verband met de recente BIS gouddeal:

In this sense, if the new gold swaps disclosed by the BIS are just the latest technique for giving official support to an increasingly shaky gold banking business, they might be viewed as a short-term negative for gold prices. But in a larger sense, the growing reluctance of central banks to part with whatever gold they have left can only be a positive development for committed gold investors.

Dus een koopmoment voor goud is nu, ook omdat morgen de opties van GLD expireren. Daarna zijn we weer vertrokken voor een stijging, denk ik.

Nog paar interessante links:

Ivm BIS gouddeal:

http://jessescrossroadsca(...)swaps-important.html

Ivm GLD-opties expiratie:

http://jessescrossroadsca(...)head-resistance.html

Waarom de euro stijgt:

http://financialsense.com(...)neered-euro-recovery

[ Bericht 13% gewijzigd door Jimmy333333 op 16-07-2010 13:28:30 ]

SPOILERohja er komt ook nog deflatie

[ Bericht 6% gewijzigd door piepeloi55 op 16-07-2010 15:19:43 ]

quote:Dit kan natuurlijk toeval/winstnemingen zijn, maar het kan ook weer (het zoveelste) bewijs zijn dat een stijgende goudprijs zorgt voor toenemende beleggingen in goud en een gelijkblijvende/dalende voor een (kleine) uitvlucht. In dat geval niks veilige haven en een pure zoektocht naar rendement en dus speculatie, waarvan we weten hoe het ooit afloopt.SPDR Gold Trust holdings fall to 1,301.742 tonnes

SINGAPORE July 27 (Reuters) - The world's largest

gold-backed exchange-traded fund, SPDR Gold Trust (GLD.P: Quote) said

its holdings fell to 1,301.742 tonnes by July 26 from 1,302.046

on July 22. The holdings hit a record at 1,320.436 tonnes on

June 29. For details on the gold holdings of the ETF listed in New

York and co-listed on other exchanges, click on:

www.exchangetradedgold.com/Following are changes in SPDR holdings; Date: Total tonnes July 26 1,301.742 July 22 1,302.046 July 20 1,308.128 July 15 1,314.211 July 12 1,314.819 July 9 1,314.515 July 8 1,316.036 July 6 1,316.481 July 2 1,318.915 July 1 1,319.219 June 29 1,320.436 June 24 1,316,177 June 22 1,313,135 June 17 1,307.963 June 10 1,306.137 June 8 1,289.530 June 4 1,286.359 June 3 1,289.839 June 2 1,268.539 June 1 1,268.234 May 27 1,267.930 May 26 1,267.626 May 25 1,267.322 May 24 1,236.889 May 19 1,220.152 May 17 1,217.108 May 14 1,214.065 May 12 1,209.499 May 10 1,192.150 May 7 1,188.498 May 6 1,185.787 May 5 1,166.002

quote:Je begint een beetje wanhopig te worden. Het gaat om maar 304 kilo -nauwelijks nieuwswaardig- en die 304 kilo zijn gewoon door een ander opgekocht. Over de vraag naar goud zegt het dus niets.Op dinsdag 27 juli 2010 11:57 schreef piepeloi55 het volgende:

Dit kan natuurlijk toeval/winstnemingen zijn, maar het kan ook weer (het zoveelste) bewijs zijn dat een stijgende goudprijs zorgt voor toenemende beleggingen in goud en een gelijkblijvende/dalende voor een (kleine) uitvlucht.

Wij bullionaires verbazen ons ondertussen over de snelheid waarmee grote papiergoudhandelaren hun shorts afbouwen, over de zeer ongebruikelijke swap van de BIS en over het feit dat goud bij dalende prijzen in backwardation is. Drie ongewone ontwikkelingen die doen vermoeden dat het zomerdipje weleens door een opvallende stijging gevolgd kan gaan worden.

quote:Die wanhoop valt mee, het viel me alleen op dat nu de goudprijs een tijdje stabiel blijft het belegde kapitaal in dit (misschien wel dé) goudfonds afneemt al zij het inderdaad licht. Sinds ik het volg is dit immers de enige keer dat dit gebeurd en die gebeurtenis wilde ik niet ongemeld voorbij laten gaan. Wat hiervoor de oorzaak is weet niemand exact uiteraard en blijft gissen, maar ik heb het vermoeden dat dat komt door de niet alsmaar stijgende goudprijs. Het zou in ieder geval in het bubble-verhaal passen. En ja die opvallende stijging zou best kunnen komen, maar dat zegt niets over het feit of die speculatief of gegrond is.Op dinsdag 27 juli 2010 16:19 schreef dvr het volgende:

Je begint een beetje wanhopig te worden. Het gaat om maar 304 kilo -nauwelijks nieuwswaardig- en die 304 kilo zijn gewoon door een ander opgekocht. Over de vraag naar goud zegt het dus niets.

Wij bullionaires verbazen ons ondertussen over de snelheid waarmee grote papiergoudhandelaren hun shorts afbouwen, over de zeer ongebruikelijke swap van de BIS en over het feit dat goud bij dalende prijzen in backwardation is. Drie ongewone ontwikkelingen die doen vermoeden dat het zomerdipje weleens door een opvallende stijging gevolgd kan gaan worden.

Overigens is vandaag weer sprake van het fenomeen dat bij slechte economische cijfers de goudprijs onderuit knalt, iets dat tot voor kort andersom was. Veranderende perceptie (+angst voor deflatie)?

[ Bericht 7% gewijzigd door piepeloi55 op 27-07-2010 18:00:45 ]

quote:Ja, ik ben ook heel erg verbaasd over de bijzondere fenomeen.Op dinsdag 27 juli 2010 16:19 schreef dvr het volgende:

[..]

Wij bullionaires verbazen ons ondertussen over de snelheid waarmee grote papiergoudhandelaren hun shorts afbouwen, over de zeer ongebruikelijke swap van de BIS en over het feit dat goud bij dalende prijzen in backwardation is. Drie ongewone ontwikkelingen die doen vermoeden dat het zomerdipje weleens door een opvallende stijging gevolgd kan gaan worden.

De onderstaande artikelen zijn interessant om te lezen over backwardation:

http://fofoa.blogspot.com(...)d-backwardation.html

Dhr. Antal Feteke heeft ook gereageerd op FOFOA's artikel:

http://www.safehaven.com/article/17629/gold-basis-screwed

Bron Suchecki (http://seekingalpha.com/author/bron-suchecki) heeft FOFOA's artikel aangevuld:

http://goldchat.blogspot.(...)ardation-matter.html

Izabella Kaminska heeft ook een interessant artikel over geschreven:

http://ftalphaville.ft.co(...)e-gold-curve-so-far/

Alleen dacht ik dat na de expiratie van de opties, dat de goudprijs, zoals altijd, ging stijgen. Deze keer niet...

Oftewel ligt het aan de vakantieperiode (over het algemeen gekend als zwakke periode voor goudprijs), ofwel ligt het aan iets anders...

quote:Deflatie is zelfs een bullish signaal voor goud, want men zal zekerheid zoeken en dat is slechts 1 asset: fysiek goud. Zoek anders eens goudprijs in Japanse Yen eens op (over een periode van 20 jaar) en wat lijdt Japan op dit moment? (antw: deflatie)Op dinsdag 27 juli 2010 17:39 schreef piepeloi55 het volgende:

[..]

Overigens is vandaag weer sprake van het fenomeen dat bij slechte economische cijfers de goudprijs onderuit knalt, iets dat tot voor kort andersom was. Veranderende perceptie (+angst voor deflatie)?

En een belangrijk verschil (dat men vaak vergeet) tussen de grote depressie '30 en nu is dat in de jaren '30 de dollar gebacked was door fysiek goud. Men vluchtte naar de dollar omdat het even waardevol was als goud (onderpand en zekerheid) en steeg de dollar in waarde tov alle andere internationale munten.

Nu ligt het wat anders, de dollar is gebacked door niets, alleen een enorme staatsschuld. Nu vlucht men naar de dollar als 'safe haven' (omdat men refereert naar de grote depressie '30), maar dat is een zware vergissing, ze vluchten eigenlijk in een waardeloos munt. Uiteindelijk zal men dat inzien en dan allen door 1 uitgang willen gaan: fysiek goud (dé enige betrouwbare, internationale monetaire asset, die onmogelijk manipuleerbaar is), maar deze is al zo beperkt beschikbaar dat men niet aan de huidige prijs (laten we zeggen: spotprijzen...) zal willen verkopen, de bullionbanken en centrale banken zullen dan veel hogere prijzen vragen (cfr. nucleaire optie, reset van de goudprijs) voor fysiek goud om hun voorraden te beschermen tegen de hoge vraag (een lege centrale bank is een failliete bank en is het land ook failliet).

Dan heb je jackpot indien je reeds de trotse eigenaar ben van enkele ounces goud voor de grote bullrun begint...

Got gold?

quote:Merkwaardig dat deze stelling nooit wordt omgedraaid: vroeger werd goud nog gedekt door de dollar, tegenwoordig nergens meer door. Het is nu puur wat de gek ervoor geeft.Op woensdag 28 juli 2010 17:31 schreef Jimmy333333 het volgende:

En een belangrijk verschil (dat men vaak vergeet) tussen de grote depressie '30 en nu is dat in de jaren '30 de dollar gebacked was door fysiek goud. Men vluchtte naar de dollar omdat het even waardevol was als goud (onderpand en zekerheid) en steeg de dollar in waarde tov alle andere internationale munten.

Nu ligt het wat anders, de dollar is gebacked door niets, alleen een enorme staatsschuld.

De dollar is geen waardeloos papiertje maar ontleent waarde aan de mogelijkheid belasting te heffen en eventueel zelfs goud te confisqueren mocht dat in het belang zijn van de staat. Dit alles is afdwingbaar door middel van een legaal geweldsmonopolie en in het uiterste geval met hulp van het sterkste leger ter wereld.

Het feit dat goud tegenwoordig door niets meer wordt gedekt zie ik eerder als een minpunt (voor goud).

quote:Dus zijn de centrale banken gek om zoveel fysiek goud te bezitten... Wow, jij durft nogal op te nemen tegen grootste intstellingen... RESPECT ofwel bent u gewoon dom en bezit u een Keynesiaans geïndoctrineerd instelling... Zou je niet eens het monetair belang van goud willen opzoeken?Op woensdag 28 juli 2010 18:47 schreef SeLang het volgende:

[..]

Merkwaardig dat deze stelling nooit wordt omgedraaid: vroeger werd goud nog gedekt door de dollar, tegenwoordig nergens meer door. Het is nu puur wat de gek ervoor geeft.

De dollar is geen waardeloos papiertje maar ontleent waarde aan de mogelijkheid belasting te heffen en eventueel zelfs goud te confisqueren mocht dat in het belang zijn van de staat. Dit alles is afdwingbaar door middel van een legaal geweldsmonopolie en in het uiterste geval met hulp van het sterkste leger ter wereld.

Het feit dat goud tegenwoordig door niets meer wordt gedekt zie ik eerder als een minpunt (voor goud).

Neen, ik geloof NIET in confiscatie omwille van de reactie op de internationale markten en kapitaalvlucht van de rijksten uit dit land die confiscatiebevel uitgevaardigd heeft. Je moogt zelfs de sterkste leger hebben, ik ben weg met mijn geld naar een ander neutraal paradijs... China en Rusland kunnen ook hevig terug reageren met kernbommen (ze gooien het om het even waar, als het maar ontploft, de nucleaire neerslag zal voor de rest wel zorgen...)

Indien men 100% de lonen zou belasten om de Amerikaanse schulden te betalen, dan zou het nog steeds niet lukken...

Ik geloof in een mogelijke reset van goudprijs om de internationale schulden mee te betalen, dit is volgens mij het meest realistische oplossing en die meermaals als oplossing voorgedaan heeft (vanuit 100 jarig historisch perspectief van alle monetaire machten)

quote:Vindt u dat geweld legaal moet zijn? Dan zou ik eens moeten langskomen bij jou en jouOp woensdag 28 juli 2010 18:47 schreef SeLang het volgende:

[..]

afdwingbaar door middel van een legaal geweldsmonopolie

Oei, oei wat een chaotisch wereld van jou...

(natuurlijk ben ik dat niet van plan om het echt te doen hoor)

quote:Dan kies ik toch voor goud. Goud hoeft nergens door gedekt te worden want het is schaars en vreselijk duur om te delven. De dollar wordt gedekt door een overheid van een land met jaarlijks een extreem handelstekort (dus niet erg productief), onderhevig aan democratie (dus belastingverhoging ligt moeilijk), die opschept over de mogelijkheden van het geldprinten (helicopter bernanke) en diep diep geindoctrineerd is door het Keynsiaanse gedachtegoed (Krugman).Op woensdag 28 juli 2010 18:47 schreef SeLang het volgende:

[..]

Merkwaardig dat deze stelling nooit wordt omgedraaid: vroeger werd goud nog gedekt door de dollar, tegenwoordig nergens meer door. Het is nu puur wat de gek ervoor geeft.

De dollar is geen waardeloos papiertje maar ontleent waarde aan de mogelijkheid belasting te heffen en eventueel zelfs goud te confisqueren mocht dat in het belang zijn van de staat. Dit alles is afdwingbaar door middel van een legaal geweldsmonopolie en in het uiterste geval met hulp van het sterkste leger ter wereld.

Het feit dat goud tegenwoordig door niets meer wordt gedekt zie ik eerder als een minpunt (voor goud).

Verder denk ik niet dat je snel rijk zult worden van bullion-goud, tenzij er een mania komt zoals met vastgoed of it gebeurd is. En dan moet ook nog eens je timing heel goed zijn. Ook genereert het geen cashflow. Met goud/zilvermijnen heb je meer leverage, maar ook meer risico.

[ Bericht 0% gewijzigd door arjanus op 28-07-2010 19:39:24 ]

[ Bericht 100% gewijzigd door arjanus op 28-07-2010 19:38:54 (fout) ]

quote:aha tenminste iemand die beetje goed zijn huiswerk gemaakt heeft...Op woensdag 28 juli 2010 19:34 schreef arjanus het volgende:

[..]

Dan kies ik toch voor goud. Goud hoeft nergens door gedekt te worden want het is schaars en vreselijk duur om te delven. De dollar wordt gedekt door een overheid van een land met jaarlijks een extreem handelstekort (dus niet erg productief), onderhevig aan democratie (dus belastingverhoging ligt moeilijk), die opschept over de mogelijkheden van het geldprinten (helicopter bernanke) en diep diep geindoctrineerd is door het Keynsiaanse gedachtegoed (Krugman).

Verder denk ik niet dat je snel rijk zult worden van bullion-goud, tenzij er een mania komt zoals met vastgoed of it gebeurd is. En dan moet ook nog eens je timing heel goed zijn. Ook genereert het geen cashflow. Met goud/zilvermijnen heb je meer leverage, maar ook meer risico.

Ten eerste, omtrent 'peakgold' heb je gelijk: we moeten dieper graven (productieproces wordt steeds duurder, dus slecht nieuws voor goudmijnen(!) en bullish nieuws voor fysiek goud)

Ten tweede, neen, je wordt niet snel rijk met fysiek goud, maar gematigd met stapjes naar voren... Tot goudprijs gereset wordt tot werkelijke prijs (raad maar hoeveel ik zelf zou vragen voor 1 ounce goud), dan heb je geluk om dit mogen mee te maken. Zoiets komt 1 keer om de 80 jaar voor (= gemiddelde levensduur fiat geld) en we zijn er dicht bij...

Ten derde, goudmijnen hebben inderdaad méér leverage, maar opletten met de hedgingbook van goudmijnen. Indien ze al gehedged hebben tegen bvb 1.000 dollar de ounce, dan zijn ze verplicht het tegen deze prijs te verkopen aan iemand die de calloptie heeft. Goldman Sachs (bandieten) stimuleren goudmijnen te hedgen tegen mogelijke daling van goudprijs in de nabije toekomst (maar dat weiger ik resistent te geloven, hoeveel keren heeft GS hun klanten reeds bedrogen), het zou een hele zure appel worden voor goudmijnen indien ze tegen lagere prijzen moeten verkopen... Dus geen goudmijnaandelen voor mij, maar indien je toch wilt speculeren, neem dan HUI-index, deze zijn unhedged goudmijnen...

Maar goudmijnen kunnen in problemen geraken: oorlog in land (meestal liggen goudmijnen in zeer onstabiele landen, waar een conflict zo gebeurd is), onteigeningen, boorkoppen die stilvallen en vernieuwd moeten worden (zeer duur grapje), etc. etc. allemaal veel te veel werk om te lezen en op te volgen (soms krijg je te weinig info en manipuleert de CEO de info om zijn aandelen kwijt te raken aan een idioot, dus hiermee oppassen)

Fysiek goud kun je laten leasen via de bank (om wat cash flow te genereren), maar dat doe ik niet omdat ik niet weet of ik het ooit ga terugzien...

Dus ik hou het gewoon simpel met bullionstukjes en heb goede slaaprust...

[ Bericht 0% gewijzigd door Jimmy333333 op 28-07-2010 20:53:56 (onvolledig) ]

OT: Vandaag een kort gepsrekje gehad met een goudinkoper en de reden waarom hij geen goud verkoopt en alleen inkoopt zijn de kleine marges voor een kleine handelaar en de administratieve rompslomp. Leek me intressant om te melden, aangezien we hier een discussie over hebben gehad een tijdje terug.

quote:dat zegt veel

Inderdaad, zijn de marges wat te klein, maar het is zelfs positief nieuws, hij koopt alleen in (dus bullish signaal).... Want anders verkocht hij het en gouddealers (tenzij je goed bevriend bent en hem goed kent) zijn het minste te vertrouwen bronnen (hun eigen belangen primeren eerst) Ze zullen natuurlijk zeggen dat de goudprijs zeer hoog gaat om te kunnen verkopen en dat het slecht gaat om te kunnen inkopen tegen lagere prijzen. Altijd een contrarian houding tov bulliondealers hebben.

quote:En ze willen altijd hoge verkooppremies hebben omdat ze dan goedkoop goud via de banken kunnen kopen (dus met winst verkopen aan kleine klanten, dan kunnen de bulliondealers méér fysiek goud inkopen...)Op woensdag 28 juli 2010 21:57 schreef Jimmy333333 het volgende:

[..]

dat zegt veel

Inderdaad, zijn de marges wat te klein, maar het is zelfs positief nieuws, hij koopt alleen in (dus bullish signaal).... Want anders verkocht hij het en gouddealers (tenzij je goed bevriend bent en hem goed kent) zijn het minste te vertrouwen bronnen (hun eigen belangen primeren eerst) Ze zullen natuurlijk zeggen dat de goudprijs zeer hoog gaat om te kunnen verkopen en dat het slecht gaat om te kunnen inkopen tegen lagere prijzen. Altijd een contrarian houding tov bulliondealers hebben.

Nu de premies voor inkoop laag zijn, is het inkoopmoment daar voor bulliondealers.

quote:De massale plekken voor de inkoop van goud zou ik niet bullish noemen, omdat het een eventuele toekomstige stijging (af)remt. De goudvraag moet immers bij elke stijging nog meer opboxen tegen de scrap die word ingeleverd (zeer prijselastisch).Op woensdag 28 juli 2010 21:57 schreef Jimmy333333 het volgende:

Inderdaad, zijn de marges wat te klein, maar het is zelfs positief nieuws, hij koopt alleen in (dus bullish signaal)....

Waar je waarschijnlijk op doelt is dat goud amper te krijgen is en de echte toeloop dus nog zal moeten beginnen. Dat de grote toeloop nog moet beginnen weet niemand en zeer afhankelijk van bepaalde ontwikkelingen, maar (physiek) goud is wel degelijk makkelijk te krijgen. Een grote myth onder goldbugs.

quote:Iedere koopman beschermt zijn handeltje zo goed mogelijk natuurlijk , ook goudverkopers. Dat vind ik persoonlijk niet meer dan logisch. Waar je beter op kunt letten zijn de verhalen die rondom het betreffende handeltje heersen. Kloppen die wel of zitten die vol valse percepties/myths/onwaarheden e.d.? Bij goud is dat duidelijk het geval en de geschiedenis wijst uit dat zoiets nooit duurzaam is.Want anders verkocht hij het en gouddealers (tenzij je goed bevriend bent en hem goed kent) zijn het minste te vertrouwen bronnen (hun eigen belangen primeren eerst) Ze zullen natuurlijk zeggen dat de goudprijs zeer hoog gaat om te kunnen verkopen en dat het slecht gaat om te kunnen inkopen tegen lagere prijzen. Altijd een contrarian houding tov bulliondealers hebben.

quote:Inderdaad. Ik snap ook niet waar die onzin vandaan komt. Koop gewoon een paar futures contracten. Bij expiratie worden die fysiek gesettled. Zoveel fysiek goud als je maar wilt. KlaarOp donderdag 29 juli 2010 10:37 schreef piepeloi55 het volgende:

maar (physiek) goud is wel degelijk makkelijk te krijgen. Een grote myth onder goldbugs.

quote:En zijn klanten verkopen alleen maar, bearish signaalOp woensdag 28 juli 2010 21:57 schreef Jimmy333333 het volgende:

[..]

dat zegt veel

hij koopt alleen in (dus bullish signaal).... W

quote:Inderdaad weet niemand dat, maar heb in 2008 eens een moment gehad dat ik ongeveer 5 weken moest wachten op levering van mijn bestelling. Dat is sinds de goldrush in de jaren 80 niet meer gebeurd.Op donderdag 29 juli 2010 10:37 schreef piepeloi55 het volgende:

Dat de grote toeloop nog moet beginnen weet niemand en zeer afhankelijk van bepaalde ontwikkelingen, maar (physiek) goud is wel degelijk makkelijk te krijgen. Een grote myth onder goldbugs.

Een maat van mij heeft al problemen met levering van fysiek zilver (deze zou misschien dé trigger worden ipv goudleveringen). Hij wacht al een maand op zijn grote bestelling en is erg nerveus aan het worden... Niet normaal.

Het is geen mythe, omdat het meermaals gebeurd is in andere landen dat men opeens niet aan fysiek goud kon geraken. De laatste keer was in Vietnam:

http://seekingalpha.com/a(...)g-at-1-300-per-ounce

http://www.commodityonlin(...)etnam-24426-3-1.html

quote:"bestelling" waar heeft hij bestelt dan?Op donderdag 29 juli 2010 11:50 schreef Jimmy333333 het volgende:

[..]

Inderdaad weet niemand dat, maar heb in 2008 eens een moment gehad dat ik ongeveer 5 weken moest wachten op levering van mijn bestelling. Dat is sinds de goldrush in de jaren 80 niet meer gebeurd.

Een maat van mij heeft al problemen met levering van fysiek zilver (deze zou misschien dé trigger worden ipv goudleveringen). Hij wacht al een maand op zijn grote bestelling en is erg nerveus aan het worden... Niet normaal.

Het is geen mythe, omdat het meermaals gebeurd is in andere landen dat men opeens niet aan fysiek goud kon geraken. De laatste keer was in Vietnam:

http://seekingalpha.com/a(...)g-at-1-300-per-ounce

http://www.commodityonlin(...)etnam-24426-3-1.html

Staat bij futures het clearing house niet garant voor levering?

quote:En voor deze keer is het geen ordinaire goldrush (jaren 80 was zeker speculatie (Hunt Brothers) en ook een economisch event, lees dan Jim Sinclair artikels eens), maar nu is het een monetair probleem (muntcrisis, dé hoofdreden waarom het goudprijs stijgt). En dat is heel wat anders dan jaren 80...Op donderdag 29 juli 2010 11:50 schreef Jimmy333333 het volgende:

[..]

Dat is sinds de goldrush in de jaren 80 niet meer gebeurd.

Lees anders eens het boek "Euro crash, the implications of monetary failure in Europe" van Brendan Brown...

quote:Via Johnson Matthey... Geen kleine hoeveelheid...Verneem toevallig net dat het in orde is (geleverd...) Maar hij heeft wel moeten wachten, hoor...Op donderdag 29 juli 2010 11:52 schreef tjoptjop het volgende:

[..]

"bestelling" waar heeft hij bestelt dan?

En pardon, hij heeft slechts 3 weken moeten wachten. Normaal duurt het maximaal 2 weken voor levering. Mijn excuses voor foutieve info.

[ Bericht 13% gewijzigd door Jimmy333333 op 29-07-2010 12:02:06 (fout rechtzetten) ]

quote:O jee, heb je die gouden ring weer moeten terugbrengen? Vrouwen!Op woensdag 28 juli 2010 21:39 schreef piepeloi55 het volgende:

bubble mania

OT: Vandaag een kort gepsrekje gehad met een goudinkoper

quote:Een groot deel van de scrap-aanvoer is geinstitutionaliseerd (aanvoer via recyclingbedrijven, tandartsen e.d.) en loopt continu door, ongeacht de prijs. Het aanbod van particulieren droogt op een gegeven moment op.Op donderdag 29 juli 2010 10:37 schreef piepeloi55 het volgende:

De massale plekken voor de inkoop van goud zou ik niet bullish noemen, omdat het een eventuele toekomstige stijging (af)remt. De goudvraag moet immers bij elke stijging nog meer opboxen tegen de scrap die word ingeleverd (zeer prijselastisch).

quote:Zo'n mythe bestaat helemaal niet. Iedere goldbug zal bevestigen dat goud voor een kleine belegger eenvoudig te krijgen is.Waar je waarschijnlijk op doelt is dat goud amper te krijgen is en de echte toeloop dus nog zal moeten beginnen. Dat de grote toeloop nog moet beginnen weet niemand en zeer afhankelijk van bepaalde ontwikkelingen, maar (physiek) goud is wel degelijk makkelijk te krijgen. Een grote myth onder goldbugs.

Maar voor grote beleggers ligt dat heel anders. Centrale banken, staatsfondsen en ETFs maken voor grote aankopen zo min mogelijk gebruik van de reguliere markt omdat een aankoop van tientallen of honderden tonnen fysiek goud daar wel degelijk voor problemen kan zorgen, en zij er ook zelf geen belang bij hebben om de prijs nog verder op te drijven of een handelaar/grootbank over de kling te jagen. Zonder die behoedzaamheid waren de LBMA en Comex allang opgeblazen geweest.

quote:Dat weet jij helemaal niet. Het is een theorie die op commerciele goud sites wordt verspreid (ondanks stapels aanwijzingen die dit ontkrachten overigens). Dat kun je niet als een feit presenteren.Op donderdag 29 juli 2010 11:56 schreef Jimmy333333 het volgende:

(muntcrisis, dé hoofdreden waarom het goudprijs stijgt).

quote:Op donderdag 29 juli 2010 12:05 schreef dvr het volgende:

[..]

O jee, heb je die gouden ring weer moeten terugbrengen? Vrouwen!

quote:Ik volg nogmaals niet het gedrag van kippen zonder kop (kleine mensen), maar de big business (centrale banken, sovereign wealth funds, grote goldbugs, bullionbanken en de juwelensector) en wat hun keuzes zijn. Die hebben grotere invloed op de goudprijs dan de kleine kippen zonder kop die slechts paar ounces verkopen aan de bullionbanken (eigenlijk is het doodzonde om fysiek goud weg te doen, ze weten niet eens wat ze eigenlijk aan het verspelen zijn...)Op donderdag 29 juli 2010 11:48 schreef tjoptjop het volgende:

[..]

En zijn klanten verkopen alleen maar, bearish signaal

quote:Aha iemand die zijn huiswerk gemaakt heeftOp donderdag 29 juli 2010 12:05 schreef dvr het volgende:

Zo'n mythe bestaat helemaal niet. Iedere goldbug zal bevestigen dat goud voor een kleine belegger eenvoudig te krijgen is.

Maar voor grote beleggers ligt dat heel anders. Centrale banken, staatsfondsen en ETFs maken voor grote aankopen zo min mogelijk gebruik van de reguliere markt omdat een aankoop van tientallen of honderden tonnen fysiek goud daar wel degelijk voor problemen kan zorgen, en zij er ook zelf geen belang bij hebben om de prijs nog verder op te drijven of een handelaar/grootbank over de kling te jagen. Zonder die behoedzaamheid waren de LBMA en Comex allang opgeblazen geweest.

Het is een zeer fragiele markt, minste zuchtje en het hele systeem valt om...

De vraag is niet of het zal gebeuren, maar alleen wanneer?

quote:Linkje? Dit is namelijk gratis geld! Een grote partij kan dan namelijk een flinke voorraad fysiek goud opbouwen, daarna veel futures contracten kopen en fysieke levering afdwingen. Als er inderdaad leveringsproblemen zouden optreden en de schrijver van de contracten tegen elke prijs moet kopen dan dump je je eerder opgebouwde voorraad. Een beetje zoals die Volkswagen squeeze in 2008. Figuren als Soros of Rogers kunnen dit makkelijk doen. Behalve als er geen probleem is natuurlijk (ik vermoed daarom het laatste...)Op donderdag 29 juli 2010 12:05 schreef dvr het volgende:

Maar voor grote beleggers ligt dat heel anders. Centrale banken, staatsfondsen en ETFs maken voor grote aankopen zo min mogelijk gebruik van de reguliere markt omdat een aankoop van tientallen of honderden tonnen fysiek goud daar wel degelijk voor problemen kan zorgen, en zij er ook zelf geen belang bij hebben om de prijs nog verder op te drijven of een handelaar/grootbank over de kling te jagen. Zonder die behoedzaamheid waren de LBMA en Comex allang opgeblazen geweest.

quote:Tja, Schoene opereert nu ook op capaciteit. Zegt natuurlijk niks over aanvoerproblemen. Een staalbestelling bij Corus duurde vier jaar geleden (boomtijd) ook langer dan een jaar geleden.Op donderdag 29 juli 2010 11:59 schreef Jimmy333333 het volgende:

[..]

Via Johnson Matthey... Geen kleine hoeveelheid...Verneem toevallig net dat het in orde is (geleverd...) Maar hij heeft wel moeten wachten, hoor...

En pardon, hij heeft slechts 3 weken moeten wachten. Normaal duurt het maximaal 2 weken voor levering. Mijn excuses voor foutieve info.

quote:Leg dat maar eens uit aan Poetin, Hu Jintao, Bush, Bill Clinton, John Paulson, George Soros, Doug Casey, Jim Sinclair, Jim Rogers, Gerald Celente, Nassim Taleb, vele andere rijken,... De grootste fysiek goudinkopers... Die weten heel goed wat er gaande is...Op donderdag 29 juli 2010 12:05 schreef SeLang het volgende:

[..]

Dat weet jij helemaal niet. Het is een theorie die op commerciele goud sites wordt verspreid (ondanks stapels aanwijzingen die dit ontkrachten overigens). Dat kun je niet als een feit presenteren.

http://www.economicpolicy(...)er-bill-clinton.html

Ja, het is echt tungsten...

quote:Clinton een van de grootste goud kopers? Bron? Die vent heeft amper geld man

Waar haal jij vandaan welk individu precies hoeveel goud koopt?

quote:En over hoeveel ton goud praat je dan?Op donderdag 29 juli 2010 11:50 schreef Jimmy333333 het volgende:

Inderdaad weet niemand dat, maar heb in 2008 eens een moment gehad dat ik ongeveer 5 weken moest wachten op levering van mijn bestelling. Dat is sinds de goldrush in de jaren 80 niet meer gebeurd.

quote:Yep, maar met zilver is het anders... Doe je huiswerk, hierover ga ik niet discussiëren.Op donderdag 29 juli 2010 12:19 schreef tjoptjop het volgende:

[..]

Tja, Schoene opereert nu ook op capaciteit. Zegt natuurlijk niks over aanvoerproblemen. Een staalbestelling bij Corus duurde vier jaar geleden (boomtijd) ook langer dan een jaar geleden.

1 tip: Zilver is corrosief, wat wil dat eigenlijk zeggen voor industrieel gebruik... Denk heel goed na...

En ik ga niet antwoorden op vragen ivm zilver...

quote:Hmmm, juist. Dat weten we niet...Op donderdag 29 juli 2010 12:42 schreef SeLang het volgende:

[..]

Clinton een van de grootste goud kopers? Bron? Die vent heeft amper geld man

Waar haal jij vandaan welk individu precies hoeveel goud koopt?

Maar als je goed tussen de regels leest of luistert, dan kun je inschatten of die wel goud heeft of niet.

Sommigen mogen het niet over de daken roepen ivm staatsbelangen en staatsveiligheid.

Maar wat we wel weten is dat hij geen smaak heeft qua vrouwen

Maar neem voorbeeld van hem:

Russian Oligarch Mikhail Prokhorov

(Age: 45 - Born: Poor - Starting Industry: Precious Metals)

http://en.wikipedia.org/wiki/Mikhail_Prokhorov

quote:Was ik maar zoooooo rijk...Op donderdag 29 juli 2010 12:44 schreef SeLang het volgende:

[..]

En over hoeveel ton goud praat je dan?

quote:Of lees eens de rapporten van CPM-group...Op donderdag 29 juli 2010 12:46 schreef Jimmy333333 het volgende:

[..]

Yep, maar met zilver is het anders... Doe je huiswerk, hierover ga ik niet discussiëren.

1 tip: Zilver is corrosief, wat wil dat eigenlijk zeggen voor industrieel gebruik... Denk heel goed na...

En ik ga niet antwoorden op vragen ivm zilver...

quote:Waarom haal je zilver er nou weer bij, ik heb geen enkele interesse in zilver.Op donderdag 29 juli 2010 12:46 schreef Jimmy333333 het volgende:

[..]

Yep, maar met zilver is het anders... Doe je huiswerk, hierover ga ik niet discussiëren.

1 tip: Zilver is corrosief, wat wil dat eigenlijk zeggen voor industrieel gebruik... Denk heel goed na...

En ik ga niet antwoorden op vragen ivm zilver...

quote:Ik heb geen linkje, het is na jaren goud gevolgd te hebben mijn constatering dat die partijen nooit grote hoeveelheden via de LBMA/Comex inkopen maar dat onderhands doen bij andere centrale banken, bij mijnen, bij het IMF, enzovoort. Je hebt gelijk dat iemand veel zou kunnen winnen bij het opblazen van de papiermarkt, maar deze partijen niet (je zou effectief alle fiduciaire munten opblazen). Misschien dat een groot ETF ooit de proef op de som neemt, maar die moeten dan eerst in korte tijd miljarden aan vrij kapitaal zien te verzamelen door aandelen uit te geven, dus dan is de markt al gewaarschuwd. Ik vrees dat alleen een recalcitrante oliesheik of een schurkenstaat bij machte is om zo'n stunt uit te halen.

quote:Waarom breng je dan irrelevante vergelijking met een ander staalbedrijf, zilver en staal zijn niet aan elkaar gerelateerd als commodity. Zilver is een precious metal, staal is gewoon metal...Op donderdag 29 juli 2010 13:15 schreef tjoptjop het volgende:

[..]

Waarom haal je zilver er nou weer bij, ik heb geen enkele interesse in zilver.

Indien er vertraging ivm levering in staal is, is dat gewoon normaal. Maar voor zilver ligt het wat gevoeliger...

Maar goed, ik wou al niet discussiëren over zilver, we zijn goed begonnen...

quote:Omdat het voorbeeldmateriaal irrelevant is. Ik had ook de levertijd van een auto kunnen gebruiken, of een bank, of een bed. Als een bedrijf op volle capaciteit werkt betekent dat de levertijd wat langer kunnen zijn, itt rustige tijden, Aangezien staal een mooie cyclische industrie is dacht ik die te gebruiken om het mooi te illustreren, blijkbaar viel dat kwartje niet.Op donderdag 29 juli 2010 13:29 schreef Jimmy333333 het volgende:

[..]

Waarom breng je dan irrelevante vergelijking met een ander staalbedrijf, zilver en staal zijn niet aan elkaar gerelateerd als commodity. Zilver is een precious metal, staal is gewoon metal...

Indien er vertraging ivm levering in staal is, is dat gewoon normaal. Maar voor zilver ligt het wat gevoeliger...

Maar goed, ik wou al niet discussiëren over zilver, we zijn goed begonnen...

Verder wil je niet discussieren over zilver, maar je bent wel degene die over zilver begon. En zelfs nadat ik vermeld geen enkele interesse in zilver te hebben begin je er weer over

quote:Op donderdag 29 juli 2010 12:05 schreef dvr het volgende:

O jee, heb je die gouden ring weer moeten terugbrengen? Vrouwen!

Nee nog steeds samen, heb alleen wat andere oude troep/sieraden ingeruild.

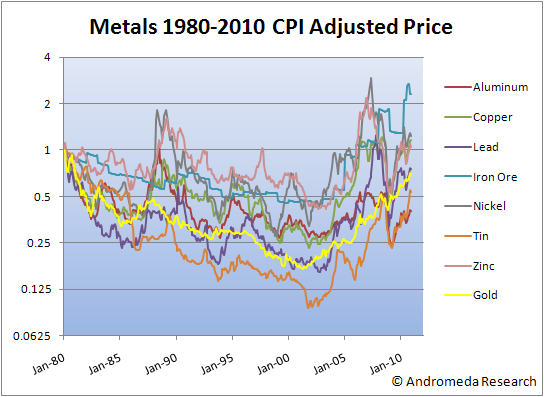

quote:Een hogere goudprijs lokt telkens meer gerecycled goud uit, ook buiten de particulieren sector. Dit in combinatie met een grotere delving en/of hedging zal het goudaanbod telkens verhogen. De goudvraag zal dus bij elke stijging telkens harder moeten opboxen tegen een groter aanbod en daarmee moeilijker verder kunnen stijgen. Niet dat de goudrally dan ten einde komt immers de vraag kan exponentieel toenemen, maar het word theoretisch gezien steeds moeilijker om door te stijgen. Ik denk dat we daarover geen meningsverschil kunnen hebben.Een groot deel van de scrap-aanvoer is geinstitutionaliseerd (aanvoer via recyclingbedrijven, tandartsen e.d.) en loopt continu door, ongeacht de prijs. Het aanbod van particulieren droogt op een gegeven moment op.

Het probleem is alleen dat de grootste catogorie aan de vraagkant de sieradenindustrie is en die is prijselastisch. Hoogstwaarschijnlijk zal de toename (als die komt) in de vraagkant dus heel erg van de beleggingskant gaan komen. Iets dat mocht het ooit gebeuren tegelijk de bubble kenmerkt. Niet dat ik denk dat het ooit zover komt gezien de omvang van de vraag die men moet opvangen in combinatie met een aantal macro-economische factoren die staan aan te komen.

quote:Dan kennen/lezen we andere goldbugs.Zo'n mythe bestaat helemaal niet. Iedere goldbug zal bevestigen dat goud voor een kleine belegger eenvoudig te krijgen is.

[ Bericht 2% gewijzigd door piepeloi55 op 29-07-2010 14:18:53 ]

quote:Nee. Het aanbod aan sloopgoud wordt juist steeds minder omdat de grote massa zijn overbodige goud al verkocht heeft. De prijs moet steeds harder stijgen om nog nieuw aanbod los te peuteren (als er tegelijkertijd een acute financiële/economische crisis toeslaat is dat anders - dan brengen mensen uit noodzaak zelfs hun beste sieraden weg). Delving is op korte termijn nauwelijks te vergroten, en de hedgeboeken zijn na een paar jaar van prijsstijgingen minimaal (juist bij dalende prijzen is hedging aantrekkelijk).Op donderdag 29 juli 2010 14:11 schreef piepeloi55 het volgende:

Een hogere goudprijs lokt telkens meer gerecycled goud uit, ook buiten de particulieren sector. Dit in combinatie met een grotere delving en/of hedging zal het goudaanbod telkens verhogen. De goudvraag zal dus bij elke stijging telkens harder moeten opboxen tegen een groter aanbod en daarmee moeilijker verder kunnen stijgen.

quote:Toch wel. De feitelijke situatie is juist dat de vraag enorm gestegen is terwijl het aanbod beperkt blijft, en de enigen die daar op korte termijn iets aan kunnen veranderen (nationale schatkisten, via hun centrale bank) zijn steeds minder bereid hun goud te verkopen of uit te leasen. Hoe krapper die aanbodsituatie wordt, hoe sneller goud zal stijgen.Niet dat de goudrally dan ten einde komt immers de vraag kan exponentieel toenemen, maar het word theoretisch gezien steeds moeilijker om door te stijgen. Ik denk dat we daarover geen meningsverschil kunnen hebben.

quote:Als je het over leveringsproblemen op retailniveau had, dat komt geregeld voor maar heeft nauwelijks tot geen invloed op de prijsvorming op de wereldmarkt, en is er ook niet representatief voor. Die toeleveringsproblemen worden veroorzaakt door capaciteitsbeperkingen bij de smelters en muntslagers, niet door de goudaanvoer.Dan kennen/lezen we andere goldbugs.

quote:Theoretisch gezien zou op enig moment in tijd de markt inderdaad 'uitverkocht' moeten zijn (uitzonderlijke situaties buiten beschouwing gelaten). Ik denk echter dat we daar lange van verwijderd zijn, aangezien er steeds meer goudinkopers komen en die markt dus meer dan ooit moet bloeien. Zelfs in de maanden dat goud amper/niet gestegen is. Sterker nog, ik denk dat we dat punt nooit bereiken. Een hogere prijs in goud zal altijd meer scrap doen uitlokken en de vraagzijde (sieradenindustrie) flink doen afnemen. Er moet dan een grote groep massaal op gaan inspringen en dat moeten wel de 'beleggers' zijn. Alleen dan kan goud de ultieme bubble worden, al denk ik dat dat niet gaat plaatsvinden in een tijd waarin cash als veilige haven gewoon meer waard word.Op donderdag 29 juli 2010 15:47 schreef dvr het volgende:

Nee. Het aanbod aan sloopgoud wordt juist steeds minder omdat de grote massa zijn overbodige goud al verkocht heeft. De prijs moet steeds harder stijgen om nog nieuw aanbod los te peuteren (als er tegelijkertijd een acute financiële/economische crisis toeslaat is dat anders - dan brengen mensen uit noodzaak zelfs hun beste sieraden weg).

quote:Betreft delving heb je gelijk, al zijn er altijd (bewezen) voorraden die het bij een hogere prijs plots wel rendabel maken. Die worden dan (meestal) gehedged. De hedging die jij bedoelt is meer afhankelijk van de perceptie die men heeft, dat ligt bij iedereen anders en zou zowel in het voordeel als nadeel kunnen werken. Ik heb geen cijfers die een van de twee beelden kan bevestigen, misschien jezelf wel?Delving is op korte termijn nauwelijks te vergroten, en de hedgeboeken zijn na een paar jaar van prijsstijgingen minimaal (juist bij dalende prijzen is hedging aantrekkelijk).

quote:Per saldo word er geen goud meer verkocht van dergelijke instellingen. Sterker nog sommige van deze zijn juist inkopers. Wat betreft dat leasen (wat reuze meevalt) komt niet door angst door het een of andere over goud an sich, maar de angst voor insolvency van de tegenpartij. Overigens denk ik dat een verminderende liquiditeit in een markt nooit goed is voor welke prijs dan ook voor een risk asset. Zelfs niet als een grote tegenpartij bust gaat, omdat dat goud recht in het hart raakt (veilige haven enz.).Toch wel. De feitelijke situatie is juist dat de vraag enorm gestegen is terwijl het aanbod beperkt blijft, en de enigen die daar op korte termijn iets aan kunnen veranderen (nationale schatkisten, via hun centrale bank) zijn steeds minder bereid hun goud te verkopen of uit te leasen. Hoe krapper die aanbodsituatie wordt, hoe sneller goud zal stijgen.

quote:Veel goldbugs verwarren dit soort zaken met de schaarsheid van goud zelf. Zo zijn er meer van dit soort myths in omloop en die myths zijn voor mij geen duurzaam bullish signaal. Goud en alles eromheen word door velen verkeerd geinterpeteerd (waar jij buiten valt overigens), wat weer het bestaan van de bubble bevestigd.Als je het over leveringsproblemen op retailniveau had, dat komt geregeld voor maar heeft nauwelijks tot geen invloed op de prijsvorming op de wereldmarkt, en is er ook niet representatief voor. Die toeleveringsproblemen worden veroorzaakt door capaciteitsbeperkingen bij de smelters en muntslagers, niet door de goudaanvoer.

quote:Zoals gezegd is dat een tijdelijk fenomeen. In normale tijden is het aandeel sloopgoud (scrap gold) in het wereldwijde aanbod 25%. In 2009 was dat gestegen tot 40% (mede omdat aanbod van mijnen en sovereigns terugloopt). Maar na een tijdje heeft iedereen die nog wat gouden prullaria had liggen dat verkocht, en verdwijnen al die inkopers weer net zo snel als ze gekomen waren. In de VS was vorig jaar een hausse aan reclames van goudinkopers, die goede zaken deden, maar begin dit jaar viel hun omzet met 60% terug naar normale niveau's.Op donderdag 29 juli 2010 23:07 schreef piepeloi55 het volgende:

Ik denk echter dat we daar lange van verwijderd zijn, aangezien er steeds meer goudinkopers komen en die markt dus meer dan ooit moet bloeien.

quote:Dat is dan ook gebeurd. Eerst particulieren, toen ETFs, toen nationale schatkisten en nu ook pensioenfondsen.Een hogere prijs in goud zal altijd meer scrap doen uitlokken en de vraagzijde (sieradenindustrie) flink doen afnemen. Er moet dan een grote groep massaal op gaan inspringen en dat moeten wel de 'beleggers' zijn.

quote:Zo 'gewoon' is dat niet - vooralsnog is er geen sprake van, alle overheidsingrepen zijn op reflatie gericht geweest, voorlopig is cash de laatste jaren zo'n 50% in waarde achteruit gegaan ten opzichte van goud, en er bestaat in de geschiedenis geen precedent voor deflatie onder een fiat geldstelsel.Alleen dan kan goud de ultieme bubble worden, al denk ik dat dat niet gaat plaatsvinden in een tijd waarin cash als veilige haven gewoon meer waard word.

quote:Voorraden kunnen alleen gehedged worden als ze daadwerkelijk in productie gaan. Daar gaan zoals je weet jaren overheen.Betreft delving heb je gelijk, al zijn er altijd (bewezen) voorraden die het bij een hogere prijs plots wel rendabel maken. Die worden dan (meestal) gehedged.

quote:'s Werelds grootste mijnen hebben een paar jaar geleden grote verliezen genomen om hun hedgeboeken af te sluiten, zodat ze daarna weer optimaal van de stijgende goudprijs zouden kunnen profiteren.De hedging die jij bedoelt is meer afhankelijk van de perceptie die men heeft, dat ligt bij iedereen anders en zou zowel in het voordeel als nadeel kunnen werken. Ik heb geen cijfers die een van de twee beelden kan bevestigen, misschien jezelf wel?

quote:Wat bedoel je met 'wat reuze meevalt'? Centrale banken leasden in de jaren 80/90 bijna allemaal grote delen van hun goudvoorraad aan commericële handelaren. Dat heeft het aanbod met duizenden tonnen vergroot. Daar zijn ze nu mee gestopt omdat het bij de huidige rente haast niets meer opbrengt. w.b. Risicoperceptie, a in de jaren 80 raakte Portugal zijn goudvoorraad kwijt door het faillissement van hun tegenpartij Drexel Burnham, maar dat heeft CB's er niet van weerhouden om met leasen door te gaan.Wat betreft dat leasen (wat reuze meevalt) komt niet door angst door het een of andere over goud an sich, maar de angst voor insolvency van de tegenpartij.

quote:Dat geldt voor iedere asset class, te beginnen bij de eigen woning maar zeker ook voor aandelen, obligaties, enzovoort. Dat is nauwelijks een argument. Bovendien is ook het tegendeel waar - deze crisis heeft aangetoond dat de huidige generatie economen, bankiers en beleidsmakers weinig kaas gegeten heeft van monetaire zaken, en dat ze met hun idee dat goud een nutteloos, dood reliek is, de rol van goud als basisgeld ('store of value' en liquiditeitsbron) danig onderschat hebben.Goud en alles eromheen word door velen verkeerd geinterpeteerd [..], wat weer het bestaan van de bubble bevestigd.

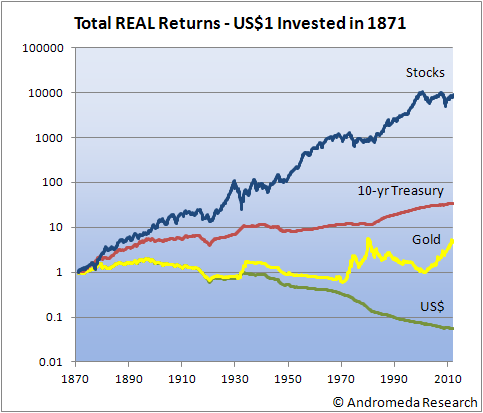

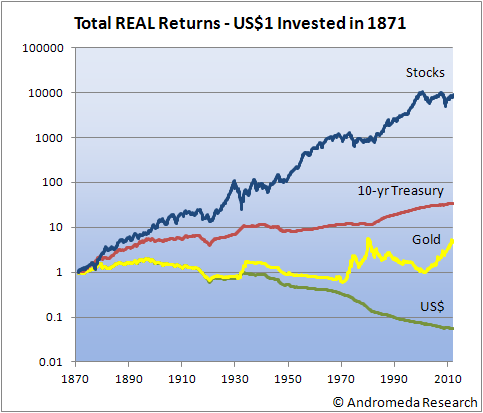

quote:Dit soort stellingen lees je vaak, maar dat is erg misleidend. Cash in een ouwe sok is op lange termijn uiteraard een decaying asset vanwege inflatie die gemiddeld positief is. Maar dat is natuurlijk niet de praktijk. In de praktijk hou je cash aan op een spaarrekening of in liquide vastrentende instrumenten. En dat is niet alleen inflatiebestendig gebleken maar heeft zelfs positieve returns gegenereerd.Op vrijdag 30 juli 2010 15:27 schreef dvr het volgende:

voorlopig is cash de laatste jaren zo'n 50% in waarde achteruit gegaan ten opzichte van goud,

Hoe cash (op een spaarrekening) heeft gepresteerd tov goud is maar net welke periode je pakt. Natuurlijk zien de goldbugs de laatste paar jaar als "the new normal" (duh, daarom zijn het goldbugs

Wat betreft het aanbod van scrap gold: logischerwijs zou je inderdaad verwachten dat dat piekt op een bepaald moment. Tot nu toe is dat echter nog niet zichtbaar en zie je het aanbod nog toenemen. Maar misschien blijkt over een jaar dat de piek achter ons ligt. We zullen zien...

quote:En vanwege de crises die zo eens per 80 jaar toeslaan en de munt opblazen.Op vrijdag 30 juli 2010 16:16 schreef SeLang het volgende:

Dit soort stellingen lees je vaak, maar dat is erg misleidend. Cash in een ouwe sok is op lange termijn uiteraard een decaying asset vanwege inflatie die gemiddeld positief is.

quote:Natuurlijk, maar mijn punt is dat tijdens deze crisis goud er vooralsnog alleen maar op vooruit is gegaan. Hoe deflationair de economische omstandigheden ook mogen zijn, in de waarde van geld komt dat nog niet tot uitdrukking en ik geloof ook niet dat de overheden dat zullen laten gebeuren.Hoe cash (op een spaarrekening) heeft gepresteerd tov goud is maar net welke periode je pakt.

quote:Volgens dit artikel van eind april is het aanbod in het eerste kwartaal van 2010 (in gewicht gemeten) nog met 3% gestegen, en daarna met 60% ingestort:Wat betreft het aanbod van scrap gold: logischerwijs zou je inderdaad verwachten dat dat piekt op een bepaald moment. Tot nu toe is dat echter nog niet zichtbaar en zie je het aanbod nog toenemen.

quote:"People have only so much [gold jewelry] they can liquidate," notes one scrap-buying jeweler in the US, "and everybody and their sister have been setting up shop to buy.

"About 8 weeks ago, [scrap gold] supply dropped by 60-70% to what I would call typical levels," he tells The Daily Reckoning, confirming that jewelers, wholesalers and refiners nationwide report the same drop.

quote:Bij Bullionvault.com.Op vrijdag 30 juli 2010 16:54 schreef Zihuatanejo het volgende:

Waar koop jij je goud bullion DVR?

Voordelen o.a.:

Nadelen o.a.:

quote:Neem aan dat je het uiteindelijk wel kunt krijgen? Zitten natuurlijk kosten aan omdat het uit dat 'circuit' wordt gehaald (en erin brengen is helemaal leukOp vrijdag 30 juli 2010 20:05 schreef dvr het volgende:

Nadelen o.a.:Je kunt er in principe niet zelf bij. Als je fysiek goud wilt hebben als noodbetaalmiddel, is dit geen oplossing.

quote:Ja, maar alleen per 'good delivery'-baar die geloof ik zo'n 12 Kg. weegt (ik heb veel minder), en dan nog onder bepaalde voorwaarden. Het heeft ook weinig zin, je kunt je goud er dag en nacht verkopen en het geld naar je bankrekening laten terugboeken.Op vrijdag 30 juli 2010 20:15 schreef tjoptjop het volgende:

Neem aan dat je het uiteindelijk wel kunt krijgen?

quote:Dat niemand het zonder jouw toestemming kan verplaatsen, verpanden, uitleasen, enzovoort. Er wordt door banken en andere louche partijen schaamteloos met goudtegoeden van klanten gekloot - dat is meer regel dan uitzondering. Bij Bullionvault is dat soort grappen uitgesloten doordat zelfs BV-medewerkers er niet aan mogen komen (behalve in heel speciale omstandigheden, zoals oorlogsdreiging e.d.)(wat heb je dan aan dat het van jou is?)

Maar vandaag zou ik natuurlijk sowieso geen goud meer kopen

quote:Zo werkt het bij Bullionvault ook, met dien verstande dat je als deelnemer geen eigen goudstaven hebt (d.w.z. dat kan wel, maar dan moet je dus in hoeveelheden van 12 kilo kopen omdat ze alleen 'London good delivery' goud hebben). Maar ze publiceren dagelijks op http://www.bullionvault.com/audit.do een audit van de aanwezige genummerde staven en een overzicht van het goudbezit van alle deelnemers (onder codenamen). Zodoende kan iedereen zien of zijn bezit correct wordt weergegeven en of het totale bezit overeenkomt met de aanwezige goudhoeveelheid.Op vrijdag 30 juli 2010 20:28 schreef SeLang het volgende:

Zelf zou ik alleen gealloceerd goud kopen, dus bullion op nummer.

Je kunt er nu trouwens ook voor zilver terecht - erg aantrekkelijk omdat zolang het zilver in hun kluis ligt, je er geen BTW over verschuldigd bent.

quote:Ik snap niet dat je goudbeheerders vertrouwt en de papierbeheerders niet. Het is allemaal één pot nat. Er zijn twee soorten goldbug en ik vind de goldbug die zelfs goudbeheerders niet vertrouwt het meest consistent in hun denkbeelden.Op vrijdag 30 juli 2010 20:05 schreef dvr het volgende:

[..]

Bij Bullionvault.com.

Voordelen o.a.:

• Ligt veilig in Zwitserse (of Engelse, Amerikaanse) kluis.

• Is je volledige eigendom. Je hebt goud, geen claim op goud.

• Lage bewaar- en transactiekosten en minimale spread tov spot price

• Je kunt desgewenst heel snel aan- en verkopen.

Nadelen o.a.:

• Je krijgt geen rente over cashtegoeden

• Je kunt er in principe niet zelf bij. Als je fysiek goud wilt hebben als noodbetaalmiddel, is dit geen oplossing.

quote:Simpel; geen van de pitfalls waar je bij andere soorten goudbeleggingen voor moet uitkijken zijn op BV van toepassing.Op zaterdag 31 juli 2010 00:19 schreef Toppiet het volgende:

Ik snap niet dat je goudbeheerders vertrouwt en de papierbeheerders niet.

quote:Een land is één grote BV. Het is gewoon helemaal niet logisch.Op zaterdag 31 juli 2010 01:26 schreef dvr het volgende:

[..]

Simpel; geen van de pitfalls waar je bij andere soorten goudbeleggingen voor moet uitkijken zijn op BV van toepassing.

quote:Ja, ik heb laatst ook een bullionvault rekening geopend en zo mijn ETF zilver omgezet naar bullionzilver. Echt heel makkelijk om te doen. Alleen bij goldmoney.com kun je ook platinum kopen, bij bullionvault nog niet.Op vrijdag 30 juli 2010 23:06 schreef dvr het volgende:

[..]

Je kunt er nu trouwens ook voor zilver terecht - erg aantrekkelijk omdat zolang het zilver in hun kluis ligt, je er geen BTW over verschuldigd bent.

quote:Ik gebruikte BV als afkorting van BullionVault.Op zaterdag 31 juli 2010 22:00 schreef Toppiet het volgende:

Een land is één grote BV. Het is gewoon helemaal niet logisch.

quote:Ja maar zelfs dan? Wat is er zo betrouwbaar en anders aan bullionvault? Ik snap nog steeds niet waarom het logisch is om in goud bij goudbeheerders te investeren.Op zaterdag 31 juli 2010 23:51 schreef dvr het volgende:

[..]

Ik gebruikte BV als afkorting van BullionVault.

quote:Het is een heel transparante organisatie, heeft duidelijke voorwaarden en heldere, uitgebreide documentatie, de verhoudingen tussen klant en bedrijf zijn heel duidelijk geregeld, het goud wordt op heel veilige manier bewaard, etc. Ik kan beter aan jou vragen waarom je ze bij voorbaat onbetrouwbaar vindt.Op zondag 1 augustus 2010 00:03 schreef Toppiet het volgende:

Ja maar zelfs dan? Wat is er zo betrouwbaar en anders aan bullionvault?