Welkom in het Beursvloer-topic waarin je de beurzen en de laatste economische nieuws kunt volgen.

Noot: het innemen van een bepaalde positie geschiedt geheel op eigen risico, ook het overnemen van een beleggingsstrategie van andere users is dus geheel op eigen risico.

Nederlands

De Aandeelhouder

BNR Nieuwsradio

IEX

RTL Z

Internationaal

Morning Star

Bloomberg

CNBC

MarketWatch

Seeking Alpha

Finviz

Börse Online

The Motley Fool

Alle oude topics, mét titel, vind je hier

Volgens Nvidia zelf:quote:Op donderdag 23 mei 2024 09:12 schreef Black-Death het volgende:

[..]

Wat is in dit geval nou het voordeel van een stock split voor Nvidia? Betere verhandelbaarheid van de aandelen (vanwege prijs / 10) of zijn er andere zaken?

quote:NVIDIA also announced a ten-for-one forward stock split of NVIDIA’s issued common stock to make stock ownership more accessible to employees and investors.

En sorry, zag niet dat ik de lapo had in het vorige deel

Ja het heeft natuurlijk onderliggende waarde, het is geen dotcom bubble achtig, maar wel compleet overgewaardeerd.

Ik geloof zeker in ai. Maar $1000 voor een dividend van 10 cent..quote:Op donderdag 23 mei 2024 17:04 schreef TheoddDutchGuy het volgende:

Nvidia is dan ook echt een enorme bubbel geworden.

Ja het heeft natuurlijk onderliggende waarde, het is geen dotcom bubble achtig, maar wel compleet overgewaardeerd.

Dat dividend is natuurlijk verwaarloosbaar. Ik volg Nvidia niet op de voet, maar grote kans dat het dividend slechts tot doel heeft om fondsen en ETF's die zich beperken tot het investeren in dividendaandelen de mogelijkheid te geven om in Nvidia te beleggen.quote:Op donderdag 23 mei 2024 17:08 schreef LXIV het volgende:

[..]

Ik geloof zeker in ai. Maar $1000 voor een dividend van 10 cent..

“Tech fondsen/aandelen krijgen een tik en Philips doet het wat minder.” Dus alles naar beneden.

Dat verband blijf ik frappant vinden.

Hoezo trekt het elk aandeel naar beneden?

Als in, het ene bedrijf heeft niks met het ander te maken maar toch is er dan een verkoop van aandelen van echt alles zeg maar.

Toch ook maar eentje besteld, wordt vrijdag geleverd. Kijken wat voor meuk het is.quote:Op woensdag 22 mei 2024 06:12 schreef TheoddDutchGuy het volgende:

[..]

Gezien je doodgegooid word met polestar reclames op social media, maar ik heb er nog nooit een op de weg zien rijden, weet je ook wel genoeg.

Chinese? Meuk, ja technisch Volvo allemaal, maar gezien waar het gros geproduceerd word, kan je het wel raden.

Veel bijzonders was het toch allemaal niet vandaag?quote:Op vrijdag 24 mei 2024 10:39 schreef TheoddDutchGuy het volgende:

Roodgekleurd ochtendje zo te zien.

“Tech fondsen/aandelen krijgen een tik en Philips doet het wat minder.” Dus alles naar beneden.

Dat verband blijf ik frappant vinden.

Hoezo trekt het elk aandeel naar beneden?

Als in, het ene bedrijf heeft niks met het ander te maken maar toch is er dan een verkoop van aandelen van echt alles zeg maar.

Tuurlijk.quote:Op zaterdag 25 mei 2024 00:11 schreef nostra het volgende:

[..]

Toch ook maar eentje besteld, wordt vrijdag geleverd. Kijken wat voor meuk het is.

Veel rijplezier alvast.

?quote:

Misschien maar eens wat afroamen, wordt wel een erg groot deel van mijn portfolio. Maarja dat voelt toch tegenstrijdig..

Het is compleet bizar. De waarde die Nvidia het afgelopen jaar erbij heeft gekregen is hoger dan de volledige waarde van Amazonquote:

Nvidia is echt zo'n aandeel dat ik niet ga afroamen, ik heb het geld toch niet nodig.quote:Op dinsdag 28 mei 2024 20:53 schreef Black-Death het volgende:

Misschien maar eens wat afroamen, wordt wel een erg groot deel van mijn portfolio. Maarja dat voelt toch tegenstrijdig..

En vandaag even meer dan een Intel erbijquote:Op dinsdag 28 mei 2024 21:06 schreef Lichtloper het volgende:

[..]

Het is compleet bizar. De waarde die Nvidia het afgelopen jaar erbij heeft gekregen is hoger dan de volledige waarde van Amazon

Ik heb ASML zo rond de 500 verkocht paar jaar geleden, dacht dat de rek er wel een beetje uit wasquote:Op dinsdag 28 mei 2024 22:14 schreef ludovico het volgende:

Nvidia en ASML had ik nou nooit moeten verpatsen, mijn hemel wat een bedrijven.

Nvidia hou ik vast tot na de split, en dan wellicht een stukje verkopen en omzetten in wat saais (ETFs). Over ASML twijfel ik. Dit jaar is voorgeschoteld als een tussenjaar en voor 2025 zou de orderportefeuille weer vol moeten lopen. Als die prognose uitkomt wil ik er eigenlijk nog geen afscheid van nemen, maar aan de andere kant neig ik er naar om ook daar 20% te verkopen ergens later dit jaar.

Mwa, die hype train blijft nog wel even gaan volgens mij. Daarnaast, tegen de tijd dat iedereen is voorzien AI-apparatuur moeten de chips toch weer vervangen wordenquote:Op woensdag 29 mei 2024 08:51 schreef JimmyJames het volgende:

Nvidia zou ik zelf niet meer kopen op deze hoogtes. Lijkt mij sterk dat ze elke jaar hun omzet kunnen verdrievoudigen/verdubbelen. Uiteindelijk als iedereen voorzien is van AI apparatuur en de ROIs tegenvallen (wie hier gaat nu een nieuwe Surface laptop kopen vanwege copilot?) dan kan er zo de helft van de koers af.

Nee precies.. heb het geld ook niet nodig, dus laat het voorlopig wat het is. Ga echter ook niet bijkopen. Koop nu vooral S&P500 en Semiconductor ETF's.quote:Op dinsdag 28 mei 2024 21:51 schreef Soldier2000 het volgende:

[..]

Nvidia is echt zo'n aandeel dat ik niet ga afroamen, ik heb het geld toch niet nodig.

In de dotcom-bubble was Cisco gigantisch populair. Mensen voelden (terecht) aan dat het internet gigantisch zou worden, maar konden niet inschatten welke internetbedrijven groot zouden worden, of konden daar nog niet in investeren. Dus wat doe je dan: investeren in het bedrijf dat de routers en switches produceert. Dan zit je altijd goed en groei je via de hardware vanzelf mee met de opkomst van internet.quote:Op woensdag 29 mei 2024 09:18 schreef Black-Death het volgende:

[..]

Mwa, die hype train blijft nog wel even gaan volgens mij. Daarnaast, tegen de tijd dat iedereen is voorzien AI-apparatuur moeten de chips toch weer vervangen worden

[..]

Totdat de bubbel klapte

Verschil is wel dat er bij de dot-com bubble geen geld verdient werd met 'dot-com' (het draaide om de verwachting dat het ooit flink geld zou schuiven).quote:Op woensdag 29 mei 2024 09:35 schreef Lichtloper het volgende:

[..]

In de dotcom-bubble was Cisco gigantisch populair. Mensen voelden (terecht) aan dat het internet gigantisch zou worden, maar konden niet inschatten welke internetbedrijven groot zouden worden, of konden daar nog niet in investeren. Dus wat doe je dan: investeren in het bedrijf dat de routers en switches produceert. Dan zit je altijd goed en groei je via de hardware vanzelf mee met de opkomst van internet.

Totdat de bubbel klapte

Bij ai wordt er wel al geld mee verdient en is er nog veel potentie om er direct geld mee te gaan verdienen. Als dit laatste waar is, zal de bubbel nog niet zo snel knappen.

-denk ik-

Waarschuwing; nadat ik onderstaande nog een keer las realiseerde ik me dat het wel een grote onsamenhangende brainfart is geworden. Excuses moi

Aan de andere kant stegen koersen bij de dot-com bubble alleen maar omdat mensen verwachtte dat hij nog verder zou stijgen -los van bedrijfsresultaten-. Ik heb het idee dat dat nog niet het geval is bij de ai bubble, bedrijfsresultaten laten ook optimisme zien. Tegelijkertijd stijgt Nvidia voor een groot deel ook alleen maar omdat mensen verwachten dat het nog verder gaat stijgen, ookal weten ze dat de bedrijfsresultaten de prijs niet rechtvaardigt. Al met al kan Nvidia nog wel even flink door bubbelen. Misschien dat we de pe van 170 die Cisco had in 1998 nog gaan evenaren (nu is hij maar 70, wat op zich niet gek hoog is).

[ Bericht 7% gewijzigd door embedguy op 29-05-2024 10:50:33 ]

Veel investeerders destijds begrepen eigenlijk helemaal niks van internet, op geen enkel niveau. Technisch niet, conceptueel niet, bedrijfseconomisch niet, commercieel niet, sociaal niet. Maar toch pompten ze geld in internetstartups in de hoop dat die het wel snapten. Dat strooien met geld zonder een flauw benul te hebben waar je het in stopt zie ik in de AI-hype toch veel minder.

Ik kan het zelf niet echt vergelijken, maar toch geldt dat laatste ook wel een beetje voor AI. Iedereen wil opeens iets met AI, zonder er kennis van te hebben hoe dit toegepast moet worden.quote:Op woensdag 29 mei 2024 11:35 schreef recursief het volgende:

Ik heb de gekte uit de dotcom bubble nog niet in dezelfde mate teruggezien in AI. Startups die geen cent venture capital kregen, daarna het woord 'Cyber' in hun bedrijfsnaam zetten en daarna opeens tientallen tot honderden miljoenen ophaalden. Nina Brink die voor de beursgang van World Online de waardering verdedigde door te zeggen dat elke klant van World Online x-duizend gulden waard was zonder uit te kunnen leggen waarom. Ik werkte zelf bij een internetbedrijf zonder verdienmodel waar toen we 30 werknemers hadden investeerders met zakken geld met meer dan 100 miljoen voor de deur stonden, alleen omdat we "dingen deden op internet".

Veel investeerders destijds begrepen eigenlijk helemaal niks van internet, op geen enkel niveau. Technisch niet, conceptueel niet, bedrijfseconomisch niet, commercieel niet, sociaal niet. Maar toch pompten ze geld in internetstartups in de hoop dat die het wel snapten. Dat strooien met geld zonder een flauw benul te hebben waar je het in stopt zie ik in de AI-hype toch veel minder.

AI is toch een ander verhaal. Een heel groot deel van de theorie achter neurale netwerken is al heel oud. De mogelijkheden en toepassingen zijn globaal al heel lang bekend, maar het grootste probleem was altijd schaal. In de jaren '80 werden er al hele toffe dingen gedaan met neurale netwerken maar het probleem was dat computergeheugen en rekenkracht enorm duur waren. Dat hield commerciele inzet tegen. Dat is dankzij de wet van Moore wel opgelost, en daarbij is een enorme hoeveelheid informatie gekomen die grotendeels via internet ontsloten kan worden en die gebruikt kan worden om netwerken te trainen. In essentie is veel van wat er in die tak van AI gebeurt niet heel veel anders dan wat 40 jaar geleden ook al bekend was. Uiteraard is er vooruitgang geboekt op gebieden, zoals andere/betere manieren om netwerken te trainen, generatieve AI, unsupervised learning, etc. maar de basis is eigenlijk al best oud.quote:Op woensdag 29 mei 2024 11:38 schreef Black-Death het volgende:

[..]

Ik kan het zelf niet echt vergelijken, maar toch geldt dat laatste ook wel een beetje voor AI. Iedereen wil opeens iets met AI, zonder er kennis van te hebben hoe dit toegepast moet worden.

Toen het internet opkwam was er nog heel veel niet. De eerste providers boden eigenlijk alleen mail aan, en een zoeksysteen (Gopher) waarmee je naar servers op universiteiten kon hoppen om daar informatie te bekijken die zij ontsloten. Geen multimedia, geen streams, geen web browsers, geen ecommerce. Dat waren ten tijde van de internetbubbel rond het jaar 2000 allemaal vooral technische vernieuwingen.

SPOILER

Dit was top artikel iddquote:Op woensdag 29 mei 2024 12:15 schreef monkyyy het volgende:

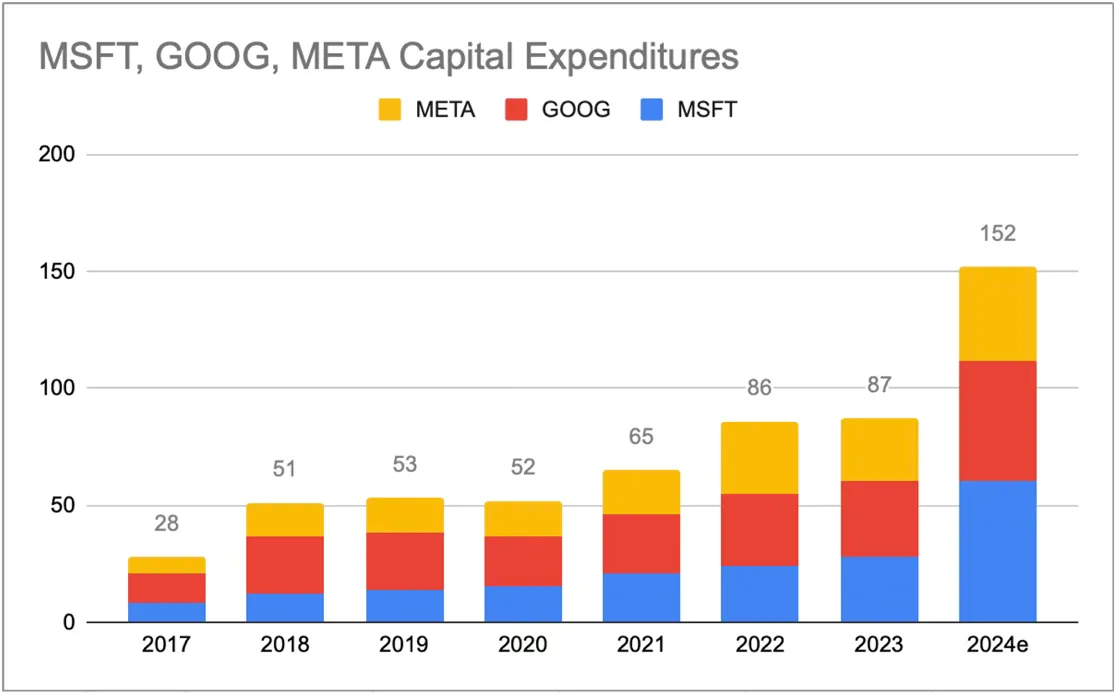

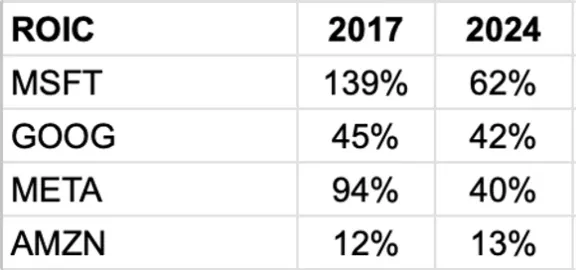

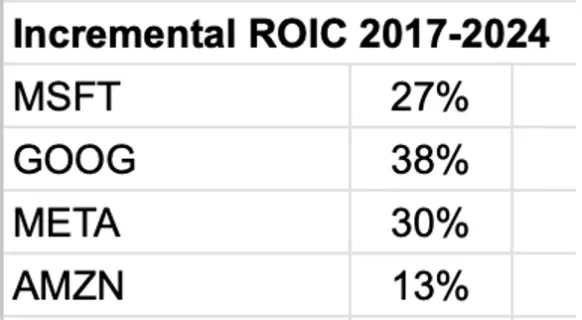

Mijn gevoel zegt dat de ROIC's op al die gigantische Capex in AI tegen gaat vallen voor big tech de komende 10 jaar. John Huber had er een interessante blog over geschreven laatst: https://basehitinvesting.(...)e&utm_medium=reader2SPOILER

Interessant stuk!quote:Op woensdag 29 mei 2024 12:15 schreef monkyyy het volgende:

Mijn gevoel zegt dat de ROIC's op al die gigantische Capex in AI tegen gaat vallen voor big tech de komende 10 jaar. John Huber had er een interessante blog over geschreven laatst: https://basehitinvesting.(...)e&utm_medium=reader2SPOILER

Anderszijds is het misschien wel zo dat de investeringen in AI zo immens zijn, dat er maar een handjevol bedrijven is die dat vol kunnen houden. Dan kom je wellicht tot een oligopolie op een product dat triljoenen aan winst gaat opleveren. Die ROIC is prima zolang de exponentiële groeiverwachtingen uitkomen.

Best leuk autootje zo.quote:Op zaterdag 25 mei 2024 00:11 schreef nostra het volgende:

[..]

Toch ook maar eentje besteld, wordt vrijdag geleverd. Kijken wat voor meuk het is.

Stuk minder plastic dan de Tesla die ik eerder had. Geluid wel matig, geen h/k uitvoering.

Volgens maand kan ik weer terug de markt in, zal eerst wel SBUX, RIO, FlowTraders en GOLD weer worden. Oh en wat UA en LVTX.

Verder nog kooptips iemand?

Ja nieuw gekocht?quote:Op vrijdag 31 mei 2024 15:21 schreef nostra het volgende:

[..]

Best leuk autootje zo.

[ afbeelding ]

Stuk minder plastic dan de Tesla die ik eerder had. Geluid wel matig, geen h/k uitvoering.kan me verder wel voorstellen dat dit nu echt een competitiemarkt is geworden, echte USP's zijn er niet, behalve Tesla's supercharger netwerk die ze vervolgens compleet vernaggelen. 🤷♂️

Volgens maand kan ik weer terug de markt in, zal eerst wel SBUX, RIO, FlowTraders en GOLD weer worden. Oh en wat UA en LVTX.

Verder nog kooptips iemand?

Neuh, flexpool lease. Wilde Kia, maar die waren er niet. Kan pas "eigen" kiezen na jaarcontract.quote:

Zelf nooit gehad, maar IB krijgt het weer van de CBOE / optie exhange. Bij lite retainen ze die, bij Pro passen ze hem (deels) door.quote:Op dinsdag 4 juni 2024 17:33 schreef JimmyJames het volgende:

Krijgen jullie ook wel eens negatieve transactiekosten bij IB dus een rebate voor het toevoegen van liquiditeit? Ik heb het al meer dan eens gehad op opties. Blijf het apart vinden.

Nog een paar euro van de ath. Ik overweeg te gaan verkopen als dit zo door gaat als onderdeel van mijn doel op termijn meer richting fondsen te gaan.quote:

Actief beheerd? Long/short of gewoon?quote:Op woensdag 5 juni 2024 17:35 schreef Faraday01 het volgende:

[..]

Nog een paar euro van de ath. Ik overweeg te gaan verkopen als dit zo door gaat als onderdeel van mijn doel op termijn meer richting fondsen te gaan.

Gewoon wereldwijd passieve fondsen en wat etf's. Heb nog ongeveer 1/3 aan losse aandelenquote:

Volgens Jefferies is het een done deal dat ASML dit jaar nog een 2 nm machine aan TSMC levert. Ze hebben er meteen een koersdoel van ¤1260 aan gehangen. Nu heb je m.i. alleen niets aan koersdoelen van analisten.quote:

Een 2nm machinequote:Op woensdag 5 juni 2024 19:40 schreef Faraday01 het volgende:

[..]

Volgens Jefferies is het een done deal dat ASML dit jaar nog een 2 nm machine aan TSMC levert. Ze hebben er meteen een koersdoel van ¤1260 aan gehangen. Nu heb je m.i. alleen niets aan koersdoelen van analisten.

Waar toveren ze die dan ineens vandaan?

Al hoewel, 2nm wat?

https://www.investopedia.(...)-stocks-jump-8658578quote:Op woensdag 5 juni 2024 19:45 schreef bleiblei het volgende:

[..]

Een 2nm machine.

Waar toveren ze die dan ineens vandaan?

Al hoewel, 2nm wat?

De targets van analisten, dat is ongeveer het laatste waar ik naar kijk.quote:Op woensdag 5 juni 2024 19:40 schreef Faraday01 het volgende:

[..]

Volgens Jefferies is het een done deal dat ASML dit jaar nog een 2 nm machine aan TSMC levert. Ze hebben er meteen een koersdoel van ¤1260 aan gehangen. Nu heb je m.i. alleen niets aan koersdoelen van analisten.

quote:Op woensdag 5 juni 2024 19:48 schreef Faraday01 het volgende:

[..]

https://www.investopedia.(...)-stocks-jump-8658578

Daar staat niet 2nm machinequote:"The technology will enable multiple future chip architectures, starting at the 2 nm Logic node and followed by Memory nodes at a similar transistor density," ASML said.

Want het gaat om deze machine:

https://www.asml.com/en/p(...)ms/twinscan-exe-5000

En in dit artikeltje staat :

CD = gechargeerd gezegd "dikte van een lijntje" (niet helemaal, maar ik bespaar je de detailsquote:These workarounds come at a cost. They increase production time and provide additional opportunities to introduce defects that could affect the chip’s performance. With its CD of 8 nm, the EXE:5000 enables chipmakers to simplify their manufacturing processes. The result? More cost-efficient production of advanced microchips.

quote:Op woensdag 5 juni 2024 20:16 schreef recursief het volgende:

[..]

De targets van analisten, dat is ongeveer het laatste waar ik naar kijk.

Toch mooi man, zo je centjes verdienen. Toch vraag ik me af: what's in it for them? Retailhandel promoten, dat tijdperk is toch wel voorbij?

ondertussen krijgt Ahold zonder verdere aanwijsbare reden een tik van een paar procent. Dus UBS > KBCquote:Op donderdag 6 juni 2024 14:29 schreef nostra het volgende:

[..]

[ afbeelding ]

Toch mooi man, zo je centjes verdienen. Toch vraag ik me af: what's in it for them? Retailhandel promoten, dat tijdperk is toch wel voorbij?

[ Bericht 7% gewijzigd door recursief op 10-06-2024 12:10:00 ]

Lekker verdienen toch!quote:Op maandag 10 juni 2024 11:47 schreef recursief het volgende:

Prutsers van DeGiro. ... Wat een stelletje amateurs. De laatste grote storing was op 8 maart j.l. Nu kon ik de hele ochtend al niet inloggen en nu het wel kan maken ze een zooitje van de Nvidia stock split. Wel de split verwerkt in de aantallen maar niet in de koers.

[ afbeelding ]

Net als met de Rabo-certificaten. Had ik opeens ook meer dan een miljoen op mijn beleggersrekening. Lekker gevoel toch

Ik krijg meteen VRH-paniek. Even serieus: ik snap dat de DeGiro low-cost is, maar ze doen ook niet echt hun best om een heel professionele indruk te maken. De laatste grote storing was van 8 maart dit jaar en ook toen kon ik urenlang niet inloggen. Ik heb bovendien geen broker om zelf de dagperformance uit te moeten rekenen. Die getallen moeten gewoon kloppen.quote:Op maandag 10 juni 2024 12:14 schreef LXIV het volgende:

[..]

Lekker verdienen toch!

Net als met de Rabo-certificaten. Had ik opeens ook meer dan een miljoen op mijn beleggersrekening. Lekker gevoel toch

Ja, dan moet je kiezen voor een duurdere broker. Ik vind het nog steeds jammer dat Binck weg is. Saxo vond ik niks, dus ben ik naar de Giro gegaan. Maar de service die Binck bood vond ik het geld wel waard..quote:Op maandag 10 juni 2024 12:26 schreef recursief het volgende:

[..]

Ik krijg meteen VRH-paniek. Even serieus: ik snap dat de DeGiro low-cost is, maar ze doen ook niet echt hun best om een heel professionele indruk te maken. De laatste grote storing was van 8 maart dit jaar en ook toen kon ik urenlang niet inloggen. Ik heb bovendien geen broker om zelf de dagperformance uit te moeten rekenen. Die getallen moeten gewoon kloppen.

Haha ja hier ook, moest wel lachen.quote:Op maandag 10 juni 2024 11:47 schreef recursief het volgende:

Prutsers van DeGiro. ... Wat een stelletje amateurs. De laatste grote storing was op 8 maart j.l. Nu kon ik de hele ochtend al niet inloggen en nu het wel kan maken ze een zooitje van de Nvidia stock split. Wel de split verwerkt in de aantallen maar niet in de koers.

[ afbeelding ]

Zal om 15.30 gecorrigeerd zijn.

Weet je ook eens hoe het voelt om BTC HODL te hebben gehad.quote:Op maandag 10 juni 2024 11:47 schreef recursief het volgende:

Prutsers van DeGiro. ... Wat een stelletje amateurs. De laatste grote storing was op 8 maart j.l. Nu kon ik de hele ochtend al niet inloggen en nu het wel kan maken ze een zooitje van de Nvidia stock split. Wel de split verwerkt in de aantallen maar niet in de koers.

[ afbeelding ]

Gewoon een corporate action die (krom) verwerkt wordt, niks bijzonders aan en zal je van tijd tot bij elke broker/bank zien. Gewoon een beetje geduld en als het na max een week nog steeds zo is, eens aan de bel trekken.quote:Op maandag 10 juni 2024 11:47 schreef recursief het volgende:

Prutsers van DeGiro. ... Wat een stelletje amateurs. De laatste grote storing was op 8 maart j.l. Nu kon ik de hele ochtend al niet inloggen en nu het wel kan maken ze een zooitje van de Nvidia stock split. Wel de split verwerkt in de aantallen maar niet in de koers.

[ afbeelding ]

Op Tradegate krijgen ze het dan wel weer voor elkaar om prijs an split te matchen. Maar no way dat ik naar TDG ga.quote:Op maandag 10 juni 2024 14:13 schreef Black-Death het volgende:

[..]

Haha ja hier ook, moest wel lachen.

Zal om 15.30 gecorrigeerd zijn.

Ze trekken de prijs van de Nasdaq af, waar die nog pre-split in de boeken staat. De split wordt pas om 15:30 actueel als NDQ opent. Het is gewoon een beetje amateuristisch wat ze bij De Giro doen.quote:Op maandag 10 juni 2024 14:19 schreef flyguy het volgende:

[..]

Gewoon een corporate action die (krom) verwerkt wordt, niks bijzonders aan en zal je van tijd tot bij elke broker/bank zien. Gewoon een beetje geduld en als het na max een week nog steeds zo is, eens aan de bel trekken.

Niet amateuristisch. Dit is gewoon hoe het op de achtergrond werkt. Ik ben absoluut geen fan van DeGiro, maar dit is gewoon een verwerking die nog niet helemaal optimaal doorgevoerd is (op de achtergrond is waarschijnlijk alles al doorgevoerd (nieuwe aantallen stukken in het depot, gedeeltelijk nieuwe prijzen ingevoerd, etc).quote:Op maandag 10 juni 2024 14:22 schreef recursief het volgende:

[..]

Ze trekken de prijs van de Nasdaq af, waar die nog pre-split in de boeken staat. De split wordt pas om 15:30 actueel als NDQ opent. Het is gewoon een beetje amateuristisch wat ze bij De Giro doen.

Overigens kan het ook zijn dat de fout niet eens bij DeGiro zelf ligt, maar dat de data feed voor koersdata van hun provider nog niet aangepast is.

Ik heb dit soort splits wel vaker gehad bij mijn bank(en) en dan zag ik gewoon de prijs en het actuele aantal stukken gematcht, ook voor beurs. Dit betekent ook dat ik zelf de day-performance van mijn portefeuille uit moet gaan uitrekenen omdat het dashboard van mijn broker bullshitcijfers toont.quote:Op maandag 10 juni 2024 14:25 schreef flyguy het volgende:

[..]

Niet amateuristisch. Dit is gewoon hoe het op de achtergrond werkt. Ik ben absoluut geen fan van DeGiro, maar dit is gewoon een verwerking die nog niet helemaal optimaal doorgevoerd is (op de achtergrond is waarschijnlijk alles al doorgevoerd (nieuwe aantallen stukken in het depot, gedeeltelijk nieuwe prijzen ingevoerd, etc).

Zo gaat het inderdaad meestal, maar niet altijd. Maar relevant is het niet echt. Tenzij je met elke waan van de dag mee wilt.quote:Op maandag 10 juni 2024 14:30 schreef recursief het volgende:

[..]

Ik heb dit soort splits wel vaker gehad bij mijn bank(en) en dan zag ik gewoon de prijs en het actuele aantal stukken gematcht, ook voor beurs. Dit betekent ook dat ik zelf de day-performance van mijn portefeuille uit moet gaan uitrekenen omdat het dashboard van mijn broker bullshitcijfers toont.

Toen ik nog bij de beleggingsafdeling van een van de grootbanken zat, waren de klanten die over dergelijke zaken contact opnamen 'omdat ze het in order moesten hebben voor Amerika losging' altijd de klanten die op langere tijdframes (3,5 en10 jaar) altijd underperformde...

Zoals de andere reakties, denk ik dat je jezelf onnodig druk maakt. Dit is puur een rapportage fout zonder consequenties. Dan ook nog eentje waarvan je de oorzaak al vermoed en die hoogstwaarschijnlijk op korte termijn opgelost wordt.quote:Op maandag 10 juni 2024 12:26 schreef recursief het volgende:

[..]

Ik krijg meteen VRH-paniek. Even serieus: ik snap dat de DeGiro low-cost is, maar ze doen ook niet echt hun best om een heel professionele indruk te maken. De laatste grote storing was van 8 maart dit jaar en ook toen kon ik urenlang niet inloggen. Ik heb bovendien geen broker om zelf de dagperformance uit te moeten rekenen. Die getallen moeten gewoon kloppen.

Even los daarvan, zou ik voor rapportage overwegen om een gespecialiseerde provider in te schakelen (Google Finance,Morningstar, TIKR,etc). Voor zo'n provider is rapportage core business in tegenstelling tot je broker. Iedere belegger wil overzichten net op een wat andere manier zien. Grote kans dat er een data provider is die het precies naar jouw wensen kan laten zien.

https://www.nu.nl/economi(...)ng-in-eindhoven.htmlquote:

De groei kan doorgaan.

En hopelijk Nvidia ook weer snel op 1k

[ Bericht 18% gewijzigd door Black-Death op 13-06-2024 08:59:25 ]

Nu val ik zelf ook voor de val dat het duur lijkt...quote:

Maar over een paar jaar zal ik wel spijt hebben dat ik nu niet gekocht heb

Als genAI (zoals chatgpt) inderdaad slimmer wordt als je er maar meer chips tegenaan gooit dan zie ik dat nog wel gebeuren. In dat geval is er zoveel groei mogelijk. Zeker als de ontwikkelingen met humanoid robots doorgaan (die zullen allemaal ook weer aangestuurd moeten worden).quote:Op woensdag 12 juni 2024 16:55 schreef Black-Death het volgende:

[..]

https://www.nu.nl/economi(...)ng-in-eindhoven.html

De groei kan doorgaan.

En hopelijk Nvidia ook weer snel op 1k

Maar als blijkt dat we tegen een plafond aanlopen en meer chips alleen maar voor hogere kosten zorgt maar geen betere AI, dan is het denk ik lastig om nog veel verder te stijgen. Dan zal de hype wel barsten.

Ik durf bijna te zeggen dat de volgende grote versie van ChatGPT gaat bepalen hoe de AI hype verder gaat. En daarmee ook de koers van veel aandelen.

Generatieve AI is sexy, maar in de meer "klassieke AI" zit ook nog enorm veel groei. Dan gaat het om systemen waar je heel veel data inpompt, en dat vervolgens beter dan menselijke experts in staat is om analyses op soortgelijke data te doen. In bijvoorbeeld de medische wetenschap wordt daar enorm veel veelbelovend onderzoek naar gedaan, en zijn er met name in de diagnostiek ook al hele mooie toepassingen, maar de groei is daar echt nog lang niet uit.quote:Op donderdag 13 juni 2024 16:12 schreef Eyjafjallajoekull het volgende:

[..]

Als genAI (zoals chatgpt) inderdaad slimmer wordt als je er maar meer chips tegenaan gooit dan zie ik dat nog wel gebeuren. In dat geval is er zoveel groei mogelijk. Zeker als de ontwikkelingen met humanoid robots doorgaan (die zullen allemaal ook weer aangestuurd moeten worden).

Maar als blijkt dat we tegen een plafond aanlopen en meer chips alleen maar voor hogere kosten zorgt maar geen betere AI, dan is het denk ik lastig om nog veel verder te stijgen. Dan zal de hype wel barsten.

Ik durf bijna te zeggen dat de volgende grote versie van ChatGPT gaat bepalen hoe de AI hype verder gaat. En daarmee ook de koers van veel aandelen.

Hmm, ik dacht dat veel van die applicaties ook op gen AI zijn gebouw. Is bijvoorbeeld AlphaFold ook niet een combinatie van de twee? Wel goed om in de gaten te houden idd.quote:Op donderdag 13 juni 2024 16:44 schreef recursief het volgende:

[..]

Generatieve AI is sexy, maar in de meer "klassieke AI" zit ook nog enorm veel groei. Dan gaat het om systemen waar je heel veel data inpompt, en dat vervolgens beter dan menselijke experts in staat is om analyses op soortgelijke data te doen. In bijvoorbeeld de medische wetenschap wordt daar enorm veel veelbelovend onderzoek naar gedaan, en zijn er met name in de diagnostiek ook al hele mooie toepassingen, maar de groei is daar echt nog lang niet uit.

Ik denk namelijk dat gen AI misschien een plafond(je) gaat bereiken komende tijd. Wachtend op de volgende innovatie.

Alphafold ken ik niet zo goed maar als het bijvoorbeeld gaat om het beoordelen van beelddiagnostiek blijkt AI het vaak beter te doen dan een expert. En daar zit geen generatieve AI bij.quote:Op vrijdag 14 juni 2024 11:11 schreef Eyjafjallajoekull het volgende:

[..]

Hmm, ik dacht dat veel van die applicaties ook op gen AI zijn gebouw. Is bijvoorbeeld AlphaFold ook niet een combinatie van de twee? Wel goed om in de gaten te houden idd.

Ik denk namelijk dat gen AI misschien een plafond(je) gaat bereiken komende tijd. Wachtend op de volgende innovatie.

Zelfs als de volgende stappen in AI minder spectaculair zijn, zit er nog zo gigantisch veel groei in de toepassing daarvan. Alleen al op de consumentenmarkt zie je nu alleen nog maar de eerste voorzichtige stapjes. Microsoft die langzaam experimenteert met co-pilot, Apple die ergens na de zomer pas begint met AI, Alphabet dat nog nauwelijks begonnen is, als je het afzet tegen de bergen aan persoonlijke data die ze van je hebben.quote:Op donderdag 13 juni 2024 16:12 schreef Eyjafjallajoekull het volgende:

[..]

Als genAI (zoals chatgpt) inderdaad slimmer wordt als je er maar meer chips tegenaan gooit dan zie ik dat nog wel gebeuren. In dat geval is er zoveel groei mogelijk. Zeker als de ontwikkelingen met humanoid robots doorgaan (die zullen allemaal ook weer aangestuurd moeten worden).

Maar als blijkt dat we tegen een plafond aanlopen en meer chips alleen maar voor hogere kosten zorgt maar geen betere AI, dan is het denk ik lastig om nog veel verder te stijgen. Dan zal de hype wel barsten.

Ik durf bijna te zeggen dat de volgende grote versie van ChatGPT gaat bepalen hoe de AI hype verder gaat. En daarmee ook de koers van veel aandelen.

En ook bedrijven zijn pas net begonnen. Er wordt nog heel veel werk gedaan dat je voor een groot deel kan vervangen met AI. Ook nu al.

Dat klopt, maar de huidige prijs van Nvidia reflecteert natuurlijk op een toekomst waarin AI blijft groeien.quote:Op vrijdag 14 juni 2024 11:41 schreef Lichtloper het volgende:

[..]

Zelfs als de volgende stappen in AI minder spectaculair zijn, zit er nog zo gigantisch veel groei in de toepassing daarvan. Alleen al op de consumentenmarkt zie je nu alleen nog maar de eerste voorzichtige stapjes. Microsoft die langzaam experimenteert met co-pilot, Apple die ergens na de zomer pas begint met AI, Alphabet dat nog nauwelijks begonnen is, als je het afzet tegen de bergen aan persoonlijke data die ze van je hebben.

En ook bedrijven zijn pas net begonnen. Er wordt nog heel veel werk gedaan dat je voor een groot deel kan vervangen met AI. Ook nu al.

Het begint idd pas net, maar de huidige koers van Nvida gaat ook niet over het nu eigenlijk.

edit: 132

Broadcom is trouwens ook wel bizar.

[ Bericht 20% gewijzigd door Eyjafjallajoekull op 14-06-2024 16:25:51 ]

Even eerste reviews Surface Laptops afwachten (volgende week) en dan wellicht QCOM volladen... Een van de weinige laaggewaardeerde IA-plays.quote:Op vrijdag 14 juni 2024 15:59 schreef Eyjafjallajoekull het volgende:

Nvidia inmiddels alweer 130(0)

edit: 132

Broadcom is trouwens ook wel bizar.

Hun patenten exceeden de marktwaarde al heb ik de indruk. Nog steeds rond de 120? oh, wel al aardig tripje gemaaktquote:Op vrijdag 14 juni 2024 19:19 schreef JimmyJames het volgende:

[..]

Even eerste reviews Surface Laptops afwachten (volgende week) en dan wellicht QCOM volladen... Een van de weinige laaggewaardeerde IA-plays.

Benieuwd hoe lang deze bizarre stijging kan doorzetten.

Je kunt winst en winstgroei ook niet mee nemen in je waardering.quote:Op dinsdag 18 juni 2024 20:55 schreef Zwansen het volgende:

Nvidia dus meer waard dan Apple, maar met 15% van de omzet.

Benieuwd hoe lang deze bizarre stijging kan doorzetten.

En niet maar de toekomst kijken.

Dan is aandelen waarderen heel simpel.

Nvidia nu 140 in de premarket

[ Bericht 36% gewijzigd door Eyjafjallajoekull op 20-06-2024 13:19:03 ]

[ Bericht 34% gewijzigd door recursief op 21-06-2024 15:35:03 ]

jouw huisrobot die weet straks alles over je, die zegt tegen de ZZP er , rot maar op jijquote:Op vrijdag 14 juni 2024 11:41 schreef Lichtloper het volgende:

[..]

Zelfs als de volgende stappen in AI minder spectaculair zijn, zit er nog zo gigantisch veel groei in de toepassing daarvan. Alleen al op de consumentenmarkt zie je nu alleen nog maar de eerste voorzichtige stapjes. Microsoft die langzaam experimenteert met co-pilot, Apple die ergens na de zomer pas begint met AI, Alphabet dat nog nauwelijks begonnen is, als je het afzet tegen de bergen aan persoonlijke data die ze van je hebben.

En ook bedrijven zijn pas net begonnen. Er wordt nog heel veel werk gedaan dat je voor een groot deel kan vervangen met AI. Ook nu al.

ik heb de bedden boven al opgemaakt, zijn pillen klaar gelegd en al zijn favoriete pizza in de oven gedaan ook

en straks ga ik hem duwen in de rolstoel naar zijn cafeetje

Tesla is roodquote:Op donderdag 20 juni 2024 15:47 schreef recursief het volgende:

Alles is groen in mijn portfolio. Dus niet alleen Nvidia, ASML en VLK maar letterlijk elke positie. Morgen vast wel wat correcties.

Heb ik niet meerquote:

Gelukkig valt er nog te verwachten dat de economie een flinke spurt gaat maken.quote:Op donderdag 20 juni 2024 09:12 schreef Eyjafjallajoekull het volgende:

Vind het maar lastig om bij te kopen als alles steeds aan de top zit. Moeilijker dan dat alles naar beneden gaat in ieder geval.

Als ik mijn logica los laat gaan op dit soort bronnen iig. https://www.cbs.nl/nl-nl/(...)junctuur/conjunctuur

Greed en fear index, etc

Geeft mij persoonlijk wel een rustgevend gevoel als ik weer eens een 'duur' bedrijf koop.

Meer mensen die naar dit soort bronnen kijken om hun onrust wat te laten zakken?

Ahold is 0,03% in de min geeindigd. De rest is hardstikke groen.quote:Op donderdag 20 juni 2024 15:47 schreef recursief het volgende:

Alles is groen in mijn portfolio. Dus niet alleen Nvidia, ASML en VLK maar letterlijk elke positie. Morgen vast wel wat correcties.

Als je nvidia hebt, stopt je handelsdag niet om 17:30quote:Op donderdag 20 juni 2024 18:11 schreef recursief het volgende:

[..]

Ahold is 0,03% in de min geeindigd. De rest is hardstikke groen.

Dat klopt. Die is nu ook weer in de min. Maar al met al zal het toch geen slechte dag worden. Op dit moment 1,37% in het groen.quote:Op donderdag 20 juni 2024 19:03 schreef bleiblei het volgende:

[..]

Als je nvidia hebt, stopt je handelsdag niet om 17:30.

'Zakenvrouw achter World Online duikt op bij omstreden beursfonds' https://fd.nl/bedrijfslev(...)p-android&gift=zYvC8 (gratis te lezen)

En daar is de correctiequote:Op donderdag 20 juni 2024 15:47 schreef recursief het volgende:

Alles is groen in mijn portfolio. Dus niet alleen Nvidia, ASML en VLK maar letterlijk elke positie. Morgen vast wel wat correcties.

Barrick Gold (NYSE:GOLD) said in a letter to the United Nations Human Rights Council on Thursday that allegations of human rights violations at its North Mara gold mine in Tanzania were "replete with misconceptions and inaccuracies."

The UNHRC had sent a letter to Barrick (GOLD) in April, saying it had received information about allegations of killings, assault, torture, sexual abuse and others, committed by security forces and private security contractors at the mine.

UNHRC's letter to Barrick (GOLD) had said "12 deaths which allegedly occurred during/resulting from operations by security forces assigned to the mine. Of these, six have been allegedly the result of Barrick operations."

Mini correctie nog. Nvida terug naar het niveau van.... een paar dagen geledenquote:

Ik keek even naar mijn hele portefeuillequote:Op zaterdag 22 juni 2024 04:11 schreef Eyjafjallajoekull het volgende:

[..]

Mini correctie nog. Nvida terug naar het niveau van.... een paar dagen geleden

Was ooit de parel in mijn portefeuille

Wat een drama inderdaad, -75% inmiddelsquote:Op woensdag 26 juni 2024 09:55 schreef Soldier2000 het volgende:

Alfen

Was ooit de parel in mijn portefeuille

Eindelijk naar beetje realistisch niveauquote:Op woensdag 26 juni 2024 09:55 schreef Soldier2000 het volgende:

Alfen

Was ooit de parel in mijn portefeuille

Vervelend dagje zo voor Alfen aandeelhouders ja. Vrij bizarre winstwaarschuwing wel, hoe kan je dit niet zien aankomen. En ook al lang en breed met je banken in overleg zijn over covenant breaches zonder de markt te informeren. Bijzonder.quote:Op woensdag 26 juni 2024 09:55 schreef Soldier2000 het volgende:

Alfen

Was ooit de parel in mijn portefeuille

Bagger managementquote:Op woensdag 26 juni 2024 10:28 schreef nostra het volgende:

[..]

Vervelend dagje zo voor Alfen aandeelhouders ja. Vrij bizarre winstwaarschuwing wel, hoe kan je dit niet zien aankomen. En ook al lang en breed met je banken in overleg zijn over covenant breaches zonder de markt te informeren. Bijzonder.

quote:Momenteel kijkt Roeleveld daarom vooral naar een tijdelijke vacaturestop in bepaalde segmenten van het bedrijf en het terugbrengen van het aantal tijdelijke medewerkers.

"We blijven een groeibedrijf", aldus de CEO.

De vraag is of we nog verwachten dat het binnenkort beter gaat of dat je beter afscheid kunt nemen en het forse verlies kunt nemen.quote:Op woensdag 26 juni 2024 10:28 schreef nostra het volgende:

[..]

Vervelend dagje zo voor Alfen aandeelhouders ja. Vrij bizarre winstwaarschuwing wel, hoe kan je dit niet zien aankomen. En ook al lang en breed met je banken in overleg zijn over covenant breaches zonder de markt te informeren. Bijzonder.

Een groeimarkt is veel en veel lastiger dan een krimpmarkt. Je moet veel aan CAPEX doen, concurrenten die overal opduiken, innovaties links en rechts.quote:Op woensdag 26 juni 2024 10:43 schreef Breekfast het volgende:

Toch knap hoe Alfen het in zo'n groeimarkt zo weet te verprutsen.

Tja, ik heb zelf nooit zo in Alfen geloofd - het is een groeimarkt ja, maar ook met enorme afhankelijkheid van overheidsbeleid en bij een succesvolle maturatie verwordt hun product al snel tot een commodity met dito marges. Helemaal als minispeler met nog niet eens een half miljard omzet. Idem voor Ebusco, alhoewel je daar nog wel wat overnamefantasie in kan pluggen voor de gokkers.quote:Op woensdag 26 juni 2024 11:12 schreef Faraday01 het volgende:

[..]

De vraag is of we nog verwachten dat het binnenkort beter gaat of dat je beter afscheid kunt nemen en het forse verlies kunt nemen.

Paniekverkoop.quote:Op woensdag 26 juni 2024 15:31 schreef Breekfast het volgende:

-50% vandaag is natuurlijk ook wel weer een bizarre overreactie. Maar ik durf ook niet meer bij te kopen, zelfs niet bij deze prijs

Is je business case verandert?quote:Op woensdag 26 juni 2024 11:12 schreef Faraday01 het volgende:

[..]

De vraag is of we nog verwachten dat het binnenkort beter gaat of dat je beter afscheid kunt nemen en het forse verlies kunt nemen.

Ik heb nooit in het bedrijf Alfen geloofd, maar in een onvolwassen groeimarkt kan je flinke negatieve schokken hebben. Zolang je lange termijn business case maar blijft staan.

Slechte gok blijft een kut bedrijf. Waar je niet van op aan kunt. (Persoonlijke mening)quote:

Ze kunnen niets bijzonders en zijn ook bij deze koers te hoog gewaardeerd.

Maar je kunt wel leuk gokken op een bounce, na z'n daling.

Er zit kleingeld in. Nu 20 euro winstquote:Op woensdag 26 juni 2024 18:18 schreef dop het volgende:

[..]

Slechte gok blijft een kut bedrijf. Waar je niet van op aan kunt. (Persoonlijke mening)

Ze kunnen niets bijzonders en zijn ook bij deze koers te hoog gewaardeerd.

heb zelf ook wel dit soort hokjes genomen, in het verleden, maar geen strategie waar je op lange termijn aan kan verdienen.quote:

Je gokt minstens net zo vaak verkeerd als goed.

Daarom dat ik ook maandelijks in fondsen legquote:Op woensdag 26 juni 2024 18:24 schreef dop het volgende:

[..]

heb zelf ook wel dit soort hokjes genomen, in het verleden, maar geen strategie waar je op lange termijn aan kan verdienen.

Je gokt minstens net zo vaak verkeerd als goed.

Kon je dat niet zeggen toen ze op 140 euro stonden?quote:Op woensdag 26 juni 2024 18:18 schreef dop het volgende:

[..]

Slechte gok blijft een kut bedrijf. Waar je niet van op aan kunt. (Persoonlijke mening)

Ze kunnen niets bijzonders en zijn ook bij deze koers te hoog gewaardeerd.

Maar je kunt wel leuk gokken op een bounce, na z'n daling.

Hier wel meerdere keren benoemd. Wellicht niet op die stand.quote:Op donderdag 27 juni 2024 09:36 schreef Soldier2000 het volgende:

[..]

Kon je dat niet zeggen toen ze op 140 euro stonden?

IK heb iets van 2 aandelen gekocht van Nvidia. Je weet nooit dat ze terug naar normale waarden gaan. Maar het is leuk om daar beetje mee te experimenteren

Sterk bedrijf. Zal de wereld van ai en grafische kaarten blijven domineren.quote:Op donderdag 27 juni 2024 21:10 schreef capuchon_jongen het volgende:

Ik speel beetje op de beurs met wat "kleingeld"

IK heb iets van 2 aandelen gekocht van Nvidia. Je weet nooit dat ze terug naar normale waarden gaan. Maar het is leuk om daar beetje mee te experimenteren

Of wellicht zitten we er dan allemaal naast, en moet je gewoon al je geld stoppen in AI, EV en weight loss aandelen.

Kies het aandeel, kies verkopen.quote:Op maandag 1 juli 2024 20:00 schreef Miniem het volgende:

Vraagje mbt de giro. Heb een aantal aandelen die ik weer wil verkopen. Hoe werkt dit? /beginner.

Vul in type: dagorder, limit orde (staat standaard al ingevuld)

Kies het aantal dat je verkoopt, en vul de prijs per aandeel waar voor je wil verkopen in bij limiet.

Dan kies je plaats order, en krijg je een terug lees scherm. Waar je moet bevestigen (als klopt wat er staat.)

Vervolgens gaat je order het boek in, en word hij gemaakt als er tegen jouw prijs kopers zijn.

De order geld de gehele handelsdag, en vervalt bij verkoop of aan het einde van de dag als je prijs niet gehaald wordt.

Je kunt hem ook gedurende de dag zelf intrekken, mits de order nog niet gemaakt is.

Aanvullend info.

Alle orders komen op volgorde van vraag prijs op een rij te staan in het orderboek bij gelijke vraagprijs gaat de eerst geplaatste order (op tijd) voor.

Aan de koop kant het zelfde principe. Alleen dan van hoog naar laag.

[ Bericht 6% gewijzigd door dop op 01-07-2024 21:08:16 ]

Zo extreem is het ook weer niet maar zonder tech is het weinig soeps inderdaadquote:Op maandag 1 juli 2024 20:38 schreef JimmyJames het volgende:

Ik las dat zonder NVIDIA de S&P500 nu 5% in het rood zou staan dit jaar. Voor veel aandelen is het best een kutjaar eigenlijk en het is nu nog rustig. Stel dat al die underperformers nog eens 20-30% wegzakken. Kunnen we straks allemaal dividend aristocraten oppakken voor 15 keer de winst

Of wellicht zitten we er dan allemaal naast, en moet je gewoon al je geld stoppen in AI, EV en weight loss aandelen.

quote:

Dank.quote:Op maandag 1 juli 2024 20:39 schreef dop het volgende:

[..]

Kies het aandeel, kies verkopen.

Vul in type: dagorder, limit orde (staat standaard al ingevuld)

Kies het aantal dat je verkoopt, en vul de prijs per aandeel waar voor je wil verkopen in bij limiet.

Dan kies je plaats order, en krijg je een terug lees scherm. Waar je moet bevestigen (als klopt wat er staat.)

Vervolgens gaat je order het boek in, en word hij gemaakt als er tegen jouw prijs kopers zijn.

De order geld de gehele handelsdag, en vervalt bij verkoop of aan het einde van de dag als je prijs niet gehaald wordt.

Je kunt hem ook gedurende de dag zelf intrekken, mits de order nog niet gemaakt is.

Aanvullend info.

Alle orders komen op volgorde van vraag prijs op een rij te staan in het orderboek bij gelijke vraagprijs gaat de eerst geplaatste order (op tijd) voor.

Aan de koop kant het zelfde principe. Alleen dan van hoog naar laag.

Vandaag weer: de indexen staan zo hoog dat ik gelijk dacht "lama" en toch weer een oude favoriet gekocht die ik al lang wilde hebben (CNI).

Voor mij is het ook een hobby, ik kijk niet heel erg naar rendement van etf's. Dat is gewoon saai. Prima als je bepaalde doelen hebt, maar het is nu ook weer niet dat er geen enkel risico aan zit.quote:Op dinsdag 2 juli 2024 18:36 schreef JimmyJames het volgende:

Ik vind de switch naar ETFs psychologisch nogal lastig. Het is eigenlijk toegeven dat je nooit Warren Buffett zult zijn. Tot nu toe blijf ik toch steeds weer individuele stockpicks doen. Terwijl ik weet dat ik waarschijnlijk niet de index zal outperformen (vs Nasdaq echt super slecht YTD).

Vandaag weer: de indexen staan zo hoog dat ik gelijk dacht "lama" en toch weer een oude favoriet gekocht die ik al lang wilde hebben (CNI).

Er word wel eens vergeten dat je ook gewoon fucked kan zijn als je de centen op het verkeerde moment nodig hebt.

Iets actiever beleggen en de markt volgen heeft ook zo zijn voordelen.

Voor mij (laag inkomen) zit vermogensgroei er dan eigenlijk niet meer in.

Ik ga dus voor cyclische aandelen, expres verlies lijden, maar dividend binnen slepen.

Maw passief inkomen laten groeien versus puur vermogensgroei.

Een ander soort strategie.

Dat moet je toch eens beter uitleggen.

Heb je een reken voorbeeld?

Box 3 is straks domweg aanwasbelasting.quote:Op dinsdag 2 juli 2024 20:11 schreef dop het volgende:

Ik wil geen rendement halen want dan moet ik belasting betalen, klinkt apart.

Dat moet je toch eens beter uitleggen.

Heb je een reken voorbeeld?

Dus over elke “aanwas” cent erbij 36% betalen.

Ik heb daarnaast uitgaven, vakantie, toeslagen niet meer krijgen dus zelf moeten betalen etc.

Maw ik moet uit het vermogen geld aanschuiven.

Stel je krijgt 6000 aan dividend maar je aandelen deden het goed dit jaar en steeg met 10,000.

Niet totaal bizar.

Je hebt daarnaast ook nog 1000 aan spaarrente.

17000-1250 (<— heffingsvrij).. of je even 5670 wil betalen.

Dan zou ik in mijn geval eigenlijk niks over houden omdat ik naast die belastingdienst rekening minimaal 4300 moet “aanzuiveren” qua uitgaven jaarlijks.

Mijn geval is dus wel wat persoonlijk.

Vermogensgroei is dan gewoon niet meer haalbaar, maar dividend groei wel.

Door je rendementen te drukken, wel maximale dividend, nauwelijks belasting.

Maw mijn doel is toename passief inkomen, anders word je gedwongen aandelen te verkopen, dan word je (of ik) alleen maar armer op termijn.

[ Bericht 3% gewijzigd door TheoddDutchGuy op 03-07-2024 07:26:47 ]

Welke toeslagen?quote:Op woensdag 3 juli 2024 06:14 schreef TheoddDutchGuy het volgende:

[..]

Box 3 is straks domweg aanwasbelasting.

Dus over elke “aanwas” cent erbij 36% betalen.

Ik heb daarnaast uitgaven, vakantie, toeslagen niet meer krijgen dus zelf moeten betalen etc.

Maw ik moet uit het vermogen geld aanschuiven.

Stel je krijgt 6000 aan dividend maar je aandelen deden het goed dit jaar en steeg met 10,000.

Niet totaal bizar.

Je hebt daarnaast ook nog 1000 aan spaarrente.

17000-1250 (<— heffingsvrij).. of je even 5670 wil betalen.

Dan zou ik in mijn geval eigenlijk niks over houden omdat ik naast die belastingdienst rekening minimaal 4300 moet “aanzuiveren” qua uitgaven jaarlijks.

Mijn geval is dus wel wat persoonlijk.

Vermogensgroei is dan gewoon niet meer haalbaar, maar dividend groei wel.

Door je rendementen te drukken, wel maximale dividend, nauwelijks belasting.

Maw mijn doel is toename passief inkomen, anders word je gedwongen aandelen te verkopen, dan word je (of ik) alleen maar armer op termijn.

Natuurlijk gaat je vermogens aanwas langzamer alsje belasting moet betalen

Maar bij ¤6000 aan dividend heb je het ook over een bedrag waar bij je geen recht hebt op toeslagen.

Dus nogmaals rekenen het nu eens voor, want je roep maar wat

Nee uitgebreid berekend wees niet bang.quote:Op woensdag 3 juli 2024 08:00 schreef dop het volgende:

[..]

Welke toeslagen?

Natuurlijk gaat je vermogens aanwas langzamer alsje belasting moet betalen

Maar bij ¤6000 aan dividend heb je het ook over een bedrag waar bij je geen recht hebt op toeslagen.

Dus nogmaals rekenen het nu eens voor, want je roep maar wat

Ik heb een fiscaal partner, dus dat scheelt wat, dan mag je dus 177.xxx hebben. (Ik zit daar onder)

Maar huurtoeslag alleen al, wat wel sowieso afvalt, is dan bijna 400eu minder per maand.

Ga je een keer op vakantie, auto onderhoud etc.

6000 aan dividend bereik je bij ong. 80 tot 100k belegd.

Edit dan gaat daar nog 15% vanaf, even vergeten te vermelden.

Maar wat je daarna zegt over toeslagen, daar zit het em dus in, nu “kost” het mij huurtoeslag.

Ik hoef maar een beetje extra winst te hebben en je hebt dan opeens 750+ minder aan toeslagen per maand.. dat geld moet ergens vandaan komen, zoveel hou je echt niet over van dividend.

Dat geld moet ergens vandaan komen, anders snoep je domweg je vermogen op.

Dan kan ik investeren wat ik wil, je gaat dan achteruit omdat inkomen versus vermogen gewoon niet meer dat kan bijhouden.

Voor de duidelijkheid ons inkomen samen zit eigenlijk zelfs net onder sociaal minimum met een tientje of wat, te weinig om te klungelen met toeslagen op je inkomen aanvragen. Dat is een enorm risico tegenwoordig.

Edit ik snap hoe idioot het klinkt, maar bij een laag inkomen gaat een hoog vermogen je inkomen verstoren omdat je in Nederland zo’n toeslag afhankelijke toestand hebt.

Bij de nieuwe box 3 na 2027, ik ga er volledig vanuit dat ze dit door drukken, ga je dus heel erg die koppeling terug zien van inkomen versus vermogen.

Waar je in 2022 bij hetzelfde voorbeeld van eerder, 900 euro zou betalen in mijn persoonlijke geval, word dan van 2027 dus richting de 6000.

Ik kan dat niet ophoesten puur qua inkomen.

[ Bericht 4% gewijzigd door TheoddDutchGuy op 03-07-2024 08:36:50 ]

Voor huur toeslag is de grens veel lager dan 177.000.quote:Op woensdag 3 juli 2024 08:18 schreef TheoddDutchGuy het volgende:

[..]

Nee uitgebreid berekend wees niet bang.

Ik heb een fiscaal partner, dus dat scheelt wat, dan mag je dus 177.xxx hebben. (Ik zit daar onder)

Maar huurtoeslag alleen al, wat wel sowieso afvalt, is dan bijna 400eu minder per maand.

Ga je een keer op vakantie, auto onderhoud etc.

6000 aan dividend bereik je bij ong. 80 tot 100k belegd.

Edit dan gaat daar nog 15% vanaf, even vergeten te vermelden.

Maar wat je daarna zegt over toeslagen, daar zit het em dus in, nu “kost” het mij huurtoeslag.

Ik hoef maar een beetje extra winst te hebben en je hebt dan opeens 750+ minder aan toeslagen per maand.. dat geld moet ergens vandaan komen, zoveel hou je echt niet over van dividend.

Dat geld moet ergens vandaan komen, anders snoep je domweg je vermogen op.

Dan kan ik investeren wat ik wil, je gaat dan achteruit omdat inkomen versus vermogen gewoon niet meer dat kan bijhouden.

Voor de duidelijkheid ons inkomen samen zit eigenlijk zelfs net onder sociaal minimum met een tientje of wat, te weinig om te klungelen met toeslagen op je inkomen aanvragen. Dat is een enorm risico tegenwoordig.

Edit ik snap hoe idioot het klinkt, maar bij een laag inkomen gaat een hoog vermogen je inkomen verstoren omdat je in Nederland zo’n toeslag afhankelijke toestand hebt.

Bij de nieuwe box 3 na 2027, ik ga er volledig vanuit dat ze dit door drukken, ga je dus heel erg die koppeling terug zien van inkomen versus vermogen.

Waar je in 2022 bij hetzelfde voorbeeld van eerder, 900 euro zou betalen in mijn persoonlijke geval, word dan van 2027 dus richting de 6000.

Ik kan dat niet ophoesten puur qua inkomen.

Maar goed als jij denkt dat het slimmer is om geen vermogen op te bouwen dan moet je dan maar doen.

Er is altijd een grens waar je wel keer een jaartje een voordeeltje mist maar over jaren uitgesmeerd kun je gewoon vermogen opbouwen en beter af zijn.

Ik vind dat behoorlijk optimistisch. Daarbij wordt de reële waarde van je vermogen door inflatie steeds lager als de nominale waarde niet toeneemt. Idem voor je te verwachten dividenduitkeringen. Ik vraag me af of dat dan wel de beste keuze is.quote:Op woensdag 3 juli 2024 08:18 schreef TheoddDutchGuy het volgende:

[..]

6000 aan dividend bereik je bij ong. 80 tot 100k belegd.

Hoe zit het dan (>2027) met de dividendbelasting?quote:Op woensdag 3 juli 2024 06:14 schreef TheoddDutchGuy het volgende:

Vermogensgroei is dan gewoon niet meer haalbaar, maar dividend groei wel.

Door je rendementen te drukken, wel maximale dividend, nauwelijks belasting.

Als ik boven die 177 uitkom, wat ook wel wat verhoogd kan worden jaar op jaar misschien, maar dan is het dus 10.000 per jaar aan toeslagen wat ik ga mislopen.quote:Op woensdag 3 juli 2024 10:54 schreef dop het volgende:

[..]

Voor huur toeslag is de grens veel lager dan 177.000.

Maar goed als jij denkt dat het slimmer is om geen vermogen op te bouwen dan moet je dan maar doen.

Er is altijd een grens waar je wel keer een jaartje een voordeeltje mist maar over jaren uitgesmeerd kun je gewoon vermogen opbouwen en beter af zijn.

Dat haal ik dan nooit met beleggen, dan ga ik er op achteruit inderdaad.

Het is wat ik binnenhaal, het is geen bedrag wat ik uit mijn reet trek. (Maar daar moet dan wel 15% dividend belasting vanaf)quote:Op woensdag 3 juli 2024 11:09 schreef recursief het volgende:

[..]

Ik vind dat behoorlijk optimistisch. Daarbij wordt de reële waarde van je vermogen door inflatie steeds lager als de nominale waarde niet toeneemt. Idem voor je te verwachten dividenduitkeringen. Ik vraag me af of dat dan wel de beste keuze is.

Ik ga ervanuit dat die er niet meer is die 15%, maar zo wel dan hou je een percentage over neem ik aan als 36% de norm word, 36 - 15 als dat al werd ingehouden.quote:Op woensdag 3 juli 2024 11:09 schreef blomke het volgende:

[..]

Hoe zit het dan (>2027) met de dividendbelasting?

Eindresultaat is hetzelfde in dat geval.

Het kan wel, maar dan heb je beperkte spreiding.quote:Op woensdag 3 juli 2024 11:13 schreef TheoddDutchGuy het volgende:

[..]

Het is wat ik binnenhaal, het is geen bedrag wat ik uit mijn reet trek. (Maar daar moet dan wel 15% dividend belasting vanaf)

Ik zit niet in 20 aandelen ofzo nee, stuk of 8 ongeveer.quote:Op woensdag 3 juli 2024 11:17 schreef recursief het volgende:

[..]

Het kan wel, maar dan heb je beperkte spreiding.

Maar waar je vaak hoort dat spreiding beter is, blijkt al jaren dat niet spreiden betere resultaten oplevert als het draait om dividend.

Ik zelf denk dat dit te maken heeft dat je meer de aandelen uitzoekt van bedrijven die al X jaren bestaan, tenminste als je dus je hoofd erbij houdt.

Maar ieder zijn ding, zo kun je maandelijks beleggen, 1x per jaar of in 1x ofwel lumpsum.

Ik ben meer van dat laatste en heb daar spijt van, 28.5% rendement tot nu toe, dus heb ik heel wat verkocht en doe dit nu anders.

Ja ik weet hoe idioot dat klinkt, maar alles gaat dramatisch veranderen in Nederland qua box 3.

Uiteindelijk maakt het niet zoveel uit of je vermogen groeit door waardestijging van de aandelen of door dividend.quote:Op dinsdag 2 juli 2024 19:03 schreef TheoddDutchGuy het volgende:

Ik wil die hele index ook niet verslaan, gezien je straks in box 3 12x meer gaat betalen versus voor 2022.

Voor mij (laag inkomen) zit vermogensgroei er dan eigenlijk niet meer in.

Ik ga dus voor cyclische aandelen, expres verlies lijden, maar dividend binnen slepen.

Maw passief inkomen laten groeien versus puur vermogensgroei.

Een ander soort strategie.

En natuurlijk kan je dan je dividend uitgeven maar je kan ook aandelen verkopen en dat uitgeven.

Ja dat lijkt logisch, maar ik heb echt over het totaal, ik heb dat dividend nodig, ga ik aandelen verkopen om de “rekening te dekken” dan ga ik er op achteruit in principe.quote:Op woensdag 3 juli 2024 11:48 schreef TheFreshPrince het volgende:

[..]

Uiteindelijk maakt het niet zoveel uit of je vermogen groeit door waardestijging van de aandelen of door dividend.

En natuurlijk kan je dan je dividend uitgeven maar je kan ook aandelen verkopen en dat uitgeven.

Maw ik kijk naar totaal aandelen wat ik bezit, niet zozeer naar de totale waarde daarvan.

Het is niet dat ik GEEN rendement wil behalen, maar niet zoveel mogelijk, ik hou het hopelijk rond die 5%, dan komt het wel goed.

Als ik het goed begrijp wil je de eieren gebruiken om de belastingdienst te betalen en de kippen zelf niet slachten.quote:Op woensdag 3 juli 2024 11:54 schreef TheoddDutchGuy het volgende:

[..]

Ja dat lijkt logisch, maar ik heb echt over het totaal, ik heb dat dividend nodig, ga ik aandelen verkopen om de “rekening te dekken” dan ga ik er op achteruit in principe.

Maw ik kijk naar totaal aandelen wat ik bezit, niet zozeer naar de totale waarde daarvan.

Het is niet dat ik GEEN rendement wil behalen, maar niet zoveel mogelijk, ik hou het hopelijk rond die 5%, dan komt het wel goed.

Dat is een benadering.

Kijk je sec naar het rendement (incl. dividend) dan maakt het netto niets uit, volgens mij.

Correct, ik moet dus oppassen niet aandelen te moeten verkopen als ik er vanwege het lagere inkomen het nooit meer zou kunnen terugkopen.quote:Op woensdag 3 juli 2024 12:03 schreef TheFreshPrince het volgende:

[..]

Als ik het goed begrijp wil je de eieren gebruiken om de belastingdienst te betalen en de kippen zelf niet slachten.

Dat is een benadering.

Kijk je sec naar het rendement (incl. dividend) dan maakt het netto niets uit, volgens mij.

De eieren zijn dus inderdaad nodig de voorraadkast gevuld te houden.

Anders moet ik dus het gros van de eieren verkopen en een paar kippen.

Nu heb ik honger.

Weet je dat ik echt niets snap van je uitleg?quote:Op woensdag 3 juli 2024 11:14 schreef TheoddDutchGuy het volgende:

Ik ga ervanuit dat die er niet meer is die 15%, maar zo wel dan hou je een percentage over neem ik aan als 36% de norm word, 36 - 15 als dat al werd ingehouden.

Je bent niet de enigequote:Op woensdag 3 juli 2024 12:21 schreef blomke het volgende:

[..]

Weet je dat ik echt niets snap van je uitleg?

Over Dividend betaal je nu, of liever gezegd het word ingehouden, 15%.quote:Op woensdag 3 juli 2024 12:21 schreef blomke het volgende:

[..]

Weet je dat ik echt niets snap van je uitleg?

Dan kan het zo zijn, nu, dat er dan nog een percentage is wat je nog moet betalen bij de aangifte.

Vanaf 2027 halen ze dat stukje dividendbelasting vermoed ik weg, die 15% specifiek.

Dus dan is het geen (zoals uit voorbeeld) 6000 dividend, 15% inhouden en wat je overhoudt geef je op bij belasting aangifte etc.

Nee dan is het vanaf 2027 gewoon 6000 - 1250 euro vrijstelling (zie Rijksoverheid informatie wat betreft box 3 voorstel vanaf 2027) en daarover betaal je dan 36%.

Als je er niks van snapt, ben je waarschijnlijk niet goed op de hoogte van de voorstellen zoals het er nu ligt.

Dit slaat al nergens op.quote:Op woensdag 3 juli 2024 12:28 schreef TheoddDutchGuy het volgende:

Vanaf 2027 halen ze dat stukje dividendbelasting vermoed ik weg, die 15% specifiek.

Dus dan is het geen (zoals uit voorbeeld) 6000 dividend, 15% inhouden en wat je overhoudt geef je op bij belasting aangifte etc.

3 maanden ongeveer.quote:

In tegenstelling tot wat blomke mij adviseerde, ging ik praktisch vol in op van Lanschot Kempen.

Sorry blomke.

Dat aandeel steeg voor mij met 28.5% ongeveer in die tijd.

Van 30 naar 40.

Okay je bent dus niet op de hoogte.quote:

Reageer aub niet op mij dan.

Maar dat krijg ik weer terug bij de belastingaangifte.quote:Op woensdag 3 juli 2024 12:28 schreef TheoddDutchGuy het volgende:

[..]

Over Dividend betaal je nu, of liever gezegd het word ingehouden, 15%.

Ligt eraan, als het straks 36% is, betaal je bij.quote:Op woensdag 3 juli 2024 12:31 schreef TheFreshPrince het volgende:

[..]

Maar dat krijg ik weer terug bij de belastingaangifte.

Niemand adviseert hier wat. We delen slechts opinies met een dikke disclaimer eronderquote:Op woensdag 3 juli 2024 12:30 schreef TheoddDutchGuy het volgende:

[..]

3 maanden ongeveer.

In tegenstelling tot wat blomke mij adviseerde, ging ik praktisch vol in op van Lanschot Kempen.

Sorry blomke.

Niemand krijgt wat van jouw winst, niemand draait op voor jouw verlies.

Dat is dus een gelukkige gok.quote:Dat aandeel steeg voor mij met 28.5% ongeveer in die tijd.

Van 30 naar 40.

Je hebt het over "nu", ik reageer op "nu".quote:Op woensdag 3 juli 2024 12:32 schreef TheoddDutchGuy het volgende:

[..]

Ligt eraan, als het straks 36% is, betaal je bij.

Nou nee, ik wist dat ze zouden stijgen eigenlijk.quote:Op woensdag 3 juli 2024 12:32 schreef TheFreshPrince het volgende:

[..]

Niemand adviseert hier wat. We delen slechts meningen met een dikke disclaimer

[..]

Dat is dus een gelukkige gok.

Niet om de rain man uit te hangen hier, maar tot nu toe zit ik weer op 16% stijging sinds verkoop maar nu met andere aandelen.

Ik weet niet of ik nou gewoon dom geluk heb qua timing of iets maar ja, eigenlijk is het niet helemaal wat ik wil straks,

Dat is foutje qua typen denk ik dan.quote:Op woensdag 3 juli 2024 12:33 schreef TheFreshPrince het volgende:

[..]

Je hebt het over "nu", ik reageer op "nu".

Zit op een iPad en het is nachtmerrie om tekst te editen op dit forum.

Het zal allemaal.quote:Op woensdag 3 juli 2024 12:34 schreef TheoddDutchGuy het volgende:

[..]

Dat is foutje qua typen denk ik dan.

Zit op een iPad en het is nachtmerrie om tekst te editen op dit forum.

Het maakt straks niet uit hoe je vermogensaanwas tot stand komt als het om beleggen gaat.

Dus betalen zal je uiteindelijk.

Hoe je het gaat betalen is dan een persoonlijke invulling maar onder de streep geeft het niet meer of minder rendement.

Het is ook nog maar afwachten of deze nieuwe wet de toetsing door rechters wél gaat overleven want rechtszaken zullen er vast weer komen.

Het blijft uiteindelijk diefstal van bezit door de overheid, in strijd met het recht van eigendom.

Met een vakantiewoning in box 3 ben je ook in de aap gelogeerd.

Ik verhuur m'n 2e woning maar dat is qua rendement ook huilen. Het is dat m'n moeder er in woont, anders had ik het allang verkocht.

[ Bericht 1% gewijzigd door TheFreshPrince op 03-07-2024 12:41:45 ]

Zodra het boven de 100% belastingdruk zit wel ja.quote:Op woensdag 3 juli 2024 12:36 schreef TheFreshPrince het volgende:

Het blijft uiteindelijk diefstal van bezit door de overheid, in strijd met het recht van eigendom.

Met een vakantiewoning in box 3 ben je ook in de aap gelogeerd.

Ik verhuur m'n 2e woning maar dat is qua rendement ook huilen. Het is dat m'n moeder er in woont, anders had ik het allang verkocht.

Rechter houdt geen rekening met inflatie, blijkbaar, dus daar zit nog wat juridische dwaling.

Tesla ook.quote:

Toch ga ik niet meer instappen denk ik (in beiden niet), ben wel blij met de ETF's.

Mijn talent is niet zo groot dus dan kan je beter toch maar die hooiberg kopen.

Begrijp ik nou goed dat je een enorm rendement hebt gehaald (en ook nog eens flink dividend op VLK) maar daar toch van baalt? Misschien heb ik een vreemde kronkel in mijn brein, maar deze snap ik niet. Ik heb zelf ook flink wat VLK en als er daar een paar van zou moeten verkopen om de VRH te kunnen betalen dan doe ik dat lachend.quote:Op woensdag 3 juli 2024 12:30 schreef TheoddDutchGuy het volgende:

[..]

3 maanden ongeveer.

In tegenstelling tot wat blomke mij adviseerde, ging ik praktisch vol in op van Lanschot Kempen.

Sorry blomke.

Dat aandeel steeg voor mij met 28.5% ongeveer in die tijd.

Van 30 naar 40.

Ja ik snap dat het raar overkomt, maar ik wil juist een wat stabieler rendement, misschien moet ik het zo omschrijven, maar dat is best lastig.quote:Op woensdag 3 juli 2024 13:23 schreef recursief het volgende:

[..]

Begrijp ik nou goed dat je een enorm rendement hebt gehaald (en ook nog eens flink dividend op VLK) maar daar toch van baalt? Misschien heb ik een vreemde kronkel in mijn brein, maar deze snap ik niet. Ik heb zelf ook flink wat VLK en als er daar een paar van zou moeten verkopen om de VRH te kunnen betalen dan doe ik dat lachend.

Misschien heb ik rare timing qua beleggen hoor.

Dit is Aad de Mos speaking hieroquote:Op woensdag 3 juli 2024 12:21 schreef blomke het volgende:

[..]

Weet je dat ik echt niets snap van je uitleg?

Is het verstandigst voor 95% van de mensen. Het is nog niet eens talent, maar vooral de tijd die je erin stopt. Als je 30 uur per week stopt in het speuren naar kansen, jaarverslagen doorpluizen, marktrapporten analyseren etcetera, dan kan je denk ik best de index verslaan. Maar als je niet veel verder komt dan ‘AI gaat echt groot worden, laat ik Nvidia maar kopen’ kun je beter gewoon etf’s kopen.quote:Op woensdag 3 juli 2024 12:59 schreef TheFreshPrince het volgende:

[..]

Toch ga ik niet meer instappen denk ik (in beiden niet), ben wel blij met de ETF's.

Mijn talent is niet zo groot dus dan kan je beter toch maar die hooiberg kopen.

Grootste nadeel is dat het zo fucking saai is. Dat is denk ik de voornaamste reden dat ik nog losse aandelen heb

Maar deze discussie van fiscale optimalisatie is nog een theoretisch, eerst maar eens zien wat die plannen daadwerkelijk worden, die zijn ook al tig jaar uitgesteld en/of gewijzigd. Overigens hoort met opzet zo min mogelijk rendement maken niet tot de mogelijkheden.

Nou ja, dat is vrij makkelijk met één vpb-aanpassing te voorkómen - beursgenoteerde effecten tegen marktwaarde waarderen en klaar.quote:Op woensdag 3 juli 2024 14:26 schreef monkyyy het volgende:

Als die aanwasbelasting werkelijk wordt doorgezet dan loont het om je hele box 3 naar een BV te verhuizen en het vermogen via een kapitaalstorting erin te gooien. Dan hoef je alleen af te rekenen over gerealiseerde winsten. Hoe je je aankoopkoers dan weer bepaalt wordt weer een leuke discussie wel.

Naja, het behoort wel tot de mogelijkheden maar dan doe je jezelf tekort.quote:Op woensdag 3 juli 2024 14:26 schreef monkyyy het volgende:

Als die aanwasbelasting werkelijk wordt doorgezet dan loont het om je hele box 3 naar een BV te verhuizen en het vermogen via een kapitaalstorting erin te gooien. Dan hoef je alleen af te rekenen over gerealiseerde winsten. Hoe je je aankoopkoers dan weer bepaalt wordt weer een leuke discussie wel.

Maar deze discussie van fiscale optimalisatie is nog een theoretisch, eerst maar eens zien wat die plannen daadwerkelijk worden, die zijn ook al tig jaar uitgesteld en/of gewijzigd. Overigens hoort met opzet zo min mogelijk rendement maken niet tot de mogelijkheden.

Je kan natuurlijk alles in verliesgevende bedrijven steken, dan lukt dat "zo min mogelijk rendement maken" wel

Ik gooi vandaag weer 3 bedrijven eruit, koop er weer wat S&P en Nasdaq voor terug (75/25% ongeveer).quote:Op woensdag 3 juli 2024 14:24 schreef Lichtloper het volgende:

[..]

Is het verstandigst voor 95% van de mensen. Het is nog niet eens talent, maar vooral de tijd die je erin stopt. Als je 30 uur per week stopt in het speuren naar kansen, jaarverslagen doorpluizen, marktrapporten analyseren etcetera, dan kan je denk ik best de index verslaan. Maar als je niet veel verder komt dan ‘AI gaat echt groot worden, laat ik Nvidia maar kopen’ kun je beter gewoon etf’s kopen.

Grootste nadeel is dat het zo fucking saai is. Dat is denk ik de voornaamste reden dat ik nog losse aandelen heb

Het zijn CocaCola, PepsiCo en McDonalds. Prima bedrijven maar het blijft wat achter, ook als je het dividend meerekent.

M'n REIT's (die ik wél voor het dividend heb) en VLK (idem) zijn dan de enige losse bedrijven waar ik nog in zit.

Die REIT's gaan ook niet lekker qua koers, nogal horizontale koers gemiddeld, maar het dividend is wel goed.

Crown Castle zit op zo'n 6,5% per jaar.

Simon Property Group op zo'n 5,4 per jaar.

Realty Income op zo'n 6% per jaar.

Dus zelfs met gemiddeld 0 stijging sinds ik ze heb, is het dividend wel interessant.

Daalt de rente, dan zullen ze in koers ook wel weer iets stijgen.

Heel erg afhankelijk van waar je woont. Hier (CH) wordt dividend hetzelfde belast als je loon, maar vermogenswinst is dan weer afhankelijk van waar je invalt/welk kanton je woont. Maar waardestijging wordt veel minder belast hier. Als je hier in Zurich een paar ton stijgt van bijvoorbeeld een half miljoen naar 800.000, dan betaal je 50 cent ongeveer per 1000 CHF stijging aan belasting.quote:Op woensdag 3 juli 2024 11:48 schreef TheFreshPrince het volgende:

[..]

Uiteindelijk maakt het niet zoveel uit of je vermogen groeit door waardestijging van de aandelen of door dividend.

En natuurlijk kan je dan je dividend uitgeven maar je kan ook aandelen verkopen en dat uitgeven.

Ik ga dan natuurlijk uit van Nederland, ik kan niet voor ieder land een reactie gaan gevenquote:Op woensdag 3 juli 2024 16:22 schreef flyguy het volgende:

[..]

Heel erg afhankelijk van waar je woont. Hier (CH) wordt dividend hetzelfde belast als je loon, maar vermogenswinst is dan weer afhankelijk van waar je invalt/welk kanton je woont. Maar waardestijging wordt veel minder belast hier. Als je hier in Zurich een paar ton stijgt van bijvoorbeeld een half miljoen naar 800.000, dan betaal je 50 cent ongeveer per 1000 CHF stijging aan belasting.

Hier zijn alleen ESG bedrijven in opgenomen, zo'n 326 stuks ipv de gangbare ~500 stuks.

Over de korte tijd dat de statistieken beschikbaar zijn (sinds augustus 2022), is het rendement zo'n 2 procentpunt hoger dan de standaard S&P variant van iShares (eveneens "Accumulating").

Vermoedelijk komt dat omdat de bedrijven die hard zijn gestegen in een iets groter percentage in deze ETF aanwezig zijn, zoals Microsoft en Nvidia.

Een klein voordeeltje is dat deze ETF rond de ¤7 per stuk zit, dus je komt net wat handiger uit als je ze bij wil kopen (bijvoorbeeld van dividend of een extra storting).

Ik zal het komende jaar het koersverloop blijven vergelijken.

https://www.justetf.com/en/search.html?isin=IE00B5BMR087&cmode=compare&groupField=none&search=ETFS&tab=comparison

Verder nog flink wat "iShares Nasdaq 100" en "SPDR MSCI World Technology" bijgekocht.

Die zijn door hun snelle stijging percentueel al een flink deel van m'n portfolio geworden en nu dus nog wat meer.

edit: Excel (LibreOffice Calc) bijgewerkt

[ Bericht 3% gewijzigd door TheFreshPrince op 03-07-2024 17:12:57 ]

Ik wil individueel ook niet meer een hele lijst hebben, maar het is wel het leukst. De komende twee jaar voornamelijk uitbreiden in ETF's om de basis wat stabieler te krijgen, maar wel als toevoeging en niet als vervanging.

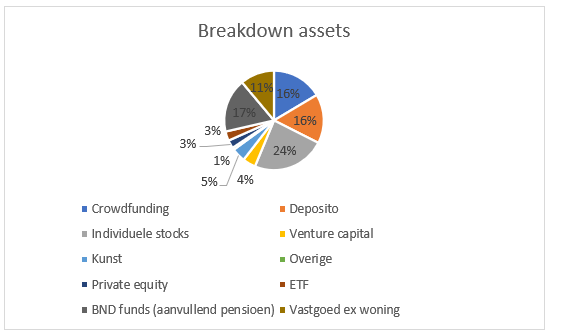

Qua asset classes ziet het er dan nu zo uit:

terwijl ik dit type zit @TheFreshPrince ook al pies te maken

En daar moeten ETF's zo richting 20-25% van groeien. 80% in S&P, 10% in Health (ik wilde eerst Gilead ipv ASR, maar het individuele risico is me te groot met al die patent cliffs), 10% in Water.

Maar nu eerst verhuizen, wat een ongelooflijk kutgebeuren is dat, met niemand is normaal te communiceren echt. (Meestal ligt het dan aan jezelf, maar goed). Tweezitsbank 4000 euro, watskebeurt dan? Nou ja, daar over twee maanden ook vanaf als het goed is.

quote:Op woensdag 3 juli 2024 17:20 schreef nostra het volgende:

terwijl ik dit type zit @:TheFreshPrince ook al pies te maken

[ Bericht 6% gewijzigd door TheFreshPrince op 03-07-2024 17:38:56 ]

Doe geen moeite: jouw brein is prima.quote:Op woensdag 3 juli 2024 13:23 schreef recursief het volgende:

[..]

Begrijp ik nou goed dat je een enorm rendement hebt gehaald (en ook nog eens flink dividend op VLK) maar daar toch van baalt? Misschien heb ik een vreemde kronkel in mijn brein, maar deze snap ik niet.

Met losse aandelen en daarop optiescontracten schrijven, heb ik de grootste lol (om mijzelf).quote:Op woensdag 3 juli 2024 14:24 schreef Lichtloper het volgende:

Grootste nadeel is dat het zo fucking saai is. Dat is denk ik de voornaamste reden dat ik nog losse aandelen heb

Want? Voor een particulier is een "distributing" niet wezenlijk verkeerd: de dividendbelasting kan je in box1 weer terugkrijgen. Het ETF vermogen is belast in box3. Dus indien je een dividend krijgt, verlaagt dat de VRH.quote:Op woensdag 3 juli 2024 23:15 schreef JimmyJames het volgende:

Een herbeleggende ETF is toch veel beter dan een uitkerende ETF? Belastingtechnisch alleen al. Of mis ik iets belangrijks?

Ik kan drie factoren bedenken:quote:Op donderdag 4 juli 2024 09:05 schreef JimmyJames het volgende:

Ik had erbij moeten vermelden dat ik niet meer in Nederland woon. Los van het belastingtechnische aspect, is dat toch veel eenvoudiger?

1. Gemak: alleen als je zelf toch al wilde herbeleggen

2. Kosten: je bespaart misschien een miniem bedrag aan transactiekosten

3. Fiscale verschillen. Dat hangt ervanaf waar je woont en je persoonlijke situatie.

Los van de fiscale aspecten zie ik geen grote voor- en nadelen.

Maar omdat ik toch wel regelmatig inlog, is het voor mij niet doorslaggevend bij de keuze.

Uiteindelijk was AB Inbev een matig presterend aandeel waar niet echt groei in lijkt te zitten. Nog een paar probleemgevallen te gaan

Dat is toch de reden dat een hoog dividend etf en wat REITs en BDC's had samen met de vertrouwde Rabobankcertificaten.quote:Op woensdag 3 juli 2024 13:33 schreef nostra het volgende:

Ik zie het probleem ook niet zo (nog even afgezien dat we echt niet naar een vermogensaanwasbelasting gaan). Alles is toch gewoon superliquide. Als je je centen nou in vastgoed of één of ander closed-end fonds met lockup hebt zitten, snap ik je wens naar dividend om de VRH te voldoen, maar wat maakt het met listed aandelen nou uit, afgezien van één handelingetje.

Het zorgde ervoor dat er genoeg geld via de beleggingsrekening binnenkwam zodat ik niet telkens hoefde te handelen.

Ja snap ik, voor het gemak is het wel handig, maar dat is wel een beetje bijvangst. Het werd gebracht alsof het tot significante cash outflow zou leiden en dat zie ik niet (tenzij je dus illiquide zit, dan snap ik die dividendeis).quote:Op donderdag 4 juli 2024 11:44 schreef icecreamfarmer_NL het volgende:

[..]

Dat is toch de reden dat een hoog dividend etf en wat REITs en BDC's had samen met de vertrouwde Rabobankcertificaten.

Het zorgde ervoor dat er genoeg geld via de beleggingsrekening binnenkwam zodat ik niet telkens hoefde te handelen.

Ik laat mij deels leiden door de kernselectie van DeGiro. De ene zit er wel in en de andere weer nietquote:Op woensdag 3 juli 2024 23:15 schreef JimmyJames het volgende:

Een herbeleggende ETF is toch veel beter dan een uitkerende ETF? Belastingtechnisch alleen al. Of mis ik iets belangrijks?

quote:Op donderdag 4 juli 2024 12:41 schreef floris_b het volgende:

[..]

Ik laat mij deels leiden door de kernselectie van DeGiro. De ene zit er wel in en de andere weer niet

Die hebben inmiddels ook weer een hele zooi eruit gegooid als ik de headlines lees? Zou me voor Acc of Dist daar sowieso niet door laten leiden.quote:Op donderdag 4 juli 2024 12:41 schreef floris_b het volgende:

[..]

Ik laat mij deels leiden door de kernselectie van DeGiro. De ene zit er wel in en de andere weer niet

Ik verwacht nog wel wat vuurwerk.quote:

Maar niet op de beursquote:Op donderdag 4 juli 2024 16:00 schreef TheFreshPrince het volgende:

[..]

Ik verwacht nog wel wat vuurwerk.

In de VS doe ik waarschijnlijk spy en qqq aangezien herbeleggende ETFs daar niet populair zijn.

Zouden alle verkiezingen in Europa (ook Engeland vandaag) zoveel invloed gaan hebben op de beurs?quote:Op donderdag 4 juli 2024 16:12 schreef JimmyJames het volgende:

Ben voor een herbeleggende Europa etf gegaan. Misschien beter kunnen wachten tot maandag met de Franse verkiezingen dit weekend.

In de VS doe ik waarschijnlijk spy en qqq aangezien herbeleggende ETFs daar niet populair zijn.

Dat is al twee weken gaandequote:

Nog niet zo dichtbij als nu. Vandaag tot ¤998.50 gekomen.quote:

Nu zie ik wel veel cycli in de recente geschiedenis maar doet Turkije het economisch nu veel beter?

Nog geen plannen om in te stappen maar wel leuk om even in de gaten te houden.

Voornaamste verschil lijkt me dat Erdogan zijn waanzinnige monetaire beleid heeft gewijzigd naar een meer traditionele benadering. Inflatie is voor het eerst in tijden ook weer wat lager geworden (nu nog slechts 71%quote:Op vrijdag 5 juli 2024 13:21 schreef TheFreshPrince het volgende:

Turkse ETF zo'n 40% omhoog YTD.

Nu zie ik wel veel cycli in de recente geschiedenis maar doet Turkije het economisch nu veel beter?

Nog geen plannen om in te stappen maar wel leuk om even in de gaten te houden.

Uiteraard heb je standaard zo'n 60-65% US market in die ETF.

En dan kijk ik naar de rest en dan denk ik "eigenlijk niet een andere economie waar ik nu direct een ETF van zou willen hebben, waarom dan wel in een World ETF?"

Ik bedoel... kijk je naar de eerste 3 landen na de US... Japan? Zit met inflatie, duur productieland, vergrijzing, etc. UK? Naja, weinig vertrouwen in. China? Gaat niet zo lekker. Frankrijk? Non merci!

Het is ook geen wonder dat die "World ETF's" standaard zo'n 35% minder rendement halen dan de S&P500 over de afgelopen 13 jaar.

Als je dan toch "World" wil, kan je net zo goed wat S&P500, Nasdaq en een ETF van een land / landen naar keuze erbij kopen en alle rommel mooi overslaan.

Jullie opinie?

[ Bericht 2% gewijzigd door TheFreshPrince op 05-07-2024 13:43:10 ]

Sowieso niet kopen omdat het Taiwan als provincie van China zietquote:Op vrijdag 5 juli 2024 13:28 schreef TheFreshPrince het volgende:

Ik zat naar aanleiding van het "beginnen met beleggen" topic van roos94 net nog even naar een "World ETF" te kijken van Vanguard.

Uiteraard heb je standaard zo'n 60-65% US market in die ETF.

En dan kijk ik naar de rest en dan denk ik "eigenlijk niet een andere economie waar ik nu direct een ETF van zou willen hebben, waarom dan wel in een World ETF?"