WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Welkom in Bulls, Bears & Bucks, de WGR reeks (begonnen in NWS) die is voortgekomen uit de topics mbt tot de val van de dollar en de koersval op de beurzen. In dit topic kun je discussiëren over financieel-economisch nieuws en de achtergronden bij het nieuws.

Enkele definities.

Eerdere topicsquote:Deflation – A fall in the general price of goods and services. This problem, seen during the Great Depression, hurts economic growth as consumers wait for prices to fall. By contrast, "disinflation" is a benign reduction in the inflation rate.

Inflation – A rise in the general price of goods and services. When out of control, it constrains saving and investment in the economy. The rate of inflation is most often measured by changes in the Labor Department's consumer price index.

Recession – A sharp contraction in economic activity and employment. A common but informal measure is two consecutive quarters with a decline of national output. A recession is officially declared by a committee of the National Bureau of Economic Research in Boston – this occurs after the fact when final data have arrived and been analyzed.

Stagflation – A combination of stagnation (manifested as significant unemployment and slow or negative economic growth) and entrenched inflation – a phenomenon that characterized the 1970s in America.

[NWS] Dollar

Topicreeks: De dag dat de dollar viel

[WGR] Dollar

De dollar... Hoe diep gaat hij zinken?

De Amerikaanse dollar in verval: hoe diep zinkt-ie? deel 2.

[NWS] / [AEX] Huidige reeks

Topicreeks: NWS - Bulls, Bears & Bucks

Ook handig...

Achtergronden : De Kredietcrisis.

Tegenlicht: De dag dat de dollar viel

Marketwatch: laatste nieuws Amerikaanse markten

De Financiële Telegraaf: Nederlands nieuws

De belangrijkste banken/verzekeraars (trader grafieken)

Meerjarige grafieken

Euro/Dollar - 1 jaar

S&P 500 - 5 jaar

AEX / Dow Jones - 2 jaar

Hang Seng - 2 jaar

OP

De OP vind je hier.

Voeg wel steeds een link naar het net gesloten topic toe, onderaan bij "[NWS] Huidige reeks" (in de Wiki dus en dan kopiëren naar FOK!).

[ Bericht 24% gewijzigd door Dinosaur_Sr op 13-11-2011 06:54:35 ]

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Marc Faber verwacht dat Japan en de VS de volgende zijn die defaulten, maar verwacht eerst dat er behoorlijk geld geprint gaat worden en er hyperinflatie optreedt.

We gaan een paar roerige jaren tegemoet..

We gaan een paar roerige jaren tegemoet..

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Definities van inflatie en deflatie in de OP zijn de definities van prijsinflatie en prijsdeflatie.

Ben een fan van Faber, maar hij zegt in het fimpje dat de PIGS geld gaan printen en dat dat tot hyperinflatie kan leiden. De PIGS kunnen helemaal geen geld printen.

Ben een fan van Faber, maar hij zegt in het fimpje dat de PIGS geld gaan printen en dat dat tot hyperinflatie kan leiden. De PIGS kunnen helemaal geen geld printen.

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Waar kwam de analyse van de eennalaatste posting uit het vorige topic vandaan?

Good intentions and tender feelings may do credit to those who possess them, but they often lead to ineffective — or positively destructive — policies ... Kevin D. Williamson

Het FDquote:Op zaterdag 12 november 2011 18:40 schreef Lyrebird het volgende:

Waar kwam de analyse van de eennalaatste posting uit het vorige topic vandaan?

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Vanzelfsprekend gaan geen van beide defaulten, tenzij alle onderdanen failliet gaan.quote:Op zaterdag 12 november 2011 17:52 schreef fedsingularity het volgende:

Marc Faber verwacht dat Japan en de VS de volgende zijn die defaulten, maar verwacht eerst dat er behoorlijk geld geprint gaat worden en er hyperinflatie optreedt.

We gaan een paar roerige jaren tegemoet..

Zeker in het geval van de USA. Gooien ze de income tax tarieven omhoog, zijn ze van hun decifit af, zelfs als ze dat economische activiteit kost. Easy as 1-2-3, om maar met de Jackson Brothers te spreken.,,,

Faber is een hangende rancuneuze plaat met een commerciele inslag, imho

Ik luister de laatste tijd liever naar Jim Rickards. Die heeft een zeer uitgebreid "mainstream" netwerk en ik vind zijn visies wat reeler.quote:Op zaterdag 12 november 2011 17:52 schreef fedsingularity het volgende:

Marc Faber verwacht dat Japan en de VS de volgende zijn die defaulten, maar verwacht eerst dat er behoorlijk geld geprint gaat worden en er hyperinflatie optreedt.

We gaan een paar roerige jaren tegemoet..

Japan en de VS zullen nooit defaulten, want die drukken hun schuld gewoon weg als het moet. Zover ik weet zijn de schulden van Japan en de VS gewoon in Yen respectievelijk dollars, dus hoe die ooit failliet moeten gaan is voor mij niet duidelijk.

The End Times are wild

De VS en Japan zullen niet snel defaulten op hun "marketable debt" (bonds etc) maar wel op de beloften en verplichtingen aan hun eigen burgers. Dus: kortingen op pensioenen, medicaid, medicare, etc. Het grootste deel van de funding gap ligt daar.

De andere methode die zij zullen hanteren is confiscatie van assets van burgers. Zo zal er bijvoorbeeld beslag worden gelegd op pensioengeld (verplicht een deel "beleggen" in staatsschuld) en in het vergrijsde Japan valt er veel te halen via een hoge erfbelasting.

Btw: "geld printen" lost weinig op. De meeste schuld hebben ze aan hun eigen burgers en bedrijven (nog los van andere problemen die ze zich daarmee op de hals halen). Het buitenland is houder van slechts ca 30% ($4,6T) van de schulden.

[ Bericht 9% gewijzigd door SeLang op 12-11-2011 20:53:04 ]

De andere methode die zij zullen hanteren is confiscatie van assets van burgers. Zo zal er bijvoorbeeld beslag worden gelegd op pensioengeld (verplicht een deel "beleggen" in staatsschuld) en in het vergrijsde Japan valt er veel te halen via een hoge erfbelasting.

Btw: "geld printen" lost weinig op. De meeste schuld hebben ze aan hun eigen burgers en bedrijven (nog los van andere problemen die ze zich daarmee op de hals halen). Het buitenland is houder van slechts ca 30% ($4,6T) van de schulden.

[ Bericht 9% gewijzigd door SeLang op 12-11-2011 20:53:04 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Incometax = 1 triljoen.quote:Op zaterdag 12 november 2011 19:10 schreef Dinosaur_Sr het volgende:

[..]

Zeker in het geval van de USA. Gooien ze de income tax tarieven omhoog, zijn ze van hun decifit af, zelfs als ze dat economische activiteit kost. Easy as 1-2-3, om maar met de Jackson Brothers te spreken.,,,

Tekort = 1,3 triljoen.

Dat betekent dus incometax 130% verhogen, zal vast geen invloed hebben op de 70% van GDP = consumption.

Of zie ik het verkeerd?

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Enigszins relevant filmpje:quote:Op zaterdag 12 november 2011 21:31 schreef iamcj het volgende:

[..]

Incometax = 1 triljoen.

Tekort = 1,3 triljoen.

Dat betekent dus incometax 130% verhogen, zal vast geen invloed hebben op de 70% van GDP = consumption.

Of zie ik het verkeerd?

Wat iamcj zegt, dat kunnen ze niet doen zonder hun complete economie de nek om te draaien.quote:Op zaterdag 12 november 2011 19:10 schreef Dinosaur_Sr het volgende:

[..]

Vanzelfsprekend gaan geen van beide defaulten, tenzij alle onderdanen failliet gaan.

Zeker in het geval van de USA. Gooien ze de income tax tarieven omhoog, zijn ze van hun decifit af, zelfs als ze dat economische activiteit kost. Easy as 1-2-3, om maar met de Jackson Brothers te spreken.,,,

Faber is een hangende rancuneuze plaat met een commerciele inslag, imho

Faber is een financial stand up comedian, ik mag altijd graag zijn interviews zien.

Hij snapt zelf ook wel dat de piigs niet kunnen printen maar het gaat om de boodschap.

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Volgens het cds lijstje staat morgan stanley nog slechter als BACquote:

Voor wat het waard is natuurlijk.

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Tegenwoordig zie je dagelijks berichten over de rente op obligaties (bij default voor tien jaar)

Wat ik echter vaak mis, is meer informatie over hoe dat getal wordt berekend. Van België weet ik bijvoorbeeld dat het Agentschap van de Schuld zelf slechts een aantal maal per jaar obligaties uitgeeft. Dat terwijl de wijzigingen in de rente zo goed als elke dag aangepast wordt in de media. Hoe rekent men dat juist uit?

Kijkt men gewoon naar vraagprijs voor obligaties op de beurzen met dezelfde termijn op dat moment?

Indien ja, dan vroeg ik me af of je dat wel kan vergelijken. Een tienjarige obligatie die is uitgegeven in 2011 zou toch kunnen een andere waarde hebben dan een tienjarige die reeds is uitgegeven in 2003?

Wat ik echter vaak mis, is meer informatie over hoe dat getal wordt berekend. Van België weet ik bijvoorbeeld dat het Agentschap van de Schuld zelf slechts een aantal maal per jaar obligaties uitgeeft. Dat terwijl de wijzigingen in de rente zo goed als elke dag aangepast wordt in de media. Hoe rekent men dat juist uit?

Kijkt men gewoon naar vraagprijs voor obligaties op de beurzen met dezelfde termijn op dat moment?

Indien ja, dan vroeg ik me af of je dat wel kan vergelijken. Een tienjarige obligatie die is uitgegeven in 2011 zou toch kunnen een andere waarde hebben dan een tienjarige die reeds is uitgegeven in 2003?

De quotes die je ziet op de financiele markten dat zijn de yields. Dit staat helemaal los van de couponrente van de obligaties.quote:Op zaterdag 12 november 2011 22:48 schreef zuiderbuur het volgende:

Tegenwoordig zie je dagelijks berichten over de rente op obligaties (bij default voor tien jaar)

Wat ik echter vaak mis, is meer informatie over hoe dat getal wordt berekend. Van België weet ik bijvoorbeeld dat het Agentschap van de Schuld zelf slechts een aantal maal per jaar obligaties uitgeeft. Dat terwijl de wijzigingen in de rente zo goed als elke dag aangepast wordt in de media. Hoe rekent men dat juist uit?

Kijkt men gewoon naar vraagprijs voor obligaties op de beurzen met dezelfde termijn op dat moment?

Indien ja, dan vroeg ik me af of je dat wel kan vergelijken. Een tienjarige obligatie die is uitgegeven in 2011 zou toch kunnen een andere waarde hebben dan een tienjarige die reeds is uitgegeven in 2003?

Je kunt (fictief voorbeeld) een obligatie hebben die in 2006 is uitgegeven met een coupon van 5% en een looptijd van 10 jaar. De resterende looptijd is nu (in 2011) 5 jaar, dus het is nu een 5 jaars obligatie. En stel dat de overheid in 2011 een nieuwe lening uitgeeft met een looptijd van 5 jaar en bijvoorbeeld een coupon van 1%. Dan heb je dus twee verschillende 5-jaars leningen in omloop met verschillende coupon rente. Toch zullen deze staatsleningen dezelfde yield hebben (namelijk 1,35% op dit moment). Hoe kan dit?

De oude lening met de coupon van 5% is nu meer waard omdat de actuele rente die je nu kunt krijgen veel lager is. Deze lening zal op de markt dus verhandeld worden boven pari. Je betaalt eigenlijk "teveel" voor deze lening zodanig dat het "teveel betalen" precies opweegt tegen de extra rente die je ontvangt. Voor de nieuwe 1% lening geldt het omgekeerde. Omdat de coupon lager is dan de actuele yield in de markt zul je deze lening tegen een korting kunnen kopen.

Hoe werkt het als als de overheid een nieuwe lening uitgeeft? Meestal zal de coupon liggen rond de actuele yield in de markt van vergelijkbare leningen maar het is nooit precies gelijk. Dus stel dat de overheid vandaag een nieuwe lening uitgeeft, dan zal ze die waarschijnlijk een coupon geven van 1,5%. Deze lening wordt geveild en aangezien de actuele yield op dit moment 1,35% is zullen beleggers de koers zodanig omhoog bieden dat de effectieve yield van de nieuwe lening ook uitkomt in de buurt van de 1,35%.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dat klopt, maar je kijkt niet naar de oorspronkelijke termijn maar naar de afloopdatum (maturiteit), meer bepaald: naar de tijd hoelang een obligatie nog loopt. Een 30-jaars obligatie van 1-1-1985 en een 5-jaars obligatie van 1-1-2010 lopen beide op 1-1-2015 af. Maar op die 30-jaars betaalt de Staat misschien wel een jaarlijkse couponrente van 12% uit, terwijl de 5-jaars maar 3% oplevert. Daarom wordt nu voor de 30-jaars een hogere prijs betaald dan voor de 5-jaars (terwijl beide op dezelfde datum hetzelfde nominale bedrag zullen uitkeren, bijvoorbeeld 1000 euro). Uit de beurswaarde (dagkoers) van de obligatie, zijn nominale bedrag, zijn couponrente en zijn resterende looptijd is de feitelijke rente te berekenen.quote:Op zaterdag 12 november 2011 22:48 schreef zuiderbuur het volgende:

Kijkt men gewoon naar vraagprijs voor obligaties op de beurzen met dezelfde termijn op dat moment?

Indien ja, dan vroeg ik me af of je dat wel kan vergelijken. Een tienjarige obligatie die is uitgegeven in 2011 zou toch kunnen een andere waarde hebben dan een tienjarige die reeds is uitgegeven in 2003?

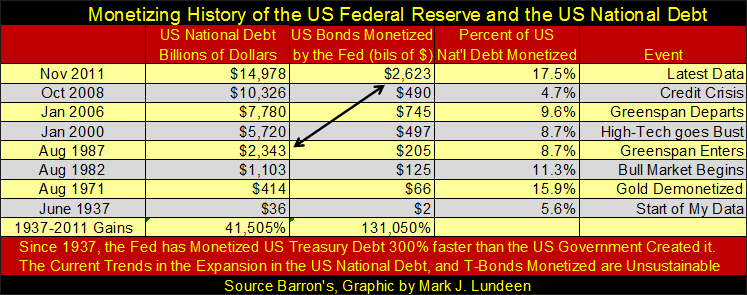

3 interessante artikelen http://www.gold-eagle.com/editorials_08/lundeen111211.html: onderstaand plaatje is van de 3e en laat zien hoeveel % schuld de FED heeft opgekocht.

Als je dit zo bekijkt dan is mijn conclusie dat QE3 dichterbij is dan ik dacht.

Edit: en Nederland is in een rap tempo af aan het bouwen op zijn dollar reserves.....

Als je dit zo bekijkt dan is mijn conclusie dat QE3 dichterbij is dan ik dacht.

Edit: en Nederland is in een rap tempo af aan het bouwen op zijn dollar reserves.....

dat gezeur over shorten blijft maar terugkomen he.....

van nu.nl gepluktquote:EU-parlement beperkt speculeren wegens crisis

Laatste update: 15 november 2011 12:28 info

STRAATSBURG - Het speculeren op overheidsschulden in de Europese Unie wordt aan banden gelegd wegens de schuldencrisis.

Foto: ANP

Het Europees Parlement in Straatsburg stemde dinsdag met grote meerderheid voor het beperken van het speculeren op koersdalingen (short selling). Ook mogen niet meer in alle gevallen zogenoemde credit default swaps worden gekocht (een soort verzekering tegen wanbetaling).

De handel in short selling en credit default swaps levert woekerwinsten op, en draagt zo bij aan de wispelturigheid van de financiële markten. Volgens parlementariërs heeft bijvoorbeeld de handel in credit default swaps de crisis in Griekenland vergroot.

Voortaan mag iemand alleen credit default swaps op staatsleningen kopen als hij die staatsobligaties daadwerkelijk bezit.

Verder wordt de handel transparanter gemaakt, zodat de toezichthouders op de financiële markten beter in staat zijn wantoestanden te voorkomen. De Europese beurswaakhond ESMA gaat hierbij een centrale rol spelen. Ook krijgt de instantie bevoegdheden om in noodgevallen snel te kunnen ingrijpen.

Het parlement bereikte na een jaar onderhandelen een akkoord met de EU-lidstaten over de nieuwe regels. Zij gaan volgend jaar november in.

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dit gaat verder dan gezeur, hier ontstaat aanzienlijke economische schade door. Een keten van transacties kan wellicht niet meer plaats hebben omdat het niet meer mogelijk is in CDS'en te beleggen zonder ook de bijbehorende staatsleningen in bezit te hebben. Juist dankzij een CDS kan risico doorverkocht worden aan een partij die meer risico wil nemen. Als dat niet meer kan raken staatsobligaties minder in trek en dat leidt weer tot hogere rentestanden en dus een verergering van de huidige problemen.

Ook het feit dat de maatregelen alleen op staatsobligaties en derivaten die daar op gebaseerd zijn gericht zijn is dubieus. Kennelijk zijn onderstaande effecten alleen op staatsobligaties van toepassing...

Ook het feit dat de maatregelen alleen op staatsobligaties en derivaten die daar op gebaseerd zijn gericht zijn is dubieus. Kennelijk zijn onderstaande effecten alleen op staatsobligaties van toepassing...

quote:De handel in short selling en credit default swaps levert woekerwinsten op, en draagt zo bij aan de wispelturigheid van de financiële markten.

ik zei gister tegen mijn wederhelft: "tis alsof je een stoelendans hebt, waarbij je dan de helft van de mensen verplicht om te blijven zitten"

maar het is eigenlijk meer een soort van domino d-day, waar je dan een rijtje steentjes wegsnokt omdat ze om dreigen te vallen

maar het is eigenlijk meer een soort van domino d-day, waar je dan een rijtje steentjes wegsnokt omdat ze om dreigen te vallen

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Misschien heb ik het mis, maar kun je zo'n CDS vergelijken met een brandverzekering op iemand anders zijn huis? Als dat zo is, dan vind ik het geen probleem om dit te schrappen. Een verzekering moet in mijn ogen immers geen voordeel op leveren, maar risicos afdekken. Alles wat geld oplevert bij een default moet afgeschaft worden, omdat er dan partijen zijn die het aan gaan moedigen.quote:Op woensdag 16 november 2011 00:59 schreef Bolkesteijn het volgende:

Juist dankzij een CDS kan risico doorverkocht worden aan een partij die meer risico wil nemen. Als dat niet meer kan raken staatsobligaties minder in trek en dat leidt weer tot hogere rentestanden en dus een verergering van de huidige problemen.

Wat doet je vermoeden dat de situatie nu anders is? Het feit dat de CDS-prijzen momenteel de pan uit rijzen heeft een reden. Door de verhandelbaarheid in CDS te beperken krijg je nog meer illiquiditeit in een al relatief rustige markt waardoor juist dan risico's verkeerd geprijsd worden. Het directe gevolg is dat rentestanden volatieler worden en mogelijk hoger uitpakken.quote:Op woensdag 16 november 2011 09:42 schreef zuchtje het volgende:

Een verzekering moet in mijn ogen immers geen voordeel op leveren, maar risicos afdekken.

One man's trash, another man's treasure.

De vraag is meer, zou jij nog een auto kopen als je je niet voor die auto kon verzekeren? Met als risico dus dat al je een forse aanrijding krijgt, je voor 100000 Euro aan medische kosten het schip in kan gaan.quote:Op woensdag 16 november 2011 09:42 schreef zuchtje het volgende:

Misschien heb ik het mis, maar kun je zo'n CDS vergelijken met een brandverzekering op iemand anders zijn huis? Als dat zo is, dan vind ik het geen probleem om dit te schrappen. Een verzekering moet in mijn ogen immers geen voordeel op leveren, maar risicos afdekken. Alles wat geld oplevert bij een default moet afgeschaft worden, omdat er dan partijen zijn die het aan gaan moedigen.

Ik denk trouwens dat de informatievoorzienende werken van een rating vrij beperkt is. Er is nog veel meer informatie beschikbaar op basis waarvan marktpartijen tot een bepaalde afweging komen. Als de kredietbeoordeling weg val, zal dat niets aan de overige informatie veranderen en dus is het maar zeer de vraag of er wezenlijke verschillen op gaan treden qua informatie in de markt.

Enige punt waarop het dan nog een rol kan spelen is dat je misschien voorkomt dat bepaalde partijen tot verkoop moeten over gaan omdat de rating te laag wordt. Maar een goed risicomanager kijkt naar het risico en niet alleen naar de rating denk ik.

Enige punt waarop het dan nog een rol kan spelen is dat je misschien voorkomt dat bepaalde partijen tot verkoop moeten over gaan omdat de rating te laag wordt. Maar een goed risicomanager kijkt naar het risico en niet alleen naar de rating denk ik.

Nee.quote:Op woensdag 16 november 2011 12:05 schreef Bolkesteijn het volgende:

[..]

De vraag is meer, zou jij nog een auto kopen als je je niet voor die auto kon verzekeren? Met als risico dus dat al je een forse aanrijding krijgt, je voor 100000 Euro aan medische kosten het schip in kan gaan.

Zou jij de weg nog op gaan als de dorpscoureur een verzekering op jouw auto heeft afgesloten?

Is dat dan de reden dat onze pensioenfondsen met die enorme gaten in hun begroting zitten?quote:Op woensdag 16 november 2011 12:10 schreef Bolkesteijn het volgende:

Maar een goed risicomanager kijkt naar het risico en niet alleen naar de rating denk ik.

dus toen er nog geen cds bestond functioneerde de markt nog niet wil je zeggen. Volgen mij worden er juist vanaf het moment dat cds op de markt gezet zijn veel meer risicos genomen door mensen die totaal niet meer weten waar men mee bezig is. En dan hebben we het nog niet eens over cds zonder de onderliggende waarde te bezitten gehad. Wat natuurlijk helemaal niet kan met normale verzekeringen dus ook niet met cds.quote:Op woensdag 16 november 2011 11:49 schreef Arkai het volgende:

[..]

Wat doet je vermoeden dat de situatie nu anders is? Het feit dat de CDS-prijzen momenteel de pan uit rijzen heeft een reden. Door de verhandelbaarheid in CDS te beperken krijg je nog meer illiquiditeit in een al relatief rustige markt waardoor juist dan risico's verkeerd geprijsd worden. .

Maar het feit dat je een CDS van bv Griekenland kon kopen zonder de onderliggende staatsobligatie van Griekenland te bezitten is toch gewoon absurd?? Dat is alleen maar goed dat ze dat hebben verboden.

Anders krijg je dus partijen die in grote mate CDS Griekenland opkopen en daarna gaan roepen dat er problemen zijn met de Griekse economie, waardoor zij miljarden opstrijken door de uitkering van de CDS. (zo is het in werkelijkheid niet helemaal gegaan, maar het is maar een voorbeeld)

Zoals zuchtje al zegt, je kan het vergelijken als brandverzekering op het huis van de buren. Als jij die verzekering hebt, dan heb je een enorme incentive om het huis van de buren in de fik te steken, wat natuurlijk niet optimaal is economisch/sociaal gezien...

Anders krijg je dus partijen die in grote mate CDS Griekenland opkopen en daarna gaan roepen dat er problemen zijn met de Griekse economie, waardoor zij miljarden opstrijken door de uitkering van de CDS. (zo is het in werkelijkheid niet helemaal gegaan, maar het is maar een voorbeeld)

Zoals zuchtje al zegt, je kan het vergelijken als brandverzekering op het huis van de buren. Als jij die verzekering hebt, dan heb je een enorme incentive om het huis van de buren in de fik te steken, wat natuurlijk niet optimaal is economisch/sociaal gezien...

Ga eens enorm hard roepen dat er problemen zjin met de Duitse economie.quote:Op woensdag 16 november 2011 12:59 schreef BraveDribbel het volgende:

Maar het feit dat je een CDS van bv Griekenland kon kopen zonder de onderliggende staatsobligatie van Griekenland te bezitten is toch gewoon absurd?? Dat is alleen maar goed dat ze dat hebben verboden.

Anders krijg je dus partijen die in grote mate CDS Griekenland opkopen en daarna gaan roepen dat er problemen zijn met de Griekse economie, waardoor zij miljarden opstrijken door de uitkering van de CDS. (zo is het in werkelijkheid niet helemaal gegaan, maar het is maar een voorbeeld)

Zoals zuchtje al zegt, je kan het vergelijken als brandverzekering op het huis van de buren. Als jij die verzekering hebt, dan heb je een enorme incentive om het huis van de buren in de fik te steken, wat natuurlijk niet optimaal is economisch/sociaal gezien...

Het zal je niet veel opleveren.

Pas geleden kwam er een grafiekje op FOK voorbij waarop de rente die verschillende Europese landen vanaf 2000 betaald hebben. Bleek tot ~2008 volledig gelijk op te lopen. Hoe was dat in GHN mogelijk?? Had er toen maar iemand geroepen dat er iets volledig mis zat bij de Griekse economie.

Good intentions and tender feelings may do credit to those who possess them, but they often lead to ineffective — or positively destructive — policies ... Kevin D. Williamson

Daar ben ik het met je eens, maar dachten veel mensen dit ook niet over de Franse economie? Werd vaak gezien als de sterkhouder samen met Duitsland in de Eurozone, maar nu staan ook zij te wankelen... Dus het kan wel degelijk effect hebben (al dan niet terecht daar niet van...)quote:Op woensdag 16 november 2011 13:38 schreef Lyrebird het volgende:

[..]

Ga eens enorm hard roepen dat er problemen zjin met de Duitse economie.

Het zal je niet veel opleveren.

Het is denk ook weer een symptoom van het feit dat fondsbeheerders beleggen voor relatieve returns (een index verslaan). Veel (pensioen)fondsen hebben regels hoeveel je mag beleggen in een bepaalde risico catagorie. Als ik een fundmanager ben en ik moet 10 miljard beleggen in AAA-rated debt, dan pak ik natuurlijk liever Frankrijk dan Duitsland want dat geeft me 1,9% extra jaarlijks rendement. Natuurlijk zijn die Franse leningen riskanter dan Duitse maar ik kan binnen de regels 1,9% extra jaarlijks rendement halen dus doe ik dat.quote:Op woensdag 16 november 2011 12:10 schreef Bolkesteijn het volgende:

Enige punt waarop het dan nog een rol kan spelen is dat je misschien voorkomt dat bepaalde partijen tot verkoop moeten over gaan omdat de rating te laag wordt. Maar een goed risicomanager kijkt naar het risico en niet alleen naar de rating denk ik.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

http://www.federalreserve.gov/releases/cp/volumestats.htm

Sinds juli ongeveer kan je mooi zien wat er met het vertrouwen is gebeurd

Sinds juli ongeveer kan je mooi zien wat er met het vertrouwen is gebeurd

The more debt, the better

http://gonzalolira.blogsp(...)n-europeand-its.html

Zijn er nog bond-experts in de zaal die het niet eens zijn met Gonzalo Lira of moet ik nog snel ff een extra rondje gaan pinnen.

Zijn er nog bond-experts in de zaal die het niet eens zijn met Gonzalo Lira of moet ik nog snel ff een extra rondje gaan pinnen.

quote:Fed Now Largest Owner of U.S. Gov’t Debt—Surpassing China

(CNSNews.com) - At the close of business on Tuesday, the debt of the federal government exceeded $15 trillion for the first time--with the largest single owner of the publicly held portion of that debt being the Federal Reserve.

Over the past year, as the Federal Reserve massively increased its holdings of U.S. Treasury securities and entities in China marginally decreased theirs, the Fed surpassed the Chinese as the top owner of publicly held U.S. government debt.

In its latest monthly report, the Federal Reserve said that as of Sept. 28, it owned $1.665 trillion in U.S. Treasury securities. That was more than double the $812 billion in U.S. Treasury securities the Fed said it owned as of Sept. 29, 2010.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Je doelt op de debt-to-GDP die door de 100% gaat?quote:Op maandag 21 november 2011 00:35 schreef asfyxiaatje123 het volgende:

Binnenkort gaat er iets bijzonders gebeuren op http://www.usdebtclock.org/

Daar zijn we nu in ieder geval doorheen. Alhoewel, external-debt-to-gdp staat nog net onder de 100.

Good intentions and tender feelings may do credit to those who possess them, but they often lead to ineffective — or positively destructive — policies ... Kevin D. Williamson

Zie "Gross Debt to GDP", die staat nu op 99,9985620%.

(vakje rechtsboven het grote "US Total Debt"-vak in het midden)

(vakje rechtsboven het grote "US Total Debt"-vak in het midden)

En er overheen!quote:Op maandag 21 november 2011 05:43 schreef dvr het volgende:

Zie "Gross Debt to GDP", die staat nu op 99,9985620%.

(vakje rechtsboven het grote "US Total Debt"-vak in het midden)

For great justice!

Aiai, wat een mijlpaal. Ben benieuwd of de Congressional Budget Office het met de cijfers eens is en er een persberichtje aan waagt. Iets zegt me van niet..

Ik doelde er eigenlijk op dat de "US National Debt" (linksboven) boven het "US Gross Domestic Product" (rechts boven het midden) zou uitstijgen. Want dat er ook een percentage staat was me nog niet eens opgevallen.quote:Op maandag 21 november 2011 04:06 schreef dvr het volgende:

[..]

Je doelt op de debt-to-GDP die door de 100% gaat?

Wel een beetje raar: als ik kijk naar de definitie van het percentage "Gross Debt to GDP ratio", dan kom ik tot de conclusie dat dat exact hetzelfde is als de "US National Debt" gedeeld door het "US Gross Domestic Product". Maar alhoewel het percentage nu nét boven de 100% uitkomt, terwijl de "US National Debt" ($15.031.664...) op dit moment nog nét lager is dan het "US Gross Domestic Product" ($15.031.719...). Maar ook die zal er binnenkort toch echt overheen gaan.

Zal vast met een kleine correctiefactor of een afrondingsfout ofzo te maken hebben.

Ik kan niet wachten tot die yields in de VS ook uit de hand gaan lopen en ze daar iets gaan leren over de beperkingen van een centrale bank om daar controle over te houden.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Hopelijk gebeurt dat eerder dan dat de ECB*/politiek denkt dat de Amerikaanse methode succesvol is geweest en het zelf toe gaat passen.quote:Op maandag 21 november 2011 10:35 schreef SeLang het volgende:

Ik kan niet wachten tot die yields in de VS ook uit de hand gaan lopen en ze daar iets gaan leren over de beperkingen van een centrale bank om daar controle over te houden.

* ECB zal wel weten dat het niet zo is, maar wordt door de politiek onder druk gezet om met iets te komen.

En inderdaad...quote:Op maandag 21 november 2011 09:15 schreef asfyxiaatje123 het volgende:

Maar alhoewel het percentage nu nét boven de 100% uitkomt, terwijl de "US National Debt" ($15.031.664...) op dit moment nog nét lager is dan het "US Gross Domestic Product" ($15.031.719...). Maar ook die zal er binnenkort toch echt overheen gaan.

Ik denk zelf dat de VS pas in gevaar komt als de eurocrisis is opgelost. De eurocrisis is de perfecte bliksemafleider.quote:Op maandag 21 november 2011 12:16 schreef Bolkesteijn het volgende:

[..]

Hopelijk gebeurt dat eerder dan dat de ECB*/politiek denkt dat de Amerikaanse methode succesvol is geweest en het zelf toe gaat passen.

* ECB zal wel weten dat het niet zo is, maar wordt door de politiek onder druk gezet om met iets te komen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Staatsschuld VS boven 100 procentquote:Op maandag 21 november 2011 05:43 schreef dvr het volgende:

Zie "Gross Debt to GDP", die staat nu op 99,9985620%.

(vakje rechtsboven het grote "US Total Debt"-vak in het midden)

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

When the student is ready, the teacher will appear.

When the student is truly ready, the teacher will disappear.

When the student is truly ready, the teacher will disappear.

Dit is echter veel interessanter nieuws:quote:Op maandag 21 november 2011 14:36 schreef pberends het volgende:

[..]

Staatsschuld VS boven 100 procent

Met een beetje geluk leidt dat tot een verdere downgrade van de USAquote:U.S. Debt Supercommittee Ready to Announce Failure

A debt-reduction committee with special powers that was supposed to dissolve congressional gridlock in Washington is instead on the brink of failure, setting the stage for $1.2 trillion in automatic spending cuts.

http://www.bloomberg.com/(...)ailure-of-talks.html

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik denk niet dat die 1,2 biljoen veel gaan uitmaken eerlijk gezegdquote:Op maandag 21 november 2011 14:44 schreef SeLang het volgende:

[..]

Dit is echter veel interessanter nieuws:

[..]

Met een beetje geluk leidt dat tot een verdere downgrade van de USA

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Gaat niet gebeuren, want die bezuiniging gaat sowieso door, maar nu met de kaasschaaf. Die club ging alleen over het verdelen van de bezuinigingen.quote:Op maandag 21 november 2011 14:44 schreef SeLang het volgende:

Met een beetje geluk leidt dat tot een verdere downgrade van de USA

Het is inderdaad een druppel op een gloeiende plaatquote:Op maandag 21 november 2011 14:48 schreef pberends het volgende:

[..]

Ik denk niet dat die 1,2 biljoen veel gaan uitmaken eerlijk gezegd. Das zeker over een periode van 10 jaar?

Dat is nog maar de vraag, want nu is er opeens minder geld voor allerlei hobby projectjes die nodig zijn voor herverkiezing van de messias. Maar als het congress alsnog onder die $1,2T gaat proberen uit te komen dan leidt dat waarschijnlijk wel tot een verdere downgrade.quote:Op maandag 21 november 2011 14:51 schreef en_door_slecht het volgende:

[..]

Gaat niet gebeuren, want die bezuiniging gaat sowieso door, maar nu met de kaasschaaf. Die club ging alleen over het verdelen van de bezuinigingen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dit artikel legt uit waarom gridlock uiteindelijk leidt tot een deficit reduction van iets van 7 met heeeeeel veel nullen: http://finance.yahoo.com/(...)w-may-133350281.htmlquote:Op maandag 21 november 2011 14:44 schreef SeLang het volgende:

[..]

Dit is echter veel interessanter nieuws:

[..]

Met een beetje geluk leidt dat tot een verdere downgrade van de USA

En dat legt indirect ook uit waarom het nogal los zal lopen met de rating van de USA. Het simpelweg niet verlengen van tax cuts levert al deze bedragen op, het niet indexeren van budgetten en andere bedragen de rest.

Vergelijk dat eens met europa

Maar dat gaat om het niet verlengen van dingen die vanzelf aflopen. Met andere woorden, dat zit dan toch al in de geprojecteerde budgetten voor de toekomst (waar ook de CRA's vanuit gaan)?quote:Op maandag 21 november 2011 15:27 schreef Dinosaur_Sr het volgende:

[..]

Dit artikel legt uit waarom gridlock uiteindelijk leidt tot een deficit reduction van iets van 7 met heeeeeel veel nullen: http://finance.yahoo.com/(...)w-may-133350281.html

En dat legt indirect ook uit waarom het nogal los zal lopen met de rating van de USA. Het simpelweg niet verlengen van tax cuts levert al deze bedragen op, het niet indexeren van budgetten en andere bedragen de rest.

Vergelijk dat eens met europa

Een gridlock waarbij de $1,2T cuts van die augustus deal doorgaan leidt niet tot een downgrade want die $1,2T is ingecalculeerd. Maar mocht men die $1,2T uiteindeijk niet doorvoeren dan wacht er een downgrade, begrijp ik tenminste van een van de CRA's

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dat werken met wetgeving die om de zoveel tijd verlengd moet worden omdat het anders vervalt is toch iets wat ze wel goed op de rails hebben in de VS.

Daar zit wat in t.a.v. CRA's en projecties, maar uiteindelijk is een relatief geringe belastingverhoging voldoende om enorm veel geld binnen te roeien. En dan komt vwb personal income tax de USA van een enorm lage basis af, in tegenstelling tot Europa. Vreemd genoeg is het voor corporate income tax precies omgekeerd, en dat heb ik nooit begrepen.quote:Op maandag 21 november 2011 15:44 schreef SeLang het volgende:

[..]

Maar dat gaat om het niet verlengen van dingen die vanzelf aflopen. Met andere woorden, dat zit dan toch al in de geprojecteerde budgetten voor de toekomst (waar ook de CRA's vanuit gaan)?

Een gridlock waarbij de $1,2T cuts van die augustus deal doorgaan leidt niet tot een downgrade want die $1,2T is ingecalculeerd. Maar mocht men die $1,2T uiteindeijk niet doorvoeren dan wacht er een downgrade, begrijp ik tenminste van een van de CRA's

quote:Op maandag 21 november 2011 14:42 schreef Aether het volgende:

Foto's: Spanning in de trading room van ING.

Pray and delay

One man's trash, another man's treasure.

wel lekker warm in die kamerquote:

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

When the student is ready, the teacher will appear.

When the student is truly ready, the teacher will disappear.

When the student is truly ready, the teacher will disappear.

quote:

When the student is ready, the teacher will appear.

When the student is truly ready, the teacher will disappear.

When the student is truly ready, the teacher will disappear.

Schuldencomité VS geeft toe: onderhandelingen mislukt

De voorzitters van het partijoverschrijdend comité dat moet toezien op een langetermijnoplossing van de Amerikaanse staatsschuld maakten zojuist bekend dat de onderhandelingen daartoe mislukt zijn. Hierdoor gaan er automatisch eerder vastgelegde bezuinigingen in per 2013.

Update 23.33 uur: Volgens kredietbeoordelaar Standard & Poor’s bevestigt het mislukken van het overleg tussen de Republikeinen en Democraten de op 6 augustus verlaagde kredietwaardigheid van de VS. S&P noemt de economische situatie in het land “bedreigend”, meldt persbureau AFP

Dat laten Democratische voorzitter Patty Murray en haar Republikeinse collega Jeb Hensarling weten in een gezamenlijke verklaring, meldt persbureau Reuters.

“After months of hard work and intense deliberations, we have come to the conclusion today that it will not be possible to make any bipartisan agreement available to the public before the committee’s deadline”

Dit nieuws komt niet onverwacht, aangezien al dagen gehint werd op het vastlopen van de besprekingen binnen de zogenoemde ‘super committee’.

Onze correspondent Guus Valk twittert vanuit de VS:

“Van te voren werd er al over gesproken dat het comité gedoemd was om te falen. Simpelweg omdat je twaalf mensen bij elkaar zet die het al eerder niet eens werden [over het verhogen van het schuldenplafond] Als de ‘super committee’ er niet in slaagt om op 23 november tot een overeenstemming te komen dan gaan er automatisch bezuinigingen in, die voor beide partijen pijn doen, zoals de sociale zekerheid voor de Democraten en het korten op Defensie, wat de Republikeinen niet willen. Met een deadline in november werd gedacht dat de twee partijen wel tot een overeenkomst zouden komen.”

Vooral de Republikeinen zullen last hebben van de bezuinigingen, die vanaf 2013 ingaan. Vriesinga:

“De schuld van het falen van het partijoverschrijdend comité om tot een overeenkomst te komen zal vooral bij de Republikeinen gelegd worden, zeggen analisten. Zij worden gezien als degenen die het politieke proces frustreren. En dat komt de Democraten goed uit. De automatische bezuinigingen die na het falen ingaan, zullen overigens ook gefaseerd ingaan zodat de Amerikanen, en Obama, daar niet meteen last van hebben.”

De voorzitters van het partijoverschrijdend comité dat moet toezien op een langetermijnoplossing van de Amerikaanse staatsschuld maakten zojuist bekend dat de onderhandelingen daartoe mislukt zijn. Hierdoor gaan er automatisch eerder vastgelegde bezuinigingen in per 2013.

Update 23.33 uur: Volgens kredietbeoordelaar Standard & Poor’s bevestigt het mislukken van het overleg tussen de Republikeinen en Democraten de op 6 augustus verlaagde kredietwaardigheid van de VS. S&P noemt de economische situatie in het land “bedreigend”, meldt persbureau AFP

Dat laten Democratische voorzitter Patty Murray en haar Republikeinse collega Jeb Hensarling weten in een gezamenlijke verklaring, meldt persbureau Reuters.

“After months of hard work and intense deliberations, we have come to the conclusion today that it will not be possible to make any bipartisan agreement available to the public before the committee’s deadline”

Dit nieuws komt niet onverwacht, aangezien al dagen gehint werd op het vastlopen van de besprekingen binnen de zogenoemde ‘super committee’.

Onze correspondent Guus Valk twittert vanuit de VS:

Het comité bestaande uit twaalf Republikeinen en Democraten moesten voor de deadline van 23 november manieren vinden om de komende tien jaar 1,2 biljoen dollar te bezuinigingen op de overheidsuitgaven. Vrijdag zei buitenlandredacteur Ykje Vriesinga van NRC Handelsblad al dat de ‘super committee’ gedoemd was om te mislukken. Vriesinga:twitter:apjvalk twitterde op maandag 21-11-2011 om 23:05:14 Het falen van de supercommissie is ook meteen een overwinning voor de polarisatie. Washington gaat een jaar van impasse tegemoet reageer retweet

“Van te voren werd er al over gesproken dat het comité gedoemd was om te falen. Simpelweg omdat je twaalf mensen bij elkaar zet die het al eerder niet eens werden [over het verhogen van het schuldenplafond] Als de ‘super committee’ er niet in slaagt om op 23 november tot een overeenstemming te komen dan gaan er automatisch bezuinigingen in, die voor beide partijen pijn doen, zoals de sociale zekerheid voor de Democraten en het korten op Defensie, wat de Republikeinen niet willen. Met een deadline in november werd gedacht dat de twee partijen wel tot een overeenkomst zouden komen.”

Vooral de Republikeinen zullen last hebben van de bezuinigingen, die vanaf 2013 ingaan. Vriesinga:

“De schuld van het falen van het partijoverschrijdend comité om tot een overeenkomst te komen zal vooral bij de Republikeinen gelegd worden, zeggen analisten. Zij worden gezien als degenen die het politieke proces frustreren. En dat komt de Democraten goed uit. De automatische bezuinigingen die na het falen ingaan, zullen overigens ook gefaseerd ingaan zodat de Amerikanen, en Obama, daar niet meteen last van hebben.”

When the student is ready, the teacher will appear.

When the student is truly ready, the teacher will disappear.

When the student is truly ready, the teacher will disappear.

http://gulfnews.com/busin(...)-euro-rally-1.935285

We moeten gewoon onze eigen weg inslaan, en niet meer kijken naar Amerika en doen zoals het haar pleziert.

Dus de neuzen dezelfde kant op als europa zijnde.

[ Bericht 0% gewijzigd door Plugin op 22-11-2011 20:46:09 ]

Als we nu toch een beetje de staten van Europa zijn als landen, maar toch afgerekend worden als individuelen, Amerika niet, is dat misschien toch wel een goede oplossing, gewoon garant staan als Europa zijnde en gewoon ''geld printen''/''euro obligaties invoeren'', zoals Amerika doet (FED), veel staten in de VS staan er veel slechter voor en wordt ook niet opgeteld als de totale schuld. Die handelaren op de beurs die schrikken om het minste, dat gebeurt nu in Europa in principe, het kleinste geluid en huppa de rente schiet omhoog, niet veel anders. Dus samen sta je sterk, laat je niet gek maken, geef niet toe.quote:US debt woes could help Euro rally

Many currency strategists have been calling for ECB to do an SNB-type of intervention by offering unlimited liquidity to the market and even setting hard caps for Italian and Spanish bonds yields

As this holiday shortened week starts the focus of most currency traders remains on the debt markets both in Europe and the US. In Europe the sovereign bonds of peripheral economies continue to be under enormous amount of stress with yields on benchmark 10 year Italian bonds still hovering near the critical 7% level.

Many currency strategists have been calling for ECB to do an SNB-type of intervention by offering unlimited liquidity to the market and even setting hard caps for Italian and Spanish bonds yields. Yet, the central bankers in Frankfurt remain highly reluctant to act so aggressively continuing to stick to their mantra that their only mandate is price stability. Ultimately the ECB is the only institution in Europe that has the power to stop the assault of the shorts. Unfortunately their ambivalence on policy is being reflected by the ambivalence in price of the EUR/USD which continued to oscillate around the 1.3500 level for most of last week.

There are however two possible developments this week that could trigger a short covering rally in the pair. One scenario centers around the idea that the ECB could lend money to the IMF which in turn would use funds to prop up the struggling European credit markets and ease some of the financing problems for Southern European economies.

Although for now this idea remains pure speculation, if out into place the IMF/ECB deal would be able to sidestep many of the structural impediments that have prevented the EZ authorities from acting more assertively so far as the credit crisis continues to spin out of control. Most importantly such a deal would avoid the political risk of trying to amend the EU treaty which would not only prove problematic but may also take a considerable amount of time. The IMF structure would also provide the necessary discipline to affect fiscal reforms in the problem nations and will most likely prove politically palatable to the German populace. In short this was the first credible plan that the market has seen and if it gathers momentum this week then the EUR/USD could trade higher.

We moeten gewoon onze eigen weg inslaan, en niet meer kijken naar Amerika en doen zoals het haar pleziert.

Dus de neuzen dezelfde kant op als europa zijnde.

[ Bericht 0% gewijzigd door Plugin op 22-11-2011 20:46:09 ]

Kalkoen, niet Turkije, gelukkig

quote:‘Turkey war’ engages US grocers

Turkey wars” have broken out among anxious US grocers as they sell Thanksgiving birds at deep discounts – in spite of record high wholesale prices – to woo cash-strapped shoppers.

Some stores are selling frozen turkeys for as little as 47 cents per pound, while the benchmark wholesale price currently stands at an all-time high of $1.19 per pound, according to Urner Barry, a commodity research group.

“There are tremendous turkey wars,” said Meredith Adler, senior analyst at Barclays Capital, ahead of Thanksgiving on Thursday. “Most [supermarkets] do not make money on turkeys. They make money on everything else.”

Loss-leading turkeys reflect the anxious spirit of a holiday season in which budgets are tight, consumer sentiment is fragile and many retailers have decided to sacrifice profits in order to defend their market share.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Wat gaat het slecht met het consumentenvertrouwen in de VS

http://www.nrc.nl/inbeeld(...)ack-friday-in-de-vs/

http://www.nrc.nl/inbeeld(...)ack-friday-in-de-vs/

When the student is ready, the teacher will appear.

When the student is truly ready, the teacher will disappear.

When the student is truly ready, the teacher will disappear.

ik vind dit er wel bij passen:

wij houden het hier trouwens op max 15 pleuri de man. ik heb zelfs nog afgedongen oor manlief zn kado maar goed; we staan bekend als links tuig

maar goed; we staan bekend als links tuig  ik leef naar mijn rep

ik leef naar mijn rep

ter verheldering; ik sla soms echt stijl achterover mbt wat mensen beschouwen als noodzakelijk om te hebben! waanzin! dat is het

wij houden het hier trouwens op max 15 pleuri de man. ik heb zelfs nog afgedongen oor manlief zn kado

ter verheldering; ik sla soms echt stijl achterover mbt wat mensen beschouwen als noodzakelijk om te hebben! waanzin! dat is het

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Je moet wel je reputatie bijhouden.quote:Op maandag 28 november 2011 14:42 schreef simmu het volgende:

ik vind dit er wel bij passen:

wij houden het hier trouwens op max 15 pleuri de man. ik heb zelfs nog afgedongen oor manlief zn kadomaar goed; we staan bekend als links tuig

ik leef naar mijn rep

Begreep ooit van Amerikanen dat ze tot april bezig zijn om hun creditcard-kerstinkopen af te betalen(!)quote:ter verheldering; ik sla soms echt stijl achterover mbt wat mensen beschouwen als noodzakelijk om te hebben! waanzin! dat is het

When the student is ready, the teacher will appear.

When the student is truly ready, the teacher will disappear.

When the student is truly ready, the teacher will disappear.

quote:Secret Fed Loans Gave Banks Undisclosed $13B

The Federal Reserve and the big banks fought for more than two years to keep details of the largest bailout in U.S. history a secret. Now, the rest of the world can see what it was missing.

A fresh narrative of the financial crisis of 2007 to 2009 emerges from 29,000 pages of Fed documents obtained under the Freedom of Information Act and central bank records of more than 21,000 transactions. While Fed officials say that almost all of the loans were repaid and there have been no losses, details suggest taxpayers paid a price beyond dollars as the secret funding helped preserve a broken status quo and enabled the biggest banks to grow even bigger.

The amount of money the central bank parceled out was surprising even to Gary H. Stern, president of the Federal Reserve Bank of Minneapolis from 1985 to 2009, who says he “wasn’t aware of the magnitude.” It dwarfed the Treasury Department’s better-known $700 billion Troubled Asset Relief Program, or TARP. Add up guarantees and lending limits, and the Fed had committed $7.77 trillion as of March 2009 to rescuing the financial system, more than half the value of everything produced in the U.S. that year.

The 190 firms for which data were available would have produced income of $13 billion, assuming all of the bailout funds were invested at the margins reported, the data show.

The six biggest U.S. banks’ share of the estimated subsidy was $4.8 billion, or 23 percent of their combined net income during the time they were borrowing from the Fed. Citigroup would have taken in the most, with $1.8 billion.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Sterker nog, het was de facto ongelimiteerd. Wat ik veel ontluisterender vind, is dat banken gezamelijk circa 13 miljard verdiend hebben aan het lenen van noodgeld tegen lagere tarief dan markttarieven.....quote:

Herkapitalisatie moet toch érgens vandaan komen?

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Die bonussen moeten ergens vandaan komen.quote:Op maandag 28 november 2011 15:35 schreef Perrin het volgende:

Herkapitalisatie moet toch ergens vandaan komen

Bankiers zijn de parasieten, het financiële systeem is een parasitair systeem (geworden).

Wie dat nog steeds niet ziet is stekeblind.

Een goeie foto zegt meer dan 1000 bailouts... Algemeen onderschrift: "We will never learn!"quote:Op maandag 28 november 2011 14:34 schreef Aether het volgende:

Wat gaat het slecht met het consumentenvertrouwen in de VS

http://www.nrc.nl/inbeeld(...)ack-friday-in-de-vs/

[ afbeelding ]

[ afbeelding ]

[ afbeelding ]

[ afbeelding ]

[ afbeelding ]

Dit berichtje is toch al een paar maanden oud? Kan me herinneren dat er al een tijd geleden zoiets stond. Dat soort dingen gebeuren hier ook. Geen uitbetaling van de tranches aan Griekenland, maar de banken mogen wel de staatsobligaties gebruiken als onderpand bij het EMF. Banken kopen dus de obligaties, gebruiken die voor leningen van het EMF en gebruiken het geleende geld om meer obligaties te kopen. Kortom: de overheid krijgt gewoon geld en stimuleert de banken daar.quote:

Ik vond het voorstel van Mish eigenlijk wel wat hebben. NL, D, etc uit de euro stappen. Maakt economisch meer zin, alleen weet ik niet wat ik erger vind; de gevolgen van in de euro blijven of een provincie van Duitsland worden...

Ik nuf je seuk!

Ik hier?

If it's free, you're the product!

Ik hier?

If it's free, you're the product!

Hm, dit Bloomberg-artikel is van vandaag, zag 't vandaag ook terug op verschillende financiële blogs. Volgens mij is de precieze informatie welke bank hoeveel kreeg wel nieuw.quote:Op maandag 28 november 2011 16:58 schreef freud het volgende:

Dit berichtje is toch al een paar maanden oud?

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

quote:Op maandag 28 november 2011 14:34 schreef Aether het volgende:

Wat gaat het slecht met het consumentenvertrouwen in de VS

http://www.nrc.nl/inbeeld(...)ack-friday-in-de-vs/

Maar waar betalen die Amerikanen die extra uitgaven opeens van

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Hoe verzin je het.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Het falen van de supercommissie is ook meteen een overwinning voor de polarisatie. Washington gaat een jaar van impasse tegemoet

Het falen van de supercommissie is ook meteen een overwinning voor de polarisatie. Washington gaat een jaar van impasse tegemoet