WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Nee klopt. Het is ook gewoon een product alleen de hefboom is vaak wat groter. Maar hetzelfde ballonnetje gaat op bij forex.

The more debt, the better

We're walking on a thin line, maar december en januari zijn traditioneel toch vrij sterke maanden. Daarnaast is de dollar inmiddels ook alweer een procent of 7/8 gestegen sinds de aankondiging van QE2 en de daling die daarop volgde (of is de euro alleen zwakker geworden?) Zilver is ook alweer herstellende. Het is link omdat het lijkt dat het either way kan gaan, maar zelf ben ik in ieder geval gematigd positief.quote:Op dinsdag 23 november 2010 19:08 schreef iamcj het volgende:

[..]

Ik zou nu geen aandelen nemen. Er hoeft nu maar iets te gebeuren of de crash is daar.

Je snapt dat het de bedoeling van QE2 was om onder andere de dollar in waarde te laten dalen? Het omgekeerde gebeurd nu waardoor de molensteen om de Amerikaanse export alleen maar groter wordt.

Wel mooi voor de ons.

Wel mooi voor de ons.

The more debt, the better

Officieel was dat niet de bedoeling volgens Turbo Tim, maar gelukkig nam niemand hem serieus. Verder ben ik het helemaal met je eens, maar dan heb je het over de middellange, tot lange termijn lijkt mij. Zo ver kijk ik momenteel niet meer vooruit omdat er gewoon teveel onvoorspelbare factoren meespelen.quote:Op woensdag 24 november 2010 12:43 schreef flyguy het volgende:

Je snapt dat het de bedoeling van QE2 was om onder andere de dollar in waarde te laten dalen? Het omgekeerde gebeurd nu waardoor de molensteen om de Amerikaanse export alleen maar groter wordt.

Wel mooi voor de ons.

"Beurzen lager door Ierland, Korea's", was gisteren de conclusie. Blijkbaar boeit dat 1 dag later al niet meer.

Ik vind dat altijd zo'n onzin, dat er elke dag een reden van de stijging of daling wordt gegeven.

Ik vind dat altijd zo'n onzin, dat er elke dag een reden van de stijging of daling wordt gegeven.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

http://ftalphaville.ft.co(...)titative-tightening/

QT in China en QE in VS.

Het wordt wel ingewikkeld zo.

Lijkt me funest voor de staalprijs als je ziet hoeveel van de wereldwijde productie naar China ging. Maar ja Arcelor Mittal ligt er al depressief niet echt een shortkandidaat imho.

QT in China en QE in VS.

Het wordt wel ingewikkeld zo.

Lijkt me funest voor de staalprijs als je ziet hoeveel van de wereldwijde productie naar China ging. Maar ja Arcelor Mittal ligt er al depressief niet echt een shortkandidaat imho.

Please Move The Deer Crossing Sign

Morgen zijn de US markets closed vanwege Thanksgiving en op vrijdag gaan ze eerder dicht vanwege Black Friday

Kun je je vraag iets duidelijker formuleren?quote:Op woensdag 24 november 2010 21:16 schreef JimmyJames het volgende:

Hoe kiezen jullie je stoploss eigenlijk?

Nóg duidelijker?quote:Op woensdag 24 november 2010 23:32 schreef Dirk-Kuijt het volgende:

[..]

Kun je je vraag iets duidelijker formuleren?

Verder is het best een moeilijke kwestie inderdaad, gewoon een deel van de aankoopprijs bij mij. Daarbij neem ik in het achterhoofd dat ik niet uitgerookt wil worden door een grote partij (dus niet standaard %10% nemen of een rond getal).

Naja, er is natuurlijk niet 1 gulden weg om je stoplos te formuleren. Dit hangt af van de asset class waar je in gaat investeren. En op basis van lange termijn of intraday handelen.quote:

edit- smerige ninja edit van je

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik had wel iets meer in de details moeten treden

Als je nu bijvoorbeeld Unilever zou kopen. Wat voor SL zouden jullie dan instellen en waarom?

Als je nu bijvoorbeeld Unilever zou kopen. Wat voor SL zouden jullie dan instellen en waarom?

Please Move The Deer Crossing Sign

Jaquote:Op woensdag 24 november 2010 23:36 schreef Rejected het volgende:

[..]

Nóg duidelijker?

Verder is het best een moeilijke kwestie inderdaad, gewoon een deel van de aankoopprijs bij mij. Daarbij neem ik in het achterhoofd dat ik niet uitgerookt wil worden door een grote partij (dus niet standaard %10% nemen of een rond getal).

Ik vind de vraag "Hoe kiezen jullie je stoploss eigenlijk?" vrij algemeen.

Dit is een interessante vraag, maar hij valt eigenlijk niet te beantwoorden zonder veel meer gegevens.quote:Op woensdag 24 november 2010 21:16 schreef JimmyJames het volgende:

Hoe kiezen jullie je stoploss eigenlijk?

Een belegger gebruikt geen stoploss. Immers, als je Unilever al koopwaardig vindt op ¤20 dan is het alleen maar nog koopwaardiger op ¤15. Dat betekent niet dat je niet van mening kunt veranderen als er bijvoorbeeld nieuwe informatie beschikbaar komt, maar dat is iets anders dan een stoploss. Bij een stoploss trigger je puur op het koersniveau.

Voor een speculant is de stoploss (of het ontbreken daarvan) een integraal deel van de strategie. Je kunt dit dus niet los zien van de rest van de strategie (entry conditie, positiegrootte, eventuele time exits, etc). De winstgevendheid van de strategie (en daarmee de overweging of je de strategie überhaupt gaat traden) is grotendeels een functie van de stoploss. Ook is een entry zelf vaak afhankelijk van hoe je de stoploss kiest. Je kunt er daarom geen algemene uitspraken over doen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik krijg vaak wel de indruk dat er gebruik wordt gemaakt van (te strakke) stoplosses door grotere marktpartijen, door bijvoorbeeld voor een verwachte stijging de koers eventjes flink te drukken en zo stop-losses te triggeren zodat ze de betreffende stukken goedkoop op kunnen pikken. (Zijn flash-crashes hier een extreem voorbeeld van?)

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Helemaal eens. Zoiets wilde ik ook posten.quote:Op donderdag 25 november 2010 11:02 schreef SeLang het volgende:

[..]

Dit is een interessante vraag, maar hij valt eigenlijk niet te beantwoorden zonder veel meer gegevens.

Een belegger gebruikt geen stoploss. Immers, als je Unilever al koopwaardig vindt op ¤20 dan is het alleen maar nog koopwaardiger op ¤15. Dat betekent niet dat je niet van mening kunt veranderen als er bijvoorbeeld nieuwe informatie beschikbaar komt, maar dat is iets anders dan een stoploss. Bij een stoploss trigger je puur op het koersniveau.

Als je dan toch een stoploss-niveau wil bepalen, doe het dan aan de hand van de volatiliteit van het aandeel. Een volatiel aandeel als TT kun je een stoploss van bijv. 20% van de aankoopkoers geven, een niet-volatiel aandeel als RD misschien 5%.quote:Voor een speculant is de stoploss (of het ontbreken daarvan) een integraal deel van de strategie. Je kunt dit dus niet los zien van de rest van de strategie (entry conditie, positiegrootte, eventuele time exits, etc). De winstgevendheid van de strategie (en daarmee de overweging of je de strategie überhaupt gaat traden) is grotendeels een functie van de stoploss. Ook is een entry zelf vaak afhankelijk van hoe je de stoploss kiest. Je kunt er daarom geen algemene uitspraken over doen.

Verder betwijfel ik ten zeerste of het werken met stoplosses een positieve invloed heeft op je totale rendement. In principe zou dat niet mogelijk moeten zijn (efficiënte markt)

The End Times are wild

Ja, dat gebeurt. Maar echte flashcrashes zijn natuurlijk heel zeldzaam. Het even naar beneden duwen van de index in een fractie van een seconde, zodat allerlei posities zich opheffen kan uiteraard wel.quote:Op donderdag 25 november 2010 11:13 schreef Perrin het volgende:

Ik krijg vaak wel de indruk dat er gebruik wordt gemaakt van (te strakke) stoplosses door grotere marktpartijen, door bijvoorbeeld voor een verwachte stijging de koers eventjes flink te drukken en zo stop-losses te triggeren zodat ze de betreffende stukken goedkoop op kunnen pikken. (Zijn flash-crashes hier een extreem voorbeeld van?)

The End Times are wild

Ik vraag me af wanneer Galapagos nu eindelijk eens met positief nieuws komt, dat heeft het aandeel hard nodig. De daling door de emissie zelf was 'maar' 8%, echter de daling sinds de emissie is inmiddels al even groot! Dat betekent dat er al bijna 2,4 miljoen euro aan verlies is geïncasseerd door de nieuwe aandeelhouders, niet bepaald een goed begin.

Als de markt efficiënt is dan heeft het ook geen zin om te traden/ speculeren. En als er wel inefficiënties bestaan dan is de stoploss een integraal deel van de strategie die je gebruikt om die inefficiënties uit te buiten. Er is dus zonder verdere gegevens geen zinnig woord over te zeggen.quote:Op donderdag 25 november 2010 11:14 schreef LXIV het volgende:

Verder betwijfel ik ten zeerste of het werken met stoplosses een positieve invloed heeft op je totale rendement. In principe zou dat niet mogelijk moeten zijn (efficiënte markt)

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik moet nog steeds wennen aan die nieuwe knopjes

Vergis me nog regelmatig tussen "quote" en "edit"

Vergis me nog regelmatig tussen "quote" en "edit"

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

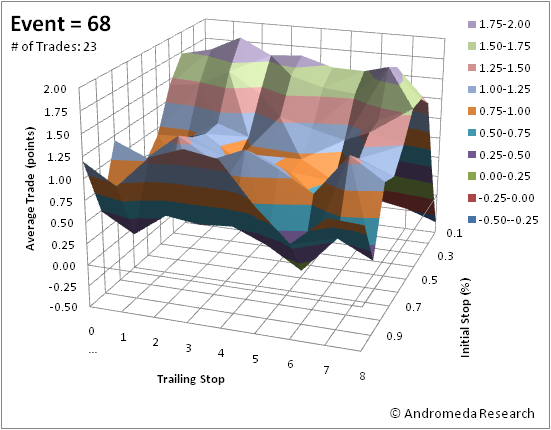

Btw: in dit topic kun je ook mooi zien hoe de stoploss een integraal deel is van de strategie en hoe sterk het de winstgevendheid beinvloedt.

Voorbeeldje:

Voorbeeldje:

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Heel simpel, door meer inputs in te stellen met hoge downforwardsquote:Op woensdag 24 november 2010 21:16 schreef JimmyJames het volgende:

Hoe kiezen jullie je stoploss eigenlijk?

"Two things are infinite: the universe and human stupidity; and I'm not sure about the universe." - Albert Einstein (1879 - 1955)

"A fool thinks himself to be wise, but a wise man knows himself to be a fool." - William Shakespeare (1564 - 1616)

"A fool thinks himself to be wise, but a wise man knows himself to be a fool." - William Shakespeare (1564 - 1616)

Je zou zeggen van wel maar voor beide grote flashcrashes op de Amerikaanse markt heeft de SEC alle trades teruggedraaid dus niemand had er baat bij. In de tussentijd zijn er nog wat kleine flashcrashes geweest op de smallcap maar die waren wel met blijvend effect. Ik ben benieuwd hoe de trend zich gaat voortzetten op smallcap aangezien het net nog geen OTC (ongereguleerd) is maar wel groot genoeg om er flink misbruik van te maken.quote:Op donderdag 25 november 2010 11:13 schreef Perrin het volgende:

Zijn flash-crashes hier een extreem voorbeeld van?

Even een recap voor de memorabele gebeurtenis van 6 mei:

Ain't nothing to it but to do it.

Greece

Greece

Ik zou wel willen gebruik kunnen maken van trailing stops. Sommige aandelen lenen zich hier uitstekend voor.

(en nee, ik blijf bij mijn huidige broker )

)

(en nee, ik blijf bij mijn huidige broker

Trailing stops zijn ook het meest geavanceerde wat brokers vooralsnog kunnen aanbieden. En zelfs als je binnen dat gebied creatief wilt zijn dan moet je gebruikmaken van ATM-software. Als het goed is laat jouw broker het toe om te koppelen met dergelijke extensies.quote:Op donderdag 25 november 2010 12:40 schreef tony_clifton- het volgende:

Ik zou wel willen gebruik kunnen maken van trailing stops. Sommige aandelen lenen zich hier uitstekend voor.

(en nee, ik blijf bij mijn huidige broker)

Maar ja, ook met trailing stops kun je goed nat gaan. Wat dat betreft zijn marginstops gewoon foolproof!

Ain't nothing to it but to do it.

Greece

Greece

Hehe, de special features van mijn broker beperken zich tot iceberg order, de hele hoeveelheid in één keer, en stop loss. Dus niets van extensies enz  . Ook qua opties kan je niet cash-ongedekt werken (wat helemaal geen probleem is voor mij).

. Ook qua opties kan je niet cash-ongedekt werken (wat helemaal geen probleem is voor mij).

Heb wel een inlog-token, dus da's weer iets veiliger.

Heb wel een inlog-token, dus da's weer iets veiliger.

Trailingstops lijken vooral op papier mooi, maar ga het eens backtesten....

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Inderdaad. Het is bijna alleen leuk voor eenrichtingsverkeer.quote:Op donderdag 25 november 2010 13:05 schreef SeLang het volgende:

Trailingstops lijken vooral op papier mooi, maar ga het eens backtesten....

Doe mij maar gewoon statische stoplosses. Je kan ze altijd nog zelf een keer verplaatsen als de prijs zich een x hoeveelheid in de gewenste richting heeft verplaatst.

The more debt, the better

Je moet het dan ook vooral inputen als lowsim opdrachtenquote:Op donderdag 25 november 2010 13:05 schreef SeLang het volgende:

Trailingstops lijken vooral op papier mooi, maar ga het eens backtesten....

"Two things are infinite: the universe and human stupidity; and I'm not sure about the universe." - Albert Einstein (1879 - 1955)

"A fool thinks himself to be wise, but a wise man knows himself to be a fool." - William Shakespeare (1564 - 1616)

"A fool thinks himself to be wise, but a wise man knows himself to be a fool." - William Shakespeare (1564 - 1616)

Ja, als je weet dat het maar één kant opgaat heb je ook geen stops nodig. Het hele probleem is juist dat je dat niet weet. Het is net als met moving averages, die werken ook zolang de markt één kant opgaan. Maar als je dat van tevoren wist... etcquote:Op donderdag 25 november 2010 13:10 schreef flyguy het volgende:

[..]

Inderdaad. Het is bijna alleen leuk voor eenrichtingsverkeer.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik zou het vooral gebruiken om aandelen te traden die al een tijd vastzitten in een bepaalde zone...

Het jammere is dat ik voor veel aandelen (5ab oa.) niet aan de opties kan.

Het jammere is dat ik voor veel aandelen (5ab oa.) niet aan de opties kan.

Arcelormittal rond de 26. Trailingstop op 25.60quote:Op donderdag 25 november 2010 14:16 schreef tony_clifton- het volgende:

Ik zou het vooral gebruiken om aandelen te traden die al een tijd vastzitten in een bepaalde zone...

Het jammere is dat ik voor veel aandelen (5ab oa.) niet aan de opties kan.

Had je al véééél centjes mee kunnen maken.

Arcelor staat onder de 25?quote:Op donderdag 25 november 2010 14:44 schreef Sokz het volgende:

[..]

Arcelormittal rond de 26. Trailingstop op 25.60

Had je al véééél centjes mee kunnen maken.

The more debt, the better

Vertrouwen in de EU?quote:Op vrijdag 26 november 2010 11:02 schreef Soldier2000 het volgende:

Howlyshit, vanwaar de grote daling op de beurs @ the moment?

quote:Op vrijdag 26 november 2010 11:02 schreef Soldier2000 het volgende:

Howlyshit, vanwaar de grote daling op de beurs @ the moment?

Lijkt mij ook.quote:

Voorlopig nog niet, ING nu ook weer 5% onderuit.quote:Op dinsdag 23 november 2010 17:59 schreef Arcee het volgende:

Yep, en die staat zo weer boven de 8.00 euro.Nu 7.32 dus.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

quote:Op vrijdag 26 november 2010 11:34 schreef Arcee het volgende:

[..]

Voorlopig nog niet, ING nu ook weer 5% onderuit.

Wegwezen nu het nog kan.quote:'Obligatiehouders Ierse banken moeten helpen'

Gepubliceerd: vandaag 10:31

DUBLIN (ANP) - Obligatiehouders van Ierse banken moeten meebetalen aan de redding van de financiële instellingen. Het Internationaal Monetair Fonds (IMF) en de Europese Unie zijn op zoek naar manieren om de houders van de waardepapieren hiertoe juridisch te dwingen, zo meldde vrijdag de krant The Irish Times.

Het is nog onduidelijk of een dergelijke constructie mogelijk is. Ook is er nog geen beslissing genomen op welke manier precies de schulden van de banken onder handen genomen moeten worden. Mogelijk zullen investeerders worden gevraagd om nieuw kapitaal in de bank te pompen of worden ze gekort op hun investeringen.

Het IMF, de EU en Ierland zullen binnenkort een plan naar buiten brengen om de schuldenproblematiek van het land aan te pakken. Mogelijk gebeurt dit al komend weekeinde.

Overigens, je hoeft helemaal niet te kijken naar "hoe juridisch te dwingen". Gewoon geen bailout geven, dan komt de rekening automatisch bij de aandeelhouders en bondholders te liggen. Het is absurd dat daar überhaupt discussie over is.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Waarom hebben bedrijfsobligaties het momenteel ook lastig? Ze dalen al weken (en het patroon is nota bene een kopie van dat van 6 maanden geleden).

Mwa, ik denk eerder dat Britse speculanten dit ons willen laten geloven, om er vervolgens zwaar op te verdienen.quote:

"Two things are infinite: the universe and human stupidity; and I'm not sure about the universe." - Albert Einstein (1879 - 1955)

"A fool thinks himself to be wise, but a wise man knows himself to be a fool." - William Shakespeare (1564 - 1616)

"A fool thinks himself to be wise, but a wise man knows himself to be a fool." - William Shakespeare (1564 - 1616)

Bedrijfsobligaties (en vooral junkbonds) zijn een gigantische bubble met totaal onrealistische bondyields. Als (reële) rentes gaan stijgen (waar het nu naar uit ziet) dan wordt de junk het hardste geraakt.quote:Op vrijdag 26 november 2010 11:48 schreef Lemans24 het volgende:

Waarom hebben bedrijfsobligaties het momenteel ook lastig? Ze dalen al weken (en het patroon is nota bene een kopie van dat van 6 maanden geleden).

Bedrijven hebben afgelopen jaar slim gebruik gemaakt van deze bubble door toen het nog kon tegen hele lage yields veel geld te lenen zodat ze bij de volgende crunch niet in de knel komen. Daarom bulken ze allemaal van de cash. Maar die cash is dus eigenlijk gewoon schuld. (iets wat de CNBC propaganda machine uiteraard niet vermeldt

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

De ASR perpetuals hebben een rating van BBB+, dat is iig geen junk. De huidige koers is op basis van de gemiddelde koers ook niet echt laag. De daling komt alleen toevallig in één keer, net als exact een half jaar geleden.quote:Op vrijdag 26 november 2010 12:05 schreef SeLang het volgende:

[..]

Bedrijfsobligaties (en vooral junkbonds) zijn een gigantische bubble met totaal onrealistische bondyields. Als (reële) rentes gaan stijgen (waar het nu naar uit ziet) dan wordt de junk het hardste geraakt.

[..]

nou ja, als iedereen tegelijk de uitgang zoekt. En heel erg liquide zijn ze nou ook niet. Plus het risico van vervroegde afslossing a pari o.b.v. de verzekeringsvariant op Basel III.quote:Op vrijdag 26 november 2010 12:54 schreef Lemans24 het volgende:

[..]

De ASR perpetuals hebben een rating van BBB+, dat is iig geen junk. De huidige koers is op basis van de gemiddelde koers ook niet echt laag. De daling komt alleen toevallig in één keer, net als exact een half jaar geleden.

En ze zijn natuurlijk nog 9 jaar lopend, dan heeft een stijging van het gewenste reeele redement ook direct invloed op de koers (de daling van 117 naar 113 is maar iets van 0,4% reeel redement)

nog 9 jaar looptijd en vervroegde aflossing zijn een beetje tegenstrijdig. Over een paar weken zou er duidelijkheid moeten komen over de toekomst van ASR (verkoop / beursgang).quote:Op vrijdag 26 november 2010 13:02 schreef Dinosaur_Sr het volgende:

[..]

nou ja, als iedereen tegelijk de uitgang zoekt. En heel erg liquide zijn ze nou ook niet. Plus het risico van vervroegde afslossing a pari o.b.v. de verzekeringsvariant op Basel III.

En ze zijn natuurlijk nog 9 jaar lopend, dan heeft een stijging van het gewenste reeele redement ook direct invloed op de koers (de daling van 117 naar 113 is maar iets van 0,4% reeel redement)

"Two things are infinite: the universe and human stupidity; and I'm not sure about the universe." - Albert Einstein (1879 - 1955)

"A fool thinks himself to be wise, but a wise man knows himself to be a fool." - William Shakespeare (1564 - 1616)

"A fool thinks himself to be wise, but a wise man knows himself to be a fool." - William Shakespeare (1564 - 1616)

Ja ik had het niet over nu. Maar hij beweegt hele tijd binnen die range en heb al meerdere malen getwijfeld of ik ze zou verkopen bij 26 (nog telkens niet gedaan, nog telkens geen 'echte' winst).quote:

Ja, maar dat geeft wel ongewenste effecten.quote:Op vrijdag 26 november 2010 11:39 schreef SeLang het volgende:

[..]

[..]

Wegwezen nu het nog kan.

Overigens, je hoeft helemaal niet te kijken naar "hoe juridisch te dwingen". Gewoon geen bailout geven, dan komt de rekening automatisch bij de aandeelhouders en bondholders te liggen. Het is absurd dat daar überhaupt discussie over is.

Op de eerste plaats zijn die stakeholders ook vaak pensioenfondsen e.d. Die zitten nu al onder de dekkingsgraad. Op de tweede plaats zal niemand bereid zijn om dan nog te lenen aan PIIGS. Moet de ECB dan maar altijd aan hen lenen onder het markttarief?

Als je geen bailout geeft gaan sommige PIIGS dus mogelijk failliet, lijden beleggingsinstituten (niet speculanten, die gaan vaak juist short, maar pensioenfondsen e.d.) onnodige verliezen en gaat er nooit iemand dus nog lenen aan dat soort landen.

Je moet je afvragen of die situatie gewenst is, niet of jij hem rechtvaardig vindt.

The End Times are wild

Ik vind het wel vreemd als ASR dit zou mogen doen. In principe heeft de obligatiehouder toch gewoon een contract afgesloten met ASR, met een bepaalde verwachting?quote:Op vrijdag 26 november 2010 13:02 schreef Dinosaur_Sr het volgende:

[..]

nou ja, als iedereen tegelijk de uitgang zoekt. En heel erg liquide zijn ze nou ook niet. Plus het risico van vervroegde afslossing a pari o.b.v. de verzekeringsvariant op Basel III.

En ze zijn natuurlijk nog 9 jaar lopend, dan heeft een stijging van het gewenste reeele redement ook direct invloed op de koers (de daling van 117 naar 113 is maar iets van 0,4% reeel redement)

Als ik een hypotheek met de bank afsluit tegen 10% en twee jaar later staat de rente op 5%, dan kan ik toch ook niet zomaar besluiten die hypotheek af te lossen. Daar krijg ik dan toch ook een boete voor? En terecht uiteraard.

The End Times are wild

quote:Op vrijdag 26 november 2010 15:47 schreef LXIV het volgende:

[..]

Ik vind het wel vreemd als ASR dit zou mogen doen. In principe heeft de obligatiehouder toch gewoon een contract afgesloten met ASR, met een bepaalde verwachting?

Als ik een hypotheek met de bank afsluit tegen 10% en twee jaar later staat de rente op 5%, dan kan ik toch ook niet zomaar besluiten die hypotheek af te lossen. Daar krijg ik dan toch ook een boete voor? En terecht uiteraard.

In de voorwaarden van uitgifte staat dat de lening a pari kan worden ingelost als zij niet meer tot het garantiekapitaal kan worden geteld. Solvency II is het verzekerings equivalent van Basel III (banken). Nog niet precies bekend is wat Solvency II precies gaat inhouden, maar verwacht wordt dat het synchroon loopt met Basel III. Onder Basel III is sprake van een overgangstermijn voor dergelijke leningen, deze zullen vanaf 2013 nog maar voor 90% tot garantiekapitaal worden geteld, in 2014 voor 80% etc. etc.quote:Op vrijdag 26 november 2010 13:06 schreef Lemans24 het volgende:

[..]

nog 9 jaar looptijd en vervroegde aflossing zijn een beetje tegenstrijdig. Over een paar weken zou er duidelijkheid moeten komen over de toekomst van ASR (verkoop / beursgang).

Nu is de vraag wat dat inhoudt voor die ASR perp. Zal Solveny II dezelfde regels kennen als Basel III? Zo ja, houdt dat dan in dat ASR in 2013 10% a pari kan aflossen, of houdt dat in dat zij de gehele lening a pari kan aflossen?

Jouw gok is als goed als de mijne. Maar er is dus een kans dat obv Solvency II en de leningvoorwaarden de lening in/vanaf 2013 wordt afgelost, en wel a pari.

/edit/ overigens hebben al die soort hybride instrumenten dit soort van voorwaarden. Maar als ze onder pari noteren, is het risico natuurlijk alleen opwaards.

Mijn opvatting daarover is dat je de rekening daar neer moet leggen waar die hoort te liggen: bij de risiconemers, ongeacht wie dat zijn. Als er daardoor maatschappelijk ongewenste situaties ontstaan dan kan de overheid altijd nog inspringen om eventuele collateral damage te repareren.quote:Op vrijdag 26 november 2010 15:45 schreef LXIV het volgende:

[..]

Ja, maar dat geeft wel ongewenste effecten.

Op de eerste plaats zijn die stakeholders ook vaak pensioenfondsen e.d. Die zitten nu al onder de dekkingsgraad. Op de tweede plaats zal niemand bereid zijn om dan nog te lenen aan PIIGS. Moet de ECB dan maar altijd aan hen lenen onder het markttarief?

Als je geen bailout geeft gaan sommige PIIGS dus mogelijk failliet, lijden beleggingsinstituten (niet speculanten, die gaan vaak juist short, maar pensioenfondsen e.d.) onnodige verliezen en gaat er nooit iemand dus nog lenen aan dat soort landen.

Je moet je afvragen of die situatie gewenst is, niet of jij hem rechtvaardig vindt.

Het probleem nu is dat de rekening bij de overheid (belastingbetaler) komt te liggen maar de excessen in stand blijven. Er wordt niks echt opgelost. Daarom hebben we nu opnieuw speculatieve bubbles en lopen we van bailout naar bailout met geen einde in zicht. Tegelijkertijd is het weer bonus bonanza in de financiële wereld, wat mij op zichzelf niks uitmaakt maar het maakt pijnlijk duidelijk dat het bailout geld kennelijk verkeerd wordt gealloceerd.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

A propos pensioenfondsen: http://www.fd.nl/artikel/(...)n-massaal-obligaties

Vluchten ze nu massaal in papier waarvan ze weten dat ze het benodigde rendement niet gaan bereiken, tenzij de rente nog verder door het putje gaat (historisch niet echt waarschijnlijk zou ik zeggen met lekenverstand)?

Vluchten ze nu massaal in papier waarvan ze weten dat ze het benodigde rendement niet gaan bereiken, tenzij de rente nog verder door het putje gaat (historisch niet echt waarschijnlijk zou ik zeggen met lekenverstand)?

De uitstroom uit aandelen is inderdaad al een hele tijd aan de gang. Niet alleen pensioenfondsen en niet alleen in Nederland.quote:Op vrijdag 26 november 2010 17:10 schreef Dinosaur_Sr het volgende:

A propos pensioenfondsen: http://www.fd.nl/artikel/(...)n-massaal-obligaties

quote:Vluchten ze nu massaal in papier waarvan ze weten dat ze het benodigde rendement niet gaan bereiken, tenzij de rente nog verder door het putje gaat (historisch niet echt waarschijnlijk zou ik zeggen met lekenverstand)?

Toch denk ik dat ze de juiste keuze maken, tenminste als ze in korte maturities gaan. Het rendement dat je redelijkerwijs kunt verwachten op aandelen is op de huidige waardering niet hoog, dus je kunt je wel permitteren om een tijdje lage yields te accepteren maar wel met kapitaalbehoud en toe te slaan op betere waarderingen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

m.a.w.: overstappen op de 7,250% perp. met notering rond 91 en dus maar liefst 11% opwaards risico?quote:Op vrijdag 26 november 2010 15:52 schreef Dinosaur_Sr het volgende:

[..]

/edit/ overigens hebben al die soort hybride instrumenten dit soort van voorwaarden. Maar als ze onder pari noteren, is het risico natuurlijk alleen opwaards.

De 10,0% heeft nu inderdaad 12% neerwaards risico. Maar ik geloof toch niet dat ze het aandurven om hem compleet af te lossen in 2013. Dat is namelijk (waarschijnlijk) hetzelfde jaar als wanneer de boel door de staat verkocht gaat worden en er dus een beursgang kan plaatsvinden.

Hey SeLang, op zerohedge hebben ze een stukje gezet waarbij de s&p precies naar je koersdoel dendert: http://www.zerohedge.com/(...)minal-sp-approaching

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Overigens:

Nu een zucht van verlichting, en met zo'n relatief neutraal bericht al een koerssprong van 2,58% met hoog volume.

Dit gaat toch nog leuk worden de komende maanden!

Hoezo was er onzekerheid onder de aandeelhouders?quote:Galapagos niet bang voor overname door J&J

26-11-2010 16:33:20

(dow jones) - Galapagos is niet bevreesd dat Johnson & Johnson (JNJ) na de geplande overname overname van Crucell de pijlen richt op het Belgisch-Nederlandse biotechbedrijf, zegt bestuursvoorzitter Onno van de Stolpe vrijdag op de beleggersdag van de Nederlandse Vereniging van Effectenbezitters (VEB).

Sinds de overnamegesprekken tussen J&J en Crucell bekend werden, wordt gespeculeerd dat ook Galapagos zou kunnen worden ingelijfd door het Amerikaanse bedrijf. Na een overname van Crucell zou J&J namelijk een belang krijgen in Galapagos van een kleine 10 procent.

Beide concerns zijn echter passieve aandeelhouders en Van de Stolpe denkt niet dat dat zal veranderen. 'We verwachten niet dat wij de volgende zijn van J&J. En dat is maar goed ook want wij willen niet worden overgenomen', herhaalt de chief executive met klem.

Ook voor andere grote farmabedrijven is Van de Stolpe niet bang. 'We praten altijd over strategische samenwerking, maar er zijn nooit serieuze overnamegesprekken geweest', aldus de bestuursvoorzitter.

Eventuele overnamedreiging zou eerder van de kant van private equity partijen komen, maar die zijn over het algemeen weer niet erg geinteresseerd in de vroegste stadia van medicijnontwikkeling, merkt Van de Stolpe op.

Wat betreft de financiele outlook voor dit jaar herhaalt de CEO de eerder uitgesproken verwachtingen. Galapagos mikt voor 2010 op een omzet van zeker 135 miljoen euro, met een positief operationeel inkomen, een positieve kasstroom en een positief nettoresultaat.

Dat betekent wel dat er in de laatste weken van dit jaar nog veel betalingen binnen moeten komen, erkent Van de Stolpe. Vorig jaar boekte het biotechbedrijf voor de eerste keer winst, maar in de eerste zes maanden van 2010 belandde het concern weer in de rode cijfers. Vooral door de timing van enkele succesbetalingen werd een verlies geleden.

'We liggen op koers en verwachten eind 2010 nog veel mijlpalen', zegt hij. Farmabedrijven zijn volgens de CEO aan het einde van het jaar minder kritisch over geboekte resultaten en keren sneller uit omdat de budgetten op moeten. 'Er komen nog veel persberichten aan eind 2010 en begin januari.'

Nu een zucht van verlichting, en met zo'n relatief neutraal bericht al een koerssprong van 2,58% met hoog volume.

Dit gaat toch nog leuk worden de komende maanden!

nou ja, een da's natuurlijk een echte perp., de lol van de 10% ASR was dat ie bijan op zeker in 2019 zou worden afgelost, of anders tegen 3 maand euribor + 9,7% ging renderen..... vond ik wel belangrijk eigenlijk, bij een oplopende rente zit je met een ongelimiteerde perp. nogal scheef, tenzij ze 'm op zeker aflossen (en daar ben ik ben de 7,250 nou niet bepaald zeker van)quote:Op vrijdag 26 november 2010 17:34 schreef Lemans24 het volgende:

[..]

m.a.w.: overstappen op de 7,250% perp. met notering rond 91 en dus maar liefst 11% opwaards risico?

De 10,0% heeft nu inderdaad 12% neerwaards risico. Maar ik geloof toch niet dat ze het aandurven om hem compleet af te lossen in 2013. Dat is namelijk (waarschijnlijk) hetzelfde jaar als wanneer de boel door de staat verkocht gaat worden en er dus een beursgang kan plaatsvinden.

De voornaamste reden dat de S&P zo hoog stond eind jaren 90, was dus vanwege de sterke dollar. Die gaat dan tóch weer door het putje binnenkort?quote:Op vrijdag 26 november 2010 17:36 schreef fedsingularity het volgende:

Hey SeLang, op zerohedge hebben ze een stukje gezet waarbij de s&p precies naar je koersdoel dendert: http://www.zerohedge.com/(...)minal-sp-approaching

Heb je helemaal gelijk in. Ik vind de 7,250% ook een stuk speculatiever. Hij zou maar naar 40 o.i.d. gaan, dan wordt ie inderdaad nooit meer afgelost.quote:Op vrijdag 26 november 2010 17:44 schreef Dinosaur_Sr het volgende:

[..]

nou ja, een da's natuurlijk een echte perp., de lol van de 10% ASR was dat ie bijan op zeker in 2019 zou worden afgelost, of anders tegen 3 maand euribor + 9,7% ging renderen..... vond ik wel belangrijk eigenlijk, bij een oplopende rente zit je met een ongelimiteerde perp. nogal scheef, tenzij ze 'm op zeker aflossen (en daar ben ik ben de 7,250 nou niet bepaald zeker van)

Ja ik zag het. Maar ik ben het hun met de analyse natuurlijk totaal niet eens.quote:Op vrijdag 26 november 2010 17:36 schreef fedsingularity het volgende:

Hey SeLang, op zerohedge hebben ze een stukje gezet waarbij de s&p precies naar je koersdoel dendert: http://www.zerohedge.com/(...)minal-sp-approaching

[ afbeelding ]

Daarnaast is "mijn" 500 punten ook geen koersdoel (als in: voorspelling) maar gewoon een niveau dat ik als koopwaardig beschouw omdat de waardering op dat niveau een aantrekkelijke korting heeft ten opzichte van het gemiddelde en deze waardering in 7 van de afgelopen 10 decennia minimaal 1x werd bereikt.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Als het in de voorwaarden van uitgifte staat dan is dat inderdaad een risico, wat je overzien had kunnen hebben als je die voorwaarden gelezen had. Maar goed. 2013 is nog 3x dividend van 10% dus dan blijft het voor mij nog wel een aantrekkelijke belegging tot die tijd.quote:Op vrijdag 26 november 2010 15:52 schreef Dinosaur_Sr het volgende:

[..]

[..]

In de voorwaarden van uitgifte staat dat de lening a pari kan worden ingelost als zij niet meer tot het garantiekapitaal kan worden geteld. Solvency II is het verzekerings equivalent van Basel III (banken). Nog niet precies bekend is wat Solvency II precies gaat inhouden, maar verwacht wordt dat het synchroon loopt met Basel III. Onder Basel III is sprake van een overgangstermijn voor dergelijke leningen, deze zullen vanaf 2013 nog maar voor 90% tot garantiekapitaal worden geteld, in 2014 voor 80% etc. etc.

Nu is de vraag wat dat inhoudt voor die ASR perp. Zal Solveny II dezelfde regels kennen als Basel III? Zo ja, houdt dat dan in dat ASR in 2013 10% a pari kan aflossen, of houdt dat in dat zij de gehele lening a pari kan aflossen?

Jouw gok is als goed als de mijne. Maar er is dus een kans dat obv Solvency II en de leningvoorwaarden de lening in/vanaf 2013 wordt afgelost, en wel a pari.

/edit/ overigens hebben al die soort hybride instrumenten dit soort van voorwaarden. Maar als ze onder pari noteren, is het risico natuurlijk alleen opwaards.

The End Times are wild

En als de colleteral damage nu meer is dan het reddingsgeld? Want zoveel 'kost' zo'n redding nu ook weer niet. Het is het verschil in marktrente vs gerekende rente over het bedrag. Als er banken failliet gaan of pensioenfondsen tekort komen is dat al snel meer denk ik.quote:Op vrijdag 26 november 2010 16:18 schreef SeLang het volgende:

[..]

Mijn opvatting daarover is dat je de rekening daar neer moet leggen waar die hoort te liggen: bij de risiconemers, ongeacht wie dat zijn. Als er daardoor maatschappelijk ongewenste situaties ontstaan dan kan de overheid altijd nog inspringen om eventuele collateral damage te repareren.

In principe heb je natuurlijk wel gelijk, maar ik denk dat de effecten praktisch gesproken ongewenst zullen zijn. Op den duur moeten die landen gewoon weer op de markt gaan lenen.

Dat die excessen niet worden opgelost ben ik niet met je eens. Aan de credietverstrekking worden zeer strenge eisen gesteld mbt de begroting van die landen en bezuinigingen aldaar.quote:Het probleem nu is dat de rekening bij de overheid (belastingbetaler) komt te liggen maar de excessen in stand blijven. Er wordt niks echt opgelost. Daarom hebben we nu opnieuw speculatieve bubbles en lopen we van bailout naar bailout met geen einde in zicht. Tegelijkertijd is het weer bonus bonanza in de financiële wereld, wat mij op zichzelf niks uitmaakt maar het maakt pijnlijk duidelijk dat het bailout geld kennelijk verkeerd wordt gealloceerd.

Kern van het probleem zijn mi niet zozeer de kapitaalverstrekkers die de crisis niet hadden zien aankomen, maar veel eerder het gebrek aan discipline in Mediterrane landen (Ierland als uitzondering). De uiteindelijke fout ligt bij de politici, die niet willen erkennen dat er fundamentele verschillen bestaan in de aard van de Noord-Europese (Germaanse) bevolking en de Zuid-Europese (Latijnse) bevolking. Dat is een exces van de gelijkheidswaanzin.

Griekenland zal eeuwig een probleemkindje blijven binnen de Europese Unie. Verander je niks aan, behalve als je de autochtone bevolking vervangt door Duitsers.

The End Times are wild

Het kost de gemiddelde huidige obligatiehouder waarschijnlijk één jaar aan rente. En in het ergste geval natuurlijk 1,749 x de jaarrente.quote:Op vrijdag 26 november 2010 18:52 schreef LXIV het volgende:

[..]

Als het in de voorwaarden van uitgifte staat dan is dat inderdaad een risico, wat je overzien had kunnen hebben als je die voorwaarden gelezen had. Maar goed. 2013 is nog 3x dividend van 10% dus dan blijft het voor mij nog wel een aantrekkelijke belegging tot die tijd.

Toch denk ik niet dat we vanaf nu recht naar beneden gaan, dan zou de koers in oktober ook niet zo kneiterhard gestegen zijn (in september was immers al sprake van Basel III).

Je weet dat het tempo in Madrid beduidend hoger ligt dan in de meeste Noord-Europese steden? (nu is Madrid strikt genomen geen Mediterrane stad, maar het land als geheel wel).quote:Op vrijdag 26 november 2010 19:01 schreef LXIV het volgende:

[..]

Dat die excessen niet worden opgelost ben ik niet met je eens. Aan de credietverstrekking worden zeer strenge eisen gesteld mbt de begroting van die landen en bezuinigingen aldaar.

Kern van het probleem zijn mi niet zozeer de kapitaalverstrekkers die de crisis niet hadden zien aankomen, maar veel eerder het gebrek aan discipline in Mediterrane landen (Ierland als uitzondering). De uiteindelijke fout ligt bij de politici, die niet willen erkennen dat er fundamentele verschillen bestaan in de aard van de Noord-Europese (Germaanse) bevolking en de Zuid-Europese (Latijnse) bevolking. Dat is een exces van de gelijkheidswaanzin.

Wat bedoel je met tempo?quote:Op vrijdag 26 november 2010 19:08 schreef Lemans24 het volgende:

[..]

Je weet dat het tempo in Madrid beduidend hoger ligt dan in de meeste Noord-Europese steden? (nu is Madrid strikt genomen geen Mediterrane stad, maar het land als geheel wel).

Als ik in Zuid-Europa ben vallen veel kleine dingen me vaak op. Bijvoorbeeld dat mensen alles met de auto of de brommer doen en nooit lopen of fietsen. Of dat de jeugd het liefst over scooters hangt en dat ze zelden studeren.

Kijk bijvoorbeeld eens op Wikipedia. Nederlands: 650.000 artikelen. Het Spaans 671.000. Nota bene dat er niet alleen meer Spanjaarden zijn, maar dat ook nog in zowat heel Zuid-Amerika Spaans gesproken wordt. Toch hebben wij ca. net zoveel artikelen.

Wat dat zegt? Iets over discipline en altruïsme.

The End Times are wild

LOL, aangezien Duitsers (en Russen trouwens) de halve kust van Burma en Sri Lanka (hebben) opkopen, lijkt me dit ene self fullfilling propecy voor Griekenlandquote:Op vrijdag 26 november 2010 19:01 schreef LXIV het volgende:.

Griekenland zal eeuwig een probleemkindje blijven binnen de Europese Unie. Verander je niks aan, behalve als je de autochtone bevolking vervangt door Duitsers.

Wat ze hebben met kust weet ik niet, maar waar kavel aan zee zijn, zijn ook Duitsers....

Vast (zeker het wikipedia verhaal).quote:Op vrijdag 26 november 2010 19:16 schreef LXIV het volgende:

[..]

Wat bedoel je met tempo?

Als ik in Zuid-Europa ben vallen veel kleine dingen me vaak op. Bijvoorbeeld dat mensen alles met de auto of de brommer doen en nooit lopen of fietsen. Of dat de jeugd het liefst over scooters hangt en dat ze zelden studeren.

Kijk bijvoorbeeld eens op Wikipedia. Nederlands: 650.000 artikelen. Het Spaans 671.000. Nota bene dat er niet alleen meer Spanjaarden zijn, maar dat ook nog in zowat heel Zuid-Amerika Spaans gesproken wordt. Toch hebben wij ca. net zoveel artikelen.

Wat dat zegt? Iets over discipline en altruïsme.

Ik wil alleen maar zeggen dat Madrid een uitzondering is, want de mensen daar zijn zeer gedreven, ze lopen erg veel, er zijn meerdere universiteiten en ik heb er vrijwel geen scooters gezien. Het is gewoon géén mediterrane stad

Je weet helemaal niet wat al die garantstellingen nog gaan kosten. Wat je wel weet is dat de "too big to fail" banken alleen maar nog groter zijn geworden, dat dezelfde structuren nog in stand zijn, dat afschrijvingen op de lange baan zijn geschoven en dat bailoutgeld naar de verkeerde plaatsen vloeit (bonussen, nieuwe bubbels, etc).quote:Op vrijdag 26 november 2010 19:01 schreef LXIV het volgende:

En als de colleteral damage nu meer is dan het reddingsgeld? Want zoveel 'kost' zo'n redding nu ook weer niet. Het is het verschil in marktrente vs gerekende rente over het bedrag. Als er banken failliet gaan of pensioenfondsen tekort komen is dat al snel meer denk ik.

Als je gewoon de falende instituten failliet laat gaan dan kan dat inderdaad een flinke collateral damage geven. Maar je verwijdert wel de excessen en niet functionerende delen uit het systeem. Er gaat een zuiverende werking vanuit. Vervolgens kun je heel gericht geld stoppen in de gewenste delen. Je kunt gezonde delen van een bank na het faillissement herkapitaliseren en een doorstart laten maken. De eventuele allocatie van belastinggeld kan dan op een chirurgische manier plaatsvinden. Nu strooi je maar wat met geld en weet totaal niet waar dat allemaal terecht komt en wat voor ongewenste zij effecten dat gaat hebben.

Wat betreft landen, Griekenland is een hopeloos geval. Bailout of niet, dit gaat gegarandeerd in een default (herstructurering) eindigen. En dan heb ik liever dat de risiconemende banken en pensioenfondsen daar voor opdraaien en niet de belastingbetaler. Daarna kan de staat dan overwegen om eventueel wat steun te bieden aan die instituten als dat maatschappelijk gewenst is, maar nu is het zo dat de belastingbetaler bij voorbaat een enorm verlies moet nemen terwijl bondholders geen cent verliezen!quote:In principe heb je natuurlijk wel gelijk, maar ik denk dat de effecten praktisch gesproken ongewenst zullen zijn. Op den duur moeten die landen gewoon weer op de markt gaan lenen.

Wat betreft Ierland, daar is weinig mis mee kwa begrotingsdiscipline en concurrentiekracht van de economie. Ze hebben zich alleen vertild aan het garanderen van alle banktegoeden zonder limiet. De staat kan dat niet dragen. Misschien moeten ze die garantie maar terugdraaien.

Wat betreft banken, Lehman voldeed één week voor de ineenstorting gewoon netjes aan de nieuw in te voeren Basel III regels. Dus gaat dat ons beschermen tegen een volgende Lehman? Europese banken zoals ING hebben gewoon nog een leverage van 30+. In Amerika is de staat zo'n beetje de enige hypotheekverstrekker (via Fanny en Freddy). Er worden door hen weer gewoon hypotheken verstrekt met maar 1000 dollar aanbetaling. De rente wordt kunstmatig laag gehouden om de huizenbubble maar in stand te houden, etc etc. Het momentum om echte hervormingen door te voeren was er in 2008/ begin 2009 maar die kans hebben ze niet benut en nu komt er weer niets van terecht.quote:Dat die excessen niet worden opgelost ben ik niet met je eens. Aan de credietverstrekking worden zeer strenge eisen gesteld mbt de begroting van die landen en bezuinigingen aldaar.

Wat betreft de PIIGS, er worden inderdaad wel strenge eisen gesteld en dat is een begin. Maar er is nog steeds geen hard mechanisme om dit soort problemen in de toekomst tegen te gaan. Dus hier geldt weer hetzelfde: eerst komt de staat wel met een zak belastinggeld over de brug maar er is nog geen echte oplossing voor het probleem. En straks is de sense of urgency weg en komt er wederom niks van terecht.

Elke suggestie dat een bailout mogelijk is leidt direct tot het verkeerd prijzen van risico in financiële markten. Griekse yields werden daardoor te laag geprijsd. Daarmee saboteer je een belangrijk feedback mechanisme dat landen automatisch corrigeert als ze hun begroting niet op orde hebben. Naar maar mening had Griekenland daarom nooit een bailout mogen krijgen. Laat beleggers maar op de blaren zitten. Dat is af en toe nodig om dit essentiële mechanisme te laten werken.quote:Kern van het probleem zijn mi niet zozeer de kapitaalverstrekkers die de crisis niet hadden zien aankomen, maar veel eerder het gebrek aan discipline in Mediterrane landen (Ierland als uitzondering). De uiteindelijke fout ligt bij de politici, die niet willen erkennen dat er fundamentele verschillen bestaan in de aard van de Noord-Europese (Germaanse) bevolking en de Zuid-Europese (Latijnse) bevolking. Dat is een exces van de gelijkheidswaanzin.

Griekenland zal eeuwig een probleemkindje blijven binnen de Europese Unie. Verander je niks aan, behalve als je de autochtone bevolking vervangt door Duitsers.

En wordt nu gepraat over een "mechanisme" om dit soort PIIGS problemen in te toekomst te voorkomen. Welnu, dat mechanisme bestond maar het is om zeep geholpen door de bailouts.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

ai, da's wat ik bedoelde met die post van een paar pages terug. Laat de hopelozen sterven en doe er alles aan om de geïnfecteerden te beschermen.quote:Op vrijdag 26 november 2010 20:08 schreef SeLang het volgende:

Als je gewoon de falende instituten failliet laat gaan dan kan dat inderdaad een flinke collateral damage geven. Maar je verwijdert wel de excessen en niet functionerende delen uit het systeem. Er gaat een zuiverende werking vanuit. Vervolgens kun je heel gericht geld stoppen in de gewenste delen. Je kunt gezonde delen van een bank na het faillissement herkapitaliseren en een doorstart laten maken. De eventuele allocatie van belastinggeld kan dan op een chirurgische manier plaatsvinden. Nu strooi je maar wat met geld en weet totaal niet waar dat allemaal terecht komt en wat voor ongewenste zij effecten dat gaat hebben.

Nu heb ik relatief weinig kennis over regulatie en regels, maar Lehman voldeed al aan de nieuwe regels van Basel III? Toevallig was vandaag een enorme bij eenkomst over Basel III in bloomberg vanochtend op het kantoor daar en wat ik van mensen heb gehoord die daar heen gingen waren ze daar best wel positief over.quote:Op vrijdag 26 november 2010 20:08 schreef SeLang het volgende:

[..]

Wat betreft banken, Lehman voldeed één week voor de ineenstorting gewoon netjes aan de nieuw in te voeren Basel III regels. Dus gaat dat ons beschermen tegen een volgende Lehman? Europese banken zoals ING hebben gewoon nog een leverage van 30+. In Amerika is de staat zo'n beetje de enige hypotheekverstrekker (via Fanny en Freddy). Er worden door hen weer gewoon hypotheken verstrekt met maar 1000 dollar aanbetaling. De rente wordt kunstmatig laag gehouden om de huizenbubble maar in stand te houden, etc etc. Het momentum om echte hervormingen door te voeren was er in 2008/ begin 2009 maar die kans hebben ze niet benut en nu komt er weer niets van terecht.

Als ik snel kijk naar wat Basel III gaat betekenen zie ik dat common equity naar 7% gaat. Dan kan ik me namelijk voorstellen dat Lehman al voldeed aan die regels. Maar dat alles pas echt draait vanaf 2019?

.. ehh?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Zie o.a.deze uitleg:quote:Op zaterdag 27 november 2010 02:30 schreef sitting_elfling het volgende:

[..]

Nu heb ik relatief weinig kennis over regulatie en regels, maar Lehman voldeed al aan de nieuwe regels van Basel III? Toevallig was vandaag een enorme bij eenkomst over Basel III in bloomberg vanochtend op het kantoor daar en wat ik van mensen heb gehoord die daar heen gingen waren ze daar best wel positief over.

Als ik snel kijk naar wat Basel III gaat betekenen zie ik dat common equity naar 7% gaat. Dan kan ik me namelijk voorstellen dat Lehman al voldeed aan die regels. Maar dat alles pas echt draait vanaf 2019?

.. ehh?

quote:New Bank Regulations Would Bless Lehman's Risk-Taking

By Zach Carter

Created 09/13/2010 - 3:56pm

Must Read:

An Economy for All

International bank regulators have finally agreed to a new set of rules to rein in financial excess [1], and the reviews [2] thus far are cautiously [3] positive [4]. But the new capital requirements announced today by the Basel III accord are not actually as sturdy as they seem. By relying on definitions that can be manipulated by Wall Street, regulators have agreed to standards that place an international seal of approval on Lehman Brothers-style risk-taking.

In every financial crisis in history, banks have ruined themselves by overleveraging. "Leveraging" means "borrowing money," and "overleveraging" means "borrowing too much money." The basic process has been repeated hundreds of times: banks borrow tons of money and use it to place bets in the capital markets. When those bets are good, high leverage dramatically amplifies bank profitsand bank bonuses. But when those bets are bad, high leverage creates enormous lossesand enormous bailouts.

There are dozens of different ways to define leverage, but the most difficult one for banks to manipulate is also the simplest and most common-sense: total assets to total equity. If you have a lot of assets and not much equity, it means you're borrowing a ton of money to finance your business. It's going to be very hard to pay back all that debt if your banking bets start going bad.

By 2007, the official leverage ratio that Lehman Brothers reported to the public was 31-to-1 (see page 29 of their 2007 annual report [5]). Despite lots of new tables about risk-weighted assets and Tier 1 capital, the only hard new leverage rule we have from Basel is a straight cap at 33-to-1. The means the new standards would leave plenty of room for the crazy risk-taking that brought down Lehman Brothers.

So why are so many smart people (Mike Konczal [2], Felix Salmon [4], Ezra Klein [3]) saying good things about Basel III? Well, the new Basel capital standards are indeed a step forwardbut that says more about how pathetic the current capital standards are than about how great the new rules are. For years, regulators have used very lax definitions of what constitutes "capital" in calculating their capital ratios. They've also allowed banks to use lax definitions of what constitutes an "asset," and allowed the minimum ratios to be far too low.

Basel III improves on the old regime by strengthening the definition of "capital" and raising the bar for the ratios themselves. It does not do much about the definition of an "asset," however, which leaves the new standards open to abuse.

So while it's good to see minimum capital ratios increase from 4 percent to 7 percent, the reality is less exciting. Those percentages do not correspond to hard asset values, but rather to "risk-weighted" asset values. Right now, risk-weights are basically determined by ratings on various securitiesratings which proved fundamentally unreliable and potentially fraudulent over the past decade. Combined with the fact that banks themselves get to apply the risk-weightings to their assets, the new Basel III standards are subject to an obvious source of abuse, and will encourage new risks. Banks will apply inappropriate risk-weights in order to take on more leverage while technically conforming to the letter of the law, and they'll systematically seek out assets that have inappropriately low risk-weights in order to take on higher leverage, fueling asset bubbles in things like, say, subprime mortgage-backed securities.

Under the standards released last night, international regulators did agree that banks must hold equity equal to 3 percent of total assets. That's as hard as any leverage or capital standard can be, it's just completely inadequate. To reiterate: 31-to-1 leverage brought down Lehman Brothers, and Basel III will permit 33-to-1 leverage.

All capital standards, however rigorous and however well-defined, depend on honest accounting. If a bank insists that an asset is worth a lot of money when it's really a worthless pile of garbage, banks are able to book phantom profits instead of taking losses. That's exactly what happened as the crisis unfolded, with regulators bending over backwards to offer accounting leniency. One agency actively cooked the books for banks, while Congress browbeat the board who oversees accounting standards into letting banks make up their own asset values. That accounting "flexibility" is still in place today, with banks refusing to write down all kinds of mortgages, especially second-lien mortgages, which are borderline worthless once housing prices fall.

But these accounting absurdities aren't really a knock on Basel IIIthey're a problem inherent in any attempt to rein in banks by resorting to capital requirements alone. A hard, meaningful cap on leverage would be a dramatic improvement over what Basel III has produced. But still better would be a market in which banks were not so bloated that their failure could jeopardize the entire economy. We have to break-up the big Wall Street banks.

Yet U.S. policymakers have refused to go this route [6], and as a result, all of our financial stability eggs are in the Basel III basket. So while the new rules are a legitimate step forward, they're not up to the task that Congress and the Treasury Department have set for them. Basel III will not be enough to prevent another massive financial crisis in the near future

http://www.ourfuture.org/(...)-lehmans-risk-taking

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ja onze nationale hoer zal er ook eens niet in zittenquote:ING zit voor 41 miljard in Spanje

22 05 10 - 16:44

Van alle Europese banken heeft ING de grootste exposure in Spanje. Dat blijkt uit cijfers van Spaanse banken. Het grootste deel van de 41 miljard euro is belegd in hypotheken, commercieel vastgoed en mortgage-backed securities.

Escalatie van de schuldencrisis in Spanje is een schrikbeeld van veel economen en analisten. Het Griekse BBP bedraagt slechts 2,5 procent van de totale economie in Europa, Spanje levert echter een aandeel van 12 procent. Het land heeft een begrotingstekort van ruim 11 procent, een werkloosheid van 20 procent en enorme schulden aan Frankrijk (175 mld), Duitsland (189 mld) en Groot-Brittannië (90 mld).

Ook groter risicoprofiel

ING is koploper als gaat het om beleggingen van Europese banken in Spanje. In totaal heeft de bankverzekeraar 41,3 miljard euro geïnvesteerd. De top-5 van banken bestaat verder uit Barclays (38,2 mld), RBS (31,2 mld), Deutsche Bank (25,4 mld) en BNP Paribas (21,0 mld). Wat verder opvalt is dat ING, naast de grootste exposure, ook een hoger risicoprofiel heeft dan de meeste Europese collegas. Er is voor 34 miljard euro geïnvesteerd in Spaans vastgoed.

Volgens Evolution Securities heeft ING 24 miljard euro belegd in residential mortgage-backed securities (RMBS) en vergelijkbare financiële instrumenten, terwijl de Spaanse woningmarkt de grootste crisis doormaakt sinds de Tweede Wereldoorlog. De portefeuille bestaat verder uit retail-hypotheken (7 mld), commercieel vastgoed (3 mld), interbancaire leningen (4,3 mld) en staatspapier (3 mld).

Schuld herfinancieren

Spanje haalde deze week 3,5 miljard euro op met een veiling van 10-jarig staatspapier. Het land moet echter uiterlijk in juli ruim 21 miljard aan schuld herfinancieren op de kapitaalmarkt. Professor Nouriel Roubini noemde Spanje in januari al een financiële tijdbom. Mocht een herstructurering van schulden nodig zijn, dan is de kans groot dat ING weer bij de Nederlandse overheid moet aankloppen.

© Blikopdebeurs.com

Bronnen: Spanish Banks Association, EVO Research, Business Insider

En ook nog eens in de grootst mogelijke rotzooi (RMBS)

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Heb mijn portefeuille nader bekeken en ik zie dat zelfs mijn posities die voorheen stegen in een bearish markt nu samen met de rest dalen. Toch blijkt mijn exposure tot nu toe beperkt, omdat ik er netto nog niet op achteruit ben gegaan. Maar de matig positieve outlook die ik een paar dagen geleden nog had, is nu een stuk negatiever. Vooral ook door de escalatie van de schuldencrisis die zich nu (weer) lijkt te openbaren en de problemen tussen de Korea's.

Hoe spelen jullie hier op in? Ik ben nu de juiste put-opties aan het uitzoeken voor een aantal aandelen die ik nog liever niet verkoop en daarnaast zit ik al een tijdje short op de euro.

@SeLang, het bericht dat je hebt geplaatst duidt aan dat ING een molensteen om haar hals heeft hangen. Ga je hier nog op inspelen en zo ja, hoe doe je dat dan?

Hoe spelen jullie hier op in? Ik ben nu de juiste put-opties aan het uitzoeken voor een aantal aandelen die ik nog liever niet verkoop en daarnaast zit ik al een tijdje short op de euro.

@SeLang, het bericht dat je hebt geplaatst duidt aan dat ING een molensteen om haar hals heeft hangen. Ga je hier nog op inspelen en zo ja, hoe doe je dat dan?

Nee, puur wachten tot je de bal voor je neus ligt en dan inkoppen. Niet speculeren op wat *misschien* gaat gebeuren want dat weet je toch niet. Krijgt ING opnieuw gratis geld van de belastingbetaler of worden ze dit keer voor 100% genationaliseerd?quote:Op zaterdag 27 november 2010 10:44 schreef Dalliance het volgende:

@SeLang, het bericht dat je hebt geplaatst duidt aan dat ING een molensteen om haar hals heeft hangen. Ga je hier nog op inspelen en zo ja, hoe doe je dat dan?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Lol fijn met die enorme (geklapte) huizenbubbel en hoge werkloosheidquote:Op zaterdag 27 november 2010 10:01 schreef SeLang het volgende:

[..]

Ja onze nationale hoer zal er ook eens niet in zitten

En ook nog eens in de grootst mogelijke rotzooi (RMBS)

Nee, dat gaat helpen. De enige reply die je krijgt is van de afwezigheidsbot.quote:Op zaterdag 27 november 2010 12:33 schreef tjoptjop het volgende:

Misschien straks maar weer even wat emails naar kamerleden sturen. In dit geval preventief

Dat de politieke partijen de bailouts als zoete koek slikken vind ik moeilijk te verkroppen maar ergens ook weer begrijpelijk gezien de algemene onwetendheid rondom de crisis. Wat ik echt niet snap zijn de met overheidsgeld gesubsidieerde denktanks, lobby-isten en adviesraden. Waarom vertrouwen zij allen blind op het uitgevoerde beleid en laten ze nooit eens wat tegengas horen?

Ain't nothing to it but to do it.

Greece

Greece

Omdat zij waarschijnlijk het beleid zijnquote:Op zaterdag 27 november 2010 13:00 schreef Mendeljev het volgende:

[..]

Nee, dat gaat helpen. De enige reply die je krijgt is van de afwezigheidsbot.

Dat de politieke partijen de bailouts als zoete koek slikken vind ik moeilijk te verkroppen maar ergens ook weer begrijpelijk gezien de algemene onwetendheid rondom de crisis. Wat ik echt niet snap zijn de met overheidsgeld gesubsidieerde denktanks, lobby-isten en adviesraden. Waarom vertrouwen zij allen blind op het uitgevoerde beleid en laten ze nooit eens wat tegengas horen?

http://www.powned.tv/uitzendinggemist/vrijdag.html

@18.58, meneer op de dag van de belegger vertelt waar je in moet beleggen.

@18.58, meneer op de dag van de belegger vertelt waar je in moet beleggen.

Ain't nothing to it but to do it.

Greece

Greece

Overigens was het wel waar dat de prostitutie tijdens de crisis een positieve impuls kreeg naar aanleidng van de bankencrisis in the city.quote:

Ain't nothing to it but to do it.

Greece

Greece

Hoe moeilijk is het om de exposure van banken in de PIGS landen te laten zien? Ik bedoel, zet een het week lang op de hoofdpagina van de krant en er gaan vanzelf kamer vragen over komen of een lampje branden (hoop ik dan .. )

En wat is eigenlijk de katalysator geweest voor het feit dat Ierland nu opeens weer zo in het nieuws is? Die problemen verschijnen niet zo maar en iedereen (behalve de hoge heren) wist van deze problemen. And all out of a sudden .. poef.. wereld nieuws. Hoe komt dat toch? Het riekt soms naar enorme media manipulatie..

En wat is eigenlijk de katalysator geweest voor het feit dat Ierland nu opeens weer zo in het nieuws is? Die problemen verschijnen niet zo maar en iedereen (behalve de hoge heren) wist van deze problemen. And all out of a sudden .. poef.. wereld nieuws. Hoe komt dat toch? Het riekt soms naar enorme media manipulatie..

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Vooral dit denk ikquote:Op zaterdag 27 november 2010 14:29 schreef sitting_elfling het volgende:

En wat is eigenlijk de katalysator geweest voor het feit dat Ierland nu opeens weer zo in het nieuws is?

....wat vooral werd getriggerd door het nieuws dat verliezen van Ierse banken (die de staat voor 100% garandeert) groter waren dan gedacht.

Btw: dat gaan we nog vaker zien, ook in NL (ING

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Jammer dat we haar reactie niet te zien krijgenquote:Op zaterdag 27 november 2010 13:35 schreef Mendeljev het volgende:

http://www.powned.tv/uitzendinggemist/vrijdag.html

@18.58, meneer op de dag van de belegger vertelt waar je in moet beleggen.

Een bank weet op het moment dat cijfers slechter zijn dan wat de verwachting is, wat voor gevolgen dit toch kan hebben? Kunnen ze dit niet intern eerst met de overheid overleggen? (ook al breekt dit 1001 regels..)quote:Op zaterdag 27 november 2010 14:54 schreef SeLang het volgende:

....wat vooral werd getriggerd door het nieuws dat verliezen van Ierse banken (die de staat voor 100% garandeert) groter waren dan gedacht.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Vanavond dus.quote:22.35-23.20 uur REPORTER

Onderzoeksjournalistiek programma,

aflevering:De toekomst van onze

pensioengelden.

KRO Reporter neemt ons pensioenstelsel

onder de loep.De pensioenfondsen roepen

dat ze nog nooit zo veel kapitaal in

kas hebben gehad,maar ze vertellen er

niet bij dat dat kapitaal de komende

jaren snel weer zal slinken als gevolg

van de vergrijzing.

Als we straks mogen stoppen met

werken,is er dan nog geld om onze oude

dag te bekostigen?

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Ik moet wachten tot het op Uitzending Gemist staatquote:

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Het voordeel van de pensioenfondsen is dat ze gewoon kunnen stoppen met indexeren. Dat scheelt al een hele slok op de borrel.

Eigenlijk kan zo'n pensioenfonds helemaal niet kapot, want ze hebben enkel bezittingen. Ook hebben ze verplichtingen naar hun klanten, maar daar staat nergens hard vastgelegd hoeveel ze moeten betalen.

Rendeert het allemaal zeer slecht, dan zitten ze straks nog maar op 80% van de (inflatiegecorrigeerde) uitkeringen. Maar omvallen doen ze daar niet van. Ook niet een klein beetje ofzo.

Eigenlijk kan zo'n pensioenfonds helemaal niet kapot, want ze hebben enkel bezittingen. Ook hebben ze verplichtingen naar hun klanten, maar daar staat nergens hard vastgelegd hoeveel ze moeten betalen.

Rendeert het allemaal zeer slecht, dan zitten ze straks nog maar op 80% van de (inflatiegecorrigeerde) uitkeringen. Maar omvallen doen ze daar niet van. Ook niet een klein beetje ofzo.

The End Times are wild

Dat soort dingen zie je ook nu al gebeuren. Als ze niet dan en dan terug op dekkingsgraad zitten dan stijgen de pensioenen niet meer mee.quote:Op zaterdag 27 november 2010 21:21 schreef LXIV het volgende:

Het voordeel van de pensioenfondsen is dat ze gewoon kunnen stoppen met indexeren. Dat scheelt al een hele slok op de borrel.

Eigenlijk kan zo'n pensioenfonds helemaal niet kapot, want ze hebben enkel bezittingen. Ook hebben ze verplichtingen naar hun klanten, maar daar staat nergens hard vastgelegd hoeveel ze moeten betalen.

Rendeert het allemaal zeer slecht, dan zitten ze straks nog maar op 80% van de (inflatiegecorrigeerde) uitkeringen. Maar omvallen doen ze daar niet van. Ook niet een klein beetje ofzo.

Uiteindelijk gaan mensen veel minder pensioen krijgen dan ze verwachten. Die realisatie zal over een paar jaar een omslag in mentaliteit geven waardoor mensen weer zelf potjes gaan aanleggen als aanvullend pensioen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Het is natuurlijk ook terecht dat mensen minder pensioen krijgen wanneer hun ingelegde geld slechter rendeert als verwacht. Daar is niks mis mee. Maar zo'n pensioenfonds kan dus niet failliet, want ze hebben hard vermogen en enkel zachte verplichtingen.quote:Op zaterdag 27 november 2010 21:28 schreef SeLang het volgende:

[..]

Dat soort dingen zie je ook nu al gebeuren. Als ze niet dan en dan terug op dekkingsgraad zitten dan stijgen de pensioenen niet meer mee.

Uiteindelijk gaan mensen veel minder pensioen krijgen dan ze verwachten. Die realisatie zal over een paar jaar een omslag in mentaliteit geven waardoor mensen weer zelf potjes gaan aanleggen als aanvullend pensioen.

The End Times are wild

Maar of dat voor de babyboomers ook altijd duidelijk was? Nu kunnen ze er niets meer aan veranderen, dus ik vind niet terecht dat zij (enorm) gekort worden.quote:Op zaterdag 27 november 2010 21:29 schreef LXIV het volgende:

Het is natuurlijk ook terecht dat mensen minder pensioen krijgen wanneer hun ingelegde geld slechter rendeert als verwacht.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Dat vind ik ook hoor. Het is immoreel om daar een jongere generatie mee op te zadelen.quote:Op zaterdag 27 november 2010 21:29 schreef LXIV het volgende:

[..]

Het is natuurlijk ook terecht dat mensen minder pensioen krijgen wanneer hun ingelegde geld slechter rendeert als verwacht. Daar is niks mis mee. Maar zo'n pensioenfonds kan dus niet failliet, want ze hebben hard vermogen en enkel zachte verplichtingen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Maar je vindt het wel eerlijk dat een jongere generatie die zelf veel mindere voorzieningen gaat krijgen daarvoor opdraait?quote:Op zaterdag 27 november 2010 21:35 schreef Arcee het volgende:

[..]

Maar of dat voor de babyboomers ook altijd duidelijk was? Nu kunnen ze er niets meer aan veranderen, dus ik vind niet terecht dat zij (enorm) gekort worden.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

De belangrijkste vraag is eerst hoe babyboomers is verteld dat hun pensioen in elkaar steekt. Wisten zij wel of niet dat hun op te bouwen pensioen afhankelijk is van een beleggingsresultaat?quote:Op zaterdag 27 november 2010 21:37 schreef SeLang het volgende:

Maar je vindt het wel eerlijk dat een jongere generatie die zelf veel mindere voorzieningen gaat krijgen daarvoor opdraait?

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Ik vind dat niet relevant. Ze mogen het pensioenfonds aanklagen dat die verkeerde inschattingen hebben gemaakt maar uiteindelijk kun je van een kale kip geen veren plukken. Je kunt wel hebben voorspeld dat de AEX in 2011 op 10.000 staat maar als dat niet uit is gekomen dan zit er nu eenmaal minder geld in de pot. Dat is dan hun eigen probleem. Ik zou het onterecht vinden als jongeren dat verschil zouden moeten bijlappen.quote:Op zaterdag 27 november 2010 21:42 schreef Arcee het volgende:

[..]

De belangrijkste vraag is eerst hoe babyboomers is verteld dat hun pensioen in elkaar steekt. Wisten zij wel of niet dat hun op te bouwen pensioen afhankelijk is van een beleggingsresultaat?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Tja, de mensen die in 2000 in de AEX belegden hadden waarschijnlijk ook een beter rendement verwacht. Dat viel ook tegen. En veel mensen uit 1930 gingen in 1960 een onverwachtte welvaart tegemoet.quote:Op zaterdag 27 november 2010 21:35 schreef Arcee het volgende:

[..]

Maar of dat voor de babyboomers ook altijd duidelijk was? Nu kunnen ze er niets meer aan veranderen, dus ik vind niet terecht dat zij (enorm) gekort worden.

Wat mensen moeten begrijpen is dat een pensioen geen absolute zekerheid biedt over de toekomst. Dat kan ook nooit het geval zijn. Niemand weet hoe de toekomst er uit ziet.

The End Times are wild

Geen absolute zekerheid maar wel enige zekerheid. We weten namelijk wat aandelen over een lange periode van tijd opbrengen en op basis van dat gegeven kan iedereen zijn of haar conclusies trekken. Laat nou het euvel precies afhangen van die conclusie. Veel pensioenfondsen beloven namelijk rendementen die hoger liggen dan het marktgemiddelde en gaan daar de mist in omdat hun klanten daar blind op vertrouwen en jarenlang te weinig hebben betaald voor het beoogde pensioen.quote:Op zaterdag 27 november 2010 22:11 schreef LXIV het volgende:

Wat mensen moeten begrijpen is dat een pensioen geen absolute zekerheid biedt over de toekomst. Dat kan ook nooit het geval zijn. Niemand weet hoe de toekomst er uit ziet.

Ain't nothing to it but to do it.

Greece

Greece

Volgens mij is het probleem in Nederland niet de rendementvoorspelling (in NL zijn ze daar vrij behoudend in itt bijv de VS waar ze vrolijk 8% rendement stellenquote:Op zaterdag 27 november 2010 23:21 schreef Mendeljev het volgende:

[..]

Geen absolute zekerheid maar wel enige zekerheid. We weten namelijk wat aandelen over een lange periode van tijd opbrengen en op basis van dat gegeven kan iedereen zijn of haar conclusies trekken. Laat nou het euvel precies afhangen van die conclusie. Veel pensioenfondsen beloven namelijk rendementen die hoger liggen dan het marktgemiddelde en gaan daar de mist in omdat hun klanten daar blind op vertrouwen en jarenlang te weinig hebben betaald voor het beoogde pensioen.

Ja maar ook de vermogensrendementheffing breekt het rendement op met ongeveer een gelijke grootte. In Nederland maakt het qua kosten dus niet zo veel uit onder welk beheer het pensioen valt maar in the states bestaat er capital gain tax wat dus gewoon achtergestelde belasting is (= voordeliger op lange termijn). Om die reden denk ik ook dat de rendementen aantrekkelijker geadverteerd worden om te kunnen concurreren met mensen die zelf beleggen. Maar inderdaad, de Nederlandse pensioenrendementen zijn realistischer of misschien zelfs te laag voor de tijdshorizon van een pensioenfonds.quote:Op zaterdag 27 november 2010 23:27 schreef tjoptjop het volgende:

Volgens mij is het probleem in Nederland niet de rendementvoorspelling (in NL zijn ze daar vrij behoudend in itt bijv de VS waar ze vrolijk 8% rendement stellen) maar de hoge kosten. Kosten van 1 tot 2 procent per jaar zijn echt funest voor je rendement.

Ain't nothing to it but to do it.

Greece

Greece

Maar nu haal je er weer wat anders bijquote:Op zaterdag 27 november 2010 23:47 schreef Mendeljev het volgende:

[..]

Ja maar ook de vermogensrendementheffing breekt het rendement op met ongeveer een gelijke grootte. In Nederland maakt het qua kosten dus niet zo veel uit onder welk beheer het pensioen valt maar in the states bestaat er capital gain tax wat dus gewoon achtergestelde belasting is (= voordeliger op lange termijn). Om die reden denk ik ook dat de rendementen aantrekkelijker geadverteerd worden om te kunnen concurreren met mensen die zelf beleggen. Maar inderdaad, de Nederlandse pensioenrendementen zijn realistischer of misschien zelfs te laag voor de tijdshorizon van een pensioenfonds.

Overigens is capital gain tax niet per definitie goedkoper, het ligt er maar net aan welke tarieven gehanteerd worden

Overigens staat me er iets van bij dat NL pensioenfondsen op liquiditeitswaarde worden gewaardeerd. Dat lijkt me ook niet helemaal het geschikte waarderingssysteem.

Ja, maar wisten veel mensen wel dat ze met hun pensioen belegden in plaats van risicoloos spaarden voor een zeker pensioen?quote:Op zaterdag 27 november 2010 22:11 schreef LXIV het volgende:

Tja, de mensen die in 2000 in de AEX belegden hadden waarschijnlijk ook een beter rendement verwacht. Dat viel ook tegen. En veel mensen uit 1930 gingen in 1960 een onverwachtte welvaart tegemoet.

Dat maakt, vind ik, nogal wat verschil voor bij wie je de rekening neerlegt.

Jongeren hoeven dat verschil van mij ook niet bij te lappen, maar zij kúnnen iig nog iets doen aan hun oude dag. Zij die al met pensioen zijn niet meer.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Is irrelevant aangezien je verplicht moet meedoen. Dus stel je bent het er niet mee eens, dan heb je gewoon pech.quote:Op zondag 28 november 2010 00:11 schreef Arcee het volgende:

[..]

Ja, maar wisten veel mensen wel dat ze met hun pensioen belegden in plaats van risicoloos spaarden voor een zeker pensioen?

Dat maakt, vind ik, nogal wat verschil voor bij wie je de rekening neerlegt.

Jongeren hoeven dat verschil van mij ook niet bij te lappen, maar zij kúnnen iig nog iets doen aan hun oude dag. Zij die al met pensioen zijn niet meer.

Het is wel per definitie goedkoper. Het aanvreten van een exponentiele groei levert op (lange) termijn altijd minder op dan een achtergestelde heffing. Dit geldt voor alle heffingen groter dan 0.quote:Op zondag 28 november 2010 00:11 schreef tjoptjop het volgende:

Maar nu haal je er weer wat anders bij

Overigens is capital gain tax niet per definitie goedkoper, het ligt er maar net aan welke tarieven gehanteerd worden

De zogenaamde dekkingsgraad. Het is vooral een mechanisme dat korte termijnsprestaties beoordeelt. Op de lange termijn zegt een dekkingsgraad vrij weinig. Ik snap ook nooit waarom de media dit altijd aanhalen.quote:Overigens staat me er iets van bij dat NL pensioenfondsen op liquiditeitswaarde worden gewaardeerd. Dat lijkt me ook niet helemaal het geschikte waarderingssysteem.

Ain't nothing to it but to do it.

Greece

Greece

Ben nog niet overtuigdquote:Op zondag 28 november 2010 00:23 schreef Mendeljev het volgende:

[..]

Het is wel per definitie goedkoper. Het aanvreten van een exponentiele groei levert op (lange) termijn altijd minder op dan een achtergestelde heffing. Dit geldt voor alle heffingen groter dan 0.

Plus dat je nooit kan liquideren op huidige koersenquote:De zogenaamde dekkingsgraad. Het is vooral een mechanisme dat korte termijnsprestaties beoordeelt. Op de lange termijn zegt een dekkingsgraad vrij weinig. Ik snap ook nooit waarom de media dit altijd aanhalen.

Tamelijk onzinnig dus idd.

WI hier heeft trouwens het nieuws rond RINo gevolgd? Ik heb ontdekt dat minstens 80% van Chinese aandelen genoteerd op nyse is fraude. Dus je moet goed oppassen met aandelen van China als Geely of bamboo.

Omdat het relatief gemakkelijk uit te leggen is aan het volk wat geen kaas heeft gegeten van economie. Dat het niet altijd klopt is niet verwonderlijk. Wanneer checkt de media nou haar eigen bronnen, of doet daar zelf onderzoek over? Like they care.. they need to sell papers.quote:Op zondag 28 november 2010 00:23 schreef Mendeljev het volgende:

De zogenaamde dekkingsgraad. Het is vooral een mechanisme dat korte termijnsprestaties beoordeelt. Op de lange termijn zegt een dekkingsgraad vrij weinig. Ik snap ook nooit waarom de media dit altijd aanhalen.

Om nog maar te zwijgen over de competence van de financiele redactie van een (niet financiele) krant.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Een hogere exponent haalt altijd alles in.quote:

Stel je belegt met een rendement van 6.5% voor 10.000 jaar. (