WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Ik vind het maar larie. De goudenstandaard komt ook nooit meer terug omdat het een enorme rem is op economische groei. Als er geen goud genoeg is om de groei van de economie te volgen zal geld/goud als ruilmiddel schaars worden. De deflatie zal de economie afremmen en nieuwe investeringen onmogelijk maken.quote:Op dinsdag 29 maart 2016 10:44 schreef Digi2 het volgende:

Omdat wereldwijd de reŽele rentes naar 0 tenderen of zelfs negatief zijn dwz de rente-inflatie keert men automatisch terug naar de goudstandaard. Het onderscheid tussen goud en valuta was dat goud geen rente oplevert t.o.v. valutas. Nu dat verschil verdwijnt en er zelfs al rente betaalt moet worden voor valuta in de vorm van obligaties keert de goudstandaard als vanzelf terug. Wanneer de reŽele rente weer positief wordt en het daadwerkelijk extra koopkracht oplevert om te sparen zal de defacto goudstandaard weer verdwijnen en de goudprijs dientengevolge dalen.

De effecten van de terugkeer naar de goudstandaard zijn zichtbaar omdat dezelfde problemen die men aan de goudstandaard verweet ziet terugkeren. Centrale banken kunnen oneindig veel fiatgeld bijdrukken en zo hopen inflatie aan te jagen en/of te devalueren maar dat is niet wat mensen die hun koopkracht willen behouden zich wensen. De keuze voor goud dat niet zo eenvoudig te devalueren en bij te drukken is ligt nogal voor de hand indien men zijn koopkracht wil behouden.

De prijs van goud wordt psychologisch bepaald en het heeft nauwelijks waarde als grondstof. Net als diamanten gaat ook goud een onzekere toekomst tegemoet, er zijn nu wat veel bange mensen en mensen die er waarde aan toekennen, dat gaat niet eeuwig duren.

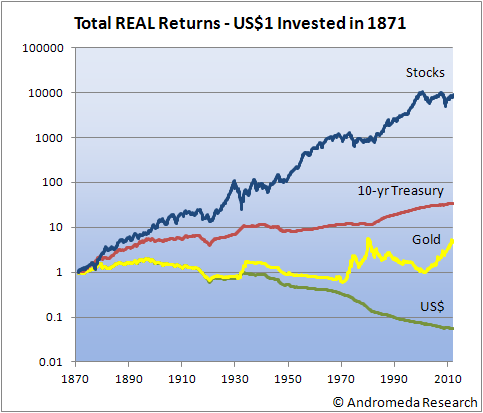

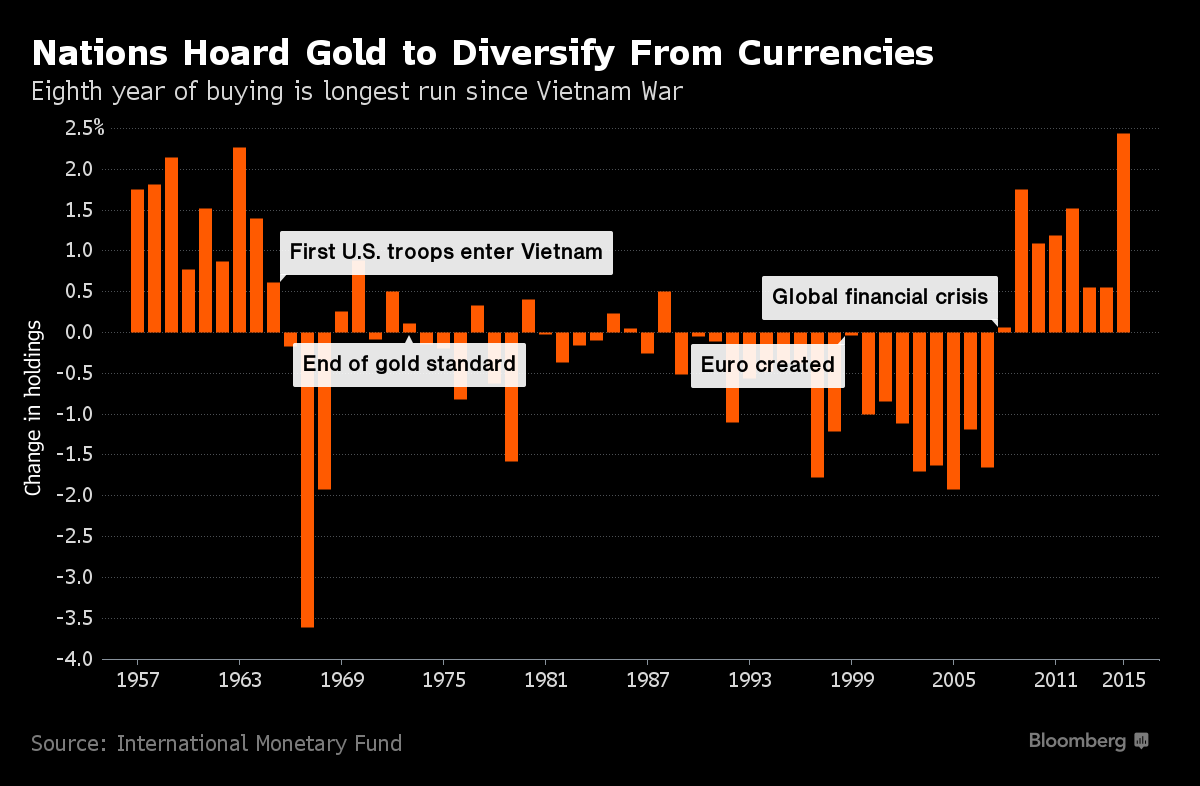

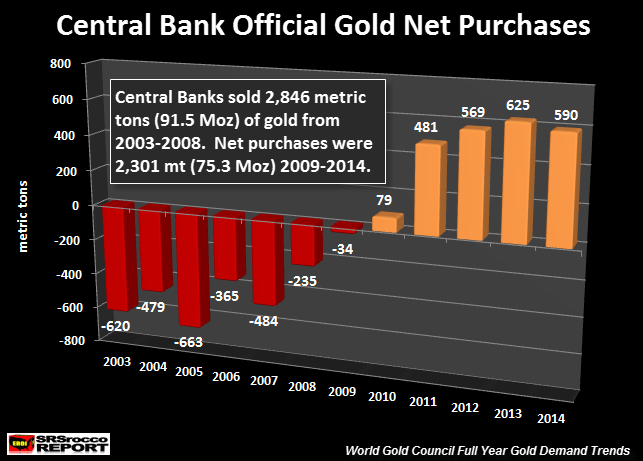

Zoals ik probeer uit te leggen is de gouden standaard terug, niet omdat centrale banken daar bewust voor gekozen hebben maar het is een gevolg van hun handelen. Wat opvallend is, is dat centrale banken nu grote opkopers zijn van goud. De prijs van alles behalve noodzakelijke voedingsmiddelen is psychologisch. In een wereld waar de reŽele rentes naar 0 tenderen of zelfs negatief zijn is het rationeel voor mensen die hun koopkracht wensen te behouden terug te keren naar goud. De grafiek van Selang toont ook aan dat goud op langere termijn beter voldoet t.a.v. koopkracht behoud dan bijv de $.quote:Op dinsdag 29 maart 2016 12:49 schreef Wespensteek het volgende:

[..]

Ik vind het maar larie. De goudenstandaard komt ook nooit meer terug omdat het een enorme rem is op economische groei. Als er geen goud genoeg is om de groei van de economie te volgen zal geld/goud als ruilmiddel schaars worden. De deflatie zal de economie afremmen en nieuwe investeringen onmogelijk maken.

De prijs van goud wordt psychologisch bepaald en het heeft nauwelijks waarde als grondstof. Net als diamanten gaat ook goud een onzekere toekomst tegemoet, er zijn nu wat veel bange mensen en mensen die er waarde aan toekennen, dat gaat niet eeuwig duren.

Btw, stocks staan huizenhoog qua PE en vlakken af, obligaties leveren een negatief rendement op als je de inflatie van de coupon(rente) aftrekt. Omdat de gouden standaard terug is keert deflatie terug. Wil men dat voorkomen dan zal men het bezit van goud en zilver moeten tegengaan door confiscatie. En ja, dat is in Engeland en de VS voor de oorlog al eens voorgekomen.

[ Bericht 1% gewijzigd door Digi2 op 29-03-2016 13:11:55 ]

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Wauw dat is overtuigend bewijs.quote:Op dinsdag 29 maart 2016 13:04 schreef Digi2 het volgende:

De grafiek van Selang toont ook aan dat goud op langere termijn beter voldoet t.a.v. koopkracht behoud dan bijv de $.

Ik ben ook zilver gaan opkopen afgelopen 2 maanden in de vorm van oud zilvergeld ten tijde van Juliana en Wilhelmina. Dit blijkt liquide te zijn en in geval van een systeemcrisis waarbij fiatgeld zijn intrinsieke waarde weer terugkrijgt handige betaalmiddelen.quote:Op dinsdag 29 maart 2016 12:43 schreef michaelmoore het volgende:

[..]

dacht ik ook ja

ben er ook weer ingestapt, nu zilver weliswaar, omdat zilver nog erg laag staat ivm goud en het eenvoudiger als betaalmiddel kan worden gebruikt. Dit mede gezien de staatschulden in de EU die niet meer op een normale manier zijn weg te krijgen dan met een halvering of erger van de koers van de Euro

http://www.destaatsschuldmeter.nl/

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Diamanten kan men tegenwoordig synthetisch maken i.t.t. goud en ze zijn niet eenvoudig in coupures op te delen.quote:Op dinsdag 29 maart 2016 12:49 schreef Wespensteek het volgende: Net als diamanten gaat ook goud een onzekere toekomst tegemoet

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het is opvallend dat de goudprijs laag was op het moment dat de reŽle rente hoog is en sparen dus loonde. De combinatie lage inflatie en een hoge rente is negatief voor de goudprijs en dientengevolge is er op zo´n moment geen gouden standaard omdat er een goed alternatief is.quote:

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Er is nu ook geen gouden standaard en uit de grafiek blijkt dat Goud een slechte belegging is en de koers van goud volledig onvoorspelbaar is. In 1970 na 100 jaar was er verlies na 130 jaar in 2000 kwam je op nul en pas na de laatste hype wordt er winst gemaakt die dus net zo snel weer kan verdampen als je naar het verleden kijkt.quote:Op dinsdag 29 maart 2016 15:21 schreef Digi2 het volgende:

[..]

Het is opvallend dat de goudprijs laag was op het moment dat de reŽle rente hoog is en sparen dus loonde. De combinatie lage inflatie en een hoge rente is negatief voor de goudprijs en dientengevolge is er op zo´n moment geen gouden standaard omdat er een goed alternatief is.

Dat confisceren is een fabel.quote:Op dinsdag 29 maart 2016 13:04 schreef Digi2 het volgende:

[..]

Zoals ik probeer uit te leggen is de gouden standaard terug, niet omdat centrale banken daar bewust voor gekozen hebben maar het is een gevolg van hun handelen. Wat opvallend is, is dat centrale banken nu grote opkopers zijn van goud. De prijs van alles behalve noodzakelijke voedingsmiddelen is psychologisch. In een wereld waar de reŽele rentes naar 0 tenderen of zelfs negatief zijn is het rationeel voor mensen die hun koopkracht wensen te behouden terug te keren naar goud. De grafiek van Selang toont ook aan dat goud op langere termijn beter voldoet t.a.v. koopkracht behoud dan bijv de $.

[ afbeelding ]

Btw, stocks staan huizenhoog qua PE en vlakken af, obligaties leveren een negatief rendement op als je de inflatie van de coupon(rente) aftrekt. Omdat de gouden standaard terug is keert deflatie terug. Wil men dat voorkomen dan zal men het bezit van goud en zilver moeten tegengaan door confiscatie. En ja, dat is in Engeland en de VS voor de oorlog al eens voorgekomen.

Het is op 1 hand te tellen.

Nee, er waren wel een hoop mensen die het vrijwillig inleverde voor dollars.

Maar uiteindelijk was het geen geslaagde wet wat betreft goud inlevering.

Er is wel wat uit bankkluizen meegenomen trouwens, maar niet deur intrappen en huisdoorzoekingen.

Daar zou je nu in Amerika niet meer mee wegkomen ook.

Gelukkig voor de Amerikaanse overheid weet of begrijpt de gemiddelde amerikaan niet de waarde van goud/zilver.

In Nederland, met overigens een soortgelijke wet, zie ik het nog wel gebeuren, zo mak als schapen zijn de meeste geworden.

Ikzelf zou daar nooit aan meedoen.

Iemand, ook al is diegene van de overheid, die het probeert af te nemen, beschouw ik als dief en zal ook zo behandeld worden of dat nou zin heeft of niet.

ik heb liever zilver met een koers waarde van troy ounce waarde \\quote:Op dinsdag 29 maart 2016 13:17 schreef Digi2 het volgende:

[..]

Ik ben ook zilver gaan opkopen afgelopen 2 maanden in de vorm van oud zilvergeld ten tijde van Juliana en Wilhelmina. Dit blijkt liquide te zijn en in geval van een systeemcrisis waarbij fiatgeld zijn intrinsieke waarde weer terugkrijgt handige betaalmiddelen.

al die gok maar wat munten is niet mijn ding

ik wil er ook me kunnen betalen mocht de euro gaan knallen

http://www.destaatsschuldmeter.nl/

gaat de euro halveren, dan gaat de zilverkoers minimaal verdubbelen

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

Het is of, of. Of de euro halveert en de zilverkoers blijft gelijk (in niet-euro). Of de zilverkoers verdubbelt en de euro blijft gelijkquote:Op dinsdag 29 maart 2016 17:27 schreef michaelmoore het volgende:

[..]

ik heb liever zilver met een koers waarde van troy ounce waarde \\

al die gok maar wat munten is niet mijn ding

ik wil er ook me kunnen betalen mocht de euro gaan knallen

http://www.destaatsschuldmeter.nl/

gaat de euro halveren, dan gaat de zilverkoers minimaal verdubbelen

The End Times are wild

juist , ten opzichte van elkaar bedoel ik ook, nu zul je zeggen , je bent niet wijs, maar ....quote:Op dinsdag 29 maart 2016 17:31 schreef LXIV het volgende:

[..]

Het is of, of. Of de euro halveert en de zilverkoers blijft gelijk (in niet-euro). Of de zilverkoers verdubbelt en de euro blijft gelijk

we komen niet meer uit de schulden met elkaar als EU zijnde, tenzij men de pensioenfondsen gaat inpikken

De Draghi zegt wel we MOETEN de economische groei aan wakkeren, maar hij bedoelt, we MOETEN inflatie maken, dat MOET

[ Bericht 7% gewijzigd door michaelmoore op 29-03-2016 20:34:18 ]

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

Als je er vanuit gaat dat de ECB op Zuid-Europese wijze verder bestuurd blijft worden en er daadwerkelijk helicoptergeld uitgedeeld gaat worden aan iedere ziel die zich binnen de Europese grenzen bevindt, dan is goud natuurlijk geen pure speculatie, maar gewoon een toevlucht voor volkomen onverantwoord Europees beleid.quote:Op dinsdag 29 maart 2016 16:29 schreef Wespensteek het volgende:

[..]

Er is nu ook geen gouden standaard en uit de grafiek blijkt dat Goud een slechte belegging is en de koers van goud volledig onvoorspelbaar is. In 1970 na 100 jaar was er verlies na 130 jaar in 2000 kwam je op nul en pas na de laatste hype wordt er winst gemaakt die dus net zo snel weer kan verdampen als je naar het verleden kijkt.

Niet dat goud dan in waarde toeneemt, maar wel dat je nog op tijd je kapitaal hebt omgezet in een asset die niet zo gemakkelijk waardeloos te maken is.

Het is niet voor niets zo dat hoe verder naar het zuiden je kwam in Europa, hoe waardelozer de munten werden. Dat was toen het monetaire beleid al aldaar. Nu wordt dat in heel Europa ingevoerd.

Het beste is nog altijd veel (euro's) lenen en er andere assets voor terugkopen. Vooral aandelen met een sterke dollar-exposure kan ik aanbevelen. Dat is dubbel winnen.

The End Times are wild

Tot 1971 was er een goudstandaard vanaf dat moment kwam er een inflatiegolf en vluchtte men in goud. Toen de inflatiegolf voorbij was wat werd gerealiseerd middels enorme renteverhogingen de rente normaliseerde en sparen echt loonde verdween zoals ik al eerder stelde goud als vluchthaven en daalde de prijs. Nu is de goudstandaard mijnsinziens weer terug omdat cash nog goud rente opleveren en geld gedrukt kan worden i.t.t. goud.quote:Op dinsdag 29 maart 2016 16:29 schreef Wespensteek het volgende:

[..]

Er is nu ook geen gouden standaard en uit de grafiek blijkt dat Goud een slechte belegging is en de koers van goud volledig onvoorspelbaar is. In 1970 na 100 jaar was er verlies na 130 jaar in 2000 kwam je op nul en pas na de laatste hype wordt er winst gemaakt die dus net zo snel weer kan verdampen als je naar het verleden kijkt.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het lijkt me dat je prima zal kunnen betalen met herkenbaar zilvergeld. Zilver speelt eigenlijk geen monetaire rol meer i.t.t. goud wat nog steeds op balansen van centrale banken staat. Centrale banken kunnen nog steeds invloed uitoefenen door meer of minder goud op de balans te hebben. De canadesche CB heeft al zijn goud verkocht en met succes een flinke devalutie gerealiseerd. Rusland koopt juist om koersverval van de roebel tegen te gaan. Deze manipulaties doen ze niet met zilver. Dit kan er op termijn toe lijden dat zilver i.t.t. goud juist meer een monetaire rol gaat krijgen.quote:Op dinsdag 29 maart 2016 17:27 schreef michaelmoore het volgende:

[..]

ik heb liever zilver met een koers waarde van troy ounce waarde \\

al die gok maar wat munten is niet mijn ding

ik wil er ook me kunnen betalen mocht de euro gaan knallen

http://www.destaatsschuldmeter.nl/

gaat de euro halveren, dan gaat de zilverkoers minimaal verdubbelen

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

lijkt me ook dat een degelijke zilveren munt best als ais voor een stabiele currency kan dienen , die kun je dan ook werkelijk omwisselen tegen een maple leaf of andere van 31,1 gram zilverquote:Op dinsdag 29 maart 2016 18:10 schreef Digi2 het volgende:

[..]

Het lijkt me dat je prima zal kunnen betalen met herkenbaar zilvergeld. Zilver speelt eigenlijk geen monetaire rol meer i.t.t. goud wat nog steeds op balansen van centrale banken staat. Centrale banken kunnen nog steeds invloed uitoefenen door meer of minder goud op de balans te hebben. De canadesche CB heeft al zijn goud verkocht en met succes een flinke devalutie gerealiseerd. Rusland koopt juist om koersverval van de roebel tegen te gaan. Deze manipulaties doen ze niet met zilver. Dit kan er op termijn toe lijden dat zilver i.t.t. goud juist meer een monetaire rol gaat krijgen.

Dit kan niet doorgaan zonder forse inflatie http://www.destaatsschuldmeter.nl/

[ Bericht 5% gewijzigd door michaelmoore op 29-03-2016 20:54:34 ]

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

Japan heeft naar verhouding een nog veel grotere staatsschuld ca 240% bnp en daar is nauwelijks sprake van inflatie. Het leidt vooral tot devaluatie van de Yen waarmee ze hun export stimuleren. Het sterk oplopen van staatsschulden is in 1ste instantie vooral deflatoir. De kleine renteverhoging van de Fed leidde tot sterk dalende beurskoersen en remt direct de economie af omdat de $ duurder wordt. De vraag is of er nog renteverhoging komt. In de eurozone is de rente zelfs negatief met het vooruitzicht nog sterker negatief. Ik zie eerder een langdurige deflatie die leidt tot een volgende systeemcrisis die o.a. wordt veroorzaakt door de disciplinerende werking van de goudstandaard die zich opnieuw laat gelden zodra de rentes naar 0 gaan of zelfs negatief worden. De financierbaarheid van pensioenen komt onder druk wat ook deflatoir is.quote:Op dinsdag 29 maart 2016 20:36 schreef michaelmoore het volgende:

[..]

Dit kan niet doorgaan zonder inflatie http://www.destaatsschuldmeter.nl/

[ afbeelding ]

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Ja laat men die pensioenfondsen maar gauw gaan slachten , afrekenen volgens de levensloop 80 / 20quote:Op dinsdag 29 maart 2016 20:56 schreef Digi2 het volgende:

[..]

Japan heeft naar verhouding een nog veel grotere staatsschuld ca 240% bnp en daar is nauwelijks sprake van inflatie. Het leidt vooral tot devaluatie van de Yen waarmee ze hun export stimuleren. Het sterk oplopen van staatsschulden is in 1ste instantie vooral deflatoir. De kleine renteverhoging van de Fed leidde tot sterk dalende beurskoersen en remt direct de economie af omdat de $ duurder wordt. De vraag is of er nog renteverhoging komt. In de eurozone is de rente zelfs negatief met het vooruitzicht nog sterker negatief. Ik zie eerder een langdurige deflatie die leidt tot een volgende systeemcrisis die o.a. wordt veroorzaakt door de disciplinerende werking van de goudstandaard die zich opnieuw laat gelden zodra de rentes naar 0 gaan of zelfs negatief worden. De financierbaarheid van pensioenen komt onder druk wat ook deflatoir is.

dat levert de staat 300 miljard op , en mensen minder verplichtte afdracht en dus een fors hoger netto, zou een enorme boost voor de economie zijn

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

Deze is ook indrukwekkend. Tabakaandelen > alles, wat ik op het eerste gezicht erg opmerkelijk vind en tegelijkertijd ook begrijpelijk als ik er langer over na denk. Verdubbelt iedere ~5 jaar.quote:

https://publications.cred(...)4E5-11E63B09CFE37CCB

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

De toelichtingen van Yellen (Fed chairwoman) hebben geleid tot een flinke stijging van euro, goud en zilverprijs

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Eens kijken wat mario weet te bedenken om Yellen te overtreffen.quote:Op dinsdag 29 maart 2016 22:04 schreef Digi2 het volgende:

De toelichtingen van Yellen (Fed chairwoman) hebben geleid tot een flinke stijging van euro, goud en zilverprijs

The End Times are wild

Helikopter geld is het enige wat centrale banken nog kunnen doen.de schuldenberg is te groot, met een rente die niet gemaakt wordt.quote:Op dinsdag 29 maart 2016 23:04 schreef LXIV het volgende:

[..]

Eens kijken wat mario weet te bedenken om Yellen te overtreffen.

Het wordt veelal gezien als de overtreffende trap als maatregel, maar is het eigenlijk niet veel slimmer dan het huidige beleid?quote:Op woensdag 30 maart 2016 08:21 schreef TheoddDutchGuy het volgende:

[..]

Helikopter geld is het enige wat centrale banken nog kunnen doen.de schuldenberg is te groot, met een rente die niet gemaakt wordt.

Ik weet eerlijk gezegd niet goed wat te vinden/denken van het helicopter geld. Lijkt me effectiever (en goedkoper) om inflatie aan te jagen dan het huidige QE beleid.

En zijn de effecten niet juist minder omdat je zo minder geld hoeft te printen? Mits je het niet elke maand gaat herhalen uiteraard

nou nee, de waarde van het fiat zou enorm dalen, bijprinten is waardedaling wat uiteraard tot inflatie leidt, maar dit zou je geregeld moeten herhalen, en in welke vorm uit zich dit?quote:Op woensdag 30 maart 2016 08:26 schreef nikao het volgende:

[..]

Het wordt veelal gezien als de overtreffende trap als maatregel, maar is het eigenlijk niet veel slimmer dan het huidige beleid?

Ik weet eerlijk gezegd niet goed wat te vinden/denken van het helicopter geld. Lijkt me effectiever (en goedkoper) om inflatie aan te jagen dan het huidige QE beleid.

En zijn de effecten niet juist minder omdat je zo minder geld hoeft te printen? Mits je het niet elke maand gaat herhalen uiteraard

Gratis geld voor de banken maar de consumenten, wat de economie vormt, mogen zich weer scheel betalen aan rente?

Nee, ik zou zeggen "goudstandaard" terug, wellicht niet helemaal zoals vanouds, maar meer als een anker.

Laat het maar wat massa geven aan al dat krediet, gooi de waarde van goud (wat sowieso zou moeten gebeuren) drastisch omhoog, en belast de mensen met goud (dus ook mensen met sieraden van goud) nauwelijks.

Moet je eens kijken hoe dat de economie aanjaagt.

Op dezelfde manier, maar het houdt dan niet op bij een eenmalige actie, immers in de jaren erna stabiliseert de boel door de groei inderdaad wat af te remmen maar stabiel te houden, goederen gaan weer wat makkelijker en naar meer handen dan alleen de happy few.

En DAT is pas goed voor de economie.

Maar goed mensen komen vaak niet verder dan "goudstandaard betekent nauwelijks groei", wat de grootste onzin is allertijden.

De belangrijkste uitvindingen zijn gedaan onder de goudstandaard, van telefonie tot computers en alles er tussen in, scheeps en luchtvaart, autos etc.

Nee, laat je niet gek maken.

Maar ik stel dus eigenlijk een wat mildere variatie voor, omdat er zoveel fiat is gemaakt in de afgelopen 50 tot 100 jaar, dat je gewoonweg een pure goudstandaard niet meer kan toepassen.

Met mijn idee, vloeit het goud toch weer terug naar de (centrale) banken, netkopers van goud al een aantal jaar ondertussen.

Win-win voor iedereen zonder dat je nog meer idiote acties moet ondernemen.

Dat is wat iedereen maar blijft herhalen, maar niet wat we nu met QE zien toch?quote:Op woensdag 30 maart 2016 09:07 schreef TheoddDutchGuy het volgende:

bijprinten is waardedaling wat uiteraard tot inflatie leidt

Dat ligt natuurlijk wel wat ingewikkelder. Dezelfde consument KRIJGT ook meer rente. Pensioenen blijven betaalbaar en daarmee de oudere consument, etc. etc. Rentes moet je natuurlijk altijd bekijken tov de inflatie.quote:Op woensdag 30 maart 2016 09:07 schreef TheoddDutchGuy het volgende:

de consumenten, wat de economie vormt, mogen zich weer scheel betalen aan rente?

Er zijn aardig wat landen die nu groots aan het inkopen zijn geslagen. Ben vooral erg benieuwd wat china's beleid hiermee gaat zijn.quote:Op woensdag 30 maart 2016 09:07 schreef TheoddDutchGuy het volgende:

ik zou zeggen "goudstandaard" terug, wellicht niet helemaal zoals vanouds, maar meer als een anker.

Waarom geen marktwerking en moet het omhoog gegooid worden?quote:Op woensdag 30 maart 2016 09:07 schreef TheoddDutchGuy het volgende:

gooi de waarde van goud (wat sowieso zou moeten gebeuren) drastisch omhoog, en belast de mensen met goud (dus ook mensen met sieraden van goud) nauwelijks.

Lijkt er voor mij op dat we hier eigenlijk soort van vanzelf naar toe gaan met de rente op of onder 0%.

En waarom zou het minder belast moeten worden? Goud lijkt me prima (juist nu) manier om je vermogen (deels) veilig te stellen, maar waarom zou er geen belasting geheven worden op juist dit onderdeel van je vermogen?

Blijkbaar heb ik de clue gemist. Wat is nu precies je idee en hoe profiteert de consument (zonder goud) er van?quote:Op woensdag 30 maart 2016 09:07 schreef TheoddDutchGuy het volgende:

Met mijn idee, vloeit het goud toch weer terug naar de (centrale) banken, netkopers van goud al een aantal jaar ondertussen.

Win-win voor iedereen zonder dat je nog meer idiote acties moet ondernemen.

Dat QE niet werkt heeft ook te maken met het feit dat al dat krediet voor de verkeerde doeleindes zijn gebruikt.quote:Op woensdag 30 maart 2016 09:30 schreef nikao het volgende:

[..]

Dat is wat iedereen maar blijft herhalen, maar niet wat we nu met QE zien toch?

[..]

Dat ligt natuurlijk wel wat ingewikkelder. Dezelfde consument KRIJGT ook meer rente. Pensioenen blijven betaalbaar en daarmee de oudere consument, etc. etc. Rentes moet je natuurlijk altijd bekijken tov de inflatie.

[..]

Er zijn aardig wat landen die nu groots aan het inkopen zijn geslagen. Ben vooral erg benieuwd wat china's beleid hiermee gaat zijn.

[..]

Waarom geen marktwerking en moet het omhoog gegooid worden?

Lijkt er voor mij op dat we hier eigenlijk soort van vanzelf naar toe gaan met de rente op of onder 0%.

En waarom zou het minder belast moeten worden? Goud lijkt me prima (juist nu) manier om je vermogen (deels) veilig te stellen, maar waarom zou er geen belasting geheven worden op juist dit onderdeel van je vermogen?

[..]

Blijkbaar heb ik de clue gemist. Wat is nu precies je idee en hoe profiteert de consument (zonder goud) er van?

(plus veel krediet ligt stil op bankrekeningen, krediet dat niets doet is niets waard)

Heel veel (ik heb geen percentage voor je) is gebruikt om de eigen aandelen terug te kopen.

Dit zag je beter bij de QE door de FED.

De consument krijgt rente? ik weet niet of dat wel klopt.

De spaarrentes zijn al bijna 0 en gaan richting negatief. (het is een ander soort rente maar staat wel in verbinding met de marktrente)

Pensioenen zijn een illusie, daar kun je een aparte topic over maken, maar feit is dat de pot leeg is voor iedereen onder de 45 ook al bulkt het nu boven de 1.2biljard, het word niet juist verdeeld op basis van inleg.

China is vreemd bezig, ze hadden laatst 'toegegeven" hoeveel ze hadden bijgekocht, een zogenaamde 600 ton aan goud ongeveer.. maar als je de cijfers over alle jaren bekijkt wat eerst richting HK verdween en daarna naar Shanghai.. kan dat niet kloppen.

Ook de cijfers en beweringen van goudmijn bedrijven, waar china bijna bij allemaal 50% van de opdelving wil kopen.. dat lijkt niet te staven met die 600 ton.

Ze zijn wat van plan maar weet niet wat.

Er is op dit moment geen marktwerking wat betreft goud en zilver, de fraude is op dit gebied meerdere malen al aangetoond (door GATA) en toegekend door de COMEX commissie, maar ze doen er niets mee.

ETF's zijn gewoon net zoals vanouds, pure oplichting.

Er word zogenaamd fysiek zilver/goud verkocht op papier, wat ze niet hebben en wat ze legaal hebben gemaakt dat jij als particuliere belegger het niet kan claimen.

Op iedere 1 ounce zilver ligt op dit moment 2000 contracten.

Dit is een ponzi scheme, gezien alleen de grote bedrijven en hedge funds fysiek kunnen opeisen.

Zoals JP morgan wat nu fysiek 400-500 miljoen ounce zilver heeft, wat de grootste voorraad ooit is buiten overheden om.

Dus ja welke marktwerking? die bestaat niet, al helemaal niet als een klein clubje banken nog steeds de marktprijs bepalen. (de gold en silverfix respectievelijk)

En centrale banken korting krijgen bij de comex om in commodities te handelen zoals zerohedge heeft aangetoont.

Daarom zeg ik, bubbeldoorprikken en goud/zilver omhoog gooien in verhouding tot al het bijgeprinte.

Dan kom je al gauw uit op 100k euro per ounce voor goud alleen al, misschien wel meer zelfs.

Daarom vond ik dat je dat dan niet hard moet belasten, laat mensen het maar inruilen, de huizenmarkt alleen al krijgt dan zo'n boost zoals we dat nog nooit hebben meegemaakt.

Dat gaan 'ze' nooit doen lijkt me. Alleen al om het feit dat ze bepaalde landen dan buitenproportioneel rijk maken (Rusland, China) ivm de goudvoorraden...

Maar zoals je al zegt is China ergens mee bezig en z'n eigen plan aan het trekken. Denk dat daar nog veel meer invloed uit gaat komen die de economie en goudprijs (en euro/dollar) gaat bepalen

Maar zoals je al zegt is China ergens mee bezig en z'n eigen plan aan het trekken. Denk dat daar nog veel meer invloed uit gaat komen die de economie en goudprijs (en euro/dollar) gaat bepalen

Ik denk eigenlijk dat "ze" geen keus hebben.quote:Op woensdag 30 maart 2016 09:57 schreef nikao het volgende:

Dat gaan 'ze' nooit doen lijkt me. Alleen al om het feit dat ze bepaalde landen dan buitenproportioneel rijk maken (Rusland, China) ivm de goudvoorraden...

Maar zoals je al zegt is China ergens mee bezig en z'n eigen plan aan het trekken. Denk dat daar nog veel meer invloed uit gaat komen die de economie en goudprijs (en euro/dollar) gaat bepalen

Op een gegeven moment is de koek nou eenmaal op.

Het kritieke punt dat de schuldenberg alleen nog maar kan groeien omdat niemand de rente bijprint en ook niet kan bijprinten, is al allang voorbij.

Goud was ooit waardevol omdat geld er aan vasthing, nu dat niet meer zo is moet blijken hoe lucratief en onmisbaar dat zeldzame metaal is.

Omdat de rente op de grote volumes staatspapier($,Yen, euro) zeer laag of zelfs negatief is, is het ook voor centrale banken steeds minder interessant dit papier aan te houden als reserve. Bovendien is er sprake van counterparty risk. Het lijkt me verstandiger te kijken naar wat centrale banken doen en minder naar wat hun talkingheads uitbraken. China is de grootste goudproducent ter wereld terwijl Zuid-afrika raakt uitgeput. China heeft er dus belang bij goud te monetariseren.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

De grote vraag blijft: Wat moet je met al dat goud?

Wanneer er teveel op de markt komt dan daalt de prijs hard, de vraag is niet zo groot.

Wanneer er teveel op de markt komt dan daalt de prijs hard, de vraag is niet zo groot.

Zoveel goud is er niet. De wereldeconomie groeit jaarlijks minstens 2x harder dan de goudproductie die ca 1,5% bedraag afgelopen jaren.quote:Op woensdag 30 maart 2016 10:55 schreef Piet_Piraat het volgende:

De grote vraag blijft: Wat moet je met al dat goud?

Wanneer er teveel op de markt komt dan daalt de prijs hard, de vraag is niet zo groot.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Hoeveel goud is er nodig voor productie van weggooiproducten?quote:Op woensdag 30 maart 2016 11:02 schreef Digi2 het volgende:

[..]

Zoveel goud is er niet. De wereldeconomie groeit jaarlijks minstens 2x harder dan de goudproductie die ca 1,5% bedraag afgelopen jaren.

Bijna niets omdat goud goed te recyclen is.quote:Op woensdag 30 maart 2016 11:05 schreef Piet_Piraat het volgende:

[..]

Hoeveel goud is er nodig voor productie van weggooiproducten?

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Dus is het slechte investering.quote:Op woensdag 30 maart 2016 11:08 schreef Digi2 het volgende:

[..]

Bijna niets omdat goud goed te recyclen is.

Dat is een non sequitur.quote:Op woensdag 30 maart 2016 11:10 schreef Piet_Piraat het volgende:

[..]

Dus is het slechte investering.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Eerder andersom: (fiat) geld was ooit waardevol omdat het aan goud vasthing. Of dacht je dat ze een willekeurig metaal aan geld koppelden om dit om een of andere reden meer waard te maken?quote:Op woensdag 30 maart 2016 10:39 schreef Piet_Piraat het volgende:

Goud was ooit waardevol omdat geld er aan vasthing, nu dat niet meer zo is moet blijken hoe lucratief en onmisbaar dat zeldzame metaal is.

Andere zeldzame grondstoffen die economisch meer waarde hebben, halen goud in.quote:Op woensdag 30 maart 2016 11:33 schreef Wegenbouwer het volgende:

[..]

Eerder andersom: (fiat) geld was ooit waardevol omdat het aan goud vasthing. Of dacht je dat ze een willekeurig metaal aan geld koppelden om dit om een of andere reden meer waard te maken?

Er is al jaren vrij veel goud geproduceerd en vreemd genoeg wordt er vrij weinig weggegooid, de hoeveelheid goud in de wereld neemt alleen maar toe.quote:Op woensdag 30 maart 2016 11:02 schreef Digi2 het volgende:

[..]

Zoveel goud is er niet. De wereldeconomie groeit jaarlijks minstens 2x harder dan de goudproductie die ca 1,5% bedraag afgelopen jaren.

Het neemt minder toe dan de economische groei. Dat is ook de hoofdreden voor zover ik weet tegen de goudstandaard. Je geld zou dan immers jaarlijks in waarde toenemen.quote:Op woensdag 30 maart 2016 12:16 schreef Wespensteek het volgende:

[..]

Er is al jaren vrij veel goud geproduceerd en vreemd genoeg wordt er vrij weinig weggegooid, de hoeveelheid goud in de wereld neemt alleen maar toe.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Ik zou niet weten waarom dat belangrijk is anders dan als argument tegen de gouden standaard. Als er een enorme goudhoeveelheid is geproduceerd en er is weinig verbruik dan is er dus veel goud beschikbaar en zou de prijs moeten dalen. Zolang er mensen maar blijven verzamelen heeft het echter nog een waarde, net als met de tulpen in de 17e eeuw.quote:Op woensdag 30 maart 2016 12:21 schreef Digi2 het volgende:

[..]

Het neemt minder toe dan de economische groei. Dat is ook de hoofdreden voor zover ik weet tegen de goudstandaard. Je geld zou dan immers jaarlijks in waarde toenemen.

Men wil keiharde inflatie. Waarom? Simpele feit dat de gemaakte schulden niets meer voorstellen. Hoe kom je anders van die enorme schuldenberg af c.q. aan je betalingen kunnen voldoen. Ze willen dus helemaal niet gelimiteerd worden, maar zelf de vrijheid hebben de inflatie te fine tunen tussen waarde schulden verlagen zonder de consumenten te veel te benadelen (lonen moeten wel meestijgen dus). Helaas zijn ze niet zo goed in dat regelen van de inflatie zoals de laatste jaren wel blijkt.

"Happiness is not getting more, but wanting less"

Probleem is dat de inflatie zich moeilijk laat leiden. Eerder leidt het tot bubbles die ploffen door misallocatie van kapitaal. Deze klappende bubbles probeert men vervolgens opnieuw leven in te blazen met nog meer versgedrukt geld. Nu kopen centrale banken ook hypotheken en bedrijfsleningen opquote:Op woensdag 30 maart 2016 12:44 schreef ssebass het volgende:

Men wil keiharde inflatie. Waarom? Simpele feit dat de gemaakte schulden niets meer voorstellen. Hoe kom je anders van die enorme schuldenberg af c.q. aan je betalingen kunnen voldoen. Ze willen dus helemaal niet gelimiteerd worden, maar zelf de vrijheid hebben de inflatie te fine tunen tussen waarde schulden verlagen zonder de consumenten te veel te benadelen (lonen moeten wel meestijgen dus). Helaas zijn ze niet zo goed in dat regelen van de inflatie zoals de laatste jaren wel blijkt.

Het zal me ook niet verbazen als ze op grote schaal aandelen gaan opkopen met vers gedrukt geld als de beurzen wereldwijd crashen. De inkomsten van de overheid van de VS zijn sinds het jaar 2000 sterk afhankelijk geworden van stijgende beurzen.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

met een koppeling aan de goudprijs is devaluatie onmogelijk, en er zit niets anders dan de lonen verlagen en dat doet echt pijn in de portemonnee, zie "jordaanoproer"quote:Op woensdag 30 maart 2016 12:21 schreef Digi2 het volgende:

[..]

Het neemt minder toe dan de economische groei. Dat is ook de hoofdreden voor zover ik weet tegen de goudstandaard. Je geld zou dan immers jaarlijks in waarde toenemen.

Er is overigens verschil tussen devaluatie en inflatie, devaluatie zou voor een aantal landen binnen de EU zeer gewenst zijn , zoals Spanje en Griekenland terwijl Duitsland wel een revaluatie kan gebruiken , helaas verhindert de Euro het onafhankelijk bewegen per land, zgn economische divergentie per land

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

Devaluatie onder een goudstandaard is wel degelijk mogelijk en heeft ook plaatsgevonden in 1934.quote:Op woensdag 30 maart 2016 21:31 schreef michaelmoore het volgende:

[..]

met een koppeling aan de goudprijs is devaluatie onmogelijk, en er zit niets anders dan de lonen verlagen en dat doet echt pijn in de portemonnee, zie "jordaanoproer"

quote:The Gold Reserve Act outlawed most private possession of gold, forcing individuals to sell it to the Treasury, after which it was stored in United States Bullion Depository at Fort Knox and other locations. The act also changed the nominal price of gold from $20.67 per troy ounce to $35. This price change incentivized foreign investors to export their gold to the United States, while simultaneously devaluing the U.S. dollar in an attempt to spark inflation.

De euro heeft inderdaad ipv convergentie juist tot divergentie geleid. Devaluatie maakt import duurder en export goedkoper.quote:Er is overigens verschil tussen devaluatie en inflatie, devaluatie zou voor een aantal landen binnen de EU zeer gewenst zijn , zoals Spanje en Griekenland terwijl Duitsland wel een revaluatie kan gebruiken , helaas verhindert de Euro het onafhankelijk bewegen per land, zgn economische divergentie per land

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Indirect kopen ze al aandelen.quote:Op woensdag 30 maart 2016 13:49 schreef Digi2 het volgende:

[..]

Probleem is dat de inflatie zich moeilijk laat leiden. Eerder leidt het tot bubbles die ploffen door misallocatie van kapitaal. Deze klappende bubbles probeert men vervolgens opnieuw leven in te blazen met nog meer versgedrukt geld. Nu kopen centrale banken ook hypotheken en bedrijfsleningen op

Het zal me ook niet verbazen als ze op grote schaal aandelen gaan opkopen met vers gedrukt geld als de beurzen wereldwijd crashen. De inkomsten van de overheid van de VS zijn sinds het jaar 2000 sterk afhankelijk geworden van stijgende beurzen.

Als bedrijven met goedkoop geleend geld, de eigen aandelen kunnen terugkopen, komt het op hetzelfde neer.

En laat dat nou exact al gebeuren sinds QE1.

Indirect koop ik boodschappen van mijn hypotheek.

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Gold in a world of negative interest ratesquote:The WGC noted that more than $8 trillion worth of high-quality sovereign debt, about 30% of the market, is trading in negative territory. At the same time, 40% of global bonds are trading with yields below 1%.

When yields are adjusted for inflation, the figures are even starker: 51% of sovereign debt (US$15 trillion) is trading with negative real yields and only 16% yields more than 1% in real terms, the report said.

Unless investors are willing to accept a loss-making investment strategy, they may need to consider increasing their holdings of gold. We believe this should resonate especially well with pension funds and foreign reserve managers whose investment guidelines are typically stricter and who hold a large portion of bonds in their portfolios,” the council said.

While negative interest rate policies are bad for investors, the council noted they also erode confidence in fiat currencies, raising the threat of a global currency war, and are increasing market uncertainty and volatility as these are seen as last-ditch attempts by central banks to spur growth and promote inflation.

Negative interest rate policies were designed and implemented to fight against deflation and currency appreciation pressures, especially vis-ŗ-vis the U.S. dollar. Nonetheless, currencies from all advanced countries/regions that implemented negative rates have actually appreciated against the U.S. dollar, year-to-date, ranging from about two to seven percent. The longer this situation persists, the greater the likelihood some central banks may pursue intervention measures.

Centrale banken komen voor de keuze te staan indien obligaties aflopen opnieuw obligities kopen tegen een slecht of negatief rendement en counterparty risk of goud kopen. Grote centrale banken kunnen aanzienlijke volumes goud opkopen bij een stevige prijsdaling, zodanig dat ze de prijs stabiliseren. Zij hebben dus ook enige controle over de prijsontwikkeling van deze assetklasse.

[ Bericht 1% gewijzigd door Digi2 op 31-03-2016 21:40:01 ]

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

quote:Gold Mint at Europe's Heart Says Sub-Zero Rates Buoy Sales

Europeans grappling with a refugee crisis and negative interest rates are buying gold as a haven investment, according to the Austrian Mint’s Andrea Lang, who expects demand in the region to stay strong in 2016.

“Interest rates are negative at the moment and people don’t see any benefit of keeping their money anywhere, but at the same time they feel a little bit concerned about the future,” Lang, director of marketing and sales, said in an interview in Singapore. “They want to invest, they want to have a safe haven for their money,” she said Friday.

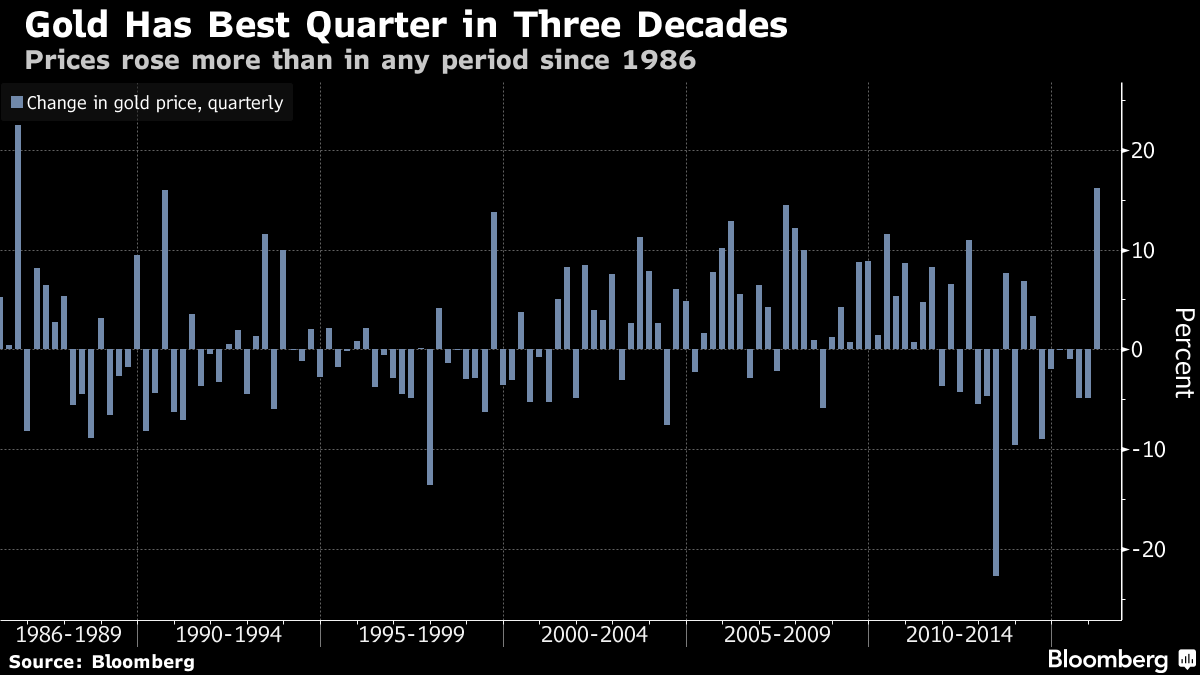

Gold climbed 16 percent in the first quarter for its best performance in three decades amid financial turmoil and economic uncertainty. Europe has seen a flood of refugees from conflict in the Middle East and some 1 million went to Germany last year, the most since World War II. Brussels and Paris have also been rocked by terror attacks, while European Central Bank President Mario Draghi took more steps last month to spur price growth, including lowering its deposit rate deeper into negative territory.

The refugee crisis has a psychological impact, spurring investment among Europeans, and people fleeing to Europe for safety may carry precious metals with them, according to Lang.

Muenze Oesterreich AG, which makes Philharmonic coins, saw sales of gold bars and coins jump about 45 percent to 1.32 million ounces in 2015 from a year earlier, while silver sales rose to 7.3 million ounces from 4.6 million ounces, Lang said.

“People are concerned about the stability of the economy,” Lang said. “All European countries are struggling. We have a very high rate of unemployment in the southern parts of Europe. Austria is fine on that level, but still we can see what’s happening around us. And interest rates are negative, so it all speaks for gold.”

Investors around the world are adding to gold holdings. Sales of American Eagle coins surged to 83,500 ounces in February from 18,500 ounces a year earlier, the U.S. Mint said on its website on March 1. Investor assets in bullion-backed exchange traded funds jumped about 300 metric tons last quarter, the most since 2009. Sales by the Perth Mint climbed 29 percent to 47,948 ounces in March from a month earlier, it said Friday.

Returns Double

Monetary authorities responsible for about two dozen countries have dropped policy rates below zero to try to revive economies. In a bid to stimulate lending, the Bank of Japan in late January joined the ECB in setting rates below zero, along with Denmark, Sweden and Switzerland.

“History shows that, in periods of low rates, gold returns are typically more than double their long-term average,” the World Gold Council said in a report March 31. “Over the long run, negative interest rate policies may result in structurally higher demand for gold from central banks and investors alike.”

....

We zullen zien of deze snelle stijging van de goudprijs beklijft, of dat we te maken krijgen met een crash die er snel op volgt zoals in 1980.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen