WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Dat gaan 'ze' nooit doen lijkt me. Alleen al om het feit dat ze bepaalde landen dan buitenproportioneel rijk maken (Rusland, China) ivm de goudvoorraden...

Maar zoals je al zegt is China ergens mee bezig en z'n eigen plan aan het trekken. Denk dat daar nog veel meer invloed uit gaat komen die de economie en goudprijs (en euro/dollar) gaat bepalen

Maar zoals je al zegt is China ergens mee bezig en z'n eigen plan aan het trekken. Denk dat daar nog veel meer invloed uit gaat komen die de economie en goudprijs (en euro/dollar) gaat bepalen

Ik denk eigenlijk dat "ze" geen keus hebben.quote:Op woensdag 30 maart 2016 09:57 schreef nikao het volgende:

Dat gaan 'ze' nooit doen lijkt me. Alleen al om het feit dat ze bepaalde landen dan buitenproportioneel rijk maken (Rusland, China) ivm de goudvoorraden...

Maar zoals je al zegt is China ergens mee bezig en z'n eigen plan aan het trekken. Denk dat daar nog veel meer invloed uit gaat komen die de economie en goudprijs (en euro/dollar) gaat bepalen

Op een gegeven moment is de koek nou eenmaal op.

Het kritieke punt dat de schuldenberg alleen nog maar kan groeien omdat niemand de rente bijprint en ook niet kan bijprinten, is al allang voorbij.

Goud was ooit waardevol omdat geld er aan vasthing, nu dat niet meer zo is moet blijken hoe lucratief en onmisbaar dat zeldzame metaal is.

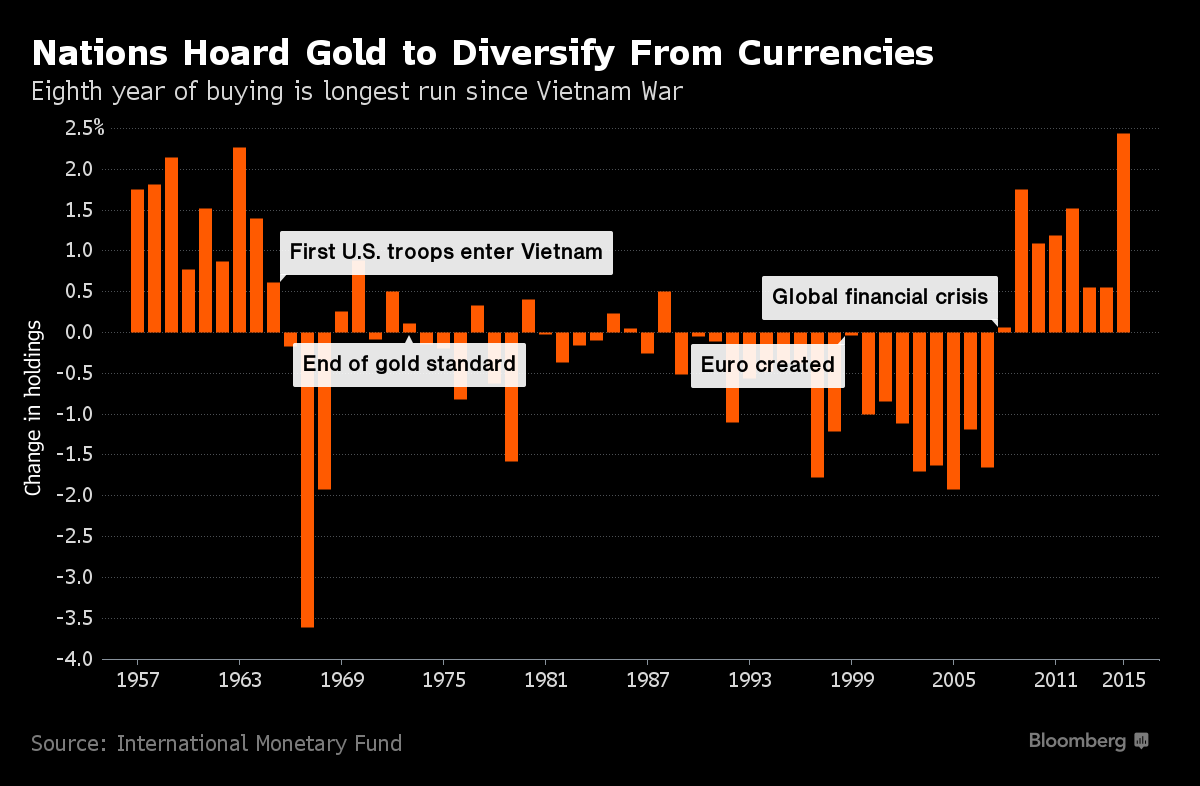

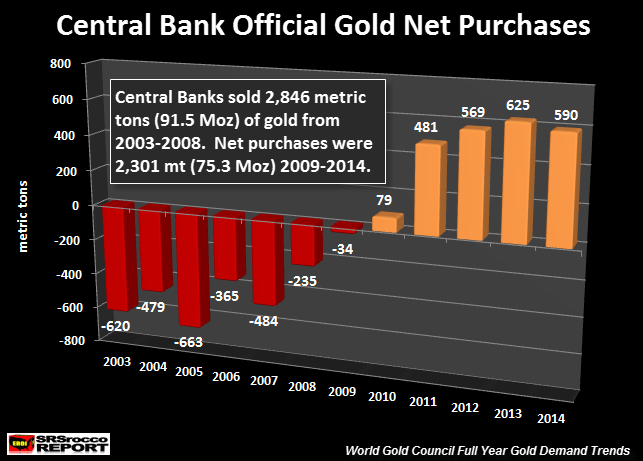

Omdat de rente op de grote volumes staatspapier($,Yen, euro) zeer laag of zelfs negatief is, is het ook voor centrale banken steeds minder interessant dit papier aan te houden als reserve. Bovendien is er sprake van counterparty risk. Het lijkt me verstandiger te kijken naar wat centrale banken doen en minder naar wat hun talkingheads uitbraken. China is de grootste goudproducent ter wereld terwijl Zuid-afrika raakt uitgeput. China heeft er dus belang bij goud te monetariseren.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

De grote vraag blijft: Wat moet je met al dat goud?

Wanneer er teveel op de markt komt dan daalt de prijs hard, de vraag is niet zo groot.

Wanneer er teveel op de markt komt dan daalt de prijs hard, de vraag is niet zo groot.

Zoveel goud is er niet. De wereldeconomie groeit jaarlijks minstens 2x harder dan de goudproductie die ca 1,5% bedraag afgelopen jaren.quote:Op woensdag 30 maart 2016 10:55 schreef Piet_Piraat het volgende:

De grote vraag blijft: Wat moet je met al dat goud?

Wanneer er teveel op de markt komt dan daalt de prijs hard, de vraag is niet zo groot.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Hoeveel goud is er nodig voor productie van weggooiproducten?quote:Op woensdag 30 maart 2016 11:02 schreef Digi2 het volgende:

[..]

Zoveel goud is er niet. De wereldeconomie groeit jaarlijks minstens 2x harder dan de goudproductie die ca 1,5% bedraag afgelopen jaren.

Bijna niets omdat goud goed te recyclen is.quote:Op woensdag 30 maart 2016 11:05 schreef Piet_Piraat het volgende:

[..]

Hoeveel goud is er nodig voor productie van weggooiproducten?

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Dus is het slechte investering.quote:Op woensdag 30 maart 2016 11:08 schreef Digi2 het volgende:

[..]

Bijna niets omdat goud goed te recyclen is.

Dat is een non sequitur.quote:Op woensdag 30 maart 2016 11:10 schreef Piet_Piraat het volgende:

[..]

Dus is het slechte investering.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Eerder andersom: (fiat) geld was ooit waardevol omdat het aan goud vasthing. Of dacht je dat ze een willekeurig metaal aan geld koppelden om dit om een of andere reden meer waard te maken?quote:Op woensdag 30 maart 2016 10:39 schreef Piet_Piraat het volgende:

Goud was ooit waardevol omdat geld er aan vasthing, nu dat niet meer zo is moet blijken hoe lucratief en onmisbaar dat zeldzame metaal is.

Andere zeldzame grondstoffen die economisch meer waarde hebben, halen goud in.quote:Op woensdag 30 maart 2016 11:33 schreef Wegenbouwer het volgende:

[..]

Eerder andersom: (fiat) geld was ooit waardevol omdat het aan goud vasthing. Of dacht je dat ze een willekeurig metaal aan geld koppelden om dit om een of andere reden meer waard te maken?

Er is al jaren vrij veel goud geproduceerd en vreemd genoeg wordt er vrij weinig weggegooid, de hoeveelheid goud in de wereld neemt alleen maar toe.quote:Op woensdag 30 maart 2016 11:02 schreef Digi2 het volgende:

[..]

Zoveel goud is er niet. De wereldeconomie groeit jaarlijks minstens 2x harder dan de goudproductie die ca 1,5% bedraag afgelopen jaren.

Het neemt minder toe dan de economische groei. Dat is ook de hoofdreden voor zover ik weet tegen de goudstandaard. Je geld zou dan immers jaarlijks in waarde toenemen.quote:Op woensdag 30 maart 2016 12:16 schreef Wespensteek het volgende:

[..]

Er is al jaren vrij veel goud geproduceerd en vreemd genoeg wordt er vrij weinig weggegooid, de hoeveelheid goud in de wereld neemt alleen maar toe.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Ik zou niet weten waarom dat belangrijk is anders dan als argument tegen de gouden standaard. Als er een enorme goudhoeveelheid is geproduceerd en er is weinig verbruik dan is er dus veel goud beschikbaar en zou de prijs moeten dalen. Zolang er mensen maar blijven verzamelen heeft het echter nog een waarde, net als met de tulpen in de 17e eeuw.quote:Op woensdag 30 maart 2016 12:21 schreef Digi2 het volgende:

[..]

Het neemt minder toe dan de economische groei. Dat is ook de hoofdreden voor zover ik weet tegen de goudstandaard. Je geld zou dan immers jaarlijks in waarde toenemen.

Men wil keiharde inflatie. Waarom? Simpele feit dat de gemaakte schulden niets meer voorstellen. Hoe kom je anders van die enorme schuldenberg af c.q. aan je betalingen kunnen voldoen. Ze willen dus helemaal niet gelimiteerd worden, maar zelf de vrijheid hebben de inflatie te fine tunen tussen waarde schulden verlagen zonder de consumenten te veel te benadelen (lonen moeten wel meestijgen dus). Helaas zijn ze niet zo goed in dat regelen van de inflatie zoals de laatste jaren wel blijkt.

"Happiness is not getting more, but wanting less"

Probleem is dat de inflatie zich moeilijk laat leiden. Eerder leidt het tot bubbles die ploffen door misallocatie van kapitaal. Deze klappende bubbles probeert men vervolgens opnieuw leven in te blazen met nog meer versgedrukt geld. Nu kopen centrale banken ook hypotheken en bedrijfsleningen opquote:Op woensdag 30 maart 2016 12:44 schreef ssebass het volgende:

Men wil keiharde inflatie. Waarom? Simpele feit dat de gemaakte schulden niets meer voorstellen. Hoe kom je anders van die enorme schuldenberg af c.q. aan je betalingen kunnen voldoen. Ze willen dus helemaal niet gelimiteerd worden, maar zelf de vrijheid hebben de inflatie te fine tunen tussen waarde schulden verlagen zonder de consumenten te veel te benadelen (lonen moeten wel meestijgen dus). Helaas zijn ze niet zo goed in dat regelen van de inflatie zoals de laatste jaren wel blijkt.

Het zal me ook niet verbazen als ze op grote schaal aandelen gaan opkopen met vers gedrukt geld als de beurzen wereldwijd crashen. De inkomsten van de overheid van de VS zijn sinds het jaar 2000 sterk afhankelijk geworden van stijgende beurzen.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

met een koppeling aan de goudprijs is devaluatie onmogelijk, en er zit niets anders dan de lonen verlagen en dat doet echt pijn in de portemonnee, zie "jordaanoproer"quote:Op woensdag 30 maart 2016 12:21 schreef Digi2 het volgende:

[..]

Het neemt minder toe dan de economische groei. Dat is ook de hoofdreden voor zover ik weet tegen de goudstandaard. Je geld zou dan immers jaarlijks in waarde toenemen.

Er is overigens verschil tussen devaluatie en inflatie, devaluatie zou voor een aantal landen binnen de EU zeer gewenst zijn , zoals Spanje en Griekenland terwijl Duitsland wel een revaluatie kan gebruiken , helaas verhindert de Euro het onafhankelijk bewegen per land, zgn economische divergentie per land

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

Devaluatie onder een goudstandaard is wel degelijk mogelijk en heeft ook plaatsgevonden in 1934.quote:Op woensdag 30 maart 2016 21:31 schreef michaelmoore het volgende:

[..]

met een koppeling aan de goudprijs is devaluatie onmogelijk, en er zit niets anders dan de lonen verlagen en dat doet echt pijn in de portemonnee, zie "jordaanoproer"

quote:The Gold Reserve Act outlawed most private possession of gold, forcing individuals to sell it to the Treasury, after which it was stored in United States Bullion Depository at Fort Knox and other locations. The act also changed the nominal price of gold from $20.67 per troy ounce to $35. This price change incentivized foreign investors to export their gold to the United States, while simultaneously devaluing the U.S. dollar in an attempt to spark inflation.

De euro heeft inderdaad ipv convergentie juist tot divergentie geleid. Devaluatie maakt import duurder en export goedkoper.quote:Er is overigens verschil tussen devaluatie en inflatie, devaluatie zou voor een aantal landen binnen de EU zeer gewenst zijn , zoals Spanje en Griekenland terwijl Duitsland wel een revaluatie kan gebruiken , helaas verhindert de Euro het onafhankelijk bewegen per land, zgn economische divergentie per land

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Indirect kopen ze al aandelen.quote:Op woensdag 30 maart 2016 13:49 schreef Digi2 het volgende:

[..]

Probleem is dat de inflatie zich moeilijk laat leiden. Eerder leidt het tot bubbles die ploffen door misallocatie van kapitaal. Deze klappende bubbles probeert men vervolgens opnieuw leven in te blazen met nog meer versgedrukt geld. Nu kopen centrale banken ook hypotheken en bedrijfsleningen op

Het zal me ook niet verbazen als ze op grote schaal aandelen gaan opkopen met vers gedrukt geld als de beurzen wereldwijd crashen. De inkomsten van de overheid van de VS zijn sinds het jaar 2000 sterk afhankelijk geworden van stijgende beurzen.

Als bedrijven met goedkoop geleend geld, de eigen aandelen kunnen terugkopen, komt het op hetzelfde neer.

En laat dat nou exact al gebeuren sinds QE1.

Indirect koop ik boodschappen van mijn hypotheek.

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Gold in a world of negative interest ratesquote:The WGC noted that more than $8 trillion worth of high-quality sovereign debt, about 30% of the market, is trading in negative territory. At the same time, 40% of global bonds are trading with yields below 1%.

When yields are adjusted for inflation, the figures are even starker: 51% of sovereign debt (US$15 trillion) is trading with negative real yields and only 16% yields more than 1% in real terms, the report said.

Unless investors are willing to accept a loss-making investment strategy, they may need to consider increasing their holdings of gold. We believe this should resonate especially well with pension funds and foreign reserve managers whose investment guidelines are typically stricter and who hold a large portion of bonds in their portfolios,” the council said.

While negative interest rate policies are bad for investors, the council noted they also erode confidence in fiat currencies, raising the threat of a global currency war, and are increasing market uncertainty and volatility as these are seen as last-ditch attempts by central banks to spur growth and promote inflation.

Negative interest rate policies were designed and implemented to fight against deflation and currency appreciation pressures, especially vis-à-vis the U.S. dollar. Nonetheless, currencies from all advanced countries/regions that implemented negative rates have actually appreciated against the U.S. dollar, year-to-date, ranging from about two to seven percent. The longer this situation persists, the greater the likelihood some central banks may pursue intervention measures.

Centrale banken komen voor de keuze te staan indien obligaties aflopen opnieuw obligities kopen tegen een slecht of negatief rendement en counterparty risk of goud kopen. Grote centrale banken kunnen aanzienlijke volumes goud opkopen bij een stevige prijsdaling, zodanig dat ze de prijs stabiliseren. Zij hebben dus ook enige controle over de prijsontwikkeling van deze assetklasse.

[ Bericht 1% gewijzigd door Digi2 op 31-03-2016 21:40:01 ]

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

quote:Gold Mint at Europe's Heart Says Sub-Zero Rates Buoy Sales

Europeans grappling with a refugee crisis and negative interest rates are buying gold as a haven investment, according to the Austrian Mint’s Andrea Lang, who expects demand in the region to stay strong in 2016.

“Interest rates are negative at the moment and people don’t see any benefit of keeping their money anywhere, but at the same time they feel a little bit concerned about the future,” Lang, director of marketing and sales, said in an interview in Singapore. “They want to invest, they want to have a safe haven for their money,” she said Friday.

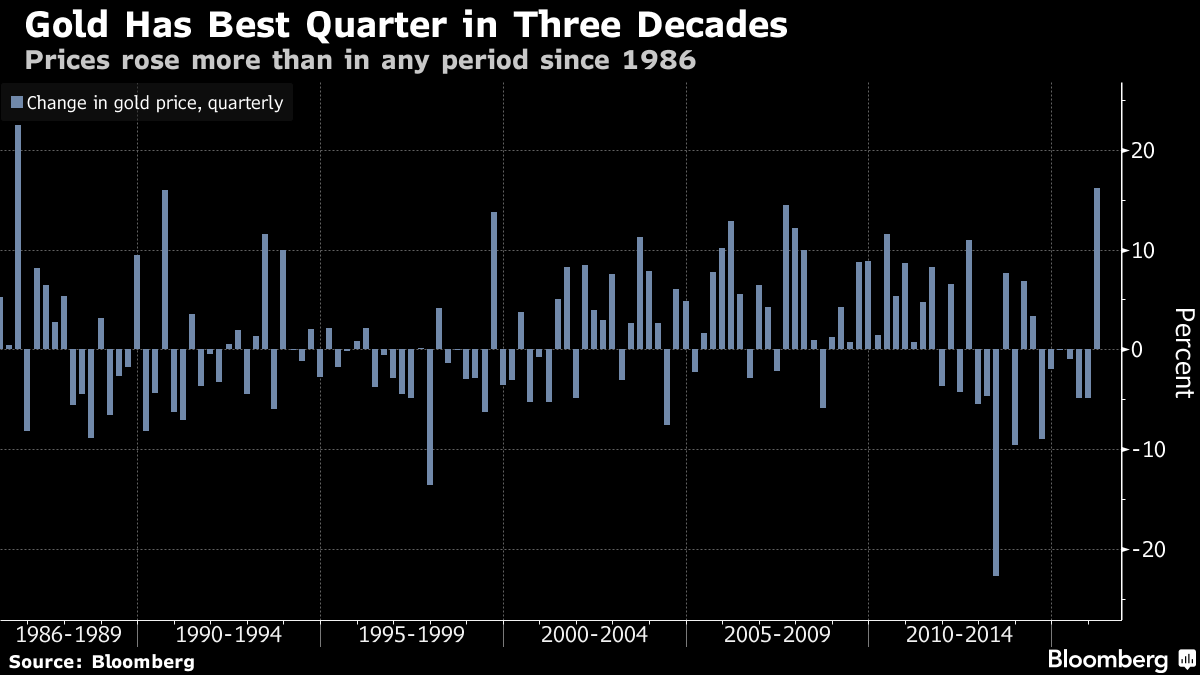

Gold climbed 16 percent in the first quarter for its best performance in three decades amid financial turmoil and economic uncertainty. Europe has seen a flood of refugees from conflict in the Middle East and some 1 million went to Germany last year, the most since World War II. Brussels and Paris have also been rocked by terror attacks, while European Central Bank President Mario Draghi took more steps last month to spur price growth, including lowering its deposit rate deeper into negative territory.

The refugee crisis has a psychological impact, spurring investment among Europeans, and people fleeing to Europe for safety may carry precious metals with them, according to Lang.

Muenze Oesterreich AG, which makes Philharmonic coins, saw sales of gold bars and coins jump about 45 percent to 1.32 million ounces in 2015 from a year earlier, while silver sales rose to 7.3 million ounces from 4.6 million ounces, Lang said.

“People are concerned about the stability of the economy,” Lang said. “All European countries are struggling. We have a very high rate of unemployment in the southern parts of Europe. Austria is fine on that level, but still we can see what’s happening around us. And interest rates are negative, so it all speaks for gold.”

Investors around the world are adding to gold holdings. Sales of American Eagle coins surged to 83,500 ounces in February from 18,500 ounces a year earlier, the U.S. Mint said on its website on March 1. Investor assets in bullion-backed exchange traded funds jumped about 300 metric tons last quarter, the most since 2009. Sales by the Perth Mint climbed 29 percent to 47,948 ounces in March from a month earlier, it said Friday.

Returns Double

Monetary authorities responsible for about two dozen countries have dropped policy rates below zero to try to revive economies. In a bid to stimulate lending, the Bank of Japan in late January joined the ECB in setting rates below zero, along with Denmark, Sweden and Switzerland.

“History shows that, in periods of low rates, gold returns are typically more than double their long-term average,” the World Gold Council said in a report March 31. “Over the long run, negative interest rate policies may result in structurally higher demand for gold from central banks and investors alike.”

....

We zullen zien of deze snelle stijging van de goudprijs beklijft, of dat we te maken krijgen met een crash die er snel op volgt zoals in 1980.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen