WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Welkom in Bulls, Bears & Bucks, de WGR reeks (begonnen in NWS) die is voortgekomen uit de topics mbt tot de val van de dollar en de koersval op de beurzen. In dit topic kun je discussiŽren over financieel-economisch nieuws en de achtergronden bij het nieuws.

Enkele definities.

Eerdere topicsquote:Deflation – A fall in the general price of goods and services. This problem, seen during the Great Depression, hurts economic growth as consumers wait for prices to fall. By contrast, "disinflation" is a benign reduction in the inflation rate.

Inflation – A rise in the general price of goods and services. When out of control, it constrains saving and investment in the economy. The rate of inflation is most often measured by changes in the Labor Department's consumer price index.

Recession – A sharp contraction in economic activity and employment. A common but informal measure is two consecutive quarters with a decline of national output. A recession is officially declared by a committee of the National Bureau of Economic Research in Boston – this occurs after the fact when final data have arrived and been analyzed.

Stagflation – A combination of stagnation (manifested as significant unemployment and slow or negative economic growth) and entrenched inflation – a phenomenon that characterized the 1970s in America.

[NWS] Dollar

Topicreeks: De dag dat de dollar viel

[WGR] Dollar

WGR / De dollar... Hoe diep gaat hij zinken?

WGR / De Amerikaanse dollar in verval: hoe diep zinkt-ie? deel 2.

[NWS] / [AEX] Huidige reeks

Topicreeks: AEX: Bulls, Bears & Bucks

Ook handig...

NWS / Achtergronden : De Kredietcrisis.

Tegenlicht: De dag dat de dollar viel

Marketwatch: laatste nieuws Amerikaanse markten

De FinanciŽle Telegraaf: Nederlands nieuws

De belangrijkste banken/verzekeraars (trader grafieken)

Meerjarige grafieken

Euro/Dollar - 1 jaar

S&P 500 - 5 jaar

AEX / Dow Jones - 2 jaar

Hang Seng - 2 jaar

OP

De OP vind je hier.

Voeg wel steeds een link naar het net gesloten topic toe, onderaan bij "[NWS] Huidige reeks" (in de Wiki dus en dan kopiŽren naar FOK!).

The problem is not the occupation, but how people deal with it.

China is ook geen vrije markt. Als de staat zowel wisselkoers als rente bepaalt dan kun je geen vrije kapitaalstromen hebben.quote:Op zaterdag 25 april 2015 09:07 schreef Basp1 het volgende:

Als ik de wikipagina over die a share accounts lees mogen die alleen door locals gekocht worden. Wat vinden de vrije markten organisaties daarvan? Alles moet toch door iedereen op de wereld op te kopen zijn anders verstoord dit de vrije handel, is dit geen vorm van markt protectie?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Zijn we als westerse (vrije markt dogma) wereld dan niet heel hypocriet dat we zulke gedraging van zo'n land toestaan en er ondanks dat wel zoveel handel mee drijven?quote:Op zaterdag 25 april 2015 09:55 schreef SeLang het volgende:

[..]

China is ook geen vrije markt. Als de staat zowel wisselkoers als rente bepaalt dan kun je geen vrije kapitaalstromen hebben.

Zijn de chinese b share aandelen in vergelijking met de a ook zo aan het stijgen?

Het westen is ook steeds minder een markteconomie. In welke normaal functionerende markteconomie handelt $5T aan staatsobligaties van overheden met obscene schuld (en dus ook nog eens default risico) met negatieve yields, of met andere woorden: een van te voren gegarandeerd verlies?quote:Op zaterdag 25 april 2015 10:05 schreef Basp1 het volgende:

[..]

Zijn we als westerse (vrije markt dogma) wereld dan niet heel hypocriet dat we zulke gedraging van zo'n land toestaan en er ondanks dat wel zoveel handel mee drijven?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Welke marktentiteiten handelen dan met die staatsobligaties? Banken, die zouden toch sinds 2008 weer aan risicoprofielen moeten doen en dus niet hierin gaan handelen, of verplichten overheden dit?quote:Op zaterdag 25 april 2015 10:22 schreef SeLang het volgende:

[..]

Het westen is ook steeds minder een markteconomie. In welke normaal functionerende markteconomie handelt $5T aan staatsobligaties van overheden met obscene schuld (en dus ook nog eens default risico) met negatieve yields, of met andere woorden: een van te voren gegarandeerd verlies?

Banken, verzekeraars etc. Geen keus. De centrale bank heft 0,2% belasting op cash dus ze moeten nu kiezen waar ze het minste gegarandeerde verlies op lijden.quote:Op zaterdag 25 april 2015 10:43 schreef Basp1 het volgende:

[..]

Welke marktentiteiten handelen dan met die staatsobligaties? Banken, die zouden toch sinds 2008 weer aan risicoprofielen moeten doen en dus niet hierin gaan handelen, of verplichten overheden dit?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Waarom kunnen ze het niet gewoon als cash aanhouden maar moeten ze het stallen bij de ecb?quote:Op zaterdag 25 april 2015 10:48 schreef SeLang het volgende:

[..]

Banken, verzekeraars etc. Geen keus. De centrale bank heft 0,2% belasting op cash dus ze moeten nu kiezen waar ze het minste gegarandeerde verlies op lijden.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

Dat was ook het eerste wat ik opzocht toen ze die -0,2% deposit rate invoerden. Maar volgens mij is het gedefinieerd als de excess cash boven wat wettelijk vereist is, dus je zou dat ook kwijt zijn als je dat geld in fysieke bankbiljetten aanhoudt.quote:Op zaterdag 25 april 2015 12:54 schreef icecreamfarmer_NL het volgende:

[..]

Waarom kunnen ze het niet gewoon als cash aanhouden maar moeten ze het stallen bij de ecb?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Er is dus een grens aan de hoeveelheid cash (giraal of niet) een bank maag aanhouden?quote:Op zaterdag 25 april 2015 13:10 schreef SeLang het volgende:

[..]

Dat was ook het eerste wat ik opzocht toen ze die -0,2% deposit rate invoerden. Maar volgens mij is het gedefinieerd als de excess cash boven wat wettelijk vereist is, dus je zou dat ook kwijt zijn als je dat geld in fysieke bankbiljetten aanhoudt.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

http://www.volkskrant.nl/(...)rnetgedrag~a3980289/

China doet er in ieder geval alles aan om burgers in de gaten te gaan houden en dus opstanden zo vroeg mogelijk te proberen te ontdekken.

China doet er in ieder geval alles aan om burgers in de gaten te gaan houden en dus opstanden zo vroeg mogelijk te proberen te ontdekken.

Vorige deeltje was het traagste ooit uit deze reeks.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Stilte voor de stormquote:Op zaterdag 25 april 2015 13:23 schreef Arcee het volgende:

Vorige deeltje was het traagste ooit uit deze reeks.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Nee daar zit geen grens aan, alleen rukt de centrale bank je dan een poot uit.quote:Op zaterdag 25 april 2015 13:11 schreef icecreamfarmer_NL het volgende:

[..]

Er is dus een grens aan de hoeveelheid cash (giraal of niet) een bank maag aanhouden?

Dit is een extreem bizarre situatie, zeker als je bedenkt dat dit slechts 6,5 jaar is na de Lehman crisis! Want extra cash maakt het systeem stabieler (minder risico bij eventuele bankruns want er is plenty cash aanwezig).

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dat horen we al zes jaar.quote:

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Interessant: vanwege de negatieve rente er zijn er nu zelfs pensioenfondsen in Zwitserland die geld van de banken af halen en het in een verzekerde kluis leggen. Dat bespaart ongeveer 25.000 per 10 miljoen frank. Ze worden echter door de banken tegengewerkt, terwijl het gaat om geld op een zichtrekening (dus dat moet direct opneembaar zijn volgens de wet). Vermoedelijk ligt de Zwitserse centrale bank hier dwars, maar die gaat daarmee haar boekje te buiten.

http://www.srf.ch/news/wi(...)e-bargeld-auszahlung

http://www.srf.ch/news/wi(...)e-bargeld-auszahlung

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Daar kun je op wachten.quote:Op zondag 26 april 2015 16:27 schreef SeLang het volgende:

Interessant: vanwege de negatieve rente er zijn er nu zelfs pensioenfondsen in Zwitserland die geld van de banken af halen en het in een verzekerde kluis leggen. Dat bespaart ongeveer 25.000 per 10 miljoen frank. Ze worden echter door de banken tegengewerkt, terwijl het gaat om geld op een zichtrekening (dus dat moet direct opneembaar zijn volgens de wet). Vermoedelijk ligt de Zwitserse centrale bank hier dwars, maar die gaat daarmee haar boekje te buiten.

http://www.srf.ch/news/wi(...)e-bargeld-auszahlung

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

Het is wachten op het eerste "physical cash" ETF dat belegt in bankbiljetten in een verzekerde kluis!

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Wacht eens even doet de zwitserse centrale bank dan ook met de race naar de laagst mogelijke rente? Ik had verwacht dat die nog een beetje normaal beleid zouden voeren, maar het lijkt wel of alle centrale bankiers dan besmet zijn met dit zo laag mogelijke rente virus.quote:Op zondag 26 april 2015 16:27 schreef SeLang het volgende:

Interessant: vanwege de negatieve rente er zijn er nu zelfs pensioenfondsen in Zwitserland die geld van de banken af halen en het in een verzekerde kluis leggen. Dat bespaart ongeveer 25.000 per 10 miljoen frank. Ze worden echter door de banken tegengewerkt, terwijl het gaat om geld op een zichtrekening (dus dat moet direct opneembaar zijn volgens de wet). Vermoedelijk ligt de Zwitserse centrale bank hier dwars, maar die gaat daarmee haar boekje te buiten.

http://www.srf.ch/news/wi(...)e-bargeld-auszahlung

De Zwitserse centrale bank is nog erger dan de rest. Deposit rate -0,75% !quote:Op dinsdag 28 april 2015 12:42 schreef Basp1 het volgende:

[..]

Wacht eens even doet de zwitserse centrale bank dan ook met de race naar de laagst mogelijke rente? Ik had verwacht dat die nog een beetje normaal beleid zouden voeren, maar het lijkt wel of alle centrale bankiers dan besmet zijn met dit zo laag mogelijke rente virus.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Doen ze dat dan alleen om de koers van de frank te blijven drukken ten opzichte van euro nadat ze de vaste wisselkoers losgelaten hebben?quote:Op dinsdag 28 april 2015 12:53 schreef SeLang het volgende:

[..]

De Zwitserse centrale bank is nog erger dan de rest. Deposit rate -0,75% !

Ze hebben de repressie sindsdien verhoogd maar ook daarvoor hadden ze al een negatieve deposit rate.quote:Op dinsdag 28 april 2015 12:55 schreef Basp1 het volgende:

[..]

Doen ze dat dan alleen om de koers van de frank te blijven drukken ten opzichte van euro nadat ze de vaste wisselkoers losgelaten hebben?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dit is serieus een aandelenkoers van een echt aandeel

After jumping by the maximum-allowed 44 per cent from the offer price when it floated in Shenzhen just over a month ago, the stock has risen by the daily maximum of 10 per cent every day since.

After jumping by the maximum-allowed 44 per cent from the offer price when it floated in Shenzhen just over a month ago, the stock has risen by the daily maximum of 10 per cent every day since.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Wat maken ze ?, even Googlen leert ons dit:

http://www.reuters.com/fi(...)=66&symbol=300431.SZ

quote:Beijing Baofeng Technology Co Ltd is an Internet video company.

The Company develops and operates a series of softwares which include the ‘storm’ PC, ‘storm wireless’ application (APP) and ‘BFVCenter’ video browser.

The Company through these softwares provides multi-terminal comprehensive video services and Internet advertising information services for users

http://www.reuters.com/fi(...)=66&symbol=300431.SZ

Ziet er enigszins speculatief uit

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

quote:Handelaar 'flash crash' vindt dat hij niks fout deed

De beurshandelaar die in Groot-BrittanniŽ is gearresteerd op verdenking van betrokkenheid bij de zogenoemde flash crash op Wall Street in 2010 heeft naar zijn mening niks verkeerds gedaan.

Dat liet hij woensdag weten in een Londense rechtbank.

Op 6 mei 2010 ging de toonaangevende Dow-Jonesindex in een paar minuten tijd zeer sterk omlaag, waarna de index alweer snel flink herstel liet zien. De opgepakte handelaar, Navinder Singh Sarao, wordt verdacht van fraude en marktmanipulatie bij de flash crash. De Amerikaanse autoriteiten hebben om zijn uitlevering gevraagd.

‘Ik heb niets verkeerds gedaan behalve dat ik goed ben in mijn werk’, aldus Sarao, die vorige maand werd opgepakt. Hij mocht op borgtocht vrijkomen, maar kon dat bedrag van circa 5 miljoen pond (6,7 miljoen euro) niet betalen. Een verzoek om de borg te verlagen, werd verworpen door de rechter en Sarao blijft daarom vastzitten.

When the student is ready, the teacher will appear.

When the student is truly ready, the teacher will disappear.

When the student is truly ready, the teacher will disappear.

Kwam deze in het archief tegen  (5 jaar geleden).

(5 jaar geleden).

quote:Op dinsdag 27 april 2010 22:26 schreef pberends het volgende:

Deze kan het archief in: Minister: Griekenland zal NL terugbetalen

When the student is ready, the teacher will appear.

When the student is truly ready, the teacher will disappear.

When the student is truly ready, the teacher will disappear.

De correctiegolf in Europa lijkt vandaag wel "afgesloten":

• AEX: Van 510 tot 470 -7,8% en nu terug op 490

• Dax: Van 12500 tot 11150 (intraday) -10,8% en nu terug op 11700

• CAC40: Van 5283 tot 4884 (intraday) -7,5% en nu terug op 5090

• BEL20: Van 3910 tot 3535 -9,5% en nu terug op 3652

Maar qua Europese fundamentals en vooruitzichten lijkt het toch positief te zijn voor hogere koersen. De Griekse atoombom zal wel nog ontmanteld moeten worden maar volgende week gaat het niet ontploffen ondanks een maand lang 11 mei als ultieme deadline voorop te stellen. Alle EU officials lijken deze keer upbeat te klinken ipv impending doom te prediken. En ook volgende week komen GDP cijfers die richtinggevend zullen zijn voor de beurzen.

De Amerikaanse indexen zitten al een hele tijd te zigzaggen dus daar is "sell in may" misschien nog wel van toepassing.

• AEX: Van 510 tot 470 -7,8% en nu terug op 490

• Dax: Van 12500 tot 11150 (intraday) -10,8% en nu terug op 11700

• CAC40: Van 5283 tot 4884 (intraday) -7,5% en nu terug op 5090

• BEL20: Van 3910 tot 3535 -9,5% en nu terug op 3652

Maar qua Europese fundamentals en vooruitzichten lijkt het toch positief te zijn voor hogere koersen. De Griekse atoombom zal wel nog ontmanteld moeten worden maar volgende week gaat het niet ontploffen ondanks een maand lang 11 mei als ultieme deadline voorop te stellen. Alle EU officials lijken deze keer upbeat te klinken ipv impending doom te prediken. En ook volgende week komen GDP cijfers die richtinggevend zullen zijn voor de beurzen.

De Amerikaanse indexen zitten al een hele tijd te zigzaggen dus daar is "sell in may" misschien nog wel van toepassing.

En daar hoefde ik niet lang op te wachten;quote:Op dinsdag 28 april 2015 11:59 schreef SeLang het volgende:

Het is wachten op het eerste "physical cash" ETF dat belegt in bankbiljetten in een verzekerde kluis!

The fund's many attractive features include:quote:The Napier Euro High Yield Capital Guarantee Fund (discussed in the November 12th edition of The Solid Ground) is almost ready for launch. It offers a unique combination of attributes to investors. It has significantly better risk/reward characteristics than both deposits and government debt securities. In short, it is a room full of Euro banknotes.

a small negative yield (my fee), but it yields more than Euro bank deposits and most Euro denominated government debt securities.

the assets are a liability of the central bank and not the commercial banks. While bank deposits, above the level guaranteed by governments, can be bailed-in and frozen during any bank reconstruction, the banknotes nominal value is assured by the central bank. The fund thus offers significant capital protection and enhanced liquidity to any bank deposit.

unlike longer-dated debt securities of the government, the banknote will not suffer a loss in value should fears of inflation rear their ugly head. While the markets will begin to price future inflation into longer-dated fixed interest securities, the banknote holder suffers no loss at such apprehension. The fund would seek to move from banknotes should recorded inflation appear, as this would impact the real value of investments. The nominal value of the fund cannot decline if inflation expectations rise, ensuring significant protection compared to government debt securities.

banknotes could be bid up, relative to deposits, as the authorities seek to restrict access. Last week Schweizer Radio und Fernsehen reported that a Swiss bank had refused to transform the deposits of a Swiss pension fund into banknotes and that the Swiss National Bank confirmed that they were against the hoarding of banknotes to avoid negative deposit rates. The ECB is just as likely to be against such bank runs as the SNB. Any move to restrict access to central bank liabilities (banknotes) and enforce the holding of commercial bank liabilities (bank deposits) is likely to lead to a premium of one over the other. Given the capital risk and lower yield on bank money, Gresham's Law is likely to see banknotes becoming a store of value, while people seek to use the inferior bank deposit as a means of transaction. Banknotes traded at premiums to bank deposits, albeit in closed banks, in the US in the 1930s. A premium for banknotes would provide a rising nominal value for the fund.

the fund would hold only Euro notes with a serial number beginning with X, the X denoting that these notes have been printed by Germany. Such notes could also be bid up relative to deposits and even other notes, should investors fear the demise of the Euro and the re-birth of the DM or a northern European 'NEuro'. Should this occur, the nominal value of the fund would once more rise.

a banknote owner will be able to shift capital to any jurisdiction where the Euro remains fungible. Restrictions on banknote withdrawals and transfers of deposits were imposed in Cyprus, as part of the plan to prevent the funding base of the Cypriot banks moving to other banks in the European Union. The ability to shift capital across borders, should such movement be outlawed, would likely lead to a premium developing for banknotes. Should this occur, the nominal value of the fund would, yet again, rise.

notes would be held in denominations of 50 Euros. The authorities are already minded to ban the Euro 500 note (known by some as the 'Bin Laden' because it is known to exist but is rarely seen). It is rarely seen because the 'Bin Laden' is prized by criminals and those seeking to avoid taxation, meaning it's increasingly likely to be recalled and abolished. Any ban on large denomination notes to combat illegal activity is unlikely, however, to affect the 50 Euro note given its key role in everyday transactions in Europe. Those bent on illegal activity may just have to get themselves bigger suitcases to stash their smaller denomination notes. A premium may develop for such notes, and such suitcases, and should this occur the nominal value of the fund would, you've guessed it, rise.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Charity is injurious unless it helps the recipient to become independent of it.

Socialisten vechten allang niet meer tegen het kapitalisme maar tegen de realiteit.

Socialisten vechten allang niet meer tegen het kapitalisme maar tegen de realiteit.

quote:Op zondag 10 mei 2015 10:12 schreef SeLang het volgende:

[..]

En daar hoefde ik niet lang op te wachten;

[..]

The fund's many attractive features include:

a small negative yield (my fee), but it yields more than Euro bank deposits and most Euro denominated government debt securities.

the fund would hold only Euro notes with a serial number beginning with X, the X denoting that these notes have been printed by Germany. Such notes could also be bid up relative to deposits and even other notes, should investors fear the demise of the Euro and the re-birth of the DM or a northern European 'NEuro'. Should this occur, the nominal value of the fund would once more rise.

Maar dit moet een grap zijn.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

quote:'Miljardenboetes voor banken om valutafraude'

Een groep internationale banken zal deze week miljardenboetes krijgen voor de manipulatie van wisselkoersen. Dat meldden persbureau Bloomberg en de Britse krant The Sunday Times.

Bronnen rond de zaak meldden aan Bloomberg dat woensdag de schikking moet worden bereikt. Het gaat volgens de ingewijden om de Britse banken Barclays en RBS, het Amerikaanse Citigroup en JPMorgan Chase, en het Zwitserse UBS.

The Sunday Times schrijft dat Barclays en RBS een totale boete krijgen van circa 3 miljard pond. De Amerikaanse banken zouden ieder ongeveer 1 miljard dollar moeten betalen. De banken zouden verder ook schuld bekennen aan de fraude.

Over de boete voor UBS werd niks gemeld. Die bank werkte volgens de bronnen als eerste mee aan het onderzoek van de Amerikaanse en Britse autoriteiten naar de valutafraude.

Veranderen

De definitieve details van de schikking kunnen nog veranderen, onder meer afhankelijk van de aanklacht en de schuldbekentenissen. De Zwitserse en Europese autoriteiten doen ook nog onderzoek. Ook andere grote banken zoals HSBC en Deutsche Bank zouden betrokken zijn geweest bij de fraude.

Het onderzoek naar de manipulatie van de valutamarkt loopt al twee jaar. De banken hebben zich volgens wereldwijde toezichthouders schuldig gemaakt aan dubieuze praktijken in de internationale valutahandel voor eigen gewin. Er zijn al verschillende handelaren ontslagen of op non-actief gesteld vanwege de zaak.

When the student is ready, the teacher will appear.

When the student is truly ready, the teacher will disappear.

When the student is truly ready, the teacher will disappear.

When the student is ready, the teacher will appear.

When the student is truly ready, the teacher will disappear.

When the student is truly ready, the teacher will disappear.

Niets meer (legaal) kunnen kopen zonder dat het geregistreerd wordt. De natte droom van de controle-freaks in de overheid.quote:Op maandag 18 mei 2015 14:01 schreef Aether het volgende:

NWS / Duitse econoom pleit voor afschaffen contant geld

Bank of England Accidentally E-mails Top-Secret "Brexit" Plan To the Guardian

The first rule of "Project Bookend" is that you don't talk about "Project Bookend." In retrospect, maybe the first rule should have been "you don't accidentally e-mail 'Project Bookend' to a news agency," because as the Guardian reports, one of its editors opened his inbox and was surprised to find a message from the BOE's Head of Press Jeremy Harrison outlining the UK financial market equivalent of the Manhattan project.

Project Bookend is a secret (or 'was' a secret) initiative undertaken by the BOE to study what the fallout might be from a potential 'Brexit', but if anyone asked what Sir Jon Cunliffe and a few senior staffers were up to, they were instructed to say that they were busy investigating "a broad range of European economic issues."

The first rule of "Project Bookend" is that you don't talk about "Project Bookend." In retrospect, maybe the first rule should have been "you don't accidentally e-mail 'Project Bookend' to a news agency," because as the Guardian reports, one of its editors opened his inbox and was surprised to find a message from the BOE's Head of Press Jeremy Harrison outlining the UK financial market equivalent of the Manhattan project.

Project Bookend is a secret (or 'was' a secret) initiative undertaken by the BOE to study what the fallout might be from a potential 'Brexit', but if anyone asked what Sir Jon Cunliffe and a few senior staffers were up to, they were instructed to say that they were busy investigating "a broad range of European economic issues."

When the student is ready, the teacher will appear.

When the student is truly ready, the teacher will disappear.

When the student is truly ready, the teacher will disappear.

When the student is ready, the teacher will appear.

When the student is truly ready, the teacher will disappear.

When the student is truly ready, the teacher will disappear.

1) WTF!! Het IMF hoort zich helemaal niet te bemoeien met monetair beleid!quote:Fed Urged by IMF to Postpone Rate Liftoff to First Half of 2016

The Federal Reserve should delay raising interest rates until the first half of 2016, the International Monetary Fund said as it cut its U.S. growth forecast for the second time this year.

The lender also said that the dollar was “moderately overvalued” and a further marked appreciation would be “harmful,” in a statement released in Washington on Thursday on its annual checkup of the U.S. economy.

“The FOMC should remain data dependent and defer its first increase in policy rates until there are greater signs of wage or price inflation than are currently evident,” the IMF said. Based on the fund’s economic forecast, and “barring upside surprises to growth and inflation, this would put lift-off into the first half of 2016.”

A stronger dollar, declining oil investment and a West Coast port strike in the first quarter will pull down U.S. growth to 2.5 percent this year, said the fund, which previously projected the world’s largest economy to expand by 3.1 percent in 2015. Economists surveyed by Bloomberg also expect U.S. growth of 2.5 percent this year.

“There is a risk that a further marked appreciation of the dollar -- particularly one that takes place in an environment where policies to address growth deficiencies languish both in the U.S. and abroad -- would be harmful.”

The report also discussed financial stability, with the IMF pointing to higher risks in shadow banking, a potential lack of liquidity in fixed-income markets, and greater market risk-taking in the insurance industry

http://www.bloomberg.com/(...)o-first-half-of-2016

2) WTF!! Net alsof de wereld economie afhangt van een paar tienden procent hogere Fed-funds rate

3) WTF!! Ze voorspellen nog altijd 2,5% groei. Bij dergelijke groeicijfers hoor je allang op rentes van meerdere procenten te zitten. (overigens denk ik zelf dat die 2,5% over optimistisch is, maar dat terzijde)

4) WTF!! "higher risks in shadow banking, a potential lack of liquidity in fixed-income markets, and greater market risk-taking in the insurance industry". Ja duh.... dat krijg je dus als je de rente 6 jaar lang op nul zet! Dit is dus juist een argument om zo snel mogelijk te normaliseren.

Ik krijg zelf de indruk dat ze bij de Fed inmiddels een beetje bang beginnen te worden voor het economische Frankenstein monster dat ze gecreŽerd hebben en dat ze daarom dit jaar eindelijk toch voorzichtig de eerste baby stapjes willen gaan zetten kwa renteverhoging, ook om de komende recessie niet helemaal met 0% in te gaan (en dus met de rug tegen de muur).

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Het doet inderdaad allemaal een beetje paniekerig aan.quote:Op donderdag 4 juni 2015 17:09 schreef SeLang het volgende:

[..]

1) WTF!! Het IMF hoort zich helemaal niet te bemoeien met monetair beleid!

2) WTF!! Net alsof de wereld economie afhangt van een paar tienden procent hogere Fed-funds rate

3) WTF!! Ze voorspellen nog altijd 2,5% groei. Bij dergelijke groeicijfers hoor je allang op rentes van meerdere procenten te zitten. (overigens denk ik zelf dat die 2,5% over optimistisch is, maar dat terzijde)

4) WTF!! "higher risks in shadow banking, a potential lack of liquidity in fixed-income markets, and greater market risk-taking in the insurance industry". Ja duh.... dat krijg je dus als je de rente 6 jaar lang op nul zet! Dit is dus juist een argument om zo snel mogelijk te normaliseren.

Ik krijg zelf de indruk dat ze bij de Fed inmiddels een beetje bang beginnen te worden voor het economische Frankenstein monster dat ze gecreŽerd hebben en dat ze daarom dit jaar eindelijk toch voorzichtig de eerste baby stapjes willen gaan zetten kwa renteverhoging, ook om de komende recessie niet helemaal met 0% in te gaan (en dus met de rug tegen de muur).

De laatste stuiptrekken van een falend beleid?

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Updated:

1-yr en 2-yr Treasury yields lopen sinds begin 2015 per saldo vlak, wat eigenlijk laat zien dat de verwachting wanneer de Fed de rente gaat verhogen naar achteren is geschoven. Recentelijk zien we een stijging maar dat is het afgelopen jaar vaker voorgekomen.

De yields van de 5-yr en 10-yr zijn wat sneller gestegen maar zitten nog steeds pas ongeveer op het niveau van het einde van QE3.

Verwachte inflatie zoals die wordt ingeprijsd door de TIPS is wat aan het oplopen sinds eind vorig jaar maar zit nog steeds beneden trend. Voor de komende 10 jaar wordt momenteel kennelijk gemiddeld 1,86% verwacht. Dat suggereert scepsis over de (houdbaarheid van) economische groei.

Wat de Treasury markt laat zien lijkt meer in lijn met de relatief zwakke macrodata dan de alltime highs in de aandelenmarkt. Het wordt interessant om te zien of de Fed daadwerkelijk gaat verhogen dit jaar.

1-yr en 2-yr Treasury yields lopen sinds begin 2015 per saldo vlak, wat eigenlijk laat zien dat de verwachting wanneer de Fed de rente gaat verhogen naar achteren is geschoven. Recentelijk zien we een stijging maar dat is het afgelopen jaar vaker voorgekomen.

De yields van de 5-yr en 10-yr zijn wat sneller gestegen maar zitten nog steeds pas ongeveer op het niveau van het einde van QE3.

Verwachte inflatie zoals die wordt ingeprijsd door de TIPS is wat aan het oplopen sinds eind vorig jaar maar zit nog steeds beneden trend. Voor de komende 10 jaar wordt momenteel kennelijk gemiddeld 1,86% verwacht. Dat suggereert scepsis over de (houdbaarheid van) economische groei.

Wat de Treasury markt laat zien lijkt meer in lijn met de relatief zwakke macrodata dan de alltime highs in de aandelenmarkt. Het wordt interessant om te zien of de Fed daadwerkelijk gaat verhogen dit jaar.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dat kun je ook niet voor minder dan 0,2% kosten doen.quote:Op dinsdag 28 april 2015 11:59 schreef SeLang het volgende:

Het is wachten op het eerste "physical cash" ETF dat belegt in bankbiljetten in een verzekerde kluis!

The End Times are wild

We zijn trouwens verhuisd. AEX is begraven  .

.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

Wacht nog maar even met die adreswijziging.quote:Op zaterdag 13 juni 2015 23:15 schreef icecreamfarmer_NL het volgende:

We zijn trouwens verhuisd. AEX is begraven.

Dit is nog niks, in 2018 staat de rente op 5,25% en de aex op 200quote:Op vrijdag 8 mei 2015 22:29 schreef zipcon het volgende:

De correctiegolf in Europa lijkt vandaag wel "afgesloten":

• AEX: Van 510 tot 470 -7,8% en nu terug op 490

• Dax: Van 12500 tot 11150 (intraday) -10,8% en nu terug op 11700

• CAC40: Van 5283 tot 4884 (intraday) -7,5% en nu terug op 5090

• BEL20: Van 3910 tot 3535 -9,5% en nu terug op 3652

Maar qua Europese fundamentals en vooruitzichten lijkt het toch positief te zijn voor hogere koersen. De Griekse atoombom zal wel nog ontmanteld moeten worden maar volgende week gaat het niet ontploffen ondanks een maand lang 11 mei als ultieme deadline voorop te stellen. Alle EU officials lijken deze keer upbeat te klinken ipv impending doom te prediken. En ook volgende week komen GDP cijfers die richtinggevend zullen zijn voor de beurzen.

De Amerikaanse indexen zitten al een hele tijd te zigzaggen dus daar is "sell in may" misschien nog wel van toepassing.

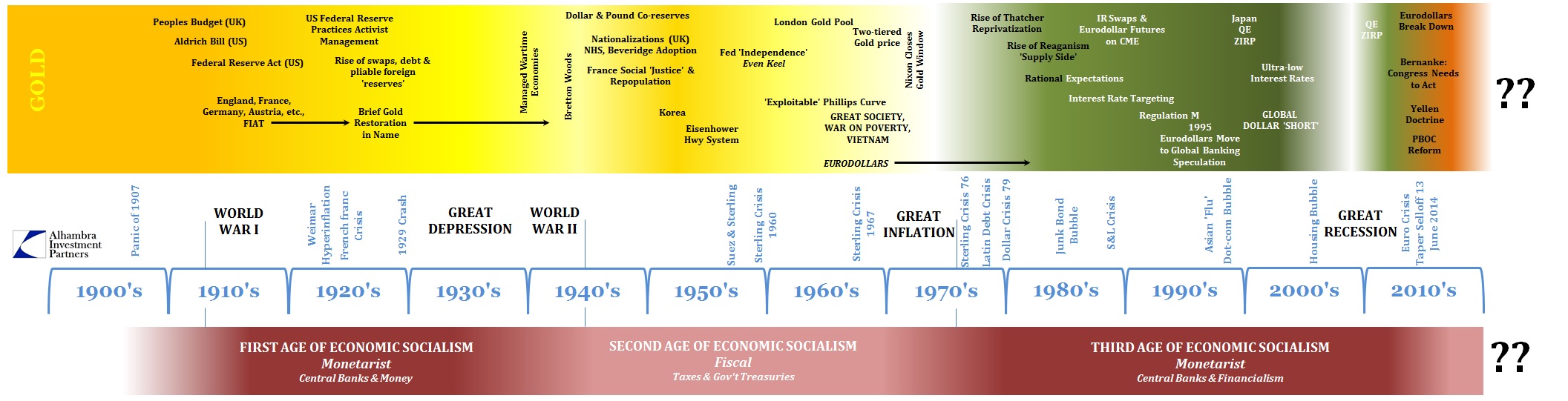

Leuk plaatje (clickbaar)

Leuk om te zien hoe dingen door de jaren heen veranderen. Het gedeelte helemaal rechts (oranje) is wat matig, maar de relevantie van bepaalde ontwikkelingen zie je meestal ook pas achteraf.

Leuk om te zien hoe dingen door de jaren heen veranderen. Het gedeelte helemaal rechts (oranje) is wat matig, maar de relevantie van bepaalde ontwikkelingen zie je meestal ook pas achteraf.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

You Have Been Lied To And Refused To Wake Up

Here it comes folks.

For the last seven years I have been warning people, replete with example after example, about the fact that literally nothing was fixed after 2008. 2008 was a replay of the same scam that blew up in 2000, albeit on a larger scale.

Let's put some scale on this. The Internet bubble was a tiny piece of the overall economy, perhaps 2% or so. It was marked by abject fraud on a grand scale; the IPOing firms during the "go-go" years of 1997-1999 had collectively claimed some 100x global GDP in their filings as "projected" sales over the next decade or so.

This, of course, could not happen as the economy of the globe was a tiny fraction of the projected sales yet it was both sold to you and bought by you, largely with issued (deficit) credit.

When the truth appeared nearly all of those firms either failed or were cut to ribbons. Yes, there were some survivors, Amazon being one of the noted ones. But that some survived served as cold comfort when 98% of your portfolio was destroyed.

In 2008 we did the same thing with housing. I remind you that Residential Investment (housing) last quarter was $585 billion on an annualized basis out of $17,655 billion in GDP, or about 3%. In 2007 it was $749 billion out of $14,233, or 5.3%.

It has contracted by about 44% since that time, which of course implies that it was over-represented by (at least) that same 44%.

How was it over-represented?

The same way the Internet bubble was over-represented, by issuing "funny money" loans to people out of thin air to "buy" things they had no prayer in hell of being able to actually afford on a permanent basis. In other words by fraud.

The so-called "fix" when a mere 5.3% of the economy faltered was to take the entirety of the losses generated by that series of intentionally fraudulent transactions and transfer those losses to you in the public through government deficit spending. Via this mechanism the federal government's "marketable" debt nearly tripled from $4.96 trillion at the beginning of 2007 to more than $13 trillion as of the end of 2014.

Let that sink in for a moment -- over the last eight years $8 trillion dollars in value has been stolen from you and given to banks and other financial institutions (hedge funds, investment banks and similar) to cover up their insolvency. You were literally robbed in order to make their fraudulent deeds "money good" and this only encompassed a mere 2.3% of the economy, that being the percentage of GDP that came out of housing!

How is this possible given that 2.3% of the economy is a hell of a lot less than $8 trillion dollars? Simple: Leverage. That is, the financial institutions not only lied, committed fraud and induced others to commit fraud they also levered up their bets to an incredible degree, more than 20:1 to be precise about it.

Why does anyone care about Greece? Greece, like our housing sector, is a tiny piece of the global economy. I remind you that removing that tiny piece of housing from the economy was only a one time hit of about $390 billion if it had not been "levered" and instead "let go" yet you got a bill of more than 20x that much and it's still being added to on a daily basis.

What was sold to you after 2008 was that Dodd-Frank and other "reforms" would reduce leverage and eliminate this sort of game-playing. Nothing of the sort actually happened. If it had then nobody would care about Greece, but clearly people do. Just as with housing the same calls are being made.

Does anyone remember when New Century went bust -- or the two Bear Stearns hedge funds in the summer of 2007? We were all told that housing was stable, that the banking system was stable and in fact Ben Bernanke himself said "subprime was contained."

That was false and I argue that he knew it was false at the time, because Bernanke like all central bankers (and all bankers who actually understand banking; that would be most of the bigger guys) know damn well that it is leverage that allows big banks to make billions of dollars and thus exist as public companies; without it they are effectively public utilities and make very little money as they only have the spread between lending and deposit rates to exist on.

Greece, like the United States, believes that it can spend as a government money it does not first tax on an indefinite basis. This is false; such spending can be undertaken for a limited time when the survival of your nation is at stake, such as when you are at war, because if you fail to win said war there is nothing left to worry about in terms of your government or its currency.

But at any other time you cannot do this and the reason is found in arithmetic: ALL compound, that is exponential, growth curves eventually run away from you.

ALL of them look exactly like this if you go far enough out in time:

That is a "mere" 5% growth rate, starting with "1" ($1 billion, $1 trillion, you choose) and extending out 100 years. Your $1 billion in deficits turns into $320 billion 100 years later.

But what's worse is that in another 100 years it turns into $108,609 billion.

What if the rate is 7% instead of 5%? Then in 100 years your deficit is over $800 billion and in 200 it's an unbelievable $703,674 billion.

This is the underlying fraud behind all such "compound growth" claims folks. It is one of the first points I put forward in Leverage and there is no getting around it.

No such program is sustainable, ever, over the intermediate and longer term and all who promote such in any context are either lying to get you to "invest" and you will either lose your money directly or they will convince government to stick a gun up your nose and make their losses good at your expense.

We refused to learn this in 2000 and then again in 2008. We removed the constraints on bank behavior under Glass-Steagall when the banks intentionally violated the act in the 1990s with Greenspan's knowledge despite his mandate as a regulator to prevent them from doing so and then Bill Clinton retroactively repealed the law in 1999 after it had been openly flaunted for years.

Less than a year later you got the bill for that crap.

Rather than put the law back Alan Greenspan instead compounded the damage and again the economy blew up in 2008, again due to intentional acts that the bankers knew could not work, as they all know exactly what an exponential growth curve looks like and that it cannot be sustained.

We again got the bill as citizens and again allowed them to evade responsibility.

Now they've blown an even bigger bubble in both the stock and bond markets, along with national budgets such as in Greece, and it's about to pop. Not only that but we've built an edifice of such deficit spending on an indefinite forward basis here, in this country, and no political party will put a stop to it.

I was told directly by the staff members of multiple Congresspeople during the debt ceiling "debate" that the Republican Party would not end deficit spending despite the above facts as to what inevitably must happen if it continues.

We are about to lose again because we refused to enforce accountability for either of the last two blowups, and today we are still refusing, choosing to argue about "gay marriage" and "guns" while the landscape for Fury Road is being literally laid before us.

DEFICIT SPENDING MUST STOP IMMEDIATELY -- NOT JUST IN GREECE BUT EVERYWHERE AND GLASS-STEAGALL MUST BE PUT BACK IN FORCE TODAY.

The good news is that unlike Greece we can do it right now if we tackle the medical monopolies. Destroying them using nothing more than existing anti-monopoly and consumer protection laws would drop the cost of medical care by some 80% and in doing so eliminate federal deficits and both our state and local government fiscal problems. It would also grossly contract that segment of the economy; there would certainly be losers but the vast majority of Americans would be winners.

Yes, doing this today would also cause equity values to collapse back to something sustainable -- which is a hell of a lot lower in price than where they are now.

But not doing so will lead to an uncontrolled contraction when, not if, the margin calls start as a consequence of our failure to put a stop to the levered bets made with non-existent money by financial institutions and governments hellbent on fraud and deception for profit.

Here it comes folks.

For the last seven years I have been warning people, replete with example after example, about the fact that literally nothing was fixed after 2008. 2008 was a replay of the same scam that blew up in 2000, albeit on a larger scale.

Let's put some scale on this. The Internet bubble was a tiny piece of the overall economy, perhaps 2% or so. It was marked by abject fraud on a grand scale; the IPOing firms during the "go-go" years of 1997-1999 had collectively claimed some 100x global GDP in their filings as "projected" sales over the next decade or so.

This, of course, could not happen as the economy of the globe was a tiny fraction of the projected sales yet it was both sold to you and bought by you, largely with issued (deficit) credit.

When the truth appeared nearly all of those firms either failed or were cut to ribbons. Yes, there were some survivors, Amazon being one of the noted ones. But that some survived served as cold comfort when 98% of your portfolio was destroyed.

In 2008 we did the same thing with housing. I remind you that Residential Investment (housing) last quarter was $585 billion on an annualized basis out of $17,655 billion in GDP, or about 3%. In 2007 it was $749 billion out of $14,233, or 5.3%.

It has contracted by about 44% since that time, which of course implies that it was over-represented by (at least) that same 44%.

How was it over-represented?

The same way the Internet bubble was over-represented, by issuing "funny money" loans to people out of thin air to "buy" things they had no prayer in hell of being able to actually afford on a permanent basis. In other words by fraud.

The so-called "fix" when a mere 5.3% of the economy faltered was to take the entirety of the losses generated by that series of intentionally fraudulent transactions and transfer those losses to you in the public through government deficit spending. Via this mechanism the federal government's "marketable" debt nearly tripled from $4.96 trillion at the beginning of 2007 to more than $13 trillion as of the end of 2014.

Let that sink in for a moment -- over the last eight years $8 trillion dollars in value has been stolen from you and given to banks and other financial institutions (hedge funds, investment banks and similar) to cover up their insolvency. You were literally robbed in order to make their fraudulent deeds "money good" and this only encompassed a mere 2.3% of the economy, that being the percentage of GDP that came out of housing!

How is this possible given that 2.3% of the economy is a hell of a lot less than $8 trillion dollars? Simple: Leverage. That is, the financial institutions not only lied, committed fraud and induced others to commit fraud they also levered up their bets to an incredible degree, more than 20:1 to be precise about it.

Why does anyone care about Greece? Greece, like our housing sector, is a tiny piece of the global economy. I remind you that removing that tiny piece of housing from the economy was only a one time hit of about $390 billion if it had not been "levered" and instead "let go" yet you got a bill of more than 20x that much and it's still being added to on a daily basis.

What was sold to you after 2008 was that Dodd-Frank and other "reforms" would reduce leverage and eliminate this sort of game-playing. Nothing of the sort actually happened. If it had then nobody would care about Greece, but clearly people do. Just as with housing the same calls are being made.

Does anyone remember when New Century went bust -- or the two Bear Stearns hedge funds in the summer of 2007? We were all told that housing was stable, that the banking system was stable and in fact Ben Bernanke himself said "subprime was contained."

That was false and I argue that he knew it was false at the time, because Bernanke like all central bankers (and all bankers who actually understand banking; that would be most of the bigger guys) know damn well that it is leverage that allows big banks to make billions of dollars and thus exist as public companies; without it they are effectively public utilities and make very little money as they only have the spread between lending and deposit rates to exist on.

Greece, like the United States, believes that it can spend as a government money it does not first tax on an indefinite basis. This is false; such spending can be undertaken for a limited time when the survival of your nation is at stake, such as when you are at war, because if you fail to win said war there is nothing left to worry about in terms of your government or its currency.

But at any other time you cannot do this and the reason is found in arithmetic: ALL compound, that is exponential, growth curves eventually run away from you.

ALL of them look exactly like this if you go far enough out in time:

That is a "mere" 5% growth rate, starting with "1" ($1 billion, $1 trillion, you choose) and extending out 100 years. Your $1 billion in deficits turns into $320 billion 100 years later.

But what's worse is that in another 100 years it turns into $108,609 billion.

What if the rate is 7% instead of 5%? Then in 100 years your deficit is over $800 billion and in 200 it's an unbelievable $703,674 billion.

This is the underlying fraud behind all such "compound growth" claims folks. It is one of the first points I put forward in Leverage and there is no getting around it.

No such program is sustainable, ever, over the intermediate and longer term and all who promote such in any context are either lying to get you to "invest" and you will either lose your money directly or they will convince government to stick a gun up your nose and make their losses good at your expense.

We refused to learn this in 2000 and then again in 2008. We removed the constraints on bank behavior under Glass-Steagall when the banks intentionally violated the act in the 1990s with Greenspan's knowledge despite his mandate as a regulator to prevent them from doing so and then Bill Clinton retroactively repealed the law in 1999 after it had been openly flaunted for years.

Less than a year later you got the bill for that crap.

Rather than put the law back Alan Greenspan instead compounded the damage and again the economy blew up in 2008, again due to intentional acts that the bankers knew could not work, as they all know exactly what an exponential growth curve looks like and that it cannot be sustained.

We again got the bill as citizens and again allowed them to evade responsibility.

Now they've blown an even bigger bubble in both the stock and bond markets, along with national budgets such as in Greece, and it's about to pop. Not only that but we've built an edifice of such deficit spending on an indefinite forward basis here, in this country, and no political party will put a stop to it.

I was told directly by the staff members of multiple Congresspeople during the debt ceiling "debate" that the Republican Party would not end deficit spending despite the above facts as to what inevitably must happen if it continues.

We are about to lose again because we refused to enforce accountability for either of the last two blowups, and today we are still refusing, choosing to argue about "gay marriage" and "guns" while the landscape for Fury Road is being literally laid before us.

DEFICIT SPENDING MUST STOP IMMEDIATELY -- NOT JUST IN GREECE BUT EVERYWHERE AND GLASS-STEAGALL MUST BE PUT BACK IN FORCE TODAY.

The good news is that unlike Greece we can do it right now if we tackle the medical monopolies. Destroying them using nothing more than existing anti-monopoly and consumer protection laws would drop the cost of medical care by some 80% and in doing so eliminate federal deficits and both our state and local government fiscal problems. It would also grossly contract that segment of the economy; there would certainly be losers but the vast majority of Americans would be winners.

Yes, doing this today would also cause equity values to collapse back to something sustainable -- which is a hell of a lot lower in price than where they are now.

But not doing so will lead to an uncontrolled contraction when, not if, the margin calls start as a consequence of our failure to put a stop to the levered bets made with non-existent money by financial institutions and governments hellbent on fraud and deception for profit.

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

BofA European fund managers survey (15 juni 2015):

"Eurozone breakdown" gaat van niets naar de derde plaats.

Toch nog maar pas de derde plaats.

"Eurozone breakdown" gaat van niets naar de derde plaats.

Toch nog maar pas de derde plaats.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Hebben ze ook een definitie van Eurozone breakdown? Dat Griekenland uit de euro gaat kan je eigenlijk geen risico meer noemen.

Bedankt Hans.

Ik denk dat het vanuit marktrisico geredeneerd is, dus een "breakup" (of dat nu alleen Griekenland is of meer) die tot veel volatiliteit of een crash leidt op de financiŽle markten.quote:Op dinsdag 16 juni 2015 17:14 schreef bascross het volgende:

Hebben ze ook een definitie van Eurozone breakdown? Dat Griekenland uit de euro gaat kan je eigenlijk geen risico meer noemen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Oke, dat klinkt logisch inderdaad.quote:Op dinsdag 16 juni 2015 17:28 schreef SeLang het volgende:

[..]

Ik denk dat het vanuit marktrisico geredeneerd is, dus een "breakup" (of dat nu alleen Griekenland is of meer) die tot veel volatiliteit of een crash leidt op de financiŽle markten.

Bedankt Hans.

Interessant stukje van Goldman Sachs (via ZeroHedge). Er wordt gesuggereerd dat de Bundesbank de QE van de ECB ondermijnt door minder lange maturities te kopen.

Duitse Bunds (de ultieme "safe asset") blijft daardoor goedkoper, terwijl de bedoeling van QE juist was om die safe assets duurder te maken zodat beleggers in risicovolle beleggingen worden gejaagd zoals PIGS bonds, junk bonds en aandelen.quote:The ECB publishes monthly data for the outstanding stock of bonds bought under its QE program, together with a weighted average for the corresponding number of years to maturity. We use these data to calculate the average maturity of monthly buying by the Eurosystem (Exhibit 3).

This shows that the average maturity of ECB bond buying is around 8.0 years, in line with what Executive Board member Coeure said in his May 18 speech. However, while Italy and Spain see purchases that have an average maturity above that of the outstanding debt stock, Bundesbank buying has fallen short from the very beginning.

There are obviously many explanations for what is going on (see below).

But this kind of signal – from the key hawk in the Eurosystem – has the potential to undercut the credibility of ECB QE, since it weakens the portfolio balance channel.

After all, it was supposed to be low yields in core Europe into risk assets. If those yields now rise and become more volatile, such portfolio effects will be lessened.

Buba is intentionally focusing on shorter-dated maturities, unwilling to throw away its cash on the high prices that bond holders will demand for high cash coupon debt (when in fact the central bank should be price agnostic if it had truly "got ECB religion")

http://www.zerohedge.com/(...)ing-sabotage-ecbs-qe

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Zou mooi zijn, een koopmomentje en hoge rente, net op het moment dat mijn laatste 6%-NIBC-deposito vrij komt...quote:Op zondag 14 juni 2015 09:05 schreef arjan1112 het volgende:

[..]

Dit is nog niks, in 2018 staat de rente op 5,25% en de aex op 200

SPOILEROm spoilers te kunnen lezen moet je zijn ingelogd. Je moet je daarvoor eerst gratis Registreren. Ook kun je spoilers niet lezen als je een ban hebt.Zou dat niet ook betekenen dat de hele euro ter discussie komt te staan? Dus dat men in feite uitgaat van een 'franse euro', een 'duitse euro' etc, die achter de schermen allemaal een andere waarde hebben? Als we de grexit hebben gehad, wordt immers ook duidelijk hoe in euro's genoteerde tegoeden bij de volgende exit gewaardeerd worden.quote:Op dinsdag 16 juni 2015 17:28 schreef SeLang het volgende:

[..]

Ik denk dat het vanuit marktrisico geredeneerd is, dus een "breakup" (of dat nu alleen Griekenland is of meer) die tot veel volatiliteit of een crash leidt op de financiŽle markten.Representant van het failliet van de westerse liberale maatschappij

| Forum Opties | |

|---|---|

| Forumhop: | |

| Hop naar: | |