WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

400 dit jaar is idd wel flink, dat had ik niet gelezen. Maar goedkope aandelen is best te verdedigen.quote:Op vrijdag 24 juni 2011 21:05 schreef sitting_elfling het volgende:

[..]

Mja, ik vind het toch wel wat ver gaan. 400 dit jaar is nog een flinke stijging en ik heb meer redenen dat we de 400 niet halen dan dat we die wel gaan halen. Helemaal als je uitgaat van een gemiddelde stijging van 6/7% per jaar.

Via BB moet die mail wel te vinden zijn, lijkt me.

Het is trouwens best triest gesteld met de research afdeling van instellingen als SNSsecurities, na een snelle blik op hun website. Buiten het feit dat de aangeboden research toevalligerwijs precies aansluit bij de aangeboden producten (wat ik nog begrijp, daar het marketing is) is het puur en alleen het extrapoleren van trends naar de toekomst. Een aantal pas afgestudeerde economen zullen nog beter werk afleveren imo.

Ik snap dan ook niet dat bepaalde mensen dergelijke instellingen enorme hoeveelheden geld toevertrouwen die daar ook nog eens een flinke premie van opstrijken. Was het de hebzucht dan begreep ik het nog wel, maar gezien de gemiddelde rendementen uit het verleden is dat grotendeels uitgesloten. Je zou toch verwachten dat iemand die een beschikbaar vermogen heeft en dus ergens succesvol in is geweest wat kritischer is. Of hebben veel mensen hun vermogen niet zozeer met zakelijk verstand en kennis verdient maar meer met geluk e.d.?

[ Bericht 2% gewijzigd door piepeloi55 op 24-06-2011 21:36:47 ]

Het is trouwens best triest gesteld met de research afdeling van instellingen als SNSsecurities, na een snelle blik op hun website. Buiten het feit dat de aangeboden research toevalligerwijs precies aansluit bij de aangeboden producten (wat ik nog begrijp, daar het marketing is) is het puur en alleen het extrapoleren van trends naar de toekomst. Een aantal pas afgestudeerde economen zullen nog beter werk afleveren imo.

Ik snap dan ook niet dat bepaalde mensen dergelijke instellingen enorme hoeveelheden geld toevertrouwen die daar ook nog eens een flinke premie van opstrijken. Was het de hebzucht dan begreep ik het nog wel, maar gezien de gemiddelde rendementen uit het verleden is dat grotendeels uitgesloten. Je zou toch verwachten dat iemand die een beschikbaar vermogen heeft en dus ergens succesvol in is geweest wat kritischer is. Of hebben veel mensen hun vermogen niet zozeer met zakelijk verstand en kennis verdient maar meer met geluk e.d.?

[ Bericht 2% gewijzigd door piepeloi55 op 24-06-2011 21:36:47 ]

Klopt, alleen is de oude data niet vrij verkrijgbaar en correleren de markten toch dus voor het timen van een instappunt kun je net zo goed de S&P500 aanhouden. Daarnaast bestaat de S&P500 veel langer wat altijd fijn is.quote:Op vrijdag 24 juni 2011 21:12 schreef piepeloi55 het volgende:

De Nederlandse aandelenmarkt is te klein om een redelijke afspiegeling te maken en conclusies te trekken. Beter kun je kijken naar bijvoorbeeld de MSCI Europe.

One man's trash, another man's treasure.

Dit soort zaken blijft toch altijd een beetje old boys netwerk. Men kent elkander en die personen krijgen de baantjes. De echt intelligente onderzoekers vertrekken naar de grote IB's.quote:Op vrijdag 24 juni 2011 21:28 schreef piepeloi55 het volgende:

Via BB moet die mail wel te vinden zijn, lijkt me.

Het is trouwens best triest gesteld met de research afdeling van instellingen als SNSsecurities, na een snelle blik op hun website. Buiten het feit dat de aangeboden research toevalligerwijs precies aansluit bij de aangeboden producten (wat ik nog begrijp, daar het marketing is) is het puur en alleen het extrapoleren van trends naar de toekomst. Een aantal pas afgestudeerde economen zullen nog beter werk afleveren imo.

Je snapt het wel. De meeste die veel centen verdienen doen dit door middel van media zoals TV etc. en sport. En dat zijn over het algemeen niet de slimsten. Je hebt niet zo heel veel banen die veel geld opleveren waar specifiek intelligente mensen voor worden gevraagd.quote:Ik snap dan ook niet dat bepaalde mensen dergelijke instellingen enorme hoeveelheden geld toevertrouwen die daar ook nog eens een flinke premie van opstrijken. Was het de hebzucht dan begreep ik het nog wel, maar gezien de gemiddelde rendementen uit het verleden is dat grotendeels uitgesloten. Je zou toch verwachten dat iemand die een beschikbaar vermogen heeft en dus ergens succesvol in is geweest wat kritischer is. Of hebben veel mensen hun vermogen niet zozeer met zakelijk verstand en kennis verdient maar meer met geluk e.d.?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Jij zult dat het best weten.quote:Op vrijdag 24 juni 2011 21:40 schreef sitting_elfling het volgende:

Dit soort zaken blijft toch altijd een beetje old boys netwerk. Men kent elkander en die personen krijgen de baantjes. De echt intelligente onderzoekers vertrekken naar de grote IB's.

Dat denk ik dus ook. De meeste vermogende mensen zijn, buiten het erven, rijk geworden door een goede samenloop van omstandigheden. Een missing link en alles was anders en geluk/toeval heeft een grote rol gespeeld. Volgens mij zijn er maar weinig mensen die een relatief vermogen hebben opgebouwd met een vooropgezet plan en/of de juiste kennis van bepaalde zaken, zoals Selang.quote:Je snapt het wel. De meeste die veel centen verdienen doen dit door middel van media zoals TV etc. en sport. En dat zijn over het algemeen niet de slimsten. Je hebt niet zo heel veel banen die veel geld opleveren waar specifiek intelligente mensen voor worden gevraagd.

Wanneer je naar een faire beoordeling van de beurskoersen moet kijken moet je ook de verhouding tussen rente en dividendrendement/winst meenemen. Er zijn nu genoeg aandelen die meer dividend uitkeren dan dat je aan rente op een spaarrekening kunt krijgen! Of zelfs bij obligaties.

The End Times are wild

Dan nog! Naar de 400 is een stijging van 22%! 22%!quote:Op vrijdag 24 juni 2011 22:00 schreef LXIV het volgende:

Wanneer je naar een faire beoordeling van de beurskoersen moet kijken moet je ook de verhouding tussen rente en dividendrendement/winst meenemen. Er zijn nu genoeg aandelen die meer dividend uitkeren dan dat je aan rente op een spaarrekening kunt krijgen! Of zelfs bij obligaties.

Op basis waarvan verdienen we in de huidige economie die 22% groei in de aandelenmarkt?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

EuroQE?

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Ja maar in het algemeen vertelt die relatie helemaal niks (imo). Eigenlijk is het zelfs een intuitief verkeerde graadmeter omdat het je de veronderstelling geeft dat het nulpunt een faire benadering is wat geenszins aangenomen mag worden omdat je verschillende risiconiveaus met elkaar vergelijkt. En op basis van de risk-free rate zijn aandelen altijd een betere beleggingscategorie.quote:Op vrijdag 24 juni 2011 22:00 schreef LXIV het volgende:

Wanneer je naar een faire beoordeling van de beurskoersen moet kijken moet je ook de verhouding tussen rente en dividendrendement/winst meenemen. Er zijn nu genoeg aandelen die meer dividend uitkeren dan dat je aan rente op een spaarrekening kunt krijgen! Of zelfs bij obligaties.

One man's trash, another man's treasure.

Wat vind je van de term risk free rate dan? Dat is imho net zo goed onzin.quote:Op vrijdag 24 juni 2011 22:32 schreef Arkai het volgende:

[..]

Ja maar in het algemeen vertelt die relatie helemaal niks (imo). Eigenlijk is het zelfs een intuitief verkeerde graadmeter omdat het je de veronderstelling geeft dat het nulpunt een faire benadering is wat geenszins aangenomen mag worden omdat je verschillende risiconiveaus met elkaar vergelijkt. En op basis van de risk-free rate zijn aandelen altijd een betere beleggingscategorie.

[ afbeelding ]

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Dat is 2 minuten werk ofzo, niets bijzonders verder.quote:

Het is toch wel een parameter die algemeen als risicovrije premie aanvaard wordt. Ik zou het niet als onzin willen afdoen omdat je met verscheidene constructies die premie ook in handen kunt krijgen zonder counterparty risk. Het is dan ook een belachelijk laag bedrag natuurlijk maar dat zou mijns inziens wel de uitvalbasis moeten zijn als je één beleggingsinstrument zuiver op risico en opbrengst wilt waarderen. Anders wordt het een appel- en perenvergelijking.quote:Op vrijdag 24 juni 2011 23:24 schreef sitting_elfling het volgende:

Wat vind je van de term risk free rate dan? Dat is imho net zo goed onzin.

One man's trash, another man's treasure.

Het probleem is alleen dat het erg discutabel is wat je als risk free rate kunt gebruiken (besides de usual amerikaanse t-bills). In relatief gemakkelijke portfolio vergelijkingen kan een klein verschil in risk free rate al het verschil uitmaken of een portfolio het (voor je baas) goed heeft gedaan of niet. Veel van die modellen die allemaal op Rf zijn gebaseerd zijn dan ook zo'n beetje allemaal al wel gedebunked.quote:Op zaterdag 25 juni 2011 00:47 schreef Arkai het volgende:

[..]

Het is toch wel een parameter die algemeen als risicovrije premie aanvaard wordt. Ik zou het niet als onzin willen afdoen omdat je met verscheidene constructies die premie ook in handen kunt krijgen zonder counterparty risk. Het is dan ook een belachelijk laag bedrag natuurlijk maar dat zou mijns inziens wel de uitvalbasis moeten zijn als je één beleggingsinstrument zuiver op risico en opbrengst wilt waarderen. Anders wordt het een appel- en perenvergelijking.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Dat maakt niet uit. Het is altijd goed als mensen zelf op onderzoek uitgaan en helemaal als ze de plaatjes hier op Fok delen.quote:Op zaterdag 25 juni 2011 00:47 schreef Arkai het volgende:

[..]

Dat is 2 minuten werk ofzo, niets bijzonders verder.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Door specifieke hoog dividend aandelen te kiezen loop je ook enorme specifieke risico's. In 2007 had je volgens die redenering pure bagger gekocht, zoals:quote:Op vrijdag 24 juni 2011 22:00 schreef LXIV het volgende:

Wanneer je naar een faire beoordeling van de beurskoersen moet kijken moet je ook de verhouding tussen rente en dividendrendement/winst meenemen. Er zijn nu genoeg aandelen die meer dividend uitkeren dan dat je aan rente op een spaarrekening kunt krijgen! Of zelfs bij obligaties.

- BAM ( ca -78%)

- Wessanen ( ca -75%)

- ING ( ca -75%)

- Fortis ( ca -90%)

Serieus, deze bagger stond in 2007 bovenaan die lijstjes met "koopjes" vanwege hoog dividend! Dan was je nu dus gewoon bijna al je geld kwijt geweest omdat je dacht dat je een procentje meer yield zou hebben dan op je spaarrekening.

*Daling is tov van de gemiddelde koers van 2007 en zijn inclusief het herstel van 2009-2011. Gerekend van top naar bodem is het natuurlijk nog vele malen erger.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

De Shiller P/E (of vergelijkbare) beoordeling wordt door veel beleggers gemaakt met als doel een nieuw instapmoment te bepalen. Zij zijn nu uit de markt om zichzelf een nieuwe crash a la 2008 te besparen.quote:Op vrijdag 24 juni 2011 22:00 schreef LXIV het volgende:

Wanneer je naar een faire beoordeling van de beurskoersen moet kijken moet je ook de verhouding tussen rente en dividendrendement/winst meenemen.

Tegen die achtergrond is de rentestand irrelevant. Het kan zijn dat aandelen op dit moment relatief goedkoper zijn als deposito's of obligaties, maar in absolute zin zijn beiden te duur.

De rente kan ook maar in 1 richting als ze weer gaat bewegen: omhoog. Op dat moment krijg je (naar grote waarschijnlijkheid) een daling op de aandelenmarkt.

Dividend uitkeringen zijn afhankelijk van een enigszins willekeurige factor, namelijk de payout ratio's die door bedrijfsbesturen worden bepaald. Het is denk ik zuiverder om naar earnings yield of free cashflow yield te kijken en dit te vergelijken met de YTM over obligaties met inachtneming van het verschil in risico tussen debt en equity.quote:Er zijn nu genoeg aandelen die meer dividend uitkeren dan dat je aan rente op een spaarrekening kunt krijgen! Of zelfs bij obligaties.

Dit is ook precies de edge die je als particulier hebt tov instituten zoals pensioenfondsen: wij kunnen beleggen voor absolute returns. Een pensioenfonds kan dat niet. Die moet belegd zijn en probeert dan een index te verslaan (bij een verlies van 49% terwijl de index 50% daalde krijgt de manager een bonus want hij heeft "de markt verslagen"). En om "dekkingsgraad" te behouden moeten die uiteindelijk liquideren op koersen waarop het juist koopwaardig begint te worden. Daarom kun je (imo) als particulier op lange termijn als je rationeel bent risk adjusted returns halen die beter zijn dan de markt.quote:Op zaterdag 25 juni 2011 12:07 schreef jaco het volgende:

[..]

De Shiller P/E (of vergelijkbare) beoordeling wordt door veel beleggers gemaakt met als doel een nieuw instapmoment te bepalen. Zij zijn nu uit de markt om zichzelf een nieuwe crash a la 2008 te besparen.

Tegen die achtergrond is de rentestand irrelevant. Het kan zijn dat aandelen op dit moment relatief goedkoper zijn als deposito's of obligaties, maar in absolute zin zijn beiden te duur.

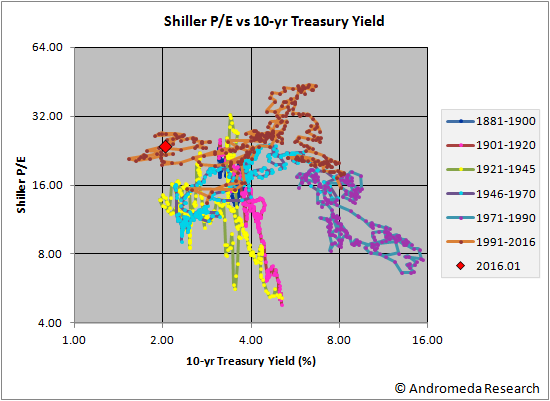

Daar heb ik ook ooit een plaatje van gemaakt:quote:De rente kan ook maar in 1 richting als ze weer gaat bewegen: omhoog. Op dat moment krijg je (naar grote waarschijnlijkheid) een daling op de aandelenmarkt.

[..]

Dividend uitkeringen zijn afhankelijk van een enigszins willekeurige factor, namelijk de payout ratio's die door bedrijfsbesturen worden bepaald.

Eigenlijk is daar het bekende Fed model op gebaseerd, dat aandelen duurder mogen zijn bij lagere bond yield. In de praktijk is er op lange termijn echter geen correlatie tussen bond yield en sustainable earnings yield ( wat de inverse is van Shiller P/E ).quote:Het is denk ik zuiverder om naar earnings yield of free cashflow yield te kijken en dit te vergelijken met de YTM over obligaties met inachtneming van het verschil in risico tussen debt en equity.

Als ik al een verband zou moeten zien, dan is het meer in de vorm van een hoefijzer. Dit zou ergens ook wel logisch zijn omdat zowel extreem hoge als extreem lage yields indicatief zijn van een crisis.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Om nog even terug te komen op het Graham & Dodd P/E grafiekje voor Europa en de VS.

Je ziet dat net voor de crisis Europa en de VS ongeveer even duur zijn met een P/E van 30. Tijdens de crisis daalt Europa naar een P/E van 10 en de VS naar een P/E van 15. Vanaf de dip in maart 2009 herstellen de VS naar een P/E van 25 en blijft Europa sterk achter met slechts een herstel naar een P/E van 15 (nu 14,x geloof ik). Kun je hier niet de conclusie uittrekken dat Europa minder overgewaardeerd is dan de VS?

Voor het instappunt zal het weinig uitmaken omdat Europa altijd slaafs achter de Amerikaanse beurs aanloopt

Je ziet dat net voor de crisis Europa en de VS ongeveer even duur zijn met een P/E van 30. Tijdens de crisis daalt Europa naar een P/E van 10 en de VS naar een P/E van 15. Vanaf de dip in maart 2009 herstellen de VS naar een P/E van 25 en blijft Europa sterk achter met slechts een herstel naar een P/E van 15 (nu 14,x geloof ik). Kun je hier niet de conclusie uittrekken dat Europa minder overgewaardeerd is dan de VS?

Voor het instappunt zal het weinig uitmaken omdat Europa altijd slaafs achter de Amerikaanse beurs aanloopt

Please Move The Deer Crossing Sign

Ik verwacht hierop een reactie als: 'Appels & peren'.quote:Op zaterdag 25 juni 2011 14:35 schreef JimmyJames het volgende:

Om nog even terug te komen op het Graham & Dodd P/E grafiekje voor Europa en de VS.

Je ziet dat net voor de crisis Europa en de VS ongeveer even duur zijn met een P/E van 30. Tijdens de crisis daalt Europa naar een P/E van 10 en de VS naar een P/E van 15. Vanaf de dip in maart 2009 herstellen de VS naar een P/E van 25 en blijft Europa sterk achter met slechts een herstel naar een P/E van 15 (nu 14,x geloof ik). Kun je hier niet de conclusie uittrekken dat Europa minder overgewaardeerd is dan de VS?

Voor het instappunt zal het weinig uitmaken omdat Europa altijd slaafs achter de Amerikaanse beurs aanloopt

Ik kan me niet voorstellen dat een andere sectorverdeling een verschil van 10 in de P/E's rechtvaardigt.quote:Op zaterdag 25 juni 2011 14:42 schreef Sokz het volgende:

[..]

Ik verwacht hierop een reactie als: 'Appels & peren'.

Please Move The Deer Crossing Sign

Ik zat ook nog aan valuta en taxregime verschillen te denken, maar volgens mij zijn dat geen significante factoren in dit overzicht.quote:Op zaterdag 25 juni 2011 14:35 schreef JimmyJames het volgende:

Om nog even terug te komen op het Graham & Dodd P/E grafiekje voor Europa en de VS.

Kun je hier niet de conclusie uittrekken dat Europa minder overgewaardeerd is dan de VS?

Ik denk inderdaad dat je de conclusie kunt trekken dat Europa minder overgewaardeerd is dan de VS en Azie.

Mwuah europa 20% financials tegen 10% usa.. Niet volledig nee, maar deels zeker wel.quote:Op zaterdag 25 juni 2011 14:48 schreef JimmyJames het volgende:

[..]

Ik kan me niet voorstellen dat een andere sectorverdeling een verschil van 10 in de P/E's rechtvaardigt.

Wat is de huidige P/E van china?

Je ziet dat de S&P 500 ondernemingen vrijwel permanent hoger worden gewaardeerd dan Europa. Ik heb wel eens een verklaring (van econoom Jaap van Duijn) gelezen dat veel beleggers een discount willen op Europese aandelen vanwege corporate governance tradities. Er bestaat het beeld dat Europese ondernemingen (behalve wellicht in de UK) het belang van aandeelhouders niet altijd laten prevaleren boven dat van het management, werknemers/vakbonden, milieugroepen, overheden en eventuele andere stakeholders.

Financials en bijvoorbeeld telecom zijn zwaarder vertegenwoordigd in Europa. Dat zijn relatief laag gewaardeerde sectoren en dat heeft een reden. Maar om het verschil beter te onderzoeken zou je op beide beurzen vergelijkbare dingen met elkaar moeten vergelijken. Ik heb dat weleens heel snel even gedaan en concludeerde toen dat er weinig verschil is als je appels met appels vergelijkt en peren met peren. Maar het zou best interessant zijn als iemand hier op fok daar eens een middagje aan besteedt (hint!) om het beter in kaart te brengen.quote:Op zaterdag 25 juni 2011 14:35 schreef JimmyJames het volgende:

Om nog even terug te komen op het Graham & Dodd P/E grafiekje voor Europa en de VS.

Je ziet dat net voor de crisis Europa en de VS ongeveer even duur zijn met een P/E van 30. Tijdens de crisis daalt Europa naar een P/E van 10 en de VS naar een P/E van 15. Vanaf de dip in maart 2009 herstellen de VS naar een P/E van 25 en blijft Europa sterk achter met slechts een herstel naar een P/E van 15 (nu 14,x geloof ik). Kun je hier niet de conclusie uittrekken dat Europa minder overgewaardeerd is dan de VS?

De sterke en bovendien toenemende correlatie tussen beide beurzen zijn ook de reden dat ikzelf niet zo gemotiveerd ben om het vermeende waarderingsverschil exact te gaan onderzoeken.quote:Voor het instappunt zal het weinig uitmaken omdat Europa altijd slaafs achter de Amerikaanse beurs aanloopt

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Behandeling van goodwill. US GAAP vs. local GAAP vs. IFRS. Maakt nogal een verschil.quote:Op zaterdag 25 juni 2011 14:52 schreef jaco het volgende:

[..]

Ik zat ook nog aan valuta en taxregime verschillen te denken, maar volgens mij zijn dat geen significante factoren in dit overzicht.

Ik denk inderdaad dat je de conclusie kunt trekken dat Europa minder overgewaardeerd is dan de VS en Azie.

De E's zijn niet vergeijkbaar, zelfs als je onder dezelfde GAAP een bedrijf zou vergelijken wat een grote overname heeft gedaan vs. een bedrijf wat autonoom gegroeid is, zullen de boekhoudkundige E's niet vergelijkbaar zijn.

Zonder dat te kunnen kwantificeren denk ik dat die invloed zeer materieel is.

Inderdaad, ook nog eens verschillende boekhoudregels. Al zie ik niet direct hoe dat kan verklaren dat in de geposte grafiek de Europese P/E relatief laag zit in de 1980-2011 historische range vergeleken met de S&P500. Misschien een combinatie van verschuiving van sectoren in combinatie met de boekhoudregels? Sowieso overschatten de "moderne" boekhoudregels de echte winsten sterker dan vroeger en misschien is dat effect ook weer verschillend per sector? (ik denk bijvoorbeeld aan het hoge percentage financials in de MSCI-E, vooral voor de crisis).quote:Op zaterdag 25 juni 2011 16:27 schreef Dinosaur_Sr het volgende:

[..]

Behandeling van goodwill. US GAAP vs. local GAAP vs. IFRS. Maakt nogal een verschil.

De E's zijn niet vergeijkbaar, zelfs als je onder dezelfde GAAP een bedrijf zou vergelijken wat een grote overname heeft gedaan vs. een bedrijf wat autonoom gegroeid is, zullen de boekhoudkundige E's niet vergelijkbaar zijn.

Zonder dat te kunnen kwantificeren denk ik dat die invloed zeer materieel is.

Hoe dan ook, onderhand begin ik nu toch nieuwsgierig te worden... Misschien is dit een leuk Fok-Beursvloer projectje om dit te doorgronden

Wat je zou willen hebben:

Voor de range ~1980-2011:

1) Historische koers van een "aandeel" MSCI-Europe

2) Historische sector verdeling MSCI-Europe en S&P500. Opdeling moet natuurlijk wel hetzelfde zijn, anders is het weer niet vergelijkbaar.

3) Historische wpa per sector. Dit moeten reported earnings zijn (geen operational earnings, ebitda, forward earnings en dat soort onzin) en ook weer omgerekend in één valuta. Dit zowel voor S&P500 en MSCI Europe. Voor MSCI-E moet dit natuurlijk zijn omgerekend in dezelfde valuata als waarin de index zelf noteert (de individuele aandelen noteren immers gedeeltelijk in GBP, CHF en nog wat kleintjes. En voor introductie van de euro nog veel meer)

Aan de hand hiervan kunnen we zelf onze Graham-Dodd P/E per sector berekenen en kunnen we de MSCI-E vergelijken met de S&P500 om te kijken of er een structureel waarderingsverschil is en of dat ook geldt als je per sector vergelijkt. De missing link is dan wellicht nog de boekhoudregels.

Misschien is dat gewenste datalijstje in excel formaat uit Bloomberg te halen?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dubbeltje uit 1948 doet het nog steeds goed.quote:Op vrijdag 24 juni 2011 18:13 schreef LXIV het volgende:

[..]

Ze doen nu 7 euro. Ik had het geld ook op de bank kunnen zetten eigenlijk.

Wel ben ik blij dat ik wat guldensgeld bewaard heb. Mijn dochtertje vroeg zich af wat een 'geluksdubbeltje' was. Kon ik toch nog een dubbeltje tevoorschijn halen om het te laten zien.

Meteen erbij verteld dat zo'n dubbeltje vroeger 5 cent waard was, maar dat je er tóch een ijsje van kon halen op het zwembad (dubbellikker, 1976).

Ik neem aan dat we in de grafiek naar de gepubliceerde E's kijken: de profits helemaal aan het einde van de winst- en verliesrekening. In zowel de VS als Europa is dit vziw het bedrag dat geheel aan de aandeelhouder toe komt door middel van groei van het eigen vermogen en eventueel een dividenduitkering.quote:Op zaterdag 25 juni 2011 16:27 schreef Dinosaur_Sr het volgende:

[..]

Behandeling van goodwill. US GAAP vs. local GAAP vs. IFRS. Maakt nogal een verschil.

De E's zijn niet vergeijkbaar, zelfs als je onder dezelfde GAAP een bedrijf zou vergelijken wat een grote overname heeft gedaan vs. een bedrijf wat autonoom gegroeid is, zullen de boekhoudkundige E's niet vergelijkbaar zijn.

Het accountingproces voor de vaststelling van de winst heeft dan al plaatsgevonden (evenals belastingheffing). Hoe kunnen boekhoudkundige regels nog het verschil maken in deze vergelijking tussen de VS en Europa ?

Meeste S&P data moet je zo van BB kunnen plukken daar hebben ze zelfs specifieke pagina's voor als ik me niet vergis en hoef je dat niet te doen via de Excel omweg. De andere data van MSCI weet ik zo niet.quote:Op zaterdag 25 juni 2011 18:21 schreef SeLang het volgende:

Misschien is dat gewenste datalijstje in excel formaat uit Bloomberg te halen?

Overigens zijn de CRA tools toch wel wat meer impressive. Ik denk als je thuis een BB terminal had staan + alle CRA tools je dat wel degelijk kon gebruiken om een behoorlijke edge te creeren. Beetje zonde dat je alleen dan 5k in de maand kwijt bent en dat is op jaarbasis met een 7 cijferig getal qua vermogen al 6% en gezien het gemiddelde rendement van de beurs die daar net wat boven zit is het misschien toch wat gortig.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik heb wel eens gezocht naar de samenstelling van de MSCI maar die kon ik destijds niet (gratis) vinden (waarschijnlijk omdat het 'eigendom' is van Morgan Stanley)

Klopt en dus ook niet mogelijk is om dat vrij op het internet te zettenquote:Op maandag 27 juni 2011 00:01 schreef tjoptjop het volgende:

Ik heb wel eens gezocht naar de samenstelling van de MSCI maar die kon ik destijds niet (gratis) vinden (waarschijnlijk omdat het 'eigendom' is van Morgan Stanley)

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Je kunt echter wel gewoon een MSCI-E indextracker pakken en kijken naar de holdings  .

.

Dat kan er nooit veel naast zitten.

Dat kan er nooit veel naast zitten.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dat is wel een goede ja, nooit aan gedachtquote:Op maandag 27 juni 2011 00:05 schreef SeLang het volgende:

Je kunt echter wel gewoon een MSCI-E indextracker pakken en kijken naar de holdings.

Dat kan er nooit veel naast zitten.

http://nl.ishares.com/nl/(...)/1306911600000/false

Alleen Euro landen: http://us.ishares.com/product_info/fund/holdings/EZU.htm

Dat is eigenlijk wel een vernuftige manierquote:Op maandag 27 juni 2011 00:09 schreef tjoptjop het volgende:

[..]

Dat is wel een goede ja, nooit aan gedacht

http://nl.ishares.com/nl/(...)/1306911600000/false

Alleen Euro landen: http://us.ishares.com/product_info/fund/holdings/EZU.htm

Draait er eigenlijk komende maanden nog weer eens zo'n seminar in Amsterdam zoals vorige keer waar een aantal zijn heen geweest?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Net ff gekeken maar rbs heeft geen seminars in de planning staan voorlopig.

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Naja, zo'n groot success was RBS de vorige keer nou ook weer nietquote:Op maandag 27 juni 2011 00:15 schreef fedsingularity het volgende:

Net ff gekeken maar rbs heeft geen seminars in de planning staan voorlopig.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Die met faber was erg interessant hoor, er was er ook nog 1 met Erik Mecking en Arnoud Boot die ook wel aardig was. Maar mocht je wat tegenkomen, post het gerust

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Was jij ook aanwezig met die van Faber dan?quote:Op maandag 27 juni 2011 00:40 schreef fedsingularity het volgende:

Die met faber was erg interessant hoor, er was er ook nog 1 met Erik Mecking en Arnoud Boot die ook wel aardig was. Maar mocht je wat tegenkomen, post het gerust

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ach hij kan het wel mooi vertellen, ook mooi hoe hij van Zeijl te kakken zette

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

quote:Op maandag 27 juni 2011 00:45 schreef sitting_elfling het volgende:

[..]

Was jij ook aanwezig met die van Faber dan?Ik vond dat maar niks maar mocht ik nog wat vinden wat het niveau 'Turbotijd!' ontstijgt zal ik het posten.

Ik had die term net verdrongen

Als ik zo'n video bekijk heb ik echt het idee dat het 10 jaar oud is gezien die achtergrondquote:

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Nico Bakker

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Hahahaha, dat filmpje. Je krijgt toch kriebels als je zo'n vent ziet?quote:

Ik denk serieus overigens dat het voortbestaan van banen zoals die van Bakker op het spel komen te staan op het moment de crisis uitbreekt omdat zijn voorspellingen over het algemeen volledig uit de koers lopen. Ik ben overigens ook wel benieuwd hoeveel RBS hem betaald voor zijn reclame's voor Turbo's? Ik geloof er namelijk niks van dat het volume in die producten toeneemt.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

quote:

Schaaij.... nee Tostrams is beter

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Charlatanen zijn van alle tijden, zal de menselijke natuur wel zijn om in dat soort dingen te trappen geloven (zie die mediums, balansmagneetjes, kristallen e.d.)quote:Op maandag 27 juni 2011 01:15 schreef sitting_elfling het volgende:

[..]

Hahahaha, dat filmpje. Je krijgt toch kriebels als je zo'n vent ziet?

Ik denk serieus overigens dat het voortbestaan van banen zoals die van Bakker op het spel komen te staan op het moment de crisis uitbreekt omdat zijn voorspellingen over het algemeen volledig uit de koers lopen. Ik ben overigens ook wel benieuwd hoeveel RBS hem betaald voor zijn reclame's voor Turbo's? Ik geloof er namelijk niks van dat het volume in die producten toeneemt.

Dat plaatje blijft koningquote:Op maandag 27 juni 2011 01:18 schreef fedsingularity het volgende:

[..]

[ afbeelding ]

Schaaij.... nee Tostrams is beter

Omdat VS en Europa andere boekhoudregels hebben.quote:Op zondag 26 juni 2011 09:51 schreef jaco het volgende:

[..]

Ik neem aan dat we in de grafiek naar de gepubliceerde E's kijken: de profits helemaal aan het einde van de winst- en verliesrekening. In zowel de VS als Europa is dit vziw het bedrag dat geheel aan de aandeelhouder toe komt door middel van groei van het eigen vermogen en eventueel een dividenduitkering.

Het accountingproces voor de vaststelling van de winst heeft dan al plaatsgevonden (evenals belastingheffing). Hoe kunnen boekhoudkundige regels nog het verschil maken in deze vergelijking tussen de VS en Europa ?

Pak een willekeurige jaarrekening van een bedrijf dat zowel in A'dam als in New York een notering heeft. Dan zie je dat onder US GAAP ze soms een volslagen ander resultaat hebben dan onder IFRS. Hoe wil je die E's vergelijken dan?

Ander voorbeeld: Onder Dutch en UK Gaap was het voor uitgevers gebruikelijk om de goodwill begrepen in acquisities simpelweg af te boeken van het eigen vermogen. Dus je krijgt wel de winstbijdrage, maar schrijft de goodwill nooit af van het resultaat. Toen het eigen vermogen 'op' was gingen ze goodwill weliswaar activeren, maar niet afschrijven. Want als je titels goed 'onderhield' sleten ze niet.....

Onder US GAAP waren dat soort spelletjes niet mogelijk. Kijk maar naar een oud resultaat van Reed Elseveer onder Dutch of UK GAAP en vergelijk dat met resultaat onder US GAAP.

De enige werkelijk betrouwbare en vergelijkbare maatstaf is cash flow over lange termijn.

Vroeger had je in Europa ook nog eens per land verschillende regels. Is dat nog steeds zo? Btw, uit jouw voorbeeld lijkt het alsof Europese "E" in het algemeen "optimistischer" is dan de Amerikaanse, of is dat een verkeerde conclusie?quote:Op maandag 27 juni 2011 10:34 schreef Dinosaur_Sr het volgende:

[..]

Omdat VS en Europa andere boekhoudregels hebben.

Pak een willekeurige jaarrekening van een bedrijf dat zowel in A'dam als in New York een notering heeft. Dan zie je dat onder US GAAP ze soms een volslagen ander resultaat hebben dan onder IFRS. Hoe wil je die E's vergelijken dan?

Ander voorbeeld: Onder Dutch en UK Gaap was het voor uitgevers gebruikelijk om de goodwill begrepen in acquisities simpelweg af te boeken van het eigen vermogen. Dus je krijgt wel de winstbijdrage, maar schrijft de goodwill nooit af van het resultaat. Toen het eigen vermogen 'op' was gingen ze goodwill weliswaar activeren, maar niet afschrijven. Want als je titels goed 'onderhield' sleten ze niet.....

Onder US GAAP waren dat soort spelletjes niet mogelijk. Kijk maar naar een oud resultaat van Reed Elseveer onder Dutch of UK GAAP en vergelijk dat met resultaat onder US GAAP.

De enige werkelijk betrouwbare en vergelijkbare maatstaf is cash flow over lange termijn.

Ik had begrepen dat US GAAP tegenwoordig ook geen goodwill meer afschrijft over een vaste periode maar af en toe een impairment test doet? In dat geval zijn de huidige gerapporteerde winstcijfers geflatteerd tov de historische winstcijfers (of de oude waren te pessimistisch).

Anyway, zonder me hierin erg te verdiepen heb ik een paar jaar geleden al een belangrijke conclusie getrokken, namelijk dat de huidige winst rapportage over het agemeen optimistischer is dan de historische. Dat betekent dat aandelen momenteel vergeleken met vroeger eigenlijk nog duurder zijn dan ze op basis van (Shiller) P/E lijken. Gewenst instap niveau moet je dus eerder lager leggen dan hoger.

Jammer trouwens dat ik geen historische cashflow informatie heb. Het lijkt me wel interessant om een historische "Shiller P/Cashflow" te plotten.

Ehm... SE? ....kuch... Bloomberg terminal....kuch...

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

We vergelijken in dit verband de E's ook niet maar de P/E (of nauwkeuriger de P/E10). Dus 1 eenheid (usd) aan Earnings van USA Corp. wordt gewaardeerd met een multiple van 25 eenheden en 1 eenheid van Earnings van Nederland BV wordt gewaardeerd met een multiple van 15.quote:Op maandag 27 juni 2011 10:34 schreef Dinosaur_Sr het volgende:

[..]

Omdat VS en Europa andere boekhoudregels hebben.

Pak een willekeurige jaarrekening van een bedrijf dat zowel in A'dam als in New York een notering heeft. Dan zie je dat onder US GAAP ze soms een volslagen ander resultaat hebben dan onder IFRS. Hoe wil je die E's vergelijken dan?

Het is dan volgens mij niet relevant dat Nederland BV per unit earnings een hogere sales nodig had om die te vergaren vanwege andere boekhoudregels of hogere belastingen.

In het geval van direkte mutaties op het eigen vermogen (buiten de P/L om) ben ik het wel met je eens dat dit de waardering van die earnings (P/E) zou moeten beinvloeden. Als het in de UK of NL makkelijker is om waarde direkt van het eigen vermogen af te boeken, dan is die waarde in eerder gerapporteerde E's (mogelijk) opgepompt in vergelijking met eenzelfde bedrag aan Earnings in de US.quote:Ander voorbeeld: Onder Dutch en UK Gaap was het voor uitgevers gebruikelijk om de goodwill begrepen in acquisities simpelweg af te boeken van het eigen vermogen. Dus je krijgt wel de winstbijdrage, maar schrijft de goodwill nooit af van het resultaat.

Als ik me goed herinner dan vinden direkte mutaties op het eigen vermogen plaats via het Statement of Comprehensive Income. Dit zijn toch posten zoals valuta verschillen, pensioenfonds aanpassingen en unrealized gains/losses on securities held for sale ? Ik meen dat die posten relatief klein zijn in zowel Europa als VS en zonder een bias naar boven of beneden.

Dat sowieso, maar we moeten het met Earnings doen in de overzichten van Shiller en ik probeer nog steeds het vrij forse waarderingsverschil tussen Europa en de VS te verklaren.quote:De enige werkelijk betrouwbare en vergelijkbare maatstaf is cash flow over lange termijn.

Ik zal als ik tijd heb een concreet voorbeeld zoeken voor een bedrijf wat zowel onder US GAAP als IFRS publiceert, en derhalve zowel in de USA Shiller P/E zit en de Europa Shiller P/E

Zul je zien dat exact het zelfde bedrijf in dezelfde periode een andere P/E heeft op beide beurzen

PS: en ik ben SeLang ook nog een voorbeeld schuldig over cash flow hedging Niet vergeten hoor

Niet vergeten hoor

Zul je zien dat exact het zelfde bedrijf in dezelfde periode een andere P/E heeft op beide beurzen

PS: en ik ben SeLang ook nog een voorbeeld schuldig over cash flow hedging

Maar dat geloof ik ook wel. Dat is precies wat die grafiek van Arkai laat zien. Ik geloof alleen niet dat de verklaring wordt gevonden in de verschillen tussen boekhoudregels (los van eventueel de regels mbt de boekingen rechtstreeks van/naar het eigen vermogen), omdat die al zijn toegepast op earnings.quote:Op maandag 27 juni 2011 13:53 schreef Dinosaur_Sr het volgende:

Ik zal als ik tijd heb een concreet voorbeeld zoeken voor een bedrijf wat zowel onder US GAAP als IFRS publiceert, en derhalve zowel in de USA Shiller P/E zit en de Europa Shiller P/E

Zul je zien dat exact het zelfde bedrijf in dezelfde periode een andere P/E heeft op beide beurzen

als ING in NL noteert voor 8 euro, en een winst heeft van 1 euro onder IFRS, is de P/E die in de 'Europa' grafiek zit 8.quote:Op maandag 27 juni 2011 14:02 schreef jaco het volgende:

[..]

Maar dat geloof ik ook wel. Dat is precies wat die grafiek van Arkai laat zien. Ik geloof alleen niet dat de verklaring wordt gevonden in de verschillen tussen boekhoudregels (los van eventueel de regels mbt de boekingen rechtstreeks van/naar het eigen vermogen), omdat die al zijn toegepast op earnings.

stel 1 euro is 1 USD

ING noteert ook in USA. Noteert logischerwijs voor 8 USD. Onder US GAAP heeft deze echter een winst gerapporteerd van niet 1 USD = 1 EUR, maar 0,5 USD, doordat ze ongerealiseerde resultaten niet mag uitsmeren, goodwill moet afschrijven etc. Dan zit ING ook in de 'USA" grafiek voor een P/E van 16.

Hetzelfde bedrijf, dezelfde activiteiten, en toch een andere P/E voor 'Europa' dan voor 'USA'

Omdat de earnings op basis van een andere GAAP anders bepaald wordt, terwijl de prijs hetzelfde is.

I got the message, zal kijken wat ik voor je kan doen. Tgaat allemaal alleen niet zo snel op het moment.quote:Op maandag 27 juni 2011 11:17 schreef SeLang het volgende:

Ehm... SE? ....kuch... Bloomberg terminal....kuch...

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Geen haast. Ik ga toch eerst op vakantiequote:Op maandag 27 juni 2011 21:43 schreef sitting_elfling het volgende:

[..]

I got the message, zal kijken wat ik voor je kan doen. Tgaat allemaal alleen niet zo snel op het moment.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Je gaat je rondje romdon de UK fietsen/crossen/joggen? Vanaf komende week? Success! Je zult het komende week iig. niet te warm hebben.quote:Op maandag 27 juni 2011 21:46 schreef SeLang het volgende:

[..]

Geen haast. Ik ga toch eerst op vakantie

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik vertrek donderdag of vrijdag (wacht nog op een paar bestellingen)quote:Op maandag 27 juni 2011 21:48 schreef sitting_elfling het volgende:

[..]

Je gaat je rondje romdon de UK fietsen/crossen/joggen? auto rijden

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ben blij dat deze zure appel aan mij voorbijgaat. Al mocht ik vandaag natuurlijk ook ff slikken met AKZO (waar mijn winst ook op verdampt is).quote:Winst- en omzetwaarschuwing TomTom

AMSTERDAM (AFN) - Producent van navigatieapparatuur TomTom heeft zijn verwachting voor de winst en de omzet voor heel 2011 fors verlaagd. De inkomsten uit de verkoop van losse navigatiekastjes vallen nog zwaarder tegen dan eerder voorzien. Dat maakte TomTom maandag nabeurs bekend. Het is de tweede keer dit jaar dat TomTom de omzetverwachting naar beneden schroeft.

ANP

TomTom 27-06-2011 (17:37)

4,891 EUR +0,14% +0,007

Naar TomTom detailpagina

Ads door Google

Handel de AEX vanaf 8:00

Handel in de AEX van 8:00 tot 22:00 zonder transactiekosten.

marketindex.rbs.com

Auto van de zaak?

Voorkom onnodige fiscale bijtelling met ritregistratie van uw voertuig

www.RouteVision.nl/Aanbieding

Top Aandelen voor 2011?

Hoog Rendement Aandelen? Gratis: Positie Waarschuwingen 2011

www.nexttrades.nl

De Europese markt voor de losse navigatieapparatuur (PND's) zal dit jaar met 10 procent dalen. In de VS krimpt de markt sneller dan verwacht en zal dit jaar met 30 procent dalen, aldus TomTom.

Daardoor zal de omzet dit jaar uitkomen tussen de 1,225 en 1,275 miljard euro. In april zei TomTom nog een omzet tussen de 1,425 en 1,475 miljard euro te verwachten. Dat was ook al lager dan het bedrijf eerder had voorzien.

De winst

De winst zal tussen de 0,25 en 0,30 cent per aandeel bedragen, verwacht TomTom. In april dacht het bedrijf nog dat de winst min of meer gelijk zou blijven aan 2010. Toen haalde de onderneming een winst per aandeel van 0,49 euro.

De omzet over het tweede kwartaal zal tussen de 300 en 310 miljoen euro liggen, denkt TomTom. In het eerste kwartaal bedroeg de omzet 265 miljoen euro. De resultaten worden op 22 juli bekendgemaakt.

Blijven investeren

TomTom liet verder weten dat de divisies Automotive, Business Solutions en Licensing zich naar verwachting ontwikkelen.

Daarnaast zegt het bedrijf te blijven investeren in de ,,ontwikkeling van de groeimarkten''. Andere uitgaven zijn echter ,,afhankelijk van de ontwikkeling van de omzet''.

Ik verwacht eigenlijk niet dat dit veel invloed zal hebben op de overige koersen, omdat het probleem van TT specifiek de smartphone is en niet zozeer samenhangt met economische omstandigheden.

The End Times are wild

Wie koopt er trouwens CoCo bonds die Europese banken als T1 willen hebben? Op het moment dat de bank van wie je de bonds hebt, illiquide wordt of het T1 kapitaal verdampt, wordt je bond omgezet in equity. Dus verwateren sowieso de aandelen en als een bedrijf praktisch failliet gaat (want hoe kan je een sterker signaal aan de markt afgeven door die bonds te activeren?) wil je geen eigenaar zijn, maar schuldeiser. Misschien dat mensen ze kopen omdat ze de verkopende banken als too big to fail achten en zo eventueel in zo'n evenement goedkoop equity te verwerven, maar voor de rest...

CoCo Stock zou ik wel willen hebben. Als het goed gaat ben je eigenaar, gaat het slecht wordt je schuldeiser

CoCo Stock zou ik wel willen hebben. Als het goed gaat ben je eigenaar, gaat het slecht wordt je schuldeiser

The more debt, the better

Ben zo vrij geweest vandaag AKZO te kopen. 't Is geen echte waardebelegging, maar 't komt in de buurt.quote:Op maandag 27 juni 2011 22:48 schreef LXIV het volgende:

Al mocht ik vandaag natuurlijk ook ff slikken met AKZO (waar mijn winst ook op verdampt is).

Ik wil die meuk eigenlijk alleen ver onder par oppikken a la ING en Aegon perps.quote:Op maandag 27 juni 2011 22:58 schreef flyguy het volgende:

Wie koopt er trouwens CoCo bonds die Europese banken als T1 willen hebben? Op het moment dat de bank van wie je de bonds hebt, illiquide wordt of het T1 kapitaal verdampt, wordt je bond omgezet in equity. Dus verwateren sowieso de aandelen en als een bedrijf praktisch failliet gaat (want hoe kan je een sterker signaal aan de markt afgeven door die bonds te activeren?) wil je geen eigenaar zijn, maar schuldeiser. Misschien dat mensen ze kopen omdat ze de verkopende banken als too big to fail achten en zo eventueel in zo'n evenement goedkoop equity te verwerven, maar voor de rest...

Bij de eerste (aankondigingen van) CoCo's heb ik er achter proberen te komen wat de omzetting precies in zou houden. Ik ben namelijk alleen maar geinteresseerd wanneer bij de debt-to-equity overgang de bestaande aandeelhouders min of meer compleet weggeveegd worden (en voormalige debt houders bv 95% in het equity zouden krijgen net zoals dat had moeten gebeuren bij bankperpetuals na een gecontroleerd faillissement). Ik kon hier in het verleden echter geen duidelijkheid over krijgen.

Dit soort debt met karakteristieken als equity is potentieel mooi spul wanneer er stront aan de knikker is en alom angst heerst of het nog wat gaat worden. Afgelopen weekend prefered shares (perps) van Freddie Mac geanalyseerd en ondanks dat het nu niet interessant is sluit ik niet uit dat dat erg interessant kan worden afhankelijk van wat de Amerikaanse overheid besluit. In tegenstelling tot de Nederlandse overheid is de Amerikaanse overheid namelijk niet zo stom geweest om haar kapitaal als bescherming voor het risicodragende kapitaal te leggen

4 euro was eigenlijk mijn koersdoel (om in te stappen). Maar nu twijfel ik weer. De kans dat er de komende 18 maanden nog een paar omzet/winstwaarschuwingen komen is mij eigenlijk te groot. En je ziet hoe TT er op reageert.quote:Op dinsdag 28 juni 2011 09:12 schreef Ajacied422 het volgende:

TomTom maakt een klappertje op de beurs. Ma de winst waarschuwing 20% eraf. 3.78

The End Times are wild

Philips, Akzo, TomTom.. gaat lekker met de winstwaarschuwingen

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Toch is zo'n winstwaarschuwing niet eens zó slecht. Want je ziet heel vaak dat de koers van een bedrijf zonder motivatie maar blijft dalen. Dan komt die ww, gaat er in één klap 10% af maar is de daling daarna wel voorbij. Beter dat dan een ellenlange downtrend.quote:Op dinsdag 28 juni 2011 09:33 schreef Perrin het volgende:

Philips, Akzo, TomTom.. gaat lekker met de winstwaarschuwingen

The End Times are wild

Qua koers/winstverhouding is TT helemaal niet buitenissig gewaardeerd. Al lang niet. De vraag is echter of ze die winst kunnen vasthouden. Een groeiaandeel is het al lang niet meer.quote:Op dinsdag 28 juni 2011 09:49 schreef Ryan3 het volgende:

Tomtom -20%

Beetje normalisering eigenlijk, hadden lange tijd een marge van 100%..

The End Times are wild

Elke keer als zo'n sukkel, die alleen rond de kerk reed, zo'n ding ging kopen bij MM, kon je ze horen lachen in hun hoofdkantoor....quote:Op dinsdag 28 juni 2011 09:52 schreef LXIV het volgende:

[..]

Qua koers/winstverhouding is TT helemaal niet buitenissig gewaardeerd. Al lang niet. De vraag is echter of ze die winst kunnen vasthouden. Een groeiaandeel is het al lang niet meer.

I´m back.

Maar nu gaan ze stuk aan hun eigen succes op de Iphonequote:Op dinsdag 28 juni 2011 09:54 schreef Ryan3 het volgende:

[..]

Elke keer als zo'n sukkel, die alleen rond de kerk reed, zo'n ding ging kopen bij MM, kon je ze horen lachen in hun hoofdkantoor....

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

Zie 't ook steeds minder, Nissan Micra's en Daihatsu Cuore's met zo'n zuignap op de voorruit. Na 10x de route richting schoonouders voorgezegd te krijgen, is 't blijkbaar blijven hangenquote:Op dinsdag 28 juni 2011 09:54 schreef Ryan3 het volgende:

[..]

Elke keer als zo'n sukkel, die alleen rond de kerk reed, zo'n ding ging kopen bij MM, kon je ze horen lachen in hun hoofdkantoor....

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Ik vind anders een K/W van ruim 10 best veel..... (winstprognose 2011 was nu toch 30 cent, right?)quote:Op dinsdag 28 juni 2011 09:52 schreef LXIV het volgende:

[..]

Qua koers/winstverhouding is TT helemaal niet buitenissig gewaardeerd. Al lang niet. De vraag is echter of ze die winst kunnen vasthouden. Een groeiaandeel is het al lang niet meer.

Vind het wel jammer dat ik niet short durfe te gaan op 7, ik ben gewoon niet zo'n shorter

-/-27% at the moment trouwens.

Kon je trouwens wel zien aankomen, gezien de constante opvallende dalingen de laatste paar weken...... ik denk wel een voorkennisonderzoekje waard.....

Vind het trouwens niet bijzonder. Als je eenmaal zo'n routegeval gekocht hebt, wat zou dan de reden zijn om 'n te vervangen, waar zit de vervangingsvraag? Op termijn kunnen ze imho alleen geld verdienen met diensten.....

a propos coco's en Basel III enzo.

Rabobank heeft ooit eens ledencertificaten uitgegeven, wat de facto een diep achtergestelde lening aan Rabo was. Omdat zo'n leningen voor het kernkapitaal meetelde.

Ik verwachte dat onder Basel III dit soort leningen (feitelijk achtergestelde cum pref's) niet meer als kapitaal telde, maar kennelijk heeft Rabo daar een oplossing voor gevonden door de voorwaarden iets te wijzigen. Nog niet precies nagelezen hoe dat werkt, wat de crux is. Maar als dat voor Rabo werkt, zou dat ook voor andere banken moeten werken. Of het zou moeten zijn dat het feit dat Rabo een corporatie is het mogelijk maakt. Rabo kan immers geen coco's uitgeven, want ze heeft geen aandelen

Rabobank heeft ooit eens ledencertificaten uitgegeven, wat de facto een diep achtergestelde lening aan Rabo was. Omdat zo'n leningen voor het kernkapitaal meetelde.

Ik verwachte dat onder Basel III dit soort leningen (feitelijk achtergestelde cum pref's) niet meer als kapitaal telde, maar kennelijk heeft Rabo daar een oplossing voor gevonden door de voorwaarden iets te wijzigen. Nog niet precies nagelezen hoe dat werkt, wat de crux is. Maar als dat voor Rabo werkt, zou dat ook voor andere banken moeten werken. Of het zou moeten zijn dat het feit dat Rabo een corporatie is het mogelijk maakt. Rabo kan immers geen coco's uitgeven, want ze heeft geen aandelen

Zijwaards geneuzel

Tijd voor vakantie

Tijd voor vakantie

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik vind GPS-navigatie een van de beste uitvindingen van de laatste 10 jaar. Dat apparaat voorkomt mij wel zo veel stress wanneer ik in mijn eentje in een drukke stad een bepaald adres moet vinden. Navigatie is er ook om te blijven. De vraag is enkel of dit met apparaatjes van TT gebeurd.quote:Op dinsdag 28 juni 2011 09:54 schreef Ryan3 het volgende:

[..]

Elke keer als zo'n sukkel, die alleen rond de kerk reed, zo'n ding ging kopen bij MM, kon je ze horen lachen in hun hoofdkantoor....

Verder is TT best wel een prima bedrijf. Alleen de marktomstandigheden (met smartphones) maken het moeilijk voor ze.

The End Times are wild