WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Emerging markets: veel minder stabiel, meer faillisementenquote:Op maandag 16 augustus 2010 18:29 schreef Big_Daddy het volgende:

[..]

Waarom juist dat fonds, van alle fondsen? Van de fondsen bij Blackrock, zou ik deze bijv. interessanter vinden, daar het vrij ongevoelig is voor cyclische bewegingen.

Smallcap: veel beloften die waargemaakt moeten worden dus veel minder stabiel, meer faillisementen.

Logisch dat smallcaps minder conjunctuurgevoelig zijn, vaak maken ze niet eens winst maar zijn ze aandelen voor 'wat als ze eindelijk winstgevend worden'.

Dus, gedurende de crisis verkocht iedereen die eerst -> na de crisis stegen die dan ook veel sterker omdat ze van veel dieper kwamen.

Wat vinden we van netflix?

http://finviz.com/quote.ashx?t=NFLX

Market cap is bijna $7 miljard.

http://finviz.com/quote.ashx?t=NFLX

Staat op 56 week high met een P/E van 53.55quote:Netflix, Inc. provides online movie rental subscription services in the United States. The company offers its subscribers access to a library of movie, television, and other filmed entertainment titles on digital versatile disc (DVD). Its members can get DVDs delivered to their homes and can instantly watch movies and TV episodes streamed to their TVs and PCs. As of December 31, 2009, Netflix served approximately 12 million subscribers. It also partners with consumer electronics companies to offer a range of devices that can instantly stream movies and TV episodes to members' TVs from Netflix. The company was founded in 1997 and is headquartered in Los Gatos, California.

Market cap is bijna $7 miljard.

Please Move The Deer Crossing Sign

P/E van 53.55 is absurd.

Edit: met de opkomst van glasvezelverbindingen in the States, zullen er vaker huishoudens zijn die zo even een filmpje downloaden. Dus het is maar de vraag of Netflix flink zal groeien om hun P/E verhouding waar te maken.

[ Bericht 7% gewijzigd door Big_Daddy op 16-08-2010 20:29:11 ]

Edit: met de opkomst van glasvezelverbindingen in the States, zullen er vaker huishoudens zijn die zo even een filmpje downloaden. Dus het is maar de vraag of Netflix flink zal groeien om hun P/E verhouding waar te maken.

[ Bericht 7% gewijzigd door Big_Daddy op 16-08-2010 20:29:11 ]

Maandag draaide Wall Street het op een na laagste handelsvolume van dit jaar.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Er zijn veel goede keuzen mogelijk. De door jouw aangehaalde ETF lijkt me idd geen slechte keuze als je voor smallcap emerging markets gaat. Bij mijn keuze spelen een aantal overwegingen:quote:Op maandag 16 augustus 2010 18:29 schreef Big_Daddy het volgende:

[..]

Waarom juist dat fonds, van alle fondsen? Van de fondsen bij Blackrock, zou ik deze bijv. interessanter vinden, daar het vrij ongevoelig is voor cyclische bewegingen.

- Valutarisico. De wilt geld verdienen in de valuta waarin je het uitgeeft. Als ik in de eurozone woon dan wil ik een fonds dat een groot deel van haar omzet/ winst in euros maakt, want ik heb bovenop mijn 'gewone' risicos ook nog een valuatarisico. Dit kan natuurlijk ook als een voordeel werken, maar ik ga er vanuit dat valutakoersen niet te voorspellen zijn dus zou ik die factor liever elimineren waar dat kan.

Overigens halen de grote bedrijven in MSCI-E of in de S&P500 een groot deel van hun winsten buiten hun thuisland, inclusief in emerging markets. Je hebt dus automatisch al een behoorlijke geografische spreiding, zij het dan met nadruk op de thuiszone (precies zoals ik dus wil, zie hierboven).

- Spreiding tussen sectoren moet evenwichtig zijn, aangezien je niet kunt voorspellen welke sectoren het over een paar jaar goed doen. in MSCI-E is de financiële sector nog steeds te zwaar (25%) maar bij de door mij beoogde koers zal dat hooguit nog 10-15% zijn. Ik vind het een van de meest evenwichtig gespreide Europa gerichte fondsen.

- Geen individuele componenten die heel zwaar wegen, vanwege de specifieke risicos (denk Ahold in 2003, Parmalat in 2004 of BP recentelijk). Het voordeel van een index ETF is juist ook dat je een goede diversificatie kunt krijgen zonder zelf de nadelen/ kosten hiervan te dragen.

- Lage expense ratio. Door jouw aangegeven fonds is aan de dure kant met 0,74%, hoewel dit voor een smallcap emerging market fonds helemaal niet duur is (sommigen zijn >1,5%) dus als je voor EM kiest is het geen slechte keuze

- Momenteel zou ik eerder voor largecap dan smallcap gaan. Veel bluechips lijken relatief gunstiger gewaardeerd, zeker gezien hun concurrentievoordeel en de verdedigbaarheid daarvan. Dat beeld varieert overigens door de jaren heen.

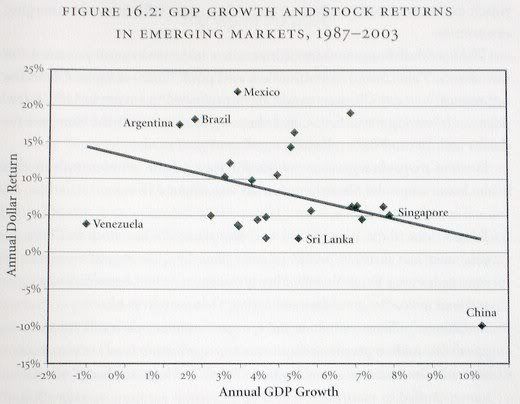

- Persoonlijk zou ik niet voor emerging markets gaan omdat dat vaak een lager totaalrendement oplevert. Er is historisch gezien nauwelijks correlatie tussen snelheid van economische groei in een land en het totaalrendement op beleggingen. Je zou zelfs een milde negatieve correlatie kunnen zien. Reden is waarschijnlijk de hype die ontstaat als er veel groei is waardoor de aandelen duurder worden dan gerechtvaardigd is. Voeg daarbij de hogere kosten (expenseratio). Een zelfde effect zie je overigens ook binnen een land: groeiaandelen leveren gemiddeld vaak iets minder op dan waarde aandelen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Erg handig.quote:Op donderdag 12 augustus 2010 12:43 schreef Dalliance het volgende:

Voor wie het handig vindt om een hoop informatie van individuele aandelen (US stocks) onder één dak te hebben, finviz.com is erg overzichtelijk!

Weet iemand ook een stock screener voor Europese aandelen?

De minst slechte voor Europese aandelen die ik ken is deze: http://markets.ft.com/screener/customScreen.asp

als iemand een betere weet, houd ik me aanbevolen (één waar je ook fcf kunt invoeren als criterium).

Verder is weer één van mijn kooporders uitgevoerd waarbij ik een lagere limiet had opgegeven dan de laat. Vanaf nu ga ik gewoon altijd hoger zitten dan de bied bij verkoop en andersom bij aankoop.

als iemand een betere weet, houd ik me aanbevolen (één waar je ook fcf kunt invoeren als criterium).

Verder is weer één van mijn kooporders uitgevoerd waarbij ik een lagere limiet had opgegeven dan de laat. Vanaf nu ga ik gewoon altijd hoger zitten dan de bied bij verkoop en andersom bij aankoop.

Please Move The Deer Crossing Sign

Wat is daar zo gek aan? Betekent gewoon dat iemand van z'n stukken af wou.quote:Op dinsdag 17 augustus 2010 14:39 schreef JimmyJames het volgende:

Verder is weer één van mijn kooporders uitgevoerd waarbij ik een lagere limiet had opgegeven dan de laat.

Vanavond te gast bij Knevel en Van den Brink op Nederland 1 rond 23:00 uur:

quote:Gerrit Zalm

Deskundigen buitelen over elkaar heen om te waarschuwen voor een tweede economische crisis genaamd de ‘double dip’. Oud-minister van Financiën en huidig bestuursvoorzitter van ABN Amro Gerrit Zalm gelooft helemaal niet in dit fenomeen. Wij vragen hem waarom er volgens hem geen 'double dip' komt.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Zalm, was dat niet de man onder wiens supervisie (hij was financieel directeur) DSB ten onder ging? Oftewel die man die het allemaal niet aan zag komen?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

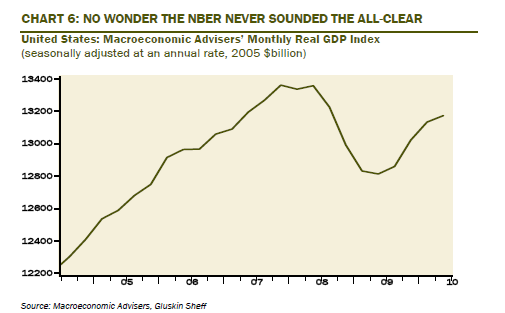

Gezien alle bijstellingen de laatste tijd is er inderdaad een grote kans dat we geen double dip krijgen. Het lijkt er namelijk steeds meer op dat we de eerste recessie nooit zijn verlaten.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Het is wel lachen die bijstellingen de laatste tijd. Altijd omlaag nooit eens omhoogquote:Op dinsdag 17 augustus 2010 20:21 schreef SeLang het volgende:

Gezien alle bijstellingen de laatste tijd is er inderdaad een grote kans dat we geen double dip krijgen. Het lijkt er namelijk steeds meer op dat we de eerste recessie nooit zijn verlaten.

Please Move The Deer Crossing Sign

Net opgebeld door mijn broker: volgende maand vervallen de eerste 300 dollar aan transactiekosten

The more debt, the better

Als je nou ook meldt wie je broker is...quote:Op dinsdag 17 augustus 2010 22:06 schreef flyguy het volgende:

Net opgebeld door mijn broker: volgende maand vervallen de eerste 300 dollar aan transactiekosten

Hoezo? Het is geen aanbieding of zo hoor. Gewoon omdat ik er behoorlijk wat contracten door heen jaag.quote:Op dinsdag 17 augustus 2010 22:13 schreef Maryn. het volgende:

[..]

Als je nou ook meldt wie je broker is...

The more debt, the better

Als de beurs niet gaat kelderen, hoe kun je dan ooit instappen? Immers, de beurs loopt altijd vooruit. Later wordt met de bedrijfsmatige winsten de P/E ratio weer rechtgetrokken.quote:Op dinsdag 17 augustus 2010 20:21 schreef SeLang het volgende:

Gezien alle bijstellingen de laatste tijd is er inderdaad een grote kans dat we geen double dip krijgen. Het lijkt er namelijk steeds meer op dat we de eerste recessie nooit zijn verlaten.

Nog bedankt voor je heldere uitleg over de MCSI/iShares trouwens.

quote:Op dinsdag 17 augustus 2010 20:15 schreef JimmyJames het volgende:

Ik verwacht van Zalm geen objectief beeld eerlijk gezegd.

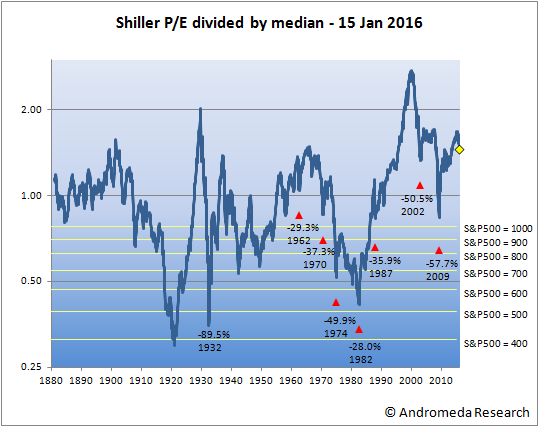

Het idee is dat je instapt op een waarderingsniveau waarbij het te verwachte rendement gunstig is ten opzichte van de risico's. Hoe dit precies tot stand komt is niet interessant. Dat kan gebeuren door een daling van de koers maar ook door een stijging van (cyclically adjusted) bedrijfswinsten.quote:Op dinsdag 17 augustus 2010 22:18 schreef Somersault het volgende:

[..]

Als de beurs niet gaat kelderen, hoe kun je dan ooit instappen? Immers, de beurs loopt altijd vooruit. Later wordt met de bedrijfsmatige winsten de P/E ratio weer rechtgetrokken.

Zo lag bijvoorbeeld de waarderingsbodem van 1982 lager dan die van 1974 terwijl de koersbodem van 1982 hoger lag.

Vreemd genoeg kijken de meeste beleggers naar toppen en bodems in koersgrafieken terwijl dat eigenlijk niet interessant is. Voor lange termijn beleggers zijn het de niveaus in waardering die je verwachte rendement bepalen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Tijd voor een paniekactie van Obama, anders wordt het niks meer met de verkiezingen in november. Meer gratis geld rondstrooien? Op basis van de TA zou ik Obama keihard shorten! (en fundamenteel ook wel eigenlijk)

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Nee, Zalm zag het zeker aankomen gezien de urgente wijzigingen in de structuur van DSB die hij voorstelde. Scheringa had daar echter niet heel veel trek in. Neemt niet weg dat ik het irritant vind dat Zalm telkens op TV komt, hij is CEO en geen politicus meer.quote:Op dinsdag 17 augustus 2010 20:18 schreef SeLang het volgende:

Zalm, was dat niet de man onder wiens supervisie (hij was financieel directeur) DSB ten onder ging? Oftewel die man die het allemaal niet aan zag komen?

Dat ziet er een beetje oversold uit. Tijd voor een rebound?quote:Op woensdag 18 augustus 2010 01:48 schreef SeLang het volgende:

Tijd voor een paniekactie van Obama, anders wordt het niks meer met de verkiezingen in november. Meer gratis geld rondstrooien? Op basis van de TA zou ik Obama keihard shorten! (en fundamenteel ook wel eigenlijk)

[ afbeelding ]

Please Move The Deer Crossing Sign

Het zou zomaar kunnen.quote:Op woensdag 18 augustus 2010 01:55 schreef JimmyJames het volgende:

[..]

Dat ziet er een beetje oversold uit. Tijd voor een rebound?

Hopelijk niet voor de verkiezingen

Maar ik verwacht een ravage in zijn approval rating als de komende maanden blijkt dat al dat green shoots geld feitelijk door de plee is gespoeld. Kijkend naar de belangrijkste economische indicatoren denk ik dat de werkloosheid nieuwe toppen gaat bereiken de komende maanden.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Heb je daar ooit aan getwijfeld dan?quote:Op dinsdag 17 augustus 2010 20:21 schreef SeLang het volgende:

Gezien alle bijstellingen de laatste tijd is er inderdaad een grote kans dat we geen double dip krijgen. Het lijkt er namelijk steeds meer op dat we de eerste recessie nooit zijn verlaten.

Ondertussen is de FED weer treasuries aan het opkopen om de overheid en de markten liquide te houden en de primary dealers van een leuk zakcentje te voorzien:

http://www.zerohedge.com/(...)-picture-despite-fed

Zeg maar

Dit zegt natuurlijk niet heel veel. Dit is zijn laagste job approval rating tot dusverre en dat is nog steeds hoger dan elke low van de Amerikaanse presidenten vanaf de 2e WW. Alleen Eisenhower en Kennedy hebben niet zulke lows behaald.quote:Op woensdag 18 augustus 2010 01:48 schreef SeLang het volgende:

Tijd voor een paniekactie van Obama, anders wordt het niks meer met de verkiezingen in november. Meer gratis geld rondstrooien? Op basis van de TA zou ik Obama keihard shorten! (en fundamenteel ook wel eigenlijk)

[ afbeelding ]

Het is meer de vraag of het verval zo door blijft gaan als ten tijde van George Bush (zie onderstaand plaatje)

Markant detail is dat George Bush wel van alle presidenten op een bepaald ogenblik het meeste vetrouwen had van alle presidenten na de 2e WW. (Dat was na 9-11-01)

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik niet, alhoewel je technisch natuurlijk altijd een "recovery" kunt construeren met deficit spending.quote:Op woensdag 18 augustus 2010 15:57 schreef dvr het volgende:

[..]

Heb je daar ooit aan getwijfeld dan?

Ik wens de FED veel succes met het keren van de deflatie. Wat ze nu opkopen is peanuts vergeleken met wat ze al hebben gedaan en het effect daarvan was niet erg indrukwekkend....quote:Ondertussen is de FED weer treasuries aan het opkopen om de overheid en de markten liquide te houden en de primary dealers van een leuk zakcentje te voorzien:

http://www.zerohedge.com/(...)-picture-despite-fed

Zeg maartegen deflatie.. En een hartelijk vaarwel aan de westerse economieën en hun munten, die bij dergelijk beleid in het gunstigste geval een paar decennia van stagnatie tegemoet gaan.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Het belangrijkste is dat de Democraten straks de comfortabele meerderheid kwijt zijn, als ze überhaupt nog een meerderheid behouden. Dat betekent dat Obama straks weinig meer krijgt doorgevoerd.quote:Op woensdag 18 augustus 2010 16:09 schreef sitting_elfling het volgende:

[..]

Dit zegt natuurlijk niet heel veel. Dit is zijn laagste job approval rating tot dusverre en dat is nog steeds hoger dan elke low van de Amerikaanse presidenten vanaf de 2e WW. Alleen Eisenhower en Kennedy hebben niet zulke lows behaald.

Het is meer de vraag of het verval zo door blijft gaan als ten tijde van George Bush (zie onderstaand plaatje)

[ afbeelding ]

Markant detail is dat George Bush wel van alle presidenten op een bepaald ogenblik het meeste vetrouwen had van alle presidenten na de 2e WW. (Dat was na 9-11-01)

Ik denk dat de economische cijfers in de komende maanden erg bepalend gaan worden. Als de werkloosheid weer scherp omhoog draait dan wordt het dik verlies voor de Democraten. Want dan reist terecht de vraag wat we eigenlijk hebben gekregen voor al het geld dat is rondgestrooid in de afgelopen 1,5 jaar. Niet dat de Republikeinen het beter hadden gedaan overigens...

Obama heeft vooral de groep genaaid die hem het meest enthousiast heeft gesteund, namelijk de jongeren. Hij heeft hun opgezadeld met triljoenen extra schuld.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Er staat alleen wel 1990 links op de x-as.quote:Op woensdag 18 augustus 2010 16:09 schreef sitting_elfling het volgende:

[..]

Markant detail is dat George Bush wel van alle presidenten op een bepaald ogenblik het meeste vetrouwen had van alle presidenten na de 2e WW. (Dat was na 9-11-01)

Het duurde even voordat ik doorhad dat het níet over George Bush senior gaat...

De grafiek die je daar laat zien is maar het topje van een enorm hoge ijsberg, waarin dat knikje naar beneden nauwelijks iets voorstelt - de deflatie tot nu toe is minimaal.quote:Op woensdag 18 augustus 2010 16:35 schreef SeLang het volgende:

Ik wens de FED veel succes met het keren van de deflatie. Wat ze nu opkopen is peanuts vergeleken met wat ze al hebben gedaan en het effect daarvan was niet erg indrukwekkend....

Dat komt niet eens zozeer door de eerdere stimulusmaatregelen en quantitative easing, maar door de mogelijkheid die banken en andere financials nu nog hebben om hun mislukte kredieten en derivaten buiten de balans te houden of er niet op af te schrijven (d.w.z. ze veel te optimistisch te blijven waarderen). Echte deflatie kan pas toeslaan als de banken gedwongen worden om reëler te boekhouden - en inderdaad, dán is er met het huidige tempo van quantitative easing niet tegenop te boksen. Daarom denk ik ook niet dat dat er van gaat komen; terwijl al die assets langzaam tot stof vergaan blijft de FED gewoon plukjes treasuries kopen voor hooguit een biljard per jaar. Na verloop van veel tijd is de dollar dermate uitgehold en zijn de bankreserves dermate opgepimpt met belastinggeld dat de schulden, voor zover die dan nog uitstaan, weer dragelijk zijn. Spaarders en investeerders worden langzaam gaar gekookt, als een kikker die niet doorheeft dat de temperatuur in de pan geleidelijk oploopt.

De grafiek is spectaculair. Het laat zien dat een sterk stijgende expansie is veranderd in een gestage krimp, ondanks de grootste stimulatie en renteverlanging allertijden. Normaal zou die grafiek moeten exploderen! En dan hebben ze pas een klein deel van de slechte leningen afgeschreven. Nog nooit heeft monetair en fiscaal stimuleringsbeleid zo hard gefaald als hier zichtbaar is.quote:Op woensdag 18 augustus 2010 22:01 schreef dvr het volgende:

[..]

De grafiek die je daar laat zien is maar het topje van een enorm hoge ijsberg, waarin dat knikje naar beneden nauwelijks iets voorstelt - de deflatie tot nu toe is minimaal.

Dat komt niet eens zozeer door de eerdere stimulusmaatregelen en quantitative easing, maar door de mogelijkheid die banken en andere financials nu nog hebben om hun mislukte kredieten en derivaten buiten de balans te houden of er niet op af te schrijven (d.w.z. ze veel te optimistisch te blijven waarderen). Echte deflatie kan pas toeslaan als de banken gedwongen worden om reëler te boekhouden - en inderdaad, dán is er met het huidige tempo van quantitative easing niet tegenop te boksen. Daarom denk ik ook niet dat dat er van gaat komen; terwijl al die assets langzaam tot stof vergaan blijft de FED gewoon plukjes treasuries kopen voor hooguit een biljard per jaar. Na verloop van veel tijd is de dollar dermate uitgehold en zijn de bankreserves dermate opgepimpt met belastinggeld dat de schulden, voor zover die dan nog uitstaan, weer dragelijk zijn. Spaarders en investeerders worden langzaam gaar gekookt, als een kikker die niet doorheeft dat de temperatuur in de pan geleidelijk oploopt.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Welke kant we ook opgaan. Voor een bevestiging van een richting verwacht ik toch meer volume, die zijn nu wel erg laag. Je zou haast denken dat ze op vakantie zijn.quote:Op donderdag 19 augustus 2010 08:42 schreef Rejected het volgende:

Volgens mij is het temperament zo bearish dat we omhoog zullen gaan de komende tijd.

Welk groot scherm?quote:Op donderdag 19 augustus 2010 08:39 schreef Rejected het volgende:

Dat grote scherm met touch is echt prachtig.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Strengere eisen banken niet slecht voor groei:

Hier het rapport, lijkt me best interesant. http://www.dnb.nl/binarie(...)010_tcm46-238063.pdf

Echter denk ik dat het rapport erg gekleurd is. Denk dat leverage wel degelijk tot meer 'groei' kan leiden, al neem het wel meer risico met zich mee.

http://www.z24.nl/bedrijv(...)echt_voor_groei.htmlquote:Maar een klein beetje minder groei

Volgens de BIS veroorzaakt elke verhoging van de kapitaalratio's met 1 procentpunt, tot 0,04 procentpunt minder economische groei. Dit komt omdat banken, wanneer ze meer geld moeten aanhouden, minder geld zullen uitlenen wat de economische groei zal afremmen.

Hier het rapport, lijkt me best interesant. http://www.dnb.nl/binarie(...)010_tcm46-238063.pdf

Echter denk ik dat het rapport erg gekleurd is. Denk dat leverage wel degelijk tot meer 'groei' kan leiden, al neem het wel meer risico met zich mee.

Waar het om gaat is dat er een trendbreuk is van de kredietcycle. Dat komt door veranderende perceptie en die zal ondanks diverse pimpprojecten blijvend zijn zoniet verergeren als die projecten stoppen. Diverse autoriteiten beginnen dat ook in te zien, vandaar dat Trichet al aangeraden heeft dat de huidige (keynesiaanse) modellen niet werken en het daarom verstandig is te stoppen met het fiscaal stimuleren, aangezien het toch geen nut (kredietgroei blijft achterwege) heeft en op termijn zelfs averechts werkt.quote:Op woensdag 18 augustus 2010 22:01 schreef dvr het volgende:

De grafiek die je daar laat zien is maar het topje van een enorm hoge ijsberg, waarin dat knikje naar beneden nauwelijks iets voorstelt - de deflatie tot nu toe is minimaal.

Dat brengt me eigenlijk terug over je verhaal van hyperinflatie. Hyperinflatie is eigenlijk een psychologisch proces waarin mensen hun vertrouwen in valuta verliezen, dat is (tot nog toe) totaal niet te staven met de huidige bewegingen. Sterker nog de huidige bewegingen geven aan dat er (zware) deflatie aankomt. Ook de ingaande weg van autoriteiten begint er steeds meer op te wijzen dat men als het erop aankomt toch geneigd is tot lastige beslissingen (afstempelen van pensioenen/ bezuinigen/ loonverlagingen/ defaults). Simpelweg omdat het alternatief veel erger zal uitpakken.

Er wordt imo ook veel te makkelijk gedacht over het "eventjes weg inflateren" van schulden van de VS. Om even te focussen op unfunded liabilities:

Allereerst, de grootste unfunded liability is medicare/medicaid. Aangezien dat de kosten zijn van een service zie ik niet hoe je dat weg kunt inflateren. Die kosten stijgen gewoon mee met de inflatie. Snijden en/of belasting verhogen is de enige optie (deflatoir).

Wat betreft pensioenen heb je een tweedeling in de samenleving. Enerzijds heb je de pensioenen van mensen in dienst van de publieke sector. Meestal zijn dat eindloonregelingen. Anderzijds heb je de pensioenen in de private sector.

Die laatste groep moet fors gaan inleveren omdat hun pensioenen niet voldoende gedekt zijn. Zonder ingreep in die pensioenen gaan hun werkgevers failliet en hebben ze niks. Dus reken er maar op dat die fors gaan inleveren. Maar als je de riante maar ongedekte pensioenen van de publieke sector werkers intact wilt houden dan moeten werkers in de private sector die zelf worden gedecimeerd ook nog eens de pensioenen voor de publieke sector gaan betalen! Dat gaat natuurlijk niet gebeuren. Die mensen komen daartegen in opstand. Er komt vanzelf genoeg politiek draagvlak om dan ook de riante eindloonregelingen van de publieke sector aan te pakken (deflatoir).

Het is tamelijk naïef om te denken dat het publieke sector pensioen paradijs overeind blijft als de pensioenen in de private sector worden gedecimeerd.

[ Bericht 0% gewijzigd door SeLang op 19-08-2010 13:48:42 ]

Allereerst, de grootste unfunded liability is medicare/medicaid. Aangezien dat de kosten zijn van een service zie ik niet hoe je dat weg kunt inflateren. Die kosten stijgen gewoon mee met de inflatie. Snijden en/of belasting verhogen is de enige optie (deflatoir).

Wat betreft pensioenen heb je een tweedeling in de samenleving. Enerzijds heb je de pensioenen van mensen in dienst van de publieke sector. Meestal zijn dat eindloonregelingen. Anderzijds heb je de pensioenen in de private sector.

Die laatste groep moet fors gaan inleveren omdat hun pensioenen niet voldoende gedekt zijn. Zonder ingreep in die pensioenen gaan hun werkgevers failliet en hebben ze niks. Dus reken er maar op dat die fors gaan inleveren. Maar als je de riante maar ongedekte pensioenen van de publieke sector werkers intact wilt houden dan moeten werkers in de private sector die zelf worden gedecimeerd ook nog eens de pensioenen voor de publieke sector gaan betalen! Dat gaat natuurlijk niet gebeuren. Die mensen komen daartegen in opstand. Er komt vanzelf genoeg politiek draagvlak om dan ook de riante eindloonregelingen van de publieke sector aan te pakken (deflatoir).

Het is tamelijk naïef om te denken dat het publieke sector pensioen paradijs overeind blijft als de pensioenen in de private sector worden gedecimeerd.

[ Bericht 0% gewijzigd door SeLang op 19-08-2010 13:48:42 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Je stopt gewoon met het aanbieden van diensten op hetzelfde niveau. Mensen gaan sneller dood. Probleem opgelost.quote:Op donderdag 19 augustus 2010 13:43 schreef SeLang het volgende:

Er wordt imo ook veel te makkelijk gedacht over het "eventjes weg inflateren" van schulden van de VS. Om even te focussen op unfunded liabilities:

Allereerst, de grootste unfunded liability is medicare/medicaid. Aangezien dat de kosten zijn van een service zie ik niet hoe je dat weg kunt inflateren. Die kosten stijgen gewoon mee met de inflatie. Snijden en/of belasting verhogen is de enige optie (deflatoir).

Die mogelijkheid tot opstand zie ik niet zo. Als je ziet hoe in Nederland de tweedeling tussen babyboomers en de jongeren is, zowel op het gebied van arbeidsrechten, rechten op sociale voorzieningen, huisvesting en ga zo maar door. Er wordt wat gebromd op het internet, verder hoor je niemand.quote:Wat betreft pensioenen heb je een tweedeling in de samenleving. Enerzijds heb je de pensioenen van mensen in dienst van de publieke sector. Meestal zijn dat eindloonregelingen. Anderzijds heb je de pensioenen in de private sector.

Die laatste groep moet fors gaan inleveren omdat hun pensioenen niet voldoende gedekt zijn. Zonder ingreep in die pensioenen gaan hun werkgevers failliet en hebben ze niks. Dus reken er maar op dat die fors gaan inleveren. Maar als je de riante maar ongedekte pensioenen van de publieke sector werkers intact wilt houden dan moeten werkers in de private sector die zelf worden gedecimeerd ook nog eens de pensioenen voor de publieke sector gaan betalen! Dat gaat natuurlijk niet gebeuren. Die mensen komen daartegen in opstand. Er komt vanzelf genoeg politiek draagvlak om dan ook de riante eindloonregelingen van de publieke sector aan te pakken (deflatoir).

Het is tamelijk naïef om te denken dat het publieke sector pensioen paradijs overeind blijft als de pensioenen in de private sector worden gedecimeerd.

The End Times are wild

Waarom gaan de werkgevers failliet?quote:Op donderdag 19 augustus 2010 13:43 schreef SeLang het volgende:

Wat betreft pensioenen heb je een tweedeling in de samenleving. Enerzijds heb je de pensioenen van mensen in dienst van de publieke sector. Meestal zijn dat eindloonregelingen. Anderzijds heb je de pensioenen in de private sector.

Die laatste groep moet fors gaan inleveren omdat hun pensioenen niet voldoende gedekt zijn. Zonder ingreep in die pensioenen gaan hun werkgevers failliet en hebben ze niks.

Je moet opstand niet te letterlijk nemen (als in: de straat opgaan). Maar senatoren die zich ervoor uitspreken om werknemers in de publieke sector niet uit te sluiten van bezuinigingen zullen in toenemende mate kunnen rekenen op de steun van werknemers in de private sector die wel een offer moeten brengen en daar bovenop nog eens moet betalen voor die onaantastbare publieke sector. En senatoren willen nu eenmaal gekozen worden.quote:Op donderdag 19 augustus 2010 14:31 schreef LXIV het volgende:

Die mogelijkheid tot opstand zie ik niet zo. Als je ziet hoe in Nederland de tweedeling tussen babyboomers en de jongeren is, zowel op het gebied van arbeidsrechten, rechten op sociale voorzieningen, huisvesting en ga zo maar door. Er wordt wat gebromd op het internet, verder hoor je niemand.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Werkgevers hebben een pensioen verplichting voor (ex) werknemers die daarvoor altijd premie hebben betaald. Alleen is dat geld er vaak niet want bedrijven hebben dat vaak in zichzelf geinvesteerd.quote:Op donderdag 19 augustus 2010 14:44 schreef Rejected het volgende:

[..]

Waarom gaan de werkgevers failliet?

Dat gaat nog een belangrijk beleggings thema worden de komende jaren, het vermijden van bedrijven met grote pensioenverplichtingen, of in ieder geval het inprijzen daarvan.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

(vanwege overname door Intel)quote:Het aandeel McAfee stijgt donderdag in de voorbeurshandel met 58% tot $47,40.

Zo'n enorme stijging! Is die overname dan compleet out of the blue ?

BTW: NL heeft één van de beste pensioenstelsels ter wereld. Als een van de weinigen zit er daadwerkelijk (bijna) voldoende dekking achter en zijn de veronderstelde beleggingsresultaten doorgaans realistisch. Toch is de kans groot dat er gewoon gehakt gaat worden in een aantal pensioenen. Zoals het hoort.quote:Op donderdag 19 augustus 2010 14:31 schreef LXIV het volgende:

Die mogelijkheid tot opstand zie ik niet zo. Als je ziet hoe in Nederland de tweedeling tussen babyboomers en de jongeren is, zowel op het gebied van arbeidsrechten, rechten op sociale voorzieningen, huisvesting en ga zo maar door. Er wordt wat gebromd op het internet, verder hoor je niemand.

Fondsen met een te lage dekkingsgraad zullen dit niet snel zien herstellen. Ten eerste vanwege de lage rente en ten tweede omdat het rendement op aandelen zal tegenvallen, gezien de hoge waardering op dit moment.

quote:Gepensioneerden in het ongewisse

18 augustus 2010, 20:28 | ANP

RIJSWIJK (AFN) - Politieke partijen PvdA en SP alsook ouderenorganisatie CSO vinden dat snel duidelijk moet worden welke pensioenfondsen volgend jaar in de pensioenen gaan snijden. De Nederlandsche Bank (DNB) heeft, evenals minister Piet Hein Donner (Sociale Zaken), een geheimhoudingsplicht.

DNB gaat binnenkort met veertien fondsen om de tafel. ,,Nu wordt iedereen in het onzekere gelaten'', zei Ans de Rooij, beleidsmedewerker pensioenen van CSO, woensdag. Donner riep pensioenfondsen dinsdag al op zelf helderheid te verschaffen.

Gepensioneerden willen weten waar ze aan toe zijn. Veel pensioenfondsen hebben snel op hun website bekendgemaakt dat zij niet tot de groep van veertien behoren. In de media werden wel enkele fondsen genoemd die mogelijk op de lijst staan. Daarvan erkende alleen SPOA, het pensioenfonds van apothekers, dat dat inderdaad het geval is. De desbetreffende fondsen kunnen binnenkort van DNB bezoek verwachten om te praten over maatregelen om de reserves weer op peil te brengen.

Begrip

SPOA vindt het optreden van DNB gênant. ,,De minister en DNB komen zomaar met dit nieuws naar buiten, zonder eerst met de betrokken fondsen te praten.'' Voor de klanten van SPOA is er echter weinig nieuws onder de zon ,,We hebben onze deelnemers allang verteld dat dit risico in de lucht hangt.'' Het apothekersfonds, goed voor een dekkingsgraad van 80,6 procent, ging er tot nu toe van uit dat het tot 2012 de tijd had om de boel op orde te krijgen. ,,Minister Donner verandert nu zomaar de regels. Heel gênant'', zei een woordvoerder.

Vakcentrales en koepelorganisaties van pensioenfondsen hebben in beginsel begrip voor de opstelling van DNB. Korten op pensioenen vinden ze een uiterste middel, dat alleen moet worden toegepast als duidelijk is dat een pensioenfonds structureel noodlijdend is.

Solidariteitsfonds

De desbetreffende fondsen zullen de pensioenuitkeringen tot maximaal 14 procent kunnen korten. Voor sommige fondsen kan de korting minder dan 1 procent bedragen, aldus DNB. Dat laatste vindt de Vereniging van Bedrijfstakpensioenfondsen ,,ridicuul''. Bij een fonds dat na 1 procent korten alweer op het herstelpad zit, kan niet worden gesproken van een structureel noodlijdend fonds, meent de koepelorganisatie.

Een korting van 14 procent betekent dat ruim anderhalve maand aan pensioen wordt ingeleverd, stelt De Rooij. CSO vindt dat er een oplossing moet komen voor de circa 150.000 gepensioneerden die door een kortingsmaatregel getroffen kunnen worden. Zij denkt aan een vangnet, dat te vergelijken is met de garanties die spaarders bij een bank hebben. ,,Een soort solidariteitsfonds'', aldus De Rooij.

DNB kijkt met de veertien fondsen of het laatste redmiddel van korten nog afgewend kan worden. FNV-bestuurder Peter Gortzak gaat ervan uit dat DNB rekening houdt met de extreem lage rentestand waaronder de fondsen lijden. Alleen bij de fondsen waarvan zeker is dat zij niet op eigen kracht of slechts met een zeer grote verandering in de rentestand in veilig vaarwater kunnen komen, moet volgens Gortzak worden ingegrepen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Hoogste sinds november 2009

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Hoe wordt die uitkering berekend? Een veelvoud van de premie?quote:Op donderdag 19 augustus 2010 14:51 schreef SeLang het volgende:

[..]

Werkgevers hebben een pensioen verplichting voor (ex) werknemers die daarvoor altijd premie hebben betaald. Alleen is dat geld er vaak niet want bedrijven hebben dat vaak in zichzelf geinvesteerd.

Zelfs Intel stijgt vandaag.quote:Op donderdag 19 augustus 2010 15:04 schreef Lemans24 het volgende:

[..]

(vanwege overname door Intel)

Zo'n enorme stijging! Is die overname dan compleet out of the blue ?

Edit: Onee was de koers van gister.

Dat zijn de meeste overnames.quote:Op donderdag 19 augustus 2010 15:04 schreef Lemans24 het volgende:

[..]

Is die overname dan compleet out of the blue ?

Het zou met niet verbazen als overnamefantasieën negatief gecorreleerd zijn aan de werkelijke kans op een overname. Dus hoe meer er wordt geluld over overnames des te kleiner de kans op een werkelijke overname.

Dit zou ook te testen moeten zijn

Op een aantal internetfora van bedrijven die zijn overgenomen het aantal keren dat wordt gepraat over een overname tellen.

Please Move The Deer Crossing Sign

Mooi klusje voor LXIVquote:Op donderdag 19 augustus 2010 15:48 schreef JimmyJames het volgende:

Dit zou ook te testen moeten zijn

Op een aantal internetfora van bedrijven die zijn overgenomen het aantal keren dat wordt gepraat over een overname tellen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

We moeten denk ik ook een beetje af van het idee dat iedere onrendabele, die zijn hele leven in de steun gezeten heeft, op zijn 80-ste nog recht heeft op een medische behandeling van 300.000 euro om zijn armzalige leven nog een jaartje te rekken. Dat zou zo gigantisch veel geld sparen, want die ziekenhuiskosten zijn niet zo hoog van het amandelenknippen.

Als je dan wél gewerkt (en gespaard) hebt, dan kun je nog kiezen voor die behandeling. Maar het systeem van alles voor iedereen tegen een vaste lage prijs werkt niet. Communisme.

Als je dan wél gewerkt (en gespaard) hebt, dan kun je nog kiezen voor die behandeling. Maar het systeem van alles voor iedereen tegen een vaste lage prijs werkt niet. Communisme.

The End Times are wild

Ik ben nu bezig met het laatste deel, de representatie van de gegevens in grafieken. Het deel dat het internet crawlt en relevante termen vindt en deze in een database opslaat is al werkende.quote:

(Ik draai dit nu nog op mijn thuisserver en hoop wel dat mijn hosting-provider me er niet afknikkert als ik het daar ga draaien, want er wordt nogal wat bandbreedtte en servercapaciteit gevraagd).

Het is in principe voor andere zaken bedoeld, maar in wezen heel eenvoudig voor bovengenoemde doel te gebruiken.

The End Times are wild

Dit is een idee dat in Nederland nog láng niet te verdedigen is. En het is bovendien mens-oneigen om je directe medemens zo zakelijk te benaderen.quote:Op donderdag 19 augustus 2010 15:53 schreef LXIV het volgende:

We moeten denk ik ook een beetje af van het idee dat iedere onrendabele, die zijn hele leven in de steun gezeten heeft, op zijn 80-ste nog recht heeft op een medische behandeling van 300.000 euro om zijn armzalige leven nog een jaartje te rekken.

Op een zeker moment (al snel) is het huidige model niet houdbaar meer. Dan moeten we wel.quote:Op donderdag 19 augustus 2010 16:16 schreef Lemans24 het volgende:

[..]

Dit is een idee dat in Nederland nog láng niet te verdedigen is. En het is bovendien mens-oneigen om je directe medemens zo zakelijk te benaderen.

The End Times are wild

Er zal dan eerder bezuinigd worden op scholen/universiteiten, wat nog nefaster is voor de jongere generatie.quote:Op donderdag 19 augustus 2010 16:17 schreef LXIV het volgende:

[..]

Op een zeker moment (al snel) is het huidige model niet houdbaar meer. Dan moeten we wel.

Medische dingen en oudere mensen benadelen is taboe in de westerse cultuur en 't is ook deze dat China en co aan't overnemen zijn...

Kijk naar de grote chinese steden, honderden of duizend jaar cultuur tegen de vlakte om plaats te maken voor een zesvaksbaan.

In ieder geval, ik smijt ze niet buiten, ik hoop dat ik nooit afhankelijk zal zijn van de staat, in 't geval dat 't zou 'misgaan' gebeurt er mij dan toch niks.

In ieder geval, weer een grote overname (50% premie) -> men wordt onvoorzichtiger - tijd om de boel nog meer te beginnen wantrouwen in mijn ogen.

In ieder geval, weer een grote overname (50% premie) -> men wordt onvoorzichtiger - tijd om de boel nog meer te beginnen wantrouwen in mijn ogen.

De linksen hebben in de jaren '60 bijna alle oude cultuur al vernietigd (Cultural Revolution)quote:Op donderdag 19 augustus 2010 16:19 schreef tony_clifton- het volgende:

Kijk naar de grote chinese steden, honderden of duizend jaar cultuur tegen de vlakte om plaats te maken voor een zesvaksbaan.

"Destroy the old world; Forge the new world."

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Wat een misselijke reactie dit.quote:Op donderdag 19 augustus 2010 15:53 schreef LXIV het volgende:

We moeten denk ik ook een beetje af van het idee dat iedere onrendabele, die zijn hele leven in de steun gezeten heeft, op zijn 80-ste nog recht heeft op een medische behandeling van 300.000 euro om zijn armzalige leven nog een jaartje te rekken. Dat zou zo gigantisch veel geld sparen, want die ziekenhuiskosten zijn niet zo hoog van het amandelenknippen.

Nog even afgezien van de ethische discussie en de manier waarop je dit te berde brengt, denk ik dat de bezuinigingen van zo'n maatregel zullen tegenvallen.quote:Op donderdag 19 augustus 2010 15:53 schreef LXIV het volgende:

We moeten denk ik ook een beetje af van het idee dat iedere onrendabele, die zijn hele leven in de steun gezeten heeft, op zijn 80-ste nog recht heeft op een medische behandeling van 300.000 euro om zijn armzalige leven nog een jaartje te rekken. Dat zou zo gigantisch veel geld sparen, want die ziekenhuiskosten zijn niet zo hoog van het amandelenknippen.

Verreweg het grootste deel van een medische behandeling is de beloning van de specialist en het gebruik van dure medische apparatuur. Als je zo nu en dan iemand een behandeling weigert, dan wordt het salaris van de specialist en de afschrijving van de apparatuur gewoon omgeslagen over de overige patienten.

Die onrendabele betaald evengoed premie per maand als die (in het verleden) rendabele en hebben dus evenveel rechten. Wil je onderscheid maken tussen de twee, moet je ervoor zorgen dat de ziekentenkosten verzekeringen niet verplicht zijn. Statistisch gezien verzekerd een onevenredig grote groep 'onrendabele/slecht rendabele' zich dan niet meer. Niet dat ik het daarmee eens ben, waar de discussie meer over moet gaan is of bepaalde ingrepen nog wel efficient zijn ongeacht de persoon waar betrekking op en/of de leefwijze zich moet weerspiegelen in de premie.quote:Op donderdag 19 augustus 2010 15:53 schreef LXIV het volgende:

We moeten denk ik ook een beetje af van het idee dat iedere onrendabele, die zijn hele leven in de steun gezeten heeft, op zijn 80-ste nog recht heeft op een medische behandeling van 300.000 euro om zijn armzalige leven nog een jaartje te rekken. Dat zou zo gigantisch veel geld sparen, want die ziekenhuiskosten zijn niet zo hoog van het amandelenknippen.

Als je dan wél gewerkt (en gespaard) hebt, dan kun je nog kiezen voor die behandeling. Maar het systeem van alles voor iedereen tegen een vaste lage prijs werkt niet. Communisme.

Eens. Het is ook nog zo dat de redenen waarom men uberhaupt zou overwegen tot het weginflateren (direct) averechts werken en daardoor alleen al zeer onwaarschijnlijk is.quote:Op donderdag 19 augustus 2010 13:43 schreef SeLang het volgende:

Er wordt imo ook veel te makkelijk gedacht over het "eventjes weg inflateren" van schulden van de VS. Om even te focussen op unfunded liabilities:

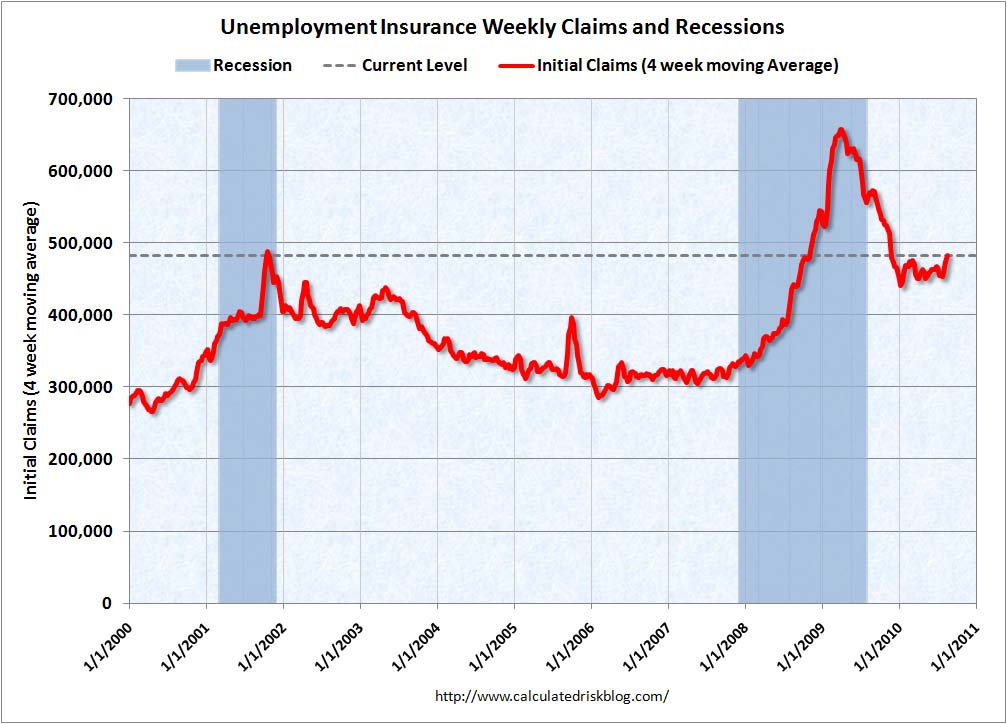

De verklaring hiervan is als volgt:quote:Op donderdag 19 augustus 2010 15:10 schreef SeLang het volgende:

[ afbeelding ]

Hoogste sinds november 2009

Er waren tijdens de recessie een heleboel mensen die werkloos waren maar het hadden opgegeven om een baan te vinden. Die meldden zich dus niet aan als werkloos/werkzoekend. Nu de recesie voorbij is en er weer meer banen komen, melden deze mensen zich ook weer aan. Daarom zie je dat nadat een recessie voorbij is, de werkloosheid weer oplopen. Zie ook de vorige recessie in de afbeelding.

Ja die spin wordt er nu aan gegeven. Zo klinkt het toch nog positief. Maar eigenlijk is dat hetzelfde als zeggen dat het gerapporteerde werkloosheidscijfer gewoon veel te laag is.quote:Op donderdag 19 augustus 2010 17:32 schreef FinancialBubble het volgende:

[..]

De verklaring hiervan is als volgt:

Er waren tijdens de recessie een heleboel mensen die werkloos waren maar het hadden opgegeven om een baan te vinden. Die meldden zich dus niet aan als werkloos/werkzoekend. Nu de recesie voorbij is en er weer meer banen komen, melden deze mensen zich ook weer aan. Daarom zie je dat nadat een recessie voorbij is, de werkloosheid weer oplopen. Zie ook de vorige recessie in de afbeelding.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Daarom ben ik voorstander van meer echte marktwerking in de zorg. Nu is het een soort van monopoly/kartel. Maak het eens mogelijk voor goed opgeleide artsen verpleegkundigen uit bijvoorbeeld de Filipijnen (er is daar een overschot) om hier te komen werken en laat ze gewoon op loon concurreren zonder dat ze zich eerst moeten inkopen en dat soort onzin. Er valt zoveel te besparen in de gezondheidszorg zonder dat de kwaliteit daaronder hoeft te lijden.quote:Op donderdag 19 augustus 2010 17:19 schreef jaco het volgende:

Verreweg het grootste deel van een medische behandeling is de beloning van de specialist en het gebruik van dure medische apparatuur. Als je zo nu en dan iemand een behandeling weigert, dan wordt het salaris van de specialist en de afschrijving van de apparatuur gewoon omgeslagen over de overige patienten.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik denk dat de kwaliteit daar zeer onder zal leiden. Dokters met lange uren om concurrentieel te blijven; fouten te wijten aan vermoeidheid. Goedkoop materiaal waardoor een test minder betrouwbaar is, tests met te weinig marge worden sneller als niet-noodzakelijk bestempeld e.d.quote:Op donderdag 19 augustus 2010 17:41 schreef SeLang het volgende:

[..]

Daarom ben ik voorstander van meer echte marktwerking in de zorg. Nu is het een soort van monopoly/kartel. Maak het eens mogelijk voor goed opgeleide artsen verpleegkundigen uit bijvoorbeeld de Filipijnen (er is daar een overschot) om hier te komen werken en laat ze gewoon op loon concurreren zonder dat ze zich eerst moeten inkopen en dat soort onzin. Er valt zoveel te besparen in de gezondheidszorg zonder dat de kwaliteit daaronder hoeft te lijden.

Needanku voor zo'n systeem...

Dat zal het kartel ook zeggen, maar waarom?quote:Op donderdag 19 augustus 2010 17:47 schreef tony_clifton- het volgende:

[..]

Ik denk dat de kwaliteit daar zeer onder zal leiden.

Het niveau van artsen/ verpleegkundigen in veel Aziatische landen is niet lager dan in NL.

Je kunt gewoon een maximum stellen aan het aantal te werken uren. En je kunt voorschrijven welke apparatuur wel en niet mag worden gebruikt.quote:Dokters met lange uren om concurrentieel te blijven; fouten te wijten aan vermoeidheid. Goedkoop materiaal waardoor een test minder betrouwbaar is, tests met te weinig marge worden sneller als niet-noodzakelijk bestempeld e.d.

Ook binnen strenge randvoorwaarden kun je concurrentie creëren.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ja, dat speelt al een paar jaar, o.a. bij GM. Ik denk dat je een hoop Amerikaanse beursgiganten wel kunt afschrijven (zelfde geldt trouwens m.n. voor lokale Amerikaanse overheden, die tot hun nek in de ongedekte pensioensverplichtingen zitten).quote:Op donderdag 19 augustus 2010 14:51 schreef SeLang het volgende:

Dat gaat nog een belangrijk beleggings thema worden de komende jaren, het vermijden van bedrijven met grote pensioenverplichtingen, of in ieder geval het inprijzen daarvan.

Wat betreft de oplopende werkloosheid bij een aantrekkende economie: de economie lijkt alleen maar aan te trekken en dat is voor een groot deel te danken aan de vele ontslagen. Door die kostenreductie verbetert de winstgevendheid. Daarnaast verdwijnen verlieslatende bedrijven door faillissement of overname uit de statistieken, terwijl daarbij ook de werkloosheid toeneemt.

De aandelenbeurs is, zeker in deze tijden, géén graadmeter voor de ontwikkeling van de economie. Kijk liever naar de ontwikkeling van BTW-afdrachten (die in de VS keurig direct maandelijks gepubliceerd worden, maar in Nederland met heel grote vertraging - echt een schande voor zo'n belangrijke conjuncturele graadmeter!)

Allemaal leuk die plaatjes. Toch vind ik de toon hier in het beursvloer topic ten opzichte van bijv. grofweg een jaar geleden vele malen minder negatief.quote:Op donderdag 19 augustus 2010 18:22 schreef SeLang het volgende:

[ afbeelding ]

Any moment now...

[ afbeelding ]

De invloed van de media is wel dusdanig geweest het laatste jaar. Vorig jaar november hadden we de shit in Dubai, na de jaarwisseling kregen we opeens de default problemen van verschillende Europese landen en nu wordt er weer (eindelijk?) weer eens scherp gereageerd of de crisis wel daadwerkelijk een halt is toegeroepen. Het gegeven dat we weten dat veel grote economieën toch aan groei weer lijken in te leveren heeft relatief gezien maar een minieme impact op de beurs. Als zo'n barre situatie de dusdanige koersen op de markt moeten weerspiegelen moet er echt nog wel ernstige shit gebeuren wil de markt weer écht een duikeling maken

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik zie dat anders. Het merendeel van de tijd is de beurs helemaal niet gekoppeld aan fundamentals en wordt gewoon wat heen en weer geslingerd tussen tradebots. Een soort semi-stabiele toestand. Alleen op bepaalde momenten gaat er opeens vanalles schuiven en krijg je een soort domino effect. Dat zag je mooi met de Lehman crisis. Maanden ervoor was de situatie even somber maar gebeurde er niets. En dan plotseling dondert de hele boel in elkaar, totdat je weer een soort nieuwe stabiele situatie krijgt. Meestal wordt dat getriggerd door iets externs of in elk geval iets dat de regels van het spel verandert.quote:Op donderdag 19 augustus 2010 19:24 schreef sitting_elfling het volgende:

Als zo'n barre situatie de dusdanige koersen op de markt moeten weerspiegelen moet er echt nog wel ernstige shit gebeuren wil de markt weer écht een duikeling maken

Btw: met die panic button suggereerde ik dat er een paniekactie van Obama aanstaande is, niet persé een paniek op de beurs.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Puur uit interesse, wat denk je zelf dat de opvolger van Lehman gaat worden? En dan niet de volgende default van een zaak maar wat betreft het domino gevolg op de beurs. Zoals het nu gaat zie ik de markten niet langzaam naar beneden gaan en ons nog wel een poos zijwaarts keuvelen mits de stimuleringspraktijken van USA het rustig aan doen.quote:Op donderdag 19 augustus 2010 19:51 schreef SeLang het volgende:

[..]

Ik zie dat anders. Het merendeel van de tijd is de beurs helemaal niet gekoppeld aan fundamentals en wordt gewoon wat heen en weer geslingerd tussen tradebots. Een soort semi-stabiele toestand. Alleen op bepaalde momenten gaat er opeens vanalles schuiven en krijg je een soort domino effect. Dat zag je mooi met de Lehman crisis. Maanden ervoor was de situatie even somber maar gebeurde er niets. En dan plotseling dondert de hele boel in elkaar, totdat je weer een soort nieuwe stabiele situatie krijgt. Meestal wordt dat getriggerd door iets externs of in elk geval iets dat de regels van het spel verandert.

Btw: met die panic button suggereerde ik dat er een paniekactie van Obama aanstaande is, niet persé een paniek op de beurs.

Het is een beetje de one million dollar vraag dat weet ik. Er zijn immers zoveel mogelijke antwoorden. Maar wat zal de eerste domino steen (waarschijnlijk) worden? De eerste die alles in werking zal zetten? De gevolgen daarvan zijn hier al meerdere malen uitvoerig besproken. Een mogelijk bericht dat een land opeens weigert te betalen of toegeven dat ze niet meer aan hun schulden kunnen voldoen zie ik niet gebeuren.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik weet echt niet wat dat eerste steentje zal zijn maar ik zie wel veel kandidaten.quote:Op donderdag 19 augustus 2010 20:01 schreef sitting_elfling het volgende:

[..]

Puur uit interesse, wat denk je zelf dat de opvolger van Lehman gaat worden? En dan niet de volgende default van een zaak maar wat betreft het domino gevolg op de beurs. Zoals het nu gaat zie ik de markten niet langzaam naar beneden gaan en ons nog wel een poos zijwaarts keuvelen mits de stimuleringspraktijken van USA het rustig aan doen.

Het is een beetje de one million dollar vraag dat weet ik. Er zijn immers zoveel mogelijke antwoorden. Maar wat zal de eerste domino steen (waarschijnlijk) worden? De eerste die alles in werking zal zetten? De gevolgen daarvan zijn hier al meerdere malen uitvoerig besproken. Een mogelijk bericht dat een land opeens weigert te betalen of toegeven dat ze niet meer aan hun schulden kunnen voldoen zie ik niet gebeuren.

Aangezien veel partijen door de stimulus op het verkeerde been zijn gezet en de meesten nog steeds geloven in een "recovery" zou een stijging van de werkloosheid naar nieuwe toppen, gekoppeld aan de impotentie van de regering/FED om er iets aan te doen weleens massale liquidaties van long posities kunnen triggeren. Rente staat al op nul, voor fiscale stimulus is weinig ruimte meer en QE werkt niet, dus waar ligt dan de bodem? Die realisatie kan opeens paniek veroorzaken.

Als babyboomers vervolgens de handdoek in de ring gooien en op de huidige (relatief hoge) koersen nog proberen te redden wat er te redden valt en hun 401k allemaal tegelijk in cash proberen om te zetten in een poging hun pensioen te redden dan is er geen houden meer aan. Wat zou jij doen als je 55 of 65 bent en je ziet naast je met 40% gezakte huis ook je pensioenplan in rook opgaan?

Een crash van de Chinese bubble zou ook een game changer kunnen zijn omdat dat één van de weinige plaatsen is waar nog echt groei zit (zij het wel heel erg gestimuleerd). Veel westerse bedrijfwinsten waren nog redelijk vanwege groei in Azie, maar als dat wegvalt? Daarnaast betekent een bust in China nog meer overcapaciteit en dus nog meer deflatie. Vraag naar grondstoffen implodeert dan ook en daarmee de prijzen. En wat doet dat verder met kapitaalstromen? (vraag naar dollars, euro, Treasuries,...)

Een mislukte Treasury auction is ook een aardige kandidaat. Dat lijkt nu onwaarschijnlijk maar iemand moet dat spul kopen. Als de economie in de VS verder terugvalt (= minder imports uit Azie) betekent dat ook minder Aziatische vraag naar Treasuries. De savingsrate in de VS neemt dan wel toe, maar wat als dat geld vooral wordt gebruikt om schulden af te betalen ipv Treasuries te kopen met een yield van maar 0,5%? Lijkt me een no-brainer met zulke lage yields.

Japan is ook een levensgroot risico en kan als tweede economie van de wereld aardig wat schade aanrichten. De savingsrate daar is nog maar 1% en dalende, mede vanwege de vergrijzing. Dankzij de sparende bevolking kon zij die monsterlijk grote staatsschuld financieren, maar als dat straks wegvalt? Buitenlanders gaan geen Japanse staatsobligaties kopen met een yield van 0,1-0,2% en als de yield stijgt dan hebben ze een groot probleem (want nu gaat 22% van de begroting al op aan rente).

Europa blijft ook een risico. Griekenland gaat sowieso defaulten of herstructureren (zie yields). Maar het risico bestaat dat er meer bailouts of defaults/ herstructureringen gaan plaatsvinden met andere landen. Dan moeten er weer banken worden gered en herhaalt het hele circus zich weer. Of een black swan, dat een belangrijk Europees land weigert om nog mee te betalen aan bailouts (zoals Slowakije afgelopen week). Dan kan daadwerkelijk de boel uit elkaar knallen.

En dan heb je geopolitieke risico's. Stel dat Iran een olietanker torpedeert en de olieprijs stijgt naar $150. Dan zet dat een enorme rem op de economie en dat kan een paniek triggeren. Sommige mensen zullen zeggen : dat is juist goed want dat is inflatie ipv deflatie. Die hebben het dan verkeerd begrepen. De inflatie die men wil genereren is kredietexpansie, niet prijsinflatie. Een olieprijs naar $150 is juist een ramp want mensen gaan minder autorijden en meer sparen. koopkracht neemt gewoon af want met een stijgende werkloosheid hebben ze geen onderhandelings power om hogere lonen te eisen.

Dit zijn zomaar even wat mogelijke triggers. Maar de kans is groot dat het juist uit een onverwachte hoek komt. Iets dat bijna niemand verwacht en daarom juist zo effectief is. Maar ik denk dat er in de afgelopen eeuw nog nooit zoveel economische instabiliteiten van deze omvang zijn geweest als nu.

En er kan natuurlijk ook gewoon 5 jaar niks gebeuren

[ Bericht 0% gewijzigd door SeLang op 19-08-2010 21:05:17 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

x

[ Bericht 99% gewijzigd door Verburg_K op 19-08-2010 21:01:38 ]

[ Bericht 99% gewijzigd door Verburg_K op 19-08-2010 21:01:38 ]

Het meest bijzondere vind ik wel dat de minister van Volksgezondheid uit de directiekamer van Achmea komt, dus de zorgmaffia zit nu in de regering

Ik kan er in ieder geval geen peil op trekken, de grootste en meest accute risico's (liquiditeitsproblemen bij banken en overheden) lijken zowel in de VS als Europa door de centrale banken en door overheidsbeleid afgedekt te zijn. Over China weet niemand iets zinnigs te voorspellen.quote:Op donderdag 19 augustus 2010 20:01 schreef sitting_elfling het volgende:

Het is een beetje de one million dollar vraag dat weet ik. Er zijn immers zoveel mogelijke antwoorden. Maar wat zal de eerste domino steen (waarschijnlijk) worden? De eerste die alles in werking zal zetten?

Maar de risico's en verliezen concentreren zich nu in staatsschuld en daarmee in munten. Vroeg of laat moet er eentje een flinke depreciatie ondergaan, en de andere munten zullen daar bovenop springen om zich als betere safe haven te profileren, zoals eerder dit jaar de dollar deed tov de door Griekenland geplaagde euro. Het is nu een soort haasje-over van depreciatie en appreciatie.

Misschien komt de klap uit onverwachte hoek, bijvoorbeeld Brazilië dat een idioot hoge rente op een rap stijgende staatsschuld vergoedt en waar de woningmarkt ieder jaar in prijs lijkt te verdubbelen. Als dat inzakt zal de dreun in Spanje en London (o.a. Santander) hard aankomen - mogelijk harder dan opgevangen kan worden binnen de door de ECB en BoE opgetuigde vangnetten.

Realisatie van de markt dat die belachelijk lage rentes niet in verhouding staan tot de risico's en dat de garanties die worden gegeven, indirect worden gegeven door de schuldenaren zelf.

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Heeft iemand ervaring met beleggen bij de Saxo Bank? Ik ben namelijk geinteresseerd in een broker met toegang tot de beurs van Singapore, Australie en Hong Kong.

Ik weet niet of Saxo Bank een beetje betrouwbaar is?? Alvast bedankt.

Ik weet niet of Saxo Bank een beetje betrouwbaar is?? Alvast bedankt.

www.kiva.org. Steun ondernemers in ontwikkelingslanden.

Ik heb daar een paar maanden geleden een account genomen, omdat ik ook een fonds in Singapore wilde aanschaffen. Ik heb geen gekke dingen meegemaakt die duiden op onbetrouwbaarheid. De Saxobank is naar mijn indruk een beetje de Binck Bank van Denemarken, alleen hebben ze nog meer groei-ambities in allerlei landen. De financiele fundamenten van de Saxo Bank lijken in orde als je een beetje met Google een indruk probeert te krijgen, maar ik ben geen banken analist. In een land als Denemarken zou je voldoende toezicht op de financiele sector verwachten.quote:Op vrijdag 20 augustus 2010 08:41 schreef Zihuatanejo het volgende:

Heeft iemand ervaring met beleggen bij de Saxo Bank? Ik ben namelijk geinteresseerd in een broker met toegang tot de beurs van Singapore, Australie en Hong Kong.

Ik weet niet of Saxo Bank een beetje betrouwbaar is?? Alvast bedankt.

Ik vind de website en de trader applicatie erg rommelig overkomen. Als je zo nu en dan een trade doet, is dit echter geen bezwaar. In de beginfase belden ze mij steeds op zonder een duidelijke reden. Het businessmodel lijkt er een beetje op gericht om je betrokken te laten voelen en je op die manier aan het handelen te krijgen. Sinds enige dagen sturen ze een soort van nieuwsbrief met als verzendmethode BCC: to all recipients. Het komt allemaal een beetje amateuristisch over, althans de nederlandse afdeling.

Ik zit ook bij Interactive Brokers, die toegang tot Australie en Hong Kong bieden, alsmede een aantal futures van Singapore. Als IB ook toegang tot de aandelenmarkt in Singapore gaat bieden, dan sluit ik m'n Saxobank account waarschijnlijk weer en verhuis mijn portfolio naar IB.

Ha, ik heb hetzelfde probleem: ik ben vooral geinteresseerd in een aantal Singaporese aandelen. Thanks.quote:Op vrijdag 20 augustus 2010 09:16 schreef jaco het volgende:

[..]

Ik heb daar een paar maanden geleden een account genomen, omdat ik ook een fonds in Singapore wilde aanschaffen. Ik heb geen gekke dingen meegemaakt die duiden op onbetrouwbaarheid. De Saxobank is naar mijn indruk een beetje de Binck Bank van Denemarken, alleen hebben ze nog meer groei-ambities in allerlei landen. De financiele fundamenten van de Saxo Bank lijken in orde als je een beetje met Google een indruk probeert te krijgen, maar ik ben geen banken analist. In een land als Denemarken zou je voldoende toezicht op de financiele sector verwachten.

Ik vind de website en de trader applicatie erg rommelig overkomen. Als je zo nu en dan een trade doet, is dit echter geen bezwaar. In de beginfase belden ze mij steeds op zonder een duidelijke reden. Het businessmodel lijkt er een beetje op gericht om je betrokken te laten voelen en je op die manier aan het handelen te krijgen. Sinds enige dagen sturen ze een soort van nieuwsbrief met als verzendmethode BCC: to all recipients. Het komt allemaal een beetje amateuristisch over, althans de nederlandse afdeling.

Ik zit ook bij Interactive Brokers, die toegang tot Australie en Hong Kong bieden, alsmede een aantal futures van Singapore. Als IB ook toegang tot de aandelenmarkt in Singapore gaat bieden, dan sluit ik m'n Saxobank account waarschijnlijk weer en verhuis mijn portfolio naar IB.

www.kiva.org. Steun ondernemers in ontwikkelingslanden.

Bij ABN AMRO kun je telefonisch handelen op de beurs van Singapore (+ Australie, Hong Kong en nog wat exotische beurzen). Dit kost dan 15,50 euro + 0,4 % met een minimum tarief van 30 euro. Dit is voor mij niet interessant.quote:Op vrijdag 20 augustus 2010 09:41 schreef Zihuatanejo het volgende:

[..]

Ha, ik heb hetzelfde probleem: ik ben vooral geinteresseerd in een aantal Singaporese aandelen. Thanks.

Verder zijn mij geen brokers bekend die dit aanbieden en die zich richten op de Nederlandse belegger. Mocht je er een vinden, laat het graag nog even weten.

Moet je vandaag eens naar Boskalis kijken -6%.

Terwijl het bedrijf gisteren één van de weinige stijgers was nadat de cijfers kennelijk in de smaak vielen.

Efficiënte beurs my ass

Terwijl het bedrijf gisteren één van de weinige stijgers was nadat de cijfers kennelijk in de smaak vielen.

Efficiënte beurs my ass

Please Move The Deer Crossing Sign

Dat zijwaardse geneuzel

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Misschien een stomme vraag, maar de rente staat momenteel bijzonder laag. Is het dan verstandig, en redelijk risicoloos, om nu obligaties te kopen (omdat ze nu weinig waard zijn) en straks als de rente weer hoger is te verkopen?

Kwam op de vraag uit een stukje in de Telegraaf (waardeloze krant) maar heb niet echt een idee wat ik er van moet denken

Kwam op de vraag uit een stukje in de Telegraaf (waardeloze krant) maar heb niet echt een idee wat ik er van moet denken

Lage rente = hoge obligaties.quote:Op vrijdag 20 augustus 2010 23:22 schreef hrrick het volgende:

Misschien een stomme vraag, maar de rente staat momenteel bijzonder laag. Is het dan verstandig, en redelijk risicoloos, om nu obligaties te kopen (omdat ze nu weinig waard zijn) en straks als de rente weer hoger is te verkopen?

Obligaties zijn dus juist extreem duur.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Het is een beetje hoe je het bekijkt. Als je verwacht dat de rente gaat stijgen moet je geen obligaties kopen. Die dalen in waarde als de rente stijgt.quote:Op vrijdag 20 augustus 2010 23:22 schreef hrrick het volgende:

Misschien een stomme vraag, maar de rente staat momenteel bijzonder laag. Is het dan verstandig, en redelijk risicoloos, om nu obligaties te kopen (omdat ze nu weinig waard zijn) en straks als de rente weer hoger is te verkopen?

Kwam op de vraag uit een stukje in de Telegraaf (waardeloze krant) maar heb niet echt een idee wat ik er van moet denken

Als je verwacht dat de rente verder gaat dalen moet je juist wel obligaties kopen.

De rente is historisch gezien erg laag. De kans dat de rente nog verder daalt is mi niet zo groot. Dat zij stijgt wel.

Waarom daalt de waarde van een obligatie als de rente stijgt?

Stel, je koopt voor 100 euro een 10-jarige obligatie met een rendement van 5% (de rentevoet op dat moment).

Stel nu dat de rente stijgt naar 10%, en er worden ook obligaties uitgegeven die dit uitbetalen. Dan kun je dus voor 100 euro ook een obligatie kopen die 10% uitbetaalt!! Daardoor zal de waarde van de 5%'s obligatie dalen.

The End Times are wild

Weet iemand een manier om het omgekeerde te doen (er vanuit gaande dat je geen obligaties mag short shellen)? Is er een of ander instrument dat profiteert van een stijgende rentestand ?

bij deflatie zal de waarde stijgenquote:Op vrijdag 20 augustus 2010 23:31 schreef LXIV het volgende:

[..]

Het is een beetje hoe je het bekijkt. Als je verwacht dat de rente gaat stijgen moet je geen obligaties kopen. Die dalen in waarde als de rente stijgt.

Als je verwacht dat de rente verder gaat dalen moet je juist wel obligaties kopen.

De rente is historisch gezien erg laag. De kans dat de rente nog verder daalt is mi niet zo groot. Dat zij stijgt wel.

Waarom daalt de waarde van een obligatie als de rente stijgt?

Stel, je koopt voor 100 euro een 10-jarige obligatie met een rendement van 5% (de rentevoet op dat moment).

Stel nu dat de rente stijgt naar 10%, en er worden ook obligaties uitgegeven die dit uitbetalen. Dan kun je dus voor 100 euro ook een obligatie kopen die 10% uitbetaalt!! Daardoor zal de waarde van de 5%'s obligatie dalen.

stel deflatie 2% en rente is 1% dan waarde is X

deflatie loopt op naar 5% en rente is 0 ( Japanscenario) dan stijgt de waarde van Obligatie

Het meest bijzondere vind ik wel dat de minister van Volksgezondheid uit de directiekamer van Achmea komt, dus de zorgmaffia zit nu in de regering

Deflatie van 5 % in Japan? Bij deflatie zullen vermogensverschaffers een lagere rentevergoeding eisen zodat de coupons en hoofdsom van de obligatie tegen een lagere rente (yield) contant worden gemaakt en daardoor stijgt de waarde van de obligatie.quote:Op zaterdag 21 augustus 2010 10:20 schreef Verburg_K het volgende:

[..]

bij deflatie zal de waarde stijgen

stel deflatie 2% en rente is 1% dan waarde is X

deflatie loopt op naar 5% en rente is 0 ( Japanscenario) dan stijgt de waarde van Obligatie

[ Bericht 18% gewijzigd door Bolkesteijn op 21-08-2010 10:47:00 ]

Je kunt obligaties toch wel shorten? Of posities nemen in een bear bond fund waar de waarde van het fonds 1% omhoog gaat voor een daling van 1% in de waarde van de bond. Volgens mij moeten er ook wel ETFs zijn die bonds shorten.quote:Op zaterdag 21 augustus 2010 10:06 schreef jaco het volgende:

Weet iemand een manier om het omgekeerde te doen (er vanuit gaande dat je geen obligaties mag short shellen)? Is er een of ander instrument dat profiteert van een stijgende rentestand ?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Je kunt shorten op de Eurobund futures genoteerd op FGBL, Eurex. Zijn extreem liquide met extreem hoge volumes. Maar ook via CME, NYMEX heb je goede mogelijkheden. http://www.cmegroup.com/trading/interest-rates/index.htmlquote:Op zaterdag 21 augustus 2010 10:06 schreef jaco het volgende:

Weet iemand een manier om het omgekeerde te doen (er vanuit gaande dat je geen obligaties mag short shellen)? Is er een of ander instrument dat profiteert van een stijgende rentestand ?

Ain't nothing to it but to do it.

Greece

Greece

Ik vind dit eigenlijk nog wel een realistische gedachte. Zijn er ook ergens gegevens wat aantoont per gemiddelde leeftijd hoe vermogend de Amerikaan is?quote:Op donderdag 19 augustus 2010 20:56 schreef SeLang het volgende:

[..]

Als babyboomers vervolgens de handdoek in de ring gooien en op de huidige (relatief hoge) koersen nog proberen te redden wat er te redden valt en hun 401k allemaal tegelijk in cash proberen om te zetten in een poging hun pensioen te redden dan is er geen houden meer aan. Wat zou jij doen als je 55 of 65 bent en je ziet naast je met 40% gezakte huis ook je pensioenplan in rook opgaan?

Ik denk niet dat China de 1e domino steen zal zijn. Eerder steentje 5 tot en met 25. Ik zie China ook niet toegeven dat ze foutief bezig zijn en nog meer dan Amerika alles zullen proberen te lijmen mochten er grotere scheuren komen in het financiële systeem.quote:Een crash van de Chinese bubble zou ook een game changer kunnen zijn omdat dat één van de weinige plaatsen is waar nog echt groei zit (zij het wel heel erg gestimuleerd). Veel westerse bedrijfwinsten waren nog redelijk vanwege groei in Azie, maar als dat wegvalt? Daarnaast betekent een bust in China nog meer overcapaciteit en dus nog meer deflatie. Vraag naar grondstoffen implodeert dan ook en daarmee de prijzen. En wat doet dat verder met kapitaalstromen? (vraag naar dollars, euro, Treasuries,...)

Vooral de huizenbubble in China blijf ik volgen. Al zal dat ook niet de 1e val zijn. Maar het spinnenweb van bedrijven wat zich daar mee bemoeid is zo verschrikkelijk groot. Zo ontiegelijk veel kleine bedrijven die exorbitant investeren in de bouw zonder echt een sustainable profit te maken.

Dit zie ik eigenlijk nog wel gebeuren. Er zal weer om geld worden gevraagd en pas op het moment dat daar ergens een weigering in komt zie ik de beurzen binnen no time kelderen. Al dat lijm en plakwerk waar men vraagt om geld en een poos later het geld ook krijgt levert netto op de markt niks op en krijgen we zijwaarts geleuter zoals nu het geval is. Een herstructurering zal de markt niet op z'n gat gooien. Een overheid/centrale bank die de middelvinger opsteekt naar een (grote) bank zal dat effect eerder opwekken.quote:Europa blijft ook een risico. Griekenland gaat sowieso defaulten of herstructureren (zie yields). Maar het risico bestaat dat er meer bailouts of defaults/ herstructureringen gaan plaatsvinden met andere landen. Dan moeten er weer banken worden gered en herhaalt het hele circus zich weer. Of een black swan, dat een belangrijk Europees land weigert om nog mee te betalen aan bailouts (zoals Slowakije afgelopen week).

Dan kan daadwerkelijk de boel uit elkaar knallen.

Het zou me verbazen dat er 5 jaar niks gebeurt wat betreft het kaliber krediet crisis of de val van Lehman. Als je alle 'slapende' problemen op een rijtje zet en dan eens een verhaaltje er bij zet hoe het er over 5 jaar uit ziet is het haast onmogelijk(!) dat daar niet 1 bel van gaat barsten.quote:En er kan natuurlijk ook gewoon 5 jaar niks gebeuren

Ik zat er voor de gein wel eens over te discussieren welke beleggingspakketjes we moeten klaarmaken als bijv. de volgende situaties gebeuren:

1. Verdere bail outs in Europa. Griekenland lijkt het toch niet te kunnen rekken en vraagt om meer centen. (uiteraard short op de euro, maar veel andere opties heb ik er nog niet bij staan

2. Terroristische aanslag, olie? vliegtuig? Etc. Heb eens in een documentaire op tv gezien dat een investeerder direct een broker belde nadat hij op TV zag dat het vliegtuig zich in de toren boorde. Hij ging short op vliegtuig aandelen en verdiende daar een fortuin mee.

3. Huizenmarkt in China stort in. ( Goedkoop huisje meepakken in China?

4. Commodity prijzen stijgen tot een recordhoogte. (long op commodities, short op macro groei cijfers & commodity afhankelijke bedrijven. Evt. short op de dollar)

5. 1 van de grote (commerciële banken) legt het loodje en wordt niet gered door de centrale bank. ( Volledig uit de currencies, short op zo'n beetje alle grote wereldmarkten en short op een bundeltje financiële instellingen)

etc.

Ik heb altijd liever plannen klaar liggen dan dat ik linea recta op het punt van crash een beslissing moet maken.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Zou interessant zijn. Ik heb die gegevens niet.quote:Op zaterdag 21 augustus 2010 12:14 schreef sitting_elfling het volgende:

[..]

Ik vind dit eigenlijk nog wel een realistische gedachte. Zijn er ook ergens gegevens wat aantoont per gemiddelde leeftijd hoe vermogend de Amerikaan is?

Het is een enorme vernietiging van fictieve welvaart en dat werkt uiteindelijk overal in door, net zoals de huizencrash in de VS.quote:Ik denk niet dat China de 1e domino steen zal zijn. Eerder steentje 5 tot en met 25. Ik zie China ook niet toegeven dat ze foutief bezig zijn en nog meer dan Amerika alles zullen proberen te lijmen mochten er grotere scheuren komen in het financiële systeem.

Vooral de huizenbubble in China blijf ik volgen. Al zal dat ook niet de 1e val zijn. Maar het spinnenweb van bedrijven wat zich daar mee bemoeid is zo verschrikkelijk groot. Zo ontiegelijk veel kleine bedrijven die exorbitant investeren in de bouw zonder echt een sustainable profit te maken.

Griekenland = toast. Maar ik denk dat de markt dat al heeft ingecalculeerd. Zelf denk ik dat het op een herstructurering van schuld gaat aankomen en dan zullen een aantal banken, pensioenfondsen, etc moeten afschrijven.quote:Dit zie ik eigenlijk nog wel gebeuren. Er zal weer om geld worden gevraagd en pas op het moment dat daar ergens een weigering in komt zie ik de beurzen binnen no time kelderen. Al dat lijm en plakwerk waar men vraagt om geld en een poos later het geld ook krijgt levert netto op de markt niks op en krijgen we zijwaarts geleuter zoals nu het geval is. Een herstructurering zal de markt niet op z'n gat gooien. Een overheid/centrale bank die de middelvinger opsteekt naar een (grote) bank zal dat effect eerder opwekken.

Een grote negatieve invloed komt van de onzekerheid over het voortbestaan van de EU. Want er hoeft maar één lidstaat dwars te gaan liggen omdat ze niet meer willen meebetalen voor bailouts voor anderen en de hele poppenkast begint weer. Het is moeilijk te voorspellen wat afzonderlijke nationale regeringen doen.

Zo denk ik er ook over.quote:Het zou me verbazen dat er 5 jaar niks gebeurt wat betreft het kaliber krediet crisis of de val van Lehman. Als je alle 'slapende' problemen op een rijtje zet en dan eens een verhaaltje er bij zet hoe het er over 5 jaar uit ziet is het haast onmogelijk(!) dat daar niet 1 bel van gaat barsten.

Short Europese financiële instellingen. Die zullen moeten afschrijven. En als ze daardoor teveel verzwakken dan komt nationalisatie weer om de hoek kijken.quote:Ik zat er voor de gein wel eens over te discussieren welke beleggingspakketjes we moeten klaarmaken als bijv. de volgende situaties gebeuren:

1. Verdere bail outs in Europa. Griekenland lijkt het toch niet te kunnen rekken en vraagt om meer centen. (uiteraard short op de euro, maar veel andere opties heb ik er nog niet bij staan)

Ik zat zelf short ING tijdens de aanslagen van 9/11 (puur toeval uiteraard). Er is altijd onzekerheid in hoeverre verzekeringsmaatschappijen moeten uitkeren en het duurt even voor die gegevens op tafel liggen (of, wie, wat, en hoeveel). In het algemeen zou ik short willen zitten op alles wat cyclisch is.quote:2. Terroristische aanslag, olie? vliegtuig? Etc. Heb eens in een documentaire op tv gezien dat een investeerder direct een broker belde nadat hij op TV zag dat het vliegtuig zich in de toren boorde. Hij ging short op vliegtuig aandelen en verdiende daar een fortuin mee.

Dit raakt alles vanwege de enorme vernietiging van fictieve welvaart (= deflatoir). In het bijzonder wil je short zitten in Chinese banken, industriële commodities en producenten daarvan (mijnen, staal, koper, beton,...)quote:3. Huizenmarkt in China stort in. ( Goedkoop huisje meepakken in China?)

Dit is een interessante omdat sommige bedrijven profiteren (commodity producenten, oliemaatschappijen, etc terwijl het voor de rest hogere kosten betekent. Vanwege de invloed op inflatieverwachting kan het ook mooie swings geven in de rente van verschillende duur.quote:4. Commodity prijzen stijgen tot een recordhoogte. (long op commodities, short op macro groei cijfers & commodity afhankelijke bedrijven. Evt. short op de dollar)

Als één bank het loodje legt dan kun je short op alle andere banken vanwege de angst dat het zich uitbreidt. Ik denk niet meer dat ze een grote bank gaan laten vallen maar dat deze dan wordt genationaliseerd. Voor aandeelhouders staat dat natuurlijk gelijk aan een failissement. Als gevolg van een grote nationalisatie verwacht je echter ook onrust op de markten voor souvereign debt, want in hoeverre kan het land die nationalisatie dragen?quote:5. 1 van de grote (commerciële banken) legt het loodje en wordt niet gered door de centrale bank. ( Volledig uit de currencies, short op zo'n beetje alle grote wereldmarkten en short op een bundeltje financiële instellingen)

Idem. Mijn plan blijft echter gewoon cash aanhouden en een kooplijst klaar hebben liggen voor als het door mij gewenste niveau wordt bereikt.quote:Ik heb altijd liever plannen klaar liggen dan dat ik linea recta op het punt van crash een beslissing moet maken.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen