WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Deze vlucht uit aandelen is al een tijd bezig. Het interessante is dat ondanks de leegloop uit aandelen de beurs aanvankelijk gewoon bleef stijgen. Maar particulieren doen iig niet meer mee. En terecht imo. Voor lange termijn zijn de waarderingen niet interessant en voor korte termijn kun je toch niet op tegen de tradebots.quote:'Markt wordt defensiever'

22 augustus 2010, 18:27 | ANP

AMSTERDAM (AFN) - Amerikaanse beleggers hebben in de eerste zeven maanden van dit jaar ruim 33 miljard dollar uit de Amerikaanse aandelenmarkten weggehaald. Blijkbaar zien investeerders meer heil in veiligere beleggingen, zoals obligaties of goud, zo concludeert het Investment Company Institute, die de cijfers dit weekeinde naar buiten bracht.

Als deze ontwikkeling de komende maanden doorzet, zal er dit jaar meer geld aan de aandelenmarkten worden onttrokken dan ooit in een jaar gebeurde sinds 1980, met uitzondering van 2008 - het piekjaar van de economische recessie. Vooral kleine prive-investeerders lijken de smaak voor het beleggen in aandelen te hebben verloren.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Toch geeft de markt tegenstrijdige signalen. Het geeft juist aan de de bull markt zich blijft voortzetten en dat het zeer onwaarschijnlijk is dat we nu een crash krijgen.quote:Op zondag 22 augustus 2010 20:54 schreef SeLang het volgende:

[..]

Deze vlucht uit aandelen is al een tijd bezig. Het interessante is dat ondanks de leegloop uit aandelen de beurs aanvankelijk gewoon bleef stijgen. Maar particulieren doen iig niet meer mee. En terecht imo. Voor lange termijn zijn de waarderingen niet interessant en voor korte termijn kun je toch niet op tegen de tradebots.

De onwaarschijnlijkheid voor een crash komt door de uitspraken van de centrale banken denk ik.quote:Op maandag 23 augustus 2010 00:35 schreef Toppiet het volgende:

[..]

Toch geeft de markt tegenstrijdige signalen. Het geeft juist aan de de bull markt zich blijft voortzetten en dat het zeer onwaarschijnlijk is dat we nu een crash krijgen.

Om hier nog even op terug te komen, en niet specifiek voor de aandelenbeurzen maar voor de economie / financiële economie in het algemeen: Zero Hedge heeft nu een artikel dat een hoop mogelijke 'tipping points' op een rijtje zet. Met link naar een site waar de tipping points continu geobserveerd en becommentarieerd worden:quote:Op donderdag 19 augustus 2010 20:01 schreef sitting_elfling het volgende:

Het is een beetje de one million dollar vraag dat weet ik. Er zijn immers zoveel mogelijke antwoorden. Maar wat zal de eerste domino steen (waarschijnlijk) worden? De eerste die alles in werking zal zetten?

http://www.zerohedge.com/(...)pping-tipping-points

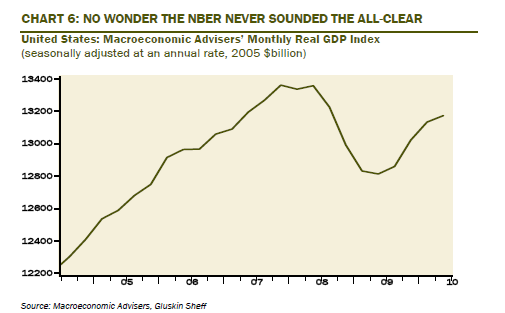

Interessant als dit uit gaat komen. De Treasury markets prijzen dit scenario al heel lang in, maar de aandelenmarkten niet!quote:Our suspicions have been confirmed — the recession never ended. Macroeconomic Advisers produces a monthly U.S. real GDP series and it shows that the peak was in April, as we expected, with both May and June down 0.4% in the worst back-to-back performance since the economy was crying Uncle! back in the depths of despair in September-October 2008.

The quarterly data show that Q2 stands at a +1.1% annual rate (so look for a steep downward revision for last quarter) and the “build in” for Q3 is -1.5% at an annual rate. Depending on the data flow through the July-September period, it looks like we could see a -0.5% to -1% annualized pace for the current quarter. Most economists have cut their forecasts but are still in a +2.5% to +3.5% range. What is truly amazing is that despite all the fiscal, monetary, and bailout stimulus, the level of real economy activity, as per the M.A. monthly data, is still 2.5% below the prior peak. To put this fact into context, the entire peak to trough contraction in the 2001 recession was 1.3%! That is incredible.

Interestingly, and dovetailing nicely with our deflation theme, nominal GDP fell 0.3% in May and by 0.4% in June. This is a key reason why Treasury yields are melting.

http://globaleconomicanal(...)likely-negative.html

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

De Treasury market (= grootste markt ter wereld) prijst momenteel nog maar 1,6% inflatie in als jaarlijks gemiddelde voor de komende 10 jaar! (grafiek1 - grafiek2). Rond de jaarswisseling was dan nog zo'n 2,3%.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

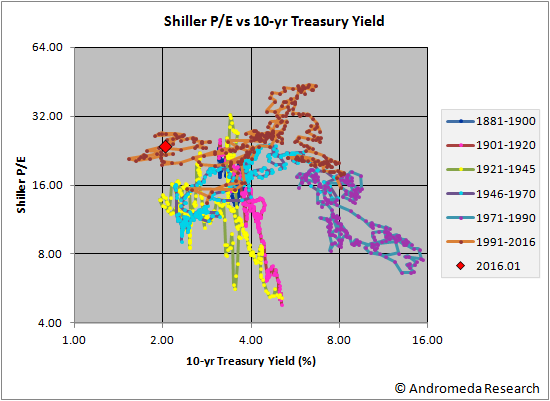

Lage Treasury yield rechtvaardigt hoge aandelenkoersen? (zoals vaak wordt beweerd)

Think again... We bevinden ons nu in het rode diamantje.

Think again... We bevinden ons nu in het rode diamantje.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Allang verwacht natuurlijk, maar steeds meer bevestigd. Nog belangrijker: wat willen en kunnen de autoriteiten nog doen. IMO, staan we op het randje van een heel diepe klif.

Dus obligaties schreeuwen al lang "deflatie!" maar de aandelenmarkten nog steeds niet?quote:Op maandag 23 augustus 2010 12:32 schreef SeLang het volgende:

[..]

Interessant als dit uit gaat komen. De Treasury markets prijzen dit scenario al heel lang in, maar de aandelenmarkten niet!

Het multiversum?

Please Move The Deer Crossing Sign

En constant hoor je geluiden dat je obligaties zou moeten verkopen, vanwege aanstaande rentestijgingen. Onzin dus.

En trouwens, wat zou het voor particulieren uitmaken dat de rente stijgt? Vasthouden tot einde looptijd (wat toch al de bedoeling was) en niks aan de hand, zou ik zeggen.

En trouwens, wat zou het voor particulieren uitmaken dat de rente stijgt? Vasthouden tot einde looptijd (wat toch al de bedoeling was) en niks aan de hand, zou ik zeggen.

Ook de rentemarkt is in principe efficiënt. (Ook inclusief kunstgrepen van de overheid) Als het zeker was dat de rente ging stijgen dan zou je natuurlijk daar rechtstreeks op moeten speculeren. Wat geen zin heeft.quote:Op maandag 23 augustus 2010 20:16 schreef Lemans24 het volgende:

En constant hoor je geluiden dat je obligaties zou moeten verkopen, vanwege aanstaande rentestijgingen. Onzin dus.

En trouwens, wat zou het voor particulieren uitmaken dat de rente stijgt? Vasthouden tot einde looptijd (wat toch al de bedoeling was) en niks aan de hand, zou ik zeggen.

Het maakt natuurlijk wel degelijk uit dat de rente stijgt als je obligaties bezit. Ongeacht het feit dat je uiteindlelijk aan het einde van je looptijd 100% krijgt, kunnen ze in de tussentijd tot een niveau van 80% of 70% van de eindwaarde dalen. Dat is dan op dat moment een reëel verlies, of je het nu neemt of niet.

Je verlies zit hem dat uiteindelijk ook in het geld dat je kwijtraakt door de inflatie. En misgelopen geld is ook verlies.

The End Times are wild

Die koers die de lijn nu volgt wordt natuurlijk ook enigszins veroorzaakt door het lakse optreden van de overheden.quote:Op maandag 23 augustus 2010 13:49 schreef SeLang het volgende:

Lage Treasury yield rechtvaardigt hoge aandelenkoersen? (zoals vaak wordt beweerd)

Think again... We bevinden ons nu in het rode diamantje.

[ afbeelding ]

En je hebt zelf (en anderen hier) al meerdere malen de vinger op de gevoelige plekken gelegd wat er niet goed gaat. Dat er problemen gaan komen en dat ze (centrale banken/overheden/you name it) niet altijd even slim handelen op het moment. Maar waarom denk je dat ze dit niet doen? Zien ze de problemen niet? Zijn het conservatieve sukkels die alleen maar aan hun eigen hachje denken? Staan ze continu te wachten op het extra lobbygeld van de banken in Amerika? Staan ze niet open voor nieuwe ideeën? Is het ikke, ikke, ikke en de rest kan stikken? Zetten ze hun eigen belang van het bedrijf boven het belang van de wereld economie? Want als je je in jouw beeld probeert in te leven is dat toch om moedeloos van te worden? Stelletje lamzakken die de échte economische problemen maar niet willen aanpakken en continu bezig blijven met symbool politiek om de 'grote massa' tevreden te stellen?

Ik zou voorstellen om eens naar zo'n congres te gaan waar ik het wel eens over had om eens te babbelen met een aantal van die bankiers en journalisten. Of naar zo'n BB event met een aantal gast sprekers. Daar schrik je je een hoedje hoe bepaalde hoge heren van gerenommeerde zaken over de politiek denken. En als je daar als 'broekie' tegen in wil gaan met een aantal vragen wordt je afgezet als onervaren student die net om de hoek komt kijken. En die mee bléért met de media. En geen idee heeft waar hij over praat. Men is natuurlijk ook niet compleet stom en lult driewerf in de rondte, maar een aantal van die bankiers zijn zo gespitst op hun eigen mening dat wat je ook zegt,welke argumenten, bewijzen etc. je ook noemt. Ze weigeren hun standpunt te veranderen. Een van de redenen waarom ik me zelf ook niet snel bij een ''grote'' financiële instelling zie werken. (uiteraard is lang niet iedereen zo voor de goede orde, maar naar mijn mening toch wel iets teveel)

Wat zouden 2 stappen zijn die je nu linea recta zou kunnen veranderen om de wereld economie de goede richting op te schoppen?

@dvr, bedankt voor die column. Daar staan een aantal erg interessante zaken in ( :

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Tja, daar heb je een punt.quote:Op maandag 23 augustus 2010 20:26 schreef LXIV het volgende:

[..]

Je verlies zit hem dat uiteindelijk ook in het geld dat je kwijtraakt door de inflatie. En misgelopen geld is ook verlies.

Het feit dat ik nu al een rente krijg die we blijkbaar over een paar jaar weer op spaarrekeningen krijgen, stemt me redelijk tevreden. En eigenlijk zie ik die hoge spaarrentes voor particulieren niet zomaar terugkeren, gezien de recente ervaringen die mensen hebben met rentes van 5% en meer.

Wat betreft politici, die denken natuurlijk vooral in korte termijn oplossingen. Ik hoef dat niet uit te leggen.quote:Op maandag 23 augustus 2010 20:34 schreef sitting_elfling het volgende:

Dat er problemen gaan komen en dat ze (centrale banken/overheden/you name it) niet altijd even slim handelen op het moment. Maar waarom denk je dat ze dit niet doen? Zien ze de problemen niet? Zijn het conservatieve sukkels die alleen maar aan hun eigen hachje denken? Staan ze continu te wachten op het extra lobbygeld van de banken in Amerika? Staan ze niet open voor nieuwe ideeën? Is het ikke, ikke, ikke en de rest kan stikken? Zetten ze hun eigen belang van het bedrijf boven het belang van de wereld economie? Want als je je in jouw beeld probeert in te leven is dat toch om moedeloos van te worden? Stelletje lamzakken die de échte economische problemen maar niet willen aanpakken en continu bezig blijven met symbool politiek om de 'grote massa' tevreden te stellen?

Maar wat betreft de professionals die er verstand van zouden moeten hebben (de FED, de ECB, top ambtenaren op ministeries, etc) is het toch een beetje een mysterie. Er ontstaan natuurlijk altijd kliekjes van mensen die het met elkaar eens zijn (je benoemt niet iemand die opvattingen heeft die lijnrecht tegenover je eigen opvattingen staan). Daardoor ontstaat een groepsdenken.

Ik krijg sterk het idee dat men collectief in het verkeerde paradigma zit. Kijk bijvoorbeeld naar het toepassen QE, dat ondanks spectaculair falen in Japan nu ook weer spectaculair gefaald heeft. QE zou logisch zijn als je een fiatcurrency hebt. Een ruime verdubbeling van de monetaire basis had binnen dat neo-klassieke economische paradigma een enorm effect gehad moeten hebben.

We hebben echter geen fiat currency maar een credit based currency. Binnen dat regime doet QE nauwelijks iets omdat geld ontstaat via een vraag naar credit (pull), niet via een vergroting van de monetaire basis (push). Dit is exact wat we nu zien. QE is hetzelfde als duwen aan een touw.

Het verkeerde paradigma (fiat geld) verklaart trouwens ook waarom men blind is geweest voor de bubbles die zijn ontstaan. In termen van credit based money was dat in feite hyperinflatie. En dat is precies wat nu leegloopt (deflatie) en economische krimp veroorzaakt.

Volgens mij is Bernanke een intelligente vent, maar hij heeft zijn hele carriere gebouwd op dat neo-klassieke gedachtengoed met fiatgeld en multipliers. Het lijkt me voor hem moeilijk om een draai te maken in het licht van zich verder opstapelend bewijs (imo) dat dat niet het juiste model is. De crisis is helaas niet oplosbaar met een helicopter.

Het kan ook zijn dat men dit wel inziet maar gewoon met de handen in het haar zit en dus maar wat aankloot om de executie uit te stellen. De enige uitweg is dan namelijk geen makkelijke: debt in het systeem reduceren (via aflossing of defaults) totdat het de groei niet meer beperkt.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik ben het met je volledige verhaal eens maar wou deze 2 punten er uit halen. Volgens mij wordt er heel bewust gekozen voor eensgezinde. Mensen die dezelfde kijk op zaken hebben. Met name bij de hoge posities bij instellingen (zodat er eigenlijk nooit wat verandert). Bizar maar jammer genoeg ook wel logisch handelen.quote:Op maandag 23 augustus 2010 22:07 schreef SeLang het volgende:

[..]

Wat betreft politici, die denken natuurlijk vooral in korte termijn oplossingen. Ik hoef dat niet uit te leggen.

Maar wat betreft de professionals die er verstand van zouden moeten hebben (de FED, de ECB, top ambtenaren op ministeries, etc) is het toch een beetje een mysterie. Er ontstaan natuurlijk altijd kliekjes van mensen die het met elkaar eens zijn (je benoemt niet iemand die opvattingen heeft die lijnrecht tegenover je eigen opvattingen staan). Daardoor ontstaat een groepsdenken.

Het kan ook zijn dat men dit wel inziet maar gewoon met de handen in het haar zit en dus maar wat aankloot om de executie uit te stellen. De enige uitweg is dan namelijk geen makkelijke: debt in het systeem reduceren (via aflossing of defaults) totdat het de groei niet meer beperkt.

Ik denk ook dat ze het wel in zien. Naja, niet iedereen want je hebt er echt ukkels tussen zitten

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Mijn vermoeden is dat iedereen meedoet aan een "duivelsspel". Dit al sinds 1980, toen een huis 25k gulden kostte. Geen wonder dat we een depressie tegemoet gaan.quote:Op maandag 23 augustus 2010 22:07 schreef SeLang het volgende:

[..]

Wat betreft politici, die denken natuurlijk vooral in korte termijn oplossingen. Ik hoef dat niet uit te leggen.

Maar wat betreft de professionals die er verstand van zouden moeten hebben (de FED, de ECB, top ambtenaren op ministeries, etc) is het toch een beetje een mysterie. Er ontstaan natuurlijk altijd kliekjes van mensen die het met elkaar eens zijn (je benoemt niet iemand die opvattingen heeft die lijnrecht tegenover je eigen opvattingen staan). Daardoor ontstaat een groepsdenken.

Ik krijg sterk het idee dat men collectief in het verkeerde paradigma zit. Kijk bijvoorbeeld naar het toepassen QE, dat ondanks spectaculair falen in Japan nu ook weer spectaculair gefaald heeft. QE zou logisch zijn als je een fiatcurrency hebt. Een ruime verdubbeling van de monetaire basis had binnen dat neo-klassieke economische paradigma een enorm effect gehad moeten hebben.

We hebben echter geen fiat currency maar een credit based currency. Binnen dat regime doet QE nauwelijks iets omdat geld ontstaat via een vraag naar credit (pull), niet via een vergroting van de monetaire basis (push). Dit is exact wat we nu zien. QE is hetzelfde als duwen aan een touw.

Het verkeerde paradigma (fiat geld) verklaart trouwens ook waarom men blind is geweest voor de bubbles die zijn ontstaan. In termen van credit based money was dat in feite hyperinflatie. En dat is precies wat nu leegloopt (deflatie) en economische krimp veroorzaakt.

Volgens mij is Bernanke een intelligente vent, maar hij heeft zijn hele carriere gebouwd op dat neo-klassieke gedachtengoed met fiatgeld en multipliers. Het lijkt me voor hem moeilijk om een draai te maken in het licht van zich verder opstapelend bewijs (imo) dat dat niet het juiste model is. De crisis is helaas niet oplosbaar met een helicopter.

Het kan ook zijn dat men dit wel inziet maar gewoon met de handen in het haar zit en dus maar wat aankloot om de executie uit te stellen. De enige uitweg is dan namelijk geen makkelijke: debt in het systeem reduceren (via aflossing of defaults) totdat het de groei niet meer beperkt.

Het gaat netto helemaal nergens meer over de laatste maanden. M'n rente op obligaties is net zo hoog als de daling op aandelen...

Heheh, vindt het toch wel knap (of geluk) van LXIV. Eind vorig jaar zei hij dat hij voor dit jaar verwachte dat de beurs tussen de 300 en 360 zou schommelen en daar heeft hij zn portefeuille op ingesteld. Tot nu toe klopt dit nog steedsquote:

"This is your life and it's ending one minute at a time." - Tyler Durden

"Sand is overrated. It's just tiny, little rocks." - Joel

"Sand is overrated. It's just tiny, little rocks." - Joel

Wat is er trouwens met de Yen aan de hand? Die stijgt de laatste uren enorm ten opzichte van alle valuta!

De Nikkei is trouwens weer onder de 9000

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

De index daalt, de Yen stijgt. In Euro's is de Nikkei dus constant.quote:Op dinsdag 24 augustus 2010 11:15 schreef SeLang het volgende:

De Nikkei is trouwens weer onder de 9000

Ja, zo te zien voor het eerst sinds 1 mei 2009.quote:Op dinsdag 24 augustus 2010 11:15 schreef SeLang het volgende:

De Nikkei is trouwens weer onder de 9000

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Deflation is a bitch. 20 jaar geleden was het nog 39.000.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen