WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

De snelle stijging van de yield is vooral significant omdat het suggereert dat de FED niet meer in control is. De FED probeert immers de yield naar beneden te trekken (goedkopere hypotheken etc). Het is nog wat te vroeg om die conclusie te trekken, maar als de stijging van de yield doorzet dan komt er een einde aan dat 'free lunch' paradigma waarin de FED onbeperkt geld kan printen en door opkopen van treasuries de rente kan sturen.quote:Op vrijdag 22 mei 2009 20:33 schreef Bolkesteijn het volgende:

[..]

3,5 % is toch historisch gezien helemaal nog niet zo hoog. Het loopt wel snel op dus als de stijging door zet zal het wel substantieel hoger worden, maar ik kan mij herinneren dat vorig jaar om deze tijd nog de laagste yield in 50 jaar werd genoteerd.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

http://www.eo.nl/kvdb

Gister Emile Ratelband en en trendwatcher Adjiedj Bakas bij Knevel en van den Brink. Zij zeggen dat ze beide de crisis op hoofdlijnen hebben voorspeld, en dat na deze zomer de pleuris pas echt uitbreekt. Maar in 2011 gloort er licht aan het einde van de tunnel. Ratelband voorspelt dat vastgoed 50 tot 60% gaat dalen.

Gister Emile Ratelband en en trendwatcher Adjiedj Bakas bij Knevel en van den Brink. Zij zeggen dat ze beide de crisis op hoofdlijnen hebben voorspeld, en dat na deze zomer de pleuris pas echt uitbreekt. Maar in 2011 gloort er licht aan het einde van de tunnel. Ratelband voorspelt dat vastgoed 50 tot 60% gaat dalen.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Wat weet Emile Ratelband daar nou van

Die kerel grijpt ook elke hype aan om in de publiciteit te komen.

Die kerel grijpt ook elke hype aan om in de publiciteit te komen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Er zijn ook andere denkwijzen. Voor de lange termijn belegger kan het ook nuttig zijn om te blijven zitten op basis van buy & hold. De tijd heeft het tot nu toe altijd weer goed gemaakt, hoe erg de (tijdelijk) dip ook was.quote:Op vrijdag 22 mei 2009 21:29 schreef dvr het volgende:

[..]

Dat lijkt me voor een langetermijn aandelenbelegger idd. een verstandige houding.

En SeLang... ik denk dat het met de pek-en-veren wel mee valt hoor...

Tegenwoordig doet met aan digitale karaktermoord

Peter Schiff binnenkort bij The Daily Show

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

quote:Op zaterdag 23 mei 2009 14:41 schreef pberends het volgende:

Peter Schiff binnenkort bij The Daily Show

. Datum nog onbekend.

Dat ga ik wel ff volgen. Ook al krijg je nooit erg veel tijd voor uitgebreide uitleg tijdens de Daily Show.quote:Op zaterdag 23 mei 2009 14:41 schreef pberends het volgende:

Peter Schiff binnenkort bij The Daily Show

. Datum nog onbekend.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Als Schiff nou in 2012 samen met Ron Paul voor de presidentsverkiezingen.  Hij wordt in ieder geval steeds populairder.

Hij wordt in ieder geval steeds populairder.

Jon Stewart kan behoorlijk serieus zijn, in tegenstelling tot Stephen Colbert.quote:Op zaterdag 23 mei 2009 14:44 schreef sitting_elfling het volgende:

[..]

Dat ga ik wel ff volgen. Ook al krijg je nooit erg veel tijd voor uitgebreide uitleg tijdens de Daily Show.

Ik vind het wel dubieus dat de PR-afdeling van Schiff zoveel moeite heeft moeten doen om Schiff op de show te krijgen. Schijnbaar wil in de VS nog steeds niemand de waarheid horen

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Naar mijn weten is dat sinds de Oliecrisis in de jaren zeventig geen steek meer veranderdquote:Op zaterdag 23 mei 2009 15:01 schreef pberends het volgende:

[..]

Schijnbaar wil in de VS nog steeds niemand de waarheid horen.

Naar mijn weten is dat sinds het uitsterven van de dinosauriers nooit veranderd. De waarheid is overratedquote:Op zaterdag 23 mei 2009 15:03 schreef superworm het volgende:

[..]

Naar mijn weten is dat sinds de Oliecrisis in de jaren zeventig geen steek meer veranderd

Met alle respect voor Peter Schiff, maar...

Goud is ook nergens door gedekt. True, je kunt het niet snel bijprinten (er wordt maar een paar % per jaar opgegraven) maar er is geen sprake van een gegarandeerde koopkracht. De geschiedenis heeft dat ook laten zien. Ik bestrijd niet dat het een aardige speculatie kan zijn in onzekere tijden zoals deze, maar suggereer niet dat het je koopkracht beschermt.

Dan zijn opmerking over foreign stocks en met name China: de Chinese overheid dwingt Chinese banken momenteel om enorme hoeveelheden geld goedkoop uit te lenen. Dit gaat gegarandeerd leiden tot enorme mis-investeringen en slechte leningen. Wil je echt beleggen in banken/ bedrijven die door een communistische overheid worden gedwongen tot verkeerde investeringen? (en God weet waartoe ze in de toekomst nog zullen worden gedwongen). Dit is een recept voor disaster.

Goud is ook nergens door gedekt. True, je kunt het niet snel bijprinten (er wordt maar een paar % per jaar opgegraven) maar er is geen sprake van een gegarandeerde koopkracht. De geschiedenis heeft dat ook laten zien. Ik bestrijd niet dat het een aardige speculatie kan zijn in onzekere tijden zoals deze, maar suggereer niet dat het je koopkracht beschermt.

Dan zijn opmerking over foreign stocks en met name China: de Chinese overheid dwingt Chinese banken momenteel om enorme hoeveelheden geld goedkoop uit te lenen. Dit gaat gegarandeerd leiden tot enorme mis-investeringen en slechte leningen. Wil je echt beleggen in banken/ bedrijven die door een communistische overheid worden gedwongen tot verkeerde investeringen? (en God weet waartoe ze in de toekomst nog zullen worden gedwongen). Dit is een recept voor disaster.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

De fundamentals voor China en goud zijn een stuk beter dan die van de dollar en Amerikaanse economie.quote:Op zaterdag 23 mei 2009 15:24 schreef SeLang het volgende:

Met alle respect voor Peter Schiff, maar...

Goud is ook nergens door gedekt. True, je kunt het niet snel bijprinten (er wordt maar een paar % per jaar opgegraven) maar er is geen sprake van een gegarandeerde koopkracht. De geschiedenis heeft dat ook laten zien. Ik bestrijd niet dat het een aardige speculatie kan zijn in onzekere tijden zoals deze, maar suggereer niet dat het je koopkracht beschermt.

Dan zijn opmerking over foreign stocks en met name China: de Chinese overheid dwingt Chinese banken momenteel om enorme hoeveelheden geld goedkoop uit te lenen. Dit gaat gegarandeerd leiden tot enorme mis-investeringen en slechte leningen. Wil je echt beleggen in banken/ bedrijven die door een communistische overheid worden gedwongen tot verkeerde investeringen? (en God weet waartoe ze in de toekomst nog zullen worden gedwongen). Dit is een recept voor disaster.

Maar ik ben het inderdaad met je eens. Goud is soms ook maar wat een gek er voor geeft (alhoewel het natuurlijk duidelijk meer waard is dan papier), in goud lijkt ook enigszins een nieuwe bubble te ontstaan. De reden waarom ik nog geen goud koop is omdat allerlei hedgefunds etc erin zitten. Teveel mensen lijken in goud te gaan.

China, alhoewel goede vooruitzichten op lange termijn, ben ik ook niet bullish over. In de stockmarket is daar gewoon een nieuwe bubble aan't ontstaan. Overheidsinvesteringen zullen geen supereffect hebben op lange termijn. Het ingrijpen is totaal niet genoeg om de fallout in de vraag te sudderen. Sociale onrust kan nog een leuk probleem worden.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Goud heeft ook nog wel praktisch nut (tanden voor rappers en toepassingen in de elektronica). Papiergeld is vrijwel waardeloos, en giraal geld is zelfs compleet waardeloos qua materiaal. Met papiergeld kun je eventueel de kachel aanhouden en met de grotere eurobiljetten schijnt het goed cokesnuiven te zijn.

---

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

quote:Op zaterdag 23 mei 2009 15:49 schreef Zero2Nine het volgende:

Goud heeft ook nog wel praktisch nut (tanden voor rappers en toepassingen in de elektronica). Papiergeld is vrijwel waardeloos, en giraal geld is zelfs compleet waardeloos qua materiaal. Met papiergeld kun je eventueel de kachel aanhouden en met de grotere eurobiljetten schijnt het goed cokesnuiven te zijn.

goud doet het ook prima in mijn oren hoor

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Om het even in context te plaatsen: het Chinese stimuleringsplan is $580 miljard (!!), met een GDP van $4000 miljard. Het Amerikaanse GDP is $14000 miljard. Dus om China een toonbeeld van een gezonde economie te noemen...quote:Op zaterdag 23 mei 2009 15:39 schreef pberends het volgende:

[..]

De fundamentals voor China en goud zijn een stuk beter dan die van de dollar en Amerikaanse economie.

Geld ontleent zijn waarde niet aan de waarde van het papier waarop het is gedrukt (het is trouwens katoen) maar aan het feit dat het wordt gedekt door een overheid die belasting kan heffen (in geld of goederen) en een geweldsmonopoly heeft om dat af te dwingen. De waarde van goud is enkel wat de gek ervoor geeft en wordt voornamelijk bepaald door vraag uit de sieradenindustrie.quote:Goud is soms ook maar wat een gek er voor geeft (alhoewel het natuurlijk duidelijk meer waard is dan papier),

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

en dan nog voor een overgroot deel door de vraag uit de sieradenindustrie voor de Indiaase marktquote:Op zaterdag 23 mei 2009 16:46 schreef SeLang het volgende:

[..]

Om het even in context te plaatsen: het Chinese stimuleringsplan is $580 miljard (!!), met een GDP van $4000 miljard. Het Amerikaanse GDP is $14000 miljard. Dus om China een toonbeeld van een gezonde economie te noemen...

[..]

Geld ontleent zijn waarde niet aan de waarde van het papier waarop het is gedrukt (het is trouwens katoen) maar aan het feit dat het wordt gedekt door een overheid die belasting kan heffen (in geld of goederen) en een geweldsmonopoly heeft om dat af te dwingen. De waarde van goud is enkel wat de gek ervoor geeft en wordt voornamelijk bepaald door vraag uit de sieradenindustrie.

Ja ook dat nogquote:Op zaterdag 23 mei 2009 16:52 schreef Dinosaur_Sr het volgende:

[..]

en dan nog voor een overgroot deel door de vraag uit de sieradenindustrie voor de Indiaase markt

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Daarom heeft onder andere John Nash ook gepleit voor een samengestelde grondstoffenstandaard, het is zeer onwaarschijnlijk dat daar ineens geen vraag meer naar is. Een grondstoffenstandaard vind ik van groot belang om de monetaire macht bij de centrale bank weg te halen.quote:Op zaterdag 23 mei 2009 16:46 schreef SeLang het volgende:

De waarde van goud is enkel wat de gek ervoor geeft en wordt voornamelijk bepaald door vraag uit de sieradenindustrie.

Aan het hoofdkantoor van jouw transportimperium te zien ben jij ook wel liefhebber van goud.quote:Op zaterdag 23 mei 2009 15:49 schreef Zero2Nine het volgende:

Peter shiff zegt het volgende.quote:Op zaterdag 23 mei 2009 14:41 schreef pberends het volgende:

Peter Schiff binnenkort bij The Daily Show

. Datum nog onbekend.

' The orderly decline of the dollar that we witnessed may change by the time we reach the fall. '

'we may witnesse a rush out of the dollar'

Interessante opmerking voor het volgende. Ik kwam een artikel tegen waarin Johan Callleman, expert in de Maya-calender, dezelfde prognose maakt.

lees even mee:

bronquote:we are approaching the end of cyclical changes and the highest quantum state of the universe, it is also logical that the economic meltdown that we are now in is not merely a “recession” or a “depression”, such as we know to have been precipitated in the past by nights in the calendar. The decline is instead the beginning of the end to the cycles of the economy. Yet, since we know from the study of the Mayan calendar that the time periods when the economy shrinks are the nights we can make some predictions as to how this end of the economic cycles is going to play out. The first pulse of bringing the growth economy down thus came with the fifth night and led to a rapid decrease in growth, a fall in stock values, and increases of lay-offs and foreclosures. We are currently in a period in between such nights, the sixth day (see Figure 2), when the same processes are continuing more slowly and may even temporarily be slightly reversed. Around the time that the Sixth night begins on November 8, 2009 we may however expect that the meltdown intensifies and the US dollar collapses and with it the established monetary system in the world.

Best interessant om te zien wat het geeft.

Will the fall be the fall ?

Daar gaat dan het laatste stukje overgebleven milieuquote:Op zaterdag 23 mei 2009 17:02 schreef Bolkesteijn het volgende:

Daarom heeft onder andere John Nash ook gepleit voor een samengestelde grondstoffenstandaard, het is zeer onwaarschijnlijk dat daar ineens geen vraag meer naar is. Een grondstoffenstandaard vind ik van groot belang om de monetaire macht bij de centrale bank weg te halen.

Want ontwikkelingslanden gaan dan massaal het laatste stukje oerwoud omploegen om "geld op te graven", ongeacht hoe nutteloos die grondstoffen op dat moment zijn.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

--> TRUquote:Op zaterdag 23 mei 2009 17:05 schreef francorex het volgende:

[..]

Peter shiff zegt het volgende.

' The orderly decline of the dollar that we witnessed may change by the time we reach the fall. '

'we may witnesse a rush out of the dollar'

Interessante opmerking voor het volgende. Ik kwam een artikel tegen waarin Johan Callleman, expert in de Maya-calender, dezelfde prognose maakt.

lees even mee:

[..]

bron

Best interessant om te zien wat het geeft.

Will the fall be the fall ?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ah, een kenner. Eigenlijk ben ik helemaal niet zo vak goud maar in Transport Tycoon is het wel de mooiste kleur.quote:Op zaterdag 23 mei 2009 17:02 schreef Bolkesteijn het volgende:

[..]

Aan het hoofdkantoor van jouw transportimperium te zien ben jij ook wel liefhebber van goud.

---

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Laat me raden: je riep in 1987 al dat the next great depression aanstaande was?quote:

en toen in 1988, 1989, 1990,.... afijn maak het rijtje maar af.

ofwel: wat is je punt?

quote:Op maandag 25 mei 2009 13:50 schreef Dinosaur_Sr het volgende:

[..]

Laat me raden: je riep in 1987 al dat the next great depression aanstaande was?

en toen in 1988, 1989, 1990,.... afijn maak het rijtje maar af.

ofwel: wat is je punt?

'La operaciůn fue, perfecta' Betancourt

S&P’s warning to Britain marks the next stage of this global crisis

quote:This is the next stage of the global crisis." Simon Johnson, former chief economist of the International Monetary Fund (IMF), is hardly renowned for hyperbole, so his description of the events of the past week, including Standard & Poor's warning over Britain's creditworthiness, is difficult to ignore.

When the ministers and central bankers from the world's richest nations met last month in Washington there was little room for back-slapping. Sure, they had seen their economies through the worst of the financial crisis. Most banks had been rescued from full-scale implosion. Governments had taken drastic measures to shore up their capital and ensure their survival. But the mountain of debt that had poisoned the financial system had not disappeared overnight. Instead, it has been shifted from the private sector onto the public sector balance sheet. Britain has taken on hundreds of billions of pounds of bank debt and stands behind potentially trillions of dollars of contingent liabilities.

If the first stage of the crisis was the financial implosion and the second the economic crunch, the third stage – the one heralded by Johnson – is where governments start to topple under the weight of this debt. If 2008 was a year of private sector bankruptcies, 2009 and 2010, it goes, will be the years of government insolvency.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Pfff, heel verhaal getypt valt FOK! weer eens weg.  Het lijkt mij in ieder geval zeer onwaarschijnlijk dat overheden failliet zullen gaan. Pas als er geen belasting meer valt te heffen zal dat gebeuren.

Het lijkt mij in ieder geval zeer onwaarschijnlijk dat overheden failliet zullen gaan. Pas als er geen belasting meer valt te heffen zal dat gebeuren.

Dat zien we aan de belastinginkomsten in de VSquote:Op maandag 25 mei 2009 14:30 schreef Bolkesteijn het volgende:

Pfff, heel verhaal getypt valt FOK! weer eens weg.Het lijkt mij in ieder geval zeer onwaarschijnlijk dat overheden failliet zullen gaan. Pas als er geen belasting meer valt te heffen zal dat gebeuren.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

De belastingpercentages in de VS zijn relatief laag dus er is nog zat ruimte voor verhoging.quote:Op maandag 25 mei 2009 15:05 schreef pberends het volgende:

Dat zien we aan de belastinginkomsten in de VS.

klopt. maar als de gemiddelde bruger aldaar niks te makken heeft houdt het snel op he. best case scenario zal het de consumties nog wat meer naar beneden jagen.quote:Op maandag 25 mei 2009 16:53 schreef Bolkesteijn het volgende:

[..]

De belastingpercentages in de VS zijn relatief laag dus er is nog zat ruimte voor verhoging.

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Maar is de consumptie zo relevant voor de overheid? Een overheid die failliet dreigt te gaan zal alles op alles zetten om aan geld te komen, onteigeningen, devaluatie van de munt en belastingverhogingen lijken mij dan zeer waarschijnlijk. Totdat je op een punt komt waarop het voor de overheid goedkoper is om failliet te gaan.quote:Op maandag 25 mei 2009 19:24 schreef simmu het volgende:

klopt. maar als de gemiddelde bruger aldaar niks te makken heeft houdt het snel op he. best case scenario zal het de consumties nog wat meer naar beneden jagen.

en ziehier waarom we nog lang niet uit de ellende zijn.quote:Op maandag 25 mei 2009 19:42 schreef Bolkesteijn het volgende:

[..]

Maar is de consumptie zo relevant voor de overheid? Een overheid die failliet dreigt te gaan zal alles op alles zetten om aan geld te komen, onteigeningen, devaluatie van de munt en belastingverhogingen lijken mij dan zeer waarschijnlijk. Totdat je op een punt komt waarop het voor de overheid goedkoper is om failliet te gaan.

edit:

in de vs zijn ze wel bejoorlijk afhankelijk van de interne consumpties. ik meen iets van 70% GDP oid.

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dat zijn dus de verborgen bailout kosten: hogere rente betalen op de staatsschuld.quote:Renteverschillen Europa lopen hard op

De Eurozone-landen hebben allen de euro, maar de renteverschillen tussen de rijke en arme Europese landen lopen hard op. Griekenland en Ierland moeten de meeste rente betalen voor hun staatsschuld. Duitsland betaalt het laagste percentage.

Analyse

De verschillen lopen hard op, vooral na afboekingen van de grote kerdietwaardigheids-organisaties. Griekenland en Ierland betalen op de 10 jaar obligatieleningen nu 5,21%. Duitsland hoeft slechts 3,46% af te tikken, Nederland 3,92%

Renteverschil hoger

Het renteverschil tussen Duitsland en Grikenland was voordat de kredietcrisis uitbarstte ruim 0,40%, nu is dit al 1,8%. Het renteverschil tussen en Nederland en Duitsland is relatief gezien ook hard opgelopen. Was het verschil vorig jaar nog slechts 13 basispunten, nu is het verschil in rente 46 basispunten.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

quote:Global systemic crisis: June 2009

When the world steps out of a sixty-year old referential framework

The financial surrealism which has been at the heart of stock market trends, financial indicators and political commentaries in the past two months, is in fact the swan song of the referential framework within which the world has lived since 1945.

[...]

Thus, to conclude this historical perspective, we want to emphasize that the stepping out of the century-old reference system is graphically visible in the form of a curve simply popping out of the frame which allowed ongoing trends and values to be represented for centuries. This popping out of traditional referential frameworks is speeding up, affecting increasing numbers of sectors and countries, enhancing the loss of meaning of indicators used daily or monthly by stock markets, governments, or official sources of statistics, and accelerating the widespread awareness that "the usual indicators" can no longer give any insight, or even represent the current world developments. The world will thus reach summer 2009 without any reliable references available.

[...]

Our team advises them to go see (or see again) the movie Matrix and to think about the consequences of manipulating the sensors and indicators of one’s perception of given environment. Indeed, as we will examine in detail in our special summer 2009 GEAB (Nį36), the coming months could be entitled ę Crisis Reloaded Ľ.

[...]

When the student is ready, the teacher will appear.

When the student is truly ready, the teacher will disappear.

When the student is truly ready, the teacher will disappear.

Altijd lachen met de gasten van LEAP2020

Ik in een aantal worden omschreven: Ondernemend | Moedig | Stout | Lief | Positief | IntuÔtief | Communicatief | Humor | Creatief | Spontaan | Open | Sociaal | Vrolijk | Organisator | Pro-actief | Meedenkend | Levensgenieter | Spiritueel

Ik dacht dat LEAP2020 alom geprezen werd als analytisch sterke en toonaangevende denktank, deze onprofessionele filmtip kan ik niet helemaal plaatsen in die gedachtequote:

It is no measure of health to be well adjusted to a profoundly sick society.

Ik vind het altijd een beetje schreeuwers, nu is dat op zich niet slecht, maar sinds ze laatst een analyse deden waar ze post-hoc met criteria gingen schuiven ben ik methodologisch op ze afgeknapt en lees ik ze niet meer regelmatig (alleen voor vermaak).

Ik in een aantal worden omschreven: Ondernemend | Moedig | Stout | Lief | Positief | IntuÔtief | Communicatief | Humor | Creatief | Spontaan | Open | Sociaal | Vrolijk | Organisator | Pro-actief | Meedenkend | Levensgenieter | Spiritueel

Een van de voordelen van de euro IMO. Landen worden nu met hun neus op de feiten gedruktquote:Op maandag 25 mei 2009 20:59 schreef SeLang het volgende:

[..]

Dat zijn dus de verborgen bailout kosten: hogere rente betalen op de staatsschuld.

Wat betaalt Frankrijk?

Voormalig topman van Robeco had het in het NRC over een W scenario. Het gaat kut, echter binnenkort gaat het weer goed maar omdat dat gebakken lucht zal blijken te zijn gaat het daarna weer kut .... en in de long run gaat het altijd goedquote:Op vrijdag 22 mei 2009 18:57 schreef SeLang het volgende:

[..]

Zoals ik het momenteel zie:

1) Waardering zit op de huidige koersen ongeveer op het historisch gemiddelde, dus feitelijk zijn aandelen nu geprijsd voor een 'normaal' scenario zonder diepe economische recessie

2) Ik zie grote risicos waarvan het helemaal niet zo onwaarschijnlijk is dat ze werkelijkheid kunnen worden en die echt catastrofale gevolgen hebben als zij werkelijkheid worden. Risico's zoals een recessie die toch langer en dieper wordt dan verwacht (niemand rekent daar kennelijk meer op), een forse stijging van de lange rente, een alsnog failliet en nationalisatie van de bankensector, etc

Als ik 1 + 2 combineer is voor mij een logische conclusie dat ik even niet meedoe. Dat neemt niet weg dat het best mogelijk is dat aandelenkoersen vanaf nu weer de stratosfeer ingaan, alleen is voor mij de winst/ risco vehouding van deze propositie ten opzichte van het alternatief (niets verliezen + een klein beetje rente) in het voordeel van het laatste.

http://www.bloomberg.com/apps/news?pid=20601103&sid=avgZDYM6mTFA&refer=usquote:U.S. Inflation to Approach Zimbabwe Level, Faber Says (Update2)

May 27 (Bloomberg) -- The U.S. economy will enter “hyperinflation” approaching the levels in Zimbabwe because the Federal Reserve will be reluctant to raise interest rates, investor Marc Faber said.

Prices may increase at rates “close to” Zimbabwe’s gains, Faber said in an interview with Bloomberg Television in Hong Kong. Zimbabwe’s inflation rate reached 231 million percent in July, the last annual rate published by the statistics office.

“I am 100 percent sure that the U.S. will go into hyperinflation,” Faber said. “The problem with government debt growing so much is that when the time will come and the Fed should increase interest rates, they will be very reluctant to do so and so inflation will start to accelerate.”

Federal Reserve Bank of Philadelphia President Charles Plosser said on May 21 inflation may rise to 2.5 percent in 2011. That exceeds the central bank officials’ long-run preferred range of 1.7 percent to 2 percent and contrasts with the concerns of some officials and economists that the economic slump may provoke a broad decline in prices.

“There are some concerns of a risk from inflation from all the liquidity injected into the banking system but it’s not an immediate threat right now given all the excess capacity in the U.S. economy,” said David Cohen, head of Asian economic forecasting at Action Economics in Singapore. “I have a little more confidence that the Fed has an exit strategy for draining all the liquidity at the appropriate time.”

Action Economics is predicting inflation of minus 0.4 percent in the U.S. this year, with prices increasing by 1.8 percent and 2 percent in 2010 and 2011, respectively, Cohen said.

Near Zero

The U.S.’s main interest rate may need to stay near zero for several years given the recession’s depth and forecasts that unemployment will reach 9 percent or higher, Glenn Rudebusch, associate director of research at the Federal Reserve Bank of San Francisco, said yesterday.

Members of the rate-setting Federal Open Market Committee have held the federal funds rate, the overnight lending rate between banks, in a range of zero to 0.25 percent since December to revive lending and end the worst recession in 50 years.

The global economy won’t return to the “prosperity” of 2006 and 2007 even as it rebounds from a recession, Faber said.

Equities in the U.S. won’t fall to new lows, helped by increased money supply, he said. Still, global stocks are “rather overbought” and are “not cheap,” Faber added.

Faber still favors Asian stocks relative to U.S. government bonds and said Japanese equities may outperform many other markets over a five-year period. “Of all the regions in the world, Asia is still the most attractive by far,” he said.

Gloom, Doom

Faber, the publisher of the Gloom, Boom & Doom report, said on April 7 stocks could fall as much as 10 percent before resuming gains. The Standard & Poor’s 500 Index has since climbed 9 percent.

Faber, who said he’s adding to his gold investments, advised buying the precious metal at the start of its eight-year rally, when it traded for less than $300 an ounce. The metal topped $1,000 last year and traded at $949.85 an ounce at 12:50 p.m. Hong Kong time. He also told investors to bail out of U.S. stocks a week before the so-called Black Monday crash in 1987, according to his Web site.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Ze zeiden net bij RTL-Z dat Dr. Doom heeft gezegd dat eind dit jaar het herstel in gaat zetten.

---

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

Het consumptiegedrag van de afgelopen vijf jaar zal zeker niet door kunnen gaan, dat was gebaseerd op heel veel lenen en banken zullen zeker geen leveradge van 40 meer kunnen en willen doenquote:Op woensdag 27 mei 2009 11:10 schreef Zero2Nine het volgende:

Ze zeiden net bij RTL-Z dat Dr. Doom heeft gezegd dat eind dit jaar het herstel in gaat zetten.

Dus geld wordt duurder

Klinkt aannemelijk. De beurzen lopen een paar maanden vooruit op de reŽle economie, en de beurzen zijn al sinds begin dit jaar aan het stijgen.quote:Op woensdag 27 mei 2009 11:10 schreef Zero2Nine het volgende:

Ze zeiden net bij RTL-Z dat Dr. Doom heeft gezegd dat eind dit jaar het herstel in gaat zetten.

En jij gelooft echt dat deze stijging een duurzame stijging is/was en er geen grote terugval gaat komen.quote:Op woensdag 27 mei 2009 11:56 schreef FinancialBubble het volgende:

[..]

Klinkt aannemelijk. De beurzen lopen een paar maanden vooruit op de reŽle economie, en de beurzen zijn al sinds begin dit jaar aan het stijgen.

juist of de rente gaat fors omhoog of we gaan allemaal geld printen en laten de Euro vallen, dat zal het vertrouwen in de Euro geen goed doenquote:Op woensdag 27 mei 2009 11:58 schreef Basp1 het volgende:

[..]

En jij gelooft echt dat deze stijging een duurzame stijging is/was en er geen grote terugval gaat komen.

Ik denk dat de beurzen nu nergens op vooruit lopen en totaal niet in sync (als in vooruitlopen op) zijn met de reŽle economie, het is in mijn ogen kunstmatig, een bubbel. Denk niet dat het paradigma van "de beurs loopt een paar maanden vooruit op de reŽle economie" stand kan houden wanneer dit vooral kunstmatig is.quote:Op woensdag 27 mei 2009 11:56 schreef FinancialBubble het volgende:

[..]

Klinkt aannemelijk. De beurzen lopen een paar maanden vooruit op de reŽle economie, en de beurzen zijn al sinds begin dit jaar aan het stijgen.

Wat dat betreft ben ik het dus wel met de eerste vraagsteller in dat bloomberg interview met faber en het antwoord daarop eens. (a mini-boom)

mms://media2.bloomberg.com/cache/vNbfJ.kepSzo.asf

ook 13:13 > en verder

[ Bericht 1% gewijzigd door dramatiek op 27-05-2009 12:15:54 ]

http://www.mrwonkish.nl Eurocrisis, Documentaires, Economie

De beurs is vooral manisch waar ze voorheen depressief was. Ik zou daar niet teveel richting aan willen ontlenen.quote:Op woensdag 27 mei 2009 11:56 schreef FinancialBubble het volgende:

[..]

Klinkt aannemelijk. De beurzen lopen een paar maanden vooruit op de reŽle economie, en de beurzen zijn al sinds begin dit jaar aan het stijgen.

quote:IMF: voorbarig om econ herstel voor H1 2010 te verwachten

27-05-2009 18:11:00

PARIJS (Dow Jones)--Het hoofd van het Internationaal Monetair Fonds (IMF) is van mening dat het voorbarig is om een wereldwijd economisch herstel te verwachten voor de eerste helft van 2010.

Dominique Strauss-Kahn, directeur van het IMF, zei dat woensdag tegenover de Franse zender France-24. De uitspraken zullen de hoop indrukken van veel politici en economen voor een opleving van de economie later dit jaar

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Financial Collapse and Energy - Something Other than a NINJA Problem

quote:When the economy started to fade last year, many attributed the cause to subprime lending.

Others put together very successful, hilarious stories, explaining that the ultimate reason for this financial crisis was the NINJA policies of banks (credits granted to people with No Jobs, No Income and No Assets). Many of these stories were uploaded to Youtube.

Neither subprime lending, nor NINJA policies, nor any financial media is able to explain why banks around the world, which had been for decades very cautious in granting a credit without solid collateral, suddenly started to grant loans to insolvent people; or why the strict financial regulatory and supervisory entities started to look the other way.

This is an attempt to offer a different perspective.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Mortgage Market Locks Up

quote:With respect to yesterday’s episode in the mortgage market -- yes, it is as bad as you can imagine. Yesterday, the mortgage market was so volatile that banks and mortgage bankers across the nation issued multiple midday price changes for the worse, leading many to ultimately shut down the ability to lock loans around 1pm PST. This is not uncommon over the past five months, but not that common either. Lenders that maintained the ability to lock loans had rates UP as much as 75bps in a single day.

A good friend in the center of all of the mortgage capital markets turmoil said to me yesterday “feels like they [the Fed] have lost the battle...pretty obvious from the start but kind of scary to live through it ... today felt like LTCM with respect to liquidity”.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Perrin , wat is ltcm?

"People that use Fiat currency as a store of value.

There is a name for it:

We call them Poor"

There is a name for it:

We call them Poor"

http://en.wikipedia.org/wiki/Long-Term_Capital_Managementquote:

Long-Term Capital Management (LTCM) was a U.S. hedge fund which used trading strategies such as fixed income arbitrage, statistical arbitrage, and pairs trading, combined with high leverage. It failed spectacularly in the late 1990s, leading to a massive bailout by other major banks and investment houses,[1] which was supervised by the Federal Reserve.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Is a commercial real estate bust inevitable?

"There has been no U.S. issuance of CMBS this year -- just two years after bond issuers sold a record $221 billion's worth of those types of securities, according to data from research firm Dealogic.

Meanwhile, Anderson said that about $178 billion in commercial mortgages are due to mature in 2009. That would be the biggest-ever slug of refinancing demands ever to hit this market.

"We're going to have to get some liquidity in these markets before we see a wave of bankruptcies," said Bob Toothaker, who helps run a property management firm in Indiana and is chairman of the Realtors Commercial Alliance."

Daar komt de volgende klap...

"There has been no U.S. issuance of CMBS this year -- just two years after bond issuers sold a record $221 billion's worth of those types of securities, according to data from research firm Dealogic.

Meanwhile, Anderson said that about $178 billion in commercial mortgages are due to mature in 2009. That would be the biggest-ever slug of refinancing demands ever to hit this market.

"We're going to have to get some liquidity in these markets before we see a wave of bankruptcies," said Bob Toothaker, who helps run a property management firm in Indiana and is chairman of the Realtors Commercial Alliance."

Daar komt de volgende klap...

"Het is een bedreiging voor onze cultuur om geluk te reduceren tot aangename ervaringen" - Joep Dohmen

ltcm zat heul hoog gehedged tegen russiche dingen, en die russische dingen deden een giga default. er wordt wel vaker een vergelijking getrokken met nu.quote:Op donderdag 28 mei 2009 22:22 schreef Perrin het volgende:

[..]

http://en.wikipedia.org/wiki/Long-Term_Capital_Management

Long-Term Capital Management (LTCM) was a U.S. hedge fund which used trading strategies such as fixed income arbitrage, statistical arbitrage, and pairs trading, combined with high leverage. It failed spectacularly in the late 1990s, leading to a massive bailout by other major banks and investment houses,[1] which was supervised by the Federal Reserve.

en dat commercial real estate zal klappen is volstrekt logisch. kijk maar ens terug op de site an mish. daar kan je gave plaatjes zien van verlaten minimalls....

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

quote:Intussen, ergens op een bank..

MAARTEN SCHINKEL

Goedemorgen heren. Sigaren uit, krijtstreepjes in de plooi? Mooi, mooi. Dan kunnen we beter maar meteen beginnen met de voorbereidende cursus voor het bankiersexamen van Wouter Bos. Als bestuursvoorzitter van deze bank heb ik er het volste vertrouwen in dat we er met onze gezamenlijke kennis en ervaring makkelijk uitkomen. Pak allemaal uw klapper, dan kunnen we snel aan de slag. Ik begin met vraag 1.

Wat is een derivaat?

Wie? Ik wil vingers zien. Jij daar, Meckers.

– Eh, de vuile afwas?

– Deri-vaat... Niet slecht bedacht, Meckers, helemaal niet slecht. En, 1b, wat doe je er mee?

– Iemand anders laten schoonmaken natuurlijk.

– Prima gezien. Dit moet het goede antwoord zijn. We beginnen veelbelovend, heren. Veelbelovend. Oefenvraag 2 dan maar.

Wat betekent Bazel-2?

Doe eens een gooi, Bruinink.

– Wartaal, maar dan nog erger?

– Ik ben onder de indruk. En 2b, hoe gaan we daar mee om?

– Negeren, natuurlijk.

– Uitstekend, uitstekend. Het kan niet anders dan dat we dit juist hebben. Fluks door, met vraag drie. Tijd is geld, tenslotte. Ik lees op:

Credit default swap.

– Wie.. Hee, spontaan een vinger!! Toe maar, Van Aarzelaer.

– Een soort brandverzekering op het huis van je buurman, voorzitter. Dat werd me gisteren toevallig in onze dealingroom uitgelegd.

– Werkelijk? Interessant. Ik zoek al jaren naar die dealingroom, maar ik blijf maar verdwalen in ons gebouw. Een buurverzekering op een brandweerman, zei je? Weer wat geleerd! Op naar vraag 4.

Discontovoet.

Ja, De Gans?

– Een chronische aandoening, voorzitter.

– Weer een vinkje, De Gans! Wat zouden we zonder jou moeten? We zijn er bijna:

Schuldvraag

Ha, eindelijk een makkelijke. Kijk eens wat een vingers! Aan jou de eer, Veuhlen.

– De behoefte aan krediet, lijkt me.

– Dus dat is het! Vandaar dat die schuldvraag ons dagelijks door burgers en bedrijven wordt gesteld! Maar 5b, we weten hoe we daar in deze tijden mee moeten omgaan, nietwaar Veuhlen?

– We geven lekker niet thuis, voorzitter!

– Tien met een griffel! Wel, heren, laat dat examen maar komen, we zijn er helemaal klaar voor! Nog vragen? Knippinga?

– Ik denk dat ik dat examen wel haal, voorzitter. Maar, eh..

– Ja, Knippinga?

– Waar ligt dat eigenlijk, dat Wouterbos?

Ik in een aantal worden omschreven: Ondernemend | Moedig | Stout | Lief | Positief | IntuÔtief | Communicatief | Humor | Creatief | Spontaan | Open | Sociaal | Vrolijk | Organisator | Pro-actief | Meedenkend | Levensgenieter | Spiritueel

en dus?quote:Op vrijdag 29 mei 2009 17:55 schreef henkway het volgende:

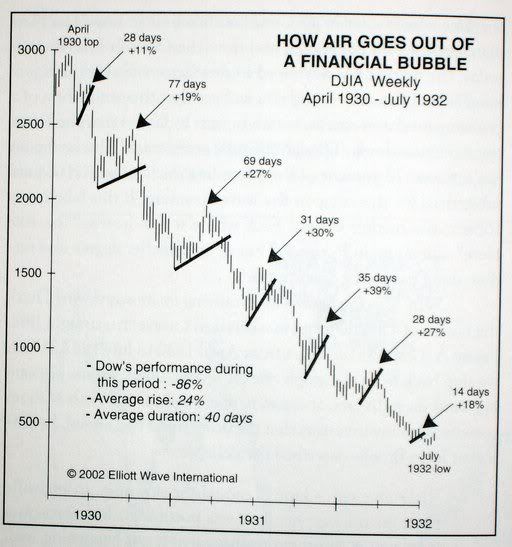

Het is tijd voor de hervatting van de grafiek

[ afbeelding ]

quote:Op vrijdag 29 mei 2009 21:08 schreef henkway het volgende:

[..]

op weg naar de grote dollarval, de superstagflatie

hoe haal ik dat vermoeden uit de grafiek?

Dan moet je op je hoofd naar die grafiek gaan kijken en vind je mischien door het bloed wat naar je hoofd stroom nog een onderliggende verbinding met het ontstaan van de weimar republiek. Of zoietsquote:Op vrijdag 29 mei 2009 21:08 schreef Dinosaur_Sr het volgende:

[..]

hoe haal ik dat vermoeden uit de grafiek?

great, dankjewelquote:Op vrijdag 29 mei 2009 21:20 schreef Basp1 het volgende:

[..]

Dan moet je op je hoofd naar die grafiek gaan kijken en vind je mischien door het bloed wat naar je hoofd stroom nog een onderliggende verbinding met het ontstaan van de weimar republiek. Of zoiets

vanaf 210 naar 262 is ongeveer 25 a 30% dus tijd voor een hervatting van de neergangquote:Op vrijdag 29 mei 2009 21:08 schreef Dinosaur_Sr het volgende:

[..]

hoe haal ik dat vermoeden uit de grafiek?

of wil je zeggen dat de westerse regeringen de ellende nog gefinancierd krijgen zonder te blijven printen??

en wil je zeggen dat er nog een investeerder, (anders dan een door de overheid gemanipuleerde ABP) is die euro of dollar bonds wil kopen tegen 1% rente??

De belasting ontvangsten van de US in de maand Mei moeten vreselijk tegengevallen zijn

Dan zou je natuurlijk wel met een grafiek van het oude duitsland moeten komen en niet met die van de VS. In de VS heeft men geen megainflatie gehad toch na die crisis.quote:Op vrijdag 29 mei 2009 21:24 schreef henkway het volgende:

[..]

vanaf 210 naar 262 is ongeveer 25 a 30% dus tijd voor een hervatting van de neergang

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Manipulation: How Markets Really Work

quote:Wall Street's mantra is that markets move randomly and reflect the collective wisdom of investors. The truth is quite opposite. The government's visible hand and insiders control markets and manipulate them up or down for profit - all of them, including stocks, bonds, commodities and currencies.

It's financial fraud or what former high-level Wall Street insider and former Assistant HUD Secretary Catherine Austin Fitts calls "pump and dump," defined as "artificially inflating the price of a stock or other security through promotion, in order to sell at the inflated price," then profit more on the downside by short-selling. "This practice is illegal under securities law, yet it is particularly common," and in today's volatile markets likely ongoing daily.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Ik vraag me af of dat ook niet een beetje komt omdat Obama wanbetalers eigenlijk de reikende hand toesteekt. Mensen hoeven niet zo snel hun huis meer uit, dat kan ook wanbetalingen verergeren. De consequenties zijn namelijk minder heftig. Je kunt langer in je huis blijven.quote:

Het wordt weer tijd voor de volgende bailout- en nationalisatie rondequote:Hypo Real heeft meer staatssteun nodig

De Duitse bank Hypo Real Estate heeft meer staatssteun nodig. Dat heeft bestuursvoorzitter Axel Wieandt gezegd in een vraaggesprek met de krant Allgemeine Sonntagszeitung.

Niet voldoende

Een kapitaalinjectie van 5,6 miljard euro, waaraan de Duitse overheid werkt, zal niet voldoende zijn om de financiŽn op orde te brengen, aldus de topman.

Staatssteun

Hypo Real heeft al 102 miljard euro aan staatssteun gekregen en geldt als grootste Duitse slachtoffer van de kredietcrisis. Duitsland wilde de bank niet laten omvallen uit vrees voor een domino-effect in de nationale financiŽle sector. Het heeft door alle reddingsacties inmiddels 47,3% van de aandelen Hypo Real in handen en wil een meerderheid krijgen door er een steunronde van 5,6 miljard euro doorheen te drukken.

Aandeelhouders

Dinsdag vindt een aandeelhoudersvergadering plaats, waar gestemd wordt over de nieuwe steun. Een groep van vijfhonderd investeerders rond de Amerikaanse durfkapitalist J.C. Flowers is tegen de plannen van Berlijn. De vijfhonderd hebben samen een belang van 14%. Zij hopen dat Hypo Real het op den duur op eigen kracht redt, zodat zij hun investeringen te gelde kunnen maken. Een bod van de Duitse staat om de kleinere aandeelhouders uit te kopen brengt waarschijnlijk minder op.

© RTLZ.nl

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

In de US of A kun je gewoon de sleutels bij de bank inleveren als je denkt dat de waarde van de woning niet meer boven de hypotheek komt. Niet alleen geregeld bij wet, maar ook staat daar niemand van te kijken. Misschien niet best voor je creditscore, maar in goede Amerikaanse traditie wordt daar bij de volgende kredietronde niet meer op geletquote:Op zaterdag 30 mei 2009 15:02 schreef Dutchguy het volgende:

[..]

Ik vraag me af of dat ook niet een beetje komt omdat Obama wanbetalers eigenlijk de reikende hand toesteekt. Mensen hoeven niet zo snel hun huis meer uit, dat kan ook wanbetalingen verergeren. De consequenties zijn namelijk minder heftig. Je kunt langer in je huis blijven.

Hey, als we dezelfde regeling in NL hadden, had ik ook tien panden gekocht tegen heel veel keer mijn inkomen. Een loterij zonder nieten, wie wil dat niet?

laat maar omvallen die bankquote:Op zondag 31 mei 2009 19:08 schreef SeLang het volgende:

[..]

Het wordt weer tijd voor de volgende bailout- en nationalisatie ronde

Dat doen ze in duitsland niet. Het blijven wel duitsers en ze nemen tenminste wel hun verantwoording.quote:

Tegelijkertijd stuurt de Rabo je lachend weg als je een deposito bij ze zou willen plaatsen, althans voor meer dan 1% rente, en zul je zien dat hun jaarwinst zoals elk jaar keurig netjes met 10% zal stijgen (hooguit het bedrag achter de komma staat nog niet vast).quote:

Dus kan Bert wat specifieker zijn, en de journalisten wat kritischer. Wat verwachten ze te moeten afboeken, voor welke bedragen, waar zitten de risico's. Want het jaarverslag van Rabo leest als een goede schelmenroman, maar duidelijke informatie kun je er niet uithalen.

Kom, voor de samenleving Bert, deel je inzicht!

quote:Surviving U.S. Hyperinflation will be Greatest Challenge of our Lifetimes

Most Americans don't realize just how fragile life in the United States is. The chains of interdependency have expanded to such a great length, you probably have no idea where the food in your supermarket comes from. Most likely, it doesn't come from local farmers, but rather from hundreds or thousands of miles away.

The rioting and looting after Hurricane Katrina was just a warm up to what is likely to take place during hyperinflation. When the U.S. Dollar becomes worthless, cities and municipalities won't be able to pay their police forces. Without any law and order or food on the shelves at stores, the facade of civilization that exists today will quickly evaporate.

The most important step to take right now is to move away from major cities and into a less densely populated area. The smaller the population where you live, the less problems you will have during hyperinflation. There will be mass exoduses from cities, so you better leave now before the highways resemble parking lots.

You are going to need both access to lethal force and the help of friends to keep your property secure. Living on a farm with a gun in the middle of nowhere isn't safe when packs of hungry people can attack at any time. It is important to strike a balance by living in both a lightly populated area, and in a community with other families who are willing to work together as a group.

When choosing friends to be in this group, make sure they share your morals and outlook on society. The last thing you want is to be fighting with each other, when you should be fighting as a team for your lives, liberty and property. You will need a group of friends that have the skills you lack, in areas such as medicine, electronics, and carpentry.

With food prices likely to soar most during hyperinflation, Agriculture will be the best business to be in for decades to come. Consider going to a farming school, or at least practicing how to plant a garden. You don't want to grow food for the first time when hyperinflation arrives, and find out that bugs eat it or the soil is no good.

Simple skills like sewing will be good to have during hyperinflation. Once China cuts off their textile exports to the U.S., it will make more sense for Americans to repair the clothes they own, rather than buy new clothes. All Americans, even those with millions of dollars in the bank, will need to learn how to get their hands dirty and do things for themselves.

Learn to be frugal. If you ever laughed at your parents or grandparents for cutting out coupons, using every last bit of toothpaste, or turning off the lights when leaving a room, you should realize they probably lived through the Great Depression and learn from their wisdom.

Now is the time to take whatever cash you have and invest into gold and silver. Gold just saw its biggest monthly price gain since November, and silver had its biggest monthly gain in 22 years. Gold is getting ready to permanently break $1,000 per ounce. The mainstream media won't begin recommending the investment into gold until it reaches $2,000 per ounce, at which time a mania will begin that will be bigger than the dot-com and Real Estate booms combined.

It is important for us to spread our knowledge about the hyperinflation that is ahead and prepare as many of our friends and family members now before it's too late. The more friends and family you get on the right track now by telling them about NIA, the more people you will have to return the favor in the future when you need their help and loving support most.

http://inflation.us

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

hehe, in feite kun je 'inflation' gewoon vervangen door 'peak oil' en je hebt de strekking van berichten die al een tijdje de rondte doen op the internets sinds de prijsstijging van olie vanaf 2004 tot en met nu.quote:

The problem is not the occupation, but how people deal with it.

Klopt inderdaad, de grootste reden voor inflatie is nog niet eens dat Amerika zoveel dollars drukt, maar met name omdat energie gewoon niet meer goedkoop is.quote:Op maandag 1 juni 2009 22:23 schreef waht het volgende:

[..]

hehe, in feite kun je 'inflation' gewoon vervangen door 'peak oil' en je hebt de strekking van berichten die al een tijdje de rondte doen op the internets sinds de prijsstijging van olie vanaf 2004 tot en met nu.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Al wat ouder, maar past wel in dit topic:

quote:US red ink to top $1.8 trillion, 4 times record; gov't borrows 46 cents for every dollar spent

* Andrew Taylor, Associated Press Writer

* On Monday May 11, 2009, 3:29 pm EDT

WASHINGTON (AP) -- The government will have to borrow nearly 50 cents for every dollar it spends this year, exploding the record federal deficit past $1.8 trillion under new White House estimates.

Budget office figures released Monday would add $89 billion to the 2009 red ink -- increasing it to more than four times last year's all-time high as the government hands out billions more than expected for people who have lost jobs and takes in less tax revenue from people and companies making less money.

The unprecedented deficit figures flow from the deep recession, the Wall Street bailout and the cost of President Barack Obama's economic stimulus bill -- as well as a seemingly embedded structural imbalance between what the government spends and what it takes in.

As the economy performs worse than expected, the deficit for the 2010 budget year beginning in October will worsen by $87 billion to $1.3 trillion, the White House says. The deterioration reflects lower tax revenues and higher costs for bank failures, unemployment benefits and food stamps.

Just a few days ago, Obama touted an administration plan to cut $17 billion in wasteful or duplicative programs from the budget next year. The erosion in the deficit announced Monday is five times the size of those savings.

For the current year, the government would borrow 46 cents for every dollar it takes to run the government under the administration's plan. In 2010, it would borrow 35 cents for every dollar spent.

"The deficits ... are driven in large part by the economic crisis inherited by this administration," budget director Peter Orszag wrote in a blog entry on Monday.

The developments come as the White House completes the official release of its $3.6 trillion budget for 2010, adding detail to some of its tax proposals and ideas for producing health care savings. The White House budget is a recommendation to Congress that represents Obama's fiscal and policy vision for the next decade.

Annual deficits would never dip below $500 billion and would total $7.1 trillion over 2010-2019. Even those dismal figures rely on economic projections that are significantly more optimistic -- just a 1.2 percent decline in gross domestic product this year and a 3.2 percent growth rate for 2010 -- than those of private sector economists and the Congressional Budget Office.

As a percentage of the economy, the measure economists say is most important, the deficit would be 12.9 percent of GDP this year, the biggest since World War II. It would drop to 8.5 percent of GDP in 2010.

In the past three decades, deficits in the range of 4 percent of GDP have caused Congress and previous administrations to launch efforts to narrow the gap. The White House predicts deficits equaling 2.9 percent of the economy within four years.

Polling data suggest Americans are increasingly worried about mounting deficits and debt.

An AP-GfK poll last month gave Obama relatively poor grades on the deficit, with just 49 percent of respondents approving of the president's handling of the issue and 41 percent disapproving. By contrast, Obama's overall approval rating was 64 percent, with just 30 percent disapproving.

"Even using their February economic assumptions -- which now appear to be out of date and overly optimistic -- the administration never puts us on a stable path," said Marc Goldwein of the Committee for a Responsible Federal Budget, a bipartisan group that advocates budget discipline. "The president ... understands the critical importance of fiscal discipline. Now we need to see some action."

For the most part, Obama's updated budget tracks the 134-page outline he submitted to lawmakers in February. His budget remains a bold but contentious document that proposes higher taxes for the wealthy, a hotly contested effort to combat global warming and the first steps toward guaranteed health care for all.

Meanwhile, the congressional budget plan approved last month would not extend Obama's signature $400 tax credit for most workers -- $800 for couples -- after it expires at the end of next year.

Obama's "cap-and-trade" proposal to curb heat-trapping greenhouse gas emissions is also reeling from opposition from Democrats from coal-producing regions and states with concentrations of heavy industry. Under cap-and-trade, the government would auction permits to emit heat-trapping gases, with the costs being passed on to consumers via higher gasoline and electric bills.

Also new in Obama's budget details are several tax "loophole" closures and increased IRS tax compliance efforts to raise $58 billion over the next decade to help finance his health care measure. The money would make up for revenue losses stemming from lower-than-hoped estimates for his proposal to limit wealthier people's ability to maximize their itemized deductions.

Beetje oud, maar goed:

http://www.rtl.nl/(/finan(...)len_scherp_dalen.xml

http://www.huizenmarkt-ze(...)zullen-scherp-dalen/

.

.

Bron:quote:Woningprijzen in Nederland zullen scherp dalen: -42%?

laatst gewijzigd: 20-04-2009 10:22

De eerste barsten in de zeepbel: de verkopen dalen. Wanneer de huizenmarkt het scenario van 1978-1983 volgt wacht ons mogelijk een prijsdaling van 42%.

Lagere woningprijzen

Vrijwel alle deskundigen zijn het er inmiddels over eens dat woningprijzen naar beneden gaan, maar de meningen zijn behoorlijk verdeeld over hoe lang de reeds ingezette daling zal gaan duren en hoe fors de daling zal zijn.' Dat zegt Maartje Martens van Huizenmarkt-zeepbel.nl.

FinanciŽle crisis

Er zijn duidelijke indicaties voor een langdurige en ernstige stagnatie van de koopwoningmarkt en voor een flinke daling van de woningprijzen. Hoe groot is de zeepbel? Wanneer het scenario van de woningmarktcrisis van 1978-1983 wordt geprojecteerd op de huidige zeepbel in de koopwoningmarkt kunnen we ons opmaken voor een prijsdaling van 42% over de komende vijf jaar.

http://www.rtl.nl/(/finan(...)len_scherp_dalen.xml

http://www.huizenmarkt-ze(...)zullen-scherp-dalen/

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Toch vreemd dat die Chinezen Geithner uitlachen, want zij zijn juist degenen die worden gepwned (ze lopen een enorm risico in ruil voor bijna geen rendement). Ik denk dat Geithner juist die Chinezen uitlacht achter de schermen.quote:

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Mhaow, voordeel is bijvoorbeeld bij een val van de dollar is dat China niet meer hoeft te exporteren naar de VS. Zo kunnen ze hun eigen producten consumeren.quote:Op dinsdag 2 juni 2009 09:25 schreef SeLang het volgende:

[..]

Toch vreemd dat die Chinezen Geithner uitlachen, want zij zijn juist degenen die worden gepwned (ze lopen een enorm risico in ruil voor bijna geen rendement). Ik denk dat Geithner juist die Chinezen uitlacht achter de schermen.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Tja, wat moet je hier nou van zeggen. Deze grafiek is berekend op basis van de gemiddelde economische groei en inkomens groei.quote:

Wat daarmee dus niet meegenomen wordt is schaarste. Ook bij woningen geldt het principe van vraag- en aanbod en Nederland wordt ondertussen zo vol dat de de vraag naar huizen groter is dan wat er gebouwd wordt. Ik vrees dus dat veel mensen zich verkijken op hoe ver de huizenprijzen zullen zakken en dat zodra de economie weer aantrekt de prijzen dubbel zo hard weer zullen stijgen.

Redenen voor flink stijging van de huizenprijzen binnenkort:

- Iedereen die nu wil verhuizen wacht af en zal straks alsnog tegelijkertijd gaan kopen

- Er wordt flink minder gebouwd

- Steeds meer inwoners in Nederland die ergens moeten wonen

- Lokale pieken in de grote steden aangezien het platteland leegloopt

- Daar staat wel een durerente tegenover, maar met alle subsidieregelingen zullen mensen toch die hypotheek wel nemen (wat kunnen ze anders, ze moeten toch wonen).

Jij verwacht na al het gelazer met woning prijzen als de economie weer aantrekt, mensen eerder geneigd zijn om maar even een groter bedrag voor het huis te betalen? Oftewel geld weggooien? Wetende dat een investering in een huis niet bepaald een kapitaal vaste investering is.quote:Op dinsdag 2 juni 2009 15:26 schreef dyna18 het volgende:

[..]

Tja, wat moet je hier nou van zeggen. Deze grafiek is berekend op basis van de gemiddelde economische groei en inkomens groei.

Wat daarmee dus niet meegenomen wordt is schaarste. Ook bij woningen geldt het principe van vraag- en aanbod en Nederland wordt ondertussen zo vol dat de de vraag naar huizen groter is dan wat er gebouwd wordt. Ik vrees dus dat veel mensen zich verkijken op hoe ver de huizenprijzen zullen zakken en dat zodra de economie weer aantrekt de prijzen dubbel zo hard weer zullen stijgen.

Redenen voor flink stijging van de huizenprijzen binnenkort:

- Iedereen die nu wil verhuizen wacht af en zal straks alsnog tegelijkertijd gaan kopen

- Er wordt flink minder gebouwd

- Steeds meer inwoners in Nederland die ergens moeten wonen

- Lokale pieken in de grote steden aangezien het platteland leegloopt

- Daar staat wel een durerente tegenover, maar met alle subsidieregelingen zullen mensen toch die hypotheek wel nemen (wat kunnen ze anders, ze moeten toch wonen).

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

^^ een huis is nog steeds een goede investering: voor je woongenot ťn om minder belasting te hoeven betalen. Immers:

- rente over de hypothecaire lening is goeddeels (zoniet geheel) aftrekbaar...

- het opgebouwde kapitaal om de schuld mee af te lossen is belastingvrij (tot meer dan een ton euro)

- je hebt veel meer vrijheid in locaties waar je wilt wonen

Bovendien: als zelfs een huis niet meer een degelijke investering is, wat dan wel?

- Aandelen zijn hard onderuit gegaan...

- Goud en cash is prettig, maar ja, het is niet bewoonbaar en niet eetbaar.

- Goud rendeert helemaal niet en cash ook niet echt

- Over cash moet je belasting betalen (indien op de bank)

- Alles wat je in je huis hebt liggen kan gejat worden, behalve je huis zelf.

- Mocht er brand uitbreken dan is je huis weg... maar ook de 'waardevolle spullen' die er in liggen.

Wat mensen - ultimo - ECHT nodig hebben is beperkt. Maar... een dak boven je hoofd is wel een primaire levensbehoefte. Laat een (eigen) huis daar nu net in voorzien. Kortom: een eigen huis is een prima methode om kapitaal mee op te bouwen: iedere euro die je in de aflossing stopt gaat van de schuld af en is dus (per saldo) van jezelf. Dit geldt echter alleen wanneer je ťn aflost ťn lang in je stulpje blijft wonen. Kijk: PRECIES waar een eigen huis voor bedoeld is (en de aanverwante regelingen als HRA).

- rente over de hypothecaire lening is goeddeels (zoniet geheel) aftrekbaar...

- het opgebouwde kapitaal om de schuld mee af te lossen is belastingvrij (tot meer dan een ton euro)

- je hebt veel meer vrijheid in locaties waar je wilt wonen

Bovendien: als zelfs een huis niet meer een degelijke investering is, wat dan wel?

- Aandelen zijn hard onderuit gegaan...

- Goud en cash is prettig, maar ja, het is niet bewoonbaar en niet eetbaar.

- Goud rendeert helemaal niet en cash ook niet echt

- Over cash moet je belasting betalen (indien op de bank)

- Alles wat je in je huis hebt liggen kan gejat worden, behalve je huis zelf.

- Mocht er brand uitbreken dan is je huis weg... maar ook de 'waardevolle spullen' die er in liggen.

Wat mensen - ultimo - ECHT nodig hebben is beperkt. Maar... een dak boven je hoofd is wel een primaire levensbehoefte. Laat een (eigen) huis daar nu net in voorzien. Kortom: een eigen huis is een prima methode om kapitaal mee op te bouwen: iedere euro die je in de aflossing stopt gaat van de schuld af en is dus (per saldo) van jezelf. Dit geldt echter alleen wanneer je ťn aflost ťn lang in je stulpje blijft wonen. Kijk: PRECIES waar een eigen huis voor bedoeld is (en de aanverwante regelingen als HRA).

Als alles op jou afkomt, zit jij op de verkeerde baan.

Ik verwacht dat op basis van vraag en aanbod de prijs de komende jaren weer zeer snel gaat stijgen. Voornamelijk door krapte op de woningmarkt.quote:Op dinsdag 2 juni 2009 15:36 schreef sitting_elfling het volgende:

[..]

Jij verwacht na al het gelazer met woning prijzen als de economie weer aantrekt, mensen eerder geneigd zijn om maar even een groter bedrag voor het huis te betalen? Oftewel geld weggooien? Wetende dat een investering in een huis niet bepaald een kapitaal vaste investering is.

Natuurlijk zal dat het eerste jaar wel meevallen, maar zodra iedereen weer vertrouwen heeft en er weer flink huizen gekocht worden denk ik dat we inderdaad die kant opgaan.

Daar komt nog eens bij dat met een hoge inflatie (die ik ook verwacht) je geld in vastgoed steken een goede keuze is.

whehe, remember een jaartje of anderhalf geleden met die nieuwe boekhoudregels? hier de nieuwe boekhoudregels dan....

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

dan moeten ze toch even wachten. Als de lenigen binnen 12 maanden meer waard worden, wordt dat niet als winst geboekt, maar wordt het als goodwill WAMU geboekt. Purchase price accounting onder US GAAP. De schrijver heeft wel een klok horen luiden, maar weet niet waar de klepel hangt (of ik moet een ander vak gaan zoekenquote:Op dinsdag 2 juni 2009 21:02 schreef simmu het volgende:

whehe, remember een jaartje of anderhalf geleden met die nieuwe boekhoudregels? hier de nieuwe boekhoudregels dan....

De truuc is juist om MEER af te schrijven (dat gaat dan ten laste van goodwill cq. badwill) en dan na 12 maanden langzaam op te waarderen. Dan schrijf je af ten laste van goodwill, en laat je vrijvallen ten gunste van de winst. Er waren 2 voorname redenen waarom de Q1 winsten zo goed waren: geen bonuskosten, en alle afschrijvingen van de aangekochte hypotheekbanken niet ten laste van de winst, maar ten laste van de goodwill/badwill. Wel natuurlijk de rentemarge als winst nemen

Als dat het plan was, moeten banken thans de markt naar de kelder helpen, want volgens mij hebben deze overnames in Q3/Q4 plaatsgevonden

nja, het zou best wel eens kunnen dat ze iets moeten doen om hun waarde wat op te krikken. het komt mij iig allemaal nog steeds allemaal vet overgewaardeerd over. als je leest dat 1 op de 8 amerikanen zn hypo niet meer dokt, dan zijn er toch wel wat probleempjes hier en daar en links en rechts. enige manier om dat op korte termijn te fixen is een dergelijke 'truc' uithalen.

maar goed, ik ben geen boekhouder. heb alleen een snelle basiscursus gehad (boekhouden geboekstaafd deel 1)

maar goed, ik ben geen boekhouder. heb alleen een snelle basiscursus gehad (boekhouden geboekstaafd deel 1)

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

nu ik er nog eens over nadenk, geldt die termijn van 12 maanden ook alleen voor IFRS, voor US GAAP is m.i. deze onbeperkt. Oftewel: ik begrijp het artikel niet, hooguit dat ze de rentemarge in het inkomen stoppen, en de afboekingen in goodwill/badwill.

Boekhouden geboekstaafd is de bom!

Ik in een aantal worden omschreven: Ondernemend | Moedig | Stout | Lief | Positief | IntuÔtief | Communicatief | Humor | Creatief | Spontaan | Open | Sociaal | Vrolijk | Organisator | Pro-actief | Meedenkend | Levensgenieter | Spiritueel

wat ik ervan begrijp is het volgende:

allereerst: toen die nieuwe boekhoudwet er kwam hadden banken een probleem. waar ze eerst een wiskundige formule los mochten laten op hun 'bezittingen' (leningen aan anderen, oa particuliere hypotheken) mocht dat niet meer, het moest mark to market, ipv mark to model. doei waarde balans dus, want niemand moest die rotzooi.

die banken die het niet konden redden werden overgenomen. onder de bailout wetten mag de bank de waarde 25% naar beneden halen (fair value, geen mark to market dus).

de bank met zombiebank probeert nu die waarde nog wat meer omlaag te krikken. dit is nadelig voor de balans maar gunstig voor de winst. want ja: iets wat eerst een waarde had van 80 euro, terwijl je er in het echie maar 70 euro van terugziet (fictieve getallen hoor!!!) is naar. maar als je iets waardeert op 20 euro en je krijgt er 70 voor terug is het winst.

het is me alleen wel een raadsel hoe ze die balans dan dachten te fixen aan de andere kant...

allereerst: toen die nieuwe boekhoudwet er kwam hadden banken een probleem. waar ze eerst een wiskundige formule los mochten laten op hun 'bezittingen' (leningen aan anderen, oa particuliere hypotheken) mocht dat niet meer, het moest mark to market, ipv mark to model. doei waarde balans dus, want niemand moest die rotzooi.

die banken die het niet konden redden werden overgenomen. onder de bailout wetten mag de bank de waarde 25% naar beneden halen (fair value, geen mark to market dus).

de bank met zombiebank probeert nu die waarde nog wat meer omlaag te krikken. dit is nadelig voor de balans maar gunstig voor de winst. want ja: iets wat eerst een waarde had van 80 euro, terwijl je er in het echie maar 70 euro van terugziet (fictieve getallen hoor!!!) is naar. maar als je iets waardeert op 20 euro en je krijgt er 70 voor terug is het winst.

het is me alleen wel een raadsel hoe ze die balans dan dachten te fixen aan de andere kant...

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

maar ik ga naar bed heren, morgenochtend half 9 heeft beursbaby heur flesje gehad en ben ik er ff weer waarschijnlijk. trusten

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Ik vraag me echt af wat voor zin die cijfers van banken eigenlijk nog hebben met al die rare boekhoudregels tegenwoordig. Je kunt zo'n beetje elke winst fabriceren die je wilt hebben om de bonus te maximaliseren.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen