WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Ja das waar ook. Moet ze allemaal los optellen.quote:Op zaterdag 11 oktober 2008 14:04 schreef Drugshond het volgende:

[..]

Nope... ze zijn genationaliseerd en staan los van Fortis NV.... de prijs die je hier noemt is als Fortis in de oude constructie nog bestaan had (nu waren ze denk ik wel failliet).

De vraag mag je nu omdraaien wat is AMEV, ABN-Amro + nog wat bedrijven nog waard.

Maar de correctie zal in ieder geval flink zijn maandag.

nee een beursgang is op dit moment niet aan de orde, is er gezegd.quote:Op zaterdag 11 oktober 2008 14:08 schreef shilizous_88 het volgende:

[..]

Dat bedoel ik inderdaad.

Is er geen onderliggende waardering bekend van het Nederlandse deel.

Ik ga er nog steeds vanuit dat de staat afstand gaat doen van de aandelen en zal dit waarschijnlijk op korte termijn proberen te doen.

Het zou volgens mij wel zo prettig zijn als ze daar iets meer informatie over zouden loslaten, want ik kan me niet voorstellen dat ze daar op dit moment winst mee gaan maken.

Een verkoop of beursgang zal pas plaats vinden na afronding van de integratie, die overigens 2500 mensen hun baan gaat kosten.

I know...quote:Op zaterdag 11 oktober 2008 09:52 schreef simmu het volgende:

[..]

ook roubini zit in het deflatiekamp hoor: http://finance.yahoo.com/(...)GSPC,%5EIXIC,SPX,DIA

Dit swingt toch anders ook de pan uit.

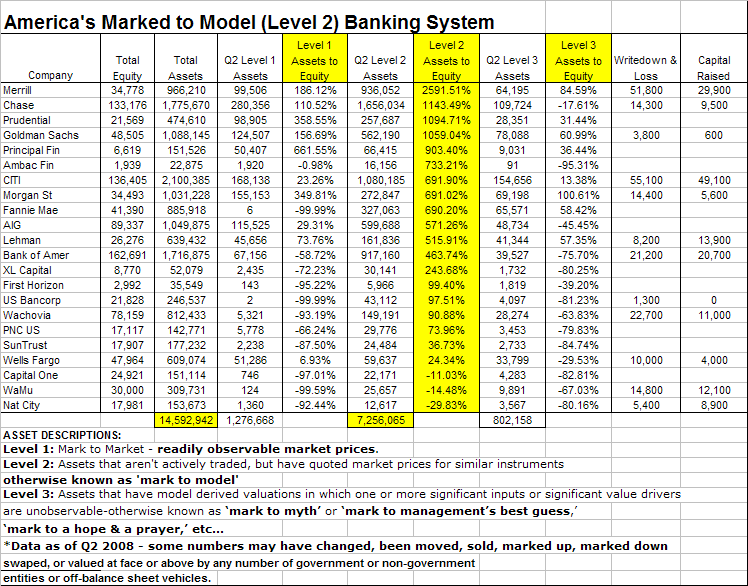

assets zullen nooit 0 worden... maar omgekeerd kan er ook geen koper voor zijn (op het moment dat ze moeten verkopen om hun balans weer een beetje op orde te krijgen).quote:America’s Mark-to-Model (Level 2) Banking System

Is $700bb really enough? How insolvent are the nation’s leading banks?

Level 1, 2, and 3 assets are ways of classifying a company’s assets based on the degree of certainty around the assets’ underlying value. For example, Level 1 assets can be valued with certainty because they are liquid and have clear market prices. At the other end of the spectrum, Level 3 assets are illiquid and estimating their value requires inputs that are unobservable and reflect management assumptions. Think of it like Prime, Alt-A and subprime mortgage loans for example.

Somehow we have skipped right over Level 2 and are judging bank risk by looking at Level 3. Maybe in a robust credit market full of securitizations and leverage like 2006 this would have been just fine, but not now. Perhaps this is unfolding in a linear way just like the mortgage crisis beginning with subprime (level 3), now onto Alt-A (level 2), then to Prime (Level 1). Walls Street did a similar thing last year when it went right to focusing on CDO’s and forgot about all of the toxic whole loans and MBS on the balance sheet.

In the past several months, banks have been very focused on ’selling assets and bringing down leverage’ with the primary focus being on their mostly toxic Level 3 ’assets’. That would be fine and dandy if their Level 2 ‘assets, which in this market may be equally as hard to value as Level 3, were not up to 20 times greater in Bank of America’s case for example.

The chart below show total Level 1, 2 and 3 ‘assets’. I have been keeping this for many quarters but shown is only Q2. However, if you look at level 2 assets/equity percentages it has been a road map to troubled banks with the exception of a few…but are those really exceptions.

**Note: This chart is a couple of months old numbers may have changed. My Excel is a little rough sometimes at times as well so you can visually look at row amounts vs total assets/equity in order to run your own ratios.

Level 2 ‘assets’ are by definition “Assets that aren’t actively traded, but have quoted market prices for similar instruments - otherwise known as ‘mark to model.’” Could this be more mortgage debt? We all know that all ‘modeling’ systems are broken and have been for years so how accurate are these marks, especially if much of this is mortgage debt. Look at the Wachovia line above. They have $160 billion in Level 2 assets. That number is eerily similar to the amount of toxic Pay Option ARMs they hold.

The Level 2 numbers are so staggering that even a 7.5% haircut across the small group banks below would equal the total write downs by all banks worldwide to date!

Back on May 2nd I posted a story on Merrill playing ‘hide the CDO’ for reference and have updated my chart on 25 of the top financials and their Level 1, 2 and 3 exposure. What I found was astoundinig. Of the 25 companies I studied, their total assets were $14.6 Trillion, Level 1 assets were a total of $1.3 Trillion, Level 3 assets were only $802 Billion but Level 2 Assets were $7.3 TRILLION!

Are you kidding me! 50% of the group’s total assets were Level 2 “assets that aren’t actively traded, but have quoted market prices for similar instruments - otherwise known as ‘mark to model.”

Wouldn’t it be great if the banks let you mark your investment portfolio to what you believed the assets to be worth on those dreaded days on which you receive a margin call?

All joking aside, this is an absolute disaster in the making. The Treasury does not have enough to take care of many of the nation’s largest banks. The Fed does not either. As you can see they are OVER their heads in Level 2 and Level 3 ‘assets’, of which much has not been able to be priced for months. Much of it never will.

7,2 triljoen.... als daar 15 % vanaf gaat (niet ondenkbaar met de dalingen van de laatste week). Dan hebben we het al over een verliespost van 1 triljoen (bij de banken). Dat is meer dan alle afschrijvingen wereldwijd.

Technisch gezien zijn deze banken dus 'toast'. Bijkomende vraag is....kan de FED dit nog bijbenen (denk het niet meer)

quote:Op zaterdag 11 oktober 2008 15:35 schreef Drugshond het volgende:

[ afbeelding ]

[ afbeelding ]

[ afbeelding ]

[ afbeelding ]

[ afbeelding ]

[ afbeelding ]

[ afbeelding ]

[ afbeelding ]

[ afbeelding ]

[ afbeelding ]

[ afbeelding ]

[ afbeelding ]

[ afbeelding ]

[ afbeelding ]

[ afbeelding ]

Maar volgens Paulson echt geen reden tot meer onrust hoorquote:Op zaterdag 11 oktober 2008 16:17 schreef appelsientje het volgende:

http://www.nrcnext.nl/nie(...)_eenheid_over_crisis

Dit belooft nog wat maandag...

Over Paulson gesproken, wat zijn die amerikanen eigenlijk aan het doen? Die 'Bail-Out' moest er snel snel snel doorheen, want anders hell en verdoemenis. Nu is ie er doorheen, maar je hoort zo weinig? Of mis ik iets? Ja vandaag dat ze een belang in de banken nemen. Maar voor hoeveel? welke banken?

Is er Łberhaupt meer bekend over wat de US nu op de korte termijn gaat doen?

-- I guess it stands that If we believe absurdities, we shall commit atrocities.

Ja dat zat er wel in.quote:Op zaterdag 11 oktober 2008 16:17 schreef appelsientje het volgende:

http://www.nrcnext.nl/nie(...)_eenheid_over_crisis

Dit belooft nog wat maandag...

er worden al genoeg miljarden in de EU put gesmeten, daar gaan de diverse kabinetten nooit mee accoord, het is nu ieder voor zich en god voor ons allen

Denk dat het geld al verdampt is op de beurs and beyond.quote:Op zaterdag 11 oktober 2008 16:30 schreef Eg_Wel het volgende:

[..]

Maar volgens Paulson echt geen reden tot meer onrust hoor

Over Paulson gesproken, wat zijn die amerikanen eigenlijk aan het doen? Die 'Bail-Out' moest er snel snel snel doorheen, want anders hell en verdoemenis. Nu is ie er doorheen, maar je hoort zo weinig? Of mis ik iets? Ja vandaag dat ze een belang in de banken nemen. Maar voor hoeveel? welke banken?

Is er Łberhaupt meer bekend over wat de US nu op de korte termijn gaat doen?

Het plan zou vertrouwen moeten wekken, en financiŽle instellingen moeten ondersteunen... dat is gelukt (een halve dag geen extreme koersdalingen).

Zie ook mijn vorige posting over level-2 boekhouding bij banken. Als de banken 15 % moeten afschrijven door de afnemende vraag (economisch besef) dan is de bail-out koek op. En dan heb ik de verliezen op de beurs nog niet eens meegeteld (en die gaan zeker hard doorwegen op diverse balansen !!).

Nou...je moet het anders zien. Ik denk eerder dat Amerika los wordt gelaten. En dan Azie en Europa hun eigen hachje gaan proberen te redden.quote:Op zaterdag 11 oktober 2008 16:32 schreef henkway het volgende:

[..]

Ja dat zat er wel in.

er worden al genoeg miljarden in de EU put gesmeten, daar gaan de diverse kabinetten nooit mee accoord, het is nu ieder voor zich en god voor ons allen

Amerika los wordt gelaten qua beleidvoering bedoel je?quote:Op zaterdag 11 oktober 2008 16:40 schreef Drugshond het volgende:

[..]

Nou...je moet het anders zien. Ik denk eerder dat Amerika los wordt gelaten. En dan Azie en Europa hun eigen hachje gaan proberen te redden.

je oogst wat je zaait

Dat die 700 miljard niet genoeg is lijkt steeds meer evident te worden ja. Maar is er nu al nieuws hoe de US hun plan gaat uitvoeren? Je gaat me toch niet vertellen dat ze het al uitgevoerd hebben???quote:Op zaterdag 11 oktober 2008 16:38 schreef Drugshond het volgende:

[..]

Denk dat het geld al verdampt is op de beurs and beyond.

Het plan zou vertrouwen moeten wekken, en financiŽle instellingen moeten ondersteunen... dat is gelukt (een halve dag geen extreme koersdalingen).

Zie ook mijn vorige posting over level-2 boekhouding bij banken. Als de banken 15 % moeten afschrijven door de afnemende vraag (economisch besef) dan is de bail-out koek op. En dan heb ik de verliezen op de beurs nog niet eens meegeteld (en die gaan zeker hard doorwegen op diverse balansen !!).

Sinds de goedkeuring heb ik 1 persconferentie van Bush gezien waarin hij benadrukte dat ze de tijd namen om tot een echt goed plan te komen (duh), en vandaag dus een bericht dat ze een deel nemen in de banken.

Maar verder is er dus echt helemaal niets te melden?

-- I guess it stands that If we believe absurdities, we shall commit atrocities.

Lijkt redelijk synchroon te lopen met de geldcreatie.quote:Op zaterdag 11 oktober 2008 14:26 schreef Drugshond het volgende:

[..]

I know...

[ afbeelding ]

Dit swingt toch anders ook de pan uit.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Niet echt verrassend toch.quote:Op zaterdag 11 oktober 2008 17:48 schreef pberends het volgende:\

Lijkt redelijk synchroon te lopen met de geldcreatie.

quote:Iedere bank z’n eigen geldpers

Nout Wellink wees er donderdagavond tijdens de persconferentie met Wouter Bos nog maar even op. De ECB heeft deze week een zeer belangrijke beslissing genomen. En dat was niet de veelbesproken renteverlaging.

In een groot, dramatisch gebaar verlaagden woensdag centrale banken wereldwijd hun rente. Voor de Europese Centrale Bank was het de eerste rentedaling in vijf jaar tijd.

Twee uur na de rentestap maakte de ECB een tweede, nog ingrijpendere, maar minder belichte, ommezwaai. Via een kort persbericht liet bankpresident Trichet weten dat Europese banken voortaan zelf mogen bepalen hoeveel geld er in de economie circuleert.

Zo werd het natuurlijk niet geformuleerd. In het persbericht staat het als volgt: "the weekly main refinancing operations will be carried out through a fixed rate tender procedure with full allotment".

Het gaat om de twee woordjes 'full allotment', volledige toewijzing. Banken krijgen voortaan het totale bedrag dat ze aan de ECB vragen. Geen euro minder. Dat is sinds de start van de monetaire unie, nu ruim tien jaar geleden, nog nooit vertoond.

De normale procedure was altijd dat de ECB eerst de hoeveelheid te verdelen geld vaststelde, en dat de Europese banken daar vervolgens op konden inschrijven.

Eens per week houdt de ECB zo’n geldverdeling. Het is een normale, monetaire operatie, bedoeld om te zorgen dat het bankwezen van voldoende liquiditeit is voorzien.

De banken krijgen de euro’s niet, maar moeten ze lenen. De ECB vraagt daar rente voor. Hoe hoog die rente is, bepaalt de ECB eens per maand tijdens een vergadering in Frankfurt. Dat is het altijd veelbesproken rentebesluit.

In de eerste jaren van de euro verdeelde de ECB het beschikbare geld door aan alle banken te vragen hoeveel ze tegen het geldende rentetarief wilden lenen. Alle aanvragen werden naast elkaar gelegd, en iedere bank kreeg geld toebedeeld naar rato van het aangevraagde bedrag. Dus als er twee keer zoveel geld was aangevraagd als beschikbaar was, kreeg iedere bank de helft van het aangevraagde bedrag.

Dat systeem leidde al snel tot een bizarre opdrijving. Banken gingen veel meer geld vragen dat ze nodig hadden, omdat ze wisten dat ze toch nooit het hele bedrag kregen toegewezen.

De ECB doet het vanaf juni 2000 daarom anders. Voortaan moesten banken via een gesloten veiling aan hun geld zien te komen. Iedere bank moest een ‘rentebod’ uitbrengen, waartegen zij de gewenste hoeveelheid euro’s wilde lenen. Dat bod moest minimaal gelijk zijn aan de geldende ECB-rente.

Vervolgens kreeg de hoogste bieder de gevraagde hoeveelheid euro’s. Dan de op een na hoogste bieder, et cetera. Totdat de geldpot op was. Wie te laag bood kreeg niets.

Blijkbaar was dat systeem niet crisis-proof. Een bank helemaal zonder geld laten zitten, kan op dit moment simpelweg niet.

Met ingang van volgende week gaat het daarom weer anders. De ECB gaat terug naar het oude systeem met een vaste rente. Maar dan zonder van te voren de beschikbare hoeveelheid geld vast te leggen.

Alle banken mogen zoveel lenen als ze willen, tegen een rente van – op dit moment – 3,75 procent. Daarmee geeft de ECB op korte termijn iedere controle over de hoeveelheid geld in de economie, uit handen.

Dat is een zeer vergaande stap voor een centrale bank. De kredietcrisis blijft verrassen.

mijn mening weer dan: het is een definitiekwestie. ik hanteer een puur monetaire definitie van inflatie en deflatie: respectievelijk toe- en afname van de geldvoorraad.quote:Op zaterdag 11 oktober 2008 14:26 schreef Drugshond het volgende:

[..]

I know...

[ afbeelding ]

Dit swingt toch anders ook de pan uit.

vooralsnog is de echte geldvoorraad onmeetbaar omdat *wij* daar de informatie niet toe hebben. ik heb schattingen gezien (via mish en minyanville) waaruit je kan concluderen dat de totale geldvoorraad (en ook hier geldt: het is net hoe je het definieert

[ Bericht 4% gewijzigd door simmu op 11-10-2008 19:25:37 (ooohhh...d'tjes en t'tjes ) ]

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Scary shitquote:Op zaterdag 11 oktober 2008 15:12 schreef Drugshond het volgende:

[..]

assets zullen nooit 0 worden... maar omgekeerd kan er ook geen koper voor zijn (op het moment dat ze moeten verkopen om hun balans weer een beetje op orde te krijgen).

7,2 triljoen.... als daar 15 % vanaf gaat (niet ondenkbaar met de dalingen van de laatste week). Dan hebben we het al over een verliespost van 1 triljoen (bij de banken). Dat is meer dan alle afschrijvingen wereldwijd.

Technisch gezien zijn deze banken dus 'toast'. Bijkomende vraag is....kan de FED dit nog bijbenen (denk het niet meer)

Blijf posten, dit soort artikels.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

hehe, heel subtiel dit

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

maar deze google search is ook leuk:

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Denken ze laten we we samen nog groter worden dan krijgen we wel een bailout.quote:General Motors en Chrysler praten over fusie

ANP Vandaag 11:25 Laatst gewijzigd Vandaag 15:14

--------------------------------------------------------------------------------

Leestijd 00:41 Detroit/New York, 11 okt. De Amerikaanse autofabrikanten General Motors (GM) en Chrysler hebben gesproken over een mogelijke fusie. Dat meldden verschillende Amerikaanse media.

De onderhandelingen, die meer dan een maand geleden begonnen, zijn vanwege de kredietcrisis opgeschort.

De Amerikaanse auto-industrie heeft te kampen met hevige concurrentie vanuit Japan. Veel economen denken dat de autosector het volgende slachtoffer wordt na de financiŽle sector. GM liet gisteren weten geen faillissement te hoeven aanvragen, iets waar op Wall Street druk over werd gespeculeerd. Het aandeel GM zakte gisteren tot een nieuw dieptepunt van 4 dollar, het laagste niveau sinds 1949.

General Motors is de grootste Amerikaanse autofabrikant. Ford Motor is de tweede grootste en Chrysler staat op de derde plaats.

De verkopen van de 'grote drie' uit Detroit staan al lange tijd zwaar onder druk. In augustus kelderden de verkopen tot 20 procent. General Motors incasseerde sinds 2005 verliezen ter hoogte van 70 miljard dollar. Voor Ford is dat bedrag opgelopen tot circa 24 miljard dollar.