Jij wilt beweren dat je van veel aandelen wel kan voorspellen wat ze over 20 jaar doen.quote:Op maandag 28 juli 2008 16:16 schreef SeLang het volgende:

Er ontbreekt een intrinsiek winst genererend mechanisme dat bijvoorbeeld aandelen wel hebben.

Als voorbeeld zie ik enkele van de grote automerken nog wel omvallen.

dat telt niet: da's kortere termijn dan 20 jaar!quote:Op maandag 28 juli 2008 16:35 schreef Basp1 het volgende:

[..]

Jij wilt beweren dat je van veel aandelen wel kan voorspellen wat ze over 20 jaar doen.

Als voorbeeld zie ik enkele van de grote automerken nog wel omvallen.

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

TVP

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

Op korte termijn is inderdaad alles speculatie.quote:Op maandag 28 juli 2008 16:22 schreef RonaldRegen het volgende:

[..]

Alleen op de korte termijn. Maar dat geldt net zo goed voor aandelen, alleen zijn de fluctuaties bij commodities groter. Op de lange termijn kun je kijken naar de markt en hoe die zich vermoedelijk gaat ontwikkelen. Bijvoorbeeld als je een stijgende vraag verwacht naar een zeker produkt. Ook dat is hetzelde bij aandelen.

Op lange termijn blijven commodities speculatie maar aandelen veel minder.

Commodities zijn niet noodzakelijk volatieler. Het fundamentele verschil is dat commodities geen winst genererend mechanisme bezitten en aandelen wel. Aandelen zijn claims op cash genererende assets. Op lange termijn komt de winst die je genereert gewoon uit de bedrijfswinsten.quote:Het enige echte verschil tussen beleggen in aandelen en in commodities is dat commodities gemiddeld genomen een stuk volatieler zijn, door een sneller fluctuerende vraag en/of aanbod. Daarmee is vooral het korte-termijn risico veel groter, en dus mag je het wmb best speculeren noemen.

Stel je belegt in een troy ounce goud en in een aandelenindex en kijkt over 20 jaar naar je returns.

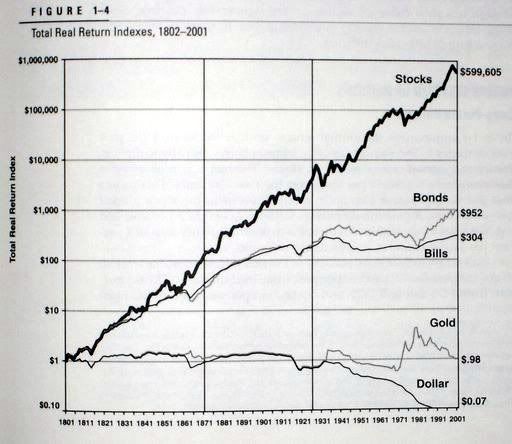

De aandelen uit de aandelenindex hebben elk jaar dividend uitbetaald wat je hebt kunnen herbeleggen. Bovendien zullen gemiddeld de bedrijven hun niet in dividend uitgekeerde winst hebben herbelegd, nieuwe business opgezet, andere business overgenomen, etc. Het winstgenererend vermogen en daarmee de waarde is daardoor gestegen. Dit vertaalt zich -naast het dividend- in hogere aandelenkoersen. Historisch (afgelopen ~200 jaar) praat je dan over ca 10% return per jaar (7% reeel, dus na inflatie) met ups en downs, maar toch erg consistent door de decennia heen.

De staaf goud daarentegen is nog steeds een staaf goud en geen twee staven goud. In de tussentijd heb je wel opslag en verzekering moeten betalen. Het is onduidelijk wat die staaf goud over 20 jaar waard is. De staaf goud heeft nooit dividend uitgekeerd, maar misschien is het zo dat er over 20 jaar veel meer wordt betaald voor die staaf goud? Misschien ook veel minder. Wie weet is er amper vraag meer naar goud omdat er alternatieven voor zijn gevonden. Of er is opnieuw een hype aan de gang. Je weet het gewoon niet. Puur speculatie. Uiteindelijk ben je puur afhankelijk van wat de gek ervoor geeft. Dat is het fundamentele verschil.

De 'juiste prijs' is ABSOLUUT NIET altijd gelijk aan de marktprijs!quote:Maar bepaling van de juiste prijs/ fair value heeft er gewoon niks mee te maken, aangezien de juiste prijs altijd gelijk is aan de marktprijs. De fair value is alleen relevant bij zaken waarvoor geen marktprijs bepaald kan worden.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dat geld voor alles op zeer lange termijn. Vooral vanwege replacement. En dat is op lange termijn ongewis. Grond is schaars maar als je in de toekomst in/op de zee oceaan zou kunnen wonen veranderd dat misschien ook. Een produkt wat een bedrijf nu met succes verkoopt kan over 20 jaar wel niet meer te slijten zijn. Aandelen hebben dan ook geen intrinsiek winst genererend mechanisme in die zin. Men kan zich wel makkelijker aanpassen. Als er bijv een vervanger voor lithium gevonden zou worden en je hebt een lithiummijn ga je dat merken en wellicht failliet.quote:Op maandag 28 juli 2008 16:16 schreef SeLang het volgende:

[..]

Ik weet dat er allerlei academische modellen bestaan die overigens de meest uiteenlopende uitkomsten geven, maar het blijft gewoon puur speculeren wat er over 20 jaar voor een ounce goud wordt betaald. Een staaf goud geeft geen enkele return. Na 20 jaar is een staaf goud nog steeds één staaf goud en geen twee staven goud. Het is maar net wat de gek ervoor geeft. Je beste gok is dat het ongeveer de inflatie zal volgen, aangezien grondstoffen doorwerken in alle prijzen. Maar eigenlijk kun je helemaal niets zeggen over te verwachten returns. Er ontbreekt een intrinsiek winst genererend mechanisme dat bijvoorbeeld aandelen wel hebben.

Als de ipod niet meer zo hot is kan je een iphone maken en verkopen.

It is important to distinguish between a stupid person and a shit head. A stupid person simply can't process the information , a shit head is intelligent but his mind is full of garbage.

Niemand weet wat er in de toekomst gaat gebeuren. We hebben alleen de geschiedenis met diverse oliecrises, hoge en lage inflatie, twee wereldoorlogen, stagflatie, The Great Depression, de Dot.Com bubble, de railroad bubble, de airlines bubble, etc etc en we kunnen de returns van markten bestuderen door de jaren heen.quote:Op maandag 28 juli 2008 16:35 schreef Basp1 het volgende:

[..]

Jij wilt beweren dat je van veel aandelen wel kan voorspellen wat ze over 20 jaar doen.

Als voorbeeld zie ik enkele van de grote automerken nog wel omvallen.

Ik heb dit plaatje al een paar duizend keer gepost, maar trek zelf je conclusies..

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Mijn antwoord op ronaldregen en basp1 is tevens het antwoord op deze post.quote:Op maandag 28 juli 2008 16:59 schreef digitaLL het volgende:

[..]

Dat geld voor alles op zeer lange termijn. Vooral vanwege replacement. En dat is op lange termijn ongewis. Grond is schaars maar als je in de toekomst in/op de zee oceaan zou kunnen wonen veranderd dat misschien ook. Een produkt wat een bedrijf nu met succes verkoopt kan over 20 jaar wel niet meer te slijten zijn. Aandelen hebben dan ook geen intrinsiek winst genererend mechanisme in die zin. Men kan zich wel makkelijker aanpassen. Als er bijv een vervanger voor lithium gevonden zou worden en je hebt een lithiummijn ga je dat merken en wellicht failliet.

Als de ipod niet meer zo hot is kan je een iphone maken en verkopen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Het hangt een beetje van je definitie van speculatie af. Er is weldegelijk een hele duidelijke lange-termijn trend te ontdekken in bijvoorbeel de goud- of olieprijs. Als je zeker denkt te weten wat die trend gaat worden (snel omhoog), dan kun je daar best op de lange termijn geld in steken. Maar om dat te weten moet je een zeer goed inzicht hebben in de markt, zowel aan de vraag- als aanbodzijde. Dat is dus lastig, véél lastiger dan bij aandelen.quote:Op maandag 28 juli 2008 16:52 schreef SeLang het volgende:

[..]

Op korte termijn is inderdaad alles speculatie.

Op lange termijn blijven commodities speculatie maar aandelen veel minder.

Denk jij soms dat je met je aandeel een deel van de assets kunt opeisen bij een bedrijf? Die claim is slechts fictief. Er is ooit een afspraak gemaakt dat het bedrijf dividend uitkeert op basis van de winst(verwachting). Zonder dat dividend zouden aandelen eigenlijk waardeloos worden.quote:Commodities zijn niet noodzakelijk volatieler. Het fundamentele verschil is dat commodities geen winst genererend mechanisme bezitten en aandelen wel. Aandelen zijn claims op cash genererende assets. Op lange termijn komt de winst die je genereert gewoon uit de bedrijfswinsten.

Dat hoeft natuurlijk niet. Het is maar net hoe de aandelenmarkt zich ontwikkelt. Als men massaal besluit dat men die rommel niet meer hoeft (zoals nu in de VS), kun je er net zo makkelijk geld op verliezen. En ook hier ligt de bodem bij de nul.quote:Stel je belegt in een troy ounce goud en in een aandelenindex en kijkt over 20 jaar naar je returns.

De aandelen uit de aandelenindex hebben elk jaar dividend uitbetaald wat je hebt kunnen herbeleggen. Bovendien zullen gemiddeld de bedrijven hun niet in dividend uitgekeerde winst hebben herbelegd, nieuwe business opgezet, andere business overgenomen, etc. Het winstgenererend vermogen en daarmee de waarde is daardoor gestegen. Dit vertaalt zich -naast het dividend- in hogere aandelenkoersen.

Ik ben het helemaal met je eens dat beleggen in goud op de lange termijn niet slim is. Puur omdat er jáárenlang niet of nauwelijks sprake is geweest van prijsstijging. Ja, de laatste anderhalf jaar misschien, maar daar hebben we wel twintig jaar op moeten wachten.quote:Historisch (afgelopen ~200 jaar) praat je dan over ca 10% return per jaar (7% reeel, dus na inflatie) met ups en downs, maar toch erg consistent door de decennia heen.

De staaf goud daarentegen is nog steeds een staaf goud en geen twee staven goud. In de tussentijd heb je wel opslag en verzekering moeten betalen. Het is onduidelijk wat die staaf goud over 20 jaar waard is. De staaf goud heeft nooit dividend uitgekeerd, maar misschien is het zo dat er over 20 jaar veel meer wordt betaald voor die staaf goud? Misschien ook veel minder. Wie weet is er amper vraag meer naar goud omdat er alternatieven voor zijn gevonden. Of er is opnieuw een hype aan de gang. Je weet het gewoon niet. Puur speculatie. Uiteindelijk ben je puur afhankelijk van wat de gek ervoor geeft. Dat is het fundamentele verschil.

Dit is een ingewikkelde kwestie. Maar ik ben dit niet met je eens. De 'juiste prijs' voor vrij verhandelbare zaken is altijd de marktprijs.quote:De 'juiste prijs' is ABSOLUUT NIET altijd gelijk aan de marktprijs!

[ Bericht 0% gewijzigd door RonaldRegen op 28-07-2008 17:16:44 ]

Waarom loopt de trendline dan niet horizontaal over 100? Of, waarom tekent die beste meneer de trend line op die manier, je kan hem ook over de toppen tekenen en dan heb je al een heel andere outcome (dalingspotentieel van 20-25%).quote:Op zaterdag 26 juli 2008 23:25 schreef SeLang het volgende:

In onderstaand plaatje kun je mooi zien dat huizen ondanks langdurige bull- en bearmarkets op lange termijn gecompenseerd voor inflatie niet in waarde stijgen.

Als je de laatste bubble als 'outlier' behandelt en niet meeneemt in de berekening dan loopt de lijn horizontaal.quote:Op maandag 28 juli 2008 17:55 schreef nostra het volgende:

[..]

Waarom loopt de trendline dan niet horizontaal over 100? Of, waarom tekent die beste meneer de trend line op die manier, je kan hem ook over de toppen tekenen en dan heb je al een heel andere outcome (dalingspotentieel van 20-25%).

Als je de bubble wel meeneemt dat loopt de lijn met een helling die een gemiddelde annualized return aangeeft van 0,4%.

Je mag zelf kiezen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Conclusie: alleen goud is waardevastquote:Op maandag 28 juli 2008 17:00 schreef SeLang het volgende:

[..]

Niemand weet wat er in de toekomst gaat gebeuren. We hebben alleen de geschiedenis met diverse oliecrises, hoge en lage inflatie, twee wereldoorlogen, stagflatie, The Great Depression, de Dot.Com bubble, de railroad bubble, de airlines bubble, etc etc en we kunnen de returns van markten bestuderen door de jaren heen.

Ik heb dit plaatje al een paar duizend keer gepost, maar trek zelf je conclusies..

[ afbeelding ]

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Is overigens natuurlijk niet helemaal waar, wat ik hier schrijf. Bij een eventuele overname blijkt dan alsnog wat je aandeel werkelijk waard is, en die waarde zal allicht flink gestegen zijn.quote:Op maandag 28 juli 2008 17:11 schreef RonaldRegen het volgende:

Er is ooit een afspraak gemaakt dat het bedrijf dividend uitkeert op basis van de winst(verwachting). Zonder dat dividend zouden aandelen eigenlijk waardeloos worden.

Wat ik eigenlijk bedoel is dat je de beurswaarde van je aandeel niet ineens kunt verzilveren door geld aan de onderneming te onttrekken. Het is dus leuk dat je aandeel op papier een bepaald deel van een bedrijf vertegenwoordigt. Maar eigenlijk kun je daar niet zoveel mee. Je kunt dat deel niet opeisen ofzo, en weer converteren naar cash. Je kunt slechts hopen dat de markt de onderliggende waarde van je aandeel erkent (of liefst nog een beetje meer

De lange termijn trend van goud is tot nu toe in lijn met inflatie geweest (zie plaatje).quote:Op maandag 28 juli 2008 17:11 schreef RonaldRegen het volgende:

[..]

Het hangt een beetje van je definitie van speculatie af. Er is weldegelijk een hele duidelijke lange-termijn trend te ontdekken in bijvoorbeel de goud- of olieprijs. Als je zeker denkt te weten wat die trend gaat worden (snel omhoog), dan kun je daar best op de lange termijn geld in steken. Maar om dat te weten moet je een zeer goed inzicht hebben in de markt, zowel aan de vraag- als aanbodzijde. Dat is dus lastig, véél lastiger dan bij aandelen.

Het is op zich ook logisch dat commodities op lange termijn in lijn met inflatie bewegen, want zij bezitten geen mechanisme dat waarde genereert. En het verschijnsel dat dingen niet meer worden (staaf goud =staaf goud) maar wel steeds duurder is inflatie. Ook olie (wat op termijn natuurlijk schaarser wordt) werkt uiteindelijk gewoon door in de prijs van alles (=inflatie).

Het aardige van aandelen is dat zij gemiddeld returns kunnen leveren die boven de inflatie liggen omdat de onderliggende bedrijven de gestegen kosten gewoon doorgeven naar de klant en een winstmarge blijven houden. Niet voor elk bedrijf is dat even gemakkelijk, maar in z'n algemeenheid is het waar. Dit is ook weer mooi zichtbaar in het plaatje dat ik had gepost.

Het bedrijf hoeft niet persé dividend uit te keren om waarde te hebben. Het gaat erom dat het winst genereert. Als de aandelen van een winstgevend bedrijf laag geprijst zijn, dan zal een andere belegger of een ander bedrijf het willen opkopen.quote:Denk jij soms dat je met je aandeel een deel van de assets kunt opeisen bij een bedrijf? Die claim is slechts fictief. Er is ooit een afspraak gemaakt dat het bedrijf dividend uitkeert op basis van de winst(verwachting). Zonder dat dividend zouden aandelen eigenlijk waardeloos worden.

Er is een verschil tussen 'prijs' en 'waarde'. Stel dat er een beurscrash optreedt en de aandelen zakken 50% in prijs, zijn ze dan minder waard? Nee, het zijn nog steeds dezelfde aandelen met het zelfde winst genererend vermogen (er vanuitgaande dat de business zelf niet is aangetast door de crash). Eigenlijk moet je gewoon vergeten dat het bedrijf beursgenoteerd is en je alleen concentreren op de onderliggende business. De markt reageert vaak irrationeel zowel naar boven als naar onder toe. Een crash kan er wel voor zorgen dat je tijdelijk je aandelen misschien niet voor 'fair value' kunt verkopen. Daarom moet je je als belegger ook zo positioneren dat je nooit in een positie komt waarin je daartoe gedwongen wordt (bijv margin calls). Nog mooier is natuurlijk als je in staat bent om op zo'n moment aandelen te KOPEN beneden fair value. De waarde komt er op lange termijn altijd uit. Zo is Warren Buffett rijk geworden.quote:Dat hoeft natuurlijk niet. Het is maar net hoe de aandelenmarkt zich ontwikkelt. Als men massaal besluit dat men die rommel niet meer hoeft (zoals nu in de VS), kun je er net zo makkelijk geld op verliezen. En ook hier ligt de bodem bij de nul.

FEIT is dat de total return op aandelen op lange termijn precies gelijk is aan de winsten van de onderliggende bedrijven. Maar op korte termijn kan de prijs fluctueren, onafhankelijk van de fundamentele waarde, hetgeen je als je slim bent in je voordeel kunt benutten.

Is ook mooi in het geposte plaatje te zienquote:Ik ben het helemaal met je eens dat beleggen in goud op de lange termijn niet slim is. Puur omdat er jáárenlang niet of nauwelijks sprake is geweest van prijsstijging. Ja, de laatste anderhalf jaar misschien, maar daar hebben we wel twintig jaar op moeten wachten.

Lees eens een boek van Benjamin Graham of van Warren Buffett, dan kom je hier op terug. Dat beloof ik jequote:Dit is een ingewikkelde kwestie. Maar ik ben dit niet met je eens. De 'juiste prijs' voor vrij verhandelbare zaken is altijd de marktprijs.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Ik heb er tijdens het eten nog eens over nagedacht, en je hebt volgens mij inderdaad gelijk. Die laatste twee auteurs zal ik eens opzoeken, wellicht interessant inderdaad.quote:Op maandag 28 juli 2008 18:51 schreef SeLang het volgende:

[..]

De lange termijn trend van goud is tot nu toe in lijn met inflatie geweest (zie plaatje).

Het is op zich ook logisch dat commodities op lange termijn in lijn met inflatie bewegen, want zij bezitten geen mechanisme dat waarde genereert. En het verschijnsel dat dingen niet meer worden (staaf goud =staaf goud) maar wel steeds duurder is inflatie. Ook olie (wat op termijn natuurlijk schaarser wordt) werkt uiteindelijk gewoon door in de prijs van alles (=inflatie).

Het aardige van aandelen is dat zij gemiddeld returns kunnen leveren die boven de inflatie liggen omdat de onderliggende bedrijven de gestegen kosten gewoon doorgeven naar de klant en een winstmarge blijven houden. Niet voor elk bedrijf is dat even gemakkelijk, maar in z'n algemeenheid is het waar. Dit is ook weer mooi zichtbaar in het plaatje dat ik had gepost.

[..]

Het bedrijf hoeft niet persé dividend uit te keren om waarde te hebben. Het gaat erom dat het winst genereert. Als de aandelen van een winstgevend bedrijf laag geprijst zijn, dan zal een andere belegger of een ander bedrijf het willen opkopen.

[..]

Er is een verschil tussen 'prijs' en 'waarde'. Stel dat er een beurscrash optreedt en de aandelen zakken 50% in prijs, zijn ze dan minder waard? Nee, het zijn nog steeds dezelfde aandelen met het zelfde winst genererend vermogen (er vanuitgaande dat de business zelf niet is aangetast door de crash). Eigenlijk moet je gewoon vergeten dat het bedrijf beursgenoteerd is en je alleen concentreren op de onderliggende business. De markt reageert vaak irrationeel zowel naar boven als naar onder toe. Een crash kan er wel voor zorgen dat je tijdelijk je aandelen misschien niet voor 'fair value' kunt verkopen. Daarom moet je je als belegger ook zo positioneren dat je nooit in een positie komt waarin je daartoe gedwongen wordt (bijv margin calls). Nog mooier is natuurlijk als je in staat bent om op zo'n moment aandelen te KOPEN beneden fair value. De waarde komt er op lange termijn altijd uit. Zo is Warren Buffett rijk geworden.

FEIT is dat de total return op aandelen op lange termijn precies gelijk is aan de winsten van de onderliggende bedrijven. Maar op korte termijn kan de prijs fluctueren, onafhankelijk van de fundamentele waarde, hetgeen je als je slim bent in je voordeel kunt benutten.

[..]

Is ook mooi in het geposte plaatje te zien

[..]

Lees eens een boek van Benjamin Graham of van Warren Buffett, dan kom je hier op terug. Dat beloof ik je

Ik ben het sowieso wel met je eens dat aandelen (in principe) een veel betere investering zijn dan bijvoorbeeld goud of andere commodities, omdat, zoals jij eerder al stelde, aandelen van zichzelf een winstgenerend mechanisme hebben. Aangezien bedrijfswinsten gewoonlijk meer stijgen dan de inflatie, doordat bedrijven in het algemeen steeds méér produkten aanbieden tegen (gemiddeld met de inflatie mee)stijgende prijzen, terwijl de kostprijzen in het algemeen juist dalen, kun je met aandelen een heel mooi lange-termijn rendement halen, dat een stuk hoger ligt dan de inflatie.

Maar hoe bepaal je volgens jou de fair value van een aandeel? Het lijkt mij dat de fair value gelijk is aan een optelsom van twee delen: het eigen vermogen dat het aandeel vertegenwoordigt + een deel dat de verwachtingswaarde voor de toekomstige winst (= de verwachte stijging van het eigen vermogen) weerspiegelt. Of klopt dit niet? En de aandelenkoers zou toch ook ongeveer in de buurt van die fair value moeten liggen? Want anders is er imho iets raars aan de hand. Ik heb bijvoorbeeld nooit begrepen hoe aandelen die op papier een waarde van tientallen dollars aan eigen vermogen vertegenwoordigen, door negatieve sentimenten op de beursvloer voor een paar kwartjes verhandeld kunnen worden. Alleen omdat de winstverwachtingen slecht zijn.

Wat die commodities betreft: ik zou inderdaad niet weten hoe je daar een 'fair price' van kunt bepalen, tenzij je verregaande en complete marktkennis op de lange termijn hebt. Maar als anderen die kennis ook hebben zit deze waarschijnlijk al verdisconteerd in de marktprijs, en is je fair price daaraan gelijk.

dit is ook een leuke, voor wie dacht dat de beurs het tijdens Bush goed gedaan had

the bearmarket started with delay, due to the artificially housingboom in 2001

the bearmarket started with delay, due to the artificially housingboom in 2001

De markt zal morgen wel weer aantrekken, het moet toch veel vertrouwen geven dat de presidentskandidaten nog steeds willen strijden voor de boedel

Tja, mugabe vecht zich ook kapotquote:Op dinsdag 29 juli 2008 00:52 schreef okee6 het volgende:

De markt zal morgen wel weer aantrekken, het moet toch veel vertrouwen geven dat de presidentskandidaten nog steeds willen strijden voor de boedel

NL consumentenvertrouwen juli 'keldert' tot -31

quote:AMSTERDAM (Dow Jones)--Het vertrouwen van de Nederlandse consument is in juli "gekelderd". Dat stelt het Centraal Bureau voor de Statistiek (CBS) dinsdag bij de bekendmaking dat het consumentenvertrouwen de een na sterkste daling ooit heeft gezien.

Het consumentenvertrouwen is in juli gedaald tot -31, van -19 in juni. Alleen in september 2007 nam het vertrouwen sterker af.

Het CBS zegt dat "het afgelopen jaar het pessimisme in rap tempo de overhand heeft gekregen". Nog nooit eerder heeft de consument in een jaar tijd zoveel vertrouwen verloren, meldt het statistiekbureau.

Het vertrouwen in de economie kreeg een zware klap te verduren. De deelindicator van het consumentenvertrouwen zakte van -38 in juni naar -56 in juli, aldus het CBS.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Iets uitgebreider berichtquote:Op dinsdag 29 juli 2008 10:12 schreef Perrin het volgende:

NL consumentenvertrouwen juli 'keldert' tot -31

[..]

Bronquote:Consumentenvertrouwen stort in

VOORBURG - Het vertrouwen van de consument is deze maand ingestort. De index voor het consumenten daalde van min 19 in juni naar min 31 in juli.

Dat heeft het Centraal Bureau voor de Statistiek (CBS) dinsdag bekendgemaakt.

Het is de op een na grootste daling ooit waargenomen. Alleen in september 2007 nam het vertrouwen sterker af. In het afgelopen jaar heeft het pessimisme heel snel de overhand gekregen.

Kredietcrisis

Nooit eerder verloor de consument in een jaar tijd zoveel vertrouwen. Berichten over dalende aandelenkoersen, een neergaande economie en de aanhoudende kredietcrisis lijken de consument de put in te hebben geholpen.

Het vertrouwen in de economie kreeg in juli een zware klap. De indicator van dit deel van het consumentenvertrouwen zakte van min 38 in juni naar min 56 in juli.

Zowel het oordeel over de economische situatie in de afgelopen twaalf maanden als de komende twaalf maanden verslechterde aanzienlijk.

Toekomst

Vooral over de toekomstige economische situatie waren consumenten somberder. In juni waren er nog 39 procent meer pessimisten dan optimisten, in juli domineerden de doemdenkers met 59 procent. Een dergelijk somber toekomstbeeld had de consument niet eerder, aldus het CBS.

Ook de koopbereidheid, de tweede pijler van het consumentenvertrouwen, verslechterde. Hier zakte de indicator met acht punten. Een dergelijke daling is slechts een keer eerder voorgekomen.

Consumenten achten vooral de tijd veel minder gunstig voor het doen van grote aankopen. Ook over de eigen financiën in de afgelopen twaalf maanden zijn consumenten veel somberder geworden.

Stemming

De stemming onder ondernemers in de industrie is over de hele linie nog altijd positief, maar minder uitbundig dan begin dit jaar. Het producentenvertrouwen kwam uit op 2,4 tegen 5,3 een maand eerder.

Experience is what you get when you don't get what you wanted

Take my advice ... I don't use it anyway...

Een goede Fok! Search

Een goede Fok! Search

Take my advice ... I don't use it anyway...

Een goede Fok! Search

Een goede Fok! Search

Experience is what you get when you don't get what you wanted

Take my advice ... I don't use it anyway...

Een goede Fok! Search

Een goede Fok! Search

Take my advice ... I don't use it anyway...

Een goede Fok! Search

Een goede Fok! Search

Dat is wel vaker gebeurd, de wereld wordt steeds minder afhankelijk van de USA, ik denk dat 't een voordeel is alhoewel die Chinezen best al veel macht hebben.

*****Kraak........

Volgens het 'discounted cashflow model' is de waarde van een aandeel gelijk aan de som van alle winsten die in de toekomst worden gemaakt, discounted met de rente. Immers, winst vandaag is meer waard dan winst in de toekomst. Een dergelijk model verschaft inzicht, maar is niet echt practisch om daadwerkelijk de waarde te berekenen omdat je maar heel beperkt in staat bent om toekomstige winsten te voorspellen.quote:Op maandag 28 juli 2008 20:36 schreef RonaldRegen het volgende:

Maar hoe bepaal je volgens jou de fair value van een aandeel? Het lijkt mij dat de fair value gelijk is aan een optelsom van twee delen: het eigen vermogen dat het aandeel vertegenwoordigt + een deel dat de verwachtingswaarde voor de toekomstige winst (= de verwachte stijging van het eigen vermogen) weerspiegelt. Of klopt dit niet?

Een andere manier om er naar te kijken is als volgt: stel een aandeel heeft een P/E ratio (price to earnings) van 20. Dat impliceert een rendement van 5% (1/20). Dit is echter een onzeker en fluctuerend rendement (dat overigens ook kan groeien). Daarnaast is er het risico op faillisement, dus totaal verlies van je complete investering. Je wilt dus een extra rendement boven het rendement dat risicoloos valt te halen (staatsobligaties). Zo kun je bepalen welke P/E redelijk is voor een gegeven business. Natuurlijk is dat nog steeds niet eenvoudig.

De methode die ik zelf hanteer voor de totale markt (ik koop alleen een gespreide portefeuille) in een notedop: ik probeer in te schatten op welke koers de P/E (gebaseerd op een 'sustainable' E) ongveer gelijk is aan de historisch gemiddelde P/E. Dat is tenslotte door de decennia heen 'redelijk' gebleken. Als veiligheid wil ik daar dan nog een bepaald % onder zitten. Dit is een natte vinger methode maar wel praktisch uitvoerbaar.

btw: dit soort praktische discussies lopen ook in de topicreeks [centraal] Beleggen & Aandelen deel 28

Winstverwachtingen is natuurlijk waar alles om draait. Maar beleggers/ speculanten zijn manisch depressief en reageren op de gekte van de dag. Korte termijn handelaren handelen over het algemeen niet op fundamenten maar op 'momentum' van de huidige prijsbeweging. Dit versterkt de koersbewegingen nog eens extra. Als lange termijn belegger kun je het dagelijks nieuws naast je neerleggen want dan gaat het om de lange termijn, the big picture, en zijn de korte termijn fluctuaties in prijs en sentiment irrelevant.quote:En de aandelenkoers zou toch ook ongeveer in de buurt van die fair value moeten liggen? Want anders is er imho iets raars aan de hand. Ik heb bijvoorbeeld nooit begrepen hoe aandelen die op papier een waarde van tientallen dollars aan eigen vermogen vertegenwoordigen, door negatieve sentimenten op de beursvloer voor een paar kwartjes verhandeld kunnen worden. Alleen omdat de winstverwachtingen slecht zijn.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen