WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Vervolg op : [centraal] Beleggen & Aandelen deel 27

Andere interessante verhalen op Fok : Bulls, Bears & Bucks #17: Banken leiden herstel

Laatste vraag vorige topic :

Andere interessante verhalen op Fok : Bulls, Bears & Bucks #17: Banken leiden herstel

Laatste vraag vorige topic :

Mijn antwoord :quote:Op zaterdag 19 juli 2008 22:06 schreef ruud-ziek het volgende:

is het slim om nu massaal fortis te gaan kopen?

en daarnaast los van hier boven hoeveel geld moet je minimaal hebben om te kunnnen belegen?is een maand inkomen goed genoeg?

en hoe word het aantal aandelen van een bedrijf berekend en daarnaast is er een website waar ik snel kan zien hoeveel aandelen een bedrijf in totaal heeft uitgegeven?

game on ...quote:Op zondag 20 juli 2008 11:14 schreef elcastel het volgende:

Ik zou beginnen met het lezen van een goed boek.

The Hick from French Lick

The camera always points both ways. In expressing the subject, you also express yourself.

The camera always points both ways. In expressing the subject, you also express yourself.

Wat betreft Fortis...

De laatste maanden tonen wel dat Fortis (of toch het huidige bestuur) een heel twijfelachtige attitude ten opzichte van de buitenwereld hanteert... Gewoon al het feit dat ze slechts toegeven dat er slecht gecommuniceerd is geweest... Alsof dat 't enige is geweest dat zoveel beleggers in't rood heeft gezet...

Afgezien van de groeikansen is Fortis belange nietmeer zo'n goedehuisvadersaandeel als het ooit geweest is ofzo.

Maargoed, my 2 cents...

De laatste maanden tonen wel dat Fortis (of toch het huidige bestuur) een heel twijfelachtige attitude ten opzichte van de buitenwereld hanteert... Gewoon al het feit dat ze slechts toegeven dat er slecht gecommuniceerd is geweest... Alsof dat 't enige is geweest dat zoveel beleggers in't rood heeft gezet...

Afgezien van de groeikansen is Fortis belange nietmeer zo'n goedehuisvadersaandeel als het ooit geweest is ofzo.

Maargoed, my 2 cents...

Aantal uitstaande aandelen wordt vermeld in het jaarverslag en is meestal ook te vinden via Yahoo Finance.quote:Op zaterdag 19 juli 2008 22:06 schreef ruud-ziek het volgende:

en hoe word het aantal aandelen van een bedrijf berekend en daarnaast is er een website waar ik snel kan zien hoeveel aandelen een bedrijf in totaal heeft uitgegeven?

Wat betreft je andere vragen: die zijn hier al vaak aan bod gekomen, lees de draadjes even door.

Even aan vraag over indexbeleggen.

Ik hoorde dat vanguard 500 goede fondsen heeft en word aangeraden. Maa als ik dit zie:

http://www.snsfundcoach.nl/alla_fonder/fondfakta/fondfakta.asp?navID=7000&fund_id=2870

allemaal negatieve cijfers, dus je draait alleen maar verlies, of zie ik het fout?

Ik hoorde dat vanguard 500 goede fondsen heeft en word aangeraden. Maa als ik dit zie:

http://www.snsfundcoach.nl/alla_fonder/fondfakta/fondfakta.asp?navID=7000&fund_id=2870

allemaal negatieve cijfers, dus je draait alleen maar verlies, of zie ik het fout?

Het doel van een indextracker is het zo goed mogelijk 'tracken' van de index. Om te beoordelen of het een goed fonds is moet je dus kijken naar de tracking error, dus in hoeverre de resultaten van het fonds afwijken van de index zelf. Bij dit soort fondsen is de trackingerror meestal ongeveer gelijk aan de Total Expense ratio (TER), die hier 0,30% per jaar is. Daar bovenop heb je nog kleine afwijkingen naar boven of naar onderen doordat het fonds mogelijk niet een exacte afspiegeling van de index, bijvoorbeeld omdat ze sommige kleinere aandelen niet aanschaffen om de expense ratio laag te houden.quote:Op zondag 20 juli 2008 22:33 schreef onderscheid het volgende:

Even aan vraag over indexbeleggen.

Ik hoorde dat vanguard 500 goede fondsen heeft en word aangeraden. Maa als ik dit zie:

http://www.snsfundcoach.nl/alla_fonder/fondfakta/fondfakta.asp?navID=7000&fund_id=2870

allemaal negatieve cijfers, dus je draait alleen maar verlies, of zie ik het fout?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

oke dus eigenlijk is indexbeleggen dan helemaal niet zo aantrekkelijk? ik zie geen enkel fonds met een mooi rendement, zelf op langere termijn.

overigens zie ik bovenstaande fonds bij de sns niet in deze lijst terug:

https://personal.vanguard.com/us/FundsByName

of kijk ik verkeerd ?:P

overigens zie ik bovenstaande fonds bij de sns niet in deze lijst terug:

https://personal.vanguard.com/us/FundsByName

of kijk ik verkeerd ?:P

Waar jij nu naar kijkt is niet lange termijn maar een relatief korte periode, namelijk de periode van het leeglopen van de Grote Bubble (de langste periode in het overzicht is slechts 7 jaar). In die periode zijn aandelen overigens flink in waarde gestegen (onderliggende winsten zijn nu veel hoger), maar dat heeft zich niet vertaald in een hogere prijs omdat de aandelen aan het begin van die periode zo sterk waren overgewaardeerd.quote:Op maandag 21 juli 2008 09:12 schreef onderscheid het volgende:

oke dus eigenlijk is indexbeleggen dan helemaal niet zo aantrekkelijk? ik zie geen enkel fonds met een mooi rendement, zelf op langere termijn.

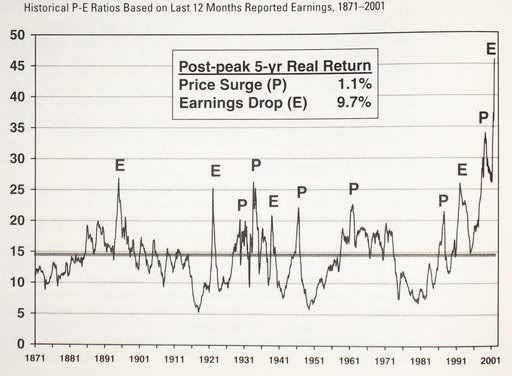

Zoals je duidelijk ziet in het onderstaande plaatje (let op: loopt maar tot 2001!) heeft De Grote Bubble gezorgd voor een sterke expansie van de P/E ratio. De 'E' is de laatste jaren sterk gegroeid, maar tegelijkertijd is de 'P/E' nog steeds bezig terug te vallen naar normale niveaus. Die twee dingen heffen elkaar min of meer op, zodat de 'P' per saldo gelijk is gebleven of zelfs is gedaald. Op dit moment is de P/E van de S&P500 ongeveer 19 (recent gestegen door de dalende winsten).

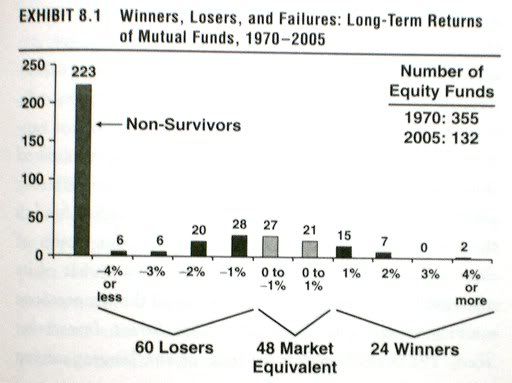

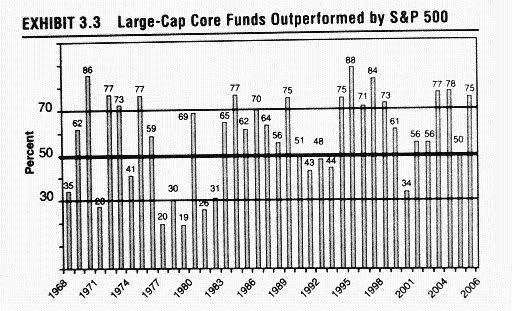

Het aantrekkelijke van indexbeleggen is dat je op lange termijn een beter rendement haalt dan vrijwel iedereen. De meeste active managed funds hebben de afgelopen jaren een lager rendement gehaald. Hoe langer de beleggingshorizon, deste beter je kans op een goed rendement en deste groter het percentage van de active managed fondsen dat je verslaat.

De gestegen waarde van de index in combinatie met de gedaalde prijs van de index gaat ergens in de komende jaren een mooi koopmoment opleveren voor lange termijn, maar naar mijn mening zitten we nu nog lang niet op dat niveau.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

ik ga een beetje 29 topics doorlezenquote:Op zondag 20 juli 2008 21:11 schreef _Henry_ het volgende:

[..]

Aantal uitstaande aandelen wordt vermeld in het jaarverslag en is meestal ook te vinden via Yahoo Finance.

Wat betreft je andere vragen: die zijn hier al vaak aan bod gekomen, lees de draadjes even door.

wat wil je dan, een infuus met directe beurskennisquote:Op maandag 21 juli 2008 12:29 schreef ruud-ziek het volgende:

[..]

ik ga een beetje 29 topics doorlezen

gewoon antwoordenquote:Op maandag 21 juli 2008 14:20 schreef Fugie het volgende:

[..]

wat wil je dan, een infuus met directe beurskennis

Het zijn van die standaard vragen die wij óf voor de 100e keer beantwoorden, óf je neemt zelf de moeite om het op te zoeken. Niks mis met je vraag, maar sommige dingen gaan mensen niet voor de zoveelste keer uitleggen.quote:

The Hick from French Lick

The camera always points both ways. In expressing the subject, you also express yourself.

The camera always points both ways. In expressing the subject, you also express yourself.

Van spelling ookquote:Op maandag 21 juli 2008 14:28 schreef SjonLok het volgende:

[..]

Nee, je zou eens een beetje moeite doen voor wat informatie. Wordt je veel te moe van!

Hey, ik heb even een vraag.

Ik zit nu het beleggerspel te spelen op belegger.nl

het lijkt me opzich wel leuk om het ook in het echt te doen mocht het me aardig lukken.

Gewoon een tientje belegger, ik noem maar wat Ik ben ook maar 17 en ik zie ook geen potentie om belegger te worden. Maar is dit voor mij mogelijk?

Ik ben ook maar 17 en ik zie ook geen potentie om belegger te worden. Maar is dit voor mij mogelijk?

K denk maximaal 100 euro beleggen..

Ik zit nu het beleggerspel te spelen op belegger.nl

het lijkt me opzich wel leuk om het ook in het echt te doen mocht het me aardig lukken.

Gewoon een tientje belegger, ik noem maar wat

K denk maximaal 100 euro beleggen..

[quote][img=12,12]http://i.fokzine.net/templates/new/i/p/1.gif[/img] Op dinsdag 2 juni 2009 02:28 schreef 8D het volgende:

Netzoals die mensen die nog aan het posten zijn rond deze tijd op Fok! Kansloos gewoon :') !

[/quote]

Netzoals die mensen die nog aan het posten zijn rond deze tijd op Fok! Kansloos gewoon :') !

[/quote]

Reken er op dat je al 10% aan transactiekosten kwijt bent dan. Ik zou er niet aan beginnen, voor 100¤ kun je leukere dingen doen.quote:

The Hick from French Lick

The camera always points both ways. In expressing the subject, you also express yourself.

The camera always points both ways. In expressing the subject, you also express yourself.

Ik zou die ¤100 besteden aan een paar goede boeken over beleggen en/of speculeren. Dat betaalt zich wel terug als je over een paar jaar meer geld hebt om te beleggen.quote:Op maandag 21 juli 2008 18:25 schreef Sjibble het volgende:

Hey, ik heb even een vraag.

Ik zit nu het beleggerspel te spelen op belegger.nl

het lijkt me opzich wel leuk om het ook in het echt te doen mocht het me aardig lukken.

Gewoon een tientje belegger, ik noem maar watIk ben ook maar 17 en ik zie ook geen potentie om belegger te worden. Maar is dit voor mij mogelijk?

K denk maximaal 100 euro beleggen..

In tegenstelling tot wat de industrie je probeert te doen geloven valt er helemaal niets te 'oefenen' aan het indrukken van 'koop' en 'verkoop' knopjes.

Beleggen is sowieso iets voor lange termijn. Maar als je je met korte termijn handel wilt gaan bezighouden (wat dan automatisch speculeren is en niet beleggen) dan zul je toch eerst een strategie moeten ontwikkelen en testen. Goede tools daarvoor zijn gratis verkrijgbaar en je leert dan veel en veel meer zonder dat je een cent echt geld riskeert.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

uiteindelijk komt het uit op speculeren iddquote:Op maandag 21 juli 2008 19:13 schreef SeLang het volgende:

[..]

Ik zou die ¤100 besteden aan een paar goede boeken over beleggen en/of speculeren. Dat betaalt zich wel terug als je over een paar jaar meer geld hebt om te beleggen.

In tegenstelling tot wat de industrie je probeert te doen geloven valt er helemaal niets te 'oefenen' aan het indrukken van 'koop' en 'verkoop' knopjes.

Beleggen is sowieso iets voor lange termijn. Maar als je je met korte termijn handel wilt gaan bezighouden (wat dan automatisch speculeren is en niet beleggen) dan zul je toch eerst een strategie moeten ontwikkelen en testen. Goede tools daarvoor zijn gratis verkrijgbaar en je leert dan veel en veel meer zonder dat je een cent echt geld riskeert.

[quote][img=12,12]http://i.fokzine.net/templates/new/i/p/1.gif[/img] Op dinsdag 2 juni 2009 02:28 schreef 8D het volgende:

Netzoals die mensen die nog aan het posten zijn rond deze tijd op Fok! Kansloos gewoon :') !

[/quote]

Netzoals die mensen die nog aan het posten zijn rond deze tijd op Fok! Kansloos gewoon :') !

[/quote]

SeLang, ik ben het met je eens dat de basic methode is op historisch lage P/E niveaus kopen en op hoge P/E niveaus weer verkopen. (Overigens vind ik alle data voor zeg 1940 niet zo interessant, aangezien marktomstandigheden toen anders waren; accounting methodes, liquiditeit, etc). Maar welke garantie is er dat ik met kopen op p/e van 15 beter af ben op een p/e van 20 (of 10) en op welke p/e zou ik dan weer moeten verkopen? Volgens mij is juist deze lage p/e kopen en hoge p/e verkopen strategie enorm verliesgevend geweest in de jaren 1995-2001. Zelfs dermate verliesgevend dat de P/E-strategie enorm aan geloofwaardigheid heeft verloren, doordat de 'verkoop hoge p/e' historisch lager ligt dan optimaal over de laatste periode. Sinds die periode kan niemand meer aantonen dat een P/E-strategie werkt (over een periode van bijv. de laatste 30 jaar, wat een relevante beleggingshorizon is). En hoe kijk je aan tegen het verschil in P/E van Amerikaanse aandelen, Europese aandelen en Japanse aandelen? (Ok je zegt ik kijk alleen naar Amerika, maar als je op P/E gefocused bent dan heb je vast ook een mening over de P/E's in de andere gebieden?)

Abre los ojos

gooi die 100 eu in een turboquote:Op maandag 21 juli 2008 18:25 schreef Sjibble het volgende:

Hey, ik heb even een vraag.

Ik zit nu het beleggerspel te spelen op belegger.nl

het lijkt me opzich wel leuk om het ook in het echt te doen mocht het me aardig lukken.

Gewoon een tientje belegger, ik noem maar watIk ben ook maar 17 en ik zie ook geen potentie om belegger te worden. Maar is dit voor mij mogelijk?

K denk maximaal 100 euro beleggen..

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Kom ik op terug, even verder lezen...quote:Op maandag 21 juli 2008 22:31 schreef MrUnchained het volgende:

SeLang, ik ben het met je eens dat de basic methode is op historisch lage P/E niveaus kopen en op hoge P/E niveaus weer verkopen.

Het klopt dat er erg veel is veranderd. Dat is zelfs zo als je maar 10-15 jaar terugkijkt (Bijvoorbeeld: Binck begon in 1998 als eerste internetbroker in NL, daarvoor moet ik mijn orders nog telefonisch doorbellen en had ik geen realtime data. Twee decennia daarvoor hadden profs ook nog geen realtime data, etc).quote:(Overigens vind ik alle data voor zeg 1940 niet zo interessant, aangezien marktomstandigheden toen anders waren; accounting methodes, liquiditeit, etc).

Maar het frappante is dat je toch een grote consistentie ziet in de manier waarop de P/E heeft gefluctueerd rondom het gemiddelde (met uitzondering van De Grote Bubble). Zie het eerder geposte plaatje:

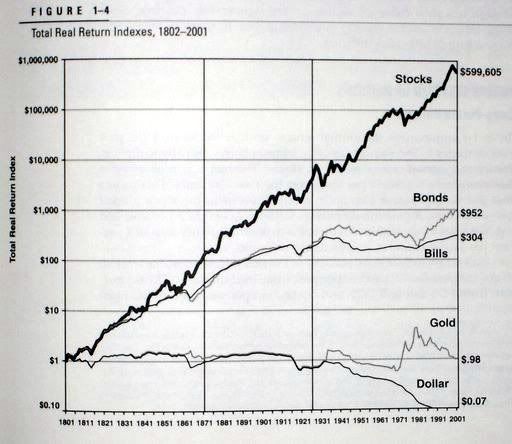

Nu zijn inderdaad accounting regels e.d. in de loop der jaren wat veranderd, dus zou je de 'E' in de P/E ratio kunnen wantrouwen.... Maar als je vervolgens naar de total real returns kijkt van de afgelopen 200 jaar, dan zie je dat die behoorlijk constant zijn over die zeer lange periode, hetgeen op een logaritmische schaal (zoals hieronder) resulteert in een stijgende rechte lijn. In tegenstelling tot de gerapporteerde earnings kun je die total returns niet manipuleren, want die is gelijk aan het uitgekeerde dividend + koersstijging, gecompenseerd voor inflatie. Hooguit zou je dan nog de gebruikte inflatiecorrectie ter discussie kunnen stellen.

Voor mij bevestigt dit gewoon dat de fundamentele economische wetten die het rendement door de jaren heen bepalen niet veranderen: Een belegger wil een bepaald rendement hebben boven de inflatie voor het risico dat hij neemt en de volatiliteit die hij moet verduren. Gemiddeld komt daar gewoon een annualized reeel rendement van 6,9% uit, oftewel een P/E van 14,6. De hierboven geposte data suggereert dat de beurs in dit opzicht ook 'mean-reverting' is: de beurs slingert in periodes van over- en onderwaardering om dit gemiddelde heen.

Waar jij hier naar refereert is de strategie waarbij individuele aandelen worden gekocht en verkocht afhankelijk van hun P/E. Dit is -gebaseerd op onderzoeken die ikzelf heb gezien- inderdaad geen strategie die een outperformance kan halen. Dat een aandeel hoog of laag is gewaardeerd heeft over het algemeen een reden. Aandelen met een hoge P/E zijn vaak aandelen met een hoge winstgroei, aandelen met een lage P/E aandelen met lage winstgroei.quote:Maar welke garantie is er dat ik met kopen op p/e van 15 beter af ben op een p/e van 20 (of 10) en op welke p/e zou ik dan weer moeten verkopen? Volgens mij is juist deze lage p/e kopen en hoge p/e verkopen strategie enorm verliesgevend geweest in de jaren 1995-2001. Zelfs dermate verliesgevend dat de P/E-strategie enorm aan geloofwaardigheid heeft verloren, doordat de 'verkoop hoge p/e' historisch lager ligt dan optimaal over de laatste periode. Sinds die periode kan niemand meer aantonen dat een P/E-strategie werkt (over een periode van bijv. de laatste 30 jaar, wat een relevante beleggingshorizon is).

Waar ik het over heb is de P/E van de totale markt. Gezien de grote consistentie van de total returns door de jaren heen, ondanks meerdere oliecrises, 2 wereldoorlogen, beurscrashes, depressies, recessies, etc ga ik ervan uit dat het nog steeds mogelijk is om diezelfde annualized real returns van 6,9% te halen door te beleggen in de totale markt.

Het is geen toeval dat die 6,9% gelijk is aan de gemiddelde earningsyield, oftewel 1/(gemiddelde P/E)=1/14,6... Dat is ook logisch als je er even over nadenkt: alle winst die een belegger op lange termijn maakt (dividend, koerswinst) MOET uiteindelijk uit bedrijfswinst komen!

Maar als ik de totale markt aanschaf op een waardering die ligt boven het historisch gemiddelde dan ga ik waarschijnlijk een lager rendement halen. Immers, ik koop minder winst voor hetzelfde geld. Dit is de reden dat ik ernaar streef om in ieder geval onder het historisch gemiddelde te willen kopen.

Overigens ben ik NIET van plan om daarna op een iets hogere koers weer te verkopen. Het plan is om na aanschaf tot in de eeuwigheid jaarlijks zo'n 6% er aan te onttrekken. Dit moet kunnen zonder in te teren op het reeele vermogen, immers de verwachte annualized real return is dan >6,9%. Bij de prijsniveaus die ik in mijn hoofd heb komt er sowieso >4% dividend uit, en dan jaarlijks maximaal 2% van het aandelenkapitaal verkopen. Doordat deze bedragen lager zijn dan de winst die de onderliggende bedrijven genereren zal de reeele waarde van het aandelenkapitaal op lange termijn in stand blijven of zelfs verder groeien.

Verkopen op een iets hogere koers heeft alleen zin als als er een beleggingsalternatief bestaat. Immers, waar ga je daarna dan je geld in beleggen? Aangezien ik al in de totale markt beleg IS er geen alternatief, tenzij je in een andere asset klasse gaat beleggen (bijvoorbeeld obligaties, huizen, whatever...)

Je ziet het, dit is het echte lange termijn beleggen: Ik zoek eenmalig een gunstig instapmoment dat mij in staat stelt om met mijn beschikbare kapitaal zoveel mogelijk inkomen genererende assets te kopen, en vervolgens... doe ik niets en laat deze assets hun werk doen!

Voor een deel worden verschillen in P/E veroorzaakt doordat andere sectoren sterk zijn vertegenwoordigd. Veel Europese indices zijn bijvoorbeeld wat zwaarder in financials dan de S&P500. De S&P500 is weer wat zwaarder in technologie, etc. Dat verklaart een deel van de verschillen.quote:En hoe kijk je aan tegen het verschil in P/E van Amerikaanse aandelen, Europese aandelen en Japanse aandelen? (Ok je zegt ik kijk alleen naar Amerika, maar als je op P/E gefocused bent dan heb je vast ook een mening over de P/E's in de andere gebieden?)

Een andere factor is bijvoorbeeld de rente. In Japan is dat 0,5% en zelfs 10-jaars rente is slechts 1,6%. Er is voor een belegging in yen dus nauwelijks alternatief en dat maakt Japanse aandelen zeer duur.

Dan heb je nog het verschijnsel bubble, wat bijvoorbeeld mainland China duur maakt.

Zelf zal ik het overgrote deel van mijn vermogen in euro beleggen, voornamelijk om het valutarisico te verminderen (al woon ik nu in de £ zone, maar ik weet niet hoelang nog). De waarderingen in Europa lijken ook vrij gunstig ten opzichte van andere beurzen. Ik ga er vanuit dat zodra de S&P500 koopwaardig is de Europese beurzen dat zeker ook zijn.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

TVP

"We moeten ons bewust zijn van de superioriteit van onze beschaving, met zijn normen en waarden, welvaart voor de mensen, respect voor mensenrechten en godsdienstvrijheid. Dat respect bestaat zeker niet in de Islamitische wereld".

wat is dan de mogelijke winst?quote:

en kan ik wel beleggen als 17 jarige?

Gaat er belasting overheen?

Ben maar een leek, maar het spelletje op belegger.nl vind ik leuk

Las dat die turbo's wel goed zijn.

Zo kan ik bijv in 1 dag winst draaien? a la 5 tot 10 euro?

En waar beleg/speculaar ik?

Internet? Of een bepaalde plek in mn eigen stad?

Woon in de buurt van Haarlem, liever iets in de richting van Beverwijk..

Dit lijkt me zo lache

op belegger.nl gelezen

Beleggersrekening bij ABN AMRO openen

Via internetbankieren in een Turbo "beleggen"

en later de keuze em weer te verkopen ofzo?

iig een rekening bij de abn amro voor beleggers en verder kan alles op internet gebeuren

Of kan het ook bij de rabobank? Scheelt weer ellende. Of is ABN beter?

[ Bericht 15% gewijzigd door Sjibble op 22-07-2008 02:46:41 ]

[quote][img=12,12]http://i.fokzine.net/templates/new/i/p/1.gif[/img] Op dinsdag 2 juni 2009 02:28 schreef 8D het volgende:

Netzoals die mensen die nog aan het posten zijn rond deze tijd op Fok! Kansloos gewoon :') !

[/quote]

Netzoals die mensen die nog aan het posten zijn rond deze tijd op Fok! Kansloos gewoon :') !

[/quote]

Reken per transactie 20 euro kosten (aankoop en verkoop), dus om dan 10 euro winst te maken kan je al 30% winst moeten boeken per belegging. Maw, not gonna happen... Je bent 't zo kwijt en de enigen die winst maakten zullen de banken zijn...quote:Op dinsdag 22 juli 2008 02:29 schreef Sjibble het volgende:

en later de keuze em weer te verkopen ofzo?

iig een rekening bij de abn amro voor beleggers en verder kan alles op internet gebeuren

Of kan het ook bij de rabobank? Scheelt weer ellende. Of is ABN beter?

Mee eens. De wereld lijkt niet dermate te zijn veranderd gedurende die periode, dus je hebt geen periode die het constante beeld totaal verstort.quote:Op dinsdag 22 juli 2008 00:35 schreef SeLang het volgende:

Het klopt dat er erg veel is veranderd. Dat is zelfs zo als je maar 10-15 jaar terugkijkt (Bijvoorbeeld: Binck begon in 1998 als eerste internetbroker in NL, daarvoor moet ik mijn orders nog telefonisch doorbellen en had ik geen realtime data. Twee decennia daarvoor hadden profs ook nog geen realtime data, etc).

Maar het frappante is dat je toch een grote consistentie ziet in de manier waarop de P/E heeft gefluctueerd rondom het gemiddelde (met uitzondering van De Grote Bubble). Zie het eerder geposte plaatje:

Nu zijn inderdaad accounting regels e.d. in de loop der jaren wat veranderd, dus zou je de 'E' in de P/E ratio kunnen wantrouwen.... Maar als je vervolgens naar de total real returns kijkt van de afgelopen 200 jaar, dan zie je dat die behoorlijk constant zijn over die zeer lange periode, hetgeen op een logaritmische schaal (zoals hieronder) resulteert in een stijgende rechte lijn. In tegenstelling tot de gerapporteerde earnings kun je die total returns niet manipuleren, want die is gelijk aan het uitgekeerde dividend + koersstijging, gecompenseerd voor inflatie. Hooguit zou je dan nog de gebruikte inflatiecorrectie ter discussie kunnen stellen.

Wat je veronderstelt is dat op lange termijn beleggen in aandelen geen serieuze risico's met zicht meebrengt, immers uiteindelijk zal je op lange termijn die 7% binnen harken ongeacht de volatiliteit van de markt. Die veronderstelling betekent dat je werkelijk iedere euro die je niet voor consumptie nodig hebt in moet zetten om in aandelen te beleggen (of iig als de P/E laag genoeg is). Dat is wel een gedachtegang die sommige mensen met je delen, maar dat is volgens mij niet waar. Het feit dat je historisch gezien geen buitengewoon hoge volatiliteit van aandelen over de lange termijn waarneemt wil niet zeggen dat dat er in de toekomst niet zal zijn. De enige reden waarom je een rendement van 7% per jaar kunt halen is dat je ook op lange termijn risico loopt. Volgens mij komt het grootste risico van een fundamentele verandering van de krachten achter economische groei. Bijvoorbeeld een consequente bevolkingskrimp (door gebrek aan bruikbare grondstoffen of wat dan ook) zal er voor zorgen dat je nooit meer de huidige economische groei zult bereiken en zulke mogelijke potentiele gebeurtenissen zorgen er voor dat de 7% altijd risicovol blijft. (in dat geval is ergens een akker zoeken en zelf wat groentes gaan verbouwen overigens verreweg het beste alternatiefquote:Voor mij bevestigt dit gewoon dat de fundamentele economische wetten die het rendement door de jaren heen bepalen niet veranderen: Een belegger wil een bepaald rendement hebben boven de inflatie voor het risico dat hij neemt en de volatiliteit die hij moet verduren. Gemiddeld komt daar gewoon een annualized reeel rendement van 6,9% uit, oftewel een P/E van 14,6. De hierboven geposte data suggereert dat de beurs in dit opzicht ook 'mean-reverting' is: de beurs slingert in periodes van over- en onderwaardering om dit gemiddelde heen.

Waar jij hier naar refereert is de strategie waarbij individuele aandelen worden gekocht en verkocht afhankelijk van hun P/E. Dit is -gebaseerd op onderzoeken die ikzelf heb gezien- inderdaad geen strategie die een outperformance kan halen. Dat een aandeel hoog of laag is gewaardeerd heeft over het algemeen een reden. Aandelen met een hoge P/E zijn vaak aandelen met een hoge winstgroei, aandelen met een lage P/E aandelen met lage winstgroei.

Waar ik het over heb is de P/E van de totale markt. Gezien de grote consistentie van de total returns door de jaren heen, ondanks meerdere oliecrises, 2 wereldoorlogen, beurscrashes, depressies, recessies, etc ga ik ervan uit dat het nog steeds mogelijk is om diezelfde annualized real returns van 6,9% te halen door te beleggen in de totale markt.

Ik snap nog steeds niet waarom je wel zou proberen goedkoop in te stappen en niet duur te verkopen? Wat voor reden heb je om je aandelen te houden als je een P/E van 25 in de markt ziet? Je zegt zelf dat de markt naar zijn gemiddelde zal terugkeren, dus het zal slechts een kwestie van tijd zijn dat je tijdelijk te lage real returns tov je risico gaat verdienen. Waarom zou je dat accepteren? Verkoop en wacht tot je op P/E 15 weer terug bent? Het klinkt onlogisch om te zeggen ik MOET nu instappen want de markt is ondergewaardeerd en vervolgens blijven zitten als volgens dezelfde maatstaf de markt overgewaardeerd is.quote:Het is geen toeval dat die 6,9% gelijk is aan de gemiddelde earningsyield, oftewel 1/(gemiddelde P/E)=1/14,6... Dat is ook logisch als je er even over nadenkt: alle winst die een belegger op lange termijn maakt (dividend, koerswinst) MOET uiteindelijk uit bedrijfswinst komen!

Maar als ik de totale markt aanschaf op een waardering die ligt boven het historisch gemiddelde dan ga ik waarschijnlijk een lager rendement halen. Immers, ik koop minder winst voor hetzelfde geld. Dit is de reden dat ik ernaar streef om in ieder geval onder het historisch gemiddelde te willen kopen.

Overigens ben ik NIET van plan om daarna op een iets hogere koers weer te verkopen. Het plan is om na aanschaf tot in de eeuwigheid jaarlijks zo'n 6% er aan te onttrekken. Dit moet kunnen zonder in te teren op het reeele vermogen, immers de verwachte annualized real return is dan >6,9%. Bij de prijsniveaus die ik in mijn hoofd heb komt er sowieso >4% dividend uit, en dan jaarlijks maximaal 2% van het aandelenkapitaal verkopen. Doordat deze bedragen lager zijn dan de winst die de onderliggende bedrijven genereren zal de reeele waarde van het aandelenkapitaal op lange termijn in stand blijven of zelfs verder groeien.

Verkopen op een iets hogere koers heeft alleen zin als als er een beleggingsalternatief bestaat. Immers, waar ga je daarna dan je geld in beleggen? Aangezien ik al in de totale markt beleg IS er geen alternatief, tenzij je in een andere asset klasse gaat beleggen (bijvoorbeeld obligaties, huizen, whatever...)

Je beleggingsalternatief is hetzelfde als nu niet belegd zitten, anders zou je nu ook al in de totale markt moeten instappen, simpel omdat je zegt dat er geen alternatief is. (Het heeft geen nut te timen als je geen alternatief hebt, dat is je argument waarom je niet uitstapt bij een hoge P/E, maar waarom heeft het wel nut om te timen als je nu ook geen alternatief hebt?)

Wat is nu het gunstige instapmoment? De earnings van de P/E is pas in maart het volgende jaar bekend. Pak je dan de P van 31 dec, of de P van maart? En wat doe je moet de verwachtingen van de earnings over de komende jaren? Op afgelopen jaar kan het wel heel goedkoop zijn maar als de forward P/E op 20 staat, weet ik niet of dat dat nou zo goed de redenatie weerspiegelt van je hebt een earnings yield x en daar haal je je totaalrendement uit.quote:Je ziet het, dit is het echte lange termijn beleggen: Ik zoek eenmalig een gunstig instapmoment dat mij in staat stelt om met mijn beschikbare kapitaal zoveel mogelijk inkomen genererende assets te kopen, en vervolgens... doe ik niets en laat deze assets hun werk doen!

Volgens mij is er ook nog een accountingissue met de Japanse aandelen, maar daar weet ik het fijne niet van.quote:Voor een deel worden verschillen in P/E veroorzaakt doordat andere sectoren sterk zijn vertegenwoordigd. Veel Europese indices zijn bijvoorbeeld wat zwaarder in financials dan de S&P500. De S&P500 is weer wat zwaarder in technologie, etc. Dat verklaart een deel van de verschillen.

Een andere factor is bijvoorbeeld de rente. In Japan is dat 0,5% en zelfs 10-jaars rente is slechts 1,6%. Er is voor een belegging in yen dus nauwelijks alternatief en dat maakt Japanse aandelen zeer duur.

Dan heb je nog het verschijnsel bubble, wat bijvoorbeeld mainland China duur maakt.

Zelf zal ik het overgrote deel van mijn vermogen in euro beleggen, voornamelijk om het valutarisico te verminderen (al woon ik nu in de £ zone, maar ik weet niet hoelang nog). De waarderingen in Europa lijken ook vrij gunstig ten opzichte van andere beurzen. Ik ga er vanuit dat zodra de S&P500 koopwaardig is de Europese beurzen dat zeker ook zijn.

En sorry dat ik dwarslig

Abre los ojos

Het is inderdaad een beetje een mysterie waarom het lange termijn rendement op aandelen zoveel hoger ligt dan het rendement op andere asset klassen. Zie ook het eerder geposte plaatje. Het lijkt bijna een 'free lunch', en dat zou niet zo mogen zijn. Er zijn daarom ook economen die hiermee de hoge waarderingen van de laatste 10-15 jaar goedpraten. Het rendement op aandelen zou volgens hen lager moeten worden, oftewel structureel hogere P/E.quote:Op dinsdag 22 juli 2008 22:35 schreef MrUnchained het volgende:

[..]

Mee eens. De wereld lijkt niet dermate te zijn veranderd gedurende die periode, dus je hebt geen periode die het constante beeld totaal verstort.

[..]

Wat je veronderstelt is dat op lange termijn beleggen in aandelen geen serieuze risico's met zicht meebrengt, immers uiteindelijk zal je op lange termijn die 7% binnen harken ongeacht de volatiliteit van de markt. Die veronderstelling betekent dat je werkelijk iedere euro die je niet voor consumptie nodig hebt in moet zetten om in aandelen te beleggen (of iig als de P/E laag genoeg is). Dat is wel een gedachtegang die sommige mensen met je delen, maar dat is volgens mij niet waar. Het feit dat je historisch gezien geen buitengewoon hoge volatiliteit van aandelen over de lange termijn waarneemt wil niet zeggen dat dat er in de toekomst niet zal zijn. De enige reden waarom je een rendement van 7% per jaar kunt halen is dat je ook op lange termijn risico loopt.

Wat de toekomst gaat brengen weet natuurlijk niemand, je hebt alleen de historische data. Het kan best zijn dat het lage rendement (hoge P/E) van de laatste jaren voortgezet zal worden. We zullen zien... Gelukkig heb je maar één kortdurend paniekdipje nodig om je aankopen te doen.

Ja dit soort gedachtenexperimenten zijn leuk, maar je weet het gewoonweg niet. Misschien rechtvaardigt deze onzekerheid (die van alle tijden is) die 7% wel? Maar uiteindelijk kun je alleen werken met de gegevens die je hebt.quote:Volgens mij komt het grootste risico van een fundamentele verandering van de krachten achter economische groei. Bijvoorbeeld een consequente bevolkingskrimp (door gebrek aan bruikbare grondstoffen of wat dan ook) zal er voor zorgen dat je nooit meer de huidige economische groei zult bereiken en zulke mogelijke potentiele gebeurtenissen zorgen er voor dat de 7% altijd risicovol blijft. (in dat geval is ergens een akker zoeken en zelf wat groentes gaan verbouwen overigens verreweg het beste alternatief)

Zoals ik in de vorige post al schreef heeft het alleen zin om te verkopen als je in een andere asset klasse een beter rendement kunt halen. Als er zich een situatie voordoet waarbij dat overduidelijk het geval is dan zal ik dat ook niet nalaten. Maar het komt niet vaak voor dat dat zo overduidelijk het geval is als bijvoorbeeld tijdens De Grote Bubble. Als ik koop op 12, verkoop ik dan op 18? Waarschijnlijk niet. Die 18 is een hoge waardering en die kan teniet gedaan worden door koersdaling (maar hoe lang duurt dat nog?) maar ook door stijgende winsten!quote:Ik snap nog steeds niet waarom je wel zou proberen goedkoop in te stappen en niet duur te verkopen? Wat voor reden heb je om je aandelen te houden als je een P/E van 25 in de markt ziet? Je zegt zelf dat de markt naar zijn gemiddelde zal terugkeren, dus het zal slechts een kwestie van tijd zijn dat je tijdelijk te lage real returns tov je risico gaat verdienen. Waarom zou je dat accepteren? Verkoop en wacht tot je op P/E 15 weer terug bent? Het klinkt onlogisch om te zeggen ik MOET nu instappen want de markt is ondergewaardeerd en vervolgens blijven zitten als volgens dezelfde maatstaf de markt overgewaardeerd is.

De markt proberen te timen is meestal niet succesvol, ongeacht de methode die je daarvoor kiest (zie ook de performance van beleggingsfondsen).

Het liefst beschouw ik beleggen als het kopen van businesses. Als ik koop op een P/E van 12,5 dan accepteer ik in principe een rendement van 8% op mijn initiele investering. Of de koers daarna stijgt of daalt is nauwelijks relevant, zolang de bedrijfswinst in stand blijft. Stel dat bij gelijkblijvende winst de koers verdubbelt... dan heb ik weliswaar mijn vermogen verdubbeld, maar tegelijkertijd is de P/E nu dus 25 en maak ik dus nog maar 4% rendement op dat verdubbelde kapitaal. Uiteindelijk word ik er dus niets beter van. Het enige wat telt is hoeveel aandelen je hebt en wat de winst per aandeel is.

De situatie wordt natuurlijk anders op het moment dat je in een andere assetklasse meer dan die 4% kan halen. Dan kun je die capital gain incashen en tegen een hoger rendement beleggen.

Het alternatief de laatste jaren was een andere assetklasse, namelijk cash/ kortlopende obilgaties. En dit blijkt een goede keuze te zijn geweest.quote:Je beleggingsalternatief is hetzelfde als nu niet belegd zitten, anders zou je nu ook al in de totale markt moeten instappen, simpel omdat je zegt dat er geen alternatief is. (Het heeft geen nut te timen als je geen alternatief hebt, dat is je argument waarom je niet uitstapt bij een hoge P/E, maar waarom heeft het wel nut om te timen als je nu ook geen alternatief hebt?)

Maar het klopt dat nu wachten met instappen een vorm van timen is. Toch is dit wat anders dan het spelletje lage P/E kopen hoge P/E verkopen. Het doel is om businesses te kopen op een zodanige prijs dat het rendement acceptabel is. Ik wacht op het moment tot Mr. market mij een goed aanbod doet en dan koop ik een stuk van zijn business.

Daarnaast geldt wat ik al schreef dat een (te) hoge P/E ook teniet kan worden gedaan door stijgende winsten. In dat geval wil je natuurlijk helemaal niet uitstappen.

Dit moet je een beetje met de natte vinger doen en wat ruis uitfilteren. Een jaar geleden, dus voor de crunch, was de S&P500 1550 en de 1y-trailing P/E ongeveer 19. Stel even dat de 'E' waar dat op was gebaseerd een realistisch getal is. Dan had de S&P500 eigenlijk (bij de gemiddelde P/E van 14,6) op 1191 moeten staan. Dat is nog steeds niet koopwaardig, want dat is gewoon fair value. Ik wil wat marge, dus ik begin dan interesse te krijgen als de S&P500 rond de 1000 staat.quote:Wat is nu het gunstige instapmoment? De earnings van de P/E is pas in maart het volgende jaar bekend. Pak je dan de P van 31 dec, of de P van maart? En wat doe je moet de verwachtingen van de earnings over de komende jaren? Op afgelopen jaar kan het wel heel goedkoop zijn maar als de forward P/E op 20 staat, weet ik niet of dat dat nou zo goed de redenatie weerspiegelt van je hebt een earnings yield x en daar haal je je totaalrendement uit.

Nu kun je erover discusseren of die gebruikte 'E' wel realistisch is. Ik denk dat hij eerder wat overschat is, maar goed. Dit is de (natte vinger) methode die ikzelf hanteer.

Btw: een (totaal) andere manier waarop ik er naar kijk is dat een S&P500 van 1000 een correctie is van ca 35%. Dat is ook een vrij realistisch getal voor een wat grotere financiele crisis (wat dit m.i. is).

Dit alles is verre van een exacte wetenschap, maar ik denk dat ik niet zo heel ver mis zit met wat een gunstig en toch realistische instapkoers zou zijn voor een lange termijn belegging. Ik hou me aanbevolen als andere mensen een betere methode hebben

Tal van banken zijn gelijk failliet als ze hun onroerend goed, hypotheken etc tegen realistische prijzen herwaarderen. Restantje van je japanse credit crunch 20 jaar geledenquote:Volgens mij is er ook nog een accountingissue met de Japanse aandelen, maar daar weet ik het fijne niet van.

Ik vind het een goede discussiequote:En sorry dat ik dwarsligIk ben nu eenmaal graag eigenwijs in dit soort discussies

[ Bericht 0% gewijzigd door SeLang op 23-07-2008 01:31:56 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen