WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Niet representatief.quote:Op dinsdag 19 juni 2012 20:47 schreef Duderd het volgende:

Hoe representatief is bijvoorbeeld beleggerspel.nl uitgaand van de winst die je daar maakt en die winst die je zou behalen in de realititeit?

In zo'n beursspel beleg je met virtueel geld. Je voelt daarom niet de emoties die je bij het verliezen van echt geld zou voelen. Dit leidt tot laksheid. Je steekt niet genoeg tijd en energie in je strategie en keuzes omdat je in je achterhoofd weet dat het uiteindelijk nergens om gaat.

Verder is zo'n spel op korte termijn beleggen gericht. De leiders van het klassement zijn mensen die met pennystocks of opties op bepaalde trends gokken en het geluk hebben dat die inderdaad optreden. Dit is zeer gevaarlijk omdat deze beleggers vervolgens concluderen dat ze talent hebben en daarna echt geld gaan inzetten met extreem riskante strategieen.

Een belegger in degelijke blue-chips staat ondertussen op nummer 4233 in het klassement en voelt zichzelf een sukkel. Terwijl het goed mogelijk is dat hij over vijf jaar gezien bovenaan zou staan met z'n rendement.

Naar mijn mening leer je vrijwel niets met zo'n spel over echt beleggen. Eventueel zou je het kunnen proberen als je nog helemaal geen beleggingen hebt gedaan en je wilt een idee krijgen over hoe het aankopen en verkopen verloopt.

Het gaat weer beter met mijn aandelen. Nog steeds niet op punt waar ik ze voor gekocht had maar het scheelt nog weinig.

graag verwijderen

Iedereen heeft het telkens over Lynx en Binck en ING om te beleggen. Ik zit zelf vanaf het begin bij Binck, maar ben begin dit jaar tot de conclusie gekomen dat SNS een stuk voordeliger is qua beleggingen in aandelen/fondsen/sprinters.

Je betaalt namelijk een vast bedrag van: ¤ 10,- tevens hanteren ze geen provisiekosten en bewaarloon en al die andere (onzichtbare) kosten.

Sinds ik bij de SNS beleg, kun je ook op kleine aandeeltjes toch winst behalen omdat je transactiekosten altijd een vast bedrag van: ¤ 10,- zijn.

Beleg je niet al je geld of hou je wat over ? dan ontvang je ook nog wat rente op de beleggers rekening. (dit heeft Binck niet, wat ik erg vervelend vind.)

Misschien dat het voor de jongeren onder ons, voordeliger is om Binck te vervangen voor SNS ? (de zaken die bij Binck lopen, heb ik daar gelaten i.v.m. een boete bij overstap. de nieuwe aandelen laat ik via SNS lopen. systeem ligt er nooit uit en ze hebben dezelfde functies maar dan in makkelijkere taal, zodat je ook zonder boek voor dummies kunt begrijpen waar ze het over hebben. tevens gratis telefonisch advies.. Binck verwijst je naar een handleiding op de website.. erg fijn ja maar niet heus.)

Iemand anders ook ervaringen met zowel Binck als SNS ? hoe Lynx en o.a. ING werken weet ik niet. voor Fondsen werkt ALEX & ROBECO erg gemakkelijk. (of het ook goedkoper is, dat weet ik niet..)

[ Bericht 0% gewijzigd door adriaan1989 op 20-06-2012 14:05:26 ]

Je betaalt namelijk een vast bedrag van: ¤ 10,- tevens hanteren ze geen provisiekosten en bewaarloon en al die andere (onzichtbare) kosten.

Sinds ik bij de SNS beleg, kun je ook op kleine aandeeltjes toch winst behalen omdat je transactiekosten altijd een vast bedrag van: ¤ 10,- zijn.

Beleg je niet al je geld of hou je wat over ? dan ontvang je ook nog wat rente op de beleggers rekening. (dit heeft Binck niet, wat ik erg vervelend vind.)

Misschien dat het voor de jongeren onder ons, voordeliger is om Binck te vervangen voor SNS ? (de zaken die bij Binck lopen, heb ik daar gelaten i.v.m. een boete bij overstap. de nieuwe aandelen laat ik via SNS lopen. systeem ligt er nooit uit en ze hebben dezelfde functies maar dan in makkelijkere taal, zodat je ook zonder boek voor dummies kunt begrijpen waar ze het over hebben. tevens gratis telefonisch advies.. Binck verwijst je naar een handleiding op de website.. erg fijn ja maar niet heus.)

Iemand anders ook ervaringen met zowel Binck als SNS ? hoe Lynx en o.a. ING werken weet ik niet. voor Fondsen werkt ALEX & ROBECO erg gemakkelijk. (of het ook goedkoper is, dat weet ik niet..)

[ Bericht 0% gewijzigd door adriaan1989 op 20-06-2012 14:05:26 ]

Op de SNS website wordt aangegeven dat het tarief voor Euronext ¤ 8 + 0,1% over het effectief orderbedrag (max. ¤ 150) bedraagt. Daarnaast betaal je een all-in tarief van 0,2% per jaar. Aandelen genoteerd in Frankfurt, Londen, Madrid, Milaan, New York (NYSE, Nasdaq, Amex) en/of Zürich kosten nog eens ¤ 20 extra. Vooral dit laatste vind ik duur.quote:Op woensdag 20 juni 2012 13:52 schreef adriaan1989 het volgende:

Iedereen heeft het telkens over Lynx en Binck en ING om te beleggen. Ik zit zelf vanaf het begin bij Binck, maar ben begin dit jaar tot de conclusie gekomen dat SNS een stuk voordeliger is qua beleggingen in aandelen/fondsen/sprinters.

Je betaalt namelijk een vast bedrag van: ¤ 10,- tevens hanteren ze geen provisiekosten en bewaarloon en al die andere (onzichtbare) kosten.

Bron: http://www.snsbank.nl/par(...)s-zelf-beleggen.html

Is de flat-fee van ¤ 10 wellicht een speciale aktieprijs oid? Zou je iets specifieker kunnen aangeven, hoe je bij SNS van dit tarief kunt profiteren?

minimum van 10 euroquote:Op woensdag 20 juni 2012 14:38 schreef jaco het volgende:

[..]

Op de SNS website wordt aangegeven dat het tarief voor Euronext ¤ 8 + 0,1% over het effectief orderbedrag (max. ¤ 150) bedraagt. Daarnaast betaal je een all-in tarief van 0,2% per jaar. Aandelen genoteerd in Frankfurt, Londen, Madrid, Milaan, New York (NYSE, Nasdaq, Amex) en/of Zürich kosten nog eens ¤ 20 extra. Vooral dit laatste vind ik duur.

Bron: http://www.snsbank.nl/par(...)s-zelf-beleggen.html

Is de flat-fee van ¤ 10 wellicht een speciale aktieprijs oid? Zou je iets specifieker kunnen aangeven, hoe je bij SNS van dit tarief kunt profiteren?

Toen ik begin dit jaar ben begonnen met Zelfbeleggen hebben ze mij telefonisch verteld dat ze een all-in-tarief van: ¤ 10,- hadden. Blijkbaar hebben ze dit nu veranderd, bij mij wordt er in ieder geval nog steeds altijd: ¤ 10,- berekend.quote:Op woensdag 20 juni 2012 14:38 schreef jaco het volgende:

[..]

Op de SNS website wordt aangegeven dat het tarief voor Euronext ¤ 8 + 0,1% over het effectief orderbedrag (max. ¤ 150) bedraagt. Daarnaast betaal je een all-in tarief van 0,2% per jaar. Aandelen genoteerd in Frankfurt, Londen, Madrid, Milaan, New York (NYSE, Nasdaq, Amex) en/of Zürich kosten nog eens ¤ 20 extra. Vooral dit laatste vind ik duur.

Bron: http://www.snsbank.nl/par(...)s-zelf-beleggen.html

Is de flat-fee van ¤ 10 wellicht een speciale aktieprijs oid? Zou je iets specifieker kunnen aangeven, hoe je bij SNS van dit tarief kunt profiteren?

Beleg ik in SNS/ASN fondsen ? dan betaal ik helemaal geen transactiekosten.

Tevens ontvang ik rente over het onbelegde saldo. (dit heeft bijvoorbeeld Binck niet..) moet je telkens geld van je Binck rekening naar je tegenrekening storten als je het wilt gebruiken. (of sparen op je Binck rekening totdat je voldoende hebt om een nieuw aandeel/fonds te kopen.)

minimum van 10 euro.quote:Op woensdag 20 juni 2012 14:48 schreef adriaan1989 het volgende:

[..]

Toen ik begin dit jaar ben begonnen met Zelfbeleggen hebben ze mij telefonisch verteld dat ze een all-in-tarief van: ¤ 10,- hadden. Blijkbaar hebben ze dit nu veranderd, bij mij wordt er in ieder geval nog steeds altijd: ¤ 10,- berekend.

Klopt, dan wordt je namelijk al geript met de kosten die aan de fondsen in rekening worden gebracht, en die dus ten koste gaan van je rendement. Je betaalt een veelvoud, alleen niet zichtbaar.quote:Beleg ik in SNS/ASN fondsen ? dan betaal ik helemaal geen transactiekosten.

Zelfde bij SNS Fundcoach, daar betaal je vaak ook geen aankoopkosten, maar betalen de fondsen die je koopt een kickback fee aan SNS Fundcoach, wat onzichtbaar jouw rendement verlaagd. Nee, dat vertellen ze er niet bij

Als het zo slecht zou zijn, waarom bestaan ze dan nog ? er zullen vast ook positieve punten zijn...quote:Op woensdag 20 juni 2012 14:50 schreef Dinosaur_Sr het volgende:

[..]

minimum van 10 euro.

[..]

Klopt, dan wordt je namelijk al geript met de kosten die aan de fondsen in rekening worden gebracht, en die dus ten koste gaan van je rendement.

Nog erger bij SNS Fundcoach, daar bepaal je vaak ook geen aankoopkosten, maar betalen de fondsen die je koopt een kickback fee aan SNS Fundcoach, wat onzichtbaar jouw rendement verlaagd. Nee, dat vertellen ze er niet bij

quote:Op woensdag 20 juni 2012 14:51 schreef adriaan1989 het volgende:

[..]

Als het zo slecht zou zijn, waarom bestaan ze dan nog ? er zullen vast ook positieve punten zijn...

Ze bestaan ook niet zolang meer

Overigens zijn dit soort fee-structuren vrij gebruikelijk, geen aankoopkosten bestaat niet, alleen de opzetjes waarbij ze zichtbaar of onzichtbaar in rekening worden gebracht verschillen. Doe mij maar zichtbaar, trouwens

Binck: ¤ 6,50 + 0,1 % met een minimum van ¤ 10quote:Op woensdag 20 juni 2012 14:48 schreef adriaan1989 het volgende:

[..]

Toen ik begin dit jaar ben begonnen met Zelfbeleggen hebben ze mij telefonisch verteld dat ze een all-in-tarief van: ¤ 10,- hadden. Blijkbaar hebben ze dit nu veranderd, bij mij wordt er in ieder geval nog steeds altijd: ¤ 10,- berekend.

SNS: ¤ 8 + 0,1% met een minimum van ¤ 10

Dus als je orders onder de ¤ 10 / 0,001 = 10.000 euro blijven, dan betaal je bij beiden hetzelfde. Daarboven is Binck goedkoper.

Het is natuurlijk prima dat je tevreden bent over SNS en niet over Binck. Ieder zijn voorkeur, maar je bewering dat SNS goedkoper zou zijn, klopt gewoon niet.

[ Bericht 15% gewijzigd door jaco op 20-06-2012 14:57:54 (quote ingekort) ]

Binck of SNSquote:Op woensdag 20 juni 2012 14:57 schreef jaco het volgende:

[..]

Binck: ¤ 6,50 + 0,1 % met een minimum van ¤ 10

SNS: ¤ 8 + 0,1% met een minimum van ¤ 10

Dus als je orders onder de ¤ 10 / 0,001 = 10.000 euro blijven, dan betaal je bij beiden hetzelfde. Daarboven is Binck goedkoper.

Het is natuurlijk prima dat je tevreden bent over SNS en niet over Binck. Ieder zijn voorkeur, maar je bewering dat SNS goedkoper zou zijn, klopt gewoon niet.

Dat minimum van 10 euro bij Binck geld toch niet voor aandelen?quote:Op woensdag 20 juni 2012 14:57 schreef jaco het volgende:

[..]

Binck: ¤ 6,50 + 0,1 % met een minimum van ¤ 10

SNS: ¤ 8 + 0,1% met een minimum van ¤ 10

Dus als je orders onder de ¤ 10 / 0,001 = 10.000 euro blijven, dan betaal je bij beiden hetzelfde. Daarboven is Binck goedkoper.

Het is natuurlijk prima dat je tevreden bent over SNS en niet over Binck. Ieder zijn voorkeur, maar je bewering dat SNS goedkoper zou zijn, klopt gewoon niet.

Edit: Ik lees niet goed, die komma in hun voorwaarde lijkt net op een punt waardoor het lijkt dat er een scheiding is qua minimum voor aandelen en andere beleggingsproducten

Beneath the gold, the bitter steel

Ik maak nu officieel weer winst met me Air France - KLM aandelen

Nu hopen dat de FED nog wat extra geld in de Amerikaanse Staat pompt zodat we morgen weer met een +je openen

Nu hopen dat de FED nog wat extra geld in de Amerikaanse Staat pompt zodat we morgen weer met een +je openen

graag verwijderen

Ja, want een depreciatie van de dollar ten opzichte van de euro verbetert echt de concurrentiepositie ten opzichte van de amerikaanse concurrenten op termijn. Het wordt voor amerikanen dan alleen maar duurder om met de KLM te vliegen omdat of de tickets in dollars omhoog zullen gaan, of het geld dat KLM ontvangt in euro's zal lager zijn.. Op termijn is dat dus slechter voor KLM/Air-France..quote:Op woensdag 20 juni 2012 15:26 schreef Taciho het volgende:

Ik maak nu officieel weer winst met me Air France - KLM aandelen

Nu hopen dat de FED nog wat extra geld in de Amerikaanse Staat pompt zodat we morgen weer met een +je openen

Nou, kerosine is in US$ geprijsd (een niet onbelangrijke kostenpost voor luchtvaartmij'en), en wordt dus bij een gelijkblijvende prijs in US$ bij een lagere US$ goedkoper in euro gemeten..quote:Op woensdag 20 juni 2012 16:56 schreef Kabouter_Plofkop het volgende:

[..]

Ja, want een depreciatie van de dollar ten opzichte van de euro verbetert echt de concurrentiepositie ten opzichte van de amerikaanse concurrenten op termijn. Het wordt voor amerikanen dan alleen maar duurder om met de KLM te vliegen omdat of de tickets in dollars omhoog zullen gaan, of het geld dat KLM ontvangt in euro's zal lager zijn.. Op termijn is dat dus slechter voor KLM/Air-France..

Elk nadeel heb ze voordeel.

Niet dat ik ook maar een beetje vrolijk kan worden van AF-KLM hoor. Hebben die al iets geroepen over de impact van IAS19revised op hun pensioenverplchtingen per 01-01-2013?

Er lijkt ook een tendens te zijn van no-name luchthavens in het MO om de kerosineprijzen kunstmatig laag te houden. Als binnen 30 jaar de petrochemie ook nog eens uit Europa verdwenen is dan lijkt het einde oefening voor AF-KLM als de oliestaten zwaar kunnen concurreren op intercontinentale vluchten. Vooralsnog een leuk aandeel hoor, daar niet van, maar luchtvaart in Europa gaat denk ik het nakijken krijgen op het gebied van voordelige brandstofmarges. Zijn er luchtvaartkenners hier die mijn verhaal kunnen onderschrijven?

One man's trash, another man's treasure.

Ik ben geen luchtvaartkenner maar ik heb analyses gelezen dat de winst van een luchtvaartmaatschappij sterk afhangt van hoe de kerosine prijs is gehedged. Dus een maatschappij die voor 3 jaar vooruit heeft ingekocht, zit op rozen als de prijs gedurende die 3 jaar stijgt. Omdat je de kerosine/olie prijs niet kunt voorspellen is het voor jou als belegger dezelfde gok als dat het voor de maatschappijen is.quote:Op donderdag 21 juni 2012 00:42 schreef Arkai het volgende:

Er lijkt ook een tendens te zijn van no-name luchthavens in het MO om de kerosineprijzen kunstmatig laag te houden. Als binnen 30 jaar de petrochemie ook nog eens uit Europa verdwenen is dan lijkt het einde oefening voor AF-KLM als de oliestaten zwaar kunnen concurreren op intercontinentale vluchten. Vooralsnog een leuk aandeel hoor, daar niet van, maar luchtvaart in Europa gaat denk ik het nakijken krijgen op het gebied van voordelige brandstofmarges. Zijn er luchtvaartkenners hier die mijn verhaal kunnen onderschrijven?

Als maatschappijen in het midden-oosten dankzij hun kontakten echter structureel goedkope kerosine kunnen inkopen, dan wordt het lastig concurreren daarmee voor Europese maatschappijen. De routes tussen Europa en Noord Amerika zullen echter nooit via het midden-oosten gaan.

Even los van alles: aan luchtvaart transport als industrie in z'n geheel is door beleggers historisch gezien alleen maar geld verloren. Je moet echt een 'edge' hebben in je informatie, wil je die trend kunnen verslaan. Ik blijf dus ver van deze sector vandaan.

Ik vroeg me af waarom je het aandeel AF-KLM nog als 'leuk' kenmerkt? Ik zie alleen maar rampspoed eigenlijk.

Nou die Rampspoed laat voor nu nog even op zich wachten.quote:Op donderdag 21 juni 2012 06:40 schreef jaco het volgende:

[..]

Ik ben geen luchtvaartkenner maar ik heb analyses gelezen dat de winst van een luchtvaartmaatschappij sterk afhangt van hoe de kerosine prijs is gehedged. Dus een maatschappij die voor 3 jaar vooruit heeft ingekocht, zit op rozen als de prijs gedurende die 3 jaar stijgt. Omdat je de kerosine/olie prijs niet kunt voorspellen is het voor jou als belegger dezelfde gok als dat het voor de maatschappijen is.

Als maatschappijen in het midden-oosten dankzij hun kontakten echter structureel goedkope kerosine kunnen inkopen, dan wordt het lastig concurreren daarmee voor Europese maatschappijen. De routes tussen Europa en Noord Amerika zullen echter nooit via het midden-oosten gaan.

Even los van alles: aan luchtvaart transport als industrie in z'n geheel is door beleggers historisch gezien alleen maar geld verloren. Je moet echt een 'edge' hebben in je informatie, wil je die trend kunnen verslaan. Ik blijf dus ver van deze sector vandaan.

Ik vroeg me af waarom je het aandeel AF-KLM nog als 'leuk' kenmerkt? Ik zie alleen maar rampspoed eigenlijk.

Lange tijd geleden dat ik weer groene cijfers zag bij me rendement op Air France - KLM, maar gaat wel snel zo

graag verwijderen

Scorebord beleggen heet datquote:Op donderdag 21 juni 2012 11:47 schreef Taciho het volgende:

[..]

Nou die Rampspoed laat voor nu nog even op zich wachten.

Lange tijd geleden dat ik weer groene cijfers zag bij me rendement op Air France - KLM, maar gaat wel snel zo

Loopt veelal op langere termijn niet zo goed af

Wat zie je in Air France - KLM? Wat maakt het dat ze beter dan andere aandelen (binnen en buiten luchtvaart) zullen presteren, naar jouw mening?

quote:Op donderdag 21 juni 2012 13:17 schreef Taciho het volgende:

[..]

Had hem eigenlijk gekocht omdat de p/e heel laag was en dat wel een keer omhoog moest. Het was een beetje een gokje maar deze keer pakte het goed uit ( dit kan ik nog niet zeggen van BAM).

Trouwens ik heb nu nog maar 180 euro verlies en als ik DSM had gehouden had ik een min van 130 euro.

We zullen zien of ik DSM kan inhalen

graag verwijderen

Ik wist niet dat Air France KLM de laatste jaren wel eens winst heeft gemaakt eerlijk gezegd (na alle afboekingen etc.)

Van welke website of andere informatiebron halen jullie je redenering voor het kopen of verkopen van een aandeel?

[ Bericht 6% gewijzigd door benx op 21-06-2012 15:32:52 ]

[ Bericht 6% gewijzigd door benx op 21-06-2012 15:32:52 ]

'"Nyke Daenerys Jelmāzmo hen Targārio Lentrot, hen Valyrio Uēpo ānogār iksan. Valyrio muńo ēngos ńuhys issa."

Website van het bedrijf (jaarverslagen), kranten (financial times), actueel nieuws (Bloomberg) en gezond verstand.quote:Op donderdag 21 juni 2012 15:22 schreef benx het volgende:

Van welke website of andere informatiebron halen jullie je redenering voor het kopen of verkopen van een aandeel?

Dit zijn voor mij ook de belangrijkste bronnen, maar ik gebruik ook: andere documenten die bedrijven bij de beurs moeten indienen (Sec filings), research verslagen van professionele analisten, blogs van investeerders en forum postings.quote:Op donderdag 21 juni 2012 17:56 schreef Apollon het volgende:

[..]

Website van het bedrijf (jaarverslagen), kranten (financial times), actueel nieuws (Bloomberg) en gezond verstand.

Dit is ongeveer in volgorde van betrouwbaarheid. Het is denk ik belangrijk om meerdere bronnen te gebruiken voor informatie over hetzelfde aandeel en dan met gezond verstand je eindconclusie te trekken.

Ik heb hier niets op af te dingen maar momenteel worden die goedkope kerosineprijzen grotendeels gesubsidieerd puur en enkel om vliegverkeer aan te trekken aangezien de Arabieren ook marktprijzen moeten betalen voor de geimporteerde brandstof. De raffinagecapaciteit in het MO is heel beperkt en er wordt flink geinvesteerd om deze uit te breiden. Dit alleen kun je al merken aan het feit dat er in Europa bijna geen nieuwe chemische plants worden gebouwd. In de nabije toekomst wordt de brandstofedge in het MO dus groter omdat de aanvoerroutes van crude oil en kerosine komen te vervallen. Daar kun je dan inderdaad ook nog eens het voordeel van Arabische connecties bij optellen die ongetwijfeld de kerosineprijzen extra drukken.quote:Op donderdag 21 juni 2012 06:40 schreef jaco het volgende:

Ik ben geen luchtvaartkenner maar ik heb analyses gelezen dat de winst van een luchtvaartmaatschappij sterk afhangt van hoe de kerosine prijs is gehedged. Dus een maatschappij die voor 3 jaar vooruit heeft ingekocht, zit op rozen als de prijs gedurende die 3 jaar stijgt. Omdat je de kerosine/olie prijs niet kunt voorspellen is het voor jou als belegger dezelfde gok als dat het voor de maatschappijen is.

Als maatschappijen in het midden-oosten dankzij hun kontakten echter structureel goedkope kerosine kunnen inkopen, dan wordt het lastig concurreren daarmee voor Europese maatschappijen. De routes tussen Europa en Noord Amerika zullen echter nooit via het midden-oosten gaan.

Waarom ik AF-KLM nog wel interessant vind is omdat het bedrijf de afgelopen jaren sterk heeft doorgezet op het vernieuwen van de vloot in een tijd waar de meeste andere maatschappijen de riemen aantrokken. In 2020 is de gehele vloot volgens plan vernieuwd en zal de brandstofefficiency tussen de 7 tot 20% gestegen zijn. De vloot zal binnen de sector een gemiddelde leeftijd hebben wat reden is om aan te nemen dat ze op dat vlak dus niet slecht presteren. Daarnaast wordt er ingezet op minder lijnvluchten, hogere bezettingsgraden, lagere kruissnelheden en betere samenwerking met de budgettak Transavia. Al met al maatregelen die de winstmarges kunnen opschroeven.quote:Even los van alles: aan luchtvaart transport als industrie in z'n geheel is door beleggers historisch gezien alleen maar geld verloren. Je moet echt een 'edge' hebben in je informatie, wil je die trend kunnen verslaan. Ik blijf dus ver van deze sector vandaan.

Ik vroeg me af waarom je het aandeel AF-KLM nog als 'leuk' kenmerkt? Ik zie alleen maar rampspoed eigenlijk.

Er hoeft maar één goed pre-crisisjaar zoals 2008 terug te komen om de moeder der dividenden te kunnen uitkeren op basis van de huidige koersen. Vooralsnog vind ik AF-KLM nog niet goedkoop gezien de P/E10 van ~4.5 en deze in lijn lijkt te liggen met de Europese index en nog ruim is t.o.v. andere airliners. Het is een blijft een slecht presterend bedrijf maar mocht er in een vlaag van wanhoop nog 40-50% (wat gezien de volatiliteit van het aandeel niet eens zo'n gek percentage is) afgaan dan wil ik best inkopen.

One man's trash, another man's treasure.

...Zelfs in 2008 was CapEx al praktisch genoeg om alle opbrengsten uit de operaties op te slokken.quote:Op donderdag 21 juni 2012 21:41 schreef Arkai het volgende:

[..]

Ik heb hier niets op af te dingen maar momenteel worden die goedkope kerosineprijzen grotendeels gesubsidieerd puur en enkel om vliegverkeer aan te trekken aangezien de Arabieren ook marktprijzen moeten betalen voor de geimporteerde brandstof. De raffinagecapaciteit in het MO is heel beperkt en er wordt flink geinvesteerd om deze uit te breiden. Dit alleen kun je al merken aan het feit dat er in Europa bijna geen nieuwe chemische plants worden gebouwd. In de nabije toekomst wordt de brandstofedge in het MO dus groter omdat de aanvoerroutes van crude oil en kerosine komen te vervallen. Daar kun je dan inderdaad ook nog eens het voordeel van Arabische connecties bij optellen die ongetwijfeld de kerosineprijzen extra drukken.

[..]

Waarom ik AF-KLM nog wel interessant vind is omdat het bedrijf de afgelopen jaren sterk heeft doorgezet op het vernieuwen van de vloot in een tijd waar de meeste andere maatschappijen de riemen aantrokken. In 2020 is de gehele vloot volgens plan vernieuwd en zal de brandstofefficiency tussen de 7 tot 20% gestegen zijn. De vloot zal binnen de sector een gemiddelde leeftijd hebben wat reden is om aan te nemen dat ze op dat vlak dus niet slecht presteren. Daarnaast wordt er ingezet op minder lijnvluchten, hogere bezettingsgraden, lagere kruissnelheden en betere samenwerking met de budgettak Transavia. Al met al maatregelen die de winstmarges kunnen opschroeven.

Er hoeft maar één goed pre-crisisjaar zoals 2008 terug te komen om de moeder der dividenden te kunnen uitkeren op basis van de huidige koersen. Vooralsnog vind ik AF-KLM nog niet goedkoop gezien de P/E10 van ~4.5 en deze in lijn lijkt te liggen met de Europese index en nog ruim is t.o.v. andere airliners. Het is een blijft een slecht presterend bedrijf maar mocht er in een vlaag van wanhoop nog 40-50% (wat gezien de volatiliteit van het aandeel niet eens zo'n gek percentage is) afgaan dan wil ik best inkopen.

The more debt, the better

Je hebt gelijk, ik refereerde naar het fiscale jaar 2007-2008 toen ze nog niet extreme afschrijvingen deden. In de crisis zijn de winstmarges flink onder druk komen te staan maar de kernactiviteiten zijn gewoon gelijk gebleven. Ik ben dan ook van mening dat dividenden rondom de 60 cent weer terug kunnen keren over 4-5 jaar als de businesscycle zich weer hersteld heeft. Het blijft koffiedik kijken maar juist omdat de luchtvaartsector zo simpel in elkaar steekt is het mogelijk om de tijdlijn erbij te pakken en grof in te zetten op prognoses. Als de winstmarges herstellen dan herstelt het bedrijf maar als belegger ben je dan vaak al veel te laat.quote:Op donderdag 21 juni 2012 23:06 schreef flyguy het volgende:

[..]

...Zelfs in 2008 was CapEx al praktisch genoeg om alle opbrengsten uit de operaties op te slokken.

One man's trash, another man's treasure.

Heb Air France - KLM verkocht voor een mooie winst vrijdag.

Nu ben ik van plan om maandag Arcelor Mittal te kopen omdat deze eigenlijk weer super laag (All time low 10,94) staat terwijl het in 2011 een All time high was in de staalindustrie qua Staalbehoefte . De auto industrie trekt weer een beetje aan en Arcelor Mittal heeft al 24% van hun aandeel in Europa verkocht. De outlook is ook niet al te slecht als je kijkt naar Emerging Markets zoals India en Zuid-Amerika dan blijft de vraag groot. Ook verwacht ik dat de olieprijzen en staalprijzen weer stabiliseren. Ook gaat het beter met de staalindustrie dan in 2008 terwijl het aandeel nu bijna weer tegen een all time low aanzit.

Bron: http://community.nasdaq.c(...).aspx?storyid=150601

Verbeter me als ik fout zit.

Nu ben ik van plan om maandag Arcelor Mittal te kopen omdat deze eigenlijk weer super laag (All time low 10,94) staat terwijl het in 2011 een All time high was in de staalindustrie qua Staalbehoefte . De auto industrie trekt weer een beetje aan en Arcelor Mittal heeft al 24% van hun aandeel in Europa verkocht. De outlook is ook niet al te slecht als je kijkt naar Emerging Markets zoals India en Zuid-Amerika dan blijft de vraag groot. Ook verwacht ik dat de olieprijzen en staalprijzen weer stabiliseren. Ook gaat het beter met de staalindustrie dan in 2008 terwijl het aandeel nu bijna weer tegen een all time low aanzit.

Bron: http://community.nasdaq.c(...).aspx?storyid=150601

Verbeter me als ik fout zit.

graag verwijderen

Is dit topic nog voor beginners of gaat het hier alleen maar over hoe we EEN persoon van adviezen kunnen voorzien. Hij loopt toch maar een beetje te gokken zonder enige onderbouwing.

http://www.dezeen.com/201(...)-by-shing-tat-chung/

Leuke design project wat ongeveer hetzelfde doet als sommige van deze beginnende aandelenhandelaren.

Leuke design project wat ongeveer hetzelfde doet als sommige van deze beginnende aandelenhandelaren.

wat zijn jullie meningen over basf ?

vandaag paar aandelen gescored was 1,18 euro gezakt toen ik ze kocht.

had al n paar aandelen en dacht kan nu goedkoop ff uitbouwen.

basf is een van de grootste chemieconcerns en als de economie weer zal aantrekken zal dit zeker een stijger worden.

Verder opereren ze overal behalve australie dus ook veel in opkomende landen (productie) en niet alleen europa of usa georienteerd.

ben benieuwd naar jullie meningen.

vandaag paar aandelen gescored was 1,18 euro gezakt toen ik ze kocht.

had al n paar aandelen en dacht kan nu goedkoop ff uitbouwen.

basf is een van de grootste chemieconcerns en als de economie weer zal aantrekken zal dit zeker een stijger worden.

Verder opereren ze overal behalve australie dus ook veel in opkomende landen (productie) en niet alleen europa of usa georienteerd.

ben benieuwd naar jullie meningen.

Hier ook iemand die begonnen is met aandelen. Dat wil zeggen, ik ben me eerst aan het inlezen met "beleggen voor dummies". Ik begin met een zeer laag budget maar wil de komende maanden meer geld opzij leggen hiervoor. Ik wil het op dit moment puur doen om het te leren zodat ik later met meer vertrouwen durf in te leggen.

Ook hier vind ik het boek van de dummies-serie zeer handig maar heb liever ook wat meer praktijk-informatie met voorbeelden van bijvoorbeeld 'binck-bank'. Ik wil graag weten hoe nu de obligaties werken met voorbeelden uit binck. Het is mij (nog steeds) niet geheel duidelijk. Misschien dat ik hier later nog op terug kom met plaatjes e.d. om mijn vraag duidelijker te maken.

Ook vroeg ik mij af of hier iemand wel eens bij een aandeelhoudersvergadering is geweest en hoe het er daar aan toe gaat.

Ook hier vind ik het boek van de dummies-serie zeer handig maar heb liever ook wat meer praktijk-informatie met voorbeelden van bijvoorbeeld 'binck-bank'. Ik wil graag weten hoe nu de obligaties werken met voorbeelden uit binck. Het is mij (nog steeds) niet geheel duidelijk. Misschien dat ik hier later nog op terug kom met plaatjes e.d. om mijn vraag duidelijker te maken.

Ook vroeg ik mij af of hier iemand wel eens bij een aandeelhoudersvergadering is geweest en hoe het er daar aan toe gaat.

Ik doe het reeds 4 jaar -sinds mijn 17e- (niet heel actief) maar ben nog niet helemaal ingelezen. Ik doe maar wat. Beetje hier beetje daar. Uiteindelijk pak ik altidj wel winst.quote:Op maandag 25 juni 2012 13:00 schreef Kaas- het volgende:

Dat eerste, alleen melden zich er (nog) geen beginners aan de lopende band.

Obligaties zou ik ook wel wat meer van af willen weten, hier miss mensen tips oid?quote:Op maandag 25 juni 2012 21:41 schreef DrSnuggle het volgende:

Hier ook iemand die begonnen is met aandelen. Dat wil zeggen, ik ben me eerst aan het inlezen met "beleggen voor dummies". Ik begin met een zeer laag budget maar wil de komende maanden meer geld opzij leggen hiervoor. Ik wil het op dit moment puur doen om het te leren zodat ik later met meer vertrouwen durf in te leggen.

Ook hier vind ik het boek van de dummies-serie zeer handig maar heb liever ook wat meer praktijk-informatie met voorbeelden van bijvoorbeeld 'binck-bank'. Ik wil graag weten hoe nu de obligaties werken met voorbeelden uit binck. Het is mij (nog steeds) niet geheel duidelijk. Misschien dat ik hier later nog op terug kom met plaatjes e.d. om mijn vraag duidelijker te maken.

Ook vroeg ik mij af of hier iemand wel eens bij een aandeelhoudersvergadering is geweest en hoe het er daar aan toe gaat.

Ik ben alleen actief in AEX fondsen, om wat meer risicomijdend te handelen lijken obligaties me wel iets.

Zou iemand ook inderdaad kunnen obligaties kunnen uitleggen en hoe dat nou gaat met het verhandelen?

Kennelijk ben ik niet de enige die er geen bal van snapt. Ik weet niet eens waar ik ze kan kopen itt aandelen

Kennelijk ben ik niet de enige die er geen bal van snapt. Ik weet niet eens waar ik ze kan kopen itt aandelen

Ik heb een vraag over jaarverslagen en prospectussen. Wat zijn de belangrijkste dingen die er in staan en moet je alles lezen.

Bij DSM ging er een stuk over alle ongelukken die er in het bedrijf gebeurt waren, best wel veel .

.

Bij DSM ging er een stuk over alle ongelukken die er in het bedrijf gebeurt waren, best wel veel

graag verwijderen

Hoeveel geld verdiend men hier zoal met aandelen? Gaat het echt om bedragen waar je van kan leven? Of meer om eens in de twee jaar een lang weekend centerparcs?

Doei

Het is wel verstandig om alles te lezen ja, soms pak ik de presentaties over de jaarcijfers e.d. er ook nog een bij maar meestal is dat halve reclame over hoe goed het bedrijf wel niet is.quote:Op dinsdag 26 juni 2012 13:21 schreef Taciho het volgende:

Ik heb een vraag over jaarverslagen en prospectussen. Wat zijn de belangrijkste dingen die er in staan en moet je alles lezen.

Bij DSM ging er een stuk over alle ongelukken die er in het bedrijf gebeurt waren, best wel veel.

Beneath the gold, the bitter steel

Als jaarverslagen doorneuzelen te veel werk kost kun je bijvoorbeeld ook research reports downloaden (tegen betaling). Vaak is dit dan een meerjarig rapport over het bedrijf op basis van jaarverslagen met een sectoranalyse eraan geplakt. Het is niet aan te raden om hier veel geld in te steken maar probeer toch een beetje gevoel te krijgen voor wat betalende klanten over hebben voor dit soort onderzoek. Met wat geluk kun je er zelfs nog wat gratis inzien op scribd en kijk eens op de site van de verschillende onderzoeksbureau's om wat meer te weten te komen over hun onderzoeksaanpak.

Uiteindelijk kun je zelf ook research reports maken en uploaden en zodoende zelf cashflow genereren! Gezien de leeftijd van sommige users lijkt me dat een prima bijbaan en sowieso een goede oefening voor het bestuderen van jaarverslagen.

Hier wat voorbeelden van research reports voor het aandeel Google.

Uiteindelijk kun je zelf ook research reports maken en uploaden en zodoende zelf cashflow genereren! Gezien de leeftijd van sommige users lijkt me dat een prima bijbaan en sowieso een goede oefening voor het bestuderen van jaarverslagen.

Hier wat voorbeelden van research reports voor het aandeel Google.

One man's trash, another man's treasure.

het maakt niet uit welke stock je pickt als je een beetje spreid, in de zomerrally van juli en augustus stijgen bijna alle aandelen wel 75% van de aandelen stijgt schat ik. een dartbord en gewoon kopen!quote:Op maandag 25 juni 2012 05:12 schreef dieselnoi het volgende:

Is dit topic nog voor beginners of gaat het hier alleen maar over hoe we EEN persoon van adviezen kunnen voorzien. Hij loopt toch maar een beetje te gokken zonder enige onderbouwing.

Zelf net een maand bezig. Houd het voorlopig simpel, alleen aandelen.quote:Op maandag 25 juni 2012 05:12 schreef dieselnoi het volgende:

Is dit topic nog voor beginners of gaat het hier alleen maar over hoe we EEN persoon van adviezen kunnen voorzien. Hij loopt toch maar een beetje te gokken zonder enige onderbouwing.

Vandaag met klein verlies uit ING gestapt. Had gehoopt dat de koers naar 5,50 zou gaan op korte termijn.

Daarna vandaag DSM gekocht tegen 36,83. Ondanks de winstwaarschuwing verwacht ik dat het bedrijf dit jaar alsnog goed zal presteren (weliswaar niet zo goed als in 2011). Verwacht dat het eind deze maand of volgende maand iig richting de 40 zal gaan.

Voor de rest geen advies nodig. Speel met wat geld dat ik toch niet nodig heb, dus leer het gewoon bij trial en error.

Edit:

Wel een een vraag. América Móvil biedt vandaag ¤ 8 per aandeel voor KPN (tot half 6).

Wat ik niet snap is waarom de koers van KPN naar beneden gedonderd is (ipv omhoog richting de ¤ 8), het zal vast wel te maken hebben met de grote spelers die aan de touwtjes trekken, maar zou iemand dit kunnen verklaren?

Ik denk dat dit een rede kan zijn, wat ik gelezen heb en in de praktijk met TNT gezien heb is dat als er een overnamebod komt dat de koersprijs omhoog schiet. Dit zal dan wel een uitzondering zijn.quote:Móvil vergroot belang in KPN

Laatst gewijzigd: 27-06-12 07:05

MEXICO CITY - América Móvil heeft zijn belang in KPN verder uitgebreid. Het Mexicaanse telecombedrijf bezit nu 23,43 procent van de Nederlandse onderneming.

Het concern van multimiljardair Carlos Slim deed een aantal transacties, waarvan 4 buiten de aandelenmarkt, en heeft nu ruim 332 miljoen aandelen KPN in handen.

América Móvil streeft naar een belang van maximaal 27,7 procent in KPN.

KPN herhaalde onlangs nog de oproep aan zijn aandeelhouders om niet in te gaan op het bod van América Móvil. De 8 euro per aandeel die de Mexicanen bieden, weerspiegelt volgens KPN geenszins de waarde van het Nederlandse telecomconcern.

© ANP

Bron: nu.nl

Er zijn boeken geschreven over hoe je jaarverslagen moet moet lezen. En wat belangrijk is in een jaarverslag.quote:Op dinsdag 26 juni 2012 13:21 schreef Taciho het volgende:

Ik heb een vraag over jaarverslagen en prospectussen. Wat zijn de belangrijkste dingen die er in staan en moet je alles lezen.

Bij DSM ging er een stuk over alle ongelukken die er in het bedrijf gebeurt waren, best wel veel.

Dit lijkt me inderdaad wel leuk om te doen. Mischien kan ik er wel eentje van Douwe Egberts maken, daar zal wel veel vraag naar zijn.quote:Op woensdag 27 juni 2012 15:16 schreef Arkai het volgende:

Als jaarverslagen doorneuzelen te veel werk kost kun je bijvoorbeeld ook research reports downloaden (tegen betaling). Vaak is dit dan een meerjarig rapport over het bedrijf op basis van jaarverslagen met een sectoranalyse eraan geplakt. Het is niet aan te raden om hier veel geld in te steken maar probeer toch een beetje gevoel te krijgen voor wat betalende klanten over hebben voor dit soort onderzoek. Met wat geluk kun je er zelfs nog wat gratis inzien op scribd en kijk eens op de site van de verschillende onderzoeksbureau's om wat meer te weten te komen over hun onderzoeksaanpak.

Uiteindelijk kun je zelf ook research reports maken en uploaden en zodoende zelf cashflow genereren! Gezien de leeftijd van sommige users lijkt me dat een prima bijbaan en sowieso een goede oefening voor het bestuderen van jaarverslagen.

Hier wat voorbeelden van research reports voor het aandeel Google.

Heeft iemand suggesties van boeken die je hiervoor nodig hebt om een dergelijk research report te maken?

graag verwijderen

Het is toch ergens onmogelijk om zeker te zijn van een 'goed' aandeel? Alle verslagen, resultaten, analyses, zijn allemaal gebaseerd op het verleden... Wanneer is een aandeel geschikt om te kopen? De enigste conclusie die ik kan trekken is dat een aandeel vrijwel zeker in waarde toeneemt als de winst van het bedrijf groeit. Maar dat is toch altijd een gok?

Doei

Wat verwachten jullie precies voor waardevolle informatie uit een jaarverslag te halen wat niet allang verwerkt is in de koers? Ik kan me haast niet voorstellen dat je ook maar iets van waarde uit een jaarverslag gaat halen, wat niet allang door alle professionele spelers ingecalculeerd is. Mijn visie is dan ook vooral om op niet duidelijk kwantificeerbare informatie te letten, en daar mijn beslissingen op te baseren. Ik denk bevoorbeeld dat ik door werkervaring/hobby/studie een goed gevoel heb over de gamemarkt waardoor ik redelijk kan bepalen of een spel kwalitatief goed is, en wat de verkoop potentie is. Iets wat voor porefessionele instellingen een stuk lastiger is, en wat ze niet graag doen (handelen op basis van iets ondefineerbaars als een "goede" game)

En dan schat jij in dat een game het enorm goed gaat doen. Dan verkoopt het ook daadwerkelijk fantastisch en dan zul je zien dat de koers niet stijgt. Oorzaak? Misschien wel een bedrijf dat zo diep in de schulden zit dat alle winst op die titel op gaat aan rentelasten. Het is een combinatie van alles. Jaarverslagen kun je onmogelijk overslaan.

Je kan altijd gaan daytraden. Kan met weinig inleg veel geld verdienen, maar ook verliezen. In de demo's ging het goed, 10.000+ winst. Toen ik met het echte geld ging beginnen veel verloren, maar uiteindelijk weer terugverdiend.

Begin met beleggen: http://www.beginbeleggen.nl

Waarom verloor je met het echte geld? Pech? Of toch een iets minder sterke strategie? Misschien bang te verliezen..?quote:Op donderdag 28 juni 2012 23:31 schreef Pietjebruin het volgende:

Je kan altijd gaan daytraden. Kan met weinig inleg veel geld verdienen, maar ook verliezen. In de demo's ging het goed, 10.000+ winst. Toen ik met het echte geld ging beginnen veel verloren, maar uiteindelijk weer terugverdiend.

Doei

Hoog risico.quote:Op vrijdag 29 juni 2012 00:17 schreef Duderd het volgende:

[..]

Waarom verloor je met het echte geld? Pech? Of toch een iets minder sterke strategie? Misschien bang te verliezen..?

Beneath the gold, the bitter steel

Wat denken jullie over het aandeel DE? Het komt binnenkort op de markt en via Binck kan je gratis een order plaatsen, is dat een goede tip of moet ik het afwachten?

Edit: schijnbaar zijn ze al op de markt, niet goed opgelet. Maar alsnog een rede om te kopen?

Edit: schijnbaar zijn ze al op de markt, niet goed opgelet. Maar alsnog een rede om te kopen?

Gewoon pech gehad. Het is een heel hoog risico zoals Kirov al zegt en bijna niet te voorspellen.quote:Op vrijdag 29 juni 2012 00:17 schreef Duderd het volgende:

[..]

Waarom verloor je met het echte geld? Pech? Of toch een iets minder sterke strategie? Misschien bang te verliezen..?

Begin met beleggen: http://www.beginbeleggen.nl

Ze zijn nog niet officieelquote:Op vrijdag 29 juni 2012 12:49 schreef DrSnuggle het volgende:

Wat denken jullie over het aandeel DE? Het komt binnenkort op de markt en via Binck kan je gratis een order plaatsen, is dat een goede tip of moet ik het afwachten?

Edit: schijnbaar zijn ze al op de markt, niet goed opgelet. Maar alsnog een rede om te kopen?

Binck:

'As If and When issued' handel

Vanaf dinsdag 12 juni 2012 tot en met vrijdag 6 juli 2012 vindt er 'As If and When issued' handel plaats in het aandeel D.E Master Blenders 1753. Dit is handel in nog niet officieel uitgegeven effecten, ook wel 'grijze handel' genoemd. Op 9 juli 2012 worden alle transacties die in de periode tussen 12 juni 2012 en 6 juli 2012 hebben plaatsgevonden, definitief afgewikkeld. De valutaire afwikkeling op uw rekening vindt, zoals u gewend bent, 3 werkdagen na de transactie plaats.

In theorie kan de handel, die tijdens de 'As If and When issued' periode heeft plaatsgevonden, teruggedraaid worden door NYSE Euronext. Indien hier sprake van zou zijn dan hebben uw transacties in het fonds nooit plaatsgevonden en kan eventuele behaalde winst teniet worden gedaan. In de praktijk is dit overigens heel uitzonderlijk.

IK zou dus nog wachten tot ze echt op de markt komen. De actie voor gratis handelen begint trouwens pas 9 juli.

Leuk als je wilt oefenen met daytraden.

graag verwijderen

Goedemorgen,

Als startende, totaal onervaren, beleger (gokker is het beter woord) zie ik vaak iets voorbij komen wat ik niet begrijp... zoals het kopen van 1 aandeel.

Nu kan ik me voorstellen dat als je 1500 aandelen wilt kopen, er 1499 aangeboden worden 1,00 euro en het laatste aandeel koop je voor 1,01 euro. Dan zal er 1 aandeel voor 1,01 euro op het scherm staan... zover kom ik in mijn analyse nog wel.

Nu zie ik bij bijvoorbeeld Antonov aankoop 50 aandelen voor 0,01 euro. 50 cent aan aandelen daar komen dan nog kosten torenhoge kosten bij in vergelijking met de waarde.

Kan iemand mij dit uitleggen.

PS

Ja, ik ben in Antonov gestonken... ik probeer te leren van ervaringen.

Als startende, totaal onervaren, beleger (gokker is het beter woord) zie ik vaak iets voorbij komen wat ik niet begrijp... zoals het kopen van 1 aandeel.

Nu kan ik me voorstellen dat als je 1500 aandelen wilt kopen, er 1499 aangeboden worden 1,00 euro en het laatste aandeel koop je voor 1,01 euro. Dan zal er 1 aandeel voor 1,01 euro op het scherm staan... zover kom ik in mijn analyse nog wel.

Nu zie ik bij bijvoorbeeld Antonov aankoop 50 aandelen voor 0,01 euro. 50 cent aan aandelen daar komen dan nog kosten torenhoge kosten bij in vergelijking met de waarde.

Kan iemand mij dit uitleggen.

PS

Ja, ik ben in Antonov gestonken... ik probeer te leren van ervaringen.

Is beleggen onder de 18 mogelijk?

"A goal without a plan is just a wish." - Antoine de Saint-Exupery

Het is onduidelijk wat je niet snapt. De kosten worden gewoon berekend volgens de tabel van je broker. Als de minimum kosten bijv. 10 euro per transactie zijn, dan zie je die ook bij een transactie van 50 cent.quote:Op donderdag 5 juli 2012 10:37 schreef EvdR het volgende:

Nu zie ik bij bijvoorbeeld Antonov aankoop 50 aandelen voor 0,01 euro. 50 cent aan aandelen daar komen dan nog kosten torenhoge kosten bij in vergelijking met de waarde.

Jaco,quote:Op vrijdag 6 juli 2012 04:55 schreef jaco het volgende:

[..]

Het is onduidelijk wat je niet snapt. De kosten worden gewoon berekend volgens de tabel van je broker. Als de minimum kosten bijv. 10 euro per transactie zijn, dan zie je die ook bij een transactie van 50 cent.

Het is mij onduidelijk waarom iemand ervoor kiest om zo weinig aandelen te kopen. Het is compleet onduidelijk waarom iemand zo een transactie doet. Zit hier een achterliggende gedachte of tactiek achter?

Ah, ik snap de verbazing nu. Er kunnen allerlei redenen voor zo'n kleine transactie zijn. Voor een van de partijen kan het aantal aandelen onbedoeld laag zijn. Iemand biedt bijvoorbeeld 0,01 voor 100.000 aandelen en op een bepaald moment is er 1 partij bereid om 50 aandelen voor die prijs te laten gaan.quote:Op vrijdag 6 juli 2012 17:29 schreef EvdR het volgende:

Het is mij onduidelijk waarom iemand ervoor kiest om zo weinig aandelen te kopen. Het is compleet onduidelijk waarom iemand zo een transactie doet. Zit hier een achterliggende gedachte of tactiek achter?

Neemt niet weg dat er een tegenpartij voor 0,50 euro een verkoop transactie doet, hetgeen inderdaad merkwaardig is. Niet voor iedere handelaar is de minimum commissie echter 10 euro. Grote, professionele partijen betalen maar een fractie van dat bedrag, zodat het voor een groot fonds oid toch nog de moeite was om die aandelen eruit te gooien.

Mogelijk dat een portfolio manager de naam Antonov gewoon niet meer in het portefeuille overzicht wil terug zien en er geld voor over heeft om die aandelen te lozen ?

Antonov, hequote:Op vrijdag 6 juli 2012 17:29 schreef EvdR het volgende:

[..]

Jaco,

Het is mij onduidelijk waarom iemand ervoor kiest om zo weinig aandelen te kopen. Het is compleet onduidelijk waarom iemand zo een transactie doet. Zit hier een achterliggende gedachte of tactiek achter?

Vwb de verkopende partij begrijp ik het wel. Ik zou die naam ook niet in mijn portefeuille willen zien opduiken

Op The Motley Fool, een grote amerikaanse investeerders community, geeft een (onbekende) belegger 100 lessen die hij zelf tot nu toe heeft geleerd. Ik vind het een mooie lijst:

http://www.fool.com/inves(...)ed-in-investing.aspx

http://www.fool.com/inves(...)ed-in-investing.aspx

quote:Op zaterdag 7 juli 2012 11:37 schreef jaco het volgende:

Op The Motley Fool, een grote amerikaanse investeerders community, geeft een (onbekende) belegger 100 lessen die hij zelf tot nu toe heeft geleerd. Ik vind het een mooie lijst:

http://www.fool.com/inves(...)ed-in-investing.aspx

quote:Being contrarian doesn't just mean doing the opposite. The "contrarian" street-crosser gets run over by a truck.

Aardige lijst. Ik ben het in de praktijk niet zo eens met "don't sell often", zeker niet met de huidige lage provisies. Sell conciously and with a plan. Dat wel

En ik mis één van de belangrijkste: Contain your ego and testosteron. Everyone has bad ideas. Just don't stick with them.

Leuke lijst!

Mijn favorieten:

Mijn favorieten:

quote:7. My all-time favorite Warren Buffett quote: "We like things that you don't have to carry out to three decimal places. If you have to carry them out to three decimal places, they're not good ideas."

quote:27. One of my favorite lessons from the poker table: Action is overrated. The best players (and investors) are constantly weighing the opportunities, but rarely are they moved to act.

quote:88. Buffett's concept of the "circle of competence" is important: "There are all kinds of businesses that I don't understand, but that doesn't cause me to stay up at night. It just means I go on to the next one, and that's what the individual investor should do." Also consider Steve Jobs' quote: "Focus is about saying no." For a great book on saying no, read Seth Godin's tiny book The Dip.

One man's trash, another man's treasure.

Jaco & Dinosaur_Sr,

Bedankt voor jullie reactie! Het is me allemaal weer een stuk duidelijker.

Voor wat betreft mijn aandelen Antonov... die heb ik afgeschreven. Ik zie wel wanneer ze automatisch verdwijnen uit mijn portefeuille. haha

Nogmaals bedankt!

Bedankt voor jullie reactie! Het is me allemaal weer een stuk duidelijker.

Voor wat betreft mijn aandelen Antonov... die heb ik afgeschreven. Ik zie wel wanneer ze automatisch verdwijnen uit mijn portefeuille. haha

Nogmaals bedankt!

Even een noob vraagje hier:

Nokia staat zo nu zo ontzettend laag dat het voor mij interessant lijkt om wat aandelen te kopen. Ik verwacht dat ze over een jaar of 5 gewoon weer meedoen op de mobiele markt. Maar wat is nou het verschil tussen gewoon Nokia Oyj en de Aex versie? Welke moet ik nemen?

Er bestaat natuurlijk ook een kans dat Nokia het niet redt en failliet gaat of wordt overgenomen door bijvoorbeeld Microsoft. Wat gebeurt er dan met mijn aandelen?

Nokia staat zo nu zo ontzettend laag dat het voor mij interessant lijkt om wat aandelen te kopen. Ik verwacht dat ze over een jaar of 5 gewoon weer meedoen op de mobiele markt. Maar wat is nou het verschil tussen gewoon Nokia Oyj en de Aex versie? Welke moet ik nemen?

Er bestaat natuurlijk ook een kans dat Nokia het niet redt en failliet gaat of wordt overgenomen door bijvoorbeeld Microsoft. Wat gebeurt er dan met mijn aandelen?

Nokia staat genoteerd aan verschillende beurzen. Dit komt vaak voor en het beste kun je dan even de handels informatie van het aandeel op al die beurzen nagaan. Het is belangrijk om de beurzen te vermijden waar het aandeel een laag dagelijks handelsvolume heeft. De spread is dan meestal groter, dus je betaalt waarschijnlijk een hogere vraagprijs. De lage liquiditeit wordt opnieuw een probleem als je weer van het aandeel af wilt.quote:Op woensdag 22 augustus 2012 19:41 schreef ohjajohh het volgende:

Even een noob vraagje hier:

Nokia staat zo nu zo ontzettend laag dat het voor mij interessant lijkt om wat aandelen te kopen. Ik verwacht dat ze over een jaar of 5 gewoon weer meedoen op de mobiele markt. Maar wat is nou het verschil tussen gewoon Nokia Oyj en de Aex versie? Welke moet ik nemen?

Het lijkt er op dat de AEX notering daarom een slechte keuze is. Nokia Oyj (NOK1V) aan de beurs van Helsinki lijkt me wel een goede keuze. Er is ook veel handel in Nokia aan de NYSE, maar je hebt de aandelen dan in US dollars.

Het kan zijn dat je broker een veel hoger tarief rekent voor handel in Helsinki of New York. Je moet dan bekijken of het liquiditeits argument daar nog tegen op weegt.

Bij een overname krijg je waarschijnlijk een bericht van je broker. Er zal dan een Bid price verschijnen met de afgesproken overname prijs per aandeel. Als je de indruk krijgt dat die overname definitief is, kun je het beste de aandelen voor die prijs verkopen. Het is niet verplicht, maar als je dat niet doet dan blijf je met niet-genoteerde aandelen zitten. Dit kan zeer onhandig en kostbaar worden qua administratieve procedures.quote:Er bestaat natuurlijk ook een kans dat Nokia het niet redt en failliet gaat of wordt overgenomen door bijvoorbeeld Microsoft. Wat gebeurt er dan met mijn aandelen?

Als Nokia failliet gaat, blijf je gewoon de aandelen in je portfolio zien totdat het faillisement volledig is afgerond en je eventueel een laatste dividend krijgt uitgekeerd als er na afwikkeling nog geld over is voor de aandeelhouders. Er zijn altijd wel beleggers die dat verwachten dus je aandeel blijft gewoon verhandelbaar waarschijnlijk tegen een koers van een paar centen.

[ Bericht 1% gewijzigd door jaco op 23-08-2012 05:01:34 (spelling) ]

Thanks voor de uitleg!quote:Op donderdag 23 augustus 2012 04:56 schreef jaco het volgende:

[..]

Nokia staat genoteerd aan verschillende beurzen. Dit komt vaak voor en het beste kun je dan even de handels informatie van het aandeel op al die beurzen nagaan. Het is belangrijk om de beurzen te vermijden waar het aandeel een laag dagelijks handelsvolume heeft. De spread is dan meestal groter, dus je betaalt waarschijnlijk een hogere vraagprijs. De lage liquiditeit wordt opnieuw een probleem als je weer van het aandeel af wilt.

Het lijkt er op dat de AEX notering daarom een slechte keuze is. Nokia Oyj (NOK1V) aan de beurs van Helsinki lijkt me wel een goede keuze. Er is ook veel handel in Nokia aan de NYSE, maar je hebt de aandelen dan in US dollars.

Het kan zijn dat je broker een veel hoger tarief rekent voor handel in Helsinki of New York. Je moet dan bekijken of het liquiditeits argument daar nog tegen op weegt.

[..]

Bij een overname krijg je waarschijnlijk een bericht van je broker. Er zal dan een Bid price verschijnen met de afgesproken overname prijs per aandeel. Als je de indruk krijgt dat die overname definitief is, kun je het beste de aandelen voor die prijs verkopen. Het is niet verplicht, maar als je dat niet doet dan blijf je met niet-genoteerde aandelen zitten. Dit kan zeer onhandig en kostbaar worden qua administratieve procedures.

Als Nokia failliet gaat, blijf je gewoon de aandelen in je portfolio zien totdat het faillisement volledig is afgerond en je eventueel een laatste dividend krijgt uitgekeerd als er na afwikkeling nog geld over is voor de aandeelhouders. Er zijn altijd wel beleggers die dat verwachten dus je aandeel blijft gewoon verhandelbaar waarschijnlijk tegen een koers van een paar centen.

Ik ga dit topic ook weer eens volgen:)

Mijn rekening bij Binck is aangevraagd, en ondertussen ben ik heb ik bij plus500 20k speelgeld te besteden. Dag 1 ging dat van -800 naar +500 euro. Ik merkte meteen dat het niet goed voor m'n hart is als dat echte euro's waren, want ik vond het nu al spannend

Mijn rekening bij Binck is aangevraagd, en ondertussen ben ik heb ik bij plus500 20k speelgeld te besteden. Dag 1 ging dat van -800 naar +500 euro. Ik merkte meteen dat het niet goed voor m'n hart is als dat echte euro's waren, want ik vond het nu al spannend

censuur :O

Hier ook even een update dan

Ik sta nu met mijn portefeuille op een bescheiden plusje, dit doordat ik short ging in olie en dat aardig snel daalde.

Vandaag ben ik ook weer short gegaan waarbij ik in de U.S Oil en mijn vader in Brent Crude.

Mijn vader is nu dus aan het winnen

Ben nu ook druk bezig met boeken lezen over opties omdat dit toch wel een interessante alternatief is voor aandelen vooral met Butterfly strategieën en dergelijke.

Ik sta nu met mijn portefeuille op een bescheiden plusje, dit doordat ik short ging in olie en dat aardig snel daalde.

Vandaag ben ik ook weer short gegaan waarbij ik in de U.S Oil en mijn vader in Brent Crude.

Mijn vader is nu dus aan het winnen

Ben nu ook druk bezig met boeken lezen over opties omdat dit toch wel een interessante alternatief is voor aandelen vooral met Butterfly strategieën en dergelijke.

graag verwijderen

Hull - Options, Futures and Other Derivatives. Als je per se opties zou willen handelen, lees dan dit boek. Het behandeld oa het klassieke option pricing model van Black & Scholes, de zogenoemde "Brownian Motion" waar dit op gebaseerd is en de "Grieken."quote:Op vrijdag 24 augustus 2012 20:43 schreef Taciho het volgende:

Hier ook even een update dan

Ik sta nu met mijn portefeuille op een bescheiden plusje, dit doordat ik short ging in olie en dat aardig snel daalde.

Vandaag ben ik ook weer short gegaan waarbij ik in de U.S Oil en mijn vader in Brent Crude.

Mijn vader is nu dus aan het winnen

Ben nu ook druk bezig met boeken lezen over opties omdat dit toch wel een interessante alternatief is voor aandelen vooral met Butterfly strategieën en dergelijke.

Als je je hiermee bezig gaat houden dan zou je wellicht ook even je calculus-vaardigheid op moeten poetsen. "Taylor expansion" is namelijk weer aan die "Grieken" verbonden. Opties zijn complexe financiële producten die je niet zou moeten mogen handelen zonder deze kennis.

Ja wou die ook gaan lezen inderdaad.quote:Op zondag 26 augustus 2012 16:35 schreef Apollon het volgende:

[..]

Hull - Options, Futures and Other Derivatives. Als je per se opties zou willen handelen, lees dan dit boek. Het behandeld oa het klassieke option pricing model van Black & Scholes, de zogenoemde "Brownian Motion" waar dit op gebaseerd is en de "Grieken."

Als je je hiermee bezig gaat houden dan zou je wellicht ook even je calculus-vaardigheid op moeten poetsen. "Taylor expansion" is namelijk weer aan die "Grieken" verbonden. Opties zijn complexe financiële producten die je niet zou moeten mogen handelen zonder deze kennis.

Zelf heb ik nu Beleggen met opties gelezen van Michel van Oostvoorn, Leo Rijnhout (geef nog wel korte mening erover in 'boeken over economie' topic), dit boek legt alle mogelijke strategieen uit die er zijn, dus van spreads tot straddles en strangles. Hier beschrijven ze ook een beetje hoe de optie wordt gewaardeerd en dan vooral met de Grieken.

graag verwijderen

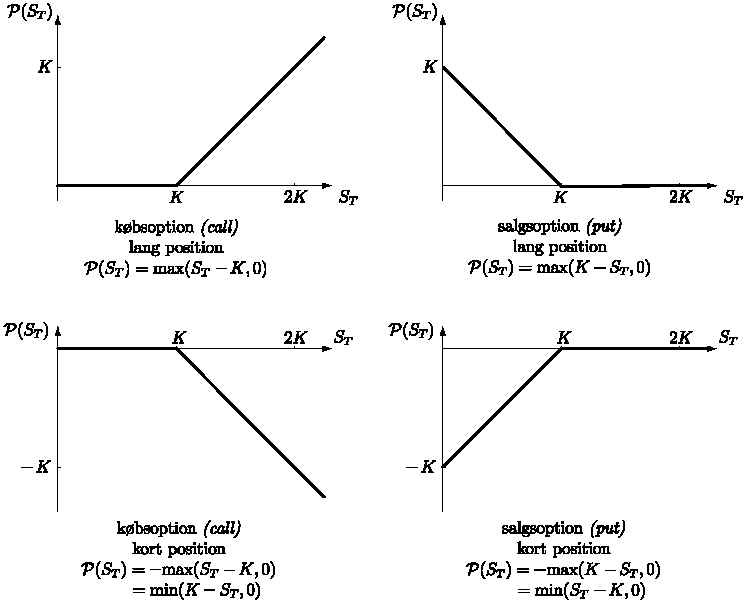

Je hoeft je niet echt in verschillende strategiën te verdiepen, zolang je maar de payoff van een call (long en short) en een put (long en short) kunt visualiseren:quote:Op maandag 27 augustus 2012 21:53 schreef Taciho het volgende:

[..]

Ja wou die ook gaan lezen inderdaad.

Zelf heb ik nu Beleggen met opties gelezen van Michel van Oostvoorn, Leo Rijnhout (geef nog wel korte mening erover in 'boeken over economie' topic), dit boek legt alle mogelijke strategieen uit die er zijn, dus van spreads tot straddles en strangles. Hier beschrijven ze ook een beetje hoe de optie wordt gewaardeerd en dan vooral met de Grieken.

Met deze bouwstenen kun je vervolgens maken wat je wilt, neem bijvoorbeeld de straddle:

Je ziet gelijk dat je dit met een call en een put (beide long) op moet zetten.

Profiteren van een gelijkblijvende koers? Dan moet je rond een bepaalde koers bouwen, met een positieve payoff op die koers. Je begint dan met een long call (strike = k - x), en vlakt die af met een short call (strike = k). Dan heb je trouwens al een long call spread:

Vervolgens neem je nog een short call (strike = k) en vlak je die verder weer af met een long call (strike = k + x). Dit tweede deel ziet eruit als een long put spread:

Geen toeval, dit is put-call parity. Je kunt de gehele structuur ook met puts maken, zie bouwstenen ter bevestiging (in dit geval een long put op k2 en een short put op k1).

Voeg nu de twee structuren samen (op strike = k) en je hebt een long butterfly:

Wil je een short butterfly? Geen probleem, gewoon alle longs en shorts omdraaien.

Edit: nog even terug naar die straddle. De punt in die long butterfly is natuurlijk ook gewoon een short straddle, alleen "knip" je de staarten af om een theoretisch onbeperkt verlies te beperken.

Wil je anders een wat bredere range om van te profiteren? Haal de structuren dan wat uit elkaar, en je hebt een long iron condor:

Spannender wordt het niet. Je zou als oefening kunnen bedenken hoe je een box spread op zou kunnen zetten (constante payoff)

[ Bericht 7% gewijzigd door Apollon op 28-08-2012 11:14:58 ]

Lijkt me van een heel ander niveau dan Hull (Ik ken Van Oostvoorn & Rijnhout niet, Hull wel).quote:Op maandag 27 augustus 2012 21:53 schreef Taciho het volgende:

[..]

Ja wou die ook gaan lezen inderdaad.

Zelf heb ik nu Beleggen met opties gelezen van Michel van Oostvoorn, Leo Rijnhout (geef nog wel korte mening erover in 'boeken over economie' topic), dit boek legt alle mogelijke strategieen uit die er zijn, dus van spreads tot straddles en strangles. Hier beschrijven ze ook een beetje hoe de optie wordt gewaardeerd en dan vooral met de Grieken.

Het hangt een beetje af van wat je met je opties wilt doen voor wat voor niveau je nodig hebt.

Ook een mooie post van Apollon, btw.

2017: RGN BKK FCO LHR NRT LHR TLL LHR MIA BOG MIA JFK LHR LHR

2018: BCN SOF MLA IST ZAG DBV SPU ZAG SOF BOJ IST CGK JOG LOP DPS LBJ DPS SIN IST KBP BKK LPQ UTH KBP

2019: BCN LCY AGP SBZ KBP LPP SVL DOH JNB CPT DOH TFS

2020: ALC BIO LCY

2018: BCN SOF MLA IST ZAG DBV SPU ZAG SOF BOJ IST CGK JOG LOP DPS LBJ DPS SIN IST KBP BKK LPQ UTH KBP

2019: BCN LCY AGP SBZ KBP LPP SVL DOH JNB CPT DOH TFS

2020: ALC BIO LCY

Mooie post.quote:Op maandag 27 augustus 2012 23:42 schreef Apollon het volgende:

[..]

Je hoeft je niet echt in verschillende strategiën te verdiepen, zolang je maar de payoff van een call (long en short) en een put (long en short) kunt visualiseren:

[ afbeelding ]

Met deze bouwstenen kun je vervolgens maken wat je wilt, neem bijvoorbeeld de straddle:

[ afbeelding ]

Je ziet gelijk dat je dit met een call en een put (beide long) op moet zetten.

Profiteren van een gelijkblijvende koers? Dan moet je rond een bepaalde koers bouwen, met een positieve payoff op die koers. Je begint dan met een long call (strike = k - x), en vlakt die af met een short call (strike = k). Dan heb je trouwens al een long call spread:

[ afbeelding ]

Vervolgens neem je nog een short call (strike = k) en vlak je die verder weer af met een long call (strike = k + x). Dit tweede deel ziet eruit als een long put spread:

[ afbeelding ]

Geen toeval, dit is put-call parity. Je kunt de gehele structuur ook met puts maken, zie bouwstenen ter bevestiging (in dit geval een long put op k2 en een short put op k1).

Voeg nu de twee structuren samen (op strike = k) en je hebt een long butterfly:

[ afbeelding ]

Wil je een short butterfly? Geen probleem, gewoon alle longs en shorts omdraaien.

Edit: nog even terug naar die straddle. De punt in die long butterfly is natuurlijk ook gewoon een short straddle, alleen "knip" je de staarten af om een theoretisch onbeperkt verlies te beperken.

Wil je anders een wat bredere range om van te profiteren? Haal de structuren dan wat uit elkaar, en je hebt een long iron condor:

[ afbeelding ]

Spannender wordt het niet. Je zou als oefening kunnen bedenken hoe je een box spread op zou kunnen zetten (constante payoff)Leuker is om te berekenen hoe deze structuren reageren op prijsverandering in de onderliggende waarde

Die plaatjes staan ook allemaal in dat boek en dan in het Nederlands ( wat het makkelijker te begrijpen maakt voor mij).

Maar er zijn inderdaad erg veel verschillende soorten strategieën die je kan gebruiken bij jou visie op de markt of een bepaald aandeel, zowel korte als lange termijn.

Dat boek zegt ook dat Opties minder risicovol zijn dan aandelen en daar ben ik het ook wel mee eens.

graag verwijderen

Onjuist! Bij opties heb je ook nog een tegenpartijrisico waardoor je sowieso meer risico loopt dan bij aandelen.

Van counterparty risk is meer sprake bij OTC-opties. Ik zie alleen niet hoe opties per definitie minder risicovol zouden kunnen zijn dan aandelen. Dat lijkt me dan juist afhankelijk van hoe je ze gebruiktquote:Op donderdag 30 augustus 2012 16:24 schreef Kabouter_Plofkop het volgende:

Onjuist! Bij opties heb je ook nog een tegenpartijrisico waardoor je sowieso meer risico loopt dan bij aandelen.

Edit: het kan wel transactiekosten besparen als je in opties gaat handelen. Het is heel eenvoudig om een long (of short!) positie in een aandeel in te nemen; je hebt alleen een long call en short put (op dezelfde strike) nodig voor een synthetic long aandeel. Of andersom voor een short positie (plak die bouwstenen maar aan elkaar, dan krijg je een mooie doorlopende lijn - maw de payoff van een aandeel).

[ Bericht 11% gewijzigd door Apollon op 30-08-2012 18:52:23 ]

Handige site voor beginnen met aandelen is http://www.123aandeel.nl/, www.beginbeleggen.nl, beursbazaar en beursig en uiteraard voor verder info IEX en Bloomberg. Daar haal ik zelf men info vandaan. Voor de beginner zou ik een defensieve portefeuille opbouwen. Niet te veel verkopen of kopen, eerder een portefeuille met 4/5 verschillende aandelen en dan 2 maanden laten staan en dan verder verdiepen.

Ik gebruik Forexpro voor informatiequote:Op vrijdag 31 augustus 2012 13:26 schreef topbelegger het volgende:

Handige site voor beginnen met aandelen is http://www.123aandeel.nl/, www.beginbeleggen.nl, beursbazaar en beursig en uiteraard voor verder info IEX en Bloomberg. Daar haal ik zelf men info vandaan. Voor de beginner zou ik een defensieve portefeuille opbouwen. Niet te veel verkopen of kopen, eerder een portefeuille met 4/5 verschillende aandelen en dan 2 maanden laten staan en dan verder verdiepen.

graag verwijderen

Ja ik ben er uit.

Ik heb de laatste maanden een rendement van 10% opgebouwd, nu ga ik voor de lange termijn.

Ik ben van plan om een Sprinter long te kopen op Arcelor Mittal, deze heeft een stoploss van 9.1 en een hefboom van 3.2.

Ik ben van plan om deze 2 jaar vast te houden en dan te verkopen. Ik heb goede hoop in Arcelor Mittal op de lange termijn en de economie in zijn geheel.

Ik wacht nog wel even met de aankoop omdat er weer een daling aan zit te komen, maar daarna ga ik volop in Arcelor Mittal.

Ik heb de laatste maanden een rendement van 10% opgebouwd, nu ga ik voor de lange termijn.

Ik ben van plan om een Sprinter long te kopen op Arcelor Mittal, deze heeft een stoploss van 9.1 en een hefboom van 3.2.

Ik ben van plan om deze 2 jaar vast te houden en dan te verkopen. Ik heb goede hoop in Arcelor Mittal op de lange termijn en de economie in zijn geheel.

Ik wacht nog wel even met de aankoop omdat er weer een daling aan zit te komen, maar daarna ga ik volop in Arcelor Mittal.

graag verwijderen

Sprinters hebben het probleem dat het niet bepaald producten zijn voor lange termijn. Des te hoger de koes van Arcelor, des te meer je kwijt bent aan een huidige(!) sprinter gezien de spread issues. Ten eerste moet je dus veel inleveren (wanneer je hem verkoopt, zullen mensen het toch moeten aanschaffen), ten tweede, na een enorme koerssprong verdient jouw sprinter relatief weinig meer. En is het verstandiger om je winst te pakken.quote:Op zaterdag 1 september 2012 20:13 schreef Taciho het volgende:

Ja ik ben er uit.

Ik heb de laatste maanden een rendement van 10% opgebouwd, nu ga ik voor de lange termijn.

Ik ben van plan om een Sprinter long te kopen op Arcelor Mittal, deze heeft een stoploss van 9.1 en een hefboom van 3.2.

Ik ben van plan om deze 2 jaar vast te houden en dan te verkopen. Ik heb goede hoop in Arcelor Mittal op de lange termijn en de economie in zijn geheel.

Ik wacht nog wel even met de aankoop omdat er weer een daling aan zit te komen, maar daarna ga ik volop in Arcelor Mittal.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Binck start met het volgen van Lynx met het verlagen van de transactiekosten

Je kan nu kiezen tussen Binck Basic en Binck Active.

Binck Basis is wat je nu hebt en kan je ook zo houden na 1 oktober. alleen de bewaarkosten worden afgeschaft. ( wat zeer interessant is voor mensen met een groot vermogen)

Binck Active is nieuw en verlaagt het minimum (transactiekosten) voor Aandelen naar 9 euro en voor Sprinters Tubo's naar 6 euro. Amerikaanse aandelen blijven wel 10 euro.

Enige nadeel is een service fee van 0,20%

Voor de tariefstructuur Binck Active betaalt u een gestaffelde service fee van 0,2% over de waarde van uw effecten (opties

en futures uitgezonderd) per jaar.

ook kan je bij Active gratis gebruik maken van Protrader en het nieuwe handelsysteem Binck 360 ( die er erg goed uitziet)

Dit gaat trouwens volgende kwartaal in ( 1 oktober)

Je kan nu kiezen tussen Binck Basic en Binck Active.

Binck Basis is wat je nu hebt en kan je ook zo houden na 1 oktober. alleen de bewaarkosten worden afgeschaft. ( wat zeer interessant is voor mensen met een groot vermogen)

Binck Active is nieuw en verlaagt het minimum (transactiekosten) voor Aandelen naar 9 euro en voor Sprinters Tubo's naar 6 euro. Amerikaanse aandelen blijven wel 10 euro.

Enige nadeel is een service fee van 0,20%

Voor de tariefstructuur Binck Active betaalt u een gestaffelde service fee van 0,2% over de waarde van uw effecten (opties

en futures uitgezonderd) per jaar.

ook kan je bij Active gratis gebruik maken van Protrader en het nieuwe handelsysteem Binck 360 ( die er erg goed uitziet)

Dit gaat trouwens volgende kwartaal in ( 1 oktober)

graag verwijderen

Ga ik doen. Heb een account bij Binck geopend met nog 50 euro transactietegoed (als dat nog geldig is na een jaar?quote:Op vrijdag 31 augustus 2012 13:26 schreef topbelegger het volgende:

Handige site voor beginnen met aandelen is http://www.123aandeel.nl/, www.beginbeleggen.nl, beursbazaar en beursig en uiteraard voor verder info IEX en Bloomberg. Daar haal ik zelf men info vandaan. Voor de beginner zou ik een defensieve portefeuille opbouwen. Niet te veel verkopen of kopen, eerder een portefeuille met 4/5 verschillende aandelen en dan 2 maanden laten staan en dan verder verdiepen.

Kijk dat is goed nieuwsquote:Op zaterdag 8 september 2012 13:49 schreef Taciho het volgende:

Binck start met het volgen van Lynx met het verlagen van de transactiekosten

Je kan nu kiezen tussen Binck Basic en Binck Active.

Binck Basis is wat je nu hebt en kan je ook zo houden na 1 oktober. alleen de bewaarkosten worden afgeschaft. ( wat zeer interessant is voor mensen met een groot vermogen)

Binck Active is nieuw en verlaagt het minimum (transactiekosten) voor Aandelen naar 9 euro en voor Sprinters Tubo's naar 6 euro. Amerikaanse aandelen blijven wel 10 euro.

Enige nadeel is een service fee van 0,20%

Voor de tariefstructuur Binck Active betaalt u een gestaffelde service fee van 0,2% over de waarde van uw effecten (opties

en futures uitgezonderd) per jaar.

ook kan je bij Active gratis gebruik maken van Protrader en het nieuwe handelsysteem Binck 360 ( die er erg goed uitziet)

Dit gaat trouwens volgende kwartaal in ( 1 oktober)

Please Move The Deer Crossing Sign

Dat het bewaarloon wordt afgeschaft is wel mooi inderdaad. Laatste keer dat er bewaarloon is afgeschreven bij mij is 1 juli.quote:Op zaterdag 8 september 2012 13:49 schreef Taciho het volgende:

Binck start met het volgen van Lynx met het verlagen van de transactiekosten

Je kan nu kiezen tussen Binck Basic en Binck Active.

Binck Basis is wat je nu hebt en kan je ook zo houden na 1 oktober. alleen de bewaarkosten worden afgeschaft. ( wat zeer interessant is voor mensen met een groot vermogen)

Binck Active is nieuw en verlaagt het minimum (transactiekosten) voor Aandelen naar 9 euro en voor Sprinters Tubo's naar 6 euro. Amerikaanse aandelen blijven wel 10 euro.

Enige nadeel is een service fee van 0,20%

Voor de tariefstructuur Binck Active betaalt u een gestaffelde service fee van 0,2% over de waarde van uw effecten (opties

en futures uitgezonderd) per jaar.

ook kan je bij Active gratis gebruik maken van Protrader en het nieuwe handelsysteem Binck 360 ( die er erg goed uitziet)

Dit gaat trouwens volgende kwartaal in ( 1 oktober)

[ Bericht 0% gewijzigd door monkyyy op 08-09-2012 17:32:28 ]

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Dat is geweldigquote:Op zaterdag 8 september 2012 13:49 schreef Taciho het volgende:

Binck Basis is wat je nu hebt en kan je ook zo houden na 1 oktober. alleen de bewaarkosten worden afgeschaft. ( wat zeer interessant is voor mensen met een groot vermogen)

Voor serieuze beleggers is bewaarloon een veel grotere drain dan de transactiekosten.

Nu moeten alleen de kosten van de aandelen zelf nog lager worden (dwz: iets minder dan de helft)

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ze hebben altijd gezegd dat de geldigheid daarvan onbeperkt is.quote:Op zaterdag 8 september 2012 14:13 schreef leolinedance het volgende:

[..]

Heb een account bij Binck geopend met nog 50 euro transactietegoed (als dat nog geldig is na een jaar?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Zeker voor een buy and hold strategie is het wegvallen van het bewaarloon erg mooiquote:Op zaterdag 8 september 2012 17:26 schreef SeLang het volgende:

[..]

Dat is geweldig. Alex had dat ook al (en dat is hetzelfde bedrijf).

Voor serieuze beleggers is bewaarloon een veel grotere drain dan de transactiekosten.

Nu moeten alleen de kosten van de aandelen zelf nog lager worden (dwz: iets minder dan de helft)

Concurrentie

Dit is perfect! Op instapdag schakel ik naar Binck Active en als ik klaar ben met kopen schakel ik weer terug naar Binck Basic. Dan heb je dus eenmalig maximaal 0,05% extra kosten (in mijn geval <0,025%) in ruil voor lagere tarieven voor de aankopen en daarna geen bewaarloonquote:Nieuw! Blijvend verlaagde tarieven

Geachte heer SeLang.

Goed nieuws! Vanaf 1 oktober verlaagt Binck de tarieven. Als belegger bij Binck gaat u dus fors minder betalen. Dit doen we met twee tariefstructuren: Binck Basic en Binck Active. Voor Binck Basic hebben we het bewaarloon afgeschaft en bij Binck Active hebben we de transactietarieven extreem verlaagd.

BINCK BASIC – GEEN BEWAARLOON

Belegt u voornamelijk in aandelen, beleggingsfondsen, trackers of obligaties en doet u een bescheiden aantal transacties per jaar? Dan bent u met Binck Basic het goedkoopst uit. Vanaf 1 oktober blijft u beleggen tegen de huidige lage tarieven, met één groot verschil: u betaalt geen bewaarloon meer.

BINCK ACTIVE – EXTREEM LAGE TARIEVEN

Handelt u actief in opties, Turbo’s, Sprinters, futures of aandelen, dan is Binck Active voor u het meest voordelig. De transactietarieven zijn namelijk blijvend, fors verlaagd. Zo betaalt u slechts ¤1,95 voor een optiecontract, Turbo’s en Sprinters verhandelt u vanaf ¤6 en aandelen vanaf ¤9. Naast deze tarieven betaalt u een service fee van maximaal 0,2% per jaar, voorheen het bewaarloon. Met Binck Active krijgt u overigens exclusief toegang tot Binck360, ons nieuwe hypermoderne handelsplatform.

KIES UW TARIEF

U kunt eenvoudig uw tarief kiezen door in te loggen op de website van Binck. Vervolgens gaat u naar ‘Mijn Binck’ en dan ‘Tarieven’. Uw tarief is standaard ingesteld op Binck Basic. Wilt u Binck Active, dan kunt u dit tot 1 oktober aangeven.

U kunt uw tarief bovendien elk kwartaal wijzigen. Wat uw keuze ook is, u gaat er altijd op vooruit. Of u bespaart op bewaarloon of u bespaart op transactiekosten.

Met vriendelijke groet,

Nick Bortot

Edit:

Hmm... die tarieven van Binck Active zijn niet/ nauwelijks lager

Anyway, grootste kostenpost was het bewaarloon en dat is weg

[ Bericht 2% gewijzigd door SeLang op 10-09-2012 11:37:23 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik heb dit zojuist nog even gecheckt met de klantenservice van Binck want ik heb zelf ook nog wat credits staanquote:Op zaterdag 8 september 2012 14:13 schreef leolinedance het volgende:

Heb een account bij Binck geopend met nog 50 euro transactietegoed (als dat nog geldig is na een jaar?)

Antwoord van Binck:

quote:Er zit geen expiratiedatum op het tegoed.

Dat geldt dus ook voor iedereen die ooit tijdens die acties (zelfs jaren geleden) een Binck rekening hebben geopend maar daar nooit iets mee hebben gedaan.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

De site van binck is vandaag ook geupdate en de tarieven kun je nu ook op de site zien.

https://www.binck.nl/tarieven/overzicht

en de pdf

https://www.binck.nl/_cli(...)f/tarieven_binck.pdf

https://www.binck.nl/tarieven/overzicht

en de pdf

https://www.binck.nl/_cli(...)f/tarieven_binck.pdf

graag verwijderen

Is het niet zo dat het regime van toepassing waarin je koopt?quote:Op maandag 10 september 2012 11:30 schreef SeLang het volgende:

[..]

Dit is perfect! Op instapdag schakel ik naar Binck Active en als ik klaar ben met kopen schakel ik weer terug naar Binck Basic. Dan heb je dus eenmalig maximaal 0,05% extra kosten (in mijn geval <0,025%) in ruil voor lagere tarieven voor de aankopen en daarna geen bewaarloon

Edit:

Hmm... die tarieven van Binck Active zijn niet/ nauwelijks lager

Anyway, grootste kostenpost was het bewaarloon en dat is weg

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Ik ga gewoon nog een rekening openen

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

"AEX opent hoger na steun Fed'quote:Op donderdag 13 september 2012 21:30 schreef Taciho het volgende:

Gaat de AEX ook profiteren van dit besluit van de FED?

Ja dus.

"De Fed zet de geldpers net zolang aan tot de Amerikaanse arbeidsmarkt aantrekt"

Kunnen ze lang blijven bijdrukken ;p