WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Ben het zeker met je eens maar ik denk wel dat de meeste mensen hun turbo's verkopen en een turbo kopen met hogere hefboom. Die zijn nu de lul, en als ze konden handelen in futures was dit nu niet een probleem geweest.quote:Op maandag 2 mei 2011 17:15 schreef Baltazar69 het volgende:

[..]

moet iedereen zelf weten. persoonlijk vind ik dat je dit soort producten moet mijden als je langer dan een paar uur wilt speculeren bijvoorbeeld op een nieuws event. niet alleen omdat ze anders relatief duur worden door de rente maar ook vanwege de leverage die vaak al 1:10 is. schommelingen van 10% vinden zeer regelmatig plaats. Misschien niet in 12 minuten maar wel in weken/maanden en dan moet je niets staan te kijken als je daardoor word uitgestopt ook al is je visie de juiste.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Hoezo niet? als ze een future hadden met een beperkte margin waren ze ook uitgestopt... het draait toch om de leverage vind ik.quote:Op maandag 2 mei 2011 17:21 schreef sitting_elfling het volgende:

Ben het zeker met je eens maar ik denk wel dat de meeste mensen hun turbo's verkopen en een turbo kopen met hogere hefboom. Die zijn nu de lul, en als ze konden handelen in futures was dit nu niet een probleem geweest.

Thugh life.

en als je was ingestapt op zilverprijs van 30 dollar had je ook al meer dan 50% winst. Moet het dan altijd meer met alle risicos die daarbij horen?

Dat is net de reden dat we in deze hele shitzooi zitten.

Dat is net de reden dat we in deze hele shitzooi zitten.

Thugh life.

Euh, ja want met een hefboom 2 had je op 37,5 al 50% winst?quote:Op maandag 2 mei 2011 17:34 schreef Baltazar69 het volgende:

en als je was ingestapt op zilverprijs van 30 dollar had je ook al meer dan 50% winst. Moet het dan altijd meer met alle risicos die daarbij horen?

Dat is net de reden dat we in deze hele shitzooi zitten.

En deze bewegingen van Zilver de laatste tijd zijn toch ook wel uitzonderlijk en zeker niet alledaags.

Mja, maar je weet zelf ook wel dat je vraagtekens mag zetten bij figuren die voor lange termijn op extreem hoge leverage zitten zonder dat te veranderen. Dat onderzoek had meer impact gehad als je percentage kans van een trade gaat combineren met leverage.quote:Op maandag 2 mei 2011 17:51 schreef Mendeljev het volgende:

Krijgen we die discussie over leverage weer?

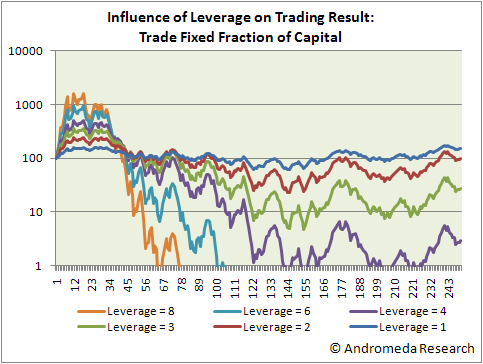

Trading: meer leverage = meer winst?

Lange termijn leverage ben je altijd gedoemd om op je snufferd te gaan. Maar lange termijn beleggen op hoge leverage is ook niet nodig. Een ritje van 43.75 tot aan 46.75 vandaag op zilver binnen een tijdsbestek van 18 uur leverde alleen allleen al 300 pips up. Voor 1 mini contract op zilver zit je op plus/minus 300 euro qua margin. 300 pips maal 6.72 euro (waarde van 1 pip) zit je op 1800 voor 1 contract margin van slechts 300! Kan je nagaan als je 50 contracten had aangeschaft! Leverage werkt, maar alleen korte termijn en doe je het lange termijn laat dan iig. een stoploss mee lopen. Iets wat ik zelf ook vaak genoeg fout heb gedaan.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

De plaatjes zeggen niets over of je op lange termijn of korte termijn bezig bent (er staat ook geen schaal bij de x-as). Het topic gaat over het resultaat van leverage op een equitycurve. De betreffende equitycurve kan best het resultaat zijn van trades met een grote edge. Ook dan kan je equitycurve naar beneden gaan. Het is natuurlijk evident dat je kansen wel beter zijn als je een goede edge hebt.quote:Op maandag 2 mei 2011 18:08 schreef sitting_elfling het volgende:

[..]

Mja, maar je weet zelf ook wel dat je vraagtekens mag zetten bij figuren die voor lange termijn op extreem hoge leverage zitten zonder dat te veranderen. Dat onderzoek had meer impact gehad als je percentage kans van een trade gaat combineren met leverage.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ja maar dan ga je er al van uit dat je weet wat je doet. Als je trades binnen een voorspelbaarheidsframe vallen kun je namelijk de beste leverage uitrekenen. Handelen volgens die opzet met een vooraf bepaald risico is gewoon goed maar lukraak long gaan en mogelijkerwijs met te grote posities is vragen om problemen. Jij kunt je er op de een of andere manier altijd wel uit redden maar voor de andere users weet ik zeker dat dat ze niet lukt gezien de argumenten die ze aandragen. En dan beoordeel ik die mensen niet op capabiliteit maar hun strategie op basis van simpele wiskunde.quote:Op maandag 2 mei 2011 18:08 schreef sitting_elfling het volgende:

Mja, maar je weet zelf ook wel dat je vraagtekens mag zetten bij figuren die voor lange termijn op extreem hoge leverage zitten zonder dat te veranderen. Dat onderzoek had meer impact gehad als je percentage kans van een trade gaat combineren met leverage.

Ain't nothing to it but to do it.

Greece

Greece

Ik blijf er bij dat je beter hoge leverage kunt gebruiken dan geen leverage. Beleggers die niet snappen dat ze met 1 trade hun hele portfolio om zeep kunnen helpen horen toch ook niet te beleggen?quote:Op maandag 2 mei 2011 18:44 schreef SeLang het volgende:

[..]

De plaatjes zeggen niets over of je op lange termijn of korte termijn bezig bent (er staat ook geen schaal bij de x-as). Het topic gaat over het resultaat van leverage op een equitycurve. De betreffende equitycurve kan best het resultaat zijn van trades met een grote edge. Ook dan kan je equitycurve naar beneden gaan. Het is natuurlijk evident dat je kansen wel beter zijn als je een goede edge hebt.

En trades met grote leverage kun je altijd nog op minimum aantal pips uitstoppen. Op mini zilver contracten is dat bijv. een minimum van 25 pips. Nu zal dat op zilver niet zo goed werken want je kunt niet goed voorspellen wanneer zilver spiket en wanneer niet, maar met macro heb je een hogere kans.

En qua tijdframe bedoelde ik natuurlijk dat op lange termijn de kans op grote schokken groter is, en dus dat je positie uitgestopt kan worden en dat je je centen kwijt bent. Qua korte termijn is het mijn inziens altijd beter, maar om dat te corrigeren voor slippage is best tricky. Ik bedoel, je zou maar alle data hebben gebruikt voor een zilver onderzoek behalve het afgelopen anderhalf jaar. Dat had je resultaten enorm veranderd.

In plaats van efficiente leverage uit te rekenen kun je mijn inziens beter vol in de hoogste leverage stappen in combi met een strategie met een zo hoog mogelijke succes ratio en een zo strict mogelijke exit strategy. Je trade alleen momentum, zit je fout ben je er op minimum verlies weer uit. Zit je in de goede richting, heb je iig je maximale winst er uit gehaald want een hogere leverage kon je niet halen. Nu klopt het dat het netto misschien wat minder oplevert als je een efficiente leverage zou gebruiken maar ik houd altijd de kans voor outliers open. Zie bijvoorbeeld gisteren met zilver wat opeens enorm retraced.quote:Op maandag 2 mei 2011 18:44 schreef Mendeljev het volgende:

[..]

Ja maar dan ga je er al van uit dat je weet wat je doet. Als je trades binnen een voorspelbaarheidsframe vallen kun je namelijk de beste leverage uitrekenen. Handelen volgens die opzet met een vooraf bepaald risico is gewoon goed maar lukraak long gaan en mogelijkerwijs met te grote posities is vragen om problemen. Jij kunt je er op de een of andere manier altijd wel uit redden maar voor de andere users weet ik zeker dat dat ze niet lukt gezien de argumenten die ze aandragen. En dan beoordeel ik die mensen niet op capabiliteit maar hun strategie op basis van simpele wiskunde.

Als iets meer dan 10% daalt in een dun orderboek in een kort tijdsbestek, is de kans dat het dan weer stijgt groter dan dat het verder door daalt? Het lijkt mij dat de kans dat het weer stijgt stukken groter is.

Wat betreft simpele wiskunde, het zijn altijd wel van die leuke discussies tijdens seminars waar wordt verteld dat je beter een combinatie van TA kunt gebruiken dan slechts 1 indicator. Oftewel, RSI, MACD, Stochastics, MA, Market Picture bijvoorbeeld. Stel al die indicatoren hebben een kans van 5% op succes, dan wordt er de suggest gewekt dat al die indicatoren samen 25% kans hebben op succes. En dat is natuurlijk niet waar.

En beleggen blijft soms gewoon cowboy spelen. Je moet soms gewoon irrationeel zijn en gaan voor die banaan. Zolang je een strakke exit hebt kan er niks mis gaan en verlies je slechts een klein percentage van je portfolio en hedendaags vliegen dit soort mogelijkheden je echt om de oren. Olie, eur/usd, zilver, goud, om maar wat te noemen. Geflikflooi in dunne orderboeken zorgt logischerwijs voor een retracement en dan moet je niet die gedachte hebben van, maar oh jeej, het kan ook nog verder dalen, nee, huppakee, er vol met je slurf in en kijken waar het schip strand. Op dat soort momenten ben je blij dat er zoiets bestaat als leverage.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

En daaropvolgend vind ik weer: beter geen leverage dan een klein beetje leverage. (voor die redenen die jij dus noemt)quote:Op maandag 2 mei 2011 20:29 schreef sitting_elfling het volgende:

Ik blijf er bij dat je beter hoge leverage kunt gebruiken dan geen leverage.

Ofwel hardcore-leveraged ofwel niet leveraged. Long-term niet leveraged, korte termijn hardcore.

@SE

Dat gaat alleen maar op als je daadwerkelijk een edge hebt. En daar zit precies het probleem. En daarnaast blijft de wet meetkundig vs rekenkundig natuurlijk gewoon gelden.

Dat gaat alleen maar op als je daadwerkelijk een edge hebt. En daar zit precies het probleem. En daarnaast blijft de wet meetkundig vs rekenkundig natuurlijk gewoon gelden.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Weet niet of jullie dit onderzoek kennen? Tis al wat oud maar kwam er pas net achter. Toch best interessant om te lezen dat er gewoon bevestigd wordt dat gemiddeld genomen de individuele belegger er niks van kan.

.. en is de conclusie dat een grote porto beheerd door een vrouw het beste rendeert best logisch te noemen

@SeLang, daar heb je uiteraard gelijk in.

.. en is de conclusie dat een grote porto beheerd door een vrouw het beste rendeert best logisch te noemen

@SeLang, daar heb je uiteraard gelijk in.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

iemand al aandelen in de wapenhandel aangeschaft? iets zegt me dat missie find osama voor meer verkopen gaat zorgen in the states.

Wat een gaaf onderzoek!

Het meest opvallende vond ik dit:

•Gemiddeld werd er per account 3,47 trades per maand gedaan.

•De gemiddelde maandelijkse transactiekosten per account waren ¤ 90,-, terwijl de actieve beleggers ¤ 252,- per maand kwijt waren aan transactiekosten.

•De gemiddelde account omvang is ¤ 32.327,- de mediaan* is echter ¤ 5.370,-.

Mensen verloren dus grofweg 3% per jaar aan transactiekosten. Zelfs met goede beleggingsresultaten houd je maar weinig over. Op basis van de mediaan is dat dus helemaal niets. Met de lagere transactiekosten tegenwoordig zouden de resultaten een stuk anders zijn maar toch zijn er wel zorgwekkende ontdekkingen gedaan. Als 55% van de trades in derivaten plaatsvinden kun je amper spreken van een gezonde doorsnede van beleggers en geeft het alleen maar aan dat beleggen te veel wordt geassocieerd met snel geld verdienen.

Het meest opvallende vond ik dit:

•Gemiddeld werd er per account 3,47 trades per maand gedaan.

•De gemiddelde maandelijkse transactiekosten per account waren ¤ 90,-, terwijl de actieve beleggers ¤ 252,- per maand kwijt waren aan transactiekosten.

•De gemiddelde account omvang is ¤ 32.327,- de mediaan* is echter ¤ 5.370,-.

Mensen verloren dus grofweg 3% per jaar aan transactiekosten. Zelfs met goede beleggingsresultaten houd je maar weinig over. Op basis van de mediaan is dat dus helemaal niets. Met de lagere transactiekosten tegenwoordig zouden de resultaten een stuk anders zijn maar toch zijn er wel zorgwekkende ontdekkingen gedaan. Als 55% van de trades in derivaten plaatsvinden kun je amper spreken van een gezonde doorsnede van beleggers en geeft het alleen maar aan dat beleggen te veel wordt geassocieerd met snel geld verdienen.

Ain't nothing to it but to do it.

Greece

Greece

Tof dat ze ook gewoon gebruik maken van de echte cijfers. En niet van de data die je van de (particulieren) belegger zelf krijgt.quote:Op maandag 2 mei 2011 21:44 schreef sitting_elfling het volgende:

Weet niet of jullie dit onderzoek kennen? Tis al wat oud maar kwam er pas net achter. Toch best interessant om te lezen dat er gewoon bevestigd wordt dat gemiddeld genomen de individuele belegger er niks van kan.

.. en is de conclusie dat een grote porto beheerd door een vrouw het beste rendeert best logisch te noemen

@SeLang, daar heb je uiteraard gelijk in.

Slechts 10% verslaat de markt. Tjsah .. 1 op 10! Dat vind ik eigenlijk nog best veel.quote:Op maandag 2 mei 2011 22:16 schreef Mendeljev het volgende:

Wat een gaaf onderzoek!

Het meest opvallende vond ik dit:

•Gemiddeld werd er per account 3,47 trades per maand gedaan.

•De gemiddelde maandelijkse transactiekosten per account waren ¤ 90,-, terwijl de actieve beleggers ¤ 252,- per maand kwijt waren aan transactiekosten.

•De gemiddelde account omvang is ¤ 32.327,- de mediaan* is echter ¤ 5.370,-.

Mensen verloren dus grofweg 3% per jaar aan transactiekosten. Zelfs met goede beleggingsresultaten houd je maar weinig over. Op basis van de mediaan is dat dus helemaal niets. Met de lagere transactiekosten tegenwoordig zouden de resultaten een stuk anders zijn maar toch zijn er wel zorgwekkende ontdekkingen gedaan. Als 55% van de trades in derivaten plaatsvinden kun je amper spreken van een gezonde doorsnede van beleggers en geeft het alleen maar aan dat beleggen te veel wordt geassocieerd met snel geld verdienen.

Wel jammer dat ze niet hebben opgezocht hoeveel accounts na verloop van tijd niet meer gebruikt worden. Ik ben wel benieuwd hoeveel beleggers eigenlijk de moeite nemen om hun account op te zeggen als het mis gaat, volgens mij zijn er best wel wat slapende accounts bij brokers die gratis zijn.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Dat is het nadeel van gemiddeldes. Ik vermoed dat de uitersten enorm ver van elkaar weg liggen. >50% derivaten strookt imho niet met 3,5 transacties/mnd. Dus een groep die zelden handelt (buy&hold) enerzijds en anderzijds de actieve speculant met derivaten.quote:Op maandag 2 mei 2011 22:16 schreef Mendeljev het volgende:

Met de lagere transactiekosten tegenwoordig zouden de resultaten een stuk anders zijn maar toch zijn er wel zorgwekkende ontdekkingen gedaan. Als 55% van de trades in derivaten plaatsvinden kun je amper spreken van een gezonde doorsnede van beleggers en geeft het alleen maar aan dat beleggen te veel wordt geassocieerd met snel geld verdienen.

Dat vind ik ook maar de onderzoeksperiode is te kort om structurele outperformance aan te tonen. In die periode had je bij wijze van spreken één goede trade hoeven doen om bij dat bevoorrechte clubje te mogen horen. Daarnaast kun je er ook niet uit opmaken in hoeverre leverage een rol speelt wat ik een tricky parameter vindt voor outperformance.quote:Op maandag 2 mei 2011 22:23 schreef sitting_elfling het volgende:

Slechts 10% verslaat de markt. Tjsah .. 1 op 10! Dat vind ik eigenlijk nog best veel.

Ik heb daar ook geen flauw benul van maar gelukkig zijn de slapende accounts buiten beschouwing gelaten in dit onderzoek. Maar goed, waarschijnlijk waren de resultaten in dat geval wat rooskleuriger geweest.quote:Wel jammer dat ze niet hebben opgezocht hoeveel accounts na verloop van tijd niet meer gebruikt worden. Ik ben wel benieuwd hoeveel beleggers eigenlijk de moeite nemen om hun account op te zeggen als het mis gaat, volgens mij zijn er best wel wat slapende accounts bij brokers die gratis zijn.

Dergelijke onderzoeken zijn inderdaad multi-interpretabel maar gelukkig is er wel algemene overeenstemming in de resultaten. Nederlandse beleggers zuigen.quote:Op maandag 2 mei 2011 22:26 schreef tjoptjop het volgende:

Dat is het nadeel van gemiddeldes. Ik vermoed dat de uitersten enorm ver van elkaar weg liggen. >50% derivaten strookt imho niet met 3,5 transacties/mnd. Dus een groep die zelden handelt (buy&hold) enerzijds en anderzijds de actieve speculant met derivaten.

Ain't nothing to it but to do it.

Greece

Greece

Zilver staat al weer zo'n beetje op het punt waar ik het gisteren op pakte. Het leek gezien de rondjes ( lees TA is onzin) of er een bodempje was op dat level ongeveer.

Misschien toch weer instappen op zelfde niveau? Ik heb nu meer twijfels

Misschien toch weer instappen op zelfde niveau? Ik heb nu meer twijfels

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Gelul. Dat soort uitspraken kan je alleen doen als je ze kunt vergelijken met de resultaten van beleggers elders - en dat staat er nu juist niet bij. Bovendien zijn er ook onderzoeken geweest waaruit blijkt dat de Nederlandse beleggers het juist helemaal niet zo slecht doen, en voor een groot deel de crash gewoon uitgezeten hebben ("Als je geschoren wordt..")quote:Op maandag 2 mei 2011 22:32 schreef Mendeljev het volgende:

Dergelijke onderzoeken zijn inderdaad multi-interpretabel maar gelukkig is er wel algemene overeenstemming in de resultaten. Nederlandse beleggers zuigen.

Verder ben ik het niet eens met een aantal stellingen in het onderzoek. Bijvoorbeeld dat maar 10% van de optiebeleggers kennis heeft van de Grieken en "dus" een kennis tekort heeft. Dat is bullshit. Ik heb veel verstand van grieken (het is mijn vak), maar privé interesseert het mij geen ruk. Leuk, die vega, rho gamma en theta : maar prive is het nutteloos.

Overal verstand van.

Blij dat deze gedachtegang bij deze 'ontkracht' is. Als jongeren beleggen betekend dit ook dat ze er interesse in hebben en/of er tijd in willen steken; wat ze dus tot een hoger kennisniveau brengt dan de 40+'ers vaak minder het geval is. (de huispapa's die rente te weinig vinden)quote:Ik had verwacht dat je vooral jongeren zou aantreffen in de slechtste 10%, omdat jongeren nog de nodige ervaring missen en misschien impulsiever zijn met handelen. Dit onderzoek heeft daar geen bewijs voor gevonden: leeftijd heeft dus niet een verband met de behaalde rendementen.

Nu zou het gokken zijn (en zou ik er dus afgebleven zijn).quote:Op maandag 2 mei 2011 22:36 schreef sitting_elfling het volgende:

Misschien toch weer instappen op zelfde niveau? Ik heb nu meer twijfels

Maar ik zou van een oudere verwachtten dat hij beter met geld om kan gaan en dus in die zin beter kan beleggen. Ik ken meer oudere beleggers die beter rendement halen dan jongeren.quote:Op dinsdag 3 mei 2011 00:06 schreef Sokz het volgende:

[..]

Blij dat deze gedachtegang bij deze 'ontkracht' is. Als jongeren beleggen betekend dit ook dat ze er interesse in hebben en/of er tijd in willen steken; wat ze dus tot een hoger kennisniveau brengt dan de 40+'ers vaak minder het geval is. (de huispapa's die rente te weinig vinden)

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ook. Maar van de jongeren die zijn geld belegt heeft - eigen ervaring - iedereen ook de intensie om te leren en om de techniek achter het beleggen / bedrijven waarderen en wat er allemaal bij komt kijken te leren ..quote:Op dinsdag 3 mei 2011 00:12 schreef sitting_elfling het volgende:

Maar ik zou van een oudere verwachtten dat hij beter met geld om kan gaan en dus in die zin beter kan beleggen. Ik ken meer oudere beleggers die beter rendement halen dan jongeren.

Vervolgens kom je in mijn ogen in de 'faal-groep', de late 20'igers tot eind veertigers die a) snel rijk denken te worden en in otc-shit gaan of b) door gebrek aan kennis en onvoldoende rente vertrouwen op mensen als Jack Hoogland of www.iex.nl

Daarna kom je weer in de ervaren groep, de groep waar SeLang nu (al) in zit; met geduld en een schat aan ervaring.

Anyway, vind het niet gek dat jongeren het niet slechter doen.

Dit is denk ik nog wel het belangrijkste punt van allemaal. Jongeren hebben nu eenmaal een groot voordeel ten opzichte van de ouderen. Zij kunnen dingen als geld verliezen permitteren. Dat is een ander verhaal als je getrouwd bent, kids hebt, hypotheek hebt etc.quote:Op dinsdag 3 mei 2011 00:22 schreef tjoptjop het volgende:

Ik denk zelf dat jongeren wat makkelijker verlies 'kunnen' maken.

Daarom zou ik als jongere juist nu ook in CFDs beleggen ipv, voorzichtig te kijken naar aandelen. Je kunt nu enorme klappers maken en mocht je wat verliezen, so what? Tijd zat! Je bent nog maar begin 20!

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Dat niet alleen, het concept verliezen is denk ik ook wat anders. Toen ik vroeger vol in de opties ging en verloor boeide me dat niet zo, gewoon hobbygeld, zoals andere mensen roken op stripboeken kopenquote:Op dinsdag 3 mei 2011 00:34 schreef sitting_elfling het volgende:

[..]

Dit is denk ik nog wel het belangrijkste punt van allemaal. Jongeren hebben nu eenmaal een groot voordeel ten opzichte van de ouderen. Zij kunnen dingen als geld verliezen permitteren. Dat is een ander verhaal als je getrouwd bent, kids hebt, hypotheek hebt etc.

Daarom zou ik als jongere juist nu ook in CFDs beleggen ipv, voorzichtig te kijken naar aandelen bijv. Je kunt nu enorme klappers maken en mocht je wat verliezen, so what? Tijd zat! Je bent nog maar begin 20!

"Kapitaalbehoud, heh wasda?"

Dat vertel ik mensen ook altijd als ze bij me komen van 'he ik wil beginnen help me eens op weg' .. andere spelen playstation en kopen daarvoor spellen. Jij speelt op de beurs en koopt bedrijfjes.quote:Op dinsdag 3 mei 2011 00:36 schreef tjoptjop het volgende:

Gewoon hobbygeld, zoals andere mensen roken op stripboeken kopen

Vroeger? Je bent in korte tijd tientallen jaren ouder geworden + kids?quote:Op dinsdag 3 mei 2011 00:36 schreef tjoptjop het volgende:

[..]

Dat niet alleen, het concept verliezen is denk ik ook wat anders. Toen ik vroeger vol in de opties ging en verloor boeide me dat niet zo, gewoon hobbygeld, zoals andere mensen roken op stripboeken kopen

"Kapitaalbehoud, heh wasda?"

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Hoe vaak zijn ze alleen geïnteresseerd in de centen die je maakt? En dit soort verhalen worden natuurlijk pas echt interessant als leraren je hier naar vragen.quote:Op dinsdag 3 mei 2011 00:38 schreef Sokz het volgende:

[..]

Dat vertel ik mensen ook altijd als ze bij me komen van 'he ik wil beginnen help me eens op weg' .. andere spelen playstation en kopen daarvoor spellen. Jij speelt op de beurs en koopt bedrijfjes.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

De allerlaatste grafiek op pagina 45 vind ik nog het meest interessant. Ik begrijp hieruit dat je elk jaar tot de beste 10% van de Alex beleggers moet behoren om (netto kosten) uiteindelijk hetzelfde te scoren als de marktindex.

Even ruwweg gesteld moet je dus elk jaar weer tot de beste 5% van de Alex beleggers behoren om de marktindex te verslaan. De overige 95% kan beter stoppen met handelen en een ETF op de index aanschaffen.

Ik vind dit wel een schokkend gegeven.

Even ruwweg gesteld moet je dus elk jaar weer tot de beste 5% van de Alex beleggers behoren om de marktindex te verslaan. De overige 95% kan beter stoppen met handelen en een ETF op de index aanschaffen.

Ik vind dit wel een schokkend gegeven.

10 jaar terug zeg maarquote:Op dinsdag 3 mei 2011 00:38 schreef sitting_elfling het volgende:

[..]

Vroeger? Je bent in korte tijd tientallen jaren ouder geworden + kids?

Die kom ik ook vaak tegen jaquote:Op dinsdag 3 mei 2011 00:39 schreef sitting_elfling het volgende:

Hoe vaak zijn ze alleen geïnteresseerd in de centen die je maakt? En dit soort verhalen worden natuurlijk pas echt interessant als leraren je hier naar vragen.

Echter heb ik zo nu en dan er ook één bij zitten die zich al redelijk ingelezen heeft e.d. en ik vind het dan ook wel leuk om die personen te helpen.

Mijn leraar economie was redelijk succesvol met het beleggen (naar men zegt) en is toen gigantisch nat gegaan op een palminvest-achtig principe op vakantiehuisjes in Brazilië. Maar met die man kon ik ook wel praten over allerhande dingen en die heeft me ook nog veel over opties uitgelegd. Deze is helaas voor een jaar (hele laatste schooljaar dus) naar Kenia en heb nu een vervangende docent.

Deze heeft nog minder verstand van 't beleggen / bedrijven waarderen - maar ook zijn eigen vak (m&o) dan ik.

Had jij het heel veel anders verwacht dan? FOK! is misschien niet representatief, maar als ik een ritje langs de Nederlandse fora's af ga sta ik er niet van te kijken.quote:Op dinsdag 3 mei 2011 00:40 schreef jaco het volgende:

De allerlaatste grafiek op pagina 45 vind ik nog het meest interessant. Ik begrijp hieruit dat je elk jaar tot de beste 10% van de Alex beleggers moet behoren om (netto kosten) uiteindelijk hetzelfde te scoren als de marktindex.

Even ruwweg gesteld moet je dus elk jaar weer tot de beste 5% van de Alex beleggers behoren om de marktindex te verslaan. De overige 95% kan beter stoppen met handelen en een ETF op de index aanschaffen.

Ik vind dit wel een schokkend gegeven.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Jij was al aan het beleggen toen je onder de 15 was?quote:

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Attent van je dat je me zo jong schatquote:Op dinsdag 3 mei 2011 01:22 schreef sitting_elfling het volgende:

[..]

Jij was al aan het beleggen toen je onder de 15 was?Respect!

Ik begon er mee te rommelen toen ik 16 was, al was dat destijds wat lastiger ivm machtingen e.d. (ik heb de indruk wat je nu als minderjarige vrij simpel een account opent.)

Ik schatte je dezelfde leeftijd in vergelijking met mij omdat je met je MSc bezig was in Amsterdam, althans die gedachte had ikquote:Op dinsdag 3 mei 2011 01:31 schreef tjoptjop het volgende:

[..]

Attent van je dat je me zo jong schat

Ik begon er mee te rommelen toen ik 16 was, al was dat destijds wat lastiger ivm machtingen e.d. (ik heb de indruk wat je nu als minderjarige vrij simpel een account opent.)

Ik denk dat het qua lastigheid wat betreft machtigingen niet veel gemakkelijker is geworden. Ik denk wel dat het te easy is om derivaat rekeningen te openen bij van die gare FX zaakjes en CFD brokers.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Leuk onderzoek en weinig verrassend imo (alle onderzoeken die ik heb gezien geven dit soort resultaten), maar naast wat hier al is opgemerkt heb ik toch nog wel een opmerking.

"Accounts die inactief waren, dat wil zeggen leeg of volledig in cash, werden niet meegenomen voor de maanden dat ze inactief waren."

De best presterende beleggers zitten natuurlijk in de groep die gedurende bepaalde periodes in cash zitten. Maar die vallen dus uit het onderzoek op het moment dat ze cash zitten. Een belegger die in 2000-2002 verstandig was en in cash zat heeft natuurlijk een enorme outperformance gehaald maar die telt niet mee. Cash is ook een positie.

"Accounts die inactief waren, dat wil zeggen leeg of volledig in cash, werden niet meegenomen voor de maanden dat ze inactief waren."

De best presterende beleggers zitten natuurlijk in de groep die gedurende bepaalde periodes in cash zitten. Maar die vallen dus uit het onderzoek op het moment dat ze cash zitten. Een belegger die in 2000-2002 verstandig was en in cash zat heeft natuurlijk een enorme outperformance gehaald maar die telt niet mee. Cash is ook een positie.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Nou ja, gemiddeld per jaar 3% verliezen aan transactiekosten zonder de markt te verslaan is toch wel een teken dat de Nederlandse beleggers het als groep slecht doen. Een vergelijking met een andere groep beleggers is niet eens nodig als de net performance gemiddeld 50% lager is dan de index. Dan kun je je afvragen of 55% trades in derivatives een goede weerspiegeling van de serieuze beleggers geeft maar voor het gemak generaliseer ik die uitkomst wel.quote:Op maandag 2 mei 2011 23:12 schreef macondo het volgende:

Gelul. Dat soort uitspraken kan je alleen doen als je ze kunt vergelijken met de resultaten van beleggers elders - en dat staat er nu juist niet bij. Bovendien zijn er ook onderzoeken geweest waaruit blijkt dat de Nederlandse beleggers het juist helemaal niet zo slecht doen, en voor een groot deel de crash gewoon uitgezeten hebben ("Als je geschoren wordt..")

Een diepgaande kennis is inderdaad niet nodig maar als je helemaal niet weet hoe optieprijzen tot stand komen dan beschouw ik dat wel als een kennisachterstand. Dat betekent dus privé dat optiebeleggers geen flauw benul hebben waarom bepaalde opties duurder zijn dan andere en keuzes voor optieaankopen niet rationeel tot stand komen.quote:Verder ben ik het niet eens met een aantal stellingen in het onderzoek. Bijvoorbeeld dat maar 10% van de optiebeleggers kennis heeft van de Grieken en "dus" een kennis tekort heeft. Dat is bullshit. Ik heb veel verstand van grieken (het is mijn vak), maar privé interesseert het mij geen ruk. Leuk, die vega, rho gamma en theta : maar prive is het nutteloos.

Je ziet ook veel gelijkenissen met het onderzoek van SL naar leverage.quote:Op dinsdag 3 mei 2011 00:40 schreef jaco het volgende:

De allerlaatste grafiek op pagina 45 vind ik nog het meest interessant. Ik begrijp hieruit dat je elk jaar tot de beste 10% van de Alex beleggers moet behoren om (netto kosten) uiteindelijk hetzelfde te scoren als de marktindex.

vs.

Als we leverage vervangen door aandelen met een hoge beta kom je tot dezelfde resultaten. Aangezien de overeenkomsten te kenmerkend zijn denk ik dat de beste beleggers investeren met een marktneutrale beta. De samenstelling van de portfolio lijkt dan niet eens van grote invloed te zijn maar wel de tussentijdse trades die het rendement ernstig naar beneden halen.

Ain't nothing to it but to do it.

Greece

Greece

Mijn gedachten gingen aanvankelijk ook deze richting uit. Het inleidende artikel geeft aan dat de beleggers over het algemeen met een hoge beta beleggen (ik neem aan > 1.0 ). Aangezien de markt in de onderzoeksperiode is gedaald, zou dit de slechte performance t.o.v. de markt verklaren. Omgekeerd, zou je een heel ander soort beeld krijgen als de markt was gestegen in de onderzochte periode.quote:Op dinsdag 3 mei 2011 14:39 schreef Mendeljev het volgende:

Als we leverage vervangen door aandelen met een hoge beta kom je tot dezelfde resultaten. Aangezien de overeenkomsten te kenmerkend zijn denk ik dat de beste beleggers investeren met een marktneutrale beta. De samenstelling van de portfolio lijkt dan niet eens van grote invloed te zijn maar wel de tussentijdse trades die het rendement ernstig naar beneden halen.

In de inleiding van het onderzoek zelf, lees ik echter...

Ik heb niet de kennis om dit exact te interpreteren, maar de onderzoekers geven nog een aantal maal aan dat de resultaten steeds voor risico zijn gekontroleerd. We mogen dus aannemen dat dit ook voor de laatste grafiek geldt.quote:First, in order to adjust returns for risk and style tilts we use the Carhart (1997) four-factor model and a multifactor model in the spirit of Agarwal and Naik (2004).

De beste 10% bestaat dus uit allerlei type beleggers met verschillende risicoprofielen.

http://news.yahoo.com/vid(...)-of-the-fed-25101146

Er wordt bij de Fed kennelijk al serieuzer gepraat over de exit uit QE2 dan aanvankelijk werd gedacht. Dat zou ook consistent zijn met de theorie dat je de balancesheet moet inkrimpen (=QE terugdraaien) voordat je de rente zonder problemen kunt verhogen.

"Vers geprinte" dollars in de schredder dus

(en daarmee gaat dan ook een bepaald paradigma in de schredder)

Er wordt bij de Fed kennelijk al serieuzer gepraat over de exit uit QE2 dan aanvankelijk werd gedacht. Dat zou ook consistent zijn met de theorie dat je de balancesheet moet inkrimpen (=QE terugdraaien) voordat je de rente zonder problemen kunt verhogen.

"Vers geprinte" dollars in de schredder dus

(en daarmee gaat dan ook een bepaald paradigma in de schredder)

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Praatjes vullen geen begrotingsgaatjes.quote:Op dinsdag 3 mei 2011 19:24 schreef SeLang het volgende:

http://news.yahoo.com/vid(...)-of-the-fed-25101146

Er wordt bij de Fed kennelijk al serieuzer gepraat over de exit uit QE2 dan aanvankelijk werd gedacht. Dat zou ook consistent zijn met de theorie dat je de balancesheet moet inkrimpen (=QE terugdraaien) voordat je de rente zonder problemen kunt verhogen.

"Vers geprinte" dollars in de schredder dus

(en daarmee gaat dan ook een bepaald paradigma in de schredder)

Ik wil best mijn opinie bijstellen, maar niet op basis van CNBC geklets. Vooralsnog wordt de dollar er niet sterker en het levensonderhoud voor de cowboys er niet goedkoper op.

Dat CNBC geklets is de eerste stap tot handelen, men bereid de markt erop voor. Net als de ECB de markt erop inlicht met de woorden 'strong vigilance'. Die 'bronnen' zijn gewoon doelbewust gelekt. Het begint er op te lijken dat QE3 er niet gaat komen, zonder 'incidenten' en de hele stimulering zelfs in reverse gaat. Het is natuurlijk geen toeval dat die bronnen pas komen aan de vooravond van het einde van QE2.quote:Op dinsdag 3 mei 2011 20:30 schreef GoudIsEcht het volgende:

Praatjes vullen geen begrotingsgaatjes.

Ik wil best mijn opinie bijstellen, maar niet op basis van CNBC geklets. Vooralsnog wordt de dollar er niet sterker en het levensonderhoud voor de cowboys er niet goedkoper op.

En Selang heeft gelijk wat betreft dat paradigma. Dit hele gebeuren geeft natuurlijk aan dat ook de FED een maar beperkte speelruimte heeft en in tegenstelling wat sommige beweren niet erop uit is de economie doelbewust te verwoesten.

Het gaat uiteindelijk om de waarde van de USD en de prijzen van commodities.quote:Op dinsdag 3 mei 2011 20:38 schreef piepeloi55 het volgende:

[..]

Dat CNBC geklets is de eerste stap tot handelen, men bereid de markt erop voor. Net als de ECB de markt erop inlicht met de woorden 'strong vigilance'. Die 'bronnen' zijn gewoon doelbewust gelekt. Het begint er op te lijken dat QE3 er niet gaat komen, zonder 'incidenten' en de hele stimulering zelfs in reverse gaat.

En Selang heeft gelijk wat betreft dat paradigma. Dit hele gebeuren geeft natuurlijk aan dat ook de FED een maar beperkte speelruimte heeft en in tegenstelling wat sommige beweren niet erop uit is de economie doelbewust te verwoesten.

Dit kan inderdaad een voorbereidende stap zijn, maar die garantie is er echt past als er actie komt en die vervolgens ook in de koersen terugkomt.

Tot die tijd kan het net zo goed gebabbel zijn zoals we vaker hoorden.

De FED brabbelt zelden/nooit zomaar wat, ze hebben een reputatie en daarmee vertrouwen hoog te houden. Daarnaast kunnen ze niet zomaar van gedachten veranderen als de markt zich erop gaat voorbereiden. Dat heeft behalve een vertrouwenskwestie ook een stabilteitsimpact.quote:Op dinsdag 3 mei 2011 20:41 schreef GoudIsEcht het volgende:

Het gaat uiteindelijk om de waarde van de USD en de prijzen van commodities.

Dit kan inderdaad een voorbereidende stap zijn, maar die garantie is er echt past als er actie komt en die vervolgens ook in de koersen terugkomt.

Tot die tijd kan het net zo goed gebabbel zijn zoals we vaker hoorden.

Andere partijen brabbelen wat af, de FED daarentegen zelden...

Ik kan de gebruikte modellen ook niet goed inschatten op hun waarde.Blijkbaar worden de portfolio's op verschillende soorten beta's gesorteerd wat schijnbaar een maatstaf is voor risico. Als ik het echter oppervlakkig bekijk zijn de verschillende beta's een maat om koersleverage te bepalen zonder dat de individuele aandelen noodzakelijkerwijs een hoge beta hebben tov index.quote:Op dinsdag 3 mei 2011 15:09 schreef jaco het volgende:

Ik heb niet de kennis om dit exact te interpreteren, maar de onderzoekers geven nog een aantal maal aan dat de resultaten steeds voor risico zijn gekontroleerd. We mogen dus aannemen dat dit ook voor de laatste grafiek geldt.

De beste 10% bestaat dus uit allerlei type beleggers met verschillende risicoprofielen.

Een opmerking die ik hierbij plaats is dat (hoge) leverage niet per sé iets slechts is en alleen tot slechte resultaten leidt als je tussentijdse trades plaatst zoals we in de plaatjes hierboven zien. Nu is het zo dat beta's niet helemaal gelijk zijn aan leverage aangezien leverage je kan dwingen om je posities te liquideren en hoge beta's enkel je rendement volatiel maken maar niet per sé tot nul brengen. Hier zit het euvel hem ook in aangezien het echte risico wordt bepaald door de trades en niet door de sortering van aandelen. Mijns inziens is risico dan ook niet via een dergelijk model te bevatten omdat risico voor een B&H'er een andere betekenis heeft, namelijk de kans dat aandelen failliet gaan. Als het rapport ook nog een differentiatie had aangebracht in het rendementsverschil die traders halen ten opzichte van B&H dan had dat tot heel andere resultaten kunnen leiden (en wellicht is de best presterende 5% wel van die grondslag).

Ain't nothing to it but to do it.

Greece

Greece

Hebben jullie ook het gevoel dat het nieuws over IPO's en M&A's gigantisch omhoog gaat? En velen zeggen via belachelijke waarderingen. Kenmerk van een bubbel? Ik kan hierop niet de markt voorspellen maar een mania zoals deze vind ik erg verdacht.

Die QE3 komt er echt wel.. bij de volgende eruptie van de crisis (dollar en US staatspapier omhoog, beurzen en commodities omlaag) zal van de FED verwacht worden daar wat aan te doen, en het lijkt me sterk dat de FED dat zal weigeren.quote:Op dinsdag 3 mei 2011 20:38 schreef piepeloi55 het volgende:

[..]

Dat CNBC geklets is de eerste stap tot handelen, men bereid de markt erop voor. Net als de ECB de markt erop inlicht met de woorden 'strong vigilance'. Die 'bronnen' zijn gewoon doelbewust gelekt. Het begint er op te lijken dat QE3 er niet gaat komen, zonder 'incidenten' en de hele stimulering zelfs in reverse gaat. Het is natuurlijk geen toeval dat die bronnen pas komen aan de vooravond van het einde van QE2.

En Selang heeft gelijk wat betreft dat paradigma. Dit hele gebeuren geeft natuurlijk aan dat ook de FED een maar beperkte speelruimte heeft en in tegenstelling wat sommige beweren niet erop uit is de economie doelbewust te verwoesten.

quote:"Financiële crisis onvermijdelijk"

Steen Jakobsen, de kersverse hoofdeconoom van Saxo Bank, is volgens eigen zeggen zeker geen doemdenker. Het toekomstscenario dat hij schetst oogt wel gitzwart, maar is uiteindelijk ‘a blessing in disguise’. Jakobsen schilderde vandaag in Amsterdam een toekomst waarin de euro uit elkaar valt, de eurozone in minimaal twee divisies wordt opgesplitst, het opdoeken van de Federal Reserve, de val van de dollar en alle andere (fiat)valuta, en een rente van 10% bij een goud- en zilverprijs die ongekende hoogten kunnen bereiken.

En dat is, mocht u het nog niet begrepen hebben, goed nieuws. Want het systeem is door de hoge mate van leverage door en door ziek en hard toe aan een herstart. Die zouden centrale banken en overheden eigenlijk zelf moeten initiëren, maar dat ziet Jakobsen niet gebeuren. “Dat is in mijn optiek de beste oplossing, maar Ben Bernanke zal kiezen voor QE3 – waarschijnlijk eind dit jaar, begin volgend jaar. Elke keer als de aandelenmarkten 10 tot 15% wegzakken, wordt naar deze wapens gegrepen. Het effect zal echter steeds minder worden.”

QE4 wordt volgens Jakobsen cruciaal. Als QE4 het gewenste effect heeft, verzandt de Fed volgens Jakobsen in een schier oneindige reeks QE’s – QE Infinite. Mocht QE4 falen, dan bestaat de mogelijkheid dat de deleveraging alsnog vrijwillig wordt ingezet. Dat proces is sowieso onafwendbaar, maar Jakobsen verwacht dat het pas zover komt, als de centrale banken en overheden daartoe gedwongen worden. "Dat is hoe de mens in elkaar steekt."

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Mwah, als QE2 gaat aflopen en er komt geen QE3 hoeft dat nog niet te betekenen dat de drukpers stopt. En if so, hoe gaan de VS een hogere rente betalen dan?quote:Op dinsdag 3 mei 2011 20:44 schreef piepeloi55 het volgende:

[..]

De FED brabbelt zelden/nooit zomaar wat, ze hebben een reputatie en daarmee vertrouwen hoog te houden. Daarnaast kunnen ze niet zomaar van gedachten veranderen als de markt zich erop gaat voorbereiden. Dat heeft behalve een vertrouwenskwestie ook een stabilteitsimpact.

Andere partijen brabbelen wat af, de FED daarentegen zelden...

Daarnaast blijft het zoals hierboven aangegeven natuurlijk niet ondenkbaar dat de Fed die vol op koers ligt voor tightening etc. door een 'onvoorziene gebeurtenis' (die net als de huidige crisis 'niemand had kunnen zien aankomen') toch nog een rondje vers geld van het een of andere 'nodig' is.

Het financiële systeem kan deflatie (schuldimplosie) niet aan en daarom zal de drukpers moeten blijven draaien. Dat is ook een van de basesgedachten achter mijn verwachting voor de toekomst.

Ik ga pas in monetaire verkrapping geloven als ik het zie.