WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Ik denk dat ze even de AEX aan het rebooten waren..quote:Op dinsdag 16 februari 2010 15:08 schreef TeringHenkie het volgende:

Kunnen die gasten bij Euronext nou niks goed?

[ afbeelding ]

!

I am not omniscient, but I know a lot.

- Goethe, “Faust”

- Goethe, “Faust”

Hoe komt het dat de Amerikaanse beurzen vanaf 1 Januari gerekend al weer in de plus staan? Ze staan op dit moment op een 2 a 3% terwijl de grote Europese beurzen nog dik in de min staan. Duitsland, Frankrijk en Nederland staan allemaal op een dikke -5%. Waarom zit hier zo'n groot verschil tussen?

Never change a winning formula

Appels & peren.quote:Op dinsdag 16 februari 2010 17:14 schreef Your_honor het volgende:

Hoe komt het dat de Amerikaanse beurzen vanaf 1 Januari gerekend al weer in de plus staan? Ze staan op dit moment op een 2 a 3% terwijl de grote Europese beurzen nog dik in de min staan. Duitsland, Frankrijk en Nederland staan allemaal op een dikke -5%. Waarom zit hier zo'n groot verschil tussen?

Verschillende samenstelling/ weging

Europese beurzen zijn in ¤, Amerkaanse beurs in $.

Maar het belangrijkste verschil is dat Europese beurzen veel zwaarder zijn in financials

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Sorry jongens, moest even de aandelen uit mijn kerstbonus verzilveren.quote:Op dinsdag 16 februari 2010 15:25 schreef sitting_elfling het volgende:

Ik zie hem hier inderdaad ook. Beetje aparte shock. Kan hem ook nergens plaatsen waar het vandaan komt.

Morgen om half 3 komt de US building permits uit. Met een verwachting (forecast) van analisten op 620K zoals ook op plaatje is te zien.

Op basis van gemiddelde verwachting van de analisten over een zeer lange periode (het is een maandelijkse uitgave van de cijfers) heb ik een simpele wiskundige formule op los gelaten. Hoe vaak ze fout zitten, hoe erg ze fout zitten etc. En de fout marges kwadrateren om de grote misstappen te zien. Als je dit doet voor elke maand, jaren terug kom je op multiplier terecht waarin ik de fout kan inschatten van de analisten en wat het verwachtte resultaat is voor die maand.

Nu kwam uit die gegevens voor morgen het resultaat van 630.9K. Het zal natuurlijk ook nooit 100% uitkomen dus heb ik een error marge moeten in bouwen, waarin ik een foutmarge van ong. 10% kan overleven om er nog een minimaal B&H rendement er uit te slepen. Het strategie model is erg simpel, je stapt in voordat het cijfer uitkomt op basis van je formule.

De variatie van een macro cijfer op de index is makkelijk uit te rekenen via Excel, daar uit kun je de macro variabelen selecteren op volatiliteit zodat je weet welke macro cijfers de index het meeste zullen laten bewegen en dus je belegging.

Morgen om 14.30 dus. Als het cijfer niet tussen de 624.65 - 637.209 ligt kan het project direct de prullenbak weer in ( ) en begin ik weer van scratch (

) en begin ik weer van scratch (  )

)

Op basis van gemiddelde verwachting van de analisten over een zeer lange periode (het is een maandelijkse uitgave van de cijfers) heb ik een simpele wiskundige formule op los gelaten. Hoe vaak ze fout zitten, hoe erg ze fout zitten etc. En de fout marges kwadrateren om de grote misstappen te zien. Als je dit doet voor elke maand, jaren terug kom je op multiplier terecht waarin ik de fout kan inschatten van de analisten en wat het verwachtte resultaat is voor die maand.

Nu kwam uit die gegevens voor morgen het resultaat van 630.9K. Het zal natuurlijk ook nooit 100% uitkomen dus heb ik een error marge moeten in bouwen, waarin ik een foutmarge van ong. 10% kan overleven om er nog een minimaal B&H rendement er uit te slepen. Het strategie model is erg simpel, je stapt in voordat het cijfer uitkomt op basis van je formule.

De variatie van een macro cijfer op de index is makkelijk uit te rekenen via Excel, daar uit kun je de macro variabelen selecteren op volatiliteit zodat je weet welke macro cijfers de index het meeste zullen laten bewegen en dus je belegging.

Morgen om 14.30 dus. Als het cijfer niet tussen de 624.65 - 637.209 ligt kan het project direct de prullenbak weer in (

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Cool!quote:Op dinsdag 16 februari 2010 19:07 schreef sitting_elfling het volgende:

Morgen om half 3 komt de US building permits uit. Met een verwachting (forecast) van analisten op 620K zoals ook op plaatje is te zien.

[ afbeelding ]

Op basis van gemiddelde verwachting van de analisten over een zeer lange periode (het is een maandelijkse uitgave van de cijfers) heb ik een simpele wiskundige formule op los gelaten. Hoe vaak ze fout zitten, hoe erg ze fout zitten etc. En de fout marges kwadrateren om de grote misstappen te zien. Als je dit doet voor elke maand, jaren terug kom je op multiplier terecht waarin ik de fout kan inschatten van de analisten en wat het verwachtte resultaat is voor die maand.

Nu kwam uit die gegevens voor morgen het resultaat van 630.9K. Het zal natuurlijk ook nooit 100% uitkomen dus heb ik een error marge moeten in bouwen, waarin ik een foutmarge van ong. 10% kan overleven om er nog een minimaal B&H rendement er uit te slepen. Het strategie model is erg simpel, je stapt in voordat het cijfer uitkomt op basis van je formule.

De variatie van een macro cijfer op de index is makkelijk uit te rekenen via Excel, daar uit kun je de macro variabelen selecteren op volatiliteit zodat je weet welke macro cijfers de index het meeste zullen laten bewegen en dus je belegging.

Morgen om 14.30 dus. Als het cijfer niet tussen de 624.65 - 637.209 ligt kan het project direct de prullenbak weer in () en begin ik weer van scratch (

)

Mijn insteek zou trouwens een andere zijn. Ik ga er vanuit dat ik het niet beter weet dan de markt en dat de concensus verwachting de "best guess" is. Dat betekent automatisch dat het niet uitmaakt of je long danwel short gaat, oftwel je kunt een random entry doen. Om het eenvoudig te houden: je gaat altijd long (of altijd short) een paar minuten voordat de cijfers uitkomen. Vervolgens voeg je een stoploss toe (in een of andere vorm, het hoeft niet letterlijk een stoploss order te zijn) en een trailingstop om een eventuele winst te kunnen laten doorlopen. Als dit winst oplevert betekent het dat er een tradable inefficientie in de markt zit.

Dit is in een notedop wat ik vorige week had willen backtesten (maar ik ben te lui

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Small/midcap fondsen doen het als groep inderdaad beter dan largecap fondsen als groep (hoewel hier ook allerlei discussies over lopen). Dat betekent uiteraard niet dat 1 small/midcap fonds het dan vanzelfsprekend beter zal doen dan z'n oude portefeuille met largecaps.quote:Op maandag 15 februari 2010 23:36 schreef sitting_elfling het volgende:

Een vriend c.q collega van me heeft na lang wikken en wegen zijn complete (aandelen) portefeuille geleegd en daarvoor in de plaats 90% van zijn kapitaal in Norwegian Air Shuttle ingekocht. Met op het oog dat small/midkap stocks beter presteren dan de grote jongens en dat Norwegian Air Shuttle tov. zijn competitors fundamenteel (profit margin/cash flow/ etc) en technisch er stukken beter bij ligt.

Hij heeft nu het voordeel van diversificatie volledig verwijderd. Nou staan die voordelen de laatste tijd toch al onder discussie. Het blijkt dat laag gecorreleerde assets tijdens recente marktcrashes allemaal tegelijk dalen. Het voordeel van diversificatie komt dus niet uit de verf op het moment dat je het juist nodig hebt.

Een te grote diversificatie heeft daarom weinig voordeel en kost je rendement. Maar je vriend c.q. collega maakt wel een erg extreme ommezwaai. Zelfs overtuigde fundamentele analisten raden op z'n minst 10 verschillende aandelen aan om bedrijfsspecifiek risico op te vangen (nog even los van diversificatie naar obligaties e.d.).

Zelfs al is je collega een zeer gerenommeerde fundamentele analist, dan zou ik liever 10 willekeurige europese small/midcaps in portfolio nemen dan 1 positie van gelijke waarde in Norwegian Air Shuttle. Er hoeft maar 1 vliegtuig neer te storten en een aantal milijoenenclaims te worden gehonoreerd en het bedrijf is weg.

Het diversificatie verhaal is vaak overrated, maar helemaal onzin is het natuurlijk niet. Waarom neemt hij niet de 10 small en midcaps die als beste uit z'n research kwamen ?

Zo voor het eerst in 7 dagen weer eens wat beweging

"This is your life and it's ending one minute at a time." - Tyler Durden

"Sand is overrated. It's just tiny, little rocks." - Joel

"Sand is overrated. It's just tiny, little rocks." - Joel

90% van je kapitaal is echt insane... ben ik met mijn 80% biotech/landbouw in pf nog een piske bij  ...

...

Beweging was er de afgelopen dagen ook wel, maar telkens maar één kant op: 's ochtends meestal groene opening, klein stukje omhoog en dan gedurende de dag steeds lager, vooral ook 's middags onder invloed van de Amerikaanse beurzen. Dat het nu helemaal terugveert, is juist de verrassing.quote:Op dinsdag 16 februari 2010 19:28 schreef Gremen het volgende:

Zo voor het eerst in 7 dagen weer eens wat beweging

Dit betekent overigens wel dat de shortposities door een aantal mensen hier binnenkort weer ingenomen kunnen worden, want de 320 komt in zicht.

insane... niet gewoon dom?quote:Op dinsdag 16 februari 2010 19:39 schreef tony_clifton- het volgende:

90% van je kapitaal is echt insane... ben ik met mijn 80% biotech/landbouw in pf nog een piske bij...

Ik weet het ook niet beter dan de markt maar ik ga uit van het proces dat wanneer een analist een verwachting geeft, zijn mate van error over lange periode vrij consistent blijft. Dat doet het ook, alleen wel in verschillende mate afhankelijk welk macro cijfer je test.quote:Op dinsdag 16 februari 2010 19:18 schreef SeLang het volgende:

[..]

Cool!

Mijn insteek zou trouwens een andere zijn. Ik ga er vanuit dat ik het niet beter weet dan de markt en dat de concensus verwachting de "best guess" is. Dat betekent automatisch dat het niet uitmaakt of je long danwel short gaat, oftwel je kunt een random entry doen. Om het eenvoudig te houden: je gaat altijd long (of altijd short) een paar minuten voordat de cijfers uitkomen. Vervolgens voeg je een stoploss toe (in een of andere vorm, het hoeft niet letterlijk een stoploss order te zijn) en een trailingstop om een eventuele winst te kunnen laten doorlopen. Als dit winst oplevert betekent het dat er een tradable inefficientie in de markt zit.

Dit is in een notedop wat ik vorige week had willen backtesten (maar ik ben te lui)

Het is wel een pens vol werk. Elk macro cijfer heeft een verschillende invloed op de variatie van de index. Want je zoekt immers naar de grootste variatie zodat je winst of verlies meer evident is dan wanneer je belegt bi een macro cijfer waar de beurs nauwelijks op reageert en je dus een veel grotere leverage moet gebruiken om er winst uit te halen en je dus je kans vergroot dat je je zelf om zeep helpt met 1 trade

Normaliter doet hij dat ook. Hij doet continu onderzoek naar de mogelijkheden op relatief korte termijn voor aandelen (paar maand tot een jaar) voor een investering. Hij is net zoals Tony_clifton gespecialiseerd in bepaalde sectoren. Met name airlines. Zijn portefeuille bestaat dan ook vaak meer dan de helft uit Airliners. (vooral oost Europese)quote:Op dinsdag 16 februari 2010 19:18 schreef jaco het volgende:

[..]

Small/midcap fondsen doen het als groep inderdaad beter dan largecap fondsen als groep (hoewel hier ook allerlei discussies over lopen). Dat betekent uiteraard niet dat 1 small/midcap fonds het dan vanzelfsprekend beter zal doen dan z'n oude portefeuille met largecaps.

Hij heeft nu het voordeel van diversificatie volledig verwijderd. Nou staan die voordelen de laatste tijd toch al onder discussie. Het blijkt dat laag gecorreleerde assets tijdens recente marktcrashes allemaal tegelijk dalen. Het voordeel van diversificatie komt dus niet uit de verf op het moment dat je het juist nodig hebt.

Een te grote diversificatie heeft daarom weinig voordeel en kost je rendement. Maar je vriend c.q. collega maakt wel een erg extreme ommezwaai. Zelfs overtuigde fundamentele analisten raden op z'n minst 10 verschillende aandelen aan om bedrijfsspecifiek risico op te vangen (nog even los van diversificatie naar obligaties e.d.).

Hij houdt normaliter vaak een zes tot 7tal aandelen in de portefeuille om dezelfde redenen die jij nu noemt. Nu was het puur een uitzondering omdat hij vond dat de markten er bijzonder slecht bijlagen (daarom portefeuille volledig verkocht) en is volledig ingeknald op dit aandeel, en tot dusver niet zonder succes. Het diversificatie proces om de systematische risico uit je portfolio te halen vindt hij onzin. Zolang je streeft naar gezonde(!) small/midkap bedrijven heb je minder aandelen in de porto nodig voor diversificatie. Ook al ging 1 aandeel in de porto tegen zijn principes in, het is wel de manier om soms voor grote klappers te gaan.quote:Zelfs al is je collega een zeer gerenommeerde fundamentele analist, dan zou ik liever 10 willekeurige europese small/midcaps in portfolio nemen dan 1 positie van gelijke waarde in Norwegian Air Shuttle. Er hoeft maar 1 vliegtuig neer te storten en een aantal milijoenenclaims te worden gehonoreerd en het bedrijf is weg.

Het diversificatie verhaal is vaak overrated, maar helemaal onzin is het natuurlijk niet. Waarom neemt hij niet de 10 small en midcaps die als beste uit z'n research kwamen ?

Hij heeft ook nog Ross Stores op het oog. 1 van de beste cash flow aandelen in Amerika.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Dom is hij niet. Ik kan de trader zo niet meer herinneren maar las laatst ook een oud interview van een bekende belegger die diversificatie maar onzin vond. Je zoekt wat goede dingen op, en als dat er op het moment maar 1 of 2 zijn knal je daar vol in. Met het voordeel dat grote shocks je wiskundig nooit van tafel vegen zoals het bij de derivaten wel gebeurt.quote:

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Enorm gay weer, die beurs van vandaag.

Gigantische koerssprong op bijna geen volume.

Gigantische koerssprong op bijna geen volume.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Top verwacht ik morgen/overmorgen, plaatje wat ik 7 februari poste lijkt uit te gaan komen(of we 2240 nog halen op de Nasdaq betwijfel ik wel).

Misschien eens kijken naar de voorspellingen in verschillende beurstijden. In irrational Exuberance schrijft Shiller nl ook dat veel analisten weldegelijk beinvloedt worden door trends. En dus sneller een positiever advies geven in een bullmarkt (terwijl het fundamenteel niet terecht is). De feedback loop dus. Misschien een soort extra functie toevoegen voor bull/bear/side markt. Geen idee hoe dat te kwantificeren is overigensquote:Op dinsdag 16 februari 2010 19:07 schreef sitting_elfling het volgende:

Morgen om half 3 komt de US building permits uit. Met een verwachting (forecast) van analisten op 620K zoals ook op plaatje is te zien.

[ afbeelding ]

Op basis van gemiddelde verwachting van de analisten over een zeer lange periode (het is een maandelijkse uitgave van de cijfers) heb ik een simpele wiskundige formule op los gelaten. Hoe vaak ze fout zitten, hoe erg ze fout zitten etc. En de fout marges kwadrateren om de grote misstappen te zien. Als je dit doet voor elke maand, jaren terug kom je op multiplier terecht waarin ik de fout kan inschatten van de analisten en wat het verwachtte resultaat is voor die maand.

Nu kwam uit die gegevens voor morgen het resultaat van 630.9K. Het zal natuurlijk ook nooit 100% uitkomen dus heb ik een error marge moeten in bouwen, waarin ik een foutmarge van ong. 10% kan overleven om er nog een minimaal B&H rendement er uit te slepen. Het strategie model is erg simpel, je stapt in voordat het cijfer uitkomt op basis van je formule.

De variatie van een macro cijfer op de index is makkelijk uit te rekenen via Excel, daar uit kun je de macro variabelen selecteren op volatiliteit zodat je weet welke macro cijfers de index het meeste zullen laten bewegen en dus je belegging.

Morgen om 14.30 dus. Als het cijfer niet tussen de 624.65 - 637.209 ligt kan het project direct de prullenbak weer in () en begin ik weer van scratch (

)

Voorspellingen in verschillende beurstijden heb je natuurlijk een goed punt maar ik kan daarin niet zover terug gaan. Immers, ik kan nu nagaan welke analisten van welke bank hun verwachting geven over bijv. unemployment voor komende maand. Dat kan ik alleen niet zo terug checken voor 1999. Welke banken hun advies gaven, hoeveel adviezen er waren, etc. Uiteraard kan ik wel de verwachting vinden van het verwachte macro resultaat. Maar als die forecast slechts door 2 mensen is gedaan kan ik die verwachting natuurlijk niet gebruiken voor mijn model omdat de mate van inconsistentie dan te groot is.quote:Op dinsdag 16 februari 2010 22:57 schreef tjoptjop het volgende:

[..]

Misschien eens kijken naar de voorspellingen in verschillende beurstijden. In irrational Exuberance schrijft Shiller nl ook dat veel analisten weldegelijk beinvloedt worden door trends. En dus sneller een positiever advies geven in een bullmarkt (terwijl het fundamenteel niet terecht is). De feedback loop dus. Misschien een soort extra functie toevoegen voor bull/bear/side markt. Geen idee hoe dat te kwantificeren is overigens

Welke posities bezit je op dit moment eigenlijk? (ben het eens met de verwachting)quote:Op dinsdag 16 februari 2010 22:49 schreef Vandergeld het volgende:

Top verwacht ik morgen/overmorgen, plaatje wat ik 7 februari poste lijkt uit te gaan komen(of we 2240 nog halen op de Nasdaq betwijfel ik wel).

[ afbeelding ]

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Net mijn sprinter long op de AEX verkocht. 10% winst in 2 weken. Eindelijk!

I am not omniscient, but I know a lot.

- Goethe, “Faust”

- Goethe, “Faust”

ING 2 x zoveel verlies en wel op +5%

Komt dat mischien omdat ze weinig in die knoflooklanden uit hebben staan?

Komt dat mischien omdat ze weinig in die knoflooklanden uit hebben staan?

oei heb ik even een goede week  maandag aandelen arcelor mittal en ing gekocht.

maandag aandelen arcelor mittal en ing gekocht.

Gister arcelor flink in de plus, vandaag ing op +4%

Gister arcelor flink in de plus, vandaag ing op +4%

A "Nederlands restaurant" is a 'contradictio in terminus'.

If it don't matter to you, it don't matter to me

If it don't matter to you, it don't matter to me

Hier ook een bundeltje ING maandag ingekochtquote:Op woensdag 17 februari 2010 11:10 schreef beertenderrr het volgende:

oei heb ik even een goede weekmaandag aandelen arcelor mittal en ing gekocht.

Gister arcelor flink in de plus, vandaag ing op +4%

De logica van de gemiddelde belegger snap ik echt niet meer hoor: jaar cijfer 2009 ING dramatisch.

Maar iedereen is toch positief omdat het "eenmalige" afschrijvingen waren??! WTF waar slaat dat op? Kan iemand mij met gezond verstand vertellen waarom iedereen zo ontzettend positief over ING zijn?

Maar iedereen is toch positief omdat het "eenmalige" afschrijvingen waren??! WTF waar slaat dat op? Kan iemand mij met gezond verstand vertellen waarom iedereen zo ontzettend positief over ING zijn?

quote:Op woensdag 17 februari 2010 12:43 schreef luckyb1rd het volgende:

De logica van de gemiddelde belegger snap ik echt niet meer hoor: jaar cijfer 2009 ING dramatisch.

Maar iedereen is toch positief omdat het "eenmalige" afschrijvingen waren??! WTF waar slaat dat op? Kan iemand mij met gezond verstand vertellen waarom iedereen zo ontzettend positief over ING zijn?

M.a.w. Beleggers denken dat ING op een keerpunt staat en zien de gevaren van de crisis achter zich liggen of al ingeprijsd in de koers.quote:De extra vergoeding die ING moet betalen voor de staatssteun aan zijn portefeuille met Alt-A-kredieten drukte de kwartaalwinst met euro 930 mln. Dat komt precies overeen met het nettoverlies over heel 2009, zegt chief financial officer Patrick Flynn van ING in een toelichting tegen analisten. Zonder deze extra kostenpost voor de staatssteun zou het bedrijf in 2009 dus quitte hebben gedraaid.

Ain't nothing to it but to do it.

Greece

Greece

Eerste portie puts opgenomen, het kan nog richting de 323-325 maar vandaag-morgen verwacht ik een top. Daarna richting de 270-280 m.i.

Als de cijfers van half 3 groen zijn, wordt het vandaag wel weer een mooie groene dag.

The more debt, the better

Sowieso dat 't een mooie dag wordt, iedereen heeft hier goed nieuws

Ik doe ook weer even mee; Fonds Tony Clifton loopt uit op de indexen, heb nog maar 3 rode dagen gehad deze maand, en sta +7% YTD.

Ik doe ook weer even mee; Fonds Tony Clifton loopt uit op de indexen, heb nog maar 3 rode dagen gehad deze maand, en sta +7% YTD.

Wat is het verschil dan met de data waaraan je hier refereert?quote:Op woensdag 17 februari 2010 00:23 schreef sitting_elfling het volgende:

[..]

Voorspellingen in verschillende beurstijden heb je natuurlijk een goed punt maar ik kan daarin niet zover terug gaan. Immers, ik kan nu nagaan welke analisten van welke bank hun verwachting geven over bijv. unemployment voor komende maand. Dat kan ik alleen niet zo terug checken voor 1999. Welke banken hun advies gaven, hoeveel adviezen er waren, etc. Uiteraard kan ik wel de verwachting vinden van het verwachte macro resultaat. Maar als die forecast slechts door 2 mensen is gedaan kan ik die verwachting

Als je nu een hele grove selectie maakt vwb marktsituaties zoals 96-00 Bull, 00-02 bear 02-07 bull 07-09 bear 09-bull en zoiets toepast op die gegevens?quote:Op basis van gemiddelde verwachting van de analisten over een zeer lange periode (het is een maandelijkse uitgave van de cijfers) heb ik een simpele wiskundige formule op los gelaten. Hoe vaak ze fout zitten, hoe erg ze fout zitten etc.

Ik heb zelf geen flauw idee hoe ik het op zou moeten stellen anders had ik het zelf wel getest

denk dat je er niet ver vanaf zit. heb zelf ook een lading shorts gekocht.quote:Op woensdag 17 februari 2010 13:00 schreef Vandergeld het volgende:

Eerste portie puts opgenomen, het kan nog richting de 323-325 maar vandaag-morgen verwacht ik een top. Daarna richting de 270-280 m.i.

National Suicide: How Washington is Destroying the American Dream

is daar een SHS patroon in de maak op de 5min grafiek spfuts

National Suicide: How Washington is Destroying the American Dream

Gezien het feit dat er (weer) een kabinetscrisis is ( BREAKING :: Overleg Afghanistan zit muurvast [aldus ANP] ), ben ik benieuwd wat de beurzen doen tijdens een demissionair kabinet...

[ Bericht 48% gewijzigd door #ANONIEM op 17-02-2010 14:13:52 ]

[ Bericht 48% gewijzigd door #ANONIEM op 17-02-2010 14:13:52 ]

die trekken zich er helemaal niks van aan.quote:Op woensdag 17 februari 2010 14:13 schreef RvLaak het volgende:

Gezien het feit dat er (weer) een kabinetscrisis is ( BREAKING :: Overleg Afghanistan zit muurvast [aldus ANP] ), ben ik benieuwd wat de beurzen doen tijdens een demissionair kabinet...

National Suicide: How Washington is Destroying the American Dream

Building permits @ 621. Dat is wel heel close van de estimated 620. Nu mag je die multiplier weer aanpassen elfing

Ain't nothing to it but to do it.

Greece

Greece

Ik had dan ook niet verwacht de klapper direct hier te makenquote:Op woensdag 17 februari 2010 14:53 schreef Mendeljev het volgende:

Building permits @ 621. Dat is wel heel close van de estimated 620. Nu mag je die multiplier weer aanpassen elfing

Ik heb op het moment verschillende modelletjes lopen. Building permits multiplier ga ik inderdaad weer aanpassen, ik zal dat direct even doen en dan laat ik hem staan voor volgende keer. Kijken of dat beter uitkomt.

Voor het model wat ik toepaste op de building permits moest ik alleen in de range van 624 - 636 blijven om er een miniem BH rendement uit te halen. Nu hij daar 5.8% onder zat haal ik een lager jaar gemiddelde dan B&H maar nog steeds wel winstgevend!

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Luister op het moment naar de speech van Obama over de 1 year recovery anniversary en als we hem moeten geloven hebben we echt het ergste gezien(!). Beangstigend gewoon, omdat de beste man behoorlijk z'n woordje kan staan tijdens zo'n speech.

-edit: Hij heeft het zelfs over emphasis leggen op nieuwe/schone energie en technologie. Uh oh ..

[ Bericht 30% gewijzigd door sitting_elfling op 17-02-2010 16:43:53 ]

-edit: Hij heeft het zelfs over emphasis leggen op nieuwe/schone energie en technologie. Uh oh ..

[ Bericht 30% gewijzigd door sitting_elfling op 17-02-2010 16:43:53 ]

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik had alle hoop in Obama al laten varen toen hij kort na zijn aanstelling zijn 'plan van aanpak' presenteerde aan het publiek. Juist op het moment dat iedereen hoopte op change kwam Obama aan met zijn plan om meer treinrails, goede isolatie voor scholen en belastingverlagingen te bewerkstelligen. Dat vond ik echt gigantisch jammer omdat hij direct vanaf het begin afweek van zijn koers door de oorzaken van de crisis niet bij de wortel te bestrijden.quote:Op woensdag 17 februari 2010 16:37 schreef sitting_elfling het volgende:

Luister op het moment naar de speech van Obama over de 1 year recovery anniversary en als we hem moeten geloven hebben we echt het ergste gezien(!). Beangstigend gewoon, omdat de beste man behoorlijk z'n woordje kan staan tijdens zo'n speech.

Overigens ben ik nog steeds een Obamafanboy maar dan niet op inhoudelijke gronden

Ain't nothing to it but to do it.

Greece

Greece

Ik vind hem alleen wel dat Charisma hebben dat Bush niet heeft. Maar inhoudelijk ? ... oef..quote:Op woensdag 17 februari 2010 16:48 schreef Mendeljev het volgende:

[..]

Ik had alle hoop in Obama al laten varen toen hij kort na zijn aanstelling zijn 'plan van aanpak' presenteerde aan het publiek. Juist op het moment dat iedereen hoopte op change kwam Obama aan met zijn plan om meer treinrails, goede isolatie voor scholen en belastingverlagingen te bewerkstelligen. Dat vond ik echt gigantisch jammer omdat hij direct vanaf het begin afweek van zijn koers door de oorzaken van de crisis niet bij de wortel te bestrijden.

Overigens ben ik nog steeds een Obamafanboy maar dan niet op inhoudelijke gronden

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Zit er over na te denken om met een aantal vrienden wat geld bij elkaar te leggen wat we echt niet nodig hebben en dan een short positie in nemen op de chineze property bubble. Iig op zo'n manier dat we een 3 a 4 jaar long kunnen overleven. (mede omdat we vandaag een documentaire hebben gezien van een bankier die vol short ging liggen een 1.5 jaar op de housing property, voor gek werd uitgemaakt en met grote winsten is uitgestapt.)

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik denk dat we de top hebben voor komende tijd

Plaatje hoe ik de correctie verwachte:

En hoe de correctie verloopt:

Plaatje hoe ik de correctie verwachte:

En hoe de correctie verloopt:

Hoe wil je dat in de praktijk uitvoeren? Chinese aandelen kopen is al niet mogelijk voor de particuliere westerse beleggers, laat staan short gaan daarin.quote:Op woensdag 17 februari 2010 17:34 schreef sitting_elfling het volgende:

Zit er over na te denken om met een aantal vrienden wat geld bij elkaar te leggen wat we echt niet nodig hebben en dan een short positie in nemen op de chineze property bubble.

Optie is met een CFD short gaan puur op de chinese property prijs en dan eventueel hedgen met een ETF op 1 van de vele real estate funds in Azië. We zijn op dit moment op zoek naar andere mogelijkheden om de huizenprijzen in China te shorten. Een CFD is alleen natuurlijk niet wenselijk.quote:Op woensdag 17 februari 2010 17:51 schreef jaco het volgende:

[..]

Hoe wil je dat in de praktijk uitvoeren? Chinese aandelen kopen is al niet mogelijk voor de particuliere westerse beleggers, laat staan short gaan daarin.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Een indirecte manier is short gaan op industriele commodities.

Is niet precies hetzelfde natuurlijk maar ik verwacht dat ze tegelijkertijd door het putje gaan.

Is niet precies hetzelfde natuurlijk maar ik verwacht dat ze tegelijkertijd door het putje gaan.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

En Chinese banken natuurlijk. Dan kun je gewoon short gaan op een Chinese aandelenindex aangezien de Xinhua/FTSE voor ca 50% (!) uit financiele instellingen bestaat.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

We hebben vandaag weer wat onderzoek gedaan naar aanleiding van die documentaire. We zijn het er allemaal mee eens dat de Chinese property bubble keihard gaat barsten. Timing is natuurlijk het moeilijkste, maar dat is niet ons main issue. We verkleinen ons risico om op een paar Aziatische REITS long te zitten.quote:Op woensdag 17 februari 2010 18:38 schreef SeLang het volgende:

Een indirecte manier is short gaan op industriele commodities.

Is niet precies hetzelfde natuurlijk maar ik verwacht dat ze tegelijkertijd door het putje gaan.

En we zijn op zoek naar een short ETF op de commodity of materials sector in China. Het is zoeken naar een needle in een hooiberg.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Waarom zou de Chinese banken flink door het putje gaan? Zijn zij zo veel anders dan de andere banken in Europa of Amerika? De enige banken die ik wou shorten maar het lef niet had om het te doen was de Griekse financiële sector. Omdat die echt knoeterhard is afgestraft. Maar nu voelt het al weer te laat.quote:Op woensdag 17 februari 2010 18:41 schreef SeLang het volgende:

En Chinese banken natuurlijk. Dan kun je gewoon short gaan op een Chinese aandelenindex aangezien de Xinhua/FTSE voor ca 50% (!) uit financiele instellingen bestaat.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Wie denk je dat met de slechte leningen blijft zitten als de Chinese onroerendgoed sector instort?quote:Op woensdag 17 februari 2010 19:08 schreef sitting_elfling het volgende:

[..]

Waarom zou de Chinese banken flink door het putje gaan? Zijn zij zo veel anders dan de andere banken in Europa of Amerika? De enige banken die ik wou shorten maar het lef niet had om het te doen was de Griekse financiële sector. Omdat die echt knoeterhard is afgestraft. Maar nu voelt het al weer te laat.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

De hele sector industriele commodities gaat dan door het putje, ook buiten China, gezien de enorme invloed van China daarin.quote:Op woensdag 17 februari 2010 19:03 schreef sitting_elfling het volgende:

En we zijn op zoek naar een short ETF op de commodity of materials sector in China. Het is zoeken naar een needle in een hooiberg.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Maar echte Chinese fondsen zijn inderdaad nog beter, gezien de astronomisch hoge waarderingen van Chinese aandelen. Vraag is alleen of je in de praktijk dingen kunt vinden die je tegen lage kosten een goede short exposure geven.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik dacht dat ook exposure was aan buitenlandse banken? Vooral in Hongkong bijv. Of ik nou de huizenprijzen neem in China of Hongkong, maakt allemaal niet zoveel uit. Allemaal bubbles van huge formaat. Echt belachelijke stijgingen die op dit formaat echt niet nog een 3 of 4 jaar standhouden.quote:Op woensdag 17 februari 2010 19:10 schreef SeLang het volgende:

[..]

Wie denk je dat met de slechte leningen blijft zitten als de Chinese onroerendgoed sector instort?

Ik zal eens kijken of er snel overview kan worden gegeven van de exposure van Chinese banken aan de onroerend goed sector.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Maar zoals ik al zei kun je het ook eenvoudig houden en gewoon een FTSE/Xinhua-25 tracker (FXI) shorten, aangezien dat bijna 50% banken zijn...quote:Op woensdag 17 februari 2010 19:15 schreef sitting_elfling het volgende:

[..]

Ik dacht dat ook exposure was aan buitenlandse banken? Vooral in Hongkong bijv. Of ik nou de huizenprijzen neem in China of Hongkong, maakt allemaal niet zoveel uit. Allemaal bubbles van huge formaat. Echt belachelijke stijgingen die op dit formaat echt niet nog een 3 of 4 jaar standhouden.

Ik zal eens kijken of er snel overview kan worden gegeven van de exposure van Chinese banken aan de onroerend goed sector.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Mja Ik ben vandaag even de chinese constructie aandelen afgegaan. Fuck manquote:Op woensdag 17 februari 2010 19:14 schreef SeLang het volgende:

Maar echte Chinese fondsen zijn inderdaad nog beter, gezien de astronomisch hoge waarderingen van Chinese aandelen. Vraag is alleen of je in de praktijk dingen kunt vinden die je tegen lage kosten een goede short exposure geven.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Staat op het lijstjequote:Op woensdag 17 februari 2010 19:18 schreef SeLang het volgende:

[..]

Maar zoals ik al zei kun je het ook eenvoudig houden en gewoon een FTSE/Xinhua-25 tracker (FXI) shorten, aangezien dat bijna 50% banken zijn...

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

De meeste analysten waren helemaal niet positief!quote:Op woensdag 17 februari 2010 12:43 schreef luckyb1rd het volgende:

De logica van de gemiddelde belegger snap ik echt niet meer hoor: jaar cijfer 2009 ING dramatisch.

Maar iedereen is toch positief omdat het "eenmalige" afschrijvingen waren??! WTF waar slaat dat op? Kan iemand mij met gezond verstand vertellen waarom iedereen zo ontzettend positief over ING zijn?

Maar je moet die eenmalige afschrijvingen natuurlijk niet meerekenen met het resultaat. Dat die afschrijvingen er kwamen was deels al bekend, dus geen nieuws. Operationeel draaide ING niet zo heel slecht.

Nu moet ik ook zeggen dat ik een knik verwachtte toen ik vanochtend in de auto voorbeurs over het nieuws van ING hoorde, en verrast werd met die dikke plus. Ik kan hier 2 redenen voor bedenken:

Mensen met voorkennis hebben de afgelopen weken al verkocht om na bekendmaking terug te kopen. Het koersverloop duidt hier wel enigzins op.

Maar wat ik eigenlijk denk is het volgende: ING moet nog veel geld terugbetalen aan de staat. Zolang ze geen dividend uitbetalen kunnen ze dit deel van het geld gratis in hun zak houden. Het is voor ING heel erg gunstig om ieder kwartaal veel af te schrijven, verlies te maken, geen dividend uit te betalen en dus ook geen rente. Tegen de tijd dat de lening terugbetaald gaat worden kunnen ze dan jarenlang weer herwaarderen en dikke winsten boeken.

Vergeet niet dat een groot deel van het verlies puur boekhoudkundig is. Indien gewenst kunnen ze zó 300 milijoen winst schrijven. Maar dan gaat er gezeurd worden over dividend, etc etc.

The End Times are wild

Bedroevend saaie dag op de Amerikaanse beurzen. Geen beweging en vooral geen volume.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

tvp

"Ik was enorm nerveus in de wedstrijd tegen ‘zero-twenty’. Zij speelde geen faire wedstrijd, noem het ‘dirty’. Ze huilden als kleine baby’s op het veld."

-je webicon was 325Kb groot, niet terugplaatsen-

-je webicon was 325Kb groot, niet terugplaatsen-

SE, zou je even vlug naar 5AB kunnen kijken? Ikzelf begin te denken dat dat wel eens een bubble op springen zou kunnen zijn... Zo'n stijging heb ik zelf nog nooit meegemaakt, zeker zonder duidelijk nieuws ofzo...

Wat denk jij op't eerste zicht? Zou best eens veel te maken kunnen hebben met die Chinese Property Bubble die je zelf denkt te gaan volgen...

Wat denk jij op't eerste zicht? Zou best eens veel te maken kunnen hebben met die Chinese Property Bubble die je zelf denkt te gaan volgen...

Zoveel heb ik (gelukkig) niet. Maar beter acht procent erbij dan acht procent eraf. Aankoop was 6,81, dus ik heb nog even te gaan

The End Times are wild

Goede investering. Ze hebben een 75/25 exposure aan China/Japan. Japan zal niet zo snel vallen, maar China is in dit geval ook gewoon een bubble. Hun balans ziet er verder goed uit. Ik zou de investering houden tot de shit barst in China.quote:Op donderdag 18 februari 2010 11:01 schreef tony_clifton- het volgende:

SE, zou je even vlug naar 5AB kunnen kijken? Ikzelf begin te denken dat dat wel eens een bubble op springen zou kunnen zijn... Zo'n stijging heb ik zelf nog nooit meegemaakt, zeker zonder duidelijk nieuws ofzo...

Wat denk jij op't eerste zicht? Zou best eens veel te maken kunnen hebben met die Chinese Property Bubble die je zelf denkt te gaan volgen...

Enige probleem van 5AB, ze groeien exponentieel, hebben de (rente variabele) leningen behoorlijk opgeschroefd ten opzichte van het laatste jaar en zijn in die zin erg(!) afhankelijk van de groei van China en het geflikflooi met interest rates daar. Hun Sales loopt op dit moment nog 1 op 1 met de beurskoers, maar op het moment dat dit niet meer parallel loopt is het wegwezen uit dit aandeel

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Kay, thanks

Ik dacht dat ik langst alle kanten dingen aan't missen was maar blijkbaar valt 't nog mee .

.

Het probleem bij zo'n aandelen is echt zwaar de visibiliteit vind ik. Aandelen uit eigen land kan je supergoed volgen, hier ben je aangewezen op wat er op de website verschijnt, en da's vaak niet altijd snel na de feiten. 5AB in't specifiek valt hier nog wel redelijk in mee.

Toch ook hier een SL inzetten...

Ik dacht dat ik langst alle kanten dingen aan't missen was maar blijkbaar valt 't nog mee

Het probleem bij zo'n aandelen is echt zwaar de visibiliteit vind ik. Aandelen uit eigen land kan je supergoed volgen, hier ben je aangewezen op wat er op de website verschijnt, en da's vaak niet altijd snel na de feiten. 5AB in't specifiek valt hier nog wel redelijk in mee.

Toch ook hier een SL inzetten...

De AEX stoot voorlopig zijn hoofd aan 38.2 fibo niveau

En de Dax ook

En ook de Cac40

Opvallend dat ze zich alle 3 tegen een zelfde soort weerstand stoten, voorlopig breken we nog niet uit omhoog.

En de Dax ook

En ook de Cac40

Opvallend dat ze zich alle 3 tegen een zelfde soort weerstand stoten, voorlopig breken we nog niet uit omhoog.

volgens mij heb ik het al eerder gepost, maar ik krijg KPNQuest visioenen bij een aantal van dejoint ventures die 5AB houdt .... dat in combinatie van een 50% houdende CEO wil wel eens een ongelukje veroorzaken.....quote:Op donderdag 18 februari 2010 13:31 schreef sitting_elfling het volgende:

[..]

Goede investering. Ze hebben een 75/25 exposure aan China/Japan. Japan zal niet zo snel vallen, maar China is in dit geval ook gewoon een bubble. Hun balans ziet er verder goed uit. Ik zou de investering houden tot de shit barst in China.

Enige probleem van 5AB, ze groeien exponentieel, hebben de (rente variabele) leningen behoorlijk opgeschroefd ten opzichte van het laatste jaar en zijn in die zin erg(!) afhankelijk van de groei van China en het geflikflooi met interest rates daar. Hun Sales loopt op dit moment nog 1 op 1 met de beurskoers, maar op het moment dat dit niet meer parallel loopt is het wegwezen uit dit aandeelZit er zelf ook over na te denken om een 1.5% 5AB te nemen untill the bubble burst. Een veiligheidsfactor is ook dat ze in hun sector de beste zijn en dat bijna 50% in handen is van de CEO. En die heeft echt een miniem jaarsalaris en is alles gebaat bij het handhaven van de beurskoers. Op het moment dat het aandeel zal zakken gaat hij ook verkopen

anders loopt hij echt barstens veel geld mis.

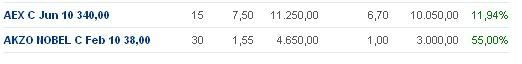

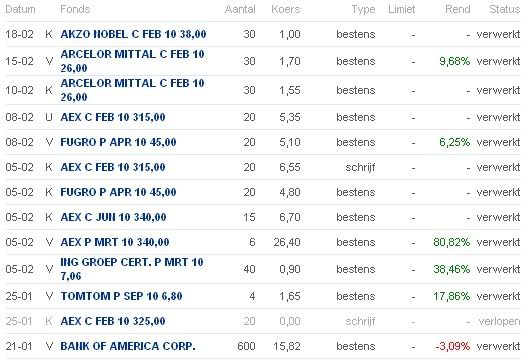

Haha, beleggers die altijd het zelfde doen. Akzo komt met slechte cijfers. Ze duiken diep in het rood. Op 9 procent in de min een call gekocht en nu al 55% winst erop.  Even wachten tot morgen en na een uur de zooi weer verkopen.

Even wachten tot morgen en na een uur de zooi weer verkopen.

Die juni calls worden wel een dooddoenerquote:Op donderdag 18 februari 2010 20:37 schreef Thomasv8 het volgende:

Haha, beleggers die altijd het zelfde doen. Akzo komt met slechte cijfers. Ze duiken diep in het rood. Op 9 procent in de min een call gekocht en nu al 55% winst erop.Even wachten tot morgen en na een uur de zooi weer verkopen.

[ afbeelding ]

Volgens je TA?quote:Op donderdag 18 februari 2010 21:13 schreef Vandergeld het volgende:

[..]

Die juni calls worden wel een dooddoener

Prima dat je winst hebt hoor, maar ik hoor gokkers ook altijd alleen maar als ze winst hebben. Laat je het ook zien wanneer je eens verlies hebt? Voor de rest: Gefeliciteerdquote:Op donderdag 18 februari 2010 20:37 schreef Thomasv8 het volgende:

Haha, beleggers die altijd het zelfde doen. Akzo komt met slechte cijfers. Ze duiken diep in het rood. Op 9 procent in de min een call gekocht en nu al 55% winst erop.Even wachten tot morgen en na een uur de zooi weer verkopen.

[ afbeelding ]

Maar natuurlijk, alleen is de risk/reward verhouding voor een juni call wel bar slechtquote:Op donderdag 18 februari 2010 21:52 schreef Thomasv8 het volgende:

[..]

Die zit er wel eens vaker naast, toch?

Ben je met zulke kleine volumens niet meer kwijt aan transactiekosten dan dat je winst maakt?quote:

"Ik was enorm nerveus in de wedstrijd tegen ‘zero-twenty’. Zij speelde geen faire wedstrijd, noem het ‘dirty’. Ze huilden als kleine baby’s op het veld."

-je webicon was 325Kb groot, niet terugplaatsen-

-je webicon was 325Kb groot, niet terugplaatsen-

Het is ook niet om 'm te houden tot Juni. Eerder een goedkope hefboomquote:Op donderdag 18 februari 2010 21:54 schreef Vandergeld het volgende:

[..]

Maar natuurlijk, alleen is de risk/reward verhouding voor een juni call wel bar slecht