WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Ik heb het op internet al gevonden. Nederlandse huisvrouwtjes hebben het ook massaal over CockAuVin. Zal wel iets met de wens die de vader is van de gedachte te maken hebben.

holy fuck. Waar een typo zoal niet toe kan leidenquote:Op zaterdag 28 november 2009 18:02 schreef CoqAuVin het volgende:

Ik heb het op internet al gevonden. Nederlandse huisvrouwtjes hebben het ook massaal over CockAuVin. Zal wel iets met de wens die de vader is van de gedachte te maken hebben.

Ik hoop dat je gelijk krijgt. Want ik vind dit echt het enige forum dat nog Ťcht de moeite waard is op fok. Leuke, intelligente userbase, geen linkse kliekjes, vetes, geban en andere droeftoeterij.quote:Op zaterdag 28 november 2009 18:02 schreef SeLang het volgende:

[..]

Nee, dat komt door het gepimp van de FED en Obama, niet omdat mensen 'crisismoe' zijn.

Als het straks weer losbarst dan loopt het forum weer storm.

In NWS en POL moet ik maar gewoon niet meer komen.

oh ja, ik was nog een ander typerend kenmerk van de Nederlandse samenleving vergeten: leedvermaakquote:Op zaterdag 28 november 2009 18:02 schreef SeLang het volgende:

[..]

Nee, dat komt door het gepimp van de FED en Obama, niet omdat mensen 'crisismoe' zijn.

Als het straks weer losbarst dan loopt het forum weer storm.

Het enigste nadeel is wel dat we alle afgeleide topics al op vooraf bij de hand hebben.quote:Op zaterdag 28 november 2009 18:02 schreef SeLang het volgende:

Nee, dat komt door het gepimp van de FED en Obama, niet omdat mensen 'crisismoe' zijn.

Als het straks weer losbarst dan loopt het forum weer storm.

What's next..... Oostblok, Yen, Wells Fargo vs new Accounting rules, or simply destoying jobs.

http://www.thedailyshow.c(...)mission-accomplished

Submission Accomplished

Aasif Mandvi believes President Obama's bow to the Japanese emperor erases 60 years of American foreign policy.

Was geweldig... "Where Obama hopefully get a chance to visit... with our money"

Submission Accomplished

Aasif Mandvi believes President Obama's bow to the Japanese emperor erases 60 years of American foreign policy.

Was geweldig... "Where Obama hopefully get a chance to visit... with our money"

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Ik vind de historische waarde ook wel erg tof. Er lopen honderden economen rond met een mening, maar het blijft toch bijzonder om te zien hoe men op dit soort fora het een stuk beter doet dan de navelstarende red-mijn-baan economen. Het punt van internet is dat dit soort discussies over jaren nog prima te volgen en vinden is (Danny, schrijf je mee?). Wat nu gepost wordt, kan nog erg lang terug gevonden worden.quote:Op zaterdag 28 november 2009 18:04 schreef CoqAuVin het volgende:

[..]

Ik hoop dat je gelijk krijgt. Want ik vind dit echt het enige forum dat nog Ťcht de moeite waard is op fok. Leuke, intelligente userbase, geen linkse kliekjes, vetes, geban en andere droeftoeterij.

In NWS en POL moet ik maar gewoon niet meer komen.

Al de poep straks (weer) de plafondventilator raakt, dan zijn dit soort fora interessant materiaal. Zeker met de web 2.0 content aanleverende user die ook op wereldwijde schaal gehoord wordt, is het een mooi contrast tussen de zogenaamde experts, en de mensen de wel-informed op fora. Ik vind dit subforum ideaal om ideeŽn te lezen, en te toetsen aan mjin ervaringen in de echte wereld. Helaas kan ik niet echt veel meeposten, maar ik lurk al mee vanaf #2 of zo. De manier om ideeŽn, links, verwachtingen en verbazingen uit te wisselen is echt top.

Als ik dit soort onderwerpen irl aanzwengel, dan merk je toch dat men zich laat informeren door de krant, en men 'lui' is om de informatie te zoeken en toetsen. Hier wordt bewezen hoe goed en laagdrempelig het is om je te laten informeren, en je weg te vinden in alle berichtgevingen.

Kortom: thanx!

Ik nuf je seuk!

Ik hier?

If it's free, you're the product!

Ik hier?

If it's free, you're the product!

Overigens kwam ik vanochten dit plaatje tegen:

bron: http://zfacts.com/p/318.html

Dit plaatje stelde me evenveel gerust, als dat het me verontrustte. Gerust, omdat het blijkbaar in historisch perspectief allemaal nog wel meevalt. En verontrust, omdat de laatste keer dat de VS in veel hogere regionen terechtkwamen, we midden in een destructieve wereldoorlog zaten. Wat belooft dit voor de toekomst?

bron: http://zfacts.com/p/318.html

Dit plaatje stelde me evenveel gerust, als dat het me verontrustte. Gerust, omdat het blijkbaar in historisch perspectief allemaal nog wel meevalt. En verontrust, omdat de laatste keer dat de VS in veel hogere regionen terechtkwamen, we midden in een destructieve wereldoorlog zaten. Wat belooft dit voor de toekomst?

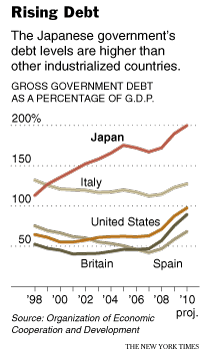

De grootte van de schuld als % van GDP is het probleem ook niet. Dat is helemaal niet zo extreem internationaal gezien. Het probleem is de mate waarin het de schuld door het buitenland moet worden gefinancieerd.quote:Op zondag 29 november 2009 12:26 schreef CoqAuVin het volgende:

Overigens kwam ik vanochten dit plaatje tegen:

[ afbeelding ]

bron: http://zfacts.com/p/318.html

Dit plaatje stelde me evenveel gerust, als dat het me verontrustte. Gerust, omdat het blijkbaar in historisch perspectief allemaal nog wel meevalt. En verontrust, omdat de laatste keer dat de VS in veel hogere regionen terechtkwamen, we midden in een destructieve wereldoorlog zaten. Wat belooft dit voor de toekomst?

De grote piek in de jaren 40 (oorlogsuitgaven) werd gewoon door Amerikaanse spaarders opgebracht die toen nog niet van die ultraconsumers waren dus feitelijk de oorlog financieren door consumptie op te geven. Nu ben je echter afhankelijk van China, Japan etc en die blijven alleen financieren zolang het in hun eigen belang is.

Het andere verontrustende punt is de snelheid waarmee de schuld de komende jaren gaat toenemen (iets minder dan een verdubbeling de komende 10 jaar, is de schatting van de regering zelf). De buitenlandse financiers moeten dan dus naast het doorrollen van bestaande schuld ook nog eens hun leningen aan de VS in hetzelfde tempo opvoeren. Dat kan weleens problematisch gaan worden omdat de trend nu is dat men juist diversificeert uit de US$. Bovendien is hun export ingezakt en hebben zij dus minder vraag naar Amerikaanse staatsleningen om de stijging van eigen munt tegen te gaan. En niet te vergeten: iedereen heeft momenteel oplopende begrotingstekorten en dus behoefte aan meer leningen.

Iemand moet uiteindelijk die staatsleningen opkopen. Als buitenlanders dat niet doen (of niet in voldoende mate) dan zal dat uit de VS zelf moeten komen. Dus meer sparen. Maar dan komt de op consumentenuitgaven gebaseerde (70%) economie van de VS in een crisis. In beide gevallen toast als je het mij vraagt.

Dan is er nog de optie om de FED staatsleningen te laten blijven opkopen. Dat betekent dat tekorten blijvend worden gemonetariseerd. De 'quantitative easing' van de afgelopen tijd is in principe een tijdelijke maatregel die uiteindelijk moet worden teruggedraaid. De markt heeft dat tot nu toe geslikt. Maar als er een structurele monetarisering van tekorten gaat plaatsvinden dan zal dat veranderen, want dat is dus de bekende Weimar/Zimbabwe optie. Inflatieverwachtingen zullen dan de dollar doen dalen en de te betalen rente op staatsleningen zal dan fors oplopen.

De FED heeft aangekondigd in maart 2010 te stoppen met QE. 2010 gaat een interessant jaar worden.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Daar heb je een goed punt. Dat was ik bijna alweer vergeten.quote:Op zondag 29 november 2009 13:07 schreef SeLang het volgende:

[..]

De grootte van de schuld als % van GDP is het probleem ook niet. Dat is helemaal niet zo extreem internationaal gezien. Het probleem is de mate waarin het de schuld door het buitenland moet worden gefinancieerd.

Ok. Helder.quote:De grote piek in de jaren 40 (oorlogsuitgaven) werd gewoon door Amerikaanse spaarders opgebracht die toen nog niet van die ultraconsumers waren dus feitelijk de oorlog financieren door consumptie op te geven. Nu ben je echter afhankelijk van China, Japan etc en die blijven alleen financieren zolang het in hun eigen belang is.

Het andere verontrustende punt is de snelheid waarmee de schuld de komende jaren gaat toenemen (iets minder dan een verdubbeling de komende 10 jaar, is de schatting van de regering zelf). De buitenlandse financiers moeten dan dus naast het doorrollen van bestaande schuld ook nog eens hun leningen aan de VS in hetzelfde tempo opvoeren. Dat kan weleens problematisch gaan worden omdat de trend nu is dat men juist diversificeert uit de US$. Bovendien is hun export ingezakt en hebben zij dus minder vraag naar Amerikaanse staatsleningen om de stijging van eigen munt tegen te gaan. En niet te vergeten: iedereen heeft momenteel oplopende begrotingstekorten en dus behoefte aan meer leningen.

Iemand moet uiteindelijk die staatsleningen opkopen. Als buitenlanders dat niet doen (of niet in voldoende mate) dan zal dat uit de VS zelf moeten komen. Dus meer sparen. Maar dan komt de op consumentenuitgaven gebaseerde (70%) economie van de VS in een crisis. In beide gevallen toast als je het mij vraagt.

Dan is er nog de optie om de FED staatsleningen te laten blijven opkopen. Dat betekent dat tekorten blijvend worden gemonetariseerd. De 'quantitative easing' van de afgelopen tijd is in principe een tijdelijke maatregel die uiteindelijk moet worden teruggedraaid. De markt heeft dat tot nu toe geslikt. Maar als er een structurele monetarisering van tekorten gaat plaatsvinden dan zal dat veranderen, want dat is dus de bekende Weimar/Zimbabwe optie. Inflatieverwachtingen zullen dan de dollar doen dalen en de te betalen rente op staatsleningen zal dan fors oplopen.

Kortom: Amerikanen zijn hoe dan ook fucked. En wij ook als we zo door blijven gaan.

Kun jij je nog herinneren wanneer die aankondiging is geweest? En nog iets anders, heb jij enig idee waarom die niet tot een enorme dip in de goudprijs heeft geleid?quote:De FED heeft aangekondigd in maart 2010 te stoppen met QE. 2010 gaat een interessant jaar worden.

Juist!quote:Op zondag 29 november 2009 13:07 schreef SeLang het volgende:

[..]

De grootte van de schuld als % van GDP is het probleem ook niet. Dat is helemaal niet zo extreem internationaal gezien. Het probleem is de mate waarin het de schuld door het buitenland moet worden gefinancieerd.

De grote piek in de jaren 40 (oorlogsuitgaven) werd gewoon door Amerikaanse spaarders opgebracht die toen nog niet van die ultraconsumers waren dus feitelijk de oorlog financieren door consumptie op te geven. Nu ben je echter afhankelijk van China, Japan etc en die blijven alleen financieren zolang het in hun eigen belang is.

Het andere verontrustende punt is de snelheid waarmee de schuld de komende jaren gaat toenemen (iets minder dan een verdubbeling de komende 10 jaar, is de schatting van de regering zelf). De buitenlandse financiers moeten dan dus naast het doorrollen van bestaande schuld ook nog eens hun leningen aan de VS in hetzelfde tempo opvoeren. Dat kan weleens problematisch gaan worden omdat de trend nu is dat men juist diversificeert uit de US$. Bovendien is hun export ingezakt en hebben zij dus minder vraag naar Amerikaanse staatsleningen om de stijging van eigen munt tegen te gaan. En niet te vergeten: iedereen heeft momenteel oplopende begrotingstekorten en dus behoefte aan meer leningen.

Iemand moet uiteindelijk die staatsleningen opkopen. Als buitenlanders dat niet doen (of niet in voldoende mate) dan zal dat uit de VS zelf moeten komen. Dus meer sparen. Maar dan komt de op consumentenuitgaven gebaseerde (70%) economie van de VS in een crisis. In beide gevallen toast als je het mij vraagt.

Dan is er nog de optie om de FED staatsleningen te laten blijven opkopen. Dat betekent dat tekorten blijvend worden gemonetariseerd. De 'quantitative easing' van de afgelopen tijd is in principe een tijdelijke maatregel die uiteindelijk moet worden teruggedraaid. De markt heeft dat tot nu toe geslikt. Maar als er een structurele monetarisering van tekorten gaat plaatsvinden dan zal dat veranderen, want dat is dus de bekende Weimar/Zimbabwe optie. Inflatieverwachtingen zullen dan de dollar doen dalen en de te betalen rente op staatsleningen zal dan fors oplopen.

De FED heeft aangekondigd in maart 2010 te stoppen met QE. 2010 gaat een interessant jaar worden.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Hieronder zie je trouwens wie de houders zijn van Amerikaans federal debt. Daarbij moet je bedenken dat het grootste deel van het blauw (Intergovernmental Holdings) geen treasuries bevat maar gewoon de social security verplichtingen e.d. zijn wat natuurlijk ook een vorm van schuld is. Maar daar zitten dus geen fysieke reserves in. Die verplichtingen moeten straks gewoon uit belastinggeld komen.

Dus als je de vraag stelt wie straks al die extra treasuries moet gaan opkopen: dat moet komen van de partijen boven het blauwe gedeelte, waarvan 'Foreign and International' dus meer dan de helft is.

Dus als je de vraag stelt wie straks al die extra treasuries moet gaan opkopen: dat moet komen van de partijen boven het blauwe gedeelte, waarvan 'Foreign and International' dus meer dan de helft is.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Mja, hou wel in gedachten dat het GDP volgens mij destijds grotendeels uit fysieke goederen bestond, en nu voor het grootste deel op dienstverlening en andere niet tastbare producten. De schuld toen werd gestopt in het (her)bouwen van infra en dergelijke. Nu gaat de schuld zitten in het opvangen van gaten die gevallen zijn door gebakken lucht. De schuld nu verdampt zeg maar, terwijl er niets concreets tegenover staat.

Ik nuf je seuk!

Ik hier?

If it's free, you're the product!

Ik hier?

If it's free, you're the product!

Ja, dit plaatje heb ik al eerder gezien.quote:Op zondag 29 november 2009 13:24 schreef SeLang het volgende:

Hieronder zie je trouwens wie de houders zijn van Amerikaans federal debt. Daarbij moet je bedenken dat het grootste deel van het blauw (Intergovernmental Holdings) geen treasuries bevat maar gewoon de social security verplichtingen e.d. zijn wat natuurlijk ook een vorm van schuld is. Maar daar zitten dus geen fysieke reserves in. Die verplichtingen moeten straks gewoon uit belastinggeld komen.

Dus als je de vraag stelt wie straks al die extra treasuries moet gaan opkopen: dat moet komen van de partijen boven het blauwe gedeelte, waarvan 'Foreign and International' dus meer dan de helft is.

[ afbeelding ]

Wij zijn dan ook fucked want de VS zijn 25% van het wereldwijde GDP (en daarmee is de Amerikaanse consument bijna 20% van het wereldwijde GDP!)quote:Op zondag 29 november 2009 13:14 schreef CoqAuVin het volgende:

Kortom: Amerikanen zijn hoe dan ook fucked. En wij ook als we zo door blijven gaan.

Het is altijd een tijdelijke maatregel geweest, dus geen verrassing. Maar het wordt interessant of ze in maart inderdaad durven te stoppen met het kopen van MBS, want verder is daar niet veel belangstelling meer voor (tenzij met een substantiele korting). Dat kan een mooie stijging geven in de hypotheekrente, dus ik moet nog zien dat ze het echt durven...quote:Kun jij je nog herinneren wanneer die aankondiging is geweest? En nog iets anders, heb jij enig idee waarom die niet tot een enorme dip in de goudprijs heeft geleid?Want dat laatste zou ik dan verwachten.

En dan heb ik het nog nieteens over het weer verkopen van MBS.... (het zal me niks verbazen als die troep tot maturity op de FED balancesheet blijft staan)

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Weet je of deze er ook ergens is bijgewerkt tot Q3 2009? Zeker het terugschroeven door internationale partijen is wel interessant om in deze context te zien. Er was trouwens toch ook iets als verplicht kopende partijen en 'vrije' verkoop van deze securities?quote:Op zondag 29 november 2009 13:24 schreef SeLang het volgende:

Hieronder zie je trouwens wie de houders zijn van Amerikaans federal debt. Daarbij moet je bedenken dat het grootste deel van het blauw (Intergovernmental Holdings) geen treasuries bevat maar gewoon de social security verplichtingen e.d. zijn wat natuurlijk ook een vorm van schuld is. Maar daar zitten dus geen fysieke reserves in. Die verplichtingen moeten straks gewoon uit belastinggeld komen.

Dus als je de vraag stelt wie straks al die extra treasuries moet gaan opkopen: dat moet komen van de partijen boven het blauwe gedeelte, waarvan 'Foreign and International' dus meer dan de helft is.

[ afbeelding ]

Ik nuf je seuk!

Ik hier?

If it's free, you're the product!

Ik hier?

If it's free, you're the product!

Andersom.quote:Op zondag 29 november 2009 13:26 schreef freud het volgende:

De schuld nu verdampt zeg maar, terwijl er niets concreets tegenover staat.

De schuld blijft staan en wat er tegenover stond is verdampt.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Inderdaad, sorry. De schuld loopt op, en je ziet er niets voor terug (behalve op de bonusbriefjes van de financialsquote:Op zondag 29 november 2009 13:42 schreef SeLang het volgende:

[..]

Andersom.

De schuld blijft staan en wat er tegenover stond is verdampt.

Ik nuf je seuk!

Ik hier?

If it's free, you're the product!

Ik hier?

If it's free, you're the product!

Nee ik heb geen recenter plaatje met complete data, helaas.quote:Op zondag 29 november 2009 13:42 schreef freud het volgende:

[..]

Weet je of deze er ook ergens is bijgewerkt tot Q3 2009? Zeker het terugschroeven door internationale partijen is wel interessant om in deze context te zien. Er was trouwens toch ook iets als verplicht kopende partijen en 'vrije' verkoop van deze securities?

Maar er is meer aan de hand dan je op het eerste gezicht ziet. China heeft dit jaar de aankoop van treasuries zelfs nog opgevoerd (voor zover ik weet). Maar veel MBS hebben ze verkocht. Er lijkt dus op het eerste gezicht een nog steeds 'gezonde' vraag naar treasuries, maar eigenlijk hebben ze stiekum een groot deel van hun MBS rommel omgeruild tegen treasuries. En wie heeft die MBS rommel gekocht? De FED! (zie FED balance sheet)

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ja, maar het biedt voor ons ook kansen, lijkt me, doordat de machtsevenwichten verschuiven. Het is maar net hoe je die kansen benut en of je tot het einde der tijden loyaal aan de VS blijft. Bijvoorbeeld, China zal toch een nieuwe afzetmarkt moeten vinden voor haar troep, als de VS die niet meer kunnen betalen.quote:Op zondag 29 november 2009 13:41 schreef SeLang het volgende:

[..]

Wij zijn dan ook fucked want de VS zijn 25% van het wereldwijde GDP (en daarmee is de Amerikaanse consument bijna 20% van het wereldwijde GDP!)

Uiteindelijk zal het toch wel mogelijk blijven om geld te verdienen, alleen moet je het minder in de VS zoeken.

MBS is toch iets anders dan treasuries? Van wie kopen ze die MBS? Van Freddy Mac en Fannie Mae, om hun balanzen op te poetsen? Nee, die zullen wel nooit meer boven water komen.quote:Het is altijd een tijdelijke maatregel geweest, dus geen verrassing. Maar het wordt interessant of ze in maart inderdaad durven te stoppen met het kopen van MBS, want verder is daar niet veel belangstelling meer voor (tenzij met een substantiele korting). Dat kan een mooie stijging geven in de hypotheekrente, dus ik moet nog zien dat ze het echt durven...

En dan heb ik het nog nieteens over het weer verkopen van MBS.... (het zal me niks verbazen als die troep tot maturity op de FED balancesheet blijft staan)

[ afbeelding ]

Wij exporteren meer naar de VS dan andersom, alleen daarom al treft het ons. Verder zijn markten natuurlijk met elkaar verbonden. Als bijvoorbeeld de Amerikanen de markt overspoelen met treasuries dan zal normalitair ook de eurorente stijgen. Immers, de Amerikaanse rente stijgt dan en wordt een aantrekkelijker alternatief, dus de eurorente zal mee moeten stijgen (simpel gezegd).quote:Op zondag 29 november 2009 14:14 schreef CoqAuVin het volgende:

[..]

Ja, maar het biedt voor ons ook kansen, lijkt me, doordat de machtsevenwichten verschuiven. Het is maar net hoe je die kansen benut en of je tot het einde der tijden loyaal aan de VS blijft. Bijvoorbeeld, China zal toch een nieuwe afzetmarkt moeten vinden voor haar troep, als de VS die niet meer kunnen betalen.

Uiteindelijk zal het toch wel mogelijk blijven om geld te verdienen, alleen moet je het minder in de VS zoeken.

Ja, MBS zijn geen treasuries. Maar de aankoop door de FED van MBS is ook quantitative easing. Het enige verschil is dat die MBS waarschijnlijk minder waard zijn dan ze ervoor betalen. Dus als ze die dingen terugkopen (of houden tot maturity) levert dat minder op dan ze ervoor hebben betaald en is het verschil daartussen definitief gemonetariseerd (=dollar minder waard).quote:MBS is toch iets anders dan treasuries? Van wie kopen ze die MBS? Van Freddy Mac en Fannie Mae, om hun balanzen op te poetsen? Nee, die zullen wel nooit meer boven water komen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Waarom stijgt de rente als een land meer treasuries uitgeeft?quote:Op zondag 29 november 2009 14:24 schreef SeLang het volgende:

Wij exporteren meer naar de VS dan andersom, alleen daarom al treft het ons. Verder zijn markten natuurlijk met elkaar verbonden. Als bijvoorbeeld de Amerikanen de markt overspoelen met treasuries dan zal normalitair ook de eurorente stijgen. Immers, de Amerikaanse rente stijgt dan en wordt een aantrekkelijker alternatief, dus de eurorente zal mee moeten stijgen (simpel gezegd).

Ze gaan meer schuld aan dus een groter risico?

---

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

Los daarvan moet je meer investeerders aanspreken die anders in andere markten zitten om meer rendement te halen. Als de rente niet meebeweegt stroomt er te weinig geld naar de schuldpapieren toe omdat investeerders gewoonweg niet bereid om uit andere markten te stappen.quote:Op zondag 29 november 2009 14:53 schreef Zero2Nine het volgende:

Ze gaan meer schuld aan dus een groter risico?

Ain't nothing to it but to do it.

Greece

Greece

quote:Op zondag 29 november 2009 14:48 schreef knnth het volgende:

[..]

Waarom stijgt de rente als een land meer treasuries uitgeeft?

1) Als je meer treasuries moet plaatsen dan gaat dat ten koste van andere beleggingscatagorieen. Dus je moet bijvoorbeeld aandelenbeleggers die nu nog hun neus ophalen voor de lage treasury yields overhalen om hun aandelen te verkopen en het geld in treasuries te beleggen. Yield moet dus stijgen (als ze die hoog genoeg vonden belegden ze NU al in treasuries).

Dit is geen 1:1 verband (markten werken zo niet) maar het is het normaal te verwachten verband.

2) Hier bovenop komt nog eens een extra risicofactor, want iemand die meer leent in verhouding tot GDP heeft een groter risico van niet terugbetalen. Maar in het geval van de VS is deze factor voorlopig veel minder belangrijk dan 1).

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Kennen jullie die documentaires van de National Inflation Association (NIA)? Ik heb die tot nu toe altijd links laten liggen, omdat ik dacht dat het aluhoedjesmateriaal was, zoiets als Zeitgeist. Maar ze zijn toch best realistisch en geven een heel aardig beeld!

(drie delen)

En de nieuwste:

Debt Slave vind ik zelf de leukste!

(drie delen)

En de nieuwste:

Debt Slave vind ik zelf de leukste!

..of aandelen moeten als onveiliger worden gezien door de belegger..quote:Op zondag 29 november 2009 15:14 schreef SeLang het volgende:

Yield moet dus stijgen (als ze die hoog genoeg vonden belegden ze NU al in treasuries).

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Inderdaad, daarom dalen de yields ook tijdens een aandelencrisis.quote:Op zondag 29 november 2009 16:05 schreef Perrin het volgende:

[..]

..of aandelen moeten als onveiliger worden gezien door de belegger..

Je kunt dus ook stellen dat men binnenkort belang gaat hebben bij een beurscrash.

Maar ik ben niet genoeg aluminium hoedje om te suggereren dat ze daarom een aandelencrash gaan engineeren

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

* POEF! *quote:'Shell verlaagt verwachtingen voor biobrandstoffen'

Biobrandstoffen zullen tot ongeveer 2020 niet wijdverbreid gebruikt worden.

AMSTERDAM (Dow Jones)-- Dat verwacht Peter Voser, Chief Executive Officer van Royal Dutch Shell.

Dat meldt The Financial Times maandag. Hiermee wordt de hoop op een snelle commerciele doorbraak van biobrandstoffen de grond in geboord.

Voser zegt in The Financial Times dat het "meerdere jaren zal duren" tot er een productiefaciliteit is die commercieel rendabel is. Vosers uitspraken zullen de verwachting temperen, al zouden er op korte termijn 'tweede generatie' biobrandstoffen beschikbaar komen die een grote impact op de wereldbrandstofvoorziening hebben, aldus de krant.

Daar ging weer een bubble

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

geweldige quote zo uit deze blogquote:What has gone on in Dubai is not so much the natural evolution of a city into one that needed these supertall skyscrapers, but rather the emirate playing a real life version of SimCity with the money cheat turned on

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

quote:

SHIFT F U N D

---

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

Even heel simpel gesteld: is het op de lange termijn ECHT een heel groot probleem als een land failliet gaat?

Duitsland is 64 jaar na de laatste keer dat het gebeurde de 3e economie ter wereld.

Rusland is net 10 jaar na dato een BRIC land.

ArgentiniŽ is nog in de verwerkingsfase, maar is in 8 jaar ook niet bepaald een derde wereld land.

IJsland, tja, ze redden zich er ook nog...

Duitsland is 64 jaar na de laatste keer dat het gebeurde de 3e economie ter wereld.

Rusland is net 10 jaar na dato een BRIC land.

ArgentiniŽ is nog in de verwerkingsfase, maar is in 8 jaar ook niet bepaald een derde wereld land.

IJsland, tja, ze redden zich er ook nog...

Het is een probleem voor de mensen die hun geld en bezittingen kwijt zijn en niet voor de mensen die niet hun geld en bezittingen kwijt zijn. Hoe het een paar decennia later met het 'land' gaat boeit toch eigenlijk niet?quote:Op maandag 30 november 2009 21:02 schreef Lemans24 het volgende:

Even heel simpel gesteld: is het op de lange termijn ECHT een heel groot probleem als een land failliet gaat?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Waarom is Duitsland zo vaak vergelijkingsmateriaal als het gaat om staatsobligaties? Grote economie? Stabiel? Zomaar?

Groot handelsoverschot.quote:Op dinsdag 1 december 2009 15:20 schreef knnth het volgende:

Waarom is Duitsland zo vaak vergelijkingsmateriaal als het gaat om staatsobligaties? Grote economie? Stabiel? Zomaar?

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Goud door de $1200

Ik weet al wat Bernanke gaat doen na zijn Fed-carriŤre: hij kan aan het werk als CEO van Barrick Gold.

Ik weet al wat Bernanke gaat doen na zijn Fed-carriŤre: hij kan aan het werk als CEO van Barrick Gold.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Die alsmaar stijgende goudprijs is wel gunstig trouwens. Dat maakt de bubble namelijk duidelijk zichtbaar en krijgt veel publiciteit. Het wordt dan steeds moeilijker voor de authoriteiten om de bubblevorming in de financiele markten te negeren.quote:Op dinsdag 1 december 2009 17:58 schreef pberends het volgende:

Goud door de $1200

Ik weet al wat Bernanke gaat doen na zijn Fed-carriŤre: hij kan aan het werk als CEO van Barrick Gold.

Goud zou een logische keuze zijn als men bang is voor inflatie, maar er is helemaal geen angst voor inflatie! Hoe weten we dat? Via de koers van Treasury Inflation-Protected Securities (TIPS). Dat zijn treasuries die meer rente betalen als de inflatie oploopt. Uit het verschil in koers tussen gewone treasuries en TIPS kun je dus afleiden wat de inflatieverwachting is van de markt in de komende jaren (heel laag dus).

Als goud geen inflatiehedge is, wat is het dan wel, anders dan een bubble?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Het kan ook een hedge zijn tegen het omvallen van het financiŽle systeem right?quote:Op dinsdag 1 december 2009 18:10 schreef SeLang het volgende:

[..]

Die alsmaar stijgende goudprijs is wel gunstig trouwens. Dat maakt de bubble namelijk duidelijk zichtbaar en krijgt veel publiciteit. Het wordt dan steeds moeilijker voor de authoriteiten om de bubblevorming in de financiele markten te negeren.

Goud zou een logische keuze zijn als men bang is voor inflatie, maar er is helemaal geen angst voor inflatie! Hoe weten we dat? Via de koers van Treasury Inflation-Protected Securities (TIPS). Dat zijn treasuries die meer rente betalen als de inflatie oploopt. Uit het verschil in koers tussen gewone treasuries en TIPS kun je dus afleiden wat de inflatieverwachting is van de markt in de komende jaren (heel laag dus).

Als goud geen inflatiehedge is, wat is het dan wel, anders dan een bubble?

Ik ben overigens ook geen goudbull.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Wat is "omvallen van het financiele systeem"? Een souvereign default? De kans hierop wordt ook door bonds ingeprijsd (zie het plaatje van Griekenland dat je zelf postte). In de landen die er toe doen wordt deze kans door de markt kennelijk nog steeds erg laag ingeschat. Mocht men zich in de toekomst hierover zorgen gaan maken dan zal de rente de pan uit rijzen!quote:Op dinsdag 1 december 2009 18:19 schreef pberends het volgende:

[..]

Het kan ook een hedge zijn tegen het omvallen van het financiŽle systeem right?

Goud is een waardeloze belegging op lange termijn, maar ik zie momenteel best de case voor een korte termijn speculatie. Het zou me niks verbazen als we nog veel hogere prijzen gaan zien. Maar ikzelf doe niet mee aan die hype.quote:Ik ben overigens ook geen goudbull.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Fysieke vraag is veel hoger dan het aanbod, alleen al met dat kan goud anywhere gaat (dat zagen we met olie).quote:Op dinsdag 1 december 2009 18:30 schreef SeLang het volgende:

[..]

Wat is "omvallen van het financiele systeem"? Een souvereign default? De kans hierop wordt ook door bonds ingeprijsd (zie het plaatje van Griekenland dat je zelf postte). In de landen die er toe doen wordt deze kans door de markt kennelijk nog steeds erg laag ingeschat. Mocht men zich in de toekomst hierover zorgen gaan maken dan zal de rente de pan uit rijzen!

[..]

Goud is een waardeloze belegging op lange termijn, maar ik zie momenteel best de case voor een korte termijn speculatie. Het zou me niks verbazen als we nog veel hogere prijzen gaan zien. Maar ikzelf doe niet mee aan die hype.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Ik had eens gelezen dat al het goud op de wereld omvat kan worden door een kubus van 27x27x27 en dat al het goud op de markt wordt omschreven door een kubus van 11x11x11. Omgerekend naar de huidige goudkoers zou dat ongeveer een triljoen dollar marktkapitalisatie zijn. Het lijkt me sterk dat er zoveel (fysieke) vraag is.quote:Op dinsdag 1 december 2009 18:32 schreef pberends het volgende:

[..]

Fysieke vraag is veel hoger dan het aanbod, alleen al met dat kan goud anywhere gaat (dat zagen we met olie).

[ Bericht 0% gewijzigd door Mendeljev op 01-12-2009 20:12:52 ]

Ain't nothing to it but to do it.

Greece

Greece

Een bubble ja. Speculatieve vraag neemt toe omdat de prijs stijgt, wat weer tekorten creeert enz enz. Houdt zichzelf in stand.quote:Op dinsdag 1 december 2009 18:32 schreef pberends het volgende:

[..]

Fysieke vraag is veel hoger dan het aanbod, alleen al met dat kan goud anywhere gaat (dat zagen we met olie).

In een 'normale' economische situatie (geen bubble) neemt de vraag juist af als de prijs stijgt doordat men overstapt op alternatieven. Ik heb zelf in de halfgeleider industrie gewerkt. Op een bepaald moment zat er (door de prijsstijging van goud) voor $1 aan goud in de grootste chips. Toen is men overgestapt op een alternatief. Nu er alternatieven zijn komt dat deel van de vraag misschien nooit meer terug.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

europa bestaat uit kleine containers die elkaar kunnen helpenquote:Op woensdag 25 november 2009 12:57 schreef Lemans24 het volgende:

Ik las zojuist het onderstaande op Beursplaza:

[..]

Wat is het verschil nu precies met Europa?

sterke euro

immer politieke onzekerheid in de EU

aanstaande emissie van ING

faillissementen, lijkt me minder relevant

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

en die van NLquote:

zijn dat trouwens procentpunten

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

Dat is dus deflatie

quote:di 01 dec 2009, 23:04

EU-landen gaan tekort snel terugdringen

BRUSSEL - Frankrijk en Duitsland zijn bereid hun begrotingstekort in 2013 onder de Europese limiet van 3 procent van het bruto binnenlands product te brengen. Ze houden zich aan de termijn die de Europese Commissie hen heeft opgelegd om hun overheidsfinanciŽn te saneren.

Dat bleek dinsdagavond bij een bijeenkomst van de Eurogroep, de EU-lidstaten die de euro hanteren, aldus de woordvoerder van minister Wouter Bos van FinanciŽn. Ook Nederland accepteert de opdracht van de Europese Commissie om zijn tekort in 2013 onder de 3 procent te brengen. Dat houdt in dat er vanaf 2011 bezuinigd moet worden.

"Dat houdt in dat er vanaf 2011 bezuinigd moet worden."

Hmm, dat betekent dus dat er vanaf 2011 zowiezo een einde komt aan de stimulansen en de consumenten en bedrijven er alleen voor komen te staan. Als men deze woorden naleeft natuurlijk.

Hmm, dat betekent dus dat er vanaf 2011 zowiezo een einde komt aan de stimulansen en de consumenten en bedrijven er alleen voor komen te staan. Als men deze woorden naleeft natuurlijk.

Dat zijn weer van die makkelijke uitspraken, want al die regeringsleiders denken dat de crisis in 2011 wel voorbij is. Maar als het dan slecht gaat (double dip anyone?) dan komt er natuurlijk weer niks van terecht.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

modern zakendoen: klikkerdeklik

het artikel gaat over meerdere pagina's dus linkje only. wet & moraal anyone?

het artikel gaat over meerdere pagina's dus linkje only. wet & moraal anyone?

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

http://www.bloomberg.com/apps/news?pid=20601109&sid=aRDrzOAWRekc&pos=10

European Banks Growing Bigger ‘Sowing the Seeds’ of Next Crisis

Dec. 2 (Bloomberg) -- European banks are emerging from the credit crisis bigger than before, posing more risk to their national economies.

.

.

European Banks Growing Bigger ‘Sowing the Seeds’ of Next Crisis

Dec. 2 (Bloomberg) -- European banks are emerging from the credit crisis bigger than before, posing more risk to their national economies.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

quote:Op woensdag 2 december 2009 11:13 schreef pberends het volgende:

http://www.bloomberg.com/apps/news?pid=20601109&sid=aRDrzOAWRekc&pos=10

European Banks Growing Bigger ‘Sowing the Seeds’ of Next Crisis

Dec. 2 (Bloomberg) -- European banks are emerging from the credit crisis bigger than before, posing more risk to their national economies..

---

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

whahahaha inderdaad, we zitten nog steeds in dezelfde shit als voor de kredietcrisis alleen nu staan de geldpersen op volle snelheid, loopt de werkloosheid op en staat de vastgoedbubbel ook nog op knappen.

Niets aan de hand jongens, gewoon over tot de orde van de dag

Niets aan de hand jongens, gewoon over tot de orde van de dag

Waarom pompt men gewoon niet als een gek bijgedrukt geld de economie in. Zo creeer je een flinke inflatie zodat de schulden als sneeuw voor de zon verdwijnen.quote:

Toch ?

jah dat is de oplossing! heb je staks een patatje voor 20 euro, ben je ook gelijk van die andere hype af, OB's!quote:Op woensdag 2 december 2009 14:33 schreef Revolution-NL het volgende:

[..]

Waarom pompt men gewoon niet als een gek bijgedrukt geld de economie in. Zo creeer je een flinke inflatie zodat de schulden als sneeuw voor de zon verdwijnen.

Toch ?

National Suicide: How Washington is Destroying the American Dream

Elke hint in die richting zorgt ervoor dat de rente explodeert en je amper meer een cent geleend krijgt. Veel financiele instituten zijn instantaan failliet omdat hun assets (grotendeels treasuries) geen drol meer waard zijn. Hoge inflatie creeren is de snelste weg naar totale ineenstorting.quote:Op woensdag 2 december 2009 14:33 schreef Revolution-NL het volgende:

[..]

Waarom pompt men gewoon niet als een gek bijgedrukt geld de economie in. Zo creeer je een flinke inflatie zodat de schulden als sneeuw voor de zon verdwijnen.

Toch ?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Klinkt inderdaad logische. Slecht plan dusquote:Op woensdag 2 december 2009 14:40 schreef SeLang het volgende:

[..]

Elke hint in die richting zorgt ervoor dat de rente explodeert en je amper meer een cent geleend krijgt. Veel financiele instituten zijn instantaan failliet omdat hun assets (grotendeels treasuries) geen drol meer waard zijn. Hoge inflatie creeren is de snelste weg naar totale ineenstorting.

Hoe kijk je eigenlijk aan tegen de schuldenlast die overheden wereldwijd maken? Verwacht je hierbij eventuele problemen in de toekomst?quote:Op woensdag 2 december 2009 14:40 schreef SeLang het volgende:

[..]

Elke hint in die richting zorgt ervoor dat de rente explodeert en je amper meer een cent geleend krijgt. Veel financiele instituten zijn instantaan failliet omdat hun assets (grotendeels treasuries) geen drol meer waard zijn. Hoge inflatie creeren is de snelste weg naar totale ineenstorting.

Hoe kijk je eigenlijk aan tegen de schuldenlast die overheden wereldwijd maken? Verwacht je hierbij eventuele problemen in de toekomst?quote:Op woensdag 2 december 2009 14:40 schreef SeLang het volgende:

[..]

Elke hint in die richting zorgt ervoor dat de rente explodeert en je amper meer een cent geleend krijgt. Veel financiele instituten zijn instantaan failliet omdat hun assets (grotendeels treasuries) geen drol meer waard zijn. Hoge inflatie creeren is de snelste weg naar totale ineenstorting.

Ik denk zelf dat dit 'the elephant in the room' is. Ik zie domweg niet VAN WIE al dat geld geleend gaat worden. Sommige landen zullen meer problemen hebben dan anderen. Ik verwacht (veel) hogere reele rentes voor de langere maturities. Als dat inderdaad uitkomt moet je je ook niet teveel illusies maken over de performance van de aandelenmarkt in de komende jaren.quote:Op woensdag 2 december 2009 14:45 schreef piepeloi55 het volgende:

[..]

Hoe kijk je eigenlijk aan tegen de schuldenlast die overheden wereldwijd maken? Verwacht je hierbij eventuele problemen in de toekomst?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Als ik zelf een huis had dan zou ik nu inderdaad de rente voor de langst mogelijke termijn vastzetten.quote:Op woensdag 2 december 2009 14:56 schreef Revolution-NL het volgende:

Ben ik toch weer blij dat mijn hypotheekrente voor 30 jaar vast staat

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Deflatie zou de komende jaren dus wel helpen bij het kunnen financieren van die tekorten. De nominale rente is dan zeer laag, waardoor deze makkelijk betaalt kan worden. Ook zal er dan een grote vraag zijn naar obligaties, omdat aandeelmarkten ineenklappen. Er is echter een probleem: als de deflatie een keer ophoud is de schuld relatief veel groter geworden, gaan de nominale rentes omhoog omdat de risico-opslag groter en een dele van het geld vertrekt richting andere beleggingscatagorien. Voor sommige landen, die niet hard geneog bezuinigt hebben tijdens de deflatie betekent dit een faillisement lijkt mij.quote:Op woensdag 2 december 2009 14:52 schreef SeLang het volgende:

[..]

Ik denk zelf dat dit 'the elephant in the room' is. Ik zie domweg niet VAN WIE al dat geld geleend gaat worden. Sommige landen zullen meer problemen hebben dan anderen. Ik verwacht (veel) hogere reele rentes voor de langere maturities. Als dat inderdaad uitkomt moet je je ook niet teveel illusies maken over de performance van de aandelenmarkt in de komende jaren.

Hoe hard zou de rente nu kunnen gaan stijgen?quote:Op woensdag 2 december 2009 14:57 schreef SeLang het volgende:

[..]

Als ik zelf een huis had dan zou ik nu inderdaad de rente voor de langst mogelijke termijn vastzetten.

Stel je kan 10 jaar voor 6% krijgen of 20 jaar voor 7,5% (geen idee of dit reeele waardes zijn, maar het is een voorbeeld)

Je kiest voor die 10 jaar vast, dan moet de rente over 10 jaar al meer dan 9% zijn om slechter uit te komen dan wanneer je voor de 20 jaar had gekozen.

Je hebt dan namelijk 10 jaar voor 6% en daarna bijv weer 10 jaar voor 9%. Dat is ongeveer evenveel als 20 jaar voor 7,5%

Of klopt dit niet?

"This is your life and it's ending one minute at a time." - Tyler Durden

"Sand is overrated. It's just tiny, little rocks." - Joel

"Sand is overrated. It's just tiny, little rocks." - Joel

Het gaat om de reele rente, niet om de nominale rente. Je rente kan wel laag zijn maar de lage inflatie helpt niet mee om de schuld te verminderen. Wat wel helpt is dat je nu (nog) hele lage rentes kunt vastleggen. Dat probeert iedereen nu dus ook.quote:Op woensdag 2 december 2009 15:00 schreef piepeloi55 het volgende:

[..]

Deflatie zou de komende jaren dus wel helpen bij het kunnen financieren van die tekorten. De nominale rente is dan zeer laag, waardoor deze makkelijk betaalt kan worden.

Dat klopt, men heeft wat dat betreft belang bij een aandelencrisisquote:Ook zal er dan een grote vraag zijn naar obligaties, omdat aandeelmarkten ineenklappen.

In de komende jaren moet er elk jaar oude schuld worden 'doorgerold' en daar bovenop komen dan nog leningen om nieuwe tekorten te financieren. Die nieuwe leningen (bovenop de oude) zijn in het geval van de VS ongeveer $1T per jaar voor de komende tien jaar. Van wie gaan ze dat lenen en tegen welke rente? Good luckquote:Er is echter een probleem: als de deflatie een keer ophoud is de schuld relatief veel groter geworden, gaan de nominale rentes omhoog omdat de risico-opslag groter en een dele van het geld vertrekt richting andere beleggingscatagorien. Voor sommige landen, die niet hard genoeg bezuinigt hebben tijdens de deflatie betekent dit een faillisement lijkt mij.

Alle landen die er in de wereld toe doen hebben overigens tekorten en moeten fors extra lenen bovenop het doorrollen van oude schuld. De enige manier waarop dat volgens mij gaat lukken is door burgers een fors groter % van het inkomen te laten sparen. Maar dan gaat de op consumerspending gerichte economie dus op z'n gat, net als de Chinese op export gerichte economie (want wie gaat al die troep nog kopen). Overigens werkt de demografie niet mee: babyboomers gaan juist met pensioen (=spaargeld opmaken) in plaats van meer sparen.

Enige oplossing is (imo) om overheidsuitgaven fors terug te brengen. Maar men doet juist precies het omgekeerde!

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ja dat verhaal klopt. Tien jaar geleden zei ik ook altijd tegen iedereen dat ik juist een zo kort mogelijke hypotheek zou nemen, precies om die reden. Alleen zie ik op dit moment rentes die historisch gezien extreem (en imo onrealistisch) laag zijn. Tegelijkertijd zie ik donkere wolken samenpakken op het gebied van rijksbegroting. Dit kan eigenlijk niet anders eindigen dan met (veel) hogere rente over een aantal jaren.quote:Op woensdag 2 december 2009 15:11 schreef Gremen het volgende:

[..]

Hoe hard zou de rente nu kunnen gaan stijgen?

Stel je kan 10 jaar voor 6% krijgen of 20 jaar voor 7,5% (geen idee of dit reeele waardes zijn, maar het is een voorbeeld)

Je kiest voor die 10 jaar vast, dan moet de rente over 10 jaar al meer dan 9% zijn om slechter uit te komen dan wanneer je voor de 20 jaar had gekozen.

Je hebt dan namelijk 10 jaar voor 6% en daarna bijv weer 10 jaar voor 9%. Dat is ongeveer evenveel als 20 jaar voor 7,5%

Of klopt dit niet?

Ik kan er best naast zitten hoor, markten zijn tenslotte niet voorspelbaar. Ik zeg alleen wat mijn gok zou zijn. Daarnaast heb je bij de financiering van een huis natuurlijk nog een andere overweging: proberen voordeeltjes te halen is (veel) minder belangrijk dan zekerheid hebben dat je in een worst-case scenario je huis nog kunt betalen. Ook al kost die zekerheid wat extra geld.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

quote:Op woensdag 2 december 2009 15:26 schreef SeLang het volgende:

[..]

Ja dat verhaal klopt. Tien jaar geleden zei ik ook altijd tegen iedereen dat ik juist een zo kort mogelijke hypotheek zou nemen, precies om die reden. Alleen zie ik op dit moment rentes die historisch gezien extreem (en imo onrealistisch) laag zijn. Tegelijkertijd zie ik donkere wolken samenpakken op het gebied van rijksbegroting. Dit kan eigenlijk niet anders eindigen dan met (veel) hogere rente over een aantal jaren.

Ik kan er best naast zitten hoor, markten zijn tenslotte niet voorspelbaar. Ik zeg alleen wat mijn gok zou zijn. Daarnaast heb je bij de financiering van een huis natuurlijk nog een andere overweging: proberen voordeeltjes te halen is (veel) minder belangrijk dan zekerheid hebben dat je in een worst-case scenario je huis nog kunt betalen. Ook al kost die zekerheid wat extra geld.

1.5 jaar geleden toen ik mijn hypotheek afsloot (net voor de crisis) was 30 jaar rentevast amper hoger dan 10 jaar rentevast (volgens mij 0.5 of 0..7%, ik zit nu op 30 jaar vast @ 5.35%). Dit was voor mij de doorslag om voor zekerheid te kiezen.

Mocht de rente nu enorm dalen dan verkoop ik de hut en sluit ik mijn hypotheek boete vrij over

Een klassieke win-win situatie. Waarin ik 0 risico loop

Het is best een angstig vooruitzicht. Als men dus niet op tijd bezuinigt, krijgt men in de toekomst dus grote financierings problemen. Bezuinigingen betekenen het einde van dit 'herstel', dus het is kiezen tussen 2 kwaden. Lijkt er weer op dat de vlucht naar voren word gemaakt. Hoogstwaarschijnlijk gaan er dus een aantal overheden failliet de komende jaren. De deleveraging, dat lage nominale rentes veroorzaakt zorgt alleen voor wat uitstel.quote:Op woensdag 2 december 2009 15:17 schreef SeLang het volgende:

In de komende jaren moet er elk jaar oude schuld worden 'doorgerold' en daar bovenop komen dan nog leningen om nieuwe tekorten te financieren. Die nieuwe leningen (bovenop de oude) zijn in het geval van de VS ongeveer $1T per jaar voor de komende tien jaar. Van wie gaan ze dat lenen en tegen welke rente? Good luck

Alle landen die er in de wereld toe doen hebben overigens tekorten en moeten fors extra lenen bovenop het doorrollen van oude schuld. De enige manier waarop dat volgens mij gaat lukken is door burgers een fors groter % van het inkomen te laten sparen. Maar dan gaat de op consumerspending gerichte economie dus op z'n gat, net als de Chinese op export gerichte economie (want wie gaat al die troep nog kopen). Overigens werkt de demografie niet mee: babyboomers gaan juist met pensioen (=spaargeld opmaken) in plaats van meer sparen.

Enige oplossing is (imo) om overheidsuitgaven fors terug te brengen. Maar men doet juist precies het omgekeerde!

En het enge is dat zo'n beetje de hele ontwikkelde wereld dit probleem heeft, zij het sommigen meer dan anderen. We hebben dit soort scenarios wel gezien in derde wereldlanden maar dan waren er nog bailouts mogelijk door het IMF e.d. Maar je kunt niet de hele ontwikkelde wereld een bailout geven.quote:Op woensdag 2 december 2009 15:43 schreef piepeloi55 het volgende:

[..]

Het is best een angstig vooruitzicht. Als men dus niet op tijd bezuinigt, krijgt men in de toekomst dus grote financierings problemen. Bezuinigingen betekenen het einde van dit 'herstel', dus het is kiezen tussen 2 kwaden. Lijkt er weer op dat de vlucht naar voren word gemaakt. Hoogstwaarschijnlijk gaan er dus een aantal overheden failliet de komende jaren. De deleveraging, dat lage nominale rentes veroorzaakt zorgt alleen voor wat uitstel.

Het komende decennium gaat heel 'interessant' worden. Nu is het nog repareerbaar imo, maar werkelijk iedereen beweegt de richting op van tekorten verhogen in de hoop van een bailout te krijgen van spectaculaire economische groei. Voor het "succes" van dat soort programmas, zie Japan.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

quote:North Korea revalues currency, destroying personal savings

TOKYO -- Chaos reportedly erupted in North Korea on Tuesday after the government of Kim Jong Il revalued the country's currency, sharply restricting the amount of old bills that could be traded for new and wiping out personal savings.

The revaluation and exchange limits triggered panic and anger, particularly among market traders with substantial hoards of old North Korean won -- much of which has apparently become worthless, according to news agency reports from South Korea and China and from groups with contacts in North Korea.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Die kan wel op de FP: Onrust N-Korea na 'shock-devaluatie'quote:

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

quote:Op donderdag 3 december 2009 16:20 schreef pberends het volgende:

[..]

Die kan wel op de FP: Onrust N-Korea na 'shock-devaluatie'

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?