WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Welkom in het Eurocrisis topic!

Waar schulden met schulden worden afgelost.

Waar de banken de vestzak zijn en de EU burger de broekzak is.

GDP in prices of the previous year (economic growth)

Unemployment rate (as a % of labour force)

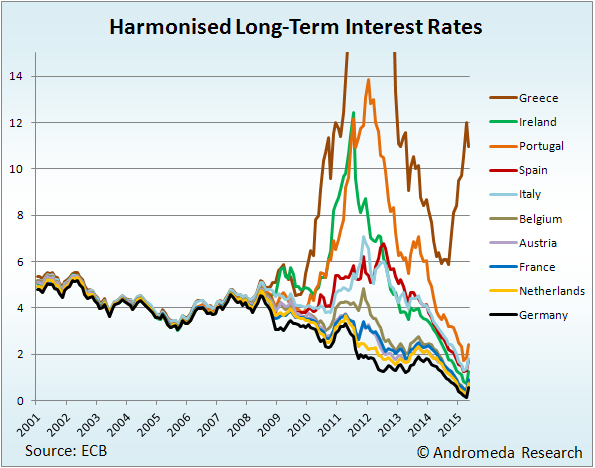

10-yr yields

Griekenland (l) en Ierland 9-yr (r)

Portugal (l) en ter vergelijking Duitsland (r)

Italie (l) en Spanje (r)

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Kijk hier het interview met James Grant terug.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Precies. Wou ik ook net zeggen. Maar Willem Middelkoop word hier vaak weg gezet als complotter terwijl Grant opeens een held is voor sommigen hier. Apart...quote:Op zondag 19 april 2015 18:51 schreef arjan1112 het volgende:

Veel van want Grant zegt schrijft willem middelkoop in zijn boeken

Feyenoord!

quote:Op zondag 19 april 2015 15:06 schreef SeLang het volgende:

[..]

Voor mij is dit de grote black swan geweest van de crisis: in 2007/2008 was het allemaal zo duidelijk wat er fout zat en ik verwachtte toen (wellicht naïef) dat nu de negatieve effecten van dit beleid zo dramatisch duidelijk was geworden dat dergelijke figuren hun geloofwaardigheid kwijt waren. Een wisseling van de wacht en eindelijk de boel gaan repareren. Maar vreemd genoeg is het oude beleid in een hogere versnelling gezet en hebben we nu een situatie die je pre-crisis nooit zou hebben geloofd. En ik verwacht serieus dat 2008 een picknick was vergeleken met wat er nog gaat komen ten gevolge hiervan.

Juist omdat dit soort dingen al jaren geroepen worden ben ik sceptisch. Hebben we niet ook jarenlang topics gehad over de huizenmarkt en over "de dag dat de dollar valt"? Toch is dat allemaal wel enigszins meegevallen. Blijkbaar kan men best goed met een halfbakken oplossing e.e.a. opvangen als men het op tijd aan ziet komen.quote:Op zondag 19 april 2015 17:51 schreef Japie77 het volgende:

[..]

Tja dit roept Positive Money al jaren.

De eurocrisis daarentegen heeft volgens mij niemand zien aankomen; meer dan een voetnoot in een economische paper uit 2003 heb ik niet kunnen vinden aan waarschuwingen dat er iets helemaal mis ging in de eurozone.

[ Bericht 0% gewijzigd door #ANONIEM op 19-04-2015 19:36:13 ]

Natuurlijk heeft niemand die aan kunnen zien komen; niet omdat er een groei en stabiliteitspact was, maar omdat het ondenkbaar was dat de kapitaalmarkt niet in staat zou zijn om de kredietwaardigheid van Griekenland vast te stellen. Helaas voor ons bleek de markt minder goed in staat om daar iets zinnigs over te zeggen dan wie dan ook voor mogelijk had gehouden.quote:Op zondag 19 april 2015 19:35 schreef Igen het volgende:

[..]

[..]

Juist omdat dit soort dingen al jaren geroepen worden ben ik sceptisch. Hebben we niet ook jarenlang topics gehad over de huizenmarkt en over "de dag dat de dollar valt"? Toch is dat allemaal wel enigszins meegevallen. Blijkbaar kan men best goed met een halfbakken oplossing e.e.a. opvangen als men het op tijd aan ziet komen.

De eurocrisis daarentegen heeft volgens mij niemand zien aankomen; meer dan een voetnoot in een economische paper uit 2003 heb ik niet kunnen vinden aan waarschuwingen dat er iets helemaal mis ging in de eurozone.

Mwah, het is meer dat de ratingagencies politiek geörienteerde beslissingen maakten. Omdat Griekenland in de eurozone zat, ging men er van uit dat men hen niet zou laten vallen, dus minder risico, dus betere rating. Daar gaat het al fout; men gaat van politiek uit bij het bepalen van een rating en niet van de historie; wat heeft een land in het verleden laten zien op financieel gebied?quote:Op zondag 19 april 2015 19:40 schreef HiZ het volgende:

[..]

Natuurlijk heeft niemand die aan kunnen zien komen; niet omdat er een groei en stabiliteitspact was, maar omdat het ondenkbaar was dat de kapitaalmarkt niet in staat zou zijn om de kredietwaardigheid van Griekenland vast te stellen. Helaas voor ons bleek de markt minder goed in staat om daar iets zinnigs over te zeggen dan wie dan ook voor mogelijk had gehouden.

Dat was helemaal niet ondenkbaar, want die paper benoemt in die voetnoot expliciet dat de rentestanden op staatsobligaties destijds voor de eurolanden zo dicht bij elkaar lagen dat het impliceerde dat de no-bailout-clausule door de financiële markten niet serieus werd genomen.quote:Op zondag 19 april 2015 19:40 schreef HiZ het volgende:

[..]

Natuurlijk heeft niemand die aan kunnen zien komen; niet omdat er een groei en stabiliteitspact was, maar omdat het ondenkbaar was dat de kapitaalmarkt niet in staat zou zijn om de kredietwaardigheid van Griekenland vast te stellen. Helaas voor ons bleek de markt minder goed in staat om daar iets zinnigs over te zeggen dan wie dan ook voor mogelijk had gehouden.

In die paper constateerden ze echter dat de rentestanden op dat moment weer een divergerende trend hadden (en dat het probleem van de niet serieus genomen no-bailout-clausule dus van tafel was).

Heeft sindsdien ooit iemand nog naar dit issue gekeken, laat staan in de media aandacht ervoor gevraagd, voordat de eurocrisis losbarstte en de ongeloofwaardigheid van de no-bailout-clausule toch de archilleshiel van de eurozone bleek te zijn?

Je doet nu net alsof de Euro crisis los staat van de bankencrisis uit 2008. Dit heeft allemaal met elkaar te maken. Je moet naar het grote plaatje kijken en dat doen organisaties als Positive Money of mensen als Willem Middelkoop. Het systeem klopt gewoon van geen kant en daar volgen al deze crisi en problemen uit.quote:Op zondag 19 april 2015 19:35 schreef Igen het volgende:

[..]

[..]

Juist omdat dit soort dingen al jaren geroepen worden ben ik sceptisch. Hebben we niet ook jarenlang topics gehad over de huizenmarkt en over "de dag dat de dollar valt"? Toch is dat allemaal wel enigszins meegevallen. Blijkbaar kan men best goed met een halfbakken oplossing e.e.a. opvangen als men het op tijd aan ziet komen.

De eurocrisis daarentegen heeft volgens mij niemand zien aankomen; meer dan een voetnoot in een economische paper uit 2003 heb ik niet kunnen vinden aan waarschuwingen dat er iets helemaal mis ging in de eurozone.

Feyenoord!

Klopt, alleen is het heel lang vol te houden; kijk maar naar Japan. Daardoor krijg je wat je met name in de VS nu ziet gebeuren; shorts worden onderuitgehaald en de beurskoers wordt maar niet gecorrigeerd. De hele werking van de normale mechanismen om de boel te sturen of te normaliseren zijn onderuitgehaald.quote:Op zondag 19 april 2015 19:55 schreef Japie77 het volgende:

[..]

Je doet nu net alsof de Euro crisis los staat van de bankencrisis uit 2008. Dit heeft allemaal met elkaar te maken. Je moet naar het grote plaatje kijken en dat doen organisaties als Positive Money of mensen als Willem Middelkoop. Het systeem klopt gewoon van geen kant en daar volgen al deze crisi en problemen uit.

klopt . we weten het wel, maar we wachten tot het gebeurt is.quote:Op zondag 19 april 2015 18:51 schreef arjan1112 het volgende:

Veel van want Grant zegt schrijft willem middelkoop in zijn boeken

Dat is altijd zo met grote tragedies

En dan gaan we van 0 rentes naar skyhigh rentes en valt de eurozone uiteen

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

Uiteindelijk heeft de markt toch perfect gefunctioneerd?

Ze namen aan dat griekenland gered zou worden en ze zijn ook gered.

Daarna is ook vrijwel alle schuld van de banken opgekocht door de overheden.

Markt werkt dus prima. Dat dit nadelig is voor de gewone man, tsja...

Ze namen aan dat griekenland gered zou worden en ze zijn ook gered.

Daarna is ook vrijwel alle schuld van de banken opgekocht door de overheden.

Markt werkt dus prima. Dat dit nadelig is voor de gewone man, tsja...

When I get sad, I stop being sad and just be awesome instead.

http://www.telegraaf.nl/d(...)euro__stupid___.html

Deze man weet ook hoe het zit hoor

Maar hoe voorkom je de klap die ongetwijfeld gaat komen

[ Bericht 22% gewijzigd door homme7 op 20-04-2015 08:53:06 ]

Deze man weet ook hoe het zit hoor

Maar hoe voorkom je de klap die ongetwijfeld gaat komen

quote:Het probleem met een muntunie is dat het niet anders kan dan een 1-size-fits-all beleid te voeren. Daarom moet zo'n muntunie bestaan uit gelijksoortige (homogene) landen.

Dit is gewoon een logisch gevolg, want 1-size-fits-all beleid loslaten op verschillende lidstaten, levert, per definitie, verschillende uitkomsten op.

[ Bericht 22% gewijzigd door homme7 op 20-04-2015 08:53:06 ]

Dat bedoel ik dus met group-think. Er waren namelijk massa's mensen die vanaf het begin correct hebben voorspeld dat het nooit zou gaan werken. Dat is echter niet goed voor je carriere als je voor de (semi-)overheid wilt werken, dus dan krijg je dat er een groepje "niemand, maar dan ook niemand, kon dit zien aankomen" figuren aan de knoppen zitten. De mensen die het correct voorspelden zitten bijna altijd in private organisaties die hun eigen geld beheren, of in elk geval skin in the game hebben.quote:Op zondag 19 april 2015 19:35 schreef Igen het volgende:

De eurocrisis daarentegen heeft volgens mij niemand zien aankomen; meer dan een voetnoot in een economische paper uit 2003 heb ik niet kunnen vinden aan waarschuwingen dat er iets helemaal mis ging in de eurozone.

Maar dat is niet alleen in de EU zo maar wereldwijd. Zie bijvoorbeeld Ben Bernanke die de huizenbubbel bleef ontkennen, zelfs toen die al aan het instorten was. Of zie onderstaande citaat van de huidige Fed chairwoman, Janet Yellen:

Yellen is trouwens zo'n beetje de enige die dit eerlijk toegeeft (waarvoor kudos).quote:“For my own part,” Ms. Yellen said, “I did not see and did not appreciate what the risks were with securitization, the credit ratings agencies, the shadow banking system, the S.I.V.’s — I didn’t see any of that coming until it happened.” - 2010 FCIC Hearing

Of neem zo'n Paul Krugman, die na het knappen van de 2000 bubble adviseerde om een huizenbubble op te blazen om dat dipje in de economie glad te strijken, maar vervolgens geen verantwoordelijkheid neemt voor de crash daarna. Ik vind het onbegrijpelijk dat dit soort mensen de crisis hebben overleefd met hun reputatie nog intact.

Ik ga hier misschien een beetje offtopic maar dat is omdat het een goede illustratie is van één van de grootste oorzaken van deze crisis (incl. de eurocrisis), namelijk het gebrek aan diversiteit. Iedereen volgt kritiekloos dezelfde religie. En het is echt een religie want het is disconnected van de waarneembare werkelijkheid.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dus denk jij dat we aan het einde van dit systeem zitten? En denk je dat (bijvoorbeeld) China de koppositie pakt met een ander systeem?quote:Op maandag 20 april 2015 09:44 schreef SeLang het volgende:

[..]

Dat bedoel ik dus met group-think. Er waren namelijk massa's mensen die vanaf het begin correct hebben voorspeld dat het nooit zou gaan werken. Dat is echter niet goed voor je carriere als je voor de (semi-)overheid wilt werken, dus dan krijg je dat er een groepje "niemand, maar dan ook niemand, kon dit zien aankomen" figuren aan de knoppen zitten. De mensen die het correct voorspelden zitten bijna altijd in private organisaties die hun eigen geld beheren, of in elk geval skin in the game hebben.

Maar dat is niet alleen in de EU zo maar wereldwijd. Zie bijvoorbeeld Ben Bernanke die de huizenbubbel bleef ontkennen, zelfs toen die al aan het instorten was. Of zie onderstaande citaat van de huidige Fed chairwoman, Janet Yellen:

[..]

Yellen is trouwens zo'n beetje de enige die dit eerlijk toegeeft (waarvoor kudos).

Of neem zo'n Paul Krugman, die na het knappen van de 2000 bubble adviseerde om een huizenbubble op te blazen om dat dipje in de economie glad te strijken, maar vervolgens geen verantwoordelijkheid neemt voor de crash daarna. Ik vind het onbegrijpelijk dat dit soort mensen de crisis hebben overleefd met hun reputatie nog intact.

Ik ga hier misschien een beetje offtopic maar dat is omdat het een goede illustratie is van één van de grootste oorzaken van deze crisis (incl. de eurocrisis), namelijk het gebrek aan diversiteit. Iedereen volgt kritiekloos dezelfde religie. En het is echt een religie want het is disconnected van de waarneembare werkelijkheid.

Ik zie overal tekenen van onhoudbaarheid van het huidige systeem. Van uitputting van natuurlijke bronnen tot scheefgroei tussen arm en rijk. Zijn we bij de bodem aanbeland?

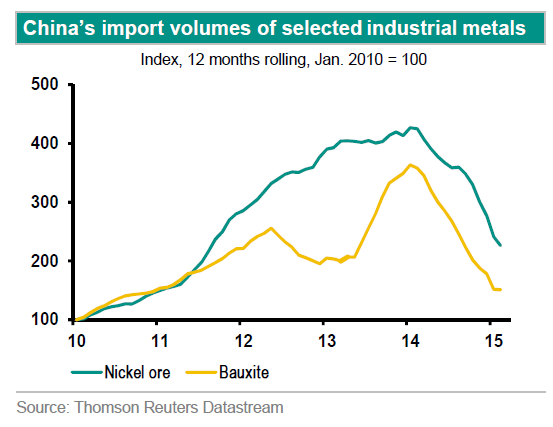

China is juist de eerste die ik zie imploderen, als ik een gok zou moeten doen. Nergens zijn de excessen zo groot als daar. Hoe dat afloopt is onvoorspelbaar, maar iedereen is de corruptie en kleptocratie zat en de enige legitimatie van het regime is de fenomenale (schijn-)groei in de afgelopen jaren. Do the maths...quote:Op maandag 20 april 2015 10:00 schreef Freak188 het volgende:

[..]

Dus denk jij dat we aan het einde van dit systeem zitten? En denk je dat (bijvoorbeeld) China de koppositie pakt met een ander systeem?

Dat weet geen hond. Als de afgelopen paar jaar iets hebben laten zien is dat het altijd vreemder kan dan je ooit voor mogelijk had gehouden.quote:Ik zie overal tekenen van onhoudbaarheid van het huidige systeem. Van uitputting van natuurlijke bronnen tot scheefgroei tussen arm en rijk. Zijn we bij de bodem aanbeland?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik ben minder verbaasd over het verloop van de crisis, want ik heb van het begin af aangenomen dat de autoriteiten alles zullen doen om deflatie en kortetermijnpijn te vermijden. Alleen zijn ze in dat 'alles' wat verder gegaan dan ik had gedacht - ik had minstens strengere regulering van banken en afstraffing van verantwoordelijken verwacht, en ook de mate van QE door centrale banken, en garantstellingen door noordeuropese overheden, had ik niet voorzien. En mede door dat soort maatregelen hebben ze het kaartenhuis veel langer overeind weten te houden dan ik verwacht had.quote:Op maandag 20 april 2015 10:17 schreef SeLang het volgende:

Dat weet geen hond. Als de afgelopen paar jaar iets hebben laten zien is dat het altijd vreemder kan dan je ooit voor mogelijk had gehouden.

Maar vroeg of laat komt er toch een black swan waarvoor niemand meer bereid is de portemonnee te trekken, en dan is het een kwestie van weken totdat de gevolgen zo ingrijpend zijn, dat de centrale banken hun geldstelsels opblazen, doordat ze iedere laatste stoeptegel zullen moeten monetariseren en herverdelen om de economische instorting en massale armoe af te wenden.

Er is de laatste tijd veel te doen om het idee van een basisinkomen. Toeval of niet, dat zou het ideale mechanisme zijn om het volk van versgeperst geld te voorzien en koopkracht, economie en inflatie aan te wakkeren.

tot de euro geen duppie meer waard is en de rente op 30% staat, dan gaan we weer terug naar de eigen muntquote:Op maandag 20 april 2015 13:27 schreef dvr het volgende:

[..]

Ik ben minder verbaasd over het verloop van de crisis, want ik heb van het begin af aangenomen dat de autoriteiten alles zullen doen om deflatie en kortetermijnpijn te vermijden. Alleen zijn ze in dat 'alles' wat verder gegaan dan ik had gedacht - ik had minstens strengere regulering van banken en afstraffing van verantwoordelijken verwacht, en ook de mate van QE door centrale banken, en garantstellingen door noordeuropese overheden, had ik niet voorzien. En mede door dat soort maatregelen hebben ze het kaartenhuis veel langer overeind weten te houden dan ik verwacht had.

Maar vroeg of laat komt er toch een black swan waarvoor niemand meer bereid is de portemonnee te trekken, en dan is het een kwestie van weken totdat de gevolgen zo ingrijpend zijn, dat de centrale banken hun geldstelsels opblazen, doordat ze iedere laatste stoeptegel zullen moeten monetariseren en herverdelen om de economische instorting en massale armoe af te wenden.

Er is de laatste tijd veel te doen om het idee van een basisinkomen. Toeval of niet, dat zou het ideale mechanisme zijn om het volk van versgeperst geld te voorzien en koopkracht, economie en inflatie aan te wakkeren.

De beurs staat dan op 5000 dat dan weer wel

Het is altijd wel interessant om te filosoferen over wat de volgende black swan zou kunnen zijn. Eén van mijn favorieten is deze (zelf verzonnen):

Chinese implosie (lijkt onvermijdelijk dus op zichzelf geen black swan) en daaropvolgende wereldwijde deflatie triggeren protectionistische maatregelen, een verdere currency oorlog en toenemende geopolitieke spanningen. Het resultaat is handelsbarrières.

Het gevolg is dat westerse bedrijven plotseling hun achilleshiel ontdekken: alles wordt tegenwoordig in China gemaakt. Dit triggert een noodzakelijke investerings boom om die productie gedeeltelijk weer thuis op te bouwen. Gevolg: veel vraag naar krediet en rente vliegt daardoor de pan uit. Centrale bank zit in een spagaat omdat door de handelsbarrières, de plotselinge uitgaven en de plotselinge vraag naar arbeid de CPI-inflatie oploopt en juist haar balancesheet moet krimpen om dit binnen de perken te houden, wat de rentestijging versterkt.

Rente spike doet de bondmarket crashen. High-yield debt = toast. Marginale bedrijven gaan ten onder aan de schuldenlast omdat ze niet kunnen herfinancieren. Bedrijfswinsten imploderen omdat er opeens veel meer moet worden geïnvesteerd terwijl tegelijkertijd de handelsbeperkingen hun afzetmarkt verkleint. Dividenden worden verlaagd want er is veel geld nodig voor investeringen en de rente is te hoog om te lenen. Aandelenmarkt crasht spectaculair, niet alleen door de winst implosie maar ook doordat je opeens 6% yield krijgt op AAA-rated bonds.... dan is de keus makkelijk gemaakt.

Onwaarschijnlijk? Tsja, dat is de definitie van een black swan. Maar ik zie geen reden waarom dit niet zou kunnen gebeuren. In elk geval niet meer onwaarschijnlijk dan het een paar jaar geleden leek dat >$2T aan Europese staatsobligaties met negatieve yields zouden handelen.

Chinese implosie (lijkt onvermijdelijk dus op zichzelf geen black swan) en daaropvolgende wereldwijde deflatie triggeren protectionistische maatregelen, een verdere currency oorlog en toenemende geopolitieke spanningen. Het resultaat is handelsbarrières.

Het gevolg is dat westerse bedrijven plotseling hun achilleshiel ontdekken: alles wordt tegenwoordig in China gemaakt. Dit triggert een noodzakelijke investerings boom om die productie gedeeltelijk weer thuis op te bouwen. Gevolg: veel vraag naar krediet en rente vliegt daardoor de pan uit. Centrale bank zit in een spagaat omdat door de handelsbarrières, de plotselinge uitgaven en de plotselinge vraag naar arbeid de CPI-inflatie oploopt en juist haar balancesheet moet krimpen om dit binnen de perken te houden, wat de rentestijging versterkt.

Rente spike doet de bondmarket crashen. High-yield debt = toast. Marginale bedrijven gaan ten onder aan de schuldenlast omdat ze niet kunnen herfinancieren. Bedrijfswinsten imploderen omdat er opeens veel meer moet worden geïnvesteerd terwijl tegelijkertijd de handelsbeperkingen hun afzetmarkt verkleint. Dividenden worden verlaagd want er is veel geld nodig voor investeringen en de rente is te hoog om te lenen. Aandelenmarkt crasht spectaculair, niet alleen door de winst implosie maar ook doordat je opeens 6% yield krijgt op AAA-rated bonds.... dan is de keus makkelijk gemaakt.

Onwaarschijnlijk? Tsja, dat is de definitie van een black swan. Maar ik zie geen reden waarom dit niet zou kunnen gebeuren. In elk geval niet meer onwaarschijnlijk dan het een paar jaar geleden leek dat >$2T aan Europese staatsobligaties met negatieve yields zouden handelen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ransquawk:

Het heeft dus wel degelijk zin om op een eurosceptische partij te stemmenquote:** Finland's Centre Party head has suggested that they may form a coalition with the Finns Party citing their trust their leader Timo Soini

------------------------------------------------------------

Analysis details (12:45)

- It had previously been forecast that the party may seek to form a coalition with the Finns Party who are a Euro-skeptic party and would draw a particularly hard line on Greece in negotiations. As such, this may see Finland require Greece to abide by particularly stringent measures or at worst encourage the possibility of a Grexit.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Bijna -30% vind ik toch behoorlijk. Verder lijkt de mentaliteit ook veranderd te zijn.quote:Op zondag 19 april 2015 19:35 schreef Igen het volgende:

[..]

[..]

Juist omdat dit soort dingen al jaren geroepen worden ben ik sceptisch. Hebben we niet ook jarenlang topics gehad over de huizenmarkt en over "de dag dat de dollar valt"? Toch is dat allemaal wel enigszins meegevallen. Blijkbaar kan men best goed met een halfbakken oplossing e.e.a. opvangen als men het op tijd aan ziet komen.

De eurocrisis daarentegen heeft volgens mij niemand zien aankomen; meer dan een voetnoot in een economische paper uit 2003 heb ik niet kunnen vinden aan waarschuwingen dat er iets helemaal mis ging in de eurozone.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

quote:Europe Braces for Messy Greek Endgame

Deal to unlock Greek bailout funding at this week’s meeting of eurozone finance ministers unlikely

It’s still possible that Greece can remain in the eurozone—though that is no longer the base case for many policy makers. At the very least, most fear the situation is going to get much, worse before it gets any better. No one now expects a deal to unlock Greek bailout funding at this week’s meeting of eurozone finance ministers in Riga—originally set as the final deadline for a deal. The new final, final deadline is now said to be a summit on May 11.

But among European politicians and officials gathered in Washington DC last week for the International Monetary Fund’s Spring Meetings, there was little optimism that a deal will be agreed by then.

The two sides are no closer to an agreement than when the Greek government took office almost three months ago. “Nothing, literally nothing has been achieved,” says an official. In fact, it is worse than that: so far, the bulk of Athens’s reform plans would actually cost money or reduce government revenues, according to eurozone officials.

They say that when you add up all the government’s proposals, the budget surplus required under the current program turns into a 10-15% deficit while debt soars far above the 120% of GDP targeted for 2022. There is no way that the eurozone—let alone the IMF—could disburse funds on the basis of such fantastical numbers.

http://www.wsj.com/articl(...)k-endgame-1429474965

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dat kan ook nog wel even gaan duren hoor! Volgens ZeroHedge en Wall Street Journal gaan de Chinezen nu ook gezellig QE-en. Verder een boeiend scenario, maar ik vraag me af hoe afhankelijk China is van externe financiering, want dat is eigenlijk de enige factor die afbreuk zou kunnen doen aan de almacht van de Chinese overheid om zijn economie en de cijfers te manipuleren en dergelijke scenario's vooruit te schuiven.quote:Op maandag 20 april 2015 14:32 schreef SeLang het volgende:

Chinese implosie (lijkt onvermijdelijk dus op zichzelf geen black swan)

Maar er zijn genoeg andere zwarte zwanen te bedenken, en een eenvoudige beurscrash in de VS lijkt me daarvan niet de minst onwaarschijnlijke.

Het is onmogelijk om kapitaalverlies ten gevolge van misinvesteringen te repareren met QE. Je kunt het op z'n best wat langer maskeren, maar dat maakt de uiteindelijke klap alleen maar harder. Die Chinese QE zie ik meer als het begin van het ontvouwen van mijn scenario, want dit gaat natuurlijk richting een currency devaluatie.quote:Op maandag 20 april 2015 15:36 schreef dvr het volgende:

[..]

Dat kan ook nog wel even gaan duren hoor! Volgens ZeroHedge en Wall Street Journal gaan de Chinezen nu ook gezellig QE-en. Verder een boeiend scenario, maar ik vraag me af hoe afhankelijk China is van externe financiering, want dat is eigenlijk de enige factor die afbreuk zou kunnen doen aan de almacht van de Chinese overheid om zijn economie en de cijfers te manipuleren en dergelijke scenario's vooruit te schuiven.

QE verhoogt ook de enorme kloof die je in China hebt tussen de rijke (partij-) elite en de gewone Chinees. Het is extra interessant om daar bij stil te staan gezien de scheve man-vrouw verhouding. Er zijn te weinig vrouwen in China vanwege één-kind politiek en de voorkeur voor een jongen. Verder draait alles daar om geld. Het gevolg is dat er daar letterlijk miljoenen jonge kerels zijn die geen enkele kans hebben op 1) een goede baan, 2) een eigen huis, 3) een vrouw. Miljoenen gefrustreerde kerels, wat doet dat voor de stabiliteit van een land in crisis?

Dit brengt mij op deel 2 van mijn scenario. Ik wilde zo weinig mogelijk aannames doen en die Chinese implosie is imo "already baked in the cake", zoals ze hier zeggen. Maar nu voeg ik een nog vrij te kiezen optie toe voor de Chinese regering: het bezetten van een paar rotsen in de Chinese zee die aan Japan toe behoren om het volk weer achter zich te krijgen.

Deel 2:

Het volk komt in opstand nu het economisch slecht gaat. Het voortbestaan van het regime is in gevaar. Maar het regime heeft een troefkaart die in de geschiedenis altijd heeft gewerkt; Chinezen zijn zeer nationalistisch en Japan wordt gezien als vijand (door jarenlange indoctrinatie op scholen etc). Dus bezetten ze in een verrassingsaanval de Senkaku eilanden (een paar rotsen in zee die bij Japan horen, maar ook worden geclaimd door China). Het regime is in één klap weer razend populair.

Amerika is bij verdrag verplicht Japan te beschermen, maar de Chinezen gaan er terecht vanuit dat Amerika geen oorlog met China gaat beginnen om een paar rotsen in zee. Dubbele overwinning dus voor China want ze pakken Japan en pownen Amerika. Enorme status boost voor het regime.

Natuurlijk heeft Amerika wel een antwoord: economische sancties en export beperkingen van strategisch geachte goederen. Die reactie had China natuurlijk wel verwacht, maar zij hebben hier toch de upper hand. Om te beginnen staat overleven van het regime op de eerste plaats en dat gaat voor eventuele economische schade van de bezetting. Bovendien kunnen ze de boze buitenwereld (Japan, Amerika) daar de schuld van geven. Ten tweede is China veel minder afhankelijk van westerse import dan andersom. Ze kunnen bijna alles zelf produceren, zeker als ze backing hebben van Rusland voor olie e.d. China beantwoordt de Amerikaanse export beperkingen met import- en export beperkingen die de Amerikaanse multinationals (=politieke lobbyisten) raken.

Vanaf hier krijg je dan het westerse crash scenario uit deel 1.

Wat ik zelf interessant vind aan dit scenario is het volgende:

- Alle partijen handelen rationeel

- Paradigma bust #1: ont-globalisatie (imo is die trend al begonnen trouwens)

- Paradigma bust #2: de centrale bank is machteloos in deze situatie

Het blijft een gedachten experiment, maar dit kan gemakkelijk zo gebeuren. Heb je binnen een jaar een compleet andere wereld.

En het ironische is dat de beschreven crisis juist weleens zou kunnen leiden tot een renaissance in het westen:

- De rentestijging vernietigt misinvesteringen uit het verleden. Het systeem wordt opgeschoond. Enonomie kan weer groeien

- De maak-industrie komt terug, dus de focus komt weer te liggen op productie e.d. in plaats van financial engineering

- De combinatie van stijgende werkgelegenheid, lagere assetprijzen en hogere rente

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Tsjah, je kan er de klok op gelijk zetten dat de Chinezen de regering afzetten als het land in een crisis belandt. Daarom doet de Chinese regering er ook alles aan om de groei op 7% te houden.

Daar zou je gelijk in kunnen hebben.quote:Op maandag 20 april 2015 10:17 schreef SeLang het volgende:

[..]

China is juist de eerste die ik zie imploderen, als ik een gok zou moeten doen. Nergens zijn de excessen zo groot als daar. Hoe dat afloopt is onvoorspelbaar, maar iedereen is de corruptie en kleptocratie zat en de enige legitimatie van het regime is de fenomenale (schijn-)groei in de afgelopen jaren. Do the maths...

dat bestaat natuurlijk nooit, dat is niet vol te houdenquote:Op maandag 20 april 2015 19:57 schreef PaulieWalnuts het volgende:

Tsjah, je kan er de klok op gelijk zetten dat de Chinezen de regering afzetten als het land in een crisis belandt. Daarom doet de Chinese regering er ook alles aan om de groei op 7% te houden.

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

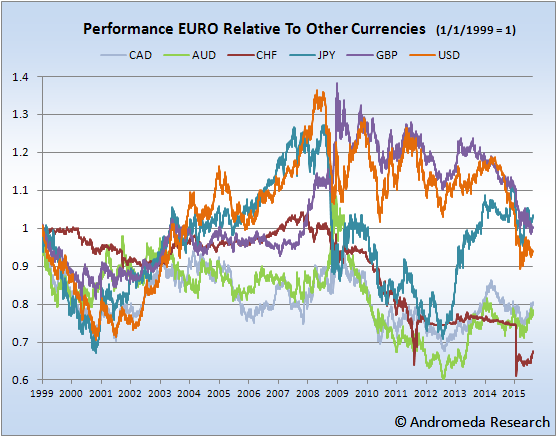

Als alle "harde" valuta door de centrale banken gedevalueerd worden dan blijft het in principe toch bij het oude? Alleen de zimbabwaanse dollar wordt opeens duurder voor ons.quote:Op maandag 20 april 2015 18:01 schreef SeLang het volgende:

Die Chinese QE zie ik meer als het begin van het ontvouwen van mijn scenario, want dit gaat natuurlijk richting een currency devaluatie.

Inderdaad, dat wordt een soort haasje-over. Vandaar dat het uiteindelijk ontaardt in handelsbarrières.quote:Op dinsdag 21 april 2015 12:37 schreef Basp1 het volgende:

[..]

Als alle "harde" valuta door de centrale banken gedevalueerd worden dan blijft het in principe toch bij het oude?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Griekse staatslening, vorig jaar 8x overtekend (meer dan de Facebook IPO)

en nu nog maar 60 cent waard voor elke euro

Volgens de grafiek betaalden mensen zelfs in oktober nog boven pari voor deze troep

Wie zouden dat gekocht hebben?

en nu nog maar 60 cent waard voor elke euro

Volgens de grafiek betaalden mensen zelfs in oktober nog boven pari voor deze troep

Wie zouden dat gekocht hebben?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Is niet alles boven de eerste jaars rente ontvangsten boven pariquote:Op dinsdag 21 april 2015 16:05 schreef SeLang het volgende:

Griekse staatslening, vorig jaar 8x overtekend (meer dan de Facebook IPO)

en nu nog maar 60 cent waard voor elke euro

[ afbeelding ]

Volgens de grafiek betaalden mensen zelfs in oktober nog boven pari voor deze troep

Wie zouden dat gekocht hebben?

[ Bericht 0% gewijzigd door icecreamfarmer_NL op 21-04-2015 19:02:03 ]

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

De duimschroeven worden verder aangedraaid

quote:European Central Bank Squeezes Greek Banks, Tightening Access to Loans

As Greece scrambles to secure a financing deal with Europe before running out of cash, the European Central Bank is tightening the vise on the country’s ailing banks by curtailing access to desperately needed emergency loans.

The European Central Bank is now demanding that the value of the collateral that Greek banks post at their own central bank to secure these loans be reduced by as much as 50 percent, according to people who have been briefed on these discussions but who were not authorized to discuss them publicly.

And, these people say, if the Greek government and Europe remain at an impasse on an agreement about austerity measures, these so-called haircuts could increase further.

http://mobile.nytimes.com(...)reek-banks.html?_r=1

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

allemaal de schuld van Draghi , die geeft voortdurend onhoudbare en niet bestaande garanties af , maar men zal steeds minder naar hem luisteren en de euro links laten liggenquote:Op dinsdag 21 april 2015 16:05 schreef SeLang het volgende:

Griekse staatslening, vorig jaar 8x overtekend (meer dan de Facebook IPO)

en nu nog maar 60 cent waard voor elke euro

[ afbeelding ]

Volgens de grafiek betaalden mensen zelfs in oktober nog boven pari voor deze troep

Wie zouden dat gekocht hebben?

Overigens een meer persoonlijkere vraag. We klagen hier allemaal over maar zijn er ook mensen die zich er tegen hedgen? En zo ja hoe?

Ik zelf niet want mijn uitgaven en inkomsten zijn in euro's op misschien 1 korte vakantie per jaar na.

Ik zelf niet want mijn uitgaven en inkomsten zijn in euro's op misschien 1 korte vakantie per jaar na.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

Dan ben je dus inderdaad al grotendeels gehedged omdat bijna al je uitgaven in euro zijn. Daarnaast heb jij een (lelijke maar tot nu toe effectieve) hedge via duration (je Rabo Certificaten). De ECB stampt met haar QE namelijk de lange kant van de yieldcurve plat en perpetuals zijn daar extreem gevoelig voor. (voor jou positief)quote:Op woensdag 22 april 2015 09:39 schreef icecreamfarmer_NL het volgende:

Overigens een meer persoonlijkere vraag. We klagen hier allemaal over maar zijn er ook mensen die zich er tegen hedgen? En zo ja hoe?

Ik zelf niet want mijn uitgaven en inkomsten zijn in euro's op misschien 1 korte vakantie per jaar na.

Er is ook nog een wildcard in de zin dat ik verwacht dat het huidige QE programma niet kan worden uitgevoerd in de huidige vorm en binnen een paar maanden gaat falen (er zijn domweg te weinig staatsleningen om te kopen). En de spreads tussen staatsleningen en corporate debt nemen door de QE juist toe - iets wat de ECB natuurlijk niet wil. Daarom zie ik een grote kans dat QE wordt uitgebreid naar corporate debt. Dan kan de junk bubble (incl Rabo certificaten) nog even doorlopen, als voor die tijd de spread met high grade tenminste niet explodeert (groot risico).

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ok verder ben ik deels gehedged door aandelen in usd.quote:Op woensdag 22 april 2015 11:04 schreef SeLang het volgende:

[..]

Dan ben je dus inderdaad al grotendeels gehedged omdat bijna al je uitgaven in euro zijn. Daarnaast heb jij een (lelijke maar tot nu toe effectieve) hedge via duration (je Rabo Certificaten). De ECB stampt met haar QE namelijk de lange kant van de yieldcurve plat en perpetuals zijn daar extreem gevoelig voor. (voor jou positief)

Er is ook nog een wildcard in de zin dat ik verwacht dat het huidige QE programma niet kan worden uitgevoerd in de huidige vorm en binnen een paar maanden gaat falen (er zijn domweg te weinig staatsleningen om te kopen). En de spreads tussen staatsleningen en corporate debt nemen door de QE juist toe - iets wat de ECB natuurlijk niet wil. Daarom zie ik een grote kans dat QE wordt uitgebreid naar corporate debt. Dan kan de junk bubble (incl Rabo certificaten) nog even doorlopen, als voor die tijd de spread met high grade tenminste niet explodeert (groot risico).

Maar net als jouw zelf, je zit voor een half jaar in Engeland en een half jaar in andere landen.

Maar ik heb begrepen dat je vermogen in Eur zit. Ben je niet langzaamaan dat aan het afbouwen richting een grotere diversiteit aan valuta?

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

Eerder omgekeerd. Ik zie de euro als relatief ondergewaardeerd ten gevolge van manipulatie. Handelsbalans is positief (in tegenstelling tot GB en US), begrotingstekorten relatief klein en men is imo te positief over economische groei in GB en US terwijl ik denk dat die waarschijnlijk zijn uitgepiekt. Daarom denk ik dat de rente-gap (in elk geval aan de lange kant) kleiner gaat worden. Ik deel de voorstellingen van een $0,80 euro dus ook niet. Er is extreem negatief sentiment over europa terwijl die al veel verder zijn gevorderd met het op orde brengen van de fiscale situatie. Vergelijk bijvoorbeeld GB, die een tekort hebben van 5,7% bij een booming economie (3,0% groei - die hadden nu allang een surplus moeten draaien) vs eurozone 2,4% tekort bij 0,3% groei. Wie is er denk je beter voorbereid op de volgende downturn?quote:Op woensdag 22 april 2015 11:08 schreef icecreamfarmer_NL het volgende:

[..]

Ok verder ben ik deels gehedged door aandelen in usd.

Maar net als jouw zelf, je zit voor een half jaar in Engeland en een half jaar in andere landen.

Maar ik heb begrepen dat je vermogen in Eur zit. Ben je niet langzaamaan dat aan het afbouwen richting een grotere diversiteit aan valuta?

Mijn "strategie" is dus juist nu overwogen in euro en alleen omwisselen wanneer een uitgave moet worden gedaan. Ik vermijd nu grote saldo's in buitenlandse valuta. Dit is natuurlijk geen hedge maar juist een positie trade. Mijn "hedge" bestaat uit het feit dat ik morgen weer in de eurozone kan gaan wonen als de euro waardeloos zou worden.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Even een flashback: de Griekse uitzending van het Eurovisie Songfestival 2013.

Dit had moeten winnen!

Caught in a sea storm on Egnatia street,

Gales are drifting us far from the shore,

Our route might be wrong,

Lights are blinking on and off,

The ship is heading towards Grevena.

In an endless sea of good old whiskey

Castaways are we, not to be found,

The earth is dizzy, it staggers away

Holes in the head and a car that goes round

Who gave it sail and wheel?

Alcohol is free…

Waves are huge, the winds keep on blowing

And the mermaid keeps on asking,

Good woman, Alex had one too many.

Amidst the sea a traffic light,

Perhaps they got whiff of us,

Who put such distance between my house and me?

Chorus (twice)

Caught in a sea storm on Egnatia street

Gales are drifting us too far from the shore

Our route might be wrong

Lights are blinking on and off

The ship is headed towards Grevena.

It’s not the fault of good old whiskey

The ice cubes were spiked

And the ship seems to run on four round wheels!

An alcohol test and a traffic cop

Is of no terror for us

A downhill within the sea begins.

Alcohol is free…

Dit had moeten winnen!

Caught in a sea storm on Egnatia street,

Gales are drifting us far from the shore,

Our route might be wrong,

Lights are blinking on and off,

The ship is heading towards Grevena.

In an endless sea of good old whiskey

Castaways are we, not to be found,

The earth is dizzy, it staggers away

Holes in the head and a car that goes round

Who gave it sail and wheel?

Alcohol is free…

Waves are huge, the winds keep on blowing

And the mermaid keeps on asking,

Good woman, Alex had one too many.

Amidst the sea a traffic light,

Perhaps they got whiff of us,

Who put such distance between my house and me?

Chorus (twice)

Caught in a sea storm on Egnatia street

Gales are drifting us too far from the shore

Our route might be wrong

Lights are blinking on and off

The ship is headed towards Grevena.

It’s not the fault of good old whiskey

The ice cubes were spiked

And the ship seems to run on four round wheels!

An alcohol test and a traffic cop

Is of no terror for us

A downhill within the sea begins.

Alcohol is free…

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Via Powned:

Wat zijn we toch aan het doormodderen. Ik heb niet het idee dat Griekenland er nu veel beter voorstaat dan in, pak hem beet, 2010.quote:De Griekse minister Varoufakis ziet het verlaten van de euro nog steeds als optie, als het land meer eisen moet accepteren. "Dat is geen bluff", zei hij in een interview met een Frans tijdschrift dat gisteren werd gepubliceerd.

"We kunnen niet meer bluffen. Wanneer ik zeg dat we de euro verlaten als we met nog meer onhoudbare eisen te maken krijgen, is dat geen bluf", zegt de Griekse minister volgens persbureau Reuters.

De opmerking is opvallend, omdat de Griekse regering eerder aangaf in de eurozone te willen blijven.

Op de vraag wat er zou gebeuren als Griekenland de eurozone zou verlaten, antwoordt Varoufakis dat deze consequenties niet te voorspellen zijn. "Iedereen die zegt de consequenties te weten praat onzin en werkt Europa tegen", aldus Varoufakis.

Het is alleen maar slechter geworden door het krampachtige voorkomen van default terwijl het land def acto allang failliet is.quote:Op zaterdag 25 april 2015 00:29 schreef luxerobots het volgende:

Via Powned:

[..]

Wat zijn we toch aan het doormodderen. Ik heb niet het idee dat Griekenland er nu veel beter voorstaat dan in, pak hem beet, 2010.

De enige manier vooruit voor de Grieken is om de terugbetalingen van de leningen volledig te stoppen en dus failliet te gaan. het zal even een shock zijn, maar ik ga er vanuit dat varoufakis en co hier allang een draaiboek voor klaar hebben liggen. Dat geld dat door europa is geleend aan de Grieken gaat nooit meer terugbetaald worden en dat is ook volkomen logisch. De banken hoeven niet meer voor op te draaien voor dit verlies,maar de belastingbetaler en dat waarschijnlijk precies wat beoogd is door de EU. Verder kan ook in dit scenario griekenland gewoon in de eu en euro blijven, als men verstandig is doet men dit ook, omdat ze dan een machtspositie hebben door het veto dat ze hebben in de eu besluitvorming. Om de interne economie draaiende te houden komt er een dubbele valuta en kunnen de Russen en chinezen via griekenland meer invloed binnen de eu en navo kopen.

Jij denkt dat Rusland en China geld gaan uitlenen aan een land dat een betalingsachterstand op al bestaande leningen heeft?quote:Op zaterdag 25 april 2015 09:41 schreef Gabrunal_2013 het volgende:

[..]

Het is alleen maar slechter geworden door het krampachtige voorkomen van default terwijl het land def acto allang failliet is.

De enige manier vooruit voor de Grieken is om de terugbetalingen van de leningen volledig te stoppen en dus failliet te gaan. het zal even een shock zijn, maar ik ga er vanuit dat varoufakis en co hier allang een draaiboek voor klaar hebben liggen. Dat geld dat door europa is geleend aan de Grieken gaat nooit meer terugbetaald worden en dat is ook volkomen logisch. De banken hoeven niet meer voor op te draaien voor dit verlies,maar de belastingbetaler en dat waarschijnlijk precies wat beoogd is door de EU. Verder kan ook in dit scenario griekenland gewoon in de eu en euro blijven, als men verstandig is doet men dit ook, omdat ze dan een machtspositie hebben door het veto dat ze hebben in de eu besluitvorming. Om de interne economie draaiende te houden komt er een dubbele valuta en kunnen de Russen en chinezen via griekenland meer invloed binnen de eu en navo kopen.

Als ze nu nog failliet gaan , zijn alle bezuinigingen en dergelijke van de afgelopen 5 jaar zinloos geweest, ze hebben inmiddels het begrotingstekort onder de 3% zeg maar

Jij denkt dat ze daar niks voor terugkrijgen?quote:Op zaterdag 25 april 2015 09:46 schreef Igen het volgende:

[..]

Jij denkt dat Rusland en China geld gaan uitlenen aan een land dat een betalingsachterstand op al bestaande leningen heeft?

so long and thanks for all the fish

lenen wie heeft het over lenen? Macht koop je.quote:Op zaterdag 25 april 2015 09:46 schreef Igen het volgende:

[..]

Jij denkt dat Rusland en China geld gaan uitlenen aan een land dat een betalingsachterstand op al bestaande leningen heeft?