WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Welkom in het Eurocrisis topic!

Waar schulden met schulden worden afgelost.

Waar de banken de vestzak zijn en de EU burger de broekzak is.

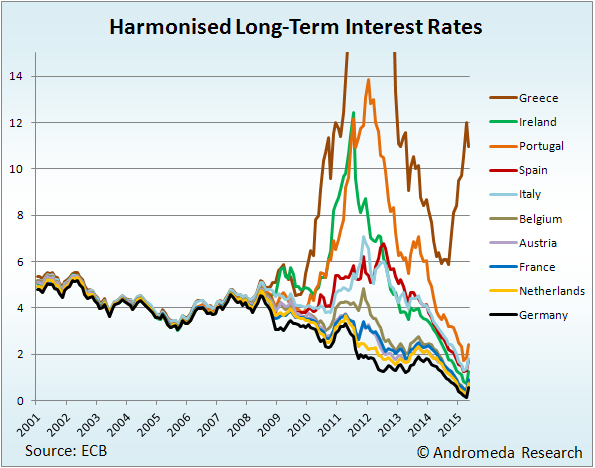

10-yr yields

Griekenland (l) en Ierland 9-yr (r)

Portugal (l) en ter vergelijking Duitsland (r)

Italie (l) en Spanje (r)

GDP in prices of the previous year (economic growth)

Unemployment rate (as a % of labour force)

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dat het juridisch moeilijk te doen is daar ben ik het helemaal mee eens - maar ik heb het erover wat eerlijker zou zijn.quote:Op zaterdag 16 maart 2013 10:18 schreef miro86 het volgende:

[..]

3 dingen. Ten eerste lijkt het me wet-technisch veel moeilijker om hypotheken te verhogen. Spaarrekeningen verlagen is gewoon een vermogensheffing. Een hypotheek is een contract tussen 2 private partijen. Daar kun je minder mee als staat.

Ten tweede, je moet bedenken waarom je zoiets toepast en beredeneren waarom je iemand wil pakken. In het geval Cyprus is het heel simpel. Je wilt dat de Russen meebetalen. Qua hypotheken en lokale leningen is er niet veel mis mee.

Spaarders, boven de 100k hebben ervoor gekozen om bepaalde risico's te lopen namelijk dat ze alles boven de 100k kwijt kunnen raken. Ik was verbaasd dat ook spaarders onder 100k mee betalen. Leners hebben een geheel andere risico analyse gemaakt, waar een verhoging van het terug te betalen bedrag geen onderdeel van was. (Tevens voor veel mensen was de grens niet 100k maar 10k of 25k toen ze hun beslissing maakten; dit is sinds 2008 omhoog-/gelijkgetrokken. )

Spaarders zijn een gevangen gevangen groep. Zij moeten tegen hun wil in hypotheken subsidiŽren. Dat is het gevolg van een centrale bank die rentes continue onder hun "markt" niveau houdt. Immers, als er veel vraag naar krediet is dan verruimt zij de geldhoeveelheid zodat de rente laag blijft. Hierdoor worden spaarders nooit voldoende gecompenseerd voor het risico dat ze lopen.

Aan de andere kant heb je mensen die geld lenen die continue profiteren van het feit dat ze veel goedkoper kunnen lenen dan ze zouden kunnen in een markt zonder interventies.

Het is daarom oneerlijk om de schade op alleen spaarders af te schuiven als de boel onvermijdelijk een keer opblaast want zij hebben hier nooit voor gekozen en kunnen in feite nergens heen. Alles loopt via banken. Je salaris kun je niet cash ontvangen, de meeste betalingen moeten via banken. Zelfs belasting kun je niet cash betalen!

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ze kunnen hun geld niet meer weghalen.quote:Op zaterdag 16 maart 2013 10:24 schreef michaelmoore het volgende:

[..]

Die russen hebben volgende week al hun geld naar rusland gehaald , en komen niet meer terug daar , dan zijn die banken helemaal failiet

quote:Run op banken Cyprus na besluit reddingsplan

In Cyprus is een run op bankrekeningen ontstaan na het akkoord dat de eurogroep heeft bereikt over een reddingsplan. Honderden mensen probeerden hun rekening leeg te halen.

Banken hadden de actie voorzien en hebben hun systemen voor internetbankieren tijdelijk stilgelegd. Ook hebben de weinige bankfilialen die open waren, hun deuren gesloten en is er een beperking aan het bedrag dat spaarders kunnen opnemen.

De rekeninghouders maken zich zorgen over een bepaling in het akkoord dat spaarders bij Cypriotische banken aan de redding gaan meebetalen. Ze krijgen een heffing van 9,9 procent voor hun kiezen. Voor lagere banksaldi geldt een heffing van 6,75 procent. De heffingen moeten Cyprus 5,8 miljard euro opleveren.

Het land dreigde te bezwijken onder problemen in zijn relatief grote financiŽle sector, onder meer door de verwevenheid met de problematische Griekse bankensector. De ministers van FinanciŽn van de 17 eurolanden zijn daarom in de nacht van vrijdag op zaterdag een leningenpakket van 10 miljard euro overeengekomen.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Als je daar nu nog geld had is dat best wel een fail. Hier wordt al maanden lang over gepraat, inclusief de mogelijkheid dat spaarders zouden moeten gaan meebetalen.

Het meest triest is het natuurlijk weer voor de gewone burgers die niet zo op de hoogte zijn van het economische nieuws en ook geen mogelijkheden hebben om een buitenlandse rekening te openen.

Het meest triest is het natuurlijk weer voor de gewone burgers die niet zo op de hoogte zijn van het economische nieuws en ook geen mogelijkheden hebben om een buitenlandse rekening te openen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ach ja, zo gaat het toch altijd. De politici die dit mede hebben bedacht zullen ongetwijfeld ook al hun geld in het buitenland hebben gestald. Net oorlog; de zonen van de leiders zie je ook nooit aan het front.quote:Op zaterdag 16 maart 2013 10:57 schreef SeLang het volgende:

Als je daar nu nog geld had is dat best wel een fail. Hier wordt al maanden lang over gepraat, inclusief de mogelijkheid dat spaarders zouden moeten gaan meebetalen.

Het meest triest is het natuurlijk weer voor de gewone burgers die niet zo op de hoogte zijn van het economische nieuws en ook geen mogelijkheden hebben om een buitenlandse rekening te openen.

[ Bericht 3% gewijzigd door #ANONIEM op 16-03-2013 11:05:19 ]

En wie mogen die onwetenden precies zijn? Wel §100.000 of meer op je spaarrekening maar volledig verrast worden door de gebeurtenissen? Ik denk eerder dat het gaat om mensen die liever 9.5% verlies op hun zwarte geld nemen dan dat ze het ergens voor de belasting moeten declareren.quote:Op zaterdag 16 maart 2013 10:57 schreef SeLang het volgende:

Als je daar nu nog geld had is dat best wel een fail. Hier wordt al maanden lang over gepraat, inclusief de mogelijkheid dat spaarders zouden moeten gaan meebetalen.

Het meest triest is het natuurlijk weer voor de gewone burgers die niet zo op de hoogte zijn van het economische nieuws en ook geen mogelijkheden hebben om een buitenlandse rekening te openen.

Iedereen weet ook precies waarom dat op Cyprus moest gebeuren. Niemand wilde het zwarte vermogen van Russen gaan garanderen ten koste van EU burgers.

Er bestaat ook nog zoiets als gewone burgers hoor. Een bouwvakker of een taxichauffeur die wat geld heeft gespaard als aanvulling van het karige staatspensioen. Die hebben waarschijnlijk geen flauw idee van wat er zich afspeelt.quote:Op zaterdag 16 maart 2013 12:08 schreef HiZ het volgende:

[..]

En wie mogen die onwetenden precies zijn? Wel §100.000 of meer op je spaarrekening maar volledig verrast worden door de gebeurtenissen? Ik denk eerder dat het gaat om mensen die liever 9.5% verlies op hun zwarte geld nemen dan dat ze het ergens voor de belasting moeten declareren.

Iedereen weet ook precies waarom dat op Cyprus moest gebeuren. Niemand wilde het zwarte vermogen van Russen gaan garanderen ten koste van EU burgers.

Als je zelf wel goed op de hoogte bent dan vergeet je gemakkelijk dat een hele grote groep mensen geen flauw idee heeft op welke manieren ze allemaal worden genaaid. Een kerel die ik hier (UK) ken was vroeger metselaar en heeft nu een (karig) staatspensioentje en als aanvulling ongeveer £100k aan spaargeld (en geen eigen huis). Voor mij is het zo klaar als een klontje dat hij het niet gaat redden, maar zelf had hij nieteens de skills om uit te rekenen hoeveel 3% rente op £100k spaargeld is. En het concept inflatie kent hij natuurlijk wel, maar hij heeft domweg niet het rekenkundig inzicht om te begrijpen wat dat betekent over een langere termijn. Het geheel overziet hij niet, laat staan dat hij weet hoe hij zich moet indekken tegen wat hem te wachten staat.

Dit lijkt een extreem voorbeeld, maar het valt me bijvoorbeeld ook altijd op hoeveel er hier geklaagd wordt door niet al te domme Britten die naar hun geliefde Spanje op vakantie gaan en schrikken hoe duur alles is geworden. Als in: externe oorzaak. De meesten hebben gewoon niet in de gaten dat de overheid een bewust beleid voert om de £ te laten dalen en dat het feit dat ze worden uitgerookt bewust overheidsbeleid is.

Ik walg van dit soort overheids beleid

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

gaan ze toch lekker voortaan naar Brightonquote:Op zaterdag 16 maart 2013 12:39 schreef SeLang het volgende:

Dit lijkt een extreem voorbeeld, maar het valt me bijvoorbeeld ook altijd op hoeveel er hier geklaagd wordt door niet al te domme Britten die naar hun geliefde Spanje op vakantie gaan en schrikken hoe duur alles is geworden.

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

Ja er bestaat ook zoiets als een 'gewone burger', maar die 'gewone burger' heeft de Cypriotische bankensector niet opgeblazen tot een formaat dat 8 keer groter is dan het hele BNP.

Er is momenteel inderdaad een flinke boom in toerisme in eigen land. Campings doen ook goede zaken want mensen hebben geen geld meer voor duurdere accommodatie. Dus ja, er is ook een silver lining. Maar goed, dat was mijn punt natuurlijk niet.quote:Op zaterdag 16 maart 2013 12:43 schreef michaelmoore het volgende:

[..]

gaan ze toch lekker voortaan naar Brighton

[ afbeelding ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ja precies en dat is juist mijn punt: die gewone burger betaalt nu wel voor de schade.quote:Op zaterdag 16 maart 2013 12:46 schreef HiZ het volgende:

Ja er bestaat ook zoiets als een 'gewone burger', maar die 'gewone burger' heeft de Cypriotische bankensector niet opgeblazen tot een formaat dat 8 keer groter is dan het hele BNP.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Voorzover het gewone Cyprioten betreft gaat het om een eenmalige heffing op hun spaargeld. Het alternatief is het land in een onhoudbare schuldpositie te duwen. Met buitenlanders die hun spaargeld in Cyprus op een rekening hebben gezet heb ik niet zoveel medelijden. Die zijn duidelijk van een ander kaliber dan jouw niet rekenvaardige voorbeeld. Het lijkt met zelfs nog beter omdat deze oplossing waarschijnlijk betekent, dat de gewone belastingbetaler buiten Cyprus in ieder geval voorlopig buiten schot blijft.quote:Op zaterdag 16 maart 2013 12:47 schreef SeLang het volgende:

[..]

Ja precies en dat is juist mijn punt: die gewone burger betaalt nu wel voor de schade.

Toerisme en de bouw dat zijn de grote moneymakers voor het MKB, en die hebben we hier in Nederland allebei de nek omgedraaid met die dure Euro , loop maar eens een super in Frankrijk of Spanje inquote:Op zaterdag 16 maart 2013 12:47 schreef SeLang het volgende:

[..]

Er is momenteel inderdaad een flinke boom in toerisme in eigen land. Campings doen ook goede zaken want mensen hebben geen geld meer voor duurdere accommodatie.

Voor ons is alles in Griekenland en Spanje ook enorm duur hoor, de netto bestedingen lopen hier ook fors terug

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

Eigenlijk had ik zo'n maatregel als op Cyprus ook in Spanje verwacht, maar misschien komt dat nog.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Worden de spaarders nu eigenaar van de banken of niet?

Meen ergens iets gezien te hebben van 'de spaarders die de heffing betalen, worden gecompenseerd met aandelen in hun bank' ?

Meen ergens iets gezien te hebben van 'de spaarders die de heffing betalen, worden gecompenseerd met aandelen in hun bank' ?

Van alle alternatieven die op tafel lagen, was een belasting op de spaartegoeden de minst slechte, meent de Cypriotische minister van FinanciŽn, Michaelis Sarris. Maar is dat wel zo? Waarom moeten de senior obligatiehouders van de Cypriotische banken niet bloeden (op dit ogenblik is er enkel sprake van een knipbeurt op de schuldeis van de junior bond holders)? Die banken zijn niet alleen in diepe problemen gekomen door hun relatief grote portefeuilles van Grieks staatspapier (waarop in februari vorig jaar een schuldherschikking gebeurde), maar ze hebben ook voor liefst 23 miljard euro bar slechte leningen op de boeken staan.

Nu zouden de uitstaande bankobligaties naar verluidt niet zo omvangrijk zijn, maar dat neemt niet weg dat - na de aandeelhouders - alle obligatiehouders vooraan in de rij zouden moeten staan als er koppen moeten rollen. Dus niet enkel de junior, maar ook de senior bondholders. Pas als dat niet volstaat, mag het de beurt zijn aan de belastingbetaler.

http://blogs.tijd.be/bbb/(...)g.html#ixzz2NiQ5tCZh

Nu zouden de uitstaande bankobligaties naar verluidt niet zo omvangrijk zijn, maar dat neemt niet weg dat - na de aandeelhouders - alle obligatiehouders vooraan in de rij zouden moeten staan als er koppen moeten rollen. Dus niet enkel de junior, maar ook de senior bondholders. Pas als dat niet volstaat, mag het de beurt zijn aan de belastingbetaler.

http://blogs.tijd.be/bbb/(...)g.html#ixzz2NiQ5tCZh

Wat ik zelf het meest significant vind is dat het Europese Deposito Garantiestelsel kennelijk is afgeschaft. Banktegoeden waren binnen de hele eurozone tot §100.000 gegarandeerd, terwijl de staat nu 6,75% van die tegoeden heeft geconfisqueerd.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

ik vraag me af of er in cyprus zoiets als 'vermogenswinstbelasting' bestaat. in nederland betaal je ieder jaar 1,2% dat is na 6 jaar al evenveel, voor de kleine spaarders dan.. voor de grote spaarders na 9 jaar

hm...

hm...

Moet ik nu een huis gaan kopen en wat zilver en goud , en aandelen. Voordat ze ook in nederland 10% of meer gaan stelen?

Huizen en goud zijn ook makkelijk te confisqueren. Een overheid die z'n poten niet thuis kan houden daar kun je je bijna niet tegen beschermen. Nog los van de vraag in hoeverre die dingen hun (bubble) waarde blijven behouden.quote:Op zaterdag 16 maart 2013 16:21 schreef arjan1212 het volgende:

Moet ik nu een huis gaan kopen en wat zilver en goud , en aandelen. Voordat ze ook in nederland 10% of meer gaan stelen?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Bankrun in Cyprus. Jongen staat op het punt om een meisje haar kont aan te raken terwijl het meisje wanhopig haar spaarcentjes probeert te redden

Wat een fail trouwens. Er hangt een bordje boven die ATM dat dieven met CCTV in de gaten worden gehouden. En dan wordt je geld gejat door de staat....

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Senior bonds blijven weer buiten schot, terwijl spaartegoeden, junior bonds (mogelijk) en de belastingbetaler de rekening betaalt. Dat vind ik het zorgwekkende aan dit gebeuren.

Feitelijk heeft deze bailout/bail-in de ongeschreven spelregels veranderd.

Feitelijk heeft deze bailout/bail-in de ongeschreven spelregels veranderd.

In the coastal city of Limassol, where the EPP meeting was held, a man drove a bulldozer into a bank branch in protest at today’s decision, according to images broadcast on state-run CYBC.

http://www.bloomberg.com/(...)sses.html?cmpid=yhoo

http://www.bloomberg.com/(...)sses.html?cmpid=yhoo

Volgens de nieuwe wetgeving in Nederland (en heel Europa dacht ik) zouden spaartegoeden preferent worden. Wat komt daar nog van terecht?quote:Op zaterdag 16 maart 2013 16:59 schreef piepeloi55 het volgende:

Senior bonds blijven weer buiten schot, terwijl spaartegoeden, junior bonds (mogelijk) en de belastingbetaler de rekening betaalt. Dat vind ik het zorgwekkende aan dit gebeuren.

Feitelijk heeft deze bailout/bail-in de ongeschreven spelregels veranderd.

Ik ga denk ik maar weer eens een mailtje naar wat kamerleden sturen zodat ze kamervragen kunnen stellen aan Dijsselbloem om dit op te helderen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

wat ? kamerleden reageren op jou mails?? echt? Vraag dan ook gelijk of ze willen ophouden met het verhogen van de tabaksaccijns

Het is overduidelijk een calculerende maatregel die NIETS aan de grondregels verandert. Gewoon omdat Cyprus echt een uitzonderingsgeval is. Het meeste geld waar we het over hebben is zwartgeld uit Rusland en Groot-Brittannie. En voor de eigenaars van dat geld is deze plotselinge belasting een heel stuk minder erg dan dat ze hun geld nu ergens anders moeten onderbrengen.quote:Op zaterdag 16 maart 2013 16:59 schreef piepeloi55 het volgende:

Senior bonds blijven weer buiten schot, terwijl spaartegoeden, junior bonds (mogelijk) en de belastingbetaler de rekening betaalt. Dat vind ik het zorgwekkende aan dit gebeuren.

Feitelijk heeft deze bailout/bail-in de ongeschreven spelregels veranderd.

Je kunt het zelfs zien aan die zogenaamde 'bankrun'. Het zijn vooral gewone Cypriotische burgers die proberen om hun geld veilig te stellen.

Er is een belasting ingevoerd. Iedereen krijgt gewoon zijn tegoed, exclusief de bronbelasting. En alweer, het gaat vooral over geld van mensen die helemaal nergens anders heenkunnen met hun geld (of in ieder geval niet zonder nog veel grotere verliezen te nemen).quote:Op zaterdag 16 maart 2013 16:12 schreef SeLang het volgende:

Wat ik zelf het meest significant vind is dat het Europese Deposito Garantiestelsel kennelijk is afgeschaft. Banktegoeden waren binnen de hele eurozone tot §100.000 gegarandeerd, terwijl de staat nu 6,75% van die tegoeden heeft geconfisqueerd.

Als de overheid bepaalde vermogensverschaffers buiten spel kan zetten en banken nationaliseerd heb je eigenlijk geen preferente status van tegoeden die onder het DGS vallen nodig. Ik heb eerlijk gezegd altijd geloofd dat ook zonder preferente status er 'overnacht' wetgeving word aangenomen die spaargoeden ontziet als de shit de fan zou raken.quote:Op zaterdag 16 maart 2013 17:06 schreef SeLang het volgende:

Volgens de nieuwe wetgeving in Nederland (en heel Europa dacht ik) zouden spaartegoeden preferent worden. Wat komt daar nog van terecht?

Het laten meebetalen van spaargelden en het buiten schot houden van senior bonds is denk ik een unieke maatregel die de overheid niet snel zal toepassen bij haar eigen bevolking.

Toch blijft het een grote verandering van de spelregels (buiten de wassen neus van het Cyprische DGS), met name voor landen die aan het infuus hangen. Als je nu spaargelden hebt in een van die landen wil je het risico niet lopen dat een soortgelijk bail-in onder druk van de EU tot stand komt als het bankwezen een bailout nodig heeft. Dan ga je je spaartegoeden onderbrengen bij banken in solvabele landen en/of cash aanhouden (veel rente krijg je toch niet).

Hebben jullie echt niets gelezen over waarom Duitsland Cyprus niet wilde helpen? Dat had alles te maken met het garanderen van Russische zwartgeld door Duitse belastingbetalers. Die Russische rekeninghouders wisten allang dat ze geknipt en geschoren zouden gaan worden. Toch hebben ze geen cent uit Cyprus teruggetrokken. Om de simpele reden dat het witwassen van hun geld makkelijk 30 tot 40% van het tegoed kan gaan kosten. Daar steekt een 10% belasting gunstig bij af.

Een bailout van de grootte van de totale economie is onverkoopbaar en autoriteiten durven niet aan de senior bonds. Dan kom je automatisch uit bij de junior bonds en spaartegoeden. Men had dit liever niet gedaan, ook hier kunnen grote ongewenste consequenties aan vasthangen immers. Tenminste, als je redeneerd in hun gedachtegang.quote:Op zaterdag 16 maart 2013 17:54 schreef HiZ het volgende:

Hebben jullie echt niets gelezen over waarom Duitsland Cyprus niet wilde helpen? Dat had alles te maken met het garanderen van Russische zwartgeld door Duitse belastingbetalers. Die Russische rekeninghouders wisten allang dat ze geknipt en geschoren zouden gaan worden. Toch hebben ze geen cent uit Cyprus teruggetrokken. Om de simpele reden dat het witwassen van hun geld makkelijk 30 tot 40% van het tegoed kan gaan kosten. Daar steekt een 10% belasting gunstig bij af.

Het heeft niet zoveel met het Russisch zwarte geld te maken denk ik, al maakt het deze bailout wel beter verkoopbaar.

Als jij denkt dat dit niks te maken heeft met Russisch zwartgeld dan heb je gewoon niet opgelet.quote:Op zaterdag 16 maart 2013 17:58 schreef piepeloi55 het volgende:

[..]

Een bailout van de grootte van de totale economie is onverkoopbaar en autoriteiten durven niet aan de senior bonds. Dan kom je automatisch uit bij de junior bonds en spaartegoeden. Men had dit liever niet gedaan, ook hier kunnen grote ongewenste consequenties aan vasthangen immers. Tenminste, als je redeneerd in hun gedachtegang.

Het heeft niet zoveel met het Russisch zwarte geld te maken denk ik, al maakt het deze bailout wel beter verkoopbaar.

Zojuist een mail naar minister Dijsselbloem gestuurd met een CC naar alle fractievoorzitters

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Iedereen weet dat die banken problemen hebben. De reden dat mensen hun geld daar niet weghaalden is nu juist die garantie. Als senior bondholders zonder kleerscheuren wegkomen terwijl spaarders een hoge prijs betalen dan is dat garantiestelsel dus gewoon niets waard!quote:Op zaterdag 16 maart 2013 17:51 schreef piepeloi55 het volgende:

Het laten meebetalen van spaargelden en het buiten schot houden van senior bonds is denk ik een unieke maatregel die de overheid niet snel zal toepassen bij haar eigen bevolking.

Vandaar mijn mailtje naar de minister + fractievoorzitters

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

En dan krijg je het antwoord dat er in Cyprus een belasting is ingevoerd zodat er geen gevolgen zijn voor het garantiestelsel.quote:Op zaterdag 16 maart 2013 18:32 schreef SeLang het volgende:

[..]

Iedereen weet dat die banken problemen hebben. De reden dat mensen hun geld daar niet weghaalden is nu juist die garantie. Als senior bondholders zonder kleerscheuren wegkomen terwijl spaarders een hoge prijs betalen dan is dat garantiestelsel dus gewoon niets waard!

Vandaar mijn mailtje naar de minister + fractievoorzitters

Dan is het Depositogarantiestelsel dus niets meer waard want er wordt niets meer gegarandeerd. Elke haircut wordt simpelweg een "eenmalige bronbelasting" genoemd.quote:Op zaterdag 16 maart 2013 19:12 schreef HiZ het volgende:

[..]

En dan krijg je het antwoord dat er in Cyprus een belasting is ingevoerd zodat er geen gevolgen zijn voor het garantiestelsel.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

"Told you so.."

Ik heb hier al vaker beargumenteerd waarom depositogarantiestelsels niet heilig zijn (o.a. in AEX / Waar kan je NLse staatsobligaties kopen?). Ik had alleen niet verwacht dat er ook van de allerkleinste spaarders een offer zou worden geeist.

Ik vraag me verder af of de europese FinMins ook overwogen hebben, om wel de tegoeden van EU-burgers volledig te garanderen, maar niet die van vreemde rekeninghouders. Dat zou zeker in het geval van Cyprus geen gekke handelswijze zijn geweest.

Enfin, zie Cyprus maar als een voorbode van wat er gebeurt als ook overheden niet meer in staat zijn om de spaartegoeden te redden. Spanje, ItaliŽ en Frankrijk (en enkele minder goden) zullen ons allicht nog voorgaan, maar de kans is groot dat we binnen een paar jaar in NL met hetzelfde probleem komen te zitten. En de grote ironie zal dan zijn, dat de Cyprioten en diverse anderen er nog een stuk beter vanaf zijn gekomen dan dadelijk wij, die immers zo stom zijn geweest om eerst nog al die anderen te redden vanuit de gedachte van Grooteuropese Broederschap. Terwijl er voor onszelf geen reddende engel is. Over een jaar of vijf zullen we concluderen dat we in 2008 uit de euro hadden moeten stappen, daar heb ik geen enkele twijfel aan.

Ik heb hier al vaker beargumenteerd waarom depositogarantiestelsels niet heilig zijn (o.a. in AEX / Waar kan je NLse staatsobligaties kopen?). Ik had alleen niet verwacht dat er ook van de allerkleinste spaarders een offer zou worden geeist.

Ik vraag me verder af of de europese FinMins ook overwogen hebben, om wel de tegoeden van EU-burgers volledig te garanderen, maar niet die van vreemde rekeninghouders. Dat zou zeker in het geval van Cyprus geen gekke handelswijze zijn geweest.

In mjn herinnering was de Europese DGS-limiet 50.000 euro en zijn sommige landen, zoals NL, vrijwillig op 100.000 gaan zitten.quote:Op zaterdag 16 maart 2013 16:12 schreef SeLang het volgende:

Wat ik zelf het meest significant vind is dat het Europese Deposito Garantiestelsel kennelijk is afgeschaft. Banktegoeden waren binnen de hele eurozone tot §100.000 gegarandeerd, terwijl de staat nu 6,75% van die tegoeden heeft geconfisqueerd.

Was het in Spanje niet zo, dat spaarders (deels) vergoed werden met aandelen in hun eigen bank in plaats van cash?quote:Op zaterdag 16 maart 2013 13:24 schreef SeLang het volgende:

Eigenlijk had ik zo'n maatregel als op Cyprus ook in Spanje verwacht, maar misschien komt dat nog.

Enfin, zie Cyprus maar als een voorbode van wat er gebeurt als ook overheden niet meer in staat zijn om de spaartegoeden te redden. Spanje, ItaliŽ en Frankrijk (en enkele minder goden) zullen ons allicht nog voorgaan, maar de kans is groot dat we binnen een paar jaar in NL met hetzelfde probleem komen te zitten. En de grote ironie zal dan zijn, dat de Cyprioten en diverse anderen er nog een stuk beter vanaf zijn gekomen dan dadelijk wij, die immers zo stom zijn geweest om eerst nog al die anderen te redden vanuit de gedachte van Grooteuropese Broederschap. Terwijl er voor onszelf geen reddende engel is. Over een jaar of vijf zullen we concluderen dat we in 2008 uit de euro hadden moeten stappen, daar heb ik geen enkele twijfel aan.

Volgens mij kan ik beter gelijk zelfmoord plegen.quote:Op zaterdag 16 maart 2013 19:35 schreef dvr het volgende:

"Told you so.."

Ik heb hier al vaker beargumenteerd waarom depositogarantiestelsels niet heilig zijn (o.a. in AEX / Waar kan je NLse staatsobligaties kopen?). Ik had alleen niet verwacht dat er ook van de allerkleinste spaarders een offer zou worden geeist.

Ik vraag me verder af of de europese FinMins ook overwogen hebben, om wel de tegoeden van EU-burgers volledig te garanderen, maar niet die van vreemde rekeninghouders. Dat zou zeker in het geval van Cyprus geen gekke handelswijze zijn geweest.

[..]

In mjn herinnering was de Europese DGS-limiet 50.000 euro en zijn sommige landen, zoals NL, vrijwillig op 100.000 gaan zitten.

[..]

Was het in Spanje niet zo, dat spaarders (deels) vergoed werden met aandelen in hun eigen bank in plaats van cash?

Enfin, zie Cyprus maar als een voorbode van wat er gebeurt als ook overheden niet meer in staat zijn om de spaartegoeden te redden. Spanje, ItaliŽ en Frankrijk (en enkele minder goden) zullen ons allicht nog voorgaan, maar de kans is groot dat we binnen een paar jaar in NL met hetzelfde probleem komen te zitten. En de grote ironie zal dan zijn, dat de Cyprioten en diverse anderen er nog een stuk beter vanaf zijn gekomen dan dadelijk wij, die immers zo stom zijn geweest om eerst nog al die anderen te redden vanuit de gedachte van Grooteuropese Broederschap. Terwijl er voor onszelf geen reddende engel is. Over een jaar of vijf zullen we concluderen dat we in 2008 uit de euro hadden moeten stappen, daar heb ik geen enkele twijfel aan.

Voor zover ik weet is heel Europa 100.000 en Cyprus heb ik zelf daarnet voor de zekerheid nog even nagekeken en dat is in elk geval 100.000quote:Op zaterdag 16 maart 2013 19:35 schreef dvr het volgende:

In mjn herinnering was de Europese DGS-limiet 50.000 euro en zijn sommige landen, zoals NL, vrijwillig op 100.000 gaan zitten.

Ik las wat betreft Cyprus ook iets over equity. Maar dat is het punt helemaal niet. Een spaarder wil geen equity maar spaargeld.quote:Was het in Spanje niet zo, dat spaarders (deels) vergoed werden met aandelen in hun eigen bank in plaats van cash?

Het punt is natuurlijk dat het hier helemaal geen kwestie was van "niet meer te redden". (in dat geval: all bets are off....). Senior bondholders ontspringen nu de dans volledig terwijl ze bij een faillisement niet preferent zijn aan spaargeld. Er is dus gewoon een keuze gemaakt om deze expliciete DSG garantie niet na te komen en spaarders uit te kleden ten gunste van de senior bondholders die bewust een risico namen.quote:Enfin, zie Cyprus maar als een voorbode van wat er gebeurt als ook overheden niet meer in staat zijn om de spaartegoeden te redden. Spanje, ItaliŽ en Frankrijk (en enkele minder goden) zullen ons allicht nog voorgaan, maar de kans is groot dat we binnen een paar jaar in NL met hetzelfde probleem komen te zitten. En de grote ironie zal dan zijn, dat de Cyprioten en diverse anderen er nog een stuk beter vanaf zijn gekomen dan dadelijk wij, die immers zo stom zijn geweest om eerst nog al die anderen te redden vanuit de gedachte van Grooteuropese Broederschap. Terwijl er voor onszelf geen reddende engel is. Over een jaar of vijf zullen we concluderen dat we in 2008 uit de euro hadden moeten stappen, daar heb ik geen enkele twijfel aan.

Het is wel even een precedent dat hier is geschapen!

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

De europees vastgelegde minimumgarantie is relevant omdat landen hun interne wetgeving practisch overnight kunnen aanpassen, zoals nu ook in Cyprus. Maar zolang ze in de EU zitten, kunnen ze niet onder de EU-norm gaan zitten, dus dat is een bodem waar je als spaarder op kunt rekenen. Toen die norm in 2008 speelde, was het zo dat de FinMins overeenkwamen dat minimaal 90% van 50.000 gegarandeerd moest worden, en dat dat bedrag in 2009 tot 100.000 opgetrokken zou worden. Maar wat de huidige staat van de EU-wetgeving nu daadwerkelijk is, weet ik niet.quote:Op zaterdag 16 maart 2013 19:48 schreef SeLang het volgende:

Voor zover ik weet is heel Europa 100.000 en Cyprus heb ik zelf daarnet voor de zekerheid nog even nagekeken en dat is in elk geval 100.000

Mijn punt was juist dat die Spanjaarden dus nog harder genaaid waren dan de Cyprioten, want die aandelen zijn waarschijnlijk maar een fractie waard van het verloren spaargeld. Maar dat zal wel een bepaald type spaarbank betroffen hebben dat niet onder het reguliere DGS viel.quote:Ik las wat betreft Cyprus ook iets over equity. Maar dat is het punt helemaal niet. Een spaarder wil geen equity maar spaargeld.

Tja, in deze fase zijn de politici nou eenmaal panisch over systeemrisico. Want als die bonds toevallig in handen zijn van, zeg, een Franse grootbank die door dit faillissement zijn eigen vermogen tot 0 gereduceerd ziet, zijn de rapen gaar. De boze burger/spaarder komt pas als systeemrisico in beeld wanneer we een guillotine het Binnenhof oprollen.quote:Het punt is natuurlijk dat het hier helemaal geen kwestie was van "niet meer te redden". (in dat geval: all bets are off....). Senior bondholders ontspringen nu de dans volledig terwijl ze bij een faillisement niet preferent zijn aan spaargeld. Er is dus gewoon een keuze gemaakt om deze expliciete DSG garantie niet na te komen en spaarders uit te kleden ten gunste van de senior bondholders die bewust een risico namen.

(anderzijds vraag ik me af of dat 'systeemrisico' feitelijk geen smoesje is [dat had immers allang in kaart gebracht kunnen worden door alle banken/verzekeraars de samenstelling van hun assets dagelijks bij de toezichthouders te laten melden] en dat hun werkelijke angst is, dat ze de grote spelers op de kapitaalmarkten niet tegen de haren in durven te strijken. Want als die besluiten om bijvoorbeeld eens een keertje niet in te schrijven op een staatslening van Land X, dan zijn de rapen pas ECHT gaar).

Kennelijk kun je daar als spaarder dus niet meer op rekenen.quote:Op zaterdag 16 maart 2013 20:19 schreef dvr het volgende:

De europees vastgelegde minimumgarantie is relevant omdat landen hun interne wetgeving practisch overnight kunnen aanpassen, zoals nu ook in Cyprus. Maar zolang ze in de EU zitten, kunnen ze niet onder de EU-norm gaan zitten, dus dat is een bodem waar je als spaarder op kunt rekenen.

Dat 'systeemrisico' bij banken zou inderdaad allang weg moeten zijn. We zijn inmiddels alweer bijna 5 jaar verder sinds Lehman. Ondertussen wordt Basel-III steeds meer verdund en op de lange baan geschoven. Ik vind het echt schandalig.quote:Tja, in deze fase zijn de politici nou eenmaal panisch over systeemrisico. Want als die bonds toevallig in handen zijn van, zeg, een Franse grootbank die door dit faillissement zijn eigen vermogen tot 0 gereduceerd ziet, zijn de rapen gaar. De boze burger/spaarder komt pas als systeemrisico in beeld wanneer we een guillotine het Binnenhof oprollen.

(anderzijds vraag ik me af of dat 'systeemrisico' feitelijk geen smoesje is [dat had immers allang in kaart gebracht kunnen worden door alle banken/verzekeraars de samenstelling van hun assets dagelijks bij de toezichthouders te laten melden] en dat hun werkelijke angst is, dat ze de grote spelers op de kapitaalmarkten niet tegen de haren in durven te strijken. Want als die besluiten om bijvoorbeeld eens een keertje niet in te schrijven op een staatslening van Land X, dan zijn de rapen pas ECHT gaar).

Maar goed, het grootste gevaar is de overheid zelf. Je kunt je nauwelijks verweren tegen confiscaties.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

De eerste Cypriotische spaarder zal zich binnenkort wel bij het Europees Hof melden.. dus dan weten we over een jaar of 3 mťťr.quote:Op zaterdag 16 maart 2013 20:35 schreef SeLang het volgende:

Kennelijk kun je daar als spaarder dus niet meer op rekenen.

Die maakt dus geen schijn van kans. Het EGH heeft geen jurisdictie over belastingheffing.quote:Op zaterdag 16 maart 2013 20:43 schreef dvr het volgende:

[..]

De eerste Cypriotische spaarder zal zich binnenkort wel bij het Europees Hof melden.. dus dan weten we over een jaar of 3 mťťr.

Het scenario is heel simpel; er is een paar weken gemopper op Cyprus van wat spaarders die een bedrag van een paar honderd euro tot maximaal §6.600 hebben verloren. De meerderheid van de Cyprioten vindt het wel best want die hoeven nu niet door 'Griekse' bezuinigingen onder het juk door.

En de buitenlanders (lees Russen) die het echt betalen, die zeggen niets, want die hebben gewoon nog 90% van hun zwarte vermogen. Wat al met al geen slecht percentage is in dat deel van de markt. Wat ook reden is dat de Russische regering niet alleen niet in beweging komt om zijn burgers te 'redden' maar zelfs nog wel eens bereid zou kunnen zijn om het restant te financieren.

Jullie scenario's gaan er gewoon aan voorbij dat de schade terechtkomt bij een groep die zich niet kan of wil verweren. En die er eigenlijk ook niet zoveel last van heeft.

[ Bericht 37% gewijzigd door HiZ op 16-03-2013 21:45:59 ]

Alles is theoretisch te confisqueren, maar Cyprioten die goud hebben gekozen hebben hun koopkracht weten te behouden, en betalen geen heffing aan de staat.quote:Op zaterdag 16 maart 2013 16:43 schreef SeLang het volgende:

[..]

Huizen en goud zijn ook makkelijk te confisqueren. Een overheid die z'n poten niet thuis kan houden daar kun je je bijna niet tegen beschermen. Nog los van de vraag in hoeverre die dingen hun (bubble) waarde blijven behouden.

Wellicht niet. Dat betekent dus dat je beter niet teveel geld op spaarrekeningen kunt laten slingeren.quote:Op zaterdag 16 maart 2013 20:35 schreef SeLang het volgende:

[..]

Kennelijk kun je daar als spaarder dus niet meer op rekenen.

Huis = bubble, zilver = btw betalen.quote:Op zaterdag 16 maart 2013 16:21 schreef arjan1212 het volgende:

Moet ik nu een huis gaan kopen en wat zilver en goud , en aandelen. Voordat ze ook in nederland 10% of meer gaan stelen?

Kiezen tussen aandelen en goud dus.

Oh je bedoelt er zwart geld op na houden? Dat is nog leuker voor de overheid, want dan kunnen ze je pas echt goed naaien als ze er toch achter komenquote:Op zaterdag 16 maart 2013 22:08 schreef GoedeVraag het volgende:

[..]

Wellicht niet. Dat betekent dus dat je beter niet teveel geld op spaarrekeningen kunt laten slingeren.

Overigens; zo erg is het niet als al die spaarders eindelijk eens hun geld gaan uitgeven.

goud dus of aandelenquote:Op zaterdag 16 maart 2013 22:10 schreef GoedeVraag het volgende:

[..]

Huis = bubble, zilver = btw betalen.

Kiezen tussen aandelen en goud dus.

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels

aandelen niet hoorquote:Op zondag 17 maart 2013 01:27 schreef arjan1212 het volgende:

aandelen en goud zijn ook een bubble... wheheh

blijft niets meer over

Er gaat niets boven lekker in de zon zitten in de achtertuin met een heel koud glas bier , als je al 72 jaar bent en nog gezond, laat ze maar lachen de sukkels