WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

400 is nog spectaculairder! Laten we daar dan voor gaan.quote:Op dinsdag 30 augustus 2011 17:28 schreef Anno2012 het volgende:

Saai gedoe. Kom op, 200 punten wil ik zien!

The End Times are wild

Voor een instapmoment moeten we naar sub 150.quote:Op dinsdag 30 augustus 2011 17:28 schreef Anno2012 het volgende:

Saai gedoe. Kom op, 200 punten wil ik zien!

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Eerst naar 150, instappen, en dan naar 400.quote:Op dinsdag 30 augustus 2011 17:58 schreef LXIV het volgende:

[..]

400 is nog spectaculairder! Laten we daar dan voor gaan.

Paardelul !!!

Dat is inderdaad het beste. Dan is iedereen blijquote:Op dinsdag 30 augustus 2011 18:32 schreef Anno2012 het volgende:

[..]

Eerst naar 150, instappen, en dan naar 400.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Die 150 gaat niet bereikt worden denk ik. De bodem is wel zo'n beetje bereikt, op naar echt koersherstel na tijdens van een zijwaartse en recentelijk een bearish markt. Bedrijven zijn gezond (vooral in de USA) en dat kan maar één ding betekenen; bull market.

's Avonds een man, overdags rustig an

Bedrijven zijn gezond. Maar de landen niet. USA,eurolanden?quote:Op dinsdag 30 augustus 2011 18:35 schreef Burnie88 het volgende:

Die 150 gaat niet bereikt worden denk ik. De bodem is wel zo'n beetje bereikt, op naar echt koersherstel na tijdens van een zijwaartse en recentelijk een bearish markt. Bedrijven zijn gezond (vooral in de USA) en dat kan maar één ding betekenen; bull market.

Dit is toch nog allemaal niet opgelost.

Paardelul !!!

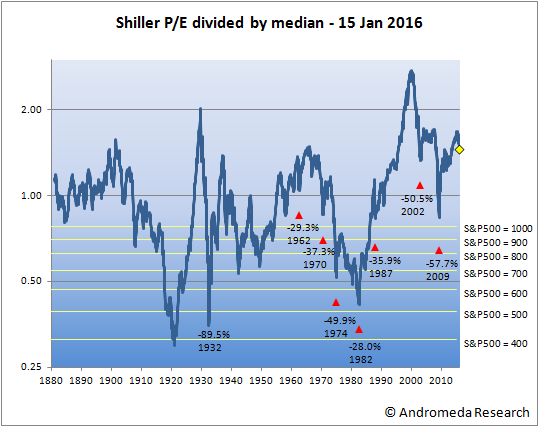

Bullmarkets en bearmarkets hebben meestal niet zoveel te maken met winstontwikkeling maar meer met P/E expansie of compressie. We zitten sinds 2000 in een secular bear market kwa P/E, maar ondanks dat staan we nog steeds ver boven de waarderingsniveaus die zelfs in een gezonde economie normaal zouden zijn (de mediaan). En normaal gesproken eindigt zo'n bear pas nadat de waardering fors onder de mediaan is gedoken (daarvoor is het de mediaan... duh!)quote:Op dinsdag 30 augustus 2011 18:35 schreef Burnie88 het volgende:

Bedrijven zijn gezond (vooral in de USA) en dat kan maar één ding betekenen; bull market.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Waar baseer je die mediaan dan op?quote:Op dinsdag 30 augustus 2011 18:46 schreef SeLang het volgende:

[..]

Bullmarkets en bearmarkets hebben meestal niet zoveel te maken met winstontwikkeling maar meer met P/E expansie of compressie. We zitten sinds 2000 in een secular bear market kwa P/E, maar ondanks dat staan we nog steeds ver boven de waarderingsniveaus die zelfs in een gezonde economie normaal zouden zijn (de mediaan). En normaal gesproken eindigt zo'n bear pas nadat de waardering fors onder de mediaan is gedoken (daarvoor is het de mediaan... duh!)

[ afbeelding ]

Als je de Shiller P/E van elke maand tussen 1880 en 2011 sorteert van hoog naar laag, dan is de mediaan de middelste in de lijst. Met andere woorden: op de mediaan zijn er evenveel maanden waarop de waardering hoger was als maanden waarop de waardering lager was.quote:

Sinds 1881 was de waardering 71% van de tijd lager dan nu (66% sinds 1945)

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Jouw instapniveau kan best de komende 30 jaar helemaal niet langskomen. En dan ben je oud.quote:Op dinsdag 30 augustus 2011 19:33 schreef SeLang het volgende:

[..]

Als je de Shiller P/E van elke maand tussen 1880 en 2011 sorteert van hoog naar laag, dan is de mediaan de middelste in de lijst. Met andere woorden: op de mediaan zijn er evenveel maanden waarop de waardering hoger was als maanden waarop de waardering lager was.

Sinds 1881 was de waardering 71% van de tijd lager dan nu (66% sinds 1945)

Niet dat je dan per se daar iets aan verloren hebt overigens.

Ik bedoel maar: zou ik het eeuwige leven hebben dan wachtte ik ook rustig af tot dat instapmoment. Maar dat eeuwige leven heb je ook niet!

The End Times are wild

Landen zijn ook niet beursgenoteerd. Een bank als Sociéte Génerale heeft gewoon een marktwaarde (beurswaarde) die maar 30% representeert van de boekwaarde. Dat zegt mij maar één ding: onderwaardering. Oké, natuurlijk veel exposure naar de PIIGS toe, maar toch.. En dan heb ik het nog niet gehad over de Shells en Mittals van deze wereld.quote:Op dinsdag 30 augustus 2011 18:38 schreef Anno2012 het volgende:

[..]

Bedrijven zijn gezond. Maar de landen niet. USA,eurolanden?

Dit is toch nog allemaal niet opgelost.

's Avonds een man, overdags rustig an

Vind ik ook! En bovendien ga ik niet blind vertrouwen op kwantitatieve gegevens uit het verleden.quote:Op dinsdag 30 augustus 2011 20:05 schreef LXIV het volgende:

[..]

Jouw instapniveau kan best de komende 30 jaar helemaal niet langskomen. En dan ben je oud.

Niet dat je dan per se daar iets aan verloren hebt overigens.

Ik bedoel maar: zou ik het eeuwige leven hebben dan wachtte ik ook rustig af tot dat instapmoment. Maar dat eeuwige leven heb je ook niet!

's Avonds een man, overdags rustig an

Het is geen kwantitatieve maar kwalitatieve data. Desalniettemin vind ik de huidige K/W tov het rendement op andere assets ook heel goed.quote:Op dinsdag 30 augustus 2011 20:10 schreef Burnie88 het volgende:

[..]

Vind ik ook! En bovendien ga ik niet blind vertrouwen op kwantitatieve gegevens uit het verleden.

Als ik Selang was zouden mijn vingers nu echt jeuken om een mooi rijtje blue-chips aan te schaffen, als ik de cash zo had liggen!

The End Times are wild

Ik zou wel eens empirisch aangetoond willen zien in hoeverre die data bijgedragen heeft tot positieve handelsbeslissingen, dan zegt het mij pas echt wat.quote:Op dinsdag 30 augustus 2011 20:40 schreef LXIV het volgende:

[..]

Het is geen kwantitatieve maar kwalitatieve data. Desalniettemin vind ik de huidige K/W tov het rendement op andere assets ook heel goed.

Als ik Selang was zouden mijn vingers nu echt jeuken om een mooi rijtje blue-chips aan te schaffen, als ik de cash zo had liggen!

Ik zit er aan te denken om hard te gaan met indextrackertjes

's Avonds een man, overdags rustig an

Ik snap niet waar je die informatie vandaan haalt. Bill Gross is vrij duidelijk geweest waarom hij zijn Amerikaanse obligaties verkocht, hij verwachte namelijk een groeiende economie met hogere inflatie:quote:Op dinsdag 30 augustus 2011 14:41 schreef Arkai het volgende:

Dat zegt hij maar zijn timing was gewoon redelijk ok toen hij eerder dit jaar uitstapte. Exact de bodem voorspellen is voor weinigen weggelegd en voor een multimiljardentrade kun je beter gebruik maken van het marktmomentum dan op het scherpst van de snede hopen dat QE3 nog iets langer uitblijft want dat was eigenlijk de angst die toen heerste. Wat ik nu dus vreemd vind is dat die angst schijnbaar is verdwenen omdat Bernanke in september zijn lang verwachte zet gaat doen waarvan QE3 een realistische optie is. Het blijft gissen wat de echte beweegredenen zijn om juist nu in te stappen.

Die juiste timing en visie waarover jij spreekt klopt natuurlijk niet en juist dat heeft hij toegegeven, alhoewel hij op de zeer lange termijn (al heeft hij die termijn fors vooruitgeschoven) vasthoud aan zijn visie om andere redenen. Deze misstap heeft hem een (fors) rendement t.o.v. de benchmark en investeerders doen verliezen en hem min of meer gedwongen opnieuw staatsobligaties te kopen. Het zou best kunnen dat hij nu koopt op de bodem, dat zou wel een enorme fail zijn natuurlijk.quote:The Total Return Fund sold all its US Treasury holdings this winter thinking Treasuries were the “most overvalued” fixed income asset, and an improving economy would create inflation, thereby making the low-yielding debt less attractive.

[ Bericht 0% gewijzigd door piepeloi55 op 30-08-2011 21:10:42 ]

Nou, ik zou in ieder geval zeer voorzichtig zijn met leverage. Die van mij is eigenlijk veel hoger dan me lief is (maar kan hem nu natuurlijk niet omlaagbrengen zonder veel verlies). Liever de zekerheid dan een kans op hard gaan, maar ook hard naar beneden.quote:Op dinsdag 30 augustus 2011 20:57 schreef Burnie88 het volgende:

[..]

Ik zou wel eens empirisch aangetoond willen zien in hoeverre die data bijgedragen heeft tot positieve handelsbeslissingen, dan zegt het mij pas echt wat.

Ik zit er aan te denken om hard te gaan met indextrackertjes

The End Times are wild

Dat is m.i. ook het enige punt van kritiek voor de opbouw van zijn grafiekjes omdat historische instappunten steeds beoordeeld worden op basis van de mediaan nu. Dat zie je ook terug in zijn grafiek aangezien de breuk vanaf 1881 niet begint bij 1 wat imo wel zou moeten om de afweging om in 1950 in te stappen niet op basis van de mediaan van vandaag zou moeten zijn.quote:

Overigens zijn de verschillen natuurlijk marginaal want anders had SL dat wel gecorrigeerd maar voor de netheid geef ik toch de voorkeur voor een moving median.

One man's trash, another man's treasure.

Bill Gross gaat natuurlijk niet openlijk zijn zorgen om QE3 uiten maar ik vermoed dat dit wel een belangrijke pijler van zijn besluit was.quote:Op dinsdag 30 augustus 2011 20:59 schreef piepeloi55 het volgende:

Ik snap niet waar je die informatie vandaan haalt. Bill Gross is vrij duidelijk geweest waarom hij zijn Amerikaanse obligaties verkocht, hij verwachte namelijk een groeiende economie met hogere inflatie:

Het lijkt me sterk dat iemand op de absolute top instapt puur en enkel omdat hij verwacht dat de Amerikaanse economie gaat floreren. Bill heeft dit ofwel gedaan om managementtechnische redenen (wie gaat er immers een beheerfee betalen voor dood cash) of omdat hij geen vertrouwen meer heeft in cash op de bank. Het lijkt me namelijk sterk dat zijn klanten tevreden zijn met het lullige rendement dat de bonds nu bieden.quote:Die juiste timing en visie waarover jij spreekt klopt natuurlijk niet en juist dat heeft hij toegegeven, alhoewel hij op de zeer lange termijn (al heeft hij die termijn fors vooruitgeschoven) vasthoud aan zijn visie om andere redenen. Deze misstap heeft hem een (fors) rendement t.o.v. de benchmark en investeerders doen verliezen en hem min of meer gedwongen opnieuw staatsobligaties te kopen. Het zou best kunnen dat hij nu koopt op de bodem, dat zou wel een enorme fail zijn natuurlijk.

One man's trash, another man's treasure.

Stocks for the long run van Jeremy Siegel gaat daar vrij diep op in. Is meer een onderzoek dan een boek, maar wel prima te doen.quote:Op dinsdag 30 augustus 2011 20:57 schreef Burnie88 het volgende:

[..]

Ik zou wel eens empirisch aangetoond willen zien in hoeverre die data bijgedragen heeft tot positieve handelsbeslissingen, dan zegt het mij pas echt wat.

Ik zit er aan te denken om hard te gaan met indextrackertjes

The more debt, the better

Nee, het gaat soms om tientallen procenten.quote:Op dinsdag 30 augustus 2011 09:01 schreef LXIV het volgende:

Als jij zo'n strakke stoploss hebt dan vraag je er ook om. Zeldzame uitzonderingen daargelaten zullen die bots hooguit 1% naar beneden tikken.

Er koopt of verkoopt altijd wel iemand (of 10.000 iemanden) als door dit soort quote stuffing de prijs voldoende omlaag of omhoog gemanipuleerd is.quote:En ook die valse biedingen vallen toch wel mee, net alsof jij in een tiende seconde daarop reageert!

Of je nu een mediaan of een gemiddelde gebruikt, dat maakt NIETS uit voor je instappunt! Het enige verschil is dat het de totale grafiek in verticale richting verschuift. De grafiek is niets anders dan een gewone Shiller P/E grafiek die je door een voor mijn part arbitraire constante deelt voor makkelijker leesbaarheid.quote:Op dinsdag 30 augustus 2011 21:35 schreef Arkai het volgende:

[..]

Dat is m.i. ook het enige punt van kritiek voor de opbouw van zijn grafiekjes omdat historische instappunten steeds beoordeeld worden op basis van de mediaan nu. Dat zie je ook terug in zijn grafiek aangezien de breuk vanaf 1881 niet begint bij 1 wat imo wel zou moeten om de afweging om in 1950 in te stappen niet op basis van de mediaan van vandaag zou moeten zijn.

Overigens zijn de verschillen natuurlijk marginaal want anders had SL dat wel gecorrigeerd maar voor de netheid geef ik toch de voorkeur voor een moving median.

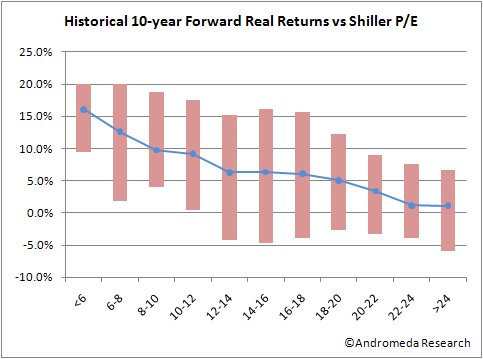

[ afbeelding ]

[ afbeelding ]

Waar jij voor pleit is niet een constante te gebruiken maar iets wat variabel is. Maar daarmee vervorm je de grafiek tot iets wat niet meer consistent is met de theoretische onderpinning dat alle returns uiteindelijk uit bedrijfswinsten komen.

Voor het bepalen van instappunt kijk ik naar twee zaken:

1) Het realisme van het instappunt (want lager is altijd beter, maar je wilt het instappunt niet mislopen).

2) Of het te verwachten rendement (vooral het worst case rendement) op dat instappunt acceptabel is.

Voor 1) kijk je naar de de niveaus die typisch worden bereikt tijdens recessies (hoe diep liggen de bodems in waardering). Bij een normalisering met een constante schuift alles op dezelfde manier omhoog of omlaag dus dat verandert niets aan je conclusie.

Voor 2) kijk je naar de historische returns als functie van de waardering. Theoretisch zitten die op hele lange termijn aan elkaar vast en dat zie je ook in de praktijk. Dat is eigenlijk het hele idee achter die Shiller P/E. In dit geval schuift de hele wolk naar links of naar rechts als je normaliseert op een constant getal, maar wederom verandert dat niets aan je conclusies omdat de relatie tussen het te verwachten rendement en de waardering op het instappunt intact blijft.

Nu de situatie als je op een variabele normeert. Dan gaat het dus fout, wat ik aan de hand van een voorbeeldje zal proberen uit te leggen:

STEL, we krijgen door een eeuwigdurende FED interventie een "new normal" waardoor de gemiddelde (of mediaan) waardering 2x zo hoog komt te liggen. In mijn plaatje zal dan de rechterkant van de Shiller P/E grafiek (plaatje 1) structureel hoger komen te liggen terwijl dat in het door jouw voorgestelde plaatje weer rond de "1" zal gaan slingeren. Echter de toekomstige real returns zullen halveren bij een 2x zo hoge waardering. Dat betekent dat de resulterende scatterplot (plaatje 2) met forward real returns met jouw plaatje niet meer zullen kloppen omdat je de "1" dynamisch verschuift. In mijn plaatje blijft het kloppen. De scatterpoints komen dan vooral rechtsonder terecht in het plaatje maar het verband blijft intact.

Hopelijk is het nu duidelijk wat ik bedoel.

[ Bericht 1% gewijzigd door SeLang op 30-08-2011 23:05:10 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Zie scatterplot in mijn vorige postquote:Op dinsdag 30 augustus 2011 20:57 schreef Burnie88 het volgende:

[..]

Ik zou wel eens empirisch aangetoond willen zien in hoeverre die data bijgedragen heeft tot positieve handelsbeslissingen, dan zegt het mij pas echt wat.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Hoe maak je die grafieken? In excel en zelf de gegevens invullen?

Edit: Ben benieuwd wat de resultaten zijn voor 1991-2011 met de dotcom bubble en de credit crisis.

[ Bericht 30% gewijzigd door monkyyy op 30-08-2011 23:13:51 ]

Edit: Ben benieuwd wat de resultaten zijn voor 1991-2011 met de dotcom bubble en de credit crisis.

[ Bericht 30% gewijzigd door monkyyy op 30-08-2011 23:13:51 ]

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Dat probeerde ik ook niet te illustreren, enkel het gegeven dat lange perioden van bull- of bearmarket van invloed zijn op de mediaan en het gemiddelde. Echter door zo'n grafiek te plotten met een statische mediaan lijkt het alsof bepaalde perioden in het verleden een iets beter of slechter instappunt hadden. Maar om dat te beoordelen moet je kijken naar wat de mediaan historisch was tot dat punt aangezien je dan nog niet over de beschikking had van toekomstige PE's.quote:Op dinsdag 30 augustus 2011 22:59 schreef SeLang het volgende:

Of je nu een mediaan of een gemiddelde gebruikt, dat maakt NIETS uit voor je instappunt! Het enige verschil is dat het de totale grafiek in verticale richting verschuift. De grafiek is niets anders dan een gewone Shiller P/E grafiek die je door een voor mijn part arbitraire constante deelt voor makkelijker leesbaarheid.

Ik kan dat niet onderschrijven aangezien de beoordeling van het instappunt van vandaag exact hetzelfde is als in jouw grafiek. Let wel dat ik pleit voor een variabele mediaan vanaf begindatum A tot laatstbekende datum x en niet voor een vaste windowgrootte die opschuift. Dat zou inderdaad niet logisch zijn maar ik vermoed dat je het zo interpreteert.quote:Waar jij voor pleit is niet een constante te gebruiken maar iets wat variabel is. Maar daarmee vervorm je de grafiek tot iets wat niet meer consistent is met de theoretische onderpinning dat alle returns uiteindelijk uit bedrijfswinsten komen.

Hier heb ik niets op af te dingen.quote:Voor het bepalen van instappunt kijk ik naar twee zaken:

1) Het realisme van het instappunt (want lager is altijd beter, maar je wilt het instappunt niet mislopen).

2) Of het te verwachten rendement (vooral het worst case rendement) op dat instappunt acceptabel is.

Als door die eeuwigdurende interventie de totale mediaan van begin tot eind hoger komt te liggen dan verandert je grafiek ook met een statische mediaan zodanig dat de lijntjes weer rond de 1 gaan slingeren. Voor de bepaling van de stand van zaken op welk tijdstip dan ook in de toekomst geven beide plotjes exact dezelfde breuken c.q. waarderingsniveaus weer.quote:STEL, we krijgen door een eeuwigdurende FED interventie een "new normal" waardoor de gemiddelde (of mediaan) waardering 2x zo hoog komt te liggen. In mijn plaatje zal dan de rechterkant van de Shiller P/E grafiek (plaatje 1) structureel hoger komen te liggen terwijl dat in het door jouw voorgestelde plaatje weer rond de "1" zal gaan slingeren.

One man's trash, another man's treasure.

De ligging van de mediaan geeft geen andere conclusie over hoe goed je instappunt is, want dat wordt imo bepaald door de forward returns en daar komt de mediaan niet in voor. Hooguit trek je een andere conclusie over de kans om op een bepaald instappunt te kunnen instappen. Misschien bedoel je dat?quote:Op dinsdag 30 augustus 2011 23:55 schreef Arkai het volgende:

[..]

Dat probeerde ik ook niet te illustreren, enkel het gegeven dat lange perioden van bull- of bearmarket van invloed zijn op de mediaan en het gemiddelde. Echter door zo'n grafiek te plotten met een statische mediaan lijkt het alsof bepaalde perioden in het verleden een iets beter of slechter instappunt hadden. Maar om dat te beoordelen moet je kijken naar wat de mediaan historisch was tot dat punt aangezien je dan nog niet over de beschikking had van toekomstige PE's.

Maar ook als je je mediaan dynamisch laat variëren van beginpunt naar laatstbekende datum vervorm je de grafiek. Je kunt de niet-genormaliseerde grafiek er dan niet meer exact bovenop leggen (mee eens?) en de scatterplot die eraan is gelinkt klopt niet meer omdat de "1" lijn door de tijd heen dan steeds een andere waardering representeert terwijl de rendements as vast is. Snap je wat ik bedoel?quote:Ik kan dat niet onderschrijven aangezien de beoordeling van het instappunt van vandaag exact hetzelfde is als in jouw grafiek. Let wel dat ik pleit voor een variabele mediaan vanaf begindatum A tot laatstbekende datum x en niet voor een vaste windowgrootte die opschuift. Dat zou inderdaad niet logisch zijn maar ik vermoed dat je het zo interpreteert.

Het klopt inderdaad dat na heel lange tijd de rechterkant van de grafiek weer rond de "1" slingert, maar er verschijnt wel soort een stap in de grafiek (de linkerkant ligt lager dan de rechterkant) en het blijft dus kloppen met de scatterplot omdat ik de grafiek niet vervorm. Maar als ik het goed begrijp heeft in jouw grafiek elke datum een andere mediaan en dus correspondeert de "1" op elke datum met een andere waardering terwijl de rendements as vast ligt. Begrijp je dat dan de scatterplot niet meer klopt?quote:Als door die eeuwigdurende interventie de totale mediaan van begin tot eind hoger komt te liggen dan verandert je grafiek ook met een statische mediaan zodanig dat de lijntjes weer rond de 1 gaan slingeren. Voor de bepaling van de stand van zaken op welk tijdstip dan ook in de toekomst geven beide plotjes exact dezelfde breuken c.q. waarderingsniveaus weer.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Sja, je moet nog 20 jaar wachten voor we dat weten. Maar natuurlijk weet ik nu al dat die punten grotendeels rechtsonder komen te liggen.quote:Op dinsdag 30 augustus 2011 23:08 schreef monkyyy het volgende:

Hoe maak je die grafieken? In excel en zelf de gegevens invullen?

Edit: Ben benieuwd wat de resultaten zijn voor 1991-2011 met de dotcom bubble en de credit crisis.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dat is Shiller P/E gedeeld door zijn eigen mediaan over de gehele periode.quote:Op dinsdag 30 augustus 2011 23:17 schreef Walkerr het volgende:

Hoe moet ik de horizontale as lezen in plaatje 2. "0.25 0.5, 1, 2, 4".

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Wat is jouw doel met beleggen? Mijn doel is mijn vermogen te laten groeien ten opzichte van inflatie en belasting. Op dit moment ben ik met alleen vermogensbehoud al tevreden. De Shiller P/E analyse helpt om dit te realiseren.quote:Op dinsdag 30 augustus 2011 20:05 schreef LXIV het volgende:

[..]

Jouw instapniveau kan best de komende 30 jaar helemaal niet langskomen. En dan ben je oud.

Niet dat je dan per se daar iets aan verloren hebt overigens.

Ik bedoel maar: zou ik het eeuwige leven hebben dan wachtte ik ook rustig af tot dat instapmoment. Maar dat eeuwige leven heb je ook niet!

Bedenk wel dat als je 'langs de zijlijn' staat, cash ook wel 3 a 4 % draait. Opnieuw instappen moet dus als doel hebben dat mijn rendement, met een redelijke waarschijnlijkheid, weer daarboven uitkomt.

Als aandelenbeleggen een hobby/interesse is waar je veel tijd in steekt, dan wil je op een gegeven moment ook posities innemen. Misschien bedoel je dat. Ik doe dat zelf met maximaal 10% in zeepbel periodes zoals nu. Ik richt me dan op aandelen die (hopelijk) een lage correlatie met de markt hebben.

Als de Shiller P/E op groen staat, vind ik het tijd worden om een bredere aandelenportefeuille op te bouwen. Ik vind dat ook een mooie gelegenheid om aandelen in bedrijven te nemen die ik zelf niet kan analyseren, omdat ze te ingewikkeld of specialistisch zijn, zoals financials en pharmaceuticals.

Nu je geld aan de zijlijn houden is alleen zinvol als je zeer weinig risico wilt lopen, omdat je bijvoorbeeld binnen afzienbare tijd een huis wilt kopen en daar dat geld voor nodig hebt.

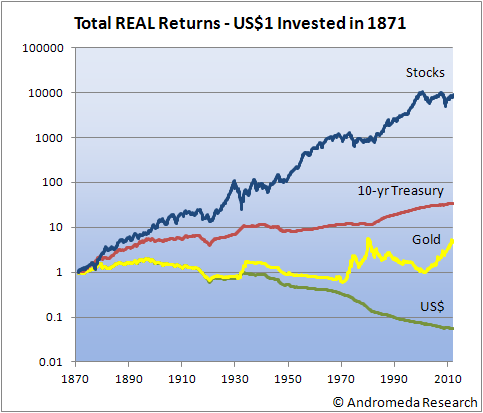

Als je beleggingshorizon echter 30 jaar is, dan maakt de stand van de Shiller P/E veel minder uit, omdat eventuele crashes benut kunnen worden als aankoopmomenten. Bovendien is op de zeer lange termijnhet jaarlijks rendement meer dan 7% (S&P500) en ontvang je daar bovenop nog dividend. In die 7% zitten ook een hele hoop grote en kleine crashes verwerkt.

En tegenwoordig herstellen beurzen sneller van een crash dan vroeger.

Als je beleggingshorizon echter 30 jaar is, dan maakt de stand van de Shiller P/E veel minder uit, omdat eventuele crashes benut kunnen worden als aankoopmomenten. Bovendien is op de zeer lange termijnhet jaarlijks rendement meer dan 7% (S&P500) en ontvang je daar bovenop nog dividend. In die 7% zitten ook een hele hoop grote en kleine crashes verwerkt.

En tegenwoordig herstellen beurzen sneller van een crash dan vroeger.

Maar hier mis je dus compleet het punt: die 7% ga je niet halen bij de huidige waarderingen. Rendement zit vast aan de waardering.quote:Op woensdag 31 augustus 2011 08:52 schreef WinningMood het volgende:

Als je beleggingshorizon echter 30 jaar is, dan maakt de stand van de Shiller P/E veel minder uit, omdat eventuele crashes benut kunnen worden als aankoopmomenten. Bovendien is op de zeer lange termijnhet jaarlijks rendement meer dan 7% (S&P500) en ontvang je daar bovenop nog dividend. In die 7% zitten ook een hele hoop grote en kleine crashes verwerkt.

En tegenwoordig herstellen beurzen sneller van een crash dan vroeger.

Het kan natuurlijk wel. Alles kan, het is een stochastisch proces. Maar het rendement dat je redelijkerwijs kunt verwachten zit vast aan de waardering.

En hoe langer je tijdhorizon, deste beter dat gaat kloppen.

Hoe snel beurzen "herstellen" heeft op zeer lange termijn ook geen invloed op je rendement. Het gaat om de onderliggende bedrijfswinsten en bij hoge waarderingen koop je gewoon weinig winst voor je geld en dus is je rendement laag. Zo simpel is het.

Blauwe lijn in onderstaande grafiek zijn de historisch gerealiseerde gemiddelde real returns als functie van Shiller P/E. Vandaag (S&P500=1213) staat de Shiller P/E op 20,5....

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

En hoe groot was het rendement tijdens de doorlopende crash van de afgelopen 10 jaar?quote:Op woensdag 31 augustus 2011 08:52 schreef WinningMood het volgende:

Bovendien is op de zeer lange termijnhet jaarlijks rendement meer dan 7% (S&P500) en ontvang je daar bovenop nog dividend. In die 7% zitten ook een hele hoop grote en kleine crashes verwerkt.

Kon het dividend een beetje opboksen tegen het koersverlies? Is de 7% al in zicht?

Dit laatste is precies wat ik ook doe, maar dan voor 90% van mijn beleggingsvermogen.quote:Op woensdag 31 augustus 2011 08:52 schreef WinningMood het volgende:

Als je beleggingshorizon echter 30 jaar is, dan maakt de stand van de Shiller P/E veel minder uit, omdat eventuele crashes benut kunnen worden als aankoopmomenten.

Dat laatste argument hebben we al besproken en is volgens mij onbewijsbaar. Het gemiddelde lifetime rendement van een Amerikaanse belegger is in theorie 6,5 % inclusief dividend. Hij moet daarvoor verspreid instappen en zijn portefeuille vasthouden volgens buy and hold. In die laatste aanname zit hem de crux: veel beleggers verkopen hun aandelen tussentijds, omdat ze gedwongen worden door een grote aankoop of in paniek raken bij een crash. Hoe weet ik dat? Omdat er geen crash zou zijn als iedereen het buy and hold principe werkelijk zou hanteren.quote:Bovendien is op de zeer lange termijnhet jaarlijks rendement meer dan 7% (S&P500) en ontvang je daar bovenop nog dividend. In die 7% zitten ook een hele hoop grote en kleine crashes verwerkt. En tegenwoordig herstellen beurzen sneller van een crash dan vroeger.

Je moet wel eerlijk blijven tegen WinningMood: hij heeft het over een tijdhorizon van 30 jaar. Over die periode (dus vanaf 1981) had hij total real returns (incl dividend) gehad van 7,4% (ondanks de 0,4% verlies over de laatste 10 jaar). Gewoon een erg mooi rendement.quote:Op woensdag 31 augustus 2011 09:20 schreef GoudIsEcht het volgende:

[..]

En hoe groot was het rendement tijdens de doorlopende crash van de afgelopen 10 jaar?

Kon het dividend een beetje opboksen tegen het koersverlies? Is de 7% al in zicht?

Maar deze resultaten onderschrijven helemaal het Shiller P/E verhaal. Het goede rendement vanaf aug 1981 kon je van tevoren voorspellen: de Shiller P/E was toen slechts 8,4! (veel lager dan mijn gewenste instappunt van 10). De slechte performance van de afgelopen 10 jaar kon je ook van tevoren weten: in aug 2001 was de Shiller P/E 31,5! Dat de performance niet nog slechter was is te danken aan het feit dat vandaag de bubble nog steeds niet helemaal is leeggelopen (Shiller P/E nu nog steeds een dure 20,5).

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dat ben ik met je eens, met als aantekening dat de termijn waarnaar gekeken wordt wel behoorlijk wat invloed heeft. Als je een periode van 10 jaar pakt, dan heeft de Shiller P/E veel meer invloed dan over een periode van 30 jaar.quote:Op woensdag 31 augustus 2011 09:15 schreef SeLang het volgende:

die 7% ga je niet halen bij de huidige waarderingen. Rendement zit vast aan de waardering.

Laten we eens kijken naar een vorige Shiller P/E bubble: 1965/1966. Januari 1966 topte de Dow Jones tegen de 1050 aan.

Vervolgens zien we dat bijna 10 jaar later de Dow Jones is gehalveerd op ongeveer 550 in 1974/1975:

Na twintig jaar staat de DJ alweer op 1500, en heb je ondertussen de mogelijkheid gehad om op flink lagere niveau's bij te kopen.

Uiteindelijk 30 jaar later (januari 1996) is de Dow Jones met 500% gestegen t.o.v. het begin:

Het punt wat ik hiermee wil maken is dat wanneer je beleggingshorizon zeer lang is, dat de Shiller P/E niet zoveel uitmaakt. Wanneer je binnen afzienbare tijd een huis wil kopen met je geld, moet je het nu niet in aandelen steken. Maar met een horizon van 30 jaar, geldt dat niet. Tenzij we veel beter weten hoe groot de kans is op een crash met een hoge Shiller P/E.

Met andere woorden: als de kans 60% is op een rendement van 10%, en 40% kans op een rendement van -10% als je instapt, dan stap je dus in. En die kansberekening is denk ik ook relevant in het Shiller P/E verhaal.

Nog even over de Shiller P/E:

Zou het uitmaken als je aan stockpicking doet, en aandelen uitkiest op o.a. een lage P/E? Dan bevat je eigen portefeuille minder grote bubbles in P/E.

Zou het uitmaken als je aan stockpicking doet, en aandelen uitkiest op o.a. een lage P/E? Dan bevat je eigen portefeuille minder grote bubbles in P/E.

Dat is schijn. Als je op de dubbele waardering koopt, koop je maar de helft van de winst en zal je cumulatieve rendement logischerwijs ook maar de helft zijn. Echter, als je dan annualised returns uitrekent uitgesmeerd over heel veel jaren, dan lijkt het alsof het bijna niks uitmaakt.quote:Op woensdag 31 augustus 2011 09:59 schreef WinningMood het volgende:

Het punt wat ik hiermee wil maken is dat wanneer je beleggingshorizon zeer lang is, dat de Shiller P/E niet zoveel uitmaakt.

Situatie 1: kapitaal groeit met 100%

Situatie 2: kapitaal groeit met 200%

Stel dat dit wordt gerealiseerd in 1 jaar, dan zijn de annualised returns dus 100% vs 200% (duh!)

Maar als dit wordt gerealiseerd in 30 jaar, dan zijn de annualised returns 2,3% vs 3,7%. Dat verschil lijkt dan opeens marginaal, maar cumulatief is het dus een factor 2!

Of een te hoge waardering wordt weggewerkt middels een crash of bijvoorbeeld via een "lost decade" dat weet je inderdaad niet. En er is inderdaad een afweging te maken tussen wat je nu en in de toekomst op cash kunt vangen vs verwachte returns op aandelen.quote:Wanneer je binnen afzienbare tijd een huis wil kopen met je geld, moet je het nu niet in aandelen steken. Maar met een horizon van 30 jaar, geldt dat niet. Tenzij we veel beter weten hoe groot de kans is op een crash met een hoge Shiller P/E.

Met andere woorden: als de kans 60% is op een rendement van 10%, en 40% kans op een rendement van -10% als je instapt, dan stap je dus in. En die kansberekening is denk ik ook relevant in het Shiller P/E verhaal.

Maar die afweging is bijna nooit symmetrisch. Als je net op bubble waarderingen bent ingestapt en er komt een crash naar niveaus rond de 8 en vervolgens blijft de waardering meer dan een decade op ondergewaardeerde niveaus hangen, dan kun je gedurende die periode alleen maar liquideren tegen een hoog verlies, mocht je het geld nodig hebben.

Maar ook als je het geld heel lang niet nodig hebt, zoals ik het zie betekent instappen op een bepaalde waardering het "inlocken" van een bepaald rendement. Vanaf dat moment ontzeg je jezelf de kans op een beter rendement als de waarderingen dalen. Je hebt dan je kruit verschoten. Een tijdelijke underperformance op je "cash aan de zijlijn" kun je zien als een opportunity cost.

In mijn eigen situatie heeft "inlocken" van een te laag rendement een veel groter negatief effect dan een paar jaar een relatief laag rendement op cash (dat het afgelopen decade de AEX overigens op spectaculaire wijze versloeg!). De risicos zijn in hoge mate asymmetrisch.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Aandelen met een lage P/E hebben die lage P/E vaak vanwege een reden, en omgekeerd. Een aandeel met een hoge P/E is niet persé een bubble. Het kan best een vooruitloop zijn op een fenomenale groei in de komende paar jaar.quote:Op woensdag 31 augustus 2011 10:20 schreef WinningMood het volgende:

Nog even over de Shiller P/E:

Zou het uitmaken als je aan stockpicking doet, en aandelen uitkiest op o.a. een lage P/E? Dan bevat je eigen portefeuille minder grote bubbles in P/E.

Als je het echter op de complete markt loslaat dan krijg je een hoge mate van uitmiddeling. Booms en busts verplaatsen zich tussen aandelen en sectoren. Er is altijd wel ergens een boom en een bust. Echter, er zijn golven van P/E expansie en compressie over de hele markt. Dit komt en gaat als eb en vloed. Uiteindelijk zitten er gewoon grenzen aan de sustainable groei van een economie die wordt begrensd door banale zaken zoals demografie.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Voor die periode klopt dat, daar wil ik best eerlijk over zijn. Laten we er dan ook eerlijk over zijn dat er dan mooi geshopt wordt door precies het draaipunt van de '81 goudspike/dollarterugkomst te nemen.quote:Op woensdag 31 augustus 2011 09:41 schreef SeLang het volgende:

[..]

Je moet wel eerlijk blijven tegen WinningMood: hij heeft het over een tijdhorizon van 30 jaar. Over die periode (dus vanaf 1981) had hij total real returns (incl dividend) gehad van 7,4% (ondanks de 0,4% verlies over de laatste 10 jaar). Gewoon een erg mooi rendement.

Ja je kon in beide gevallen voorspellen dat op enig moment een draai zou komen.quote:Maar deze resultaten onderschrijven helemaal het Shiller P/E verhaal. Het goede rendement vanaf aug 1981 kon je van tevoren voorspellen: de Shiller P/E was toen slechts 8,4! (veel lager dan mijn gewenste instappunt van 10). De slechte performance van de afgelopen 10 jaar kon je ook van tevoren weten: in aug 2001 was de Shiller P/E 31,5! Dat de performance niet nog slechter was is te danken aan het feit dat vandaag de bubble nog steeds niet helemaal is leeggelopen (Shiller P/E nu nog steeds een dure 20,5).

Maar niet wanneer. Want die P/E van 31,5 in augustus 2001 had daarvoor ook al op 20 gestaan. Ook dat was al hoog.

En wat het shoppen in de tijdsperiodes betreft: 2001 was draaipunt voor goud-terugkomst/dollar demise.

Dat soort kantelpunten leveren hele andere lange-termijn plaatjes op.

Simpelweg wat reclamefolders van banken naroepen dat 'aandelen = op lange termijn altijd geweldig' zou zomaar voor de laatste tien jaar anders kunnen blijken.

Selang, hoe waarschijnlijk acht je het dat de FED middels 'eeuwig' durende interventie hoge waarderingen (new normal) kan blijven afdwingen?

Persoonlijk geloof ik niet dat de FED daar op termijn invloed op heeft en dat blijkt ook uit zaken als de huizenprijs ontwikkeling. De speelruimte is immers beperkt en de onevenwichtigheden blijvend. QE heeft tot nog toe alleen effect geresulteerd dankzij het fiscale tekort en juist dat gaat ophouden de komende jaren. Zonder dat verlengstuk van QE, een rente al op 0% en een private sector die niet in dat gat springt (waar alles op wijst) zijn de werkbare instrumenten op de echte economie van de FED marginaal. Dat blijkt ook uit de notulen die gisteren zijn vrijgegeven, wat tegelijkertijd de kans op verdere stimuleringsmaatregelen kleiner maakt. De eventuele negatieve effecten wegen immers niet op tegen de eventuele positieve. Anders word het als de economie nog verder wegzakt, maar de kans is groot dat als de sneeuwbal eenmaal begint te rollen de FED en overheid helemaal geen vangnet meer kan bieden.

Persoonlijk geloof ik niet dat de FED daar op termijn invloed op heeft en dat blijkt ook uit zaken als de huizenprijs ontwikkeling. De speelruimte is immers beperkt en de onevenwichtigheden blijvend. QE heeft tot nog toe alleen effect geresulteerd dankzij het fiscale tekort en juist dat gaat ophouden de komende jaren. Zonder dat verlengstuk van QE, een rente al op 0% en een private sector die niet in dat gat springt (waar alles op wijst) zijn de werkbare instrumenten op de echte economie van de FED marginaal. Dat blijkt ook uit de notulen die gisteren zijn vrijgegeven, wat tegelijkertijd de kans op verdere stimuleringsmaatregelen kleiner maakt. De eventuele negatieve effecten wegen immers niet op tegen de eventuele positieve. Anders word het als de economie nog verder wegzakt, maar de kans is groot dat als de sneeuwbal eenmaal begint te rollen de FED en overheid helemaal geen vangnet meer kan bieden.

In deze fase van de crisis heb ik meer het gevoel dat Bernanke zich gedraagd als een magier, dan een autoriteit die een vangnet kan bieden.

Daar kan ik kort over zijn: die kans is nul.quote:Op woensdag 31 augustus 2011 11:02 schreef piepeloi55 het volgende:

Selang, hoe waarschijnlijk acht je het dat de FED middels 'eeuwig' durende interventie hoge waarderingen (new normal) kan blijven afdwingen?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Daar heb je een goed punt. Je weet dat een Shiller P/E van 20 hoog is, maar je weet niet of hij nog verder stijgt of niet. Daarom moet je denk ik ook andere indicatoren erbij betrekken, om de analyse nog sterker te maken. Zo weet je dat wanneer het acht uur journaal aandacht gaat besteden aan de beurs omdat die topt, het hoogtepunt van de bubble in zicht komt.quote:Op woensdag 31 augustus 2011 11:01 schreef GoudIsEcht het volgende:

Maar niet wanneer. Want die P/E van 31,5 in augustus 2001 had daarvoor ook al op 20 gestaan. Ook dat was al hoog.

Zo zijn er vast wel (hoop ik) technische, fundamentele en sociale criteria die gebruikt kunnen worden om bubbles te herkennen.

Klopt. Ik heb ook altijd benadrukt dat het geen marktettiming tool is.quote:Op woensdag 31 augustus 2011 11:01 schreef GoudIsEcht het volgende:

Ja je kon in beide gevallen voorspellen dat op enig moment een draai zou komen.

Maar niet wanneer. Want die P/E van 31,5 in augustus 2001 had daarvoor ook al op 20 gestaan. Ook dat was al hoog.

Maar op zeer lange termijn heb je een mooie groeitrend. De bearmarkets (en zijwaardse markten) die we ervaren zijn gewoon periodes van P/E compressie die volgen op periodes van P/E expansie. Je moet dus gewoon niet in aandelen zitten in periodes van (naderende) P/E compressie.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Het is juist de de conclusie over de kans om op een bepaald punt te kunnen instappen die er toe doet. Die scatterplots geven namelijk geen bewijs dat lage PE's per definitie een beter instappunt zijn, dat kun je alleen al zien over de grote verschillen in rendement bij bepaalde waarderingen. Het is goed om te weten wat historische returns zijn maar je aankoop zou je m.i. moeten doen op basis van het gegeven dat de PE's convergeren naar de mediaan.quote:Op woensdag 31 augustus 2011 00:58 schreef SeLang het volgende:

De ligging van de mediaan geeft geen andere conclusie over hoe goed je instappunt is, want dat wordt imo bepaald door de forward returns en daar komt de mediaan niet in voor. Hooguit trek je een andere conclusie over de kans om op een bepaald instappunt te kunnen instappen. Misschien bedoel je dat?

Nee die scatterplot klopt inderdaad niet meer maar daarom zou je dat ook niet moeten beoordelen met een mediaan die we alleen vandaag de dag kennen als je het zou willen beoordelen vanuit de historie. Het is veel beter om een histogram te gebruiken omdat dat een zuivere weergave is van de rendementen met bijbehorende rendementen zonder enige vorm van bias. Volgens mij ben je ook de enige op het internet die scattersplots maakt op basis van een genormaliseerde mediaan. Ik heb het Shiller in elk geval nooit zien doen.quote:Maar ook als je je mediaan dynamisch laat variëren van beginpunt naar laatstbekende datum vervorm je de grafiek. Je kunt de niet-genormaliseerde grafiek er dan niet meer exact bovenop leggen (mee eens?) en de scatterplot die eraan is gelinkt klopt niet meer omdat de "1" lijn door de tijd heen dan steeds een andere waardering representeert terwijl de rendements as vast is. Snap je wat ik bedoel?

Het blijft een relatieve waardering natuurlijkquote:Het klopt inderdaad dat na heel lange tijd de rechterkant van de grafiek weer rond de "1" slingert, maar er verschijnt wel soort een stap in de grafiek (de linkerkant ligt lager dan de rechterkant) en het blijft dus kloppen met de scatterplot omdat ik de grafiek niet vervorm. Maar als ik het goed begrijp heeft in jouw grafiek elke datum een andere mediaan en dus correspondeert de "1" op elke datum met een andere waardering terwijl de rendements as vast ligt. Begrijp je dat dan de scatterplot niet meer klopt?

One man's trash, another man's treasure.

Maar een lange termijn buy&hold belegger heeft niks aan een verdere P/E expansie omdat die in de toekomst gecompenseerd wordt door een P/E compressie!quote:Op woensdag 31 augustus 2011 11:23 schreef WinningMood het volgende:

[..]

Daar heb je een goed punt. Je weet dat een Shiller P/E van 20 hoog is, maar je weet niet of hij nog verder stijgt of niet.

De enige manier om daarvan te profiteren is dan markttiming. Maar hoe ga je dat doen? Nu begrijp je ook waar mijn obsessie met technische trading systemen met bewezen edge vandaan komt.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen