WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

De verwachting? De verwachting van Superpiet? Of het gelieerde bedrijf achter Superpiet? Of sinterklaas?quote:Op maandag 3 januari 2011 19:16 schreef superpiet het volgende:

De verwachting is dat de S&P deze maand naar de 1300 gaat. Koop dus liever longs bij pullbaks en ga niet short tenzij je een hoog risico wil je lopen.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Wat is het verschil tussen all weeks en S&P500?quote:Op maandag 3 januari 2011 18:59 schreef sitting_elfling het volgende:

Anywayz, was zelf ook wat good ol' CAPM testjes aan het doen. En kwam toch op resultaten uit die wel wat efficiŽnter te boek staan dan de index. Maar dit is natuurlijk ook logischAls ik de echte risico factors gebruik en op basis daarvan een model bouw krijg ik alleen niet een meer risico vrije st.dev

. En als je leverage gaat gebruiken gaat dat natuurlijk alleen maar omhoog..

[ afbeelding ]

Ain't nothing to it but to do it.

Greece

Greece

Je huidige plaatje heeft die neiging ook, maar dat zijn natuurlijk ook nog verschillende strategieŽn. Ik vind het zelf altijd het handigst om zonder leverage te kijken naar de equitycurve. Want je weet toch wel wat de invloed van leverage is.quote:Op maandag 3 januari 2011 19:15 schreef sitting_elfling het volgende:

[..]

Die wordt ook minder. Als je er een 45 graden lijn in stopt zie je dat elke verder punt, verder van die lijn afligtMaarja, had daar dus even een 45 graden lijn in moeten stoppen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

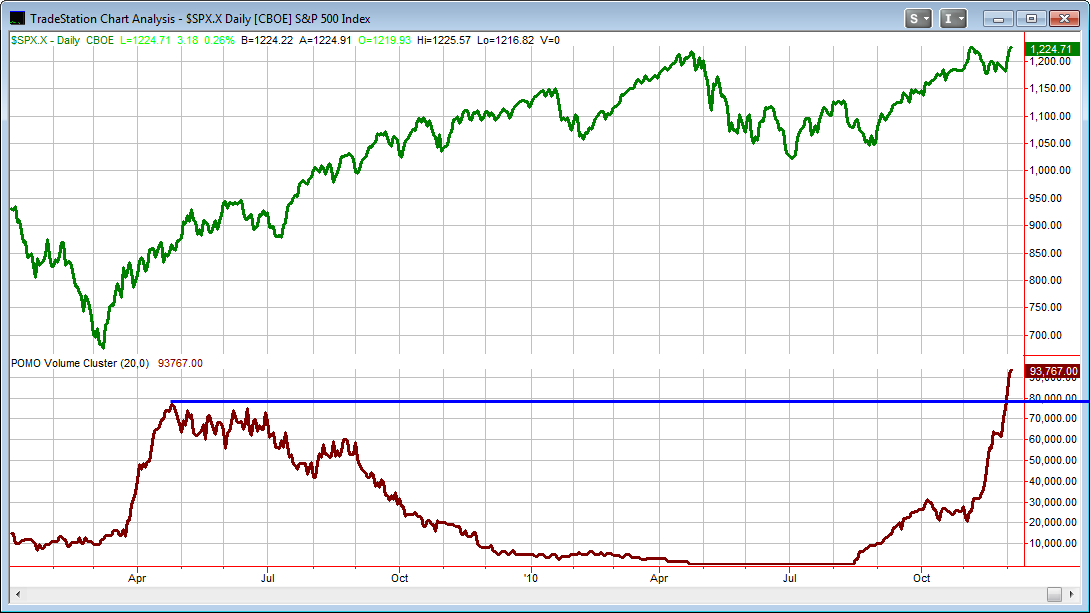

dat is mijn verwachting. de sterkte van deze markt is ongelooflijk. En de explosie op maandag is niet geheel onverwacht, ik keek naar de FED POMO en die heeft deze week elke dag 5 miljard ongeveer vergeleken met 2 dagen bond buys vorige week. Een explosie was deze week te verwachten.quote:Op maandag 3 januari 2011 19:18 schreef sitting_elfling het volgende:

[..]

De verwachting? De verwachting van Superpiet? Of het gelieerde bedrijf achter Superpiet? Of sinterklaas?

Vrijdag wilde ik extra long gaan maar helaas werd dat verhinderd door het nieuwe jaar. Jammer eigenlijk want nu is een veilig instapmoment voor S&P1300 veel moeilijker te krijgen. Toch blijf ik erbij dat shorts riskanter zijn dan longs, zelfs nu de markt eigenlijk te overbought is volgens velen, en elke dag omhoog lijkt te gaan.

Ook volgende week maandag en dinsdag is de POMO hoog, maar aangezien de agenda op dat moment nog onbekend is, is het afwachten.

Dit was nog op basis van het week effect. Dus 'alle weken' van week 1 tot week 52 die een gemiddelde hogere return hebben dan 0.35% of 0.6% of een hogere sharpe ratio dan 2 om een 'efficiente' lijn te vinden waarin risk/reward zich het beste nestelt. Immers hoge returns met hogere st.dev heb je nog niks aan. Ik denk alleen wel dat je met week picking een beter risk/reward profiel kan krijgen dan een index tracker.quote:Op maandag 3 januari 2011 19:21 schreef Mendeljev het volgende:

[..]

Wat is het verschil tussen all weeks en S&P500?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Heeft er iemand eigenlijk een testje gedaan naar de correlatie positieve returns en pomo dagen? Ik lees vaak genoeg artikelen op ZH dat we weer flink in de longs moeten zitten en dat short zitten echt niet verstandig is, maar een aantal dagen waarop ik het zelf heb gevolgd viel dat pomo effect reuze mee.quote:Op maandag 3 januari 2011 19:28 schreef superpiet het volgende:

[..]

dat is mijn verwachting. de sterkte van deze markt is ongelooflijk. En de explosie op maandag is niet geheel onverwacht, ik keek naar de FED POMO en die heeft deze week elke dag 5 miljard ongeveer vergeleken met 2 dagen bond buys vorige week. Een explosie was deze week te verwachten.

Vrijdag wilde ik extra long gaan maar helaas werd dat verhinderd door het nieuwe jaar. Jammer eigenlijk want nu is een veilig instapmoment voor S&P1300 veel moeilijker te krijgen. Toch blijf ik erbij dat shorts riskanter zijn dan longs, zelfs nu de markt eigenlijk te overbought is volgens velen, en elke dag omhoog lijkt te gaan.

Ook volgende week maandag en dinsdag is de POMO hoog, maar aangezien de agenda op dat moment nog onbekend is, is het afwachten.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Zero hedge zijn permabears waar je niet naar moet luisteren maar ze hebben misschien ten dele gelijk. Hier een plaatje van een blog van 3 weken geleden gepost had.quote:Op maandag 3 januari 2011 19:31 schreef sitting_elfling het volgende:

[..]

Heeft er iemand eigenlijk een testje gedaan naar de correlatie positieve returns en pomo dagen? Ik lees vaak genoeg artikelen op ZH dat we weer flink in de longs moeten zitten en dat short zitten echt niet verstandig is, maar een aantal dagen waarop ik het zelf heb gevolgd viel dat pomo effect reuze mee.

Geen directe correlatie, maar wel mogelijk een relatief sterke indirecte correlatie!

Hij is de weg kwijtquote:Op maandag 3 januari 2011 19:18 schreef sitting_elfling het volgende:

[..]

De verwachting? De verwachting van Superpiet? Of het gelieerde bedrijf achter Superpiet? Of sinterklaas?

Ik vrees echter dat het effect op herhaling niet zo vanzelfsprekend is. Je kunt immers ook voor de weken dat je geen positie hebt short gaan in de weken die <0.35% presteren maar dan heb je bijna 100% curvefit. Afgezien van de posities met leverage zou je dus (denk ik) verwachten dat het aantal weken dat je exposure hebt evenredig zijn met de std. deviatie.quote:Op maandag 3 januari 2011 19:29 schreef sitting_elfling het volgende:

Ik denk alleen wel dat je met week picking een beter risk/reward profiel kan krijgen dan een index tracker.

In elk geval zitten we nu mooi aan de start van het jaar zodat je voor 2011 zou kunnen bepalen hoe betrouwbaar het patroon is. Als het werkt heb je natuurlijk een killing strategie.

SPOILEROm spoilers te kunnen lezen moet je zijn ingelogd. Je moet je daarvoor eerst gratis Registreren. Ook kun je spoilers niet lezen als je een ban hebt.Ain't nothing to it but to do it.

Greece

Je moet eigenlijk een dynamische versie van de strategie testen: kijk in een window van zeg de laatste 10 jaar wat de goede en slechte dagen waren en plaats op grond daarvan in het jaar daarna je trades. Elk jaar schuift het window een jaar verder. Dat is een meer realistische strategie die curve fitting gedeeltelijk tegengaat.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Wat ik mij vandaag afvroeg:

Als er geshort wordt op een equity, wiens equities worden er dan geleend? Puur die in het eigen bezit van een financial/broker (en is er dus een plafond zonder nakeds) of lenen ze ook die van klanten uit, in het geval van een broker bijvoorbeeld?

In dat laatste geval is het wel retarded dat je er dan als individuele klant geen vergoeding voor krijgt, laat staan zaken als bewaarloon zou moeten betalen.

Als er geshort wordt op een equity, wiens equities worden er dan geleend? Puur die in het eigen bezit van een financial/broker (en is er dus een plafond zonder nakeds) of lenen ze ook die van klanten uit, in het geval van een broker bijvoorbeeld?

In dat laatste geval is het wel retarded dat je er dan als individuele klant geen vergoeding voor krijgt, laat staan zaken als bewaarloon zou moeten betalen.

The more debt, the better

Een broker kan volgens mij geen stukken uitlenen zonder toestemming van (en dus vergoeding aan) de eigenaar van de stukken. Per saldo zal je broker dus bestaande wat grotere aandeelhouders bellen om te vragen of ze stukken willen uitlenen.quote:Op maandag 3 januari 2011 20:59 schreef flyguy het volgende:

Wat ik mij vandaag afvroeg:

Als er geshort wordt op een equity, wiens equities worden er dan geleend? Puur die in het eigen bezit van een financial/broker (en is er dus een plafond zonder nakeds) of lenen ze ook die van klanten uit, in het geval van een broker bijvoorbeeld?

In dat laatste geval is het wel retarded dat je er dan als individuele klant geen vergoeding voor krijgt, laat staan zaken als bewaarloon zou moeten betalen.

SPOILEROm spoilers te kunnen lezen moet je zijn ingelogd. Je moet je daarvoor eerst gratis Registreren. Ook kun je spoilers niet lezen als je een ban hebt.Abre los ojos

Juist vanwege het feit dat je het verwacht, test ik het liever toch nog even in de hoop een outlier in de resultaten te vinden. Ik heb wel een gevoel dat er iets 'speciaals' uit de laatste weken te halen valt. Week 51 & 52. Alle ratio's tonen voor die weken een duidelijk andere waarde aan. Hoe je het ook test. Maar je kunt niet zo maar met leverage 100 die weken instappen. Ik heb zo het idee dat een leverage 5 qua risk/reward het meest efficient is. Uiteindelijk zoek ik natuurlijk iets met zo klein mogelijke standaard deviatie en zo hoog mogelijke return. Zoiets is ten minste ook verkoopbaar. Hoge return en hoge standaarddeviatie is geen kunst.quote:Op maandag 3 januari 2011 20:22 schreef Mendeljev het volgende:

[..]

Ik vrees echter dat het effect op herhaling niet zo vanzelfsprekend is. Je kunt immers ook voor de weken dat je geen positie hebt short gaan in de weken die <0.35% presteren maar dan heb je bijna 100% curvefit. Afgezien van de posities met leverage zou je dus (denk ik) verwachten dat het aantal weken dat je exposure hebt evenredig zijn met de std. deviatie.

Soms test ik ook gewoon alles, verstand op nul, spreadsheet is klaar en alles door de trekker halen en kijken of je opvallende resultaten ziet ipv. gericht naar zaken zoeken

Een nadelig punt aan dat verhaal is dat je nu zoveel spreadsheets hebt gehad van gemiddelde rendementen per week, dat je nu opeens wel terug gaat kijken in die sheets of investeren in de huidige week beter is, dan bijv. volgende weekquote:In elk geval zitten we nu mooi aan de start van het jaar zodat je voor 2011 zou kunnen bepalen hoe betrouwbaar het patroon is. Als het werkt heb je natuurlijk een killing strategie.

Uiteindelijk wil ik dit ook combineren met een maand en een dag onderzoek met als allerliefst nog een intraday onderzoek. Maar dat zal wel nooit gebeuren. Als je wilt testen op uur data wil je ten minste toch een groot observatie nummer. Ik dacht zelf aan de laatste 20 jaar. Geen idee waar ik dat (goedkoop) vandaan kan halen.

Een ander niet onbelangrijk punt. Waarom wordt het niet eens tijd dat we andere risico/reward methodes krijgen? Al die standaard troep(?) zoals Sharpe/Jensen/Treynor/Beta/St.Dev ratio's kennen we zo langzamer hand wel. Ik zie hier veel liever een Mendeljev of een SeLang ratio terugkomen

Ik moet wel zeggen dat dit soort testjes je de 'hoopquote:Ik heb eens vernomen dat er een hedgefund/vermogensbeheerder in Nederland opereert volgens een strategie die puur en alleen op weekkoersen draait. Volgens hun info zijn er een paar weken in het jaar met excessieve returns die ze dan met futures afromen tot een paar procenten harde winst. Het zou zo maar kunnen dat je ook in de buurt bent om tot zo'n ontdekking te komen![/sub][/spoiler]

Hmm. Dit voeg ik even toe. Zeg maar periode's van 5, 10, 15 jaar pakken. En op basis daarvan verder testen hoe dat uitkwam. Het probleem hiervan is dat je eigenlijk al in de variatie tussen high/low en return grafieken een beetje kunt uithalen 'wat de periodes' zijn om scherpere curvefitting te krijgen. Uiteraard fool je alleen jezelf hier mee maar soms heb je ook gewoon even een mooie equity curve nodig om door te gaan met je onderzoekquote:Op maandag 3 januari 2011 20:30 schreef SeLang het volgende:

Je moet eigenlijk een dynamische versie van de strategie testen: kijk in een window van zeg de laatste 10 jaar wat de goede en slechte dagen waren en plaats op grond daarvan in het jaar daarna je trades. Elk jaar schuift het window een jaar verder. Dat is een meer realistische strategie die curve fitting gedeeltelijk tegengaat.

En wat betreft de eerder genoemde leverage, dat probeer ik natuurlijk wel zo in te stellen dat hij er met een verlies van 5% er direct wordt uitgeknikkerd want anders is het dodelijk voor je return. (met als bijkomend probleem, jaren die in de eerste 2 maand al op -5% verlies staan maar wel positief afsluiten ook worden meegenomen).

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Een Sharpe ratio is sowieso geen goede maat omdat het sprongen naar boven even hard afstraft als sprongen naar beneden. Zelf kijk ik liever naar winst/drawdown.quote:Op maandag 3 januari 2011 22:03 schreef sitting_elfling het volgende:

Een ander niet onbelangrijk punt. Waarom wordt het niet eens tijd dat we andere risico/reward methodes krijgen? Al die standaard troep(?) zoals Sharpe/Jensen/Treynor/Beta/St.Dev ratio's kennen we zo langzamer hand wel. Ik zie hier veel liever een Mendeljev of een SeLang ratio terugkomenMet name dat de huidige markt zoveel anders is dan toen die measures op de markt kwamen denk ik dat het tijd is voor nieuwe methodes om risk/reward te creŽren.

Hier word ik dan weer behoorlijk pessimistisch van. Wat een waardeloze equitycurve als je kijkt naar het gedeelte sinds de oprichting.quote:

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Je verkleint in wezen wel de negatieve returns ivm. je exit strategie. Probleem blijft natuurlijk wel dat als je ergens wel leverage gebruikt en ergens niet, je sharpe ratio een verneukt beeld geeft. Ik zal winst/drawdown even toevoegen in die spreadsheet.quote:Op maandag 3 januari 2011 22:19 schreef SeLang het volgende:

[..]

Een Sharpe ratio is sowieso geen goede maat omdat het sprongen naar boven even hard afstraft als sprongen naar beneden. Zelf kijk ik liever naar winst/drawdown.

Wat dacht je van de 1.5% management fee en 20% performance fee als je met dat fonds mee wil doen? Hoe wil je daar met rendement uitlopen?quote:Hier word ik dan weer behoorlijk pessimistisch van. Wat een waardeloze equitycurve als je kijkt naar het gedeelte sinds de oprichting.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Is een vrij standaard kostenstructuur voor kleinere speciale fondsen. Soms is er nog een hurdle rate voor de 20% fee of een risicovrije rentevergoeding op ingelegd kapitaal. Er zijn er die dan toch nog consequent een hoge performance draaien na kosten. Helaas deze niet echt overtuigend...quote:Op maandag 3 januari 2011 22:28 schreef sitting_elfling het volgende:

Wat dacht je van de 1.5% management fee en 20% performance fee als je met dat fonds mee wil doen? Hoe wil je daar met rendement uitlopen?

Abre los ojos

Heeft niemand van jullie het idee dat het proces van de financiŽle markten soms te traag gaat? Het bekende F5 effect zegt maar op je portfolio? Je hebt een goed plan, je bent er van overtuigd dat het werkt maar het duurt en duurt maar voordat er geschikte momenten zijn om toe te happen. Je zet voor jezelf al verwachte rendementen voor de aandelen en investeringen die je hebt maar het duurt allemaal nog maanden voordat je daar daadwerkelijk bent. Je kunt niet continu in de tussentijd blijven ninjatraderen.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Het is inderdaad een vrij standaard kostenstructuur. Maar is dat eigenlijk niet enorm hoog? Ik blijf het absurde rates vinden.quote:Op maandag 3 januari 2011 22:43 schreef MrUnchained het volgende:

[..]

Is een vrij standaard kostenstructuur voor kleinere speciale fondsen. Soms is er nog een hurdle rate voor de 20% fee of een risicovrije rentevergoeding op ingelegd kapitaal. Er zijn er die dan toch nog consequent een hoge performance draaien na kosten. Helaas deze niet echt overtuigend...

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Somsquote:Op maandag 3 januari 2011 23:46 schreef sitting_elfling het volgende:

Heeft niemand van jullie het idee dat het proces van de financiŽle markten soms te traag gaat? Het bekende F5 effect zegt maar op je portfolio? Je hebt een goed plan, je bent er van overtuigd dat het werkt maar het duurt en duurt maar voordat er geschikte momenten zijn om toe te happen. Je zet voor jezelf al verwachte rendementen voor de aandelen en investeringen die je hebt maar het duurt allemaal nog maanden voordat je daar daadwerkelijk bent. Je kunt niet continu in de tussentijd blijven ninjatraderen.

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

De gemiddelde tijd dat een aandeel in 2010 door de koper werd vastgehouden, bedroeg 22 seconden. Ik denk dat je gewoon een strategie bedacht hebt waarvan de trigger een tikje te zeldzaam is..quote:Op maandag 3 januari 2011 23:46 schreef sitting_elfling het volgende:

Heeft niemand van jullie het idee dat het proces van de financiŽle markten soms te traag gaat?

22 seconden lijkt me gezien de marketcap en de omzet per dag wel heel kort.quote:Op dinsdag 4 januari 2011 08:29 schreef dvr het volgende:

[..]

De gemiddelde tijd dat een aandeel in 2010 door de koper werd vastgehouden, bedroeg 22 seconden. Ik denk dat je gewoon een strategie bedacht hebt waarvan de trigger een tikje te zeldzaam is..

The End Times are wild

Zie http://georgewashington2.(...)-stock-held-for.htmlquote:Op dinsdag 4 januari 2011 09:30 schreef LXIV het volgende:

22 seconden lijkt me gezien de marketcap en de omzet per dag wel heel kort.

Dat betekend dat er alleen op langere termijn voor ons iets te verdienen valt.

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Dat is langer dan ik dacht, aangezien men beweert dat HFT tegenwoordig 70% ofzo is van het transactievolume. Aan de andere kant zal die HFT zich waarschijnlijk concentreren in een relatief kleine groep aandelen dus die kleinere minder verhandelde aandelen trekken wellicht de gemiddelde houd tijd omhoog.quote:Op dinsdag 4 januari 2011 08:29 schreef dvr het volgende:

[..]

De gemiddelde tijd dat een aandeel in 2010 door de koper werd vastgehouden, bedroeg 22 seconden.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik denk dat je kansen inderdaad sterk afnemen naarmate de tijdschaal korter wordt. Want hoe korter de tijdschaal, des te groter het nadeel dat je hebt op sterkere partijen. Denk aan:quote:Op dinsdag 4 januari 2011 09:52 schreef iamcj het volgende:

Dat betekend dat er alleen op langere termijn voor ons iets te verdienen valt.

- Informatie achterstand (speelt minder een rol op langere termijn)

- Transactiekosten

- Transactie snelheid

Hoe langer de tijdhorizon, des te vlakker wordt het speelveld.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Een strakke exit verkleint ook je positieve returns want je kapt potentiele winsten af die eerst op een klein verlies komen te staan. Mijn ervaring is zelfs dat je equitycurve meestal beter wordt als je je stoploss wijder maakt, wat ook logisch is want dan krijg je minder trades en is de 'drag' van transactiekosten op je edge minder, er vanuit gaande dat die edge sowieso marginaal was.quote:Op maandag 3 januari 2011 22:28 schreef sitting_elfling het volgende:

Je verkleint in wezen wel de negatieve returns ivm. je exit strategie. Probleem blijft natuurlijk wel dat als je ergens wel leverage gebruikt en ergens niet, je sharpe ratio een verneukt beeld geeft. Ik zal winst/drawdown even toevoegen in die spreadsheet.

Wat zo waardeloos is met dit fonds is dat ik nauwelijks bewezen skills zie. Je ziet een mooi blauw deel wat een backtest is van voordat het fonds werd opgericht en vervolgens een echt resultaat dat nergens op lijkt. Het feit dat ze een geen logaritmische schaal gebruiken verdoezelt dat nog een beetje.quote:Wat dacht je van de 1.5% management fee en 20% performance fee als je met dat fonds mee wil doen? Hoe wil je daar met rendement uitlopen?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik snap niet wat er zo slecht is aan de performance van dat fonds. Als ik naar het groene deel van de grafiek kijk, dan zie ik vanaf augustus 2006 tot nu een stijging van ~350 tot ~450. Dat is beter dan wat de Dow Jones bijvoorbeeld heeft gedaan in diezelfde periode.

Zowel Shiller P/E (CAPE) als Tobin's Q geven een gigantische overwaardering aan. Dit zijn de enige twee metrics die ik ken die daadwerkelijk enige voorspellende waarde blijken te hebben voor toekomstige total real returns.

Zelf vind ik Tobin's Q een beetje vaag en hou het zelf dus ook niet bij, maar er zijn wel anderen die dat doen.

Zelf vind ik Tobin's Q een beetje vaag en hou het zelf dus ook niet bij, maar er zijn wel anderen die dat doen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

5,75% jaarlijks rendement met een tussentijds verlies van 28% over een periode van ruim 4jaar, dat is waardeloos. Je had dat geld ook in staatsobligaties kunnen stoppen, dan had je ongeveer hetzelfde rendement gehad met een veel lager risico. En ja dat is hindsight, maar daar betaal je dus die 20% fee voor om de juiste beslissingen te nemen.quote:Op dinsdag 4 januari 2011 11:05 schreef WinningMood het volgende:

Ik snap niet wat er zo slecht is aan de performance van dat fonds. Als ik naar het groene deel van de grafiek kijk, dan zie ik vanaf augustus 2006 tot nu een stijging van ~350 tot ~450. Dat is beter dan wat de Dow Jones bijvoorbeeld heeft gedaan in diezelfde periode.

Relatieve performance (tov van bijvoorbeeld de Dow Jones) zegt niets. Dit is een hedge fund. Ze kunnen overal in beleggen wat ze maar willen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Waar ik in mijn testjes tegen aanloop, zijn die lange periodes van stijging, waarbij je met de juiste stoploss mooie rendementen kan halen. Wat jij curve-fitting noemt volgens mij. Wat doe jij daarmee?quote:Op dinsdag 4 januari 2011 10:29 schreef SeLang het volgende:

[..]

Een strakke exit verkleint ook je positieve returns want je kapt potentiele winsten af die eerst op een klein verlies komen te staan. Mijn ervaring is zelfs dat je equitycurve meestal beter wordt als je je stoploss wijder maakt, wat ook logisch is want dan krijg je minder trades en is de 'drag' van transactiekosten op je edge minder, er vanuit gaande dat die edge sowieso marginaal was.

[..]

[ afbeelding ]

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Je weet nooit van tevoren of je een stijgende, dalende of zijwaardse markt gaat krijgen. Je moet dus over verschillende typen markten testen en niet alleen een stijgend gedeelte.quote:Op dinsdag 4 januari 2011 11:33 schreef iamcj het volgende:

[..]

Waar ik in mijn testjes tegen aanloop, zijn die lange periodes van stijging, waarbij je met de juiste stoploss mooie rendementen kan halen. Wat jij curve-fitting noemt volgens mij. Wat doe jij daarmee?

Als je een trendvolgende strategie hebt dan moet je vooral testen of je strategie niet kapot gaat in zijwaardse markten. Het heeft weinig zin om alleen te testen op langdurige stijgende periodes. Zelfs random entries zijn dan winstgevend.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

ik heb trouwens wel de beschikking over een studie van de correlatie van POMO met de markt maar deze is propietary en copyrighted dus kan ik helaas niet meedelen.quote:Op maandag 3 januari 2011 19:31 schreef sitting_elfling het volgende:

[..]

Heeft er iemand eigenlijk een testje gedaan naar de correlatie positieve returns en pomo dagen? Ik lees vaak genoeg artikelen op ZH dat we weer flink in de longs moeten zitten en dat short zitten echt niet verstandig is, maar een aantal dagen waarop ik het zelf heb gevolgd viel dat pomo effect reuze mee.

http://bigcharts.marketwa(...)mocktick=1&rand=4941quote:Op dinsdag 4 januari 2011 11:40 schreef SeLang het volgende:

[..]

Je weet nooit van tevoren of je een stijgende, dalende of zijwaardse markt gaat krijgen. Je moet dus over verschillende typen markten testen en niet alleen een stijgend gedeelte.

Als je een trendvolgende strategie hebt dan moet je vooral testen of je strategie niet kapot gaat in zijwaardse markten. Het heeft weinig zin om alleen te testen op langdurige stijgende periodes. Zelfs random entries zijn dan winstgevend.

Ik zie weinig echt langdurig zijwaarts...

Ik vraag me dus af of ik dat in de toekomst wel zou moeten verwachten.

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Ik hoopte ook uit de columns van die gast een beetje het idee te krijgen op basis van welke kwantitatieve modellen hij eigenlijk nu belegt maar hij blijft uiterst vaag met wat simpele kritieken op TA.quote:Op dinsdag 4 januari 2011 10:29 schreef SeLang het volgende:

Wat zo waardeloos is met dit fonds is dat ik nauwelijks bewezen skills zie. Je ziet een mooi blauw deel wat een backtest is van voordat het fonds werd opgericht en vervolgens een echt resultaat dat nergens op lijkt. Het feit dat ze een geen logaritmische schaal gebruiken verdoezelt dat nog een beetje.

[ afbeelding ]

Zo moeilijk kan dat niet zijn denk ik. De POMO cijfers zijn bekend en je weet wat de markt heeft gedaan. Dat kost hooguit een paar uur.quote:Op dinsdag 4 januari 2011 12:02 schreef superpiet het volgende:

[..]

ik heb trouwens wel de beschikking over een studie van de correlatie van POMO met de markt maar deze is propietary en copyrighted dus kan ik helaas niet meedelen.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

10 jaar zijwaarts vind ik anders behoorlijk lang op een gemiddeld mensenleven van 80 jaar.quote:Op dinsdag 4 januari 2011 12:25 schreef iamcj het volgende:

[..]

http://bigcharts.marketwa(...)mocktick=1&rand=4941

Ik zie weinig echt langdurig zijwaarts...

Ik vraag me dus af of ik dat in de toekomst wel zou moeten verwachten.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Kun je tegenwoordig een correlatiestudie ook copyrighten?quote:Op dinsdag 4 januari 2011 12:02 schreef superpiet het volgende:

ik heb trouwens wel de beschikking over een studie van de correlatie van POMO met de markt maar deze is propietary en copyrighted dus kan ik helaas niet meedelen.

Het lijkt me best vreemd als je dergelijke zaken niet eens intern kunt houden. Daarnaast is het ook extreem gevaarlijk om te vermelden dat die correlatie goed genoeg is om het geheim te houden aangezien je op die manier je voordeel ten opzichte van andere spelers verslechtert.

Ain't nothing to it but to do it.

Greece

Greece

Ik bedoel zijwaarts met weinig beweging.quote:Op dinsdag 4 januari 2011 12:29 schreef sitting_elfling het volgende:

[..]

10 jaar zijwaarts vind ik anders behoorlijk lang op een gemiddeld mensenleven van 80 jaar.

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Dat dacht ik ook ja. Maar jammer dat je het niet kan delen, zou een hoop tijd schelen.quote:Op dinsdag 4 januari 2011 12:27 schreef sitting_elfling het volgende:

[..]

I[..]

Zo moeilijk kan dat niet zijn denk ik. De POMO cijfers zijn bekend en je weet wat de markt heeft gedaan. Dat kost hooguit een paar uur.

M'n Delta Lloyd gaat ook lekker

Shaderon: i say boom boom boom now let me hear you say weehooo

SpankmasterC: Tut mir leit Herr AQuila, es soll nicht wieder passieren!

RickoKun: Hey hoi! Ik kom bij dit topiqueje checken weetjuh!

SpankmasterC: Tut mir leit Herr AQuila, es soll nicht wieder passieren!

RickoKun: Hey hoi! Ik kom bij dit topiqueje checken weetjuh!

Vandaag is echt een kut dag wat betreft rendement. Goud naar beneden, zilver naar beneden. Mijn portfolio naar benedenquote:

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Het probleem is niet weinig beweging maar niet-trendmatig bewegen.quote:Op dinsdag 4 januari 2011 12:39 schreef iamcj het volgende:

[..]

Ik bedoel zijwaarts met weinig beweging.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Sectorrotatie denk ik.quote:

Zit eraan te denken speculatief wat sns calls te kopen

[ Bericht 0% gewijzigd door JimmyJames op 04-01-2011 16:54:28 ]

Please Move The Deer Crossing Sign

Welke calls had je in gedachten?quote:Op dinsdag 4 januari 2011 16:49 schreef JimmyJames het volgende:

[..]

Sectorrotatie denk ik.

Zit eraan te denken speculatief wat sns calls te kopen

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Van Geenstijl

[ Bericht 2% gewijzigd door tjoptjop op 04-01-2011 23:20:20 ]

Zie ook http://blogs.reuters.com/(...)-the-day-ing-direct/quote:ING Direct USA meedogenloos voor huiseigenaren

Dit is geen prettig nieuws voor onze CDA-minister van FinanciŽn Jan Kees de Jager. Hoe gaat hij aan zijn christen-democratische vrienden uitleggen dat hij in de VS mensen met een ING Direct hypotheek liever hun huis uitzet, dan dat hij een regeling tracht te treffen. Het gaat hier om mensen die hun hypotheek niet meer kunnen betalen, maar er alles aan willen doen om in hun huis te blijven. Precies wat Barack Obama met zijn wetgeving wil bereiken. Maar ING De Nederlandse Overheid is de nieuwe Scrooge, Merry Christmas Folks. Reuters zegt het keihard: "the idiots at ING Direct; this is vindictiveness, plain and simple." Als jullie je huis niet kunnen betalen, dan kun je vertrekken! Hoe is Jan Kees ook weer hierin verzeild geraakt? In 2008 raakt de ING aan lager wal. Reden? De megalomane groeimanagers van ING Direct USA. Hoge spaarrentes konden alleen worden geboden door te beleggen in risicovolle Alt-A hypotheken. En begin 2009 heeft de overheid in een desperate poging de bank te redden, 80% van het risico op die hypotheken overgenomen.

Sindsdien is de Amerikaanse huizenmarkt in een vrije val terecht gekomen. Gedwongen uitzettingen ('foreclosures') zijn aan de orde van de dag. Hele wijken staan leeg en verpauperen, want de mensen die hun huis uit worden gezet laten niet alleen de schuld achter, maar nemen verder letterlijk alles van waarde mee. Overigens doet ING het relatief goed, slechts 2,88% van de leningen heeft een betalingsachterstand.

Vaak proberen de banken tot een schuldsanering te komen ('short sales'). Als het huis gedwongen verkocht moet worden, brengt het vaak helemaal niets op. De American Homeowner Preservation (AHP) heeft een slimme manier gevonden om de schuld te verlagen, waarbij de mensen wel in het huis blijven en het recht hebben om in betere tijden het huis weer terug te kopen. Goede zaak toch, maar blijkbaar niet voor ING. In een mail heeft ING Direct USA de AHP op de zwarte lijst gezet.

Waarom doet ING dit? Nu opletten Jan Kees! Niet zelden kan meer verdiend kan worden aan een gedwongen uitzetting dan aan een schuldregeling (hier en hier -pdf-). Uitzettingen als 'profit centre', hoe pervers kan het? Omdat ING 80% van de hypotheken heeft verkocht aan de Nederlandse overheid, zal ING Direct USA niet profiteren van een schuldsanering, waarbij de huizenprijzen enigszins op peil blijven. Echter, bij een gedwongen uitzetting, een tijdrovende en kostbare procedure, kan ING Direct USA alle kosten van een gedwongen uitzetting in rekening brengen aan de koper van de hypotheken en dat is de Nederlandse overheid. En die overheid mag ook op de blaren van het verlies zitten.

ING Direct USA moet in 2013 verplicht verkocht worden en CEO Kuhlmann, liefhebber van leren jasjes en zware motoren, droomt al van beursgangen en vette bonussen. Dan is het alleen maar meegenomen als de eigen V&W wordt opgekrikt. De ethische kant mag Jan Kees oplossen. Kijk eens naar het Tiende Gebod. (via @bertjantiesinga).

Peter Verhaar

http://www.geenstijl.nl/m(...)genloos_vo.html#more

[ Bericht 2% gewijzigd door tjoptjop op 04-01-2011 23:20:20 ]

Voor mij niet.quote:Op dinsdag 4 januari 2011 16:42 schreef SeLang het volgende:

[..]

Het probleem is niet weinig beweging maar niet-trendmatig bewegen.

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

http://vixandmore.blogspo(...)-day-historical.html

"20-day historically volatility in the S&P 500 index hit its lowest level since April 1971"

"20-day historically volatility in the S&P 500 index hit its lowest level since April 1971"

Please Move The Deer Crossing Sign

editquote:Op dinsdag 4 januari 2011 22:13 schreef JimmyJames het volgende:

http://vixandmore.blogspo(...)-day-historical.html

"20-day historically volatility in the S&P 500 index hit its lowest level since April 1971"

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

JimmyJames jij had het laatst over kansen voor long olie.

Ik ga me toch eens wat meer verdiepen in dat goedje. Heb je nog tips voor sites met goede analyses en opinies ?

Ik ga me toch eens wat meer verdiepen in dat goedje. Heb je nog tips voor sites met goede analyses en opinies ?

Ik heb zojuist een kennis en mijzelf aan 100 euro transactietegoed geholpen. Mijn rekening wordt nu geopend maar ik ben redelijk nieuw in deze wereld. Ik wil met wat geld wat ik toch de komende jaren niet nodig heb hobbymatig wat beleggen. Het gaat dan om tussen de 5 en 10k. Heeft iemand tips waar ik kan beginnen (met lezen)?

Hoor ik die Griekse melodie...

Niet echt. Behalve the oil drum wellicht.quote:Op woensdag 5 januari 2011 08:22 schreef Blandigan het volgende:

JimmyJames jij had het laatst over kansen voor long olie.

Ik ga me toch eens wat meer verdiepen in dat goedje. Heb je nog tips voor sites met goede analyses en opinies ?

En mijd de ETF USO.

Overigens ben ik mij aan het verdiepen in Sbm Offshore. Is iemand goed bekend met dit aandeel?

Op basis van de cijfertjes heb ik er nooit aandacht aan besteed maar het "verhaal" met hun FPSO en toekomstige LNG-activiteiten klinkt wel interessant.

[ Bericht 8% gewijzigd door JimmyJames op 05-01-2011 11:50:13 ]

Please Move The Deer Crossing Sign

Waarom USO mijden btw? Heb dat fonds nog ooit gehad en zou 't terug kopen moest ik een oliefonds zoeken (wat ik niet doe wegens petrobras)...

Zou vandaag de eerste dag zijn van een tussentijdse correctie? Spannuuund

Zou vandaag de eerste dag zijn van een tussentijdse correctie? Spannuuund

Hier.quote:Op woensdag 5 januari 2011 10:09 schreef mark_dabomb het volgende:

Heeft iemand tips waar ik kan beginnen (met lezen)?

En dat meen ik serieus.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

AEX geeft winst van 2011 weg en staat onder het slot van 2010.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Beleggen voor dummies is een goed boek om mee te beginnen.quote:Op woensdag 5 januari 2011 10:09 schreef mark_dabomb het volgende:

Ik heb zojuist een kennis en mijzelf aan 100 euro transactietegoed geholpen. Mijn rekening wordt nu geopend maar ik ben redelijk nieuw in deze wereld. Ik wil met wat geld wat ik toch de komende jaren niet nodig heb hobbymatig wat beleggen. Het gaat dan om tussen de 5 en 10k. Heeft iemand tips waar ik kan beginnen (met lezen)?

Niet geheel verrassend natuurlijk. Ben blij dat ik niet long ben gegaan vanaf afgelopen maandag. Dan had ik de deksel behoorlijk op de neus gekregen. Kan je nagaan wat een beetje statistiek voor impact kan hebbenquote:Op woensdag 5 januari 2011 12:53 schreef Arcee het volgende:

AEX geeft winst van 2011 weg en staat onder het slot van 2010.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Werkt op basis van futures en volgens mij volgt het de olieprijs maar mondjesmaat.quote:

@sitting_elfling heb je MCD trouwens nog?

[ Bericht 5% gewijzigd door JimmyJames op 05-01-2011 13:33:08 ]

Please Move The Deer Crossing Sign

Delta Lloyd wel weer omhoog :pquote:Op woensdag 5 januari 2011 12:53 schreef Arcee het volgende:

AEX geeft winst van 2011 weg en staat onder het slot van 2010.

Denk dat ik maar eens haast een stoploss ga zetten.

Shaderon: i say boom boom boom now let me hear you say weehooo

SpankmasterC: Tut mir leit Herr AQuila, es soll nicht wieder passieren!

RickoKun: Hey hoi! Ik kom bij dit topiqueje checken weetjuh!

SpankmasterC: Tut mir leit Herr AQuila, es soll nicht wieder passieren!

RickoKun: Hey hoi! Ik kom bij dit topiqueje checken weetjuh!

Nope, rek was er uit. Wil ik het wel weer oppakken straks. Beetje afhankelijk hoe de markt het doet komende 2 maand. Yum! en Starbucks houd ik ook in de gaten. Tonen beetje het zelfde profiel de afgelopen maand. Allemaal lichtelijk wat naar beneden. Sinds Januari vaak niet een erg sterke maand is wil ik eigenlijk deze maand niks aanschaffen qua aandelen.quote:Op woensdag 5 januari 2011 13:25 schreef JimmyJames het volgende:

@sitting_elfling heb je MCD trouwens nog?

Novo Nordisk doet het nog steeds goed

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Bamboo is echt een trending aandeel geworden. Eerst in het kanaal 30-36 euro voor 7 maand en sinds Augustus alweer 5 maand in het 36-40 kanaal. Echt een aandeel uit een TA boekje. Daar blijf ik liever vanaf. Druk bij de weerstand en steun is te groot.quote:

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Wat zal ik met Delta Lloyd doen? Wou hem eigenlijk voor de lange termijn maar hij staat nu na 3 dagen op + 9 % ofzo.

Shaderon: i say boom boom boom now let me hear you say weehooo

SpankmasterC: Tut mir leit Herr AQuila, es soll nicht wieder passieren!

RickoKun: Hey hoi! Ik kom bij dit topiqueje checken weetjuh!

SpankmasterC: Tut mir leit Herr AQuila, es soll nicht wieder passieren!

RickoKun: Hey hoi! Ik kom bij dit topiqueje checken weetjuh!

Gewoon aan het plan houden wat je had met dit aandeel. Je zal wel een goede onderbouwing hebben voor het lang vasthouden van het aandeel? Als je toch minder zeker bent over je onderbouwing en onderzoek, zou je het kunnen verkopen.quote:Op woensdag 5 januari 2011 16:10 schreef AQuila360 het volgende:

Wat zal ik met Delta Lloyd doen? Wou hem eigenlijk voor de lange termijn maar hij staat nu na 3 dagen op + 9 % ofzo.

"Underestimate me, I'll take advantage of it"

De forse prijsstijging komt o.a. omdat een grote meneer van een groot fonds Delta Loyd op zijn favorietenlijst heeft gezet.quote:Op woensdag 5 januari 2011 16:10 schreef AQuila360 het volgende:

Wat zal ik met Delta Lloyd doen? Wou hem eigenlijk voor de lange termijn maar hij staat nu na 3 dagen op + 9 % ofzo.

Ik speel momenteel in op stijgende rente van lange termijn obligaties van de VS met opties TBT en die tikten vandaag ineens flink aan. Daarnaast heb ik opties op DIG en verwacht ik dus hogere olie en gas prijzen. Die deden het vandaag juist wat minder, maar daar zit ik wel goed mee.

Wat hadden die mensen bij ADP in gedachten toen ze die werkgelegenheidscijfers er uit gooiden vanmiddag? Alsof alle kleinere bedrijven ineens als een gek mensen aangenomen hebben?

Abre los ojos

Hehe. Ik las wat berichten door op verschillende nieuwssites en direct veel commentaar van bekende analisten dat de recession eindelijk kracht verliest en dat dit het teken aan de wand is dat het weer de goede kant op gaat. En dat QE2 eindelijk vruchten begint af te werpen.quote:Op woensdag 5 januari 2011 17:53 schreef MrUnchained het volgende:

Wat hadden die mensen bij ADP in gedachten toen ze die werkgelegenheidscijfers er uit gooiden vanmiddag? Alsof alle kleinere bedrijven ineens als een gek mensen aangenomen hebben?

Je zou het nog haast geloven ook..

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik vond de volgende zin in het persbericht van ADP wel humor:quote:Op woensdag 5 januari 2011 18:19 schreef sitting_elfling het volgende:

[..]

Hehe. Ik las wat berichten door op verschillende nieuwssites en direct veel commentaar van bekende analisten dat de recession eindelijk kracht verliest en dat dit het teken aan de wand is dat het weer de goede kant op gaat. En dat QE2 eindelijk vruchten begint af te werpen.

Je zou het nog haast geloven ook..

"This months ADP National Employment Report suggests nonfarm private employment grew very

strongly in December, at a pace well above what is usually associated with a declining unemployment rate."

Conclusie: eigenlijk snappen we zelf ook niet waarom deze cijfers er uit komen

ISM was ook wel goed, dus we moeten de optimisten even wat credits geven.

Abre los ojos

Ik heb wat gebacktest, maar waar moet je nou opletten precies? Wat vinden jullie het belangrijkst?

Ik heb gebacktest op ES, YM beiden laatste 5 jaar (ik krijg niet meer data van IB via Ninjatrader grr, (maar even trial nemen op Zen-fire) of iemand anders tip?)

Onderstaand is wel zonder slippage en transactiekosten, die laatste haal je er iig wel uit denk ik (zie percentage/trade).

ES:

YM:

Ik heb gebacktest op ES, YM beiden laatste 5 jaar (ik krijg niet meer data van IB via Ninjatrader grr, (maar even trial nemen op Zen-fire) of iemand anders tip?)

Onderstaand is wel zonder slippage en transactiekosten, die laatste haal je er iig wel uit denk ik (zie percentage/trade).

ES:

YM:

Ik kijk vooral naar average trade, max drawdown en max time to recover. Een average trade van 1,0% op ES is iets meer dan een punt. Als dit trades zijn die in de praktijk ook kunnen (niet alleen op papier) dan is het prima want dan hou je daar wel ongeveer de helft van over.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Houden! Hij is immers nog goedkoop na 100% koersstijging!quote:Op woensdag 5 januari 2011 16:10 schreef AQuila360 het volgende:

Wat zal ik met Delta Lloyd doen? Wou hem eigenlijk voor de lange termijn maar hij staat nu na 3 dagen op + 9 % ofzo.

(Dat is ook de reden dat Aegon het vandaag zo mooi deed)

The End Times are wild

| Forum Opties | |

|---|---|

| Forumhop: | |

| Hop naar: | |