WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

en qua Novo het meest naieve ook trouwens. Hoe gaan India en China om met octrooien en locale (bevriende) producenten?quote:Op dinsdag 14 december 2010 21:20 schreef sitting_elfling het volgende:

[..]

Het aandeel is nog geen 3% naar beneden gegaan afgelopen weken. Zo'n turbo/sprinter moet je dan ook gewoon lang aanhouden. Anders had je voor een veel volatieler aandelen moeten gaan. Maar ik neem aan dat je verlies dan ook niet heel groot is

Of je had Novo moeten oppakken. Dat aandeel dendert maar door. Toch een van de meest consistente, stevigste en minst volatiele aandelen met een stevig rendement dit jaar.

Als je me kan aangeven hoe ik het kreng kan shorten, ga ik het met graagte doen, no brainer

De markt van India en China vind ik niet interessant voor een bedrijf wat bijna alleen in suikerziekte insuline achtige dingen handelt. Ik ben dan ook meer dan tevreden over het goede marktaandeel in de westerse economien zoals Amerika & Europa en in mindere mate Japan.quote:Op dinsdag 14 december 2010 21:23 schreef Dinosaur_Sr het volgende:

[..]

en qua Novo het meest naieve ook trouwens. Hoe gaan India en China op met octrooien en locale (bevriende) producenten?

Wat betreft octrooien in China en India weet ik zo niet. Maar ik zie niet snel een concurrent van Novo opstaan.

Uiteraard is er genoeg kritiek te vinden op Novo. Maar op fundamenteel gebied ken ik weinig bedrijven die in die sector er zo goed voor staan. En ja, de prijs is ook overgewaardeerd, maar daar hoor je natuurlijk niemand over klagen.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Mja, de enige manier om hierop in te springen is toch iets in de vorm van een langlopende put te nemen. Als je kortopende troep neemt kun je faliekant de mist in gaan en als je nu al short zou gaan dmv futures/cfds etc. kun je keihard gepakt worden.quote:Op dinsdag 14 december 2010 21:23 schreef Dinosaur_Sr het volgende:

[..]

Als je me kan aangeven hoe ik het kreng kan shorten, ga ik het met graagte doen, no brainer

Op korte termijn kan er een 10 a 15% vanaf. Maar dat zie ik alleen maar gebeuren door winstnemingen of dat er opeens wondermiddels gevonden gaan worden voor suikerziekte. Wat betreft het medicijnen op de markt zetten hebben ze een vrij sterk track record.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

sorry, India is natuurlijk de enige, volstrekt de _enige_ reden, maar tevens de meest volslagen instabiele enige politieke *pardon* corrumpterede *pardon* inhoudelijke reden om de koers van Novo te dekken. Genoeg copycats om NovoNorkdisk procucten te kopieren, en genoeg Dr's om ze promoten, hoorquote:Op dinsdag 14 december 2010 21:33 schreef sitting_elfling het volgende: De markt van India en China vind ik niet interessant voor een bedrijf wat bijna alleen in suikerziekte insuline achtige dingen handelt. Ik ben dan ook meer dan tevreden over het goede marktaandeel in de westerse economien zoals Amerika & Europa en in mindere mate Japan.

Wat betreft octrooien in China en India weet ik zo niet. Maar ik zie niet snel een concurrent van Novo opstaan.

Uiteraard is er genoeg kritiek te vinden op Novo. Maar op fundamenteel gebied ken ik weinig bedrijven die in die sector er zo goed voor staan. En ja, de prijs is ook overgewaardeerd, maar daar hoor je natuurlijk niemand over klagen.

octrooien zijn serieus geen fuck waard als je voorbij Instanbul gaatquote:Op dinsdag 14 december 2010 21:38 schreef sitting_elfling het volgende:

Op korte termijn kan er een 10 a 15% vanaf. Maar dat zie ik alleen maar gebeuren door winstnemingen of dat er opeens wondermiddels gevonden gaan worden voor suikerziekte. Wat betreft het medicijnen op de markt zetten hebben ze een vrij sterk track record.

Als daar je p/e van afhankelijk is,......

[ Bericht 3% gewijzigd door Dinosaur_Sr op 14-12-2010 21:55:03 ]

Al die fundamentele ratio's hebben weinig nut meer op dit bedrijf want Novo heeft ten opzichte van bijna al zijn competitors by far betere ratio's dat je je haast zou afvragen of ze opereren in een andere sector? Zoals ik al eeder zei, de markt voor Novo ligt in de westerse landen zoals Amerika en Engeland.quote:Op dinsdag 14 december 2010 21:42 schreef Dinosaur_Sr het volgende:

[..]

octrooien zijn serieus geen fuck waard als je voorbij Instanbul gaat

Als daar je p/e van afhankelijk is,......

Ik zie een indiaas bedrijf dit ook niet zo maar even overnemen. Novo heeft daar een behoorlijjk sterke marktpositie en genoeg cash bij hand om een behoorlijke battle aan te gaan met concurrenten. Die ze waarschijnlijk wel zullen verliezen want tegen die goedkope meuk kunnen ze natuurlijk niet op, maar Novo heeft nog behoorlijk veel 'speelruimte over'.

Mocht Novo concurrentie krijgen uit deze Aziatische landen zou het met niet verbazen als een Bayer, Pfizer, Novartis, GKS er met Novo vandoor gaat.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Novo mag de Westerse markt hebben, maar niet de Aziatische, altans niet tegen non-Aziastische prijzenquote:Op dinsdag 14 december 2010 21:55 schreef sitting_elfling het volgende:

[..]

Al die fundamentele ratio's hebben weinig nut meer op dit bedrijf want Novo heeft ten opzichte van bijna al zijn competitors by far betere ratio's dat je je haast zou afvragen of ze opereren in een andere sector? Zoals ik al eeder zei, de markt voor Novo ligt in de westerse landen zoals Amerika en Engeland.

Ik zie een indiaas bedrijf dit ook niet zo maar even overnemen. Novo heeft daar een behoorlijjk sterke marktpositie en genoeg cash bij hand om een behoorlijke battle aan te gaan met concurrenten. Die ze waarschijnlijk wel zullen verliezen want tegen die goedkope meuk kunnen ze natuurlijk niet op, maar Novo heeft nog behoorlijk veel 'speelruimte over'.

Mocht Novo concurrentie krijgen uit deze Aziatische landen zou het met niet verbazen als een Bayer, Pfizer, Novartis, GKS er met Novo vandoor gaat.

Oeh! nu donderdag precies 2 jaar nul rente

Danku US&A!

mijn prognose voor volgend jaar - tot maart daling, dan stijging en dan down the drain ermee

Vandaag trouwens 5AB buitengegooid - ik koop het wel terug aan 33 ofzo.

Danku US&A!

mijn prognose voor volgend jaar - tot maart daling, dan stijging en dan down the drain ermee

Vandaag trouwens 5AB buitengegooid - ik koop het wel terug aan 33 ofzo.

Crossquote:

Poll: Welke strategie?

• 8% - 1:1000 risico

• 20% - 1:40 risico

Zelf weet ik het nog niet zeker dus zal ik wat later stemmen.

Resultaat:

Ik ben een beetje gefascineerd door deze getallen dus vraag ik me af welke optie onze AEX-ers als langdurige strategie zouden kiezen, zeg 20 jaar. Het wordt op prijs gesteld als je je keuze weloverwogen maakt.quote:Op woensdag 15 december 2010 20:24 schreef LXIV het volgende:

Als jij mag kiezen: 8% rendement met een kans van 1:1000 om failliet te gaan, of 20% rendement met een kans van 1:40 om failliet te gaan. Wat kies je dan?

Poll: Welke strategie?

• 8% - 1:1000 risico

• 20% - 1:40 risico

Zelf weet ik het nog niet zeker dus zal ik wat later stemmen.

Resultaat:

SPOILEROm spoilers te kunnen lezen moet je zijn ingelogd. Je moet je daarvoor eerst gratis Registreren. Ook kun je spoilers niet lezen als je een ban hebt.Ain't nothing to it but to do it.

Greece

Het hangt natuurlijk af van het bedrag waarmee je instapt en bij welke periode je dat rendement maakt. Bij een groot bedrag neem ik met minder maar wel veiliger genoegen. Ik ga uit van een denkbeeldig bedrag van 1 ton en structureel 20% rendement. Als het 1:40 faillisementen betreft over de gehele looptijd zou ik gaan voor 20%. Als dit per jaar geld, voor de 8%. Dan word het te risicovol voor mij. De verdubbelingstijd is 3,5 jaar bij 20% en 8,75 jaar bij 8%. Wil je echt serieus geld maken voor over een langere periode is die verdubbelingstijd heel belangrijk, vooral als je met een bedrag onder de ton instapt.

quote:Op woensdag 15 december 2010 21:31 schreef Mendeljev het volgende:

Crossquote:

[..]

Ik ben een beetje gefascineerd door deze getallen dus vraag ik me af welke optie onze AEX-ers als langdurige strategie zouden kiezen, zeg 20 jaar. Het wordt op prijs gesteld als je je keuze weloverwogen maakt.

Poll: Welke strategie?

• 8% - 1:1000 risico

• 20% - 1:40 risico

Zelf weet ik het nog niet zeker dus zal ik wat later stemmen.

Resultaat:2,5X meer rendement tegen 25X meer risico. Simpel 8%SPOILEROm spoilers te kunnen lezen moet je zijn ingelogd. Je moet je daarvoor eerst gratis Registreren. Ook kun je spoilers niet lezen als je een ban hebt.The more debt, the better

Hoe langer de periode is, hoe kleiner de risk-reward word. In het geval van structureel rendementen en rendement op rendement dan.quote:Op woensdag 15 december 2010 21:45 schreef flyguy het volgende:

2,5X meer rendement tegen 25X meer risico. Simpel 8%

Risico per jaar dus. Na 20 jaar is je risico op faillissement ~40% geworden. Rendement na 20 jaar is absoluut 8.23 keer hoger en gecorrigeerd voor risico 5.06 keer hoger.quote:Op woensdag 15 december 2010 21:44 schreef piepeloi55 het volgende:

Het hangt natuurlijk af van het bedrag waarmee je instapt. Bij een groot bedrag neem ik met minder maar wel veiliger genoegen. Ik ga uit van een denkbeeldig bedrag van 1 ton. Als het 1:40 faillisementen betreft over de gehele looptijd zou ik gaan voor 20%. Als dit per jaar geld, voor de 8%. Dan word het te risicovol voor mij. De verdubbelingstijd is 3,5 jaar bij 20% en 8,75 jaar bij 8%. Wil je echt serieus geld maken voor over een langere periode is die verdubbelingstijd heel belangrijk, vooral als je met een bedrag onder de ton instapt.

Ain't nothing to it but to do it.

Greece

Greece

Dan de 8%. Risk-reward is bij 20% niet in evenwicht.quote:Op woensdag 15 december 2010 21:52 schreef Mendeljev het volgende:

Risico per jaar dus. Na 20 jaar is je risico op faillissement ~40% geworden. Rendement na 20 jaar is absoluut 8.23 keer hoger en gecorrigeerd voor risico 5.06 keer hoger.

Ik vind van wel en heb op de 20%-strategie gestemd. Stel je verdeelt je geld in 8 blokken en gaat 8 keer beleggen via optie 2 dan is je risico op totaal faillissement na 20 jaar 0.4^8= 0.0655%.quote:Op woensdag 15 december 2010 22:00 schreef piepeloi55 het volgende:

Dan de 8%. Risk-reward is bij 20% niet in evenwicht.

Als je echter uitgaat van 7 faillissementen en 1 succesvolle periode dan heb je in totaal (1.2^20)/8 = 4.79 keer je rendement i.t.t. de 8% strategie is dat gecorrigeerd voor risico bijna 5% meer rendement. Alle kans groter dan een totaal faillissement levert je dus meer geld op dan de 8% strategie en is je kans op succes dus 100%-0.0655%= 99.93%

Ain't nothing to it but to do it.

Greece

Greece

Lol, nu ga je de basisvraag aanpassenquote:Op woensdag 15 december 2010 22:09 schreef Mendeljev het volgende:

[..]

Ik vind van wel en heb op de 20%-strategie gestemd. Stel je verdeelt je geld in 8 blokken en gaat 8 keer beleggen via optie 2 dan is je risico op totaal faillissement na 20 jaar 0.4^8= 0.0655%.

Als je echter uitgaat van 7 faillissementen en 1 succesvolle periode dan heb je in totaal (1.2^20)/8 = 4.79 keer je rendement i.t.t. de 8% strategie is dat gecorrigeerd voor risico bijna 5% meer rendement. Alle kans groter dan een totaal faillissement levert je dus meer geld op dan de 8% strategie en is je kans op succes dus 100%-0.0655%= 99.93%

Hoezo? Het is nog steeds hetzelfde risico en rendement toch?quote:Op woensdag 15 december 2010 22:11 schreef tjoptjop het volgende:

[..]

Lol, nu ga je de basisvraag aanpassen

Ain't nothing to it but to do it.

Greece

Greece

Ik haal uit jouw originele vraag 1 "investering/manier", niet meerdere, anders lijkt het me nogal wiedes dan.quote:Op woensdag 15 december 2010 22:12 schreef Mendeljev het volgende:

[..]

Hoezo? Het is nog steeds hetzelfde risico en rendement toch?

Wat jij doet is spreiden en dat werkt idd heel erg goed, het is niet voor niets dat daar zo op gehamerd wordt

Ik vraag niet voor niets of de keuzes weloverwogen worden gemaakt. Maar goed, ook met 1 investering zou ik voor optie 2 kiezen. De yield/risk ligt gewoon veel te hoog maar nu wordt het een emotionele keuze aangezien het instapbedrag en het jaarsalaris van invloed zijn.quote:Op woensdag 15 december 2010 22:15 schreef tjoptjop het volgende:

[..]

Ik haal uit jouw originele vraag 1 "investering/manier", niet meerdere, anders lijkt het me nogal wiedes dan

Ain't nothing to it but to do it.

Greece

Greece

Ja, dan moet je wel de condities beter definierenquote:Op woensdag 15 december 2010 22:18 schreef Mendeljev het volgende:

[..]

Ik vraag niet voor niets of de keuzes weloverwogen worden gemaakt. Maar goed, ook met 1 investering zou ik voor optie 2 kiezen. De yield/risk ligt gewoon veel te hoog maar nu wordt het een emotionele keuze aangezien het instapbedrag en het jaarsalaris van invloed zijn.

Ok, dan moet ik een leuke casus voor je verzinnen voor de herkansing!quote:Op woensdag 15 december 2010 22:19 schreef tjoptjop het volgende:

[..]

Ja, dan moet je wel de condities beter definieren

Ain't nothing to it but to do it.

Greece

Greece

Maar dat gebrek aan spreidingsmogelijkheden is natuurlijk wel fundamenteel voor die vraag. Het gaat erom of je het risico wilt nemen voor die 20% in de wetenschap dat je een 1/40 kans hebt dat het flopt.quote:Op woensdag 15 december 2010 22:23 schreef Mendeljev het volgende:

[..]

Ok, dan moet ik een leuke casus voor je verzinnen voor de herkansing!

Is natuurlijk heel wat anders als 400 van dat soort strategieen, waarbij er met zekerheid 10 van ploffen. Dan wegen de 390 resterende natuurlijk prima daartegen op

Hmm, heb toch maar voor de 8% gekozen.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Je snijdt al die risicodragende beleggingen als het ware in stukjes, verpakt ze weer en dan verkoop je ze als investeringen met een medium tot laag risico en een vrij hoog rendement?quote:Op woensdag 15 december 2010 22:09 schreef Mendeljev het volgende:

[..]

Ik vind van wel en heb op de 20%-strategie gestemd. Stel je verdeelt je geld in 8 blokken en gaat 8 keer beleggen via optie 2 dan is je risico op totaal faillissement na 20 jaar 0.4^8= 0.0655%.

Als je echter uitgaat van 7 faillissementen en 1 succesvolle periode dan heb je in totaal (1.2^20)/8 = 4.79 keer je rendement i.t.t. de 8% strategie is dat gecorrigeerd voor risico bijna 5% meer rendement. Alle kans groter dan een totaal faillissement levert je dus meer geld op dan de 8% strategie en is je kans op succes dus 100%-0.0655%= 99.93%

Dát is nu zo ongeveer de kredietcrisis in een notendop.

Wat als al die afzonderlijke losse risico's nu correleren of elkaar zelfs versterken?

The End Times are wild

In de werkelijkheid doen we eigenlijk niet anders. Hoeveel mensen gaan er daadwerkelijk 100% long op één aandeel. Imo weinig omdat ze de onderliggende risico's niet weten. Op het moment dat je dergelijke zaken kunt definieren dan wordt beleggen een emotieloos spel. Dergelijke risico's zijn bijvoorbeeld veel inzichtelijker voor indexbeleggen en wint om die reden ook enorm aan populariteit.quote:Op woensdag 15 december 2010 22:28 schreef tjoptjop het volgende:

Is natuurlijk heel wat anders als 400 van dat soort strategieen, waarbij er met zekerheid 10 van ploffen. Dan wegen de 390 resterende natuurlijk prima daartegen op

Ain't nothing to it but to do it.

Greece

Greece

Dat is dus de casus, het risico en rendement is voor elke belegging binnen dezelfde categorie hetzelfde. Het klopt dat deze gedachtegang heeft bijgedragen aan de kredietcrisis aangezien men binnen dezelfde sector derivaten als een losstaand product ging beschouwen zonder verdere correlaties maar dat is veel te lastig om te kunnen doorgronden voor een simpele poll.quote:Op woensdag 15 december 2010 22:40 schreef LXIV het volgende:

Je snijdt al die risicodragende beleggingen als het ware in stukjes, verpakt ze weer en dan verkoop je ze als investeringen met een medium tot laag risico en een vrij hoog rendement?

Dát is nu zo ongeveer de kredietcrisis in een notendop.

Wat als al die afzonderlijke losse risico's nu correleren of elkaar zelfs versterken?

Ain't nothing to it but to do it.

Greece

Greece

Ja ik snap het welquote:Op woensdag 15 december 2010 22:40 schreef Mendeljev het volgende:

[..]

In de werkelijkheid doen we eigenlijk niet anders. Hoeveel mensen gaan er daadwerkelijk 100% long op één aandeel. Imo weinig omdat ze de onderliggende risico's niet weten. Op het moment dat je dergelijke zaken kunt definieren dan wordt beleggen een emotieloos spel. Dergelijke risico's zijn bijvoorbeeld veel inzichtelijker voor indexbeleggen en wint om die reden ook enorm aan populariteit.

Hoe kom je bij 40%? Ik krijg een kans van ongeveer 31%.quote:Risico per jaar dus. Na 20 jaar is je risico op faillissement ~40% geworden. Rendement na 20 jaar is absoluut 8.23 keer hoger en gecorrigeerd voor risico 5.06 keer hoger.

1:40 risico betekent 39/40 geen risico. De kans op 20 jaar geen risico is (39/40)^20 = 0.603. Dat betekent dus dat de kans op wel een risico 39.7% is.quote:Op woensdag 15 december 2010 22:45 schreef Quark24 het volgende:

[..]

Hoe kom je bij 40%? Ik krijg een kans van ongeveer 31%.

Ain't nothing to it but to do it.

Greece

Greece

Als ervaren derivaat belegger moet je toch inzien dat de rendementen veel te dicht bij elkaar liggen?quote:Op woensdag 15 december 2010 22:53 schreef Sokz het volgende:

Ik ga 100% voor optie B. Maarja van mn inzet koop je nog geen auto. xD

Toevallig krijgen veel van dat soort vragen ook terug op examens bij vakken. 2 portfolio, 2 rendementen en 2 risico's. Waar kies je voor? Het is allemaal zo subjectief

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik ook, 1.08^20 is niet verkeerd.quote:Op woensdag 15 december 2010 22:37 schreef sitting_elfling het volgende:

Hmm, heb toch maar voor de 8% gekozen.

Als je kan spreiden natuurlijk wel. In de praktijk moet je natuurlijk wel verschillende strategien hebben die 20% renderen, aangezien de markt binnen een asset-categorie zwaar correleerd en dus ook de faillisementen. Dan heb ik het niet eens erover dat het faillisement van 1 van de 8 je hele portefeuille kan opblazen, afhankelijk hoe je belegd.quote:Op woensdag 15 december 2010 22:09 schreef Mendeljev het volgende:

Ik vind van wel en heb op de 20%-strategie gestemd. Stel je verdeelt je geld in 8 blokken en gaat 8 keer beleggen via optie 2 dan is je risico op totaal faillissement na 20 jaar 0.4^8= 0.0655%.

Als je echter uitgaat van 7 faillissementen en 1 succesvolle periode dan heb je in totaal (1.2^20)/8 = 4.79 keer je rendement i.t.t. de 8% strategie is dat gecorrigeerd voor risico bijna 5% meer rendement. Alle kans groter dan een totaal faillissement levert je dus meer geld op dan de 8% strategie en is je kans op succes dus 100%-0.0655%= 99.93%

Kansrekening is alweer even terug, maar de kans dat je in die 20 jaar exact 1 keer failliet gaat is toch een binomiale kansverdeling?quote:Op woensdag 15 december 2010 22:49 schreef Mendeljev het volgende:

[..]

1:40 risico betekent 39/40 geen risico. De kans op 20 jaar geen risico is (39/40)^20 = 0.603. Dat betekent dus dat de kans op wel een risico 39.7% is.

P(X=1) = (20 boven 1) * (1/40)^1 * (39/40)^19 = 0.309071

Beetje onhandig opgeschreven, maar dit forum ondersteunt geen tex.

Edit: Laat maar, ik ben veel te ingewikkeld bezig, jouw berekening klopt gewoon.

[ Bericht 10% gewijzigd door Quark24 op 15-12-2010 23:41:53 ]

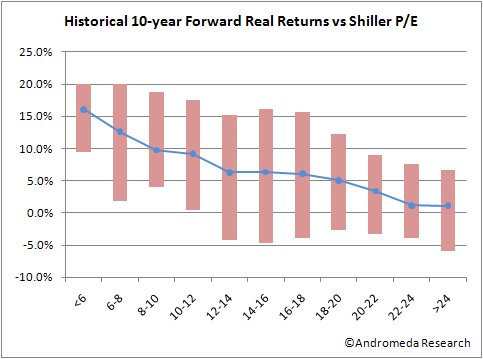

Overigens deed deze vraagstelling me terugdenken aan een plaatje van Selang een tijdje terug.

Wat je zou kunnen verdienen in reele termen de komende tien jaar op het moment dat je instapt afgaande op het historisch gemiddelde. In de buurt van 20% nominaal rendement lijkt nog niet eens zo onmogelijk bij bepaalde p/e. En dat voor een van de meest veilige en statistisch bewezen strategien.

[ Bericht 6% gewijzigd door piepeloi55 op 15-12-2010 23:39:21 ]

Wat je zou kunnen verdienen in reele termen de komende tien jaar op het moment dat je instapt afgaande op het historisch gemiddelde. In de buurt van 20% nominaal rendement lijkt nog niet eens zo onmogelijk bij bepaalde p/e. En dat voor een van de meest veilige en statistisch bewezen strategien.

[ Bericht 6% gewijzigd door piepeloi55 op 15-12-2010 23:39:21 ]

Hallo,

Ik ben nog vrij nieuw in deze wereld maar heb me al wel heel wat doorgelezen dus daar ligt het niet aan. Klein vraagje,

Als ik AEX tracker(s) wil kopen, zie ik Think AEX tracker en de iShares AEX tracker. Ik kan bijna nergens goed vinden wat nou het verschil tussen beide is?? Welke is geadviseerd om te kopen als je een AEX tracker wilt?

Wat ik zelf uitgevonden heb is dat Think een kleiner bedrijf is, maar een speciaal fiscaal recht heeft waardoor je dividend kan terugkrijgen via inkomstenbelasting (en dus eigenlijk een hoger totaal rendement dan iShares).

Kijk ik naar de volumes, wordt iShares velen malen vaker verhandeld dan Think...

Waar ligt dit hem in? Dat iShares vaker wordt verhandelt (marktleider Aex tracker) en Think minder? Zijn er grote verschillen? Want als het enige is wat ik hierboven vertelt heb is de Think voordeliger.

Ik ben nog vrij nieuw in deze wereld maar heb me al wel heel wat doorgelezen dus daar ligt het niet aan. Klein vraagje,

Als ik AEX tracker(s) wil kopen, zie ik Think AEX tracker en de iShares AEX tracker. Ik kan bijna nergens goed vinden wat nou het verschil tussen beide is?? Welke is geadviseerd om te kopen als je een AEX tracker wilt?

Wat ik zelf uitgevonden heb is dat Think een kleiner bedrijf is, maar een speciaal fiscaal recht heeft waardoor je dividend kan terugkrijgen via inkomstenbelasting (en dus eigenlijk een hoger totaal rendement dan iShares).

Kijk ik naar de volumes, wordt iShares velen malen vaker verhandeld dan Think...

Waar ligt dit hem in? Dat iShares vaker wordt verhandelt (marktleider Aex tracker) en Think minder? Zijn er grote verschillen? Want als het enige is wat ik hierboven vertelt heb is de Think voordeliger.

Overigens wil ik bij de poll iedereen wel verzekeren tegen faillissement. Kosten? voor 0,02% per jaar voor wie 8% heeft gekozen en 0,65% voor wie 20% heeft gekozen

The more debt, the better

En verkoop je die afgesloten polissen ook?quote:Op donderdag 16 december 2010 00:41 schreef flyguy het volgende:

Overigens wil ik bij de poll iedereen wel verzekeren tegen faillissement. Kosten? voor 0,02% per jaar voor wie 8% heeft gekozen en 0,65% voor wie 20% heeft gekozen

Ik denk dat het verschil tussen een Think en iShares niet zo groot is, behalve de details die je al noemt. Echter, wat betreft dividendbelasting is het volgens mij omgekeerd ...

Als jouw totale vermogen daarentegen minder dan EUR 20.661 bedraagt, dan betaal je geen vermogensrendementheffing in box 3 en kun je de dividendbelasting dus ook niet verrekenen.

De iShares AEX tracker wordt vanuit Ierland beheerd. In Ierland hoeft deze sowieso geen dividendbelasting in te houden. Als je vermogen meer dan EUR 20.661 bedraagt en je betaalt vermogensrendementheffing in box 3, dan profiteer je daar niet van: je betaalde geen dividendbelasting en je kunt/hoeft het dus ook niet terug te vragen.

Als je totale vermogen echter onder EUR 20.661 zit, dan is de iShares tracker juist gunstiger: je bespaart jezelf 15% op elke dividenduitkering in vergelijking met de Think tracker.

Disclaimer: dit is geen professioneel belastingadvies. Daarvoor moet je naar een officiele boekhouder of accountant.

Think is een Nederlandse tracker en houdt dus 15% dividendbelasting in op de uitkering van het dividend. Als je echter vermogensrendementheffing van 1,2 % in box 3 betaalt, dan kun je deze dividendbelasting weer terug vragen om dubbele belasting van je belegging te voorkomen.quote:Op woensdag 15 december 2010 23:44 schreef Unknown18 het volgende:

Wat ik zelf uitgevonden heb is dat Think een kleiner bedrijf is, maar een speciaal fiscaal recht heeft waardoor je dividend kan terugkrijgen via inkomstenbelasting (en dus eigenlijk een hoger totaal rendement dan iShares).

Als jouw totale vermogen daarentegen minder dan EUR 20.661 bedraagt, dan betaal je geen vermogensrendementheffing in box 3 en kun je de dividendbelasting dus ook niet verrekenen.

De iShares AEX tracker wordt vanuit Ierland beheerd. In Ierland hoeft deze sowieso geen dividendbelasting in te houden. Als je vermogen meer dan EUR 20.661 bedraagt en je betaalt vermogensrendementheffing in box 3, dan profiteer je daar niet van: je betaalde geen dividendbelasting en je kunt/hoeft het dus ook niet terug te vragen.

Als je totale vermogen echter onder EUR 20.661 zit, dan is de iShares tracker juist gunstiger: je bespaart jezelf 15% op elke dividenduitkering in vergelijking met de Think tracker.

Disclaimer: dit is geen professioneel belastingadvies. Daarvoor moet je naar een officiele boekhouder of accountant.

Dat iShares het niet inhoudt betekent niet dat je niet belastingplichtig bent natuurlijkquote:

Je moet het gewoon bij je aangifte vermelden, doe je dit niet dan pleeg je in feite gewoon fraude.

Think houdt het in als een soort van voorheffing. Net als dat werkgevers in beginsel ook de loonbelasting direct overmaken naar de belastingdienst.

Ben je daar zeker van? Volgens mij gaat je (Nederlandse) broker namelijk automatisch bronbelasting inhouden (15%) op het dividend dat iShares aan jou uitkeert. Je betaalt weliswaar niet dubbel omdat iShares zelf in Ierland geen dividend afdraagt op de onderliggende aandelen maar je betaalt in NL volgens mij wel gewoon de 15% dividendbelasting die volgens het belastingverdrag wordt ingehouden op alle Ierse aandelen.quote:Op donderdag 16 december 2010 11:06 schreef jaco het volgende:

De iShares AEX tracker wordt vanuit Ierland beheerd. In Ierland hoeft deze sowieso geen dividendbelasting in te houden. Als je vermogen meer dan EUR 20.661 bedraagt en je betaalt vermogensrendementheffing in box 3, dan profiteer je daar niet van: je betaalde geen dividendbelasting en je kunt/hoeft het dus ook niet terug te vragen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Precies, aan het einde van het jaar krijg je (als het goed is) ook van je broker een staaje met daarin zaken vermeld als uitstaand vermogen, reeds ingehouden belastingen en ontvangen dividend. Dat gebruik je, net als je jaaropgaaf van je baan, om je aangifte te doen.

Daarnaast is het een bronbelasting dus dat geld wordt automatisch ingehouden. Je kunt het hooguit terugvragen als verrekening met de vermogensbelasting. Ik ken geen eenvoudige loopholes om onder die bronheffing uit te komen.quote:Op donderdag 16 december 2010 11:46 schreef tjoptjop het volgende:

Precies, aan het einde van het jaar krijg je (als het goed is) ook van je broker een staaje met daarin zaken vermeld als uitstaand vermogen, reeds ingehouden belastingen en ontvangen dividend. Dat gebruik je, net als je jaaropgaaf van je baan, om je aangifte te doen.

Maar goed, ik ben dus al >10 jaar weg uit NL dus misschien zie ik iets over het hoofd....

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Shiller P/E op dit moment 22,3. Dus we zitten in het op één na meest rechter staafje met gemiddelde returns van ~2%. Een typisch crisisniveau voor de Shiller P/E lag de afgelopen eeuw op <10. Een dergelijk niveau werd in 7 van de afgelopen 10 decennia minimaal 1x bereikt.quote:Op woensdag 15 december 2010 23:28 schreef piepeloi55 het volgende:

Overigens deed deze vraagstelling me terugdenken aan een plaatje van Selang een tijdje terug.

[ afbeelding ]

Wat je zou kunnen verdienen in reele termen de komende tien jaar op het moment dat je instapt afgaande op het historisch gemiddelde. In de buurt van 20% nominaal rendement lijkt nog niet eens zo onmogelijk bij bepaalde p/e. En dat voor een van de meest veilige en statistisch bewezen strategien.

De intraday 666 bodem in 2009 lag daar nog ver boven met een Shiller P/E van 11,8. In werkelijkheid is de gap nog veel groter omdat de statistiek niet uitgaat van intraday of zelfs EOD bodems maar van maandgemiddelden van de koers.

[ Bericht 3% gewijzigd door SeLang op 16-12-2010 12:21:14 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

volgens mij niet, een broker houdt NOOIT bronbelasting in.quote:Op donderdag 16 december 2010 11:44 schreef SeLang het volgende:

[..]

Ben je daar zeker van? Volgens mij gaat je (Nederlandse) broker namelijk automatisch bronbelasting inhouden (15%) op het dividend dat iShares aan jou uitkeert. Je betaalt weliswaar niet dubbel omdat iShares zelf in Ierland geen dividend afdraagt op de onderliggende aandelen maar je betaalt in NL volgens mij wel gewoon de 15% dividendbelasting die volgens het belastingverdrag wordt ingehouden op alle Ierse aandelen.

(en hoeft ze ook niet af te dragen, iShares wel).

Of iShares bronbelasting moet inhouden is van twee zaken afhankelijk (en in deze volgorde):

- of het verdrag Ierland - NL heffing heeft toegewezen aan NL of Ierland, of beide

- indien toegewezen aan Ierland: of Ierse wetgeving een wet daartoe heeft

- indien toegezen aan NL: of NL wetgeving een wet daartoe heeft.

In het verdrag staat:

- dat dividenden belast mogen worden in de inwoner van NL

- dat echter Ierland echter mag heffen:

- 5% indien de NL inwoner >25% belang heeft in de company

- 15% in andere gevallen.

(voor de liefhebbert, article 10 van het verdrag).

Dus nu is het de vraag of Ierse wetgeving een bronheffing kent, welke maixmaal 15% van het dividend zou mogen zijn.

Overigens vermeld article 10(6) dat deze dividenden in ieder geval zijn vrijgesteld van Ierse 'sur-tax'

-kennelijk is iShares in Ierland vrijgesteld: http://nl.ishares.com/nl/rc/over/belasting

dit document zou meer info moeten bevatten: http://nl.ishares.com/nl/(...)re_tax_retail_nl.pdf

..... dit document wordt momenteel bijgewerkt.....

zou het Ierse parlement toevallig net de vrijstelling hebben ingetrokken?

[ Bericht 15% gewijzigd door Dinosaur_Sr op 16-12-2010 12:52:23 ]

Ja, een gedeelte van de winst gebruik ik om mezelf te herverzekeren tegen het risico van ongelijke distributie.quote:Op donderdag 16 december 2010 10:18 schreef tjoptjop het volgende:

[..]

En verkoop je die afgesloten polissen ook?

The more debt, the better

Maar stel die voorheffing is er niet, dan ben je als ingezetene van Nederland toch gewoon belastingplichtig? Alleen dan moet je het zelf reserveren en betalen.

ja, je wordt in NL altijd belast (als zijnde inwoner). Het gaat puur om de vraag of iShares bronheffing moet inhouden.quote:Op donderdag 16 december 2010 12:50 schreef tjoptjop het volgende:

Maar stel die voorheffing is er niet, dan ben je als ingezetene van Nederland toch gewoon belastingplichtig? Alleen dan moet je het zelf reserveren en betalen.

| Forum Opties | |

|---|---|

| Forumhop: | |

| Hop naar: | |