WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

n00b-vragen

Je hoort continu dat er een aandelen- en commoditybubbel is, te danken aan het QE van de FED. Is dit omdat er goed dollars worden geleend en hiermee aandelen en commodities worden gekocht?

En wie zijn dan degenen die dit doen? Banken? Hedgefunds?

Wat moet ik verstaan onder commodities? Futuremarkt?

De negatieve rente waartegen de dollars geleend kunnen worden wordt toch negatief genoemd omdat de dollar waarde verliest? ($1k schuld is E1k schuld maar een maand later is het nog maar E990 schuld)

Ik moet het hele plaatje nog zien, ik lees me als een gek in maar af en toe blijven er nog vragen hangen waarvoor waarschijnlijk heel voordehandliggende antwoorden zijn

Je hoort continu dat er een aandelen- en commoditybubbel is, te danken aan het QE van de FED. Is dit omdat er goed dollars worden geleend en hiermee aandelen en commodities worden gekocht?

En wie zijn dan degenen die dit doen? Banken? Hedgefunds?

Wat moet ik verstaan onder commodities? Futuremarkt?

De negatieve rente waartegen de dollars geleend kunnen worden wordt toch negatief genoemd omdat de dollar waarde verliest? ($1k schuld is E1k schuld maar een maand later is het nog maar E990 schuld)

Ik moet het hele plaatje nog zien, ik lees me als een gek in maar af en toe blijven er nog vragen hangen waarvoor waarschijnlijk heel voordehandliggende antwoorden zijn

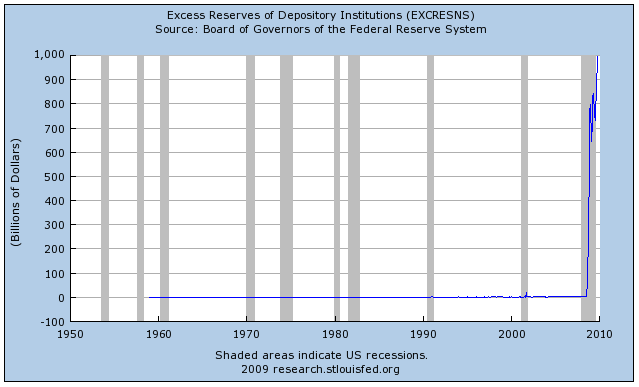

Dit lees je inderdaad vaak, maar ik ben er niet zeker van dat dit inderdaad op grote schaal gebeurt. Je zou dan namelijk verwachten dat credit toeneemt maar dat krimpt juist. Nu is die credit natuurlijk een som van alle leningen en het kan best zijn dat 'gewone' leningen zo snel krimpen dat ondanks de toename van leningen voor speculatie de som nog steeds krimpt.quote:Op donderdag 3 december 2009 21:27 schreef knnth het volgende:

n00b-vragen

Je hoort continu dat er een aandelen- en commoditybubbel is, te danken aan het QE van de FED. Is dit omdat er goed dollars worden geleend en hiermee aandelen en commodities worden gekocht?

En wie zijn dan degenen die dit doen? Banken? Hedgefunds?

Wat moet ik verstaan onder commodities? Futuremarkt?

China is een verhaal apart. Er is geen twijfel over dat men zich daar helemaal over de kop leent voor speculatie. Je ziet credit daar ook exploderen. Dat gaat ook gegarandeerd in een crash eindigen.

Maar hoe dan ook, QE zorgt voor lagere rente en dat betekent dat meer kapitaal gealloceerd wordt naar riskante beleggingen (aandelen, commodities, etc). Immers op de bank of staatsobligaties krijg je bijna niets.

Als een Amerikaan in dollars leent heeft hij te maken met inflatie. Dus als de rente 0,5% is en inflatie 1,5% dan is de reele rente -1,0%. Voor speculanten die niet de $ als basecurrency hebben is inflatie niet echt een factor (ze kopen niet in de VS) maar de waarde van de munt. Inderdaad, als die daalt dan wordt de reele 'rente' negatief. Je wordt betaald om geld te lenen. Dit levert natuurlijk waardeloze investeringen op die zelfs een negatief rendement mogen hebben. Zolang het rendement maar minder negatief is dan de rente+koersdaling is het okee. Daarom leveren dit soort bubbles ook altijd excessen en misinvesteringen op (zoals vorige keer de subprime mortgages).quote:De negatieve rente waartegen de dollars geleend kunnen worden wordt toch negatief genoemd omdat de dollar waarde verliest? ($1k schuld is E1k schuld maar een maand later is het nog maar E990 schuld)

Ik moet het hele plaatje nog zien, ik lees me als een gek in maar af en toe blijven er nog vragen hangen waarvoor waarschijnlijk heel voordehandliggende antwoorden zijn

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Wat moet ik hier nu weer van denken:

Dit is een oproep om de banken te belazeren omdat zij ons jarenlang belazerd hebben. Ik weet niet hoeveel invloed die Denninger heeft maar als daar massaal gehoor aan gegeven wordt dan zijn de rapen gaar.quote:Where's The Breaking Point?

This is a serious question to all readers of The Market Ticker.

Where is your personal breaking point?

No, I'm not asking how far you have to be pushed before you "go postal" and commit random acts of violence. That's not a question to ask in polite company, even though for virtually everyone, there is such a point.

No, I'm asking how much abuse you have to have personally served upon you by the banksters and other scam artists in this country before you have had enough, and start doing unto the other guy - because he has done you.

As an example:

Banks no longer even pretend

The one silver lining is that the public is finally seeing how devious and untrustworthy credit card lenders truly are. When issuers limited themselves to beating up on folks with bad credit, it was too easy for the rest of us to dismiss their foul tactics as business as usual. Now that the schoolyard bullies are going after everyone, the need for putting restraints on the industry is ever more obvious.

Really?

We tried asking the government - that is, the law - to intervene. The Fed was supposed to be the guardian of the system, remember? The government and Fed both refused, bowing instead to the den of vipers and thieves.

It is therefore up to us as citizens to make a decision on our own as to whether we will allow such conduct to stand.

How many of you will, in response to "rate jack" letter announcing your credit card now carries a 29.9% interest rate, when you are not a deadbeat, choose to intentionally charge that card up to the rafters and then mail the bank a picture of your middle finger instead of a check?

How many of you will, when given a "trial" modification on your mortgage that the bank refuses to convert in good faith to a REAL modification plan, will simply stop paying entirely, but NOT leave the house - force 'em to file the foreclosure and eviction notice, and live for free in your home until they do? You will probably be able to stay in your house FOR A YEAR OR MORE, since the bank doesn't want to ADMIT to the extent of THEIR loss!

How many?

Is this sort of action, if you choose to engage in it, "honest and fair dealing"? Hell no. It might even expose you to a lawsuit, although it's damn hard to get blood from a stone and when you're unemployed exactly who do they think they're trying to fool with their threats of suing to collect their debt?

Is rate-jacking millions of credit card customers in bad faith knowing full well that the law is changing in February "honest and fair dealing"? No.

Is refusing to process your HAMP modification - and don't tell me they lost your paperwork when it was disclosed yesterday that not one permanent modification has been completed - "honest and fair dealing"? Hell no.

So explain this to me America.

Why are you dealing in good faith - and honestly - with a group of thugs who have demonstrated time and time again that they will screw you at every opportunity?

Why should you act with honor and integrity when they will not?

This isn't just my opinion. It's the opinion of a judge in NY too:

Inequitable. Unconscionable. Vexatious. Opprobrious.

These are just a few of the choice words a New York state judge used to describe the behavior of Indymac in a decision in which he wiped out the $292,500 sub-prime mortgage owed by a homeowner to the bank.

What are you afraid of? Being foreclosed on? You're already going to lose your house. May as well make the best of it while you can - why give them what you can, when you know where it ends? These people have proved they are dealing in bad faith to my satisfaction - have they not proved it to yours?

Yes, you should get accounting and legal advice before you do things like this. There can be consequences, even if only a ruined credit rating and pestering phone calls. In some cases, especially if you have lots of assets you haven't and can't shield, the risks could be material. So get that advice and figure out exactly how far you can go and what the consequences might be for you, in your personal situation.

The fact is that I can no longer, with a straight face, tell people they should "live to their obligations if they are able."

Not any more.

That implied part of the social contract only works when both sides of the bargain are acting in good faith in the main, and it is the rare exception to the rule when someone is behaving badly.

When you have a group of corporate oligarchs that will bankrupt you with wild abandon, selling you whatever they can get you to buy even though they know you can't possibly pay, then screw you in every possible way even when ordered not to by the government (while the government refuses to step up and start prosecuting these clowns, insisting instead that you just bend over and take it) it is my considered opinion that your obligation to behave honorably has been rendered void.

I'll change my opinion when the bankster executives have their bonuses clawed back all the way to 2003, they are locked up, and their businesses have been dispersed and closed.

Some sins, such as Catholic Priests playing "hide the sausage" with little boys in the Rectory, are in my opinion unforgivable.

What has gone on over the last several years when it comes to consumer abuse by financial institutions, and their utter refusal to repent and stop it, places them in this category.

As such The Market Ticker will no longer advocate that you do the honorable thing, as there is no honor among thieves.

It is my considered opinion from this day forward that you should therefore exploit every lawful and stretchy-lawful means at your disposal to screw any financial institution to the maximum lawful extent.

To do otherwise is to consent to their repetitive acts of violation, and I cannot call what I've seen over the last two years "financial sex".

I am compelled to call it what it is: financial rape.

Karl Denninger

Op donderdag 6 september 2012 @ 21:41 schreef Shakkara het volgende:

Uiteraard is het volgens Rutte en consorten de schuld van een imaginair links kabinet dat we ooit ergens in het verleden gehad schijnen te hebben.

Uiteraard is het volgens Rutte en consorten de schuld van een imaginair links kabinet dat we ooit ergens in het verleden gehad schijnen te hebben.

Judge Slams Indymac, Sets Aside Defendant's $292,500 Mortgage

Kijk, dat zijn nog eens rechters!quote:Inequitable. Unconscionable. Vexatious. Opprobrious.

These are just a few of the choice words a New York state judge used to describe the behavior of Indymac in a decision in which he wiped out the $292,500 sub-prime mortgage owed by a homeowner to the bank.

Indymac began foreclosure proceedings in 2004 on the home of defendant Dana Yano-Horoski in East Patchogue, New York.

Judge Jeffrey Spinner said that it became clear to the court at a September 2009 settlement conference -- one that had been postponed five times due to Indymac's failure to "cooperate" -- that Indymac "had no good faith intention whatsoever of resolving this matter in any manner other than complete and forcible devolution of title..."

The judge repeatedly stated that the homeowners were willing to work out a deal and could do so, and noted Indymac's repeated failure to make concessions, including the fact that they denied an offer by the defendants' daughter to purchase the home at fair market value with third-party financing.

The court found that Indymac's conduct was "wholly unsupportable at law or in equity, greatly egregious and so completely devoid of good faith that equity cannot be permitted on its behalf."

And thus, finding that if he just dismissed the foreclosure action he "cannot be assured that Plaintiff will not repeat this course of conduct," he concluded the most effective course of action would be to cancel the entire mortgage.

Skinner leads a foreclsoure unit created "to accommodate settlement conferences that have reached 2,400" in his county, according to the New York Law Journal.

Bron

Op donderdag 6 september 2012 @ 21:41 schreef Shakkara het volgende:

Uiteraard is het volgens Rutte en consorten de schuld van een imaginair links kabinet dat we ooit ergens in het verleden gehad schijnen te hebben.

Uiteraard is het volgens Rutte en consorten de schuld van een imaginair links kabinet dat we ooit ergens in het verleden gehad schijnen te hebben.

Ach, in Amerika is grond zo goedkoop en huizen nu ook. Als ik daar zou wonen met al die crediet-bedrijven en banken die me willen uitzuigen zou ik er gewoon mee kappen.

Ga ik op mijn grond in mijn huisje achteraf wonen (dat hooguit een ton kost), verbouw ik mijn eigen voedsel en ga ik in de bossen jagen, hak zelf mijn hout en pomp zelf mijn water. Dan heb ik nog maar een paar honderd dollar per maand nodig om te kunnen leven.

Helaas is zoiets in Nederland geen optie, want wil je een lap grond kopen dan moet je ook een forse hypotheek hebben die alleen met HRA betaalbaar is, mag je niet zomaar jagen of houthakken in het bos, en zijn er zoveel belastingen en andere kosten dat je enige keuze is mee te draaien in de mallemolen.

Ga ik op mijn grond in mijn huisje achteraf wonen (dat hooguit een ton kost), verbouw ik mijn eigen voedsel en ga ik in de bossen jagen, hak zelf mijn hout en pomp zelf mijn water. Dan heb ik nog maar een paar honderd dollar per maand nodig om te kunnen leven.

Helaas is zoiets in Nederland geen optie, want wil je een lap grond kopen dan moet je ook een forse hypotheek hebben die alleen met HRA betaalbaar is, mag je niet zomaar jagen of houthakken in het bos, en zijn er zoveel belastingen en andere kosten dat je enige keuze is mee te draaien in de mallemolen.

The End Times are wild

Nu de banken een groot deel van hun steun (=belastinggeld) hebben terugbetaald is het een goed moment voor een nieuwe bankencrisis. Denk maar niet dat ze dit keer weer zo makkelijk een bailout krijgen. De burger heeft nog steeds pijn in zijn aars van die acties van vorig jaar.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

het is niet onmogelijk....quote:Op donderdag 3 december 2009 22:52 schreef LXIV het volgende:

Helaas is zoiets in Nederland geen optie, want wil je een lap grond kopen dan moet je ook een forse hypotheek hebben die alleen met HRA betaalbaar is, mag je niet zomaar jagen of houthakken in het bos, en zijn er zoveel belastingen en andere kosten dat je enige keuze is mee te draaien in de mallemolen.

De volgende stap is dan misschien massale nationalisatie van het bankwezen. Wanneer denk je eigenlijk dat er een eind komt aan de market to fantasy-boekhouding of in ieder geval dat banken (echte) verliezen gaan nemen?quote:Op donderdag 3 december 2009 22:56 schreef SeLang het volgende:

Nu de banken een groot deel van hun steun (=belastinggeld) hebben terugbetaald is het een goed moment voor een nieuwe bankencrisis. Denk maar niet dat ze dit keer weer zo makkelijk een bailout krijgen. De burger heeft nog steeds pijn in zijn aars van die acties van vorig jaar.

Als banken opnieuw in de problemen komen is dat zeker niet uit te sluiten. Die mark to fantasy zal nog wel een tijdje blijven denk ik, al schijnt het dat de FASB bezig is met regels waarbij zowel 'mark to market' als 'mark to fantasy' gerapporteerd zouden moeten worden. Als die twee ver uit elkaar liggen dan heb je als bank natuurlijk wat uit te leggen. Ik denk dat het een goede zaak is. Gezien de reserves die banken achterhouden bereiden ze zich kennelijk wel voor op grote afschrijvingen.quote:Op donderdag 3 december 2009 23:42 schreef piepeloi55 het volgende:

[..]

De volgende stap is dan misschien massale nationalisatie van het bankwezen. Wanneer denk je eigenlijk dat er een eind komt aan de market to fantasy-boekhouding of in ieder geval dat banken (echte) verliezen gaan nemen?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Volgens Denninger gaat in de financiėle markten het verhaal dat Japan van plan is om Amerikaanse obligaties te dumpen. Dat zou, als dat op grote schaal gebeurt, rampzalig kunnen zijn voor andere landen die Amerikaans schuldpapier hebben (China!), en vooral voor de Amerikaanse overheid zelf die dan op nieuwe obligaties flink meer rente zal moeten bieden om zijn tekorten nog gefinancierd te krijgen.

Japan kampt al een tijd met het probleem dat de yen veel duurder is geworden tov de dollar, zodat ze veel minder naar de VS kunnen exporteren. Door de VS tot hogere rente en dus een hogere dollar te dwingen, hopen ze hun export te versterken.

Er zijn weer bijzonder veel optimisten

National Suicide: How Washington is Destroying the American Dream

Hoewel dit zeker tot de mogelijkheden behoort zijn er andere scenarios die dezelfde kant op werken. Bijvoorbeeld, vanwege het simpele feit dat Japan zichzelf ook over de kop leent en zijn tekorten aan het opvoeren is zullen Japanse leningen de Amerikaanse gedeeltelijk moeten 'verdringen'.quote:Op vrijdag 4 december 2009 07:28 schreef dvr het volgende:

[ afbeelding ]

Volgens Denninger gaat in de financiėle markten het verhaal dat Japan van plan is om Amerikaanse obligaties te dumpen. Dat zou, als dat op grote schaal gebeurt, rampzalig kunnen zijn voor andere landen die Amerikaans schuldpapier hebben (China!), en vooral voor de Amerikaanse overheid zelf die dan op nieuwe obligaties flink meer rente zal moeten bieden om zijn tekorten nog gefinancierd te krijgen.

Japan kampt al een tijd met het probleem dat de yen veel duurder is geworden tov de dollar, zodat ze veel minder naar de VS kunnen exporteren. Door de VS tot hogere rente en dus een hogere dollar te dwingen, hopen ze hun export te versterken.

Verder hoeven Japan/ China etc nieteens Treasuries te 'dumpen'. Ze kunnen er ook voor kiezen om na maturity gewoon niet meer door te rollen. Zo wordt de voorraad geleidelijk afgebouwd. Natuurlijk heeft dat precies hetzelfde effect, maar niemand kan ze dan beschuldigen van 'dumpen'.

Maar zelfs als Japan/ China etc niet dumpen, blijven doorrollen en blijven kopen, dan nog is dat niet genoeg om de bal in de lucht te houden. Alleen als ze (veel) meer kopen dan ze historisch gedaan hebben kan het in stand blijven.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Is het dumpen van de amerikaanse obligaties ook niet het scenario wat men gebruikt heeft voor de documantaire de dag dat de dollar valt?

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Als zelfs CNBC zegt: Jobs Report: 'Numbers Are Almost Too Good to Be True' Dan is enige twijfel gerechtvaardigd.

Total change in non-farm payroll = - 11,000

* Private Sector = - 18,000

o Natural Resources & Mining = - 1,000

o Construction = - 27,000

o Manufacturing = - 41,000

+ Durable goods = - 33,000

+ Non-durable goods = - 8,000

o Services = + 58,000

+ Wholesale Trade = - 11,700

+ Retail Trade = - 14,500

+ Transportation & Warehousing = - 5,300

+ Utilities = - 2,400

+ Information & Media = - 17,000

+ Financial Svcs & Real Estate = - 10,000

+ Professional & Business Svcs = + 86,000

+ Education = + 11,100

+ Health Svcs = + 28,100

+ Leisure = - 11,000

* Government = + 7,000

Volgens het Bureau of Labor Statistics komen de banen uit de volgende sectoren:

http://www.bls.gov/news.release/empsit.t14.htm

Administrative and waste

services...................... 7,886.9 7,413.9 7,494.7 7,507.2 7,778.3 7,205.8 7,214.1 7,242.9 7,288.1 7,375.1 87.0

Administrative and support

services (1)................. 7,522.7 7,046.7 7,127.3 7,141.2 7,414.2 6,843.7 6,851.6 6,877.8 6,923.6 7,010.5 86.9

Employment services (1)...... 2,998.2 2,586.9 2,669.7 2,699.8 2,896.7 2,459.5 2,465.6 2,486.9 2,529.6 2,590.7 61.1

Temporary help services..... 2,214.8 1,851.6 1,923.2 1,952.5 2,128.5 1,745.2 1,748.4 1,765.6 1,809.7 1,862.1 52.4

Ik kan me daar helemaal niets bij voor stellen. ....Administrative and waste

services.....

Total change in non-farm payroll = - 11,000

* Private Sector = - 18,000

o Natural Resources & Mining = - 1,000

o Construction = - 27,000

o Manufacturing = - 41,000

+ Durable goods = - 33,000

+ Non-durable goods = - 8,000

o Services = + 58,000

+ Wholesale Trade = - 11,700

+ Retail Trade = - 14,500

+ Transportation & Warehousing = - 5,300

+ Utilities = - 2,400

+ Information & Media = - 17,000

+ Financial Svcs & Real Estate = - 10,000

+ Professional & Business Svcs = + 86,000

+ Education = + 11,100

+ Health Svcs = + 28,100

+ Leisure = - 11,000

* Government = + 7,000

Volgens het Bureau of Labor Statistics komen de banen uit de volgende sectoren:

http://www.bls.gov/news.release/empsit.t14.htm

Administrative and waste

services...................... 7,886.9 7,413.9 7,494.7 7,507.2 7,778.3 7,205.8 7,214.1 7,242.9 7,288.1 7,375.1 87.0

Administrative and support

services (1)................. 7,522.7 7,046.7 7,127.3 7,141.2 7,414.2 6,843.7 6,851.6 6,877.8 6,923.6 7,010.5 86.9

Employment services (1)...... 2,998.2 2,586.9 2,669.7 2,699.8 2,896.7 2,459.5 2,465.6 2,486.9 2,529.6 2,590.7 61.1

Temporary help services..... 2,214.8 1,851.6 1,923.2 1,952.5 2,128.5 1,745.2 1,748.4 1,765.6 1,809.7 1,862.1 52.4

Ik kan me daar helemaal niets bij voor stellen. ....Administrative and waste

services.....

dat lijkt me idd vreemd, gezien de enrome budget problemen die zowat elke staat en county en stad daar zo ongeveer wel heeft!quote:Op vrijdag 4 december 2009 16:13 schreef zoost het volgende:

Als zelfs CNBC zegt: Jobs Report: 'Numbers Are Almost Too Good to Be True' Dan is enige twijfel gerechtvaardigd.

Volgens het Bureau of Labor Statistics komen de banen uit de volgende sectoren:

<snip>

Ik kan me daar helemaal niets bij voor stellen. ....Administrative and waste

services.....

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Waste Management, net als Tony Sopranoquote:Op vrijdag 4 december 2009 16:13 schreef zoost het volgende:

Als zelfs CNBC zegt: Jobs Report: 'Numbers Are Almost Too Good to Be True' Dan is enige twijfel gerechtvaardigd.

Total change in non-farm payroll = - 11,000

* Private Sector = - 18,000

o Natural Resources & Mining = - 1,000

o Construction = - 27,000

o Manufacturing = - 41,000

+ Durable goods = - 33,000

+ Non-durable goods = - 8,000

o Services = + 58,000

+ Wholesale Trade = - 11,700

+ Retail Trade = - 14,500

+ Transportation & Warehousing = - 5,300

+ Utilities = - 2,400

+ Information & Media = - 17,000

+ Financial Svcs & Real Estate = - 10,000

+ Professional & Business Svcs = + 86,000

+ Education = + 11,100

+ Health Svcs = + 28,100

+ Leisure = - 11,000

* Government = + 7,000

Volgens het Bureau of Labor Statistics komen de banen uit de volgende sectoren:

http://www.bls.gov/news.release/empsit.t14.htm

Administrative and waste

services...................... 7,886.9 7,413.9 7,494.7 7,507.2 7,778.3 7,205.8 7,214.1 7,242.9 7,288.1 7,375.1 87.0

Administrative and support

services (1)................. 7,522.7 7,046.7 7,127.3 7,141.2 7,414.2 6,843.7 6,851.6 6,877.8 6,923.6 7,010.5 86.9

Employment services (1)...... 2,998.2 2,586.9 2,669.7 2,699.8 2,896.7 2,459.5 2,465.6 2,486.9 2,529.6 2,590.7 61.1

Temporary help services..... 2,214.8 1,851.6 1,923.2 1,952.5 2,128.5 1,745.2 1,748.4 1,765.6 1,809.7 1,862.1 52.4

Ik kan me daar helemaal niets bij voor stellen. ....Administrative and waste

services.....

"None are more hopelessly enslaved than those who falsely believe they are free."

zal ik pberends voor zijn: ze hebben heel wat shit op te ruimen...quote:Op vrijdag 4 december 2009 16:13 schreef zoost het volgende:

Ik kan me daar helemaal niets bij voor stellen. ....Administrative and waste

services.....

Zoals verwacht blijken de boekhoudingen van de Amerikaanse banken vol met onduidelijkheden te zitten. In combinatie met recordwinsten doet dat zeker de wenkbrauwen fronsen. Uitgeplitste rekeningen komen qua totaal niet overeen met die in de geconsolideerde rekening. Ook lijken winsten opgepompt te worden met winsten uit handelsactiviteiten, activiteiten die voor extra risico's zorgen aan de activa zijde van de balans.quote:Worse Than Enron?

Wall Street’s big banks are playing dangerous new accounting games—and this time taxpayers are on the hook for hundreds of billions. Nomi Prins uncovers a scandal in the making.

Enron was the financial scandal that kicked off the decade: a giant energy trading company that appeared to be doing brilliantly—until we finally noticed that it wasn’t. It’s largely been forgotten given the wreckage that followed, and that’s too bad: we may be repeating those mistakes, on a far larger scale.

Specifically, as the largest Wall Street banks return to profitability—in some cases, breaking records—they say everything is rosy. They’re lining up to pay back their TARP money and asking Washington to back off. But why are they doing so well? Remember that Enron got away with their illegalities so long because their financials were so complicated that not even the analysts paid to monitor the Houston-based trading giant could cogently explain how they were making so much money.

The nation’s biggest banks, plumped up on government capital and risk-infused trading profits, have been moving stuff around their balance sheets like a multi-billion dollar musical chairs game.

After two weeks sifting through over one thousand pages of SEC filings for the largest banks, I have the same concerns. While Washington ponders what to do, or not do, about reforming Wall Street, the nation’s biggest banks, plumped up on government capital and risk-infused trading profits, have been moving stuff around their balance sheets like a multi-billion dollar musical chairs game.

I was trying to answer the simple question that you'd think regulators should want to know: how much of each bank’s revenue is derived from trading (taking risk) vs. other businesses? And how can you compare it across the industry—so you can contain all that systemic risk? Only, there's no uniformity across books. And, given the complexity of these mega-merged firms, those questions aren’t easy to answer.

Goldman Sachs and Morgan Stanley

for example, altered their year-end reporting dates, orphaning the month of December, thus making comparison to past quarterly statements more difficult. In the cases of Bank of America, Citigroup and Wells Fargo, the preferred tactic is re-classification and opaqueness. These moves make it virtually impossible to get an accurate, or consistent picture of banks ‘real money’ (from commercial or customer services) vs. their ‘play money’ (used for trading purposes, and most risky to the overall financial system, particularly since much of the required trading capital was federally subsidized).

Trading profitability, albeit inconsistent and volatile, is the quickest way back to the illusion of financial health, as these banks continue to take hits from their consumer-oriented businesses. But, appearance doesn’t equal stability, or necessarily, reality. Here’s how BofA, Citi and Wells Fargo play the game:

Bank of America

The firm reclassified its filing categories upon acquiring Merrill Lynch, but it doesn't break down the trading vs. investment banking revenues of Merrill. This either means the firm doesn’t truly know what's going on inside its new problem child, or doesn’t want to tell. (No wonder no one’s jumping for the upcoming CEO vacancy.) That said, despite the obvious information clouding, new acquisitions generally don’t have their activities broken out, which makes it a lot harder for regulators, shareholders, or we, taxpaying subsidizers, to know whether the merger was a success or not.

According to Scott Silvestri, Bank of America’s spokesman, “On our second quarter's earnings release, there was a note explaining why we changed reporting structure. But, with every quarter that passes, it's harder to unscramble the egg. It's been a merged entity since January 1, 2009.”

He added that “we have an earnings supplement. Every quarter, we put out a standalone Merrill 10-Q that shows its profitability.” True, but what’s the point of issuing a separate Merrill report, without delineating Merrill’s contribution in its main books so that you can clearly see how specific parts of Merrill’s business impact similar ones in the merged entity? Furthermore, we can’t even figure this out ourselves—the Merrill results in the 10-Q don’t map directly to those of BofA’s books. This all just creates more complexities for a bank that still floats on $63.1 billion in various government subsidies.

When it wants to, it appears that BofA can merge and then break out Merrill’s numbers. Under the "Global Wealth & Investment Management ” classification, we discover that Merrill contributed three-quarters of the $12 billion BofA took in over the first nine months of 2009. According to Silvestri, “The numbers of the old Merrill are there because the brand name was kept, vestiges of the old Merrill Lynch exist.”

Talk about semantics. Why not also break out the area where revenues tripled and trading account profits jumped significantly (from a $6 billion loss in 2008 to an almost $14 billion gain in 2009)? Something is clearly going on there: the best measure of trading risk, VaR (“value at risk” or a firm’s daily trading variation) doubled between 2008 and 2009. If I was the CEO, I’d want to see this critical comparison on my merged company filing.

Elsewhere, the sum of Bank of America’s quarterly figures doesn’t quite add up to the nine months totals. (A few hundred million of discrepancies between friends.) Another item "all other" is off by nearly a quarter of a billion dollars. And so on. The firm also declared, that it “may periodically reclassify business segment results based on modifications to its management reporting methodologies and changes in organizational alignment." In other words, whenever it feels like it. Comforting, isn’t it?

Citigroup

Another balance-sheet renovation, this time because of a sale (Smith Barney, which it offloaded to Morgan Stanley) rather than a purchase, and another trading miracle. Citigroup’s main trading arm, housed in what it calls the Institutional Clients Group (ICG), made $31.5 billion in net revenue for 2009, compared with a $7.8 billion loss in 2008. Its average daily value at risk jumped too, though “only” by 15 percent or so.

That’s a huge and extremely fast trading rebound for the main recipient of government subsidies (at $373.7 billion). But, there is no overall breakdown present in the summaries of Citigroup’s latest filings. And the sum of the trading totals doesn’t equal the parts, because the firm also noted that certain numbers deemed an “integral part of profitability” weren’t included in those computations, without giving any apparent reason. (After adding the missing number, it still didn’t add up.)

Again, it’s “just” a couple billion of discrepancies, but with books this massive at banks this big and risky, accuracy matters. Plus, such nuances make it extremely difficult to understand its books for regulators or the public.

Citigroup's Danielle Romero-Apsilos said that they periodically change reporting. "ICG existed, but after Smith Barney's joint venture with Morgan Stanley, we moved the private bank into the securities and banking reporting line in the ICG."

That describes the chain of events, but doesn’t get closer to determining trading related revenue. Romero-Apsilos said, “We don’t break up the financials specifically for those businesses. Over the years, we may have broken out different things."

Wells Fargo

Yet more innovative accounting maneuvers. For example, the innocuous sounding category, “wholesale banking” which provides traditional lending, finance and asset management services, was expanded (following the Wachovia acquisition that completed on December 31, 2008) to include more speculative activities like fixed-income and equity trading. But, those activities aren’t broken down in the firm’s SEC filing, making it difficult to determine which portion comes from trading vs. commercial or investment banking.

Wells Fargo spokesperson, Mary Eshet (who still has a Wachovia email address) confirmed there is no separate Wachovia 10-Q (like there is for Merrill Lynch), but that it wasn't the case that "Wells Fargo broke out trading related revenue previously either."

In fact, Wells just provides totals for their four main business segments, each of which increased sharply. Community banking rose from $33 billion in 2008 to an annualized $59 billion in 2009. Wholesale banking shot up from $8.2 billion in 2008 to $20 billion in annualized 2009. And, wealth, brokerage and retirement quadrupled from $2.7 billion in 2008 to $11.6 annualized for 2009. (The fourth segment is called ‘other.’) Yet, all these rosy numbers come with no specific breakdowns for their various trading business areas.

Separately, Wells states in its filing that its management accounting process is “dynamic” and, not “necessarily comparable with similar information for other financial services companies.” This statement should give lawmakers pause: if banks are so complex as to constantly fluctuate their own reporting, deciphering figures just before a crisis won’t exactly be a walk in the park.

With taxpayers now on the hook, we need an objective, consistent evaluation of bank balance sheets complete with probing questions about trading and speculative revenues, allowing for comparisons across the banking industry. This lack of transparency leaves room to misrepresent risk and trading revenue.

The long-term solution is bringing back Glass-Steagall. Being big doesn’t just risk bringing down a financial system—it means you can also more easily hide things. Remember the lesson from the Enron saga: when things look too good to be true, they usually are.

Bos verlengt garantieregeling voor banken

Ik snap iets niet: ?

?

Ik snap iets niet:

Waarom lenen banken aan elkaar? Waarom lenen ze hun eigen geld nietquote:en dat banken elkaar weer geld gaan lenen.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Als de dollar nog flink door devalueert krijgen we ooit ook nog wel een 1.000.000 $ bill, dan wordt het weer een stuk makkelijker om te smokkelen.quote:Op maandag 7 december 2009 14:30 schreef knnth het volgende:

De zoveelste nagel aan de doodskist van de dollar.

te hoog risico.quote:Op maandag 7 december 2009 14:50 schreef pberends het volgende:

Bos verlengt garantieregeling voor banken

Ik snap iets niet:

[..]

Waarom lenen banken aan elkaar? Waarom lenen ze hun eigen geld niet?

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

Hahaha... maar dit is toch absurd. Banken die aan ELKAAR geld lenen...quote:

Hoe moet ik dat zien, Jopie wil een hypotheek bij ABN Amro, maar ABN Amro leent het geld bij ING, en bij ING wil een bedrijf een krediet hebben, maar die leent het weer van de Rabobank? Wat is dit voor onzin? Is dit niet die leverage die we niet meer wilden hebben?

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Dat is geen leverage, dat is kunstmatig de diensten sector die we banken noemen in stand houden.quote:Op maandag 7 december 2009 22:36 schreef pberends het volgende:

Is dit niet die leverage die we niet meer wilden hebben?

ja (maar wie zegt dat 'we' die leverage niet meer willen hebben?) laat ik een realistisch voorbeeldje noemen:quote:Op maandag 7 december 2009 22:36 schreef pberends het volgende:

[..]

Hahaha... maar dit is toch absurd. Banken die aan ELKAAR geld lenen...

Hoe moet ik dat zien, Jopie wil een hypotheek bij ABN Amro, maar ABN Amro leent het geld bij ING, en bij ING wil een bedrijf een krediet hebben, maar die leent het weer van de Rabobank? Wat is dit voor onzin? Is dit niet die leverage die we niet meer wilden hebben?

simmu had een creditcard. door de verhuizing was die per ongeluk niet verlengd. simmu betaalt nu aan de ing geld voor een betaalpakket (wat inclusief een cc is) en vraagt dus een nieuwe aan. simmu krijgt die niet om onduidelijke redenen (willen ze niet zeggen) dus simmu gaat naar de anwb want daar is simmu ook lid van en die hadden voor simmu een leuke aanbieding. intercard ziet dat simmu een creditcard wil en dus krijgt simmu een creditcard van de intercard via de anwb. intercard leent daarvoor geld via ing.

ken je de oude creditcard truc niet? studenten passen hem veel toe. je hebt een studentenrekening met cc. je zit heel krap bij kas, stufi komt rond de 23ste binnen en je maand is de 15de al op, wat te doen? nou; dean neem je rond de 15de toch gewoion cash geld op met je cc, dat wordt namelijk pas aan het eind van de maand afgeschreven! enige probleempje is dat je, zodra je zoiets doet, je het elke maand moet volhouden en elke maand net een beetje meer aan rente betaald. en de dag dat je geen student meer bent en die rekening op moet heffen ben je natuurlijk wel de lul want dan kan je niet meer doorrollen...

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Lekker optijdquote:

---

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

Dan ben je echt op je achterhoofd gevallen als je geld pint met je CC, dat koste mij in ieder geval een paar jaar gelden nog 7.50¤ per pintransactie. En dan hebben we het nog niet over de woekerrentes die CC maatschappijen rekenen.

Mij is het bij de ING nog steeds niet gelukt om automagisch het CC credit voor het eind aan de maand aan te laten vullen van de genoeg gevulde lopende rekening. Wat ik dan wel met enkele klikken voor elkaar kan krijgen is het verhogen van de CC limiet en de roodstaan limiet op mijn lopende rekening. Maar het verlagen daar doet men op internet niet meer aan.

Mij is het bij de ING nog steeds niet gelukt om automagisch het CC credit voor het eind aan de maand aan te laten vullen van de genoeg gevulde lopende rekening. Wat ik dan wel met enkele klikken voor elkaar kan krijgen is het verhogen van de CC limiet en de roodstaan limiet op mijn lopende rekening. Maar het verlagen daar doet men op internet niet meer aan.

tis ook een duur geintje, maar je moest ze eens de kost geven die het allemaal doen! en banken doen dus iets soortgelijks....quote:Op dinsdag 8 december 2009 09:54 schreef Basp1 het volgende:

Dan ben je echt op je achterhoofd gevallen als je geld pint met je CC, dat koste mij in ieder geval een paar jaar gelden nog 7.50¤ per pintransactie. En dan hebben we het nog niet over de woekerrentes die CC maatschappijen rekenen.

Mij is het bij de ING nog steeds niet gelukt om automagisch het CC credit voor het eind aan de maand aan te laten vullen van de genoeg gevulde lopende rekening. Wat ik dan wel met enkele klikken voor elkaar kan krijgen is het verhogen van de CC limiet en de roodstaan limiet op mijn lopende rekening. Maar het verlagen daar doet men op internet niet meer aan.

en ik ga weg bij die rot ing. ik ben die beroerde kut service (welke service....) helemaal spuugzat. laatst kon ik opeens niet meer pinnen omdat ik nog een oude (blauwe postbank) pas had. die ik al dik een jaar probeerde te vervangen. en dan heb ik het er nog niet over gehad dat ik inmiddels al 3 x geprobeerd heb dat rotbetaalpakket op te zeggen (heej, als ik geen cc krijg ga ik er toch zeker niet voor betalen!). stelletje kutuitzuigers.

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Ik zit er verder niet zo mee, mij hypo loopt daar ook dus zit ik er nog wel de komende tijd aan vast.quote:Op dinsdag 8 december 2009 09:59 schreef simmu het volgende:

[..]

tis ook een duur geintje, maar je moest ze eens de kost geven die het allemaal doen! en banken doen dus iets soortgelijks....

en ik ga weg bij die rot ing. ik ben die beroerde kut service (welke service....) helemaal spuugzat. laatst kon ik opeens niet meer pinnen omdat ik nog een oude (blauwe postbank) pas had. die ik al dik een jaar probeerde te vervangen. en dan heb ik het er nog niet over gehad dat ik inmiddels al 3 x geprobeerd heb dat rotbetaalpakket op te zeggen (heej, als ik geen cc krijg ga ik er toch zeker niet voor betalen!). stelletje kutuitzuigers.

Op een gegeven moment kreeg ik ook een aanbieding voor een bepaald pakket incl CC, daar ben ik op in gegaan maar toen realiseerde ik mij dat ik pas 4 maanden daarvoor ook nog een bedrag voor alleen een CC had betaald, toendertijd even gebeld en dat aparte CC geld werd gewoon terug gestort. Maar toen was het nog wel de postbank ipv die megalomane klanten uitpersende ING.

Ik dacht ook dat ik laatst niet kon pinnen bij de NS maar kwam er later achter dat ik dat geprobeerd had met mijn creditcard.

Bos: motortje economie begint te lopen

Deze uitspraken kunnen ook weer de geschiedenisboeken in:

Deze uitspraken kunnen ook weer de geschiedenisboeken in:

quote:Volgens Bos heeft wereldwijd heel veel herstel te maken met de miljarden die overheden in de economie hebben gestopt. Als die stimuleringsmaatregelen in 2011 stoppen, is het volgens Bos de vraag of de economie uit zichzelf al sterk genoeg is om verder te herstellen.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Ik heb toevallig vorige week een CC aangevraagd bij de rabo en zij zei dat dat bij hun automatisch ging ik hoefde niets in te stellenquote:Op dinsdag 8 december 2009 09:54 schreef Basp1 het volgende:

Dan ben je echt op je achterhoofd gevallen als je geld pint met je CC, dat koste mij in ieder geval een paar jaar gelden nog 7.50¤ per pintransactie. En dan hebben we het nog niet over de woekerrentes die CC maatschappijen rekenen.

Mij is het bij de ING nog steeds niet gelukt om automagisch het CC credit voor het eind aan de maand aan te laten vullen van de genoeg gevulde lopende rekening. Wat ik dan wel met enkele klikken voor elkaar kan krijgen is het verhogen van de CC limiet en de roodstaan limiet op mijn lopende rekening. Maar het verlagen daar doet men op internet niet meer aan.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

^^ klopt... ik heb ook een Rabocard en de bestedingen worden altijd aan het einde van de maand afgeschreven.

Ideaal voor aankopen op internet en natuurlijk vakanties in het buitenland.

Overigens heb ik er laatst ook nog een nieuwe TV mee gekocht. Die was een paar dagen flink in de aanbieding, dus maar even met de credit card betaald. De eindejaarsuitkering kwam nl. precies drie dagen vóór de afschrijving van de credit card.

Omdat e.e.a. aan het einde van de maand wordt betaald, betaal je geen rente! Je hebt dus eigenlijk gratis geld, wanneer je je Rabocard in winkels of op internet gebruikt

Ideaal voor aankopen op internet en natuurlijk vakanties in het buitenland.

Overigens heb ik er laatst ook nog een nieuwe TV mee gekocht. Die was een paar dagen flink in de aanbieding, dus maar even met de credit card betaald. De eindejaarsuitkering kwam nl. precies drie dagen vóór de afschrijving van de credit card.

Omdat e.e.a. aan het einde van de maand wordt betaald, betaal je geen rente! Je hebt dus eigenlijk gratis geld, wanneer je je Rabocard in winkels of op internet gebruikt

Als alles op jou afkomt, zit jij op de verkeerde baan.

Net zo geloofwaardig als de uitspraak "de recessie gaat aan Nederland voorbij", eind 2008?quote:Op dinsdag 8 december 2009 18:09 schreef pberends het volgende:

Bos: motortje economie begint te lopen

Deze uitspraken kunnen ook weer de geschiedenisboeken in:

[..]

---

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

Nog zoiets moois trouwens ik heb een bankcheque nodig om in singapore mijn accomodatie te betalen.

zeggen ze ja ikw eet niet of dat nog mogellijk is, na een half uur komt ze terug met de mededeling dat dat een week ging duren en ongeveer ¤35 ging kosten.

zeggen ze ja ikw eet niet of dat nog mogellijk is, na een half uur komt ze terug met de mededeling dat dat een week ging duren en ongeveer ¤35 ging kosten.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

quote:Labor Dept: Available Labor Rate Increases To 10.2%

In what is being touted by the Labor Department as extremely positive news, the nation’s available labor rate has reached double digits for the first time in 26 years, bringing the total number of potentially employable Americans to an impressive 15.7 million . . . According to the Department of Labor’s report, nearly 200,000 more Americans suddenly became fully hirable in October alone. And November saw unprecedented gains in the number of high-quality auto workers, teachers, lawyers, part-time retailers, and even doctors who could be employed.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Ben benieuwd of ze een failliet land uit de EU durven zetten, of is dit het begin van de val en opsplitsing van de EURO in een Z-euro en een N-euroquote:Op donderdag 10 december 2009 07:05 schreef Q. het volgende:

R.I.P. E.U.

Gordon Brown en Nicolas Sarkozy:

quote:For Global Finance, Global Regulation

We have found that a huge and opaque global trading network involving complex products, short-termism and too-often excessive rewards created risks that few people understood. We have also learned that when crises happen, taxpayers have to cover the costs. It is simply not acceptable for them to foot the bill for losses in a deep downturn, while institutions' shareholders and employees enjoy all the gains as the economy recovers.

Better regulation and supervision are the means by which the risk to the taxpayer can be reduced for the longer term.

There is an urgent need for a new compact between global banks and the society they serve:

A compact that recognizes the risks to the taxpayer if banks fail and recognizes the imbalance between risks and rewards in the banking system.

A compact that ensures the benefits of good economic times flow not just to bankers but to the people they serve; that makes sure that the financial sector fosters economic growth.

A compact that ensures financial institutions cannot use offshore tax havens to negate the contribution they justly owe to the citizens of the country in which they operate—and so builds on the progress already made in ending tax and regulatory havens.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

hoezo is duitsland trouwens failliet gegaan in 1948 en niet in 1945quote:Op woensdag 9 december 2009 21:01 schreef pberends het volgende:

'Griekenland bijna failliet'

RIP Griekenland.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

De enige senator die tegen Bernanke stemde 4 jaar geleden

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Prachtig, tegen Bernanke, "You are the definition of a moral hazard.". Deze meneer heeft helemaal gelijk, wat ben ik toch jaloers op de Amerikaanse parlementariėrs, een aantal van hen zegt waar het op staat. In Nederland weten ze niet eens waar het over gaat.

[ Bericht 31% gewijzigd door Bolkesteijn op 12-12-2009 17:41:25 ]

Ik weet het niet zeker, maar ik denk dat er een heel pakket aan economische sancties en herstelbetalingen aan de Duitsers opgelegd is. Een hoop Duits fabrieken mochten geen spullen maken met machines die ook maar enigszins gebruikt konden worden voor het maken van oorlogsmaterieel. En aangezien er nogal wat mechanische industrie is in Duitsland heeft dat grote gevolgen voor de economie en de Duits overheidsinkomsten.quote:Op vrijdag 11 december 2009 18:48 schreef icecreamfarmer_NL het volgende:

hoezo is duitsland trouwens failliet gegaan in 1948 en niet in 1945

[ Bericht 31% gewijzigd door Bolkesteijn op 12-12-2009 17:41:25 ]

jaloers op de US Senat. So low that you 've got to reach up to get down (Muckey Pup)quote:Op zaterdag 12 december 2009 17:35 schreef Bolkesteijn het volgende:

Prachtig, tegen Bernanke, "You are the definition of a moral hazard.". Deze meneer heeft helemaal gelijk, wat ben ik toch jaloers op de Amerikaanse parlementariėrs, een aantal van hen zegt waar het op staat. In Nederland weten ze niet eens waar het over gaat.

Dat zal best, het blijven wel politici.quote:Op zaterdag 12 december 2009 17:37 schreef Dinosaur_Sr het volgende:

[..]

jaloers op de US Senat. So low that you 've got to reach up to get down (Muckey Pup)De defintie van triestigheid, geloof ik.

de US senat, of jij?quote:Op zaterdag 12 december 2009 17:44 schreef Bolkesteijn het volgende:

[..]

Dat zal best, het blijven wel politici.

could have fooled mequote:Op zaterdag 12 december 2009 17:50 schreef Bolkesteijn het volgende:

[..]

De Amerikaanse Senaat natuurlijk. Net als het Huis van Afgevaardigden. Ik ben geen politicus.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

http://www.realtor.org/wps/wcm/connect/d3691900407f9eccb795ff1890ffcf5b/REL0910A.pdf?MOD=AJPERES&CACHEID=d3691900407f9eccb795ff1890ffcf5b

dit is ook wel een leuke index

dit is ook wel een leuke index

National Suicide: How Washington is Destroying the American Dream

was dat niet juist na WO I?quote:Op zaterdag 12 december 2009 17:35 schreef Bolkesteijn het volgende:

Prachtig, tegen Bernanke, "You are the definition of a moral hazard.". Deze meneer heeft helemaal gelijk, wat ben ik toch jaloers op de Amerikaanse parlementariėrs, een aantal van hen zegt waar het op staat. In Nederland weten ze niet eens waar het over gaat.

[..]

Ik weet het niet zeker, maar ik denk dat er een heel pakket aan economische sancties en herstelbetalingen aan de Duitsers opgelegd is. Een hoop Duits fabrieken mochten geen spullen maken met machines die ook maar enigszins gebruikt konden worden voor het maken van oorlogsmaterieel. En aangezien er nogal wat mechanische industrie is in Duitsland heeft dat grote gevolgen voor de economie en de Duits overheidsinkomsten.

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Marc Faber over Bernanke: He is completely useless , I would not even hire him as my butler  Hahahaha

Hahahaha

National Suicide: How Washington is Destroying the American Dream

Faber is echt een heldquote:Op zaterdag 12 december 2009 20:31 schreef edwinh het volgende:

Marc Faber over Bernanke: He is completely useless , I would not even hire him as my butlerHahahaha

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Recente lezing van Faber die ik iig zeer de moeite van het volgen waard vond..

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Wtf, heeft die gast een staartje?quote:Op zaterdag 12 december 2009 23:45 schreef Digi2 het volgende:

Recente lezing van Faber die ik iig zeer de moeite van het volgen waard vond..

Ain't nothing to it but to do it.

Greece

Greece

Staaaartje ?quote:Op zondag 13 december 2009 00:32 schreef Mendeljev het volgende:

[..]

Wtf, heeft die gast een staartje?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Apart, Faber heeft het over Kondratiev golven, ik dacht toch altijd dat dat een niet al te serieus te nemen theorie was. Kennelijk gebruikt Faber ze wel.quote:Op zaterdag 12 december 2009 23:45 schreef Digi2 het volgende:

Recente lezing van Faber die ik iig zeer de moeite van het volgen waard vond..

[ Bericht 2% gewijzigd door Bolkesteijn op 13-12-2009 02:39:59 ]

dat was toch no wo1quote:Op zaterdag 12 december 2009 17:35 schreef Bolkesteijn het volgende:

Prachtig, tegen Bernanke, "You are the definition of a moral hazard.". Deze meneer heeft helemaal gelijk, wat ben ik toch jaloers op de Amerikaanse parlementariėrs, een aantal van hen zegt waar het op staat. In Nederland weten ze niet eens waar het over gaat.

[..]

Ik weet het niet zeker, maar ik denk dat er een heel pakket aan economische sancties en herstelbetalingen aan de Duitsers opgelegd is. Een hoop Duits fabrieken mochten geen spullen maken met machines die ook maar enigszins gebruikt konden worden voor het maken van oorlogsmaterieel. En aangezien er nogal wat mechanische industrie is in Duitsland heeft dat grote gevolgen voor de economie en de Duits overheidsinkomsten.

Na wo2 wilde beide mogendheden duitsland er ook weer snel bovenop helpen om ze eventueel te gebruiken bij een inval.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

Dat zou best kunnen. Ik ben bij Geschiedenis ongeveer in de Gouden Eeuw gestrand. Een andere verklaring is misschien de overcapaciteit van fabrieken die in WO2 voornamelijk wapentuig hadden gemaakt, en na de oorlog niet even omgebouwd konden worden naar productielijnen voor vreedzamere producten.quote:Op zondag 13 december 2009 14:58 schreef icecreamfarmer_NL het volgende:

[..]

dat was toch no wo1

Na wo2 wilde beide mogendheden duitsland er ook weer snel bovenop helpen om ze eventueel te gebruiken bij een inval.

Duitsland is niet failliet gegaan in 1948. Duitsland is toen opgesplits in 4 delen, waarvan uiteindelijk 3 delen werden samengevoegd tot de BDR en de ander tot de DDR (kapitalisme-communisme). Er zijn nieuwe munteenheden per land verstrekt en in 1948 door het communisme in de DDR alle bedrijven genationaliseerd. In de BDR ging het net uiterst goed en sprak men van het wirtschafswunder, o.a. door het marshall plan. Hoe je erbij komt dat Duitsland failleit is gegaan is me een raadsel.

quote:Op zondag 13 december 2009 15:37 schreef piepeloi55 het volgende:

Duitsland is niet failliet gegaan in 1948. Duitsland is toen opgesplits in 4 delen, waarvan uiteindelijk 3 delen werden samengevoegd tot de BDR en de ander tot de DDR (kapitalisme-communisme). Er zijn nieuwe munteenheden per land verstrekt en in 1948 door het communisme in de DDR alle bedrijven genationaliseerd. In de BDR ging het net uiterst goed en sprak men van het wirtschafswunder, o.a. door het marshall plan. Hoe je erbij komt dat Duitsland failleit is gegaan is me een raadsel.

uit de link die ik quote.quote:Griekenland staat op een rand van een faillissement. Deze uitspraak komt van hoogleraar economie Willem Buiter. "Voor het eerst in zestig jaar, sinds het bankroet van Duitsland in 1948, kan een EU-land bankroet gaan", aldus de hoogleraar vandaag. Volgens Buiter is het "5 voor 12" voor het Zuid-Europese land dat ook deel uitmaakt van de euro.

Dat ze opgesplitst zijn weet ik.

Overigens wilde patton de SS inzetten als elite troepen tegen de russen.

Overigens nog ziets leuks, chuchill heeft zonder dat hij het wist een groot deel van een speech van goebels gebruikt toen hij het over het ijzeren gordijn had.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

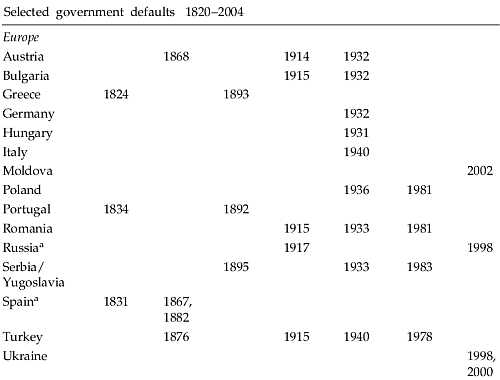

Ik denk dat de schrijver zich vergist heeft met nationalisatie en een nieuwe munteenheid en failliet gaan. Voor de mensen die het intressant vinden hier een tabel van Europese landen die failliet zijn gegaan en wanneer.

Zoek de patronen

Zoek de patronen

Van de Neuro-landen, waar wat mij betreft NL, BE, LU, DU, AT, CH (als ze willen), NO, SE, DK, en FI onder vallen (VK niet vanwege traditioneel ander monetair beleid, PL lijkt mij een logische keus als aspirant lid), zijn er dus 2 tot defaults geweest. Van de Zeuro-landen, de rest dus in Europa, zijn er 8 defaults geweest. Het is wel weer duidelijk waar de zwakke schakels zitten.

Staat een default overigens wel gelijk aan een faillissement? Ik neem dat het defaults op staatsobligaties betreft, je kunt er natuurlijk voor kiezen enkel op bepaalde staatsobligaties te defaulten.

[ Bericht 11% gewijzigd door Bolkesteijn op 14-12-2009 00:46:40 ]

Staat een default overigens wel gelijk aan een faillissement? Ik neem dat het defaults op staatsobligaties betreft, je kunt er natuurlijk voor kiezen enkel op bepaalde staatsobligaties te defaulten.

[ Bericht 11% gewijzigd door Bolkesteijn op 14-12-2009 00:46:40 ]

quote:Interview with US Economic Recovery Advisory Board Chair Paul Volcker

SPIEGEL: You have been clear about your ideas. Do you really believe we have to break up the big banks in order to create a more sustainable financial system?

Volcker: Well, breaking them up is difficult. I would prefer to say, let's just slice them up. I don't want them to get heavily involved in capital market activities so my view is: Hedge funds, no. Equity funds, no. Proprietary trading, no. Trading in commodities, no. And that in itself would reduce the size of the big banks. So you get some reduction in size. Equally important, you make them more manageable and easier to deal with if they do get in trouble.

SPIEGEL: Banking should become boring again?

Volcker: Banking will never be boring. Banking is a risky business. They are going to have plenty of activity. They can do underwriting. They can do securitization. They can do a lot of lending. They can do merger and acquisition advice. They can do investment management. These are all client activities. What I don't want them doing is piling on top of that risky capital market business. That also leads to conflicts of interest.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Nederland is 3,5 biljoen euro waard .

.

quote:Ruim de helft van het bezit bestaat uit woningen. In 1996 was dit nog 40 procent. Tussen 1996 en 2008 is de totale waarde van woningen verdriedubbeld.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Mocht dit ooit cashbaar zijn dan zou ik zeggen: DOEN. Iedere Nederlander meer dan ¤200.000 in de pocket en elders een frisse nieuwe start makenquote:Op maandag 14 december 2009 11:23 schreef pberends het volgende:

Nederland is 3,5 biljoen euro waard

[..].

---

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

Je kunt pas zeggen dat iets een bepaalde waarde heeft als je het ook ervoor kunt verkopen. We kunnen met z'n allen wel afspreken dat onze woningen 10 biljoen euro waard zijn, dat zegt nog helemaal niks.

The End Times are wild

Ja, lekker een villa zonder hypotheek in Duitsland kopenquote:Op maandag 14 december 2009 11:28 schreef Zero2Nine het volgende:

[..]

Mocht dit ooit cashbaar zijn dan zou ik zeggen: DOEN. Iedere Nederlander meer dan ¤200.000 in de pocket en elders een frisse nieuwe start maken

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Tja, de prijs wordt bepaald door een zeer select groepje woningen dat op dat moment op de markt verkocht wordt. Die situatie kan over 1 jaar totaal anders zijn.quote:Op maandag 14 december 2009 11:28 schreef LXIV het volgende:

Je kunt pas zeggen dat iets een bepaalde waarde heeft als je het ook ervoor kunt verkopen. We kunnen met z'n allen wel afspreken dat onze woningen 10 biljoen euro waard zijn, dat zegt nog helemaal niks.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

In Detroit kun je daarvan ook mooie huisjes kopen en dan hou je nog een hoop zakgeld overquote:Op maandag 14 december 2009 11:33 schreef pberends het volgende:

[..]

Ja, lekker een villa zonder hypotheek in Duitsland kopen.

---

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

And when the leaves fall the land looks more human

it's got me questioning the essence of my farm boy blues

hence, I never wore the fashions of the know-what-I'm-doin'

Of een http://en.wikipedia.org/wiki/Pontiac_Silverdome#Salequote:Op maandag 14 december 2009 11:35 schreef Zero2Nine het volgende:

[..]

In Detroit kun je daarvan ook mooie huisjes kopen en dan hou je nog een hoop zakgeld over

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

daar kan je dan mooi de bewaking tegen het plunderen van betalen......quote:Op maandag 14 december 2009 11:35 schreef Zero2Nine het volgende:

[..]

In Detroit kun je daarvan ook mooie huisjes kopen en dan hou je nog een hoop zakgeld over

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Een default is eigenlijk een faillisement. Zover ik weet heeft een overheid nog nooit gekozen om bepaalde staatsobligaties te defaulten en andere niet (op achtergestelde obligaties na). Dat is ook logisch, omdat het een grote schok zou veroorzaakt in de financiele markt, zodat de rente voor de overige obligaties enorm gaat stijgen en men massaal de munteenheid verkoopt. Dan kun je beter meteen voor de money printing manier kiezen:Pquote:Op maandag 14 december 2009 00:36 schreef Bolkesteijn het volgende:

Staat een default overigens wel gelijk aan een faillissement? Ik neem dat het defaults op staatsobligaties betreft, je kunt er natuurlijk voor kiezen enkel op bepaalde staatsobligaties te defaulten.