WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Wat vinden jullie van het investeren in Hal Holding ? Presteren ook niet onaardig en heeft ook veel belangen in bedrijven die niet beursgenoteerd zijn.

http://www.iex.nl/columns/columns_artikel.asp?colid=27726

Het fonds geeft iig een erg aantrekkelijk dividend per jaar ! Al is dat wel gekoppeld aan de gemiddelde koerst van december.

http://www.iex.nl/columns/columns_artikel.asp?colid=27726

Het fonds geeft iig een erg aantrekkelijk dividend per jaar ! Al is dat wel gekoppeld aan de gemiddelde koerst van december.

Multiply it by infinity, and take it to the depth of forever, and you will still have barely a glimpse of what I'm talking about.

Graham legt nadruk op het trackrecord van een bedrijf in termen van winst(stijging). En tegen die achtergrond moet je ook de huidige P/E zien. Is de "E" incidenteel hoog of is bestaat er een sustainable trend? Op basis daarvan kun je beoordelen of de huidige P/E hoog of laag is.quote:

Een forward P/E is daarmee zinloos en het is ook een raar iets, want die toekomstige "E" is slechts een schatting maar je gaat ermee om alsof het een feit is. Het geeft verder geen extra informatie.

Zo kijk ik er zelf meestal ook naar. Het leuke is dat je het dan kunt zien als een soort 'yield' (earningsyield), net als op een obligatie of een spaarrekening. Zij het dan dat die yield onzeker is en als het goed is een stuk hoger dan op een staatobligatie vanwege het hogere risico.quote:Graham heeft het wel over earning power (1 gedeeld door de P/E in procenten).

De gemiddelde P/E van de Amerikaanse aandelenmarkt de afgelopen ~200 jaar bedroeg 14,6.

De gemiddelde jaarlijkse total real return op aandelen bedroeg 6,9%. Dat is precies gelijk aan 1/14,6.....

Ja denk daar maar eens over na. Het is compleet logisch, want alle winst -of het nu dividend is of koersstijging- moet uiteindelijk uit bedrijfswinsten komen.

Warren Buffet legt inderdaad wat meer nadruk groei dan Graham. WB is daarmee geen pure 'value investor' zoals de meeste mensen dat definieren. Maar zelf benadrukt hij terecht dat potentiele groei een integraal deel is van 'value'.quote:Ik las ook dat Warren Buffet wel rekening houdt met toekomstige groei? (Zo had hij veel succes met coca cola omdat hij de groei veel hoger ingeschatte dan in de prijs zat gedisconteerd). Hij wijkt hiermee af van Graham?

Volgens het discounted cashflow model is de correcte prijs van een aandeel gelijk aan de som van alle toekomstige winst, discounted met de rente. Daaruit volgt dat snel groeiende ondernemingen een hogere prijs mogen hebben.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dan moet je dus wel naar de toekomstige winsten kijken. En daarom is het beter om naar de forward P/E te kijken. Aan een historische P/E heb je niks.quote:Volgens het discounted cashflow model is de correcte prijs van een aandeel gelijk aan de som van alle toekomstige winst, discounted met de rente. Daaruit volgt dat snel groeiende ondernemingen een hogere prijs mogen hebben.

Buffett to investors: Think small

Lower your expectations, advised Warren Buffett and Charlie Munger at Berkshire's annual meeting Saturday. They also answered questions ranging from succession plans to the Cubs.

Voor de rest van het artikel:

http://money.cnn.com/2008(...)section=money_latest

Lower your expectations, advised Warren Buffett and Charlie Munger at Berkshire's annual meeting Saturday. They also answered questions ranging from succession plans to the Cubs.

Voor de rest van het artikel:

http://money.cnn.com/2008(...)section=money_latest

Multiply it by infinity, and take it to the depth of forever, and you will still have barely a glimpse of what I'm talking about.

Sja, iedereen moet voor zichzelf maar bepalen met welke metrics hij zich comfortabel voelt.quote:Op zaterdag 3 mei 2008 22:52 schreef _Henry_ het volgende:

[..]

Dan moet je dus wel naar de toekomstige winsten kijken. En daarom is het beter om naar de forward P/E te kijken. Aan een historische P/E heb je niks.

Afgelopen jaar is maar weer eens gebleken hoe nuttig een forward P/E is

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Even twee quotes eruit gelicht:quote:Op zaterdag 3 mei 2008 23:26 schreef Sigmund_Freud het volgende:

Buffett to investors: Think small

Lower your expectations, advised Warren Buffett and Charlie Munger at Berkshire's annual meeting Saturday. They also answered questions ranging from succession plans to the Cubs.

Voor de rest van het artikel:

http://money.cnn.com/2008(...)section=money_latest

Dit is vrijwel hetzelfde als wat ik ook al een paar keer heb geschreven. Omdat aandelen momenteel niet goedkoop zijn ga je zeker geen bovengemiddelde returns halen. Dat geldt ook WB's recente aankopen.quote:When a shareholder asked whether Buffett's recent purchases of publicly traded stocks were likely to generate returns greater than 7% to 10% over time, Buffett promptly said no.

Dus hier hoor je het nog eens van the Master himself: met een simpele low cost indextracker haal je een betere performance dan de meesten.quote:When a shareholder asked for the single best specific investment idea Buffett could recommend to an individual in his 30s, Buffett said: "I would just have it all in a very low-cost index fund from a reputable firm, maybe Vanguard. Unless I bought during a strong bull market, I would feel confident that I would outperform...and I could just go back and get on with my work."

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

ik wou optiedronken bestellen in een boekhandel, niet meer te verkrijgen

de auteur heeft blijkbaar ook een boek aandeeldronken geschreven, is dat ook iets interessant?

ik moet op één of andere manier aan deze boeken geraken, mss rechstreeks op de site...

de auteur heeft blijkbaar ook een boek aandeeldronken geschreven, is dat ook iets interessant?

ik moet op één of andere manier aan deze boeken geraken, mss rechstreeks op de site...

Waar kan ik oefenen? doel je dan op IEX?quote:Op zaterdag 3 mei 2008 19:33 schreef SeLang het volgende:

[..]

Mwah, met opties en turbo's kun je met €1000 al aardig wat doen.

Maar het vreemde is dat mensen altijd in de verkeerde volgorde beginnen (ik ook hoor, vroeger): ze gaan eerst spelen op de beurs en als het geld op is gaan ze eens naar winstgevende strategieen kijken voor speculeren.

Je kunt tegenwoordig met een PC en alle data die vrij toegankelijk is al zoveel analyseren en testen voordat je één cent riskeert. En in de tussentijd gewoon riscoloos 4,5% krijgen op de bank. Het zetten van orders valt natuurlijk niets aan te 'oefenen'. Het ontwerpen van een werkende strategie daarentegen...

Wat raden jullie aan om te lezen als ik wat meer wil weten over Opties en Turbo's? Ik weet in grote lijnen hoe opties werken maar nog niet voldoende om er mee te werken.

Je kunt zo'n beetje overal oefenen hoor of het nou iex of googfinance is.

Turbo's moet je van afblijven (behalve als je de ABN rijk wilt maken?). En voor opties kijk eens op investopedia of op de talrijke tutorials die het web rijk zijn.

Turbo's moet je van afblijven (behalve als je de ABN rijk wilt maken?). En voor opties kijk eens op investopedia of op de talrijke tutorials die het web rijk zijn.

Please Move The Deer Crossing Sign

Daar kan je wel juichend over doen, maar 'the Master himself' adviseert hier toch wat anders dan wat hij zelf doet.quote:Op zondag 4 mei 2008 00:18 schreef SeLang het volgende:

Dus hier hoor je het nog eens van the Master himself: met een simpele low cost indextracker haal je een betere performance dan de meesten.

WB heeft zelf eerder gezegd dat het over het algemeen niet verstandig is om te spreiden, terwijl je met een indextracker per definitie spreidt over de hele index.

Het trackrecord van Berkshire Hathaway is rond de 21% per jaar over een periode van 42 jaar. Noem mij eens een index die dat evenaart. De indexen die ik ken komen niet veel verder dan 7 a 8% over die periode.

Ik begrijp het antwoord van WB wel. Hij had ook kunnen zeggen: 'koop maar aandelen Berkshire Hathaway'. Maar als het dan een jaartje wat minder gaat komt dezelfde zeiksnor bij de volgende AVA verhaal halen. Hij geeft dus het veilige antwoord.

De gemiddelde belegger of het gemiddelde beleggingsfonds doet het slechter dan de markt. Daar is overweldigend bewijs voor en het is natuurlijk ook heel logisch dat het nooit anders kan zijn, aangezien er tegenover elke outperformer een underperformer staat. En dan gaan de kosten er nog vanaf...quote:Op maandag 5 mei 2008 01:17 schreef Weazer het volgende:

[..]

Daar kan je wel juichend over doen, maar 'the Master himself' adviseert hier toch wat anders dan wat hij zelf doet.

WB heeft zelf eerder gezegd dat het over het algemeen niet verstandig is om te spreiden, terwijl je met een indextracker per definitie spreidt over de hele index.

Het trackrecord van Berkshire Hathaway is rond de 21% per jaar over een periode van 42 jaar. Noem mij eens een index die dat evenaart. De indexen die ik ken komen niet veel verder dan 7 a 8% over die periode.

Ik begrijp het antwoord van WB wel. Hij had ook kunnen zeggen: 'koop maar aandelen Berkshire Hathaway'. Maar als het dan een jaartje wat minder gaat komt dezelfde zeiksnor bij de volgende AVA verhaal halen. Hij geeft dus het veilige antwoord.

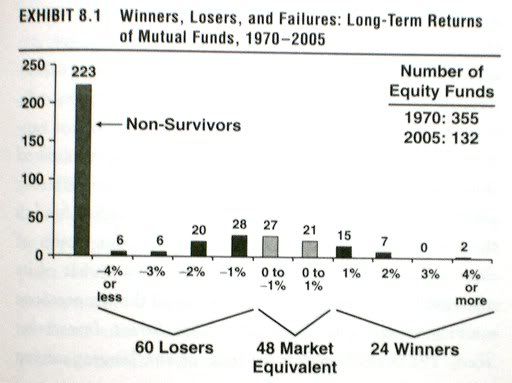

Kijk eens naar de historische performance van de 355 equity funds die in 1970 bestonden. Slechts enkelen waren in staat om over de periode van 35 jaar sinds 1970 de markt te verslaan. De overgrote meerderheid deed het (veel) slechter. (note: non-survivers zijn fondsen die zijn opgeheven, meestal vanwege slechte performance).

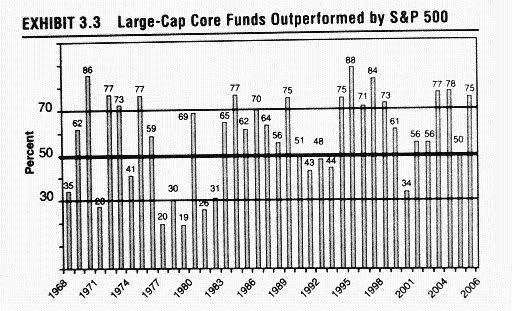

Hoe groot is je kans om het beter te doen dan de markt? Op basis van historische resultaten zie je dat deze kans steeds kleiner wordt naarmate de beleggingshorizon groter wordt. Over een periode van een paar jaar verslaan fondsen nog wel eens (door geluk?) de markt, maar over een langere periode ziet een indexfonds er steeds aantrekkelijker uit.

Zoals je in het plaatje ziet versloeg een eenvoudige index tracker over een periode van 10 jaar >90% van de fondsen.

Nu klopt het wel dat als je de markt met grote cijfers zou willen verslaan dat je dan juist niet teveel moet spreiden. Dat is ook wat WB heeft gedaan. Maar vergeet niet veel van de fondsen hierboven hetzelfde hebben geprobeerd. Denk jij dat je net zo geniaal bent als WB, of in ieder geval beter bent dan de grote meerderheid van de fund managers hierboven?

De bewering van WB (die hij overigens regelmatig herhaalt) dat voor de overgrote meerderheid van beleggers een indexfund de beste keuze is wordt gewoon keihard bevestigd door o.a. de cijfers hierboven. Dat hijzelf met zijn bewezen capaciteiten iets anders doet lijkt me logisch. Hij hoeft zich echt niet te spiegelen aan " de meerderheid van de beleggers"

De meeste beleggers, vooral die met slechts een paar jaar ervaring, overschatten zichzelf enorm wat betreft hun skills om de markt te verslaan.

Btw: de laatste 5 jaar heeft BRK het ook nauwelijks beter gedaan dan de markt, en ook WB heeft herhaaldelijk gezegd dat de hoge rendementen uit het verleden nooit meer gehaald gaan worden

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

quote:Op zondag 4 mei 2008 16:01 schreef JimmyJames het volgende:

Je kunt zo'n beetje overal oefenen hoor of het nou iex of googfinance is.

Turbo's moet je van afblijven (behalve als je de ABN rijk wilt maken?). En voor opties kijk eens op investopedia of op de talrijke tutorials die het web rijk zijn.

Sorry hoor, turbo's kunnen best zeer zeer risicovol zijn. Das allemaal prima, maar als je er even in kijkt moet het opzich toch wel meevallen? Op dit moment zit ik zelf 50/50 aandelen / turbo's, en kan je ook vertellen dat ik met turbo's 50% hoger zit qua rendement dan de aandelen.

en @ post hierboven van selang :... hoe heb jij het eigenlijk zelf gedaan t.o.v. de markt de afgelopen jaren?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

JJ bedoelt dat Turbo's een structured product zijn waar extra (verborgen) kosten aanzitten in vergelijking met optiesquote:Op maandag 5 mei 2008 10:14 schreef sitting_elfling het volgende:

[..]

Sorry hoor, turbo's kunnen best zeer zeer risicovol zijn. Das allemaal prima, maar als je er even in kijkt moet het opzich toch wel meevallen?

Leverage heeft niets met je kans op winst te maken. Het is slechts een vermenigvuldigingsfactor.quote:Op dit moment zit ik zelf 50/50 aandelen / turbo's, en kan je ook vertellen dat ik met turbo's 50% hoger zit qua rendement dan de aandelen.

Ik heb de AEX ruimschoots verslagen, ondanks (of dankzij?) dat ik een groot deel van de tijd in cash zat. Maar die outperformance beschouw ik meer als geluk dan als een product van mijn "genialiteit". De statistieken wijzen nu eenmaal uit dat het wel geluk moet zijn. Ik denk namelijk niet dat ik slimmer ben dan de overgrote meerderheid van de fundmanagersquote:en @ post hierboven van selang :... hoe heb jij het eigenlijk zelf gedaan t.o.v. de markt de afgelopen jaren?

[ Bericht 13% gewijzigd door SeLang op 05-05-2008 10:30:53 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Omdat het eigenlijk wel geluk moet zijn vanwege de statistieken. En ja leverage heeft natuurlijk niks met de kans op winst te maken. Turbo's voor mij is gewoon sneller geld dan aandelen, op een vrij vertrouwde manier. Ik heb van de meeste turbo's de desbetreffende aandelen ook.quote:Op maandag 5 mei 2008 10:20 schreef SeLang het volgende:

[..]

JJ bedoelt dat Turbo's een structured product zijn waar extra (verborgen) kosten aanzitten in vergelijking met opties

[..]

Leverage heeft niets met je kans op winst te maken. Het is slechts een vermenigvuldigingsfactor.

[..]

Ik heb de AEX ruimschoots verslagen, ondanks (of dankzij?) dat ik een groot deel van de tijd in cash zat. Maar die outperformance beschouw ik meer als geluk dan als een product van mijn "genialiteit". De statistieken wijzen nu eenmaal uit dat het wel geluk moet zijn.

Als ik alleen al zie dat er zo gigantisch, gigantisch veel mensen letterlijk over elkaar heen vallen en elkaar bekritiseren over wat nou de beste strategie is op succesvol te beleggen verbaas ik mij daar toch maar weer over, vooral als je de argumenten er weer bij leest. 75% zijn sukkels? 10% heeft mazzel en de rest heeft het bij het rechte eind.. sja ..

Ik ga toch meer op mijn eigen gevoel en intuïtie af. Ik weet ook wel dat dat niks met beleggen te maken heeft, maar zolang ik elke maand een flink rendement heb hoor je mij niet klagen. Besides, ik ben met een klein bedrag begonnen 2.5 jaar geleden, 3 cijfers.. en sinds dien geen geld bijgelegd, en alle winsten

'her' belegd.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Toen ik zelf net begonnen was (1991) deed ik ook vrijwel alleen opties (turbos bestonden nog niet). Toen ik maar een 1-2 duizend gulden te beleggen had en transactiekosten voor een aandelen order van 1000 gulden waren toen 7,4% van dat bedrag (2x 0,7%+f30) bij de goedkoopste brokerquote:Op maandag 5 mei 2008 10:45 schreef sitting_elfling het volgende:

[..]

Omdat het eigenlijk wel geluk moet zijn vanwege de statistieken. En ja leverage heeft natuurlijk niks met de kans op winst te maken. Turbo's voor mij is gewoon sneller geld dan aandelen, op een vrij vertrouwde manier. Ik heb van de meeste turbo's de desbetreffende aandelen ook.

Wel ontdek je na veel trades dat opties inderdaad een zero-sum game is

Dat komt omdat de mensen die een strategie of een fonds promoten daar een commercieel belang bij hebben. Verder heeft de industrie er belang bij dat mensen zoveel mogelijk transacties doen. Stel je voor dat iedereen gaat index volgen... dan verdienen die banken, brokers, fundmanagers etc bijna niks meer.quote:Als ik alleen al zie dat er zo gigantisch, gigantisch veel mensen letterlijk over elkaar heen vallen en elkaar bekritiseren over wat nou de beste strategie is op succesvol te beleggen verbaas ik mij daar toch maar weer over, vooral als je de argumenten er weer bij leest. 75% zijn sukkels? 10% heeft mazzel en de rest heeft het bij het rechte eind.. sja ..

En waarom denk je dat er bijvoorbeeld nooit statistieken worden gepubliceerd over hoe "winstgevend" technische analyse is? Omdat de hele industrie er belang bij heeft dat jij denkt dat je moet handelen als er een of ander lijntje gebroken wordt.

Eigenlijk is index beleggen gewoon de 'holy grail', maar dat is niet iets dat de financiele industrie wil promoten, want dan kunnen ze zichzelf grotendeels opheffen.

De meeste beleggers maken periodes mee waarin bijna alles lukt. Ik heb dit zelf ook meerdere keren mogen ervaren. In de 1992 recessie verdrievoudigde ik mijn (kleine) kapitaal door agressieve shortposities te nemen op KLM, Philips en Hoogovens. In 1995-1997 een verdrievoudiging van mijn aandelen Cap-Volmac (nu cap Gemini). In 1997 beleefde ik mijn grootste euforie: door callopties op Akzo, ING en Ahold ging mijn kapitaal van ca 30k naar ca 200k (guldens). Op 9/11 2001 verdiende ik 30k¤ met putopties ING. Begin 2003 kocht ik voor 50k¤ Ahold slechts 3 cent boven de absolute bodem en verkocht ze een paar maanden later voor 150k¤. In de zomer van 2004 verdiende ik binnen 2 maanden 70k¤ met aggressieve shortposities in AEX-futures. etc etcquote:Ik ga toch meer op mijn eigen gevoel en intuïtie af. Ik weet ook wel dat dat niks met beleggen te maken heeft, maar zolang ik elke maand een flink rendement heb hoor je mij niet klagen. Besides, ik ben met een klein bedrag begonnen 2.5 jaar geleden, 3 cijfers.. en sinds dien geen geld bijgelegd, en alle winsten

'her' belegd.

In dat soort periodes word je euforisch en voel je onverslaanbaar.

Verliezen waren er natuurlijk ook. Veel vaker zelfs dan winsten, maar wel kleiner in omvang. Sluipenderwijs leverde ik daarmee een groot deel van de winsten weer in. Dan word je weer even met je beide benen op de grond gezet.

Dit is natuurlijk te verwachten. Maar terugkijkend op mijn resultaten over de afgelopen 17 jaar is de belangrijkste conclusie dat ik geen consistent winstgevende methode kon vinden. Strategieen die mij aanvankelijk heel veel winst hebben gebracht bleken daarna niet meer te werken. Dan rijst dus de vraag of het succes dan eigenlijk wel was te wijten aan de strategie en slim inzicht of aan dom geluk. Ik ga er vanuit dat het voor zeker 80% het laatste is.

Al met al heb ik er veel geld aan overgehouden, maar op risk-adjusted basis (mijn winst/ verlies is veel volatieler geweest dan de index) vraag ik me af of ik het eigenlijk wel zoveel beter heb gedaan dan de index.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik probeerde de turbobelegger niet te denigreren hoor maar IMO kleven er veel nadelen aan ivm opties.quote:Op maandag 5 mei 2008 10:14 schreef sitting_elfling het volgende:

[..]

Sorry hoor, turbo's kunnen best zeer zeer risicovol zijn. Das allemaal prima, maar als je er even in kijkt moet het opzich toch wel meevallen? Op dit moment zit ik zelf 50/50 aandelen / turbo's, en kan je ook vertellen dat ik met turbo's 50% hoger zit qua rendement dan de aandelen.

Betreffend indexbeleggen is het natuurlijk wel zaak de juiste index te kiezen verder is het aanbod mbt niet-westere beursen beperkt naar mijn idee? (msci india is alleen in $ en genoteerd aan de beurs in a singapour bijv.)

Please Move The Deer Crossing Sign

Ik ben nog op zoek naar een high yield obligatiefonds. Zelf zat ik te denken aan het robeco high yield fund. Nu zag ik ook op fundcoach iets van pimco high yield. Wat is er nu verstandig om te doen? Ik ken heel pimco niet namelijk. Is 1 van deze twee goed of zijn er betere tips?

quote:Op maandag 5 mei 2008 18:12 schreef JimmyJames het volgende:

Betreffend indexbeleggen is het natuurlijk wel zaak de juiste index te kiezen verder is het aanbod mbt niet-westere beursen beperkt naar mijn idee? (msci india is alleen in $ en genoteerd aan de beurs in a singapour bijv.)

Dat is inderdaad een belangrijke vraag. Een index is uiteindelijk ook maar een mandje aandelen. Het gaat dus vooral om een breed gespreide portefeuille (alle sectoren aanwezig, weinig fondsspecifiek risico) en zo weinig mogelijk handelen (= lage kosten).

Persoonlijk zou ik de index vooral zo kiezen dat het valutarisico beperkt is (in euros dus). Daarnaast het liefst een brede index die evenwichtig gespreid is over verschillende sectoren. Dus bijvoorbeeld een kapitaal gewogen index van de euro zone.

Verder zou ik geen 'dure' index kopen (dus geen China of Japan, maar dat is toch al geen euro...) want dan weet je vrijwel zeker dat je op lange termijn een lage performance hebt. Dat is vergelijkbaar met 10 jaar geleden de AEX of de S&P500 kopen. De onderliggende bedrijven hebben het prima gedaan en hun winsten zijn flink gestegen. Maar dat is teniet gedaan door een dalende P/E omdat de P/E in 1998 veel te hoog was (nu nog steeds, maar minder extreem). Daarom is de opbrengst in de periode 1998-2008 laag geweest (iets wat in 1998 daarom ook al prima was te voorspellen).

Een index in euro heb je weer wel het probleem dat je dan bijvoorbeeld te weinig healthcare hebt: veel van de belangrijke Europese healthcare fondsen zijn in de UK en Zwitserland.

Een paar maanden geleden heb ik al eens iets gepost over dit probleem. Voor mezelf overweeg ik daarom bijvoorbeeld om zelf een index samen te stellen en heb zelfs een fondsen lijst gepost hier op Fok (70 aandelen). Als het goed is zou de correlatie met de MSCI-Europe index hoog moeten zijn en de £ en CHF afhankelijkheid wat gereduceerd. Je moet dan echter wel een groot account hebben om 70 losse aandelen tegen lage kosten aan te schaffen.

Wat je ook kunt doen is een eurozone index aanschaffen met bijvoorbeeld een paar losse healthcare aandelen erbij. Of je neemt de £ en CHF afhankelijkheid voor lief en koopt gewoon de iShares MSCI-Europe. Dat is toch een mooi gespreide index en Europese aandelen zijn niet extreem gewaardeerd.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

quote:Op maandag 5 mei 2008 19:42 schreef Nyana76 het volgende:

*knip, illegale bullshit*

HEB JE GEEN ZIN OM VAN DEZE DIENST GEBRUIK TE MAKEN STUUR DIT BERICHT DAN

AUB DOOR NAAR ZO VEEL MOGELIJK MENSEN OM HUN OOK DEZE KANS TE GEVEN EN

DENK ER AAN DIT IS 100% LEGAAL <----

[ Bericht 0% gewijzigd door mast3r op 05-05-2008 19:57:52 (laat maar, bericht is alweer verwijderd...) ]

SeLang, leuke post dit! Waar heb je deze charts vandaan getoverd?quote:Op maandag 5 mei 2008 09:57 schreef SeLang het volgende:

[..]

De gemiddelde belegger of het gemiddelde beleggingsfonds doet het slechter dan de markt. Daar is overweldigend bewijs voor en het is natuurlijk ook heel logisch dat het nooit anders kan zijn, aangezien er tegenover elke outperformer een underperformer staat. En dan gaan de kosten er nog vanaf...

[ afbeelding ]

Kijk eens naar de historische performance van de 355 equity funds die in 1970 bestonden. Slechts enkelen waren in staat om over de periode van 35 jaar sinds 1970 de markt te verslaan. De overgrote meerderheid deed het (veel) slechter. (note: non-survivers zijn fondsen die zijn opgeheven, meestal vanwege slechte performance).

[ afbeelding ]

Hoe groot is je kans om het beter te doen dan de markt? Op basis van historische resultaten zie je dat deze kans steeds kleiner wordt naarmate de beleggingshorizon groter wordt. Over een periode van een paar jaar verslaan fondsen nog wel eens (door geluk?) de markt, maar over een langere periode ziet een indexfonds er steeds aantrekkelijker uit.

Zoals je in het plaatje ziet versloeg een eenvoudige index tracker over een periode van 10 jaar >90% van de fondsen.

[ afbeelding ]

Nu klopt het wel dat als je de markt met grote cijfers zou willen verslaan dat je dan juist niet teveel moet spreiden. Dat is ook wat WB heeft gedaan. Maar vergeet niet veel van de fondsen hierboven hetzelfde hebben geprobeerd. Denk jij dat je net zo geniaal bent als WB, of in ieder geval beter bent dan de grote meerderheid van de fund managers hierboven?

De bewering van WB (die hij overigens regelmatig herhaalt) dat voor de overgrote meerderheid van beleggers een indexfund de beste keuze is wordt gewoon keihard bevestigd door o.a. de cijfers hierboven. Dat hijzelf met zijn bewezen capaciteiten iets anders doet lijkt me logisch. Hij hoeft zich echt niet te spiegelen aan " de meerderheid van de beleggers".

De meeste beleggers, vooral die met slechts een paar jaar ervaring, overschatten zichzelf enorm wat betreft hun skills om de markt te verslaan.

Btw: de laatste 5 jaar heeft BRK het ook nauwelijks beter gedaan dan de markt, en ook WB heeft herhaaldelijk gezegd dat de hoge rendementen uit het verleden nooit meer gehaald gaan worden

De plaatjes komen uit "The Little Book of Common Sense Investing" van John C. Bogle (oprichter van the Vanguard group, één van de grootste mutual funds families ter wereld).quote:Op maandag 5 mei 2008 19:56 schreef mast3r het volgende:

[..]

SeLang, leuke post dit! Waar heb je deze charts vandaan getoverd?

Overigens, commentaar van Warren Buffett op dit boekje:

"A low-cost index fund is the most sensible equity investment for the great majority of investors. My mentor, Benjamin Graham, took this position many years ago, and everything I have seen since convinces me of its truth. In this book, Jack Bogle tells you why."

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Pimco is een gerenommeerd instituut.quote:Op maandag 5 mei 2008 18:49 schreef gomaster75 het volgende:

Ik ben nog op zoek naar een high yield obligatiefonds. Zelf zat ik te denken aan het robeco high yield fund. Nu zag ik ook op fundcoach iets van pimco high yield. Wat is er nu verstandig om te doen? Ik ken heel pimco niet namelijk. Is 1 van deze twee goed of zijn er betere tips?

Ik weet dat ze dergelijke high yield funds hebben maar heb me nooit in deze fondsen verdiept. Kan best goed zijn, maar maak niet de fout te denken dat de risicos laag zijn omdat het obligaties zijn! Onderzoek dus eerst even wat voor soort obligaties er in dat fonds zitten en in welke verhoudingen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

@SeLang Zou jij aanraden om gewoon de Europese index te kopen met de laagste P/E of krijg je dan een spreidingsprobleem?

Please Move The Deer Crossing Sign

Ik denk dat de P/E van dezelfde sectoren in landen binnen Europa niet zover uiteenlopen. Vaak komt het verschil in P/E tussen landen voor een groot deel doordat 'goedkope' of 'dure' sectoren daar sterker zijn vertegenwoordigd. Ik zou zelf gewoon een brede Europese tracker pakken zoals MSCI Europe ofzo. Daarmee verminder je ook land-specifieke risicos.quote:Op maandag 5 mei 2008 21:16 schreef JimmyJames het volgende:

@SeLang Zou jij aanraden om gewoon de Europese index te kopen met de laagste P/E of krijg je dan een spreidingsprobleem?

Overigens is de laatste jaren de geografische spreiding minder belangrijk geworden dan sector spreiding doordat de meeste bedrijven steeds internationaler zijn gaan opereren.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

En er weer uit op 2,55.quote:Op dinsdag 29 april 2008 17:28 schreef Mr.J het volgende:

10x MT CALL MEI 2008 58,00 @ 1,35 binnen.

Zie ze de komende 2 weken wel richting 60,- gaan.

Godfather Bodybuilding topic reeks

Vandaag rekening openen bij binck

Eerst nog even droogspelen op veschillende sites en dan vervolgens toch maar eens met wat echte centjes gaan werken.

Eerst nog even droogspelen op veschillende sites en dan vervolgens toch maar eens met wat echte centjes gaan werken.

Over het risico begin ik nu inderdaad te twijfelen of het wel zo verstandig is om een high yield fonds aan te schaffen. Er zitten naar mijn idee toch wel wat 'dubieuze' dingen tussen. Denk toch maar dat ik voor een gewoon euro obligatiefonds moet gaan.quote:Op maandag 5 mei 2008 20:27 schreef SeLang het volgende:

[..]

Pimco is een gerenommeerd instituut.

Ik weet dat ze dergelijke high yield funds hebben maar heb me nooit in deze fondsen verdiept. Kan best goed zijn, maar maak niet de fout te denken dat de risicos laag zijn omdat het obligaties zijn! Onderzoek dus eerst even wat voor soort obligaties er in dat fonds zitten en in welke verhoudingen.

Schitterend fonds, zit er al lang in en ze doen het uitstekend. Heb ook bijgekocht op 75 euro. Een van mijn grootste posities naast de ETF's.quote:Op zaterdag 3 mei 2008 20:39 schreef Sigmund_Freud het volgende:

Wat vinden jullie van het investeren in Hal Holding ? Presteren ook niet onaardig en heeft ook veel belangen in bedrijven die niet beursgenoteerd zijn.

http://www.iex.nl/columns/columns_artikel.asp?colid=27726

Het fonds geeft iig een erg aantrekkelijk dividend per jaar ! Al is dat wel gekoppeld aan de gemiddelde koerst van december.

Overal verstand van.

Waar denk je dan aan? Een straddle?quote:Op dinsdag 6 mei 2008 10:05 schreef ItaloDancer het volgende:

MT maakt zijn status als manipulatiefonds weer eens waar. Maar als je ervan kan profiteren

TT gaat lekker vandaag

@ macondo in die column wordt geschreven over hal holding alsof haar belangen gezamenlijk meer waard zijn dan de beurskoers?

Please Move The Deer Crossing Sign

Er komt verhip wat waarde terug in mijn Mei calletjes 26 ja.quote:Op dinsdag 6 mei 2008 18:09 schreef JimmyJames het volgende:

TT gaat lekker vandaag(jammer dat ik slechts een paar calls heb gekocht).

Hoop nu dat ze TA mogen overnemen en dat dat bekend wordt voor volgende week vrijdag (exp. dag

Godfather Bodybuilding topic reeks

En ze staan zowaar in de plus.quote:Op dinsdag 6 mei 2008 21:48 schreef Mr.J het volgende:

[..]

Er komt verhip wat waarde terug in mijn Mei calletjes 26 ja.

Hoop nu dat ze TA mogen overnemen en dat dat bekend wordt voor volgende week vrijdag (exp. dag).

Denk dat ik ze nog even aanhoud ook getuige:

quote:Amsterdam (BETTEN FINANCIAL NEWS) - TomTom krijgt op 14 mei 2008 toestemming van de Europese Commissie (EC) voor de overname van Tele Atlas. Dat schrijft persbureau Bloomberg woensdag op basis van onbekende bronnen die 'direct betrokken zijn bij de zaak'.

De toestemming zal daarmee een week voor het aflopen van de officiele deadline voor de goedkeuring, op 21 mei, vallen. Volgens Bloomberg zal de goedkeuring voor de overname door de EC 'onvoorwaardelijk' zijn.

Verder wat goedkope ING Juni Calls 27,00 opgepikt. ING zal niet teleurstellen volgende week met hun cijfers.

Nu alleen dat bod van Staples op CXP van 9,50 en ik ben binnen voor dit jaar.

Godfather Bodybuilding topic reeks

Even ter controle of ik beetje snap hoe opties kunnen werken.

Om te proberen heb ik gister volgende opties in mijn schaduwportefeuille opgenomen:

Fonds Aantal Huidige koers Huidige waarde Aanschaf koers Aanschaf waarde

FUGRO CALL Jun 08 62,00 5 110,00 550,00 90,00 450,00

AEX lite CALL Jun 08 500,00 2 465,00 930,00 360,00 720,00

Als ik nu deze opties weer van de hand zou doen, is dan mijn werkelijke rendement als volgt:

(huidige waarde - de aanschafwaarde) - transactiekosten ?

Ik merk nu wel dat opties ook bizar snel stijgen/dalen, maar door het tussentijds verhandelen van opties kun je toch voorkomen dat je bij de expiratie met grote verliezen blijft zitten ?

Om te proberen heb ik gister volgende opties in mijn schaduwportefeuille opgenomen:

Fonds Aantal Huidige koers Huidige waarde Aanschaf koers Aanschaf waarde

FUGRO CALL Jun 08 62,00 5 110,00 550,00 90,00 450,00

AEX lite CALL Jun 08 500,00 2 465,00 930,00 360,00 720,00

Als ik nu deze opties weer van de hand zou doen, is dan mijn werkelijke rendement als volgt:

(huidige waarde - de aanschafwaarde) - transactiekosten ?

Ik merk nu wel dat opties ook bizar snel stijgen/dalen, maar door het tussentijds verhandelen van opties kun je toch voorkomen dat je bij de expiratie met grote verliezen blijft zitten ?

Eerste: ja.

Tweede: mwah, in principe wel, maar als er een nieuwsfeit bekend wordt kan alles in één minuut veranderen en je optie waardeloos worden (of ver-X-voudigen)... dan ben je daar nooit op tijd bij als particulier, bovendien zou je dan de hele dag achter je scherm moeten zitten hoe verder in de tijd de opties zijn, hoe minder je dat risico loopt uiteraard (en hoe kleiner je kans op snel veel winst is).

hoe verder in de tijd de opties zijn, hoe minder je dat risico loopt uiteraard (en hoe kleiner je kans op snel veel winst is).

Tweede: mwah, in principe wel, maar als er een nieuwsfeit bekend wordt kan alles in één minuut veranderen en je optie waardeloos worden (of ver-X-voudigen)... dan ben je daar nooit op tijd bij als particulier, bovendien zou je dan de hele dag achter je scherm moeten zitten

Ik had bij IEX, LOGICA gekocht op 1.46 en staan nu op 1.56. Had er voor 730 euro gekocht (om het wat realistisch te houden)

Verder geen onderbouwing waarom ik het hem gekocht, (ze stonden lekker laag) maar was het een goede keuze?

Verder geen onderbouwing waarom ik het hem gekocht, (ze stonden lekker laag) maar was het een goede keuze?

Om nog even in te haken op het waardebeleggen, waardering van aandelen en het belang van dividend vroeg ik mij het volgende af.

In mijn opzicht is het beleggen in goed gespreide aandelen trackers met weinig kosten een slimme zit voor de lange termijn. Mits natuurlijk niet te duur gekocht.

Nu zijn er natuurlijk ook vastgoed trackers van Ishare zoals de ‘iShares FTSE/EPRA European Property Index Fund (IPRP) ‘ welke o.a. investeerd in unibail-rodamco, corio en wereldhave. Zoals gebruikelijk bieden vastgoedfondsen een interessant dividend rendement van 3 a 4 procent.

Daarnaast valt het natuurlijk op dat bijvoorbeeld een wereldhaven nv. Ongeveer 30 % onder zijn all time high staat. Nog interessante is natuurlijk dat de hele sector een flinke klap heeft opgelopen door de krediet crisis, in elkgeval het vertrouwen in vastgoed fondsen dan.

Klink dus allemaal erg interessant en okay, nu het probleem.

In de diverse plaatjes gepost door SeLang komend uit het boek stock for the long run zien we dat huizen prijzen over lange tijd genomen de inflatie precies volgens.

Hoe moet ik dat dan interpreteren naar vastgoed fondsen toe die bijv. in de retail vastgoed opereren ?

Kan iemand hier een keer het licht op laten schijnen? Moeten we het vastgoed gewoon links laten liggen of valt er toch nog wat te verdienen?

In mijn opzicht is het beleggen in goed gespreide aandelen trackers met weinig kosten een slimme zit voor de lange termijn. Mits natuurlijk niet te duur gekocht.

Nu zijn er natuurlijk ook vastgoed trackers van Ishare zoals de ‘iShares FTSE/EPRA European Property Index Fund (IPRP) ‘ welke o.a. investeerd in unibail-rodamco, corio en wereldhave. Zoals gebruikelijk bieden vastgoedfondsen een interessant dividend rendement van 3 a 4 procent.

Daarnaast valt het natuurlijk op dat bijvoorbeeld een wereldhaven nv. Ongeveer 30 % onder zijn all time high staat. Nog interessante is natuurlijk dat de hele sector een flinke klap heeft opgelopen door de krediet crisis, in elkgeval het vertrouwen in vastgoed fondsen dan.

Klink dus allemaal erg interessant en okay, nu het probleem.

In de diverse plaatjes gepost door SeLang komend uit het boek stock for the long run zien we dat huizen prijzen over lange tijd genomen de inflatie precies volgens.

Hoe moet ik dat dan interpreteren naar vastgoed fondsen toe die bijv. in de retail vastgoed opereren ?

Kan iemand hier een keer het licht op laten schijnen? Moeten we het vastgoed gewoon links laten liggen of valt er toch nog wat te verdienen?

Multiply it by infinity, and take it to the depth of forever, and you will still have barely a glimpse of what I'm talking about.

In het genoemde boek staan geen plaatjes met de waardeontwikkeling van huizen/ vastgoed, maar er zijn vele andere bronnen die aangeven dat de waardestijging van huizen/ vastgoed op lange termijn niet of nauwelijks boven de inflatie ligt. Ik heb zowel Amerikaanse als Nederlandse statistieken hierover gezien.quote:Op woensdag 7 mei 2008 17:10 schreef Sigmund_Freud het volgende:

Om nog even in te haken op het waardebeleggen, waardering van aandelen en het belang van dividend vroeg ik mij het volgende af.

In mijn opzicht is het beleggen in goed gespreide aandelen trackers met weinig kosten een slimme zit voor de lange termijn. Mits natuurlijk niet te duur gekocht.

Nu zijn er natuurlijk ook vastgoed trackers van Ishare zoals de ‘iShares FTSE/EPRA European Property Index Fund (IPRP) ‘ welke o.a. investeerd in unibail-rodamco, corio en wereldhave. Zoals gebruikelijk bieden vastgoedfondsen een interessant dividend rendement van 3 a 4 procent.

Daarnaast valt het natuurlijk op dat bijvoorbeeld een wereldhaven nv. Ongeveer 30 % onder zijn all time high staat. Nog interessante is natuurlijk dat de hele sector een flinke klap heeft opgelopen door de krediet crisis, in elkgeval het vertrouwen in vastgoed fondsen dan.

Klink dus allemaal erg interessant en okay, nu het probleem.

In de diverse plaatjes gepost door SeLang komend uit het boek stock for the long run zien we dat huizen prijzen over lange tijd genomen de inflatie precies volgens.

Hoe moet ik dat dan interpreteren naar vastgoed fondsen toe die bijv. in de retail vastgoed opereren ?

Kan iemand hier een keer het licht op laten schijnen? Moeten we het vastgoed gewoon links laten liggen of valt er toch nog wat te verdienen?

Eén plaatje heb ik toevallig nog online staan. Je ziet duidelijk dat ondanks dat er enorme bull- en bearmarkten optreden de prijsontwikkeling gecorrigeerd voor inflatie per saldo zo goed als vlak is. Je ziet ook dat de bubble van de afgelopen jaren extreem is.

Net als bij aandelen moet je ook bij vastgoed kijken wat het inkomen is dat de belegging genereert. Bij aandelen zijn dat de bedrijfswinsten, waarvan een deel als dividend wordt uitgekeerd en een ander deel in het bedrijf blijft en feitelijk wordt herinvesteerd. Over het algemeen leidt dat inhouden van winsten op termijn tot blijvende koerswinst omdat het winstgenererend vermogen van het bedrijf daardoor toeneemt en het aandeel dus intrinsiek meer waard wordt. Je totale beleggingsresultaat bestaat dus uit dividend + koerswinst.

Bij een onroerend goed belegging heb je huurinkomsten die gedeeltelijk in dividend worden uitgekeerd en een deel wordt mogelijk gebruikt om meer onroerend goed aan te kopen. De waardeontwikkeling van de panden zelf zal op lange termijn ongeveer de inflatie volgen, maar het totale fonds kan ook op lange termijn in waarde groeien omdat het steeds meer panden zal bezitten en de te genereren huurinkomsten daarmee toenemen.

Een onroerend goed fonds kun je dus gewoon op dezelfde manier bekijken als een aandelenfonds: welke prijs betaal je voor de winst die de onderneming genereert (uit o.a. huurinkomsten), en hoe verhoudt dat zich met het risico en tot alternatieve beleggingen. Hoeveel % het fonds onder zijn top noteert is niet echt relevant, want dat vertelt jou nog steeds niet of je een reeele prijs betaalt.

Persoonlijk zou ik nooit in een 'fund of funds' investeren omdat je dan dubbele kosten betaalt. Je kunt dan net zo goed de onderliggende fondsen zelf aanschaffen en zo de jaarlijkse 'management fee' vermijden.quote:Nu zijn er natuurlijk ook vastgoed trackers van Ishare zoals de ‘iShares FTSE/EPRA European Property Index Fund (IPRP) ‘ welke o.a. investeerd in unibail-rodamco, corio en wereldhave

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Vandaag gaat alles een stukje lager hier, maar het verlies wat ik op al mij openstaande aandelen opties vandaag (wat geen ramp is aangezien ze echt wel weer (flink) gaan stijgen) maak wordt dubbel gecompenseerd met de net gisteren om 17.00 gekochte A8 P 484 nu de AEX zo rond de 481 zal openen. Heb ze binnen op 1,00, kijken op hoeveel ze eruit gaan.

Begin het zowaar een beetje door te krijgen geloof ik.

/edit:

Eruit op 2,65. Kans laten liggen op 3,10. Naja, 1,65 winst per optie, not bad.

[ Bericht 16% gewijzigd door Mr.J op 08-05-2008 09:10:18 ]

Begin het zowaar een beetje door te krijgen geloof ik.

/edit:

Eruit op 2,65. Kans laten liggen op 3,10. Naja, 1,65 winst per optie, not bad.

[ Bericht 16% gewijzigd door Mr.J op 08-05-2008 09:10:18 ]

Godfather Bodybuilding topic reeks

die posts van jou zijn echt top! Ideaal om wat meer te leren over visie en beleggen voor gevorderdenquote:Op woensdag 7 mei 2008 19:22 schreef SeLang het volgende:

[..]

In het genoemde boek staan geen plaatjes met de waardeontwikkeling van huizen/ vastgoed, maar er zijn vele andere bronnen die aangeven dat de waardestijging van huizen/ vastgoed op lange termijn niet of nauwelijks boven de inflatie ligt. Ik heb zowel Amerikaanse als Nederlandse statistieken hierover gezien.

Eén plaatje heb ik toevallig nog online staan. Je ziet duidelijk dat ondanks dat er enorme bull- en bearmarkten optreden de prijsontwikkeling gecorrigeerd voor inflatie per saldo zo goed als vlak is. Je ziet ook dat de bubble van de afgelopen jaren extreem is.

[ afbeelding ]

Net als bij aandelen moet je ook bij vastgoed kijken wat het inkomen is dat de belegging genereert. Bij aandelen zijn dat de bedrijfswinsten, waarvan een deel als dividend wordt uitgekeerd en een ander deel in het bedrijf blijft en feitelijk wordt herinvesteerd. Over het algemeen leidt dat inhouden van winsten op termijn tot blijvende koerswinst omdat het winstgenererend vermogen van het bedrijf daardoor toeneemt en het aandeel dus intrinsiek meer waard wordt. Je totale beleggingsresultaat bestaat dus uit dividend + koerswinst.

Bij een onroerend goed belegging heb je huurinkomsten die gedeeltelijk in dividend worden uitgekeerd en een deel wordt mogelijk gebruikt om meer onroerend goed aan te kopen. De waardeontwikkeling van de panden zelf zal op lange termijn ongeveer de inflatie volgen, maar het totale fonds kan ook op lange termijn in waarde groeien omdat het steeds meer panden zal bezitten en de te genereren huurinkomsten daarmee toenemen.

Een onroerend goed fonds kun je dus gewoon op dezelfde manier bekijken als een aandelenfonds: welke prijs betaal je voor de winst die de onderneming genereert (uit o.a. huurinkomsten), en hoe verhoudt dat zich met het risico en tot alternatieve beleggingen. Hoeveel % het fonds onder zijn top noteert is niet echt relevant, want dat vertelt jou nog steeds niet of je een reeele prijs betaalt.

[..]

Persoonlijk zou ik nooit in een 'fund of funds' investeren omdat je dan dubbele kosten betaalt. Je kunt dan net zo goed de onderliggende fondsen zelf aanschaffen en zo de jaarlijkse 'management fee' vermijden.

Mooi rood dagje vandaag. Even lekker wezen shoppen zojuist. Brengt je gemiddelde aankoopkoers ook weer omlaag.

Nu is 't wachten op TT. Heb flink wat mei calls 26 en juni calls 28. Op naar de goedkeuring van de EC. :p

Nu is 't wachten op TT. Heb flink wat mei calls 26 en juni calls 28. Op naar de goedkeuring van de EC. :p

Godfather Bodybuilding topic reeks

Ik heb al wel wat zitten klooien met opties, maar ik voel me er nog steeds niet heulemaal veilig bij.

Is het echt zo'n makkelijke manier om snel te cashen? Op dit moment zweer ik nog steeds bij turbo's

Ik weet ook wel dat 'snel willen cashen' niet altijd de juiste instelling is, maar toch :- )

Is het echt zo'n makkelijke manier om snel te cashen? Op dit moment zweer ik nog steeds bij turbo's

Ik weet ook wel dat 'snel willen cashen' niet altijd de juiste instelling is, maar toch :- )

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Je kan er snel mee cashen, maar ook nog sneller je cash mee verliezen.

Godfather Bodybuilding topic reeks

Ben bang dat dit roet in het eten gaat gooien:

Ik weet dat er geen goede aandelen zijn en alleen maar aandelen voor goede prijzen maar toch geil ik behoorlijk op Marvel (MVL) de laatste tijd

@sitting_elfling

Ik heb er nog niet zoveel ervaring mee (hoewel mn TT calls het nu al een tijdje zeer goed doen) maar ik vind het 'veiliger' dan turbo's met hun bijkomende SL en soms ontransparantie aan de zijde van de ABN (talloze verhalen waar bied en laat gelijk zijn, en beleggers niet kunnen handelen als de SL dreigt te worden geraakt).

Mag hopen dat het niet te veel om aandelen gaat, zo ja hoop ik dat de grootste holdings aandelen die ik nou net wilde kopen zijn.quote:Citigroup wil tot USD 400 mrd activa verkopen'

9 mei 2008, 11:56 uur

Amsterdam (BETTEN FINANCIAL NEWS) - Citigroup wil tot USD 400 miljard aan activa verkopen. Dat zeggen bronnen rondom Vikram Pandit, de bestuursvoorzitter van Citigroup, aan de Britse zakenkrant Financial Times.

De verkoop moet de kosten van de grootste bank van de Verenigde Staten terugdringen en opnieuw het pad naar winstgevendheid effenen.

Pandit zou alleen activa die 'niet-strategisch' zijn willen verkopen. Het nieuws zal bekend worden gemaakt tijdens een analistenconferentie die later op de dag op de agenda staat.

Welke onderdelen Citigroup precies van de hand wil doen, is nog niet bekend.

Ik weet dat er geen goede aandelen zijn en alleen maar aandelen voor goede prijzen maar toch geil ik behoorlijk op Marvel (MVL) de laatste tijd

@sitting_elfling

Ik heb er nog niet zoveel ervaring mee (hoewel mn TT calls het nu al een tijdje zeer goed doen) maar ik vind het 'veiliger' dan turbo's met hun bijkomende SL en soms ontransparantie aan de zijde van de ABN (talloze verhalen waar bied en laat gelijk zijn, en beleggers niet kunnen handelen als de SL dreigt te worden geraakt).

Please Move The Deer Crossing Sign

Hehe, ontransparantie klopt opzich wel. Alleen probeer ik het qua turbo's altijd op safe te spelen. Ja ik weet het, dat klinkt heeeul vaag. Marvel eh? Ik heb zelf een ritje mee lopen liften met Apple vanaf 140 dollar, en de daarbij gaande turbo's.quote:Op vrijdag 9 mei 2008 14:48 schreef JimmyJames het volgende:

Ben bang dat dit roet in het eten gaat gooien:

[..]

Mag hopen dat het niet te veel om aandelen gaat, zo ja hoop ik dat de grootste holdings aandelen die ik nou net wilde kopen zijn.

Ik weet dat er geen goede aandelen zijn en alleen maar aandelen voor goede prijzen maar toch geil ik behoorlijk op Marvel (MVL) de laatste tijd

@sitting_elfling

Ik heb er nog niet zoveel ervaring mee (hoewel mn TT calls het nu al een tijdje zeer goed doen) maar ik vind het 'veiliger' dan turbo's met hun bijkomende SL en soms ontransparantie aan de zijde van de ABN (talloze verhalen waar bied en laat gelijk zijn, en beleggers niet kunnen handelen als de SL dreigt te worden geraakt).

Voor de rest zit ik bijna voor 50% in de olie turbo's

Turbo's zijn spannend genoegquote:Op vrijdag 9 mei 2008 15:21 schreef Fugie het volgende:

opties zijn wel een stuk spannender dan normale aandelen

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

CXP zojuist in de VS bijna 5% up. Morgen 't officiele bod van Staples. 't Heeft er alle schijn van dat die hoger zal zijn dan die armoedige 7,25.

Woensdag zowel de cijfers van ING en naw de goedkeuring van de EC voor de overname van TA door TomTom.

Dit gaat een lekker weekje worden.

Na de juni expiratie ga ik volledig liquide en ga mijn porto gedegen opzetten. Dit na het lezen van eerder genoemd boekje Optiedronken. Dat zal inhouden een basis van aandelen en daar continu calls op gaan schrijven. Daarnaast wat 'speelgeld' voor de manier van traden zoals ik nu doe, maar dan ook meer kijken naar LEAPs ed.

Woensdag zowel de cijfers van ING en naw de goedkeuring van de EC voor de overname van TA door TomTom.

Dit gaat een lekker weekje worden.

Na de juni expiratie ga ik volledig liquide en ga mijn porto gedegen opzetten. Dit na het lezen van eerder genoemd boekje Optiedronken. Dat zal inhouden een basis van aandelen en daar continu calls op gaan schrijven. Daarnaast wat 'speelgeld' voor de manier van traden zoals ik nu doe, maar dan ook meer kijken naar LEAPs ed.

Godfather Bodybuilding topic reeks

Dat is identiek aan het schrijven van puts + geld op de bank zetten voor rente.quote:Op maandag 12 mei 2008 23:46 schreef Mr.J het volgende:

Dat zal inhouden een basis van aandelen en daar continu calls op gaan schrijven.

( Call-put pariteit )

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Schrijven van puts kan je verplichten tot afname, dat heb ik liever niet. Aandelen verplicht leveren (met winst) die je toch al in je bezit hebt vind ik een prettigere gedachtengang.

Godfather Bodybuilding topic reeks

Sja, dat zit tussen de oren.

Financieel gesproken zijn beide strategieen exact hetzelfde.

Financieel gesproken zijn beide strategieen exact hetzelfde.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

True. 't Is maar net waar je voor kiest.

Enniewee, de dag begint goed.

/edit:

Bij opening een freeze en nu van 7,61 gisteren naar 8,07.

[ Bericht 6% gewijzigd door Mr.J op 13-05-2008 09:10:18 ]

Enniewee, de dag begint goed.

quote:Staples verhoogt bod Corporate Express naar EUR 8,00 p/a

13-5-2008 7:49:34

Amsterdam (BETTEN FINANCIAL NEWS) - Staples heeft zijn bod op Corporate Express verhoogd van EUR 7,25 per aandeel naar EUR 8,00. Dat heeft de Amerikaanse onderneming dinsdagochtend bekendgemaakt. Het bod biedt een premie van 51% ten opzichte van de slotkoers van Corporate Express op 18 februari, de dag voordat Staples zijn eerste bod voorlegde.

Bestuursvoorzitter Ron Sargent van Staples: 'Aangezien Corporate Express weigert te onderhandelen, doen wij het bod direct aan de aandeelhouders. Vandaag hebben we een zeer aantrekkelijk bod gedaan voor Corporate Express voor een onweerstaanbare prijs.'

Staples geeft aan dat het bestuur van de Nederlande handelaar in kantoorartikelen meerdere malen is uitgenodigd om een constructieve dialoog aan te gaan, zo ook nog afgelopen vrijdag. Maar Corporate Express weigerde pertinent.

De Amerikaanse onderneming zegt 'substantiele' progressie te hebben geboekt met de voorbereidingen voor de overname. Zo heeft het al goedkeuring voor de overname van de mededingingsautoriteiten in de Verenigde Staten en is de aanvraag ingediend in Europa en Canada.

Staples heeft verder gesproken met Nederlandse vakbonden en een concept biedingsbericht ter goedkeuring hebben voorgelegd aan de Autoriteit Financiele Markten (AFM). De Amerikaanse onderneming verwacht een formeel bod neer te leggen zodra de AFM het biedingsbericht heeft goedgekeurd.

De onderneming verwacht dat het bod voor alle uitstaande aandelen Corporate Express de voorwaarde zal hebben dat ten minste 75% van het aandelenkapitaal wordt aangemeld.

/edit:

Bij opening een freeze en nu van 7,61 gisteren naar 8,07.

[ Bericht 6% gewijzigd door Mr.J op 13-05-2008 09:10:18 ]

Godfather Bodybuilding topic reeks