WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Maar met indexbeleggen zou het misschien kunnen. De index heeft altijd de spaarrekeningrente verslagen...quote:Op woensdag 14 november 2007 10:45 schreef DiegoArmandoMaradona het volgende:

Structureel meer dan 5% maken is niet makkelijk

Dan zou ik het doen

"We moeten ons bewust zijn van de superioriteit van onze beschaving, met zijn normen en waarden, welvaart voor de mensen, respect voor mensenrechten en godsdienstvrijheid. Dat respect bestaat zeker niet in de Islamitische wereld".

www.ishares.nlquote:Op woensdag 14 november 2007 11:36 schreef DiegoArmandoMaradona het volgende:

Dan zou ik het doen

Dit lijkt me wel wat eigenlijk. En in een gewaagde bui zou ik er nog een paar van deze: http://www.intereffektfunds.nl/cms/dp_content.php?id=352 bij kunnen nemen.

Maar hoe ben ik het goedkoopst uit? Ik geloof dat Binck aardig goedkoop is, maar als ik elke keer 8 euro moet betalen als ik wat wil inleggen, dan hakt het er wel in. Of ik moet mijn geld steeds een jaar opsparen en dán inleggen, maar dan is dat 'middelen' effect toch minder. Suggesties?

Even nog een praktische vraag over turbo's:

als ik voor een lage hefboom van twee ga, betekent dat dat ik dan pas mijn inzet kwijt ben bij een halvering van de koers? (en met een hefboom van drie bij een daling van één derde?)

als ik voor een lage hefboom van twee ga, betekent dat dat ik dan pas mijn inzet kwijt ben bij een halvering van de koers? (en met een hefboom van drie bij een daling van één derde?)

Please Move The Deer Crossing Sign

abnamromarkets.nl staan calculators, zo kun je gemakkelijk zien wat je winst is bij bepaalde koersdoelen (of andersom natuurlijk)quote:Op woensdag 14 november 2007 15:43 schreef JimmyJames het volgende:

Even nog een praktische vraag over turbo's:

als ik voor een lage hefboom van twee ga, betekent dat dat ik dan pas mijn inzet kwijt ben bij een halvering van de koers? (en met een hefboom van drie bij een daling van één derde?)

[waarzeggersmode aan]en dat wordt morgen weer naar beneden. [mode uit]

toch weer jammer. Lijkt het weer een beetje te stabiliseren. Ik had geloof ik toch turbos op olie moeten kopen een paar maanden terug. Vond dat alleen een beetje risico vol. Ik houd mijn hart vast hoe dat voor de toekomst moet. Kan alleen maar duurder worden.

toch weer jammer. Lijkt het weer een beetje te stabiliseren. Ik had geloof ik toch turbos op olie moeten kopen een paar maanden terug. Vond dat alleen een beetje risico vol. Ik houd mijn hart vast hoe dat voor de toekomst moet. Kan alleen maar duurder worden.

In a world without fences, who needs Windows and Gates!

http://www.reuters.com/ar(...)4349720071115?rpc=44

Ik ben benieuwd wat de markt vanmiddag doet.quote:BOSTON, Nov 14 (Reuters) - General Electric Co (GE.N: Quote, Profile, Research) said on Wednesday its short-term bond fund ran into trouble amid losses on asset-backed securities and that all its outside investors have liquidated their holdings.

The diversified manufacturing company's money management arm, GEAM, which oversees the $5 billion GEAM Trust Enhanced Cash Fund, is still invested in the fund, but GE warned last week that it would sell holdings amid tough market conditions.

It allowed the handful of institutional investors who put money alongside GE's assets to get out first, letting them redeem at 96 cents on the dollar.

Industry analysts worried that news of more money market fund trouble could unnerve already-anxious investors, leaving them with few options on where to put their money.

GE warned it would soon pull $250 million out of the fund and planned to "begin to sell certain securities held in the Fund which will result in realized losses and likely bring the Fund's yield to zero."

I'm trying to make the 'net' a kinder, gentler place. One where you could bring the fuckin' children.

BTW, 't sentiment op de amerikaanse media is Niet Goed.

http://money.cnn.com/maga(...)stversion=2007111212

Daarbuiten ook niet trouwens:

http://www.telegraph.co.u(...)/11/15/cnking115.xml

http://money.cnn.com/maga(...)stversion=2007111212

Daarbuiten ook niet trouwens:

http://www.telegraph.co.u(...)/11/15/cnking115.xml

I'm trying to make the 'net' a kinder, gentler place. One where you could bring the fuckin' children.

Volgens artikel in de Elsevier (een 2 weken geleden als ik me niet vergis) zou volgens een danktank deze niet zo gek veel meer stijgen en zich blijven bewegen in de bandbreedte $80-110, op een gegeven moment zou het zelfs gaan dalen.quote:Op woensdag 14 november 2007 23:28 schreef merry77 het volgende:

[waarzeggersmode aan]en dat wordt morgen weer naar beneden. [mode uit]

toch weer jammer. Lijkt het weer een beetje te stabiliseren. Ik had geloof ik toch turbos op olie moeten kopen een paar maanden terug. Vond dat alleen een beetje risico vol. Ik houd mijn hart vast hoe dat voor de toekomst moet. Kan alleen maar duurder worden.

Ben momenteel aan het werk, maar zal vanavond eens kijken of ik het voor je terug kan vinden.. wel een interessant artikel.. mocht je het natuurlijk leuk vinden

"Now I've got to spend the next two minutes, shaking... and sweating... like a crack whore looking for a fix... Should have taken the stairs... cause it's getting very... very tight in here."

Katseviool,

ja hoor, vind ik wel leuk om te lezen. Dus kom maar op met dat artikel.

Dank je wel.

ja hoor, vind ik wel leuk om te lezen. Dus kom maar op met dat artikel.

Dank je wel.

quote:Op donderdag 15 november 2007 13:07 schreef Katseviool het volgende:

[..]

Volgens artikel in de Elsevier (een 2 weken geleden als ik me niet vergis) zou volgens een danktank deze niet zo gek veel meer stijgen en zich blijven bewegen in de bandbreedte $80-110, op een gegeven moment zou het zelfs gaan dalen.

Ben momenteel aan het werk, maar zal vanavond eens kijken of ik het voor je terug kan vinden.. wel een interessant artikel.. mocht je het natuurlijk leuk vinden

In a world without fences, who needs Windows and Gates!

LOL

We zitten minstens op -1,5% en de AEX doet 't niet.

---------

---------

Nog even een turbovraagje: vanwaar het verschil tussen het stop loss niveau en het financieringsniveau? Is dat de winst van ABN als het mis gaat?

---------

edit 14.57

Zo heb al een rendement van 36% op mijn virtuele portefeuille. Nu moet ik in de werkelijkheid ook zo rationeel zien te handelen

[ Bericht 48% gewijzigd door JimmyJames op 16-11-2007 15:00:05 ]

We zitten minstens op -1,5% en de AEX doet 't niet.

---------

Ik ga binnenkort ook maar eens banken kopen, nederlandse dat wel.quote:Buffett koopt banken en tweedehands auto's

[PK] Wat kun je nog veilig kopen op een beurs als deze? Niemand weet het, maar door blind te doen wat Warren Buffett doet weet je je in ieder geval gesteund door de grootste belegger ter wereld. Tja, en als die het zelfs fout heeft, dan valt jou eigenlijk ook niets te verwijten, toch?

Gisteren deponeerde Buffett zijn nieuwe lijstje aankopen en verkopen bij de SEC. Beleggend Amerika schreef meteen driftig mee.

Opvallend: Buffett koopt banken. Amerikáánse banken zelfs. Hij verhoogde de laatste tijd zijn posities in onder andere Bank of America, US Bancorp en Wells Fargo. Inmiddels heeft Buffett maar liefst 40% van zijn portefeuille in financiële waarden zitten. Dat is heel wat meer dan de gemiddelde belegger tegewoordig aandurft.

Twee nieuwe aandelen mochten toetreden tot de uiterst selecte eliteclub van Buffett-beleggingen. Het zijn geen namen die hier in Europa veel bellen zullen doen rinkelen, maar daarom niet minder interessant.

- WABCO is een Amerikaanse leverancier van controlemechanismen voor rem-, stabiliteits- en veringsystemen in bussen en vrachtwagens. Het bedrijf opende pas een eerste fabriek in China.

- Carmax is een keten van tweedehands autohandels in Amerika. Laatste relevante nieuwsfeit dat we kunnen vinden is een verlaging van de winstverwachting voor 2008. Kennelijk ziet Buffett Carmax als waarde-aandeel bij uitstek. Na het nieuws van zijn aankoop steeg het aandeel meteen met een kleine 9%.

http://iexredactie.beloggen.nl/pages/Topic.aspx?id=3585

---------

Nog even een turbovraagje: vanwaar het verschil tussen het stop loss niveau en het financieringsniveau? Is dat de winst van ABN als het mis gaat?

---------

edit 14.57

Zo heb al een rendement van 36% op mijn virtuele portefeuille. Nu moet ik in de werkelijkheid ook zo rationeel zien te handelen

[ Bericht 48% gewijzigd door JimmyJames op 16-11-2007 15:00:05 ]

Please Move The Deer Crossing Sign

Ik zou mijn geld wel durven te geven aan Buffet

"We moeten ons bewust zijn van de superioriteit van onze beschaving, met zijn normen en waarden, welvaart voor de mensen, respect voor mensenrechten en godsdienstvrijheid. Dat respect bestaat zeker niet in de Islamitische wereld".

De uitzenders kregen trouwens weer rake klappen. Randstad binnenkort onder de 30.

Please Move The Deer Crossing Sign

Gaat er iemand nog naar de Dag Van De Belegger btw ?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Weet iemand toevallig waar ik informatie over de AEX kan vinden mbt risico, zoals de sharpe-ratio en de standaarddeviatie. Verwacht dat deze wel ergens overzichtelijk staan, maar kan het nergens vinden.

"Sometimes you eat the bear, and sometimes the bear eats you."

Gaat weer lekker vandaag.

Vandaag weer nieuwe year-low voor fortis en USG?

Fortis op 15 lijkt me niet eens onmogelijk als het nog een week zo doorgaat.

Ik moet mezelf echt behersen om niet in te stappen. Ik denk dat ik pas instap als de koersen weer aantrekken.

Vandaag weer nieuwe year-low voor fortis en USG?

Fortis op 15 lijkt me niet eens onmogelijk als het nog een week zo doorgaat.

Ik moet mezelf echt behersen om niet in te stappen. Ik denk dat ik pas instap als de koersen weer aantrekken.

Please Move The Deer Crossing Sign

Holy Mozes .. grolsch op 75 procent.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

De standaarddeviatie (volatiliteit) is hier te vinden: http://www.euronext.com/t(...)7.html?selectedMep=2quote:Op maandag 19 november 2007 09:58 schreef Ratjepoepe het volgende:

Weet iemand toevallig waar ik informatie over de AEX kan vinden mbt risico, zoals de sharpe-ratio en de standaarddeviatie. Verwacht dat deze wel ergens overzichtelijk staan, maar kan het nergens vinden.

Jep, ik zal er zijnquote:Op maandag 19 november 2007 01:32 schreef sitting_elfling het volgende:

Gaat er iemand nog naar de Dag Van De Belegger btw ?

quote:Op maandag 19 november 2007 09:55 schreef SnuggLe het volgende:

Tering. Heeft iemand Grolsch aandelen?

Plus 75 % vanochtend.... overnamebod.

Van de 22 Euro rond nog.

O mamma mamma mamma, O mamma mamma mamma. Sai perche mi batte il corazon?

Ho visto Maradona, ho visto Maradona. Eh, mammà, innamorato son!

A Guinness a day keeps the doctor away

Ho visto Maradona, ho visto Maradona. Eh, mammà, innamorato son!

A Guinness a day keeps the doctor away

Koersen kun je gratis downloaden van Yahoo.quote:Op maandag 19 november 2007 09:58 schreef Ratjepoepe het volgende:

Weet iemand toevallig waar ik informatie over de AEX kan vinden mbt risico, zoals de sharpe-ratio en de standaarddeviatie. Verwacht dat deze wel ergens overzichtelijk staan, maar kan het nergens vinden.

Excel doet de rest.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Op basis van dat artikel ? Of heb je nog andere ideëen ? Ik overweeg ook wat financials, eigenlijk vooral ING, maar ik zie er de komende tijd nog geen enkele heil in, ik wacht nog even af, KW's wat mij betreft al netjes, dividend is al helemaal keurig, maar ik denk dat een lagere instap prima mogelijk is.quote:Op vrijdag 16 november 2007 11:24 schreef JimmyJames het volgende:

Ik ga binnenkort ook maar eens banken kopen, nederlandse dat wel.

Ik zit op dit moment alleen nog met LCMG, totaal niet gelukkig met wat er momenteel gebeurt, maar voor de LT liggen ze prima en er is nog plek op de plank.

The Hick from French Lick

The camera always points both ways. In expressing the subject, you also express yourself.

The camera always points both ways. In expressing the subject, you also express yourself.

Wat kan de NOS toch overdrijven. "De beurzen in Azie onderuit". Nou ik zie niks hoor.

Zelfs de Nikkei staat in de +

Zelfs de Nikkei staat in de +

Een discussie win je nooit.

Er ging vannacht om 9 uur nog een auto voorbij.

Er ging vannacht om 9 uur nog een auto voorbij.

Ik zit op dit moment met SBM. Omdat die lui het grootste gedeelte van de omzet in dollars draaien doen veel beleggers hun aandelen van de hand. Laatste paar dagen iets van 15-16% gedaald.quote:Op maandag 19 november 2007 23:31 schreef elcastel het volgende:

Ik zit op dit moment alleen nog met LCMG, totaal niet gelukkig met wat er momenteel gebeurt, maar voor de LT liggen ze prima en er is nog plek op de plank.

Orderportefeuille van SBM zit echter bomvol en geeft geen aanleiding tot zorgen. Vraag is hoelang de malaise nog aanhoudt en wanneer de bodem is bereikt zodat ik bij kan kopen.

That's...Montgomery Clift, honey!

die volatiliteitindex is iets anders dan de standaard deviatie.quote:Op maandag 19 november 2007 16:08 schreef zzzzzzz het volgende:

[..]

De standaarddeviatie (volatiliteit) is hier te vinden: http://www.euronext.com/t(...)7.html?selectedMep=2

Natuurlijk niet enkel op basis van dat artikel. Lage k/w, lage koers tov year-high.quote:Op maandag 19 november 2007 23:31 schreef elcastel het volgende:

[..]

Op basis van dat artikel ? Of heb je nog andere ideëen ?

Fortis heeft mijn voorkeur maar ik wacht nog wel enkele weken op een geschikt instapmoment. Ik denk dat we zelfs onder de 15 kunnen komen.

We dalen nog totdat de kredietcrisis overzichtelijk in beeld is gebracht. Het gros moet nog afgeschreven worden volgens sommige analysten, kan nog even duren dus.

Please Move The Deer Crossing Sign

Nou, Grolsch ook voor een mooie prijs verkocht, posities in aandelen zijn nu vrij klein, zijlijn is voorlopig wel even de place to be.

Wallstreet is weer erg wispelturig vandaag, dollar op recordhoogte (1.4815 as I speak)

Wallstreet is weer erg wispelturig vandaag, dollar op recordhoogte (1.4815 as I speak)

O mamma mamma mamma, O mamma mamma mamma. Sai perche mi batte il corazon?

Ho visto Maradona, ho visto Maradona. Eh, mammà, innamorato son!

A Guinness a day keeps the doctor away

Ho visto Maradona, ho visto Maradona. Eh, mammà, innamorato son!

A Guinness a day keeps the doctor away

Fortis heeft wel een hoger risico ivm de overname van ABN Amro, het kan zijn dat een evt. groei daar dus trager loopt dan bij branche genoten.quote:Op dinsdag 20 november 2007 15:12 schreef JimmyJames het volgende:

Fortis heeft mijn voorkeur maar ik wacht nog wel enkele weken op een geschikt instapmoment. Ik denk dat we zelfs onder de 15 kunnen komen.

Neemt niet weg dat de koersen nu zakken naar aantrekkelijke instapniveaus voor de (mid)lange termijn maar ik denk dat je 15 Euro nog wel eens te hoog kan zijn.

O mamma mamma mamma, O mamma mamma mamma. Sai perche mi batte il corazon?

Ho visto Maradona, ho visto Maradona. Eh, mammà, innamorato son!

A Guinness a day keeps the doctor away

Ho visto Maradona, ho visto Maradona. Eh, mammà, innamorato son!

A Guinness a day keeps the doctor away

ABN-AMRO is m.i. tegen een veel te hoge prijs overgenomen. Dat was leuk voor mensen die aandelen ABN-AMRO hadden maar dit geld komt dus uit de zakken van Fortis beleggers.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

[ Bericht 100% gewijzigd door SeLang op 20-11-2007 22:40:25 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

We zakken ondertussen gewoon door. Mss komen we nog op het 2003-niveau van rond de 9e. Anyways, ik ben geduldig genoeg om niet overmoedig in te stappen. Fortis is trouwens ook het aandeel op de AEX dat het hoogste koersdeel tov van de huidige koers scoort onder de analysten (65% hoger), dat stond vanochtend in de pers, en gisteren op iex.nl.quote:Op dinsdag 20 november 2007 21:17 schreef DIGGER het volgende:

[..]

Fortis heeft wel een hoger risico ivm de overname van ABN Amro, het kan zijn dat een evt. groei daar dus trager loopt dan bij branche genoten.

Neemt niet weg dat de koersen nu zakken naar aantrekkelijke instapniveaus voor de (mid)lange termijn maar ik denk dat je 15 Euro nog wel eens te hoog kan zijn.

Please Move The Deer Crossing Sign

Het is wel een redelijke benadering en het voordeel is dat je de huidige verwachting van de volatiliteit kan zien in plaats van de historische volatiliteit.quote:Op dinsdag 20 november 2007 14:29 schreef _Henry_ het volgende:

[..]

die volatiliteitindex is iets anders dan de standaard deviatie.

Wanneer het geen goede benadering zou zijn dan zouden de opties verkeerd geprijst zijn.

Je kunt nu goed zien hoe het sentimaant 180 graden gedraaid is. Een half jaar, jaar terug bij matige cijfers gingen de koersen alsnog omhoog, op overnamegeruchten etc.

Soms bijna te absurd voor woorden.

Nu, bij goede cijfers (Ahold vandaag bv), gaan de koersen als nog om laag.

Fortis zou een aardig aandeel zijn om tzt op te pikken, een Vedior ook (al < 50% gedaald) maar aandelen kopen doen we voorlopig maar even niet.

Soms bijna te absurd voor woorden.

Nu, bij goede cijfers (Ahold vandaag bv), gaan de koersen als nog om laag.

Fortis zou een aardig aandeel zijn om tzt op te pikken, een Vedior ook (al < 50% gedaald) maar aandelen kopen doen we voorlopig maar even niet.

O mamma mamma mamma, O mamma mamma mamma. Sai perche mi batte il corazon?

Ho visto Maradona, ho visto Maradona. Eh, mammà, innamorato son!

A Guinness a day keeps the doctor away

Ho visto Maradona, ho visto Maradona. Eh, mammà, innamorato son!

A Guinness a day keeps the doctor away

Ik heb trouwens gisteren toch LCMG de deur uitgegooid, op 1,75¤. Ik koop ze wel weer terug op 0,10¤.

The Hick from French Lick

The camera always points both ways. In expressing the subject, you also express yourself.

The camera always points both ways. In expressing the subject, you also express yourself.

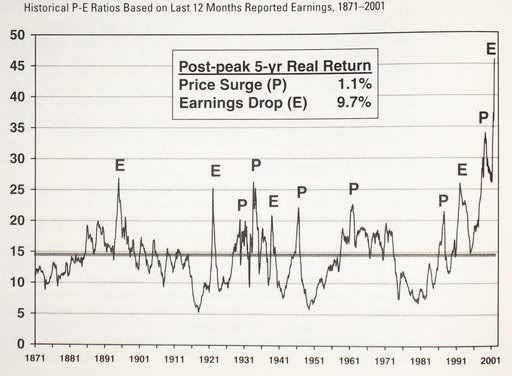

Zelf hanteer ik als criterium voor aankoopmoment dat de S&P500 kwa koers/winstverhouding in elk geval onder het lange termijn gemiddelde moet staan. Momenteel is de trailing 12mnd P/E ongeveer 17, terwijl het 200 jaars gemiddelde van de Amerikaanse aandelenmarkt 14,6 bedraagt. Dus nog zo'n 15% te gaan voordat we terug zijn op het historisch gemiddelde. Aandelen zijn dan nog steeds niet goedkoop maar precies gemiddeld dus. Om 'goedkoop' te zijn moet je daar nog een paar punten onder zitten. Ik kom dan uit op een S&P500 van ongeveer ~1000. Op die koers zou je kunnen spreken van een lichte onderwaardering.

De AEX is sterk gecorreleerd met de S&P500 en die hobbelt dus gewoon mee, zij het met (terecht) een lagere waardering en grotere uitslagen naar beide kanten. Dat komt vooral door het grote gewicht van de financials. Volgens bovenstaande logica zou ik een AEX willen zien van ~350.

Dit zijn de niveaus waarop mijn kooporders staan (al >1 jaar). Je zit dan nog steeds ver boven de echt lage niveaus die in de jaren '70 en eind jaren '40 werden gehaald (ca k/w=7 voor de totale markt) maar het geeft genoeg veiligheids marge om over lange termijn gemiddeld een rendement te kunnen halen van zo'n 7% per jaar na inflatie. (historisch gemiddelde is 6,9%).

De AEX is sterk gecorreleerd met de S&P500 en die hobbelt dus gewoon mee, zij het met (terecht) een lagere waardering en grotere uitslagen naar beide kanten. Dat komt vooral door het grote gewicht van de financials. Volgens bovenstaande logica zou ik een AEX willen zien van ~350.

Dit zijn de niveaus waarop mijn kooporders staan (al >1 jaar). Je zit dan nog steeds ver boven de echt lage niveaus die in de jaren '70 en eind jaren '40 werden gehaald (ca k/w=7 voor de totale markt) maar het geeft genoeg veiligheids marge om over lange termijn gemiddeld een rendement te kunnen halen van zo'n 7% per jaar na inflatie. (historisch gemiddelde is 6,9%).

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Beste SeLang,quote:Op woensdag 21 november 2007 21:03 schreef SeLang het volgende:

Zelf hanteer ik als criterium voor aankoopmoment dat de S&P500 kwa koers/winstverhouding in elk geval onder het lange termijn gemiddelde moet staan. Momenteel is de trailing 12mnd P/E ongeveer 17, terwijl het 200 jaars gemiddelde van de Amerikaanse aandelenmarkt 14,6 bedraagt. Dus nog zo'n 15% te gaan voordat we terug zijn op het historisch gemiddelde. Aandelen zijn dan nog steeds niet goedkoop maar precies gemiddeld dus. Om 'goedkoop' te zijn moet je daar nog een paar punten onder zitten. Ik kom dan uit op een S&P500 van ongeveer ~1000. Op die koers zou je kunnen spreken van een lichte onderwaardering.

Dit zijn de niveaus waarop mijn kooporders staan (al >1 jaar). Je zit dan nog steeds ver boven de echt lage niveaus die in de jaren '70 en eind jaren '40 werden gehaald (ca k/w=7 voor de totale markt) maar het geeft genoeg veiligheids marge om over lange termijn gemiddeld een rendement te kunnen halen van zo'n 7% per jaar na inflatie. (historisch gemiddelde is 6,9%).

Ik weet dat ik bij yahoo finance veel koers informatie en dergelijke kan krijgen. Bijvoorbeeld via http://finance.yahoo.com/q/hp?s=%5EGSPC&a=00&b=3&c=1850&d=10&e=23&f=2007&g=m krijg je de koers van de S&P 500 van de laaste 150j met een maandelijks interval. Deze kun je dan exporteren naar een excel sheet en dergelijke.

Vraag:

Waar haal je de informatie wat betreft P/E ratio's vandaan?

Waar vind je gegevens die gecorrigeerd zijn voor de inflatie? Bijvoorbeeld de S&P koers van de laatse 200j gecorrigeerd voor inflatie.

Is de P/E ratio wel transparant ? Het lijkt mij dat deze afhankelijk is van de manier van boekhouden. Deze manier lijkt me dat deze de laatste 200 jaar wel veranderd is.

Multiply it by infinity, and take it to the depth of forever, and you will still have barely a glimpse of what I'm talking about.

Vandaag lijkt de 1e dag te worden deze maand met een groene AEX nadat ie de handelsdag ervoor ook groen was.

O mamma mamma mamma, O mamma mamma mamma. Sai perche mi batte il corazon?

Ho visto Maradona, ho visto Maradona. Eh, mammà, innamorato son!

A Guinness a day keeps the doctor away

Ho visto Maradona, ho visto Maradona. Eh, mammà, innamorato son!

A Guinness a day keeps the doctor away

Dan weet ik er ook nog wel een paar. Gebruik nooit meer het woord "had" als je wil beleggenquote:Op donderdag 22 november 2007 01:57 schreef Elwood1802 het volgende:

Had ik vorige week maar grolschjes gekocht

Een discussie win je nooit.

Er ging vannacht om 9 uur nog een auto voorbij.

Er ging vannacht om 9 uur nog een auto voorbij.

Het historisch gemiddelde van 14.6 heb ik niet zelf uitgerekend. Het komt uit het boek van Jeremy Siegel - Stocks for the Long Run (aanrader!). Het berekenen van een dergelijk getal is inderdaad niet zo simpel, maar zoals je op het onderstaande plaatje ziet bestaat er toch een soort van 'normale' range die redelijk consistent is over de hele periode. Alleen de periode na ~1997 zit echt buiten de normale range (pas op! plaatje loopt maar tot 2001).quote:Op vrijdag 23 november 2007 12:59 schreef Sigmund_Freud het volgende:

Vraag:

Waar haal je de informatie wat betreft P/E ratio's vandaan?

Waar vind je gegevens die gecorrigeerd zijn voor de inflatie? Bijvoorbeeld de S&P koers van de laatse 200j gecorrigeerd voor inflatie.

Is de P/E ratio wel transparant ? Het lijkt mij dat deze afhankelijk is van de manier van boekhouden. Deze manier lijkt me dat deze de laatste 200 jaar wel veranderd is.

Het is gelijk duidelijk dat de huidige waardering weer binnen de normale range ligt, maar wel ruim boven het gemiddelde. Je ziet op populaire websites e.d. vaak mensen beweren dat de koersen nu historisch 'laag' zijn. Dat komt omdat zij vergelijken me de waarderingen van de afgelopen 10 jaar toen de waarderingen abnormaal hoog lagen.

Nog een ander leuk en opvallend feitje: zoals ik al schreef bedroeg het voor inflatie gecorrigeerde totale rendement (dividend + koersstijgingen) op een aandelenbelegging ca 6,9% gemiddeld per jaar. Dat is zo goed als gelijk aan 1/(gemiddelde P/E) = 1/14.6 = 6,8%. Als je hier even over nadenkt is dat ook volkomen logisch: uiteindelijk komt jouw beleggingsrendement uit de bedrijfswinst.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik vroeg me af: is handelen in opties en dan met name calls minder of juist risicovoller dan handelen in turbos?

En als ik over de lange termijn en stijgende trend met een hoge volatiliteit voorzie, welke van de twee is dan geschikter?

En als ik over de lange termijn en stijgende trend met een hoge volatiliteit voorzie, welke van de twee is dan geschikter?

Please Move The Deer Crossing Sign

Ik las ergens iets over dat opties vooral door onervaren beleggers worden gebruikt en dat turbo's vooral winstgevend zijn voor de bank. Ik geloof dat het SeLang was die daar een keer iets over schreef.

Dat van die onervaren optie beleggers was in een bepaalde context, het is geen oordeel over het instrument an sich.quote:Op zondag 25 november 2007 12:08 schreef Lente_ninja het volgende:

Ik las ergens iets over dat opties vooral door onervaren beleggers worden gebruikt en dat turbo's vooral winstgevend zijn voor de bank. Ik geloof dat het SeLang was die daar een keer iets over schreef.

Turbo's zijn een 'structured product' waar inderdaad de uitgevende bank goed aan verdient. In feite is het een speculatie met geleend geld, maar dat zit in het product verborgen. De bank verdient goed aan het (hoge) rentetarief dat wordt berekend (dat zit verrekend in het financierings niveau dat opschuift naarmate de tijd verstrijkt).

De oorspronkelijke vraag valt niet te beantwoorden. Opties en turbo's zijn totaal verschillende instrumenten met verschillende eigenschappen. Voor optiestrategieen moet je een visie hebben op volatiliteit (toenemend of afnemend). Bij een turbo heeft volatiliteit geen invloed op de prijs, er zit ook geen verwachtingswaarde in. De rente heeft bij zowel opties als turbo's invloed op de prijs, maar bij turbo's zit daar ook de winst voor de bank in verwerkt (bij opties is het de normale marktrente). Turbo's hebben het risico dat je door een glitch/spike onmiddellijk kunt worden uitgestopt (geen herstel mogelijk) terwijl je dat bij opties zelf bepaalt.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik had ook op een beleggingswebsite (ja, ik ben nog steeds trouw aan het oefenen met m'n virtuele eurosquote:Op zondag 25 november 2007 12:40 schreef SeLang het volgende:

[..]

Dat van die onervaren optie beleggers was in een bepaalde context, het is geen oordeel over het instrument an sich.

Turbo's zijn een 'structured product' waar inderdaad de uitgevende bank goed aan verdient. In feite is het een speculatie met geleend geld, maar dat zit in het product verborgen. De bank verdient goed aan het (hoge) rentetarief dat wordt berekend (dat zit verrekend in het financierings niveau dat opschuift naarmate de tijd verstrijkt).

De oorspronkelijke vraag valt niet te beantwoorden. Opties en turbo's zijn totaal verschillende instrumenten met verschillende eigenschappen. Voor optiestrategieen moet je een visie hebben op volatiliteit (toenemend of afnemend). Bij een turbo heeft volatiliteit geen invloed op de prijs, er zit ook geen verwachtingswaarde in. De rente heeft bij zowel opties als turbo's invloed op de prijs, maar bij turbo's zit daar ook de winst voor de bank in verwerkt (bij opties is het de normale marktrente). Turbo's hebben het risico dat je door een glitch/spike onmiddellijk kunt worden uitgestopt (geen herstel mogelijk) terwijl je dat bij opties zelf bepaalt.

SeLang, jij lijkt aardig thuis te zijn in de beleggerswereld. Wat denk jij van iShares en dan die voor bijvoorbeeld de AEX? het lijkt mij wel wat om te wachten tot de beurs laagstaat en dan flink veel investeren in die iShares en dan het zaakje een jaar of tien a twintig laten sudderen

Zelf vind ik dat een onzinnige en onlogische strategie.quote:Op zondag 25 november 2007 13:54 schreef Lente_ninja het volgende:

[..]

Ik had ook op een beleggingswebsite (ja, ik ben nog steeds trouw aan het oefenen met m'n virtuele euros) gelezen dat er een reden is dat banken je tegewoordig doodgooien met turbo reclames. Opties lijken me wel spannend om eens een keer een gokje mee te wagen voor de lol, maar ik zou ze zelf vooral gebruiken om mijn portefeulle te beschermen... als een soort verzekering zeg maar.

Je bent of belegger of speculant. Als je belegger bent dan waardeer je het aandeel op fundamentele argumenten. Een aandeel is na een koersdaling nog steeds hetzelfde aandeel. Als het voor de koersdaling koopwaardig was dan is het na een koersdaling is het alleen maar koopwaardiger geworden. Tenzij het bedrijf echt verslechterd is. Dingen als 'stoploss' en puts 'ter bescherming' zijn in die context onzinnige begrippen. Een putoptie kost echt geld. Een koersdaling van je portefeuille kost niks. Die koersdalingen zijn ruis, op lange termijn komt altijd de fundamentele waarde naar boven.

Dat is een goede strategie. Indextrackers zoals die van iShares hebben lage beheerkosten. Over een periode van 10-20 jaar verslaan dergelijke indextrackers de meerderheid van de professionele beleggers en fondsen met hogere kosten (regiofondsen, themafondsen, etc). Dat is ook logisch als je er even over nadenkt....quote:SeLang, jij lijkt aardig thuis te zijn in de beleggerswereld. Wat denk jij van iShares en dan die voor bijvoorbeeld de AEX? het lijkt mij wel wat om te wachten tot de beurs laagstaat en dan flink veel investeren in die iShares en dan het zaakje een jaar of tien a twintig laten sudderen. Risico is er altijd, maar ik denk dat over één a twee decennia de koersen toch wel hoger zullen staan dan nu,

Ik heb nog ergen eens leuk plaatje hierover. Tzt zal ik dat wel eens posten.

Koersverloop is onvoorspelbaar, maar kijkend naar de Amerikaanse beurs (daar is de meeste data over) is er in de geschiedenis geen enkele periode geweest van >15 jaar waarin het totale rendement (koersstijging + dividend, gecompenseerd voor inflatie) negatief was. Zelfs als je op de top in 1929 was ingestapt was je 15 jaar later weer boven water geweest. Mogelijke uitzondering is de beurs van Japan.

Voor zover ik weet hoort het beheerde fondsvermogen niet bij de boedel van iShares, dus bij een eventueel faillisement is dat veilig. Volgens mij is dat bij wet zo geregeld. Maar als je twijfelt kun je het antwoord vast wel op hun website vinden (of even een mailtje naar ze sturen om te vragen hoe dat is geregeld)quote:maar wat als we tussentijds een krach krijgen? Kan iShares dan falliet gaan als mensen in paniek raken?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen