WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Als je wilt beleggen voor de zeer lange termijn (ca. 20/30 jaar) is herbeleggen dividendaandelen dan een goede methode? wat is jullie mening? Dus door het geleidelijk kopen van dividendaandelen met een stabiel, of liefst groeiend, dividend en dit dan consequent herbeleggen en bijv. elk kwartaal een aandeel bijkopen.

Het hoge dividend is wel een nadeel omdat je daarover belasting betaalt. Voor lange termijn beleggen is het slimmer als de belastingbetaling uitgesteld is. Door compounding maakt dat een groot verschil. Om die reden betaalt Berkshire Hathaway ook geen dividend.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

bij stockdividend betaal je toch juist geen belasting? en als je consequent voor stockdividend kiest ontvang je in de loop der jaren steeds meer dividend omdat je ook steeds meer aandelen bezit. En ik mocht willen dat ik 1 aandeel Berkshire Hathaway kon kopen ;-)

Het is niet alleen dividend waar je je op moet focussen, je wil dat dividend houdbaar is en periodiek verhoogd wordt:

Beating the street - Peter Lynch, pagina 49.quote:The reason that stocks do better than bonds is not hard to fathom. As companies grow larger and more profitable, their stockholders share in the increased profits. The dividends are raised. The dividend is such an important factor in the success of many stocks that you could hardly go wrong by making an entire portfolio of companies that have raised their dividends for 10 or 20 years in a row.

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

In de OP staat niets over stockdividend. Maar goed, mijn punt is dat dividendbetalingen je structureel op achterstand zetten vanwege belasting die je direct betaalt in plaats van uitgesteld (of nooit).quote:Op zaterdag 1 februari 2014 12:08 schreef WillemMiddelkoop het volgende:

bij stockdividend betaal je toch juist geen belasting? en als je consequent voor stockdividend kiest ontvang je in de loop der jaren steeds meer dividend omdat je ook steeds meer aandelen bezit. En ik mocht willen dat ik 1 aandeel Berkshire Hathaway kon kopen ;-)

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dat zal voor de gemiddelde Nederlandse particuliere belegger niet opgaan.quote:Op zaterdag 1 februari 2014 12:03 schreef SeLang het volgende:

Het hoge dividend is wel een nadeel omdat je daarover belasting betaalt.

Ik mag toch hopen dat in de genoemde 20/30 jaar periode je vermogen boven de 20K (of hoeveel is dat tegenwoordig?) uit gaat komen. En kun je buitenlands dividend eigenlijk überhaupt terugvragen?quote:Op zaterdag 1 februari 2014 12:15 schreef nostra het volgende:

[..]

Dat zal voor de gemiddelde Nederlandse particuliere belegger niet opgaan.

Maar op z'n best is het dus neutraal en in de meeste gevallen een nadeel.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

[quote] Op zaterdag 1 februari 2014 12:13 schreef monkyyy het volgende:

Op zaterdag 1 februari 2014 12:13 schreef monkyyy het volgende:

Het is niet alleen dividend waar je je op moet focussen, je wil dat dividend houdbaar is en periodiek verhoogd wordt: [/qoute]

Dat schrijf ik ook in mijn OP. Ik zoek wel aandelen zoals Unilever of Shell (veel meer zijn er in NL niet denk ik) die hun dividend al vele jaren verhogen en ook in de toekomst kunnen doen.

Op zaterdag 1 februari 2014 12:13 schreef monkyyy het volgende:

Op zaterdag 1 februari 2014 12:13 schreef monkyyy het volgende:Het is niet alleen dividend waar je je op moet focussen, je wil dat dividend houdbaar is en periodiek verhoogd wordt: [/qoute]

Dat schrijf ik ook in mijn OP. Ik zoek wel aandelen zoals Unilever of Shell (veel meer zijn er in NL niet denk ik) die hun dividend al vele jaren verhogen en ook in de toekomst kunnen doen.

Ja, maar daar heeft dividend niets mee te maken. Je betaalt belasting over je vermogen; de dividendbelasting wordt als voorheffing daarop gezien en krijg je volledig terug. buitenlandse dividendstromen en de fiscale behandeling daarvan even daargelatenquote:Op zaterdag 1 februari 2014 12:18 schreef SeLang het volgende:

Ik mag toch hopen dat in de genoemde 20/30 jaar periode je vermogen boven de 20K (of hoeveel is dat tegenwoordig?) uit gaat komen.

Prima strategie, die aan populariteit wint momenteel. ('passive income investing')

Zie ook de volgende blogs voor wat leuk leesvoer (en inspiratie)

http://www.dividendmantra.com/

www.the-diy-income-investor.com

http://www.dividend-growth-stocks.com/

en via die blogs vind je er wel meer

Zie ook de volgende blogs voor wat leuk leesvoer (en inspiratie)

http://www.dividendmantra.com/

www.the-diy-income-investor.com

http://www.dividend-growth-stocks.com/

en via die blogs vind je er wel meer

Nederland heeft inderdaad een afwijkend systeem (dat overigens de genoemde 20/30 jaar periode niet gaat overleven verwacht ik). Maar dan nog is dividend op z'n best neutraal. En dan moet je buitenlandse aandelen dus vermijden.quote:Op zaterdag 1 februari 2014 12:20 schreef nostra het volgende:

[..]

Ja, maar daar heeft dividend niets mee te maken. Je betaalt belasting over je vermogen; de dividendbelasting wordt als voorheffing daarop gezien en krijg je volledig terug. buitenlandse dividendstromen en de fiscale behandeling daarvan even daargelaten

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dank! Het lijkt me zelf ook een goede strategie, al ben ik het wel met o.a. SeLang eens dat de beurs momenteel behoorlijk is overgewaardeerd dus dat houdt me nu nog wel wat tegen. Al is sparen op dit moment ook niet echt een interessante optie.quote:Op zaterdag 1 februari 2014 12:22 schreef nikao het volgende:

Prima strategie, die aan populariteit wint momenteel. ('passive income investing')

Zie ook de volgende blogs voor wat leuk leesvoer (en inspiratie)

http://www.dividendmantra.com/

www.the-diy-income-investor.com

http://www.dividend-growth-stocks.com/

en via die blogs vind je er wel meer

Die dividend mantra, bizar hoe hij op een loon van $60k-50k een portefeuille heeft gebouwd van 140K in 3 jaar en nu maandelijks iets van $350 aan dividend binnen krijgt rollen.quote:Op zaterdag 1 februari 2014 12:22 schreef nikao het volgende:

Prima strategie, die aan populariteit wint momenteel. ('passive income investing')

Zie ook de volgende blogs voor wat leuk leesvoer (en inspiratie)

http://www.dividendmantra.com/

www.the-diy-income-investor.com

http://www.dividend-growth-stocks.com/

en via die blogs vind je er wel meer

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Tsja, market timing blijft lastig. Vorig jaar waren er ook genoeg geluiden dat de markt niet meer omhoog kon. Daarnaast is het ook wel een beetje het idee van dividend investing dat de koers van een aandeel niet het belangrijkste is.quote:Op zaterdag 1 februari 2014 12:24 schreef WillemMiddelkoop het volgende:

[..]

Dank! Het lijkt me zelf ook een goede strategie, al begin ik het wel met o.a. SeLang eens dat de beurs momenteel behoorlijk is overgewaardeerd dus dat houdt me nu nog wel wat tegen. Al is sparen op dit moment ook niet echt een interessante optie.

Dat is iets anders dan waar TS het over heeft. Die heeft het over her-investeren van dividend, oftewel vermogensopbouw. Dat is iets anders dan een portefeuille hebben voor het genereren van regelmatige cash inkomsten om uit te geven. Regelmatig cash uitbetaald krijgen heeft z'n charme maar is een suboptimale manier om vermogen op te bouwen om de reden die ik heb genoemd (direct belasting betalen vs uitgesteld).quote:Op zaterdag 1 februari 2014 12:22 schreef nikao het volgende:

Prima strategie, die aan populariteit wint momenteel. ('passive income investing')

But don't take my word for it, just ask Warren Buffett

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Meeste van dit soort mensen houden er ook een behoorlijke 'frugal' lifestyle op na en maximaliseren hun inleg zoveel mogelijk. Dat is zeker in het begin de belangrijkste groeifactor natuurlijkquote:Op zaterdag 1 februari 2014 12:27 schreef monkyyy het volgende:

[..]

Die dividend mantra, bizar hoe hij op een loon van $60k-50k een portefeuille heeft gebouwd van 140K in 3 jaar en nu maandelijks iets van $350 aan dividend binnen krijgt rollen.

Dit ja en mijn vraag is vooral of dit een goede methode is voor vermogensopbouw? Zeker nu de beurzen in mijn -en vele andere hier- ogen behoorlijk is overgewaardeerd. Wat zijn eventuele alternatieven?quote:Op zaterdag 1 februari 2014 12:28 schreef SeLang het volgende:

[..]

Dat is iets anders dan waar TS het over heeft. Die heeft het over her-investeren van dividend, oftewel vermogensopbouw.

Nu we het over Buffett hebben, we stellen deze vraag aan de man himself! Wat moet de gemiddelde man, of vrouw, nou doen volgens hem:

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Alternatieven voor de beurs? Niet heel veel (gemakkelijk althans), daarom staat de beurs ook zo hoog toch?quote:Op zaterdag 1 februari 2014 12:34 schreef WillemMiddelkoop het volgende:

Wat zijn eventuele alternatieven?

Dollar cost averagen, of als je echt overtuigd bent dat alles te hoog staat dan vooral cash blijven zodat je in kan stappen zodra het laag genoeg staat voor je.

Omdat je specifiek "dividend aandelen" noemde ging ik specifiek in op het dividend aspect.quote:Op zaterdag 1 februari 2014 12:34 schreef WillemMiddelkoop het volgende:

[..]

Dit ja en mijn vraag is vooral of dit een goede methode is voor vermogensopbouw? Zeker nu de beurzen in mijn -en vele andere hier- ogen behoorlijk is overgewaardeerd. Wat zijn eventuele alternatieven?

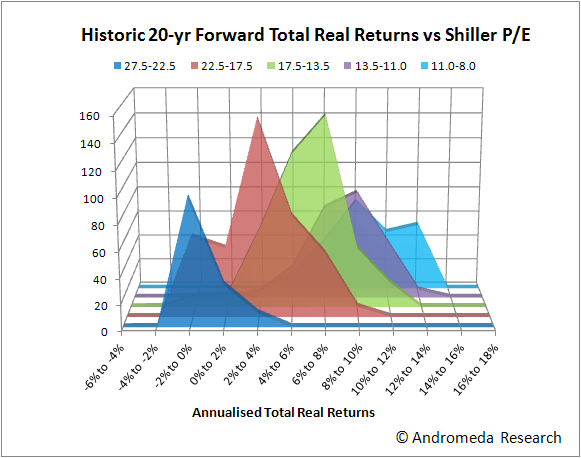

Maar los daarvan moet je je afvragen of je momenteel überhaupt moet beleggen in aandelen. Hier heb ik al tig posts over geschreven en als de geschiedenis een leidraad is dan ga je waarschijnlijk weinig verdienen. Het verwachte 20 jaars rendement ligt op deze waardering nauwelijks boven de spaarrente, maar kan veel hoger of veel lager uitpakken en nu instappen ontneemt je de kans om tzt met hetzelfde geld veel meer aandelen te kunnen kopen. Hoe je die afweging maakt hangt van je persoonlijke omstandigheden af.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Die tig posts en vooral het deel over shiller k/w hebben mij wel aan het denken gezet. Zit jij nog steeds 100% cash/deposito? (en wat Rabo certificaten)quote:Op zaterdag 1 februari 2014 12:50 schreef SeLang het volgende:

[..]

Maar los daarvan moet je je afvragen of je momenteel überhaupt moet beleggen in aandelen. Hier heb ik al tig posts over geschreven en als de geschiedenis een leidraad is dan ga je waarschijnlijk weinig verdienen. Het verwachte 20 jaars rendement ligt op deze waardering nauwelijks boven de spaarrente, maar kan veel hoger of veel lager uitpakken en nu instappen ontneemt je de kans om tzt met hetzelfde geld veel meer aandelen te kunnen kopen. Hoe je die afweging maakt hangt van je persoonlijke omstandigheden af.

Heb je meer informatie over het uitstellen van belastingbetaling en de voordelen hiervan?quote:Op zaterdag 1 februari 2014 12:03 schreef SeLang het volgende:

Het hoge dividend is wel een nadeel omdat je daarover belasting betaalt. Voor lange termijn beleggen is het slimmer als de belastingbetaling uitgesteld is. Door compounding maakt dat een groot verschil. Om die reden betaalt Berkshire Hathaway ook geen dividend.

Ik zit vooral in cash equivalenten/ deposito's. Is een no-brainer voor mij. Maar verschillende mensen hebben ook verschillende omstandigheden dus iedereen moet dat voor zichzelf bekijken.quote:Op zaterdag 1 februari 2014 12:56 schreef WillemMiddelkoop het volgende:

[..]

Die tig posts en vooral het deel over shiller k/w hebben mij wel aan het denken gezet. Zit jij nog steeds 100% cash/deposito? (en wat Rabo certificaten)

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dat kun je zelf wel narekenen. Trek elk jaar een percentage van je winst af en dan compounden over 30 jaar. Vergelijk dat met de situatie waarbij je pas over 30 jaar een percentage aftrekt.quote:Op zaterdag 1 februari 2014 13:00 schreef floris_b het volgende:

[..]

Heb je meer informatie over het uitstellen van belastingbetaling en de voordelen hiervan?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Zoiets als IBM?quote:Op zaterdag 1 februari 2014 12:13 schreef monkyyy het volgende:

Het is niet alleen dividend waar je je op moet focussen, je wil dat dividend houdbaar is en periodiek verhoogd wordt:

Als Buffet fan zul je dit interessant vinden; een paper over hoe Buffet aan zijn outperformance komt. Komt op value investing, maar met name op de leverage van die kwaliteitsaandelen neer. En dan compounding uiteraard.

Buffett's outperformance komt, naast het kopen van kwaliteit, voornamelijk door zijn float. Als hij die niet had maakte hij 4-5% minder en was hij slechts iets van 500 miljoen waard en had niemand ooit van hem gehoord.

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Leverage dus.quote:Op zaterdag 1 februari 2014 13:21 schreef monkyyy het volgende:

Buffett's outperformance komt, naast het kopen van kwaliteit, voornamelijk door zijn float. Als hij die niet had maakte hij 4-5% minder en was hij slechts iets van 500 miljoen waard en had niemand ooit van hem gehoord.

$350/ maand op $140k is een luizige 3% per jaar. Die krijg ik op de bank ook, maar dan zonder een significante kans op 50% koersdaling. (Note: in de afgelopen 15 jaar is dat 2x gebeurd, na vergelijkbare bubbles).quote:Op zaterdag 1 februari 2014 12:27 schreef monkyyy het volgende:

[..]

Die dividend mantra, bizar hoe hij op een loon van $60k-50k een portefeuille heeft gebouwd van 140K in 3 jaar en nu maandelijks iets van $350 aan dividend binnen krijgt rollen.

Z'n hele outperformance vanaf dit punt moet dus komen uit koersstijging van een beurs die al zwaar is overgewaardeerd. En ja, dat is niet onmogelijk maar de kansen wegen imo niet op tegen de risico's.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Klopt, maar er is natuurlijk wel een verschil tussen een insurance float en geleveragede bedrijven. Om de man te quoten: "We're looking for... businesses earning good returns on equity while employing little or no debt."quote:

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

OT:

Selang maakte een goed punt, maar volgens mij is er een tax treaty met de VS, W8-BEN formulier invullen en de eventuele ingehouden dividendbelasting als bronbelasting verrekenen met de vermogensrendementsheffing in box 3.

Monkyyy maakte trouwens ook een goed punt, als je gaat voor hoog dividend aandelen is de financiering/houdbaarheid van dat dividend van belang. Je wilt natuurlijk niet dat een bedrijf zich vol schulden pompt (of andere financial enginering trucjes) om dividend uit te keren (IBM, KPN in het verleden e.d.) of dat het dividend niet houdbaar is door bubble winsten (banken in het verleden e.d.).

Selang maakte een goed punt, maar volgens mij is er een tax treaty met de VS, W8-BEN formulier invullen en de eventuele ingehouden dividendbelasting als bronbelasting verrekenen met de vermogensrendementsheffing in box 3.

Monkyyy maakte trouwens ook een goed punt, als je gaat voor hoog dividend aandelen is de financiering/houdbaarheid van dat dividend van belang. Je wilt natuurlijk niet dat een bedrijf zich vol schulden pompt (of andere financial enginering trucjes) om dividend uit te keren (IBM, KPN in het verleden e.d.) of dat het dividend niet houdbaar is door bubble winsten (banken in het verleden e.d.).

Ik ken de situatie in NL niet goed maar volgens mij kun je buitenlands dividend niet terugvragen. Iemand moet die Amerikanen immers betalen. Per verdrag betaal je gewoon 15%.quote:Op zaterdag 1 februari 2014 13:44 schreef piepeloi55 het volgende:

OT:

Selang maakte een goed punt, maar volgens mij is er een tax treaty met de VS, W8-BEN formulier invullen en de eventuele ingehouden dividendbelasting als bronbelasting verrekenen met de vermogensrendementsheffing in box 3.

Maar misschien heb ik het fout. Kan iemand dit bevestigen?

Edit: ik hoor net van iemand dat je het inderdaad kunt verrekenen. In dat geval is een hoog dividend voor NL beleggers geen probleem.

[ Bericht 7% gewijzigd door SeLang op 01-02-2014 14:06:00 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik herinner me eenzelfde soort discussie hier op Fok in 2007 (toen nog in WGR). Toen was het verhaal dat de beurs niet kon zakken want dan zouden de dividendyields door het dak gaan! En dividend aandelen was the way to go. De NL aandelen die toen aantrekkelijk werden gevonden vanwege dividend (uit m'n hoofd): Wessanen, KPN, ING, Fortis, RDS. Als je je geld gelijkmatig had verdeeld over die vijf aandelen dan was je nu bijna al je geld kwijt geweest!quote:Op zaterdag 1 februari 2014 13:44 schreef piepeloi55 het volgende:

Monkyyy maakte trouwens ook een goed punt, als je gaat voor hoog dividend aandelen is de financiering/houdbaarheid van dat dividend van belang. Je wilt natuurlijk niet dat een bedrijf zich vol schulden pompt (of andere financial enginering trucjes) om dividend uit te keren (IBM, KPN in het verleden e.d.) of dat het dividend niet houdbaar is door bubble winsten (banken in het verleden e.d.).

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Je kan misschien waardedalingen afdekken met put's die je betaalt uit het dividend?

Op <a href="https://forum.fok.nl/topic/2677908/2/25#p208861847" target="_blank" >zaterdag 22 april 2023 13:43</a> schreef <a href="https://forum.fok.nl/user/profile/62881" target="_blank" >r_one</a> het volgende:

En ik zeg je dat je op zaterdagmiddag van 2 tot 4 in je poedelnaakie de horlepiep moet dansen op het marktplein.

En ik zeg je dat je op zaterdagmiddag van 2 tot 4 in je poedelnaakie de horlepiep moet dansen op het marktplein.

Het is niet zozeer een focus op hoog inkomen, maar op betrouwbaar groeiend inkomen.quote:Op zaterdag 1 februari 2014 13:38 schreef SeLang het volgende:

[..]

$350/ maand op $140k is een luizige 3% per jaar. Die krijg ik op de bank ook, maar dan zonder een significante kans op 50% koersdaling.

Die meneer investeert in bedrijven die jaarlijks hun dividend verhogen soms zelfs met een streak van >50 jaar (Coca cola, Procter & Gamble).

If history is any guide, hij het dividend herbelegt, dan is die 350$ per maand volgend jaar circa 385$ per maand en het jaar daarop circa $420 en het jaar erop circa $460 en ga zo maar door. Ik wil nog wel eens een spaarrekening zien die mij ieder jaar een renteverhoging geeft, decennia lang achter elkaar.

Dat is het hele idee achter de strategie, focus je op sterke bedrijven die ieder jaar het dividend verhogen en ruimte hebben omdat te blijven doen.

• Laten we zeggen dat een investeerder een jaartje terug 1000 aandelen Coca-Cola kocht, en het dividend herbelegt. De afgelopen 4 kwartalen betaalde Coke $0,28 per kwartaal uit. Op een investering van bijna $36,000 lijkt die $1,120 aan dividendopbrengsten niet zoveel.

• Als het dividend wordt herbelegt tegen 3% heeft diegene nu 1030 aandelen, maar nu komt de magie, in februari dit jaar zal Coca-Cola, netzoals het de vorige 51 jaar heeft gedaan, het dividend verhogen. Laten we conservatief blijven en zeggen dat ze het verhogen van $0,28 naar $0,30.

• Nu betaalt zijn positie $1,236 uit in plaats van die $1,120, een inkomens verhoging van ruim 10%.

• Hetzelfde gebeurt in 2015, dividend herbelegt @3%, Coke verhoogt het dividend met $0,02: 1061 aandelen die $1,358 uitbetalen, een inkomens verhoging van 9,9%

Ga zo maar door. Dat is de hele charme van deze strategie, het inkomen is niet zozeer hoog, maar je inkomensstoom groeit wel significant harder dan de inflatie.

Nu raad ik natuurlijk niet aan om nu meteen al je geld in Coca-Cola te stoppen.

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Zelf heb ik altijd begrepen dat een w8-Ben formulier ervoor zorgt dat de dividendinhouding 15% is. Deze bronbelasting kun je dan weer verrekenen met box 3. Per saldo betaal je dan geen dividendbelasting, wat logisch is om dubbele afdracht te voorkomen. Je betaald immers al 1,2% over alles boven de 21K.quote:Op zaterdag 1 februari 2014 13:48 schreef SeLang het volgende:

Ik ken de situatie in NL niet goed maar volgens mij kun je buitenlands dividend niet terugvragen. Iemand moet die Amerikanen immers betalen. Per verdrag betaal je gewoon 15%.

Maar misschien heb ik het fout. Kan iemand dit bevestigen?

Maar ik ben geen fiscalist, kan ook goed dat ik er naast zit, ik heb de afgelopen jaren ook geen dividendaandelen gehad in de VS.

Zeker, qua debt service costs en weerbaarheid bij crashes. Het draait dan meer om de liquiditeit dan solvabiliteit op kortere termijn en die zit met een dergelijke constructie wel goed. Waarschijnlijk ook de reden dat Berkshire nooit in de problemen is gekomen bij diverse crashes, al heb ik daar nooit exacte cijfers van gezien.quote:Op zaterdag 1 februari 2014 13:38 schreef monkyyy het volgende:

Klopt, maar er is natuurlijk wel een verschil tussen een insurance float en geleveragede bedrijven. Om de man te quoten: "We're looking for... businesses earning good returns on equity while employing little or no debt."

Punt blijft dat wij, als buy and hold investeerders, die instrumenten niet hebben en zullen een dergelijke outperformance dan ook niet krijgen (zonder geluk/ leverage). Het echte rendement komt voor een buy and hold belegger niet zozeer uit het stockpicken waar iedereen zich blind op staart (al kun je daar wel wat op pakken op termijn door de ''rotzooi'' simpelweg weg te laten), maar om op de juiste marktwaardering te kopen. Het is niet voor niets dat Buffet een tracker voorsteld.

Bonds? Overigens niet mijn advies aangezien ik gezonde P/E ratios zie.quote:Op zaterdag 1 februari 2014 12:34 schreef WillemMiddelkoop het volgende:

[..]

Dit ja en mijn vraag is vooral of dit een goede methode is voor vermogensopbouw? Zeker nu de beurzen in mijn -en vele andere hier- ogen behoorlijk is overgewaardeerd. Wat zijn eventuele alternatieven?

True. We zouden eigenlijk gewoon Berkshire moeten kopen en niet zelf nog aandelen moeten kiezen. Buffett en zijn discipelen doen dat wel voor ons en maken ook nog gebruik van een superieure structuur waar wij geen toegang tot hebben.quote:Op zaterdag 1 februari 2014 14:30 schreef piepeloi55 het volgende:

[..]

Zeker, qua debt service costs en weerbaarheid bij crashes. Het draait dan meer om de liquiditeit dan solvabiliteit op kortere termijn en die zit met een dergelijke constructie wel goed. Waarschijnlijk ook de reden dat Berkshire nooit in de problemen is gekomen bij diverse crashes, al heb ik daar nooit exacte cijfers van gezien.

Punt blijft dat wij, als buy and hold investeerders, die instrumenten niet hebben en zullen een dergelijke outperformance dan ook niet krijgen (zonder geluk/ leverage). Het echte rendement komt voor een buy and hold belegger niet zozeer uit het stockpicken waar iedereen zich blind op staart (al kun je daar wel wat op pakken op termijn door de ''rotzooi'' simpelweg weg te laten), maar om op de juiste marktwaardering te kopen. Het is niet voor niets dat Buffet een tracker voorsteld.

[ Bericht 0% gewijzigd door monkyyy op 01-02-2014 19:57:13 ]

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Daarom was mijn eerdere betiteling als 'passive investing' inderdaad ook niet de juiste.. de dividendbeleggers zijn wel degelijk actief en vereist wel dat je het aandeel blijft beoordelen.quote:Op zaterdag 1 februari 2014 14:04 schreef SeLang het volgende:

Als je je geld gelijkmatig had verdeeld over die vijf aandelen dan was je nu bijna al je geld kwijt geweest!

Dat je niet kan rekenen op afspraken met de overheid is natuurlijk een gegeven. Buitenlandse dividendbelasting kan je als Nederlander over het algemeen wel terugvragen; dat is één van de weinige goede kanten van Financiën: met elk land is er wel een verdrag. Daar zitten wel wat haken en ogen aan (je mag niet meer terugvragen dan de verschuldigde Box 3-belasting én niet meer dan de fictieve ingehouden dividendbelasting, die in Nederland verschuldigd zou zijn over het geïncasseerde dividend), dus een zekere vorm van planning is wel verstandig.quote:Op zaterdag 1 februari 2014 12:24 schreef SeLang het volgende:

Nederland heeft inderdaad een afwijkend systeem (dat overigens de genoemde 20/30 jaar periode niet gaat overleven verwacht ik). Maar dan nog is dividend op z'n best neutraal. En dan moet je buitenlandse aandelen dus vermijden.

Het genereren van liquiditeit heeft natuurlijk wel inherent voordelen, met name bij (overige) illiquide vermogensbestanddelen, maar ook het uit de risicosfeer brengen van die liquiditeiten en in individuele gevallen de vraag of die overtollige liquiditeiten door het betreffende bedrijf wel rendabeler ingezet kunnen (blijven) worden dan eigen alternatieven.

Vooral dat laatste is een goed punt inderdaad.quote:Op zaterdag 1 februari 2014 18:49 schreef nostra het volgende:

Het genereren van liquiditeit heeft natuurlijk wel inherent voordelen, met name bij (overige) illiquide vermogensbestanddelen, maar ook het uit de risicosfeer brengen van die liquiditeiten en in individuele gevallen de vraag of die overtollige liquiditeiten door het betreffende bedrijf wel rendabeler ingezet kunnen (blijven) worden dan eigen alternatieven.

Alleen ben je nog steeds beter af als het bedrijf met dat geld eigen aandelen inkoopt ipv dividend uitkeert. Natuurlijk is eigen aandelen inkopen een slecht plan als die aandelen zijn overgewaardeerd (*kuch* nu *kuch*) maar in dat geval zou je als belegger die aandelen sowieso niet meer moeten willen hebben.

Overigens is dit imo nog steeds geen argument om specifiek "dividend aandelen" uit te zoeken.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Eens, het enige relevante is de total return. De verwachte waarde daarvan bepalen is al lastig genoeg en de wijze waarop die gerealiseerd wordt is hooguit vanuit fiscaal perspectief of persoonlijke overwegingen relevant.quote:Op zaterdag 1 februari 2014 19:03 schreef SeLang het volgende:

Overigens is dit imo nog steeds geen argument om specifiek "dividend aandelen" uit te zoeken.

Helaas gaan Buffet en Munger over niet al te lange tijd dood. Ik ben benieuwd wat er dan gaat gebeuren.quote:Op zaterdag 1 februari 2014 17:14 schreef monkyyy het volgende:

[..]

True. We zouden eigenlijk gewoon Berkshire moeten kopen en niet zelf nog aandelen moeten kiezen. Buffett en zijn discipelen doen dat wel voor ons en maken ook nog gebruik van een superieure structuur waar wij geen toegang tot hebben.

Kijk, dit is precies wat ik bedoel! Zo wil ik een dividendportefeuille gaan aanleggen met een horizon van ca. 30 jaar. Vraagt blijft alleen of ik dan nu moet instappen,vanaf nu geleidelijk moet instappen of beter kan wachten of dat dat bij herbeleggen bij bedrijven zoals in dit voorbeeld eigenlijk niet eens zo heel veel uitmaakt.quote:Op zaterdag 1 februari 2014 14:05 schreef monkyyy het volgende:

• Laten we zeggen dat een investeerder een jaartje terug 1000 aandelen Coca-Cola kocht, en het dividend herbelegt. De afgelopen 4 kwartalen betaalde Coke $0,28 per kwartaal uit. Op een investering van bijna $36,000 lijkt die $1,120 aan dividendopbrengsten niet zoveel.

• Als het dividend wordt herbelegt tegen 3% heeft diegene nu 1030 aandelen, maar nu komt de magie, in februari dit jaar zal Coca-Cola, netzoals het de vorige 51 jaar heeft gedaan, het dividend verhogen. Laten we conservatief blijven en zeggen dat ze het verhogen van $0,28 naar $0,30.

• Nu betaalt zijn positie $1,236 uit in plaats van die $1,120, een inkomens verhoging van ruim 10%.

• Hetzelfde gebeurt in 2015, dividend herbelegt @3%, Coke verhoogt het dividend met $0,02: 1061 aandelen die $1,358 uitbetalen, een inkomens verhoging van 9,9%

Ga zo maar door. Dat is de hele charme van deze strategie, het inkomen is niet zozeer hoog, maar je inkomensstoom groeit wel significant harder dan de inflatie.

En nog 2 praktische vragen:

1) heb je altijd de keuze voor stockdividend?

2) hoe bereken ik met welk bedrag ik moet kopen om uberhaupt 1 nieuw aandeel aan dividend te kunnen krijgen? (ik bedoel: als ik maandag 10 aandelen Unilever koop krijg ik bij stockdividend minder dan 1 aandeel dus dat werk niet...)

1) heb je altijd de keuze voor stockdividend?

2) hoe bereken ik met welk bedrag ik moet kopen om uberhaupt 1 nieuw aandeel aan dividend te kunnen krijgen? (ik bedoel: als ik maandag 10 aandelen Unilever koop krijg ik bij stockdividend minder dan 1 aandeel dus dat werk niet...)

1) Nee, maar afhankelijk van je broker kun je wel herbeleggen door direct nieuwe shares aan te kopen in de markt.quote:Op zaterdag 1 februari 2014 20:56 schreef WillemMiddelkoop het volgende:

En nog 2 praktische vragen:

1) heb je altijd de keuze voor stockdividend?

2) hoe bereken ik met welk bedrag ik moet kopen om uberhaupt 1 nieuw aandeel aan dividend te kunnen krijgen? (ik bedoel: als ik maandag 10 aandelen Unilever koop krijg ik bij stockdividend minder dan 1 aandeel dus dat werk niet...)

2) Simpel, prijs aandeel/dividend per aandeel. Het hangt dus af van de prijs van het aandeel op de dag dat je dividend wordt betaald. Overigens kun je vaak kiezen wat er met het restant wordt gedaan, uitkeren of bijkopen. Of bijvoorbeeld bijkopen indien het meer dan 50% van de prijs van een aandeel is.

1.) nee, dat heb je niet altijd.Bij Binck (broker) is het zo dat je alleen stockdividend van Nederlandse bedrijven kan krijgen (Shell en Unilever bijvoorbeeld). Van buitenlandse bedrijven (Coca cola, JNJ, Wall-Mart, McDonalds) kan je niet kiezen voor stockdividend helaas.quote:Op zaterdag 1 februari 2014 20:56 schreef WillemMiddelkoop het volgende:

En nog 2 praktische vragen:

1) heb je altijd de keuze voor stockdividend?

2) hoe bereken ik met welk bedrag ik moet kopen om uberhaupt 1 nieuw aandeel aan dividend te kunnen krijgen? (ik bedoel: als ik maandag 10 aandelen Unilever koop krijg ik bij stockdividend minder dan 1 aandeel dus dat werk niet...)

2.) Je kan bij Nederlandse bedrijven alleen hele aandelen krijgen, dus 1 Shell en 1 Unilever. Voor Unilever heb je nu 130 aandelen nodig om per kwartaal 1 aandeel te krijgen (bij de huidige prijs en dividendyield). Dat betekent een investering van ¤3600.

Daarom gewoon een tracker kopen (of 2-3 verschillende trackers) en eventueel dividend dat wordt uitgekeerd herbeleggen in diezelfde trackers.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dit is dus een stock dividend dat Unilever zelf organiseert door nieuwe aandelen te creeren? Weet je toevallig of Binck in zo'n geval transactiekosten berekent voor het toevoegen van 1 aandeel zoals in je voorbeeld ?quote:Op zondag 2 februari 2014 10:21 schreef QBay het volgende:

2.) Je kan bij Nederlandse bedrijven alleen hele aandelen krijgen, dus 1 Shell en 1 Unilever. Voor Unilever heb je nu 130 aandelen nodig om per kwartaal 1 aandeel te krijgen (bij de huidige prijs en dividendyield). Dat betekent een investering van ¤3600.

Kan dat ook bij Binck? en als ik uitgekeerd dividend wil herbeleggen betaal ik toch weer transactiekosten?quote:Op zondag 2 februari 2014 10:37 schreef SeLang het volgende:

Daarom gewoon een tracker kopen (of 2-3 verschillende trackers) en eventueel dividend dat wordt uitgekeerd herbeleggen in diezelfde trackers.

Ja dat kan bij Binck (maar niet automatisch, als je dat bedoelt). En je betaalt dan inderdaad transactiekosten (weer een nadeel van dividend) maar je kunt het dividend natuurlijk ook eerst opsparen zodat je wat grotere transacties kunt doen en de kosten dus relatief lager zijn.quote:Op zondag 2 februari 2014 10:41 schreef WillemMiddelkoop het volgende:

[..]

Kan dat ook bij Binck? en als ik uitgekeerd dividend wil herbeleggen betaal ik toch weer transactiekosten?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Wat een gedoe ook eigenlijk dat dividend  .

.

Eigenlijk is dividend a bitch als het je puur om vermogensopbouw gaat

Voor een rentenier heeft het wel wat voordelen trouwens. Tijdens een langdurig ondergewaardeerde markt (ja mensen, dat is >30 jaar geleden maar het bestaat echt!) word je dan namelijk niet gedwongen om aandelen tegen veel te lage prijzen te verkopen om in je levensonderhoud te voorzien omdat je een inkomstenstroom uit dividend hebt.

Dat is mijn Plan-A, btw

Eigenlijk is dividend a bitch als het je puur om vermogensopbouw gaat

Voor een rentenier heeft het wel wat voordelen trouwens. Tijdens een langdurig ondergewaardeerde markt (ja mensen, dat is >30 jaar geleden maar het bestaat echt!) word je dan namelijk niet gedwongen om aandelen tegen veel te lage prijzen te verkopen om in je levensonderhoud te voorzien omdat je een inkomstenstroom uit dividend hebt.

Dat is mijn Plan-A, btw

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik geloof wel echt in dividend en dividendaandelen. Maarruh dat Plan-A kan toch nog heel erg lang gaan duren? of verwacht jij binnen 5 a 10 jaar dat we in een langdurig ondergewaardeerde markt kunnen zitten?

0 vergeten? Want op zo'n bedrag is het minder dan de rente op een spaarrekening.quote:Op zaterdag 1 februari 2014 12:27 schreef monkyyy het volgende:

[..]

Die dividend mantra, bizar hoe hij op een loon van $60k-50k een portefeuille heeft gebouwd van 140K in 3 jaar en nu maandelijks iets van $350 aan dividend binnen krijgt rollen.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

Waar een 0 vergeten?quote:Op zondag 2 februari 2014 23:39 schreef icecreamfarmer_NL het volgende:

[..]

0 vergeten? Want op zo'n bedrag is het minder dan de rente op een spaarrekening.

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Overigens zijn trackers die op dividend aandelen focussen dan niet makkelijker?

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

http://www.dividendmantra(...)end-growth.html#morequote:Op zondag 2 februari 2014 23:46 schreef icecreamfarmer_NL het volgende:

Overigens zijn trackers die op dividend aandelen focussen dan niet makkelijker?

Hier heeft hij het over zijn portefeuille vs Vanguard Dividend Appreciation ETF en waarom hij voor afzonderlijke aandelen kiest: Geen beheerkosten, hogere yield, hogere dividend growth, stemrechten.

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Gebaseerd op gelijkmatig instappen en een stijging van de Dow Jones index heeft hij dan ongeveer 119K geinvesteerd en de rest is koerswinst. Ik denk dat hij beter een blog kan starten over hoe je $119.000 kunt wegzetten bij een totaal salaris van $180.000 over drie jaar. (Sommige van zijn postings gaan meen ik ook over frugality.)quote:Op zaterdag 1 februari 2014 12:27 schreef monkyyy het volgende:

Die dividend mantra, bizar hoe hij op een loon van $60k-50k een portefeuille heeft gebouwd van 140K in 3 jaar en nu maandelijks iets van $350 aan dividend binnen krijgt rollen.

Van zijn beleggingsstrategie ben ik minder onder de indruk. Omdat ik inmiddels nummer 3 ben die dit opmerkt, iets meer hierover: stel dat het gemiddelde dividend iets meer stijgt dan de huidige inflatie, zeg 3% per jaar. Dan heeft hij over 9,731 jaar: 350 x (1,03^9,731) = 466,67 usd per maand, hetgeen 4% per jaar is in vergelijking met dezelfde 140K.

De rente van een spaarrekening kan tegen die tijd net zo goed weer op 4% staan. Of nog hoger en mogelijk al eerder dan over 10 jaar.

Net als met een deposito of obligatie, commiteer je met dividend beleggen aan een periodieke inkomstenstroom. 3% is dan veel te laag. Dividenden van aandelen zijn immers minder zeker dan de rente op spaarrekeningen en obligaties. Als compensatie daarvoor vraagt de rationele belegger een hoger rendement: de aandelen risicopremie. (Die bestaat deels ook uit te verwachten koerswinst, maar historisch gezien leveren dividenden meer rendement op als koerswinst.)

Over dividendbeleggen verder geen kwaad woord trouwens. Dat is een prima strategie. Het is alleen niet het moment om daar nu mee te starten. Het dividend rendement is domweg te laag. Die blogger kan beter zijn positie liquideren en de kapitaal goden (of Bernanke) bedanken voor de opmerkelijk marktstijgingen precies op het moment dat hij met zijn strategie startte.

Binck rekent daar geen transactiekosten voor. Wel als je zelf 'handmatig' herbelegt. Let bij het bepalen van de benodigde hoeveelheid ook op hoe vaak per jaar wordt uitgekeerd. Vaak worden dividendcijfers per jaar gegeven op overzichtsites. Maar als dan bijvoorbeeld shell dividend per kwartaal uitkeert heb je 4 keer zoveel aandelen nodig om aan 1 aandeel stockdividend te komen. Voor shell heb je dan zo'n 75 ( misschien 85 voor de zekerheid) aandelen nodig. Kost je zo'n ruime 2000 euro.quote:Op zondag 2 februari 2014 10:38 schreef jaco het volgende:

[..]

Dit is dus een stock dividend dat Unilever zelf organiseert door nieuwe aandelen te creeren? Weet je toevallig of Binck in zo'n geval transactiekosten berekent voor het toevoegen van 1 aandeel zoals in je voorbeeld ?

Helder. Ik concludeer uit de antwoorden dat stock dividend een bruikbaar concept is, mits de onderneming dit zelf organiseert en je voldoende aandelen bezit. Het herbeleggen door je broker automatisch aandelen te laten kopen van uitgekeerd dividend, lijkt mij daarentegen onhandig. De transactiekosten worden al snel te hoog in vergelijking met de relatief lage aankopen. Ik denk dat het efficienter is om je saldo op te bouwen met een aantal dividend uitkeringen en dan een grotere aankoop te doen, zoals Selang voorstelt.quote:Op maandag 3 februari 2014 05:17 schreef dodoria het volgende:

Binck rekent daar geen transactiekosten voor. Wel als je zelf 'handmatig' herbelegt.

Indirect betaal je wel transactiekosten. Want de partij die het verdelen van de stockdividend regelt (Ik meen ABN, maar pin me er niet op vast!) rekent geloof ik 15% aan kosten.quote:Op maandag 3 februari 2014 05:17 schreef dodoria het volgende:

[..]

Binck rekent daar geen transactiekosten voor. Wel als je zelf 'handmatig' herbelegt. Let bij het bepalen van de benodigde hoeveelheid ook op hoe vaak per jaar wordt uitgekeerd. Vaak worden dividendcijfers per jaar gegeven op overzichtsites. Maar als dan bijvoorbeeld shell dividend per kwartaal uitkeert heb je 4 keer zoveel aandelen nodig om aan 1 aandeel stockdividend te komen. Voor shell heb je dan zo'n 75 ( misschien 85 voor de zekerheid) aandelen nodig. Kost je zo'n ruime 2000 euro.

Maar wel een beter gespreide porto.quote:Op zondag 2 februari 2014 23:53 schreef monkyyy het volgende:

[..]

http://www.dividendmantra(...)end-growth.html#more

Hier heeft hij het over zijn portefeuille vs Vanguard Dividend Appreciation ETF en waarom hij voor afzonderlijke aandelen kiest: Geen beheerkosten, hogere yield, hogere dividend growth, stemrechten.

Verder kan hij beter met een leverage van 3, 3 appartementen kopen en die verhuren.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

De een stopt zijn geld in dividend groeiende blue chips, de ander koopt een index, de ander gaat pharming traden en weer een ander koopt vastgoed.

Er zijn meerdere wegen die naar Rome leiden en er is niet per se een goede of foute manier, anders deden we allemaal wel op precies dezelfde manier.

Er zijn meerdere wegen die naar Rome leiden en er is niet per se een goede of foute manier, anders deden we allemaal wel op precies dezelfde manier.

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Klopt alleen zijn rendement is erg laag. Als je doel secundair inkomen is verdient hij meer met verhuur.quote:Op maandag 3 februari 2014 11:39 schreef monkyyy het volgende:

De een stopt zijn geld in dividend groeiende blue chips, de ander koopt een index, de ander gaat pharming traden en weer een ander koopt vastgoed.

Er zijn meerdere wegen die naar Rome leiden en er is niet per se een goede of foute manier, anders deden we allemaal wel op precies dezelfde manier.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

• Je vergeet koerswinst.quote:Op maandag 3 februari 2014 12:19 schreef icecreamfarmer_NL het volgende:

[..]

Klopt alleen zijn rendement is erg laag. Als je doel secundair inkomen is verdient hij meer met verhuur.

• Zijn doel is niet inkomen alleen. Zijn doel is een betrouwbaar inkomen dat significant harder groeit dan de inflatie. Historische huuropbrengsten groeien in de pas met de inflatie.

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Of verliesquote:

Bull en bearmarkets komen bijna geheel voor rekening van P/E expansie en krimp. En P/E is mean reverting. Je zult dus waarschijnlijk moeten opboksen tegen een krimpende P/E. En dat met een dividend yield van 1,97% op de S&P500...

Daarom zijn de returns zo waardeloos op hoge waarderingen.

Bij een instap op de huidige waardering en dan vasthouden mag je blij zijn als in 2034 blijkt dat je net de inflatie hebt bijgehouden. Op dit moment geeft een spaarrekening niet heel veel meer maar je houdt daarmee wel de optie open om tzt tegen aanzienlijk lagere prijzen te kopen terwijl je met een aandelenbelegging op dit moment dat lage verwachte rendement hebt "ingelockt".

[ Bericht 3% gewijzigd door SeLang op 03-02-2014 13:17:15 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Moet je je dat eens voorstellen, over 5 jaar betaalt Coca-Cola 50% meer dividend uit dan vandaag (Gewoon standaard jaarlijkse 7-10% verhogingen zoals het de afgelopen 10 jaar heeft gedaan), en het aandeel halveert ook nog eens omdat je grafiek dat zegt.

Dan kun je het aandeel aanschaffen voor 9% dividend yield en circa een P/E van 5. Ik zeg niet dat het onmogelijk is, maar het is wel onwaarschijnlijk.

Dan kun je het aandeel aanschaffen voor 9% dividend yield en circa een P/E van 5. Ik zeg niet dat het onmogelijk is, maar het is wel onwaarschijnlijk.

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Het principe van stevig doorsparen, zuinig leven en het herinvesteren van opbrengsten is een goede uitgangspositie voor vermogensopbouw. Ik denk echter dat deze beste man er te simplistisch naar kijkt of op zijn minst dingen over het hoofd ziet. Waarom?

- Het bedrag dat word gespaard en dus ingelegd word blijft gelijk, ongeacht hoe je dat investeerd.

- het % rente is niet veel lager, rente cumulatief op een spaarrekening laten staan of in bonds herinvesteren heeft hetzelfde effect.

- Duurzame hoge koerswinst voor pakweg over 10-20 jaar is niet reeel op deze waarderingen. (en daar moet dus de outperformance vandaan komen).

- Ik zie op zijn minst een aantal aandelen waarbij ik mijn vraagtekens zet bij de houdbaarheid van het dividend. Een nieuwe crisis en daarmee gepaarde balance sheet repairment doet de enige component (hardere dividendgroei dan rentegroei) teniet.

Ondertussen beleg je geld in overgewaarde aandelen waardoor je de kans mist om op een goedkoper, met een hogere dividendyield, in te stappen. Ik denk dan ook dat bij een nieuwe crash (en dus een massale balance sheet repairment) de termijn om met pensioen te gaan van de blogger flink verlengd moet gaan worden. Het doet er dus weldegelijk toe wat de markt doet en in welke marktomstandigheden we verkeren!

- Het bedrag dat word gespaard en dus ingelegd word blijft gelijk, ongeacht hoe je dat investeerd.

- het % rente is niet veel lager, rente cumulatief op een spaarrekening laten staan of in bonds herinvesteren heeft hetzelfde effect.

- Duurzame hoge koerswinst voor pakweg over 10-20 jaar is niet reeel op deze waarderingen. (en daar moet dus de outperformance vandaan komen).

- Ik zie op zijn minst een aantal aandelen waarbij ik mijn vraagtekens zet bij de houdbaarheid van het dividend. Een nieuwe crisis en daarmee gepaarde balance sheet repairment doet de enige component (hardere dividendgroei dan rentegroei) teniet.

Ondertussen beleg je geld in overgewaarde aandelen waardoor je de kans mist om op een goedkoper, met een hogere dividendyield, in te stappen. Ik denk dan ook dat bij een nieuwe crash (en dus een massale balance sheet repairment) de termijn om met pensioen te gaan van de blogger flink verlengd moet gaan worden. Het doet er dus weldegelijk toe wat de markt doet en in welke marktomstandigheden we verkeren!

SPOILEROm spoilers te kunnen lezen moet je zijn ingelogd. Je moet je daarvoor eerst gratis Registreren. Ook kun je spoilers niet lezen als je een ban hebt.

Nee, want koersen hebben geen invloed op dividend betalingen. En aangezien hij niet verkoopt maar wil rondkomen van dividend betalingen alleen maakt dat dus niet uit.quote:Op maandag 3 februari 2014 13:22 schreef piepeloi55 het volgende:

Ik denk dan ook dat bij een nieuwe crash (en dus een massale balance sheet repairment) de termijn om met pensioen te gaan van de blogger flink verlengd moet gaan worden.

Het is precies andersom: Als aandelen dit jaar verdubbelen, en dividendyields dus instorten, moet de pensioentermijn verlengd worden. Als aandelen dit jaar halveren kan hij met zijn frugal lifestyle over 3 jaar met pensioen. Als groei van dividend en groei van aandelen prijzen in de pas lopen, dan heeft hij uitgerekend met circa 7 jaar met pensioen te kunnen.

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

De koersen niet nee, maar houdbaarheid/groei van dividend wel en dat is waar ik naast de 'opportunity costs' op doel. De leverage op de balans van bedrijven is enorm toegenomen (sommige indicatoren wijzen op recordstanden zelfs) en bij een nieuwe crisis (of stijgende rente) zal er een balance sheet repairment volgen en recordmarges (=winsten) inklappen. Los van de koersen, wat zal dat doen met het dividend/buybacks denk je? Marktomstandigheden doen er ook bij deze strategie weldegelijk toe!quote:Op maandag 3 februari 2014 13:26 schreef monkyyy het volgende:

Nee, want koersen hebben geen invloed op dividend betalingen. En aangezien hij niet verkoopt maar wil rondkomen van dividend betalingen alleen maakt dat dus niet uit.

Het is precies andersom: Als aandelen dit jaar verdubbelen, en dividendyields dus instorten, moet de pensioentermijn verlengd worden. Als aandelen dit jaar halveren kan hij met zijn frugal lifestyle over 3 jaar met pensioen. Als groei van dividend en groei van aandelen prijzen in de pas lopen, dan heeft hij uitgerekend met circa 7 jaar met pensioen te kunnen.

Al zijn aandelen betaalden in 2009 meer dividend uit dan 2008, de zwaarste recessie in 80 jaar. Dividenden van kwaliteitsbedrijven blijven groeien.quote:Op maandag 3 februari 2014 13:29 schreef piepeloi55 het volgende:

[..]

De koersen niet nee, maar houdbaarheid/groei van dividend wel en dat is waar ik naast de 'opportunity costs' op doel. De leverage op de balans van bedrijven is enorm toegenomen (sommige indicatoren wijzen op recordstanden zelfs) en bij een nieuwe crisis (of stijgende rente) zal er een balance sheet repairment volgen en recordmarges (=winsten) inklappen. Los van de koersen, wat zal dat doen met het dividend/buybacks denk je? Marktomstandigheden doen er ook bij deze strategie weldegelijk toe!

Ik zie niet eens hoe dit een discussie punt is.

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Nee, maar dat komt meer omdat je de omvang van de bubble en de mogelijke consequenties niet ziet. Daar ligt het discussiepunt (en niet alleen in deze) namelijk.quote:Op maandag 3 februari 2014 13:39 schreef monkyyy het volgende:

Al zijn aandelen betaalden in 2009 meer dividend uit dan 2008, de zwaarste recessie in 80 jaar. Dividenden van kwaliteitsbedrijven blijven groeien.

Ik zie niet eens hoe dit een discussie punt is.

Dat kan en tot nog toe heb je gelijk.

SPOILEROm spoilers te kunnen lezen moet je zijn ingelogd. Je moet je daarvoor eerst gratis Registreren. Ook kun je spoilers niet lezen als je een ban hebt.

Je vergeet waardestijging grond.quote:Op maandag 3 februari 2014 12:59 schreef monkyyy het volgende:

[..]

• Je vergeet koerswinst.

• Zijn doel is niet inkomen alleen. Zijn doel is een betrouwbaar inkomen dat significant harder groeit dan de inflatie. Historische huuropbrengsten groeien in de pas met de inflatie.

Dat kun je contractueel regelen (en zelfs bij gereguleerde woningen ligt hij 1,5% punt boven inflatie).

Verder is vastgoed veel minder volatiel en zorgen dus voor een ebtrouwbaarder inkomen.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

Ik heb Coca-Cola niet specifiek bestudeerd maar ik zie een dividend yield van 2,9%, niet iets waar ik warm van word. Tevens zie ik een P/E van 20 wat betekent een earningsyield van een magere 5%. En dan leven we nu ook nog in extreem gunstige tijden.quote:Op maandag 3 februari 2014 13:20 schreef monkyyy het volgende:

Moet je je dat eens voorstellen, over 5 jaar betaalt Coca-Cola 50% meer dividend uit dan vandaag (Gewoon standaard jaarlijkse 7-10% verhogingen zoals het de afgelopen 10 jaar heeft gedaan), en het aandeel halveert ook nog eens omdat je grafiek dat zegt.

Dan kun je het aandeel aanschaffen voor 9% dividend yield en circa een P/E van 5. Ik zeg niet dat het onmogelijk is, maar het is wel onwaarschijnlijk.

En die koersdalingen die onmogelijk zijn voor zo'n mooi aandeel... je weet hopelijk dat de koers tussen 1998 en 2005 meer dan gehalveerd is en dat het aandeel tot op de dag van vandaag nog steeds onder de 1998 koers staat? Dat is 16 jaar later!

En hoewel een aandeel als KO waarschijnljk minder hard zal dalen tijdens een crisis is een P/E daling van 20 naar 10 gewoon prima mogelijk, zeker als de groei afvlakt. Op die gehalveerde koers heb je dan een dividend yield van 5,8% wat nieteens belachelijk hoog is historisch gezien.

Let wel, dit is geen voorspelling. Ik geef alleen aan dat wat jou nu onwaarschijnlijk lijkt helemaal niet zo extreem is. En het idee dat jij denkt te weten hoe een bedrijf er over 5 jaar (!) voor staat is imo tamelijk absurd.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

http://caldaro.files.word(...)-shiller-updated.pngquote:Op maandag 3 februari 2014 13:44 schreef icecreamfarmer_NL het volgende:

[..]

Je vergeet waardestijging grond.

Dat kun je contractueel regelen (en zelfs bij gereguleerde woningen ligt hij 1,5% punt boven inflatie).

Verder is vastgoed veel minder volatiel en zorgen dus voor een ebtrouwbaarder inkomen.

Op lange termijn zijn vastgoedprijs stijgingen verwaarloosbaar. 40% winst over 120 jaar. Vergelijk dat met de Dow Jones die van 66 naar 16,000 is geklommen in dezelfde tijdsperiode.

Goede bedrijven verhogen hun dividend met 2-3x de inflatie over langere periodes.

Als een van je 3 verhuurders failliet gaat, ben je 1/3 van je inkomen kwijt. Als een van zijn 43 bedrijven failliet gaat, is hij 2,3% van zijn inkomen kwijt.

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Huh je verhuurt ze zelf he.quote:Op maandag 3 februari 2014 13:50 schreef monkyyy het volgende:

[..]

http://caldaro.files.word(...)-shiller-updated.png

Op lange termijn zijn vastgoedprijs stijgingen verwaarloosbaar. 40% winst over 120 jaar. Vergelijk dat met de Dow Jones die van 66 naar 16,000 is geklommen in dezelfde tijdsperiode.

Goede bedrijven verhogen hun dividend met 2-3x de inflatie over langere periodes.

Als een van je 3 verhuurders failliet gaat, ben je 1/3 van je inkomen kwijt. Als een van zijn 43 bedrijven failliet gaat, is hij 2,3% van zijn inkomen kwijt.

Dus je houdt altijd kapitaal over zelfs in oorlogstijd.

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

Nog steeds denk ik niet dat 3 appartementen verhuren een betere strategie is dan een brede aandelen portefeuille bouwen, gezien zijn doelen en middelen.quote:Op maandag 3 februari 2014 13:52 schreef icecreamfarmer_NL het volgende:

[..]

Huh je verhuurt ze zelf he.

Dus je houdt altijd kapitaal over zelfs in oorlogstijd.

Maar je kan dividendmantra altijd zelf vragen waarom hij kiest voor aandelen en niet voor vastgoed verhuur, hij reageert op iedere comment.

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Hier zit trouwens een ernstige denkfout die ikzelf overigens in 2009 (helaas) zelf ook maakte: voor de grote corporaties is er helemaal geen crisis! In tegendeel, de afgelopen jaren waren één groot winstmarges bonanza, met dank aan de ramp-up in staatsschuld wereldwijd. Voor de disconnect met de "gewone" wereld: lees dit topic:quote:Op maandag 3 februari 2014 13:39 schreef monkyyy het volgende:

[..]

Al zijn aandelen betaalden in 2009 meer dividend uit dan 2008, de zwaarste recessie in 80 jaar. Dividenden van kwaliteitsbedrijven blijven groeien.

AEX / Waarom zijn de bedrijfswinsten momenteel zo hoog?

En ja, winstmarges staan hierdoor nu op een alltime high op ongeveer het dubbele van wat historisch gemiddeld is. Dus welke recessie? Dit is juist de grootste boom ever! Maar ook winstmarges zijn mean-reverting.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

http://www3.valueline.com/dow30/f2084.pdfquote:Op maandag 3 februari 2014 13:50 schreef SeLang het volgende:

[..]

En die koersdalingen die onmogelijk zijn voor zo'n mooi aandeel... je weet hopelijk dat de koers tussen 1998 en 2005 meer dan gehalveerd is en dat het aandeel tot op de dag van vandaag nog steeds onder de 1998 koers staat? Dat is 16 jaar later!

In 1998 verdiende Coca-Cola $0,71 per aandeel waarvan het $0,30 uitbetaalde als dividend. Je kon het aandeel kopen voor een prijs van gemiddeld $36,42.

Je hebt gelijk, als je blue chips koopt voor een P/E van >51, dan ga je slechte resultaten halen.

In 2005 verdiende Coca-Cola $1,09 per aandeel waarvan het $0,56 uitbetaalde als dividend. Je kon het aandeel kopen voor een prijs van gemiddeld $21.50. Een P/E van 19.7.

Als je het aandeel had gekocht tegen die koerswinst verhouding in die tijd had je het oke gedaan. Niet uitzonderlijk goed, niet slecht, gewoon een "standaard" 9,9% rendement wat je mag verwachten van blue chips op langere termijn.

SPOILEROm spoilers te kunnen lezen moet je zijn ingelogd. Je moet je daarvoor eerst gratis Registreren. Ook kun je spoilers niet lezen als je een ban hebt.http://low-risk-investing.com/

Het gaat uiteindelijk inderdaad om de prijs die je betaalt voor een aandeel. Ik geloof nu, net als jij, dat aandelen op het moment niet super aantrekkelijk zijn, maar er wordt mijns inziens overdreven over hoever ze overgewaardeerd zijn als geheel.

[ Bericht 3% gewijzigd door monkyyy op 03-02-2014 16:47:30 ]You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Je verwijst hierbij weer naar de Kalecki Profit Equation. Ik kan er weinig tegenin brengen, maar het blijft voor mij een soort bewijs uit het ongerijmde, zo van: als de staatsschulden toenemen moeten volgens Kalecki (ceteris paribus) de bedrijfswinsten toenemen. En dat kan ik nog geloven, maar de vervolgvraag is dan natuurlijk langs welk mechanisme een bedrijf als Coca Cola precies van die toegenomen overheidsuitgaven profiteert. Overheden steken zich immers niet in de schulden om er wagonladingen cola van te kopen.quote:Op maandag 3 februari 2014 13:59 schreef SeLang het volgende:

[..]

Hier zit trouwens een ernstige denkfout die ikzelf overigens in 2009 (helaas) zelf ook maakte: voor de grote corporaties is er helemaal geen crisis! In tegendeel, de afgelopen jaren waren één groot winstmarges bonanza, met dank aan de ramp-up in staatsschuld wereldwijd.

Was het een fabrikant van oorlogstuig of een constructeur van snelwegen geweest, dan had ik me er iets bij kunnen voorstellen. Maar het enige mechanisme dat ik nu voor me zie, is dat overheden met die schulden hun overdrachtsuitgaven aan steuntrekkers en pensionado's op peil houden en daarmee de Cola-consumptie een beetje ondersteunen. Maar ik vermoed dat die verklaring jou niet zint, want jij ziet het aanverwante mechanisme van QE niet als inflatoir (terwijl dat er toch voor zorgt dat overheden grote hoeveelheden 'extra', nieuw gemaakt geld in de economie pompen via overdrachtsuitgaven en ambtenarensalarissen die zonder QE niet, of niet zo goedkoop, gefinancierd hadden kunnen worden).

Gebaseerd op Shiller P/E vind je op de S&P500 een overwaardering van 50% (50% boven de historische mediaan). Ook met andere bewezen maatstaven die corrigeren voor cyclus (bijv Tobin's Q) vind je vergelijkbare overwaardering.quote:Op maandag 3 februari 2014 16:41 schreef monkyyy het volgende:

Het gaat uiteindelijk inderdaad om de prijs die je betaalt voor een aandeel. Ik geloof nu, net als jij, dat aandelen op het moment niet super aantrekkelijk zijn, maar er wordt mijns inziens overdreven over hoever ze overgewaardeerd zijn als geheel.

Kijk je naar de 1-yr trailing P/E dan zit je nog steeds bijna 30% boven de historische mediaan. Waarom dat verschil (50% vs 30%)? Omdat de "E" zelf cyclisch is! En vooral nu is dat extreem, met winstmarges die bijna het dubbele zijn van wat historisch normaal is. En dat is niet houdbaar. Vandaar dat een cyclisch gecorrigeerde waarderingsmaatstaf een veel betere correlatie heeft met forward returns dan een gewone 1-yr trailing P/E

Het is erg logisch dat als je aandelen koopt op een waardering die historisch bovengemiddeld is, dat dan je verwachte returns onder het historisch gemiddelde liggen. Je betaalt immers meer voor dezelfde toekomstige winst. Om die reden zal bij constant blijvende P/E krimp je rendement dus tegenvallen.

Maar het is veel erger want daar komt nog een factor bovenop: P/E krimp! Als P/E teruggaat naar de mediaan en daarna ver daaronder dan zul je daar ook tegenop moeten boxen. Vergeet ook niet wat mediaan betekent: per definitie zat je 50% van de tijd zelfs onder dat niveau.

Vooral nu met winstmarges op een alltime high is het imo meer dan ooit belangrijk om een cyclisch gecorrigeerde maatstaf te gebruiken want anders extrapoleer je veel te optimistisch naar de toekomst.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Nee dit is in een notendop hoe het werkt. Bedrijven reduceren kosten door mensen te ontslaan e.d. en normaal zou dat ook vraag verminderen. Maar die vraag blijft intact omdat de overheid bereid is om zich diep in de schulden te steken om dat te compenseren. Dus gewoon doorgaan met met feesten op de creditcard van de overheid (zolang als het duurt). Het gevolg is dat bedrijven minder uitgaven hebben terwijl de vraag intact blijft, met als resultaat hogere winstmarges.quote:Op maandag 3 februari 2014 17:38 schreef dvr het volgende:

[..]

Je verwijst hierbij weer naar de Kalecki Profit Equation. Ik kan er weinig tegenin brengen, maar het blijft voor mij een soort bewijs uit het ongerijmde, zo van: als de staatsschulden toenemen moeten volgens Kalecki (ceteris paribus) de bedrijfswinsten toenemen. En dat kan ik nog geloven, maar de vervolgvraag is dan natuurlijk langs welk mechanisme een bedrijf als Coca Cola precies van die toegenomen overheidsuitgaven profiteert. Overheden steken zich immers niet in de schulden om er wagonladingen cola van te kopen.

Was het een fabrikant van oorlogstuig of een constructeur van snelwegen geweest, dan had ik me er iets bij kunnen voorstellen. Maar het enige mechanisme dat ik nu voor me zie, is dat overheden met die schulden hun overdrachtsuitgaven aan steuntrekkers en pensionado's op peil houden en daarmee de Cola-consumptie een beetje ondersteunen. Maar ik vermoed dat die verklaring jou niet zint,

Hoe dat specifiek zit met Coca-Cola dat weet ik natuurlijk niet. Ik ken de ontwikkeling van hun winstmarges ook niet. In de Kalecki vergelijking kijk je gewoon naar het totaal van alle corporates.

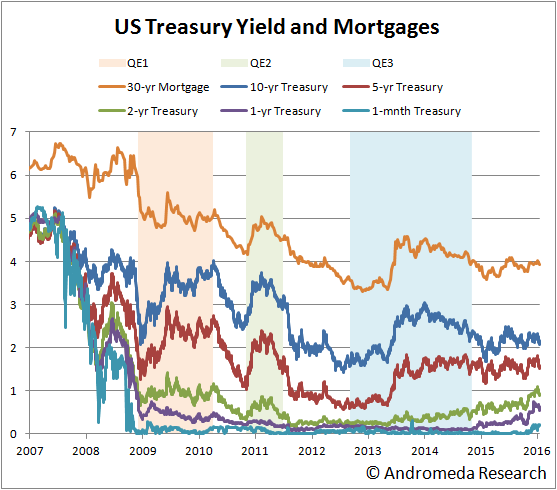

QE heeft tot nu toe in elk geval nauwelijks gezorgd voor nieuw geld in de economie. Die cash gaat direct terug naar de Fed op deposito om daar vervolgens 0,25% op te verdienen. Daarom werkt QE ook niet.quote:want jij ziet het aanverwante mechanisme van QE niet als inflatoir (terwijl dat er toch voor zorgt dat overheden grote hoeveelheden 'extra', nieuw gemaakt geld in de economie pompen via overdrachtsuitgaven en ambtenarensalarissen die zonder QE niet, of niet zo goedkoop, gefinancierd hadden kunnen worden).

Het effect zou zelfs negatief kunnen zijn omdat het schaduwbank systeem wordt afgeknepen: door Treasuries uit de markt te nemen zijn er minder re-hypothekiseerbare assets beschikbaar (maar hoe groot dat effect werkelijk is weet ik niet).

En het rente effect van QE is er nauwelijks. De Fed geeft dat zelf toe en bovendien zag je yields per saldo juist oplopen tijdens QE periodes.

Maar goed, dat Kalecki mechanisme is is uiteindelijk heel simpel: het is een overdracht van rijkdom van overheid (=belastingbetaler) naar corporaties. De overheid gaat diep in het rood en de corporaties steken dat in hun zak. De gemiddelde burger profiteert niet want lonen zijn vlak of dalend (in reële termen).

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik vind het onverklaarbaar hoe de Shiller P/E aandelen al sinds 1990 als overgewaardeerd bestempelt. Met uitzondering van een korte periode in 2009. Mijn gevoel zegt dat die indicator niet meer helemaal klopt.

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

De indicator is wat het is, alleen interpretaties kunnen natuurlijk verschillen.quote:Op maandag 3 februari 2014 18:02 schreef monkyyy het volgende:

[ afbeelding ]

Ik vind het onverklaarbaar hoe de Shiller P/E aandelen al sinds 1990 als overgewaardeerd bestempelt. Met uitzondering van een korte periode in 2009. Mijn gevoel zegt dat die indicator niet meer helemaal klopt.

Zelf probeer ik niet alleen naar het plaatje te kijken maar het in context te plaatsen. Je komt vanaf een super laag niveau begin jaren '80 in ongeveer 10 jaar tijd naar een overwaardering. Vanaf daar ging het echter verder tot een piek in 2000 met extreme overwaardering. Dit valt precies samen met een enorme opbouw van leverage wereldwijd. Daarna dondert het langzaam maar zeker in elkaar, waarbij overheid en centrale banken steeds extremere ingrepen doen. Het is imo ook geen toeval dat we juist in de afgelopen 15 jaar maar liefst twee keer een S&P500 daling hebben gezien van >50%. Dat is imo het gevolg van extreme interventies om extreme niveaus te handhaven die vervolgens falen. En eerlijk gezegd verwacht ik tzt weer een daling van die magnitude. Dat is ook onderdeel van die "new normal" van de afgelopen 20 jaar met extreem hoge waarderingsniveaus.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Toch is de schaduwbanksector wereldwijd de laatste jaren alleen maar groter gegroeid. Bovendien kan een beetje bankier zelfs een drol nog verhypothekeren. Ik betwijfel dat verband dus. In de VS is de sector inderdaad gekrompen, maar dat is m.i. door grote afschrijvingen. Amerikaans schuldpapier is bij uitstek een wereldwijde markt dus daar zou de rest van de wereld ook onder moeten lijden.quote:Op maandag 3 februari 2014 18:00 schreef SeLang het volgende:

Het effect zou zelfs negatief kunnen zijn omdat het schaduwbank systeem wordt afgeknepen: door Treasuries uit de markt te nemen zijn er minder re-hypothekiseerbare assets beschikbaar (maar hoe groot dat effect werkelijk is weet ik niet).

Voor mij als ondernemer blijft het raar. Zulke oplopende bedrijfswinsten zouden zich binnen een paar jaar moeten vertalen in grotere werkgelegenheid door toetreding van nieuwe concurrenten, en in koopkrachtstijging door scherpere prijsconcurrentie. Waarom zien we daar zo weinig van? Naar mijn idee komt dat door de steeds grotere concentratie van economische macht in een steeds kleiner aantal grote ondernemingen, die iedere potentiële concurrent simpelweg opkopen voordat die hun dominante marktpositie kan bedreigen. Van mij zou er wereldwijde wetgeving mogen komen die ieder bedrijf tot opsplitsing dwingt zodra de omzet bv. $10mld/jr overstijgt. Daarboven bieden grote ondernemingen geen enkel innovatief voordeel meer en vernietigen ze alleen maar kostbare werkgelegenheid. Mede daarom ook de steeds grotere kloof tussen onder/middenklasse en superrijken.quote:Maar goed, dat Kalecki mechanisme is is uiteindelijk heel simpel: het is een overdracht van rijkdom van overheid (=belastingbetaler) naar corporaties. De overheid gaat diep in het rood en de corporaties steken dat in hun zak. De gemiddelde burger profiteert niet want lonen zijn vlak of dalend (in reële termen).

Vergeet niet dat het aantal Treasuries in de markt ondanks QE nog steeds toeneemt. De Fed koopt maar een deel op. Maar QE remt het dus wel af want dat ruilt Treasuries voor cash en cash is niet re-hypothekiseerbaar. Maar of het effect in de praktijk merkbaar is daar heb ik zoals gezegd geen flauw idee van.quote:Op maandag 3 februari 2014 18:56 schreef dvr het volgende:

[..]

Toch is de schaduwbanksector wereldwijd de laatste jaren alleen maar groter gegroeid. Bovendien kan een beetje bankier zelfs een drol nog verhypothekeren. Ik betwijfel dat verband dus. In de VS is de sector inderdaad gekrompen, maar dat is m.i. door grote afschrijvingen. Amerikaans schuldpapier is bij uitstek een wereldwijde markt dus daar zou de rest van de wereld ook onder moeten lijden.

Daarom schreef ik ook al dat winstmarges mean-reverting zijn. Als dat niet zo is dan is het kapitalistische systeem kapot. (En als het kapitalistische systeem kapot is dan gaat je economische groei er uiteindelijk ook aan)quote:Voor mij als ondernemer blijft het raar. Zulke oplopende bedrijfswinsten zouden zich binnen een paar jaar moeten vertalen in grotere werkgelegenheid door toetreding van nieuwe concurrenten, en in koopkrachtstijging door scherpere prijsconcurrentie. Waarom zien we daar zo weinig van?

Naar mijn idee komt dat door de steeds grotere concentratie van economische macht in een steeds kleiner aantal grote ondernemingen, die iedere potentiële concurrent simpelweg opkopen voordat die hun dominante marktpositie kan bedreigen.

Er is momenteel een overdracht van rijkdom aan de gang van kleine naar grote ondernemingen. De kleine betalen namelijk de stimulus waarmee de grote ondernemingen hun winstmarges verhogen. Een kleine ondernemer kan z'n belastingen niet ontwijken, de grote corporates wel. Maar de grote corporaties leveren in verhouding veel minder banen op dan de kleine ondernemingen. Daarom is de politiek van hoge belastingen om "de economie te stimuleren" ook zo slecht.quote:Van mij zou er wereldwijde wetgeving mogen komen die ieder bedrijf tot opsplitsing dwingt zodra de omzet bv. $10mld/jr overstijgt. Daarboven bieden grote ondernemingen geen enkel innovatief voordeel meer en vernietigen ze alleen maar kostbare werkgelegenheid. Mede daarom ook de steeds grotere kloof tussen onder/middenklasse en superrijken.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Gesteld dat een ondermeming aan al je criteria voldoet. Hoe bepaal je dan of de huidige koers van het aandeel te hoog, redelijk of misschien zelfs laag is ?quote:Op maandag 3 februari 2014 16:41 schreef monkyyy het volgende:

Je hebt gelijk, als je blue chips koopt voor een P/E van >51, dan ga je slechte resultaten halen.

In het kader van dividend lijkt me vooral de eerder genoemde factoren van belang; houdbaarheid van dividend uitbetaling, de verwachte dividend stijging en (bovenal?) de yield tegen de huidige prijs.quote:Op dinsdag 4 februari 2014 05:06 schreef jaco het volgende:

[..]

Gesteld dat een ondermeming aan al je criteria voldoet. Hoe bepaal je dan of de huidige koers van het aandeel te hoog, redelijk of misschien zelfs laag is ?

Ik denk dat er vrij makkelijk over het punt wat Monky eerder noemde heen gegaan wordt; Voor iemand die van plan is om te leven van de dividend uitkering is het juist die dividend uitkering wat van belang is, niet de koers van het aandeel. Sterker nog, zolang hij in de opbouw fase zit is een dalende koers alleen maar beter. Uiteraard zolang dividend uitgekeerd kan blijven worden, maar daar selecteert hij juist op en rebalanced z'n portfolio op juist dit punt.

Ik snap dat het een hele andere strategie is dan de meeste hier hanteren, maar om nu met argumenten te komen dat de koersen te hoog zijn is imho nogal loos. Dat boeit dus niet

Tuurlijk wel. De yield die hij haalt op zijn dividend is lachwekkend laag.quote:Op dinsdag 4 februari 2014 09:18 schreef nikao het volgende:

[..]

In het kader van dividend lijkt me vooral de eerder genoemde factoren van belang; houdbaarheid van dividend uitbetaling, de verwachte dividend stijging en (bovenal?) de yield tegen de huidige prijs.

Ik denk dat er vrij makkelijk over het punt wat Monky eerder noemde heen gegaan wordt; Voor iemand die van plan is om te leven van de dividend uitkering is het juist die dividend uitkering wat van belang is, niet de koers van het aandeel. Sterker nog, zolang hij in de opbouw fase zit is een dalende koers alleen maar beter. Uiteraard zolang dividend uitgekeerd kan blijven worden, maar daar selecteert hij juist op en rebalanced z'n portfolio op juist dit punt.

Ik snap dat het een hele andere strategie is dan de meeste hier hanteren, maar om nu met argumenten te komen dat de koersen te hoog zijn is imho nogal loos. Dat boeit dus niet

1/10 Van de rappers dankt zijn bestaan in Amerika aan de Nederlanders die zijn voorouders met een cruiseschip uit hun hongerige landen ophaalde om te werken op prachtige plantages.

"Oorlog is de overtreffende trap van concurrentie."

"Oorlog is de overtreffende trap van concurrentie."

Dat boeit dus wel want je houdt jezelf voor de gek als je tevreden bent met 3% dividend terwijl de koers gemiddeld met 3% per jaar daalt dankzij P/E mean-reversion.quote:Op dinsdag 4 februari 2014 09:18 schreef nikao het volgende:

Ik snap dat het een hele andere strategie is dan de meeste hier hanteren, maar om nu met argumenten te komen dat de koersen te hoog zijn is imho nogal loos. Dat boeit dus niet

Jij gaat er vanuit dat een bedrijf tot in de eeuwigheid dividend kan blijven betalen en dat dat dividend nooit daalt. Maar dat kun je helemaal niet weten. Kijk in de geschiedenis, dan zie tal van prachtige business die uiteindelijk gewoon verdwenen is, na decennialang succes en dividend betalingen. Niemand weet hoe de wereld er over zeg 10 jaar uitziet. En al helemaal op het vlak van business. Er kan echt veel veranderen is zo'n periode. Denk aan de internet revolutie, de telecoms, fotografische film, etc...

Nog los daarvan... Stel dat het wel lukt om 3% voor de eeuwigheid in te locken, ben je daar blij mee als over 10 jaar de inflatie 10% is en rente 12%?