WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Hmm, hier maar even gaan meelezen. Wil me erin verdiepen en max. 5k beleggen voor een periode van max. 2 jaar (waarna natuurlijk nieuwe aandelen)

--------------------------------------------------------------------------------------------------------------------------

SeLang (en anderen), ik ben benieuwd wat je van het volgende artikel vind.

http://www.analist.nl/index.php?page=hottopics&id=340

De schrijver hiervan beweert dat de inflatiecijfers van het CBS niet kloppen, omdat er gebruik wordt gemaakt van substituut producten. De echte inflatie is gemiddeld 7,5% volgens de schrijver, gemeten over de laatste 35 jaar.

Dat betekent volgens hem dat het echte rendement op goud, aandelen, obligaties en sparen vele malen lager is dan de meeste mensen denken.

Heeft deze man het bij het rechte eind, of klopt zijn inflatieberekening gewoon niet?

http://www.analist.nl/index.php?page=hottopics&id=340

De schrijver hiervan beweert dat de inflatiecijfers van het CBS niet kloppen, omdat er gebruik wordt gemaakt van substituut producten. De echte inflatie is gemiddeld 7,5% volgens de schrijver, gemeten over de laatste 35 jaar.

Dat betekent volgens hem dat het echte rendement op goud, aandelen, obligaties en sparen vele malen lager is dan de meeste mensen denken.

Heeft deze man het bij het rechte eind, of klopt zijn inflatieberekening gewoon niet?

Even een kruispost uit AEX topic van me

Hoe denken jullie over AF/KLM? Het lijkt uit te breken. Even wat plaatjes ter illustratie:

Koersverloop en de DMI indicator

Je ziet dus dat 50/100 daags gemiddelde al uitgebroken zijn en de 200 daags nadert ook snel.

Zo denken analysten erover + de afwijking

Meer koop en holdadviezen dan sells. Price spread is nu nagenoeg 0

Volatility

Die neemt af, er lijkt wat meer rust in de koers te zitten. Bodem lag ergens rond 7 euro, maar klimt sinds enige weken structureel. Ik blijf het interessant vinden.:)

Hoe denken jullie over AF/KLM? Het lijkt uit te breken. Even wat plaatjes ter illustratie:

Koersverloop en de DMI indicator

Je ziet dus dat 50/100 daags gemiddelde al uitgebroken zijn en de 200 daags nadert ook snel.

Zo denken analysten erover + de afwijking

Meer koop en holdadviezen dan sells. Price spread is nu nagenoeg 0

Volatility

Die neemt af, er lijkt wat meer rust in de koers te zitten. Bodem lag ergens rond 7 euro, maar klimt sinds enige weken structureel. Ik blijf het interessant vinden.:)

Ik ben bekend met deze argumenten en ook met de hogere inflatie die Shadowstats geeft. Om te beginnen is Inflatie natuurlijk ook maar een gestandardiseerd mandje van goederen en diensten en de inflatie zoals je persoonlijk beleeft is daarom erg afhankelijk van je persoonlijke situatie en levensstijl. Je kunt kritiek hebben op de inflatieberekening van vandaag de dag maar je kunt je ook afvragen of de 'inflexibele' berekening die Shadowstats hanteert wel representatief is. De waarheid ligt denk ik ergens in het midden, maar is dus ook sterk afhankelijk van waar je je geld aan uitgeeft.quote:Op woensdag 6 mei 2009 12:52 schreef dyna18 het volgende:

SeLang (en anderen), ik ben benieuwd wat je van het volgende artikel vind.

http://www.analist.nl/index.php?page=hottopics&id=340

De schrijver hiervan beweert dat de inflatiecijfers van het CBS niet kloppen, omdat er gebruik wordt gemaakt van substituut producten. De echte inflatie is gemiddeld 7,5% volgens de schrijver, gemeten over de laatste 35 jaar.

Dat betekent volgens hem dat het echte rendement op goud, aandelen, obligaties en sparen vele malen lager is dan de meeste mensen denken.

Heeft deze man het bij het rechte eind, of klopt zijn inflatieberekening gewoon niet?

Overigens, als de inflatie te laag wordt ingeschat betekent dat automatisch dat je de economische groei te hoog inschat (dat is immers de stijging van het GDP gecorrigeerd voor inflatie). Als je 7,5% inflatie neemt zoals in het artikel dan hebben we de afgelopen 35 jaar dus een negatieve economische groei gehad.

Ikzelf heb me er nooit erg in verdiept welke inflatieberekening dichter bij de realiteit staat om de eenvoudige reden dat het geen invloed heeft op je beleggings beslissingen: De beste catagorie blijft de beste catagorie, ook als de opbrengst na aftrek van een hogere inflatie een lager reel rendement oplevert.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik weet niets van TA af maar ik denk niet dat KLM in staat zal zijn de structureel hogere energieprijzen (+ de kosten voor uitstoot) door te berekenen aan haar consumenten. Voor de lange termijn = fail (ik zou bijna zeggen shortkandidaat).quote:Op woensdag 6 mei 2009 12:54 schreef veekeend het volgende:

Hoe denken jullie over AF/KLM? Het lijkt uit te breken. Even wat plaatjes ter illustratie:

Please Move The Deer Crossing Sign

Je voert hier een aantal (vooral chart technische) argumenten aan die AF/KLM meer of minder aantrekkelijk zouden maken. De eerste vraag die ik dan stel is of die argumenten valide zijn (net zoals je zou doen bij fundamentele argumenten zoals winstgroei, marges, waardering etc).quote:Op woensdag 6 mei 2009 12:54 schreef veekeend het volgende:

Even een kruispost uit AEX topic van me

Hoe denken jullie over AF/KLM? Het lijkt uit te breken. Even wat plaatjes ter illustratie:

Koersverloop en de DMI indicator

[ afbeelding ]

Je ziet dus dat 50/100 daags gemiddelde al uitgebroken zijn en de 200 daags nadert ook snel.

Zo denken analysten erover + de afwijking

[ afbeelding ]

Meer koop en holdadviezen dan sells. Price spread is nu nagenoeg 0

Volatility

[ afbeelding ]

Die neemt af, er lijkt wat meer rust in de koers te zitten. Bodem lag ergens rond 7 euro, maar klimt sinds enige weken structureel. Ik blijf het interessant vinden.:)

Het is voor mij niet evident waarom een uitgebroken 50/100 daags gemiddelde of een DMI reading positief dan wel negatief zouden zijn. Ik weet dat veel technisch analysten naar dat soort dingen kijken, maar ik heb nog nooit bewijs gezien dat die dingen inderdaad een voorspellende waarde hebben. Zelf heb ik in het verleden veel van die dingen getest en ben nog nooit iets tegengekomen dat op een voldoende grote dataset met enige consistentie iets voorspelt.

Ik heb ooit weleens een paar dingetjes hierover gepost, o.a. hier (niet uitputtend, maar als voorbeeld hoe je het kunt analyseren:

Mythbusters: 50-daags moving average

Moving average gebruikt als 'stoploss'

Er is overtuigend bewijs dat analysten als groep geen outperformance kunnen halen (dat is ook logisch, want zij zijn zelf de markt). Ik zie dus ook niet hoe je de hoeveelheid buy, sell en hold adviezen als indicator kunt gebruiken. Volgens dezelfde logica kun je ze overigens ook niet als contra-indicator gebruiken, zoals velen doen (waaronder soms ikzelf, tegen beter inquote:Meer koop en holdadviezen dan sells.

Ik hoop dat ik niet afzeikerig overkom want zo is het zeker niet bedoeld. Ik vind het juist top dat je dit soort dingen post. Je hebt een mening en je post onderbouwing en mooie plaatjes. Had iedereen hier maar zo'n onderbouwing. Ik geef alleen commentaar vanuit mijn eigen ervaring

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Thnx for the response. Ik plaats hier enkel een paar plaatjes (technisch gerelateerd vooral)met wat kreten erbij om een discussie te ontlokken (plus dat de meesten hier geen toegang tot dit soort materiaal hebben, en ik hoop dat ze er wat van kunnen leren). En je hapt toe, dus laat ik ook reagerenquote:Op woensdag 6 mei 2009 14:06 schreef SeLang het volgende:

[..]

Je voert hier een aantal (vooral chart technische) argumenten aan die AF/KLM meer of minder aantrekkelijk zouden maken. De eerste vraag die ik dan stel is of die argumenten valide zijn (net zoals je zou doen bij fundamentele argumenten zoals winstgroei, marges, waardering etc).

Het is voor mij niet evident waarom een uitgebroken 50/100 daags gemiddelde of een DMI reading positief dan wel negatief zouden zijn. Ik weet dat veel technisch analysten naar dat soort dingen kijken, maar ik heb nog nooit bewijs gezien dat die dingen inderdaad een voorspellende waarde hebben. Zelf heb ik in het verleden veel van die dingen getest en ben nog nooit iets tegengekomen dat op een voldoende grote dataset met enige consistentie iets voorspelt.

Ik heb ooit weleens een paar dingetjes hierover gepost, o.a. hier (niet uitputtend, maar als voorbeeld hoe je het kunt analyseren:

Mythbusters: 50-daags moving average

Moving average gebruikt als 'stoploss'

[..]

Er is overtuigend bewijs dat analysten als groep geen outperformance kunnen halen (dat is ook logisch, want zij zijn zelf de markt). Ik zie dus ook niet hoe je de hoeveelheid buy, sell en hold adviezen als indicator kunt gebruiken. Volgens dezelfde logica kun je ze overigens ook niet als contra-indicator gebruiken, zoals velen doen (waaronder soms ikzelf, tegen beter in).

Ik hoop dat ik niet afzeikerig overkom want zo is het zeker niet bedoeld. Ik vind het juist top dat je dit soort dingen post. Je hebt een mening en je post onderbouwing en mooie plaatjes. Had iedereen hier maar zo'n onderbouwing. Ik geef alleen commentaar vanuit mijn eigen ervaring.

Ik kan ook grafiekjes presenteren die precies het tegenovergestelde laten zien. Uiteindelijk is iedereen biased bezig.

Candlestick, waarbij blauwe staafje een negatief koersverloop laten zien en witte positief. Sinds maart voor AF/KLM zijn er maar 5 dagen geweest met negatief koersverloop. Is dat dan een teken van overbought zijn? Kwestie van eigen interpretatie.

Dit is ook interessant. De sterretjes geven trends aan. Als je goed kijkt, zie je dus dat er weer een opgaande trend is, die alleen in een negatieve trend kan veranderen bij een koers onder de 8.14......

Om in te gaan op je eerste vraag. Ik denk zeker dat TA-indicatoren valide kunnen zijn. Ik ben het met je eens dat zaken op historische data gebaseerd zijn en daardoor altijd achter de feiten aanlopen. De koers is het meest representatieve i.k.v. actualiteit, maar daarin zit in feite ook al alle informatie verwerkt. In hoeverre zou het voorspellende waarde hebben, ik betwijfel het ook ten zeerste. Dan moeten we denk ik meer het behaviorial finance gebied in. Waarom stappen beleggers in een bepaald fonds? Met een bepaalde verwachting neem ik aan (ga er maar niet vanuit dat ze lukraak gokken), maar waar op gebaseerd? TA?

Of fundamentele analyse? Maar welke conclusies trek je daar dan weer uit. Iedereen kijkt weer anders naar cijfers. Ook analysten. Zij worden dan ook weer gebiased door gesprekken met management van bedrijven en het is af te vragen in hoeverre zij onafhankelijk opereren. Zeker als een bedrijf bij de bank/broker de liquidity providing laat verzorgen.

2 voorbeeldjes, waarbij je dus ook als contra indicator kan gebruiken

:

1) analyst MS, die enkel hold adviezen heeft sinds 2007. Zou het soelaas geboden hebben als je het strikt volgde? Nee dus.

2) Of neem de analyst van GS

Ik denk per saldo dat beleggen enkel positief renderend werkt als je verschillende zaken in ogenschouw neemt

1) Macro/politieke indicatoren

2) Fundamentele analyse/ TA

3) Gezond verstand (dus niet in zaken geld stoppen waar je niet alles van begrijpt

4) Heldere instap/exit criteria voor jezelf bepalen en je er ook aan houden. Dus niet te emotioneel betrokken raken en er zo naar handelen

5) Niet teveel transacties doen, af en toe afstand nemen.

To be continued de gedachtenwisseling, moet echt weer even aan de slag

[ Bericht 0% gewijzigd door veekeend op 06-05-2009 15:21:05 ]

Het hoeft niet een kwestie van interpretatie te zijn. Juist dit soort dingetjes zijn eenvoudig te testen op historische data.quote:Op woensdag 6 mei 2009 15:12 schreef veekeend het volgende:

Candlestick, waarbij blauwe staafje een negatief koersverloop laten zien en witte positief. Sinds maart voor AF/KLM zijn er maar 5 dagen geweest met negatief koersverloop. Is dat dan een teken van overbought zijn? Kwestie van eigen interpretatie.

[ afbeelding ]

Die sterretjes dat is de 'Parabolic SAR'. Dat is een veelgebruikte trailing stop strategie die zowel een prijs als een tijdcomponent heeft. Erg elegant, daarom is dit ook een van de exitstrategieen die ik in het verleden heb gebacktest. Je moet dan natuurlijk wel eerst een winstgevende entry hebben.quote:Dit is ook interessant. De sterretjes geven trends aan. Als je goed kijkt, zie je dus dat er weer een opgaande trend is, die alleen in een negatieve trend kan veranderen bij een koers onder de 8.14......

[ afbeelding ]

Je kunt de Parabolic SAR ook op zichzelf als long/short entry strategie toepassen, waarbij je dus je positie draait bij een doorbraak. In dit plaatje kun je echter zo al zien dat die strategie waarschijnlijk verliesgevend zou zijn geweest, ondanks de sterke trends. Dit is overigens consistent met backtests die ik in het verleden heb gedaan met de Parabolic SAR op een aantal markten.

Stel dat een indicator 'werkt', dan moet ongeacht wat het mechanisme daarachter is uit een statistische analyse kunnen blijken dat er een inderdaad een significante correlatie bestaat tussen de waarde van de indicator op dit moment en wat er in de toekomst gaat volgen. Zolang dit niet redelijkerwijs is aangetoond zie ik die indicator als ruis.quote:Om in te gaan op je eerste vraag. Ik denk zeker dat TA-indicatoren valide kunnen zijn. Ik ben het met je eens dat zaken op historische data gebaseerd zijn en daardoor altijd achter de feiten aanlopen. De koers is het meest representatieve i.k.v. actualiteit, maar daarin zit in feite ook al alle informatie verwerkt. In hoeverre zou het voorspellende waarde hebben, ik betwijfel het ook ten zeerste. Dan moeten we denk ik meer het behaviorial finance gebied in. Waarom stappen beleggers in een bepaald fonds? Met een bepaalde verwachting neem ik aan (ga er maar niet vanuit dat ze lukraak gokken), maar waar op gebaseerd? TA?

Of fundamentele analyse? Maar welke conclusies trek je daar dan weer uit. Iedereen kijkt weer anders naar cijfers. Ook analysten. Zij worden dan ook weer gebiased door gesprekken met management van bedrijven en het is af te vragen in hoeverre zij onafhankelijk opereren. Zeker als een bedrijf bij de bank/broker de liquidity providing laat verzorgen.

Dit zijn weer mooie voorbeelden van analysten die de plank misslaan. Maar helaas betekent dat nog niet dat je een winstgevende strategie hebt als je contrair aan die analysten gaat handelen.quote:2 voorbeeldjes, waarbij je dus ook als contra indicator kan gebruiken

:

1) analyst MS, die enkel hold adviezen heeft sinds 2007. Zou het soelaas geboden hebben als je het strikt volgde? Nee dus.

[ afbeelding ]

2) Of neem de analyst van GS

[ afbeelding ]

1,2) Hier komt het er weer op neer dat ik het beter moet zien dan mijn tegenpartij die over dezelfde informatie beschikt maar de tegengestelde conclusie trekt. De vraag is dus: wat maakt mij slimmer dan hem. Als ik niet geloofwaardig kan onderbouwen waarom ik slimmer ben, dan ben ik dat waarschijnlijk ook niet.quote:Ik denk per saldo dat beleggen enkel positief renderend werkt als je verschillende zaken in ogenschouw neemt

1) Macro/politieke indicatoren

2) Fundamentele analyse/ TA

3) Gezond verstand (dus niet in zaken geld stoppen waar je niet alles van begrijpt

4) Heldere instap/exit criteria voor jezelf bepalen en je er ook aan houden. Dus niet te emotioneel betrokken raken en er zo naar handelen

5) Niet teveel transacties doen, af en toe afstand nemen.

3) Dit is inderdaad altijd waar

4) Heldere entry/ exit criteria impliceren dat ik een werkende strategie heb (hier kom ik weer bij het hoofdstuk 'edge'). Het 'emotioneel betrokken raken' is iets waar hele tradingboeken over geschreven zijn, maar het is imo een non-issue. Het echte issue is dat de meeste traders geen edge hebben, daarom niet in control zijn en daarom emotioneel betrokken zijn. Als je weet dat je een winstgevende strategie hebt en de statistieken van je strategie min of meer kent dat is het emotioneel helemaal niet moeilijk om vast te houden aan je entry- en exit criteria, ook niet als trades tegen je gaan. Je weet tenslotte dat je het juiste doet.

5) Transacties kosten geld (fees, spread, slippage). Hoewel die bedragen klein zijn is het verlies daarvan wel 100% consistent. Je moet dus afwegen of die extra verliezen wel opwegen tegen de potentiele winst. Aangezien de meeste edges in trading zwak zijn en de gemiddelde trade daarom slechts een heel klein bedrag oplevert hakken die transactiekosten er hard in. Overtrading leidt dan al snel tot verliezen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Je laat in jouw plaatjes echter enkel trading analyse zien. Dan neem je dus enkel een deel van punt 2) door, verder niks. Het hangt natuurlijk ook sterk af van je eigen manier van handelen, maar persoonlijk ben ik meer een lange termijn belegger. Dat betekent dat voor mij de fundamentele waardering vele malen zwaarder weegt dan een trading analyse.quote:Op woensdag 6 mei 2009 15:12 schreef veekeend het volgende:

[..]

Thnx for the response. Ik plaats hier enkel een paar plaatjes (technisch gerelateerd vooral)met wat kreten erbij om een discussie te ontlokken (plus dat de meesten hier geen toegang tot dit soort materiaal hebben, en ik hoop dat ze er wat van kunnen leren). En je hapt toe, dus laat ik ook reagerenHet is hetgeen beleggen ook altijd interessant maakt, verschillende invalshoeken, verschillende analyse methodieken, andere voorkeuren en visies. Gellukkig maar! Ik zie het als afzeikerig, integendeel. We kunnen er alleen maar van leren.

Ik kan ook grafiekjes presenteren die precies het tegenovergestelde laten zien. Uiteindelijk is iedereen biased bezig. Candlestick, waarbij blauwe staafje een negatief koersverloop laten zien en witte positief. Sinds maart voor AF/KLM zijn er maar 5 dagen geweest met negatief koersverloop. Is dat dan een teken van overbought zijn? Kwestie van eigen interpretatie.

[ afbeelding ]

Dit is ook interessant. De sterretjes geven trends aan. Als je goed kijkt, zie je dus dat er weer een opgaande trend is, die alleen in een negatieve trend kan veranderen bij een koers onder de 8.14......

[ afbeelding ]

Om in te gaan op je eerste vraag. Ik denk zeker dat TA-indicatoren valide kunnen zijn. Ik ben het met je eens dat zaken op historische data gebaseerd zijn en daardoor altijd achter de feiten aanlopen. De koers is het meest representatieve i.k.v. actualiteit, maar daarin zit in feite ook al alle informatie verwerkt. In hoeverre zou het voorspellende waarde hebben, ik betwijfel het ook ten zeerste. Dan moeten we denk ik meer het behaviorial finance gebied in. Waarom stappen beleggers in een bepaald fonds? Met een bepaalde verwachting neem ik aan (ga er maar niet vanuit dat ze lukraak gokken), maar waar op gebaseerd? TA?

Of fundamentele analyse? Maar welke conclusies trek je daar dan weer uit. Iedereen kijkt weer anders naar cijfers. Ook analysten. Zij worden dan ook weer gebiased door gesprekken met management van bedrijven en het is af te vragen in hoeverre zij onafhankelijk opereren. Zeker als een bedrijf bij de bank/broker de liquidity providing laat verzorgen.

2 voorbeeldjes, waarbij je dus ook als contra indicator kan gebruiken

:

1) analyst MS, die enkel hold adviezen heeft sinds 2007. Zou het soelaas geboden hebben als je het strikt volgde? Nee dus.

[ afbeelding ]

2) Of neem de analyst van GS

[ afbeelding ]

Ik denk per saldo dat beleggen enkel positief renderend werkt als je verschillende zaken in ogenschouw neemt

1) Macro/politieke indicatoren

2) Fundamentele analyse/ TA

3) Gezond verstand (dus niet in zaken geld stoppen waar je niet alles van begrijpt

4) Heldere instap/exit criteria voor jezelf bepalen en je er ook aan houden. Dus niet te emotioneel betrokken raken en er zo naar handelen

5) Niet teveel transacties doen, af en toe afstand nemen.

To be continued de gedachtenwisseling, moet echt weer even aan de slag

In een normale analyse zitten voor mij een aantal elementen. Ten eerste wil een ik inschatting kunnen maken van de huidige waardering en de waardering door de cycle. Da's voor mij een kwestie van de huidige multiples (zowel forward als backward looking) goed krijgen en kijken naar de peer group of vergelijkbare industrieën. Vervolgens deze multiples en de peer group over tijd bekijken om te zien hoe deze multiples zich gedragen en om vast te stellen waar op de (eventuele) curve we nu zitten.

Als je comfortabel bent met de multiples, kun je kijken naar de earnings. De broker consensus is dan de makkelijkste proxi, maar ik probeer er in ieder geval zelf ook wat aan toe te voegen. Brokers zijn met name qua projecties niet erg goed imho. De combinatie van deze outlook en de huidige waardering geeft een beter idee over de huidige multiple versus de "fundamentele" waardering die het bedrijf imho zou moeten kunnen behalen en dus een koersdoel.

Belangrijk puntje is trouwens om op basis van de beschikbaar data ook enigzins inzicht te krijgen in de solvabiliteit. Vroeger geen hot topic, maar er staan tegenwoordig gewoon een aantal aandelen tegen option value op de beurs en de kans om alles te verlies moet je ontlopen.

Maar goed, verder helpt een LBO model mij ook altijd wel. Een short form doe je in 5 minuten en ik vind het inzicht in de "waardecreatie" op de langere termijn altijd wel verfrissend. Ik heb bijvoorbeeld graag bedrijven waarbij de "waardecreatie" uit cashflow komt, in plaats van een business case waarbij alles gecreëerd wordt op "exit". Enfin, daarbij weet je dat als er geen case gemaakt kan worden voor een LBO, er ook weer een kleinere kans is op een eventuele bonus; een overname. Je kunt ook een DCF doen, komt eigenlijk op hetzelfde neer.

De rest is dan iets dat eigenlijk lijkt op een snelle Porter, waarbij ik een beetje een beeld probeer te krijgen van de aantrekkelijkheid van het bedrijf. De simpele vraag "wil ik in deze industrie zitten?" is vaak al verhelderend. Een mening over regulering, leveranciers, klanten, competitie en substitutie lijkt me voor een LT investeerder toch enigzins relevant. Kwaliteit van het management team (hoe is hun strategie geformuleerd, etc.) is relevant.

Nou ja, wordt een hele lijst. Maar je doet het met de juiste tools vrij snel en je investeert toch voor de lange termijn.

Trouwens laatst echt ontzetten lopen balen, hoewel ik weet dat dat enkel een zwakte is. Zat te kijken naar een bepaald bedrijf in een sector waar ik zelf veel vanaf weet. Mooi, solide bedrijf, maar helaas momenteel in een hoek waar de klappen vallen. Aardig wat schuld, maar niet teveel. Daardoor wel een koers die gekelderd was. Even over gedacht om te kopen, maar ik wil mijn kruit voorlopig eigenlijk droog houden en dus was het nog geen optie. Twee maanden later staat het bedrijf alweer 350% hoger. In een doodsaaie industrie, puur door paniek bij investeerders eerder...

"Winners never quit, 'cause quitters never win"

"Greedy people get rich, but pigs get slaughtered"

"Greedy people get rich, but pigs get slaughtered"

Als quant zijnde ben ik dat met je eens. Ik vraag me alleen af of iedereen er zo naar kijkt. Alhoewel dit al redelijk specifieke data is voor de gemiddelde belegger.quote:Op woensdag 6 mei 2009 18:24 schreef SeLang het volgende:

[..]

Het hoeft niet een kwestie van interpretatie te zijn. Juist dit soort dingetjes zijn eenvoudig te testen op historische data.

Heb je ergens nog van die testresultaten? Ben ik wel benieuwd naar. PM me maar andersquote:Die sterretjes dat is de 'Parabolic SAR'. Dat is een veelgebruikte trailing stop strategie die zowel een prijs als een tijdcomponent heeft. Erg elegant, daarom is dit ook een van de exitstrategieen die ik in het verleden heb gebacktest. Je moet dan natuurlijk wel eerst een winstgevende entry hebben.

Je kunt de Parabolic SAR ook op zichzelf als long/short entry strategie toepassen, waarbij je dus je positie draait bij een doorbraak. In dit plaatje kun je echter zo al zien dat die strategie waarschijnlijk verliesgevend zou zijn geweest, ondanks de sterke trends. Dit is overigens consistent met backtests die ik in het verleden heb gedaan met de Parabolic SAR op een aantal markten.

Jij trekt hier dus in feite een zwart/wit verband, als ik er vanuit ga dat je puur statistisch naar de data en resultaten kijkt. Of zie ik dat verkeerd.quote:Stel dat een indicator 'werkt', dan moet ongeacht wat het mechanisme daarachter is uit een statistische analyse kunnen blijken dat er een inderdaad een significante correlatie bestaat tussen de waarde van de indicator op dit moment en wat er in de toekomst gaat volgen. Zolang dit niet redelijkerwijs is aangetoond zie ik die indicator als ruis.

True, als het zo makkelijk zou zijn, dan volgde iedereen allang dit soort strategiënquote:Dit zijn weer mooie voorbeelden van analysten die de plank misslaan. Maar helaas betekent dat nog niet dat je een winstgevende strategie hebt als je contrair aan die analysten gaat handelen.

Daar is waar veel mensen de fout in gaan, ze zijn/worden overconfident en denken beter te zijn dan de markt. Diverse studies hebben al aangetoond dat dit niet zo is. Sterker nog, er wordt doorgaans alleen maar geld verband door overmatig traden en de daarbij gepaarde kosten.quote:1,2) Hier komt het er weer op neer dat ik het beter moet zien dan mijn tegenpartij die over dezelfde informatie beschikt maar de tegengestelde conclusie trekt. De vraag is dus: wat maakt mij slimmer dan hem. Als ik niet geloofwaardig kan onderbouwen waarom ik slimmer ben, dan ben ik dat waarschijnlijk ook niet.

Simpel gezegd heb je gelijk. Maar als het zo simpel was, waarom gebeurt het dan vaak niet. De ratio blijkt vaak toch lastig gescheiden te houden van de irratio. Plus er zit natuurlijk een stuk termijn/visie in waaraan je je dient te houden met de strategie. Niet iedereen kan daar het geduld voor opbrengen.quote:4) Heldere entry/ exit criteria impliceren dat ik een werkende strategie heb (hier kom ik weer bij het hoofdstuk 'edge'). Het 'emotioneel betrokken raken' is iets waar hele tradingboeken over geschreven zijn, maar het is imo een non-issue. Het echte issue is dat de meeste traders geen edge hebben, daarom niet in control zijn en daarom emotioneel betrokken zijn. Als je weet dat je een winstgevende strategie hebt en de statistieken van je strategie min of meer kent dat is het emotioneel helemaal niet moeilijk om vast te houden aan je entry- en exit criteria, ook niet als trades tegen je gaan. Je weet tenslotte dat je het juiste doet.

Ik vraag me wel eens af in hoeverre er onderzocht is of beleggers rekening houden met transactiekosten en zich daardoor laten leiden door wel/niet meer/minder te handelen. Volgens mij valt dat sterk tegen.quote:5) Transacties kosten geld (fees, spread, slippage). Hoewel die bedragen klein zijn is het verlies daarvan wel 100% consistent. Je moet dus afwegen of die extra verliezen wel opwegen tegen de potentiele winst. Aangezien de meeste edges in trading zwak zijn en de gemiddelde trade daarom slechts een heel klein bedrag oplevert hakken die transactiekosten er hard in. Overtrading leidt dan al snel tot verliezen.

Beetje quick reply, maar wil hier het scherm af gaan sluiten. Kom ook op jou nog terug drive-r, je hebt namelijk een aantal interessante en terechte punten, die ik nog niet had aangesneden

Het begint wel een erg forse bear markt rally te worden of zitten we een in een lange termijn up trend?

Please Move The Deer Crossing Sign

Crosspost voor de niet-AEX mensen:

TA: Steun en weerstandsniveaus, werken ze echt?

Horizontale steun- en weerstandsniveaus behoren tot de meest gebruikte dingen in de technische analyse. Daarom leek het me interessant om eens te onderzoeken in hoeverre steun- en weerstandsniveaus daadwerkelijk een voorspellende waarde hebben wat betreft de toekomstige richting van beurskoersen.

Het idee gaat als volgt: een vorige prijstop geeft 'weerstand'. Het is moeilijk voor de koers om hier bovenuit te komen. Als dat zo is, dan zou de kans groot moeten zijn dat de koers omdraait bij een top. Is de prijs eenmaal boven de 'weerstand' uitgebroken, dan zou de kans groot zijn dat de koers verder stijgt.

Een zelfde verhaal geldt voor steunniveaus. Een vorige bodem geeft 'steun'. Het is moeilijk voor de koers om hier doorheen te breken. Maar is de koers eenmaal door zijn steun heen, dan zou de kans op verder koersdalingen groot zijn.

Hoe gaan we testen of steun- en weerstandsniveaus daadwerkelijk voorspellende waarde hebben?

Stap 1: deninieer 'top' en 'bodem'

Een 'top' of 'bodem' impliceert dat er een golfbeweging plaatsvindt. Een koersgrafiek is een fractal met golfjes binnen golfjes binnen golfjes...

We moeten per test besluiten wat de minimale grootte is van een golfbeweging voordat we iets een 'top' of een bodem noemen'. Dit wordt een parameter in de simulatie.

Note: In plaats van een vast percentage te nemen normaliseer ik alles naar de volatiliteit, gemeten als het 400 bar gemiddelde van de Average True Range. Dit zorgt dat de golf langzaam meesschaalt als de volatiliteit in de loop van de jaren toe- of afneemt. Ook maakt het testen over verschillende markten beter met elkaar vergelijkbaar omdat parameters zich automatisch aanpassen.

Stap 2: definieer 'doorbraak' en 'afketsen' op steun- en weerstands niveaus.

In deze simulatie kijk ik simpelweg naar het bereiken van een bepaald niveau. Maar is een penetratie van 0,1% door een niveau een doorbraak? En kunnen we zeggen dat de koers is 'afgeketst' op een weerstand als dat niveau net niet wordt gehaald, of als de koers er eerst even doorheen gaat om daarna om te keren?

Om die reden definieer ik een volgende parameter: de marge rondom het steun/ weerstandsniveau, dus zeg maar de breedte van de weerstands- en steunzones. Deze parameter is gedefineerd als een percentage van de kleinst mogelijke golf. Ook deze parameter zal worden gevarieerd in de simulatie en kan dus ook NUL worden, hetgeen betekent dat ik kijk naar het exacte niveau.

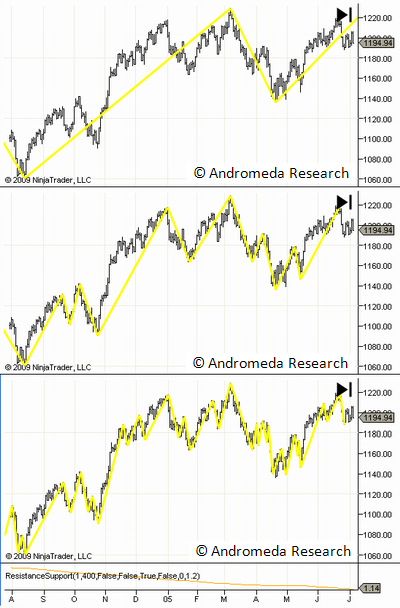

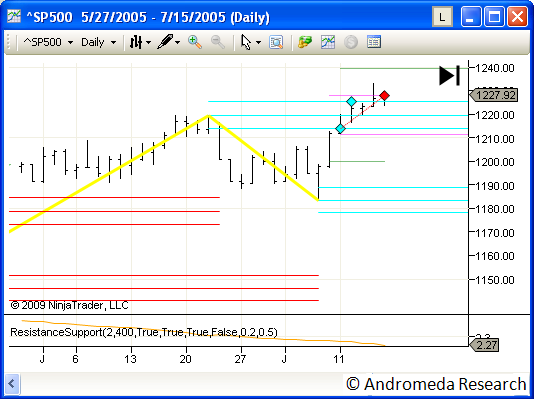

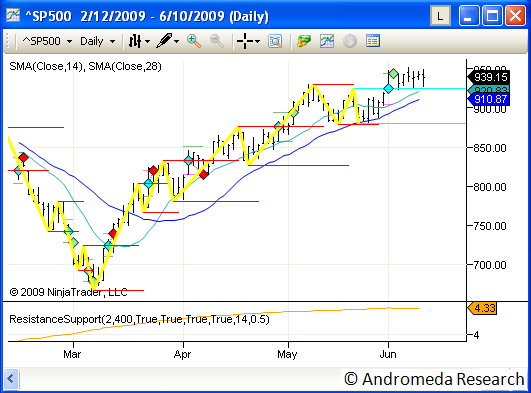

In de grafiek hieronder zie je hoe ik steun- en weerstandszones definieer:

Stap 3: definieer 'trades', 'stops' en targets

Stel, we zitten in een opgaande beweging en we naderen een weerstand. Omdat we er vanuitgaan dat de 'weerstand' inderdaad 'weerstand biedt gaan we short op het moment dat de onderkant van de weerstandszone wordt bereikt. Tegelijkertijd definieer ik een 'Target' en een 'Stop' die ook weer een percentage zijn van de kleinst mogelijke golf. De target en de stop liggen even ver van het entrypoint af, dus in een volledig random situatie hebben ze even veel kans om geraakt te worden en zou er dus een 50% kans zijn op winst en 50% kans op verlies.

Voordat iemand beidehande opmerkingen gaat maken: ik ben hier niet een tradestrategie aan het propageren maar gebruik deze virtuele trades om statistiek te vergaren over het al dan niet valide zijn van steun- en weerstandsniveaus.

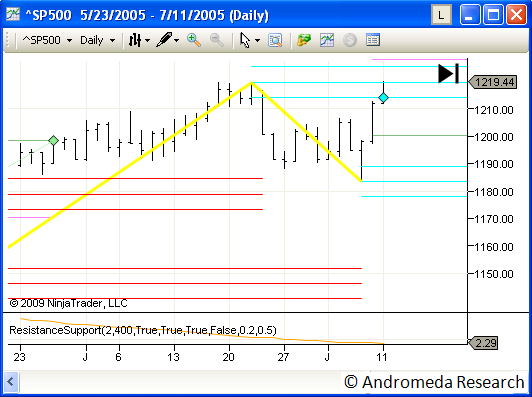

In de onderstaande sequence laat ik een voorbeeld zien hoe de simulatie werkt.

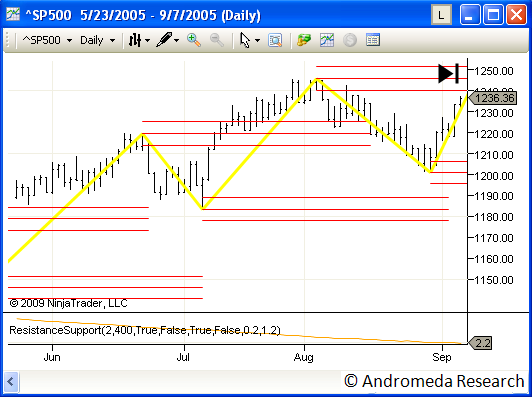

In het plaatje hieronder zie je met lichtblauwe lijnen aangegeven wat de actieve steun en weerstandszone is (de rode lijnen zijn oude zones). De onderkant van de weerstandszone wordt bereikt en op het blauwe diamandje ga ik short. Op hetzelfde moment wordt er ook stoploss gezet (magenta lijn) en een profittarget (groene lijn).

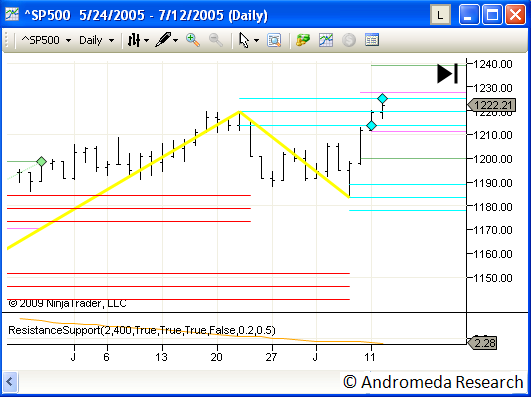

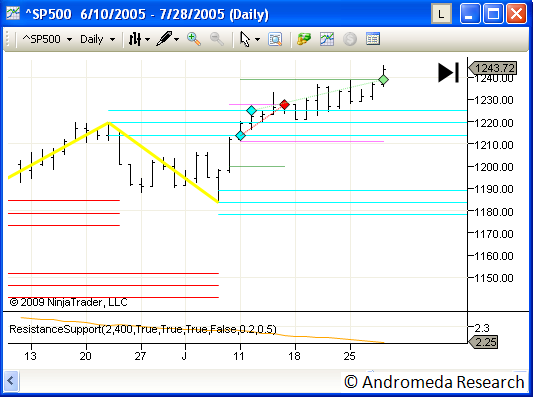

Op de volgende bar wordt de bovenkant van de weerstandszone gebroken. Hier gaan we dus long. Ook voor deze trade wordt een stop en een target gezet.

Elke top of bodem kan dus maximaal 2 trades opleveren: Eén speculerend op afketsen van de steun/weerstand en één speculerend op een doorbraak. Of de trades daadwerkelijk worden gedaan hangt af van het bereiken van de benodigde niveaus. Als de trade eenmaal staat zijn er maar twee mogelijkheden: target wordt bereikt (=winst) of stop wordt bereikt (=verlies).

Een paar bars later wordt de eerste trade (short) uitgestopt en eindigt in verlies. Het afketsen op de weerstand heeft niet plaatsgevonden.

Weer een aantal bars later bereikt de tweede trade (long) zijn target en wordt met winst afgesloten.

Voor steunniveaus geldt natuurlijk hetzelfde mechanisme, maar dan omgekeerd...

Onderstaande procedures heb ik volledig geautomatiseerd en zo heb ik op de S&P500 (1950-2009) kunnen testen in hoeverre steun en weerstandsniveaus invloed hebben gehad. Tevens heb ik gekeken naar:

- Invloed van de grootte van de golven

- Invloed van hoe ver weg de stops en targets liggen

- Invloed van de breedte van de steun/ weerstandszones

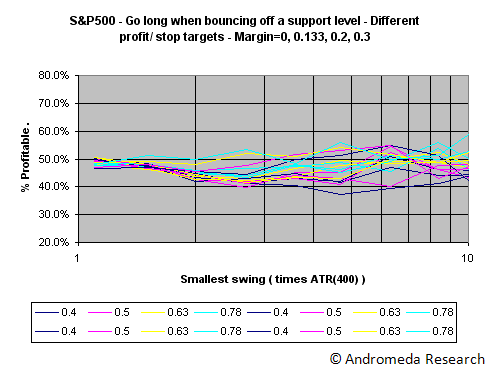

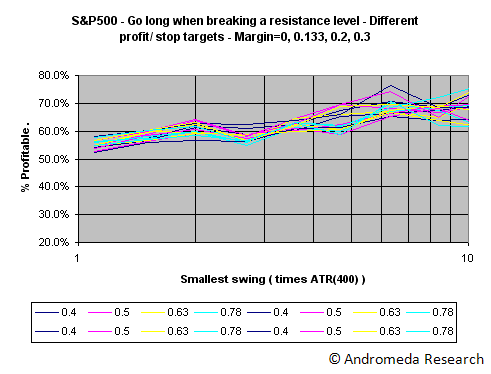

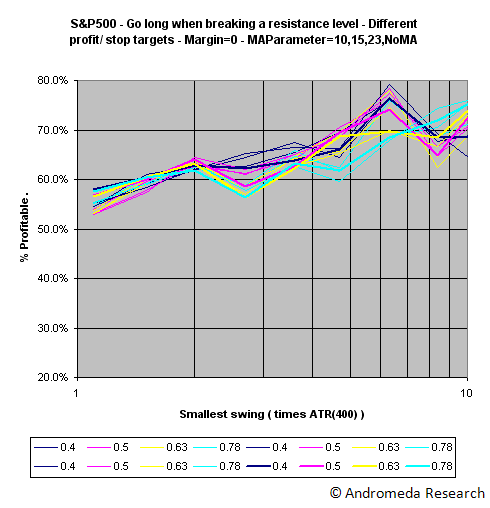

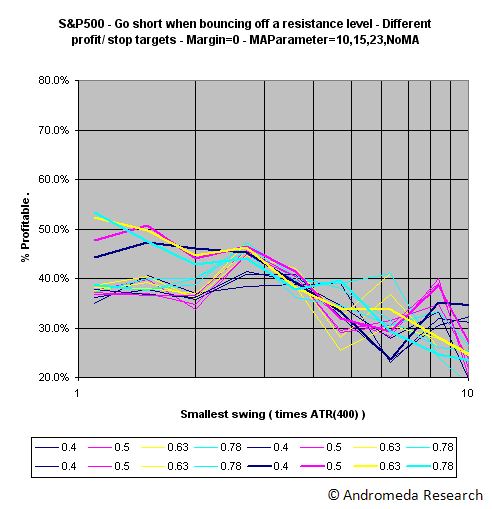

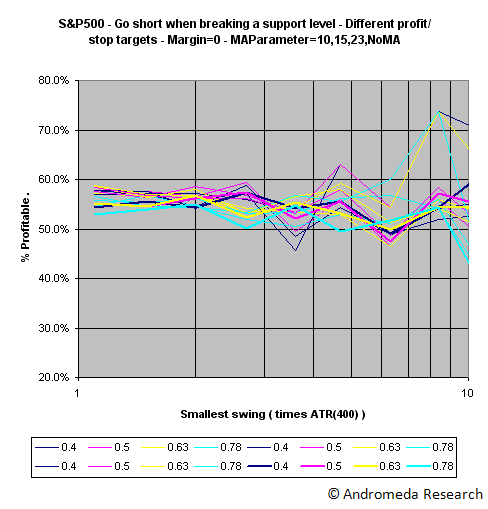

Hieronder zie je de resultaten van de vier mogelijke combinaties:

- Grafiek1: Ga long als je afketst op een steunniveau

- Grafiek2: Ga long als een weerstandsniveau in opwaardse richting wordt doorbroken

- Grafiek3: Ga short als een steunniveau in neerwaardse richting wordt doorbroken

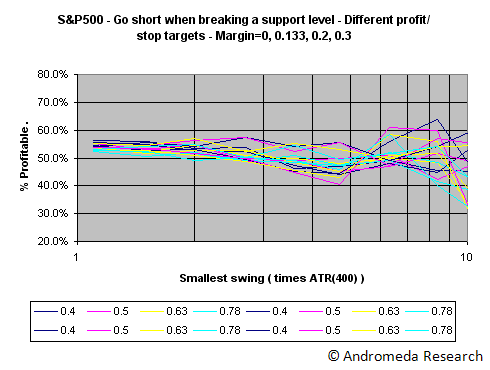

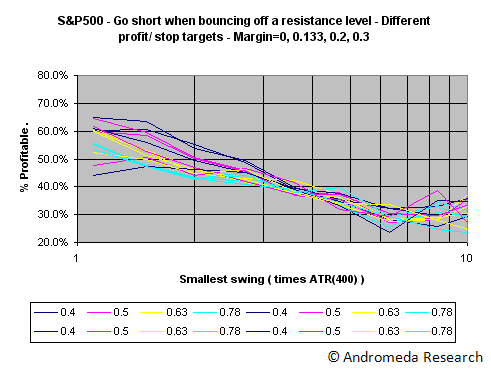

- Grafiek4: Ga short als de koers afketst tegen een weerstandsniveau.

Grafiek1

Grafiek2

Grafiek3

Grafiek4

Hoe moet je deze grafieken lezen?

Op de x-as staat de kleinste golf die wordt gebruikt voor het bepalen van toppen en bodems (zie het allereerste plaatje in deze post).

De eenheid is het aantal malen een basiseenheid van ATR(400)/EMA(400) voor volatiliteitsschaling

De y-as geeft het % van de trades aan dat profittarget bereikt en niet wordt uitgestopt. De winnende trades dus.

De curves in dezelfde kleur hebben dezelfde waarde voor Target en Stoploss, zoals te zien is in het kader onderin de grafieken. De waarde is uitgedrukt als fractie van de kleinst mogelijke golf.

Echter er zijn altijd 4 curves met dezelfde kleur, want ik heb ook 4 verschillende waarden gebruikt voor de breedte van de weerstands- en steunzones (varierend van 0 tot 0.3x de kleinst mogelijke golf).

Belangrijk!

Het meest betrouwbare deel van de grafiek zit tussen 2 en 4 op de x-as. Hoe verder boven 4, deste groter de golven en daardoor deste minder trades. Statistiek wordt dan onbetrouwbaar. Het deel <2 leidt tot hele kleine golfjes en dan zou je eigenlijk intraday data moeten gebruiken. Bij hele kleine golfjes op de daggrafiek komt het vaker voor dat target en stop op dezelfde bar plaatsvinden. je kunt dan nooit bepalen welke eerst geraakt werd, dus deze trades tel ik niet mee. Maar het is mogelijk dat er daardoor een skew in de data ontstaat.

Resultaat

Ik baseer mijn conclusies voornamelijk op de resultaten tussen 2 en 4 (op de x-as), omdat daarbuiten de foutmarges m.i. te hoog zijn.

Grafiek2 (long gaan op een doorbraak van een weerstand) geeft een resultaat van ca 60% winnende trades, en dit heeft de tendens om omhoog te lopen naarmate de golven groter worden. Op het eerste gezicht lijkt het dus dat een doorbraak van een weerstand een voorspellende waarde heeft. Echter, je verwacht ook een voorkeur in de 'long' richting domweg omdat de S&P500 gemiddeld stijgt. Het is ook logisch dat dit effect toeneemt naarmate de golven langer worden.

Grafiek4 (short gaan bij afketsen op een weerstand) is zo'n beetje het spiegelbeeld van Grafiek2: Op het eerste gezicht lijkt short gaan op een weerstandsniveau een verliesgevende strategie is, want de kans is groter dat de koers er doorheen gaat! Echter, ook hier speelt denk ik vooral de lange termijn skew een rol.

Grafiek1 (afketsen op een steunniveau) lijkt fractioneel beneden de 50% te scoren. Dat is enigzins merkwaardig omdat je hier ook een skew zou verwachten naar long toe.

Grafiek3 (Short gaan als een steun wordt gebroken) lijkt fractioneel boven de 50% te scoren en is daarmee min of meer een spiegelbeeld van Grafiek1. Breken van een steun lijkt een marginale edge te hebben, ondanks de lange termijn skew.

Conclusies

Op grond van deze data lijkt een doorbraak van een steun of weerstand enige voorspellende waarde te hebben. Immers, een doorbraak van een weerstand leidt in deze data tot ca 60% winners terwijl de doorbraak van een steun in neerwaardse richting ondanks een lange termijn skew in opwaardse richting nog steeds rond de 50% ligt of marginaal daarboven.

Een 'afketsen' van een steun of weerstand levert in beide gevallen een <50% resultaat op. Het lijkt op het eerste gezicht dus slimmer om te speculeren op een doorbraak dan op steun/ weerstand als het niveau reeds dicht is genaderd.

De volgende kanttekeningen dienen te worden geplaatst:

1) Hoewel ik geen concrete maat heb voor foutmarge lijkt de 'edge' die hier naar voren komt niet heel veel groter te zijn dan de foutmarge (o.a. afgaand op de spreiding tussen de curves).

2) Het is twijfelachtig of deze edge in de praktijk groot genoeg is om er in de praktijk van te profiteren. Maar mogelijk is er met verdere filtering wel iets uit te halen.

Mijn dank aan alle mensen die deze post tot het einde hebben gelezen is groot. Het hele project was aardig veel werk.

TA: Steun en weerstandsniveaus, werken ze echt?

Horizontale steun- en weerstandsniveaus behoren tot de meest gebruikte dingen in de technische analyse. Daarom leek het me interessant om eens te onderzoeken in hoeverre steun- en weerstandsniveaus daadwerkelijk een voorspellende waarde hebben wat betreft de toekomstige richting van beurskoersen.

Het idee gaat als volgt: een vorige prijstop geeft 'weerstand'. Het is moeilijk voor de koers om hier bovenuit te komen. Als dat zo is, dan zou de kans groot moeten zijn dat de koers omdraait bij een top. Is de prijs eenmaal boven de 'weerstand' uitgebroken, dan zou de kans groot zijn dat de koers verder stijgt.

Een zelfde verhaal geldt voor steunniveaus. Een vorige bodem geeft 'steun'. Het is moeilijk voor de koers om hier doorheen te breken. Maar is de koers eenmaal door zijn steun heen, dan zou de kans op verder koersdalingen groot zijn.

Hoe gaan we testen of steun- en weerstandsniveaus daadwerkelijk voorspellende waarde hebben?

Stap 1: deninieer 'top' en 'bodem'

Een 'top' of 'bodem' impliceert dat er een golfbeweging plaatsvindt. Een koersgrafiek is een fractal met golfjes binnen golfjes binnen golfjes...

We moeten per test besluiten wat de minimale grootte is van een golfbeweging voordat we iets een 'top' of een bodem noemen'. Dit wordt een parameter in de simulatie.

Note: In plaats van een vast percentage te nemen normaliseer ik alles naar de volatiliteit, gemeten als het 400 bar gemiddelde van de Average True Range. Dit zorgt dat de golf langzaam meesschaalt als de volatiliteit in de loop van de jaren toe- of afneemt. Ook maakt het testen over verschillende markten beter met elkaar vergelijkbaar omdat parameters zich automatisch aanpassen.

Stap 2: definieer 'doorbraak' en 'afketsen' op steun- en weerstands niveaus.

In deze simulatie kijk ik simpelweg naar het bereiken van een bepaald niveau. Maar is een penetratie van 0,1% door een niveau een doorbraak? En kunnen we zeggen dat de koers is 'afgeketst' op een weerstand als dat niveau net niet wordt gehaald, of als de koers er eerst even doorheen gaat om daarna om te keren?

Om die reden definieer ik een volgende parameter: de marge rondom het steun/ weerstandsniveau, dus zeg maar de breedte van de weerstands- en steunzones. Deze parameter is gedefineerd als een percentage van de kleinst mogelijke golf. Ook deze parameter zal worden gevarieerd in de simulatie en kan dus ook NUL worden, hetgeen betekent dat ik kijk naar het exacte niveau.

In de grafiek hieronder zie je hoe ik steun- en weerstandszones definieer:

Stap 3: definieer 'trades', 'stops' en targets

Stel, we zitten in een opgaande beweging en we naderen een weerstand. Omdat we er vanuitgaan dat de 'weerstand' inderdaad 'weerstand biedt gaan we short op het moment dat de onderkant van de weerstandszone wordt bereikt. Tegelijkertijd definieer ik een 'Target' en een 'Stop' die ook weer een percentage zijn van de kleinst mogelijke golf. De target en de stop liggen even ver van het entrypoint af, dus in een volledig random situatie hebben ze even veel kans om geraakt te worden en zou er dus een 50% kans zijn op winst en 50% kans op verlies.

Voordat iemand beidehande opmerkingen gaat maken: ik ben hier niet een tradestrategie aan het propageren maar gebruik deze virtuele trades om statistiek te vergaren over het al dan niet valide zijn van steun- en weerstandsniveaus.

In de onderstaande sequence laat ik een voorbeeld zien hoe de simulatie werkt.

In het plaatje hieronder zie je met lichtblauwe lijnen aangegeven wat de actieve steun en weerstandszone is (de rode lijnen zijn oude zones). De onderkant van de weerstandszone wordt bereikt en op het blauwe diamandje ga ik short. Op hetzelfde moment wordt er ook stoploss gezet (magenta lijn) en een profittarget (groene lijn).

Op de volgende bar wordt de bovenkant van de weerstandszone gebroken. Hier gaan we dus long. Ook voor deze trade wordt een stop en een target gezet.

Elke top of bodem kan dus maximaal 2 trades opleveren: Eén speculerend op afketsen van de steun/weerstand en één speculerend op een doorbraak. Of de trades daadwerkelijk worden gedaan hangt af van het bereiken van de benodigde niveaus. Als de trade eenmaal staat zijn er maar twee mogelijkheden: target wordt bereikt (=winst) of stop wordt bereikt (=verlies).

Een paar bars later wordt de eerste trade (short) uitgestopt en eindigt in verlies. Het afketsen op de weerstand heeft niet plaatsgevonden.

Weer een aantal bars later bereikt de tweede trade (long) zijn target en wordt met winst afgesloten.

Voor steunniveaus geldt natuurlijk hetzelfde mechanisme, maar dan omgekeerd...

Onderstaande procedures heb ik volledig geautomatiseerd en zo heb ik op de S&P500 (1950-2009) kunnen testen in hoeverre steun en weerstandsniveaus invloed hebben gehad. Tevens heb ik gekeken naar:

- Invloed van de grootte van de golven

- Invloed van hoe ver weg de stops en targets liggen

- Invloed van de breedte van de steun/ weerstandszones

Hieronder zie je de resultaten van de vier mogelijke combinaties:

- Grafiek1: Ga long als je afketst op een steunniveau

- Grafiek2: Ga long als een weerstandsniveau in opwaardse richting wordt doorbroken

- Grafiek3: Ga short als een steunniveau in neerwaardse richting wordt doorbroken

- Grafiek4: Ga short als de koers afketst tegen een weerstandsniveau.

Grafiek1

Grafiek2

Grafiek3

Grafiek4

Hoe moet je deze grafieken lezen?

Op de x-as staat de kleinste golf die wordt gebruikt voor het bepalen van toppen en bodems (zie het allereerste plaatje in deze post).

De eenheid is het aantal malen een basiseenheid van ATR(400)/EMA(400) voor volatiliteitsschaling

De y-as geeft het % van de trades aan dat profittarget bereikt en niet wordt uitgestopt. De winnende trades dus.

De curves in dezelfde kleur hebben dezelfde waarde voor Target en Stoploss, zoals te zien is in het kader onderin de grafieken. De waarde is uitgedrukt als fractie van de kleinst mogelijke golf.

Echter er zijn altijd 4 curves met dezelfde kleur, want ik heb ook 4 verschillende waarden gebruikt voor de breedte van de weerstands- en steunzones (varierend van 0 tot 0.3x de kleinst mogelijke golf).

Belangrijk!

Het meest betrouwbare deel van de grafiek zit tussen 2 en 4 op de x-as. Hoe verder boven 4, deste groter de golven en daardoor deste minder trades. Statistiek wordt dan onbetrouwbaar. Het deel <2 leidt tot hele kleine golfjes en dan zou je eigenlijk intraday data moeten gebruiken. Bij hele kleine golfjes op de daggrafiek komt het vaker voor dat target en stop op dezelfde bar plaatsvinden. je kunt dan nooit bepalen welke eerst geraakt werd, dus deze trades tel ik niet mee. Maar het is mogelijk dat er daardoor een skew in de data ontstaat.

Resultaat

Ik baseer mijn conclusies voornamelijk op de resultaten tussen 2 en 4 (op de x-as), omdat daarbuiten de foutmarges m.i. te hoog zijn.

Grafiek2 (long gaan op een doorbraak van een weerstand) geeft een resultaat van ca 60% winnende trades, en dit heeft de tendens om omhoog te lopen naarmate de golven groter worden. Op het eerste gezicht lijkt het dus dat een doorbraak van een weerstand een voorspellende waarde heeft. Echter, je verwacht ook een voorkeur in de 'long' richting domweg omdat de S&P500 gemiddeld stijgt. Het is ook logisch dat dit effect toeneemt naarmate de golven langer worden.

Grafiek4 (short gaan bij afketsen op een weerstand) is zo'n beetje het spiegelbeeld van Grafiek2: Op het eerste gezicht lijkt short gaan op een weerstandsniveau een verliesgevende strategie is, want de kans is groter dat de koers er doorheen gaat! Echter, ook hier speelt denk ik vooral de lange termijn skew een rol.

Grafiek1 (afketsen op een steunniveau) lijkt fractioneel beneden de 50% te scoren. Dat is enigzins merkwaardig omdat je hier ook een skew zou verwachten naar long toe.

Grafiek3 (Short gaan als een steun wordt gebroken) lijkt fractioneel boven de 50% te scoren en is daarmee min of meer een spiegelbeeld van Grafiek1. Breken van een steun lijkt een marginale edge te hebben, ondanks de lange termijn skew.

Conclusies

Op grond van deze data lijkt een doorbraak van een steun of weerstand enige voorspellende waarde te hebben. Immers, een doorbraak van een weerstand leidt in deze data tot ca 60% winners terwijl de doorbraak van een steun in neerwaardse richting ondanks een lange termijn skew in opwaardse richting nog steeds rond de 50% ligt of marginaal daarboven.

Een 'afketsen' van een steun of weerstand levert in beide gevallen een <50% resultaat op. Het lijkt op het eerste gezicht dus slimmer om te speculeren op een doorbraak dan op steun/ weerstand als het niveau reeds dicht is genaderd.

De volgende kanttekeningen dienen te worden geplaatst:

1) Hoewel ik geen concrete maat heb voor foutmarge lijkt de 'edge' die hier naar voren komt niet heel veel groter te zijn dan de foutmarge (o.a. afgaand op de spreiding tussen de curves).

2) Het is twijfelachtig of deze edge in de praktijk groot genoeg is om er in de praktijk van te profiteren. Maar mogelijk is er met verdere filtering wel iets uit te halen.

Mijn dank aan alle mensen die deze post tot het einde hebben gelezen is groot. Het hele project was aardig veel werk.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Mooie post!

"Winners never quit, 'cause quitters never win"

"Greedy people get rich, but pigs get slaughtered"

"Greedy people get rich, but pigs get slaughtered"

*** VERVOLG ONDERZOEK ***

Als vervolg op de openingspost waarbij pure steun- en weerstandsniveaus werden getest heb ik een test gedraaid waarbij een eenvoudige trendindicator is toegevoegd. Trades worden alleen aangegaan in de richting van de 'trend'. Dit begint al aardig te lijken op de manier waarop veel mensen in de praktijk traden.

Als trendindicator gebruik ik de welbekende crossing van een snel moving average (MA) met een traag moving average. Indien de fast MA boven de slow MA staat ga ik uitsluitend long (dus afketsen vanaf een steunniveau of breakout door een weerstand). Indien de fast MA beneden de slow MA staat dan ga ik uitsluitend short (dus afketsen van een weerstandsniveau of breken van een oude bodem.

Zie plaatje hieronder.

De periode van de slow MA is 2x zo lang als het fast MA. Beiden worden lineair geschaald met de grootte van de kleinste golf zodat de verhoudingen blijven kloppen als ik de minimale golfgrootte varieer (zie openingspost).

Om het aantal testen te beperken maak ik de marge van de steun/weerstands zones nul. Ik gebruik dus het exacte niveau van de toppen en bodems (zie bovenstaande plaatje). In plaats van deze marge te varieren (zoals in de OP) test ik nu 3 verschillende waarden van de MA-crossings (MASlow blijft 2x zo snel als MASlow en ik varieer de snelheid van beiden met dezelfde factor).

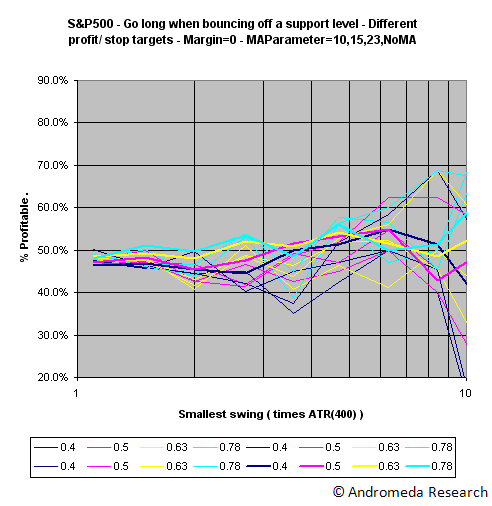

Resultaten hieronder.

Grafiek1: Ga long bij afketsen op een steunniveau, alleen als MAfast>MAslow

Grafiek2: Ga long als een weerstandsniveau wordt doorbroken, alleen als MAfast>MAslow

Grafiek3: Ga short als de koers afketst tegen een weerstand, maar alleen als MAfast<MAslow

Grafiek4: Ga short bij breken van een steunniveau, maar alleen als MAfast<MAslow

Uitleg

Zie eerst de uitleg in de OP. Alleen is de 'marge' parameter nu vervangen door de MA's. Je ziet steeds 4 De lijnen in dezelfde kleuren. Deze hebben betrekking op verschillende parameters voor de MA's en verder alle parameters hetzelfde. Eén van de lijnen is dikker dan de andere 3 en dat is de strategie zonder trendfilter (en verder alle parameters hetzelfde).

Belangrijk!

Doordat er minder trades overblijven bij toepassen van het trendfilter is er een grotere foutmarge in de statistiek. Eigenlijk moet je alleen conclusies trekken op het gebied rond x=2. Alles ver naar rechts is eigenlijk onbruikbaar want gebaseerd op veel te weinig trades.

Conclusies

1) Ik zie geen bewijs dat het toegevoegde trendfilter het resultaat verbetert.

2) De (marginale) edge die er lijkt te zijn bij het breken van steun en weerstand die ik ook al in de OP aangaf blijft overeind. Het is echter sterk de vraag of dat in de praktijk winstgevend valt uit te nutten.

Als vervolg op de openingspost waarbij pure steun- en weerstandsniveaus werden getest heb ik een test gedraaid waarbij een eenvoudige trendindicator is toegevoegd. Trades worden alleen aangegaan in de richting van de 'trend'. Dit begint al aardig te lijken op de manier waarop veel mensen in de praktijk traden.

Als trendindicator gebruik ik de welbekende crossing van een snel moving average (MA) met een traag moving average. Indien de fast MA boven de slow MA staat ga ik uitsluitend long (dus afketsen vanaf een steunniveau of breakout door een weerstand). Indien de fast MA beneden de slow MA staat dan ga ik uitsluitend short (dus afketsen van een weerstandsniveau of breken van een oude bodem.

Zie plaatje hieronder.

De periode van de slow MA is 2x zo lang als het fast MA. Beiden worden lineair geschaald met de grootte van de kleinste golf zodat de verhoudingen blijven kloppen als ik de minimale golfgrootte varieer (zie openingspost).

Om het aantal testen te beperken maak ik de marge van de steun/weerstands zones nul. Ik gebruik dus het exacte niveau van de toppen en bodems (zie bovenstaande plaatje). In plaats van deze marge te varieren (zoals in de OP) test ik nu 3 verschillende waarden van de MA-crossings (MASlow blijft 2x zo snel als MASlow en ik varieer de snelheid van beiden met dezelfde factor).

Resultaten hieronder.

Grafiek1: Ga long bij afketsen op een steunniveau, alleen als MAfast>MAslow

Grafiek2: Ga long als een weerstandsniveau wordt doorbroken, alleen als MAfast>MAslow

Grafiek3: Ga short als de koers afketst tegen een weerstand, maar alleen als MAfast<MAslow

Grafiek4: Ga short bij breken van een steunniveau, maar alleen als MAfast<MAslow

Uitleg

Zie eerst de uitleg in de OP. Alleen is de 'marge' parameter nu vervangen door de MA's. Je ziet steeds 4 De lijnen in dezelfde kleuren. Deze hebben betrekking op verschillende parameters voor de MA's en verder alle parameters hetzelfde. Eén van de lijnen is dikker dan de andere 3 en dat is de strategie zonder trendfilter (en verder alle parameters hetzelfde).

Belangrijk!

Doordat er minder trades overblijven bij toepassen van het trendfilter is er een grotere foutmarge in de statistiek. Eigenlijk moet je alleen conclusies trekken op het gebied rond x=2. Alles ver naar rechts is eigenlijk onbruikbaar want gebaseerd op veel te weinig trades.

Conclusies

1) Ik zie geen bewijs dat het toegevoegde trendfilter het resultaat verbetert.

2) De (marginale) edge die er lijkt te zijn bij het breken van steun en weerstand die ik ook al in de OP aangaf blijft overeind. Het is echter sterk de vraag of dat in de praktijk winstgevend valt uit te nutten.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

TVP

"We moeten ons bewust zijn van de superioriteit van onze beschaving, met zijn normen en waarden, welvaart voor de mensen, respect voor mensenrechten en godsdienstvrijheid. Dat respect bestaat zeker niet in de Islamitische wereld".

Ik heb onlangs de helft van mijn RDS verkocht, met een redelijke winst, geen ander visie (LT) maar vooral om het gemiddelde aankoopbedrag naar beneden te trekken. Oftewel, ik koop ze eerdaags weer bij.

The Hick from French Lick

The camera always points both ways. In expressing the subject, you also express yourself.

The camera always points both ways. In expressing the subject, you also express yourself.

Als je je aandelen verkoopt met winst... dan is de huidige beurskoers toch hoger dan het gemiddelde aankoopbedrag van je aandelen in portefeuille?

Volgens mij kun je dan niet later nog extra aandelen inkopen om je gemiddelde aandelenprijs omlaag te hebben. Snap ook niet waarom je dat zou willen, ook al zou dat veranderen, uiteindelijk betaal je alleen extra transactiekosten voor verkoop en koop.

Volgens mij kun je dan niet later nog extra aandelen inkopen om je gemiddelde aandelenprijs omlaag te hebben. Snap ook niet waarom je dat zou willen, ook al zou dat veranderen, uiteindelijk betaal je alleen extra transactiekosten voor verkoop en koop.

Op het moment dat ik ze verkocht stonden ze een euro hoger dan nu, dat was 2 weken(?) terug. Ik heb een bepaald bedrag ter beschikking voor RDS en daarvoor wil ik meer aandelen, ik heb mijn instapwaarde herzien en na de vorige 'kans' gemist te hebben heb ik nu verkocht op 19,10 ongeveer. Uiteraard stegen ze nog even door, maar hé er gaat geen belletje.quote:Op dinsdag 23 juni 2009 19:53 schreef dennis00 het volgende:

Als je je aandelen verkoopt met winst... dan is de huidige beurskoers toch hoger dan het gemiddelde aankoopbedrag van je aandelen in portefeuille?

Volgens mij kun je dan niet later nog extra aandelen inkopen om je gemiddelde aandelenprijs omlaag te hebben. Snap ook niet waarom je dat zou willen, ook al zou dat veranderen, uiteindelijk betaal je alleen extra transactiekosten voor verkoop en koop.

Dus ik heb voor 19,10 verkocht en voor het bedrag dat ik daarmee cash koop ik straks meer aandelen omdat ik verwacht dat de koers daalt, wat nu dus ook gebeurt is. In feite heb ik dus ~5% daling voorkomen. En het bedrag/aantal aandelen is dusdanig dat transactiekosten nihil zijn.

The Hick from French Lick

The camera always points both ways. In expressing the subject, you also express yourself.

The camera always points both ways. In expressing the subject, you also express yourself.

Ik denk dat je nog wel een kans krijgt om ze lager terug te kopen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dat dacht ik ook, in feite kan ik al terugkopen, maar ik denk dat het nog lager kan.quote:Op dinsdag 23 juni 2009 20:16 schreef SeLang het volgende:

Ik denk dat je nog wel een kans krijgt om ze lager terug te kopen.

The Hick from French Lick

The camera always points both ways. In expressing the subject, you also express yourself.

The camera always points both ways. In expressing the subject, you also express yourself.

Waarom zou je RDS kopen? Het is een van de slechts presterende oliemaatschappijen.

Please Move The Deer Crossing Sign

Omdat ze ondanks dat ook nog eens slecht gewaardeerd worden ? Bovendien ben ik nog altijd alleen met Nederlandse fondsen bezig.quote:Op dinsdag 23 juni 2009 23:26 schreef JimmyJames het volgende:

Waarom zou je RDS kopen? Het is een van de slechts presterende oliemaatschappijen.

The Hick from French Lick

The camera always points both ways. In expressing the subject, you also express yourself.

The camera always points both ways. In expressing the subject, you also express yourself.

Hoi allemaal!

Mijn portfolio bestaat momenteel uit ishares MSCI europe en spaarrekeningen en deposito's bij ATB moneyou credit europe je kent het wel.

Helaas is het rendement op de vrije spaarrekeningen erg teruggelopen de laatste tijd. Ik zit me daarom nu te verdiepen in obligaties maar dan met name in etf variant. Voorbeelden hiervan zijn bijvoorbeeld de ishares corporate bonds/ de ishares goverment bonds/ of de ishares aggregate bonds. Allen in euro.

Vraag: heeft iemand van jullie ervaring met deze producten? Moet ik ze zien als aanvulling of als evt substitutie van spaarrekeningen? Graag hoor ik jullie mening mbt deze zaken.

Groeten vanuit Granada (Nicaragua )

)

[ Bericht 10% gewijzigd door Sigmund_Freud op 18-07-2009 01:59:11 ]

Mijn portfolio bestaat momenteel uit ishares MSCI europe en spaarrekeningen en deposito's bij ATB moneyou credit europe je kent het wel.

Helaas is het rendement op de vrije spaarrekeningen erg teruggelopen de laatste tijd. Ik zit me daarom nu te verdiepen in obligaties maar dan met name in etf variant. Voorbeelden hiervan zijn bijvoorbeeld de ishares corporate bonds/ de ishares goverment bonds/ of de ishares aggregate bonds. Allen in euro.

Vraag: heeft iemand van jullie ervaring met deze producten? Moet ik ze zien als aanvulling of als evt substitutie van spaarrekeningen? Graag hoor ik jullie mening mbt deze zaken.

Groeten vanuit Granada (Nicaragua

[ Bericht 10% gewijzigd door Sigmund_Freud op 18-07-2009 01:59:11 ]

Multiply it by infinity, and take it to the depth of forever, and you will still have barely a glimpse of what I'm talking about.

Ik heb een tijdje geleden de gemiddelde rendementen van obligaties opgezocht en dat viel mij erg tegen. Ik heb er voor gekozen om liever mijn geld op spaarrekeningen te zetten (waaronder langlopende deposito's) dan op obligaties. De rendementen verschillen namelijk niet veel, terwijl er wel een verschil in risico is.

Ik heb een Binck-account geopend, als ik terug kom van vakantie ga ik me ook op de beleggingswereld storten

Als je nu naar de AEX/AMX kijkt, welke bedrijven zijn dan qua waarde aandeel ondergewaardeerd t.o.v. de werkelijke waarde? Als ik nu bijv. naar Heijmans en Wavin kijk, kan ik mij bijna niet voorstellen dat ze inderdaad zo rond de 1 euro waard zijn.

De financials waren een tijdje geleden ook zo ondergewaardeerd maar die trekken weer wat aan.

De financials waren een tijdje geleden ook zo ondergewaardeerd maar die trekken weer wat aan.

Newton is dood, Einstein is overleden en ik voel me ook niet lekker..

Wat ik mij altijd afvraag is 't volgende.

De beurs begint en ik koop 10 aandelen van bedrijf X. "t aandeel stijgt naar 5%. Daarna daalt 't aandeel naar 3,4%. Ik wil nu gelijk verkopen voor 3,4% winst. Dat heet "short" gaan dacht ik.

Bestaat dit, zoals ik 't beschrijf? En hoe/waar kan ik 't makkelijkst beginnen.

De beurs begint en ik koop 10 aandelen van bedrijf X. "t aandeel stijgt naar 5%. Daarna daalt 't aandeel naar 3,4%. Ik wil nu gelijk verkopen voor 3,4% winst. Dat heet "short" gaan dacht ik.

Bestaat dit, zoals ik 't beschrijf? En hoe/waar kan ik 't makkelijkst beginnen.

Nee.

Begin met een tutorial over beleggen te lezen want anders kom je er niet.

http://www.investopedia.com/university/stocks/

Begin met een tutorial over beleggen te lezen want anders kom je er niet.

http://www.investopedia.com/university/stocks/

Please Move The Deer Crossing Sign

Dat 'short' gaan heeft verschillende betekenissen. Het geen wat jij bedoelt ( aandeel kopen na dat het steeg en daarna met winst verkopen als het daalt ) bestaat niet op die manier. Je kunt wel shorten met derivaten. En de vraag hoe / waar begin ik met beleggen is eigenlijk de makkelijkste vraag van een hele beleggings carriere.quote:Op zaterdag 1 augustus 2009 01:19 schreef portable het volgende:

Wat ik mij altijd afvraag is 't volgende.

De beurs begint en ik koop 10 aandelen van bedrijf X. "t aandeel stijgt naar 5%. Daarna daalt 't aandeel naar 3,4%. Ik wil nu gelijk verkopen voor 3,4% winst. Dat heet "short" gaan dacht ik.

Bestaat dit, zoals ik 't beschrijf? En hoe/waar kan ik 't makkelijkst beginnen.

Hoe? Lezen van artikelen en bladen, financieel nieuws kijken, doen, trial en error met virtuele beleggings programma's etc.

Waar? Bieb, boekenshop, internet, tv etc.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Beleggen voor dummies een goed boek?

Heeft er iemand links naar artikelen/ebooks die interessant zijn voor een beginnende belegger?

[ Bericht 58% gewijzigd door Rejected op 04-08-2009 01:56:55 ]

Heeft er iemand links naar artikelen/ebooks die interessant zijn voor een beginnende belegger?

[ Bericht 58% gewijzigd door Rejected op 04-08-2009 01:56:55 ]

Ik lees de columns op Belegger.nl vaak.

http://www.belegger.nl/achtergrond.php?page=actueleartikelen

Daarnaast hebben ze ook een serie artikelen voor beginnende beleggers (die toevalligerwijs uit Beleggen voor dummies komen )

)

http://www.belegger.nl/home-starten_met_beleggen

http://www.belegger.nl/achtergrond.php?page=actueleartikelen

Daarnaast hebben ze ook een serie artikelen voor beginnende beleggers (die toevalligerwijs uit Beleggen voor dummies komen

http://www.belegger.nl/home-starten_met_beleggen

Thanks! Ga ik binnenkort maar even wat lezen.

Toevallig? Die oprichter van de site is de schrijver van het boek toch(of was je sarcastisch )?

)?

Zijn er hier veel daytraders aanwezig?

Toevallig? Die oprichter van de site is de schrijver van het boek toch(of was je sarcastisch

Zijn er hier veel daytraders aanwezig?

Ow dat wist ik niet eens.quote:Op dinsdag 4 augustus 2009 12:16 schreef Rejected het volgende:

Thanks! Ga ik binnenkort maar even wat lezen.

Toevallig? Die oprichter van de site is de schrijver van het boek toch(of was je sarcastisch)?

Zijn er hier veel daytraders aanwezig?

Ik heb dat boek beleggen voor dummies ook nu al een paar jaar in de voorraad kast staan en was zelf niet erg onder de indruk. Ik denk dat ik hem dan ook maar spoedig in de verkoop doe. Overigens is het boek misschien beter als je echt helemaal niks van beleggen weet en er dan mee begint.quote:Op dinsdag 4 augustus 2009 12:16 schreef Rejected het volgende:

Thanks! Ga ik binnenkort maar even wat lezen.

Toevallig? Die oprichter van de site is de schrijver van het boek toch(of was je sarcastisch)?

Zijn er hier veel daytraders aanwezig?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Heb begin juli 5000 aandelen Logica a 0,83 euro gekocht. Was dus een investering van 4150 euro (ongeveer 70% van mijn 'vermogen', 18 jaar)

De koers staat nu op 1,28. Ik sta momenteel dus op een winst van zo'n 2000 euro. Ik kan het nog steeds niet geloven. Ik had nog nooit eerder belegd, maar kon wel met vrij grote zekerheid voorspellen dat de koersen omhoog zouden gaan.

Mijn instinct zegt: direct verkopen. Echter ben ik bang dat de koersen nog verder zullen stijgen, en dan zit ik alsnog met een klote gevoel. Iemand tips voor mij? Verkopen of het nog een paar maandjes aanzien?

De koers staat nu op 1,28. Ik sta momenteel dus op een winst van zo'n 2000 euro. Ik kan het nog steeds niet geloven. Ik had nog nooit eerder belegd, maar kon wel met vrij grote zekerheid voorspellen dat de koersen omhoog zouden gaan.

Mijn instinct zegt: direct verkopen. Echter ben ik bang dat de koersen nog verder zullen stijgen, en dan zit ik alsnog met een klote gevoel. Iemand tips voor mij? Verkopen of het nog een paar maandjes aanzien?

lol

Aller eerst congratz met je succesquote:Op donderdag 6 augustus 2009 21:43 schreef MeetMeHalfway het volgende:

Heb begin juli 5000 aandelen Logica a 0,83 euro gekocht. Was dus een investering van 4150 euro (ongeveer 70% van mijn 'vermogen', 18 jaar)

De koers staat nu op 1,28. Ik sta momenteel dus op een winst van zo'n 2000 euro. Ik kan het nog steeds niet geloven. Ik had nog nooit eerder belegd, maar kon wel met vrij grote zekerheid voorspellen dat de koersen omhoog zouden gaan.

Mijn instinct zegt: direct verkopen. Echter ben ik bang dat de koersen nog verder zullen stijgen, en dan zit ik alsnog met een klote gevoel. Iemand tips voor mij? Verkopen of het nog een paar maandjes aanzien?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Gefeliciteerd dat je op winst staat.quote:Op donderdag 6 augustus 2009 21:43 schreef MeetMeHalfway het volgende:

Heb begin juli 5000 aandelen Logica a 0,83 euro gekocht. Was dus een investering van 4150 euro (ongeveer 70% van mijn 'vermogen', 18 jaar)

De koers staat nu op 1,28. Ik sta momenteel dus op een winst van zo'n 2000 euro. Ik kan het nog steeds niet geloven. Ik had nog nooit eerder belegd, maar kon wel met vrij grote zekerheid voorspellen dat de koersen omhoog zouden gaan.

Mijn instinct zegt: direct verkopen. Echter ben ik bang dat de koersen nog verder zullen stijgen, en dan zit ik alsnog met een klote gevoel. Iemand tips voor mij? Verkopen of het nog een paar maandjes aanzien?

Ik wil je echter waarschuwen hoe je belegt, dat is naar mijn mening erg risicovol. Een aantal regels die ik hanteer voor beleggen:

1) Spreid je vermogen over een groot aantal aandelen. Mocht het mis gaan met 1 aandeel dan ben je niet het grootste gedeelte van je geld kwijt.

2) Spreid je vermogen over verschillende assetcategorieen, continenten en sectoren.

3) Maak afspraken met jezelf wanneer je gaat kopen en verkopen, oftwel stel doelen. Dit voorkomt dat je hoog koopt en laag verkoopt.

[ Bericht 3% gewijzigd door dyna18 op 07-08-2009 16:36:47 ]

Misschien hier ook nog even mijn vraag plaatsen. Snapt iemand waarom de macro-cijfers over de VS bijna allemaal goed zijn en meevallen, terwijl ISM non-manufacturing (wat ik toch beschouw als het belangrijkste cijfer over de US) juist onder verwachting binnen kwam (en maand op maand daalde)?

Het lijkt mij erg op een voorraadcorrectie (ook door alle stimuleringsprogramma's, met name in de auto-industrie) die je enkel in de ISM manufacturing ziet, maar dat lijkt me amper sustainable.

Bovendien, waarom daalt momenteel de werkloosheid in de US? Onderliggend kan het niet zo zijn dat bedrijven nu al vol aan het aannemen zijn. Ze hebben nog genoeg mensen rondlopen die weinig te doen hebben.

Het lijkt mij erg op een voorraadcorrectie (ook door alle stimuleringsprogramma's, met name in de auto-industrie) die je enkel in de ISM manufacturing ziet, maar dat lijkt me amper sustainable.

Bovendien, waarom daalt momenteel de werkloosheid in de US? Onderliggend kan het niet zo zijn dat bedrijven nu al vol aan het aannemen zijn. Ze hebben nog genoeg mensen rondlopen die weinig te doen hebben.

Abre los ojos

quote:Op vrijdag 7 augustus 2009 20:21 schreef MrUnchained het volgende:

Misschien hier ook nog even mijn vraag plaatsen. Snapt iemand waarom de macro-cijfers over de VS bijna allemaal goed zijn en meevallen, terwijl ISM non-manufacturing (wat ik toch beschouw als het belangrijkste cijfer over de US) juist onder verwachting binnen kwam (en maand op maand daalde)?

Het lijkt mij erg op een voorraadcorrectie (ook door alle stimuleringsprogramma's, met name in de auto-industrie) die je enkel in de ISM manufacturing ziet, maar dat lijkt me amper sustainable.

Bovendien, waarom daalt momenteel de werkloosheid in de US? Onderliggend kan het niet zo zijn dat bedrijven nu al vol aan het aannemen zijn. Ze hebben nog genoeg mensen rondlopen die weinig te doen hebben.

quote:[T]here have been large fluctuations in the federal government payroll too. After hiring a slew of Census workers in the spring, there were 57,000 layoffs in May-June and then we saw in today’s report that 12,000 federal workers were “hired” in July. Again, mathematically, this contributed about 20,000 to today’s headline number. In other words, and we have no intent on raining on anyone’s parade, there was about 100,000 non-recurring payrolls in that top-line figure. It may be dangerous to extrapolate today’s report into a view that we are about to fully turn the corner on the job market front.

To be sure, the drop in the unemployment rate was a surprise, but it was all due to the slide in the labour force — the employment-to-population ratio gives a more accurate picture of the slack in the labour market and the hidden secret in today’s report was that this metric slid to a 25-year low of 59.4% from 59.5% in June and 61.0% at the turn of the year. Of those unemployed, 33.8% of them have been unemployed now for over 27 weeks — a record amount (was at 29.0% in June and was at 17.5% at the start of this recession).

http://www.zerohedge.com/article/truth-behind-todays-bls-report

Thanks voor de link! Ik ging ook al uit van wat statistisch gefreubel met de cijfers. Desondanks blijf thet een relatief goed cijfer. Blijft de belangrijkste vraag staan: waarom blijft ISM non-manufacturing achter bij alle feestelijkheden?quote:Op vrijdag 7 augustus 2009 21:40 schreef aikai4sa het volgende:

[..]

[..]

http://www.zerohedge.com/article/truth-behind-todays-bls-report

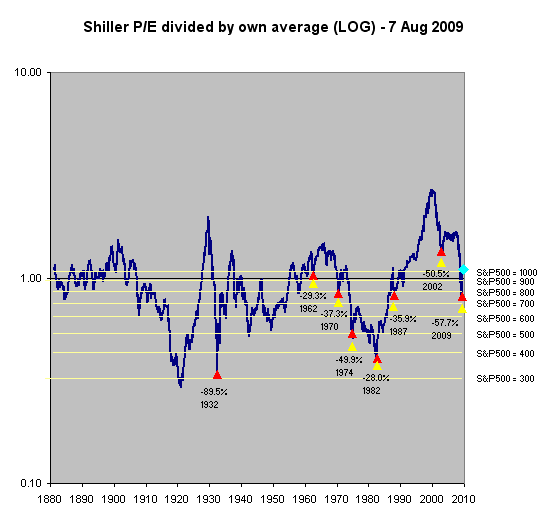

Ten tweede, de S&P is nu +52% since zijn low, wat zelfs de bear market rally gedurende de great depression overtreft, wat het onderhand ongeloofwaardig maakt om het nog als een bear market rally te kwalificeren.

Abre los ojos

Volgens mij is er hier sprake van een soort harmonica effect. Men is heel lang in denial geweest dat deze crisis ernstig is en toen is eind vorig jaar plotseling iedereen keihard op de rem gaan staan. Maar op een bepaald moment zijn voorraden op en moet je weer wat gaan produceren. Dat is wat je nu ziet. Straks zakt dat weer in. Het is een beetje zoals rijden in een file. Daarnaast zie je wat tijdelijke effecten van stimuleringsprogramma's (als je $4000 subsidie geeft op nieuwe autos dan is het niet zo vreemd dat je er een paar meer verkoopt. Maar uiteindelijk helpt het weinig, je trekt alleen even wat vraag naar voren en creeert een nieuwe dip in de toekomst).quote:Op vrijdag 7 augustus 2009 20:21 schreef MrUnchained het volgende:

Misschien hier ook nog even mijn vraag plaatsen. Snapt iemand waarom de macro-cijfers over de VS bijna allemaal goed zijn en meevallen, terwijl ISM non-manufacturing (wat ik toch beschouw als het belangrijkste cijfer over de US) juist onder verwachting binnen kwam (en maand op maand daalde)?

Het lijkt mij erg op een voorraadcorrectie (ook door alle stimuleringsprogramma's, met name in de auto-industrie) die je enkel in de ISM manufacturing ziet, maar dat lijkt me amper sustainable.

Bovendien, waarom daalt momenteel de werkloosheid in de US? Onderliggend kan het niet zo zijn dat bedrijven nu al vol aan het aannemen zijn. Ze hebben nog genoeg mensen rondlopen die weinig te doen hebben.

Veel 'gunstige' cijfers zijn trouwens niet dat wat het lijkt en moet je even wat dieper kijken wat daar precies onder ligt. Bijvoorbeeld stijgende huizenverkopen klinkt positief, maar als je dan weet dat 50% van de verkopers banken zijn die foreclosed woningen tegen lagere prijzen verkopen dan vertelt zo'n cijfer opeens een heel ander verhaal.

Dat werkloosheidscijfer is vreemd, maar zal volgende maand wel weer worden bijgesteld (met minder publiciteit). De komende maanden gaat het veel meer pijn doen, want die grote golf werklozen heeft nu nog een uitkering maar de komende maanden gaat die aflopen. Op dit moment hebben 50.000 mensen geen uitkering meer, maar eind dit jaar zijn dat er 1.5 miljoen! (tenzij Obama eventjes 1,5 miljoen banen creeert). Verwacht niet dat deze mensen de economie gaan aanjagen.

De spaarquote is ook gestegen van bijna nul naar >6%. Eigenlijk is spaarquote een verkeerd woord want er worden vooral schulden afgelost. Ook dat is niet wat onze vriend Bernanke wil, maar mensen zijn niet helemaal achterlijk en beginnen door te krijgen dat ze moeten minderen. Mensen hebben nu ook in de gaten dat ze minder pensioen gaan krijgen dan ze hadden gehoopt. Je kunt geld strooien wat je wilt, maar op een bepaald moment is de psychologie van mensen om en kun je ze niet meer verder pushen om nog meer onverstandige leningen aan te laten gaan, ook niet tegen extreem lage rentes. Zie ook Japan, waar ze ongeveer hetzelfde hebben geprobeerd, uiteraard zonder succes. Alleen zit Japan hierdoor nu wel met een enorme staatsschuld en de economie draait nog steeds niet (en de beurs staat 20 jaar na dato op ca 10.000 terwijl het 20(!) jaar geleden bijna 40.000 was).

Eén van de grootste 'elephants in the room' is imo dat er een grens zit aan de mate waarin de FED/ treasury etc de economie kunnen reguleren. In het afgelopen jaar is een nog nooit vertoond bedrag uitgegeven aan bailouts en stimuleringsplannen. Daarvoor moeten er duizenden miljarden worden geleend. Maar van wie? Zowat overal ter wereld hebben overheden tekorten. Die leningen gaan uiteindelijk tegen elkaar opbieden en zullen de reele rente opdrijven. Dat is nu al het geval. China koopt nog steeds Treasuries, maar ze stappen steeds meer over op kortere leningen. Ook zal China minder Treasuries nodig hebben als ze minder naar de USA exporteren (Amerikanen gaan immers meer sparen/aflossen). Bedenk dat China Treasuries koopt niet omdat het zo'n goede belegging is maar puur om haar eigen munt laag te houden. Dat betekent dat zij treasuries kocht tegen elke prijs. Dit gaat de komende tijd veranderen. Een deel van de vraag kan worden ingevuld door de Amerikanen zelf die nu begrijpen dat ze meer voor hun pensioen moeten sparen. Maar zij zullen dus wel gaan beleggen met als doel een goed rendement, en zij zullen uitwijken naar andere beleggingen als de yield te laag zijn.

Ik weet dat dit wat speculatief is, maar dit is wel zoals ik het zie. Een hogere reele rente betekent uiteindelijk ook nog lagere huizenprijzen en lagere aandelen (daarvan moet de earningsyield dan immers ook stijgen). Dit laat de huidige asset bubble verder leeglopen, met opnieuw catastrofale gevolgen voor banken. Ja, ik verwacht tzt opnieuw een rondje bailouts. Maar de voorwaarden zullen dan wat minder genereus zijn.

Het plan van Bernanke om langlopende treasuries te kopen met vers geprint geld ('quantitative easing') om zo de kapitaalmarktrente omlaag te trekken is al mislukt omdat andere beleggers dit wantrouwen en treasuries dumpten. Het gevolg is dat hypotheekrente in de VS juist steeg (met dus weer meer foreclosures, meer toekomstige afboekingen bij banken, etc). Dit zie ik als de eerste barsten in het 'Greenspan-put' paradigma (dat een meltdown onmogelijk is omdat de FED/ Treasury altijd een bodem kan leggen).

De meeste dag-op-dag nieuwsfeitjes zijn ruis en eigenlijk niet interessant. Uiteindelijk is er maar heel weinig echt belangrijk. De kunst is om de hoofdlijnen te herkennen. En een aantal van deze hoofdlijnen zijn no-brainers imo.

Er heerst momenteel op de beurs een bubble stemming die me doet denken aan het dotcom tijdperk en mede daardoor zie ik een substantieel crash potentieel. Het plotseling ontwaken uit de droom dat alles weer zo is als vroeger kan weleens met een hoop paniek gepaard gaan. Helaas valt dit niet te timen. Ik ben in elk geval stuk negatiever dan een jaar geleden. Toen dacht ik dat een aantal problemen door omstandigheden gedwongen structureel zouden worden aangepakt. Maar uiteindelijk zijn er vooral problemen naar voren geschoven en is er weinig structureel veranderd. Wel moeten we nu een veel hogere staatsschuld meetorsen die uiteindelijk gewoon gaat leiden tot (veel) hogere belastingen en/of minder service (=hogere kosten).

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Op grote lijnen ben ik het met je eens. Ik zie dit ook als een tijdelijke (kunstmatige) opleving in de economie. De huizencijfers verbeteren opzich wel (inderdaad nog veel foreclosures), maar de building permits beginnen ook te stijgen. Enkel kun je zeggen dat het niet veel uitmaakt of je er nu 500k of 600k als het vroeger het viervoudige was, maja je moet ergens mee beginnen. Wat ik negatief vind is dat de consumentenbestedingen in de US hard aan het dalen zijn als je naar de recentste commentaren van de retailers luistert. Als uiteindelijk de volumes niet substantieel gaan stijgen, dan vrees ik toch nog voor een prijzenoorlog door overcapaciteit in vele industrieen. Echter, het grote verschil tot nu toe is geweest dat je amper prijsdruk ziet. Is dit omdat de downturn zo hard ging en zo onzeker was hoe ver het door zou gaan dat geen enkele speler zijn prijzen durfde te verlagen? Of is het een effect van consolidatie in vele sectoren, waardoor het ook beter vol te houden is in de komende kwartalen?quote:Op vrijdag 7 augustus 2009 22:09 schreef SeLang het volgende:

[..]

Volgens mij is er hier sprake van een soort harmonica effect. Men is heel lang in denial geweest dat deze crisis ernstig is en toen is eind vorig jaar plotseling iedereen keihard op de rem gaan staan. Maar op een bepaald moment zijn voorraden op en moet je weer wat gaan produceren. Dat is wat je nu ziet. Straks zakt dat weer in. Het is een beetje zoals rijden in een file. Daarnaast zie je wat tijdelijke effecten van stimuleringsprogramma's (als je $4000 subsidie geeft op nieuwe autos dan is het niet zo vreemd dat je er een paar meer verkoopt. Maar uiteindelijk helpt het weinig, je trekt alleen even wat vraag naar voren en creeert een nieuwe dip in de toekomst).