WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Ik heb een Binck-account geopend, als ik terug kom van vakantie ga ik me ook op de beleggingswereld storten

Als je nu naar de AEX/AMX kijkt, welke bedrijven zijn dan qua waarde aandeel ondergewaardeerd t.o.v. de werkelijke waarde? Als ik nu bijv. naar Heijmans en Wavin kijk, kan ik mij bijna niet voorstellen dat ze inderdaad zo rond de 1 euro waard zijn.

De financials waren een tijdje geleden ook zo ondergewaardeerd maar die trekken weer wat aan.

De financials waren een tijdje geleden ook zo ondergewaardeerd maar die trekken weer wat aan.

Newton is dood, Einstein is overleden en ik voel me ook niet lekker..

Wat ik mij altijd afvraag is 't volgende.

De beurs begint en ik koop 10 aandelen van bedrijf X. "t aandeel stijgt naar 5%. Daarna daalt 't aandeel naar 3,4%. Ik wil nu gelijk verkopen voor 3,4% winst. Dat heet "short" gaan dacht ik.

Bestaat dit, zoals ik 't beschrijf? En hoe/waar kan ik 't makkelijkst beginnen.

De beurs begint en ik koop 10 aandelen van bedrijf X. "t aandeel stijgt naar 5%. Daarna daalt 't aandeel naar 3,4%. Ik wil nu gelijk verkopen voor 3,4% winst. Dat heet "short" gaan dacht ik.

Bestaat dit, zoals ik 't beschrijf? En hoe/waar kan ik 't makkelijkst beginnen.

Nee.

Begin met een tutorial over beleggen te lezen want anders kom je er niet.

http://www.investopedia.com/university/stocks/

Begin met een tutorial over beleggen te lezen want anders kom je er niet.

http://www.investopedia.com/university/stocks/

Please Move The Deer Crossing Sign

Dat 'short' gaan heeft verschillende betekenissen. Het geen wat jij bedoelt ( aandeel kopen na dat het steeg en daarna met winst verkopen als het daalt ) bestaat niet op die manier. Je kunt wel shorten met derivaten. En de vraag hoe / waar begin ik met beleggen is eigenlijk de makkelijkste vraag van een hele beleggings carriere.quote:Op zaterdag 1 augustus 2009 01:19 schreef portable het volgende:

Wat ik mij altijd afvraag is 't volgende.

De beurs begint en ik koop 10 aandelen van bedrijf X. "t aandeel stijgt naar 5%. Daarna daalt 't aandeel naar 3,4%. Ik wil nu gelijk verkopen voor 3,4% winst. Dat heet "short" gaan dacht ik.

Bestaat dit, zoals ik 't beschrijf? En hoe/waar kan ik 't makkelijkst beginnen.

Hoe? Lezen van artikelen en bladen, financieel nieuws kijken, doen, trial en error met virtuele beleggings programma's etc.

Waar? Bieb, boekenshop, internet, tv etc.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Beleggen voor dummies een goed boek?

Heeft er iemand links naar artikelen/ebooks die interessant zijn voor een beginnende belegger?

[ Bericht 58% gewijzigd door Rejected op 04-08-2009 01:56:55 ]

Heeft er iemand links naar artikelen/ebooks die interessant zijn voor een beginnende belegger?

[ Bericht 58% gewijzigd door Rejected op 04-08-2009 01:56:55 ]

Ik lees de columns op Belegger.nl vaak.

http://www.belegger.nl/achtergrond.php?page=actueleartikelen

Daarnaast hebben ze ook een serie artikelen voor beginnende beleggers (die toevalligerwijs uit Beleggen voor dummies komen )

)

http://www.belegger.nl/home-starten_met_beleggen

http://www.belegger.nl/achtergrond.php?page=actueleartikelen

Daarnaast hebben ze ook een serie artikelen voor beginnende beleggers (die toevalligerwijs uit Beleggen voor dummies komen

http://www.belegger.nl/home-starten_met_beleggen

Thanks! Ga ik binnenkort maar even wat lezen.

Toevallig? Die oprichter van de site is de schrijver van het boek toch(of was je sarcastisch )?

)?

Zijn er hier veel daytraders aanwezig?

Toevallig? Die oprichter van de site is de schrijver van het boek toch(of was je sarcastisch

Zijn er hier veel daytraders aanwezig?

Ow dat wist ik niet eens.quote:Op dinsdag 4 augustus 2009 12:16 schreef Rejected het volgende:

Thanks! Ga ik binnenkort maar even wat lezen.

Toevallig? Die oprichter van de site is de schrijver van het boek toch(of was je sarcastisch)?

Zijn er hier veel daytraders aanwezig?

Ik heb dat boek beleggen voor dummies ook nu al een paar jaar in de voorraad kast staan en was zelf niet erg onder de indruk. Ik denk dat ik hem dan ook maar spoedig in de verkoop doe. Overigens is het boek misschien beter als je echt helemaal niks van beleggen weet en er dan mee begint.quote:Op dinsdag 4 augustus 2009 12:16 schreef Rejected het volgende:

Thanks! Ga ik binnenkort maar even wat lezen.

Toevallig? Die oprichter van de site is de schrijver van het boek toch(of was je sarcastisch)?

Zijn er hier veel daytraders aanwezig?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Heb begin juli 5000 aandelen Logica a 0,83 euro gekocht. Was dus een investering van 4150 euro (ongeveer 70% van mijn 'vermogen', 18 jaar)

De koers staat nu op 1,28. Ik sta momenteel dus op een winst van zo'n 2000 euro. Ik kan het nog steeds niet geloven. Ik had nog nooit eerder belegd, maar kon wel met vrij grote zekerheid voorspellen dat de koersen omhoog zouden gaan.

Mijn instinct zegt: direct verkopen. Echter ben ik bang dat de koersen nog verder zullen stijgen, en dan zit ik alsnog met een klote gevoel. Iemand tips voor mij? Verkopen of het nog een paar maandjes aanzien?

De koers staat nu op 1,28. Ik sta momenteel dus op een winst van zo'n 2000 euro. Ik kan het nog steeds niet geloven. Ik had nog nooit eerder belegd, maar kon wel met vrij grote zekerheid voorspellen dat de koersen omhoog zouden gaan.

Mijn instinct zegt: direct verkopen. Echter ben ik bang dat de koersen nog verder zullen stijgen, en dan zit ik alsnog met een klote gevoel. Iemand tips voor mij? Verkopen of het nog een paar maandjes aanzien?

lol

Aller eerst congratz met je succesquote:Op donderdag 6 augustus 2009 21:43 schreef MeetMeHalfway het volgende:

Heb begin juli 5000 aandelen Logica a 0,83 euro gekocht. Was dus een investering van 4150 euro (ongeveer 70% van mijn 'vermogen', 18 jaar)

De koers staat nu op 1,28. Ik sta momenteel dus op een winst van zo'n 2000 euro. Ik kan het nog steeds niet geloven. Ik had nog nooit eerder belegd, maar kon wel met vrij grote zekerheid voorspellen dat de koersen omhoog zouden gaan.

Mijn instinct zegt: direct verkopen. Echter ben ik bang dat de koersen nog verder zullen stijgen, en dan zit ik alsnog met een klote gevoel. Iemand tips voor mij? Verkopen of het nog een paar maandjes aanzien?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Gefeliciteerd dat je op winst staat.quote:Op donderdag 6 augustus 2009 21:43 schreef MeetMeHalfway het volgende:

Heb begin juli 5000 aandelen Logica a 0,83 euro gekocht. Was dus een investering van 4150 euro (ongeveer 70% van mijn 'vermogen', 18 jaar)

De koers staat nu op 1,28. Ik sta momenteel dus op een winst van zo'n 2000 euro. Ik kan het nog steeds niet geloven. Ik had nog nooit eerder belegd, maar kon wel met vrij grote zekerheid voorspellen dat de koersen omhoog zouden gaan.

Mijn instinct zegt: direct verkopen. Echter ben ik bang dat de koersen nog verder zullen stijgen, en dan zit ik alsnog met een klote gevoel. Iemand tips voor mij? Verkopen of het nog een paar maandjes aanzien?

Ik wil je echter waarschuwen hoe je belegt, dat is naar mijn mening erg risicovol. Een aantal regels die ik hanteer voor beleggen:

1) Spreid je vermogen over een groot aantal aandelen. Mocht het mis gaan met 1 aandeel dan ben je niet het grootste gedeelte van je geld kwijt.

2) Spreid je vermogen over verschillende assetcategorieen, continenten en sectoren.

3) Maak afspraken met jezelf wanneer je gaat kopen en verkopen, oftwel stel doelen. Dit voorkomt dat je hoog koopt en laag verkoopt.

[ Bericht 3% gewijzigd door dyna18 op 07-08-2009 16:36:47 ]

Misschien hier ook nog even mijn vraag plaatsen. Snapt iemand waarom de macro-cijfers over de VS bijna allemaal goed zijn en meevallen, terwijl ISM non-manufacturing (wat ik toch beschouw als het belangrijkste cijfer over de US) juist onder verwachting binnen kwam (en maand op maand daalde)?

Het lijkt mij erg op een voorraadcorrectie (ook door alle stimuleringsprogramma's, met name in de auto-industrie) die je enkel in de ISM manufacturing ziet, maar dat lijkt me amper sustainable.

Bovendien, waarom daalt momenteel de werkloosheid in de US? Onderliggend kan het niet zo zijn dat bedrijven nu al vol aan het aannemen zijn. Ze hebben nog genoeg mensen rondlopen die weinig te doen hebben.

Het lijkt mij erg op een voorraadcorrectie (ook door alle stimuleringsprogramma's, met name in de auto-industrie) die je enkel in de ISM manufacturing ziet, maar dat lijkt me amper sustainable.

Bovendien, waarom daalt momenteel de werkloosheid in de US? Onderliggend kan het niet zo zijn dat bedrijven nu al vol aan het aannemen zijn. Ze hebben nog genoeg mensen rondlopen die weinig te doen hebben.

Abre los ojos

quote:Op vrijdag 7 augustus 2009 20:21 schreef MrUnchained het volgende:

Misschien hier ook nog even mijn vraag plaatsen. Snapt iemand waarom de macro-cijfers over de VS bijna allemaal goed zijn en meevallen, terwijl ISM non-manufacturing (wat ik toch beschouw als het belangrijkste cijfer over de US) juist onder verwachting binnen kwam (en maand op maand daalde)?

Het lijkt mij erg op een voorraadcorrectie (ook door alle stimuleringsprogramma's, met name in de auto-industrie) die je enkel in de ISM manufacturing ziet, maar dat lijkt me amper sustainable.

Bovendien, waarom daalt momenteel de werkloosheid in de US? Onderliggend kan het niet zo zijn dat bedrijven nu al vol aan het aannemen zijn. Ze hebben nog genoeg mensen rondlopen die weinig te doen hebben.

quote:[T]here have been large fluctuations in the federal government payroll too. After hiring a slew of Census workers in the spring, there were 57,000 layoffs in May-June and then we saw in today’s report that 12,000 federal workers were “hired” in July. Again, mathematically, this contributed about 20,000 to today’s headline number. In other words, and we have no intent on raining on anyone’s parade, there was about 100,000 non-recurring payrolls in that top-line figure. It may be dangerous to extrapolate today’s report into a view that we are about to fully turn the corner on the job market front.

To be sure, the drop in the unemployment rate was a surprise, but it was all due to the slide in the labour force — the employment-to-population ratio gives a more accurate picture of the slack in the labour market and the hidden secret in today’s report was that this metric slid to a 25-year low of 59.4% from 59.5% in June and 61.0% at the turn of the year. Of those unemployed, 33.8% of them have been unemployed now for over 27 weeks — a record amount (was at 29.0% in June and was at 17.5% at the start of this recession).

http://www.zerohedge.com/article/truth-behind-todays-bls-report

Thanks voor de link! Ik ging ook al uit van wat statistisch gefreubel met de cijfers. Desondanks blijf thet een relatief goed cijfer. Blijft de belangrijkste vraag staan: waarom blijft ISM non-manufacturing achter bij alle feestelijkheden?quote:Op vrijdag 7 augustus 2009 21:40 schreef aikai4sa het volgende:

[..]

[..]

http://www.zerohedge.com/article/truth-behind-todays-bls-report

Ten tweede, de S&P is nu +52% since zijn low, wat zelfs de bear market rally gedurende de great depression overtreft, wat het onderhand ongeloofwaardig maakt om het nog als een bear market rally te kwalificeren.

Abre los ojos

Volgens mij is er hier sprake van een soort harmonica effect. Men is heel lang in denial geweest dat deze crisis ernstig is en toen is eind vorig jaar plotseling iedereen keihard op de rem gaan staan. Maar op een bepaald moment zijn voorraden op en moet je weer wat gaan produceren. Dat is wat je nu ziet. Straks zakt dat weer in. Het is een beetje zoals rijden in een file. Daarnaast zie je wat tijdelijke effecten van stimuleringsprogramma's (als je $4000 subsidie geeft op nieuwe autos dan is het niet zo vreemd dat je er een paar meer verkoopt. Maar uiteindelijk helpt het weinig, je trekt alleen even wat vraag naar voren en creeert een nieuwe dip in de toekomst).quote:Op vrijdag 7 augustus 2009 20:21 schreef MrUnchained het volgende:

Misschien hier ook nog even mijn vraag plaatsen. Snapt iemand waarom de macro-cijfers over de VS bijna allemaal goed zijn en meevallen, terwijl ISM non-manufacturing (wat ik toch beschouw als het belangrijkste cijfer over de US) juist onder verwachting binnen kwam (en maand op maand daalde)?

Het lijkt mij erg op een voorraadcorrectie (ook door alle stimuleringsprogramma's, met name in de auto-industrie) die je enkel in de ISM manufacturing ziet, maar dat lijkt me amper sustainable.

Bovendien, waarom daalt momenteel de werkloosheid in de US? Onderliggend kan het niet zo zijn dat bedrijven nu al vol aan het aannemen zijn. Ze hebben nog genoeg mensen rondlopen die weinig te doen hebben.

Veel 'gunstige' cijfers zijn trouwens niet dat wat het lijkt en moet je even wat dieper kijken wat daar precies onder ligt. Bijvoorbeeld stijgende huizenverkopen klinkt positief, maar als je dan weet dat 50% van de verkopers banken zijn die foreclosed woningen tegen lagere prijzen verkopen dan vertelt zo'n cijfer opeens een heel ander verhaal.

Dat werkloosheidscijfer is vreemd, maar zal volgende maand wel weer worden bijgesteld (met minder publiciteit). De komende maanden gaat het veel meer pijn doen, want die grote golf werklozen heeft nu nog een uitkering maar de komende maanden gaat die aflopen. Op dit moment hebben 50.000 mensen geen uitkering meer, maar eind dit jaar zijn dat er 1.5 miljoen! (tenzij Obama eventjes 1,5 miljoen banen creeert). Verwacht niet dat deze mensen de economie gaan aanjagen.

De spaarquote is ook gestegen van bijna nul naar >6%. Eigenlijk is spaarquote een verkeerd woord want er worden vooral schulden afgelost. Ook dat is niet wat onze vriend Bernanke wil, maar mensen zijn niet helemaal achterlijk en beginnen door te krijgen dat ze moeten minderen. Mensen hebben nu ook in de gaten dat ze minder pensioen gaan krijgen dan ze hadden gehoopt. Je kunt geld strooien wat je wilt, maar op een bepaald moment is de psychologie van mensen om en kun je ze niet meer verder pushen om nog meer onverstandige leningen aan te laten gaan, ook niet tegen extreem lage rentes. Zie ook Japan, waar ze ongeveer hetzelfde hebben geprobeerd, uiteraard zonder succes. Alleen zit Japan hierdoor nu wel met een enorme staatsschuld en de economie draait nog steeds niet (en de beurs staat 20 jaar na dato op ca 10.000 terwijl het 20(!) jaar geleden bijna 40.000 was).

Eén van de grootste 'elephants in the room' is imo dat er een grens zit aan de mate waarin de FED/ treasury etc de economie kunnen reguleren. In het afgelopen jaar is een nog nooit vertoond bedrag uitgegeven aan bailouts en stimuleringsplannen. Daarvoor moeten er duizenden miljarden worden geleend. Maar van wie? Zowat overal ter wereld hebben overheden tekorten. Die leningen gaan uiteindelijk tegen elkaar opbieden en zullen de reele rente opdrijven. Dat is nu al het geval. China koopt nog steeds Treasuries, maar ze stappen steeds meer over op kortere leningen. Ook zal China minder Treasuries nodig hebben als ze minder naar de USA exporteren (Amerikanen gaan immers meer sparen/aflossen). Bedenk dat China Treasuries koopt niet omdat het zo'n goede belegging is maar puur om haar eigen munt laag te houden. Dat betekent dat zij treasuries kocht tegen elke prijs. Dit gaat de komende tijd veranderen. Een deel van de vraag kan worden ingevuld door de Amerikanen zelf die nu begrijpen dat ze meer voor hun pensioen moeten sparen. Maar zij zullen dus wel gaan beleggen met als doel een goed rendement, en zij zullen uitwijken naar andere beleggingen als de yield te laag zijn.

Ik weet dat dit wat speculatief is, maar dit is wel zoals ik het zie. Een hogere reele rente betekent uiteindelijk ook nog lagere huizenprijzen en lagere aandelen (daarvan moet de earningsyield dan immers ook stijgen). Dit laat de huidige asset bubble verder leeglopen, met opnieuw catastrofale gevolgen voor banken. Ja, ik verwacht tzt opnieuw een rondje bailouts. Maar de voorwaarden zullen dan wat minder genereus zijn.

Het plan van Bernanke om langlopende treasuries te kopen met vers geprint geld ('quantitative easing') om zo de kapitaalmarktrente omlaag te trekken is al mislukt omdat andere beleggers dit wantrouwen en treasuries dumpten. Het gevolg is dat hypotheekrente in de VS juist steeg (met dus weer meer foreclosures, meer toekomstige afboekingen bij banken, etc). Dit zie ik als de eerste barsten in het 'Greenspan-put' paradigma (dat een meltdown onmogelijk is omdat de FED/ Treasury altijd een bodem kan leggen).

De meeste dag-op-dag nieuwsfeitjes zijn ruis en eigenlijk niet interessant. Uiteindelijk is er maar heel weinig echt belangrijk. De kunst is om de hoofdlijnen te herkennen. En een aantal van deze hoofdlijnen zijn no-brainers imo.

Er heerst momenteel op de beurs een bubble stemming die me doet denken aan het dotcom tijdperk en mede daardoor zie ik een substantieel crash potentieel. Het plotseling ontwaken uit de droom dat alles weer zo is als vroeger kan weleens met een hoop paniek gepaard gaan. Helaas valt dit niet te timen. Ik ben in elk geval stuk negatiever dan een jaar geleden. Toen dacht ik dat een aantal problemen door omstandigheden gedwongen structureel zouden worden aangepakt. Maar uiteindelijk zijn er vooral problemen naar voren geschoven en is er weinig structureel veranderd. Wel moeten we nu een veel hogere staatsschuld meetorsen die uiteindelijk gewoon gaat leiden tot (veel) hogere belastingen en/of minder service (=hogere kosten).

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Op grote lijnen ben ik het met je eens. Ik zie dit ook als een tijdelijke (kunstmatige) opleving in de economie. De huizencijfers verbeteren opzich wel (inderdaad nog veel foreclosures), maar de building permits beginnen ook te stijgen. Enkel kun je zeggen dat het niet veel uitmaakt of je er nu 500k of 600k als het vroeger het viervoudige was, maja je moet ergens mee beginnen. Wat ik negatief vind is dat de consumentenbestedingen in de US hard aan het dalen zijn als je naar de recentste commentaren van de retailers luistert. Als uiteindelijk de volumes niet substantieel gaan stijgen, dan vrees ik toch nog voor een prijzenoorlog door overcapaciteit in vele industrieen. Echter, het grote verschil tot nu toe is geweest dat je amper prijsdruk ziet. Is dit omdat de downturn zo hard ging en zo onzeker was hoe ver het door zou gaan dat geen enkele speler zijn prijzen durfde te verlagen? Of is het een effect van consolidatie in vele sectoren, waardoor het ook beter vol te houden is in de komende kwartalen?quote:Op vrijdag 7 augustus 2009 22:09 schreef SeLang het volgende:

[..]

Volgens mij is er hier sprake van een soort harmonica effect. Men is heel lang in denial geweest dat deze crisis ernstig is en toen is eind vorig jaar plotseling iedereen keihard op de rem gaan staan. Maar op een bepaald moment zijn voorraden op en moet je weer wat gaan produceren. Dat is wat je nu ziet. Straks zakt dat weer in. Het is een beetje zoals rijden in een file. Daarnaast zie je wat tijdelijke effecten van stimuleringsprogramma's (als je $4000 subsidie geeft op nieuwe autos dan is het niet zo vreemd dat je er een paar meer verkoopt. Maar uiteindelijk helpt het weinig, je trekt alleen even wat vraag naar voren en creeert een nieuwe dip in de toekomst).

Veel 'gunstige' cijfers zijn trouwens niet dat wat het lijkt en moet je even wat dieper kijken wat daar precies onder ligt. Bijvoorbeeld stijgende huizenverkopen klinkt positief, maar als je dan weet dat 50% van de verkopers banken zijn die foreclosed woningen tegen lagere prijzen verkopen dan vertelt zo'n cijfer opeens een heel ander verhaal.

Dat werkloosheidscijfer is vreemd, maar zal volgende maand wel weer worden bijgesteld (met minder publiciteit). De komende maanden gaat het veel meer pijn doen, want die grote golf werklozen heeft nu nog een uitkering maar de komende maanden gaat die aflopen. Op dit moment hebben 50.000 mensen geen uitkering meer, maar eind dit jaar zijn dat er 1.5 miljoen! (tenzij Obama eventjes 1,5 miljoen banen creeert). Verwacht niet dat deze mensen de economie gaan aanjagen.

De spaarquote is ook gestegen van bijna nul naar >6%. Eigenlijk is spaarquote een verkeerd woord want er worden vooral schulden afgelost. Ook dat is niet wat onze vriend Bernanke wil, maar mensen zijn niet helemaal achterlijk en beginnen door te krijgen dat ze moeten minderen. Mensen hebben nu ook in de gaten dat ze minder pensioen gaan krijgen dan ze hadden gehoopt. Je kunt geld strooien wat je wilt, maar op een bepaald moment is de psychologie van mensen om en kun je ze niet meer verder pushen om nog meer onverstandige leningen aan te laten gaan, ook niet tegen extreem lage rentes. Zie ook Japan, waar ze ongeveer hetzelfde hebben geprobeerd, uiteraard zonder succes. Alleen zit Japan hierdoor nu wel met een enorme staatsschuld en de economie draait nog steeds niet (en de beurs staat 20 jaar na dato op ca 10.000 terwijl het 20(!) jaar geleden bijna 40.000 was).

Eén van de grootste 'elephants in the room' is imo dat er een grens zit aan de mate waarin de FED/ treasury etc de economie kunnen reguleren. In het afgelopen jaar is een nog nooit vertoond bedrag uitgegeven aan bailouts en stimuleringsplannen. Daarvoor moeten er duizenden miljarden worden geleend. Maar van wie? Zowat overal ter wereld hebben overheden tekorten. Die leningen gaan uiteindelijk tegen elkaar opbieden en zullen de reele rente opdrijven. Dat is nu al het geval. China koopt nog steeds Treasuries, maar ze stappen steeds meer over op kortere leningen. Ook zal China minder Treasuries nodig hebben als ze minder naar de USA exporteren (Amerikanen gaan immers meer sparen/aflossen). Bedenk dat China Treasuries koopt niet omdat het zo'n goede belegging is maar puur om haar eigen munt laag te houden. Dat betekent dat zij treasuries kocht tegen elke prijs. Dit gaat de komende tijd veranderen. Een deel van de vraag kan worden ingevuld door de Amerikanen zelf die nu begrijpen dat ze meer voor hun pensioen moeten sparen. Maar zij zullen dus wel gaan beleggen met als doel een goed rendement, en zij zullen uitwijken naar andere beleggingen als de yield te laag zijn.

Ik weet dat dit wat speculatief is, maar dit is wel zoals ik het zie. Een hogere reele rente betekent uiteindelijk ook nog lagere huizenprijzen en lagere aandelen (daarvan moet de earningsyield dan immers ook stijgen). Dit laat de huidige asset bubble verder leeglopen, met opnieuw catastrofale gevolgen voor banken. Ja, ik verwacht tzt opnieuw een rondje bailouts. Maar de voorwaarden zullen dan wat minder genereus zijn.

Het plan van Bernanke om langlopende treasuries te kopen met vers geprint geld ('quantitative easing') om zo de kapitaalmarktrente omlaag te trekken is al mislukt omdat andere beleggers dit wantrouwen en treasuries dumpten. Het gevolg is dat hypotheekrente in de VS juist steeg (met dus weer meer foreclosures, meer toekomstige afboekingen bij banken, etc). Dit zie ik als de eerste barsten in het 'Greenspan-put' paradigma (dat een meltdown onmogelijk is omdat de FED/ Treasury altijd een bodem kan leggen).

De meeste dag-op-dag nieuwsfeitjes zijn ruis en eigenlijk niet interessant. Uiteindelijk is er maar heel weinig echt belangrijk. De kunst is om de hoofdlijnen te herkennen. En een aantal van deze hoofdlijnen zijn no-brainers imo.

Er heerst momenteel op de beurs een bubble stemming die me doet denken aan het dotcom tijdperk en mede daardoor zie ik een substantieel crash potentieel. Het plotseling ontwaken uit de droom dat alles weer zo is als vroeger kan weleens met een hoop paniek gepaard gaan. Helaas valt dit niet te timen. Ik ben in elk geval stuk negatiever dan een jaar geleden. Toen dacht ik dat een aantal problemen door omstandigheden gedwongen structureel zouden worden aangepakt. Maar uiteindelijk zijn er vooral problemen naar voren geschoven en is er weinig structureel veranderd. Wel moeten we nu een veel hogere staatsschuld meetorsen die uiteindelijk gewoon gaat leiden tot (veel) hogere belastingen en/of minder service (=hogere kosten).

Qua staatsfinanciering ben ik het wel met je eens, maar dat gaat denk ik eerder een langdurig probleem worden, dan dat het een trigger gaat worden om de beurzen op korte termijn veel lager te zetten. Het zorgt er in mijn ogen voor dat je inderdaad niet terug naar oude waarderingsniveaus kunt, maar niet dat je de huidige waarderingsniveaus niet zou kunnen handhaven. Ik zie ook niet echt de trigger die de S&P bijvoorbeeld weer op 700 zou kunnen zetten. Huidige waarderingsniveaus lijken me 'redelijk' als je door de cyclus heen kijkt. Ik zou een correctie zien als een koopmogelijkheid, maar het probleem is dat veel partijen dat momenteel hebben, waardoor de koersen blijven oplopen.

Abre los ojos

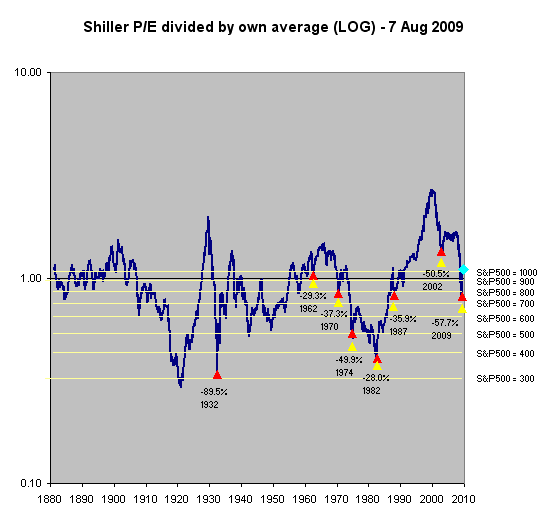

De beurs is momenteel overgewaardeerd (op basis van historische Shiller P/E).

Sinds 1881 was de beurs 67% van de tijd goedkoper dan nu.

Sinds 1945 was de beurs 57% van de tijd goedkoper dan nu.

Sinds 1970 was de beurs 55% van de tijd goedkoper dan nu.

Vandaag = blauwe diamandje

Sinds 1881 was de beurs 67% van de tijd goedkoper dan nu.

Sinds 1945 was de beurs 57% van de tijd goedkoper dan nu.

Sinds 1970 was de beurs 55% van de tijd goedkoper dan nu.

Vandaag = blauwe diamandje

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik ken het plaatje  . Maja de vraag is dan waar de E in de P/E naar toe gaat. Ik denk dat het earnings potentieel van de meeste bedrijven aanzienlijk boven het 10-jaarsgemiddelde ligt, gezien de enorme winstgroei die je over die periode hebt gezien (recentere winstniveaus lijken me relevanter, aangezien die beter weergeven wat je met de huidige assets er uit kunt halen, banken uitgezonderd). Als ik simpel onderliggend naar bedrijven kijk, dan vind ik veel bedrijven nog steeds goedkoop tov hun earnings potentieel. Waarom zou de wereld op lange termijn ineens qua winstmarges structureel veranderd zijn (excl. banken)?

. Maja de vraag is dan waar de E in de P/E naar toe gaat. Ik denk dat het earnings potentieel van de meeste bedrijven aanzienlijk boven het 10-jaarsgemiddelde ligt, gezien de enorme winstgroei die je over die periode hebt gezien (recentere winstniveaus lijken me relevanter, aangezien die beter weergeven wat je met de huidige assets er uit kunt halen, banken uitgezonderd). Als ik simpel onderliggend naar bedrijven kijk, dan vind ik veel bedrijven nog steeds goedkoop tov hun earnings potentieel. Waarom zou de wereld op lange termijn ineens qua winstmarges structureel veranderd zijn (excl. banken)?

Abre los ojos

Een E die het gemiddeld is van de E's van de afgelopen 10 jaar (zoals de 'E' die in de Shiller P/E wordt gebruikt) ligt altijd te laag, maar dat geldt ook voor de voorafgaande periodes van 10 jaar waarmee je vergelijkt. Daarom kun je de Shiller P/E's over een lange periode met elkaar vergelijken. Dat verhaal zou alleen niet opgaan als er de laatste jaren plotseling een veel hoger sustainable winstgroei zou zijn opgetreden, maar dat is dus niet het geval. Winstgroei schommelt (daarom middel je het juist uit) maar de gemiddelde winstgroei over de afgelopen eeuw is behoorlijk constant.quote:Op vrijdag 7 augustus 2009 23:06 schreef MrUnchained het volgende:

Ik ken het plaatje. Maja de vraag is dan waar de E in de P/E naar toe gaat. Ik denk dat het earnings potentieel van de meeste bedrijven aanzienlijk boven het 10-jaarsgemiddelde ligt, gezien de enorme winstgroei die je over die periode hebt gezien (recentere winstniveaus lijken me relevanter, aangezien die beter weergeven wat je met de huidige assets er uit kunt halen, banken uitgezonderd). Als ik simpel onderliggend naar bedrijven kijk, dan vind ik veel bedrijven nog steeds goedkoop tov hun earnings potentieel.

Dat is precies mijn punt en het punt van de Shiller P/E! Dit is inderdaad behoorlijk constant, daarom is de Shiller P/E imo een veel betere maat dan een gewone trailing 1-yr P/E.quote:Waarom zou de wereld op lange termijn ineens qua winstmarges structureel veranderd zijn (excl. banken)?

De huidige Shiller P/E van de S&P500 bedraagt ongeveer 18. De 'E' hiervan bevat dus het gemiddelde van de winsten tussen 1999-2009. Het bevat dus het laatste stukje bubble van 1999-2000, de crash van 2000-2002, de nieuwe bubble 2003-2007 en de crash 2007-2009. Zo middel je die cycles een beetje uit.

De gemiddelde 'E' over de periode 1999-2009 is $56, dus we doen net alsof de winsten NU $56 zijn. Maar zelfs met die $56 hebben we dus een overwaardering. Zelf vind ik die $56 nog behoorlijk hoog, gegeven dat veel van de vroegere winsten in de financiele sector nooit meer terugkomen. Ik heb dus niet het gevoel dat we de beurswaardering overschatten.

(Btw: peak 1-yr trailing earnings in jun 2007 was $85, inclusief al die phantom winsten van financials. En de Shiller 'E' op dat moment (het gemiddelde 1997-2007) bedroeg $55 )

[ Bericht 0% gewijzigd door SeLang op 08-08-2009 08:40:48 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Goed punt, ik had het idee dat mijn schatting van de winstpotentie verder boven het 10-jaarsgemiddelde zou liggen.quote:Op vrijdag 7 augustus 2009 23:31 schreef SeLang het volgende:

[..]

Een E die het gemiddeld is van de E's van de afgelopen 10 jaar (zoals de 'E' die in de Shiller P/E wordt gebruikt) ligt altijd te laag, maar dat geldt ook voor de voorafgaande periodes van 10 jaar waarmee je vergelijkt. Daarom kun je de Shiller P/E's over een lange periode met elkaar vergelijken. Dat verhaal zou alleen niet opgaan als er de laatste jaren plotseling een veel hoger sustainable winstgroei zou zijn opgetreden, maar dat is dus niet het geval. Winstgroei schommelt (daarom middel je het juist uit) maar de gemiddelde winstgroei over de afgelopen eeuw is behoorlijk constant.

Maar stel nu dat ik in 1960 ben geboren, dan kijk ik al 50 jaar tegen relatief te hoge p/e's aan, waarbij je je volgens mij moet gaan afvragen of je dan niet moet gaan zeggen dat een realistisch gemiddelde zeker dicht bij de 20 zou moeten liggen. Gecorrigeerd voor de onderliggende 10-jaars rente heb je enkel even eind jaren 70 een licht onder de gemiddelde Shiller P/E genoteerd. Van 1960-1973 heb je licht bovengemiddelde Shiller P/E, maar dat ook nog eens op hoger dan gemiddelde rentestanden. Dan is het van 1975-1979 redelijk goedkoop te noemen (hoewel ook niet uitbundig), maar daarna begin de rente dermate te stijgen, dat je die Shilller P/E's van rond de 10 in begin 80, onmogelijk als goedkoper dan gemiddeld kunt bestempelen. En daarna is het verhaal bekend, dan zitten we ook structureel boven de gemiddeldes uit het verleden. (misschien door de ooit aangehaalde lagere transactiekosten en lagere vermogenswinstbelastingen)quote:[..]

Dat is precies mijn punt en het punt van de Shiller P/E! Dit is inderdaad behoorlijk constant, daarom is de Shiller P/E imo een veel betere maat dan een gewone trailing 1-yr P/E.

De huidige Shiller P/E van de S&P500 bedraagt ongeveer 18. De 'E' hiervan bevat dus het gemiddelde van de winsten tussen 1999-2009. Het bevat dus het laatste stukje bubble van 1999-2000, de crash van 2000-2002, de nieuwe bubble 2003-2007 en de crash 2007-2009. Zo middel je die cycles een beetje uit.

De gemiddelde 'E' over de periode 1999-2009 is $56, dus we doen net alsof de winsten NU $56 zijn. Maar zelfs met die $56 hebben we dus een overwaardering. Zelf vind ik die $56 nog behoorlijk hoog, gegeven dat veel van de vroegere winsten in de financiele sector nooit meer terugkomen. Ik heb dus niet het gevoel dat we de beurswaardering overschatten.

(Btw: peak 1-yr trailing earnings in jun 2007 was $85, inclusief al die phantom winsten van financials. En de Shiller 'E' op dat moment (het gemiddelde 1997-2007) bedroeg $55 )

Ik zou zeggen dat als een Shiller P/E op rentes onder de 4% onder de 14-15 zakt, dat het al als een koopje aan te merken is. De huidige P/E van 17.8 zou ik als 'redelijk' willen bestempelen; biedt een bovengemiddelde upside gezien de laatste 50 jaar, maar met het huidige risicoprofiel zou ik liever lagere koersen zien om bij te kopen.

Abre los ojos

Tvp

Multiply it by infinity, and take it to the depth of forever, and you will still have barely a glimpse of what I'm talking about.

Als je naar gemiddelde (Shiller) P/E kijkt dan maakt het natuurlijk veel uit waar je je beginpunt legt. In 1960 begin je met een hoog niveau, als je in 1950 begint dan begin je op een laag niveau. Anyway, de Shiller P/E heeft tussen 1880 en 2009 gevarieerd tussen 4,78 en 44,20 dus de vraag of de gemiddelde waarde nu op 15 of op 18 ligt leidt niet tot heel andere conclusies. Ik ben toch niet geinteresseerd in waarden die dicht bij het gemiddelde liggen.quote:Op zaterdag 8 augustus 2009 10:04 schreef MrUnchained het volgende:

Maar stel nu dat ik in 1960 ben geboren, dan kijk ik al 50 jaar tegen relatief te hoge p/e's aan, waarbij je je volgens mij moet gaan afvragen of je dan niet moet gaan zeggen dat een realistisch gemiddelde zeker dicht bij de 20 zou moeten liggen. Gecorrigeerd voor de onderliggende 10-jaars rente heb je enkel even eind jaren 70 een licht onder de gemiddelde Shiller P/E genoteerd. Van 1960-1973 heb je licht bovengemiddelde Shiller P/E, maar dat ook nog eens op hoger dan gemiddelde rentestanden. Dan is het van 1975-1979 redelijk goedkoop te noemen (hoewel ook niet uitbundig), maar daarna begin de rente dermate te stijgen, dat je die Shilller P/E's van rond de 10 in begin 80, onmogelijk als goedkoper dan gemiddeld kunt bestempelen. En daarna is het verhaal bekend, dan zitten we ook structureel boven de gemiddeldes uit het verleden. (misschien door de ooit aangehaalde lagere transactiekosten en lagere vermogenswinstbelastingen)

Ik zou zeggen dat als een Shiller P/E op rentes onder de 4% onder de 14-15 zakt, dat het al als een koopje aan te merken is. De huidige P/E van 17.8 zou ik als 'redelijk' willen bestempelen; biedt een bovengemiddelde upside gezien de laatste 50 jaar, maar met het huidige risicoprofiel zou ik liever lagere koersen zien om bij te kopen.

De laatste jaren is de P/E natuurlijk substantieel hoger geweest dan gemiddeld, maar ik ben niet zo van de "nu is alles anders" catagorie. Er is een scala van redenen aan te wijzen die de P/E heeft doen exploderen (kredietexpansie, outsourcing, globalisatie, dalende rentes, etc). Veel van die redenen zijn verdwenen of zijn uitgewerkt als driver. Economische wetten zijn nu in feite niet anders dan vroeger, dus ik zie geen reden waarom we nu permanent duurder zouden mogen zijn dan vroeger.

Wat betreft de rente heb je een goed punt. Inderdaad zou je kunnen kijken naar het premium ten opzichte van het beleggingsalternatief (10-yr treasury). Ik heb daar ook al eens naar gekeken in hoeverre je dat mee zou kunnen nemen in het 'model'. Echter, het voornaamste probleem dat ik daarmee heb is dat het feit dat je een mooi premium hebt ten opzichte van een 10-yr treasury niet persé inhoudt dat het een goede belegging is. Als de treasury yield namelijk laag is en deze gaat stijgen dan riskeer je een enorme krimp van de P/E en daarmee een substantieel koersrisico. Horrorvoorbeeld is de jaren '70.

Dus stel de 10-yr yield is 4% en de Shiller P/E is 18 (oftewel een earningsyield van 5,6%) dan heb ik weliswaar een premium van 1,6% boven de treasury (iets meer natuurlijk, omdat de Shiller P/E een 10-yr inflation adjusted average is, maar you get the point...), maar als ik een P/E krimp krijg naar bijvoorbeeld 10 (wat helemaal niet zo gek is, want sinds 1970 was de Shiller P/E 19% van de tijd <10) dan heb ik een substantieel neerwaards risico. Ben ik bereid dat risico te lopen voor 5,6% rendement?

Nu het geval dat ik zou kopen op een P/E van bijvoorbeeld 10. Sowieso is mijn earningsyield dan al hoger (10%) maar omdat ik veel lager in de historische range koop is de kans op een substantieel (langdurig) verlies ook een stuk kleiner. Vandaar dat ik niet wil focussen op hoe duur/goedkoop iets is ten opzichte van de (momenteel lage) treasury yield maar gebaseerd op rendement/ risico in absolute zin.

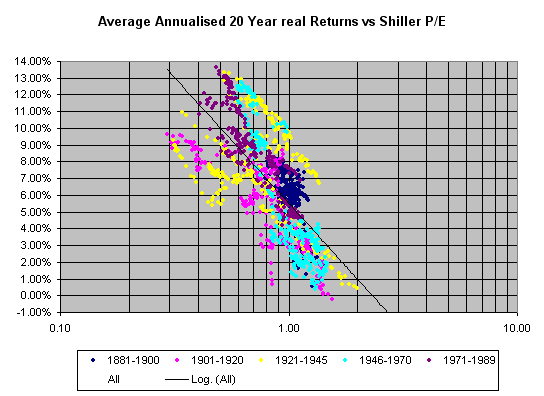

Het verband tussen Shiller P/E en totaal reeel rendement op lange termijn is erg duidelijk, met name aan de extreme kanten van het spectrum.

Btw: de data in bovenstaande plaatje zijn het instappunt. Vervolgens kijk je 20 jaar later wat het totaal reeel rendement is geweest. Vandaar dat het laatste datapunt is van augustus 1989. Immers, dat is het laatste instappunt waarvan je kunt weten wat het 20-jaars rendement was.

Het is mooi te zien dat ondanks heel verschillende periodes in de geschiedenis, de correlatie tussen Shiller P/E en totaal reeel rendement blijft bestaan.

[ Bericht 0% gewijzigd door SeLang op 08-08-2009 12:45:56 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik denk dat je jezelf iets meer moet verdiepen in de "waardering" van de bedrijven die je noemt. De beurswaarde is daar slechts een deel van. In het geval van Wavin en Heijmans is de schuldenlast momenteel waarschijnlijk groter dan de "waarde" van het hele bedrijf. Dat zou betekenen dat de koers beneden 0 zou moeten staan. De huidige koerswaarde vertegenwoordigt dus enkel een "optiewaarde", imho.quote:Op donderdag 30 juli 2009 22:43 schreef mister_white het volgende:

Als je nu naar de AEX/AMX kijkt, welke bedrijven zijn dan qua waarde aandeel ondergewaardeerd t.o.v. de werkelijke waarde? Als ik nu bijv. naar Heijmans en Wavin kijk, kan ik mij bijna niet voorstellen dat ze inderdaad zo rond de 1 euro waard zijn.

De financials waren een tijdje geleden ook zo ondergewaardeerd maar die trekken weer wat aan.

Je koopt dus niet op waarde, die ligt lager. Je koopt het op de huidige koers omdat je daarmee een mogelijkheid koopt op een grote koerswinst. Zodra de waardering van de onderneming namelijk stijgt, zal de koers exponentieel mee stijgen. Eigenlijk een soort leveraged investment, het hefboom effect.

"Winners never quit, 'cause quitters never win"

"Greedy people get rich, but pigs get slaughtered"

"Greedy people get rich, but pigs get slaughtered"