WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Welkom in het [AEX]-topic waarin je de beurzen en de laatste economische nieuws kunt volgen.

Noot: het innemen van een bepaalde positie geschiedt geheel op eigen risico, ook het overnemen van een beleggingsstrategie van andere users is dus geheel op eigen risico.

BNR Nieuwsradio

Forex Factory (alle economische data's op een rij)

Bloomberg

CNBC

MarketWatch (Dow Jones)

Briefing.com (incl. economische kalenders)

RTL Z (streaming TV)

CNBC Europe TV (streaming TV, alleen 's ochtends)

Finviz

AEX

Europese Indices

Federal Funds Futures (indicatie van aankomende rentebesluiten, info)

CBOT - Federal Funds Futures - Semi-real-time

Intraday S&P 500-index en dagverschil in percentage

Een uitgebreide begrippenlijst vind je hier.

Alle oude topics, mét titel, vind je door hier te klikken

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Pff, je was mij voor

"Two things are infinite: the universe and human stupidity; and I'm not sure about the universe." - Albert Einstein (1879 - 1955)

"A fool thinks himself to be wise, but a wise man knows himself to be a fool." - William Shakespeare (1564 - 1616)

"A fool thinks himself to be wise, but a wise man knows himself to be a fool." - William Shakespeare (1564 - 1616)

In hoeverre speelt "Carry trade" een rol in Europa?

"Two things are infinite: the universe and human stupidity; and I'm not sure about the universe." - Albert Einstein (1879 - 1955)

"A fool thinks himself to be wise, but a wise man knows himself to be a fool." - William Shakespeare (1564 - 1616)

"A fool thinks himself to be wise, but a wise man knows himself to be a fool." - William Shakespeare (1564 - 1616)

*words markt*quote:Op zaterdag 17 september 2011 01:08 schreef SeLang het volgende:

Btw: het onjuist blijken van het paradigma in de posts hierboven (de veronderstelling dat almachtige autoriteiten de markten tot in de lengte der dagen naar hun hand kunnen zetten) is precies hetgene dat ons uiteindelijk die P/E<10 gaat brengen. Blinde paniek wordt dat. Mark my words...

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Ik ben echt benieuwd of operation twist het verschil gaat maken? Het is mij wat lastig te plaatsen hoe een nog lagere yield op lange- en korte termijnsrente de honger naar krediet gaat aanwakkeren? Zolang de FED funds rate niet verandert blijven de arbitragemogelijkheden miniem zodat de banken of zelf gaan investeren in korte bonds of de situatie ongewijzigd laten met alle gevolgen van dien voor de geloofwaardigheid van de FED. Het hele idee is waarschijnlijk bedoeld om kredietgroei te stimuleren maar dat werkt m.i. alleen als het voor banken ook interessant is om nog minder yield te ontvangen voor hogere risico's. Ik denk dat het aannemelijk is om te verwachten dat de risico's hoger komen te liggen doordat deze maatregelen wederom de huizenbubble aanwakkeren.

Als operation twist goed uitpakt dan kan het echt nog jaren duren voordat de crisis losbreekt omdat de maatregelen een zeker momentum met zich meebrengen dat lastig te keren valt.

Als operation twist goed uitpakt dan kan het echt nog jaren duren voordat de crisis losbreekt omdat de maatregelen een zeker momentum met zich meebrengen dat lastig te keren valt.

One man's trash, another man's treasure.

Must see: "Credit money" bestond eerder dan "Hard money"! Geld in de vorm van goud etc, is een relatieve moderne uitvinding. Gedurende het overgrote deel van de afgelopen 5000 jaar had credit money/virtueel geld + debt de voorkeur:

"Two things are infinite: the universe and human stupidity; and I'm not sure about the universe." - Albert Einstein (1879 - 1955)

"A fool thinks himself to be wise, but a wise man knows himself to be a fool." - William Shakespeare (1564 - 1616)

"A fool thinks himself to be wise, but a wise man knows himself to be a fool." - William Shakespeare (1564 - 1616)

Niet zolang de FED als grootafnemer de yields drukt, en dat heb ik al tien keer uitgelegd dus ik begin dit gedram een beetje moe te worden.quote:Op zaterdag 17 september 2011 09:27 schreef piepeloi55 het volgende:

Inflatieverwachtingen of daadwerkelijke inflatie zal zich weerspiegelen in de yield

Niet kan aangeven?? Het is doodsimpel: De overheid van de VS betaalt effectief geen enkele rente op bonds die de FED gekocht heeft (ongeacht de yield), want die komt als winstuitkering weer bij de Treasury terecht. Daarnaast hebben FED-aankopen per definitie maar één effect op de rente, namelijk dat die OMLAAG gaat. Kortom, ook al zijn die aankopen in potentie zo inflatoir als de neten, ze verhogen de rentelasten van de staat niet.quote:Zolang je niet kunt aangeven hoe centrale banken de rente kunnen blijven drukken in een dergelijke scenario (wat imo, maar ook volgens de FED zelf niet kan), acht ik het onwaarschijnlijk.

Dan de private sector. Die gebruikt de 10-Yrs yield als benchmark voor hypotheken. Als die benchmark omlaag gaat, gaat de hypotheekrente dus omlaag. Niet omhoog. De 30-Yrs yield heeft een heel beperkte benchmark functie, maar wel voor b.v. langlopende bedrijfsobligaties. Voor hun gaat de rente dus ook omlaag, niet omhoog.

Dan nu de vraag: Als al die gelddrukkerij van de FED de inflatieverwachtingen opschroeft, zal de rente in de private sector dan ondanks bovenstaande neerwaartse krachten niet stijgen?

En het antwoord is 'nee'. Want het Amerikaanse bankenstelsel heeft voor honderden miljarden aan woningen en commercieel vastgoed in eigendom en in onderpand, en het laatste wat ze kunnen gebruiken is een verdere instorting van die gigantische portefeuille ten gevolge van klimmende rente - dat zou voor velen de nekslag zijn. Dus nee, die gaan de rente niet verhogen. Hetzelfde geldt voor die andere grote bronnen van krediet: credit cards en student loans. Daarop is de rente inmiddels al zo hoog, respectievelijk het defaultrisico zo hoog, dat winst uit verdere verhogingen tot minstens even grote verliezen uit afschrijvingen zouden leiden.

Eerst maar eens zien of die Twist er komt, en dan hoe hij uitpakt. Ik denk dat de FED heel wat korte treasuries kan dumpen zonder enig effect op de 0% rente. Zeker als de spanning rond Europa blijft oplopen.quote:Sterker nog het twist programma maakt het scenario nog meer onwaarschijnlijk door de nog kortere gemiddelde maturity van obligaties die in handen zijn van de 'private sector'.

Precies. Ze zullen wel moeten doorgaan met gelddrukken en renteverlaging, want dat is het enige dat de bubbels, het financiele systeem en de sociale uitgaven nog instandhoudt.quote:Autoriteiten hebben de volgende keer dat het écht mis gaat simpelweg geen keuze meer.

Het voornaamste verschil in inzicht tussen mij en SeLang, jij en anderen is dat jullie geloven dat de normale economische wetten en prioriteiten nog gelden en dat het handelen van de autoriteiten van daaruit begrepen moet worden. Mijn beeld is er al sinds ~2004 op gebaseerd dat we met de schuldenberg allang het point-of-no-return gepasseerd zijn, dat het onmogelijk is om nog een autonome groei te laten ontstaan die de rentelastenaanwas kan bijhouden, en dat alles er nu op gericht is om te voorkomen dat we terechtkomen in een oncontroleerbare deflatoire spiraal die ergens bij een gehalveerde (of erger) levensstandaard eindigt. Vrijwel de hele economische groei van de afgelopen 3 decennia was gebaseerd op kredietexpansie, op geld dat nog in de toekomst verdiend had moeten worden. Het schamele vertrouwen dat dat geld er ooit nog komt, is nu alleen nog maar gebaseerd op ongehoorde deficit spending van onze overheden. Als die wegvalt, of zelfs maar verzwakt, slaat de toch al veel te lage economische groei weer om in contractie, en daarmee in faillissementen in bankwezen en bedrijfsleven die zonder overheidsingrijpen de rest in hun val zullen meesleuren.

Nee hoor, niks grap.. blijkbaar is een van ons beiden gewoon zo dom.quote:Op zaterdag 17 september 2011 12:25 schreef SeLang het volgende:

Deze onzin ga ik niet eens op reageren want dat kan alleen maar als grapje bedoeld zijn (je weet best wel hoe de bondmarket werkt)

Op dit moment, in een klimaat van dalende rentes, zijn de oude, relatief hoogrentende US bonds die de Chinezen in bezit hebben duurder dan de nieuwe, lager rentende uitgiften van de Treasury. En dat blijft zo want de FED blijft nieuwe uitgiften met steeds lagere rente opkopen. Ik zie die Chinese bonds dus niet in de kluis van de FED terechtkomen. De FED speelt het ook vaak zo, dat ze in hun POMO aankondigingen precies aansluiten bij de komende uitgiften van de Treasury. Dus zegt de Treasury: volgende maand gaan we 30-jaars bonds van 2,5% uitgeven, dan is het geen toeval als de FED een dag later zegt: volgende maand gaan wij bonds met een maturity van oktober 2040-oktober 2042 opkopen. En laten de enige bonds in die range nou net die zijn, die de Treasury zodadelijk gaat uitgeven. Zo komt het geld in de staatskas (ipv bij de Chinezen), en een leuk miljardenwinstje in de fooienpot van de primary dealers die dit spelletje risicoloos meespelen.

Die dollar-peg is misschien niet zo alleenzaligmakend als je denkt. Inmiddels is Europa China's grootste afnemer, en een peg is niet de enige manier om je munt betaalbaar te houden. Ze weten dat het Amerikaanse kaartenhuis niet lang meer standhoudt, dus vroeg of laat moeten ze die enorme dollarpositie verder afbouwen. Daar wordt door hun officials ook openlijk op gezinspeeld.quote:Je weet toch wel waarom China zoveel Treasuries koopt? Dan heb je meteen het antwoord waarom je dat niet kunt vervangen door aankopen van goud, aandelen, etc

Kapitaalvlucht: normaalgesproken waar, maar zoals je de afgelopen weken kon zien aan de toestroom van Europees geld toen het hier spannend werd, hoeft de VS daar nu nog niet voor te vrezen. Bovendien zal de VS niet twijfelen om, wanneer dat een probleem wordt, controls in te stellen.quote:Hoge inflatie zorgt voor kapitaalvlucht en is slecht voor de bedrijfswinsten.

Bedrijfswinsten: Die neigen bij hogere inflatie juist nominaal toe te nemen, niet af te nemen. Bij fysiek gelijke omzet krijg je immers meer geld binnen dan voorheen, je voorraden nemen in waarde toe, en je klanten schuiven hun bestedingen naar voren om de geldontwaarding te vlug af te zijn.

Die 'E' staat wel in de onderste helft van dat quotient hoor. Bij afnemende winsten zou je dus juist stijgende P/E's verwachten.quote:Koopkracht van mensen neemt af waardoor bedrijven de gestegen kosten niet geheel kunnen doorberekenen. De laatste periode van van hoge inflatie (begin jaren '80) leverde de laagste P/E's op sinds de Great Depression (P/E=6,7 in 1982)

Dat het tegendeel gebeurt, komt verder gewoon doordat beleggers bij hoge inflatie veel minder geld voor de aandelen willen neerleggen. Die inflatie impliceert (normaliter) immers hogere rente, en dus uitblijvende investeringen en expansie. Verder willen ze een hogere return -die immers ook aan inflatie onderhevig is!- en ze realiseren zich dat die winstgroei niet door gezonde economische vooruitgang maar door inflatie ontstaan is. Redenen te over dus om niet teveel voor die aandelen te willen betalen.

Maar ik zou uitkijken om die periode als representatief voor het komende beursklimaat te zien. Juist door de manipulaties van de centrale banken is de rente op dit moment enorm vertekend. En de steeds ongeloofwaardigere staatsschulden maken aandelen een relatief aantrekkelijke, dus duurdere, haven. Investeerders op zoek naar zekerheid kunnen niet alléén in goud vluchten..

Dat is het geschil ook niet! De vraag is welke maatregelen het systeem dan het langst in stand kunnen houden en tot het laagste risico op een echte collapse zullen leiden. Voor mij staat vast dat alleen verdere inflatoire (althans anti-deflatoire) maatregelen nog kans op succes hebben. Met (nauwelijks controleerbare) deflatie gaat de hele economie sowieso naar de Filistijnen.quote:Ik blijf me verbazen over mensen die denken dat machthebbers moedwillig op een complete ineenstorting zullen aansturen. Wat een onzin. Men zal proberen om de ponzi zo lang mogelijk in stand te houden en proberen de rekening steeds voorbij de volgende verkiezingen te schuiven.

Er zit een grens aan wat je met monetair beleid economisch kunt bereiken. Er zit echter nauwelijks een grens aan wat je er financieel mee kunt bereiken!quote:Er zit gewoon een grens aan wat je met monetair beleid kunt bereiken. En die grens is inmiddels aardig in zicht (zelfs van de Fed zelf hoor je momenteel die geluiden). Alles wat ze nu nog kunnen heeft niet of nauwelijks voordelen voor de economie en komt met steeds grotere kosten en risicos (aldus Bernanke himself!). De markten in de VS lijken momenteel grotendeels te drijven op de verwachting van steeds weer meer stimulus. Op het moment dat dat truukje niet meer werkt verwacht ik paniek.

De enige reden waarom de 'groei' nu hapert is omdat er het afgelopen jaar te weinig is gestimuleerd! (groei tussen aanhalingstekens omdat autonome groei al jaren dood is). Maar her-financier morgen alle lopende hypotheken tegen 3%/30jr en de economie draait zeker weer een jaar als een zonnetje. Geef morgen 500 miljard aan de werkgevers, zogenaamd om werk te creëren, en hup de beurzen en de economie kunnen weer 2 maanden vooruit. Leg kanalen, dammen, hogesnelheidstreinen, windfarms en solar cities in het hele land aan, en hup 1.000.000 banen erbij. Bernanke koopt de bonds wel die dat moeten financieren. Er is geen fluit aan, je hoeft alleen maar geld te drukken, daar een quasi-geloofwaardige bestemming voor te zoeken en de economie loopt weer als een tierelier.

Het breekpunt komt pas als de prijzen te hard gaan stijgen door toenemende kosten ten gevolge van een koersval van de dollar (vandaar Geithner's gedram dat we hier ook moeten gaan inflateren) of door looninflatie. Dan kun je uiteindelijk de controle over het geld kwijtraken en je munt opblazen, maar je hebt dan in ieder geval massafaillissementen, massawerkloosheid en massale misere en onlusten voorkomen. Maar het kan ook jarenlang goedgaan - de autoriteiten beschikken tegenwoordig over veel meer sensoren in de economie, veel meer data, modellen en veel meer mogelijkheden om heel gericht bepaalde doelgroepen en doelsectoren te stimuleren. Ze hebben alleen een paar lastige stoorfactoren zoals het buitenland niet onder controle..

Tja, ik vind het lastig te beoordelen, ik weet niet eens voor welk deel van onze bedrijfswinsten Z-O Azië als afzetregio inmiddels verantwoordelijk is (ben ik wel benieuwd naar). Maar aangezien hun economie meer op de onze drijft dan omgekeerd, denk ik toch dat zij meer in de rats moeten zitten over onze toekomst dan wij over de hunne. Dat de boel daar instort is heel goed mogelijk, maar zolang wij ze kunnen betalen blijven ze goedkoop voor ons produceren.quote:De echte "black swan" vewacht ik echter uit het oosten. China loopt straks tegen een muur op met een economie die drijft op financiele speculatie en misinvesteringen en elk jaar verder afnemende consumentenbestedingen (% GDP). Als die uiteindelijk herbalanceren dan kan dat weleens erg disruptief zijn voor de wereldwijde economie, want China is de enige grote economie ter wereld met economische groei van betekenis (hoe artificieel dan ook). Japan met de grootste % staatsschuld ter wereld (200% GDP) en een spaarquote die op het punt staat negatief te worden (vergrijzing) is ook een tikkende tijdbom.

Deze crisis heeft sowieso geen precedent, ook niet in de jaren '30. Maar de grootste risico's van nu zijn wat mij betreft grote bankfaillissementen. Want die zijn niet alleen too big to fail, maar nu ook too big to bail. Griekenland e.d. vind ik ook spannend, maar als Banque Paribas of een equivalent omvalt zijn de rapen ook gaar, en waar de ordelijke afwikkeling van een Grieks faillissement in EU-verband inmiddels wel redelijk uitgedokterd zal zijn, durf ik er niet op te vertrouwen dat de Fransen en Italianen hun zaakjes op orde hebben, zodat in acute noodgevallen de ECB misschien zal moeten bijspringen om een nieuwe Lehman's te voorkomen. Ik vind het ook typisch iets voor dat soort landen om de ECB of een of ander noodfonds op dat moment doodleuk voor het blok te zetten: 'redden jullie onze banken maar - wij hebben er even geen zin in en als je het niet doet, liggen binnen drie uur al je eigen banken plat'. Ik ben benieuwd of JCdJ dáár een scenario voor klaar heeft liggen..quote:Niemand kan in de toekomst kijken dus je weet niet wat de volgende episode van de crisis gaat triggeren maar je moet meerdere generaties in de tijd terug om zoveel tijdbommen te vinden als er nu samenkomen.

Je kunt machthebbers natuurlijk ook teveel slimheid toedichten.

Het idee dat de FED controle heeft en houdt, of pak hem beet De Jager........

Juist in deze tijd, met afnemende resources, fors toenemende bevolkingsaantallen, een wereld die via financiele en media netwerken aan elkaar is geknoopt, en een stroperig beslissingsapparaat, is de tijd om te reageren op elk mogelijk scenario (te) klein geworden.

Het idee dat de FED controle heeft en houdt, of pak hem beet De Jager........

Juist in deze tijd, met afnemende resources, fors toenemende bevolkingsaantallen, een wereld die via financiele en media netwerken aan elkaar is geknoopt, en een stroperig beslissingsapparaat, is de tijd om te reageren op elk mogelijk scenario (te) klein geworden.

De FED heeft meermaals (ook de afgelopen tijd) aangegeven dat de ruimte daarvoor beperkt is. Ook in een zeer bekende notule uit 2003 blijkt dat de FED weet dat men geen onbeperkte middelen heeft. Nogmaals, hoe zie je het gebeuren dat de FED de rente blijft drukken bij inflatie(verwachtingen) als zij zelf + vrijwel de gehele academische wereld+ historie aangeeft dat ze dat niet kunnen?quote:Op zondag 18 september 2011 06:08 schreef dvr het volgende:

Niet zolang de FED als grootafnemer de yields drukt, en dat heb ik al tien keer uitgelegd dus ik begin dit gedram een beetje moe te worden.

Ik heb die vraag al vaker gesteld aan je maar nooit antwoord gekregen. Dat is wel jammer want juist dat is de rode draad die je hele scenario aan elkaar hecht.

Nogmaals, je gaat uit van autoriteiten die almachtig zijn en de lange rente altijd kunnen bepalen. Die redenering klopt gewoon niet al begrijp ik best dat veel beleggers dat tot voor kort dachten.quote:En het antwoord is 'nee'. Want het Amerikaanse bankenstelsel heeft voor honderden miljarden aan woningen en commercieel vastgoed in eigendom en in onderpand, en het laatste wat ze kunnen gebruiken is een verdere instorting van die gigantische portefeuille ten gevolge van klimmende rente - dat zou voor velen de nekslag zijn. Dus nee, die gaan de rente niet verhogen. Hetzelfde geldt voor die andere grote bronnen van krediet: credit cards en student loans. Daarop is de rente inmiddels al zo hoog, respectievelijk het defaultrisico zo hoog, dat winst uit verdere verhogingen tot minstens even grote verliezen uit afschrijvingen zouden leiden.

Echter sinds de stijgende yields van zwakke eurolanden (centrale banken konden altijd de rente drukken?) zou je die perceptie toch moeten hebben bijgesteld.

Niemand heeft gezegd dat de korte rente zal stijgen, die zal dankzij het volpompen van liquiditeiten+angsten op zeer lage niveaus blijven hangen. Tot zover ben ik het met je eens. We hadden het echter over het feit dat een eventuele operation twist de gemiddelde maturity in handen van private partijen verkort en het daarmee nog onwaarschijnlijker maakt dat men kan aansturen op hoge inflatie.quote:Eerst maar eens zien of die Twist er komt, en dan hoe hij uitpakt. Ik denk dat de FED heel wat korte treasuries kan dumpen zonder enig effect op de 0% rente. Zeker als de spanning rond Europa blijft oplopen.

Economische wetmatigheden (lijkend op natuurkundige wetmatigheden) zijn van alle tijden dus die gelden zeker nog. Jij gaat er echter vanuit dat men kosten wat kost de schuldenberg probeerd te 'redden', zelfs als de negatieve effecten van die reddingsoperaties zwaarder gaan wegen dan de positieve effecten oftewel het doelmatig aansturen op het opblazen van de economie/ het gehele financiele systeem. Daarbij verword de autoriteit tot een politieke schietschijf, waar het voorheen de banksters en bonussen e.d. waren. Zij worden daar direct op afgerekend en dat weten ze maar al te goed!quote:Precies. Ze zullen wel moeten doorgaan met gelddrukken en renteverlaging, want dat is het enige dat de bubbels, het financiele systeem en de sociale uitgaven nog instandhoudt.

Het voornaamste verschil in inzicht tussen mij en SeLang, jij en anderen is dat jullie geloven dat de normale economische wetten en prioriteiten nog gelden en dat het handelen van de autoriteiten van daaruit begrepen moet worden...

Ik geloof daar dus niet in en denk dat autoriteiten op enig moment in tijd geen keuze meer hebben, waarna de deflatoire bust begint. Die endgame voltrekt zich op dit moment overal waar de bubble al is gebarsten, terwijl jouw scenario ver te zoeken is. Dat komt natuurlijk omdat autoriteiten niet almachtig zijn en ook de rente niet kunnen blijven drukken. De misperceptie van je hele betoog...

[ Bericht 0% gewijzigd door piepeloi55 op 18-09-2011 11:11:20 ]

Dat is onzin. Een bond met dezelfde maturity maar een hogere coupon (zoals bijvoorbeeld de oudere uitgaven) heeft exact dezelfde yield als nieuwe uitgaven. Het maakt helemaal niets uit welke serie de FED koopt want het zijn communicerende vaten (als er een verschil was dan had je een risicoloze arbitrage mogelijkheid). Het is dus gratis geld voor de Chinezen.quote:Op zondag 18 september 2011 06:08 schreef dvr het volgende:

Nee hoor, niks grap.. blijkbaar is een van ons beiden gewoon zo dom.

Op dit moment, in een klimaat van dalende rentes, zijn de oude, relatief hoogrentende US bonds die de Chinezen in bezit hebben duurder dan de nieuwe, lager rentende uitgiften van de Treasury. En dat blijft zo want de FED blijft nieuwe uitgiften met steeds lagere rente opkopen. Ik zie die Chinese bonds dus niet in de kluis van de FED terechtkomen. De FED speelt het ook vaak zo, dat ze in hun POMO aankondigingen precies aansluiten bij de komende uitgiften van de Treasury. Dus zegt de Treasury: volgende maand gaan we 30-jaars bonds van 2,5% uitgeven, dan is het geen toeval als de FED een dag later zegt: volgende maand gaan wij bonds met een maturity van oktober 2040-oktober 2042 opkopen. En laten de enige bonds in die range nou net die zijn, die de Treasury zodadelijk gaat uitgeven. Zo komt het geld in de staatskas (ipv bij de Chinezen), en een leuk miljardenwinstje in de fooienpot van de primary dealers die dit spelletje risicoloos meespelen.

De vergelijking met Europa gaat mank. Europa is al heel lang de grootste afnemer van China maar de euro is geen "hot potato" omdat andere landen een tekort hebben met Europa. Per saldo is de eurozone ongeveer in balans met de rest van de wereld. Dus China kan haar "overtollige" euros kwijt aan de tekort landen om het even simpel te zeggen.quote:Die dollar-peg is misschien niet zo alleenzaligmakend als je denkt. Inmiddels is Europa China's grootste afnemer, en een peg is niet de enige manier om je munt betaalbaar te houden. Ze weten dat het Amerikaanse kaartenhuis niet lang meer standhoudt, dus vroeg of laat moeten ze die enorme dollarpositie verder afbouwen. Daar wordt door hun officials ook openlijk op gezinspeeld.

Daar hoeft de VS inderdaad nog niet voor te vrezen omdat het een baken van stabiliteit is, o.a. met lage inflatie en vrij verkeer van kapitaal. Met capital controls hou je je eigen geld gedeeltelijk vast maar jaagt buitenlandse investeerders weg, evenals je eigen bedrijfsleven.quote:Kapitaalvlucht: normaalgesproken waar, maar zoals je de afgelopen weken kon zien aan de toestroom van Europees geld toen het hier spannend werd, hoeft de VS daar nu nog niet voor te vrezen. Bovendien zal de VS niet twijfelen om, wanneer dat een probleem wordt, controls in te stellen.

In nominale termen zie je misschien een hoger getalletje maar de marges gaan eraan want je kunt je hogere kosten niet direct doorberekenen. De koopkracht van je klanten is gewoon lager.quote:Bedrijfswinsten: Die neigen bij hogere inflatie juist nominaal toe te nemen, niet af te nemen. Bij fysiek gelijke omzet krijg je immers meer geld binnen dan voorheen, je voorraden nemen in waarde toe, en je klanten schuiven hun bestedingen naar voren om de geldontwaarding te vlug af te zijn.

Ja dat is precies wat ik zeg. Hogere inflatie geeft eerder lagere waarderingen dan hogere waarderingen. Ik reageerde hierop (waar je het tegendeel beweerde):quote:Die 'E' staat wel in de onderste helft van dat quotient hoor. Bij afnemende winsten zou je dus juist stijgende P/E's verwachten.

Dat het tegendeel gebeurt, komt verder gewoon doordat beleggers bij hoge inflatie veel minder geld voor de aandelen willen neerleggen. Die inflatie impliceert (normaliter) immers hogere rente, en dus uitblijvende investeringen en expansie. Verder willen ze een hogere return -die immers ook aan inflatie onderhevig is!- en ze realiseren zich dat die winstgroei niet door gezonde economische vooruitgang maar door inflatie ontstaan is. Redenen te over dus om niet teveel voor die aandelen te willen betalen.

"Over die P/E<10 wil ik nog wel eens een boom opzetten. Met toenemend inflatiegevaar en een overbought bondmarkt worden aandelen een steeds aantrekkelijker alternatief, en met de prijsinflatie en looninflatie (iig bij hoogopgeleiden, die beleggen) die in de VS al een beetje grip beginnen te krijgen lopen de earnings, en dus de prijspotentie, nominaal gestaag verder op, en omdat inflatie bestedingen aanmoedigt en sparen ontmoedigt ontstaat er ook voorzichtig reële groei. Zolang de FED de markten blijft stimuleren dmv QE, zie ik de aandelenmarkten daarom niet meer crashen. "

Ja dat zie ik dus anders. Men zal proberen een middenweg te bewandelen en zowel out of control inflatie als deflatie proberen te vermijden. Het meest waarschijnlijke resultaat is imo een Japan scenario.quote:Maar ik zou uitkijken om die periode als representatief voor het komende beursklimaat te zien. Juist door de manipulaties van de centrale banken is de rente op dit moment enorm vertekend. En de steeds ongeloofwaardigere staatsschulden maken aandelen een relatief aantrekkelijke, dus duurdere, haven. Investeerders op zoek naar zekerheid kunnen niet alléén in goud vluchten..

[..]

Dat is het geschil ook niet! De vraag is welke maatregelen het systeem dan het langst in stand kunnen houden en tot het laagste risico op een echte collapse zullen leiden. Voor mij staat vast dat alleen verdere inflatoire (althans anti-deflatoire) maatregelen nog kans op succes hebben. Met (nauwelijks controleerbare) deflatie gaat de hele economie sowieso naar de Filistijnen.

Dan zijn we terug op het vorige punt: autoriteiten gaan niet moedwillig de samenleving in een afgrond storten.quote:Er zit een grens aan wat je met monetair beleid economisch kunt bereiken. Er zit echter nauwelijks een grens aan wat je er financieel mee kunt bereiken!

Dat is dus het Japan scenario.quote:De enige reden waarom de 'groei' nu hapert is omdat er het afgelopen jaar te weinig is gestimuleerd! (groei tussen aanhalingstekens omdat autonome groei al jaren dood is). Maar her-financier morgen alle lopende hypotheken tegen 3%/30jr en de economie draait zeker weer een jaar als een zonnetje. Geef morgen 500 miljard aan de werkgevers, zogenaamd om werk te creëren, en hup de beurzen en de economie kunnen weer 2 maanden vooruit. Leg kanalen, dammen, hogesnelheidstreinen, windfarms en solar cities in het hele land aan, en hup 1.000.000 banen erbij. Bernanke koopt de bonds wel die dat moeten financieren. Er is geen fluit aan, je hoeft alleen maar geld te drukken, daar een quasi-geloofwaardige bestemming voor te zoeken en de economie loopt weer als een tierelier.

"maar je hebt dan in ieder geval massafaillissementen, massawerkloosheid en massale misere en onlusten voorkomen". Dus jij denkt dat je dat kunt voorkomen in zo'n hyperinflatie scenario? Dream onquote:Het breekpunt komt pas als de prijzen te hard gaan stijgen door toenemende kosten ten gevolge van een koersval van de dollar (vandaar Geithner's gedram dat we hier ook moeten gaan inflateren) of door looninflatie. Dan kun je uiteindelijk de controle over het geld kwijtraken en je munt opblazen, maar je hebt dan in ieder geval massafaillissementen, massawerkloosheid en massale misere en onlusten voorkomen. Maar het kan ook jarenlang goedgaan - de autoriteiten beschikken tegenwoordig over veel meer sensoren in de economie, veel meer data, modellen en veel meer mogelijkheden om heel gericht bepaalde doelgroepen en doelsectoren te stimuleren. Ze hebben alleen een paar lastige stoorfactoren zoals het buitenland niet onder controle..

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik geloof niet zozeer in het Japan-scenario, tenminste het nog jarenlang(of decennia) volhouden daarvan. Ik neig steeds meer naar het scenario waar autoriteiten de totale controle verliezen ergens in de komende jaren.

De balance sheet van de FED geeft je ongelijk.quote:Op zondag 18 september 2011 11:17 schreef SeLang het volgende:

[..]

Dat is onzin. Een bond met dezelfde maturity maar een hogere coupon (zoals bijvoorbeeld de oudere uitgaven) heeft exact dezelfde yield als nieuwe uitgaven. Het maakt helemaal niets uit welke serie de FED koopt want het zijn communicerende vaten (als er een verschil was dan had je een risicoloze arbitrage mogelijkheid). Het is dus gratis geld voor de Chinezen.

Interessant interview met Bill Ackman, van Pershing Square, over de band tussen de USD en HongKong dollar

http://video.cnbc.com/gallery/?video=3000045621

http://video.cnbc.com/gallery/?video=3000045621

Leg uit?quote:Op zondag 18 september 2011 11:37 schreef Blandigan het volgende:

[..]

De balance sheet van de FED geeft je ongelijk.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

dvr heeft het al uitgelegd maar als je wilt ga ik wel ff graven in oude zerohedge berichten waar dit spelletje haarfijn uit de doeken werd gedaan voor eerdere POMO's (nieuwe pc en een typische blonT actie dus al mijn oude linkjes zijn weg).quote:

Tot nu toe volgen we het Japanse pad, maar ik verwacht ook niet dat ze dat 22 jaar gaan volhouden zoals Japan.quote:Op zondag 18 september 2011 11:32 schreef piepeloi55 het volgende:

Ik geloof niet zozeer in het Japan-scenario, tenminste het nog jarenlang(of decennia) volhouden daarvan. Ik neig steeds meer naar het scenario waar autoriteiten de totale controle verliezen ergens in de komende jaren.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Er wordt teveel enkel naar de Westerse landen gekeken. Op wereldschaal is er gewoon groei. Of de economie van een paar procent terugvalt is totaal irrelevant ten opzichte van de groei in China. Ook voor veel AEX-bedrijven als AKZO of Unilever.

Het is eerder een verschuiving van economische expansie dan een stilvallen ervan. In dat licht moet je de P/E's ook beoordelen.

Het is eerder een verschuiving van economische expansie dan een stilvallen ervan. In dat licht moet je de P/E's ook beoordelen.

The End Times are wild

Adviseer je om een Emerging Markets portfolio op te bouwen ?quote:Op zondag 18 september 2011 14:23 schreef LXIV het volgende:

Er wordt teveel enkel naar de Westerse landen gekeken. Op wereldschaal is er gewoon groei. Of de economie van een paar procent terugvalt is totaal irrelevant ten opzichte van de groei in China. Ook voor veel AEX-bedrijven als AKZO of Unilever.

Ik zat zo te denken, mochten de verkopen van de korte termijnsobligaties onder invloed van Operation Twist een succes zijn zodat de korte rente stijgt en de lange rente daalt dan kunnen banken ofwel meer krediet verstrekken of de situatie ongewijzigd laten door gebrek aan een duurzame vraag naar krediet. Beide situaties zorgen ervoor dat de echte economie nauwelijks een impuls ondervindt.

Mijn vermoeden is dan ook dat de FED de Fed Funds Rate marginaal negatief gaat zetten. Het effect dat hierop volgt is dat banken niet onbeperkt T-Bills kunnen aanschaffen (door restricties) en de consument centraal staat in een strijd om hogere rente en goedkoper krediet. Al met al het tijdperk van gigantische leverage.

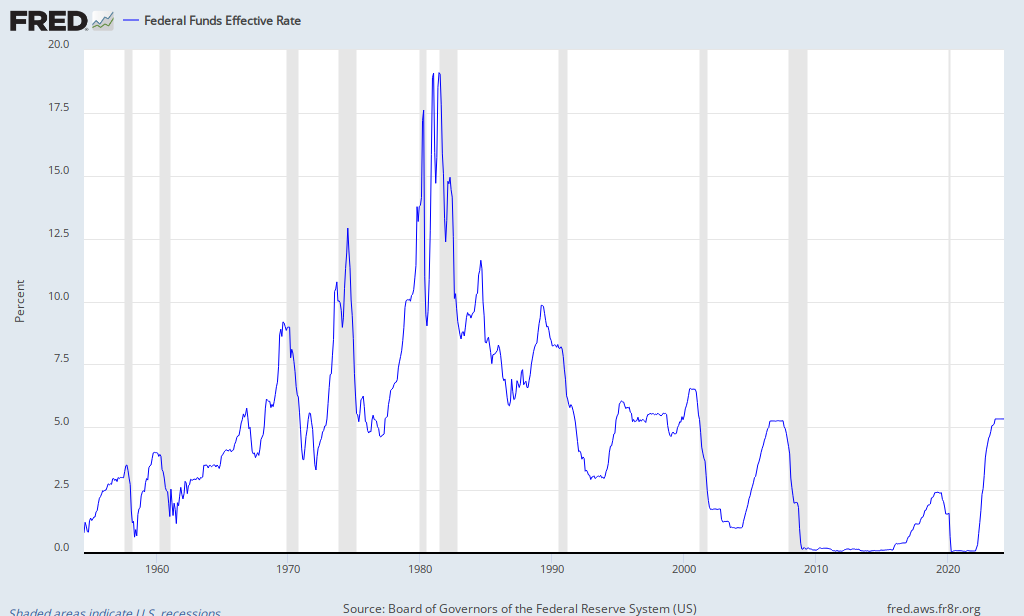

Bekijk het verloop van de Fed Funds Rate en zie dat het helemaal niet onwaarschijnlijk is dat we binnenkort te maken krijgen met een exodus van kapitaal richting de consument. Ik denk dat dit de kaart achter de hand is van ome Ben waar vreemd genoeg niet over gesproken wordt.

Mijn vermoeden is dan ook dat de FED de Fed Funds Rate marginaal negatief gaat zetten. Het effect dat hierop volgt is dat banken niet onbeperkt T-Bills kunnen aanschaffen (door restricties) en de consument centraal staat in een strijd om hogere rente en goedkoper krediet. Al met al het tijdperk van gigantische leverage.

Bekijk het verloop van de Fed Funds Rate en zie dat het helemaal niet onwaarschijnlijk is dat we binnenkort te maken krijgen met een exodus van kapitaal richting de consument. Ik denk dat dit de kaart achter de hand is van ome Ben waar vreemd genoeg niet over gesproken wordt.

One man's trash, another man's treasure.

Ik denk meer dat hij bedoelt dat je via aandelen als Unilever of Akzo al een aardige EM-exposure kunt opbouwen.quote:Op zondag 18 september 2011 15:04 schreef jaco het volgende:

[..]

Adviseer je om een Emerging Markets portfolio op te bouwen ?

Ik las bijvoorbeeld ook dat Arcadis zich verder aan het uitbreiden is in bijv Brazilië om de zwakte op de Europese markt te compenseren.

Please Move The Deer Crossing Sign

Met een negatieve FED funds dan ga je banken feitelijk betalen om te lenen. Dat drijft rente voor klanten toch alleen maar verder omlaag? En ik vraag me af wat voor ongewenste effecten het verder nog geeft, zoals geld dat het systeem verlaat. Als je mij namelijk tegen een negatieve rente laat lenen dan leen ik het maximale bedrag en leg dat in een kluis. Gratis geld zonder risico.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Juist die EM zit nu veel risico imo. De hoge P/E's op dit moment worden namelijk voor een groot deel gedreven door de groei in EM, maar die valt straks terug naar percentages die veel lager zijn dan de meesten nu verwachten op het moment dat China onvermijdelijk moet herbalanceren. Brazilië is trouwens geen EM.quote:Op zondag 18 september 2011 15:34 schreef JimmyJames het volgende:

[..]

Ik denk meer dat hij bedoelt dat je via aandelen als Unilever of Akzo al een aardige EM-exposure kunt opbouwen.

Ik las bijvoorbeeld ook dat Arcadis zich verder aan het uitbreiden is in bijv Brazilië om de zwakte op de Europese markt te compenseren.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Er is meer in het artikel. Grote klanten moeten kennelijk al betalen om geld op de bank te zetten, dus negatieve rente is nu al een feit. In principe kan de FED dus $1,6T in de papierversnipperaar gooien zonder dat het een merkbaar effect zou hebben op de echte economie (even afgezonderd van de zijeffecten van zo'n reverse QEquote:Bank deposits soar despite rock-bottom interest rates

Americans are pumping money into bank accounts at a blistering pace this year, sending deposits to record levels near $10 trillion ...

In the last three months, accounts at U.S. commercial banks have increased $429 billion, or 10%, almost double the increase for all of last year.

...

The large amount of cash only adds to expenses such as paying for deposit insurance premiums. ... [banks] have slashed interest payments to discourage customers. Wells Fargo & Co. ... halved its payments on one-year certificates of deposits to 0.1%; Citigroup ... dropped its payment to a paltry 0.3%.

...

[Some banks are] stashing it in a safe but unrewarding place: Federal Reserve banks, which are paying them an interest rate of just 0.25% to tend the funds. Such deposits rose to more than $1.6 trillion at the end of August from about $1 trillion a year earlier, according to the Fed.

http://www.latimes.com/bu(...)0918,0,3758580.story

Dit geeft weer eens aan hoe zinloos die hele QE is en mogelijk heeft het zelfs een negatieve uitwerking doordat je een groot deel van de middenklasse uitrookt met die lage rentes en iedereen als een gek gaat sparen omdat ze wel aanvoelen dat ze straks linksom of rechtsom een enorme negerpiemol in hun reet krijgen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Hoe dan? Bij een positieve Fed Funds Rate betaalt de Federale Reserve een vergoeding voor de uitstaande leningen van private partijen. Bij een negatieve rate zou je toch exact het omgekeerde gedrag verwachten? Zolang er meer geld gestald is bij de Fed dan banken dit onderling bij elkaar hebben geleend dan verwacht je toch een netto kostenpost voor banken?quote:Op zondag 18 september 2011 15:37 schreef SeLang het volgende:

Met een negatieve FED funds dan ga je banken feitelijk betalen om te lenen.

Indien dit niet het geval is sla ik de plank volledig mis.

Even afgezien van het gratis geld kunnen banken niet onbeperkt korte schuld opkopen door bepaalde restricties en zou door Operation Twist lange schuld ook niet aantrekkelijk zijn. Wat m.i. aannemelijk is, is dat er een kapitaalvlucht onstaat richting consumentenkrediet. Enerzijds aantrekkelijk voor banken om liquide te blijven en anderzijds om de relatief hogere vergoeding van consumentenkrediet t.o.v. bedrijfskredieten.quote:En ik vraag me af wat voor ongewenste effecten het verder nog geeft, zoals geld dat het systeem verlaat. Als je mij namelijk tegen een negatieve rente laat lenen dan leen ik het maximale bedrag en leg dat in een kluis. Gratis geld zonder risico.

One man's trash, another man's treasure.

De Fed Funds is het tarief voor overnight leningen. Jij bedoelt dan denk ik de vergoeding die de Fed sinds een paar jaar betaalt over reserves die men bij de Fed plaatst (vroeger was dat renteloos). In dat geval geeft dat inderdaad een extra push om het geld uit te lenen. Maar zoals ik het zie ga je dan vooral de banken queezen omdat dan al die excess reserves enorm veel geld gaan kosten. De banken moeten dan deposits gaan afstoten. Dat is wel het laatste wat je wilt voor een goed gekapitaliseerde bankensector!quote:Op zondag 18 september 2011 16:18 schreef Arkai het volgende:

[..]

Hoe dan? Bij een positieve Fed Funds Rate betaalt de Federale Reserve een vergoeding voor de uitstaande leningen van private partijen. Bij een negatieve rate zou je toch exact het omgekeerde gedrag verwachten? Zolang er meer geld gestald is bij de Fed dan banken dit onderling bij elkaar hebben geleend dan verwacht je toch een netto kostenpost voor banken?

Indien dit niet het geval is sla ik de plank volledig mis.

Tenzij er weer ergens een twist zit die ik over het hoofd zie... je weet het niet meer tegenwoordig

Het probleem is (zoals je zelf in je eerdere post al aangaf) niet dat banken niet willen uitlenen maar dat er geen kredietwaardige leners zijn. Er staat nu $1,6T aan excess reserves tegen 0,25% bij de Fed. Dat zegt genoeg over de mogelijkheden om dat geld rendabel uit te lenen. Natuurlijk geeft een verlaging naar bijvoorbeeld -0,25% een extra push maar die zal beperkt zijn en waarschijnlijk gaat het dan ook nog om leningen die hoge defaultrates gaan hebben. Ik denk niet dat je dat wilt.quote:Even afgezien van het gratis geld kunnen banken niet onbeperkt korte schuld opkopen door bepaalde restricties en zou door Operation Twist lange schuld ook niet aantrekkelijk zijn. Wat m.i. aannemelijk is, is dat er een kapitaalvlucht onstaat richting consumentenkrediet. Enerzijds aantrekkelijk voor banken om liquide te blijven en anderzijds om de relatief hogere vergoeding van consumentenkrediet t.o.v. bedrijfskredieten.

Het "nut" van Operatie Twist is denk ik vooral om de hypotheekrente nog ietsje verder omlaag te trekken zodat mensen tegen nog lagere rente kunnen herfinancieren.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Even snel want weinig tijd:

Daar staat tegenover dat de FED, juist om dit soort eindeloze money printing te voorkomen, wettelijk niet rechtstreeks van de Treasury mag kopen maar afhankelijk is van een trits grootbanken die als primary dealer optreden en die met iedere bondhandelaar zaken kunnen doen (dus ook met China). Die dealers hebben die voorkeur voor nieuwe bonds in principe niet. Maar ze spelen daar natuurlijk wel op in, want de klant is koning, de FED is hun allerbeste klant en de FED geeft subtiel aan welke specifieke bonds ze willen hebben. En aan het langste eind van de curve is het helemaal makkelijk, want oudere bonds met een maturity die 30 jaar verderop ligt bestaan niet, zodat alleen de nieuwste issue opgekocht kan worden.

Vandaar dat ik niet denk, dat de Chinezen bij de aankomende operaties veel van hun bonds zullen kunnen verzilveren.

Onder goldbugs en 'Oostenrijkers' zijn deze FED-aankopen een hot topic omdat deze praktijk van "front running the FED" voor de USD het verschil maken tussen irredeemable currency en fiat currency, en omdat de neerwaartse druk op de rente niet de economie stimuleert, maar uitholt. Immers, als jij als ondernemer tegen normale rente een dure investering doet, en jouw concurrent kan twee jaar later tegen veel lagere rente dezelfde investering doen, dan is jouw dure kapitaal ineens niets meer waard omdat je niet met die goedkoper gefinancierde concurrent kunt concurreren. Zodoende zijn lange perioden van dalende rente destructief voor de reële economie. Dit in weerwil van de Keyniaanse mantra dat lage rente de economie stimuleert.

Dat geldt voor iedere marktparticipant behalve voor de FED. Het kan de FED niet schelen hoeveel de coupon is (renteinkomsten dragen ze toch weer af). Ze betalen voor de nominale waarde, want die bepaalt hoeveel er straks weer gemonetariseerd kan worden en dat is hun doel. Dan is zo'n splinternieuwe laagrentende $1000-bond dus voordeliger dan een oude Chinese $1000-bond met hoge coupon. En dat komt mooi uit, want de FED wil zoveel mogelijk geld zo direct mogelijk in handen van de Amerikaanse Staat laten komen, zodat die er de economie mee kan stimuleren.quote:Op zondag 18 september 2011 11:17 schreef SeLang het volgende:

Dat is onzin. Een bond met dezelfde maturity maar een hogere coupon (zoals bijvoorbeeld de oudere uitgaven) heeft exact dezelfde yield als nieuwe uitgaven. Het maakt helemaal niets uit welke serie de FED koopt want het zijn communicerende vaten (als er een verschil was dan had je een risicoloze arbitrage mogelijkheid).

Daar staat tegenover dat de FED, juist om dit soort eindeloze money printing te voorkomen, wettelijk niet rechtstreeks van de Treasury mag kopen maar afhankelijk is van een trits grootbanken die als primary dealer optreden en die met iedere bondhandelaar zaken kunnen doen (dus ook met China). Die dealers hebben die voorkeur voor nieuwe bonds in principe niet. Maar ze spelen daar natuurlijk wel op in, want de klant is koning, de FED is hun allerbeste klant en de FED geeft subtiel aan welke specifieke bonds ze willen hebben. En aan het langste eind van de curve is het helemaal makkelijk, want oudere bonds met een maturity die 30 jaar verderop ligt bestaan niet, zodat alleen de nieuwste issue opgekocht kan worden.

Vandaar dat ik niet denk, dat de Chinezen bij de aankomende operaties veel van hun bonds zullen kunnen verzilveren.

Onder goldbugs en 'Oostenrijkers' zijn deze FED-aankopen een hot topic omdat deze praktijk van "front running the FED" voor de USD het verschil maken tussen irredeemable currency en fiat currency, en omdat de neerwaartse druk op de rente niet de economie stimuleert, maar uitholt. Immers, als jij als ondernemer tegen normale rente een dure investering doet, en jouw concurrent kan twee jaar later tegen veel lagere rente dezelfde investering doen, dan is jouw dure kapitaal ineens niets meer waard omdat je niet met die goedkoper gefinancierde concurrent kunt concurreren. Zodoende zijn lange perioden van dalende rente destructief voor de reële economie. Dit in weerwil van de Keyniaanse mantra dat lage rente de economie stimuleert.

Ik zie nu inderdaad dat het een aparte rente op zich is, zag al niet waarom de tijdlijn maar 2 jaar duurde..  . Excuus.

. Excuus.

Wat betreft het afstoten van deposits, dat lijkt me wat voorbarig gezien het feit dat banken zichzelf moedwillig gaan inperken ten koste van een kleine vergoeding die ze betalen om hun groei te handhaven. Als de excess reserves een -0.1% opbrengen dan ligt het initiatief bij de bank om krediet wat goedkoper te maken. Aan de andere kant kan deze krimp ook vanuit het initiatief van de burger komen als de T-Bills straks goedkoper worden. Al met al is het voor de Amerikanen interessant als de spread in de rente lager komt te liggen zodat er meer geleend en gespaard wordt. Leverage voor de economie dus. Of het ook handig is i.v.m. hoge daultrates heb ik geen zicht op maar ook daar zou moeten gelden dat de defaultrates lager komen te liggen bij lagere lasten.

Mijn grootste zorg is dat Operation Twist op zich niet voldoende is om de economie te schrikken omdat het beoogde effect denk ik al ingecalculeerd is. Een tax holiday op buitenlands cash of het invoeren van een kleine negatieve interest op excess reserves i.c.m. Operation Twist kunnen meer uithalen terwijl de monetaire speelruimte nauwelijks wordt aangetast. De volgende FOMC meeting wordt hoe dan ook een gebeurtenis met impact, de vorige keer dat er 2 dagen werd vergaderd lieten de markten een duidelijk opwaarts signaal zien. Ik ga het denk ik wel live volgen..

Wat betreft het afstoten van deposits, dat lijkt me wat voorbarig gezien het feit dat banken zichzelf moedwillig gaan inperken ten koste van een kleine vergoeding die ze betalen om hun groei te handhaven. Als de excess reserves een -0.1% opbrengen dan ligt het initiatief bij de bank om krediet wat goedkoper te maken. Aan de andere kant kan deze krimp ook vanuit het initiatief van de burger komen als de T-Bills straks goedkoper worden. Al met al is het voor de Amerikanen interessant als de spread in de rente lager komt te liggen zodat er meer geleend en gespaard wordt. Leverage voor de economie dus. Of het ook handig is i.v.m. hoge daultrates heb ik geen zicht op maar ook daar zou moeten gelden dat de defaultrates lager komen te liggen bij lagere lasten.

Mijn grootste zorg is dat Operation Twist op zich niet voldoende is om de economie te schrikken omdat het beoogde effect denk ik al ingecalculeerd is. Een tax holiday op buitenlands cash of het invoeren van een kleine negatieve interest op excess reserves i.c.m. Operation Twist kunnen meer uithalen terwijl de monetaire speelruimte nauwelijks wordt aangetast. De volgende FOMC meeting wordt hoe dan ook een gebeurtenis met impact, de vorige keer dat er 2 dagen werd vergaderd lieten de markten een duidelijk opwaarts signaal zien. Ik ga het denk ik wel live volgen..

One man's trash, another man's treasure.

Theoretisch konden die $1.7 trillion aan werkloze excess bankreserves gemonetariseerd worden door, als ik het goed reproduceer, de rente daarop te verlagen en via reverse repo's te bewerkstelligen dat dat geld alsnog in de markt terechtkomt.quote:Op zondag 18 september 2011 16:37 schreef SeLang het volgende:

Maar zoals ik het zie ga je dan vooral de banken queezen omdat dan al die excess reserves enorm veel geld gaan kosten. De banken moeten dan deposits gaan afstoten. Dat is wel het laatste wat je wilt voor een goed gekapitaliseerde bankensector!

Tenzij er weer ergens een twist zit die ik over het hoofd zie... je weet het niet meer tegenwoordig

..Edit: Dit is ongeveer het verhaal. Als alternatief voor reguliere money printing is het natuurlijk interessant voor de FED:

quote:Since the FOMC meeting, there has been a noticeable silence over the Fed’s monetary policy following QE2. But there is some evidence that the funding of government debt at low interest rates will shift to the repo market, rather than a new round of quantitative easing.

...To the Keynesian mind the obvious alternative must be to expand bank credit, particularly when there is an accumulation of non-borrowed reserves sitting on the Fed’s balance sheet. The NBRs represent the excess capital owned by the commercial banks, which have not been drawn down for use as the capital base for the expansion of bank credit. They currently stand at about $1.76 trillion while in normal circumstances NBRs would be no more than a few tens of billions. High levels of NBRs reflect the reluctance of banks to lend and bankable borrowers to borrow: they are symptomatic of an economy that refuses to expand.

...It is against this background that Ben Bernanke announced at the recent post-FOMC meeting press conference that interest rates would be held at current levels (close to zero) for the next two years. This could be the basis for shifting the funding of government debt from printing raw money to expanding bank credit. The public do not understand the inflationary implications of expanding bank credit as easily as they do that of printing money: switching to bank credit as a funding route for government debt allows the Fed to fool all of us a while longer.

The logical way to do this is by developing the repo market, where the buyer of government securities conducts a reverse repurchase agreement, or a reverse repo. In a reverse repo an investor buys securities with an agreement to sell them back to the seller at a fixed price at a future date. For the seller of the securities, the deal is defined as a simple repurchase agreement and is the mirror-image of the reverse repo. If the cost of financing a reverse repo is profitable then the transaction can be highly geared to give a substantial return on the underlying capital. By encouraging this market for short-term government debt, the Fed can exercise tight control over short-maturity government bond yields with benefits extending to medium maturities, irrespective of the quantity issued. The key to it is to get the banks to lend to the institutions on the Fed’s Reverse Repo Counterparty List, and the key to that is reducing the interest rate paid on non-borrowed reserves to slightly below the targeted government bond yield rate.

@dvr

Misschien moet je eerst even met harde getallen laten zien dat series met dezelfde maturity en verschillende coupons verschillende yields hebben. Zo niet, dan praat je poep.

Misschien moet je eerst even met harde getallen laten zien dat series met dezelfde maturity en verschillende coupons verschillende yields hebben. Zo niet, dan praat je poep.

En hier ben ik het dan weer wel 100% mee eens.quote:de neerwaartse druk op de rente niet de economie stimuleert, maar uitholt. Immers, als jij als ondernemer tegen normale rente een dure investering doet, en jouw concurrent kan twee jaar later tegen veel lagere rente dezelfde investering doen, dan is jouw dure kapitaal ineens niets meer waard omdat je niet met die goedkoper gefinancierde concurrent kunt concurreren. Zodoende zijn lange perioden van dalende rente destructief voor de reële economie. Dit in weerwil van de Keyniaanse mantra dat lage rente de economie stimuleert.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik snap geen hol van dit verhaal en hoe dat zou moeten leiden tot de gewenste creditexpansiequote:Op zondag 18 september 2011 18:18 schreef dvr het volgende:

[..]

Theoretisch konden die $1.7 trillion aan werkloze excess bankreserves gemonetariseerd worden door, als ik het goed reproduceer, de rente daarop te verlagen en via reverse repo's te bewerkstelligen dat dat geld alsnog in de markt terechtkomt.

..Edit: Dit is ongeveer het verhaal. Als alternatief voor reguliere money printing is het natuurlijk interessant voor de FED:

[..]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik vind dit een prima podcast om de redenen achter OT2 nog eens uit te leggen.

Had hem al eerder gepost en het is er 1 van 3 september.

Als je het goudstukje wilt skippen doorspoelen naar 8:23.

http://kingworldnews.com/(...)s%209%3A3%3A2011.mp3

Had hem al eerder gepost en het is er 1 van 3 september.

Als je het goudstukje wilt skippen doorspoelen naar 8:23.

http://kingworldnews.com/(...)s%209%3A3%3A2011.mp3

Het zal altijd wel iets doen maar we praten nu over een verschil van tienden van procenten terwijl een lening aan een eindklant meerdere procenten is. Dat gaat dus geen zoden aan de dijk zetten.quote:Op zondag 18 september 2011 18:11 schreef Arkai het volgende:

Ik zie nu inderdaad dat het een aparte rente op zich is, zag al niet waarom de tijdlijn maar 2 jaar duurde... Excuus.

Wat betreft het afstoten van deposits, dat lijkt me wat voorbarig gezien het feit dat banken zichzelf moedwillig gaan inperken ten koste van een kleine vergoeding die ze betalen om hun groei te handhaven. Als de excess reserves een -0.1% opbrengen dan ligt het initiatief bij de bank om krediet wat goedkoper te maken. Aan de andere kant kan deze krimp ook vanuit het initiatief van de burger komen als de T-Bills straks goedkoper worden. Al met al is het voor de Amerikanen interessant als de spread in de rente lager komt te liggen zodat er meer geleend en gespaard wordt. Leverage voor de economie dus. Of het ook handig is i.v.m. hoge daultrates heb ik geen zicht op maar ook daar zou moeten gelden dat de defaultrates lager komen te liggen bij lagere lasten.

Wat betreft defaults: als je verdere creditexpansie wilt dan moet je dus gaan lenen aan partijen die je dusdanig niet kredietwaardig vond dat je liever die 0,25% had van de Fed. Dus dat belooft niet veel goeds voor de kwaliteit van de leningen die je gaat afsluiten mochten ze de vergoeding op reserves verder verlagen.

Als ze alleen Operation Twist gaan doen dan verwacht ik een negatieve reactie. Ik heb echter ook ideeen gelezen waarbij ze via een constructie op grote schaal hypotheken zouden gaan herfinancieren via de Fanny en Freddy. Via een achterdeur komt de rekening dan natuurlijk weer bij de belastingbetaler en ik vraag me af of het veel uitmaakt (aangezien de historisch lage en dalende hypotheekrente tot nu toe weinig heeft uitgemaakt) maar zoiets zou wel weer even een rally kunnen geven.quote:Mijn grootste zorg is dat Operation Twist op zich niet voldoende is om de economie te schrikken omdat het beoogde effect denk ik al ingecalculeerd is. Een tax holiday op buitenlands cash of het invoeren van een kleine negatieve interest op excess reserves i.c.m. Operation Twist kunnen meer uithalen terwijl de monetaire speelruimte nauwelijks wordt aangetast. De volgende FOMC meeting wordt hoe dan ook een gebeurtenis met impact, de vorige keer dat er 2 dagen werd vergaderd lieten de markten een duidelijk opwaarts signaal zien. Ik ga het denk ik wel live volgen..

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik hoor net op de BBC dat door de verliezen bij UBS waarschijnlijk de hele bonuspool van alle traders is weggevaagd. Niemand een bonus dit jaar !!!!1111EINZ!!!

Wat zullen ze die gast haten

Wat zullen ze die gast haten

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Waarom gaat het niet van de algemene winst af?quote:Op zondag 18 september 2011 19:17 schreef SeLang het volgende:

Ik hoor net op de BBC dat door de verliezen bij UBS waarschijnlijk de hele bonuspool van alle traders is weggevaagd. Niemand een bonus dit jaar !!!!1111EINZ!!!

Wat zullen ze die gast haten

Omdat eerst de eigenaren blij gemaakt moeten worden voordat het personeel aan de beurt is. Maar dit kan voor veel traders wel eens het teken zijn om naar een concurrent te gaan of zelf wat op touwen te zetten, want de turnover-rate van het personeel is vrij hoog en iedereen doet het voor de maand december.quote:Op zondag 18 september 2011 19:40 schreef Plus_Ultra het volgende:

[..]

Waarom gaat het niet van de algemene winst af?

The more debt, the better

Het gaat niet om de yield - het gaat om de prijs!quote:Op zondag 18 september 2011 18:20 schreef SeLang het volgende:

Misschien moet je eerst even met harde getallen laten zien dat series met dezelfde maturity en verschillende coupons verschillende yields hebben. Zo niet, dan praat je poep.

Hier hebben we twee bonds, nominaal elk $1.000, die nog tien jaar te gaan hebben:

30-jaars uit 1991 op 6%

10-jaars uit 2011 op 2%

De bovenste is van China, de onderste wordt volgende week door de Treasury in de markt gezet.

De bovenste is veel prijziger in aanschaf, want hij levert in de toekomst veel meer rente op (en juist omdat je voor die bovenste zoveel meer betaalt, hebben ze uiteindelijk een gelijke yield).

Zijn we dat eens? Nu ben jij de FED, dus die renteopbrengsten interesseren je helemaal niet. Je wilt simpelweg dadelijk weer zoveel mogelijk geld kunnen crëeren met die bonds als tegenpost (voor iedere bond van $1000 nominaal kun je $1000 in omloop brengen). Met je beschikbare budget kun je van die onderste bonds meer kopen dan van die bovenste van China. En dus kun je er meer nieuw geld mee persen, en dus heb je een voorkeur voor die goedkopere nieuwe bonds.

Wat heel goed uitkomt, want bovenal wil je natuurlijk dat dat geld naar je eigen Treasury gaat, en niet naar China. En om nog zekerder te stellen, dat jouw primary dealers de juiste bonds voor je kopen, ga je in de aankondiging van je aankopen maturities specificeren die aansluiten bij de aankomende uitgiften van de treasury.

Ik denk dat harde cijfers na deze uitleg overbodig zijn, maar ter illustratie toch even deze uit Canada (prijslijstjes zijn voor bonds moeilijk te vinden omdat de hele markt met yields werkt):

| 1 2 3 4 | Issuer: Coupon: Eff.Maturity: Price: Yield: Canada 5.000 2037-Jun-01 136.57 2.96 Canada 4.000 2041-Jun-01 121.55 2.91 |

Price is aangegeven als percentage van het nominale uitgiftebedrag. Beide zijn 30yr bonds, eentje uit 2007 en eentje uit 2011. De oude levert 5% rente per jaar op, de nieuwe 4%. De oude heeft nog 26 jaar te gaan, de nieuwe 30. De yields ontlopen elkaar nauwelijks, maar de bovenste heeft wel een 12% hogere prijs. En daar ging het om.

Wie heeft het over creditexpansie? Je denkt toch niet echt dat de FED daar nog steeds in gelooft? Al bij de invoering van die rente op bankreserves was het duidelijk dat dat niet hun echte beweegreden kon zijn. De Staat is nu de grote geldpomp.quote:Op zondag 18 september 2011 18:25 schreef SeLang het volgende:

Ik snap geen hol van dit verhaal en hoe dat zou moeten leiden tot de gewenste creditexpansie

Maar goed, er ligt dus $1.76 biljoen aan slapende bankreserves, en daar kun je in theorie een begrotingstekort mee financieren zodat de FED geen nieuw geld hoeft bij te drukken. Want dat wordt toch wat lastig i.v.m. de tanende dollarkoers.

De bedoeling in die theorie is dat dat geld naar een select rijtje banken gaat, die het recht hebben om met de FED zogenaamde repurchase agreements (repo's) aan te gaan. Die banken kunnen dan in de markt treasurys aankopen, die ze tijdelijk aan de FED verkopen, en een tijd later weer ietsje goedkoper terugkopen. En dat koop-verkoop trucje kun je weer herhalen. De winst daaruit heet de repo-rente. Die kan de FED zodanig hoog leggen dat het voor die repo-banken de moeite waard wordt om van andere banken hun excess reserves te lenen en daarmee die repo agreements aan te gaan. En om die andere banken daartoe ook te prikkelen, zou de rente op de reserves wat omlaag moeten.

Ze noemen dit idee geloof ik ook wel QE3-lite. Of het kans maakt betwijfel ik, want het zou de geldmarkt kunnen verstoren en andere onwenselijke bijeffecten kunnen hebben. Maar wat het uiteindelijk wordt zullen we snel genoeg weten, want Obama moet zijn herverkiezing nog betalen terwijl het geld voor deze periode alweer op is.

Maar moeten we dat verhaal nou geloven, of is het een smoes?quote:Op zondag 18 september 2011 19:17 schreef SeLang het volgende:

Ik hoor net op de BBC dat door de verliezen bij UBS waarschijnlijk de hele bonuspool van alle traders is weggevaagd. Niemand een bonus dit jaar !!!!1111EINZ!!!

Wat zullen ze die gast haten

Met zulke aandelen verwacht je dus verlies of stagnatie op de zwakke westerse markten te compenseren met extra winsten in de EM. Als je werkelijk gelooft in zo'n sterke toekomstige outperformance van de Emerging Markets, waarom dan niet gewoon in pure EM bedrijven investeren ?quote:Op zondag 18 september 2011 15:34 schreef JimmyJames het volgende:

[..]

Ik denk meer dat hij bedoelt dat je via aandelen als Unilever of Akzo al een aardige EM-exposure kunt opbouwen.

Ik las bijvoorbeeld ook dat Arcadis zich verder aan het uitbreiden is in bijv Brazilië om de zwakte op de Europese markt te compenseren.

Voor SE:

In academische kringen zijn er mensen die carcinogene eigenschappen toeschrijven aan een middel van Novo Nordisk:

http://www.standaard.be/artikel/detail.aspx?artikelid=0D3FQV34

Geef 't effe mee voor de volledigheid...

In academische kringen zijn er mensen die carcinogene eigenschappen toeschrijven aan een middel van Novo Nordisk:

http://www.standaard.be/artikel/detail.aspx?artikelid=0D3FQV34

Geef 't effe mee voor de volledigheid...

Fout. Ik snap wel wat je bedoelt maar in beide gevallen monetariseer je evenveel per uitgegeven $. Het bedrag is anders verdeeld tussen aflossingswaarde en de te betalen couponnen maar het bedrag is precies hetzelfde! De bond met lage coupon is goedkoper terug te kopen per $ aflossingswaarde maar dat komt gewoon omdat je dan minder renteverplichtingen terugkoopt. Als je doel is om (zoals jij suggereert) de staatsschuld te monetariseren dan maakt het niet uit welke je koopt.quote:Op maandag 19 september 2011 06:09 schreef dvr het volgende:

[..]

Het gaat niet om de yield - het gaat om de prijs!

Ook voor die Chinees maakt het geen drol uit. De yields van de verschillende series zitten aan elkaar vast dus door een manipulatie zoals Operation Twist kunnen ze hun lange maturities met een monsterwinst verkopen en omruilen tegen korte maturities. De verliezer is de Fed (=belastingbetaler) die kunstmatig hoge prijzen betaalt voor die bonds.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dit is dus geen QE maar eerder het omgekeerde. Die banken hebben zoveel cash op reserve bij de Fed omdat ze hun bonds tijdens QE1 en QE2 aan de Fed hebben verkocht. En nu suggereer je dat ze dat geld weer terug omwisselen tegen bonds?quote:Op maandag 19 september 2011 06:09 schreef dvr het volgende:

De bedoeling in die theorie is dat dat geld naar een select rijtje banken gaat, die het recht hebben om met de FED zogenaamde repurchase agreements (repo's) aan te gaan. Die banken kunnen dan in de markt treasurys aankopen, die ze tijdelijk aan de FED verkopen, en een tijd later weer ietsje goedkoper terugkopen.

En dan zeg je dat ze ze aan de Fed verkopen en later goedkoper terugkopen, oftewel tegen een hogere yield? We gaan nu de yield weer opdrijven? De logica ontgaat me totaal

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

De reps kunnen moeilijk volhouden dat de loodgieter die meer dan 1.000.000 dollar per jaar verdiend nu gedupeerd isquote:Op maandag 19 september 2011 09:41 schreef Drugshond het volgende:

Toch ben ik wel benieuwd naar de volgende US verkiezingen. Qua belastingen moeten ze wel iets doen.

ze gooien het nu op klassediscriminatie

Ja, als een multimiljonair net zoveel belasting moet betalen als een secretaresse, is dat inderdaad klassediscriminatie.quote:Op maandag 19 september 2011 09:43 schreef meth77 het volgende:

[..]

De reps kunnen moeilijk volhouden dat de loodgieter die meer dan 1.000.000 dollar per jaar verdiend nu gedupeerd is

ze gooien het nu op klassediscriminatie

Ik snap echt niet dat de republikeinen hier nog zoveel animo voor vinden onder hun kiezers. Rijke Amerikanen geven zelf aan dat ze best meer willen betalen! En zóveel mensen die daadwerkelijk meer dan 1M per jaar verdienen zullen er nu ook weer niet zijn!

The End Times are wild

0,3% van de Amerikaanse huishoudens, om precies te zijn.quote:Op maandag 19 september 2011 17:47 schreef LXIV het volgende:

[..]

En zóveel mensen die daadwerkelijk meer dan 1M per jaar verdienen zullen er nu ook weer niet zijn!

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Nu ben ik absoluut niet links en wat mij betreft mag in Nederland wel wat minder genivelleerd worden, maar de VS vind ik altijd naar de andere kant doorslaan.

Net zoals met straffen trouwens. Het is het ene of het andere uiterste. Maar wat boeit het iemand die 1M per jaar verdient nu of hij wat meer belasting zal betalen? Het heeft toch geen enkele invloed op zijn levensstijl.

Net zoals met straffen trouwens. Het is het ene of het andere uiterste. Maar wat boeit het iemand die 1M per jaar verdient nu of hij wat meer belasting zal betalen? Het heeft toch geen enkele invloed op zijn levensstijl.

The End Times are wild

What goes up...

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

En ik denk dat het nog een paar dagen rood blijft. Vorige week waren ze een beetje te optimistisch lijkt mij.quote:Op maandag 19 september 2011 18:13 schreef bascross het volgende:

Wel weer een lekker dagje na die groene dagen van vorige week. 2,5% er af.

Plaatjes van leeglopende bubbles zijn p0rn voor beleggersquote:Op maandag 19 september 2011 18:40 schreef fedsingularity het volgende:

What goes up...

[ afbeelding ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ach, misschien hebben we geleerd wat we niet moeten doen?

Op donderdag 6 september 2012 @ 21:41 schreef Shakkara het volgende:

Uiteraard is het volgens Rutte en consorten de schuld van een imaginair links kabinet dat we ooit ergens in het verleden gehad schijnen te hebben.

Uiteraard is het volgens Rutte en consorten de schuld van een imaginair links kabinet dat we ooit ergens in het verleden gehad schijnen te hebben.

quote:Buffett stated that he could end the deficit in five minutes. His solution is simple and effective:

I could end the deficit in five minutes. You just pass a law that says that anytime there is a deficit of more than 3% of GDP all sitting members of Congress are ineligible for reelection.

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

http://www.zerohedge.com/news/shocker-siemens-pulls-¤500-million-french-bank-redeposits-direct-ecb

Heftig. Siemens haalt 500 miljoen weg bij een Franse bank en stalt het direct bij de ecb.

Heftig. Siemens haalt 500 miljoen weg bij een Franse bank en stalt het direct bij de ecb.

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Een Duitse topper die Franse banken een lange neus geeft.quote:Op maandag 19 september 2011 23:25 schreef fedsingularity het volgende:

http://www.zerohedge.com/news/shocker-siemens-pulls-¤500-million-french-bank-redeposits-direct-ecb

Heftig. Siemens haalt 500 miljoen weg bij een Franse bank en stalt het direct bij de ecb.

Hebben Merkel en Sarkozy weer een gespreksonderwerp de volgende keer.

Ja ze kunnen dat crisisberaad wel wekelijks doen.

Oh wacht....

Oh wacht....

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Ik denk vanwege dezelfde reden als waarom ik van de week een Amerikaanse werkloze op TV zag, die in een zeer armoedige omgeving leefde met haar kinderen, maar de fout voor het het bestaan van die situatie bij zichzelf neer legde in plaats van bij de overheid. (Overigens zo'n houding waardeer ik als liberaal natuurlijk zeer.)quote:Op maandag 19 september 2011 17:47 schreef LXIV het volgende:

Ik snap echt niet dat de republikeinen hier nog zoveel animo voor vinden onder hun kiezers. Rijke Amerikanen geven zelf aan dat ze best meer willen betalen! En zóveel mensen die daadwerkelijk meer dan 1M per jaar verdienen zullen er nu ook weer niet zijn!

Nee, dat is het niet. Maar nu snap ik eindelijk je denkwijze en het misverstand, en dat is het volgende: Het kopen van de bonds is wel wat het geld in omloop brengt, maar het is niet het monetariseren. Dat zijn twee aparte stappen.quote:Op maandag 19 september 2011 09:14 schreef SeLang het volgende:

Fout. Ik snap wel wat je bedoelt maar in beide gevallen monetariseer je evenveel per uitgegeven $. Het bedrag is anders verdeeld tussen aflossingswaarde en de te betalen couponnen maar het bedrag is precies hetzelfde!

Wanneer de FED geld wil aanmaken, moeten de Federal Reserve Banks éérst al over bonds beschikken. Met die als tegenwicht mogen ze pas nieuw geld drukken, en dat kunnen ze dan weer aan nieuwe bonds uitgeven zodat het in omloop komt. Het lijkt misschien een technische futiliteit, maar ze mogen die volgorde niet omdraaien want dan is de belangrijkste rem op onbeperkt gelddrukken weg (Antal Fekete verdenkt ze daarvan, maar dat is een ander verhaal).

Kortom, wanneer ze nu bonds opkopen brengt dat wel geld in omloop, maar dat geld was eerder al aangemaakt uit monetarisering van bestaande bonds. En wanneer ze de nieuw aangekochte bonds op de balans zetten, kunnen ze op grond daarvan weer nieuw geld aanmaken (monetariseren).

Vandaar dat ze voor hun geld zoveel mogelijk nominale bond-waarde willen zien, en niet willen betalen voor toekomstige couponnen, want die nominale waarde bepaalt hoeveel nieuw geld ze kunnen creëren in de volgende ronde. Kortom, als ze nu een miljoen in kas hebben, en ze hebben de keuze tussen:

995 nieuwe bonds van $1000-nominaal op 2%, vers van de Treasury, of

850 oude bonds van $1000-nominaal op 6%, uit China's bezit,

Dan kiezen ze die nieuwe, want daarmee kunnen ze meteen $995.000 aan nieuw geld aanmaken, en met de oude slechts $850.000. Dat ze op die oude op de lange termijn nog een hoop extra rente zouden krijgen is nu niet van belang.

Door de extra vraag van de FED worden die Chinese bonds meer waard, inderdaad, maar ze zullen ze aan een andere koper dan de FED moeten zien te slijten, want diens primary dealers weten heel goed waar de voorkeur van hun beste klant ligt.quote:Ook voor die Chinees maakt het geen drol uit. De yields van de verschillende series zitten aan elkaar vast dus door een manipulatie zoals Operation Twist kunnen ze hun lange maturities met een monsterwinst verkopen en omruilen tegen korte maturities.

Ja en nee. Het gaat dan om andere banken, want lang niet al het geld in de excess reserves is van banken die het recht hebben om repo's met de FED aan te gaan. En waarom zouden de banken met excess reserves dat geld niet aan de repo-banken uitlenen? Ze doen er toch niets anders mee. Dus als de FED het maar aantrekkelijk genoeg maakt om die reserves uit te lenen, kunnen die repo-banken er t-bills van kopen (die dan in het repo-circus van de FED terechtkomen) en daarmee het overheidstekort weer een jaartje financieren.quote:Op maandag 19 september 2011 09:27 schreef SeLang het volgende:

Dit is dus geen QE maar eerder het omgekeerde. Die banken hebben zoveel cash op reserve bij de Fed omdat ze hun bonds tijdens QE1 en QE2 aan de Fed hebben verkocht. En nu suggereer je dat ze dat geld weer terug omwisselen tegen bonds?

En dat suggereer ik niet, dat suggereert die theorie. De laatste maanden gonst het overal van de ideeën over hoe de FED de tekorten zou kunnen blijven financieren zonder zich aan een nieuwe QE-ronde te bezondigen, want dat is slecht voor de inflatieverwachtingen en de dollarkoers. Dit is één zo'n idee.

Dat is inderdaad een van de risico's (al is het maar de vraag of de yield echt zou stijgen, want een kunstmatige yield van 0 kan in potentie net zo goed al diep negatief zijn). Andere risico's zijn o.a. dat je bij bankruns te lage reserves overhoudt, of dat de dollar stijgt doordat deelnemende grootbanken liever aan die repo's verdienen dan het geld aan wereldwijde banken uiit te lenen. En natuurlijk dat repo's medewerking van de banken vereisen en daarom geen betrouwbaar fundament zijn voor een policy die uiteindelijk beoogt om via overheidsbestedingen de maatschappelijke geldhoeveelheid aan te vullen. Ik vind het zelf dus ook een nogal krakkemikkig idee.quote:En dan zeg je dat ze ze aan de Fed verkopen en later goedkoper terugkopen, oftewel tegen een hogere yield? We gaan nu de yield weer opdrijven? De logica ontgaat me totaal

Om nog even terug te komen op die vraag waarom banken hun excess reserves niet voor bonds zouden terugwisselen. Interessant, want als ze toch geen kredietwaardige leners hebben, waarom zouden de banken dan op dat overtollige geld slechts 0.25% bij de FED trekken als ze er ook beter renderende bonds voor kunnen kopen? Waarschijnlijk ligt het antwoord bij duration risk: als de economie zou aantrekken en de rente zou stijgen, dan zouden die bonds in waarde dalen en daarmee zouden de capital ratios van die banken in gevaar kunnen komen. Vandaar dat ze het liever cash aanhielden. En als dat klopt, komt Bernanke's uitspraak dat hij de rente de komende twee jaar gegarandeerd heel laag gaat houden, in een heel ander licht te staan. Daarmee verdwijnt immers dat duration risk, en dan is die uitspraak bijna een open invitatie aan de banken om hun reserves maar eens af te gaan bouwen en er bonds van te kopen. Waarvan de FED er sinds QE2 heel wat op voorraad heeft. En daarmee zou de FED dan weer aan geld kunnen komen om de oplopende overheidstekorten verder te financieren zonder QE, en dat vormt dan weer een ander theorietje over de wijze waarop de FED zonder gebruik van de drukpers Obama door de winter zou kunnen helpen.

We verbaasden ons er hier in 2008 al over, hoezeer de autoriteiten aan het jongleren zijn met allerlei maatregelen om het kaartenhuis maar overeind te houden. Ze hebben het sindsdien alleen maar complexer en riskanter gemaakt, maar het kaartenhuis staat nog wel, en dit soort ideeën laat zien dat ze waarschijnlijk nog lang niet uitgespeeld zijn. Langzaamaan begin ik een beetje bang te worden dat ze er in de VS misschien nog wel in zullen slagen, om op alle fronten (prijzen,lonen,winsten) een inflatie van zo'n 6% te creëren die gedurende een paar kwartalen de schijn van gezonde economische groei wekt, wat dan weer het optimisme zou kunnen wekken om het daadwerkelijk nog jaren vol te houden..

Ik denk dat de meeste republikeinse kiezers ook voor een gelijke of zwaardere belasting voor de superrijken zijn. Er is echter een verschil tussen de gewone kiezers en de aktieve leden van de republikeinse partij. Die laatste groep hoor je in de media en zal grotendeels meer dan 1 miljoen verdienen.quote:Op maandag 19 september 2011 17:47 schreef LXIV het volgende:

Ik snap echt niet dat de republikeinen hier nog zoveel animo voor vinden onder hun kiezers. Rijke Amerikanen geven zelf aan dat ze best meer willen betalen! En zóveel mensen die daadwerkelijk meer dan 1M per jaar verdienen zullen er nu ook weer niet zijn!

Kost dit standpunt de republikeinen dan stemmen? Ik denk dat het onderwerp daarvoor niet zwaar genoeg is. In de VS wisselen kiezers niet zo snel van partij. De republikeinen worden ook gezien als de beste beschermer van het ondernemerschap, het recht om wapens te dragen, orde/gezag en conservatieve Christelijke stromingen. Die factoren wegen veel zwaarder.

Raar verhaal. Heb je daar een (betrouwbare) bron van (geen conspiricy sites)? Als ze eerst geld creëren dan klopt de balance sheet toch niet meer? Beide kanten moeten tegelijkertijd veranderen. En dat gebeurt dus als ze bonds kopen in de markt. Ben je niet in de war met bankbiljetten?quote:Op dinsdag 20 september 2011 05:21 schreef dvr het volgende:

Wanneer de FED geld wil aanmaken, moeten de Federal Reserve Banks éérst al over bonds beschikken. Met die als tegenwicht mogen ze pas nieuw geld drukken, en dat kunnen ze dan weer aan nieuwe bonds uitgeven zodat het in omloop komt.