WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Een jaarverslag doorlezen, ook als dat vluchtig is, biedt toch wel inzicht. Naast de gebruikelijke dingen als winst per aandeel en de consistentie daarvan is het interessant om te zien waar een bedrijf precies haar omzet en winsten vandaan haalt. Welke producten en welke regios zijn belangrijk, etc.

De echte hardcore boekhoudtruuks ga je als relatieve leek natuurlijk niet doorgronden.

De echte hardcore boekhoudtruuks ga je als relatieve leek natuurlijk niet doorgronden.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Natuurlijk verschillen de meningen. Maar je kunt er ook meerdere lezen.quote:Op dinsdag 14 september 2010 22:49 schreef Blandigan het volgende:

[..]

Analisten die niet door mij worden betaald zijn ook niet objectief...wat perfect duidelijk wordt als je alle tegenstrijdige sell/buy/hold adviezen ziet..

[..]

Nee, want of een huis lekt, goed gelegen is en wat het onderhoud is kan ik best wel redelijk zelf zien. Een jaarverslag lezen is moeilijker.quote:Je zult zeer waarschijnlijk niets uit zo'n jaarverslag halen wat de professionele analist er ook niet uit heeft gehaald, met andere woorden het is zo goed als uitgesloten om die gasten te verslaan. Neemt niet weg dat aandelen kopen zonder je zelf een oordeel te vormen, bij mij in dezelfde categorie valt als een huis kopen zonder het van te voren te hebben laten keuren.

Ja, klopt wel hoor. Zeg ook niet dat dit niet zo is, maar als beginnend belegger zul je maar weinig (lees geen) voordeel halen uit het lezen van jaarverslagen. Leer eerst maar eens handelen.quote:Als je beleggingshorizon er één van de lange termijn is dan beperk je door analyse in ieder geval het risico. En is de kans groter dat het op lange termijn wat oplevert, versus gewoon op de gok of gevoel te kopen.

PS: korte termijn beleggen is wat mij betreft hetzelfde als inzetten op rood of zwart in het casino.

Een handelaar in computers hoeft ook niet te weten hoe het besturingssysteem werkt. Hij moet de markt kennen, daar gaat het om.

The End Times are wild

Wat een opmerkelijk plaatje! De AEX bestaat pas sinds '83 en dit plaatje toont het 10-jaarlijks gemiddelde in '81 wat dus aangeeft dat het eerste datapunt in '71 lag. Ik vraag me echt af welk mandje aandelen ze hier voor gebruikt hebben!quote:Op dinsdag 14 september 2010 21:29 schreef WinningMood het volgende:

SeLang post wel eens een afbeelding van de koers/winst verhouding van de afgelopen jaren. In NRC van deze avond stond deze afbeelding ook, maar volgens mij met net iets andere cijfers:

[ afbeelding ]

Ain't nothing to it but to do it.

Greece

Greece

Die bedrijven zelf bestonden toch al wel op de beurs voordat de AEX de AEX heette?

The End Times are wild

Tja, ik weet niet welk advies je Lucas15 hiermee nu wilt geven. Ga maar gewoon handelen (lees kopen) dan komt de rest vanzelf?quote:Ja, klopt wel hoor. Zeg ook niet dat dit niet zo is, maar als beginnend belegger zul je maar weinig (lees geen) voordeel halen uit het lezen van jaarverslagen. Leer eerst maar eens handelen.

Een handelaar in computers hoeft ook niet te weten hoe het besturingssysteem werkt. Hij moet de markt kennen, daar gaat het om.

Zoja, dan denk ik daar anders over.

Maar dan nog is het vreemd omdat je niet welke bedrijven en hoeveel er in dat lijstje voorkomen. Bij de S&P weet je dat bijvoorbeeld wel.quote:Op dinsdag 14 september 2010 22:56 schreef LXIV het volgende:

Die bedrijven zelf bestonden toch al wel op de beurs voordat de AEX de AEX heette?

Ain't nothing to it but to do it.

Greece

Greece

Nee. Naar mijn mening kan hij geen voordeel halen uit het lezen van jaarverslagen met betrekking tot zijn handelen op de beurs.quote:Op dinsdag 14 september 2010 23:00 schreef Blandigan het volgende:

[..]

Tja, ik weet niet welk advies je Lucas15 hiermee nu wilt geven. Ga maar gewoon handelen (lees kopen) dan komt de rest vanzelf?

Zoja, dan denk ik daar anders over.

Mijn advies was om wat beginnersboeken te lezen en ook op dit forum actief te zijn.

Het gaat hier om iemand die erg jong is en denkt Heineken te moeten kopen omdat mensen met de kerst graag een biertje drinken. Wat moet je dan met het jaarverslag van RD? Dan is er veel geschiktere literatuur naar mijn mening, waar hij ook meer aan heeft.

Verder hang ik de efficiënte markt aan zoals je weet, dus geloof ik sowieso niet in stockpicking.

The End Times are wild

Over kansen en risico's zou je wel consensus moeten kunnen bereiken imo. Alleen wat je met die uitkomst doet is inderdaad erg verschillend per persoon.quote:Op dinsdag 14 september 2010 22:50 schreef LXIV het volgende:

[..]

Uiteindelijk is het een verschil in risicoperceptie en dat is weer te herleiden tot onze respectievelijke persoonlijke omstandigheden. Als de beurs nu met 50% daalt en daar 4 jaar blijft dan kost me dat uiteraard geld maar die periode kan ik zonder enige probleem doorstaan, eenvoudigweg doordat ik dan helemaal niks doe en niks hoef te verkopen. Zelfs in mijn levensomstandigheden verandert absoluut helemaal niks. Voor jou is dat anders omdat jij van je beleggingen leeft. Ik ben dus bereid meer risico te nemen en in zekere zin is mijn termijn ook langer. Dat is het hele verschil.

"Waarheidsvinding" is altijd interessant. Dat plaatje van daarnet was ook weer interessant. Het zet je aan het denken en dwingt je om je omvattingen weer eens kritisch tegen het licht te houden.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Nou, precies weet ik het ook niet hoor. Maar naar mijn mening valt het wel mee met de overwaardering op de AEX op dit moment. Dat denk ik in ieder geval.quote:Op dinsdag 14 september 2010 23:01 schreef Mendeljev het volgende:

[..]

Maar dan nog is het vreemd omdat je niet welke bedrijven en hoeveel er in dat lijstje voorkomen. Bij de S&P weet je dat bijvoorbeeld wel.

The End Times are wild

Eens, dat is een prima advies.quote:Mijn advies was om wat beginnersboeken te lezen en ook op dit forum actief te zijn.

Dat was inderdaad ook mijn gedachte. Vroeger had je de "CBS Koersindex Algemeen". Misschien dat ze die hebben gebruikt.quote:Op dinsdag 14 september 2010 22:55 schreef Mendeljev het volgende:

[..]

Wat een opmerkelijk plaatje! De AEX bestaat pas sinds '83 en dit plaatje toont het 10-jaarlijks gemiddelde in '81 wat dus aangeeft dat het eerste datapunt in '71 lag. Ik vraag me echt af welk mandje aandelen ze hier voor gebruikt hebben!

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik accepteer jouw plaatjes van de Shiller-Index van de S&P ook best wel, al zou ik persoonlijk alles voor 1945 buiten beschouwing laten omdat je de wereld toen echt niet meer vergelijken kunt met nu. Misschien schat ik de kansen en risico's wel precies hetzelfde in als jij. Alleen ben ik vanwege mijn persoonlijke omstandigheden eerder bereid de risico's te accepteren.quote:Op dinsdag 14 september 2010 23:03 schreef SeLang het volgende:

[..]

Over kansen en risico's zou je wel consensus moeten kunnen bereiken imo. Alleen wat je met die uitkomst doet is inderdaad erg verschillend per persoon.

Als ik ooit 2 miljoen heb dan stop ik het in obligaties of vastgoed en stop ik helemaal met beleggen. Omdat mijn risicoperceptie dan anders is geworden.

quote:"Waarheidsvinding" is altijd interessant. Dat plaatje van daarnet was ook weer interessant. Het zet je aan het denken en dwingt je om je omvattingen weer eens kritisch tegen het licht te houden.

The End Times are wild

Is het gewoon een kwestie van gokken op de lange termijn ? Ik zelf lees 'Beleggen voor Dummies'. Want ik denk elke keer dat ING ooit eens zal stijgen na een paar jaar.

ArcelorMittal (momenteel de grootste component) is er pas sinds de tweede helft van de jaren '90 (Ispat). ING sinds de eerste helft van de jaren '90. Etc. Dat zijn wel fondsen die in bepaalde periodes elk >20% van de index waren.quote:Op dinsdag 14 september 2010 22:56 schreef LXIV het volgende:

Die bedrijven zelf bestonden toch al wel op de beurs voordat de AEX de AEX heette?

Jij heninnert je vast nog wel dat er begin jaren '90 "Top5" opties bestonden. De Top5, dat was Kon.Olie, Unilever, Philips, KLM en ABNAMRO. De laatste is weg en KLM is geen hoofdfonds meer.

Natuurlijk is de S&P500 ook veranderd, maar de grootste component is maar 3% (ExxonMobil)

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Die grafiek zit er aantrekkelijk uit. Maar helaas bieden koersen in het verleden geen aanwijzing voor de ontwikkelingen in de toekomst.quote:Op dinsdag 14 september 2010 23:10 schreef Lucas15 het volgende:

Is het gewoon een kwestie van gokken op de lange termijn ? Ik zelf lees 'Beleggen voor Dummies'. Want ik denk elke keer dat ING ooit eens zal stijgen na een paar jaar.

[ afbeelding ]

Het is in ieder geval wel zo dat de wereld heel anders is als in 2008, toen ING nog zo hoog stond. Ook zijn er nu meer aandelen ING dan toen, dus als hij nog ooit op dezelfde koers komt dan staat hij in feite hoger dan toen.

Het biedt ook meer inzicht om een grafiek te pakken die logaritmisch is. Want van 2 naar 4 is in principe net zo'n grote stijging als van 15 naar 30. Als je dat doet dan zie je dat we eigenlijk al veel minder onder de top staan (zeker als je de emissie ook beschouwt) dan uit deze grafiek lijkt.

Verder heb ik zelf ook ING, dus ik verwacht wel dat er potentie in zit. Maar de huidige koers is volgens mijn standpunten precies de juiste.

The End Times are wild

'T grappige is - ik zou nooit 2 miljoen willen hebben. Ik zou de discipline niet hebben om een normaal leven te leiden. Niet dat ik 't zou opsnuiven of iets dergelijks - ik heb de duw in de rug van de noodzaak van een job (nu studie) nodig om op een fatsoenlijk uur op te staan en zo. Ik denk dat ik de voeling met de realiteit zou kwijtraken anders....

Nu gewoon proberen zo veel mogelijk geld te hebben om als ik afgestudeerd ben klein leuk huisje/appartement te kunnen kopen (ws. met de hulp van de ouders), anders huren. Wil niet vastzitten aan een hypotheek en andere vormen van leningen. Daarna genoeg reserve om een serieuze tegenslag (ziekte/auto in de prak/...) te boven te kunnen komen en da's genoeg voor mij.

Nu gewoon proberen zo veel mogelijk geld te hebben om als ik afgestudeerd ben klein leuk huisje/appartement te kunnen kopen (ws. met de hulp van de ouders), anders huren. Wil niet vastzitten aan een hypotheek en andere vormen van leningen. Daarna genoeg reserve om een serieuze tegenslag (ziekte/auto in de prak/...) te boven te kunnen komen en da's genoeg voor mij.

Ja, de AEX is enorm veranderd over de loop der tijd. Sinds ik beleg is denk ik de helft van de fondsen óf failliet, of overgenomen of naar een andere index.quote:Op dinsdag 14 september 2010 23:14 schreef SeLang het volgende:

[..]

ArcelorMittal (momenteel de grootste component) is er pas sinds de tweede helft van de jaren '90 (Ispat). ING sinds de eerste helft van de jaren '90. Etc. Dat zijn wel fondsen die in bepaalde periodes elk >20% van de index waren.

Jij heninnert je vast nog wel dat er begin jaren '90 "Top5" opties bestonden. De Top5, dat was Kon.Olie, Unilever, Philips, KLM en ABNAMRO. De laatste is weg en KLM is geen hoofdfonds meer.

Natuurlijk is de S&P500 ook veranderd, maar de grootste component is maar 3% (ExxonMobil)

Uit de AEX verdwenen:

Fortis

USG People

Corp Expr

Tele Atlas

Vedior

Hagemeyer

Numico

ABN AMRO

Rodamco Eur

Getronics

VNU

Versatel

P&O Nedlloyd

Vd Moolen

Gucci

LogicaCMG

KPNQwest

UPC

Corus

Vendex KBB

Baan

KLM

OCÉ

Hoogovens

Polygram

KNP BT

Gist Broc.

Wessanen

CSM/C

Pakhoed

Stork

Fokker

Amev

Van Ommeren

Bührmann-T.

KNP

DAF

NMB

Nat. Nederl.

ABN

Amro

Robeco

Al het dikgedrukte heb ik nog ooit in de porto gehad.

[ Bericht 26% gewijzigd door LXIV op 14-09-2010 23:22:50 ]

The End Times are wild

Oh, je bezit nu ook ING? Wanneer had je gekocht?quote:Op dinsdag 14 september 2010 23:16 schreef LXIV het volgende:

[..]

Die grafiek zit er aantrekkelijk uit. Maar helaas bieden koersen in het verleden geen aanwijzing voor de ontwikkelingen in de toekomst.

Het is in ieder geval wel zo dat de wereld heel anders is als in 2008, toen ING nog zo hoog stond. Ook zijn er nu meer aandelen ING dan toen, dus als hij nog ooit op dezelfde koers komt dan staat hij in feite hoger dan toen.

Het biedt ook meer inzicht om een grafiek te pakken die logaritmisch is. Want van 2 naar 4 is in principe net zo'n grote stijging als van 15 naar 30. Als je dat doet dan zie je dat we eigenlijk al veel minder onder de top staan (zeker als je de emissie ook beschouwt) dan uit deze grafiek lijkt.

Verder heb ik zelf ook ING, dus ik verwacht wel dat er potentie in zit. Maar de huidige koers is volgens mijn standpunten precies de juiste.

Zo is Air France-KLM ook aantrekkelijk:

Dat is altijd een interessante discussie. Aan de ene kant is er natuurlijk veel veranderd. Aan de andere kant negeer je dan wel het deflatoire deel van de cyclus en doe je net alsof er in de wereld altijd alleen maar inflatoire expansie is.quote:Op dinsdag 14 september 2010 23:06 schreef LXIV het volgende:

Ik accepteer jouw plaatjes van de Shiller-Index van de S&P ook best wel, al zou ik persoonlijk alles voor 1945 buiten beschouwing laten omdat je de wereld toen echt niet meer vergelijken kunt met nu.

Maar goed, ook als je alles voor 1945 negeert kom je niet tot andere conclusies over het waarderingsniveau van vandaag. De jaren '50 waren bijvoorbeeld ook een periode met zeer lage rentes maar wel met een hele lage Shiller P/E. Rond 1982 heb je een andere periode met zeer lage Shiller P/E en juist extreem hoge rente.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik ben begonnen met ING op 33, omdat ik een solide, betrouwbare belegging in de porto wilde. Dividendrendement van 3 euro, wat wil je nog meer?quote:Op dinsdag 14 september 2010 23:21 schreef Lucas15 het volgende:

[..]

Oh, je bezit nu ook ING? Wanneer had je gekocht?

Zo is Air France-KLM ook aantrekkelijk:

[ afbeelding ]

Nogmaals; een aandeel is niet aantrekkelijk omdat het vroeger hoog heeft gestaan. Ook niet onaantrekkelijk. Het maakt niet uit.

The End Times are wild

Gewoon gokken dus?quote:Op dinsdag 14 september 2010 23:24 schreef LXIV het volgende:

[..]

Ik ben begonnen met ING op 33, omdat ik een solide, betrouwbare belegging in de porto wilde. Dividendrendement van 3 euro, wat wil je nog meer?Bovendien had ik veel geld verdiend aan ABN en wilde dit in dezelfde sector houden.

Nogmaals; een aandeel is niet aantrekkelijk omdat het vroeger hoog heeft gestaan. Ook niet onaantrekkelijk. Het maakt niet uit.

Wie tijdens de ontbinding van het beleggingsfonds koos om uitbetaald te worden in aandelen van Berkshire Hathaway heeft een uitzonderlijk goede zaak gedaan: op dat moment noteerde 1 aandeel Berkshire Hathaway $9. Vandaag klokt het aandeel af op $89.890. Ik hoef waarschijnlijk niet te zeggen dat de personen die toen kozen voor aandelen Berkshire Hathaway, zich vandaag miljonair en zelfs miljardair mogen noemen.

Warren Buffett heeft Berkshire Hathaway dus omgevormd tot een beleggingsfirma en koopt aandelen van uitéénlopende bedrijven, maar hij volgt steeds een simpele, maar unieke methode. Hij koopt aandelen van zeer goede bedrijven, maar enkel als de prijs ervoor juist is. Warren Buffett koopt nooit aandelen op basis van de beurskoers. De koers van een aandeel is een hulpmiddel voor hem, geen leidraad.

Wat een rendement! van $9 naar $89.890

Kerncijfers van ING:

KerncijfersKoers/netto winst verhouding -15,68 (2009)

Nettowinst per aandeel -0,44 (2009)

Geschatte winst per aandeel 1,25 (2011)

Geschatte winst per aandeel 1,04 (2010)

Bruto dividend/aandeel (in Euro) 0,00 (2009)

Bruto dividendrendement 0,00 (2009)

Rendement in % -2,40 (2009)

Rendement op totale activa -0,10 (2009)

Winstmarge in % 0,00 (2009)

Current ratio 0,00 (2009)

Solvabiliteit in % 0,00 (2009)

Aantal werknemers 107.173 (2009)

Aantal aandelen (in duizenden) 2.103.000 (2009)

Beurskapitalisatie 14.511.000.000 (2009)

Koers einde boekjaar 6,90 (2009)

KerncijfersKoers/netto winst verhouding -15,68 (2009)

Nettowinst per aandeel -0,44 (2009)

Geschatte winst per aandeel 1,25 (2011)

Geschatte winst per aandeel 1,04 (2010)

Bruto dividend/aandeel (in Euro) 0,00 (2009)

Bruto dividendrendement 0,00 (2009)

Rendement in % -2,40 (2009)

Rendement op totale activa -0,10 (2009)

Winstmarge in % 0,00 (2009)

Current ratio 0,00 (2009)

Solvabiliteit in % 0,00 (2009)

Aantal werknemers 107.173 (2009)

Aantal aandelen (in duizenden) 2.103.000 (2009)

Beurskapitalisatie 14.511.000.000 (2009)

Koers einde boekjaar 6,90 (2009)

Mijn rationele uitgangspunt is dat de markt efficiënt is en dat het dus in wezen niet uitmaakt welke aandelen je kiest. Je kunt dus net zo goed gokken ja. Emotioneel gezien doe ik natuurlijk toch aan stockpicking en negeer ik de grafieken ook niet.quote:

Ja, Buffet die kan dus beleggen. En die kan dus ook bepalen of een aandeel goedkoop is of tenminste goed geprijsd of niet. Voor mij is dat te moeilijk.quote:Wie tijdens de ontbinding van het beleggingsfonds koos om uitbetaald te worden in aandelen van Berkshire Hathaway heeft een uitzonderlijk goede zaak gedaan: op dat moment noteerde 1 aandeel Berkshire Hathaway $9. Vandaag klokt het aandeel af op $89.890. Ik hoef waarschijnlijk niet te zeggen dat de personen die toen kozen voor aandelen Berkshire Hathaway, zich vandaag miljonair en zelfs miljardair mogen noemen.

Warren Buffett heeft Berkshire Hathaway dus omgevormd tot een beleggingsfirma en koopt aandelen van uitéénlopende bedrijven, maar hij volgt steeds een simpele, maar unieke methode. Hij koopt aandelen van zeer goede bedrijven, maar enkel als de prijs ervoor juist is. Warren Buffett koopt nooit aandelen op basis van de beurskoers. De koers van een aandeel is een hulpmiddel voor hem, geen leidraad.

Wat een rendement! van $9 naar $89.890

Je zou wel jezelf kunnen afvragen: zal dit bedrijf over 10 jaar nog bestaan en winst kunnen maken? Een van de domste dingen die ik gedaan heb met beleggen is UPC kopen omdat het van 80 naar 20 euro was gedaald. Terwijl ik gewoon wist dat dit bedrijf zo'n slechte financiële situatie had dat het eigenlijk alleen maar failliet kon gaan. Uiteindelijk stonden ze op 5 cent of zo. Dát had ik gewoon kunnen weten. Toen de koers nog op 80 stond dacht ik 'hoe is het mogelijk, dat bedrijf moet wel failliet gaan'. Toch gekocht, omdat het 75% gedaald was. Domme fout, doe ik nooit meer.

The End Times are wild

Wauw van 80 naar 20. Maar van fouten leer je. Hoe rekent Buffet dat uit? Hoe weet hij wat goedkoop is?quote:Op dinsdag 14 september 2010 23:35 schreef LXIV het volgende:

[..]

Mijn rationele uitgangspunt is dat de markt efficiënt is en dat het dus in wezen niet uitmaakt welke aandelen je kiest. Je kunt dus net zo goed gokken ja. Emotioneel gezien doe ik natuurlijk toch aan stockpicking en negeer ik de grafieken ook niet.

[..]

Ja, Buffet die kan dus beleggen. En die kan dus ook bepalen of een aandeel goedkoop is of tenminste goed geprijsd of niet. Voor mij is dat te moeilijk.

Je zou wel jezelf kunnen afvragen: zal dit bedrijf over 10 jaar nog bestaan en winst kunnen maken? Een van de domste dingen die ik gedaan heb met beleggen is UPC kopen omdat het van 80 naar 20 euro was gedaald. Terwijl ik gewoon wist dat dit bedrijf zo'n slechte financiële situatie had dat het eigenlijk alleen maar failliet kon gaan. Uiteindelijk stonden ze op 5 cent of zo. Dát had ik gewoon kunnen weten. Toen de koers nog op 80 stond dacht ik 'hoe is het mogelijk, dat bedrijf moet wel failliet gaan'. Toch gekocht, omdat het 75% gedaald was. Domme fout, doe ik nooit meer.

Ja, maar dat weet dus iedereen. Wat ook meespeelt is dat ING bijvoorbeeld veel geld heeft uitgeleend. Kunnen al die landen/bedrijven/mensen dat terugbetalen? En wat is het effect daarvan op de winst? En weet ING de verzekeringstak goed te verkopen? En heeft ING nog extra kapitaal nodig ivm de nieuwe regels voor banken? En gaan ze dat dan met een claimemissie uit de markt trekken? En wat doet dát met de koers? En kan ING nog wel concurreren vanwege de beperkingen die zijn opgelegd vanuit Brussel ivm de 'staatssteun' in 2008? En hoe loopt de uitspraak van het Europese Hof in verband met deze staatssteun af? En wanneer wil ING de resterende staatssteun afbetalen? En hoe gaan ze dat financieren?quote:Op dinsdag 14 september 2010 23:34 schreef Lucas15 het volgende:

Kerncijfers van ING:

KerncijfersKoers/netto winst verhouding -15,68 (2009)

Nettowinst per aandeel -0,44 (2009)

Geschatte winst per aandeel 1,25 (2011)

Geschatte winst per aandeel 1,04 (2010)

Bruto dividend/aandeel (in Euro) 0,00 (2009)

Bruto dividendrendement 0,00 (2009)

Rendement in % -2,40 (2009)

Rendement op totale activa -0,10 (2009)

Winstmarge in % 0,00 (2009)

Current ratio 0,00 (2009)

Solvabiliteit in % 0,00 (2009)

Aantal werknemers 107.173 (2009)

Aantal aandelen (in duizenden) 2.103.000 (2009)

Beurskapitalisatie 14.511.000.000 (2009)

Koers einde boekjaar 6,90 (2009)

Allemaal onzekerheden. En dan zijn er nog veel meer. Maar deze zijn van direct belang op de koers. Beleggers houden niet van onzekerheid, dus dat zie je terug in de waardering. Misschien is het aandeel nu te hoog, misschien te laag. Of beter gezegd: het is goed geprijsd voor de winst ten opzichte van de risico's en vragen. Maar wat de koers gaat doen hangt dus van al die vragen af. Niet van die 1,25 euro winst, want die kan iedereen opzoeken, dat zit al in de koers.

Als je denkt dat er geen nieuwe 'dip' komt en dat de economie langzaam zal aantrekken dan is ING wel gunstig, want dan komen ze de problemen wel te boven. Maar misschien komt die dip er wel en moet ING nog een keer aankloppen bij de staat.

The End Times are wild

Ik wou eigenlijk nog even op deze post terugkomen

Als het dividend niet al in de optieprijs zit verwerkt (hier niet het geval), dan zal de houder de optie uiteraard uitoefenen voordat het aandeel ex-dividend gaat. Anders zou de optie namelijk voorspelbaar met hetzelfde bedrag dalen. Dit zal hij uiteraard vermijden door de optie uit te oefenen, jouw aandelen + dividend te ontvangen en na ontvangst van het dividend de aandelen weer verkopen (en eventueel een nieuwe call kopen, mocht hij dat willen).

Hoe dan ook, je kunt fluiten naar je dividend.

Heb je dit weleens geprobeerd? Je kunt namelijk die calls wel schrijven maar die worden gewoon één dag voordat het aandeel ex-dividend gaat uitgeoefend.quote:Op zondag 5 september 2010 10:08 schreef LXIV het volgende:

Wat denk je van de volgende combo:

1000x RD @ 21.67 = 21.670

hierop schrijf je 10 calls DEC 2014 @ 12 euro voor 9,80.

Je investeert dan 21.670 - 9800 = 11.870 euro

Dividendrendement = 1200 euro p/j

Dat is meer dan 10% rendement.

Als het dividend niet al in de optieprijs zit verwerkt (hier niet het geval), dan zal de houder de optie uiteraard uitoefenen voordat het aandeel ex-dividend gaat. Anders zou de optie namelijk voorspelbaar met hetzelfde bedrag dalen. Dit zal hij uiteraard vermijden door de optie uit te oefenen, jouw aandelen + dividend te ontvangen en na ontvangst van het dividend de aandelen weer verkopen (en eventueel een nieuwe call kopen, mocht hij dat willen).

Hoe dan ook, je kunt fluiten naar je dividend.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Tja. Door jaarverslagen te lezen! Maar ook om te kunnen duiden. En vooral door geduld te hebben en zijn beleggingen goed te spreiden.quote:Op dinsdag 14 september 2010 23:40 schreef Lucas15 het volgende:

[..]

Wauw van 80 naar 20. Maar van fouten leer je. Hoe rekent Buffet dat uit? Hoe weet hij wat goedkoop is?

Nota Bene: UPC ging dus van 80 naar 20 naar 10 naar 5 naar 3 naar 1 naar 0,50 naar 0,10 naar 0,05! Dus al halveert iets 10x, dan nog kan het lager!

The End Times are wild

Nee, ik wil dat pas doen als de koers van RD op de 24 ligt. Maar als je niet te diep schrijft en er nog voldoende verwachtingswaarde is dan zal die toch niet uitgeoefend worden. En als het wel gebeurt dan maakt dat niet uit.quote:Op dinsdag 14 september 2010 23:41 schreef SeLang het volgende:

Ik wou eigenlijk nog even op deze post terugkomen

[..]

Heb je dit weleens geprobeerd? Je kunt namelijk die calls wel schrijven maar die worden gewoon één dag voordat het aandeel ex-dividend gaat uitgeoefend.

Als het dividend niet al in de optieprijs zit verwerkt (hier niet het geval), dan zal de houder de optie uiteraard uitoefenen voordat het aandeel ex-dividend gaat. Anders zou de optie namelijk voorspelbaar met hetzelfde bedrag dalen. Dit zal hij uiteraard vermijden door de optie uit te oefenen, jouw aandelen + dividend te ontvangen en na ontvangst van het dividend de aandelen weer verkopen (en eventueel een nieuwe call kopen, mocht hij dat willen).

Hoe dan ook, je kunt fluiten naar je dividend.

The End Times are wild

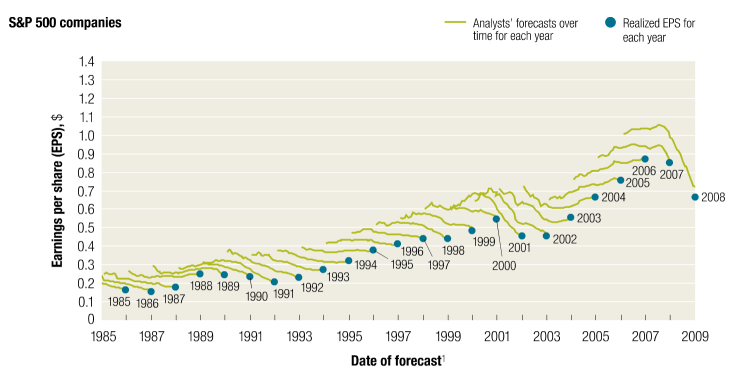

Dit plaatje zegt alles wat ik hierover te zeggen hebquote:Op dinsdag 14 september 2010 23:34 schreef Lucas15 het volgende:

Geschatte winst per aandeel 1,25 (2011)

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik weet trouwens ook niet wie alle opties koopt. Volgens mij zitten daar ook veel instellingen bij die ze weer in pakketjes pakken en doorverkopen als turbo's of weet ik veel wat. In ieder geval wordt er (vanuit het particuliere standpunt) niet altijd even logisch mee gehandeld.

The End Times are wild

Ja, dat is een mooi plaatje!quote:Op dinsdag 14 september 2010 23:44 schreef SeLang het volgende:

[..]

Dit plaatje zegt alles wat ik hierover te zeggen heb

[ afbeelding ]

The End Times are wild

Maar als de schulden terug word betaald zal het weer stijgen niet? Het is en blijft toch gokken ja. Philips lijkt mij een goede investering omdat ik zekerheid hebt dat het bedrijf niet failiet gaat! Althans daar ga ik vanuit en ben ik mijn geld niet kwijt.quote:Op dinsdag 14 september 2010 23:40 schreef LXIV het volgende:

[..]

Ja, maar dat weet dus iedereen. Wat ook meespeelt is dat ING bijvoorbeeld veel geld heeft uitgeleend. Kunnen al die landen/bedrijven/mensen dat terugbetalen? En wat is het effect daarvan op de winst? En weet ING de verzekeringstak goed te verkopen? En heeft ING nog extra kapitaal nodig ivm de nieuwe regels voor banken? En gaan ze dat dan met een claimemissie uit de markt trekken? En wat doet dát met de koers? En kan ING nog wel concurreren vanwege de beperkingen die zijn opgelegd vanuit Brussel ivm de 'staatssteun' in 2008? En hoe loopt de uitspraak van het Europese Hof in verband met deze staatssteun af? En wanneer wil ING de resterende staatssteun afbetalen? En hoe gaan ze dat financieren?

Allemaal onzekerheden. En dan zijn er nog veel meer. Maar deze zijn van direct belang op de koers. Beleggers houden niet van onzekerheid, dus dat zie je terug in de waardering. Misschien is het aandeel nu te hoog, misschien te laag. Of beter gezegd: het is goed geprijsd voor de winst ten opzichte van de risico's en vragen. Maar wat de koers gaat doen hangt dus van al die vragen af. Niet van die 1,25 euro winst, want die kan iedereen opzoeken, dat zit al in de koers.

Als je denkt dat er geen nieuwe 'dip' komt en dat de economie langzaam zal aantrekken dan is ING wel gunstig, want dan komen ze de problemen wel te boven. Maar misschien komt die dip er wel en moet ING nog een keer aankloppen bij de staat.

AMSTERDAM (ANP) - Electronicaconcern Philips heeft in het tweede kwartaal van dit jaar een nettowinst behaald van 262 miljoen euro. Dat maakte Philips maandag bekend. Het concern zei dat het zijn margedoelstelling voor de rest van het jaar zal overschrijden.

De omzet steeg met bijna 20 procent op jaarbasis tot 6,2 miljard euro. Het bedrijfsresultaat (ebita) bedroeg 527 miljoen euro ten opzichte van 118 miljoen euro een jaar eerder. De cijfers overtroffen de verwachtingen van analisten.

,,Het is bemoedigend dat onze prestaties blijven verbeteren, ondanks de aanhoudende zwakte in veel wereldwijde markten'', zei topman Gerard Kleisterlee in een toelichting.

Wie zal het zeggen?

Ach, zelfs de mooiste beursparels zijn failliet gegaan. Wat dacht je van Fortis of v/d Moolen of DAF. Hebben allemaal hun tijden gehad dat ze als onverwoestbaar werden gezien. Maar allemaal dus weg nu.quote:Op dinsdag 14 september 2010 23:47 schreef Lucas15 het volgende:

[..]

Maar als de schulden terug word betaald zal het weer stijgen niet? Het is en blijft toch gokken ja. Philips lijkt mij een goede investering omdat ik zekerheid hebt dat het bedrijf niet failiet gaat! Althans daar ga ik vanuit en ben ik mijn geld niet kwijt.

AMSTERDAM (ANP) - Electronicaconcern Philips heeft in het tweede kwartaal van dit jaar een nettowinst behaald van 262 miljoen euro. Dat maakte Philips maandag bekend. Het concern zei dat het zijn margedoelstelling voor de rest van het jaar zal overschrijden.

De omzet steeg met bijna 20 procent op jaarbasis tot 6,2 miljard euro. Het bedrijfsresultaat (ebita) bedroeg 527 miljoen euro ten opzichte van 118 miljoen euro een jaar eerder. De cijfers overtroffen de verwachtingen van analisten.

,,Het is bemoedigend dat onze prestaties blijven verbeteren, ondanks de aanhoudende zwakte in veel wereldwijde markten'', zei topman Gerard Kleisterlee in een toelichting.

[ afbeelding ]

Wie zal het zeggen?

Ook Philips is ooit redelijk op het randje geweest hoor. Wilde niemand het nog in zijn porto hebben.

The End Times are wild

Je kunt toch wel een income statement, balance sheet en cash flow statement lezen?quote:Op dinsdag 14 september 2010 22:39 schreef LXIV het volgende:

[..]

De gegevens die jij nu beschrijft kun je beter van een analist lezen. Zo'n jaarverslag is veel meer op feiten en cijfers gebaseerd en is natuurlijk niet objectief.

Los daarvan: het heeft zeker wel nut, maar het is gewoon heel erg moeilijk om te lezen en nog moeilijker om hetgeen dat je leest in concrete verwachtingen te vertalen. Dat is eerder iets voor de professionals, mensen die hier de hele dag tijd voor hebben. Als particulier is het mi niet zo zinvol, en hooguit de hele goede, semi-professionele belegger zou er zijn voordeel uit kunnen halen.

Zoals gezegd: ik beleg al heel lang, weet er toch best wel wat vanaf, ben niet dom, maar een jaarverslag is voor mij een brug te ver en mijn voordeel er uithalen op de beurs lukt me al helemaal niet. Als beginner geldt dat natuurlijk nog meer.

Ik doe geen financiële studie en ik ben er gewoon een keer voor gaan zitten met een geleend accountancy boek erbij.

Zolang het geen Enron is (voor de grap heb ik de laatste twee jaarverslagen voordat ze failliet gingen eens zitten te lezen) is het geen hogere wiskunde en prima te begrijpen.

In mijn visie is het totaal onmisbaar om de jaarverslagen te lezen van de bedrijven waar je dmv het aandeelhouderschap deels eigenaar van wordt.

Please Move The Deer Crossing Sign

Ik kan er wel wat van lezen, en snap ook ongeveer wel wat het betekent. Maar ik kan niet aan de hand hiervan bepalen of het nu een goede belegging is of juist niet.quote:Op dinsdag 14 september 2010 23:50 schreef JimmyJames het volgende:

[..]

Je kunt toch wel een income statement, balance sheet en cash flow statement lezen?

Ik doe geen financiële studie en ik ben er gewoon een keer voor gaan zitten met een geleend accountancy boek erbij.

Zolang het geen Enron is (voor de grap heb ik de laatste twee jaarverslagen voordat ze failliet gingen eens zitten te lezen) is het geen hogere wiskunde en prima te begrijpen.

In mijn visie is het totaal onmisbaar om de jaarverslagen te lezen van de bedrijven waar je dmv het aandeelhouderschap deels eigenaar van wordt.

The End Times are wild

Maar dan gaat je hele verhaal niet meer op. Je ontvangt dan amper premie en dus ook amper bescherming tegen een daling, in ruil voor het weggeven van een mogelijke winst.quote:Op dinsdag 14 september 2010 23:43 schreef LXIV het volgende:

[..]

Nee, ik wil dat pas doen als de koers van RD op de 24 ligt. Maar als je niet te diep schrijft en er nog voldoende verwachtingswaarde is dan zal die toch niet uitgeoefend worden. En als het wel gebeurt dan maakt dat niet uit.

En natuurlijk maakt het wel uit als je wordt uitgeoefend, want je hebt bijna het volledige neerwaardse risico gelopen voor uiteindelijk een karige winst. Op zich is de positie natuurlijk niet goed en niet slecht. Die geschreven optie is in principe gewoon fair value. Er is niets magisch aan een dergelijke constructie.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

En @Lucas: de beste methode om te voorkomen dat je (al) je geld niet kwijtraakt is het te spreiden over verschillende fondsen. Dus niet alleen ING of Philips kopen, maar meerdere aandelen. Dan kan er één failliet gaan, maar dan raak je maar 10% definitief kwijt (als je 10 gelijke fondsen had)

The End Times are wild

Nee, magische constructies bestaan nog steeds niet!quote:Op dinsdag 14 september 2010 23:52 schreef SeLang het volgende:

[..]

Maar dan gaat je hele verhaal niet meer op. Je ontvangt dan amper premie en dus ook amper bescherming tegen een daling, in ruil voor het weggeven van een mogelijke winst.

En natuurlijk maakt het wel uit als je wordt uitgeoefend, want je hebt bijna het volledige neerwaardse risico gelopen voor uiteindelijk een karige winst. Op zich is de positie natuurlijk niet goed en niet slecht. Die geschreven optie is in principe gewoon fair value. Er is niets magisch aan een dergelijke constructie.

Zo op het oog leek mij de verhouding tussen risico/rendement wel goed. Als RD de 24 aantikt zal ik het wel eens uitproberen. Kunnen we IRL zien of het voor exdiv uitgeoefend wordt of niet. In de optieoverzichten staan genoeg van dit soort opties, en die verdwijnen niet de dag voor dividend, want zou moeten gebeuren als ze uitgeoefend worden. Want dan bestaan ze niet meer.

The End Times are wild

Je tegenpartij is gewoon een marketmaker, een professionele handelaar. En die geven echt geen kadootjes weg.quote:Op dinsdag 14 september 2010 23:45 schreef LXIV het volgende:

Ik weet trouwens ook niet wie alle opties koopt. Volgens mij zitten daar ook veel instellingen bij die ze weer in pakketjes pakken en doorverkopen als turbo's of weet ik veel wat. In ieder geval wordt er (vanuit het particuliere standpunt) niet altijd even logisch mee gehandeld.

Stel, er is een naïeve particulier die een veel te hoge prijs bereid is te betalen. Die moet ook langs die marketmaker, dus de marketmaker heeft een lucky day. Het is niet zo dat jij daar voordeel van hebt.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Nou, ik bedoelde eerder dat die opties gebruikt werden om een ander pakket te construeren.quote:Op dinsdag 14 september 2010 23:56 schreef SeLang het volgende:

[..]

Je tegenpartij is gewoon een marketmaker, een professionele handelaar. En die geven echt geen kadootjes weg.

Stel, er is een naïeve particulier die een veel te hoge prijs bereid is te betalen. Die moet ook langs die marketmaker, dus de marketmaker heeft een lucky day. Het is niet zo dat jij daar voordeel van hebt.

Ik heb wel eens puts in de porto gehad die een waarde hadden van 400% van de koers van het aandeel!

(Dus put @ 10, koers aandeel 2, waarde put 8). Die bleven suf tot aan de expiratie staan! Dan denk ik toch: omwille van de rente alleen al oefen je die dan toch uit! Maar misschien zit die put wel als hedge in een pakket dat weer als turbo doorverkocht is of zo. Ik weet het niet.

The End Times are wild

Wie biedt er voor puts trouwens wel eens de vraagprijs? Bij aandelen kan ik me het nog voorstellen, daar is de handel zo liquide en transparant en de spread zo klein.

Maar bij puts zie ik vaak een bied van 1,00 en een laat van 1,15!! Dan nog je 5ct transactiekosten eraf, eventueel nogmaals bij voortijdige verkoop, en 25% van je geld is al *POOOFF*-gone.

Maar bij puts zie ik vaak een bied van 1,00 en een laat van 1,15!! Dan nog je 5ct transactiekosten eraf, eventueel nogmaals bij voortijdige verkoop, en 25% van je geld is al *POOOFF*-gone.

The End Times are wild

Vroeger (zeg 18 jaar geleden) deed ik ook veel van die "goedkope" opties. Spreads waren toen nog wijder en dan ging ik altijd precies in het midden zitten. Dat ging natuurlijk nog telefonisch en koersen via teletext met 20 minuten vertraging! En dan zag je dat de koers wat opschoof en dan opnieuw de bank bellen om de prijs aan te passen, etc. En de terugmelding of je order was uitgevoerd dat duurde gewoon een uur!quote:Op woensdag 15 september 2010 00:02 schreef LXIV het volgende:

Wie biedt er voor puts trouwens wel eens de vraagprijs? Bij aandelen kan ik me het nog voorstellen, daar is de handel zo liquide en transparant en de spread zo klein.

Maar bij puts zie ik vaak een bied van 1,00 en een laat van 1,15!! Dan nog je 5ct transactiekosten eraf, eventueel nogmaals bij voortijdige verkoop, en 25% van je geld is al *POOOFF*-gone.

Echt een losers game

Als je dan eindelijk je terugmelding had dan was het:

"Shit hij is gegaan"

of

"Shit hij is niet gegaan"

Maar het was nooit goed eigenlijk

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ow, en de transactiekosten: 45 gulden per contract

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ja, de transactiekosten + spread + informatieachterstand maken het automatisch al een loosers-game.quote:Op woensdag 15 september 2010 00:08 schreef SeLang het volgende:

[..]

Vroeger (zeg 18 jaar geleden) deed ik ook veel van die "goedkope" opties. Spreads waren toen nog wijder en dan ging ik altijd precies in het midden zitten. Dat ging natuurlijk nog telefonisch en koersen via teletext met 20 minuten vertraging! En dan zag je dat de koers wat opschoof en dan opnieuw de bank bellen om de prijs aan te passen, etc. En de terugmelding of je order was uitgevoerd dat duurde gewoon een uur!

Echt een losers game

Als je dan eindelijk je terugmelding had dan was het:

"Shit hij is gegaan"

of

"Shit hij is niet gegaan"

Maar het was nooit goed eigenlijk

Ik ga altijd 5ct onder of boven de bied of laat zitten. En dan nog baal ik eigenlijk van die 5 cent. Helaas hebben veel fondsen nu lage koersen, dus relatief zijn de kosten van opties nog belachelijk hoog.

Waarom wordt die handel eigenlijk niet net als die van aandelen gedaan? Dus per cent ipv 5 cent? En tegen lagere kosten? Om de marketmakers hun winst te gunnen?

The End Times are wild

En aandelen ook. Bij ABN-AMRO waren de transactiekosten gewoon 1,5%

Dus kopen en verkopen dan was je al 3% kwijt, exclusief spread

Dus kopen en verkopen dan was je al 3% kwijt, exclusief spread

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Als je belegt zoals Buffet maakt het eigenlijk niet eens zo gek veel uit. Ga er vanuit dat je ieder aandeel 10 jaar in de porto houdt en die 3% kun je verwaarlozen.quote:Op woensdag 15 september 2010 00:14 schreef SeLang het volgende:

En aandelen ook. Bij ABN-AMRO waren de transactiekosten gewoon 1,5%

Dus kopen en verkopen dan was je al 3% kwijt, exclusief spread

Bij opties gaat dit per definitie niet op.

Daarom raad ik ook iedere particulier hier altijd af om in opties te 'beleggen'. Je informatieachterstand, het feit dat je niet altijd kunt handelen, de zeer hoge transactiekosten zijn nog steeds in je nadeel. En waarom zou je spelen in een casino waar de kansen tegen je gekeerd zijn?

Het enige wat ik nu doe is dat ik aandelen op een bepaalde koers verkocht heb, dat geld belegd heb in obligaties, een langlopende put geschreven die out of the money is en verder stil sta. Dit dus enkel omdat dit de meest rendabele methode is bij een gelijkblijvende markt. Eigenlijk is het aandeel verkopen en de put schrijven precies hetzelfde als een call schrijven.

Calls kopen omdat je denkt dat het aandeel gaat stijgen is niks. Zeker niet out of the money omdat ATM-calls zo duur zijn.

The End Times are wild

Even een technische vraagje want ik kan het zelf zo snel niet vinden: als ik op prijsniveau X een limit- en een marktorder invoer voor prijsniveau X dan heeft die marktorder natuurlijk voorrang. Maar hoe zit het als ik bij prijsniveau Y al een limitorder invoer voor prijsniveau X en die marktorder komt pas op prijsniveau X, wie heeft er dan voorrang?

The more debt, the better

De centrale bank van Japan heeft ingegrepen op de yen, en de de nikkei is daar erg blij om.

Groene borden ....

Groene borden ....