WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

voorspelden we dat niet ergens in 2008?quote:

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Yep, ff nagezocht:quote:Op dinsdag 9 november 2010 10:18 schreef simmu het volgende:

[..]

voorspelden we dat niet ergens in 2008?

Bulls, Bears & Bucks #09: Euro weer 1,58 dollar waard

Bulls, Bears & Bucks #14: Kredietcrisis nog niet over

Bulls, Bears & Bucks #14: Kredietcrisis nog niet over

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Als de fed slim is kopen ze de aandelen van viagra op die moeten het goed doen met zoveel impotentie.quote:Op dinsdag 9 november 2010 12:43 schreef piepeloi55 het volgende:

Zou het dan eindelijk zo ver zijn, is die FED impotent en heeft verder pimpen geen zin meer?

Heb je hem ook weer:

[ Bericht 0% gewijzigd door Q. op 11-11-2010 08:39:17 ]

Bron: FD.nlquote:Greenspan kritiseert monetair beleid VS

Niet alleen China, maar ook de VS houden hun valuta kunstmatig laag. Dat zal repercussies hebben in de rest van de wereld.

Dit stelt Alan Greenspan, de voormalige president van de Federal Reserve, het Amerikaanse stelsel van centrale banken in de Financial Times.

Zijn commentaar is zeer opmerkelijk omdat hij zich hiermee rechtstreeks richt tot zijn opvolger Ben Bernanke bij de Fed. Greenspan noemt de Fed niet, maar doelt duidelijk op de recente beslissing van de Fed om $ 600 mrd extra in de Amerikaanse economie te pompen.

Greenspans uitspraken voeren de druk op de G20 verder op. Vandaag en morgen vergaderen de wereldleiders in het Zuid-Koreaanse Seoul onder meer over het valutabeleid.

De Amerikanen beschuldigen China ervan de yuan kunstmatig laag te houden om zo de eigen exportpositie te beschermen. Volgens veel Aziatische en Europese landen maakt Amerika zich hier ook aan schuldig door zo’n ruim monetair beleid te voeren.

Verantwoordelijkheid

‘China is een heel belangrijke economische macht geworden in de laatste jaren’, zo schrijft Greenspan. ‘Maar het heeft nog niet besloten om ook de gedeelde verantwoordelijkheid in de wereld op zich te nemen die bij deze status hoort.’

Over de VS stelt Greenspan: ‘Ook Amerika voert een beleid van verzwakking van de valuta.’

Reactie Geithner

De Amerikaanse minister van financiŽn Timothy Geithner reageerde prompt op de aantijging. ‘Dat zouden de VS nooit doen’, zei hij over de suggestie dat de dollar bewust goedkoop wordt gehouden. ‘We zullen er nooit op uit zijn om onze munt te verzwakken om zo de concurrentiepositie te verbeteren of de economie te laten groeien.’

Volgens Geithner staat de dollar lager, omdat steeds minder beleggers uit onzekerheid in de dollar vluchten. Volgens is dit 'de dominante trend' en 'een teken van groter vertrouwen'.

Barroso

Voorzitter Josť Barroso van de Europese Commissie was donderdagmorgen heel voorzichtig in zijn reactie op het Amerikaanse monetaire beleid: 'Het is niet gebruikelijk dat wij commentaar geven op beslissingen van onafhankelijke centrale banken.'

Wel hoopt hij dat de Amerikaanse president Barack Obama tekst en uitleg zal geven. 'Het is heel belangrijk om vandaag naar Obama te luisteren.'

Barroso leek het Amerikaanse argument over te nemen dat ook de rest van de wereld belang heeft bij stimulansen van de Amerikaanse economie. 'De groei in de VS is van belang en zal ook voordelen brengen voor Europa, maar we moeten uitkijken voor negatieve effecten van maatregelen die individuele landen nemen voor anderen.'

[ Bericht 0% gewijzigd door Q. op 11-11-2010 08:39:17 ]

For great justice!

Vooral deze

quote:De Amerikaanse minister van financiŽn Timothy Geithner reageerde prompt op de aantijging. Dat zouden de VS nooit doen, zei hij over de suggestie dat de dollar bewust goedkoop wordt gehouden. We zullen er nooit op uit zijn om onze munt te verzwakken om zo de concurrentiepositie te verbeteren of de economie te laten groeien.

For great justice!

Altijd lastig liegen als je weet dat iedereen het doorheeft.quote:

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Pot, ketel.quote:Op donderdag 11 november 2010 16:52 schreef Bolkesteijn het volgende:

Greenspan heeft vast een manier waarop het monetair beleid nog slechter kan.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Greenspan zoekt wel de aandacht de laatste tijd:

http://www.nu.nl/economie(...)n-leiden-crisis.html

http://www.nu.nl/economie(...)n-leiden-crisis.html

quote:'Tekort VS kan leiden tot crisis'

WASHINGTON - Alan Greenspan, de oud-voorzitter van de Federal Reserve, de Amerikaanse centrale bank, heeft zondag een scherpe waarschuwing afgegeven.

De Amerikaanse politiek moet de enorme overheidstekorten aanpakken, anders is er het risico van een crisis op de financiŽle markten.

Greenspan wees er in een interview met de Amerikaanse zender NBC op dat het tekort dit jaar 1,3 biljoen dollar (949 miljard euro) bedraagt. Dit zou investeerders angst kunnen aanjagen en tot een crisis kunnen leiden waarbij de prijzen van Amerikaans staatspapier plotseling dalen en de rendementen omhoogschieten.

Dit zou gebeuren als investeerders het vertrouwen verliezen dat de Amerikaanse overheid aan haar betalingsverplichtingen zal voldoen. De hogere rentestanden die een dergelijke crisis met zich mee zou brengen, zouden de economie direct treffen, aldus Greenspan.

In dit scenario zien Amerikaanse consumenten en bedrijven hun leenkosten plotseling hard oplopen wat leidt tot minder bestedingen en investeringen en een nieuwe recessie.

Pakket voorstellen

Een commissie ingesteld door de Amerikaanse president Barack Obama publiceert begin december een pakket voorstellen om het tekort terug te dringen en de staatsschuld te stabiliseren.

Afgelopen week werd al het een en ander bekend over de voorstellen. Met een combinatie van bezuinigingen en belastingmaatregelen zouden de overheidsfinanciŽn op orde moeten worden gebracht.

De plannen werden overwegend lauw ontvangen door politici uit het Congres, de Amerikaanse volksvertegenwoordiging. Greenspan zei echter dat het onvermijdelijk is dat er maatregelen worden genomen. ''Iets vergelijkbaars zal worden goedgekeurd door het Congres. De enige vraag is of dat voor of na een crisis op de obligatiemarkt is.''

Ja, met bezuinigingen en belastingverhogingen win je geen stemmen en dat is het enige wat de Amerikaanse politiek drijft tegenwoordig. Het land is niet meer in staat om besluiten te nemen vanwege de allesverpestende politieke ruzies tussen de democraten en de republikeinen. En wij maar denken dat Nederland drijfzand was.quote:De plannen werden overwegend lauw ontvangen door politici uit het Congres, de Amerikaanse volksvertegenwoordiging

For great justice!

Gelukkig lossen de Republikeinen alles op door met laten doorlopen van de Bush-taxcuts banen te creŽrenquote:Op zondag 14 november 2010 18:20 schreef Q. het volgende:

Greenspan zoekt wel de aandacht de laatste tijd:

http://www.nu.nl/economie(...)n-leiden-crisis.html

[..]

[..]

Ja, met bezuinigingen en belastingverhogingen win je geen stemmen en dat is het enige wat de Amerikaanse politiek drijft tegenwoordig. Het land is niet meer in staat om besluiten te nemen vanwege de allesverpestende politieke ruzies tussen de democraten en de republikeinen. En wij maar denken dat Nederland drijfzand was.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Het begint er wel op te lijken dat de FED echt impotent is geworden. Al zeggen enkele dagen nog niet veel.

Verwacht jij dat de FED stopt met QE als blijkt dat ze de lange rente niet naar beneden krijgen en die eerder neigt te stijgen?quote:Op maandag 15 november 2010 16:27 schreef piepeloi55 het volgende:

Het begint er wel op te lijken dat de FED echt impotent is geworden. Al zeggen enkele dagen nog niet veel.

[ afbeelding ]

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Ja, de QE streeft daarmee haar doel voorbij (een lage rente berwerkstellen) en verder QE zal DIRECT averechts werken. Het is dan game-over voor de FED, men heeft dan geen keuze meer.quote:Op maandag 15 november 2010 16:46 schreef Digi2 het volgende:

Verwacht jij dat de FED stopt met QE als blijkt dat ze de lange rente niet naar beneden krijgen en die eerder neigt te stijgen?

De bondmarket is 1000 keer sterker dan de Fed. Als de Fed echt teveel 'bijdrukt' stijgen de rentes de pan uit, ook al probeert de Fed ze te drukkenquote:Op maandag 15 november 2010 17:10 schreef piepeloi55 het volgende:

[..]

Ja, de QE streeft daarmee haar doel voorbij (een lage rente berwerkstellen) en verder QE zal DIRECT averechts werken. Het is dan game-over voor de FED, men heeft dan geen keuze meer.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Of het toverwoord wordt inflatie creeren. Ik denk echt niet de rest van de wereld nog veel QE zal accepteren.quote:Op maandag 15 november 2010 17:10 schreef piepeloi55 het volgende:

[..]

Ja, de QE streeft daarmee haar doel voorbij (een lage rente berwerkstellen) en verder QE zal DIRECT averechts werken. Het is dan game-over voor de FED, men heeft dan geen keuze meer.

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Dat is ook wat ik zegquote:Op maandag 15 november 2010 17:53 schreef pberends het volgende:

De bondmarket is 1000 keer sterker dan de Fed. Als de Fed echt teveel 'bijdrukt' stijgen de rentes de pan uit, ook al probeert de Fed ze te drukken.

Juist, je hebt helemaal gelijk.quote:

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

http://www.marketwatch.co(...)11-15?dist=afterbell

NEW YORK (MarketWatch) U.S. stocks lost the bulk of their gains Monday as Treasury prices fell sharply, denting cheer that prevailed most of the day after a jump in retail sales and a large acquisition by Caterpillar Inc.

Treasurys are getting splattered and 10-year yields are at three-month highs; if rates are going up, its not a good thing for equities. This is the Feds worst nightmare, said Peter Boockvar, equity strategist at Miller Tabak.

NEW YORK (MarketWatch) U.S. stocks lost the bulk of their gains Monday as Treasury prices fell sharply, denting cheer that prevailed most of the day after a jump in retail sales and a large acquisition by Caterpillar Inc.

Treasurys are getting splattered and 10-year yields are at three-month highs; if rates are going up, its not a good thing for equities. This is the Feds worst nightmare, said Peter Boockvar, equity strategist at Miller Tabak.

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Ik denk dat de FED de lange rente met veel kunst en vliegwerk probeert laag te houden tot iig eind 2011. Dit om een verdere crash van de huizenmarkt te voorkomen. Want als herfinanciering moeilijker wordt door een hoge rente is een double dip recession zo goed als zeker.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Herfinancieerder tegen klant:quote:Op maandag 15 november 2010 23:22 schreef Digi2 het volgende:

Ik denk dat de FED de lange rente met veel kunst en vliegwerk probeert laag te houden tot iig eind 2011. Dit om een verdere crash van de huizenmarkt te voorkomen. Want als herfinanciering moeilijker wordt door een hoge rente is een double dip recession zo goed als zeker.

[ afbeelding ]

"Eerst het slechte nieuws: uw huis is nog maar 60% van het hypotheekbedrag waard. Het goede nieuws is dat de rente laag staat! Als u de missende 40% even bij wilt leggen, hebben we een prachtdeal voor u!"

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Ik ben eigenlijk wel benieuwd hoe dat plaatje er nu uit ziet, dat is namelijk een plaatje van een tijd geleden en de hypotheken lopende tot 2010 die geherfinancierd zijn zien we niet terug terwijl deze natuurlijk weer in het plaatje zouden moeten opduiken, misschien wel als andersoortige financiering.

Even terug te komen op QE2 en de impact op de rente van dat besluit.

Zoals de schrijver van deze colum verwoord is het nog kort dag, maar het lijkt erop dat de FED haar monetaire speelruimte langzaam aan het verliezen is. Die speelruimte is op zijn minst gezegd niet meer zo sterk. Terwijl de FED wel al bezig is met de QE2:

Opvallend is dat de FED de tips opkoopt. Zeer waarschijnlijk om haar eigen beleid goed te laten keuren, door de inflatieverwachtingen te manipuleren. Of natuurlijk om de inflatieverwachtingen manipulerend te drukken wat een lagere rente rechtvaardigd. Geeft wel weer aan dat ze heel goed beseffen dat die speelruimte eindig is/kleiner word en ze heel goed weten waar ze mee bezig zijn. Maar of je die speelruimte kan vergroten op deze manier?

[ Bericht 9% gewijzigd door piepeloi55 op 16-11-2010 13:17:39 ]

Zoals de schrijver van deze colum verwoord is het nog kort dag, maar het lijkt erop dat de FED haar monetaire speelruimte langzaam aan het verliezen is. Die speelruimte is op zijn minst gezegd niet meer zo sterk. Terwijl de FED wel al bezig is met de QE2:

Opvallend is dat de FED de tips opkoopt. Zeer waarschijnlijk om haar eigen beleid goed te laten keuren, door de inflatieverwachtingen te manipuleren. Of natuurlijk om de inflatieverwachtingen manipulerend te drukken wat een lagere rente rechtvaardigd. Geeft wel weer aan dat ze heel goed beseffen dat die speelruimte eindig is/kleiner word en ze heel goed weten waar ze mee bezig zijn. Maar of je die speelruimte kan vergroten op deze manier?

[ Bericht 9% gewijzigd door piepeloi55 op 16-11-2010 13:17:39 ]

quote:“We moeten de FED dankbaar zijn voor QE2” (Marc Faber)

Zelden heeft een monetaire politiek zo’n polemiek uitgelokt als de beslissing van de Amerikaanse centrale bank om haar monetaire politiek verder te verruimen door nogmaals (voor meer dan) 600 miljard dollar aan staatsobligaties op te kopen.

Een misschien onverwachte voorstander van het programma is Marc Faber, uitgever van The Gloom, Boom & Doom Report. Volgens Faber moeten we de FED zelfs dankbaar zijn voor QE2.

De politiek van de Amerikaanse centrale bank om de dollar te laten verzwakken, werkt volgens Faber. Hij roept Washington dan ook op om zich niet te storen aan de internationale kritiek. Het is precies vanwege deze politiek dat de emerging markets de kans krijgen om verder te groeien, aldus Faber. Vooral China plukt de vruchten van het rentebeleid dat de FED voert.

Hij is van mening dat alle groeilanden een bedankbriefje naar FED topman Ben Bernanke mogen sturen. Toch waarschuwt Faber voor het gevaar op nieuwe zeepbellen, zodat de situatie goed in de gaten moet worden gehouden.

When the student is ready, the teacher will appear.

When the student is truly ready, the teacher will disappear.

When the student is truly ready, the teacher will disappear.

Die FED toch. Redt met het verzwakken van de dollar in één klap niet alleen de economie van de VS zelf (daar ging 't toch om?) maar schenkt meteen een flinke scheut pokon in de emerging markets.

[ Bericht 16% gewijzigd door Perrin op 17-11-2010 11:59:33 ]

[ Bericht 16% gewijzigd door Perrin op 17-11-2010 11:59:33 ]

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Grappig al die aandacht voor de FED terwijl dezer dagen toch vooral de euro op imploderen staat doordat Ierland en Portugal bailouts nodig hebben. En de volgende in de rij wordt dan waarschijnlijk ItaliŽ.. Ik zou er niet van staan te kijken als we volgend jaar weer met de gulden betalen omdat het de Duiters te gortig wordt en ze de muntunie opblazen.

http://www.zerohedge.com/(...)he-greek-rescue-fundquote:Op dinsdag 16 november 2010 19:26 schreef dvr het volgende:

Grappig al die aandacht voor de FED terwijl dezer dagen toch vooral de euro op imploderen staat doordat Ierland en Portugal bailouts nodig hebben. En de volgende in de rij wordt dan waarschijnlijk ItaliŽ.. Ik zou er niet van staan te kijken als we volgend jaar weer met de gulden betalen omdat het de Duiters te gortig wordt en ze de muntunie opblazen.

Oostenrijk wil ook niet meer betalen voor de frauderende fetafiguren.

Dat wordt een pittig overleg vanavond.

Griekenland heeft nu een kans van 55,7% op een default, vanmorgen was dat nog 52%.

[ Bericht 8% gewijzigd door fedsingularity op 16-11-2010 20:20:42 ]

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Waar het op neerkomt is dat vrijwel alle autoriteiten langzaam impotent zijn aan het worden. Dat geld zowel voor de FED/Obama als de ECB/EU en welke andere westerse autoriteit dan ook. Ze zitten min of meer in hetzelfde schuitje. Overigens geloof ik dat het weer met een sisser afloopt (als men wil is er nog speelruimte), maar ooit is het zo ver en kan niemand de wereld meer redden en komt dat goedkoop instapmoment erquote:Op dinsdag 16 november 2010 19:26 schreef dvr het volgende:

Grappig al die aandacht voor de FED terwijl dezer dagen toch vooral de euro op imploderen staat doordat Ierland en Portugal bailouts nodig hebben. En de volgende in de rij wordt dan waarschijnlijk ItaliŽ.. Ik zou er niet van staan te kijken als we volgend jaar weer met de gulden betalen omdat het de Duiters te gortig wordt en ze de muntunie opblazen.

Knoflookconferentie om 21:00

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Wat gebeurd er met mijn cash geld waar de letters opstaan van betreffende landen als de euro uit elkaar valt?

Thugh life.

Wat ik nou niet begrijp is dat men altijd maar belastingen wil verlagen maar tevens ook allerlei voorziening wil hebben,dat kan toch niet? Al die belastingen betalen de wegen,reparaties,postbodes etc etc en als die er niet meer zijn dan valt toch alles weg?quote:Op maandag 30 augustus 2010 20:20 schreef pberends het volgende:

Obama: Belastingen mogelijk verlagen

Fixing the economy (again)!

domme yanks ook elke keer

Yvonne schreef op maandag 31 oktober 2011 @

13:59:43 in DEF SC #282 aan AchJa & Co

Vanaf hier en nu stopt het in DEF ťn op FOK!

Ik wil hier een normale SC zonder gebitch!

13:59:43 in DEF SC #282 aan AchJa & Co

Vanaf hier en nu stopt het in DEF ťn op FOK!

Ik wil hier een normale SC zonder gebitch!

Hoezo dom?quote:Op woensdag 17 november 2010 11:43 schreef rubje het volgende:

Wat ik nou niet begrijp is dat men altijd maar belastingen wil verlagen maar tevens ook allerlei voorziening wil hebben,dat kan toch niet? Al die belastingen betalen de wegen,reparaties,postbodes etc etc en als die er niet meer zijn dan valt toch alles weg?

domme yanks ook elke keer

De burgers profiteren van lagere belastingen evenals van de "gratis" voorzieningen want die financieren ze door schulden aan te gaan die anderen "de volgende generaties" moeten gaan betalen.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

quote:Op dinsdag 16 november 2010 19:26 schreef dvr het volgende:

Ik zou er niet van staan te kijken als we volgend jaar weer met de gulden betalen

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Niet alleen die zwakke eurolanden zijn gevaarlijk, maar ook de Europese banken. Die hebben vaak nog meer rotte assets op hun balans staan dan de Amerikaanse financials.quote:Op dinsdag 16 november 2010 19:26 schreef dvr het volgende:

Grappig al die aandacht voor de FED terwijl dezer dagen toch vooral de euro op imploderen staat doordat Ierland en Portugal bailouts nodig hebben. En de volgende in de rij wordt dan waarschijnlijk ItaliŽ.. Ik zou er niet van staan te kijken als we volgend jaar weer met de gulden betalen omdat het de Duiters te gortig wordt en ze de muntunie opblazen.

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Ja, dat is juist het probleem - daar zijn de bailouts voor nodig (Griekenland is een ander verhaal).quote:Op woensdag 17 november 2010 13:31 schreef pberends het volgende:

Niet alleen die zwakke eurolanden zijn gevaarlijk, maar ook de Europese banken. Die hebben vaak nog meer rotte assets op hun balans staan dan de Amerikaanse financials.

Maar nu steeds meer vast komt te staan dat de mortgage backed securities waar Europese banken zich in verslikt hebben op frauduleuze wijze ot stand zijn gekomen, neemt de kans toe dat Europese banken die krengen weer kunnen terugsturen naar de Amerikaanse banken die ze gemaakt hebben, en hun geld terugeisen. Dan zitten de Amerikanen er weer mee.

Zouden we als EU dan ook nog de VS kunnen gaan aanklagen om de hier gemaakte bailouts en vervolgschade daardoor terug te krijgen.quote:Op woensdag 17 november 2010 17:47 schreef dvr het volgende:

Maar nu steeds meer vast komt te staan dat de mortgage backed securities waar Europese banken zich in verslikt hebben op frauduleuze wijze ot stand zijn gekomen, neemt de kans toe dat Europese banken die krengen weer kunnen terugsturen naar de Amerikaanse banken die ze gemaakt hebben, en hun geld terugeisen. Dan zitten de Amerikanen er weer mee.

Ja, dan krijgen we 3 triljard dollar terug waarmee we vervolgens twee broden kunnen kopen.quote:Op woensdag 17 november 2010 18:12 schreef Basp1 het volgende:

[..]

Zouden we als EU dan ook nog de VS kunnen gaan aanklagen om de hier gemaakte bailouts en vervolgschade daardoor terug te krijgen.

For great justice!

ik zeg: rupees of yuanquote:Op woensdag 17 november 2010 13:04 schreef Arcee het volgende:

[..]

[ http://i171.photobucket.com/albums/u290/marysplaatjes/Geld-Guldens.jpg&t=1]afbeelding ]

"If you take out the price of everything we need to live on, looks like we're trending below normal inflation rates."quote:Op woensdag 17 november 2010 16:48 schreef piepeloi55 het volgende:

Core inflatie blijft dalen, nog maar 0,6%

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

quote:Op woensdag 17 november 2010 21:13 schreef Perrin het volgende:

"If you take out the price of everything we need to live on, looks like we're trending below normal inflation rates."

TunnelvisieTunnelvisie is de onkunde, onwil of onmogelijkheid om bepaalde dingen waar te nemen die binnen iemands directe belevingswereld liggen. De reikwijdte van de mentale blik op concepten en begrippen wordt beperkt tot het eigen aandachtsveld.

[ Bericht 19% gewijzigd door piepeloi55 op 17-11-2010 23:18:09 ]

Wat was er mis aan die quote dan? Ik vind het belachelijk om eerste levensbehoeften niet mee te tellen of bijvoorbeeld een biefstuk in het 'mandje' in te ruilen voor een hamburger (en dat dan subsitutie/hedonics te noemen). Dat een laptop goedkoper wordt heb je denk ik niet veel aan als je eten onbetaalbaar wordt.

Als je zo een inflatiecijfer berekent kun je bijvoorbeeld als gepensioneerde je straks alleen een blik hondenvoer als maaltijd veroorloven zonder dat er officieel ooit inflatie heeft plaatsgevonden. (dit geldt vooralsnog vooral voor Amerikanen).

[ Bericht 7% gewijzigd door Perrin op 18-11-2010 08:00:04 ]

Als je zo een inflatiecijfer berekent kun je bijvoorbeeld als gepensioneerde je straks alleen een blik hondenvoer als maaltijd veroorloven zonder dat er officieel ooit inflatie heeft plaatsgevonden. (dit geldt vooralsnog vooral voor Amerikanen).

Food and beverage price indexquote:No Inflation? Grocery Stores, Gas Prices Tell Different Story

From grocery stores to gas stations and most other consumer stops in between, price inflation is shaping up to be the biggest economic story ahead.

Whether it's how much you'll pay for home heating oil or a loaf of bread, don't believe the non-hype: Even if traditional measures of consumer prices aren't yet showing major increases, consumers know what they see.

"It's not good news from a whole variety of perspectives," says Nicholas Colas, chief investment strategist at BNY ConvergEx in New York. "Food inflation is getting very bad and that's just bad news for the majority of consumers who are still stretched. It's bad news for the 42 million people who are on food stamps."

[ Bericht 7% gewijzigd door Perrin op 18-11-2010 08:00:04 ]

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

President Camacho

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

TV series: Boardwalk Empire | Burn Notice | Dexter | Game of Thrones | Impractical Jokers | Luther | Sherlock | Sons of Anarchy

Dat gebeurt dus ook niet. Biefstuk en hamburger zitten (uiteraard) in verschillende catagorieen en die kunnen dus niet elkaar vervangen. Dit onzin verhaal is volgens mij door Shadowstats (een betaalsitequote:Op donderdag 18 november 2010 07:32 schreef Perrin het volgende:of bijvoorbeeld een biefstuk in het 'mandje' in te ruilen voor een hamburger (en dat dan subsitutie/hedonics te noemen).

In werkelijkheid heeft het hele hedonics verhaal amper invloed in de CPI en voor zover ik weet heeft hedonics het CPI cijfer zelfs marginaal verhoogd de afgelopen jaren, voornamelijk via woonkosten.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Maar hoe verklaar je dan wel dat overal gemeld wordt dat voedselprijzen flink stijgen terwijl je dat in officiele inflatiecijfers helemaal niet terugziet? Voor veel mensen aan de onderkant van de ladder is dat toch echt hun voornaamste uitgave.quote:Op donderdag 18 november 2010 08:25 schreef SeLang het volgende:

[..]

Dat gebeurt dus ook niet. Biefstuk en hamburger zitten (uiteraard) in verschillende catagorieen en die kunnen dus niet elkaar vervangen. Dit onzin verhaal is volgens mij door Shadowstats (een betaalsite) in de wereld gebracht en wordt nu nog steeds aangehaald, ondanks dat het allang debunked is.

In werkelijkheid heeft het hele hedonics verhaal amper invloed in de CPI en voor zover ik weet heeft hedonics het CPI cijfer zelfs marginaal verhoogd de afgelopen jaren, voornamelijk via woonkosten.

Recente artikelen:

FT: Fears of new food crisis as prices soar

Examiner: Rise in food prices causes global inflationary pressure

Wallstreet Journal: Food Sellers Grit Teeth, Raise Prices

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Ik ging in op de suggestie dat "hedonistic adjustments" verantwoordelijk zouden zijn voor een grote discrepantie tussen gerapporteerde CPI en "werkelijke" prijsstijgingen. Dit is dus niet het geval.quote:Op donderdag 18 november 2010 09:30 schreef Perrin het volgende:

[..]

Maar hoe verklaar je dan wel dat overal gemeld wordt dat voedselprijzen flink stijgen terwijl je dat in officiele inflatiecijfers helemaal niet terugziet? Voor veel mensen aan de onderkant van de ladder is dat toch echt hun voornaamste uitgave.

Recente artikelen:

FT: Fears of new food crisis as prices soar

Examiner: Rise in food prices causes global inflationary pressure

Wallstreet Journal: Food Sellers Grit Teeth, Raise Prices

De CPI is maar een index die een mandje weergeeft voor een soort van gemiddeld persoon. In de westerse wereld maken ruwe voedselprijzen hier maar een klein deel van uit. In derde wereld landen is voedsel natuurlijk een veel grotere component. Mochten voedselprijzen daar blijven stijgen dan kan dat nog een leuke game changer worden voor de policy van het verzwakken van de eigen currency...

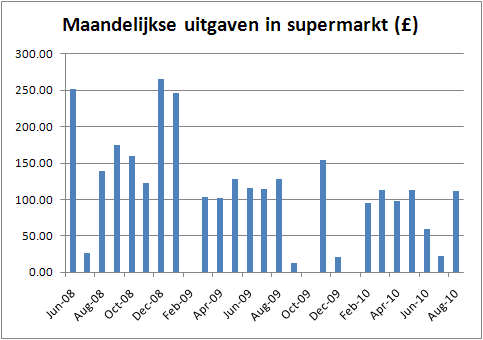

Verder is CPI maar soort gemiddelde en verschillende individuen kunnen prijsinflatie heel anders ervaren, afhankelijk van je uitgaven patroon en waar je koopt. Bij mijzelf is eten <10% van m'n uitgaven (in de perioden dat ik thuis ben) dus ook een forse prijsstijging maakt weinig uit. Maar interessant genoeg zijn mijn uitgaven aan voedsel sinds 2008 gemiddeld flink gedaald (ja ik hou dat bij

Onderstaande plaatje is grillig want ik ben vaak op reis, maar je ziet duidelijk een neerwaardse trend in supermarkt uitgaven. Dit wordt wellicht versterkt door het feit dat ik de meeste boodschappen doe bij ťťn van de duurste supermarkten (Waitrose) en die moet vanwege de crisis nu harder concurreren met de discounters. Zoals gezegd, de prijsinflatie die je ervaart is erg persoonlijk. Ikzelf ervaar vooral voedselprijs deflatie!

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Persoonlijk heb ik ook niks te klagen hoor, ik probeer alleen de (vooral Amerikaanse) artikelen die ik erover lees te begrijpen en te plaatsen.quote:Op donderdag 18 november 2010 10:58 schreef SeLang het volgende:

Zoals gezegd, de prijsinflatie die je ervaart is erg persoonlijk. Ikzelf ervaar vooral voedselprijs deflatie!

In de VS is dat effect toch een stuk groter dan hier in Europa, gezien de grotere inkomensverschillen en de grote hoeveelheid mensen die daar nu met voedselbonnen rond moet komen.. En dat laatste is precies de reden waarom ik het verband tussen monetair beleid en de prijsstijging in commodities, waaronder voedsel, probeer te begrijpen..quote:Op donderdag 18 november 2010 10:58 schreef SeLang het volgende:

In de westerse wereld maken ruwe voedselprijzen hier maar een klein deel van uit. In derde wereld landen is voedsel natuurlijk een veel grotere component. Mochten voedselprijzen daar blijven stijgen dan kan dat nog een leuke game changer worden voor de policy van het verzwakken van de eigen currency...

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Is men buiten de VS kritischer of is men gewoon blind?quote:GM-aandelen vooral verkocht in VS

De nieuwe aandelen van General Motors zijn voor meer dan 90 procent gekocht door Amerikaanse investeerders, zoals pensioenfondsen, zeggen bronnen rond het bedrijf. Minder dan 5 procent komt van buitenlandse investeringsfondsen. Dat wijst erop dat buiten de VS nog weinig vertrouwen bestaat in General Motors.

GM keert vandaag terug op de beurs. De autofabrikant ging vorig jaar failliet. Met miljardensteun van de regering-Obama is een doorstart gemaakt. Het bedrijf is nu weer winstgevend.

In totaal is minstens 20 miljard dollar opgehaald. Daarmee is het de grootste beursgang uit de geschiedenis.

When the student is ready, the teacher will appear.

When the student is truly ready, the teacher will disappear.

When the student is truly ready, the teacher will disappear.

De CPI zal inderdaad geen goede representatie zijn voor het uitgavenpatroon voor mensen op voedselbonnen.quote:Op donderdag 18 november 2010 11:06 schreef Perrin het volgende:

In de VS is dat effect toch een stuk groter dan hier in Europa, gezien de grotere inkomensverschillen en de grote hoeveelheid mensen die daar nu met voedselbonnen rond moet komen.. En dat laatste is precies de reden waarom ik het verband tussen monetair beleid en de prijsstijging in commodities, waaronder voedsel, probeer te begrijpen..

Het echte grote naaien via monetair beleid vindt echter plaats via pensioen opbouw en bijna niemand heeft het in de gaten. Er is wel grote angst voor inflatie (onterecht imo) maar het kunstmatig laag houden van alle yields (zowel bonds als earningsyield op aandelen) zorgt ervoor dat geld niet meer tegen een redelijk rendement kan worden belegd. Dus op het geld dat jij nu inlegt in je pensioenfonds gaat nauwelijks rendement worden gemaakt, met als gevolg in de toekomst een (te) laag pensioen. Het is erg kortzichtig beleid omdat de huidige crisis verbleekt bij de pensioencrisis die nog gaat komen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

En het jaagt yield-chasers naar meer risicovolle markten met alle bubbles en crashes vandien..quote:Op donderdag 18 november 2010 11:21 schreef SeLang het volgende:

Het echte grote naaien via monetair beleid vindt echter plaats via pensioen opbouw en bijna niemand heeft het in de gaten. Er is wel grote angst voor inflatie (onterecht imo) maar het kunstmatig laag houden van alle yields (zowel bonds als earningsyield op aandelen) zorgt ervoor dat geld niet meer tegen een redelijk rendement kan worden belegd. Dus op het geld dat jij nu inlegt in je pensioenfonds gaat nauwelijks rendement worden gemaakt, met als gevolg in de toekomst een (te) laag pensioen. Het is erg kortzichtig beleid omdat de huidige crisis verbleekt bij de pensioencrisis die nog gaat komen.

Over yield-chasing gesproken, merk jijzelf hier wat van? (India's Microcredit Sector Faces Collapse from Defaults)

[ Bericht 4% gewijzigd door Perrin op 18-11-2010 11:44:18 ]

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

Ik vond dit artikel wel grappig eigenlijk

http://www.standaard.be/artikel/detail.aspx?artikelid=B132BEK7

Aandelen van artiesten - dat moet altijd wel eindigen met een inklappende bubble .

.

http://www.standaard.be/artikel/detail.aspx?artikelid=B132BEK7

Aandelen van artiesten - dat moet altijd wel eindigen met een inklappende bubble

Dat commoditys flink stijgen, hoeft niet perse iets te zeggen over de voedselprijzen. Net als in andere sectoren is het zeer moeilijk geworden voor de voedingsverwerkings-industrie en retail sector om die stijgende commodityprijzen door te berekenen, uiteraard door overcapaciteit. Dat was in de jaren vlak voor de crash in 2008 wel anders, maar momenteel is de inflatie daardoor voor uiteten als voedsel voor thuis (maar)1,4%. Ondanks fors stijgende commodityprijzen. Een ander verhaal zijn de stijgende energieprijzen waaronder benzine (9,5%), maar dat zijn in feite ook direct geleverde commoditys waarbij de commodityprijzen een dergelijk groot deel uitmaken van de kosten dat het wel doorberekend moet worden.quote:Op donderdag 18 november 2010 11:06 schreef Perrin het volgende:

In de VS is dat effect toch een stuk groter dan hier in Europa, gezien de grotere inkomensverschillen en de grote hoeveelheid mensen die daar nu met voedselbonnen rond moet komen.. En dat laatste is precies de reden waarom ik het verband tussen monetair beleid en de prijsstijging in commodities, waaronder voedsel, probeer te begrijpen..

Geloof me we leven in een economisch deflationaire omgeving, in vrijwel elk opzicht. Ondanks al het gepimp van autoriteiten ten spijt.

Geloof me, je snapt er nog steeds niets van.quote:Op donderdag 18 november 2010 13:29 schreef piepeloi55 het volgende:

[..]

Dat commoditys flink stijgen, hoeft niet perse iets te zeggen over de voedselprijzen. Net als in andere sectoren is het zeer moeilijk geworden voor de voedingsverwerkings-industrie en retail sector om die stijgende commodityprijzen door te berekenen, uiteraard door overcapaciteit. Dat was in de jaren vlak voor de crash in 2008 wel anders, maar momenteel is de inflatie daardoor voor uiteten als voedsel voor thuis (maar)1,4%. Ondanks fors stijgende commodityprijzen. Een ander verhaal zijn de stijgende energieprijzen waaronder benzine (9,5%), maar dat zijn in feite ook direct geleverde commoditys waarbij de commodityprijzen een dergelijk groot deel uitmaken van de kosten dat het wel doorberekend moet worden.

Geloof me we leven in een economisch deflationaire omgeving, in vrijwel elk opzicht. Ondanks al het gepimp van autoriteiten ten spijt.

Ik word een beetje moe van je over-optimistische kijk op de wereld.

Ga de straat eens op en praat eens met echte mensen in plaats van de top 5% van Nederland?

Die hebben nul komma nul last van deflatie, maar moeten dagelijks met minder middelen rond komen.

Mee eens, maar dat gepimp zorgt wel voor enkele behoorlijk onaangenaam opzwellende bobbels in het leeglopende luchtbed.quote:Op donderdag 18 november 2010 13:29 schreef piepeloi55 het volgende:

Geloof me we leven in een economisch deflationaire omgeving, in vrijwel elk opzicht. Ondanks al het gepimp van autoriteiten ten spijt.

quote:In Gold we Trust

The real risk that the Fed runs is not that the US dollar would depreciate against other fiat money (paper currency printed by governments), but depreciate hugely against commodity money (gold). If the World Bank President Bob Zoellick can also hint that we may need to consider going back to including gold in our reserve currency portfolio, it means that confidence in the current reserve currency architecture is really shaken.

If we go back to history, the Triffin Dilemma is exactly the problem facing historical monetary creation. When we use gold or a commodity currency as the standard, then if the supply of gold does not increase in pace with global liquidity needs, the real economy will go through a deflation. The trouble with fiat money is that we cant trust the reserve currency country not to over-print. As the economists used to say, where is the hard budget constraint?

In other words, what is to stop Bernanke over-printing the US dollar? The answer is that only Bernanke knows what is the limit. There is no Taylor or gold-link rule that is highly transparent for us to judge whether that limit has been reached.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

nou goed. hier dan een post van een echt mens. wij hebben dit jaar tot nu toe gigantische financiele ellende gehad. al ons spaargeld is naar het verzorgen en de uitvaart gegaan van ons zieke kind. dat varieert van ronald mc donalds huizen (meervoud ja, we hebben zeg maar een tour rond nederland gehad), hotel wanneer het RmD huis vol was, extra dingen bij de uitvaart zelf, ouderschapsverlof (een arm), vervoerskosten (een been, reken maar uit wat het kost om elke dag 1 uur heen en een uur terug te rijden), thuiszorg (nee, dat is niet gratis) en kinderopvang voor de oudste.quote:Op donderdag 18 november 2010 13:37 schreef Blandigan het volgende:

[..]

Geloof me, je snapt er nog steeds niets van.

Ik word een beetje moe van je over-optimistische kijk op de wereld.

Ga de straat eens op en praat eens met echte mensen in plaats van de top 5% van Nederland?

Die hebben nul komma nul last van deflatie, maar moeten dagelijks met minder middelen rond komen.

niet geheel ter zake, maar waar ik heen wil is het volgende: vanwege de financiele ellende hier houden we al een tijdje de dagelijkse dingen scherp in de gaten via budgettering. en weet je wat: we zijn wekelijks helemaal niet veel meer kwijt. wij zijn hier elke week rond de 120 pleuri kwijt aan boodschappen. inclusief luiers voor 2 koters en nutrilonpoeder voor de jongste. kattenvoer, grint, en een kratje bier voor papa en mama

dus ik zie die gigantische prijsinflatie niet. sorrie. echt niet.

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Ja, je ziet de geschiedenis zich alweer herhalen. Ik ben net terug uit Maleisie. Als je daar internet op gaat dan spuugt Google Ads advertenties uit over hoe te profiteren van de property boom (bubble) in Australie (wat relatief dichtbij is). De Australische economie drijft op industriele commodities en goud en die bubbles leiden op hun beurt weer tot een onroerend goed bubble, samen met het goedkope geld natuurlijk. Canadese economie idem. Ook daar een huizenbubble.quote:Op donderdag 18 november 2010 11:38 schreef Perrin het volgende:

En het jaagt yield-chasers naar meer risicovolle markten met alle bubbles en crashes vandien..

Boekhandels/ kiosken op vliegvelden zijn ook altijd een goede indicator. Waar een paar jaar geleden de boeken stonden over rijk worden met onroerend goed staan nu boeken over rijk worden met goud.

Kiva zit niet in India. Zelf heb ik nog geen enkele default te pakken terwijl ik wel een paar procent had ingecalculeerd. Sterker nog, ik sta op winst (vanwege wisselkoersen). Maar het wordt me allemaal een beetje te groot nu, met inderdaad bubbles in microfinance. Dus ik ben al een tijdje geen nieuwe leningen aan het verstrekken en laat de oude rustig aflopen.quote:Over yield-chasing gesproken, merk jijzelf hier wat van? (India's Microcredit Sector Faces Collapse from Defaults)

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik hoop dat het goed gaat met de koters:)quote:Op donderdag 18 november 2010 13:49 schreef simmu het volgende:

[..]

nou goed. hier dan een post van een echt mens. wij hebben dit jaar tot nu toe gigantische financiele ellende gehad. al ons spaargeld is naar het verzorgen en de uitvaart gegaan van ons zieke kind. dat varieert van ronald mc donalds huizen (meervoud ja, we hebben zeg maar een tour rond nederland gehad), hotel wanneer het RmD huis vol was, extra dingen bij de uitvaart zelf, ouderschapsverlof (een arm), vervoerskosten (een been, reken maar uit wat het kost om elke dag 1 uur heen en een uur terug te rijden), thuiszorg (nee, dat is niet gratis) en kinderopvang voor de oudste.

niet geheel ter zake, maar waar ik heen wil is het volgende: vanwege de financiele ellende hier houden we al een tijdje de dagelijkse dingen scherp in de gaten via budgettering. en weet je wat: we zijn wekelijks helemaal niet veel meer kwijt. wij zijn hier elke week rond de 120 pleuri kwijt aan boodschappen. inclusief luiers voor 2 koters en nutrilonpoeder voor de jongste. kattenvoer, grint, en een kratje bier voor papa en mama

dus ik zie die gigantische prijsinflatie niet. sorrie. echt niet.

Terzake: er is in ieder geval geen deflatie, zoals hier steeds vaker wordt beweerd.

En wat inside informatie: grootgrutters bieden momenteel nog relatief goedkoop aan omdat A) er bestaande contracten met leveranciers zijn en die worden aan de oude prijzen gehouden, op straffe van uit de winkelschappen verdwijnen (leveranciers die dus ruime marges inleveren momenteel want de inkoopkosten zijn draconisch gestegen) en B men de bestaande voorraad nog tegen oude prijzen in de winkels legt onder het motto, anders verkoop ik helemaal niet meer tov de concurrent. Wat er daarna komt is voor later zorg.

Als je de komende prijscorrecties voor wil zijn kun je vast beginnen met masaal koffie in te slaan.

Mijn visie op de huidige CPI is dat:

- we het over appels moeten hebben maar de cijfers berekenen voor peren, en verdomd, peren kunnen we tot op de komma berekenen

- de peren nog aanpassen naar grootte, smaak en kleur, al naar gelang nodig, elk jaar weer

Er zal wel weer een opmerking komen dat ik een alu hoedje opheb, so be it.

Ik zie dat op dit moment in Nederland ook zeker niet. Maar in de VS bijvoorbeeld duidelijk wel.quote:Op donderdag 18 november 2010 13:49 schreef simmu het volgende:

dus ik zie die gigantische prijsinflatie niet. sorrie. echt niet.

Wat betreft de rest: dat is ongeveer het vreselijkste wat een ouder mee kan maken..

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

ik zeg niks over aluhoedjes hoor

wel over definities. komt regelmatig terug in deze reeks, maar blijft toch nodig. hoe definieer je inflatie en deflatie? en op welk niveau?

wanneer we het hebben over dalende en stijgende prijzen van goederen en diensten hebben we het over deflatie en inflatie. persoonijk heb ik het in dat geval over prijsinflatie en prijsdeflatie. wanneer ik spreek over inflatie en deflatie heb ik het over geldhoeveelheden. en uitgaande van totale geldhoeveelheden zitten we volgens mij nog steeds in een deflationaire periode. is niet te bewijzen, aangezien die cijfers niet (meer) gepubliceerd worden.

ik had het ooit netjes uitgelegd. klikkerdeklik

wel over definities. komt regelmatig terug in deze reeks, maar blijft toch nodig. hoe definieer je inflatie en deflatie? en op welk niveau?

wanneer we het hebben over dalende en stijgende prijzen van goederen en diensten hebben we het over deflatie en inflatie. persoonijk heb ik het in dat geval over prijsinflatie en prijsdeflatie. wanneer ik spreek over inflatie en deflatie heb ik het over geldhoeveelheden. en uitgaande van totale geldhoeveelheden zitten we volgens mij nog steeds in een deflationaire periode. is niet te bewijzen, aangezien die cijfers niet (meer) gepubliceerd worden.

ik had het ooit netjes uitgelegd. klikkerdeklik

quote:mijn stelling wb deflatie: "de mate waarin waarde (schuld) vernietigd wordt weegt niet op tegen de mate waarin waarde (geld) gecreerd wordt.

mish probeert het uit te leggen via grafieken en een minimaal mathematisch model.

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Zo optimistisch is die kijk nietquote:Op donderdag 18 november 2010 13:37 schreef Blandigan het volgende:

Ik word een beetje moe van je over-optimistische kijk op de wereld.

Helaas is de vrije wil vaak maar een beperkte marge binnen het verloop van het leven zelf, al doet de samenleving daar vaak anders toe geloven. Zoals je met je verhaal zelf aangeeft zijn gebeurtenissen binnen het leven van een individu vaak veel meer van toepassing op je persoonlijke koopkracht/inflatiecijfer dan de invloed van prijs-stijgingen/dalingen. Het CPI-cijfer is ook maar een afspiegeling van de bevolking als totaal.quote:Op donderdag 18 november 2010 13:49 schreef simmu het volgende:

dus ik zie die gigantische prijsinflatie niet. sorrie. echt niet.

De inflatie is momenteel in NL hoger dan de VSquote:Op donderdag 18 november 2010 14:11 schreef Perrin het volgende:

Ik zie dat op dit moment in Nederland ook zeker niet. Maar in de VS bijvoorbeeld duidelijk wel.

Wat betreft dat inflatie vs deflatie verhaal, ik zie het als volgt: De inflatie mensen zijn 20 jaar te laat. Die inflatie heeft al plaats gevonden, getuige de enorme prijsinflatie in onroerend goed en aandelen. En die inflatoire fase is nu voorbij, al zal het leeglopen van de bubble jaren duren en niet een rechte lijn omlaag zijn.

Monetaire expansie zoals die de laatste decennia heeft plaatsgevonden leidt tot assetbubbles (een vorm van inflatie) maar niet zo zeer tot CPI inflatie. Als je in historische data gaat kijken dan zie je ook nauwelijks een verband tussen de expansie van geldhoeveelheid en consumentenprijzen. Het is me daarom ook een raadsel waarom veel economen nog steeds modellen gebruiken die uitgaan van het verband tussen geldhoeveelheid en consumentenprijs inflatie (via een multiplier) terwijl je dat model op basis van historische data direct kunt afschieten. Men constateert nu dat de bekende multiplier inmiddels negatief is. Het enige wat dit mij vertelt is dat het hele model fout is.

Ons geldsysteem is geen fiatgeld systeem maar gebaseerd op credit. Geldcreatie hangt dus af van de bereidheid van mensen om (meer) schulden aan te gaan. Een centrale bank kan het aangaan van meer schulden weliswaar stimuleren met lage rentes maar kan mensen niet dwingen om een steeds zwaardere molensteen om hun nek te hangen. De situatie op dit moment is zo dat geld ongekend goedkoop is, maar ondanks dat zie je dat krediet krimpt: per saldo lost men schulden af. Daarnaast wordt veel credit vernietigd door defaults, al wordt dat nu grotendeels nog met "mark to myth" accounting verborgen. In ons credit based geldsysteem betekent dat feitelijk deflatie. Net zoals de inflatie van de afgelopen decennia vooral via assetprijzen liep, zo zal dat ook het geval zijn met de deflatie. Je kunt dus best een (mild) oplopende CPI hebben terwijl er een enorme deflatie optreedt van ons kredietgeld.

Consumentenprijs inflatie heeft dus nauwelijks een correlatie met expansie van de geldhoeveelheid (zoals nu gebeurt met QE) maar er is historisch gezien wel een sterk verband met loonstijgingen (zie inflatie in de jaren '70 toen er een zichzelf versterkende inflatoire spiraal ontstond). Nu is de trend echter precies de andere kant op: loonstijging vlakt af en vooral in de PIIGS landen zie je zelfs forse loonsverlagingen. Ook het verkleinen van de publieke sector, bezuinigingen en werkloosheid gaan een dergelijke loon-prijsspiraal tegen.

Monetaire expansie zoals die de laatste decennia heeft plaatsgevonden leidt tot assetbubbles (een vorm van inflatie) maar niet zo zeer tot CPI inflatie. Als je in historische data gaat kijken dan zie je ook nauwelijks een verband tussen de expansie van geldhoeveelheid en consumentenprijzen. Het is me daarom ook een raadsel waarom veel economen nog steeds modellen gebruiken die uitgaan van het verband tussen geldhoeveelheid en consumentenprijs inflatie (via een multiplier) terwijl je dat model op basis van historische data direct kunt afschieten. Men constateert nu dat de bekende multiplier inmiddels negatief is. Het enige wat dit mij vertelt is dat het hele model fout is.

Ons geldsysteem is geen fiatgeld systeem maar gebaseerd op credit. Geldcreatie hangt dus af van de bereidheid van mensen om (meer) schulden aan te gaan. Een centrale bank kan het aangaan van meer schulden weliswaar stimuleren met lage rentes maar kan mensen niet dwingen om een steeds zwaardere molensteen om hun nek te hangen. De situatie op dit moment is zo dat geld ongekend goedkoop is, maar ondanks dat zie je dat krediet krimpt: per saldo lost men schulden af. Daarnaast wordt veel credit vernietigd door defaults, al wordt dat nu grotendeels nog met "mark to myth" accounting verborgen. In ons credit based geldsysteem betekent dat feitelijk deflatie. Net zoals de inflatie van de afgelopen decennia vooral via assetprijzen liep, zo zal dat ook het geval zijn met de deflatie. Je kunt dus best een (mild) oplopende CPI hebben terwijl er een enorme deflatie optreedt van ons kredietgeld.

Consumentenprijs inflatie heeft dus nauwelijks een correlatie met expansie van de geldhoeveelheid (zoals nu gebeurt met QE) maar er is historisch gezien wel een sterk verband met loonstijgingen (zie inflatie in de jaren '70 toen er een zichzelf versterkende inflatoire spiraal ontstond). Nu is de trend echter precies de andere kant op: loonstijging vlakt af en vooral in de PIIGS landen zie je zelfs forse loonsverlagingen. Ook het verkleinen van de publieke sector, bezuinigingen en werkloosheid gaan een dergelijke loon-prijsspiraal tegen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Leerzaam draadje aan 't worden!

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

De natte droom van Bernanke:

...maar het wil maar niet lukken, ondanks zero interest rates en geld printen.

[ Bericht 71% gewijzigd door SeLang op 18-11-2010 14:53:21 ]

...maar het wil maar niet lukken, ondanks zero interest rates en geld printen.

[ Bericht 71% gewijzigd door SeLang op 18-11-2010 14:53:21 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

ik geloof om te beginnen niet in al dat "succes is een keuze"gezwam en de maakbare maatschappij. noem me een hippie, een linkse rakker of een uitvretende hoogopgeleide huisvrouw: uiteindelijk maakt iedereen eigen keuzes op basis van welke keuzes het leven opdient. en de een heeft meer mazzel als de ander. wie is er de sterkere: degene die een leven lang tegen alles opknokt en het uiteindelijk altijd wel redt en tevreden is of degene die al startte met een flinke bak geld maar desondanks nooit tevreden is?quote:Op donderdag 18 november 2010 14:19 schreef piepeloi55 het volgende:

[..]

Zo optimistisch is die kijk niet.

[..]

Helaas is de vrije wil vaak maar een beperkte marge binnen het verloop van het leven zelf, al doet de samenleving daar vaak anders toe geloven. Zoals je met je verhaal zelf aangeeft zijn gebeurtenissen binnen het leven van een individu vaak veel meer van toepassing op je persoonlijke koopkracht/inflatiecijfer dan de invloed van prijs-stijgingen/dalingen. Het CPI-cijfer is ook maar een afspiegeling van de bevolking als totaal.

maar goed: mijn pesthekel aan de maakbare maatschappij is van emotionele aard en niet economisch. hoort hier dus niet

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Ik ben zelf ook geen 'linkse rakker', maar het is voor mij overduidelijk dat het hele leven an sich meer een samenspeling van 'toevalligheden' is. Het is wel zo dat je eigen keuzes een grote invloed kunnen hebben op het verloop van het leven en dus moet je daar altijd voor knokken, maar het blijft een marge.quote:Op donderdag 18 november 2010 14:47 schreef simmu het volgende:

Ik geloof om te beginnen niet in al dat "succes is een keuze"gezwam en de maakbare maatschappij. noem me een hippie, een linkse rakker of een uitvretende hoogopgeleide huisvrouw: uiteindelijk maakt iedereen eigen keuzes op basis van welke keuzes het leven opdient. en de een heeft meer mazzel als de ander. wie is er de sterkere: degene die een leven lang tegen alles opknokt en het uiteindelijk altijd wel redt en tevreden is of degene die al startte met een flinke bak geld maar desondanks nooit tevreden is?

maar goed: mijn pesthekel aan de maakbare maatschappij is van emotionele aard en niet economisch. hoort hier dus niet

OT: helemaal mee eens Selang. De variabele van productiecapaciteit is ook van enorm belang op het CPI, al is die natuurlijk zwaar gecorreleerd met je eigen constateringen.

Dat is maar de vraag want als er geen maakbare maatschappij is, dan is er net zo goed geen maakbare economie. Omdat veel economische afwegingen toch terug te leiden zijn naar emotionele keuzes. Deze keuzes worden bijvoorbeeld weer ingegeven door de rente stand waarmee men dus de maatschappij wel wat kan besturen. Of alles de gewenste effecten heeft is dan weer de volgende vraag.quote:Op donderdag 18 november 2010 14:47 schreef simmu het volgende:

maar goed: mijn pesthekel aan de maakbare maatschappij is van emotionele aard en niet economisch. hoort hier dus niet

Zoals tegenwoordig het een dogma geworden is om zo min mogelijk inflatie na te streven door rentes zo laag mogelijk te houden daarvan is het maar de vraag of dit de juiste benadering is geweest de afgelopen 20 jaar.

http://www.guardian.co.uk(...)joon-chang-23-things

Zoals ha joon chang in dat boek verschillende voorbeelden aanhaalt over landen welke ondanks een hogere rente een nog hogere groei hadden wat volgens de huidige theorieen weer niet makkelijk realiseerbaar geweest zou moeten zijn in de huidige wereld waarbij we globaal met elkaar concurreren.

Het is nog even de vraag of en hoelang de commoditiesbubble in stand blijft, die van 2008 was snel over en bleef onopgemerkt door de consument, enerzijds omdat korte pieken op de termijnmarkt afgedekt zijn en ook omdat toen de producenten en verkopers nog vlees op de botten hadden en inderdaad op hun marges en reserves konden interen. Sommige grote stijgingen zijn dit jaar ook incidenteel, bv door overstromingen die tot slechte oogsten geleid hebben. Maar zolang overheden hun munten blijven uithollen om financiŽle bubbels in stand te houden en daarmee een vlucht naar commodities bewerkstelligen, en groeiende markten in AziŽ de vraag doen stijgen, zijn verdere prijsstijgingen wel te verwachten. Die zijn nu al zichtbaar in bv kleding (katoen) en koffie, maar het wordt veel algemener als ook breder gebruikte grondstoffen als olie en suiker door blijven stijgen. Bedrijven hebben nu veel minder ruimte om op marges in te teren, met name in de VS staan veel aanbieders al te lang en te zwaar onder druk. Als die bezwijken neemt de concurrentie af en worden stijgingen nog sneller doorberekend. Ahold verwacht er daarom inflatie. In Aziatische landen worden suikerproducenten al verplicht om delen van hun voorraad en productie goedkoop op de lokale markt te zetten, Coca Cola heeft er prijsstijgingen aangekondigd. Granen zijn ook hard aan het oplopen, wat over een paar maanden ook in de prijs van vleesproducten tot uitdrukking zal komen. Kortom, de tekenen wijzen op hogere prijzen in 2011 voor veel consumentenproducten.quote:Op donderdag 18 november 2010 14:08 schreef Blandigan het volgende:

En wat inside informatie: grootgrutters bieden momenteel nog relatief goedkoop aan omdat A) er bestaande contracten met leveranciers zijn en die worden aan de oude prijzen gehouden, op straffe van uit de winkelschappen verdwijnen (leveranciers die dus ruime marges inleveren momenteel want de inkoopkosten zijn draconisch gestegen) en B men de bestaande voorraad nog tegen oude prijzen in de winkels legt onder het motto, anders verkoop ik helemaal niet meer tov de concurrent. Wat er daarna komt is voor later zorg.

Er is grote overcapaciteit in de industrie, dus ook daar geen inflatoire druk. Het is overigens wel ironisch dat de maatregelen van overheid en centrale banken juist het vernietigen van die overcapaciteit tegen gaan en zo een echt duurzaam herstel vertragen.quote:Op donderdag 18 november 2010 14:52 schreef piepeloi55 het volgende:

De variabele van productiecapaciteit is ook van enorm belang op het CPI, al is die natuurlijk zwaar gecorreleerd met je eigen constateringen.

Overcapaciteit wordt van nature vernietigd op een Darwinistische manier doordat bedrijven met slechte producten (bijv GM, Chrysler, etc) en bedrijven die slecht gemanaged zijn of verkeerde beslissingen nemen (AIG, etc) niet overleven in slechte tijden.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Wel wanneer het het vertrouwen in de munt zodanig ondermijnt dat er een kapitaalvlucht naar de grondstoffenmarkten op gang komt. Dat is de volgende fase, die inmiddels begonnen lijkt.quote:Op donderdag 18 november 2010 14:37 schreef SeLang het volgende:

Monetaire expansie zoals die de laatste decennia heeft plaatsgevonden leidt tot assetbubbles (een vorm van inflatie) maar niet zo zeer tot CPI inflatie.

Men lost (in de VS) nog steeds geen schulden af. Het knikje omlaag in totaal uitstaand krediet is volledig op (wel verrekende) faillissementen terug te voeren. Wie nog werkt, blijft vrolijk doorconsumeren en doorlenen.quote:De situatie op dit moment is zo dat geld ongekend goedkoop is, maar ondanks dat zie je dat krediet krimpt: per saldo lost men schulden af. Daarnaast wordt veel credit vernietigd door defaults, al wordt dat nu grotendeels nog met "mark to myth" accounting verborgen.

Maar hoe langer de 'mark to myth' en het gepimp en gepomp in stand blijven, hoe dramatisch dieper de uiteindelijke terugval zou zijn zodra men daarmee stopt. Naar mijn inschatting is het point-of-no-return allang bereikt, sterker, dat was het al voor de crisis uitbrak. De republikeinse overwinning zal daar geen enkele verandering in brengen, integendeel, de belangen van de bankensector die bij dit beleid zoveel garen spint zijn bij hun alleen maar in betere handen. De ontwikkelingen van de laatste maanden sterken mij daarom alleen maar in mijn overtuiging dat het met hyperinflatie eindigt; het vertrouwen in de dollar kalft zienderogen af, ook in de VS zelf, en stijgende winkelprijzen zullen een hoop mensen wakker schudden

Op lokaal niveau zie je dat zelfs in de VS al, waar gemeentes zich failliet laten verklaren en daarna hun personeel (voorheen zwaar overbetaalde vakbondsleden) voor de helft terugnemen of het werk zelfs uitbesteden aan non-union bedrijven. Ook de pensioencrisis begint daar her en der al voelbaar te worden. Het is op zich goed dat die waterhoofden van een overheden nu gedwongen gaan worden om kleiner en doelmatiger te worden, maar het is allemaal too little, too late.quote:Nu is de trend echter precies de andere kant op: loonstijging vlakt af en vooral in de PIIGS landen zie je zelfs forse loonsverlagingen. Ook het verkleinen van de publieke sector, bezuinigingen en werkloosheid gaan een dergelijke loon-prijsspiraal tegen.

Ik vind dit wel een beetje simpele situatieschets. Overcapaciteit bestaat namelijk puur omdat bedrijven uitgaan van economische groei en gebaseerd op die vooruitzichten hun kapitaal alloceren. Om diezelfde reden ondervinden bedrijven de gevolgen van cyclisme door de hoog- en laagconjunctuur wat imo gewoon deviaties zijn van die vooruitzichten. Het mooiste voorbeeld dat ik kan verzinnen is de staalindustrie. Iedereen in die sector weet dat de vraag naar staal op termijn toeneemt en aan de hand van dat gegeven worden er meer plants gebouwd. Tijdens deze crisis is de vraag naar staal echter afgenomen waardoor de staalindustrie noodgedwongen grote voorraden moest aanleggen of sommige plants moest stilleggen (stilstand kost enorm veel). Toch wordt het management niet afgerekend op de gevolgen van afnemende vraag omdat men weet dat de huidige overcapaciteit over een paar jaar weer net voldoende is om aan de vraag te voldoen. Ongeacht of GM goede of slechte producten maakte waren ze niet versatiel genoeg om de kosten te drukken tijdens de autocrisis. Als ze immers echt zulke slechte producten zouden maken dan zou niemand in ze investeren.quote:Op donderdag 18 november 2010 15:05 schreef SeLang het volgende:

Overcapaciteit wordt van nature vernietigd op een Darwinistische manier doordat bedrijven met slechte producten (bijv GM, Chrysler, etc) en bedrijven die slecht gemanaged zijn of verkeerde beslissingen nemen (AIG, etc) niet overleven in slechte tijden.

Ain't nothing to it but to do it.

Greece

Greece

Het ontstaan van overcapaciteit komt inderdaad gewoon door een wat te hoog inschatten van vooruitzichten. Tot zover is er dus niks mis. De natuurlijke situatie is echter dat de marges dan krimpen en de zwakkere spelers het loodje leggen. Uiteindelijk corrigeert de situatie zich dan en hou je de meest efficiente spelers over en geen overcapaciteit.quote:Op donderdag 18 november 2010 16:03 schreef Mendeljev het volgende:

[..]

Ik vind dit wel een beetje simpele situatieschets. Overcapaciteit bestaat namelijk puur omdat bedrijven uitgaan van economische groei en gebaseerd op die vooruitzichten hun kapitaal alloceren. Om diezelfde reden ondervinden bedrijven de gevolgen van cyclisme door de hoog- en laagconjunctuur wat imo gewoon deviaties zijn van die vooruitzichten. Het mooiste voorbeeld dat ik kan verzinnen is de staalindustrie. Iedereen in die sector weet dat de vraag naar staal op termijn toeneemt en aan de hand van dat gegeven worden er meer plants gebouwd. Tijdens deze crisis is de vraag naar staal echter afgenomen waardoor de staalindustrie noodgedwongen grote voorraden moest aanleggen of sommige plants moest stilleggen (stilstand kost enorm veel). Toch wordt het management niet afgerekend op de gevolgen van afnemende vraag omdat men weet dat de huidige overcapaciteit over een paar jaar weer net voldoende is om aan de vraag te voldoen. Ongeacht of GM goede of slechte producten maakte waren ze niet versatiel genoeg om de kosten te drukken tijdens de autocrisis. Als ze immers echt zulke slechte producten zouden maken dan zou niemand in ze investeren.

In de huidige situatie worden de zwakke spelers echter gesubsidieerd met belastinggeld dat moet worden opgebracht door (o.a.) de sterkere spelers. Bovendien blijft de overcapaciteit zo in stand waardoor de marges onder druk blijven staan. Per saldo hou je een ongezond deel van de economie overeind op kosten van het gezonde deel.

Wat betreft GM, die maakten misschien geen slechte producten maar in elk geval wel de verkeerde producten (SUV).

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

De echte test is de Treasury markt. Het is nog te vroeg om conclusies te trekken maar tot nu toe lijkt QE2 een averechts effect te hebben: sinds de start van QE2 zijn de yields van juist de lange maturities gestegen. Net de yields die Bernanke wilde verlagen. Dit heeft zich inmiddels al vertaald in hogere hypotheekrente. Volgens de MBA is dit de oorzaak van de gedaalde hypotheekaanvragen (laatste cijfers).quote:Op donderdag 18 november 2010 15:25 schreef dvr het volgende:

[..]

Wel wanneer het het vertrouwen in de munt zodanig ondermijnt dat er een kapitaalvlucht naar de grondstoffenmarkten op gang komt. Dat is de volgende fase, die inmiddels begonnen lijkt.

"The average contract interest rate for 30-year fixed-rate mortgages increased to 4.46 percent from 4.28 percent, with points increasing to 1.13 from 1.04 (including the origination fee) for 80 percent loan-to-value (LTV) ratio loans. This is the highest 30-year fixed-rate observed in the survey since the week ending September 10, 2010."

Als dit zo doorgaat dan is het grote printfeest afgelopen en is de FED uitgespeeld.

Revolving credit (=creditcards e.d.) daalt. Dit is toch echt een trendbreuk. Ik denk niet dat we hier te maken hebben met een toevallig dipje maar met een echte mentale verandering.quote:Men lost (in de VS) nog steeds geen schulden af. Het knikje omlaag in totaal uitstaand krediet is volledig op (wel verrekende) faillissementen terug te voeren. Wie nog werkt, blijft vrolijk doorconsumeren en doorlenen.

Om significante inflatie te veroorzaken heb je een geldpers en een helikopter nodig. Die geldpers zit wel goed, maar de kans dat de helikopter nog opstijgt is sinds de Republikeinse overwinning alleen maar kleiner geworden. Stijgende prijzen in de winkel helpen ook, want de bewegingsruimte van de FED neemt daarmee verder af. Mochten consumentenprijzen verder stijgen dan verwacht je ook dat Treasuries dat gaan inprijzen. Dat betekent automatisch weer hogere hypotheekrente, verder dalende huizenprijzen en mogelijk knappen van de junkbond bubble. Ik kan niet wachten tot het zover is...quote:Maar hoe langer de 'mark to myth' en het gepimp en gepomp in stand blijven, hoe dramatisch dieper de uiteindelijke terugval zou zijn zodra men daarmee stopt. Naar mijn inschatting is het point-of-no-return allang bereikt, sterker, dat was het al voor de crisis uitbrak. De republikeinse overwinning zal daar geen enkele verandering in brengen, integendeel, de belangen van de bankensector die bij dit beleid zoveel garen spint zijn bij hun alleen maar in betere handen. De ontwikkelingen van de laatste maanden sterken mij daarom alleen maar in mijn overtuiging dat het met hyperinflatie eindigt; het vertrouwen in de dollar kalft zienderogen af, ook in de VS zelf, en stijgende winkelprijzen zullen een hoop mensen wakker schudden

Je begrijpt toch wel dat dit enorm deflatoir is?quote:Op lokaal niveau zie je dat zelfs in de VS al, waar gemeentes zich failliet laten verklaren en daarna hun personeel (voorheen zwaar overbetaalde vakbondsleden) voor de helft terugnemen of het werk zelfs uitbesteden aan non-union bedrijven. Ook de pensioencrisis begint daar her en der al voelbaar te worden. Het is op zich goed dat die waterhoofden van een overheden nu gedwongen gaan worden om kleiner en doelmatiger te worden, maar het is allemaal too little, too late.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Interessant (en ingewikkeld) artikel: http://www.zerohedge.com/(...)d-news-bank-america-

Een aantal mensen schijnen te denken dat verdere uitbreiding van de shopping list van de Fed onvermijdelijk is.

[ Bericht 17% gewijzigd door JimmyJames op 19-11-2010 21:47:04 ]

Een aantal mensen schijnen te denken dat verdere uitbreiding van de shopping list van de Fed onvermijdelijk is.

[ Bericht 17% gewijzigd door JimmyJames op 19-11-2010 21:47:04 ]

Please Move The Deer Crossing Sign

Nou nee, dan begint het pas echt, want ze kunnen altijd nog de hele markt opkopen. Het alternatief is dat ze het complete Amerikaanse financiŽle stelsel nationaliseren, dat zie ik niet gebeuren, bovendien moet de staat dan alsnog alle bad debt op zich nemen (nou ja, het echte alternatief is dat dat financiŽle stelsel in een deflationaire crash omvalt, dat de pensioenen en overheidsfinanciŽn imploderen en dat 's lands hele economische infrastructuur plat komt te liggen, maar het lijkt me ondenkbaar dat men daar voor kiest).quote:Op donderdag 18 november 2010 18:45 schreef SeLang het volgende:

[..] sinds de start van QE2 zijn de yields van juist de lange maturities gestegen. Net de yields die Bernanke wilde verlagen. Dit heeft zich inmiddels al vertaald in hogere hypotheekrente. Volgens de MBA is dit de oorzaak van de gedaalde hypotheekaanvragen (laatste cijfers). [..]

Als dit zo doorgaat dan is het grote printfeest afgelopen en is de FED uitgespeeld.

Zodoende blijf ik als waarschijnlijkste scenario zien dat de FED doorgaat met het opkopen van bad debts, gefinancierd met versgeperst geld. Dan gaat de dollar onderuit en blijft Amerika overeind, maar kan het buitenland fluiten naar zijn geld zodat de Europese en Aziatische banken, verzekeraars en pensioenfondsen op omvallen komen te staan, zodat op hun beurt ook de ECB, BOJ e.d. moeten hyperinflateren.

Nee, dat zijn grotendeels faillissementen. De default rates op Amerikaanse creditcardschuld zijn heel hoog. Maar werkende Amerikanen doen nog nauwelijks iets om te bezuinigen, het lijkt echt 'na ons de zondvloed'.quote:Revolving credit (=creditcards e.d.) daalt. Dit is toch echt een trendbreuk.

Tot er weer een bank bailout nodig is, of het volk gaat morren vanwege de gestegen lasten.quote:Om significante inflatie te veroorzaken heb je een geldpers en een helikopter nodig. Die geldpers zit wel goed, maar de kans dat de helikopter nog opstijgt is sinds de Republikeinse overwinning alleen maar kleiner geworden.

Jazeker, maar het is m.i. veel te laat om nu nog met bezuinigingen te beginnen, tegen de als een speer stijgende pensioenverplichtingen e.d. valt al niet meer op te bezuinigen. Maar het is wel zo dat die lagere overheden zo'n beetje dezelfde problemen hebben als 'main street'; dalende inkomsten en stijgende lasten, oplopende verplichtingen. De echte economie ondergaat deflatie, maar de staat gooit daar tomeloos nieuw geld tegenaan, binnenkort wellicht ook door municipal bonds op te kopen om de lagere overheden uit de brand te helpen. Naarmate die stagflatie voortduurt en de discrepantie tussen reŽle en financiŽle economie verder oploopt (wat o.a. tot uiting komt in inflatie en koersdaling v.d. dollar) neemt de kans op hyperinflatie toe.quote:Je begrijpt toch wel dat dit enorm deflatoir is?

Ik vraag me sterk af of de rest van de wereld nog 1 of meerdere ronden QE toelaat. Ik denk dat Amerika voor het blok wordt gezet. Optie 1 is bezuinigen, optie 2 is einde dollar als reservemunt.

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Dit artikel (ik kon het eerder niet vinden) is waarop ik mijn uitspraak baseerde dat het afgenomen consumentenkrediet aan faillissementen en niet aan zo'n nieuwe bewustwording lag: The Great Debt Deleveraging Liequote:Op donderdag 18 november 2010 18:45 schreef SeLang het volgende:[/b]

Revolving credit (=creditcards e.d.) daalt. Dit is toch echt een trendbreuk. Ik denk niet dat we hier te maken hebben met een toevallig dipje maar met een echte mentale verandering.

Dat is inderdaad de vraag..quote:Op zaterdag 20 november 2010 01:53 schreef iamcj het volgende:

Ik vraag me sterk af of de rest van de wereld nog 1 of meerdere ronden QE toelaat. Ik denk dat Amerika voor het blok wordt gezet. Optie 1 is bezuinigen, optie 2 is einde dollar als reservemunt.

quote:Debate on new reserve currency gathers steam

International debate over reshaping the international monetary system is expected to speed up following last weeks Group of 20 summit.

At the two-day meeting, France, Brazil, China and other members questioned the legitimacy of the U.S. dollar as the worlds dominant reserve currency and called for efforts to upgrade the half-century old order to be relevant to the new era.

The French-led initiative gained momentum, especially from the impact of the recently announced U.S. plan to pump $600 billion into the market, which invited angry reactions from the G20 members.

France, China and Brazil were at the forefront of the charge against the U.S.-led system established in 1945.

Its already a success that the G20 agrees that the international monetary system is a problem, French President Nicholas Sarkozy said in a closing press conference after the two-day summit Friday.

We have to update the international monetary system for the 21st century, he said.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

De hele markt opkopen? Iedereen lijkt tegenwoordig te denken dat de FED een soort absolute macht heeft over de economie en dat de FED ongestraft yields op door haar gewenste niveaus kan zetten en onbeperkt slechte leningen kan opkopen. Tot nu toe is de FED daar inderdaad nog goed mee weggekomen, maar het is tamelijk naief om te denken dat er geen grens aan zit.quote:Op zaterdag 20 november 2010 00:59 schreef dvr het volgende:

[..]

Nou nee, dan begint het pas echt, want ze kunnen altijd nog de hele markt opkopen.

Het is nog te kort om conclusies te trekken, maar wellicht is die grens nu al bereikt. QE2 heeft tot nu toe spectaculair gefaald. Het doel was om de yield van lange maturities omlaag te brengen maar sinds de start van QE2 zijn die juist scherp gestegen. Inmiddels heeft zich dat ook al vertaald in hogere hypotheekrente, precies het omgekeerde van wat was beoogd. Het is afwachten of dit zo zal blijven maar als die trend zich voortzet dan kan dat weleens het einde betekenen van QE. Dat kan nog een interessante marktreactie worden als blijkt dat de FED is uitgespeeld.