WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Dit is het [AEX]-topic waarin je de beurzen en de laatste economische nieuws kunt volgen. De OP voor het openen van een nieuw topic staat hier. Voeg onderaan in de Wiki het zojuist gesloten topic toe, sla de pagina op en copy-paste het dan naar je nieuwe topic op Fok.

Algemene informatie en nuttige links

Grafieken en TA (Yahoo! Charts)

Broker tarief vergelijking (staatvanbeleg.nl)

Leren beleggen (IEX.NL University)

NB: Het innemen van een bepaalde positie geschiedt geheel op eigen risico, ook het overnemen van een beleggingsstrategie van andere users is dus geheel op eigen risico.

BNR Nieuwsradio

Forex Factory (alle economische data's op een rij)

Bloomberg

CNBC

Briefing.com (incl. economische kalenders)

RTL Z (streaming TV)

[2] (streaming TV)

AEX

Europese Indices

Amerikaanse Indices & Futures

Yahoo! Dow Jones Indices - Streaming

Yahoo! S&P Indices - Streaming

Yahoo! Nasdaq Indices - Streaming

Google Finance - Real-time

IG-Index - Dow Jones-index (fair value) streaming (spread betting)

ProFinance - Streaming S&P-, Dow- en Nasdaq-futures

CNN Money - Delayed S&P-, Dow- en Nasdaq-futures

US Markets - S&P- en Nasdaq-futures Semi-real-time

Federal Funds Futures (indicatie van aankomende rentebesluiten, info)

CBOT - Federal Funds Futures - Semi-real-time

Intraday S&P 500-index

Intraday Dow, S&P, Nasdaq (dagverschil in percentage)

Wereldwijde Indices

Intraday Euro-Dollar

Intraday grondstoffen

Bestens order - Een order om effecten te kopen of te verkopen zonder limiet, dus zonder maximumprijs voor een kooporder of zonder minimumprijs voor een verkooporder. Een bestens order wordt ook wel marktorder genoemd. Een bestens order kan altijd worden uitgevoerd.

Calloptie - Een verhandelbaar recht om op een bepaald moment in de toekomst een afgesproken hoeveelheid onderliggende waarde te kopen tegen een vooraf afgesproken prijs.

Commodities - Engelse term voor (bulk)goederen. Termijncontracten en opties op commodities worden onder andere verhandeld op de optiebeurs van Euronext.

Dividend - Een winstuitkering in de vorm van geld (cashdividend) of aandelen (stockdividend) aan de houder van een aandeel. De hoogte van de dividenduitkering is doorgaans gerelateerd aan de hoogte van de behaalde winst.

Expiratie - Het ophouden te bestaan,'expireren', van een optie of een future. Een optie heeft altijd een beperkte looptijd, na het bereiken van de einddatum (expiratiedatum) bestaat de optie niet meer.

FTI - De future op de AEX-index.

Future - Termijncontract. Er zijn futures op o.a. indices, aandelen, valuta en commodities. Anders dan bij opties hebben bij futures zowel de koper als de verkoper een verplichting en er is geen premiebetaling.

Hedgen - Engelse term voor afdekken. Hedging is het afdekken van risico's door het aangaan van een andere positie. Een belegger die callopties schrijft, kan deze shortpositie afdekken door het kopen van de onderliggende waarde.

In-the-money optie - Een optie is in-the-money als deze intrinsieke waarde heeft. Callopties zijn in-the-money als de uitoefenprijs lager is dan de koers van de onderliggende waarde. Putopties zijn in-the-money als de uitoefenprijs hoger is dan de koers van de onderliggende waarde.

Koers-winstverhouding - Een cijfer waarmee de verhouding tussen de koers van een aandeel en de nettowinst per aandeel wordt uitgedrukt. Als de koers van een aandeel ' 100 bedraagt en de winst per aandeel bedraagt ' 5, dan is de koers-winstverhouding 20.

Liquideren - Het (gedwongen) afbouwen van een effectenpositie. Dit kan door een clearingorganisatie, bank of commissionair worden afgedwongen als een belegger bijvoorbeeld niet aan zijn margin-verplichtingen kan voldoen.

Longpositie - Een ander woord voor een kooppositie.

Looptijd - Opties en futures hebben een beperkte levensduur, de zogeheten looptijd. De meeste optieklassen hebben een maximale looptijd van negen maanden, een aantal maximaal vijf jaar. Futures hebben een maximale looptijd van twaalf maanden.

Margin - De margin is een vereist geldbedrag dat als onderpand fungeert voor eventuele verliezen op de termijn- en optiemarkten.

Onderliggende waarde - Een product waarop een optie of een future wordt verhandeld, bijvoorbeeld aandelen, een index, valuta, (edel)metaal of een bulkgoed (commodity) zoals aardappelen, graan of goud.

Openingsveiling - Alle orders die 's morgens voor de opening zijn binnengekomen worden verzameld in het orderboek. Bij de opening is dus een verhoudingsgewijs grote liquiditeit voorhanden. Direct bij de opening vindt een veiling plaats waarbij orders daar waar mogelijk worden gekoppeld aan de in het orderboek aanwezige tegenorders en zo mogelijk uitgevoerd. Dit gebeurt in het NSC-systeem, het verloopt volgens vaste regels en is volledig geautomatiseerd.

Optiepremie - De prijs van een optie. De optiepremie bestaat uit de intrinsieke waarde plus de tijd- en verwachtingswaarde. De optiepremie is uiteraard variabel.

Out-of-the-money optie - Een optie zonder intrinsieke waarde wordt out-of-the-money genoemd. Een calloptie is out-of-the-money wanneer de uitoefenprijs hoger is dan de koers van de onderliggende waarde. Een putoptie is out-of-the-money als de uitoefenprijs lager is dan de koers van de onderliggende waarde. De premie van een out-of-the-money optie bestaat alleen uit tijd- en verwachtingswaarde. Door een sterke koersbeweging kan een out-of-the-money optie intrinsieke waarde ontwikkelen en dus at-the-money of zelfs in-the-money worden.

Putoptie - Een verhandelbaar recht om op een bepaald moment in de toekomst een afgesproken hoeveelheid onderliggende waarde te verkopen tegen een vooraf afgesproken prijs.

Scheefzitten - Een belegger zit 'scheef' als zijn effectenpositie op (een nog ongerealiseerd) verlies staat.

Schrijven - Het verkrijgen van een shortpositie in een optie door een openingsverkoop.

Shortpositie - Effectenbeurs: indien een belegger effecten heeft verkocht die hij op dat moment niet in bezit heeft. Optiebeurs: een positie aangegaan door een openingsverkoop waarbij schrijver de verplichting neemt de onderliggende waarde te leveren of af te nemen.

Slotveiling - Om de slotkoersen niet af te laten hangen van orders die toevallig de laatste zijn is er voor het slot een korte handelsonderbreking van 5 minuten. Gedurende deze tijd worden de orders verzameld waarna er een slotveiling plaats vindt die een breed gedragen slotkoers oplevert.

Spread - Het verschil tussen de bied- en laatprijs.

Technische analyse - Een methode waarbij met behulp van koersgrafieken en rekenmodellen wordt getracht een trend op de beurs te voorspellen. Er wordt vooral gekeken naar de verhouding tussen kopers en verkopers. In feiten tracht men met technische analyse het (massa)gedrag van de beleggers te doorgronden om daaruit de mogelijke richting van de markt te voorspellen.

Tracker - Een tracker is feitelijk een aandeel op een index. Een tracker volgt nauwkeurig de koersontwikkeling van de index, inclusief de dividenduitkering.

Turbo - Een turbo (ook bekend als sprinter of speeder) is een beleggingsproduct dat beleggers de mogelijkheid geeft met een hefboom te beleggen in verschillende onderliggende waarden zoals aandelen, beursindices of valuta.

Volatility - Engels voor beweeglijkheid of volatiliteit. Met het begrip volatility wordt de beweeglijkheid van de koers van een effect aangeduid. Een hoge volatility betekent dat de koers van een fonds sterk stijgt en daalt binnen een relatief korte periode. Volatility is mede een indicator voor het risico dat een belegger loopt met een bepaald fonds. Volatility is een belangrijke factor bij de waardebepaling van een optie.

Een uitgebreide begrippenlijst vind je hier.

Alle oude topics, mét titel, vind je door hier te klikken

Beursvloer #139: Filosoferen of de AEX naar 25 of 1000 gaat!

De Beursvloer #139: Staat de grote ommekeer voor de deur?

De Beursvloer #140: Lets get down down down!

De Beursvloer #141: Als de Fed van huis is dansen de beren

Beursvloer #142: Remember the VW-squeeze!

Beursvloer #143: S_E test zijn geduld

De Beursvloer # 144 waar productiviteit de koersen drukt

De Beursvloer #145: Spekkopers...of kat in de zak?

De Beursvloer #146: Waar de PIGS de greenshoots opvreten

De Beursvloer #147: Waar we vooral daytraden

De Beursvloer #148: Waar de greenshoots verschrompelen

De Beursvloer #149: Waar backtest computers overuren draaien

De beursvloer #150: Waar we verder buurten

De beursvloer #151: Groen de lente in

De Beursvloer #152 Pink Sheets, Green Shoots, Black Swans,

De Beursvloer #153 “A penny saved is a penny earned.”

Beursvloer #154 Waar de S&P de camagra-pot ontdekt.

Alle oude topics, mét titel, vind je door hier te klikken

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Goed topic.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

en daar is de steun dan. NEXT! UK of portugal?

National Suicide: How Washington is Destroying the American Dream

Met het geld wat Griekenland nu ter beschikking heeft via het IMF en de eurolanden kunnen ze de komende 12 maanden weer aan de betaalverplichtingen voldoen. En daarna ? Tja

Waarom duurt het zo lang voordat de S&P500 earnings worden bijgewerkt? Robert heeft de PE10 voor deze maand op 22 staan maar de earnings zijn al 4 maanden oud. Dat kennie!

Ain't nothing to it but to do it.

Greece

Greece

Ondertussen weer groene cijfers op mijn short positie op de Russell 2000  Iemand anders nog posities?

Iemand anders nog posities?

Edit: gesloten > +3% op pf

[ Bericht 9% gewijzigd door flyguy op 23-04-2010 15:46:44 ]

Edit: gesloten > +3% op pf

[ Bericht 9% gewijzigd door flyguy op 23-04-2010 15:46:44 ]

The more debt, the better

tvp

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

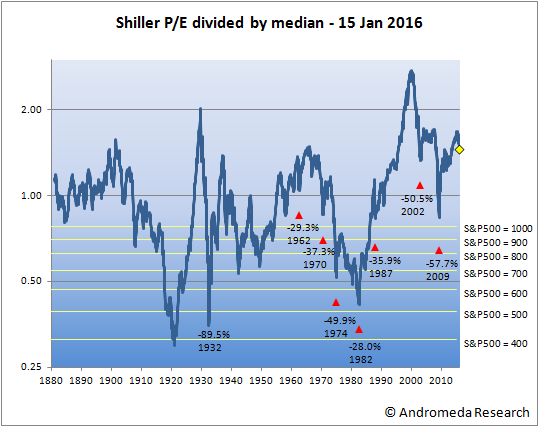

1) Dat maakt niet zo gek veel uit omdat het een 10-jaars gemiddelde is.quote:Op vrijdag 23 april 2010 15:30 schreef Mendeljev het volgende:

Waarom duurt het zo lang voordat de S&P500 earnings worden bijgewerkt? Robert heeft de PE10 voor deze maand op 22 staan maar de earnings zijn al 4 maanden oud. Dat kennie!

2) Je kunt de earnings zelf bijwerken aan de hand van gegevens op de S&P website (doe ik ook)

3) Shiller P/E met meest recente data = 22,13 (@S&P500=1210)

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Kwam een interessant verhaal tegen:

Derivatives are the world’s largest market, dwarfing the size of the bond market and world’s real economy.

The derivatives market is currently at around $600 trillion or so (in gross notional value).

In contrast, the size of the worldwide bond market (total debt outstanding) as of 2009 was an estimated $82.2 trillion.

And the CIA Fact Book puts the world economy at $58.07 trillion in 2009 (at official exchange rates).

Interest rate derivatives, in turn, are by far the most popular type of derivative.

And – because the market for interest rate derivatives dwarfs the market for CDS – the reduced risks of each transaction might be collectively offset by the tremendous number of transactions and the gigantic size of the market as a whole.

In addition, when a bunch of individuals all attempt to reduce their risks at the same time in the same way, it can increase the risk to the overall system.

As George Soros pointed out in 1994, the excessive use of hedging can and often does backfire:

(...)If there is an overwhelming amount of dynamic hedging done in the same direction, price movements may become discontinuous. This raises the specter of financial dislocation. Those who need to engage in dynamic hedging, but cannot execute their orders, may suffer catastrophic losses.

(...)

Ironically, the proliferation of interest rate derivatives has created the very conditions that they had been designed to protect against – volatility and instability in the underlying credit market, as well as acute vulnerability to the real economy.

Hele verhaal hier

Hedging veroorzaakt instabiliteit? En kan zelfs leiden tot grote crashes? Wat zal de invloed zijn van stijgende rente (rente kan bijna alleen nog maar omhoog) op deze markt en de aandelenmarkten?

Derivatives are the world’s largest market, dwarfing the size of the bond market and world’s real economy.

The derivatives market is currently at around $600 trillion or so (in gross notional value).

In contrast, the size of the worldwide bond market (total debt outstanding) as of 2009 was an estimated $82.2 trillion.

And the CIA Fact Book puts the world economy at $58.07 trillion in 2009 (at official exchange rates).

Interest rate derivatives, in turn, are by far the most popular type of derivative.

And – because the market for interest rate derivatives dwarfs the market for CDS – the reduced risks of each transaction might be collectively offset by the tremendous number of transactions and the gigantic size of the market as a whole.

In addition, when a bunch of individuals all attempt to reduce their risks at the same time in the same way, it can increase the risk to the overall system.

As George Soros pointed out in 1994, the excessive use of hedging can and often does backfire:

(...)If there is an overwhelming amount of dynamic hedging done in the same direction, price movements may become discontinuous. This raises the specter of financial dislocation. Those who need to engage in dynamic hedging, but cannot execute their orders, may suffer catastrophic losses.

(...)

Ironically, the proliferation of interest rate derivatives has created the very conditions that they had been designed to protect against – volatility and instability in the underlying credit market, as well as acute vulnerability to the real economy.

Hele verhaal hier

Hedging veroorzaakt instabiliteit? En kan zelfs leiden tot grote crashes? Wat zal de invloed zijn van stijgende rente (rente kan bijna alleen nog maar omhoog) op deze markt en de aandelenmarkten?

Muah, nu de earnings weer stijgen vind ik het behoorlijk veel uitmaken. Sommige analisten voorspellen zelfs earnings van 65+ en dan maakt iedere maandelijkse update echt procentuele verschillen.quote:Op vrijdag 23 april 2010 15:53 schreef SeLang het volgende:

1) Dat maakt niet zo gek veel uit omdat het een 10-jaars gemiddelde is.

Niet dat ik er nu iets mee ga doen ofzo....

Ain't nothing to it but to do it.

Greece

Greece

SeLang en Zonnekoning: nog niet gelezen, maar iemand presenteert hier een beleggingsstrategie die naar zijn zeggen op de S&P500 maar liefst 250% beter werkt dan buy-and-hold en bovendien het risico met een derde vermindert:

http://www.theastuteinves(...)reate_Ineff_Mkts.pdf

Het interessantst is echter de verklaring waarom deze strategie werkt: De bedenker haalt de emotie uit de markt!

"The explanation offered as to why the mechanical trading rules presented succeed is due to market participants’ emotions, that is, investor fear and panic selling plunges stock prices downward below equity intrinsic values at market bottoms—and investor greed brings stock prices above equity intrinsic values at booming market tops—where speculators act with a herd mentality and trade based on the madness of crowd behavior rather than on market fundamentals, resulting in market bubbles—often spurred on by the sensationalism reported on in the financial media at these times."

http://www.theastuteinves(...)reate_Ineff_Mkts.pdf

Het interessantst is echter de verklaring waarom deze strategie werkt: De bedenker haalt de emotie uit de markt!

"The explanation offered as to why the mechanical trading rules presented succeed is due to market participants’ emotions, that is, investor fear and panic selling plunges stock prices downward below equity intrinsic values at market bottoms—and investor greed brings stock prices above equity intrinsic values at booming market tops—where speculators act with a herd mentality and trade based on the madness of crowd behavior rather than on market fundamentals, resulting in market bubbles—often spurred on by the sensationalism reported on in the financial media at these times."

De huidige 10-yr gemiddelde inflatiegecorrigeerde earnings staan op $54,7. Stel dat dit hele jaar zou uitkomen op $70, dan geeft dat nog maar een verschil in Shiller P/E van 2,8%. Verschillen van een paar % zijn ruis.quote:Op vrijdag 23 april 2010 16:14 schreef Mendeljev het volgende:

[..]

Muah, nu de earnings weer stijgen vind ik het behoorlijk veel uitmaken. Sommige analisten voorspellen zelfs earnings van 65+ en dan maakt iedere maandelijkse update echt procentuele verschillen.

Niet dat ik er nu iets mee ga doen ofzo....

Bovendien is het hele idee van de methode dat je juist niet kijkt naar verschillen van maand tot maand of zelfs jaar op jaar en al helemaal niet naar voorspellingen. Analysten kunnen sowieso niet voorspellen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Niet in detail bekeken maar er even vlug doorheen gebladerd.quote:Op vrijdag 23 april 2010 16:23 schreef dvr het volgende:

SeLang en Zonnekoning: nog niet gelezen, maar iemand presenteert hier een beleggingsstrategie die naar zijn zeggen op de S&P500 maar liefst 250% beter werkt dan buy-and-hold en bovendien het risico met een derde vermindert:

http://www.theastuteinves(...)reate_Ineff_Mkts.pdf

Het interessantst is echter de verklaring waarom deze strategie werkt: De bedenker haalt de emotie uit de markt!

"The explanation offered as to why the mechanical trading rules presented succeed is due to market participants’ emotions, that is, investor fear and panic selling plunges stock prices downward below equity intrinsic values at market bottoms—and investor greed brings stock prices above equity intrinsic values at booming market tops—where speculators act with a herd mentality and trade based on the madness of crowd behavior rather than on market fundamentals, resulting in market bubbles—often spurred on by the sensationalism reported on in the financial media at these times."

Het lijkt op een curvefite met regels zoals m2 ≤ tan (353°), etc. En daarmee wordt dan een outperformance gehaald van slechts 1,1%/jaar boven Buy & Hold. En dat is exclusief transactiekosten en spreads (vergeet niet dat die een aantal jaren geleden nog veel hoger waren dan nu).

Ik ben dus niet onder de indruk.

Btw: ik had zelf vergelijkbare resultaten hier:

Moving average gebruikt als 'stoploss'

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik kom uit op 6.5% maar goed. Ik snap je punt en methode overigens wel en ik handel ook naar dezelfde inzichten maar het is gewoon leuk om te kunnen zeggen hoeveel % de beurs iedere maand weer overgewaardeerd is terwijl iedereen halleluja roeptquote:Op vrijdag 23 april 2010 16:33 schreef SeLang het volgende:

[..]

De huidige 10-yr gemiddelde inflatiegecorrigeerde earnings staan op $54,7. Stel dat dit hele jaar zou uitkomen op $70, dan geeft dat nog maar een verschil in Shiller P/E van 2,8%.

Ain't nothing to it but to do it.

Greece

Greece

quote:Op vrijdag 23 april 2010 16:42 schreef SeLang het volgende:

[..]

Niet in detail bekeken maar er even vlug doorheen gebladerd.

Het lijkt op een curvefite met regels zoals m2 ≤ tan (353°), etc. En daarmee wordt dan een outperformance gehaald van slechts 1,1%/jaar boven Buy & Hold. En dat is exclusief transactiekosten en spreads (vergeet niet dat die een aantal jaren geleden nog veel hoger waren dan nu).

Ik ben dus niet onder de indruk.

Dit geeft ook de hele essentie van het onderzoek aan. Simpel trendvolgend systeem. ik heb betere gezien tbh.quote:To identify a change in the long-term downtrend in the stock market, the first

derivative (f’ ) of the S&P 500 Index portfolio B nine-month SMA trend line function f

(L9) is calculated immediately after the close of trading on the last trading day of each

month

Ain't nothing to it but to do it.

Greece

Greece

10 x $54,7 = 547. Delen door 10 = $54,7 (duh!)quote:Op vrijdag 23 april 2010 16:44 schreef Mendeljev het volgende:

[..]

Ik kom uit op 6.5% maar goed. Ik snap je punt en methode overigens wel en ik handel ook naar dezelfde inzichten

9 x $54,7 + 1 x $70 = 562.3. Delen door 10 = $56,23

$56,23 / $54,7 = 1,02797

quote:maar het is gewoon leuk om te kunnen zeggen hoeveel % de beurs iedere maand weer overgewaardeerd is terwijl iedereen halleluja roept

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik kom nog steeds uit op 6.5. Dus nieuwe gemiddelde van 58.22. Oude gemiddelde verandert want je schuift een jaar op.quote:Op vrijdag 23 april 2010 16:53 schreef SeLang het volgende:

9 x $54,7 + 1 x $70 = 562.3. Delen door 10 = $56,23

[ Bericht 17% gewijzigd door Mendeljev op 23-04-2010 17:06:21 ]

Ain't nothing to it but to do it.

Greece

Greece

Ja okee, dan kijk je dus niet naar de backlog (je klaagde over data die nog niet was bijgewerkt) maar naar de toekomst. Stel dat je inderdaad dit jaar $70 zou halen dan gaat het gemiddelde inderdaad omhoog omdat er aan de andere kant $64,80 uitschuift (het gemiddelde van het jaar 2000).quote:Op vrijdag 23 april 2010 16:59 schreef Mendeljev het volgende:

[..]

Ik kom nog steeds uit op 6.5. Dus nieuwe gemiddelde van 58.22. Oude gemiddelde verandert want je schuift een jaar op.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

quote:

Shaderon: i say boom boom boom now let me hear you say weehooo

SpankmasterC: Tut mir leit Herr AQuila, es soll nicht wieder passieren!

RickoKun: Hey hoi! Ik kom bij dit topiqueje checken weetjuh!

SpankmasterC: Tut mir leit Herr AQuila, es soll nicht wieder passieren!

RickoKun: Hey hoi! Ik kom bij dit topiqueje checken weetjuh!

Gefeliciteerd S_E!

Heb zelf even met Eviews gewerkt, vond het best een goed programma voor statistiek.

Ik denk dat Griekenland failliet gaat.

Heb zelf even met Eviews gewerkt, vond het best een goed programma voor statistiek.

Ik denk dat Griekenland failliet gaat.

Cheers!quote:Op vrijdag 23 april 2010 21:47 schreef Rejected het volgende:

Gefeliciteerd S_E!

Heb zelf even met Eviews gewerkt, vond het best een goed programma voor statistiek.

Wat is volgens jouw definitie een failliet land dan?quote:Ik denk dat Griekenland failliet gaat.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Zoals voorspeld volgens Technische Analyse hebben we deze week new highs bereikt voor S&P, maar net. Toch netjes.

Wat denken jullie dat er gaat gebeuren volgende week? Sommige aandelen zijn parabolisch gegaan, zoals Apple, dat baart mij wel zorgen.

Wat denken jullie dat er gaat gebeuren volgende week? Sommige aandelen zijn parabolisch gegaan, zoals Apple, dat baart mij wel zorgen.

Dat ze niet meer aan hun schulden kunnen voldoen(mede dus omdat ze niet genoeg hulp krijgen van de EU en het IMF).quote:Op vrijdag 23 april 2010 23:26 schreef sitting_elfling het volgende:

[..]

Cheers!

[..]

Wat is volgens jouw definitie een failliet land dan?

En de Griekse bevolking maar protesteren tegen de bezuinigingen.

Denk iig niet dat de huizenverkopen zo hoog blijven.quote:Op zaterdag 24 april 2010 01:05 schreef deenigeechteTS het volgende:

Zoals voorspeld volgens Technische Analyse hebben we deze week new highs bereikt voor S&P, maar net. Toch netjes.

Wat denken jullie dat er gaat gebeuren volgende week? Sommige aandelen zijn parabolisch gegaan, zoals Apple, dat baart mij wel zorgen.

gebaseerd op getekende contracten, tax credit will end next week: http://www.cnbc.com/id/36737780quote:Op zaterdag 24 april 2010 08:08 schreef Rejected het volgende:

[..]

Denk iig niet dat de huizenverkopen zo hoog blijven.

plus wat alternatieve analyses

Expect the unexpected. We rallyen gewoon door naar een DOW van 14.000quote:Op zaterdag 24 april 2010 08:08 schreef Rejected het volgende:

[..]

Denk iig niet dat de huizenverkopen zo hoog blijven.

Please Move The Deer Crossing Sign

http://www.telegraaf.nl/d(...)og_op_trading__.html

je kan je hier opgeven voor een gratis seminar online woensdagavond om 8 uur, ik ga wel even kijken of dat wat is.

je kan je hier opgeven voor een gratis seminar online woensdagavond om 8 uur, ik ga wel even kijken of dat wat is.

Winners never quit,quitters never win

Ik denk dat je niet te veel moet verwachten gezien de sprekers voor die seminar. Maar het kan inderdaad wel enige interessante punten hebben. Ik denk alleen dat het vrij basic blijft met wat rondstrooien van populistische termen.quote:Op zaterdag 24 april 2010 17:44 schreef stefan_s het volgende:

http://www.telegraaf.nl/d(...)og_op_trading__.html

je kan je hier opgeven voor een gratis seminar online woensdagavond om 8 uur, ik ga wel even kijken of dat wat is.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

waarom denk je serieus dat het gratis is,anders komt er geen hol op af dan hoef je sowieso niet zulke hoge verwachtingen te stellen  , tis meer dat het leuke reclame is voor binck/alex

, tis meer dat het leuke reclame is voor binck/alex

Winners never quit,quitters never win

Er waren sowieso geen hoge verwachtingen. Ik ga het overigens ook kijken (van uit werkquote:Op zaterdag 24 april 2010 23:17 schreef stefan_s het volgende:

waarom denk je serieus dat het gratis is,anders komt er geen hol op af dan hoef je sowieso niet zulke hoge verwachtingen te stellen, tis meer dat het leuke reclame is voor binck/alex

En ik neem aan dat Binck & Alex die reclame niet nodig hebben. Hoe kan dat nou positieve reclame zijn?

En kan niet wachten op maandag

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

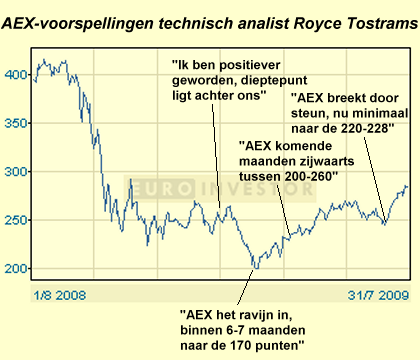

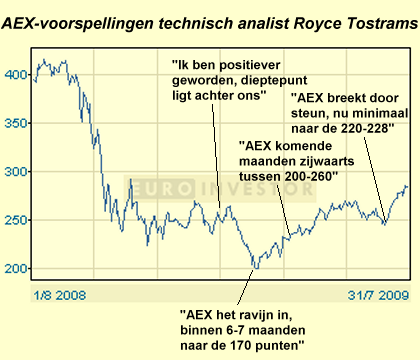

Tostrams:

Waarom zou je naar iemand luisteren die expliciet aangeeft een visueel analist te zijn ( ) en een uiterst slecht trackrecord heeft. Het is allemaal leuk en aardig als je jezelf als goeroe kunt profileren maar wees dan ook kritisch en zeg gewoon dat je faalt in het voorspellen van de markt en dat je hooguit je klanten expertise kan bijbrengen. Als die kerel bij iedere voorspelling ook vermeldt hoe vaak hij er naast zat dan kon ik hem tenminste serieus nemen want wat hij nu doet is gewoon mensen misleiden door iedere keer met hoogmoed te vertellen hoe de beurs er over 3 maanden bij staat. Ik ben echt totaal niet te spreken over de manier waarmee goeroes ( en in het bijzonder Tostrams )hun brood verdienen.

) en een uiterst slecht trackrecord heeft. Het is allemaal leuk en aardig als je jezelf als goeroe kunt profileren maar wees dan ook kritisch en zeg gewoon dat je faalt in het voorspellen van de markt en dat je hooguit je klanten expertise kan bijbrengen. Als die kerel bij iedere voorspelling ook vermeldt hoe vaak hij er naast zat dan kon ik hem tenminste serieus nemen want wat hij nu doet is gewoon mensen misleiden door iedere keer met hoogmoed te vertellen hoe de beurs er over 3 maanden bij staat. Ik ben echt totaal niet te spreken over de manier waarmee goeroes ( en in het bijzonder Tostrams )hun brood verdienen.

Waarom zou je naar iemand luisteren die expliciet aangeeft een visueel analist te zijn (

Ain't nothing to it but to do it.

Greece

Greece

Waarom zie jij het wel dan, en anderen niet?quote:Op zaterdag 24 april 2010 23:55 schreef Mendeljev het volgende:

Tostrams:

[ afbeelding ]

[ afbeelding ]

Waarom zou je naar iemand luisteren die expliciet aangeeft een visueel analist te zijn () en een uiterst slecht trackrecord heeft. Het is allemaal leuk en aardig als je jezelf als goeroe kunt profileren maar wees dan ook kritisch en zeg gewoon dat je faalt in het voorspellen van de markt en dat je hooguit je klanten expertise kan bijbrengen. Als die kerel bij iedere voorspelling ook vermeldt hoe vaak hij er naast zat dan kon ik hem tenminste serieus nemen want wat hij nu doet is gewoon mensen misleiden door iedere keer met hoogmoed te vertellen hoe de beurs er over 3 maanden bij staat. Ik ben echt totaal niet te spreken over de manier waarmee goeroes ( en in het bijzonder Tostrams )hun brood verdienen.

Met andere woorden. Waarom krijgt hij nog steeds aandacht?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

zelfde reden als jim cramer CNBC nog steeds presenteerd, als je al zn advies opvolgt kom je op -80% te staan, doe je exact het tegenovergestelde dan staat je portfolio 50++% in de plus. ik luister sowieso nooit naar dat soort goeroe's die zogenaamt de markt kunnen voorspellen.

Winners never quit,quitters never win

Marc Faber ben ik overigens wel een fan van. Jim Cramer vind ik persoonlijk ook niks. Wekt alleen wel een glimlach op.quote:Op zondag 25 april 2010 00:39 schreef stefan_s het volgende:

zelfde reden als jim cramer CNBC nog steeds presenteerd, als je al zn advies opvolgt kom je op -80% te staan, doe je exact het tegenovergestelde dan staat je portfolio 50++% in de plus. ik luister sowieso nooit naar dat soort goeroe's die zogenaamt de markt kunnen voorspellen.

Ben overigens nog steeds aan het werk, onderzoek doen voor komende maandag. Gelukkig kan dat ook thuis, maar toch..

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik denk dat anderen maar al te graag luisteren omdat ze hun portefeuille baseren op basis van een voorspellingstrategie. De praktijk is echter dat als je volgens zijn methodiek de markt was ingestapt (historisch) dat zelfs Warren Buffet's vermogen werd gemillimeterd tot een telbaar bedragquote:Op zondag 25 april 2010 00:08 schreef sitting_elfling het volgende:

Waarom zie jij het wel dan, en anderen niet?

Met andere woorden. Waarom krijgt hij nog steeds aandacht?

Wat dat betreft vind ik Marc Faber ook steeds realistischer klinken. Geen geschreeuw meer over goud gaat naar $2000!! maar gewoon straight to the point pessimist op basis van economisch nieuws. De schreeuwerige voorspellingspraktijken moet imo verleden tijd worden want niemand schiet er iets mee op.

Ain't nothing to it but to do it.

Greece

Greece

Sinds dit filmpje vind ik Marc Faber meer kwaliteit uitstralen en ben ik definitief anti Ronald Koopman geworden met zijn toespelingen richting Marc betreffende zijn pessimisme. Sowieso RTL-Z, die zien echt alles door een roze bril

http://www.rtl.nl/compone(...)Marc_Faber_s2_a3.xml

http://www.rtl.nl/compone(...)Marc_Faber_s2_a3.xml

Ain't nothing to it but to do it.

Greece

Greece

Heb er altijd al eens over na gedacht om mensen op dit soort gedrag aan te spreken. Tot dusver een keer geprobeerd en dat vond diegene niet leuk.quote:Op zondag 25 april 2010 01:08 schreef Mendeljev het volgende:

[..]

Ik denk dat anderen maar al te graag luisteren omdat ze hun portefeuille baseren op basis van een voorspellingstrategie. De praktijk is echter dat als je volgens zijn methodiek de markt was ingestapt (historisch) dat zelfs Warren Buffet's vermogen werd gemillimeterd tot een telbaar bedrag

Wat ook altijd opvalt is dat deze mensen om wat voor reden dan ook altijd vrij goede praters zijn en gemakkelijk cijfers kunnen aandikken en bewijs dusdanig miniem melden dat het lijkt alsof het een bewezen model is maar gewoon gigantisch omstreden is. En dat is op het werk toch wel anders, daar telt namelijk maar 1 ding op het laatst. Return van je portfolio en zolang dat niet in orde is kun je lullen als brugman ... en kom je nergens

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Dan ben je ook wel in het hol van de leeuw gekropen zeg!quote:Op zondag 25 april 2010 01:13 schreef sitting_elfling het volgende:

[..]

Heb er altijd al eens over na gedacht om mensen op dit soort gedrag aan te spreken. Tot dusver een keer geprobeerd en dat vond diegene niet leuk.

btw Oranje!

Ain't nothing to it but to do it.

Greece

Greece

We hebben het over CNBC? Ik geloof dat de CNBC commentator David Faber nu wordt verward met de Zwitserse marktgoeroe Marc Faber.quote:Op zondag 25 april 2010 01:08 schreef sitting_elfling het volgende:

[..]

Marc Faber ben ik overigens wel een fan van. Jim Cramer vind ik persoonlijk ook niks. Wekt alleen wel een glimlach op.

Bij welke Shiller P/E acht jij het verantwoord om in de markt (S&P 500) te stappen ? En bij welke stijging stap je er vervolgens weer uit ?quote:Op vrijdag 23 april 2010 16:33 schreef SeLang het volgende:

[..]

De huidige 10-yr gemiddelde inflatiegecorrigeerde earnings staan op $54,7.

Ik las dat Prof. Shiller zelf op een Shiller P/E van 10 wacht. Bron: http://www.businessinside(...)enough-for-me-2009-2

De daling van eind 2008 ging hem dus nog niet laag genoeg. Op dit moment zou de S&P 500 index op basis van jouw calculatie en Shiller's instapcriterium naar 10 x 54,7 = 547 moeten dalen om een instap moment te openen. Een zeer forse daling dus, aangezien de S&P 500 nu op 1217 staat.

Hiermee kom ik op een mogelijke kritische kanttekening bij de Shiller P/E maatstaf. De belegger zit dusdanig langdurig op een instapmoment te wachten dat hij een groot deel van het historische rendements verschil tussen aandelen en obligaties (lees Prof. Siegel) zal mislopen.

Prof. Shiller heeft op basis van zijn methode niet deelgenomen aan de rally tussen maart 2009 en nu. Het gaat daarbij niet alleen om de opmerkelijke koerswinst van aandelen maar ook om de misgelopen dividenden, die (denk ik) hoger lagen als zijn rendement op AAA obligaties.

Het hang er natuurlijk wat zijn alternatieve belegging is voor de S&P 500 en op welk moment hij daar in stapt. Ik vroeg me af of iemand hier ooit kritisch naar gekeken heeft met hulp van bijv. backtesting.

Volgens mij hadden we het over 'goeroes' in het algemeen in verband met de gratis seminar waar Stefan het over had. En die 2 genoemde goeroes niet heel goed bekend staan. Vandaar dat Jim Cramer genoemd werd omdat dat ook zo'n typisch wisselvallige guru is.quote:Op zondag 25 april 2010 12:47 schreef jaco het volgende:

[..]

We hebben het over CNBC? Ik geloof dat de CNBC commentator David Faber nu wordt verward met de Zwitserse marktgoeroe Marc Faber.

En 1 die ik persoonlijk wel goed vind de is Marc Faber. Die is vrij right on the money de laatste tijd. Wat voor werk doe je eigenlijk als ik vragen mag?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Interessant interview, ik ben het er mee eens dat de westerse overheden moeten stoppen niet zoveel schulden te maken en met het Keynesiaanse beleid.quote:Op zondag 25 april 2010 01:13 schreef Mendeljev het volgende:

Sinds dit filmpje vind ik Marc Faber meer kwaliteit uitstralen en ben ik definitief anti Ronald Koopman geworden met zijn toespelingen richting Marc betreffende zijn pessimisme. Sowieso RTL-Z, die zien echt alles door een roze bril

http://www.rtl.nl/compone(...)Marc_Faber_s2_a3.xml

Maar er is een nadeel bij hem: hij gelooft dogmatisch in het nieuwe adagium dat China en India de nieuwe economische superpowers worden. De algemene opvatting is dat het is bijna stom is om niet in deze groeimarkten te investeren, net zoals het eerder stom was om niet in de opkomende Dotcom-economie te investeren of daarna in de toen 'booming' real-estate market in de VS. We hebben allemaal gezien waar dit soort denken toe leidde.

Marc Faber is dus een aanhanger van deze nieuwe adagium en zijn hele denken wordt hierdoor beïnvloed. Omdat voor hem dus met dit dogma de uitkomst vaststaat, vindt hij het verstandig om veel geld te investeren in Azië in vliegvelden, wegen, ontroerend goed te investeren. Ik vind dit niet slim.

Dat de economieën van India en China zullen sterk groeien, staat buiten kijf naar mijn idee, alleen al door het hoeveelheid geld wat erin wordt gepompt en de grote mensenmassa's in dit soort landen hebben. Maar ik vraag mij toch zeer af of deze groei in die landen duurzaam zal zijn en als maar door zal blijven zetten. Ik denk het niet; deze twee landen missen namelijk de fundamentele eigenschappen wat een beschaving nodig heeft om wel werkelijk een economische superpower te worden.

[ Bericht 0% gewijzigd door SemperSenseo op 25-04-2010 13:55:25 ]

"Two things are infinite: the universe and human stupidity; and I'm not sure about the universe." - Albert Einstein (1879 - 1955)

"A fool thinks himself to be wise, but a wise man knows himself to be a fool." - William Shakespeare (1564 - 1616)

"A fool thinks himself to be wise, but a wise man knows himself to be a fool." - William Shakespeare (1564 - 1616)

quote:Op zondag 25 april 2010 00:39 schreef stefan_s het volgende:

zelfde reden als jim cramer CNBC nog steeds presenteerd, als je al zn advies opvolgt kom je op -80% te staan, doe je exact het tegenovergestelde dan staat je portfolio 50++% in de plus. ik luister sowieso nooit naar dat soort goeroe's die zogenaamt de markt kunnen voorspellen.

tvp

Voor de mensen die niks te doen hebben en geinteresseerd zijn in tradingsystems, hier een les waarom je NOOIT een winstgevend tradingsysteem moet publiceren.

Hier staan de traderegels

De strategie vind ik zelf te complex om te testen maar hier een kleine backtest over de periode 2005 en de dramatische resultaten.

quote:This is the story of how a group of ragtag students, many with no Wall Street experience, were trained to be millionaire traders. Think of Donald Trump's show The Apprentice, played out in the real world with real money and real hiring and firing. However, these apprentices were thrown into the fire and challenged to make money almost immediately, with millions at stake. They weren't trying to sell ice cream on the streets of New York City. They were trading stocks, bonds, currencies, oil, and dozens of other markets to make millions.

De strategie heet turtle trading en werd, naar verluid, een groot fiasco toen één van de traders open kaart speelde toen hem werd gevraagd wat de geheimzinnige formule was.quote:According to former turtle Russell Sands, as a group, the two classes of turtles personally trained by Dennis earned more than $175 million in only five years. Richard Dennis had proved beyond a doubt that beginners can learn to trade successfully. Sands contends that the system still works well, and said that if you started with $10,000 at the beginning of 2007 and followed the original turtle rules, you would have ended the year with $25,000.

Hier staan de traderegels

De strategie vind ik zelf te complex om te testen maar hier een kleine backtest over de periode 2005 en de dramatische resultaten.

Ain't nothing to it but to do it.

Greece

Greece

interessant stuk, ik heb er ooit eens wat over gelezen in stock market wizards,

maar het lijkt me duidelijk als je zo'n systeem hebt dat je hem niet released.

maar russel sands en de 2 hoge heren van de weddenschap hoeven echt niet meer te werken van de rest van hun leven hoor

[ Bericht 1% gewijzigd door stefan_s op 25-04-2010 19:38:14 ]

maar het lijkt me duidelijk als je zo'n systeem hebt dat je hem niet released.

maar russel sands en de 2 hoge heren van de weddenschap hoeven echt niet meer te werken van de rest van hun leven hoor

[ Bericht 1% gewijzigd door stefan_s op 25-04-2010 19:38:14 ]

Winners never quit,quitters never win

Laat weten wat je er van vind en hoe capabel de mensen op je overkomen!quote:Op zondag 25 april 2010 23:54 schreef Rejected het volgende:

Morgen een inhouse dag bij APG, ik ben benieuwd.

Hehe,

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Neuh, het misgelopen rendementsverschil tussen aandelen en obligaties is overrated. Als je naar 1 van die grafiekjes kijkt van dit topic (http://forum.fok.nl/topic/1232987) Zie je gewoon als je instapt bij een hoge waardering en dan minimaal 20 jaar vasthoud, je een kleine of negatieve reeele rendement maakt. Dan ben je beter af met een spaarrekening of obligaties.quote:Op zondag 25 april 2010 13:12 schreef jaco het volgende:

[..]

Bij welke Shiller P/E acht jij het verantwoord om in de markt (S&P 500) te stappen ? En bij welke stijging stap je er vervolgens weer uit ?

Ik las dat Prof. Shiller zelf op een Shiller P/E van 10 wacht. Bron: http://www.businessinside(...)enough-for-me-2009-2

De daling van eind 2008 ging hem dus nog niet laag genoeg. Op dit moment zou de S&P 500 index op basis van jouw calculatie en Shiller's instapcriterium naar 10 x 54,7 = 547 moeten dalen om een instap moment te openen. Een zeer forse daling dus, aangezien de S&P 500 nu op 1217 staat.

Hiermee kom ik op een mogelijke kritische kanttekening bij de Shiller P/E maatstaf. De belegger zit dusdanig langdurig op een instapmoment te wachten dat hij een groot deel van het historische rendements verschil tussen aandelen en obligaties (lees Prof. Siegel) zal mislopen.

Prof. Shiller heeft op basis van zijn methode niet deelgenomen aan de rally tussen maart 2009 en nu. Het gaat daarbij niet alleen om de opmerkelijke koerswinst van aandelen maar ook om de misgelopen dividenden, die (denk ik) hoger lagen als zijn rendement op AAA obligaties.

Het hang er natuurlijk wat zijn alternatieve belegging is voor de S&P 500 en op welk moment hij daar in stapt. Ik vroeg me af of iemand hier ooit kritisch naar gekeken heeft met hulp van bijv. backtesting.

Uiteindelijk draait het om de winsten en niet alleen dividenden. Maar dit moet je altijd in relatie bekijken met de prijs die je ervoor betaald / investering. Dit wordt procentueel kleiner naarmate je meer betaald. Bij een hoge waardering, minder rendement.

AEX tikt een nieuwe year-high weg vandaag.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Zit nu in de bedrijfspresentatie en krijg uitleg over hun werkwijze. Verschillende niveaus van vermogensbeheer, een afdeling boven traders kijkt bijv. naar de vehoudingen van investeringen. Verder besteden ze ook veel aandacht aan transactiekosten.quote:Op maandag 26 april 2010 00:01 schreef sitting_elfling het volgende:

[..]

Laat weten wat je er van vind en hoe capabel de mensen op je overkomen!

Hehe,

U.S. Stocks Cheapest Since 1990 on Analyst Estimates (Update1)

http://www.bloomberg.com/apps/news?pid=20601087&sid=ayxUdbONKGwo&pos=7

http://www.bloomberg.com/apps/news?pid=20601087&sid=ayxUdbONKGwo&pos=7

Please Move The Deer Crossing Sign

Dit soort berichten komen altijd gelijk met een lange termijn top, KOPEN KOPEN KOPEN tot er opeeens geen kopers meer zijn omdat iedereen long zitquote:Op maandag 26 april 2010 12:14 schreef JimmyJames het volgende:

U.S. Stocks Cheapest Since 1990 on Analyst Estimates (Update1)

http://www.bloomberg.com/apps/news?pid=20601087&sid=ayxUdbONKGwo&pos=7

National Suicide: How Washington is Destroying the American Dream

Dus jij verwacht een nieuwe daling binnenkort?quote:Op maandag 26 april 2010 12:34 schreef edwinh het volgende:

[..]

Dit soort berichten komen altijd gelijk met een lange termijn top, KOPEN KOPEN KOPEN tot er opeeens geen kopers meer zijn omdat iedereen long zit

CAT hevig in de plus pre-market. Ook hun schuldenlast is hevig:

Total Debt (mrq): 31.74B

EBITDA (ttm): 2.93B

Iemand op het forum merkt terecht op:

Je zou denken dat we pas flink down gaan als de rente weer omhoog gaat.

Total Debt (mrq): 31.74B

EBITDA (ttm): 2.93B

Iemand op het forum merkt terecht op:

quote:Interest is 0%

And they make 50 cents?

How the heck they going to make anything at 5% Fed rate?

Je zou denken dat we pas flink down gaan als de rente weer omhoog gaat.

Please Move The Deer Crossing Sign

“The stock market is incredibly inexpensive,”quote:Op maandag 26 april 2010 12:14 schreef JimmyJames het volgende:

U.S. Stocks Cheapest Since 1990 on Analyst Estimates (Update1)

http://www.bloomberg.com/apps/news?pid=20601087&sid=ayxUdbONKGwo&pos=7

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

ff negeren dat WS er al weer 60% heeft bijgekregen sinds het dieptepunt, althans, volgens BNR vrijdag.quote:Op maandag 26 april 2010 15:33 schreef fedsingularity het volgende:

[..]

“The stock market is incredibly inexpensive,”

Dow 75%, Nasdaq 100%!!, AEX 85%quote:Op maandag 26 april 2010 15:39 schreef RvLaak het volgende:

[..]

ff negeren dat WS er al weer 60% heeft bijgekregen sinds het dieptepunt, althans, volgens BNR vrijdag.

We staan alweer op pre-lehmann niveau.

Escaping from a liquidity trap may be impossible, much like light trapped in a black hole.

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Op zaterdag 19 november 2011 13:27 schreef Perrin het volgende: En net als van voetbal, heeft iedereen verstand van macro-economie

Las net een bericht dat Adviesbureau Nielsen naar de beurs wilt gaan en daarmee 21 miljard dollar wil opstrijken, terwijl ze enkele jaren terug voor een veel minder bedrag van beurs zijn gegaan en nieuwe eigenaren onderdelen hebben verkocht. Lol, hoezo we zijn niet ver van de top?

Het is maar net welke parameters je gebruikt om deze vergelijking te maken. Er zijn er meer dan de Shiller P/E natuurlijk. Misschien wordt wel naar omzet/marktcap gekeken, of naar de winstverwachtingen, of naar het eigen vermogen, of naar de EDIBTA of naar de koers gelegd naast een historische groeicurve, dividendrendement tegenover de marktrente, er zijn welhaast oneindig veel mogelijkheden.quote:Op maandag 26 april 2010 15:33 schreef fedsingularity het volgende:

[..]

“The stock market is incredibly inexpensive,”

Daarom zegt zo'n indicator mij ook niet zoveel.

The End Times are wild

volgens mij zitten er wat foutjes in het artikel op FDquote:Op maandag 26 april 2010 15:54 schreef piepeloi55 het volgende:

Las net een bericht dat Adviesbureau Nielsen naar de beurs wilt gaan en daarmee 21 miljard dollar wil opstrijken, terwijl ze enkele jaren terug voor een veel minder bedrag van beurs zijn gegaan en nieuwe eigenaren onderdelen hebben verkocht. Lol, hoezo we zijn niet ver van de top?

dacht niet dat een slordige 100x de winst wordt afgetikt.

overigens is het wel zo dat het huidige Nielsen een veel en veel beter geleid bedrijf is dan het oude VNU

Die kerel zegt alleen: “I don’t know how the bears can argue against how well corporations are doing.” Hij zal er ongetwijfeld methoden op nahouden om tot deze conclusie te komen maar voor een leek als ik is dat natuurlijk geen steekhoudend argument. En dit zijn overigens ook de woorden van een assetmanager. Die moet je sowieso met een korreltje zout nemen omdat die gasten er bij gebaat zijn om in de markt te zitten. Net zoals Marc Faber overigens propageert om in emerging markets te zitten als bestuurslid van een van zijn chinafunds.quote:Op maandag 26 april 2010 17:49 schreef LXIV het volgende:

[..]

Het is maar net welke parameters je gebruikt om deze vergelijking te maken. Er zijn er meer dan de Shiller P/E natuurlijk. Misschien wordt wel naar omzet/marktcap gekeken, of naar de winstverwachtingen, of naar het eigen vermogen, of naar de EDIBTA of naar de koers gelegd naast een historische groeicurve, dividendrendement tegenover de marktrente, er zijn welhaast oneindig veel mogelijkheden.

De enige reden dat de beurzen zo hard stijgen is omdat de belegger denkt dat de overheden niet zullen defaulten. Maarja wie is er aan het eind bereid om een land te redden van de ondergang als we in een superlatief van de fase too big to bailout aankomen. Imo is de groei inderdaad niet duurzaam als je het schetst tegen het new-era thinking zoals SeLang het noemt.

Ain't nothing to it but to do it.

Greece

Greece

Zou best kunnen, maar aan de andere kant zouden de huidige eigenaren geen beursgang plannen als men niet overtuigd is dat men de hoofdprijs gaat vangen. En verhalen als deze kenmerken meestal dat aandelen vrij overgewaardeerd zijn, iets dat natuurlijk los staat van de kwaliteiten van het bedrijf zelf.quote:Op maandag 26 april 2010 17:52 schreef Dinosaur_Sr het volgende:

volgens mij zitten er wat foutjes in het artikel op FD

dacht niet dat een slordige 100x de winst wordt afgetikt.

overigens is het wel zo dat het huidige Nielsen een veel en veel beter geleid bedrijf is dan het oude VNU

Goede zet van treasury nu ze die rotzooi kunnen slijten voor een belachelijke marktwaarde.quote:Treasury May Begin Selling Citigroup Shares Today, Filing Shows April 26 (Bloomberg) -- The U.S. Treasury Department may start selling its 7.7 billion Citigroup Inc. shares as soon as today, in the biggest step since December to wean the bailed-out bank off government support.

The Treasury has initially granted underwriter Morgan Stanley authorization to sell 1.5 billion of the shares, New York-based Citigroup said today in a registration statement filed with securities regulators. The filing allows Treasury to begin selling immediately, said two people with knowledge of the matter, who declined to be identified because they weren’t authorized to comment beyond the public statements.

Ain't nothing to it but to do it.

Greece

Greece

Maar ik was vandaag dus bij apg en heb het gevoel dat er veel capabele mensen werken. Paar leuke discussies gehad ove Griekenland en diverse bubbels(emerging markets). Ze hebben daar ook een intern hedge fund waar die gasten helemaal veel kennis van zaken hadden.

En ze hadden natuurlijk bloomberg terminals.

Komende tijd ga ik wegens drukte ivm studie wat minder posten.

En ze hadden natuurlijk bloomberg terminals.

Komende tijd ga ik wegens drukte ivm studie wat minder posten.

Dat ligt iets subtieler. Dit zijn geen speculaten. Die zien een bedrijf wat inefficient is, inzichzelf gekeerd, en bar slecht geleid. Ze kopen dat en poetsen het bedrijf op, wenden hun connecties aan om nieuwe klanten aan te boren, en vervolgens gaat het na een jaar of vijf de markt op. Daar is de financiering ook op afgestemd.quote:Op maandag 26 april 2010 19:15 schreef piepeloi55 het volgende:

[..]

Zou best kunnen, maar aan de andere kant zouden de huidige eigenaren geen beursgang plannen als men niet overtuigd is dat men de hoofdprijs gaat vangen. En verhalen als deze kenmerken meestal dat aandelen vrij overgewaardeerd zijn, iets dat natuurlijk los staat van de kwaliteiten van het bedrijf zelf.

Dat is niet noodzakelijkerwijs afhankelijk van het niveau van de beurs. Het voordeel van de KKR's van deze wereld is niet de timing maar het gezonder maken van tenminste de bedrijfsprocessen, en het creeeren van syngergien. En me die centjes kopen ze weer een ander bedrijf waar een smetje op zit, dat ze dan weer wegpoetsen. Het is niet zozeer een timingkwestie, alhoewel ze in een klotesentiment hun stukjes natuurlijk niet kunnen slijten aan het publiek.

M.a.w.: ze zijn op zoek naar een relatief voordeel.