WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Ik trade met name via Britse brokers, en die bieden uiteraard de laagste spread en meeste mogelijkheden op de FTSE.quote:Op vrijdag 5 maart 2010 17:03 schreef richbitch het volgende:

[..]

Je moet niet naar FTSE kijken maar na DAX en ES.

Hopelijk lower high ES (week).. vorige high uit Jan. 1147.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Zeg SE, je had zo'n mooi model bedacht voor die macrotrades. Ging je daar nog een scatterplot van posten?

Backtest werkt nu netjes. Hij leest automatisch jouw Bloomberg macrofiles en plaatst dan een trade.

Backtest werkt nu netjes. Hij leest automatisch jouw Bloomberg macrofiles en plaatst dan een trade.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Das gaaf, zeg!quote:Op vrijdag 5 maart 2010 17:55 schreef SeLang het volgende:

Zeg SE, je had zo'n mooi model bedacht voor die macrotrades. Ging je daar nog een scatterplot van posten?

Backtest werkt nu netjes. Hij leest automatisch jouw Bloomberg macrofiles en plaatst dan een trade.

[ afbeelding ]

"People that use Fiat currency as a store of value.

There is a name for it:

We call them Poor"

There is a name for it:

We call them Poor"

Heb je niet eerst uitgezocht welke cijfers de meeste impact hebben of trade je nu op alles?quote:Op vrijdag 5 maart 2010 17:55 schreef SeLang het volgende:

Zeg SE, je had zo'n mooi model bedacht voor die macrotrades. Ging je daar nog een scatterplot van posten?

Backtest werkt nu netjes. Hij leest automatisch jouw Bloomberg macrofiles en plaatst dan een trade.

[ afbeelding ]

Dat inlezen klinkt btw wel erg gaaf, nu dat eenmaal automatisch gaat kun je daar echt veel mee doen! Newsheadlines e.d. Gaat me alleen wel even duren voordat ik ook zo iets onder de knie heb

Ain't nothing to it but to do it.

Greece

Greece

Sowieso vond ik scripten/programmeren altijd wel een noodzakelijk kwaad, het wordt pas echt leuk als je ook iets met je scripts kunt!

Ain't nothing to it but to do it.

Greece

Greece

Dat kan ik instellen. Ik kan van elk item in de macrolijst winst/verlies testen met verschillende parameters. Het macroitem zelf heb ik namelijk een parameter in de optimalisatie gemaakt. De lijst die ik had heeft 153 verschillende typen macroevents en die kan ik automatisch afgaan, optimizen, etc. Even een half uurtje m'n PC aan het werk zetten en klaarquote:Op vrijdag 5 maart 2010 18:45 schreef Mendeljev het volgende:

[..]

Heb je niet eerst uitgezocht welke cijfers de meeste impact hebben of trade je nu op alles?

Btw, net een aanvullende lijst binnen van SE, maar ik ga nu eerst ff boodschappen doen...

Btw2: eerste resultaten zijn trouwens prut, wat ik al vermoedde. Later meer.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

VDG (als je dit nog leest), kan je EW toepassen op je eigen pf of is dat af te raden?

Gewoon uit interesse, wil eens zien wat 't geeft .

.

Gewoon uit interesse, wil eens zien wat 't geeft

Btw, http://www.tijd.be/nieuws(...)inst.8888381-429.art

Galapagos is nu al het tweede winstgevende biotechbedrijf in mijn pf, het kan dus wel!

Galapagos is nu al het tweede winstgevende biotechbedrijf in mijn pf, het kan dus wel!

Ga ik weer oppikken als de heftige bewegingen gestopt zijn. Volgens mij had BAM ook relatief gezien veel Vreemd Vermogen, dus raar is de emissie niet.quote:Op donderdag 4 maart 2010 10:19 schreef sitting_elfling het volgende:

Ouch BAM! Daar hadden een paar mensen toch nog aandelen hier in? Claim emissies zijn geen pretje.

<a href="https://www.youtube.com/watch?v=yIl_jGh-LWE" target="_blank" rel="nofollow">Afleidingsmanoeuvre</a>

http://www.marketwatch.co(...)-recovery-2010-03-05quote:Op vrijdag 5 maart 2010 21:00 schreef Dinosaur_Sr het volgende:

en waarom spuiten de Amerikaanse beurzen nu weer weg?

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

dat was al voorbeurs, waarom het huidige sprintje van 14.40 US timequote:Op vrijdag 5 maart 2010 21:07 schreef Arcee het volgende:

[..]

http://www.marketwatch.co(...)-recovery-2010-03-05

en bovendien:

http://www.cnbc.com/id/35726656

het is maar net hoe je het brengt

very hectic, nu een paar weekjes bijkomen in NLquote:Op vrijdag 5 maart 2010 21:15 schreef tony_clifton- het volgende:

Hey, long time no see, hoe was Indië?

Om maar ontopic te blijven.

In India hebben ze trouwens een mega probleem. Inflatie van >10%. Plus een mega budgetair probleem omdat ze met name brandstof subsidieren. Omdat ze bovendien een maximum prijs bepalen investeert geen olieboer in de brandstof voorziening in dat land. Die subsidie proberen ze nu beetje bij beetje terug te draaien, maar dat fakkelt de inflatie enorm aan.

Begin dit jaar hebben de grote consultancy firms de salarissen dan ook met 15% (!) omhooggetrokken.

Ik sprak met wat mensen van shared service centers, en hun inschatting is dat over max. 10 jaar de kosten van outsourcing in India minstens net zo hoog zijn als de kosten in het Westen nu. Tot zover costcutting by outsourcing and offshoring

Alles is wel enorm booming. Ernst&Young gaat in twee jaar hun personeelsbestand verdubbelen, dagelijks aankondigingen in de kranten van 10.000 personen nieuw personeel, 20.000 voor dat bedrijf etc. Alle banen die in het Westen verdwijnen komen er hier bij. Probleem is alleen dat de pool van gekwalificeerde mensen bijna op is.... gevolg is enorme concurrrentie, en in India is dat concurrentie op salaris dus.

Ik ben er nog niet aan toegekomen om Suzlon met een bezoekje te vereren

Wel gaan ze de halve kust van Tamil Nadu volzetten met windmolens geloof ik

Waar is hij eigenlijk?quote:Op vrijdag 5 maart 2010 19:12 schreef tony_clifton- het volgende:

VDG (als je dit nog leest), kan je EW toepassen op je eigen pf of is dat af te raden?

Gewoon uit interesse, wil eens zien wat 't geeft.

"People that use Fiat currency as a store of value.

There is a name for it:

We call them Poor"

There is a name for it:

We call them Poor"

Ik zal kijken of ik een betere kan vinden. De correlatie spreekt er niet echt (voldoende) uit.quote:Op vrijdag 5 maart 2010 17:55 schreef SeLang het volgende:

Zeg SE, je had zo'n mooi model bedacht voor die macrotrades. Ging je daar nog een scatterplot van posten?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik heb 's nachts toen ik niet kon slapen een nieuwe momentumindictor bedacht op basis van een iteratief proces. Nu ik weer helder kan nadenken heb ik zo'n mijn twijfels of het wel zin heeft om het uit te gaan schrijven

Ain't nothing to it but to do it.

Greece

Greece

Een snelle search leert me in ieder geval dat het concept nog niet bestaat maar wel dat er meerdere pogingen zijn gedaan in die richting. Als het niet winstgevend blijkt te zijn kan ik het altijd nog publiceren...

Ain't nothing to it but to do it.

Greece

Greece

Inderdaad. Alle systemen die zijn beschreven in boeken, websites of die je kunt kopen of je op kunt abonneren zijn mislukte pogingen geweest om een winstgevend systeem te genereren. Niemand die bij z'n verstand is zal namelijk ooit een werkend idee openbaar maken.quote:Op zondag 7 maart 2010 12:30 schreef Mendeljev het volgende:

Een snelle search leert me in ieder geval dat het concept nog niet bestaat maar wel dat er meerdere pogingen zijn gedaan in die richting. Als het niet winstgevend blijkt te zijn kan ik het altijd nog publiceren...

Reken eens uit wat je zou verdienen met een systeem dat consistent slechts 1 tick (=0.25 punt) winst genereert op bijvoorbeeld de S&P500. We starten met $3000, wat je in staat stelt één contractje ES te traden. Vervolgens herbeleggen we de winst (1 tick per dag). Resultaat: na 1 jaar heb je $187k, na 2 jaar $11.6 miljoen, na 3 jaar $726 miljoen , na 4 jaar ben je Warren Buffett voorbij met $45 miljard en na 5 jaar heb je $2.8T, wat meer is dan de totale FED balancesheet inclusief MBS. Na 6 jaar heb je $175T. Dat is 3x de marktkapitalisatie van alle aandelen wereldwijd op de top in 2007

Maar nieuwe ideetjes moet je gewoon uitproberen omdat het gewoon leuk is. En wie weet vind je wel die ene tick per dag. Een halve tick mag ook...

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Er staan hier trouwens 2 PC's te ronken op een backtest. Nog 2 uur te gaan.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Voor 235 heb je een i7.

Jammer dat die moederborden het geheel veel te duur maken

Jammer dat die moederborden het geheel veel te duur maken

Ain't nothing to it but to do it.

Greece

Greece

NinjaTrader 6.5 is nog steeds single threaded dus daar win je nog niet zoveel mee. Versie 7 is straks wel multithreaded. Mijn ene PC is nog een 2.6GHz P4. Die andere is een AMD64 3800x2 (dus dual core). Ze draaien beiden ongeveer even snel.quote:Op zondag 7 maart 2010 14:11 schreef Mendeljev het volgende:

Voor 235 heb je een i7.

Jammer dat die moederborden het geheel veel te duur maken

Beiden oude beestjes dus (P4= ruim 6 jaar oud, AMD= 3 jaar oud). Maar het rekenwerk is het probleem toch niet. Dat zijn juist aangename rustmomenten waarop je even een wandelingetje gaat maken of een film kijken, eten, shoppen etc.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

OutOfMemoryException

Er zit 2,6GB RAM in die PC. Ik moet de test in kleinere brokjes hakken. 10.000 tests op 3 jaar 1-minutendata is kennelijk toch wat teveel

Er zit 2,6GB RAM in die PC. Ik moet de test in kleinere brokjes hakken. 10.000 tests op 3 jaar 1-minutendata is kennelijk toch wat teveel

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Heeft iemand al eens tests uitgeprobeerd op basis van het tekstueel analyseren van nieuwsberichten en daaraan gekoppeld koersbewegingen van een aandeel?

<a href="https://www.youtube.com/watch?v=yIl_jGh-LWE" target="_blank" rel="nofollow">Afleidingsmanoeuvre</a>

Ik heb eens een poging gedaan om de frequentie waarin een bepaald AEX-bedrijf in het nieuws was te koppelen aan de beurskoers.quote:Op zondag 7 maart 2010 14:42 schreef Falco het volgende:

Heeft iemand al eens tests uitgeprobeerd op basis van het tekstueel analyseren van nieuwsberichten en daaraan gekoppeld koersbewegingen van een aandeel?

Grondgedachte was dat wanneer een bedrijf vaker in het nieuws kwam, dit de aandacht van beleggers zou trekken en dus voor een koersstijging zou zorgen. Ongeacht de aard van het nieuws.

Sowieso is de kans dat een particulier nu aandelen als TomTom, Aegon, ASML koopt groter dan Aalbers, Eurocomm prop of VastNed retail. Maar als bijvoorbeeld Aalberts meer in het nieuws gaat komen kan dat veranderen.

Helaas kon ik met Google trends (dat ik hiervoor gebruiken wilde) niet genoeg data verzamelen, en om zelf gedurende langere tijd te gaan harvesten vond ik teveel werk.

The End Times are wild

Op zich geen slecht idee! Ik zat zelf meer te denken aan kwartaalcijferberichten (de winst valt lager uit dan verwacht..., de verwachting is dat...) en met behulp van kerngegevens van het bedrijf (omzet van vorige periode / aantal werknemers etc.) een bepaald model te vormen, waarin een buy of sell-advies gegeven wordt.quote:Op zondag 7 maart 2010 14:46 schreef LXIV het volgende:

[..]

Ik heb eens een poging gedaan om de frequentie waarin een bepaald AEX-bedrijf in het nieuws was te koppelen aan de beurskoers.

Grondgedachte was dat wanneer een bedrijf vaker in het nieuws kwam, dit de aandacht van beleggers zou trekken en dus voor een koersstijging zou zorgen. Ongeacht de aard van het nieuws.

Sowieso is de kans dat een particulier nu aandelen als TomTom, Aegon, ASML koopt groter dan Aalbers, Eurocomm prop of VastNed retail. Maar als bijvoorbeeld Aalberts meer in het nieuws gaat komen kan dat veranderen.

Helaas kon ik met Google trends (dat ik hiervoor gebruiken wilde) niet genoeg data verzamelen, en om zelf gedurende langere tijd te gaan harvesten vond ik teveel werk.

<a href="https://www.youtube.com/watch?v=yIl_jGh-LWE" target="_blank" rel="nofollow">Afleidingsmanoeuvre</a>

Zulke gegevens zijn extreem moeilijk te kwantificeren. En die data wordt natuurlijk al met heel veel effort door mensen zelf geanalyseerd. Eigenlijk is dat gewoon fundamentele analyse.

Als er iets is wat een edge biedt zou ik gaan zoeken in data die wel relateert aan de beurs maar waar niemand anders om maalt.

Als er iets is wat een edge biedt zou ik gaan zoeken in data die wel relateert aan de beurs maar waar niemand anders om maalt.

The End Times are wild

Het enige wat ik hierover kan bedenken is dat je bepaalde woorden gaat linken aan een kansverdeling en dat weer gaat toepassen op je beleggingsmodel. Alleen gaat dat echt bizar veel tijd kosten. Woorden zoals overname, better than expected earnings etc.quote:Op zondag 7 maart 2010 14:42 schreef Falco het volgende:

Heeft iemand al eens tests uitgeprobeerd op basis van het tekstueel analyseren van nieuwsberichten en daaraan gekoppeld koersbewegingen van een aandeel?

Probleem is natuurlijk dat elk journalist het nieuwsartikel op een andere manier schrijft en je model er misschien dus anders op gaat anticiperen. Terwijl het initieel exact dezelfde artikelen zijn.

Ik ben nog steeds bezig om op basis van wiskundige modellen het verwachte cijfer van analisten beter te voorspellen en daardoor meer te profiteren van eventuele winst die je kunt maken door een positie in te nemen voordat cijfers uitkomen. Elke keer als het 1 week goed uitkomt blijkt het de week er na weer niet goed te werken. En zit met het probleem dat het aantal observaties van 1 specifiek macro variabele over 10 jaar tijd gewoon klein is. Ik gebruik het liefst zo'n grootst mogelijke data pool

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik heb hier ook wel testjes van gedaan. Het probleem is alleen dat bedrijven nogal verschillend van elkaar reageren op kwartaal nieuws. En dan kom je op het probleem hoe schat je in hoe slecht of hoe goed kwartaal nieuws is. Soms gaat een bedrijf enkele dagen naar beneden omdat de kwartaal cijfers slecht zijn, soms slechts een paar uur. Of nog extremer soms gaat een bedrijf op goede resultaten gewoon onderuit.quote:Op zondag 7 maart 2010 14:49 schreef Falco het volgende:

[..]

Op zich geen slecht idee! Ik zat zelf meer te denken aan kwartaalcijferberichten (de winst valt lager uit dan verwacht..., de verwachting is dat...) en met behulp van kerngegevens van het bedrijf (omzet van vorige periode / aantal werknemers etc.) een bepaald model te vormen, waarin een buy of sell-advies gegeven wordt.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Een ander probleem is dat de grote partijen die invloed hebben op de koers hun informatie niet uit de publieke pers halen maar veel betere toegang tot informatie hebben (voorkennis, eigen analysten, privé gesprekken met beleidsmakers in de betreffende bedrijven, etc) . De dingen die je in de pers vindt zijn 'after the fact'.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dat is wat mij betreft ook het grootste probleem. Je moet zo dicht mogelijk bij de nieuwsbron zitten en dat is dus niet continu op F5 drukken op finance.yahoo.com ofzoquote:Op zondag 7 maart 2010 15:05 schreef SeLang het volgende:

Een ander probleem is dat de grote partijen die invloed hebben op de koers hun informatie niet uit de publieke pers halen maar veel betere toegang tot informatie hebben (voorkennis, eigen analysten, privé gesprekken met beleidsmakers in de betreffende bedrijven, etc) . De dingen die je in de pers vindt zijn 'after the fact'.

<a href="https://www.youtube.com/watch?v=yIl_jGh-LWE" target="_blank" rel="nofollow">Afleidingsmanoeuvre</a>

Zo dicht mogelijk bij de nieuwsbron zitten is vragen om problemen als particulier natuurlijkquote:Op zondag 7 maart 2010 15:07 schreef Falco het volgende:

[..]

Dat is wat mij betreft ook het grootste probleem. Je moet zo dicht mogelijk bij de nieuwsbron zitten en dat is dus niet continu op F5 drukken op finance.yahoo.com ofzo. Toch zie je nog duidelijke koersbewegingen na het uitbrengen van een nieuwsbericht.

Wel doen? Niet doen? ..

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Misschien dat je er wel iets mee kunt met kleine fondsen op de secundaire markt waar geen grote partijen actief zijn. Dus de fondsen waar de koers wordt gemaakt door particuliere beleggers. AEX fondsen vallen dan sowieso af. Maar misschien een deel van de fondsen op AMX en kleiner?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Het meeste geld wordt imo gewoon gemaakt met frontrunning. Je hoeft geen Einstein te zijn om te begrijpen dat winsten van Goldman Sachs etc niet komen uit normale trading zoals wij dat ook kunnen doen maar dat ze voorkomen uit een oneerlijk concurrentievoordeel, bijvoorbeeld het (eerder) kunnen zien van orderstromen of (impliciete) staats subsidies. Net zoals je aan de resultaten van Madoff ook kon zien dat dat nooit kon komen uit eerlijke handel. Daarvoor waren de resultaten veel te goed. Voor GS etc geldt hetzelfde imo.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Daarom is veel handelen als particulier ook onverstandig. Dan betaal jij die winsten. Op de langere termijn wordt het steeds minder relevant omdat dan de informatie die komen gaat onmogelijk alvast in de koers verwerkt kan zijn.

The End Times are wild

De enige reden waarom dit mij een onbegonnen werkt lijkt is omdat ik denk dat die analisten ook op basis van wiskundige modellen hun voorspellingen verscherpen. Vanuit dit scenario kan het 2 kanten op. De ene is dat het analisten geen fuck kan schelen wat ze voorspellen zolang de spreiding van hun voorspellingen niet ver van hun collega's af ligt. De andere is dat de voorspellingen van de analisten convergeren naar de juiste cijfers en het verschil steeds minder tradeable wordt. In beide gevallen heb je geen fuck aan je model.quote:Op zondag 7 maart 2010 14:53 schreef sitting_elfling het volgende:

Ik ben nog steeds bezig om op basis van wiskundige modellen het verwachte cijfer van analisten beter te voorspellen en daardoor meer te profiteren van eventuele winst die je kunt maken door een positie in te nemen voordat cijfers uitkomen. Elke keer als het 1 week goed uitkomt blijkt het de week er na weer niet goed te werken. En zit met het probleem dat het aantal observaties van 1 specifiek macro variabele over 10 jaar tijd gewoon klein is. Ik gebruik het liefst zo'n grootst mogelijke data pool

Ain't nothing to it but to do it.

Greece

Greece

Ik vraag mij af welk rendement (percentage) hun 'computer' met 10.000 orders per seconde gemiddeld haalt na één dag...quote:Op zondag 7 maart 2010 15:20 schreef SeLang het volgende:

Het meeste geld wordt imo gewoon gemaakt met frontrunning. Je hoeft geen Einstein te zijn om te begrijpen dat winsten van Goldman Sachs etc niet komen uit normale trading zoals wij dat ook kunnen doen maar dat ze voorkomen uit een oneerlijk concurrentievoordeel, bijvoorbeeld het (eerder) kunnen zien van orderstromen of (impliciete) staats subsidies. Net zoals je aan de resultaten van Madoff ook kon zien dat dat nooit kon komen uit eerlijke handel. Daarvoor waren de resultaten veel te goed. Voor GS etc geldt hetzelfde imo.

Maar wat nu als we situaties krijgen als Japan? Zelfs al zou je de afgelopen 10 jaar, 2000 - 2010 in de aandelen hebben gezetten in Nederland of Amerika was je er netto waarschijnlijk nog op achteruit gegaan. Natuurlijk heeft iedereen geprobeerd te anticiperen op de 2 grote crisis en daarin posities in genomen maar een paar maand te laat of te vroeg instappen heeft je tientallen procenten kunnen schelen. En dat vraagt toch echt wel dagelijkse of minimaal wekelijkse inkijk in de markten.quote:Op zondag 7 maart 2010 15:26 schreef LXIV het volgende:

Daarom is veel handelen als particulier ook onverstandig. Dan betaal jij die winsten. Op de langere termijn wordt het steeds minder relevant omdat dan de informatie die komen gaat onmogelijk alvast in de koers verwerkt kan zijn.

Denk ook dat het een mentaal verschil is tussen de lange en korte termijn handelaren. Bijna iedere lange termijn handelaar die ik ken belegt met geld wat hij wel kan missen maar heeft door de loop van de jaren heen dusdanig veel geld verdient op de markt (de markt ging immers bijna altijd omhoog) dat het een behoorlijk kapitaal is geworden en vanaf nu relatief defensief kan beleggen. De wat extremere lange termijn handelaren heb ik ook voorbeelden van maar dat zijn uitzonderingen. Een collega van me heeft een poos geleden bijna zijn hele kapitaal in Norwegian Air Shuttle gestort. Die heeft daar nu een lekkere winst op terwijl hij de markten slechts wekelijks volgt. Gevolg, iedereen jaloers

Het gros van de daytraders die ik ken belegt met geld wat hij niet(!) kan missen in de hoop daar zijn dagelijkse brood uit te halen. Nu is het natuurlijk geen rocket science om te begrijpen dat het percentage daytraders wat overleeft tig malen kleiner is dan de lange termijn traders. Het zijn meestal jonge gasten die goed zijn in wiskunde maar wanneer het om echt groot geld gaat er nog wel eens grove fouten worden gemaakt. En ja, dan zijn de gevolgen veel erger voor een korte termijn handelaar dan 1 die in de lange termijn handelt. Daarom kap ik ook direct met korte termijn handelen wanneer de bankrekening dat toelaat en ga dan over op defensief lange termijn handelen

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Was het niet zo dat GS een strike van 100 dagen lang had waar ze meer dan een bepaald bedrag in de miljoenen winst hadden op hun trading divisie?quote:Op zondag 7 maart 2010 15:53 schreef tony_clifton- het volgende:

[..]

Ik vraag mij af welk rendement (percentage) hun 'computer' met 10.000 orders per seconde gemiddeld haalt na één dag...

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Hmm, goed puntquote:Op zondag 7 maart 2010 15:50 schreef Mendeljev het volgende:

[..]

De enige reden waarom dit mij een onbegonnen werkt lijkt is omdat ik denk dat die analisten ook op basis van wiskundige modellen hun voorspellingen verscherpen. Vanuit dit scenario kan het 2 kanten op. De ene is dat het analisten geen fuck kan schelen wat ze voorspellen zolang de spreiding van hun voorspellingen niet ver van hun collega's af ligt. De andere is dat de voorspellingen van de analisten convergeren naar de juiste cijfers en het verschil steeds minder tradeable wordt. In beide gevallen heb je geen fuck aan je model.

SeLang, test jij eigenlijk ook de mogelijkheid van beleggen voor nieuws uitkomt, en uitstappen direct nadat er winst is behaald? En hoe definieer je het uitstap moment?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

De enige manier die ik zie om te traden op macrocijfers is long/short te gaan op basis van een hint en dan verlies te nemen met een stoploss en winst te nemen met een trailing stoploss. Indicatoren toepassen op zo'n kort tijdframe is alleen maar ruis.

Ain't nothing to it but to do it.

Greece

Greece

Ja, met een zekerheid van verhoogde volatility. Tenzij je wel een betere voorspelling kan doen voor de nieuwe cijfers dan heb je namelijk een voordeel.quote:Op zondag 7 maart 2010 16:20 schreef JimmyJames het volgende:

Dus eigenlijk is het gewoon gokken, niet?

Ain't nothing to it but to do it.

Greece

Greece

Ik had overigens een test gedaan op alle AEX-fondsen (2000-2010) met alleen een moving stoploss van 5% en die was echt gigantisch slecht tov B&H. De enige fondsen die het redelijk deden tov B&H waren TomTom en Air-France beide enorm jonge fondsen waarbij alleen TomTom het iets beter deed dan een spaarrekening

Ain't nothing to it but to do it.

Greece

Greece

Is het niet beter om er in te vliegen met de hoogst mogelijke leverage en op moment van elk verlies gooi je je trade er uit. Stel de beurs reageert gemiddeld genomen met 0.5% binnen de minuut omhoog of naar beneden op het moment dat de cijfers uitkomen. We nemen bijvoorbeeld positie in op de FTSE rond 13.29:58 en stappen uit bij een verlies van 3 punten ( is minimum spread als je gegarandeerde verkoop wil). Sinds de contracten per index punt werken verlies je hooguit 3 + 2 (normale spread van de index) = 5 index punten terwijl als je goed zit in je trade gemiddeld genomen meer dan 25 punten weet te pakken. Dan blijft de enige vraag over, ... hoe vaak zit je goed?quote:Op zondag 7 maart 2010 16:18 schreef Mendeljev het volgende:

De enige manier die ik zie om te traden op macrocijfers is long/short te gaan op basis van een hint en dan verlies te nemen met een stoploss en winst te nemen met een trailing stoploss. Indicatoren toepassen op zo'n kort tijdframe is alleen maar ruis.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Zolang je nooit 100% zekerheid hebt is en blijft het een gok. Handelen, beleggen, speculeren, investeren is dus altijd gokken. Ik denk echter dat je vanaf 65 - 70% kans op succes niet meer hoeft te spreken over gokken. Zie bijvoorbeeld de shiller P/E strategie die SeLang er op na houdt. Zolang het laag genoeg staat verhoog je de kansen voor jezelf. Dat is niet meer gokken maar je kansen goed inschatten.quote:Op zondag 7 maart 2010 16:20 schreef JimmyJames het volgende:

Dus eigenlijk is het gewoon gokken, niet?

Ik associeer gokken eigenlijk ook altijd met niet weten wat je doet

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Wat voor test? B&H met koop/verkoop orders op basis van een stoploss die meebeweegt?quote:Op zondag 7 maart 2010 16:28 schreef Mendeljev het volgende:

Ik had overigens een test gedaan op alle AEX-fondsen (2000-2010) met alleen een moving stoploss van 5% en die was echt gigantisch slecht tov B&H. De enige fondsen die het redelijk deden tov B&H waren TomTom en Air-France beide enorm jonge fondsen waarbij alleen TomTom het iets beter deed dan een spaarrekening

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

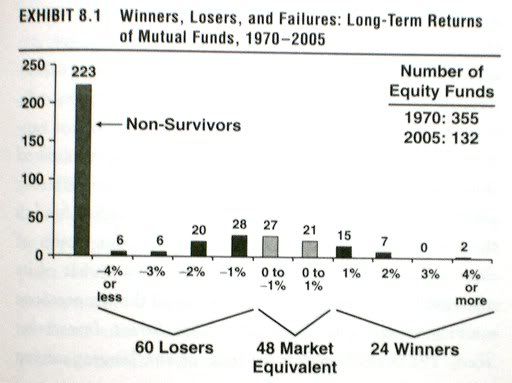

dan zijn er verrotte veel assetmanagers die inderdaad gokkenquote:Op zondag 7 maart 2010 16:32 schreef sitting_elfling het volgende:

[..]

Zolang je nooit 100% zekerheid hebt is en blijft het een gok. Handelen, beleggen, speculeren, investeren is dus altijd gokken. Ik denk echter dat je vanaf 65 - 70% kans op succes niet meer hoeft te spreken over gokken. Zie bijvoorbeeld de shiller P/E strategie die SeLang er op na houdt. Zolang het laag genoeg staat verhoog je de kansen voor jezelf. Dat is niet meer gokken maar je kansen goed inschatten.

Ik associeer gokken eigenlijk ook altijd met niet weten wat je doet

Ja long en short.quote:Op zondag 7 maart 2010 16:34 schreef sitting_elfling het volgende:

[..]

Wat voor test? B&H met koop/verkoop orders op basis van een stoploss die meebeweegt?

Ain't nothing to it but to do it.

Greece

Greece

Hmm... even een vraagje; in hoeverre zal de invloed van de strenge winter voelbaar zijn in de Q4 resultaten van 2009 van een bedrijf dat strooizout maakt? Kwestie van de juiste strategie te kiezen (sell the news of bijhouden).

Zelf denk ik dat er wel wat voorraden aangelegd zijn geweest door de overheden, maar dat de echte grote volumes in Q1-2010 zullen te vinden zijn, niet?

Zelf denk ik dat er wel wat voorraden aangelegd zijn geweest door de overheden, maar dat de echte grote volumes in Q1-2010 zullen te vinden zijn, niet?

Een aardig onderzoek dat ik een tijd geleden zag: Als je een grote groep analisten vraagt waar de index staat over een jaar, dan blijkt over het algemeen dat de spreiding op het verschil tussen de voorspellingen kleiner is dan de spreiding tussen uiteindelijke waarde van de index en de individuele voorspellingen. In andere woorden, men kan niet voorspellen EN er lijkt sprake te zijn van kuddevorming.quote:Op zondag 7 maart 2010 15:50 schreef Mendeljev het volgende:

[..]

De enige reden waarom dit mij een onbegonnen werkt lijkt is omdat ik denk dat die analisten ook op basis van wiskundige modellen hun voorspellingen verscherpen. Vanuit dit scenario kan het 2 kanten op. De ene is dat het analisten geen fuck kan schelen wat ze voorspellen zolang de spreiding van hun voorspellingen niet ver van hun collega's af ligt. De andere is dat de voorspellingen van de analisten convergeren naar de juiste cijfers en het verschil steeds minder tradeable wordt. In beide gevallen heb je geen fuck aan je model.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

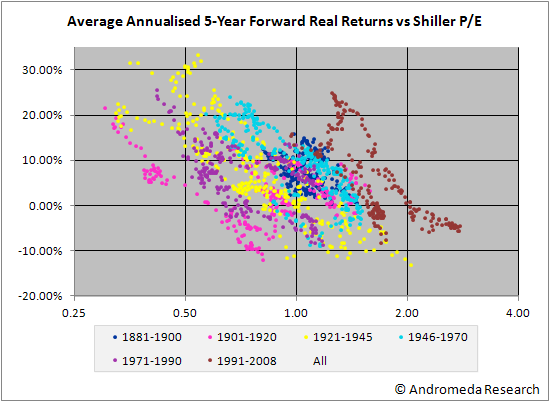

Het leuke is dat je dat als lange termijn belegger TOEN al met een hoge waarschijnlijkheid kon weten. Net zoals je ook NU met een hoge waarschijnlijkheid kunt weten dat je de komende 10-20 jaar weinig gaat verdienen met buy&Hold vanaf het huidige niveau.quote:Op zondag 7 maart 2010 16:01 schreef sitting_elfling het volgende:

[..]

Maar wat nu als we situaties krijgen als Japan? Zelfs al zou je de afgelopen 10 jaar, 2000 - 2010 in de aandelen hebben gezetten in Nederland of Amerika was je er netto waarschijnlijk nog op achteruit gegaan.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

da's wel een beetje beperkt. Buy - hold van 2002 t/m 2007 had bijvoorbeeld prima gewerktquote:Op zondag 7 maart 2010 18:22 schreef SeLang het volgende:

[..]

Het leuke is dat je dat als lange termijn belegger TOEN al met een hoge waarschijnlijkheid kon weten. Net zoals je ook NU met een hoge waarschijnlijkheid kunt weten dat je de komende 10-20 jaar weinig gaat verdienen met buy&Hold vanaf het huidige niveau.

[ afbeelding ]

Ja en ja. Ik post er een uitgebreid topic als ik klaar ben.quote:Op zondag 7 maart 2010 16:12 schreef sitting_elfling het volgende:

SeLang, test jij eigenlijk ook de mogelijkheid van beleggen voor nieuws uitkomt, en uitstappen direct nadat er winst is behaald? En hoe definieer je het uitstap moment?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Heeft er iemand ervaring met short gaan op de dag voor de uitkering van een dividend?

Neem nu Belgacom, daar de Belgische staat meer dan de helft van de aandelen bezit, plus nog eens de roerende voorheffing op de andere helft krijgt, geeft dat bedrijf een dividend van rond de 5%. Op de dag van de uitkering gaat dat dan ook rond de 5% naar beneden. Als je daar een turbo short op hebt (die met de hefboom van 8%) stijgt die dus 40%...

Iets zegt mij dat dit te gemakkelijk geld verdienen is...

Neem nu Belgacom, daar de Belgische staat meer dan de helft van de aandelen bezit, plus nog eens de roerende voorheffing op de andere helft krijgt, geeft dat bedrijf een dividend van rond de 5%. Op de dag van de uitkering gaat dat dan ook rond de 5% naar beneden. Als je daar een turbo short op hebt (die met de hefboom van 8%) stijgt die dus 40%...

Iets zegt mij dat dit te gemakkelijk geld verdienen is...

dividend wordt toch verrekend met de shortinstrumenten?quote:Op zondag 7 maart 2010 18:26 schreef tony_clifton- het volgende:

Heeft er iemand ervaring met short gaan op de dag voor de uitkering van een dividend?

Neem nu Belgacom, daar de Belgische staat de helft van de uitgekeerde winst krijgt, plus nog eens de roerende voorheffing op de andere helft geeft dat bedrijf een dividend van rond de 5%. Op de dag van de uitkering gaat dat dan ook rond de 5% naar beneden. Als je daar een turbo short op hebt (die met de hefboom van 8%) stijgt die dus 40%...

Iets zegt mij dat dit te gemakkelijk geld verdienen is...

die laatste zin dus

maar mocht het anders zijn, laat me het weten, 40% nagenoeg gegarandeerd op 1 dag over m'n gehele vermogen + max. leencapaciteit = een feestje voor geheel AEX op de Maledivenquote:

Dat is een termijn van 5 jaar. Op een dergelijke korte termijn is het verband tussen waardering en rendement veel zwakker dan op langere termijn (zie plaatje). De spreiding op de mogelijke resultaten is dan enorm. Zelfs op de bodem van 2002 (2003 op de AEX) waren aandelen nog steeds duur. Maar dat wil niet zeggen dat er geen (grote) rally mogelijk is. Maar het heeft dus ook geen stand gehouden.quote:Op zondag 7 maart 2010 18:25 schreef Dinosaur_Sr het volgende:

[..]

da's wel een beetje beperkt. Buy - hold van 2002 t/m 2007 had bijvoorbeeld prima gewerkt

Om precies op de bodem van 2002 te kopen en op de top van 2007 te verkopen zul je één of andere timingstrategie moeten hebben. En als je die niet hebt dan is het gewoon weer een gok die zowel een positieve als een negatieve uitkomst kan hebben.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

volgens mij is het altijd een gok (zelfs als de koersen naar jouw methodiek laag staan), maar is het een slechts een kwestie van welk risico, en met welk risico je je senang voelt. In die zin vind ik Shiller P/E wel interessant, maar meer is het ook niet, imho.quote:Op zondag 7 maart 2010 18:41 schreef SeLang het volgende:

[..]

Dat is een termijn van 5 jaar. Op een dergelijke korte termijn is het verband tussen waardering en rendement veel zwakker dan op langere termijn (zie plaatje). De spreiding op de mogelijke resultaten is dan enorm. Zelfs op de bodem van 2002 (2003 op de AEX) waren aandelen nog steeds duur. Maar dat wil niet zeggen dat er geen (grote) rally mogelijk is. Maar het heeft dus ook geen stand gehouden.

[ afbeelding ]

Om precies op de bodem van 2002 te kopen en op de top van 2007 te verkopen zul je één of andere timingstrategie moeten hebben. En als je die niet hebt dan is het gewoon weer een gok die zowel een positieve als een negatieve uitkomst kan hebben.

(niet onbelangrijk trouwens, je senang voelen

Ook voor de Shiller P/E geldt gewoon: resultaten uit het verleden bieden geen garantie voor de toekomst.

Gevoelsmatig geloof ik juist dat vanwege het slechte decennium 2000-2010 het komende decennium juist goed moet zijn. Maar ook dat is onzin.

Vooralsnog speculeer ik op een gelijkblijvende beurs tussen de 300 en 360.

Gevoelsmatig geloof ik juist dat vanwege het slechte decennium 2000-2010 het komende decennium juist goed moet zijn. Maar ook dat is onzin.

Vooralsnog speculeer ik op een gelijkblijvende beurs tussen de 300 en 360.

The End Times are wild

Het is natuurlijk een stochastisch proces. Er zijn geen zekerheden in dit leven.quote:Op zondag 7 maart 2010 18:44 schreef Dinosaur_Sr het volgende:

[..]

volgens mij is het altijd een gok (zelfs als de koersen naar jouw methodiek laag staan), maar is het een slechts een kwestie van welk risico, en met welk risico je je senang voelt. In die zin vind ik Shiller P/E wel interessant, maar meer is het ook niet, imho.

(niet onbelangrijk trouwens, je senang voelen)

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik probeer mijn vraag hier maar even te stellen. Het gaat over dit filmpje:

Ik weet niet precies wat hij bedoeld maar hij heeft het over dat de economie verdubbeld in 10 jaar als de beurzen met 7% stijgen?

Ik weet niet of dit goed is maar misschien beter hier dan er een apart topic voor openen.

Ik weet niet precies wat hij bedoeld maar hij heeft het over dat de economie verdubbeld in 10 jaar als de beurzen met 7% stijgen?

Ik weet niet of dit goed is maar misschien beter hier dan er een apart topic voor openen.

quote:Op zondag 7 maart 2010 18:25 schreef SeLang het volgende:

[..]

Ja en ja. Ik post er een uitgebreid topic als ik klaar ben.

Het is geen "toevallig" verband. Er zit gewoon een heel fundamenteel mechanisme achter, namelijk dat op lange termijn al het rendement dat gemaakt wordt op aandelen uit bedrijfswinsten komt. Op korte termijn kan een koers "zomaar" omhoog of omlaag maar niet op lange termijn omdat dan de P/E oneindig zou blijven stijgen of dalen.quote:Op zondag 7 maart 2010 18:47 schreef LXIV het volgende:

Ook voor de Shiller P/E geldt gewoon: resultaten uit het verleden bieden geen garantie voor de toekomst.

Gevoelsmatig geloof ik juist dat vanwege het slechte decennium 2000-2010 het komende decennium juist goed moet zijn. Maar ook dat is onzin.

Het lijkt mij onwaarschijnlijk dat 2010-2020 een goed decennium gaat worden omdat de P/E historisch gezien al erg hoog is en een krimp van P/E voor de hand ligt, zeker nu de drivers van die expansie verdwijnen (kredietexpansie, dalende rente, etc). Zelfs als bedrijfswinsten weer ouderwets goed worden dan zal dat moeten opboksen tegen die P/E krimp en verwacht je een rendement dat lager ligt dan het historisch gemiddelde.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

behalve doodgaan en belastingbetalen natuurlijk. Gok maar welke van de twee mijn business isquote:Op zondag 7 maart 2010 18:51 schreef SeLang het volgende:

[..]

Het is natuurlijk een stochastisch proces. Er zijn geen zekerheden in dit leven.

Haha nice!quote:Op zondag 7 maart 2010 18:35 schreef Dinosaur_Sr het volgende:

[..]

maar mocht het anders zijn, laat me het weten, 40% nagenoeg gegarandeerd op 1 dag over m'n gehele vermogen + max. leencapaciteit = een feestje voor geheel AEX op de Malediven

Maar toch; helaas

Logisch ook natuurlijk, de bank leent die aandelen uit en wil alles terug, dus inclusief het dividend dat ze normaal gekregen zouden hebben...quote:ABN Amro/RBS en ING verdienen aan dit beleggingsinstrument door de handel (het verschil tussen bied- en laatprijs) en door de financiering van de Turbo/Sprinter. De financieringskosten of –opbrengsten zijn afhankelijk van de daggeldrente. Deze financieringskosten of –opbrengsten worden dagelijks in het financieringsniveau verwerkt. Die verschilt aldus van dag tot dag. Bij een Turbo/Sprinter Long is dat Euribor+2%, bij een Turbo/Sprinter Short is dat Euribor-2%. Ook de stop loss-niveau’s worden aangepast, maar dat gebeurt een keer per maand. Wanneer er dividenden worden uitgekeerd, dan wordt dat verwerkt in zowel het financieringsniveau als het stop loss-niveau.

Ik ga in een virtuele portefeuille wel eens testen hoeveel winst je maakt wanneer je de belastingen ontwijkt door te verkopen voor de uitkering en terug te kopen erna. Denk dat dat wel veel kan zijn daar je 25 euro kosten hebt tenopzichte van 25% tax...

ik denk dat de bedrijfswinsten op middelkorte termijn in het verleden vooral gepushed werden door leverage, en op korte termijn door corporate annorexia en offshoring.quote:Op zondag 7 maart 2010 19:04 schreef SeLang het volgende:

[..]

Het is geen "toevallig" verband. Er zit gewoon een heel fundamenteel mechanisme achter, namelijk dat op lange termijn al het rendement dat gemaakt wordt op aandelen uit bedrijfswinsten komt. Op korte termijn kan een koers "zomaar" omhoog of omlaag maar niet op lange termijn omdat dan de P/E oneindig zou blijven stijgen of dalen.

Het lijkt mij onwaarschijnlijk dat 2010-2020 een goed decennium gaat worden omdat de P/E historisch gezien al erg hoog is en een krimp van P/E voor de hand ligt, zeker nu de drivers van die expansie verdwijnen (kredietexpansie, dalende rente, etc). Zelfs als bedrijfswinsten weer ouderwets goed worden dan zal dat moeten opboksen tegen die P/E krimp en verwacht je een rendement dat lager ligt dan het historisch gemiddelde.

Leverage is down and out, corporate annorexia houdt niemand lang vol zonder ongelukken, en qua offshoring geven de direct betrokkenen toe dat dit een tijdelijik verhaal is, omdat binnen 10 jaar het prijsniveau van bijvoorbeeld een India gelijk ligt aan het Westen (gedreven door 10%+ salarisstijgingen per jaar).

Ik mag thema beleggen zoals tony_clifton dat doet meer. Choose the right theme, get rewarded.

Ik kan je topic hierover niet terugvinden. Heb jij het toevallig nog in je bookmarks staan?quote:Op zondag 7 maart 2010 18:22 schreef SeLang het volgende:

[..]

Het leuke is dat je dat als lange termijn belegger TOEN al met een hoge waarschijnlijkheid kon weten. Net zoals je ook NU met een hoge waarschijnlijkheid kunt weten dat je de komende 10-20 jaar weinig gaat verdienen met buy&Hold vanaf het huidige niveau.

[ afbeelding ]

@Dinosaur_Sr Wat zijn volgens jou dan de thema's van het moment?

Please Move The Deer Crossing Sign

Mee eens.quote:Op zondag 7 maart 2010 19:18 schreef Dinosaur_Sr het volgende:

[..]

ik denk dat de bedrijfswinsten op middelkorte termijn in het verleden vooral gepushed werden door leverage, en op korte termijn door corporate annorexia en offshoring.

Leverage is down and out, corporate annorexia houdt niemand lang vol zonder ongelukken, en qua offshoring geven de direct betrokkenen toe dat dit een tijdelijik verhaal is, omdat binnen 10 jaar het prijsniveau van bijvoorbeeld een India gelijk ligt aan het Westen (gedreven door 10%+ salarisstijgingen per jaar).

Ik heb de essentie nog even onderstreeptquote:Ik mag thema beleggen zoals tony_clifton dat doet meer. Choose the right theme, get rewarded.Ik raak er steeds meer van overtuigd dat thema beleggen een veel hogere kans op succes geeft dan een meer algemene strategie (gesteld dat je natuurlijk het juiste thema te pakken hebt

)

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

dat weet ik, maar ik mag uit directe waarneming suggeren dat deze "professionals" ook wel asset managers genaamd, vaak ontzettende posers zijn die inderdaad geen benul hebben, en ook maar wat doen. Wat prima is op zich, trouwens, maar ik geef ze geen extra edge, maar wel minpunten voor ruggegraat enzoquote:Op zondag 7 maart 2010 19:28 schreef SeLang het volgende:

Ik heb de essentie nog even onderstreept. Natuurlijk is dit altijd waar. Als je de juiste keuzes maakt doe je het natuurlijk beter dan de markt. De vraag is alleen of je dat kunt. Professionals kunnen het als groep in elk geval niet.

Toch merk ik voorlopig vooral een schaalverschil. Wanneer het globaal goed gaat gaat het goed, wanneer 't minder gaat gaat 't ineens héél slecht.quote:Op zondag 7 maart 2010 19:18 schreef Dinosaur_Sr het volgende:

Ik mag thema beleggen zoals tony_clifton dat doet meer. Choose the right theme, get rewarded.Ik raak er steeds meer van overtuigd dat thema beleggen een veel hogere kans op succes geeft dan een meer algemene strategie (gesteld dat je natuurlijk het juiste thema te pakken hebt

)

Het vreemde is dat 40% van mijn pf bestaat uit aandelen die absoluut geen correlatie hebben bij de economische situatie.

Belangrijk worden in ieder geval de maanden juni/juli/augustus, ik ben benieuwd dat de pf dan tijdelijk zal kunnen breken met de algemene trend. Dat het naar boven of naar beneden zal gaan weet ik vanzelfsprekend niet, maar de beweging van mijn grafiek zal zéker heftig zijn (groen licht voor een bedrijf dat 20% van de pf uitmaakt).

Om eventjes grafisch te illustreren; fonds Tony C vs. de BEL20 en Dow Jones

Ik zit bovendien voor 12% van het geheel in K+S, en door de hoeveelheden strooizout die nodig geweest zijn (tekorten enz.) verwacht ik daar ondertussen ook wel iets van.

ik twijfel. Ik weet het namelijk niet echt zeker.quote:Op zondag 7 maart 2010 19:26 schreef JimmyJames het volgende:

@Dinosaur_Sr Wat zijn volgens jou dan de thema's van het moment?

Ik vermoed dat watertechniek en milleutechniek er zeker twee zijn voor middellange termijn. In NL geen probleem, maar op wereldwijde schaal absoluut.

Eingelijk denk ik dat op middellange termijn security er ook 1 is, maar geen idee hoe je dat naar een beleggingsidee kunt vertalen.

Agriculture wellicht?

Het is puur een wiskunde som. Elk jaar 7% groei is een verdubbeling in 10 jaar. Immers 1.07 tot de macht 10 is grofweg 2.00 Wat dus duidt op die verdubbeling.quote:Op zondag 7 maart 2010 18:52 schreef Gitaarmat het volgende:

Ik probeer mijn vraag hier maar even te stellen. Het gaat over dit filmpje:

Ik weet niet precies wat hij bedoeld maar hij heeft het over dat de economie verdubbeld in 10 jaar als de beurzen met 7% stijgen?

Ik weet niet of dit goed is maar misschien beter hier dan er een apart topic voor openen.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Aziatische auto industrie? Zoals Geely & Cummings?quote:Op zondag 7 maart 2010 19:18 schreef Dinosaur_Sr het volgende:

[..]

Ik mag thema beleggen zoals tony_clifton dat doet meer. Choose the right theme, get rewarded.Ik raak er steeds meer van overtuigd dat thema beleggen een veel hogere kans op succes geeft dan een meer algemene strategie (gesteld dat je natuurlijk het juiste thema te pakken hebt

)

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

DJIA is vast niet Euro omgerekendquote:Op zondag 7 maart 2010 19:33 schreef tony_clifton- het volgende:

[..]

Toch merk ik voorlopig vooral een schaalverschil. Wanneer het globaal goed gaat gaat het goed, wanneer 't minder gaat gaat 't ineens héél slecht.

Het vreemde is dat 40% van mijn pf bestaat uit aandelen die absoluut geen correlatie hebben bij de economische situatie.

Belangrijk worden in ieder geval de maanden juni/juli/augustus. Of het naar boven of naar beneden zal gaan weet ik vanzelfsprekend niet, maar de beweging van mijn grafiek zal zéker heftig zijn (groen licht voor een bedrijf dat 20% van de pf uitmaakt).

Zit bovendien voor 12% van het geheel in K+S, en door de hoeveelheden strooizout die nodig geweest zijn (tekorten enz.) verwacht ik daar ondertussen ook wel iets van.

Om eventjes grafisch te illustreren; fonds Tony C vs. de BEL20 en Dow Jones.

[ afbeelding

totaal niet.quote:Op zondag 7 maart 2010 19:35 schreef sitting_elfling het volgende:

[..]

Aziatische auto industrie? Zoals Geely & Cummings??

Veel te veel alternatieven, oneindige prijsdruk, en door de ownership structuren een ongeluk wat staat te gebeuren.

Daar worden alleen de oprichters / grootaandeelhouders beter van

De grafiek is gewoon het verschil met de waarde op 4 januari in percent, dan maakt dat niet uit, toch?quote:

-> (huidige waarde - startwaarde)/startwaarde *100

Wel de waarde van vrijdag vergeten in te vullen misschien, ff checken...

Het klinkt allemaal geloofwaardig maar ik zie een scenario waarin de groei van de P/E nieuwe historische hoogtes zal bereiken ook niet onwaarschijnlijk. Een scenario met oneindige groei is nog nooit ergens voorgekomen, ook al kun je zeggen dat gemiddeld genomen er altijd groei is in een land. Over erg lange termijn dan haequote:Op zondag 7 maart 2010 19:04 schreef SeLang het volgende:

[..]

Het lijkt mij onwaarschijnlijk dat 2010-2020 een goed decennium gaat worden omdat de P/E historisch gezien al erg hoog is en een krimp van P/E voor de hand ligt, zeker nu de drivers van die expansie verdwijnen (kredietexpansie, dalende rente, etc). Zelfs als bedrijfswinsten weer ouderwets goed worden dan zal dat moeten opboksen tegen die P/E krimp en verwacht je een rendement dat lager ligt dan het historisch gemiddelde.

Ik hoop alleen dat de beurzen met grof geweld naar boven/beneden gaan in plaats van dat zijwaarts gewaggel. Diepe dalen en grote bergen zodat het voor de fundamentele belegger wat gemakkelijker wordt om op juiste momenten in en uit te stappen.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

nou ja, als je USD genoteerde aandelen hebt, maar de DJIA in USD laat, dan is de vergelijking ws. niet eerlijkquote:Op zondag 7 maart 2010 19:39 schreef tony_clifton- het volgende:

[..]

De grafiek is gewoon het verschil met de waarde op 4 januari in percent, dan maakt dat niet uit, toch?

-> (huidige waarde - startwaarde)/startwaarde *100

Wel de waarde van vrijdag vergeten in te vullen misschien, ff checken...

Als je de DJIA in euros omrekent, denk ik dat ie ver boven de tony_flicton index uitkomt

Waarbij een % of 8 in drie maanden natuurlijk een mega bovengemiddeld rendement is

Qua thema denk ik trouwens dat Philips het best eens goed zou kunnen gaan doen. Philips was vroeger groot qua lampen, en ik vermoed dat ze wel eens leidinggevend kunnen zijn in het ontwikkelen van LED-verlichting zodat deze competitief met huidige halogeenspots worden.

Ik heb het bedrijf niet echt gevolgd, maar denk wel dat 't management capabel is.

En Siemens enz; zonnepanelen hebben meer nodig dan siliciumwafers etc. Siemens maakt o.a. gelijkstroom naar wisselstroom inverters.

Allemaal manieren om gedeeltelijk en veiliger in te spelen op thema's die men als riskant maar wel veelbelovend omschrijft.

Ik heb het bedrijf niet echt gevolgd, maar denk wel dat 't management capabel is.

En Siemens enz; zonnepanelen hebben meer nodig dan siliciumwafers etc. Siemens maakt o.a. gelijkstroom naar wisselstroom inverters.

Allemaal manieren om gedeeltelijk en veiliger in te spelen op thema's die men als riskant maar wel veelbelovend omschrijft.

I know, troep zoals 5AB, Cummings en Geely is goed zolang de bubble nog niet barst. Daarna is het hard wegrennenquote:Op zondag 7 maart 2010 19:38 schreef Dinosaur_Sr het volgende:

[..]

totaal niet.

Veel te veel alternatieven, oneindige prijsdruk, en door de ownership structuren een ongeluk wat staat te gebeuren.

Daar worden alleen de oprichters / grootaandeelhouders beter van

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Aan welke bedrijven denk je dan?quote:Op zondag 7 maart 2010 19:35 schreef Dinosaur_Sr het volgende:

[..]

ik twijfel. Ik weet het namelijk niet echt zeker.

Ik vermoed dat watertechniek en milleutechniek er zeker twee zijn voor middellange termijn. In NL geen probleem, maar op wereldwijde schaal absoluut.

Eingelijk denk ik dat op middellange termijn security er ook 1 is, maar geen idee hoe je dat naar een beleggingsidee kunt vertalen.

Agriculture wellicht?

Monsanto, Deere en Potash voor de landbouw? Veolia voor het water?

Please Move The Deer Crossing Sign

ow, dat laatste twijfel ik niet aan. Never underestimate the power of the hypequote:Op zondag 7 maart 2010 19:46 schreef sitting_elfling het volgende:

[..]

I know, troep zoals 5AB, Cummings en Geely is goed zolang de bubble nog niet barst. Daarna is het hard wegrennenAl blijf ik erbij dat Geely nog steeds de potentie heeft om te verdubbelen.

Wat is er eigenlijk de 1e maand met je portfolio gebeurt? Tot een gegeven moment loopt je portfolio beter en vanaf 18 januari ongeveer loopt het 1 op 1 met de andere beurzenquote:Op zondag 7 maart 2010 19:33 schreef tony_clifton- het volgende:

[..]

Om eventjes grafisch te illustreren; fonds Tony C vs. de BEL20 en Dow Jones.

[ afbeelding ]

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ahja, snap je punt. Het was inderdaad meer bedoeld als vergelijking as is.quote:Op zondag 7 maart 2010 19:43 schreef Dinosaur_Sr het volgende:

[..]

nou ja, als je USD genoteerde aandelen hebt, maar de DJIA in USD laat, dan is de vergelijking ws. niet eerlijk

Als je de DJIA in euros omrekent, denk ik dat ie ver boven de tony_flicton index uitkomt

Waarbij een % of 8 in drie maanden natuurlijk een mega bovengemiddeld rendement is

De DJ staat nu 1,5% hoger YTD ofzo, het grootste gedeelte van de meerwaarde dan zou je ook kunnen bereiken door long te gaan op de dollar. Door US-aandelen te kopen doe je dat ongewild ook...

Wellicht is jouw portfolio in de eerste instantie gewoon een hoge beta portfolio.quote:Op zondag 7 maart 2010 19:33 schreef tony_clifton- het volgende:

[..]

Toch merk ik voorlopig vooral een schaalverschil. Wanneer het globaal goed gaat gaat het goed, wanneer 't minder gaat gaat 't ineens héél slecht.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Waarom denk je dat dan? Want bijv G4S, een willekeurig groot security bedrijf, doet het heel erg goed.quote:Op zondag 7 maart 2010 19:35 schreef Dinosaur_Sr het volgende:

Eingelijk denk ik dat op middellange termijn security er ook 1 is, maar geen idee hoe je dat naar een beleggingsidee kunt vertalen.

Ain't nothing to it but to do it.

Greece

Greece

Veolia heb ik wel eens naar gekeken, evenals Deere en Potash.quote:Op zondag 7 maart 2010 19:47 schreef JimmyJames het volgende:

[..]

Aan welke bedrijven denk je dan?

Monsanto, Deere en Potash voor de landbouw? Veolia voor het water?

Mijn beperking om in te stappen is dat de waarderingen inmiddels wel erg hoog zijn.

Maar mochten ze nog eens omlaag komen is mijn voorlopige shorlist:

- Bunge (BG) ; zojuist hun potash divisie verkocht voor goed geld

- Syngenta

- Mahindra & Mahnidra ; el cheapo tractoren met wat exposure naar India auto's, interessant business model waarbij ze een uitgebreid serivce model naar agrariers hebben, ik zie hun ook wel uitbrieden naar bijvoorbeeld Afrika, goed geleid bedrijf imho, slimme ideeen, erg open minded

- Arcadis, helaas wel aan de prijs inmiddels, hebben boeiende ideen zoals gaswin uit vuilnisbelt project in Brazilie. Gecombineerd met non nonsense doe maar normaal NL management.

waarom ik dat denk? Een verbliljf in een BRIC land doet je inzien dat de perceptie in dat soort landen van wat belangrijk is soms heeeeeel anders is dan in Nederlandquote:Op zondag 7 maart 2010 19:51 schreef Mendeljev het volgende:

[..]

Waarom denk je dat dan? Want bijv G4S, een willekeurig groot security bedrijf, doet het heel erg goed.

[ afbeelding ]

3 van die 4 bedrijven staan bij ons op in studenten investment fonds van de universiteit ook op de shortlistquote:Op zondag 7 maart 2010 19:52 schreef Dinosaur_Sr het volgende:

[..]

Veolia heb ik wel eens naar gekeken, evenals Deere en Potash.

Mijn beperking om in te stappen is dat de waarderingen inmiddels wel erg hoog zijn.

Maar mochten ze nog eens omlaag komen is mijn voorlopige shorlist:

- Bunge (BG) ; zojuist hun potash divisie verkocht voor goed geld

- Syngenta

- Mahindra & Mahnidra ; el cheapo tractoren met wat exposure naar India auto's, interessant business model waarbij ze een uitgebreid serivce model naar agrariers hebben, ik zie hun ook wel uitbrieden naar bijvoorbeeld Afrika, goed geleid bedrijf imho, slimme ideeen, erg open minded

- Arcadis, helaas wel aan de prijs inmiddels, hebben boeiende ideen zoals gaswin uit vuilnisbelt project in Brazilie. Gecombineerd met non nonsense doe maar normaal NL management.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Het kan, maar iets moet dat drijven. Oplopende overheidstekorten en deleveraging werken juist de andere kant op, maar je weet inderdaad nooit.quote:Op zondag 7 maart 2010 19:43 schreef sitting_elfling het volgende:

[..]

Het klinkt allemaal geloofwaardig maar ik zie een scenario waarin de groei van de P/E nieuwe historische hoogtes zal bereiken ook niet onwaarschijnlijk.

Ik had het over oneindige groei in P/E, oftewel een earningsyield die naar nul gaat. Dat zal nooit gebeuren, al kan de earningsyield wel lang heel laag blijven, zoals we hebben gezien.quote:Een scenario met oneindige groei is nog nooit ergens voorgekomen, ook al kun je zeggen dat gemiddeld genomen er altijd groei is in een land. Over erg lange termijn dan hae

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Mag/kun je die met ons delen?quote:Op zondag 7 maart 2010 19:54 schreef sitting_elfling het volgende:

[..]

3 van die 4 bedrijven staan bij ons op in studenten investment fonds van de universiteit ook op de shortlistVooral Mahindra&Mahindra is troep. Same goes for Tata Motors.

Please Move The Deer Crossing Sign

Wat betreft het themabeleggen hebben de sprookjes van Het land van Ooit de belegger ook geen goed gedaan dus ik hoopte op wat inside informatie van jouw kant.quote:Op zondag 7 maart 2010 19:54 schreef Dinosaur_Sr het volgende:

[..]

waarom ik dat denk? Een verbliljf in een BRIC land doet je inzien dat de perceptie in dat soort landen van wat belangrijk is soms heeeeeel anders is dan in Nederland

Ain't nothing to it but to do it.

Greece

Greece

waarom troep (m.b.t M&M)quote:Op zondag 7 maart 2010 19:54 schreef sitting_elfling het volgende:

Vooral Mahindra&Mahindra is troep. Same goes for Tata Motors.

niet echt inside, maar wat wij thans in NL als geheel vanzelfsprekend beschouwen is het dat n.m.m. en die van de rest van de wereld over een tijdje vast niet meer.quote:Op zondag 7 maart 2010 19:57 schreef Mendeljev het volgende:

[..]

Wat betreft het themabeleggen hebben de sprookjes van Het land van Ooit de belegger ook geen goed gedaan dus ik hoopte op wat inside informatie van jouw kant.

Raytheon is er trouwens ook een, hoe onethisch ook

Gedeeltelijk akkoord; momenteel is het inderdaad eentje met hoger-dan-gemiddeld-risico. Wanneer er echter 'goeie' dingen gebeuren (waar ik op anticipeer) krijg je beelden zoals in januari.quote:Op zondag 7 maart 2010 19:51 schreef SeLang het volgende:

[..]

Wellicht is jouw portfolio in de eerste instantie gewoon een hoge beta portfolio.

Tussen die momenten fluctueert het gewoon mee rond een niveau dat hoger of lager dan dat van de indexen ligt, wat ook normaal is...

SE, die opstoot viel toe te schrijven aan een paar bedrijven met een vliegende start in de eerste beursweek van 't jaar. Eentje dat 25% steeg na 't bereiken van een mijlpaal, K+S had geloof ik een heel goeie eerste week, om vervolgens grotendeels terug te vallen (weet niet meer precies waarom 't zo lelijk deed die periode).

Beide gevallen hebben we besproken tijdens een aantal meetings een week terug. In hoeverre moeten we nog kijken naar P/E waarderingen en in welke mate is zo'n cijfer vertroebeld door earnings die heen en weer schommelen tussen realiteit en fantasievol boekhouden.quote:Op zondag 7 maart 2010 19:57 schreef SeLang het volgende:

[..]

Het kan, maar iets moet dat drijven. Oplopende overheidstekorten en deleveraging werken juist de andere kant op, maar je weet inderdaad nooit.

Ik had het over oneindige groei in P/E, oftewel een earningsyield die naar nul gaat. Dat zal nooit gebeuren, al kan de earningsyield wel lang heel laag blijven, zoals we hebben gezien.

Timing is a bitch, en een fundmanager heeft natuurlijk geen behoefte aan je gepraat als je hem probeert te vertellen dat de markten overgewaardeerd zijn en dat nog wel even kunnen blijven. Die wil maar 1 ding, winst en wel zo snel en consistent mogelijk.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Kijk nu wordt het interessant. Was die meeting een vrijblijvend borrelpraatje werden er feiten aangedragen? Hoeveel procent vertroebeling geeft dat ongeveer over de hele index, dat fantasierijk boekhouden? Wat waren de schattingen daarover?quote:Op zondag 7 maart 2010 20:03 schreef sitting_elfling het volgende:

[..]

Beide gevallen hebben we besproken tijdens een aantal meetings een week terug. In hoeverre moeten we nog kijken naar P/E waarderingen en in welke mate is zo'n cijfer vertroebeld door earnings die heen en weer schommelen tussen realiteit en fantasievol boekhouden.

Als dat een belangrijke factor is dan overschat je de P/E ten opzichte van het verleden, oftewel aandelen zijn nog veel duurder dan ze nu lijken.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

nu wordt het nog interessanter. Wat doen feiten ertoe?quote:Op zondag 7 maart 2010 20:11 schreef SeLang het volgende:

[..]

Kijk nu wordt het interessant. Was die meeting een vrijblijvend borrelpraatje werden er feiten aangedragen?

beleggen is 95% emotie en massahypnose en 5% feiten. Voor asset managers en het publiek alike.

En voor de GS'sen van de wereld ivp emotie voorkennis.

Nog iets; een aandeel gaat toch niet crashen indien de inkomsten/winst in stijgende lijn is?

Dat is toch de basis van mijn porteuille. Ik ken ms niet zoveel van economie, ik ga er gewoon van uit dat de huidge kwartalen beter gaan zijn dan die van 2009.

Indien niet spring ik er wel uit, en goeie beslissingen compenseren de slechte. Heb tenslotte ook 2 aandelen op -50%.

Da's in ieder geval mijn strategie...

Dat is toch de basis van mijn porteuille. Ik ken ms niet zoveel van economie, ik ga er gewoon van uit dat de huidge kwartalen beter gaan zijn dan die van 2009.

Indien niet spring ik er wel uit, en goeie beslissingen compenseren de slechte. Heb tenslotte ook 2 aandelen op -50%.

Da's in ieder geval mijn strategie...

Een discussie over de onnauwkeurigheid van een parameter in een kwantitatieve methode heeft alleen zin als je een indicatie geeft van de grootte van die fouten. Alleen dan kun je conclusies trekken of dat significante invloed heeft op de uitkomst.quote:Op zondag 7 maart 2010 20:13 schreef Dinosaur_Sr het volgende:

[..]

nu wordt het nog interessanter. Wat doen feiten ertoe?

beleggen is 95% emotie en massahypnose en 5% feiten. Voor asset managers en het publiek alike.

En voor de GS'sen van de wereld ivp emotie voorkennis.

Jouw punt is waarschijnlijk dat je denkt dat de hele methode onbruikbaar is om een andere reden (volledig emotiegedreven over een periode van 20 jaar) maar dat is dan een andere discussie.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

PC's zijn klaar

Sja, en dan heb je een excel file met 20.000 backtest resultaten...

Sja, en dan heb je een excel file met 20.000 backtest resultaten...

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

nou ja, mijn punt is dat je teveel nadruk op rationaliteit legt. Wat prima is als je een comfortzone voor jezelf wil formuleren. Maar dat het uiteindelijk in de praktijk niet zoveel zegt over (totaal)rendement.quote:Op zondag 7 maart 2010 20:35 schreef SeLang het volgende:

[..]

Een discussie over de onnauwkeurigheid van een parameter in een kwantitatieve methode heeft alleen zin als je een indicatie geeft van de grootte van die fouten. Alleen dan kun je conclusies trekken of dat significante invloed heeft op de uitkomst.

Jouw punt is waarschijnlijk dat je denkt dat de hele methode onbruikbaar is om een andere reden (volledig emotiegedreven over een periode van 20 jaar) maar dat is dan een andere discussie.

De vrijblijvende borrelpraat was na afloop voor iedereen die kwam voor het gratis voedsel c.q netwerken.quote:Op zondag 7 maart 2010 20:11 schreef SeLang het volgende:

[..]

Kijk nu wordt het interessant. Was die meeting een vrijblijvend borrelpraatje werden er feiten aangedragen? Hoeveel procent vertroebeling geeft dat ongeveer over de hele index, dat fantasierijk boekhouden? Wat waren de schattingen daarover?

Als dat een belangrijke factor is dan overschat je de P/E ten opzichte van het verleden, oftewel aandelen zijn nog veel duurder dan ze nu lijken.

Feiten werden er niet aangedragen, meer gedachtes/stellingen met wat kleine ondersteuningen op powerpoint. Zo was men het er over eens dat de top van fantasie boekhouden wel eens hebben kunnen zien of dat we er dicht bij zitten. Men verwacht dat de regulering het kortstondig weet af te zwakken tot het moment we weer spuit 11 op de markten krijgen waar fantasie boekhouden weer in alle glorie terugkomt. Sinds er ook geen wetboek is hoe je precies moet boekhouden kun je de oude methodes ook niet echt veranderen maar meer nieuwe regels die de transparantie in diskrediet brengen tegenhouden.

Iedereen was het er wel over eens dat fantasie boekhouden te veel aanwezig is in de markten en in wezen 1 grote "fuck you" is voor de aandeelhouders. En dan met name de grote Financials en de kleine small/midcap bedrijven die agressieve exponentiële groei doormaken. De P/E waarderingen van die kleine bedrijven zijn in wezen nog veel te laag. (ook al zit het al bovengemiddeld hoog).

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Hier kom ik nog op terugquote:

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Heb je iets beters?quote:Op zondag 7 maart 2010 21:03 schreef Dinosaur_Sr het volgende:

[..]

nou ja, mijn punt is dat je teveel nadruk op rationaliteit legt. Wat prima is als je een comfortzone voor jezelf wil formuleren. Maar dat het uiteindelijk in de praktijk niet zoveel zegt over (totaal)rendement.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

De kwartalen qua groei in 2009 groeiden haast exponentieelquote:Op zondag 7 maart 2010 20:18 schreef tony_clifton- het volgende:

Nog iets; een aandeel gaat toch niet crashen indien de inkomsten/winst in stijgende lijn is?

Dat is toch de basis van mijn porteuille. Ik ken ms niet zoveel van economie, ik ga er gewoon van uit dat de huidge kwartalen beter gaan zijn dan die van 2009.

Indien niet spring ik er wel uit, en goeie beslissingen compenseren de slechte. Heb tenslotte ook 2 aandelen op -50%.

Da's in ieder geval mijn strategie...

Ik gooi m'n aandelen er na maximaal 25% verlies uit afhankelijk van de grootte in mijn portfolio. 50% verlies laat ik nooit toe. Mits het aandeel opeens failliet is gegaan en binnen 2 dagen ineens keldert met tientallen procenten. Ja is gebeurt! (

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

accepteer dat het gaat om je eigen risicoperceptie, en niet om een alomvattende wijsheid. Je bepaalt zelf je risico/reward grens. In jouw geval lijk je extreem risico avers te zijn (wat prima is, geen waardeoordeel). De markt zelf is echter irrationeel, en niet voorspelbaar noch timebaar.quote:

Het niveau is wel plotsklaps afgezwakt hoor. Gaan we nu ineens ontkennen dat B&H werkt..

Ain't nothing to it but to do it.

Greece

Greece

Elke methode is een risk/reward methode want er zijn natuurlijk geen zekerheden in deze business. Wat ik gebruik is een methode om risk/reward te bepalen als je een lange termijn horizon hebt. Ik ken geen methodes om de markt op korte termijn te 'timen'.quote:Op zondag 7 maart 2010 21:23 schreef Dinosaur_Sr het volgende:

[..]

accepteer dat het gaat om je eigen risicoperceptie, en niet om een alomvattende wijsheid. Je bepaalt zelf je risico/reward grens.

Het is trouwens wel een beetje meer dan alleen mijn risicoperceptie. Het is een verband dat je theoretisch gewoon verwacht, dus geen "toevallige" correlatie. Daarnaast is er een historische record zolang de beurs bestaat en data beschikbaar is. Dat is inclusief bubbles, crashes, twee wereldoorlogen, hoge inflatie, lage inflatie, etc etc. Als de aarde wordt verwoest door een meteoriet dan zal het minder goed kloppen, maar de hoeveelheid stresstest die het heeft gehad geeft wel vertrouwen.

Ik leef ervan, dus ik ga inderdaad niet het risico lopen dat ik opnieuw moet gaan werken. Overigens weet ik dat mensen mij straks van precies het tegenovergestelde gaan beschuldigen als ik op >50% lagere waarderingen vallende messen ga vangen.quote:In jouw geval lijk je extreem risico avers te zijn (wat prima is, geen waardeoordeel).

Helemaal mee eens. Ik heb ook nooit iets anders beweerd.quote:De markt zelf is echter irrationeel, en niet voorspelbaar noch timebaar.

[ Bericht 2% gewijzigd door SeLang op 07-03-2010 21:57:24 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik vind dit eigenlijk wel een heel sterk argument. Als je nagaat wat voor shit er allemaal is gebeurt de afgelopen 100 jaar en je rekent alleen de huidige crisis niet mee moeten we dat ook wel kunnen doorstaan!quote:Op zondag 7 maart 2010 21:49 schreef SeLang het volgende:

[..]

Het is trouwens wel een beetje meer dan alleen mijn risicoperceptie. Het is een verband dat je theoretisch gewoon verwacht, dus geen "toevallige" correlatie. Daarnaast is er een historische record zolang de beurs bestaat en data beschikbaar is. Dat is inclusief bubbles, crashes, twee wereldoorlogen, hoge inflatie, lage inflatie, etc etc. Als de aarde wordt verwoest door een meteoriet dan zal het minder goed kloppen, maar de hoeveelheid stresstest die het heeft gehad geeft wel vertrouwen.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Bij recente bankfaillissementen in de VS blijkt uit publicaties van FDIC, dat die banken hun assets steeds met 25-35% overgewaardeerd hadden. En dat zijn dan meestal kleine en middelgrote banken, hoe je dat naar andere financials moet extrapoleren durf ik niet in te schatten. Hoe andere sectoren hun balansen opleuken weet ik niet.quote:Op zondag 7 maart 2010 20:11 schreef SeLang het volgende:

Hoeveel procent vertroebeling geeft dat ongeveer over de hele index, dat fantasierijk boekhouden? Wat waren de schattingen daarover?

Die wijsheid over Amerikaanse banken had ik overigens uit deze blogpost van Denninger:

All You Need To Know About Bank Balance-Sheet Fraud

Ook dit weekend over Amerikaanse banken, twee interessante verhalen bij Mish:

Banken moeten kredietverliezen erkennen. Gevolg: faillisementen, kredietcontractie, liquidatiegolf?

Credit unions vragen rekeninghouders a.u.b. hun geld weg te halen (FDIC verzekeringspremies te duur!)

All You Need To Know About Bank Balance-Sheet Fraud

Ook dit weekend over Amerikaanse banken, twee interessante verhalen bij Mish:

Banken moeten kredietverliezen erkennen. Gevolg: faillisementen, kredietcontractie, liquidatiegolf?

Credit unions vragen rekeninghouders a.u.b. hun geld weg te halen (FDIC verzekeringspremies te duur!)

Als je een beetje slim bent in die andere sectoren laat je onbetrouwbare investeringen bij die banken onderbrengen die o zo kredietwaardig zijn.quote:Op zondag 7 maart 2010 22:39 schreef dvr het volgende:

[..]

Bij recente bankfaillissementen in de VS blijkt uit publicaties van FDIC, dat die banken hun assets steeds met 25-35% overgewaardeerd hadden. En dat zijn dan meestal kleine en middelgrote banken, hoe je dat naar andere financials moet extrapoleren durf ik niet in te schatten. Hoe andere sectoren hun balansen opleuken weet ik niet.

Ik denk dat je dat heel moeilijk kunt extrapoleren, aangezien sommige banken zich juist richten op een beperkte markt. In die markt kunnen de risico's groter of kleiner zijn.quote:Op zondag 7 maart 2010 22:39 schreef dvr het volgende:

[..]

Bij recente bankfaillissementen in de VS blijkt uit publicaties van FDIC, dat die banken hun assets steeds met 25-35% overgewaardeerd hadden. En dat zijn dan meestal kleine en middelgrote banken, hoe je dat naar andere financials moet extrapoleren durf ik niet in te schatten. Hoe andere sectoren hun balansen opleuken weet ik niet.

Het sterkste argument vind ik dat de inverse mediaan van alle Shiller P/E nagenoeg gelijk is aan het reele jaarlijkse rendement na meer dan 100 jaar beleggen, dat geeft je meteen het inzicht dat de stand van de Shiller P/E een maatstaf is voor het te verwachten rendement. Ook verschilt de mediaan tot 1920, 1930, 1960 of nu niet zo heel erg ten opzichte van elkaar dus de methodiek van kopen op 0.X*mediaan heeft ten alle tijden in de geschiedenis gewerkt met een daarbij vooraf inschatbaar rendement. oh oh oh wat is beleggen toch simpelquote:Op zondag 7 maart 2010 22:32 schreef sitting_elfling het volgende:

[..]

Ik vind dit eigenlijk wel een heel sterk argument. Als je nagaat wat voor shit er allemaal is gebeurt de afgelopen 100 jaar en je rekent alleen de huidige crisis niet mee moeten we dat ook wel kunnen doorstaan!

Ain't nothing to it but to do it.

Greece

Greece

Kijk iemand die het snapt!quote:Op maandag 8 maart 2010 14:19 schreef Mendeljev het volgende:

[..]

Het sterkste argument vind ik dat de inverse mediaan van alle Shiller P/E nagenoeg gelijk is aan het reele jaarlijkse rendement na meer dan 100 jaar beleggen, dat geeft je meteen het inzicht dat de stand van de Shiller P/E een maatstaf is voor het te verwachten rendement. Ook verschilt de mediaan tot 1920, 1930, 1960 of nu niet zo heel erg ten opzichte van elkaar dus de methodiek van kopen op 0.X*mediaan heeft ten alle tijden in de geschiedenis gewerkt met een daarbij vooraf inschatbaar rendement. oh oh oh wat is beleggen toch simpel

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Bummer, fout gevonden in m'n testfile.

Resultaten zijn onbetrouwbaar dus alle testen moeten opnieuw.

Resultaten zijn onbetrouwbaar dus alle testen moeten opnieuw.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

De periodes waarin je leeft zijn gewoon niet lang genoeg om hiervan echt gebruik te kunnen maken en de verschillen te klein. Moet je dan 20 jaar wachten voor het ideale instapmoment? Het is heel goed mogelijk, zelfs waarschijnlijk, dat wij Selangs ideale instapmoment nooit meer zien in onze levenstijd. En dan heb je daar met 1,1% rente zitten wachten.

Ik kan er nog steeds niet bij dat je op je geld hebt kunnen blijven zitten toen de AEX op 194 stond. Chapeau voor de discipline trouwens! Maar als je alle data van voor 1945 (andere wereld) als niet relevant beschouwt dan was dat toch al een mooi instappunt denk ik. Het rendement dat toen in één jaar met een beetje leverage te maken was geweest (1000%) is nooit meer in te halen.