Biggs's Tips for Rich: Expect War, Study Blitz, Mind Markets

quote:Jan. 30 (Bloomberg) -- Barton Biggs has some offbeat advice for the rich: Insure yourself against war and disaster by buying a remote farm or ranch and stocking it with ``seed, fertilizer, canned food, wine, medicine, clothes, etc.''

Biggs is no paranoid survivalist. He was chief global strategist at Morgan Stanley before leaving in 2003 to form hedge fund Traxis Partners. He doesn't lock and load until the last page of this smart look at how World War II warped share prices, gutted wealth and remains a warning to investors. His message: Listen to markets, learn from history and prepare for the worst.

``Events move much faster than anyone expects,'' he says, ``and the barbarians are on top of you before you can escape.''

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

bron: http://www.federalreserve(...)netary/20070131a.htmquote:For immediate release

The Federal Open Market Committee decided today to keep its target for the federal funds rate at 5-1/4 percent.

Recent indicators have suggested somewhat firmer economic growth, and some tentative signs of stabilization have appeared in the housing market. Overall, the economy seems likely to expand at a moderate pace over coming quarters.

Readings on core inflation have improved modestly in recent months, and inflation pressures seem likely to moderate over time. However, the high level of resource utilization has the potential to sustain inflation pressures.

The Committee judges that some inflation risks remain. The extent and timing of any additional firming that may be needed to address these risks will depend on the evolution of the outlook for both inflation and economic growth, as implied by incoming information.

Voting for the FOMC monetary policy action were: Ben S. Bernanke, Chairman; Timothy F. Geithner, Vice Chairman; Susan S. Bies; Thomas M. Hoenig; Donald L. Kohn; Randall S. Kroszner; Cathy E. Minehan; Frederic S. Mishkin; Michael H. Moskow; William Poole; and Kevin M. Warsh.

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

dat ze de rente gelijk houden lijkt me verstandig, maar what the heck??? "stabilization in the housing market"? krijgen hunnie ander nieuws dan wij ofzo?

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

NEWS

Fed cuts a key interest rate by a half-percentage point, second significant cut in over a week, to combat recession. More soon.

[ Bericht 44% gewijzigd door Perrin op 30-01-2008 20:23:09 ]

Fed cuts a key interest rate by a half-percentage point, second significant cut in over a week, to combat recession. More soon.

Piekje:quote:Jan. 30 (Bloomberg) -- The Federal Reserve lowered its benchmark interest rate by half a percentage point to 3 percent, the second cut in as many weeks, to prevent the U.S. economy from sinking into a recession.

``Today's policy action, combined with those taken earlier, should help to promote moderate growth over time and to mitigate the risks to economic activity,'' the Federal Open Market Committee said in a statement after meeting today in Washington. ``However, downside risks to growth remain.''

The move, coupled with the Jan. 22 emergency cut of three- quarters of a point, is the fastest easing of monetary policy since 1990. Hours before the decision was announced, the Commerce Department reported that gross domestic product grew 0.6 percent in the fourth quarter, half the pace forecast by economists.

``Financial markets remain under considerable stress, and credit has tightened further for some businesses and households,'' the Fed said today. ``Recent information indicates a deepening of the housing contraction as well as some softening in labor markets.''

Fed officials said they will continue to assess financial markets and the economy ``and will act in a timely manner as needed.''

Chairman Ben S. Bernanke and the Fed's Board of Governors also voted to cut the discount rate, the cost of direct loans from the central bank, to 3.5 percent from 4 percent.

[ Bericht 44% gewijzigd door Perrin op 30-01-2008 20:23:09 ]

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

ow, dow: jaartal beter invullen volgende keer

het is 2008, niet 2007.....

het is 2008, niet 2007.....

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Best tof, zo'n oud persbericht. In retrospect, enzo.quote:Op woensdag 30 januari 2008 20:14 schreef simmu het volgende:

dat ze de rente gelijk houden lijkt me verstandig, maar what the heck??? "stabilization in the housing market"? krijgen hunnie ander nieuws dan wij ofzo?

I'm trying to make the 'net' a kinder, gentler place. One where you could bring the fuckin' children.

hehe! ik had al gecorrigeerd.quote:Op woensdag 30 januari 2008 20:31 schreef gronk het volgende:

[..]

Best tof, zo'n oud persbericht. In retrospect, enzo.

ah wel: nu een rally, dan kunnen ze weer naar beneden. nja, dit geintje kunnen ze nog 6 x doen ofzo dan?

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Ook wel interessant:

Anybody seen our gold?

[ Bericht 11% gewijzigd door Perrin op 30-01-2008 20:39:51 ]

Anybody seen our gold?

quote:This advertisement, sponsored by GATA and costing $264,426.26, is scheduled to appear in The Wall Street Journal on Thursday, January 31, 2008.

[ Bericht 11% gewijzigd door Perrin op 30-01-2008 20:39:51 ]

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

quote:Weet Wellink meer?

DFT

De Europese beurzen zullen vandaag consolideren tot aan het rentebesluit van de Fed, wat vanavond kwart over acht Nederlandse tijd bekend zal worden gemaakt. Alles minder dan een additionele renteverlaging met 50 basispunten tot 3 procent zou volgens marktvolgers een nieuwe verkoopgolf kunnen initiëren. Hoewel de zaken zich in de laatste dagen weer verbeteren is er nog erg veel onzekerheid in de markt aanwezig.

Een toenemend aantal marktspelers ziet niet hoe de Fed de aandelen vanaf de huidige niveau’s nog verder kunnen liften. Indien er inderdaad een additionele 50 basispunten afgaat, dan is de Federal Fund rate, de overnight lending rate tussen banken, in één week tijd met 125 basispunten verlaagd. Ongekend! Dit geeft te denken dat er veel meer aan de hand is dan wat de markt op dit moment weet.

Gisteren publiceerde de Fed de resultaten van de meest recente veiling van $30 miljard. De lagere rente en de nu afgeronde vier veilingsessies hebben de banken wel degelijk geholpen, de interbank-renten zijn weer gedaald, maar hebben geen impact gehad op de consumenten. De bedoeling was dat het uitlenen van geld aan particulieren, hypotheken en andere consumentenleningen, zou intensiveren, maar dat blijkt niet het geval te zijn. Juist het tegenovergestelde heeft plaatsgevonden, de voorwaarden voor het lenen van geld zijn veel strakker geworden, waardoor er minder wordt geleend.

Het negatieve nieuws uit de Amerikaanse huizenmarktsector zet onverdroten voort. Gisteren werd bekend dat er in 2007 in totaal 75 procent meer executieverkopen hebben plaatsgehad dan over 2006. Verder bleek uit de S& P/Case-Shiller home price index dat de gemiddelde huizenprijs in de 20 grootstedelijke metropolitaanse gebieden in Amerika in de maand november met 7,7 procent zijn gedaald ten opzichte van dezelfde periode één jaar eerder. Dit is de elfde achtereenvolgende daling van de gemiddelde huizenprijs en de grootste tot nu toe sinds de zogenaamde 20 city-index in 2000 werd geïntroduceerd.

De huizenmarktcrisis verdiept zich dan ook steeds verder, waarbij nog meer afschrijvingen op subprime hypotheken en subprime -gerelateerde effecten zeer waarschijnlijk in het verschiet liggen. Vanochtend kwam de Zwitserse zakenbank UBS met de voorlopige jaarcijfers. UBS meldde dat het over 2007 in totaal voor een bedrag van $ 18,7 miljard aan afschrijvingen moet nemen op subprime hypotheken en/of gerelateerde effecten. De markt hield er rekening mee dat er groot zou moeten worden afgeschreven, naar schatting $12,5 miljard, maar schrikt nu van de daadwerkelijke hoogte van het bedrag.

Ook DNB-president Wellink waarschuwt vandaag dat het aanhouden van de subprime-crisis de Nederlandse banken harder kan treffen dan nu het geval is. Wellink spreekt vandaag in de Tweede Kamer in een hoorzitting over de internationale kredietcrisis. Wat weet hij meer dan de markt op dit moment weet? Het wordt hoog tijd dat de Nederlandse financiële waarden zelf naar buiten treden met de details over de stand van zaken met betrekking tot hun exposure tot eventuele afschrijvingen op subprime hypotheken en/of gerelateerde effecten.

Voor de komende richting van de markt blijf ik kijken naar de ontwikkeling van de S&P500. Gisteren is deze breed samengestelde index gesloten op 1362. Dit is acht punten onder het neerwaartse uitbreekniveau van 1370. Afgelopen vrijdag ketste de rebound herstelbeweging van de S&P500 af op het 1368-niveau.

Indien de S&P500 er vandaag in slaagt om zich in hoog volume door de 1370 opwaarts uit te werken, als gevolg van het Fed rentebesluit of begeleidende verklaring, dan zal de grootste verkoopdruk opdrogen en kan de markt verder herstellen. Indien de opgang weer smoort op de 1370 of lager en de S&P500 vandaag neerwaarts keert, verslechtert het beeld voor de nabije toekomst weer.

De AEX zal zich laten leiden door de ontwikkelingen in Amerika. Veel positiefs is er vanochtend niet te melden. U weet hoe ik erover denk. Blijf voorzichtig.

Wel een zinnig kwootje van een beursforum:

quote:Dat de FED in een tijdsbestek van een dikke week de rente met 125 basispunten verlaagt moet toch bij veel beleggers de wenkbrouwen doen gaan fronsen. Nee, de haren recht overeind doen gaan staan. Immers, wat is de noodzaak van zo'n mega-stap? Die kleine rentestapjes uit het verleden van telkens een kwartje waren meestal zalvend voor de beurzen. Maar dit, nee daar krijg ik een akelig gevoel bij.

Want zei de FED zojuist niet dat "neerwaartse risico's groei aanhouden"? En ook: "dat krediet moeilijker te krijgen is voor veel huishoudens en bedrijven"? Dus dat de kredietkraan straks voor velen dicht gaat! Moet jij geld hebben?, toon me je zekerheden! Zekerheden?, ja maar dat was vroeger niet nodig. Vroeger is voorbij, geen zekerheden geen geld!

Dat is, beste beleggers, het toekomstbeeld straks bij banken en verzekeraars. U zult toch met mij moeten begrijpen dat er zoveel, zo verschrikkelijk veel geld weg, verdampt, foetsie is dat het roer bij banken wel om moet? Dus waar komt straks de groei vandaan? Wat ik zie is paniekvoetbal van de FED. De olieprijs wil niet dalen(en dat moet echt), grondstoffen moeten ook dalen maar het gebeurt amper. Dus gaat de FED er gemakshalve vanuit dat grondstoffen nog aan een ferme daling zullen beginnen.

En zie hiermee het grote risico wat de FED nu neemt. Ze laat het anti-inflatoir beleid volledig los en gaat op de grote goktoer. En dat geeft mij het vermoeden dat er grote onzekerheid is onder de heren beleidmakers. Hopelijk wordt er goed gegokt. Stagflatie ligt op de loer.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

als goedmakertje dan een overzichtje slecht nieuws danquote:Op woensdag 30 januari 2008 20:31 schreef gronk het volgende:

[..]

Best tof, zo'n oud persbericht. In retrospect, enzo.

van mish:http://globaleconomicanalysis.blogspot.com/

en voor de hard core economen dan: ook van mish: http://globaleconomicanal(...)ves-go-negative.html

banken moeten nu al lenen om hun reserves aan te vullen. wat ik mij dan afvraag (heb mijn basiscertificaat actuariaat) bedoelen ze dan de reserves of de voorzieningen. dat zijn andere dingen, en is mij hier niet duidelijk. ik vermoed dat het gaat om de voorzieningen.

ik post niet de hele artikelen, wordt nl wel erg lang dan, vandaar...

drugshond, je vroeg je toch af wat er nu eigenlijk niet naar buiten wordt gebracht he?

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

stagflatie of deflatie. remeber japan? die zijn er nog niet uit!quote:Op woensdag 30 januari 2008 21:13 schreef Perrin het volgende:

Wel een zinnig kwootje van een beursforum:

[..]

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

er zijn wel artikelen die het wel meenemen hoor: http://globaleconomicanal(...)of-walking-away.htmlquote:Op woensdag 30 januari 2008 10:54 schreef freud het volgende:

Het dilemma om mensen realistisch in te lichten over deze crisis is lastig, aangezien het voorlichten ook een selffulfilling prophecy effect kan hebben. Ik denk wel dat door de stroom info langzaam op te voeren, het wel beter ingemasseerd kan worden bij de mensen. Het vertrouwen is wat robuuster denk ik als je het geleidelijk brengt.

Daarom verbaas ik me erover dat over deze hele situatie bijna uitsluitend met financiële mensen is gesproken, maar dat ik nog weinig artikelen heb gezien van (massa)psychologen over hoe je een bevolking moet behandelen bij zo'n crisis. De economie is in dit soort situaties bijna net zo afhankelijk van de financiële kant als de psychologische. Een gedegen psychologische analyse en aanpak is dus net zo cruciaal als een daadwerkelijk financieel reddingsplan.

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Problems Bernanke Facesquote:

Falling real estate prices

Subprime housing mess

Alt-A mortgage mess

Pay Option ARM mess

Sharply rising unemployment

Rising credit card defaults

Commercial Real Estate implosion

Global wage arbitrage

Falling US dollar

Overheating China

Slowing global economy

Tapped out consumers

Implosion of $500 trillion in derivatives

Solvency issues at banks

Forced unwind of massive Yen carry trade

Boomer retirement

Pension plan assumptions in an economy starving for yield

Rising corporate defaults

http://globaleconomicanal(...)hat-cant-happen.html

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

ja, maar de bodem is voorlopig wel gevonden,eerst wachten op de effecten en het lijkt te houden.

Maar hypotheken worden niet meer makkelijk gegeven en verpakken van leningen is onmogelijk geworden, hoge risico's hoge rentes, no matter what FED says

Maar hypotheken worden niet meer makkelijk gegeven en verpakken van leningen is onmogelijk geworden, hoge risico's hoge rentes, no matter what FED says

Aardige sell-off naar het einde toe, de pleister hecht niet echt lijkt het. FED is ook weer even uitgespeeld met zijn Hansaplast.

ja de laatste kogel heeft ie net laten vallen.quote:Op woensdag 30 januari 2008 21:11 schreef Drugshond het volgende:

[ afbeelding ]

Ik denk dat die uzi van Ben B. ver leeg is.

Maar de meeste ellende is nu bekend, en door de dollardaling is de concurrentiepositie tov Europa sterk verbeterd.

En verdere daling op de beurzen zie ik nu ff niet, stijging ook niet echt, tenzij de inkomenspositie van Joe sixpack en Mary creditcard sterk verbeterd

[ Bericht 12% gewijzigd door henkway op 30-01-2008 22:12:54 ]

niet helemaal. de verzekeraars moeten nog met de billen bloot, en de banken zijn nog niet klaar met afschrijven. de huizenellende is nog niet op zn hoogtepunt, en wie weet waar dat eindigt. en dat heeft gevolgen voor joe sixpack en mary creditcard!quote:Op woensdag 30 januari 2008 22:04 schreef henkway het volgende:

[..]

Maar de meeste ellende is nu bekend, en door de dollardaling is de concurrentiepositie tov Europa sterk verbeterd.

En verdere daling op de beurzen zie ik nu ff niet, stijging ook niet echt, tenzij de inkomenspositie van Joe sixpack en Mary creditcard sterk verbeterd

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

nou vind ik niet leuk dat je dat zegt ik heb net vandaag 10 puts RD feb 27 geschreven,quote:Op woensdag 30 januari 2008 22:26 schreef simmu het volgende:

[..]

niet helemaal. de verzekeraars moeten nog met de billen bloot, en de banken zijn nog niet klaar met afschrijven. de huizenellende is nog niet op zn hoogtepunt, en wie weet waar dat eindigt. en dat heeft gevolgen voor joe sixpack en mary creditcard!

dacht die 3 ruggen in mij zak te kunnen steken

quote:Op woensdag 30 januari 2008 22:26 schreef simmu het volgende:

[..]

niet helemaal. de verzekeraars moeten nog met de billen bloot, en de banken zijn nog niet klaar met afschrijven. de huizenellende is nog niet op zn hoogtepunt, en wie weet waar dat eindigt. en dat heeft gevolgen voor joe sixpack en mary creditcard!

Probleempje:

l

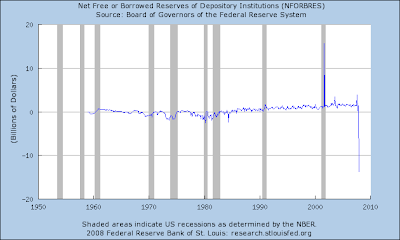

quote:" Another useful indicator of the Federal Reserve's relative monetary policies can be found weekly in the Federal Reserve data. A key statistic is the net free reserves or net borrowed reserves line item. This statistic measures the degree to which depository institutions have found it necessary to obtain funds in the Fed Funds market and through the Fed discount window in order to obtain required reserves.

During periods of central bank credit-tightening operations, the depository sector might find it necessary to borrow funds to meet reserve requirements. This practice results in net borrowed reserves, which shows as a negative number. Conversely, if ample funds are available through the banking system to meet reserve requirements, banks can become net lenders of reserves through the Fed Funds markets "

Given that the Fed is not in a credit tightening mode, we must look for a better explanation. Here it is: Banks in aggregate have now burnt through all of their capital and are forced to borrow reserves from the Fed in order to keep lending.

And what rough beast, its hour come round at last,

Slouches towards Bethlehem to be born?

Slouches towards Bethlehem to be born?

De handrem is er op gegaan. 2007 was al vrij waardeloos qua groei maar dat laatste kwartaal maakt 2007 het slechtste jaar sinds 2002. Weinig vooruitzicht op een snelle draai omhoog in ieder geval, 2008 wordt nog minder dan 2007. Er moet eerst aardig wat onzekerheid weg zijn wil een echte rally kans hebben. De rest blijven suckerrally's met constante verkoopdruk.

pas op: zoals ik al eerder zei: het maakt flink uit of ze de ware reserves bedoelen, of de voorzieningen. ik vermoed het laatste, en dan zijn ze stevig het zaadje. dat verklaart ook de behoefte om te lenen, omdat ze verplicht zijn die in snel cash te maken 'bezit' te hebben. (dus ze moeten dat verplicht altijd op kunnen hoesten)quote:Op woensdag 30 januari 2008 22:41 schreef Perrin het volgende:

[..]

Probleempje:

[ [url=http://bp1.blogger.com/_nSTO-vZpSgc/R57ax-UG3EI/AAAAAAAAB_0/LoeoDxkgXCs/s400/non-borrowed-reserves.png]afbeelding ]l[/url]

[..]

Your mind don't know how you're taking all the shit you see

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

Dont believe anyone but most of all dont believe me

God damn right it's a beautiful day Uh-huh

l

l