WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Ik heb ook geen haastquote:Op woensdag 4 maart 2009 13:22 schreef Drive-r het volgende:

Aan de andere kant zie ik de noodzaak nog niet zo op dit moment. Heb het idee dat de komende periode alles niet snel omhoog zal gaan, een echt economisch herstel zal zeker niet zichtbaar worden voor 2010. In de zomer de boel maar weer een keer bestuderen en dan maar eens instappen.

Ik heb ook al zitten kijken naar deep in the money AEX puts schrijven, bijvoorbeeld een Dec 2012 640. Krijg je gewoon ¤ 401 (huidige koers) en bij gelijkblijvende koers moet je dan in Dec 2012 ¤432 terugbetalen. Dat is dus een 'lening' voor maar 2,1% per jaar en het geld kun je direct in aandelen beleggen.quote:Zit er deze keer wel over te denken om mijn investeringen enigzins te leveragen. Op de huidige waardering durf ik wel iets meer risico te nemen, bij een AEX van 200 zou je in ieder geval 60-100 met vreemd geld kunnen financieren...

Dat is eigenlijk hetzelfde als wat Warren Buffett doet met zijn geschreven opties, alleen kon hij natuurlijk veel langere looptijden krijgen (20 jaar ofzo).

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Inderdaad geen slecht optie. Eigenlijk wel een leuk period, ben rustiger een mandje aandelen aan het samenstellen momenteel om later dit jaar in te stappen. Alles vrij defensief eigenlijk, maar met wat leverage moet dat geen slechte strategie zijn, denk ik.quote:Op woensdag 4 maart 2009 13:39 schreef SeLang het volgende:

[..]

Ik heb ook geen haast

[..]

Ik heb ook al zitten kijken naar deep in the money AEX puts schrijven, bijvoorbeeld een Dec 2012 640. Krijg je gewoon ¤ 401 (huidige koers) en bij gelijkblijvende koers moet je dan in Dec 2012 ¤432 terugbetalen. Dat is dus een 'lening' voor maar 2,1% per jaar en het geld kun je direct in aandelen beleggen.

Dat is eigenlijk hetzelfde als wat Warren Buffett doet met zijn geschreven opties, alleen kon hij natuurlijk veel langere looptijden krijgen (20 jaar ofzo).

"Winners never quit, 'cause quitters never win"

"Greedy people get rich, but pigs get slaughtered"

"Greedy people get rich, but pigs get slaughtered"

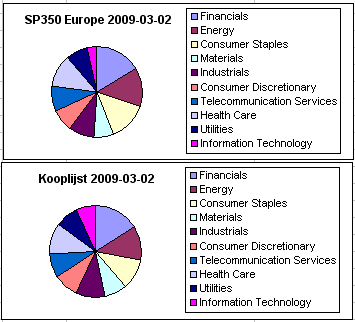

Mijn lijst ligt al een tijd klaar (wel constant onder review). Kwa sectorspreiding volg ik min of meer de MSCI Europe. Ik ga niet proberen de markt te verslaan (lukt toch niet op lange termijn) maar probeer gewoon een brede portefeuille aan te schaffen op historisch lage koersen. Vanaf dan wordt het min of meer buy&hold totdat de markt weer overgewaardeerd wordt (kan wel een jaar of 20 duren).quote:Op woensdag 4 maart 2009 13:50 schreef Drive-r het volgende:

[..]

Inderdaad geen slecht optie. Eigenlijk wel een leuk period, ben rustiger een mandje aandelen aan het samenstellen momenteel om later dit jaar in te stappen. Alles vrij defensief eigenlijk, maar met wat leverage moet dat geen slechte strategie zijn, denk ik.

Het toepassen van leverage is een optie waar ik nog over nadenk. Het zal in elk geval nooit agressief zijn (hooguit 20% ofzo). Beleggen is mijn enige inkomstenstroom (ben gestopt met werken en leef nu van rente/ beleggen) dus ik moet conservatief zijn.

En ja, het is nu inderdaad een leuke periode

De koopkracht van mijn (cash) kapitaal uitgedrukt in aandelen neemt bijna dagelijks toe (en bijv 33% daling betekent 50% meer aandelen kunnen kopen). Ook verloopt tot nu toe alles lekker zoals voorspeld, dus ik heb wel vertrouwen in de komende once in a lifetime buying opportunity.

[ Bericht 6% gewijzigd door SeLang op 04-03-2009 14:17:02 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik denk dat mijn lijstje iets minder gespreid zal worden. De financials laat ik eigenlijk volledig buiten beschouwing, maar da's meer doordat ik een vrij lage dunk heb van de duurzaamheid van die sector. Ik heb er na een aantal jaren gewoon een beeld van overgehouden dat niet zozeer negatief is, maar mij wel tegenhoudt om erin te investeren. Daarbij is mijn inkomen toch al afhankelijk van die sector, dus eigenlijk weegt hij al veel te zwaar op mijn gehele financiele plaatje.quote:Op woensdag 4 maart 2009 14:11 schreef SeLang het volgende:

[..]

Mijn lijst ligt al een tijd klaar (wel constant onder review). Kwa sectorspreiding volg ik min of meer de MSCI Europe. Ik ga niet proberen de markt te verslaan (lukt toch niet op lange termijn) maar probeer gewoon een brede portefeuille aan te schaffen op historisch lage koersen. Vanaf dan wordt het min of meer buy&hold totdat de markt weer overgewaardeerd wordt (kan wel een jaar of 20 duren).

Verder zal het commodity-gedreven gedeelte vergelijkbaar zijn. Verder zal ik iets meer in de construction-cycle investeren, aangezien ik denk dat dit de short-term performance iets zal verbeteren (zeg 3 jaar). Verder een lichte voorkeur voor industrials, healthcare en consumer staples.

Ik denk dat ons doel iets anders is, maar ik denk dat jij zeker de juiste manier van denken te pakken hebt voor iemand die ervan moet leven. Voor mij is het ongeveer 20-40k die ik graag heb, maar die ik ook kan verliezen zonder gevolgen. Een bedrag waar ik graag rendement op haal in de komende paar jaar, een nest-egg met groei.

"Winners never quit, 'cause quitters never win"

"Greedy people get rich, but pigs get slaughtered"

"Greedy people get rich, but pigs get slaughtered"

De financials neem ik gewoon mee naar ratio van marktkapitalisatie van de MSCI Europe (momenteel ca 16%, was echter 40% een jaar of 2 geleden!). Ik deel jouw negatieve mening erover echter wel en ik ben heel benieuwd wat er uberhaupt van over is tegen de tijd dat ik daadwerkelijk ga kopen. Ik verwacht dat een substantieel deel in handen van de staat zal zijn.quote:Op woensdag 4 maart 2009 15:02 schreef Drive-r het volgende:

[..]

Ik denk dat mijn lijstje iets minder gespreid zal worden. De financials laat ik eigenlijk volledig buiten beschouwing, maar da's meer doordat ik een vrij lage dunk heb van de duurzaamheid van die sector. Ik heb er na een aantal jaren gewoon een beeld van overgehouden dat niet zozeer negatief is, maar mij wel tegenhoudt om erin te investeren. Daarbij is mijn inkomen toch al afhankelijk van die sector, dus eigenlijk weegt hij al veel te zwaar op mijn gehele financiele plaatje.

Healthcare en consumer staples zijn ook mijn favorieten, maar ik ga ze ietwat onder wegen tov de MSCI Europe omdat ik niet overwogen wil zijn in defensieve fondsen na een catastrofale daling. Industrials krijgen juist een kleine overweging omdat ik daar dan relatief meer herstel verwacht (cyclisch). Echter, het is slechts beperkte finetuning.quote:Verder zal het commodity-gedreven gedeelte vergelijkbaar zijn. Verder zal ik iets meer in de construction-cycle investeren, aangezien ik denk dat dit de short-term performance iets zal verbeteren (zeg 3 jaar). Verder een lichte voorkeur voor industrials, healthcare en consumer staples.

Ja bij mij gaat het nu om een heel andere grootte orde kwa te beleggen bedragen. Een complete wipeout (een risico dat je loopt met leverage) kan ik me niet permitteren, want ik krijg nooit meer zo'n bedrag bij elkaar gespaard. Aan de andere kant kan ik langdurige slechte periodes makkelijk uitzitten. Ik kan leven van ca 4%, al streef ik naar een reeel rendement van 6% (dan kan ik vaker op vakantie e.d.). Een groot deel daarvan zou via alleen al het dividend binnen moeten komen. Als dat het geval is maakt het in principe weinig uit als koersen na aankoop verder zakken en langdurig laag blijven. Maar gezien het feit dat het langjarig historisch gemiddeld reeel rendement bijna 7% is geweest en er waarschijnlijk een mogelijkheid komt om op veel lager dan historisch gemiddelde waardering in te stappen heb ik er wel vertrouwen in. En in geval van nood kun je altijd weer gaan werken natuurlijkquote:Ik denk dat ons doel iets anders is, maar ik denk dat jij zeker de juiste manier van denken te pakken hebt voor iemand die ervan moet leven. Voor mij is het ongeveer 20-40k die ik graag heb, maar die ik ook kan verliezen zonder gevolgen. Een bedrag waar ik graag rendement op haal in de komende paar jaar, een nest-egg met groei.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Mee eens. Ik zal er nu ook niet direct instappen, lijkt me meer iets om naar over te stappen als bepaalde sector vroeg sterk terugkomen (construction bijvoorbeeld). Ik ben een fan van industrials, maar dat heeft wellicht iets teveel te maken met mijn achtergrond. Ga nog steeds het liefst voor investeringen (voor mijn werk dan) kijken naar industrials.quote:Op woensdag 4 maart 2009 15:36 schreef SeLang het volgende:

Healthcare en consumer staples zijn ook mijn favorieten, maar ik ga ze ietwat onder wegen tov de MSCI Europe omdat ik niet overwogen wil zijn in defensieve fondsen na een catastrofale daling. Industrials krijgen juist een kleine overweging omdat ik daar dan relatief meer herstel verwacht (cyclisch). Echter, het is slechts beperkte finetuning.

Dat vermoedde ik al, ik ken weinig mensen die een jaar kunnen leven van 40k in Londen, laat staan van het rendement op zijn bedrag. Ik moet nog even wat bonussen ophalen voor het pensioen, maar goed, ben nog jong.quote:Ja bij mij gaat het nu om een heel andere grootte orde kwa te beleggen bedragen. Een complete wipeout (een risico dat je loopt met leverage) kan ik me niet permitteren, want ik krijg nooit meer zo'n bedrag bij elkaar gespaard. Aan de andere kant kan ik langdurige slechte periodes makkelijk uitzitten. Ik kan leven van ca 4%, al streef ik naar een reeel rendement van 6% (dan kan ik vaker op vakantie e.d.). Een groot deel daarvan zou via alleen al het dividend binnen moeten komen. Als dat het geval is maakt het in principe weinig uit als koersen na aankoop verder zakken en langdurig laag blijven. Maar gezien het feit dat het langjarig historisch gemiddeld reeel rendement bijna 7% is geweest en er waarschijnlijk een mogelijkheid komt om op veel lager dan historisch gemiddelde waardering in te stappen heb ik er wel vertrouwen in. En in geval van nood kun je altijd weer gaan werken natuurlijk

"Winners never quit, 'cause quitters never win"

"Greedy people get rich, but pigs get slaughtered"

"Greedy people get rich, but pigs get slaughtered"

Volgens mij staan er ook mooie tijden aan te komen voor de lange termijn belegger. Alleen weet ik niet wat de beste manier is om tegen de laagste kosten te beleggen

Mijn oog is wel gevallen op deze twee fondsen SNS Fundcoach:

Vanguard European Stock Index Fund

Kosten:

Aankoopkosten: 0,50%

Verkoopkosten: 0,50%

Jaarlijkse beheervergoeding: 0,29%

TER: 0,5%

en

Vanguard Global Stock Index Fund

Kosten:

Idem

Zijn er betere alternatieven? Ik wil niet actief beleggen hooguit jaarlijks een keer herschikken van mijn portefeuille.

[ Bericht 2% gewijzigd door qwezzy op 04-03-2009 20:04:51 ]

Mijn oog is wel gevallen op deze twee fondsen SNS Fundcoach:

Vanguard European Stock Index Fund

Kosten:

Aankoopkosten: 0,50%

Verkoopkosten: 0,50%

Jaarlijkse beheervergoeding: 0,29%

TER: 0,5%

en

Vanguard Global Stock Index Fund

Kosten:

Idem

Zijn er betere alternatieven? Ik wil niet actief beleggen hooguit jaarlijks een keer herschikken van mijn portefeuille.

[ Bericht 2% gewijzigd door qwezzy op 04-03-2009 20:04:51 ]

iShares ETFs zijn een goed alternatief.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dat zit ik net te lezen, ishares.quote:

Zie alleen niet goed wat het verschil is tussen een klassiek beleggingsfonds en een ETF.

Ook begrijp ik het verschil niet tussen een ETF op cash of swap basis...

"People that use Fiat currency as a store of value.

There is a name for it:

We call them Poor"

There is a name for it:

We call them Poor"

Is het niet zo dat de opbrengsten van EFT's niet herinversteerd worden, maar worden uitgekeerd? Volgensmij gebeurd dat zelfs meerdere keren per jaar. Dat lijkt me niet erg praktisch als je van tevoren weet dat je voor de lange termijn gaat.quote:

Maar in principe zijn die twee fondsen toch geen slechte keus?

Wat ik ervan begrepen heb, is dat bij een beleggingsfonds de koers op het eind van de dag bepaald wordt en bij ETF's kunnen gedurende de hele verhandeld worden net als een regulier aandeel.quote:Op woensdag 4 maart 2009 20:04 schreef capricia het volgende:

[..]

Dat zit ik net te lezen, ishares.

Zie alleen niet goed wat het verschil is tussen een klassiek beleggingsfonds en een ETF.

Ook begrijp ik het verschil niet tussen een ETF op cash of swap basis...

Als je meer voor de lange termijn gaan zou ik klassieke beleggingsfondsen links laten liggen omdat naarmate de jaren verstrijken de kans kleiner wordt dat ze de markt verslaan. Indexfondsen daarentegen volgen de markt en zijn daarom een betere keus.

Voor wat meer toelichting:

De rest van zijn filmpjes zijn trouwens ook de moeite waard en vermakelijk.

Generiek gezien wordt een beleggingsfonds beheerd door personen (een fundmanager en zijn team) en een EFT wordt beheert door een softwareapplicatie.quote:Op woensdag 4 maart 2009 20:04 schreef capricia het volgende:

[..]

Dat zit ik net te lezen, ishares.

Zie alleen niet goed wat het verschil is tussen een klassiek beleggingsfonds en een ETF.

Ook begrijp ik het verschil niet tussen een ETF op cash of swap basis...

Bij beleggingsfondsen wordt door de fundmanager een eigen stijl en strategie gevolgd en bij een EFT wordt simpel weg een index gekopieerd zonder zelf beslissingen te maken.

EFT's zijn daarom vaak goedkoper (qua beheerkosten), omdat ze niet een heel beleggingsteam hoeven te betalen. Een gemiddeld beleggingsfonds kost tussen de 1,25% tot 2,5% per jaar puur aan kosten (deze gaan dus van je rendement af). Een gemiddeld EFT kost zo tussen de 0,3% en 0.75% beheerkosten.

EFT zijn dus zeer interessant voor beleggen op de lange termijn omdat over 10 jaar het kostenverschil veel uitmaakt.

Daarnaast heeft onderzoek uitgewezen dat een beheerd beleggingsfonds niet betekend dat het rendement beter is. Het is zelfs omgekeerd. De meeste beleggingsfondsen presteren slechter dan de gerelateerde index. Een EFT die dus bijna exact de index volgt heeft vaker een beter rendement dan een beleggingsfonds.

[ Bericht 0% gewijzigd door dyna18 op 05-03-2009 01:05:08 ]

Fijn weer wat van je te mogen lezen SeLang.

Zoals misschien bekend ben ik door de jaren heen er achter gekomen dat de strategie van buy&hold het beste bij mij persoonlijk aansluit. Dit is dus ook mijn manier van beleggen. Ik vind het dan ook interessant om jouw analyses daarover te lezen.

Deze week was Warren Buffet weer in het nieuws vanwege zijn jaarlijkse visie op de markt. Warren Buffet is een van de bekendste buy en hold toepassers. Zelf vind ik het jammer om te lezen dat er veel mensen zijn die enorm kritiek op hem hebben en elke kans om hem neer te halen proberen te benutten. Zo is WB in 2008 vroeg begonnen met kopen, waardoor hij met de huidige markt inderdaad op verlies staat.

Maar om nu een lange termijn belegging na 9 maanden te beoordelen en dan zeggen dat het niet werkt omdat er rode cijfers zijn getuigd van een slecht besef wat lange termijn beleggen inhoudt!

Zelf ben ik ook in 2008 weer vol in aandelen gestapt. Het is inderdaad jammer om te zien dat de beurs sindsdien nog flink gedaald is, maar ik maak mij geen zorgen en wel om een aantal redenen:

1) Ik beleg alleen met geld dat ik niet nodig heb.

2) Ik heb mijn beleggingen goed gespreid.

3) Ik beleg op de lange termijn (minstens 5 tot 10 jaar) en heb er vol vertrouwen in dat het huidige verlies op korte termijn tijdelijk is.

De beurs beweegt in golven en zal ook weer gaan stijgen. Daar durf ik mijn geld op in te zetten (heb ik al gedaan dus ).

).

Zoals misschien bekend ben ik door de jaren heen er achter gekomen dat de strategie van buy&hold het beste bij mij persoonlijk aansluit. Dit is dus ook mijn manier van beleggen. Ik vind het dan ook interessant om jouw analyses daarover te lezen.

Deze week was Warren Buffet weer in het nieuws vanwege zijn jaarlijkse visie op de markt. Warren Buffet is een van de bekendste buy en hold toepassers. Zelf vind ik het jammer om te lezen dat er veel mensen zijn die enorm kritiek op hem hebben en elke kans om hem neer te halen proberen te benutten. Zo is WB in 2008 vroeg begonnen met kopen, waardoor hij met de huidige markt inderdaad op verlies staat.

Maar om nu een lange termijn belegging na 9 maanden te beoordelen en dan zeggen dat het niet werkt omdat er rode cijfers zijn getuigd van een slecht besef wat lange termijn beleggen inhoudt!

Zelf ben ik ook in 2008 weer vol in aandelen gestapt. Het is inderdaad jammer om te zien dat de beurs sindsdien nog flink gedaald is, maar ik maak mij geen zorgen en wel om een aantal redenen:

1) Ik beleg alleen met geld dat ik niet nodig heb.

2) Ik heb mijn beleggingen goed gespreid.

3) Ik beleg op de lange termijn (minstens 5 tot 10 jaar) en heb er vol vertrouwen in dat het huidige verlies op korte termijn tijdelijk is.

De beurs beweegt in golven en zal ook weer gaan stijgen. Daar durf ik mijn geld op in te zetten (heb ik al gedaan dus

Ah. Dat wist ik niet. Bedankt!quote:Op woensdag 4 maart 2009 23:56 schreef dyna18 het volgende:

[..]

EFT zijn dus zeer interessant voor beleggen op de lange termijn omdat over 10 jaar het kostenverschil veel uitmaakt.

[..]

"People that use Fiat currency as a store of value.

There is a name for it:

We call them Poor"

There is a name for it:

We call them Poor"

Keren ishares alleen dividend uit in de vorm van cash? Want ik zie dat het aantal uitstaande aandelen vaak ronde cijfers zijn.

Please Move The Deer Crossing Sign

Hee hallo allemaal,

Ik heb zojuist een rekening geopend bij Binck en wil nu gaan beleggen.

Ik heb de koersen een beetje in de gaten gehouden en alles staat nu wel erg laag.

Wat zouden jullie op dit moment kopen? Ik ben van plan 10.000 euro in te leggen en dan voor de wat langere termijn. Is TomTom een goed idee? Ik las dat ze een nieuw contract hadden ofzo met Renault. Zal toch wel weer aantrekken?

En verder? ING? Heineken? Google? Coca Cola? Ik wil graag in iets investeren wat nu laag staat en redelijk grote kans om weer te stijgen in de toekomst.

Alvast bedankt.

Ik heb zojuist een rekening geopend bij Binck en wil nu gaan beleggen.

Ik heb de koersen een beetje in de gaten gehouden en alles staat nu wel erg laag.

Wat zouden jullie op dit moment kopen? Ik ben van plan 10.000 euro in te leggen en dan voor de wat langere termijn. Is TomTom een goed idee? Ik las dat ze een nieuw contract hadden ofzo met Renault. Zal toch wel weer aantrekken?

En verder? ING? Heineken? Google? Coca Cola? Ik wil graag in iets investeren wat nu laag staat en redelijk grote kans om weer te stijgen in de toekomst.

Alvast bedankt.

Met 10.000 zou ik voor een indextracker gaan zoals iShares MSCI Europe.quote:Op dinsdag 10 maart 2009 11:05 schreef hee_hallo het volgende:

Hee hallo allemaal,

Ik heb zojuist een rekening geopend bij Binck en wil nu gaan beleggen.

Ik heb de koersen een beetje in de gaten gehouden en alles staat nu wel erg laag.

Wat zouden jullie op dit moment kopen? Ik ben van plan 10.000 euro in te leggen en dan voor de wat langere termijn. Is TomTom een goed idee? Ik las dat ze een nieuw contract hadden ofzo met Renault. Zal toch wel weer aantrekken?

En verder? ING? Heineken? Google? Coca Cola? Ik wil graag in iets investeren wat nu laag staat en redelijk grote kans om weer te stijgen in de toekomst.

Alvast bedankt.

Eén individueel aandeel is veel te riskant, zeker met dingen als TomTom of ING. Als je je risico een beetje wilt spreiden over meerdere aandelen dan is zo'n indextracker een effectieve manier mom dat te doen. Het is natuurlijk wel saaier

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Als dat zo is, waarom zou je er dan in stappen? Simpelweg een index kopiëren kun je zelf ook wel, toch?quote:Op woensdag 4 maart 2009 23:56 schreef dyna18 het volgende:

bij een EFT wordt simpel weg een index gekopieerd zonder zelf beslissingen te maken.

Money is short, times are hard, here's my fucking business card!

"I never let my schooling interfere with my education." — Mark Twain

"I never let my schooling interfere with my education." — Mark Twain

Alleen niet tegen de lage kosten van zo'n fonds, als je minder te beleggen hebt dan een paar ton ofzo.quote:Op dinsdag 10 maart 2009 11:15 schreef Lemmeb het volgende:

[..]

Als dat zo is, waarom zou je er dan in stappen? Simpelweg een index kopiëren kun je zelf ook wel, toch?

Je kunt natuurlijk wel een kleinere gespreide portefeuille aanschaffen als proxy voor een index en niet (of minder vaak) herbalanceren.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dus dat herbalanceren van zo'n index gebeurt best vaak?

Money is short, times are hard, here's my fucking business card!

"I never let my schooling interfere with my education." — Mark Twain

"I never let my schooling interfere with my education." — Mark Twain

Minimaal 1x per jaar, afhankelijk van de index.quote:Op dinsdag 10 maart 2009 11:23 schreef Lemmeb het volgende:

Dus dat herbalanceren van zo'n index gebeurt best vaak?

Daarnaast moet je om bijvoorbeeld de S&P500 exact te kopieren 500 verschillende aandelen hebben in verschillende verhoudigen. Dat wordt voor een particuliere belegger een kostbare zaak.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Crosspost voor niet-AEX mensen:

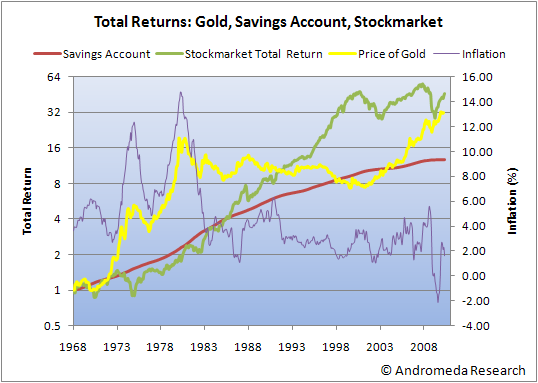

Goud, Sparen en Aandelenmarkt 1968-2009

Nu centrale banken zijn overgegaan tot quantitive easing ('geld printen') en er een substantieel risico bestaat op hoge inflatie als we uiteindelijk uit deze crisis komen, leek het me weleens interessant om te kijken naar de periode vanaf eind jaren '60 tot heden. De jaren '70 kenden ook een hardnekkige bearmarket en bovendien een hoge inflatie.

Op het plaatje hieronder zie je de nominale returns (dus niet gecompenseerd voor inflatie) voor goud, aandelen (inclusief her-investeerd dividend) en een spaarrekening. Omdat ik niet precies de bankrente uit die tijd kan nagaan heb ik als proxy de 1-year yield op staatsobligaties genomen. Je ziet de waardeontwikkeling van US$1, geinvesteerd op 1 januari 1968. Ook heb ik de inflatie aangegeven in het plaatje (rechter Y-as).

Opvallend is de enorme bullmarket in goud totaan begin jaren '80. Deze werd o.a. getriggerd door het loslaten van de goudstandaard, de oliecrisis, oplopende inflatie en het laatste stuk door de gijzelaarscrisis in Iran. Na de piek in 1980 daalt de prijs geleidelijk en in 2003 start de nieuwe bullmarket. Check ook de correlatie met de inflatiepieken in de jaren '70!

De aandelenmarkt start in 1968 op een ongunstig punt: zij is behoorlijk overgewaardeerd geraakt tijdens de na-oorlogse bullmarket en begint aan de bearmarket van de jaren '70. Tijdens die jaren wordt de markt uiteindelijk spotgoedkoop (veel goedkoper dan de levels die we vandaag zien). Er vindt dus een enorme krimp in P/E plaats (dus bij gelijkblijvende winsten véél lagere koersen). Vanaf 1982 legt deze zeer lage waardering en de dalende rente/ inflatie de basis voor de grootste bullmarket allertijden. Je ziet dat de 2007 piek in dit plaatje aanzienlijk hoger ligt dan de 2000 piek (bedenk: dit is een logarithmische schaal dus het lijkt minder dan het is). De reden is natuurlijk het her-investeerde dividend.

De bankrekening is verder weinig over te zeggen, die stijgt gestaag. De variaties in snelheid van stijging komen door de verschillen in rente.

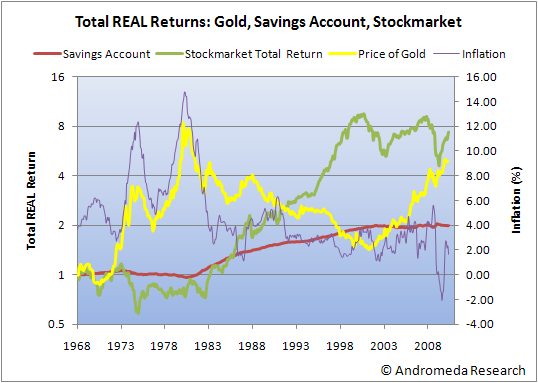

Interessanter dan de nominale returns zijn de 'real returns', dus gecompenseerd voor inflatie:

We zien dat de goudprijs ook gecompenseerd voor inflatie enorm stijgt in de jaren '70. Vanaf 1980 wordt de meeste winst weer weggegeven, totdat de nieuwe bullmarket start in 2003. Per saldo zie je met de gekozen begin- en eindpunten toch een substantiele reele waardestijging.

Bij de aandelen valt op dat ze voor een periode van zo'n 15 jaar negatief komen te staan! (tot begin jaren '80). Je hebt hier dan ook te maken met een soort worse case scenario waarbij de aandelen overgewaardeerd een periode van stagnatie en inflatie ingaan en waarbij er een grote krimp in P/E optreedt.

Dit is weer eens een waarschuwing hoe gevaarlijk het is om aandelen op hoge waarderingen te kopen. Ondanks de voor aandelen ongunstige begin- en eindpunten van deze dataserie en ondanks de recente koersdalingen zijn de aandelen nog steeds winnaar wat betreft reeel totaalrendement.

De spaarrekening levert in de jaren '70 per saldo niets op. Weliswaar kreeg je vaak een hoge rente, maar de inflatie at de winst volledig op.

[ Bericht 0% gewijzigd door SeLang op 10-03-2009 23:59:13 ]

Goud, Sparen en Aandelenmarkt 1968-2009

Nu centrale banken zijn overgegaan tot quantitive easing ('geld printen') en er een substantieel risico bestaat op hoge inflatie als we uiteindelijk uit deze crisis komen, leek het me weleens interessant om te kijken naar de periode vanaf eind jaren '60 tot heden. De jaren '70 kenden ook een hardnekkige bearmarket en bovendien een hoge inflatie.

Op het plaatje hieronder zie je de nominale returns (dus niet gecompenseerd voor inflatie) voor goud, aandelen (inclusief her-investeerd dividend) en een spaarrekening. Omdat ik niet precies de bankrente uit die tijd kan nagaan heb ik als proxy de 1-year yield op staatsobligaties genomen. Je ziet de waardeontwikkeling van US$1, geinvesteerd op 1 januari 1968. Ook heb ik de inflatie aangegeven in het plaatje (rechter Y-as).

Opvallend is de enorme bullmarket in goud totaan begin jaren '80. Deze werd o.a. getriggerd door het loslaten van de goudstandaard, de oliecrisis, oplopende inflatie en het laatste stuk door de gijzelaarscrisis in Iran. Na de piek in 1980 daalt de prijs geleidelijk en in 2003 start de nieuwe bullmarket. Check ook de correlatie met de inflatiepieken in de jaren '70!

De aandelenmarkt start in 1968 op een ongunstig punt: zij is behoorlijk overgewaardeerd geraakt tijdens de na-oorlogse bullmarket en begint aan de bearmarket van de jaren '70. Tijdens die jaren wordt de markt uiteindelijk spotgoedkoop (veel goedkoper dan de levels die we vandaag zien). Er vindt dus een enorme krimp in P/E plaats (dus bij gelijkblijvende winsten véél lagere koersen). Vanaf 1982 legt deze zeer lage waardering en de dalende rente/ inflatie de basis voor de grootste bullmarket allertijden. Je ziet dat de 2007 piek in dit plaatje aanzienlijk hoger ligt dan de 2000 piek (bedenk: dit is een logarithmische schaal dus het lijkt minder dan het is). De reden is natuurlijk het her-investeerde dividend.

De bankrekening is verder weinig over te zeggen, die stijgt gestaag. De variaties in snelheid van stijging komen door de verschillen in rente.

Interessanter dan de nominale returns zijn de 'real returns', dus gecompenseerd voor inflatie:

We zien dat de goudprijs ook gecompenseerd voor inflatie enorm stijgt in de jaren '70. Vanaf 1980 wordt de meeste winst weer weggegeven, totdat de nieuwe bullmarket start in 2003. Per saldo zie je met de gekozen begin- en eindpunten toch een substantiele reele waardestijging.

Bij de aandelen valt op dat ze voor een periode van zo'n 15 jaar negatief komen te staan! (tot begin jaren '80). Je hebt hier dan ook te maken met een soort worse case scenario waarbij de aandelen overgewaardeerd een periode van stagnatie en inflatie ingaan en waarbij er een grote krimp in P/E optreedt.

Dit is weer eens een waarschuwing hoe gevaarlijk het is om aandelen op hoge waarderingen te kopen. Ondanks de voor aandelen ongunstige begin- en eindpunten van deze dataserie en ondanks de recente koersdalingen zijn de aandelen nog steeds winnaar wat betreft reeel totaalrendement.

De spaarrekening levert in de jaren '70 per saldo niets op. Weliswaar kreeg je vaak een hoge rente, maar de inflatie at de winst volledig op.

[ Bericht 0% gewijzigd door SeLang op 10-03-2009 23:59:13 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

pff, ik was dit topic kwijt

Heeft hier iemand ervaring met de diensten van usmarkets.nl ?

Ze bieden leuke diensten aan en de resultaten zijn zeker niet gering.

Overigens zit ik ernstig te twijfelen om binnenkort toch maar wat in een aantal indices te gaan beleggen. Aangezien ik momenteel te weinig kennis heb van de verschillende aandelen.

Heeft hier iemand ervaring met de diensten van usmarkets.nl ?

Ze bieden leuke diensten aan en de resultaten zijn zeker niet gering.

Overigens zit ik ernstig te twijfelen om binnenkort toch maar wat in een aantal indices te gaan beleggen. Aangezien ik momenteel te weinig kennis heb van de verschillende aandelen.