WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Emerging markets: veel minder stabiel, meer faillisementenquote:Op maandag 16 augustus 2010 18:29 schreef Big_Daddy het volgende:

[..]

Waarom juist dat fonds, van alle fondsen? Van de fondsen bij Blackrock, zou ik deze bijv. interessanter vinden, daar het vrij ongevoelig is voor cyclische bewegingen.

Smallcap: veel beloften die waargemaakt moeten worden dus veel minder stabiel, meer faillisementen.

Logisch dat smallcaps minder conjunctuurgevoelig zijn, vaak maken ze niet eens winst maar zijn ze aandelen voor 'wat als ze eindelijk winstgevend worden'.

Dus, gedurende de crisis verkocht iedereen die eerst -> na de crisis stegen die dan ook veel sterker omdat ze van veel dieper kwamen.

Wat vinden we van netflix?

http://finviz.com/quote.ashx?t=NFLX

Market cap is bijna $7 miljard.

http://finviz.com/quote.ashx?t=NFLX

Staat op 56 week high met een P/E van 53.55quote:Netflix, Inc. provides online movie rental subscription services in the United States. The company offers its subscribers access to a library of movie, television, and other filmed entertainment titles on digital versatile disc (DVD). Its members can get DVDs delivered to their homes and can instantly watch movies and TV episodes streamed to their TVs and PCs. As of December 31, 2009, Netflix served approximately 12 million subscribers. It also partners with consumer electronics companies to offer a range of devices that can instantly stream movies and TV episodes to members' TVs from Netflix. The company was founded in 1997 and is headquartered in Los Gatos, California.

Market cap is bijna $7 miljard.

Please Move The Deer Crossing Sign

P/E van 53.55 is absurd.

Edit: met de opkomst van glasvezelverbindingen in the States, zullen er vaker huishoudens zijn die zo even een filmpje downloaden. Dus het is maar de vraag of Netflix flink zal groeien om hun P/E verhouding waar te maken.

[ Bericht 7% gewijzigd door Big_Daddy op 16-08-2010 20:29:11 ]

Edit: met de opkomst van glasvezelverbindingen in the States, zullen er vaker huishoudens zijn die zo even een filmpje downloaden. Dus het is maar de vraag of Netflix flink zal groeien om hun P/E verhouding waar te maken.

[ Bericht 7% gewijzigd door Big_Daddy op 16-08-2010 20:29:11 ]

Maandag draaide Wall Street het op een na laagste handelsvolume van dit jaar.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Er zijn veel goede keuzen mogelijk. De door jouw aangehaalde ETF lijkt me idd geen slechte keuze als je voor smallcap emerging markets gaat. Bij mijn keuze spelen een aantal overwegingen:quote:Op maandag 16 augustus 2010 18:29 schreef Big_Daddy het volgende:

[..]

Waarom juist dat fonds, van alle fondsen? Van de fondsen bij Blackrock, zou ik deze bijv. interessanter vinden, daar het vrij ongevoelig is voor cyclische bewegingen.

- Valutarisico. De wilt geld verdienen in de valuta waarin je het uitgeeft. Als ik in de eurozone woon dan wil ik een fonds dat een groot deel van haar omzet/ winst in euros maakt, want ik heb bovenop mijn 'gewone' risicos ook nog een valuatarisico. Dit kan natuurlijk ook als een voordeel werken, maar ik ga er vanuit dat valutakoersen niet te voorspellen zijn dus zou ik die factor liever elimineren waar dat kan.

Overigens halen de grote bedrijven in MSCI-E of in de S&P500 een groot deel van hun winsten buiten hun thuisland, inclusief in emerging markets. Je hebt dus automatisch al een behoorlijke geografische spreiding, zij het dan met nadruk op de thuiszone (precies zoals ik dus wil, zie hierboven).

- Spreiding tussen sectoren moet evenwichtig zijn, aangezien je niet kunt voorspellen welke sectoren het over een paar jaar goed doen. in MSCI-E is de financiële sector nog steeds te zwaar (25%) maar bij de door mij beoogde koers zal dat hooguit nog 10-15% zijn. Ik vind het een van de meest evenwichtig gespreide Europa gerichte fondsen.

- Geen individuele componenten die heel zwaar wegen, vanwege de specifieke risicos (denk Ahold in 2003, Parmalat in 2004 of BP recentelijk). Het voordeel van een index ETF is juist ook dat je een goede diversificatie kunt krijgen zonder zelf de nadelen/ kosten hiervan te dragen.

- Lage expense ratio. Door jouw aangegeven fonds is aan de dure kant met 0,74%, hoewel dit voor een smallcap emerging market fonds helemaal niet duur is (sommigen zijn >1,5%) dus als je voor EM kiest is het geen slechte keuze

- Momenteel zou ik eerder voor largecap dan smallcap gaan. Veel bluechips lijken relatief gunstiger gewaardeerd, zeker gezien hun concurrentievoordeel en de verdedigbaarheid daarvan. Dat beeld varieert overigens door de jaren heen.

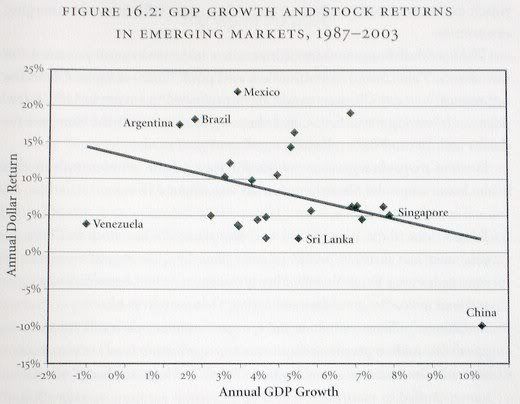

- Persoonlijk zou ik niet voor emerging markets gaan omdat dat vaak een lager totaalrendement oplevert. Er is historisch gezien nauwelijks correlatie tussen snelheid van economische groei in een land en het totaalrendement op beleggingen. Je zou zelfs een milde negatieve correlatie kunnen zien. Reden is waarschijnlijk de hype die ontstaat als er veel groei is waardoor de aandelen duurder worden dan gerechtvaardigd is. Voeg daarbij de hogere kosten (expenseratio). Een zelfde effect zie je overigens ook binnen een land: groeiaandelen leveren gemiddeld vaak iets minder op dan waarde aandelen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Erg handig.quote:Op donderdag 12 augustus 2010 12:43 schreef Dalliance het volgende:

Voor wie het handig vindt om een hoop informatie van individuele aandelen (US stocks) onder één dak te hebben, finviz.com is erg overzichtelijk!

Weet iemand ook een stock screener voor Europese aandelen?

De minst slechte voor Europese aandelen die ik ken is deze: http://markets.ft.com/screener/customScreen.asp

als iemand een betere weet, houd ik me aanbevolen (één waar je ook fcf kunt invoeren als criterium).

Verder is weer één van mijn kooporders uitgevoerd waarbij ik een lagere limiet had opgegeven dan de laat. Vanaf nu ga ik gewoon altijd hoger zitten dan de bied bij verkoop en andersom bij aankoop.

als iemand een betere weet, houd ik me aanbevolen (één waar je ook fcf kunt invoeren als criterium).

Verder is weer één van mijn kooporders uitgevoerd waarbij ik een lagere limiet had opgegeven dan de laat. Vanaf nu ga ik gewoon altijd hoger zitten dan de bied bij verkoop en andersom bij aankoop.

Please Move The Deer Crossing Sign

Wat is daar zo gek aan? Betekent gewoon dat iemand van z'n stukken af wou.quote:Op dinsdag 17 augustus 2010 14:39 schreef JimmyJames het volgende:

Verder is weer één van mijn kooporders uitgevoerd waarbij ik een lagere limiet had opgegeven dan de laat.

Vanavond te gast bij Knevel en Van den Brink op Nederland 1 rond 23:00 uur:

quote:Gerrit Zalm

Deskundigen buitelen over elkaar heen om te waarschuwen voor een tweede economische crisis genaamd de ‘double dip’. Oud-minister van Financiën en huidig bestuursvoorzitter van ABN Amro Gerrit Zalm gelooft helemaal niet in dit fenomeen. Wij vragen hem waarom er volgens hem geen 'double dip' komt.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Zalm, was dat niet de man onder wiens supervisie (hij was financieel directeur) DSB ten onder ging? Oftewel die man die het allemaal niet aan zag komen?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Gezien alle bijstellingen de laatste tijd is er inderdaad een grote kans dat we geen double dip krijgen. Het lijkt er namelijk steeds meer op dat we de eerste recessie nooit zijn verlaten.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Het is wel lachen die bijstellingen de laatste tijd. Altijd omlaag nooit eens omhoogquote:Op dinsdag 17 augustus 2010 20:21 schreef SeLang het volgende:

Gezien alle bijstellingen de laatste tijd is er inderdaad een grote kans dat we geen double dip krijgen. Het lijkt er namelijk steeds meer op dat we de eerste recessie nooit zijn verlaten.

Please Move The Deer Crossing Sign

Net opgebeld door mijn broker: volgende maand vervallen de eerste 300 dollar aan transactiekosten

The more debt, the better

Als je nou ook meldt wie je broker is...quote:Op dinsdag 17 augustus 2010 22:06 schreef flyguy het volgende:

Net opgebeld door mijn broker: volgende maand vervallen de eerste 300 dollar aan transactiekosten

Hoezo? Het is geen aanbieding of zo hoor. Gewoon omdat ik er behoorlijk wat contracten door heen jaag.quote:Op dinsdag 17 augustus 2010 22:13 schreef Maryn. het volgende:

[..]

Als je nou ook meldt wie je broker is...

The more debt, the better

Als de beurs niet gaat kelderen, hoe kun je dan ooit instappen? Immers, de beurs loopt altijd vooruit. Later wordt met de bedrijfsmatige winsten de P/E ratio weer rechtgetrokken.quote:Op dinsdag 17 augustus 2010 20:21 schreef SeLang het volgende:

Gezien alle bijstellingen de laatste tijd is er inderdaad een grote kans dat we geen double dip krijgen. Het lijkt er namelijk steeds meer op dat we de eerste recessie nooit zijn verlaten.

Nog bedankt voor je heldere uitleg over de MCSI/iShares trouwens.

quote:Op dinsdag 17 augustus 2010 20:15 schreef JimmyJames het volgende:

Ik verwacht van Zalm geen objectief beeld eerlijk gezegd.

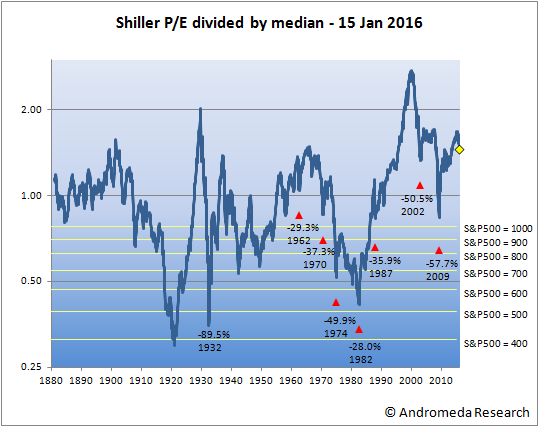

Het idee is dat je instapt op een waarderingsniveau waarbij het te verwachte rendement gunstig is ten opzichte van de risico's. Hoe dit precies tot stand komt is niet interessant. Dat kan gebeuren door een daling van de koers maar ook door een stijging van (cyclically adjusted) bedrijfswinsten.quote:Op dinsdag 17 augustus 2010 22:18 schreef Somersault het volgende:

[..]

Als de beurs niet gaat kelderen, hoe kun je dan ooit instappen? Immers, de beurs loopt altijd vooruit. Later wordt met de bedrijfsmatige winsten de P/E ratio weer rechtgetrokken.

Zo lag bijvoorbeeld de waarderingsbodem van 1982 lager dan die van 1974 terwijl de koersbodem van 1982 hoger lag.

Vreemd genoeg kijken de meeste beleggers naar toppen en bodems in koersgrafieken terwijl dat eigenlijk niet interessant is. Voor lange termijn beleggers zijn het de niveaus in waardering die je verwachte rendement bepalen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Tijd voor een paniekactie van Obama, anders wordt het niks meer met de verkiezingen in november. Meer gratis geld rondstrooien? Op basis van de TA zou ik Obama keihard shorten! (en fundamenteel ook wel eigenlijk)

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Nee, Zalm zag het zeker aankomen gezien de urgente wijzigingen in de structuur van DSB die hij voorstelde. Scheringa had daar echter niet heel veel trek in. Neemt niet weg dat ik het irritant vind dat Zalm telkens op TV komt, hij is CEO en geen politicus meer.quote:Op dinsdag 17 augustus 2010 20:18 schreef SeLang het volgende:

Zalm, was dat niet de man onder wiens supervisie (hij was financieel directeur) DSB ten onder ging? Oftewel die man die het allemaal niet aan zag komen?

Dat ziet er een beetje oversold uit. Tijd voor een rebound?quote:Op woensdag 18 augustus 2010 01:48 schreef SeLang het volgende:

Tijd voor een paniekactie van Obama, anders wordt het niks meer met de verkiezingen in november. Meer gratis geld rondstrooien? Op basis van de TA zou ik Obama keihard shorten! (en fundamenteel ook wel eigenlijk)

[ afbeelding ]

Please Move The Deer Crossing Sign

Het zou zomaar kunnen.quote:Op woensdag 18 augustus 2010 01:55 schreef JimmyJames het volgende:

[..]

Dat ziet er een beetje oversold uit. Tijd voor een rebound?

Hopelijk niet voor de verkiezingen

Maar ik verwacht een ravage in zijn approval rating als de komende maanden blijkt dat al dat green shoots geld feitelijk door de plee is gespoeld. Kijkend naar de belangrijkste economische indicatoren denk ik dat de werkloosheid nieuwe toppen gaat bereiken de komende maanden.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen